Как составлять отчеты о проекте для инвесторов

Вероника Елкина

Вы не обязаны ежедневно отчитываться инвесторам, как идут дела у вашего стартапа, однако все равно должны держать их в курсе. Предприниматель Дэвид Харт рассказал, как выглядят его регулярные отчеты для инвесторов и в чем их эффективность.

Для начала разберемся, почему вообще нужно присылать отчеты о прогрессе людям, которые вложили деньги в ваш проект:

- Это просто правильно. Инвесторы рассчитывают на вас. Разумеется, они преследуют выгоду и дали вам денег не из альтруистических соображений… но все же, меньшее, что вы можете для них сделать, это сообщать им, как идут дела.

- Отсутствие новостей настораживает. Вы дали кому-то много денег, а компания молчит… что вы подумаете? Что произошло что-то плохое? Что проект разорился? Или же что его владельцы взяли деньги и улетели отдыхать на Багамы?

- О проблемах всегда надо сообщать. Проблемы обязательно возникнут — и тогда вам понадобится помощь инвесторов. Они могут помочь вам советом, дополнительными средствами, или же вы можете заключить договор об отказе от преимущественных прав на случай привлечения нового инвестора. Просто задумайтесь, кто захочет вам помочь — инвесторы, у которых вы взяли деньги и пишете им раз в год, или те, кому вы отчитываетесь каждый месяц о прогрессе?

Каким должен быть эффективный отчет для инвесторов

Вы должны держать инвесторов в курсе дела, но при этом не уделять отчетам целые часы рабочего времени. Инвесторам будет приятно, что вы сообщаете им последние новости, но им все же хочется, чтобы вы больше занимались развитием бизнеса, чем написанием отчетов.

Пример отчета.

Вот что вам следует сделать.

- Создайте простой для редактирования шаблон в каком-нибудь стандартном сервисе вроде Mailchimp. Мы отправляем наш отчет как текущим, так и потенциальным инвесторам, а также близким друзьям — в итоге в списке нашей рассылки на Mailchimp находится около 50 человек. Отчет мы обычно делим на несколько разделов, например, «Данные и метрики», «Финансы», «Продукт», «Продажи», «Маркетинг», «Взлеты и падения» и так далее. Избегайте воды, изложите все самое важное по пунктам.

- Запишите видео. Мы с моим сооснователем Марком записали его на телефон с первого дубля, затем загрузили на Vimeo и встроили его в отчет. Главное — не тратить время на перезапись: даже если вы в чем-то ошиблись, просто не останавливайтесь. В конце концов, вам не нужно идеальное видео для публичного просмотра. Пусть оно будет естественным и живым.

- Будьте честны. Не пытайтесь обмануть инвесторов. Если месяц выдался неудачным, так и скажите об этом. Покажите, что вы расстроены, но объясните, что вы собираетесь сделать, чтобы исправить ситуацию. Если у вас есть какая-то просьба, не бойтесь ее высказать.

- Отправляйте ежемесячный отчет всегда в одно и то же время. Никаких пропусков. Высылайте его под заголовком «Отчет за такой-то месяц», и вы не сможете отвертеться от ежемесячных новостей. Если же вы будете пропускать какие-то месяцы, то инвесторы могут подумать, что вы ненадежный человек или же ваша компания столкнулась с какими-то трудностями.

- Пользуйтесь всем, что у вас уже есть. Возможно, вы и так делаете отчеты для совета директоров или презентации для своей команды. Возьмите готовые материалы и переделайте их для отчета инвесторам — так вы сэкономите время.

Поверьте, инвесторы будут вам благодарны за то, что вы держите их в курсе дел. Начните отправлять им отчеты, превратите это в привычку и вскоре вы не сможете представить, как вы могли без них работать.

Источник.

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Ежеквартально инвесторы и аналитики изучают отчетности компаний с финансовыми показателями. Эти многостраничные документы задают тон котировкам на бирже и становятся решающим фактором в принятии решений об инвестициях

Как выбрать компанию, в акции которой стоит вкладывать деньги? Начать лучше с прочтения финансового отчета. Это документ, который регулярно выпускает любая публичная компания, торгующая акциями на бирже.

Финансовый отчет позволяет определить фундаментальные характеристики компании, ее текущее финансовое положение и представить перспективы бизнеса на ближайшее будущее.

Такая отчетность отразит любые результаты вне зависимости от того, насколько они могут быть вредны для котировок. Если прибыль компании за квартал превратилась в убыток, долг вырос или операционная деятельность не приносит дохода, все это попадет в отчет.

У каждой публичной компании на сайте есть специальный раздел для инвесторов, где она ежеквартально публикует данные с финансовыми показателями. Помимо сайтов самих компаний существуют и другие ресурсы, которые собирают корпоративные заявления. Один из таких ресурсов — Центр раскрытия корпоративной информации. Здесь отчеты может скачать любой желающий.

«Не изучив финансовую отчетность компании, не стоит делать долгосрочных вложений в акции, — уверен руководитель аналитического департамента AMarkets Артем Деев. — Финансовую устойчивость, как и грядущий крах, можно заметить в годовых отчетах, которые говорят о стратегических задачах и возможных проблемах бизнеса.

Например, нередко хорошие показатели нового направления обеспечиваются за счет финансирования от других предприятий холдинга. При этом в финансовом отчете хорошо можно проследить постоянный рост затрат и отсутствие прибыли за длительный период времени. Это тревожный знак, даже если у компании есть качественный ассортиментный портфель и налажена работа с покупателями».

Какие существуют финансовые отчеты

Российские инвесторы чаще всего работают с тремя стандартами финансовых отчетов:

- МСФО — Международный стандарт финансовой отчетности;

- РСБУ — Российский стандарт бухгалтерского учета;

- US GAAP — Общепринятые стандарты бухгалтерского учета (US Generally Accepted Accounting Principles). Его используют компании, акции которых торгуются на американском фондовом рынке.

Если мы говорим о российских эмитентах, то здесь актуальны отчеты МСФО и РСБУ. Крупные компании могут публиковать оба варианта отчетности, но выходить они могут даже с разной периодичностью: встречается, что отчетность по РСБУ выходит чаще, чем по МСФО.

Говоря упрощенно, отчетность по РСБУ делается для налоговой службы, а отчетность по МСФО — для акционеров. При инвестициях в компании на американском рынке помимо МСФО придется иметь дело с отчетами US GAAP.

Между стандартами есть различия, в некоторых моментах существенные, пояснил старший инвестиционный консультант «БКС Брокера» Ильяс Хамитов. На западе даже распространена практика по приведению аналитиками отчетности компании по стандартам US GAAP к стандартам МСФО и наоборот для того, чтобы правильно оценивать компании из разных стран, отчитывающихся по разным стандартам.

«Главным в чтении финансовой отчетности компании является конечная цель — аналитик или инвестор должен определиться с тем, что он хочет проверить и что он хочет видеть в итоге исследования, — рассказывает Хамитов. — От этого зависит, на какой форме отчетности стоит сконцентрировать свое основное внимание. А далее стоит помнить, что все рассчитанные показатели имеют силу только в совокупности с другими показателями: историческими, текущими, показателями конкурентов или вообще с информацией из другой формы отчетности».

Главные пункты финансового отчета

Финансовые отчеты состоят из десятков таблиц с результатами. Далеко не все они обязательны для анализа состояния компании. Как правило, выделяют несколько базовых пунктов:

- капитал

- выручка

- чистая прибыль

- EBITDA

- прибыль на акцию

- маржа операционной прибыли (рентабельность продаж)

- свободный денежный поток

- долговые обязательства

«В первую очередь, необходимо обратить внимание на капитал рассматриваемой компании, — полагает управляющий директор «Иволга Капитала» Дмитрий Александров. — Это число отражает, сколько собственных средств вложено в бизнес. Другой важный показатель — объем долга и его соотношение с прибыльностью. Соотношение долга и

EBITDA

отражает то, насколько просто или сложно компании расплачиваться по долгам.

Важно следить и за эффективностью бизнеса: насколько растет выручка год к году, какая маржинальность бизнеса — то есть сколько прибыли получается в процентах от выручки.

И, наконец, нельзя забывать об основной цели любого бизнеса — зарабатывании денег. Стабильная прибыльность компании — важнейший показатель в оценке кредитного качества любой корпорации».

«Немаловажную роль играет отчет о движении денежных средств, — добавил Ильяс Хамитов из БКС. — Он состоит их трех разделов: денежный поток от операционной деятельности, инвестиционной и финансовой. Обычно денежный поток от операционной деятельности должен быть существенно положительным, так как это денежный поток от основной деятельности компании, который идет на выплату дивидендов и погашение финансовых обязательств».

Поток от инвестиционной деятельности может быть отрицательным, так как он представляет собой

инвестиции

в основные средства. Иными словами, компания должна приобретать активы, за счет которых будет увеличивать выпуск продукции или объем предоставляемых услуг.

Поток от финансовой деятельности может быть как отрицательным, так и положительным в зависимости от того, выплатила ли компания или получила больше процентных платежей на свои обязательства и от своих вложений соответственно.

«Но это общая картина, — уточнил Хамитов. — Существует огромное количество случаев, когда даже стабильно низкий или даже отрицательный денежный поток от операционной деятельности не воспринимался инвесторами негативно. Они могут быть уверены в том, что у компании настолько инновационный продукт, что для успешной его реализации потребуется некоторое количество времени и денег».

«Спрятанные» метрики стартапов

Влияние финансовой отчетности на настроения инвесторов хорошо заметно на примере старапов, выходящих на биржу. Часто такие компании находят способы скрывать потери за хитрыми метриками, которые некоторое время устраивают акционеров.

Но как только такая компания выпускает финансовый отчет по международным стандартам — как правило это бывает перед выходом на биржу, — ситуация резко меняется.

Более того, даже отчеты по международным стандартам могут ввести неопытного инвестора в заблуждение — и здесь становятся важным оценки экспертов.

«Самый свежий нашумевший случай — это чуть не разместившая свои акции компания-оператор площадей для коворкинга WeWork, — проводит пример руководитель отдела аналитических исследований «Высшей школы управления финансами» Михаил Коган. — Обнаружилось, что после сорвавшегося IPO основной акционер SoftBank был вынужден дополнительно влить в капитал $5 млрд. А сама компания сообщила об увольнении четырех тысяч сотрудников. Едва ли эти ниточки были бы видны в проспектах эмиссий при продаже бумаг. Организаторы постарались бы их хорошенько «припрятать».

Международные стандарты финансовой отчетности, на которые перешли и российские публичные компании — это не правила, а принципы, которые можно интерпретировать неоднозначно. Нужно руководствоваться общепринятыми практиками и тщательно изучать учетную политику компании, что именно понимается под каждой конкретной статьей, чтобы потом не возникло таких неприятных моментов, разъяснил Коган.

«Уже сейчас многие на Уолл-стрит настоятельно требуют, чтобы регулятор SEC «навел порядок», поскольку те метрики, которые компании используют, могут сильно отличаться от того, что происходит с компанией на самом деле, — заключил представитель «Высшей школы управления финансами». — К примеру, показатель скорректированной чистой прибыли можно скорректировать буквально на что угодно. Важно это осознавать и уметь отделять зерна от плевел».

Помочь разобраться в хитросплетениях отчетностей и бизнес-моделей поможет РБК Quote. Мы в ежедневном режиме прочитываем и анализируем десятки финансовых отчетов самых разных компаний. А затем отбираем то, что по-настоящему важно — и пишем об этом статьи. Чтобы не пропустить ничего важного, подписывайтесь на РБК Quote в «твиттере» и «фейсбуке». А если хотите начать торговать самостоятельно — регистрируйтесь на нашем сайте. Это просто и безопасно.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Для инвестиций на фондовом рынке нужно учитывать много факторов и данных о компаниях, на основании которых затем принимать инвестиционные решения. Одним из основных и комплексных показателей успешности бизнеса является финансовая отчётность компании, которая позволит сделать прогнозы о её дальнейшем развитии и перспективности вложений в её акции.

Компании, акции которых не торгуются на бирже, могут не раскрывать финансовую отчётность всем желающим. По требованию они предоставляют информацию в налоговые органы или потенциальным инвесторам в частом порядке. Раскрывать финансовую отчётность в полной мере обязаны только публичные компании.

Как правило, они публикуют отчёты в открытых источниках или на своих официальных сайтах. Отчётный период, после которого публикуются показатели, может составлять квартал, полугодие или год. В некоторых случаях компании представляют отчётность за больший период для более полного анализа показателей.

Какой бывает финансовая отчётность

В международной практике принято несколько вариантов отчётов:

- МСФО – Международный Стандарт Финансовой Отчётности.

- US GAAP – US Generally Accepted Accounting Principles, Общепринятые стандарты бухгалтерского учёта США.

Отчёты по стандартам US GAAP используют компании, акции которых торгуются на американском фондовом рынке.

МСФО, как видно из названия – международный формат отчётности. Часто бывает, что отчётность по МСФО подгоняется под стандарты US GAAP для упрощения анализа.

Для чего и кому нужна финансовая отчётность

Налоговые органы – на основании финансовой отчётности рассчитываются налоги компании. Информация в отчётах должна быть достоверной и не допускается публикация данных, не соответствующих реальному положению дел в компании.

Руководство компании – на основании финансовой отчётности руководство принимает решения о дальнейшем развитии и управлении компанией. Возможно, будет запланировано расширение бизнеса или, наоборот, убыточные направления будут упразднены с целью исключения лишних затрат.

Акционеры и инвесторы – финансовая отчётность необходима для оценки финансового положения бизнеса, работы руководящего состава, перспектив инвестирования и так далее.

Финансовая отчётность помогает разобраться будущему инвестору с тем, в какую компанию инвестировать и как поступить с уже имеющимися в портфеле акциями. Также по отчёту можно примерно понять, выплатит ли компания дивиденды и в каком количестве.

Что можно увидеть в финансовом отчёте

Прибыль и убытки компании за отчётный период

1. Валовая прибыль

2. Операционная прибыль

3. Чистая прибыль

4. Базовая прибыль на акцию

Движение денежных средств

Учитываются наличные и безналичные денежные поступления в компанию и выплаты по всем счетам. Сюда включены денежные потоки от инвестиционной, операционной и финансовой деятельности.

Баланс

Финансовое положение компании за отчётный период. Полная суммарная стоимость компании, которая включает денежные средства, имущество и обязательства компании перед кредиторами и владельцами.

Как использовать финансовую отчётность

Инвестор, изучив финансовый отчёт компании или нескольких компаний, может провести сравнительный анализ их деятельности. Делается это достаточно просто.

Сначала выбираем компании, которые хотим сравнить, при этом необходимо учесть, что они должны работать в одном секторе или производить похожую продукцию. Неправильно будет сравнивать компанию, добывающую тяжёлые металлы, и компанию, работающую в индустрии развлечений. В этом случае показатели для сравнения будут некорректны по ряду причин.

Составив таблицу по интересующим показателям, можно оценить перспективы развития компаний и потенциальную прибыль от инвестирования. Как правило, для сравнения берут прошлые отчёты каждой выбранной компании и проводят сравнительный анализ, который, среди прочего, позволяет оценить потенциальные размеры дивидендных выплат и устойчивость компании на рынке.

Если компания показала неудовлетворительные результаты, от инвестиций в неё лучше воздержаться. Исключением могут стать перспективные фирмы с инновационными продуктами, но не следует забывать, что это повышенные риски.

Какие показатели чаще всего сравнивают

1. Чистая прибыль

2. Валовая прибыль

3. Прибыль от операционной деятельности

4. Базовая прибыль на акцию

5. Денежные потоки от всех видов деятельности

6. Активы оборотные и необоротные

7. Пассивы, капитал и обязательства

Где найти финансовые отчёты компаний

Для того, чтобы посмотреть и изучить финансовую отчётность выбранной компании, можно поискать информацию в открытых источниках в интернете или зайти на её сайт.

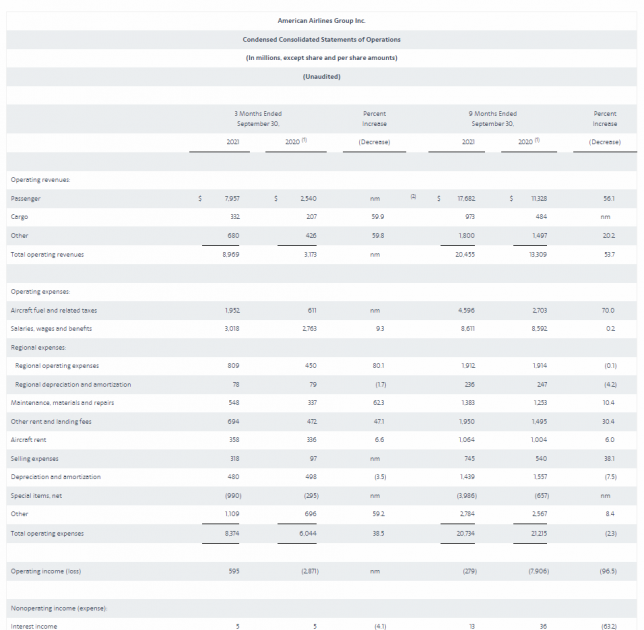

Рассмотрим на примере отчёт компании American Airlines Group. Заходим на её официальный сайт и переходим в раздел “Инвесторам” (у разных компаний названия подобных разделов могут отличаться).

Выбираем финансовый отчёт за предыдущий отчётный период.

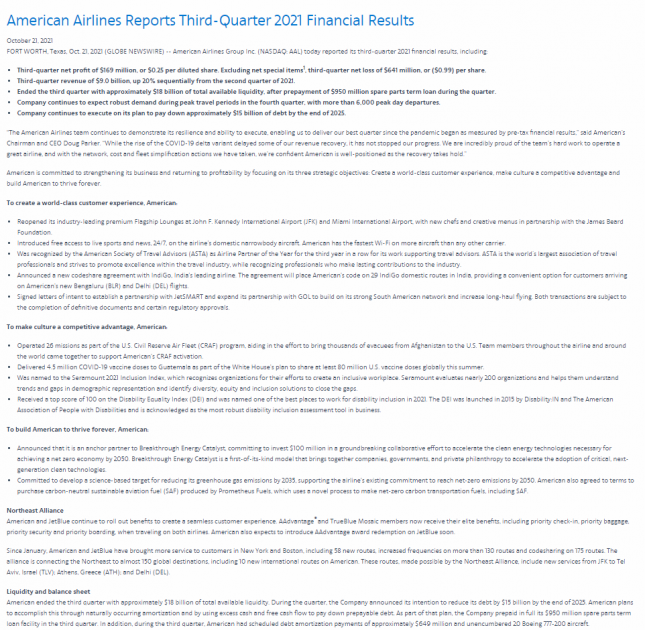

Далее нам только остаётся изучить представленную информацию, применить сравнительный анализ и определить, подходит ли нам эта компания для инвестирования.

Заключение

Изучать полную финансовую отчётность компании инвестору нет смысла. Размеры отчётов могут достигать двухсот страниц и содержать информацию, понятную только узкому кругу специалистов.

Оптимальный вариант – выделить ряд показателей и применять для анализа только их. Не лишним будет отметить, что следует изучить финансовую отчётность за предыдущие периоды. Как правило, для полноты картины рассматривают годовые отчёты.

При принятии решений на инвестора часто влияют импульсивные высказывания или негативный новостной фон вокруг выбранной компании. В этом случае безопаснее действовать, полагаясь на факты и цифры, а не на эмоции.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD с минимальной комиссией в размере 0,5 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex и открыть счёт.

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Какая отчетность должна быть у каждого инвестора?

Уровень сложности:

-

5682

-

+10

-

-1

Этот материал является отправной точкой в цикле материалов об отчетности. В нем рассматриваются общие принципы составления, назначение и взаимосвязь конкретных отчетов.

При сотрудничестве с доверительным управляющим инвестор выступает «заказчиком» услуги по управлению капиталом, поэтому инвестору важно знать, как принять работу и оценить ее качество. Если же инвестор вкладывает деньги самостоятельно, то он одновременно является и «заказчиком», и исполнителем. Несмотря на более высокий уровень доверия к своим решениям, инвестору необходимо иметь систему оценки их эффективности. Мы подготовили целый комплекс материалов, в которых покажем, что именно инвестор должен знать о процессе и результате управления своим имуществом, и какие отчеты обязан готовить профессиональный управляющий, чтобы предоставить ему эту информацию.

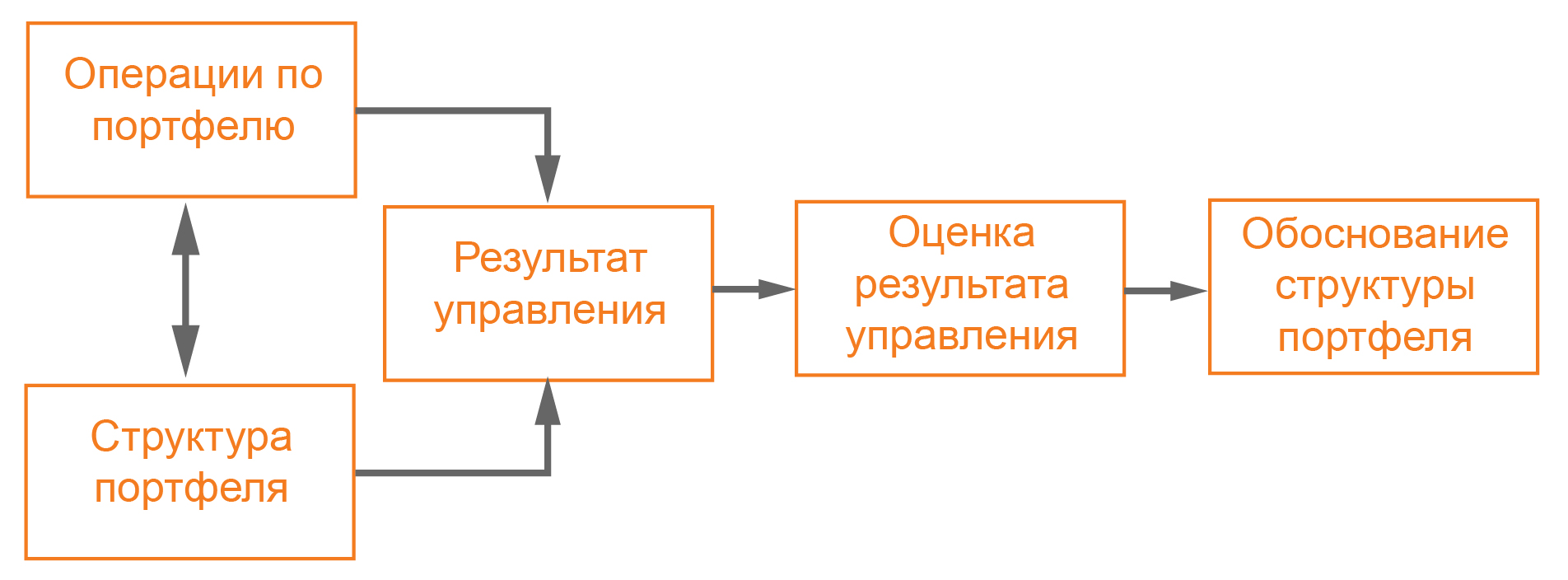

Предоставляемая клиенту отчётность должна содержать информацию о соблюдении инвестиционной декларации, результате управления, оценке результата и объяснение причин выбора тех или иных активов. Эту информацию можно разделить на четыре блока:

- состав и структура портфеля;

- сделки и операции;

- оценка результата;

- анализ активов.

Алгоритм построения отчетности можно представить в виде схемы:

1. Состав активов

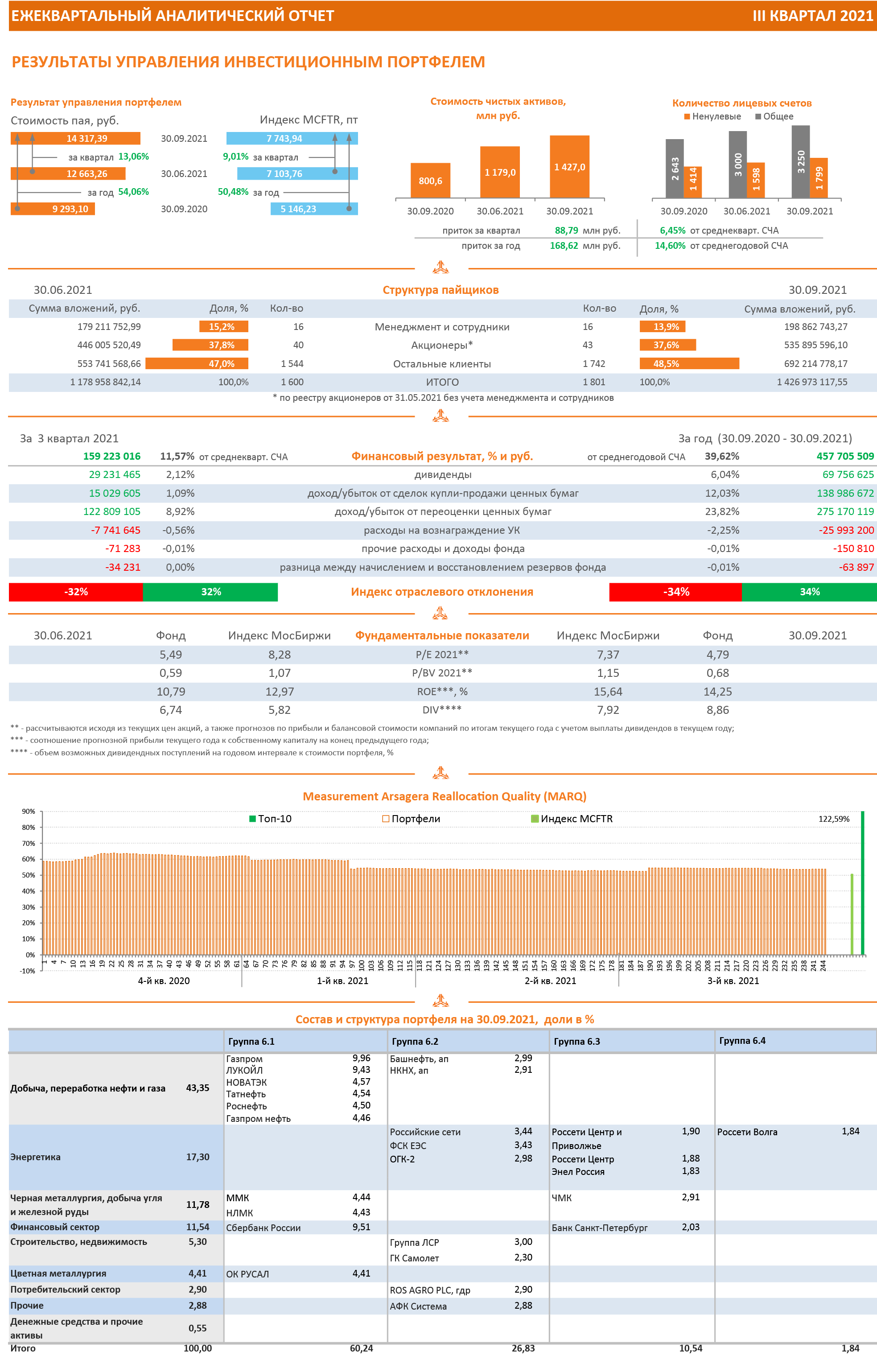

Информацию о составе и структуре портфеля на отчетную дату УК Арсагера представляет на лицевой странице ежеквартального отчета. Для удобства использования информации мы представляем ее в виде матрицы, где эмитенты сгруппированы по отраслям и группам риска по системе Arsagera Asset Certification. Пример лицевой страницы приведен в конце данного материала.

Возможный круг активов для инвестирования отражен в инвестиционной декларации (ИД). ИД либо задается инвестором (в случае индивидуального управления), либо инвестор присоединяется к текущим условиям ИД, которая является частью Правил фонда. Строгое соблюдение ИД является важным условием сотрудничества инвестора и управляющего, поэтому управляющий должен продемонстрировать инвестору актуальный состав портфеля и как он согласуется с ИД (отчет «Анализ портфеля по группам риска»).

Отчет «Отраслевой анализ портфеля» позволяет более детально оценить отраслевую структуру портфеля и сравнить ее с индексом МосБиржи. В отчете приводятся структура отраслевого отклонения и расчет индекса отраслевого отклонения (Arsagera Branch Deviation Index).

Одной из характеристик состава инвестиционного портфеля является уровень его диверсификации. В материале «Клин Арсагеры» или особый взгляд на диверсификацию активов» мы выявили, что при одной и той же инвестиционной декларации диверсификация портфеля может быть разной и поэтому важно знать реальный уровень диверсификации (отчет «Клин Арсагеры»).

2. Сделки и операции

Максимально полную информацию о том, что делал управляющий с активами инвестора, дает отчет обо всех совершенных сделках. Однако такой отчет может занять не один десяток страниц. Чтобы упростить задачу инвестору, управляющий может структурировать данные о сделках и предоставлять информацию о вкладе каждого финансового инструмента в итоговый результат (отчет «Вклад отдельных инструментов в финансовый результат управления портфелем»). В данном отчете для каждой ценной бумаги доход /убыток разделяется на три составляющих: результат от сделок купли-продажи ценной бумаги, результат от переоценки и дивидендный (или купонный) доход.

Как за отчетный период изменились состав и структура активов из-за колебания котировок и совершенных сделок, показывает отчет «Отраслевой состав портфеля».

3. Оценка результата

При оценке результата управления важно определить:

- уровень качества управления;

- размер доходности.

Для сравнения доходности наших продуктов с доходностью депозитов и бенчмарков мы разработали отчет «Сравнение с результатами вложения в депозиты и индексный фонд на разных временных интервалах», позволяющий исключить возможность представления данных только об удачных или, наоборот, только о неудачных периодах инвестирования.

Однако депозит не совсем подходит для оценки качества управления, так как не совпадает по своим характеристикам с инвестиционными портфелями, предназначенными для вложений в акции и облигации. Для этих целей лучше использовать индексы акций (индекс МосБиржи полной доходности) и облигаций (индексы Cbonds), которые демонстрируют общее изменение рынка (отчет «Эффективность управления портфелем»).

Чтобы корректно оценить качество управления, необходимо иметь подробное и полное представление об общем состоянии рынка, на котором был получен результат (например, рынок акций). Для этого дополнительно к индексам и бенчмаркам мы предоставляем информацию об акциях, показавших лучший и худший результаты в отчетном периоде, даем средние значения результатов по группам риска и показываем, как результат акций в портфеле соотносится со средними значениями, а также даем пояснения по составу и выбору активов.

Отчет об изменении балансовой стоимости акций в составе активов фонда, приходящейся на один пай, позволяет увидеть как в результате действий управляющего и/или работы самих бизнесов изменился размер ценности компаний, акции которых входят в портфель фонда. Также в этом отчете мы приводим информацию о размере чистой прибыли, полученной в отчетном периоде эмитентами, акции которых входят в состав фонда в пересчете на один пай.

Информацию о том, какую доходность в отчетном квартале показали акции из наших портфелей и какие места заняли в своей группе риска, дает ежеквартальный видео-отчет «Наши фонды. Итоги». В данном отчете также приводится анализ причин курсовой динамики акций, включая разбор ошибок, допущенных при прогнозировании.

Дополнительную информацию о качестве управления в сравнении с рынком с учетом диапазона диверсификации дает отчет “Клин Арсагеры”.

Результат в абсолюте не дает представления о целесообразности принятых в процессе управления решений о совершении сделок. Чтобы оценить эффективность решений управляющего, мы используем отчет «Эффективность изменения состава и структуры портфеля по методике MARQ». Согласно этой методике, на конец отчетного периода оценивается стоимость каждого гипотетического портфеля, который был сформирован по итогам торгового дня, когда были осуществлены сделки с активами. Количество гипотетических портфелей в отчетном периоде равняется количеству дней, в которые осуществлялись операции с активами. В идеале результат каждого последующего гипотетического портфеля должен быть лучше предыдущего, а результат последнего (фактического) портфеля должен быть выше значений эталонов (индексов, бенчмарков), что говорит о том, что каждая сделка приводила к улучшению результата и по факту он оказался лучше эталонов. Подробнее о методике MARQ (Measurement Arsagera Reallocation Quality) читайте в материале «MARQ – оценка качества управления капиталом».

Информация о том, какой результат показала каждая отрасль, представленная на фондовом рынке, и какой вклад она вносит в общий результат рынка, раскрыта в отчете «Пьедестал рынка».

4. Анализ активов

Так как на предоставлении всех перечисленных отчетов сотрудничество управляющего и инвестора не заканчивается, то управляющему следует объяснить логику и причины выбора активов при формировании текущего портфеля. При выборе мы анализируем все многообразие активов, представленных на рынке. Ознакомиться с результатами этого анализа и причинами приобретения в портфель тех или иных ценных бумаг можно в отчете «Анализ портфеля по эмитентам акций и облигаций».

Для портфеля акций в отчетности приводится информация об агрегированных фундаментальных показателях: P/E, P/BV, ROE и дивидендной доходности. Также для сравнения приводится расчет аналогичных показателей для портфеля акций, повторяющего структуру индекса МосБиржи. Эти данные могут давать общее представление о перспективности инвестиций в акции. Сравнение данных по портфелю и индексу дает представление о том, за счет каких фундаментальных показателей возможно получение результатов управления портфелем, превосходящих изменение индекса. Подробнее об этом в нашем материале «Фундаментальные показатели портфеля фонда и индекса МосБиржи».

Лицевая страница ежеквартального отчета позволяет в экспресс-режиме ознакомиться с результатами фонда в отчетном периоде, так как содержит ключевую информацию из вышеописанных отчетов.

Р.S. C полным ежеквартальным квартальным отчетом по портфелю можно ознакомиться здесь