Отчёт о движении денежных средств — форма бухгалтерской отчётности, которая включает в себя поступления и выбытия денежных средств и денежных эквивалентов организации. Рассказываем, как заполнить эту форму за 2021 год по данным бухгалтерского учёта.

В конце статьи подарки: видео с вебинара Алексея Иванова и Людмилы Архипкиной по составлению годовой бухгалтерской отчётности и практическое пособие для главбуха.

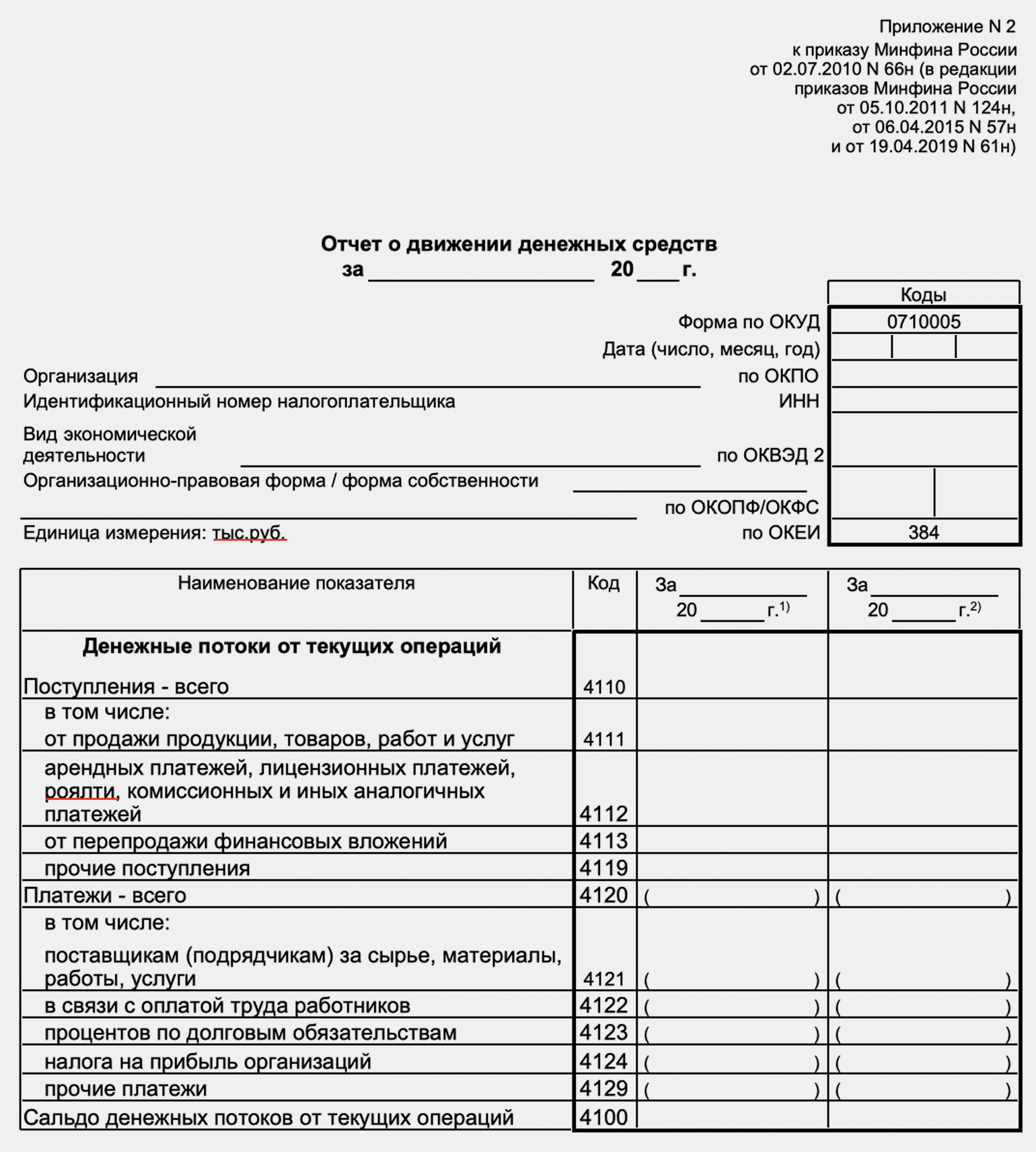

Отчёт о движении денежных средств — форма бухгалтерской отчётности, которая раскрывает поступления и выплаты денежных средств и денежных эквивалентов организации. Как устроен отчёт о движении денежных средств мы рассказывали в этой статье. Российские компании должны заполнять отчёт о движении денежных средств по форме, утверждённой приказом Минфина РФ от 02.07.2010 № 66н. Порядок заполнения этого отчёта установлен ПБУ 23/2011.

Отчёт о движении денежных средств следует заполнять прямым методом, т.е. брать информацию непосредственно с бухгалтерских счетов, которые предназначены для учёта денег. В отчёт не нужно включать следующие обороты (п. 6 ПБУ 23/2011):

- Платежи и поступления, связанные с переводом денежных средств в денежные эквиваленты и обратно. Денежные эквиваленты — это активы, которые можно в любой момент приобрести или реализовать по заранее известной цене. Например, краткосрочные государственные ценные бумаги или депозиты до востребования. Есть исключение — если при реализации денежных эквивалентов были начислены проценты, то их нужно включить в отчёт.

- Операции по обмену одних денежных эквивалентов на другие по номиналу. Если компания при такой операции получает доход или несёт убытки, то в отчёт нужно включать только сумму дохода или убытка.

- Операции по обмену валюты. В отчёт в данном случае нужно включать только курсовые разницы, если они возникли.

- Внутренние обороты, например, перевод между двумя счетами организации или снятие наличных со счёта для помещения в кассу.

Если компания работает с НДС и (или) платит акцизы, то суммы поступлений от покупателей и выплат поставщикам нужно указывать без этих налогов. НДС и акцизы следует отражать отдельно и в свёрнутом виде (п. 16 ПБУ 23/2011).

Это значит, что нужно вычесть из всех поступлений по этим налогам все платежи по ним. Если в итоге получится положительный результат, то его следует учесть в составе прочих поступлений от текущих операций, а если отрицательный — в составе прочих текущих выплат.

Также в свёрнутом виде нужно включать в отчёт следующие денежные потоки:

- Поступления и расходы у комиссионера или агента: средства, полученные от покупателей и переведённые комитенту или принципалу. Отдельно в отчёте следует отражать только вознаграждение за посреднические услуги.

- Оплату коммунальных платежей при аренде и их компенсацию арендодателем.

- Оплату за доставку грузов и её компенсацию контрагентом.

Отчёт о движении денежных средств включает в себя данные за отчётный период, а также за соответствующий период прошлого года. Форма состоит из следующих разделов:

- Денежные потоки от текущих операций. Это все обороты по счетам и кассе, связанные с текущей деятельностью компании. Сюда следует относить поступления за продукцию, товары или услуги, расчёты с поставщиками, выплату зарплаты, налогов и т.п.

- Денежные потоки от инвестиционных операций. Это все поступления и расходы, связанные с куплей-продажей внеоборотных активов, а также с вложениями средств в другие компании и предоставлением займов под проценты.

- Денежные потоки от финансовых операций. Здесь следует отражать расчёты с учредителями, а также получение и возврат заёмных средств без учёта процентов.

- Сводные и справочные показатели.

Подарок от экспертов сервиса «Моё дело»:

практическое пособие для главбуха

Как составить годовую бухгалтерскую отчётность за 2021 год

Оставьте заявку в форме ниже, и мы вышлем вам подробные инструкции по составлению всех форм бухотчётности бесплатно!

Как заполнить денежные потоки от текущих операций

В строке 4110 «Поступления – всего» нужно указать итоговую информацию обо всех поступлениях от текущей деятельности компании:

Стр. 4110 = стр. 4111 + ст. 4112 + стр. 4113 + стр. 4119.

В строке 4111 «Поступления от продажи продукции, товаров, работ и услуг» отражают кредитовый оборот по счёту 62 «Расчёты с покупателями и заказчиками» в корреспонденции с дебетом следующих счетов:

- 50 «Касса»;

- 51 «Расчётные счета»;

- 52 «Валютные счета»;

- 55 «Специальные счета в банках».

Для розничных продавцов, которые принимают оплату с помощью банковских карт, нужно добавить обороты ещё по одной проводке:

Дт 51 Кт 57 «Переводы в пути».

Эту проводку нужно делать при зачислении на счёт компании денег, полученных от покупателя в рамках процедуры эквайринга.

В строке 4112 «Поступления от арендных платежей, лицензионных платежей, роялти, комиссионных и других аналогичных платежей» отражают поступления денежных средств по указанным видам операций. Информацию следует брать с кредита счетов 62 и 76 «Расчёты с разными дебиторами и кредиторами» в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4113 «Поступления от перепродажи финансовых вложений» отражают указанный вид поступлений. Источник информации — обороты по кредиту счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4119 «Прочие поступления» указывают все остальные денежные поступления, связанные с основной деятельностью компании. Это, например, возврат переплаты по налогам или подотчётных средств. Также здесь следует отразить «свёрнутые» НДС и акцизы, если поступления по этим налогам за отчётный период превысили расходы.

Данные нужно брать из дебетовых оборотов по счетам 50, 51, 52, 55 в корреспонденции с кредитом счетов:

- 68 «Расчёты по налогам и сборам»;

- 69 «Расчёты по социальному страхованию и обеспечению»;

- 71 «Расчёты с подотчётными лицами»;

- 73 «Расчёты с персоналом по прочим операциям»;

- 91.1 «Прочие доходы».

В строке 4120 «Платежи – всего» отражают общую сумму выплат, которые связаны с текущей деятельностью компании. Сумму в этой строке, а также другие показатели расходов, следует указывать в круглых скобках:

Стр. 4120 = стр. 4121 + стр. 4122 + стр. 4123 + стр. 4124 + стр. 4129.

В строке 4121 «Платежи поставщикам (подрядчикам) за сырьё, материалы, работы, услуги» отражают дебетовый оборот по счёту 60 «Расчёты с поставщиками и подрядчиками и счёту 76 в корреспонденции с кредитом счетов 50, 51, 52, 55.

В строке 4122 «Платежи в связи с оплатой труда работников» указывают суммы выплат, связанных с оплатой труда. Это дебетовый оборот по счету 70 «Расчеты с персоналом по оплате труда» в корреспонденции с кредитом счетов 50 и 51.

В строке 4123 «Платежи процентов по долговым обязательствам» нужно отразить уплаченные за отчётный период проценты по кредитам и займам, полученным для пополнения оборотных средств. Это дебетовые обороты по счетам 66 «Расчёты по краткосрочным кредитам и займам» и 67 «Расчёты по долгосрочным кредитам и займам» в корреспонденции с кредитом счетов 50, 51 и 52.

Если у компании есть кредиты, проценты по которым включены в стоимость инвестиционных внеоборотных активов (п. 10 ФСБУ 26/2020 и п. 10 ПБУ 14/2007), то уплату этих процентов не нужно включать в строку 4123. К инвестиционным относятся внеоборотные активы, которые требуют длительного времени и существенных затрат для подготовки к эксплуатации. Это, например, объекты незавершенного строительства или сложное оборудование, которое требует монтажа.

В строке 4124 «Платежи налога на прибыль организаций» указывают суммы налога, перечисленные в бюджет: дебетовый оборот по счету 68.4 «Налог на прибыль» в корреспонденции с кредитом счёта 51.

В строке 4125 «Прочие платежи» нужно отразить все иные выплаты, связанные с текущей деятельностью компании, которые не вошли в строки 4121—4214. Это, например, налоги (кроме налога на прибыль), страховые взносы, средства, выданные в подотчёт. В частности, в этой строке нужно отразить «свёрнутую» сумму по НДС и акцизам, если выплаты по этим налогам за период превысили поступления.

Информацию нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов 57, 68 (кроме субсчёта 68.4), 69, 71, 73, 76, 91.2 «Прочие расходы».

В строке 4100 «Сальдо денежных потоков от текущих операций» указывают разность между всеми поступлениями и всеми выплатами по текущей деятельности:

Стр. 4100 = стр. 4110 – стр. 4120.

Если сальдо получилось отрицательным, то его нужно указать в круглых скобках. Это же относится ко всем сальдо по остальным разделам формы и по отчёту в целом.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Как заполнить денежные потоки от инвестиционных операций

В строке 4210 «Поступления — всего» нужно отразить общую сумму денежных средств, которая поступила в связи с инвестиционными операциями:

Стр. 4210 = стр. 4211 + стр. 4212 + стр. 4213 + стр. 4214 + стр. 4219.

В строке 4211 «Поступления от продажи внеоборотных активов (кроме финансовых вложений)» нужно указать суммы, которые поступили от реализации основных средств и нематериальных активов.

Данные следует брать с кредита счетов 62 и 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4212 «Поступления от продажи акций других организаций (долей участия)» отражают суммы, которые компания получила от указанных операций. Информацию нужно взять с кредита счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4213 «Поступления от возврата предоставленных займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам)» указывают суммы, которые поступили в организацию в результате всех перечисленных операций. Это дебетовый оборот по счетам 50, 51, 52, 55 в корреспонденции с кредитом следующих счетов:

- 73 «Расчёты с персоналом по прочим операциям» — в части займов, предоставленных сотрудникам;

- 58.3 «Предоставленные займы» — в части займов, выданных юридическим лицам и физическим лицам, которые не работают в компании;

- 76 «Расчёты с разными дебиторами и кредиторами» — в части иных операций, относящихся к данной строке, например, при продаже прав требования.

В строке 4214 «Поступления дивидендов, процентов по долговым финансовым вложениям и аналогичных поступлений от долевого участия в других организациях» нужно отразить все поступления на счета и в кассу компании от указанных операций.

Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 76 в соответствующей части. Если у компании подобные виды доходов возникают регулярно, то для их учёта обычно открывают отдельный субсчёт 76.3 «Расчёты по причитающимся дивидендам и другим доходам».

В строке 4219 «Прочие поступления» следует указать все суммы, зачисленные на счёт компании, которые можно отнести к инвестиционной деятельности, кроме тех, что уже отражены в строках 4211-4214. Например, сюда нужно включить доходы от участия в совместной деятельности.

Данные нужно брать с кредита счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4220 «Платежи – всего» следует отразить общую сумму выплат компании, связанных с инвестиционной деятельностью:

Стр. 4220 = стр. 4221 + стр. 4222 + стр. 4223 + стр. 4224 + стр. 4229.

В строку 4221 «Платежи в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» нужно включить все выплаты компании по данным видам операций. Исключение — проценты по кредитам и займам, которые включаются в стоимость инвестиционных активов. Для этого показателя предусмотрена отдельная строка.

Данные следует брать с дебета счетов 60 и 76 в корреспонденции с кредитом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4222 «Платежи в связи с приобретением акций других организаций (долей участия)» нужно отразить все выплаты организации, связанные с покупкой этих активов.

Информацию нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов:

- 58.1 «Паи и акции»;

- 58.4 «Вклады по договору простого товарищества».

В строке 4223 «Платежи в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставлением займов другим лицам» следует отразить все выплаты компании по перечисленным операциям.

Сведения нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов:

- 58.2 «Долговые ценные бумаги»;

- 58.3 «Предоставленные займы» — по всем займам, за исключением средств, выданных сотрудникам;

- 73 «Расчёты с персоналом по прочим операциям» — в части займов для сотрудников;

- 76 «Расчёты с разными дебиторами и кредиторами» — по иным подобным операциям, например, при покупке прав требования.

В строке 4224 «Платежи процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива» нужно указать суммы процентных выплат по кредитам, если они включены в стоимость приобретённых или созданных компанией объектов.

Данные следует брать с дебета счетов 66 и 67 в корреспонденции с кредитом счетов 50, 51, 52, 55. Речь идёт только о тех суммах процентов, которые ранее были начислены на счетах 66 и 67 в корреспонденции со счётом 08 «Вложения во внеоборотные активы»

В строке 4229 «Прочие платежи» отражают все выплаты компании, которые относятся к инвестиционной деятельности и не были отражены в строках 4221-4224.

Данные нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счёта 76 в соответствующей части.

В строке 4200 «Сальдо денежных потоков от инвестиционных операций» следует отразить разность между всеми поступлениями и выплатами, которые относятся к инвестициям компании:

Стр. 4200 = стр. 4210 – стр. 4220.

Как заполнить денежные потоки от финансовых операций

В строке 4310 «Поступления – всего» нужно указать общую сумму средств, поступивших в компанию от финансовых операций:

Стр. 4310 = стр. 4311 + стр. 4312 + стр. 4313 + стр. 4314 + стр. 4319.

В строку 4311 «Получение кредитов и займов» включают информацию обо всех полученных компанией заёмных средствах, вне зависимости от срока погашения. Это дебетовые обороты по счетам 50, 51, 52, 55 в корреспонденции с кредитом счетов 66 и 67 в части полученных кредитов и займов

В строке 4312 «Поступление денежных вкладов собственников (участников)» нужно указать все вклады владельцев бизнеса в имущество компании, не связанные с пополнением уставного капитала. Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 75.3 «Прочие расчёты с учредителями».

В строке 4313 «Поступления от выпуска акций, увеличения долей участия» отражают суммы, которые внесли участники и акционеры компании при покупке акций или долей в уставном капитале. Это дебетовый оборот по счетам 50, 51, 52, 55 в корреспонденции с кредитом счёта 75.1 «Расчёты по вкладам в уставный (складочный) капитал».

В строке 4314 «Поступления от выпуска облигаций, векселей, других долговых ценных бумаг» нужно указать суммы, которые компания получила от указанных операций. Сведения нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции со счетами 66 и 67 в части выпуска собственных долговых ценных бумаг.

В строке 4319 «Прочие поступления» следует отразить все суммы, которые относятся к финансовой деятельности, не учтённые в строках 4311—4314.

Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 76 в соответствующей части.

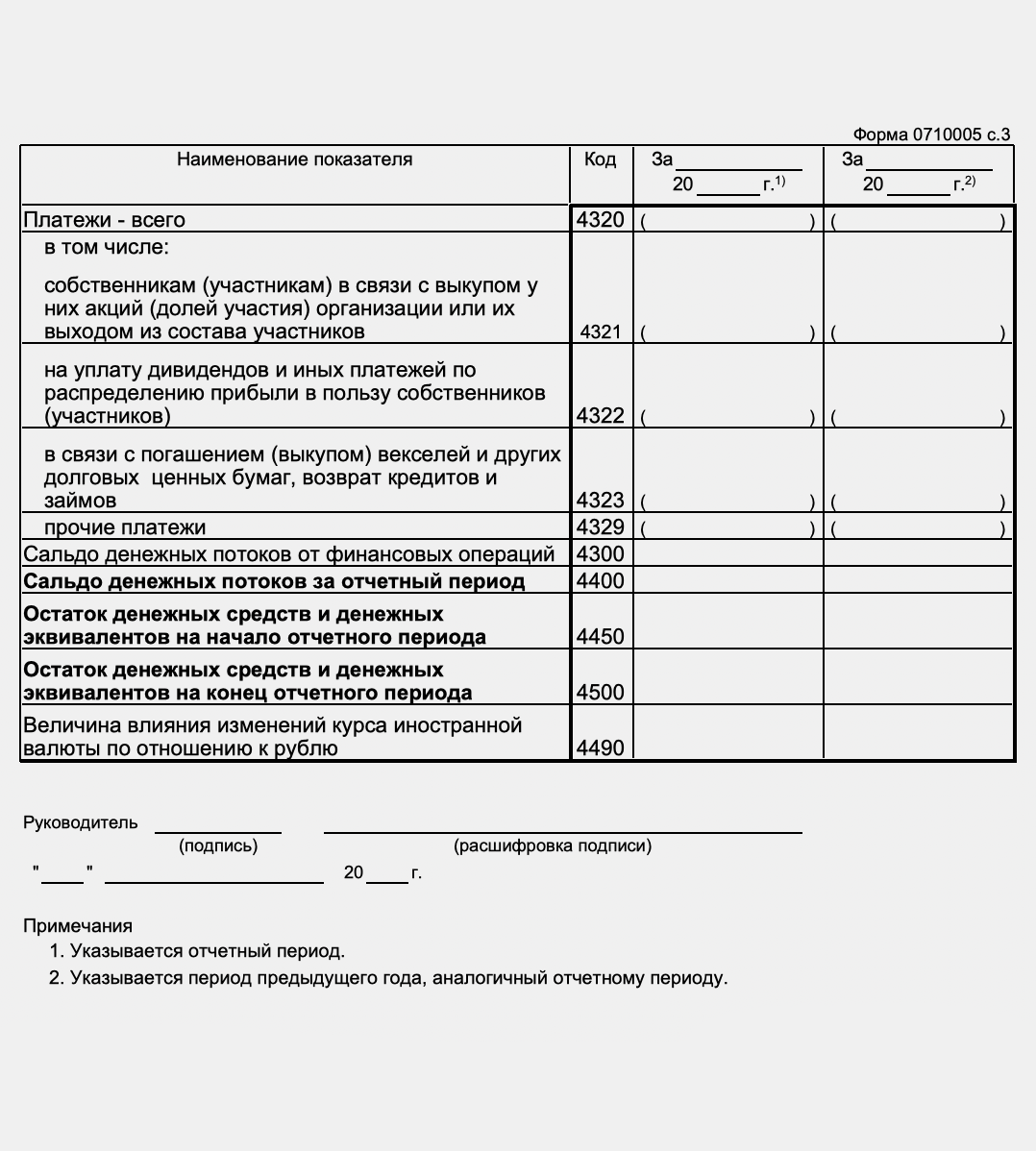

В строке 4320 «Платежи – всего» нужно указать все выплаты организации, связанные с финансовой деятельностью:

Стр. 4320 = стр. 4321 + стр. 4322 + стр. 4323 + стр. 4329.

В строке 4321 «Платежи собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выхода из состава участников» следует отразить все выплаты компании в пользу участников, которые полностью выходят из бизнеса либо уменьшают свою долю в уставном капитале.

Сведения следует брать с кредитового оборота по счетам 50, 51, 52, 55 в корреспонденции с дебетом счёта 75.1.

В строку 4322 «Уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)» включают суммы всех указанных выплат.

Данные нужно взять с кредитового оборота по счетам 50, 51, 52, 55 в корреспонденции с дебетом счёта 75.2 «Расчеты по выплате доходов».

В строке 4323 «Платежи в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов» отражают все выплаты, которые связаны с указанными операциями.

Это кредитовый оборот по счетам 50, 51, 52, 55 в корреспонденции с дебетом счетов 66, 67 и 76 в соответствующей части

Уплаченные проценты по кредитам в этой строке отражать не нужно, так как они уже учтены в строках 4123 и 4224.

В строку 4329 «Прочие платежи» нужно включить все иные выплаты по финансовой деятельности, которые не вошли в строки 4321—4323.

Сведения нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счёта 76 в соответствующей части.

В строке 4300 «Сальдо денежных потоков от финансовых операций» отражают разность между всеми поступлениями и расходами по данному разделу:

Стр. 4300 = стр. 4310 – стр. 4320.

Как заполнить итоговые и справочные строки

В строке 4400 «Сальдо денежных потоков за отчётный период» следует указать разность между всеми поступлениями и всеми расходами денежных средств. Для этого нужно сложить сальдо по трём разделам отчёта, сохранив их знаки:

Стр. 4400 = +- стр. 4100 +- стр. 4200 +- стр. 4300.

В строку 4450«Остаток денежных средств и денежных эквивалентов на начало отчётного периода» нужно включить суммарное сальдо по счетам 50, 51, 52, 55, 57 на указанную дату.

Строка 4500 «Остаток денежных средств и денежных эквивалентов на конец отчётного периода» должна быть равна остатку на начало с учетом сальдо:

Стр. 4500 = стр. 4450 +- стр. 4400.

Показатели в строках 4450 и 4500 не могут быть отрицательными.

Значение строки 4450 должно быть равно показателю строки 1250 бухгалтерского баланса «Денежные средства и денежные эквиваленты» на начало отчётного периода. Значение строки 4500 должно быть равно показателю строки 1250 баланса на конец отчётного периода.

Строка 4490 «Величина влияния изменений курса иностранной валюты по отношению к рублю» содержит справочную информацию. Это разность за отчётный период между положительными и отрицательными курсовыми разницами, связанными с учётом денежных средств и денежных эквивалентов в иностранной валюте.

Положительные курсовые разницы учитываются по кредиту счёта 91.1, а отрицательные — по дебету счёта 91.2.

Подарок для наших читателей — запись вебинара по применению ФСБУ 25/2018. Два часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы! Спикеры — известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

- Алексей Иванов — директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

- Людмила Архипкина — ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Как составить годовой отчёт за 2021 год

с учётом новаций законодательства

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Один из главных разделов финансовой отчетности — это отчет о движении денежных средств. Рассказываем, из чего он состоит и что инвестор может найти в нем полезного

В этом тексте про ОДДС вы узнаете:

- Что это

- Структура

- Методы заполнения

- Возможности

Что такое отчет о движении денежных средств

Отчет о движении денежных средств (ОДДС, в англоязычных источниках — Cash Flow Statement) — один из основных документов, составляющих финансовую отчетность компании наряду с балансом, отчетом о прибылях и убытках и отчетом об изменениях в капитале.

Отчет о движении денежных средств — неотъемлемая часть годовой финансовой отчетности по российскому стандарту бухгалтерской отчетности (РСБУ). Компании, отчитывающиеся по международным стандартам финансовой отчетности (МСФО), заполняют ОДДС за каждый период отчетности, хотя ОДДС может не включаться в состав сокращенной отчетности по МСФО.

Если баланс детально показывает стоимость имущества и обязательств компании, отчет о прибыли — состав доходов и расходов, отчет об изменении капитала — за счет чего менялась стоимость имущества акционеров, то отчет о движении денежных средств позволяет детально увидеть, как по счетам компании проходили потоки «живых» денег — поступления и платежи.

В силу этого только отчет о движении денежных средств позволяет инвестору непосредственно увидеть сумму капитальных затрат, производимых компанией.

Отчет о движении денежных средств тесно увязан со статьей баланса, на которой учитываются деньги компании. Разница поступлений и платежей, отмеченная в отчете о движении денежных средств, будет и разницей между размером денежных средств на счетах компании в начале и в конце периода. Например, на начало на счетах компании было ₽10 млрд. В отчете о движении денежных средств зафиксировано, что в течение года у нее были поступления на сумму ₽60 млрд, а платежи — на сумму ₽50 млрд. Это значит, что ОДДС покажет чистое увеличение денежных средств и их эквивалентов на ₽10 млрд, а в балансе на конец года размер денежных средств и эквивалентов будет отмечен как ₽20 млрд.

ОДДС позволяет увидеть детализацию поступлений и платежей, причем группируя эти денежные потоки по их экономическому смыслу, что немаловажно для финансового анализа и принятия решений инвестором. Кроме того, с помощью отчета о движении денежных средств инвестор может увидеть, как компания зарабатывает «живые» деньги, проходящие по ее банковским счетам. Это позволит оценить реальные возможности компании по выплате дивидендов, по обеспечению займов и финансирования своей деятельности.

Структура отчета о движении денежных средств

Поступление денег на счет компании — это не всегда ее доходы. Доходом для компании будут деньги, поступившие за проданную продукцию. Но взятый кредит — это не доход компании, хотя это, несомненно, денежное поступление. Точно так же уменьшение денег на счетах после возврата компанией кредита не будет расходом при расчете прибыли. Чтобы денежные операции были разделены по смыслу, отчет о движении денежных средств состоит из трех основных разделов:

- Движение денежных средств от операционной деятельности;

- Движение денежных средств от инвестиционной деятельности;

- Движение денежных средств от финансовой деятельности.

В разделе, где учитываются денежные потоки от операционной деятельности, показываются результаты от платежей и поступлений компании от основной производственной и торговой деятельности. По РСБУ этот раздел называется «Денежные потоки от текущих операций». В этом разделе будут учтены поступления от продажи товаров и оказания услуг, а также платежи, составляющие расходы компании — за покупку материалов, оплата счетов за электроэнергию, оплата транспортных расходов, зарплаты работников и т. п.

Итогом этого раздела будет сумма чистых денежных средств, полученных от операционной (основной) деятельности. Он может считаться двумя методами — прямым и косвенным. Соответственно, заполнение статей этого раздела может вестись также прямым и косвенным методом. Мы еще вернемся к этому ниже.

В разделе «Движение денежных средств от инвестиционной деятельности» будут отмечены покупка компанией долгосрочных активов — оборудования, земли, лицензионных прав на месторождения и товарные знаки, а также затраты на строительство сооружений и зданий. Кстати говоря, эти затраты называются капитальными, или CAPEX (англ. capital expenditure). Помимо CAPEX, во втором разделе отчета о движении денежных средств, будут учтены деньги, отправленные на банковские депозиты, на покупку облигаций и акций, учреждение дочерних компаний и пр. Соответственно, в этом разделе будут отмечены и деньги, снятые с депозитов и вырученные за продажу облигаций и акций. Итогом второго раздела ОДДС будет сумма чистых денежных средств, полученных (выплаченных) от инвестиционной деятельности.

В разделе «Движение денежных средств от финансовой деятельности» будут отмечаться как денежные поступления взятые компанией кредиты и займы. В этом же разделе учитываются возврат взятых кредитов и выплата дивидендов акционерам компании. Аналогично предыдущим разделам ОДДС третьего раздела будет сумма чистых денежных средств, полученных (выплаченных) от финансовой деятельности.

Итогом всего отчета о движении денежных средств станет чистое увеличение (или уменьшение) денежных средств и их эквивалентов. Этот итог будет равен разнице между суммой денежных средств и их эквивалентов компании на конец и начало отчетного периода.

Методы заполнения ОДДС

Как мы уже говорили, есть два метода заполнения такого важного раздела ОДДС, как «Движение денежных средств от операционной деятельности»:

- прямой метод;

- косвенный метод.

Прямой метод

Прямой метод — это метод составления отчета о движении денежных средств, при котором платежи и поступления, которые связаны со статьями доходов и расходов компании, учитываются непосредственно. С бухгалтерской точки зрения в этот раздел попадают те операции, которые корреспондируют с балансовыми счетами денежных средств (расчетный счет и касса).

Этот метод называется еще «сверху вниз», то есть в отчете о движении денежных средств статьи поступлений и платежей будут идти в том же порядке, что и при расчете прибыли в отчете о прибыли и убытках. В ОДДС будут показаны аналогичные статьи денежных доходов и затрат — поступления от продажи товаров, платежи поставщикам, платежи на оплату труда.

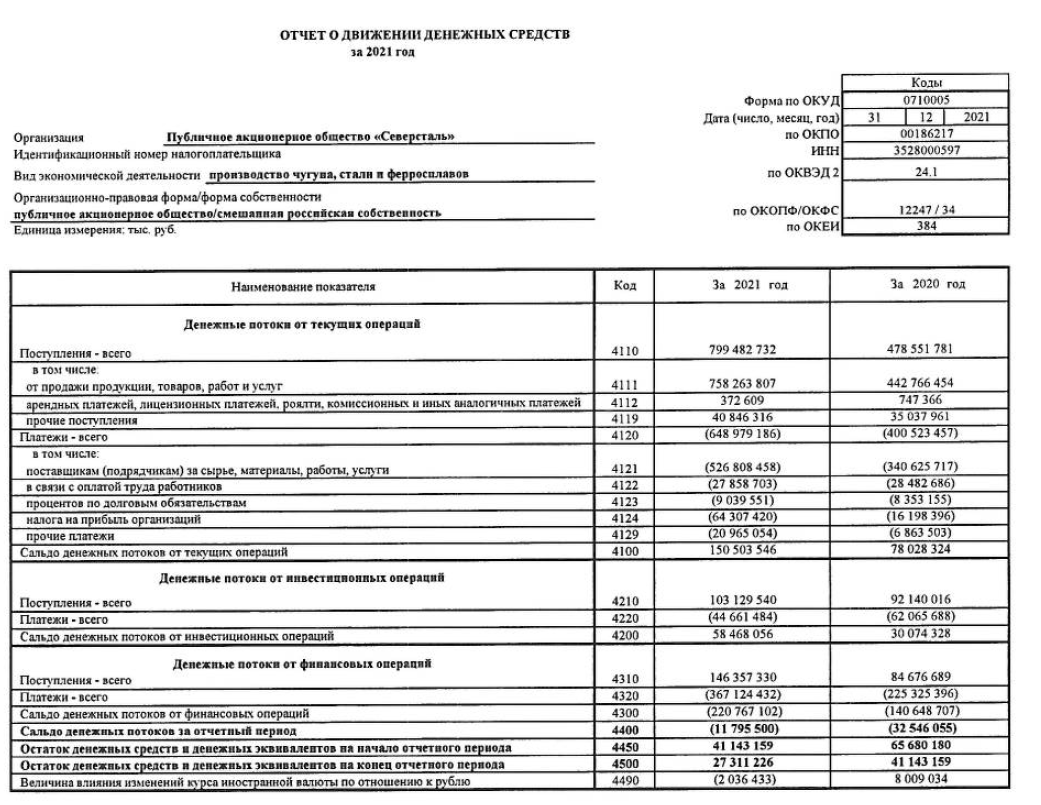

Отчет о движении денежных средств по РСБУ «Северстали» за 2021 год

Главное отличие ОДДС и отчета о прибыли и убытках в том, что в ОДДС отражаются только денежные статьи. Такая статья затрат, как амортизация в отчете о движении денежных средств, прямым методом отображаться не будет, поскольку амортизация не проходит как платежи по счетам в этом периоде. Это так называемая неденежная статья расходов.

Разделы ОДДС «Движение денежных средств от инвестиционной деятельности» и «Движение денежных средств от финансовой деятельности» заполняются только прямым методом. РСБУ также требует использования только прямого метода заполнения отчета о движении денежных средств.

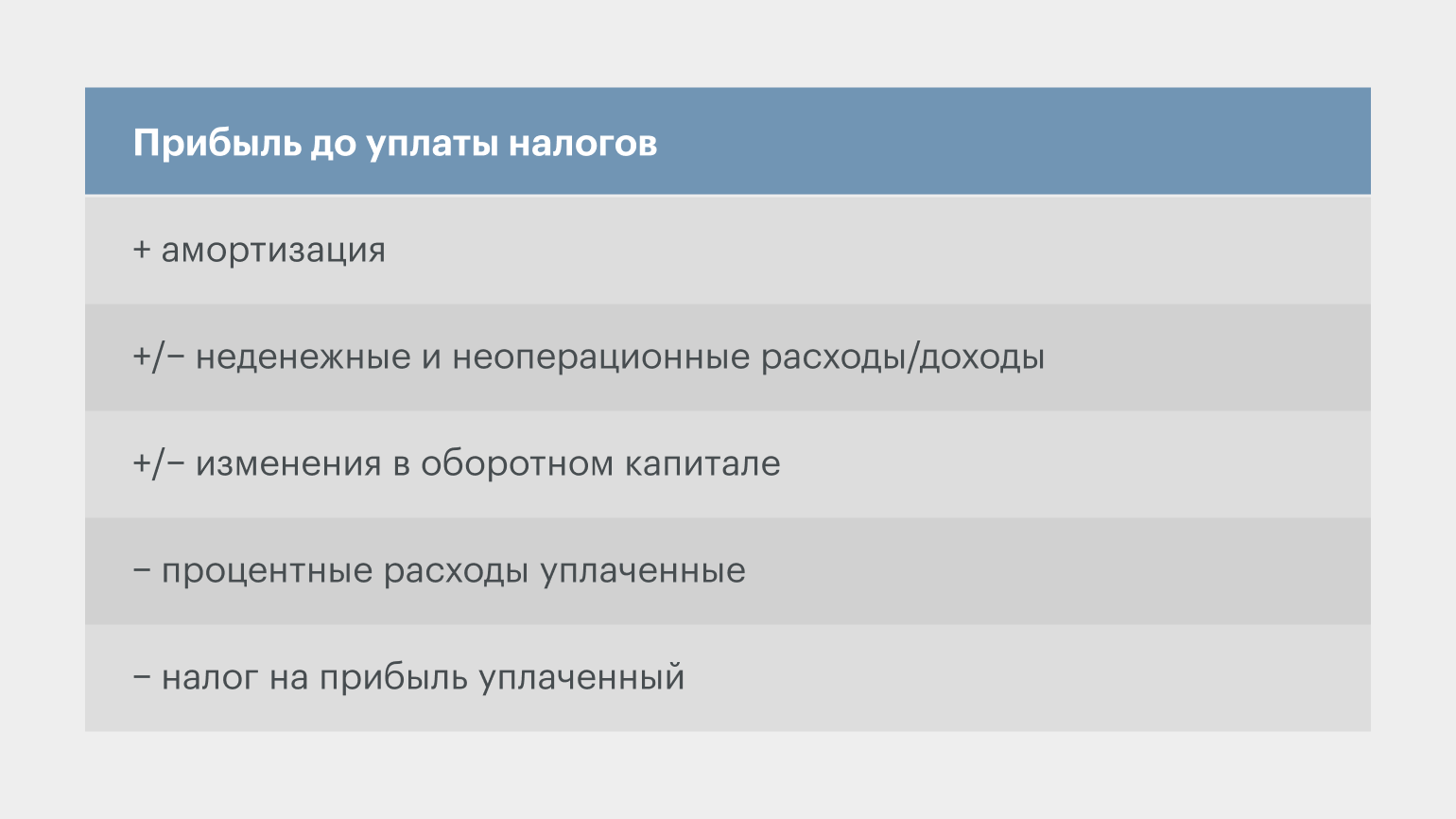

Косвенный метод

Косвенный метод — это метод составления отчета о движении денежных средств, при котором в разделе денежные потоки от операционной деятельности, указываются не сами платежи и поступления, а специальные корректировки прибыли. Этот метод называется иногда «снизу вверх». Дело в том, что раздел ОДДС «Денежные потоки от операционной деятельности» заполняется от прибыли компании — нижней, итоговой строки отчета о прибылях и убытках.

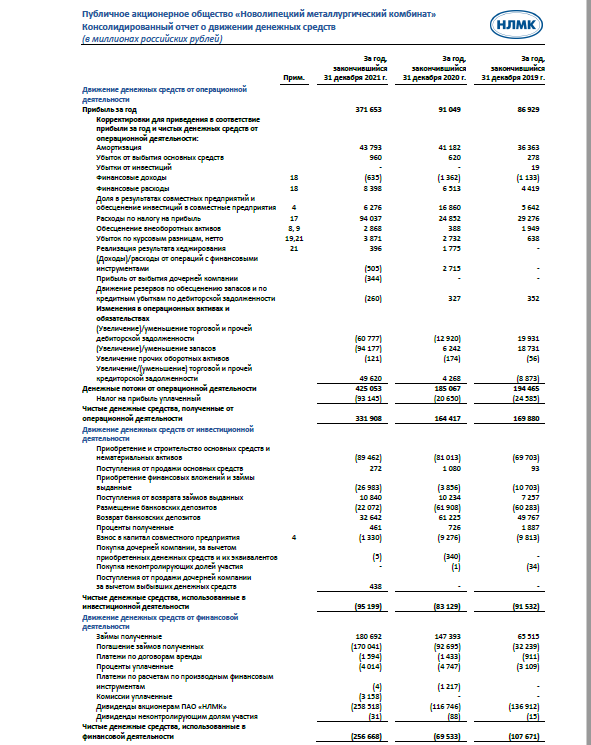

Отчет о движении денежных средств по МСФО Новолипецкого металлургического комбината за 2021 год

При заполнении этого раздела используются различные корректировки статей затрат и доходов из отчета о прибыли и убытке. То, что для компании доход, здесь учитывается со знаком минус, а то, что было затратами, здесь будет учитываться со знаком плюс. То есть чтобы отразить итог потока от операционной деятельности косвенным методом, к чистой прибыли прибавляются неденежные затраты (амортизация, отрицательные курсовые разницы, переоценка запасов и задолженностей). Неденежные доходы, такие, например, как положительная переоценка активов, наоборот, при заполнении вычитаются.

Кроме того, денежные расходы, учтенные как прочие или финансовые в отчете о прибылях и убытках, в ОДДС приводятся со знаком плюс. А вот денежные доходы, учтенные как прочие или финансовые, будут в ОДДС отмечены со знаком минус.

Для чего производятся такие, казалось бы, сложные действия? Во-первых, такой косвенный метод позволяет увидеть именно денежные поступления и платежи по операционной деятельности как итог расчетов. Во-вторых, и это самое важное, данный метод сразу позволяет сопоставить эти денежные итоги с неденежными статьями и косвенными доходами и расходами. То есть для инвестора косвенный метод сразу предлагает возможность анализа вопреки кажущейся сложности расчета. В отчетностях компаний по МСФО чаще всего встречается именно косвенный метод заполнения отчета о движении денежных средств.

Какие возможности для анализа дает отчет о движении денежных средств

Две возможности мы уже упоминали ранее:

- отчет о движении денежных средств непосредственно показывает размер производимых компанией капитальных затрат;

- косвенный метод заполнения отчета о движении денежных средств позволяет инвестору сопоставить именно денежный итог операционной деятельности с неденежными статьями или косвенными затратами и доходами. Это дает представление о финансовой устойчивости бизнеса компании, ее способности платить дивиденды.

Кроме того, сравнивая итоги движения денежных средств от операционной деятельности с другими разделами отчета о движении денежных средств, инвестор может оценить, насколько компания способна самостоятельно генерировать денежный поток. Сравнение такого самостоятельно сгенерированного потока с инвестиционным потоком поможет оценить возможности развития компании, финансирования капитальных затрат.

ОДДС позволяет быстро рассчитать такой специальный показатель, как свободный денежный поток, или FCF.

Свободный денежный поток

— это разница между чистым денежным потоком от операционной деятельности (итог первого раздела ОДДС) и капитальными затратами (первые статьи раздела о движении средств от инвестиционной деятельности).

Свободный денежный поток — это, по своей сути, остающиеся в распоряжении компании заработанные деньги на счетах. Определение этого показателя дает возможность инвестору понять такие моменты, как:

- возможность самостоятельного развития;

- необходимость и возможности компании в привлечении кредитов;

- реальную возможность компании выплачивать дивиденды.

Сопоставление по этим моментам может помочь инвестору принять инвестиционное решение при выборе акций конкурирующих компаний.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

#статьи

- 28 сен 2022

-

0

Отчёт о движении денежных средств: что это такое и как его составить

Какие компании должны заполнять отчёт о движении денежных средств? Что в нём отражать? Какую форму использовать и как её заполнить?

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Отчёт о движении денежных средств (ОДДС) — форма №4 обязательной бухгалтерской отчётности. Её должны заполнять и ежегодно представлять в налоговую все компании среднего и крупного бизнеса.

Для компаний малого бизнеса ОДДС хоть и не обязателен, но тоже полезен. С помощью него они могут отследить фактическое движение денег компании, которое не всегда видно по отчёту о финансовых результатах.

В статье разберёмся:

- что отражают в отчёте о движении денежных средств и для чего он нужен;

- кому представлять ОДДС и в какие сроки;

- по какой форме нужно составлять отчёт о движении денежных средств;

- как правильно заполнять ОДДС: разделы операционной, инвестиционной и финансовой деятельности;

- как узнать больше о формах бухгалтерской отчётности.

В отчёте о движении денежных средств отражают все денежные поступления и платежи за отчётный период, а также остатки денег на начало и конец этого периода. ОДДС показывает, какие потоки денег проходили через компанию.

В предыдущей статье мы говорили, что в форме №2 бухгалтерской отчётности — отчёте о финансовых результатах — все доходы и расходы компании учитывают в момент совершения операции. Из-за этого указанные данные часто не соответствуют фактическому движению денежных средств.

Например, компания продала товар, но дала покупателю отсрочку. В этом случае прибыль отразят в отчёте о финансовых результатах, но фактически денег у компании не появится. В отчёте о движении денежных средств их поступление отразят только после полной оплаты товара.

Поэтому, если возникают расхождения, нужно анализировать строки ОДДС и выяснять, почему они появились. Пример такого расхождения — в ОФР отражена прибыль, но этих денег у компании нет.

Кому представлять ОДДС и в какие сроки? Отчёт о движении денежных средств представляют все компании, кроме компаний, ведущих бухучёт по упрощённой форме. ОДДС сдают в налоговую не позднее 31 марта года, следующего за отчётным.

С 2019 года все компании сдают бухгалтерскую отчётность только в электронном виде. Форму ОДДС приводим ниже.

Бланк формы отчёта о движении денежных средств — таблица с показателями, над которой приведены:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единицы измерения показателей в отчёте — с 2019 года показатели выражаются только в тысячах рублей.

Показатели отчёта — поступления денег и выплаты — сгруппированы в три раздела по типам деятельности компании:

- Денежные потоки от операционной деятельности. К ним относят денежные потоки, связанные с основной деятельностью компании, которая приносит выручку. Например, прибыль или убытки от продажи товаров или услуг.

Это раздел, на который все пользователи отчёта обращают внимание в первую очередь. Здесь можно увидеть, какой результат в денежном выражении получила компания.

- Денежные потоки от инвестиционной деятельности. Это потоки от покупки или продажи основных средств или ценных бумаг, дивидендов, выдачи займов.

- Денежные потоки от финансовой деятельности. Это потоки от получения и погашения кредитов и займов, выплат процентов или дивидендов, выпуска ценных бумаг.

На иллюстрации ниже приведена форма отчёта о движении денежных средств с перечнем строк, которые нужно заполнить.

В скобках отражают суммы платежей. При расчёте результатов отчёта эти значения нужно будет вычитать.

В следующих разделах рассмотрим на примере, как заполнять разделы отчёта о движении денежных средств.

Изображение: glavbukh.ru

Изображение: glavbukh.ru

Изображение: glavbukh.ru

Как и в отчёте о финансовых результатах, в ОДДС отражают показатели за прошедший и за предшествующий ему период. За счёт этого можно отследить, какие изменения произошли — как изменились денежные потоки и что на это повлияло.

Как мы говорили выше, в этом разделе отчёта отражают денежные потоки от основной деятельности компании. Его можно заполнить двумя способами: прямым или косвенным.

Прямой способ. В этом случае компания показывает общую сумму всех поступлений и платежей, связанных с операционной деятельностью за отчётный период. По этой сумме невозможно понять, по каким именно статьям прошли эти поступления и платежи.

Косвенный способ. В этом случае компания показывает платежи и поступления постатейно. Этот способ более нагляден для внутренних и внешних пользователей отчёта, поэтому в большинстве компаний выбирают его.

При составлении отчёта косвенным способом компания берёт за основу значение прибыли до уплаты налогов — из отчёта о финансовых результатах.

Дальше эту сумму корректируют на все доходы и расходы, которые учтены в отчёте о финансовых результатах, но имеют либо не денежный характер, либо другую природу — инвестиционную или финансовую.

Инфографика: Skillbox Media

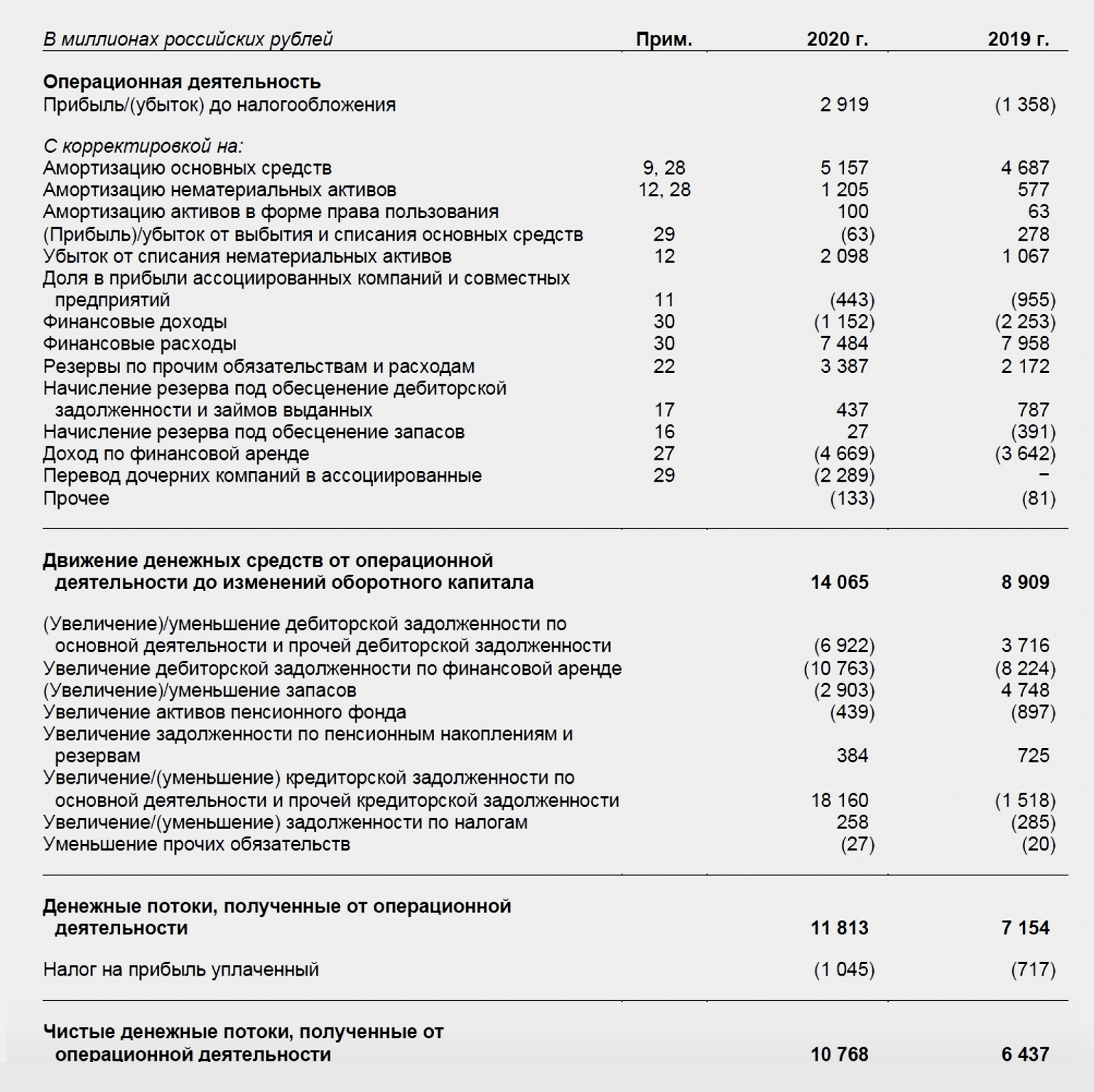

Ниже разберём, как заполнить раздел операционной деятельности в ОДДС, на примере отчёта группы компаний «КамАЗ».

Скриншот: курс Skillbox «Профессия Финансовый менеджер»

Раздел составлен косвенным способом. В первой строке, как мы говорили выше, — прибыль (убыток) компании до налогообложения. Это значение взято из отчёта о финансовых результатах.

Дальше прибыль корректируют на неденежные или неоперационные доходы и расходы. Сначала на амортизацию, затем — на прочие доходы и расходы.

Например, строка «Убыток от списания нематериальных активов» — это неденежный расход. Его значение прибавляют к прибыли до налогообложения, потому что раньше оно уже было включено в состав расходов в отчёте о финансовых результатах — то есть ранее прибыль до налогообложения была уменьшена на сумму этого расхода.

Затем компания заполняет строки с результатами финансовых операций — отнимает финансовые доходы и прибавляет финансовые расходы.

По такому же принципу компания анализирует все остальные строки отчёта о финансовых результатах — находит неоперационные и неденежные доходы или расходы и корректирует на эту сумму отчёт о движении денежных средств.

Полученные результаты показывают в промежуточном итоге отчёта — в строке «Движение денежных средств от операционной деятельности до изменений оборотного капитала».

Во втором блоке раздела компания очищает полученное значение от результатов операций, по которым ещё не прошли взаиморасчёты.

Например, если в отчёте о финансовых результатах отражено, что компания что-то продала, но деньги за эту продажу ещё не получила, то эту дебиторскую задолженность нужно исключить из отчёта о движении денежных средств.

Следующий промежуточный итог — строка «Денежные потоки, полученные от операционной деятельности».

Из этого значения компания вычитает налог на прибыль — сумму, которую фактически заплатили в прошедшем периоде, — и получает результат: чистый денежный поток по операционной деятельности.

С чистым денежным потоком сравнивают значения отчёта о финансовых результатах в случае расхождений, о которых мы говорили выше.

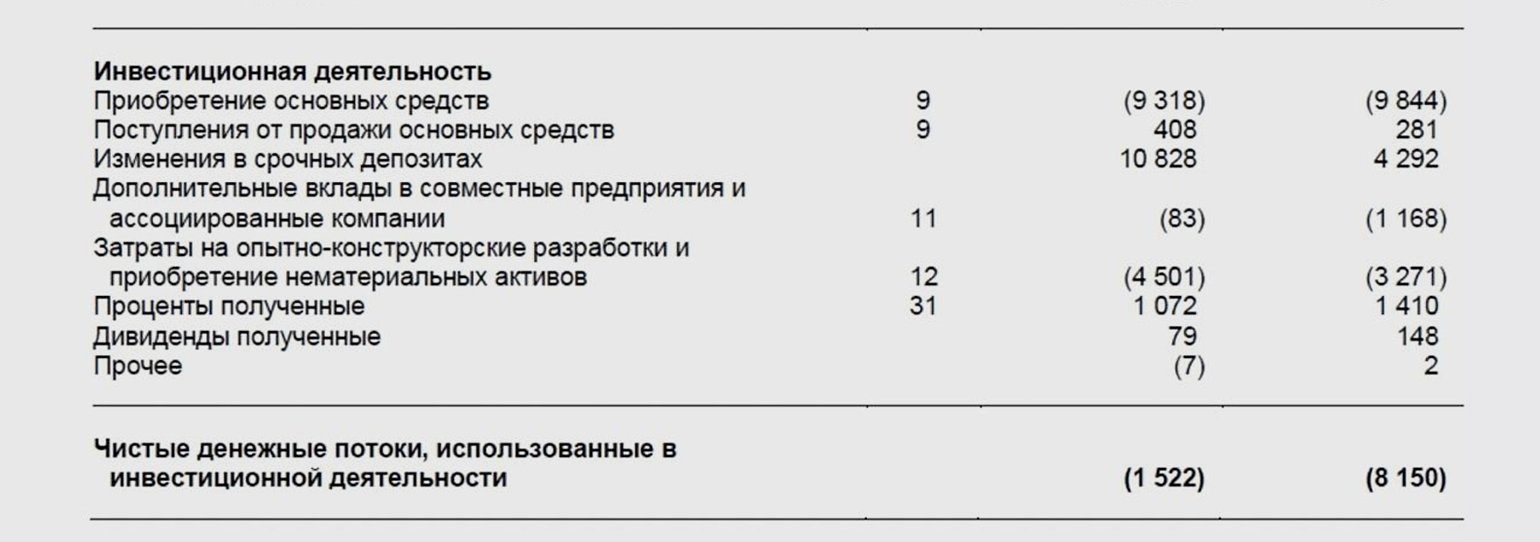

В разделе по инвестиционной деятельности отражены потоки денежных средств:

- от приобретения и выбытия основных средств, нематериальных и прочих внеоборотных активов;

- от приобретения и выбытия ценных бумаг;

- от получения процентных доходов и дивидендов;

- от выдачи займов и их погашения.

Ниже пример раздела инвестиционной деятельности в ОДДС группы компаний «КамАЗ».

Скриншот: курс Skillbox «Профессия Финансовый менеджер»

В первую очередь в этом разделе отражают денежные потоки от приобретения и продажи основных средств компании. Кроме того, компания может покупать нематериальные активы, покупать акции других компаний, выдавать займы, получать дивиденды от инвестиций. Все эти операции также учитывают в разделе инвестиционной деятельности в ОДДС.

Итог этого раздела — строка «Чистые денежные потоки, использованные в инвестиционной деятельности».

Чаще всего результат этого раздела бывает отрицательным: компания инвестировала эти деньги в активы — направила их на своё развитие. В этом разделе ОДДС можно отследить, какие это были активы.

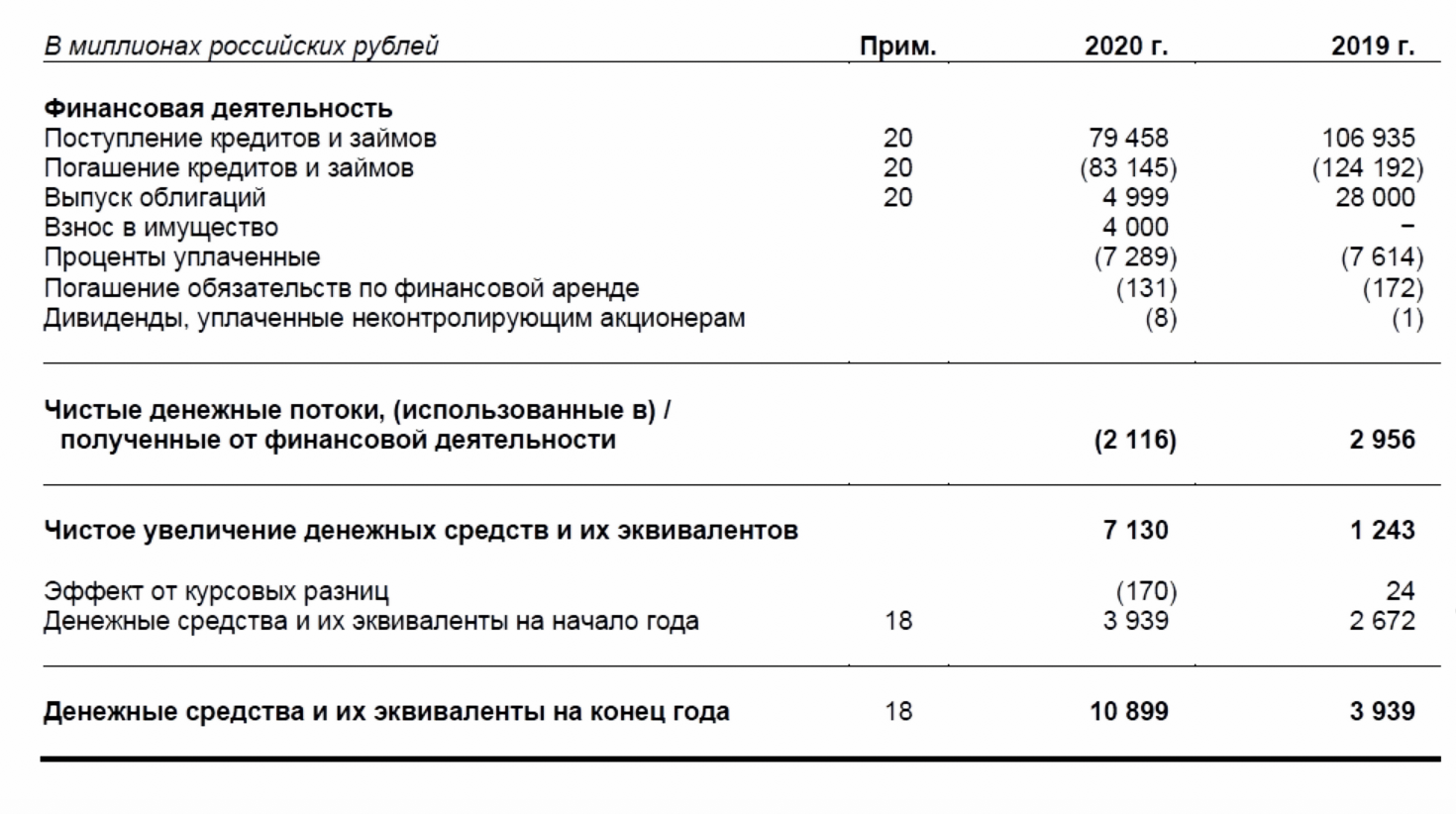

В разделе финансовой деятельности отражены:

- поступления и погашения кредитов и займов;

- поступления от акционеров и выплаты им дивидендов;

- процентные расходы (если ранее они не были учтены в разделе операционной деятельности).

Ниже пример раздела финансовой деятельности в ОДДС группы компаний «КамАЗ».

Скриншот: курс Skillbox «Профессия Финансовый менеджер»

Здесь отражают привлечение денег и выплаты по внешнему финансированию.

В первую очередь это поступления и выплаты по кредитам и займам. Если компания выпускает облигации, в этом разделе отражают поступления от выпуска или погашения этих облигаций.

Если у компании в отчётном периоде были операции с её собственником — например, получение денег от собственника или выплаты ему дивидендов — движение денежных средств, связанное с этими операциями, отражают также в разделе финансовой деятельности.

После заполнения всех разделов рассчитывают результат ОДДС — в строке «Чистое увеличение денежных средств и их эквивалентов». Это значение равно сумме денежных потоков по операционной, инвестиционной и финансовой деятельности.

Если часть денег компания получает в другой валюте, рассчитывается эффект курсовых разниц, который отражают отдельной строкой.

Строка «Денежные средства и их эквиваленты на начало года» показывает, сколько денег было в компании в начале текущего периода. Это значение берут из последней строки ОДДС на конец предыдущего периода.

Результат отчёта о движении денежных средств — количество денег на конец периода. Это же значение будет отражено в бухгалтерском балансе в строке «Денежные средства и их эквиваленты».

- Отчёт о движении денежных средств (ОДДС) — форма №4 обязательной бухгалтерской отчётности. Он отражает все денежные поступления и платежи за отчётный период, а также остаток денег на начало и конец этого периода.

- Отчёт о движении денежных средств составляют все компании, кроме тех, которые ведут бухучёт по упрощённой форме. Срок сдачи ОДДС в налоговую — не позднее 31 марта года, следующего за отчётным.

- Отчёт о движении денежных средств включает три раздела: денежные потоки от операционной, инвестиционной и финансовой деятельности. В конце отчёта показывают, сколько денег есть в компании на конец периода.

- Отчёт о движении денежных средств — одна из пяти форм бухгалтерской отчётности. В Skillbox Media есть статьи о других формах — отчёте о финансовых результатах и бухгалтерском балансе.

- Если вы только начинаете знакомиться с бухгалтерским учётом, прочитайте нашу статью — «Разбираемся в бухгалтерском учёте: зачем он нужен, как устроен и как его организовать».

- Научиться вести бухучёт, работать в «1C», готовить бухгалтерскую и налоговую отчётность можно на курсе Skillbox «Профессия Бухгалтер».

- Ещё в Skillbox есть курс «Профессия Финансовый менеджер». Подойдёт тем, кто хочет научиться анализировать финансовое состояние бизнеса и оценивать инвестпроекты.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Отчёт о движении денежных средств — одна из форм бухгалтерской отчётности, которая включает в себя поступления и расходы денежных средств организации.

Расскажем, как заполнить эту форму за 2021 год.

Общие правила заполнения отчёта о движении денежных средств

Российские компании должны заполнять отчёт о движении денежных средств по форме, утверждённой приказом Минфина РФ от 02.07.2010 № 66н. Порядок заполнения этого отчёта установлен ПБУ 23/2011.

Отчёт о движении денежных средств входит в годовую бухгалтерскую отчётность компаний, за исключением малых предприятий, которые ведут упрощенный бухучёт. Если организация сдаёт промежуточную бухгалтерскую отчётность за квартал или месяц, то по умолчанию эта форма не входит в промежуточный отчёт.

Однако отчёт о движении денежных средств может быть включён и в промежуточную отчетность, например — если это предусмотрено отраслевыми стандартами или если так решат собственники бизнеса.

Отчёт о движении денежных средств следует заполнять прямым методом, т.е. брать информацию непосредственно с бухгалтерских счетов, которые предназначены для учёта денег.

В отчёт не нужно включать следующие обороты (п. 6 ПБУ 23/2011):

- Платежи и поступления, связанные с переводом денежных средств в денежные эквиваленты и обратно. Денежные эквиваленты — это активы, которые можно в любой момент приобрести или реализовать по заранее известной цене. Например, краткосрочные государственные ценные бумаги или депозиты до востребования. Есть исключение — если при реализации денежных эквивалентов были начислены проценты, то их нужно включить в отчёт.

- Операции по обмену одних денежных эквивалентов на другие по номиналу. Если компания при такой операции получает доход или несёт убытки, то в отчёт нужно включать только сумму дохода или убытка.

- Операции по обмену валюты. В отчёт в данном случае нужно включать только курсовые разницы, если они возникли.

- Внутренние обороты, например, перевод между двумя счетами организации или снятие наличных со счёта для помещения в кассу.

Если компания работает с НДС и (или) платит акцизы, то суммы поступлений от покупателей и выплат поставщикам нужно указывать без этих налогов. НДС и акцизы следует отражать отдельно и в свёрнутом виде (п. 16 ПБУ 23/2011).

Это значит, что нужно вычесть из всех поступлений по этим налогам все платежи по ним. Если в итоге получится положительный результат, то его следует учесть в составе прочих поступлений от текущих операций, а если отрицательный — то в составе прочих текущих выплат.

Также в свёрнутом виде нужно включать в отчёт следующие денежные потоки:

1. Поступления и расходы у комиссионера или агента: средства, полученные от покупателей и переведённые комитенту или принципалу. Отдельно в отчёте следует отражать только вознаграждение за посреднические услуги.

2. Оплату коммунальных платежей при аренде и их компенсацию арендодателем.

3. Оплату за доставку грузов и её компенсацию контрагентом.

Отчёт о движении денежных средств включает в себя данные за отчётный период, а также за соответствующий период прошлого года. Форма состоит из следующих разделов:

1. Денежные потоки от текущих операций. Это все обороты по счетам и кассе, связанные с текущей деятельностью компании. Сюда следует относить поступления за продукцию, товары или услуги, расчёты с поставщиками, выплату зарплаты, налогов и т.п.

2. Денежные потоки от инвестиционных операций. Это все поступления и расходы, связанные с куплей-продажей внеоборотных активов, а также с вложениями средств в другие компании и предоставлением займов под проценты.

3. Денежные потоки от финансовых операций. Здесь следует отражать расчёты с учредителями, а также получение и возврат заёмных средств без учёта процентов.

4. Сводные и справочные показатели.

Сведения о текущих операциях

В строке 4110 «Поступления – всего» нужно указать итоговую информацию обо всех поступлениях от текущей деятельности компании.

Стр. 4110 = стр. 4111 + ст. 4112 + стр. 4113 + стр. 4119

В строке 4111 «Поступления от продажи продукции, товаров, работ и услуг» отражают кредитовый оборот по счёту 62 «Расчёты с покупателями и заказчиками» в корреспонденции с дебетом следующих счетов:

- 50 «Касса»;

- 51 «Расчетные счета»;

- 52 «Валютные счета»;

- 55 «Специальные счета в банках».

Для розничных продавцов, которые принимают оплату с помощью банковских карт, нужно добавить обороты ещё по одной проводке:

ДТ 51 — КТ 57 «Переводы в пути»

Эту проводку нужно делать при зачислении на счёт компании денег, полученных от покупателя, в рамках процедуры эквайринга.

В строке 4112 «Поступления от арендных платежей, лицензионных платежей, роялти, комиссионных и других аналогичных платежей» отражают приходы денежных средств по указанным видам операций. Информацию следует брать с кредита счетов 62 и 76 «Расчеты с разными дебиторами и кредиторами» в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4113 «Поступления от перепродажи финансовых вложений» отражают указанный вид поступлений. Источник информации — кредит счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4119 «Прочие поступления» указывают все остальные денежные поступления, связанные с основной деятельностью компании. Это, например, возврат переплаты по налогам или подотчётных средств. Также здесь следует отразить «свёрнутые» НДС и акцизы, если поступления по этим налогам за отчётный период превысили расходы.

Данные нужно брать из дебетовых оборотов по счетам 50, 51, 52, 55 в корреспонденции с кредитом счетов:

- 68 «Расчёты по налогам и сборам»;

- 69 «Расчёты по социальному страхованию и обеспечению»;

- 71 «Расчёты с подотчётными лицами»;

- 73 «Расчёты с персоналом по прочим операциям»;

- 91.1 «Прочие доходы».

В строке 4120 «Платежи – всего» отражают общую сумму выплат, которые связаны с текущей деятельностью компании. Сумму в этой строке, а также другие показатели расходов, следует указывать в круглых скобках.

Стр. 4120 = стр. 4121 + стр. 4122 + стр. 4123 + стр. 4124 + стр. 4129

В строке 4121 «Платежи поставщикам (подрядчикам) за сырьё, материалы, работы, услуги» отражают дебетовый оборот по счёту 60 «Расчёты с поставщиками и подрядчиками и счёту 76 в корреспонденции с кредитом счетов 50, 51, 52, 55.

В строке 4122 «Платежи в связи с оплатой труда работников» указывают суммы выплат, связанных с оплатой труда. Это дебетовый оборот по счету 70 «Расчеты с персоналом по оплате труда» в корреспонденции с кредитом счетов 50 и 51.

В строке 4123 «Платежи процентов по долговым обязательствам» нужно отразить уплаченные за отчётный период проценты по кредитам и займам, полученным для пополнения оборотных средств. Это дебетовые обороты по счетам 66 «Расчёты по краткосрочным кредитам и займам» и 67 «Расчёты по долгосрочным кредитам и займам» в корреспонденции с кредитом счетов 50, 51 и 52.

Если у компании есть кредиты, проценты по которым включены в стоимость инвестиционных внеоборотных активов (п. 10 ФСБУ 26/2020 и п. 10 ПБУ 14/2007), то уплату этих процентов не нужно включать в строку 4123.

К инвестиционным относятся внеоборотные активы, которые требуют длительного времени и существенных затрат для подготовки к эксплуатации. Это, например, объекты незавершенного строительства или сложное оборудование, которое требует монтажа.

В строке 4124 «Платежи налога на прибыль организаций» указывают суммы налога, перечисленные в бюджет: дебетовый оборот по счету 68.4 «Налог на прибыль» в корреспонденции с кредитом счёта 51.

В строке 4125 «Прочие платежи» нужно отразить все иные выплаты, связанные с текущей деятельностью компании, которые не вошли в строки 4121 – 4214. Это, например, налоги (кроме налога на прибыль), страховые взносы, средства, выданные в подотчёт и т.п. В частности, в этой строке нужно отразить «свёрнутую» сумму по НДС и акцизам, если выплаты по этим налогам за период превысили поступления.

Информацию нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов 57, 68 (кроме субсчёта 68.4), 69, 71, 73, 76, 91.2 «Прочие расходы».

В строке 4100 «Сальдо денежных потоков от текущих операций» указывают разность между всеми поступлениями и всеми выплатами по текущей деятельности.

Стр. 4100 = стр. 4110 – стр. 4120

Если сальдо получилось отрицательным, то его нужно указать в круглых скобках. Это же относится ко всем сальдо по остальным разделам формы и по отчёту в целом.

Сведения об инвестиционных операциях

В строке 4210 «Поступления — всего» нужно отразить общую сумму денежных средств, которая поступила в связи с инвестиционными операциями:

Стр. 4210 = стр. 4211 + стр. 4212 + стр. 4213 + стр. 4214 + стр. 4219

В строке 4211 «Поступления от продажи внеоборотных активов (кроме финансовых вложений)» нужно указать суммы, которые поступили от реализации основных средств и нематериальных активов.

Данные следует брать с кредита счетов 62 и 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4212 «Поступления от продажи акций других организаций (долей участия)» отражают суммы, которые компания получила от указанных операций. Информацию нужно взять с кредита счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4213 «Поступления от возврата предоставленных займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам)» указывают суммы, которые поступили в организацию в результате всех перечисленных операций. Это дебетовый оборот по счетам 50, 51, 52, 55 в корреспонденции с кредитом следующих счетов:

- 73 «Расчёты с персоналом по прочим операциям» — в части займов, предоставленных сотрудникам;

- 58.3 «Предоставленные займы» — в части займов, выданных юридическим лицам и физическим лицам, которые не работают в компании;

- 76 «Расчёты с разными дебиторами и кредиторами» — в части иных операций, относящихся к данной строке, например — при продаже прав требования.

В строке 4214 «Поступления дивидендов, процентов по долговым финансовым вложениям и аналогичных поступлений от долевого участия в других организациях» нужно отразить все приходы на счета и в кассу компании от указанных операций.

Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 76 в соответствующей части. Если у компании подобные виды доходов возникают регулярно, то для их учёта обычно открывают отдельный субсчёт 76.3 «Расчёты по причитающимся дивидендам и другим доходам».

В строке 4219 «Прочие поступления» следует указать все суммы, зачисленные на счёт компании, которые можно отнести к инвестиционной деятельности, кроме тех, что уже отражены в строках 4211 – 4214. Например, сюда нужно включить доходы от участия в совместной деятельности.

Данные нужно брать с кредита счёта 76 в корреспонденции с дебетом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4220 «Платежи – всего» следует отразить общую сумму выплат компании, связанных с инвестиционной деятельностью.

Стр. 4220 = стр. 4221 + стр. 4222 + стр. 4223 + стр. 4224 + стр. 4229

В строку 4221 «Платежи в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» нужно включить все выплаты компании по данным видам операций.

Исключение — проценты по кредитам и займам, которые включаются в стоимость инвестиционных активов. Для этого показателя предусмотрена отдельная строка.

Данные следует брать с дебета счетов 60 и 76 в корреспонденции с кредитом счетов 50, 51, 52, 55 в соответствующей части.

В строке 4222 «Платежи в связи с приобретением акций других организаций (долей участия)» нужно отразить все выплаты организации, связанные с покупкой этих активов.

Информацию нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов:

- 58.1 «Паи и акции»;

- 58.4 «Вклады по договору простого товарищества».

В строке 4223 «Платежи в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставлением займов другим лицам» следует отразить все выплаты компании по перечисленным операциям.

Сведения нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счетов:

- 58.2 «Долговые ценные бумаги»;

- 58.3 «Предоставленные займы» — по всем займам, за исключением средств, выданных сотрудникам;

- 73 «Расчёты с персоналом по прочим операциям» — в части займов для сотрудников;

- 76 «Расчёты с разными дебиторами и кредиторами» — по иным подобным операциям, например, при покупке прав требования.

В строке 4224 «Платежи процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива» нужно указать суммы процентных выплат по кредитам, если они включены в стоимость приобретённых или созданных компанией объектов.

Данные следует брать с дебета счетов 66 и 67 в корреспонденции с кредитом счетов 50, 51, 52, 55. Речь идёт только о тех суммах процентов, которые ранее были начислены на счетах 66 и 67 в корреспонденции со счётом 08 «Вложения во внеоборотные активы»

В строке 4229 «Прочие платежи» отражают все выплаты компании, которые относятся к инвестиционной деятельности и не были отражены в строках 4221 – 4224.

Данные нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счёта 76 в соответствующей части.

В строке 4200 «Сальдо денежных потоков от инвестиционных операций» следует отразить разность между всеми поступлениями и выплатами, которые относятся к инвестициям компании

Стр. 4200 = стр. 4210 – стр. 4220

Сведения о финансовых операциях

В строке 4310 «Поступления – всего» нужно указать общую сумму средств, поступивших в компанию от финансовых операций:

Стр. 4310 = стр. 4311 + стр. 4312 + стр. 4313 + стр. 4314 + стр. 4319

В строку 4311 «Получение кредитов и займов» включают информацию обо всех полученных компанией заёмных средствах, вне зависимости от срока погашения. Это дебетовые обороты по счетам 50, 51, 52, 55 в корреспонденции с кредитом счетов 66 и 67 в части полученных кредитов и займов

В строке 4312 «Поступление денежных вкладов собственников (участников)» нужно указать все вклады владельцев бизнеса в имущество компании, не связанные с пополнением уставного капитала. Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 75.3 «Прочие расчёты с учредителями».

В строке 4313 «Поступления от выпуска акций, увеличения долей участия» отражают суммы, которые внесли участники и акционеры компании при покупке акций или долей в уставном капитале. Это дебетовый оборот по счетам 50, 51, 52, 55 в корреспонденции с кредитом счёта 75.1 «Расчёты по вкладам в уставный (складочный) капитал».

В строке 4314 «Поступления от выпуска облигаций, векселей, других долговых ценных бумаг» нужно указать суммы, которые компания получила от указанных операций. Сведения нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции со счетами 66 и 67 в части выпуска собственных долговых ценных бумаг.

В строке 4319 «Прочие поступления» следует отразить все суммы, которые относятся к финансовой деятельности, не учтённые в строках 4311 – 4314.

Данные нужно брать с дебета счетов 50, 51, 52, 55 в корреспонденции с кредитом счёта 76 в соответствующей части.

В строке 4320 «Платежи – всего» нужно указать все выплаты организации, связанные с финансовой деятельностью:

Стр. 4320 = стр. 4321 + стр. 4322 + стр. 4323 + стр. 4329

В строке 4321 «Платежи собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выхода из состава участников» следует отразить все выплаты компании в пользу участников, которые полностью выходят из бизнеса либо уменьшают свою долю в уставном капитале.

Сведения следует брать с кредитового оборота по счетам 50, 51, 52, 55 в корреспонденции с дебетом счёта 75.1

В строку 4322 «Уплата дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)» включают суммы всех указанных выплат.

Данные нужно взять с кредитового оборота по счетам 50, 51, 52, 55 в корреспонденции с дебетом счёта 75.2 «Расчеты по выплате доходов».

В строке 4323 «Платежи в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов» отражают все выплаты, которые связаны с указанными операциями.

Это кредитовый оборот по счетам 50, 51, 52, 55 в корреспонденции с дебетом счетов 66, 67 и 76 в соответствующей части

Уплаченные проценты по кредитам в этой строке отражать не нужно, так как они уже учтены в строках 4123 и 4224.

В строку 4329 «Прочие платежи» нужно включить все иные выплаты по финансовой деятельности, которые не вошли в строки 4321 – 4323.

Сведения нужно брать с кредита счетов 50, 51, 52, 55 в корреспонденции с дебетом счёта 76 в соответствующей части.

В строке 4300 «Сальдо денежных потоков от финансовых операций» отражают разность между всеми поступлениями и расходами по данному разделу

Стр. 4300 = стр. 4310 – стр. 4320

Итоговые и справочные строки

В строке 4400 «Сальдо денежных потоков за отчётный период» следует указать разность между всеми поступлениями и всеми расходами денежных средств. Для этого нужно сложить сальдо по трём разделам отчёта, сохранив их знаки:

Стр. 4400 = +- стр. 4100 +- стр. 4200 +- стр. 4300

В строку 4450 «Остаток денежных средств и денежных эквивалентов на начало отчётного периода» нужно включить суммарное сальдо по счетам 50, 51, 52, 55, 57 на указанную дату.

Строка 4500 «Остаток денежных средств и денежных эквивалентов на конец отчётного периода» должна быть равна остатку на начало с учетом сальдо:

Стр. 4500 = стр. 4450 +- стр. 4400

Показатели в строках 4450 и 4500 не могут быть отрицательными.

Значение строки 4450 должно быть равно показателю строки 1250 бухгалтерского баланса «Денежные средства и денежные эквиваленты» на начало отчётного периода.

Значение строки 4500 должно быть равно показателю строки 1250 баланса на конец отчётного периода.

Строка 4490 «Величина влияния изменений курса иностранной валюты по отношению к рублю» содержит справочную информацию. Это разность за отчётный период между положительными и отрицательными курсовыми разницами, связанными с учётом денежных средств и денежных эквивалентов в иностранной валюте.

Положительные курсовые разницы учитываются по кредиту счёта 91.1, а отрицательные — по дебету счёта 91.2.

Отчёт о движении денежных средств содержит укрупнённую информацию о входящих и исходящих финансовых потоках организации в разрезе направлений деятельности.

Данные для заполнения формы нужно брать с оборотов бухгалтерских счетов по учёту денежных средств и денежных эквивалентов в корреспонденции со счетами по учёту расчётов.

Подарок для наших читателей — запись вебинара по применению ФСБУ 25/2018. Два часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы! Спикеры — известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

- Алексей Иванов — директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

- Людмила Архипкина — ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Платёжный календарь помогает избежать кассовых разрывов даже при нехватке выручки. Обычно его составляет директор. Но бухгалтер может взять это на себя, чтобы повысить свой профессиональный рейтинг и помочь владельцу сохранить бизнес. Расскажем, как это сделать.

- Что такое платёжный календарь и кому он нужен

- Как составить платёжный календарь

- Кассовый разрыв в платёжном календаре

- Как сделать платёжный календарь в Excel

Что такое платёжный календарь и кому он нужен

Платёжные календари представляют собой план на будущее в виде таблицы со всеми поступлениями и платежами. По календарю видно, в какие дни не хватит денег, чтобы покрыть расходы. Вы сможете заметить это заранее и придумать, где взять средства для оплаты или как её перенести. Так календарь помогает избегать кассовых разрывов и сохранять репутацию надёжного партнёра, который не допускает просрочек.

Этот инструмент используют не только те, кто регулярно сталкивается с кассовыми разрывами из-за нехватки денег, но и крупный прибыльный бизнес.

Например, развитие нового направления требует больших вложений. Нужно арендовать производственное помещение, склад, закупить оборудование и сырьё для производства, нанять hr-менеджера для поиска сотрудников и выделить деньги на зарплату. Бездумно тратить деньги со счёта нельзя. Каждый крупный платёж подбивайте под поступление от контрагента — планируйте покупку оборудования на следующий день после получения оплаты от крупного заказчика.

Как составить платёжный календарь

Разработать форму платёжного календаря не сложно. В ней должна быть следующая информация:

- статья доходов или расходов;

- название проекта, в рамках которого идут поступления и платежи.

- наименование контрагента;

- дата поступления или списания денег;

- сумма платежа или поступления;

- комментарий.

Список можно дополнять или урезать. Например, в поступлениях выделить особо крупных покупателей, а при наличии нескольких производственных участков разбить их по цехам. Можно дополнить информацией о центрах ответственности, ставках НДС, номере счета и так далее.

Обычно платёжный календарь составляется на месяц — по каждому дню. Это связано с тем, что любой платёж нужно совершить до конкретной даты. Например, платить проценты за кредит по графику. Даже один день просрочки ведёт к начислению пени и ухудшению кредитной истории.

Пример платёжного календаря:

| Статья движения денежных средств | 03.08.2020 | 04.08.2020 | 05.08.2020 |

|---|---|---|---|

|

Поступления |

|||

|

от покупателей |

500 000 |

300 000 |

400 000 |

|

от сдачи имущества в аренду |

50 000 |

||

|

кредиты и займы |

100 000 |

||

|

Платежи |

|||

|

за сырьё и материалы |

400 000 |

||

|

выплата заработной платы |

500 000 |

||

|

оплата взносов во внебюджетные фонды |

150 000 |

||

|

оплата процентов по кредитам |

20 000 |

||

|

САЛЬДО ДЕНЕЖНОГО ПОТОКА |

100 000 |

-250 000 |

430 000 |

|

САЛЬДО ДЕНЕЖНОГО ПОТОКА С УЧЁТОМ ОСТАТКА (допустим остаток — 200 000) |

300 000 |

50 000 |

480 000 |

Самое сложное в планировании платёжного календаря — наполнить его информацией. Чтобы выяснить суммы и даты платежей и поступлений, пригодится помощь всех отделов компании:

- ОМТС — сырьё;

- инженеры — ремонт оборудования;

- маркетологи — рекламные акции, продвижение;

- бухгалтерия — налоги и сборы;

- отдел продаж — поступления от покупателей и клиентов.

Сумма платежей может быть больше, чем сумма поступлений. Это не страшно, пока вы можете погашать эту разницу остатком денег на расчётном счёте и в кассе. Но если не следить за этим, то рано или поздно остаток исчерпается, и возникнет кассовый разрыв. А календарь помогает выявить его заранее.

Сформируйте платёжный календарь за три шага.

Шаг 1 — собрать информацию о поступлениях

Выясните, кто и сколько должен вам заплатить. Для этого поищите информацию у себя в бухгалтерии, обратитесь в отдел продаж, к юристу и руководителю:

-

Обратитесь в отдел продаж, чтобы узнать, когда ожидается оплата от контрагентов. У продажников должен быть готовый план на ближайший месяц, вам он нужен в ежедневном разрезе.

-

Узнайте у руководителя, планирует ли он получать кредиты, займы или субсидии. Это не ваш доход, но тоже поступление денег, которое нужно записать в платёжный календарь.

-

Уточните у юристов или найдите у себя документы по предстоящим поступлениям, ведь они формируются не только от продаж. Может быть, вы сдаёте помещение в аренду, выдали заём под проценты, ожидаете возмещения ущерба, ждёте возврата аванса от сотрудника и пр.

Шаг 2 — собрать все предстоящие платежи

На втором шаге ещё раз пройдитесь по отделам компании и аккумулируйте информацию о всех платежах: налогах, зарплате, взносах, оплате поставок, аренде, коммуналке и т.д. Разбейте их по контрагентам и статьям затрат.

Чтобы распределить налоги, пользуйтесь налоговым календарём, так вы точно не пропустите обязательные платежи. Даты выплаты зарплаты зафиксированы в коллективном соглашении или положении о выплате зарплаты.

После этого разнесите платежи по дням. Дату оплаты устанавливайте на последний возможный день. Если по договору за аренду нужно заплатить до 15-го числа, в платёжном календаре поставьте платёж на 15-е число. Обратите внимание на платежи, день уплаты которых приходится на выходные. Например, зарплату нужно будет заплатить в пятницу, а налоги можно отложить до понедельника.

Бухгалтеры малого бизнеса обычно все расходы прогнозируют сами. Для этого формируют оборотно-сальдовую ведомость по счетам 60 и 76 за предыдущие и аналогичные периоды и смотрят, какая сумма была там. Чтобы узнать, в какой срок совершили платёж, формируют карточку счетов 50 или 51.

Пример. В компании временные проблемы с инженерной службой, поэтому все коммунальные расходы приходится прогнозировать бухгалтеру. Чтобы спланировать платёж в августе 2020 года, он сформировал ОСВ по счёту 60 и посмотрел, какую сумму начислили в июле 2019 года. Результат прошлого года бухгалтер дополнительно скорректировал на объём производства и годовую инфляцию.

Использовать данные прошлого периода — удобно, но не всегда правильно. Ведь там могли просрочить платеж или перевести неверную сумму. Хорошо, если вы давно работаете в компании и знаете все эти нюансы, но новичок этого знать не может. Самый надёжный источник информации — договор. Здесь всегда прописывают крайний срок оплаты.

По итогу этого шага вы сможете сопоставить поступления с платежами и заметить, в какие дни не хватает денег. В таком случае переходите к третьему этапу.

Шаг 3 — проанализировать расходы

Разделите все платежи на две группы: что нужно оплатить строго в срок, а что можно отложить. Просрочка может вести к неустойкам и штрафам. Поэтому переносите только те платежи, получатели которых предъявят неустойку не сразу.

Например, зарплату, налоги и проценты по кредитам перенести практически невозможно. Просрочка — путь к пеням и штрафам, то есть новым расходам. Так же и с услугами связи: если провайдер сказал, что надо заплатить до 20-го числа, значит уже в день оплаты (вернее, неоплаты) интернет и связь выключат.

Есть расходы, которые можно двигать, но осторожно. С оплатой аренды или сырья можно подождать пару дней. Конечно, у поставщика есть возможность сразу выставить пеню за просрочку со ссылкой на статью 395 ГК РФ, но если вы сотрудничаете давно, он может пойти на уступки.

Кассовый разрыв в платёжном календаре

Нельзя потратить деньги, которых у вас нет. Посмотрите в свой платёжный календарь. Если в какой-то день остаток денег отрицательный, значит, намечается кассовый разрыв. Чтобы его закрыть, нужно пересмотреть порядок платежей или привлечь дополнительные поступления.

Пример. Бухгалтер ООО «Экспресс» начал вести платёжный календарь с августа. Остаток денег на 1 августа — 75 000 рублей. Каждый платёж уменьшает этот остаток, каждое поступление — увеличивает.

Вот пример несбалансированного платёжного календаря: у ООО «Экспресс» явно назревает кассовый разрыв.

| Движение денег | 03.08.2020 | 04.08.2020 | 05.08.2020 | 06.08.2020 | 07.08.2020 |

|---|---|---|---|---|---|

|

Поступления |

+ 200 000 |

+ 500 000 |

+ 50 000 |

||

|

от продажи |

+ 200 000 |

+ 500 000 |

|||

|

от сдачи в аренду |

+ 50 000 |

||||

|

Платежи |

– 75 000 |

– 300 000 |

– 150 000 |

||

|

за поставку сырья |

– 75 000 |

– 300 000 |

|||

|

на выплату зарплаты |

– 150 000 |

||||

|

САЛЬДО |

– 75 000 |

+ 200 000 |

– 300 000 |

+ 350 000 |

+ 50 000 |

|

Остаток денег на конец периода (с учётом остатка 75 000 рублей) |

0 |

+ 200 000 |

– 100 000 |

+ 250 000 |

+ 300 000 |

Остаток на 7 августа положительный. Но ещё 5 августа появился минус. Компания не сможет потратить деньги, которых нет, поэтому ей нужно что-то придумать с оплатой сырья. Например попросить поставщика разбить счёт на две равные части.

| Движение денег | 03.08.2020 | 04.08.2020 | 05.08.2020 | 06.08.2020 | 07.08.2020 |

|---|---|---|---|---|---|

|

Поступления |

+ 200 000 |

+ 500 000 |

+ 50 000 |

||

|

от продажи |

+ 200 000 |

+ 500 000 |

|||

|

от сдачи в аренду |

+ 50 000 |

||||

|

Платежи |

– 75 000 |

– 150 000 |

– 300 000 |

||

|

за поставку сырья |

– 75 000 |

– 150 000 |

– 150 000 |

||

|

на выплату зарплаты |

– 150 000 |

||||

|

САЛЬДО |

– 75 000 |

+ 200 000 |

– 150 000 |

+ 200 000 |

+ 50 000 |

|

Остаток денег на конец периода (с учётом остатка 75 000 рублей) |

0 |

+ 200 000 |

+ 50 000 |

+ 250 000 |

+ 300 000 |

Это простой пример, на практике всё сложнее. Не всегда можно спасти положение, просто разделив один платёж на два. Для закрытия разрыва берут кредит, заключают договор факторинга, подключают овердрафт и т.д. Мы собрали реальные ситуации в статье «Как справиться с кассовым разрывом: опыт бизнеса».

Как сделать платёжный календарь в Excel

Программ ведения платежного календаря очень много. Часто такая возможность есть в бухгалтерских сервисах. Но можно вести его и в Excel.

Календарь платежей — это матрица. Составлять её вручную неудобно, а читать можно только на компьютере. На экране телефона или планшета она слишком мелкая. Мы сделали свой вариант.

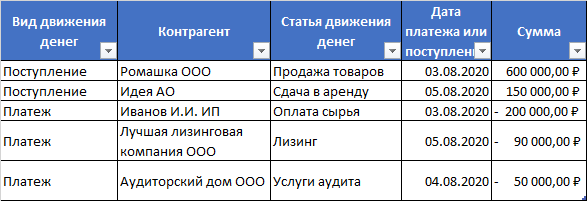

В Excel файле создаём два листа. Первый лист — реестр платежей. Здесь все поступления и платежи записываются по строкам. Есть колонки: вид, контрагент, статья движения денег, дата платежа, сумма.

Для удобства реестр форматируем как таблицу через кнопку «Форматировать как таблицу». Это нужно, чтобы сводная таблица подтягивала данные полностью, а не только из заданного диапазона.

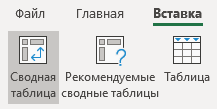

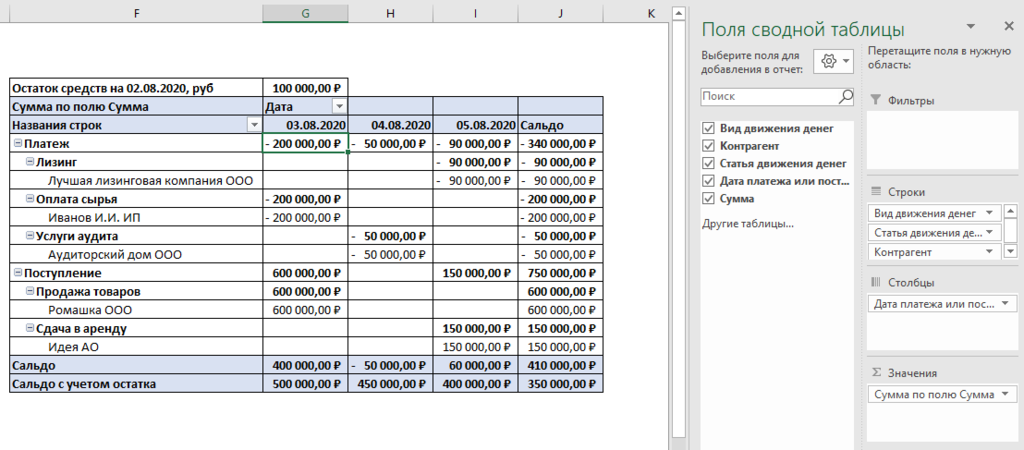

Второй лист — платёжный календарь. Но заполняется он не вручную, а через функцию «Сводная таблица» на вкладке «Вставка».

Далее настраиваем, какую информацию выводить в столбик, а какую — в строки. Например, столбики создаются на основании даты платежа, а строки по виду операции, статье и наименованию контрагента. Для настройки сводной таблицы достаточно перетаскивать наименования столбцов реестра в соответствующие колонки:

- дату платежа или поступления — в «Столбцы»;

- вид, контрагента и статью — в «Строки»;

- сумму — в «Значения».

Так как все приходы записаны с «+», а платежи с «–», сводная таблица автоматически считает сальдо. Расчёт сальдо с учётом остатка нужно настроить вручную. Создайте ячейку с суммой остатка и прибавьте его к сальдо по самой первой дате. В нашем случае это 400 тыс. рублей плюс 100 тыс. рублей. Дальнейшее сальдо считается так:

Сальдо с учетом остатка предыдущего дня + Сальдо текущего дня

Например, на 4 августа остаток посчитали так:

500 000 + (–50 000) = 450 000 рублей.

С телефона удобно смотреть и контролировать даты платежей в реестре, а в начале месяца при обсуждении планов лучше использовать календарь.