Бухгалтерская отчетность: формы 1 и 2

Бухгалтерская отчетность составляется и представляется по формам, утвержденным приказом Минфина России от 02.07.2010 № 66н (в ред. от 19.04.2019).

ВНИМАНИЕ! C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде всеми респондентами. Подробнее об изменениях правил представления бух.отчетности читайте здесь. Также напомним, в последний раз формы отчетности были обновлены в 2019 году.

Бухгалтерская отчетность – формы 1 и 2 – представляется всеми организациями. Кроме форм 1, 2 бухгалтерской отчетности существуют приложения к ним (пп. 2, 4 приказа Минфина России от 02.07.2010 № 66н):

- отчет об изменениях капитала;

- отчет о движении денежных средств;

- пояснения к бухгалтерскому балансу и отчету о финансовых результатах.

Для малых предприятий в составе годовой отчетности обязательным является представление только формы 1 бухгалтерской отчетности и формы 2.

Форма 2 бухгалтерского баланса: один отчет — два названия

Форма 2 бухгалтерского баланса — под этим названием мы традиционно понимаем отчетную форму, которая содержит сведения о доходах, расходах и финансовых результатах деятельности организации. Ее актуальный бланк содержится в приказе Минфина России от 02.07.2010 № 66н, в котором она называется отчетом о финрезультатах.

В действовавшем до 2013 года законе «О бухгалтерском учете» от 21.11.1996 № 129-ФЗ эта форма именовалась Отчетом о прибылях и убытках, а в сменившем его законе от 06.12.2011 № 402-ФЗ — Отчетом о финансовых результатах. При этом сама форма стала носить такое название -«Отчет о прибылях и убытках» – только с 17.05.2015, когда вступил в силу приказ Минфина России от 06.04.2015 № 57н, внесший изменения в отчетные формы.

Кстати, сейчас форма 2 — это не официальное, а общепринятое название отчета. Официальным оно перестало быть с 2011 года, когда утратил силу приказ Минфина РФ от 22.07.2003 № 67н, утверждавший прежние формы бухотчетности, которые так и именовались: форма 1 «Бухгалтерский баланс», форма 2 «Отчет о прибылях и убытках», форма 3 «Отчет об изменениях капитала».

В 2019 году в форму 2 были внесены последние изменения (приказ Минфина от 19.04.2019 № 61н). Так, заполняя отчет за 2022 год, учтите:

- заполнять отчетность в миллионах нельзя, единицей измерения стали тысячи рублей;

- необходимо вписать ОКВЭД2;

- строка 2410 изменила название «Налог на прибыль» (вместо «Текущий налог на прибыль»);

- исчезли строки 2421, 2430, 2450, посвященные налоговым обязательствам (активам);

- появились строки 2411 «Текущий налог на прибыль», 2412 «Отложенный налог на прибыль», 2530 «Налог на прибыль от операций,

результат которых не включается в чистую прибыль (убыток) периода».

А совокупный финансовый результат определяется как сумма строк:

- «Чистая прибыль (убыток)»;

- «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода»;

- «Результат от прочих операций, не включаемый в чистую прибыль (убыток) отчетного периода»;

- «Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода».

Образец формы 2 за 2022 год в последней редакции с комментариями по заполнению от экспертов КонсультантПлюс вы можете скачать в справочно-правовой системе. Для этого бесплатно получите пробный демо-доступ к КонсультантПлюс:

Подробнее о формах, дополняющих бухбаланс и отчет о финрезультатах, читайте в статье «Заполнение формы 3, 4 и 6 бухгалтерского баланса».

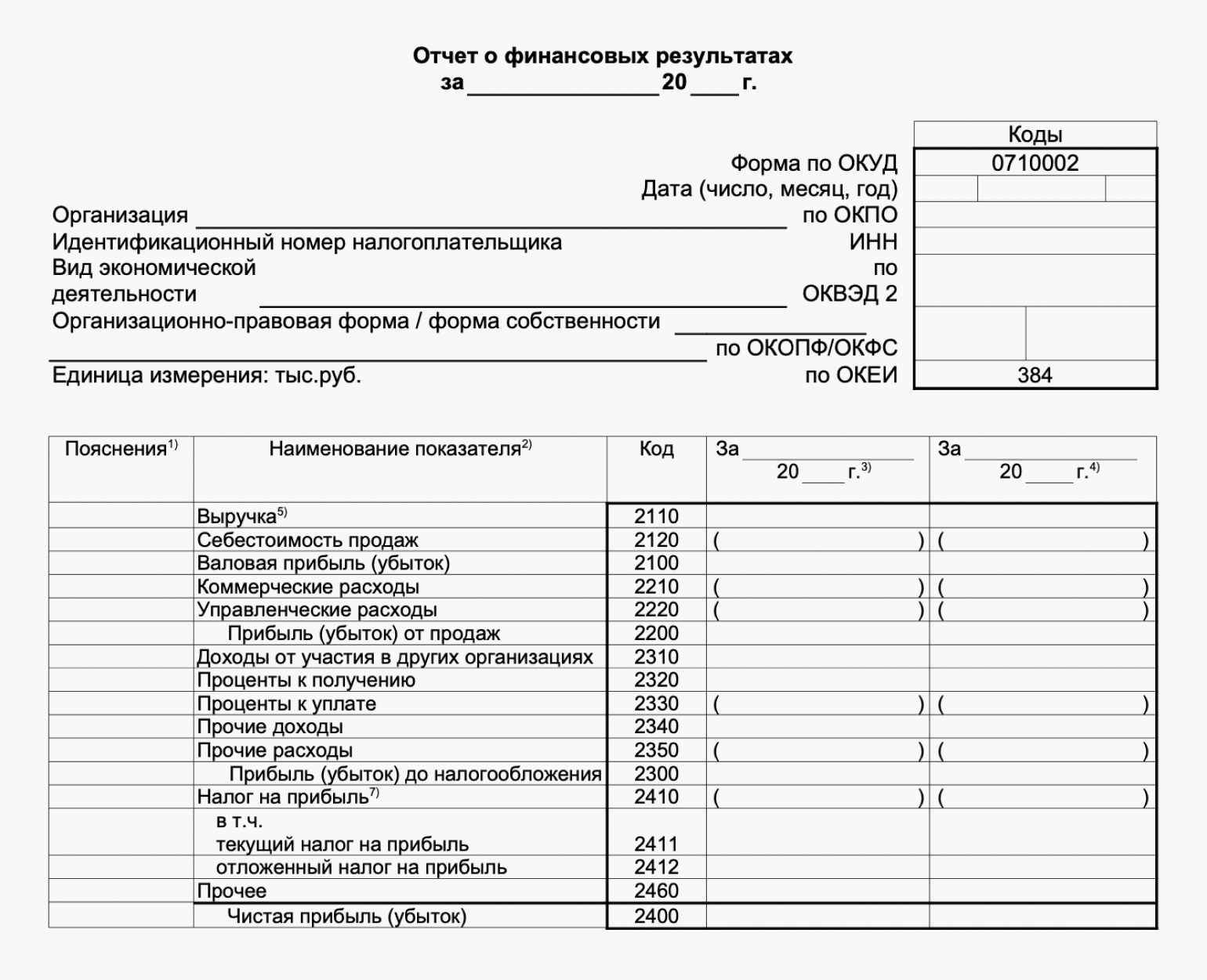

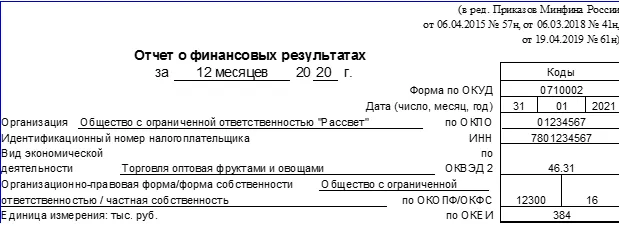

Как выглядит бланк формы 2 бухгалтерского баланса

Бланк формы 2 бухгалтерского баланса представляет собой таблицу, над которой приводятся:

- отчетный период и дата;

- сведения об организации (включая коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС);

- единица измерения (с 2019 года — только тыс. руб.).

Таблица с отчетными показателями состоит из 5 граф:

- номер пояснения к отчету;

- наименование показателя;

- код строки (он берется из приложения 4 к приказу № 66н);

- величина показателя за отчетный период и аналогичный период прошлого года, который переносится из отчета за прошлый год.

Показатели прошлого и отчетного года должны быть сопоставимыми. А это означает, что прошлогодние в случае изменения правил учета следует трансформировать под действующие в отчетном году правила.

О том, как делается такая трансформация, читайте в материале «Бухгалтерский баланс предприятия за 3 года (нюансы)».

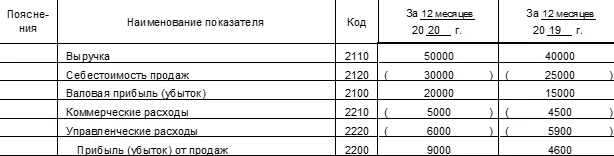

Отчет о финансовых результатах: расшифровка строк

Отчет о финансовых результатах – расшифровка строк производится по определенным правилам. Рассмотрим, как заполнить отдельные строки отчета.

1. Выручка (код строки — 2110).

Здесь показывают доходы по обычным видам деятельности, в частности от продажи товаров, выполнения работ, оказания услуг (пп. 4, 5 ПБУ 9/99 «Доходы организации», утвержденного приказом Минфина России от 06.05.1999 № 32н).

Это оборот по кредиту счета 90-1 «Выручка», уменьшенный на дебетовый оборот по субсчетам 90-3 «НДС», 90-4 «Акцизы».

О том, можно ли судить о величине выручки по бухгалтерскому балансу, читайте в статье «Как отражается выручка в бухгалтерском балансе?».

2. Себестоимость продаж (код строки — 2120).

Здесь приводится сумма расходов по обычным видам деятельности, например, расходы, связанные с изготовлением продукции, приобретением товаров, выполнением работ, оказанием услуг (пп. 9, 21 ПБУ 10/99 «Расходы организации», утвержденного приказом Минфина России от 06.05.1999 № 33н).

Это суммарный дебетовый оборот по субсчету 90-2 в корреспонденции со счетами 20, 23, 29, 41, 43, 40, 46, кроме счетов 26 и 44.

Показатель приводится в круглых скобках, поскольку вычитается при выведении финансового результата.

3. Валовая прибыль (убыток) (код строки — 2100).

Это прибыль от обычных видов деятельности без учета коммерческих и управленческих расходов. Она определяется как разница между показателями строк 2110 «Выручка» и 2120 «Себестоимость продаж». Убыток, как отрицательная величина, здесь и далее отражается в круглых скобках.

4. Коммерческие расходы (код строки — 2210, значение записывается в круглых скобках).

Это различные расходы, связанные с продажей товаров, работ, услуг (пп. 5, 7, 21 ПБУ 10/99), то есть дебетовый оборот по субсчету 90-2 в корреспонденции со счетом 44.

5. Управленческие расходы (код строки — 2220, значение записывается в круглых скобках).

Здесь показываются расходы на управление организацией, если учетной политикой не предусмотрено их включение в себестоимость, т. е. если они списываются не на счет 20 (25), а на счет 90-2. Тогда по этой строке указывают дебетовый оборот по субсчету 90-2 в корреспонденции со счетом 26.

ВНИМАНИЕ! С отчетной кампании за 2020 год начали действовать изменения в ПБУ 18/02, 16/02, 13/2000, ФСБУ 5/2019 «Запасы». А с отчетности за 2022 год следует применять новый ФСБУ 25/2018 «Бухгалтерский учет аренды», ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения». Начать применять новые бухгалтерские стандарты можно было и раньше. Такое решение нужно было закрепить в учетной политике предприятия.

Например, как правильно перейти на ФСБУ 25/2018, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к правовой системе и бесплатно изучите материал.

6. Прибыль (убыток) от продаж (код строки — 2200).

Здесь выводят прибыль (убыток) от обычных видов деятельности. Показатель рассчитывается путем вычитания строк 2210 «Коммерческие расходы» и 2220 «Управленческие расходы» из строки 2100 «Валовая прибыль (убыток)»; его значение соответствует сальдо счета 99 по аналитическому счету учета прибыли (убытка) от продаж.

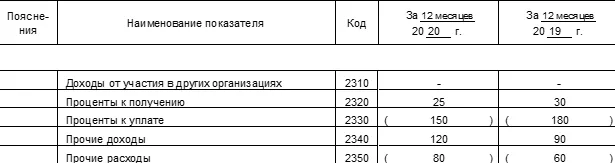

7. Доходы от участия в других организациях (код строки — 2310).

К ним относятся дивиденды и стоимость имущества, полученного при выходе из общества или при его ликвидации (п. 7 ПБУ 9/99). Данные берутся из аналитики по кредиту счета 91-1.

8. Проценты к получению (код строки — 2320).

Это проценты по займам, ценным бумагам, коммерческим кредитам, а также выплачиваемые банком за пользование деньгами, имеющимися на расчетном счете организации (п. 7 ПБУ 9/99). Информация также берется из аналитики по кредиту счета 91-1.

9. Проценты к уплате (код строки — 2330, значение записывается в круглых скобках).

Здесь отражают проценты, выплачиваемые по всем видам заемных обязательств (кроме включаемых в стоимость инвестиционного актива), и дисконт, причитающийся к уплате по облигациям и векселям. Это аналитика по дебету счета 91-2.

10. Прочие доходы (код строки — 2340) и расходы (код — 2350).

Это все остальные доходы и расходы, прошедшие через 91 счет, кроме указанных выше. Расходы записываются в круглых скобках.

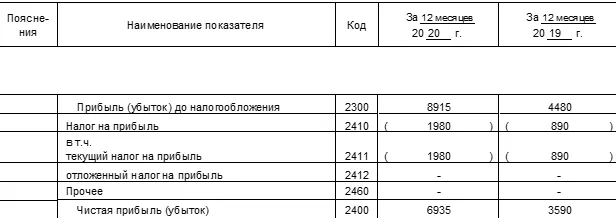

11. Прибыль (убыток) до налогообложения (строка 2300).

Строка показывает бухгалтерскую прибыль (убыток) организации. Чтобы ее рассчитать, к показателю строки 2200 «Прибыль (убыток) от продаж» нужно прибавить значения строк 2310 «Доходы от участия в других организациях», 2320 «Проценты к получению», 2340 «Прочие доходы» и вычесть показатели строк 2330 «Проценты к уплате» и 2350 «Прочие расходы». Значение строки соответствует сальдо счета 99 по аналитическому счету учета бухгалтерской прибыли (убытка).

12. Текущий налог на прибыль (код строки — 2410).

Это сумма налога, начисленная к уплате согласно декларации по налогу на прибыль.

Организации на спецрежимах отражают по этой строке налог, соответствующий применяемому режиму (например, УСН, ЕСХН). Если налоги по специальным режимам уплачиваются наряду с налогом на прибыль (при совмещении режимов), то показатели по каждому налогу отражаются обособленно по отдельным строкам, введенным после показателя текущего налога на прибыль (приложение к письму Минфина России от 06.02.2015 № 07-04-06/5027 и 25.06.2008 № 07-05-09/3).

Организации, применяющие ПБУ 18/02 (утверждено приказом Минфина России от 19.11.2002 № 114н) далее показывают:

- постоянные налоговые обязательства (активы) (код строки — 2421);

- изменение ОНО (строка 2430) и ОНА (строка 2450).

О том, как применение ПБУ 18/02 отражается на расчете налога на прибыль, читайте в материале «Какой бухгалтерской проводкой отразить, если начислен налог на прибыль?».

По строке 2460 «Прочее» отражается информация об иных показателях, влияющих на чистую прибыль.

Сама чистая прибыль приводится по строке 2400.

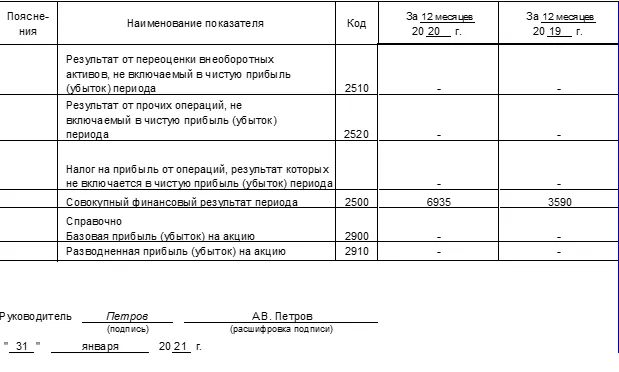

Далее следует справочная информация:

- о результате переоценки внеоборотных активов, не включаемом в чистую прибыль (убыток) периода (строка 2510);

- результате прочих операций, не включаемом в чистую прибыль (убыток) периода (строка 2520);

- совокупном финансовом результате периода (строка 2500);

- базовой и разводненной прибыли (убытке) на акцию (строки 2900 и 2910 соответственно).

Подписывает форму 2 бухгалтерского баланса руководитель организации. Подпись главбуха с 17.05.2015 из нее исключена (приказ Минфина России от 06.04.2015 № 57н).

Отчет о финансовых результатах: пример заполнения

Для наглядности приведем выдержки из оборотно-сальдовой ведомости за 2022 год (в рублях), сформированные до реформирования баланса и необходимые для заполнения отчета о финансовых результатах.

|

Счет (субсчет) |

Оборот |

||

|

Номер |

Наименование |

Дебет |

Кредит |

|

09 |

Отложенные налоговые активы |

45 000 |

40 000 |

|

77 |

Отложенные налоговые обязательства |

110 000 |

90 000 |

|

90.01 |

Выручка |

110 799 640 |

|

|

90.02 |

Себестоимость продаж |

76 880 000 |

|

|

90.03 |

НДС |

16 901 640 |

|

|

90.08 |

Управленческие расходы |

5 865 000 |

|

|

90.09 |

Прибыль/убыток от продаж |

11 153 000 |

|

|

91.02 |

Прочие расходы |

352 000 |

|

|

91.09 |

Сальдо прочих расходов |

352 000 |

|

|

99 |

Прибыли и убытки |

||

|

99.01 |

Прибыли и убытки (за исключением налога на прибыль) |

11 153 000 |

352 000 |

|

99.02 |

Налог на прибыль |

2 210 200 |

|

|

99.02.1 |

Условный расход по налогу на прибыль |

2 160 200 |

|

|

99.02.3 |

Постоянное налоговое обязательство |

50 000 |

При реформации баланса проводкой Дт 99.01.1 Кт 84.01 будет списана чистая прибыль в размере 8 590 800 руб.

На основе вышеуказанных данных рассмотрим форму 2 бухгалтерской отчетности – образец заполнения за 2022 год (данные за 2021 год взяты из прошлогоднего отчета):

|

Наименование показателя |

Код |

За 2022 год |

За 2021 год |

|

Выручка |

2110 |

93 898 |

88 365 |

|

Себестоимость продаж |

2120 |

(76 880) |

(75 993) |

|

Валовая прибыль (убыток) |

2100 |

17 018 |

12 372 |

|

Коммерческие расходы |

2210 |

( – ) |

(545) |

|

Управленческие расходы |

2220 |

(5 865) |

(3 682) |

|

Прибыль (убыток) от продаж |

2200 |

11 153 |

8 145 |

|

Доходы от участия в других организациях |

2310 |

– |

23 |

|

Проценты к получению |

2320 |

– |

– |

|

Проценты к уплате |

2330 |

( – ) |

( – ) |

|

Прочие доходы |

2340 |

– |

– |

|

Прочие расходы |

2350 |

(352) |

(513) |

|

Прибыль (убыток) до налогообложения |

2300 |

10 801 |

7 655 |

|

Налог на прибыль |

2410 |

(2 235) |

(1 894) |

|

в т.ч. |

2411 |

(2260) |

(1894) |

|

отложенный налог на прибыль |

2412 |

25 |

– |

|

Прочее |

2460 |

– |

– |

|

Чистая прибыль (убыток) |

2400 |

8 591 |

5 761 |

|

Наименование показателя 2) |

Код |

За 2022 год |

За 2021 год |

|

Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода |

2510 |

– |

– |

|

Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода |

2520 |

– |

– |

|

Совокупный финансовый результат периода |

2500 |

8 591 |

5 761 |

|

Справочно Базовая прибыль (убыток) на акцию |

2900 |

– |

– |

|

Разводненная прибыль (убыток) на акцию |

2910 |

– |

– |

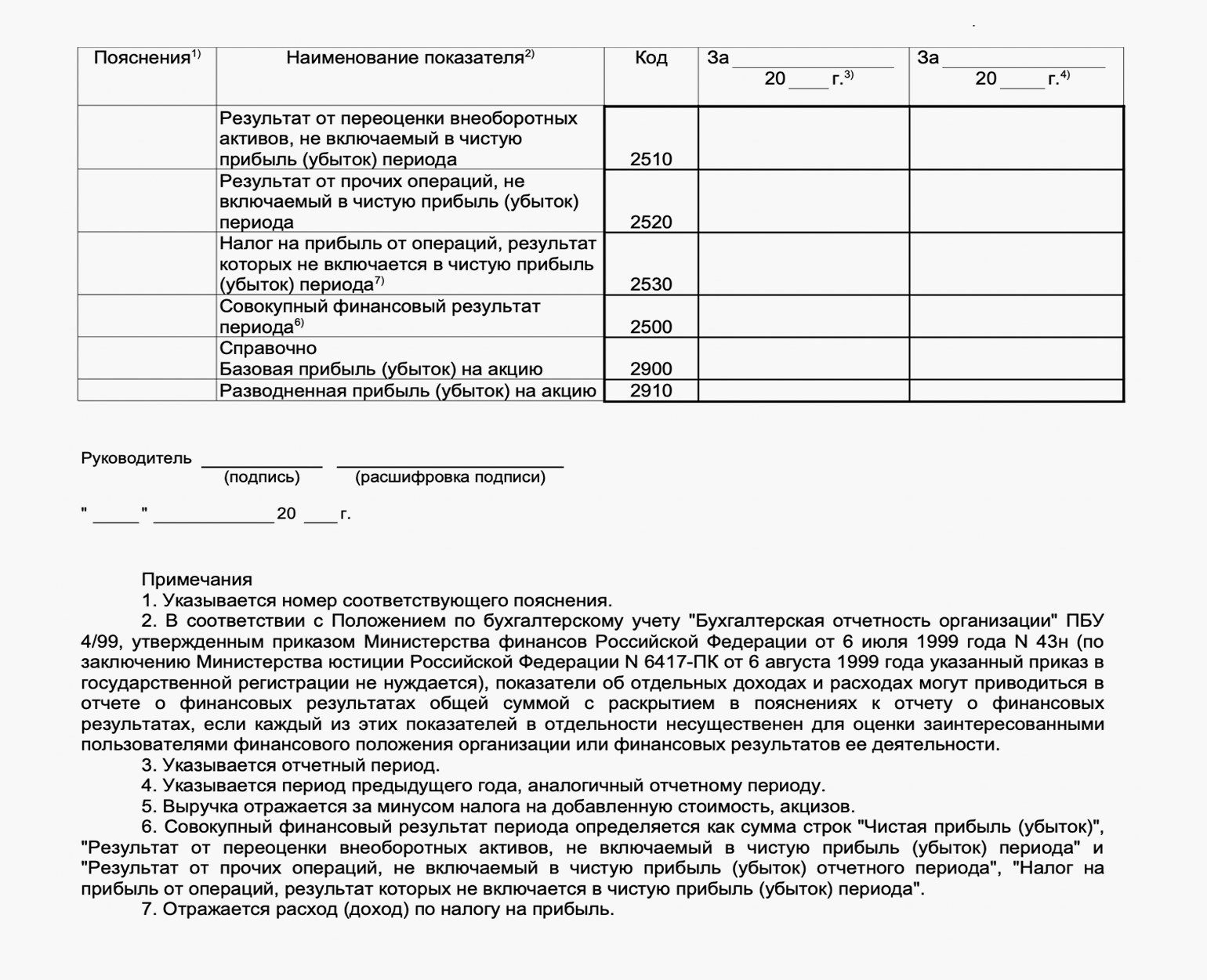

Малые предприятия вправе сдавать упрощенную отчетность, в которую входит бухбаланс и форма 2 в урезанном варианте. Получите пробный доступ к КонсультантПлюс и изучите порядок заполнения упрощенного отчета бесплатно.

Где найти бланк формы 2 бухгалтерского баланса

Бланк формы 2 бухгалтерского баланса можно скачать на нашем сайте по ссылке ниже:

Скачать бланк формы 2 бухгалтерского баланса

Скачать бланк формы 2 бухгалтерского баланса

Также шаблоны всех форм бухгалтерской и налоговой отчетности есть на сайте ФНС РФ в разделе «Налоговая и бухгалтерская отчетность».

Итоги

Форма 2, или отчет о финрезультатах, создается на бланке установленной формы и подчиняется определенным правилам заполнения. Его данные показывают, из какого рода доходов и расходов формируется чистая прибыль в отчетном периоде.

#статьи

- 2 сен 2022

-

0

Отчёт о финансовых результатах: что это такое и как его составить

Что отражать в отчёте о финансовых результатах? Как посчитать доходы, расходы и прибыль? Какую форму отчёта использовать и как её заполнить?

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Отчёт о финансовых результатах (ОФР) — новое название отчёта о прибылях и убытках, формы №2 бухгалтерской отчётности. Вместе с бухгалтерским балансом ОФР готовят по результатам каждого года и сдают в налоговую не позднее 31 марта.

ОФР должны представлять все юридические лица, зарегистрированные на территории РФ, включая компании, которые ведут бухучёт по упрощённой форме.

Кроме налоговой службы, отчёт о финансовых результатах могут запросить банки, инвесторы или контрагенты. По нему они определяют, стоит ли сотрудничать с компанией.

В статье разберёмся:

- что отражают в отчёте о финансовых результатах;

- какие виды доходов и расходов нужно учитывать;

- какие виды прибыли отражают в отчёте о финансовых результатах;

- по какой форме его нужно составлять;

- как правильно заполнять строки отчёта;

- как узнать больше о формах бухгалтерской отчётности.

В отчёте о финансовых результатах отражают сведения о доходах и расходах компании за отчётный период, а также информацию о её прибыли или убытках. Все данные для отчёта берут из документов бухгалтерского учёта, который каждая компания должна вести непрерывно.

Подробнее о бухгалтерском учёте говорили в статье.

Все доходы и расходы ОФР разделены на три группы по виду операций:

- Операционные — доходы и расходы от основной деятельности компании.

- Неоперационные — доходы и расходы от прочей деятельности компании. Например, от инвестиционной.

- Финансовые или процентные — доходы и расходы от финансовой деятельности компании. Это, например, платежи по банковским кредитам или процентный доход по депозитам.

Отчёт о финансовых результатах составляют по принципу начисления — все доходы и расходы компании учитывают в момент совершения операции. Поэтому часто доходы и расходы, которые отражены в ОФР, не соответствуют фактическому движению денежных средств компании.

Такая ситуация может возникнуть, когда компания, например, продала товар, но дала отсрочку покупателям и ждёт поступления денег на счёт. То есть в отчёте ОФР прибыль уже отражена, а в реальности этих денег нет.

Может быть и обратная ситуация. Например, компания купила материалы, но ещё не расплатилась за них. Или сделала предоплату товара и ждёт, когда получит его на склад.

Поэтому важно сравнивать отчёт о финансовых результатах с отчётом о движении денежных средств. Подробнее о нём будем говорить в следующей статье. Если по этим отчётам видны существенные расхождения в доходах и расходах компании, нужно разбираться, почему так произошло.

В следующих трёх разделах рассмотрим подробнее, какие виды доходов, расходов и прибыли нужно отражать в отчёте о финансовых результатах. Затем разберёмся, как заполнять строки отчёта.

Как мы говорили выше, все доходы и расходы в отчёте о финансовых результатах разделены на операционные, неоперационные и финансовые. В зависимости от этого выделяют следующие виды доходов.

Выручка. Это доход от основной деятельности компании. На выручку смотрят все пользователи отчётности — собственники, инвесторы, банки, кредиторы и другие заинтересованные лица. Она показывает общее состояние финансовых дел компании.

Доходы от участия в других организациях. В этой строке отражают дивиденды, которые компания получила от вложений в другие предприятия — в уставные капиталы, в приобретение акций.

Процентные доходы. Здесь отражают результаты от финансовой деятельности компании. Например, проценты, которые компания получила за предоставленные кредиты другим компаниям или физлицам. В этой же статье отражают полученные проценты от банка по вкладам.

Прочие доходы. В этой статье отражают все остальные виды доходов, которые компания получила за отчётный период. Это доходы от неоперационной деятельности — например, выручка от продажи основных средств компании или инвестиций, положительная разница в курсе валют, безвозмездно полученное имущество, товары, обнаруженные при инвентаризации.

По аналогии с доходами расходы классифицируют в зависимости от того, к какой деятельности компании они относятся. Выделяют пять видов расходов:

- Себестоимость. Это расходы, которые напрямую связаны с основной деятельностью компании — например, с процессами производства товаров или предоставления услуг.

- Коммерческие расходы. Это расходы, которые компания понесла, чтобы продать свой продукт или услуги. Например, расходы на рекламу и маркетинг.

- Управленческие расходы. Эта статья учитывает расходы, которые связаны с управлением компанией. Например, зарплата топ-менеджмента, аренда офиса.

- Процентные расходы. В этой статье отражают проценты, которые начислены компании за кредиты и другие заёмные деньги.

- Прочие расходы. Это расходная часть неоперационной деятельности компании. Например, себестоимость основных средств, инвестиций, отрицательная курсовая разница, безвозмездно переданное имущество, недостачи после инвентаризации.

В отчёте о финансовых результатах отражают четыре вида прибыли.

- Валовая прибыль. Это промежуточный показатель прибыли. Характеризует доход от продаж. Для его расчёта нужно от суммы выручки отнять себестоимость продукции или услуг.

- Прибыль от продаж. Также промежуточный финансовый результат. Он показывает эффективность работы компании по основной деятельности, без учёта прочих доходов и расходов.

- Прибыль до налогообложения. По-другому этот показатель называют бухгалтерской прибылью. Он включает прибыль от продаж, доходы от участия в других компаниях, проценты, а также прочие доходы и расходы.

По этому показателю оценивают эффективность хозяйственной деятельности компании. Если доля прочих доходов составляет большую часть, есть смысл пересмотреть основную деятельность компании. - Чистая, или нераспределённая, прибыль. Это конечный финансовый результат компании — прибыль после уплаты налогов и других обязательных платежей: например, пеней, штрафов.

Бланк формы отчёта о финансовых результатах — таблица, над которой указаны:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единица измерения показателей отчёта — с 2019 года показатели выражаются только в тысячах рублей.

Таблица с показателями отчёта ОФР для компаний, который ведут учёт в общем порядке, включает пять граф:

- Номер пояснения к отчёту — указывают, если к этому показателю есть подробная расшифровка в пояснениях к бухгалтерской отчётности.

- Наименование показателя — подробнее все показатели формы разбираем ниже.

- Код строки — его указывают в соответствии с приложением 4 к Приказу Минфина России №66н.

- Величина показателя за текущий отчётный период.

- Величина показателя за этот же период прошлого года — её переносят из отчёта ОФР за прошлый год.

Скриншот: «Главбух»

Скриншот: «Главбух»

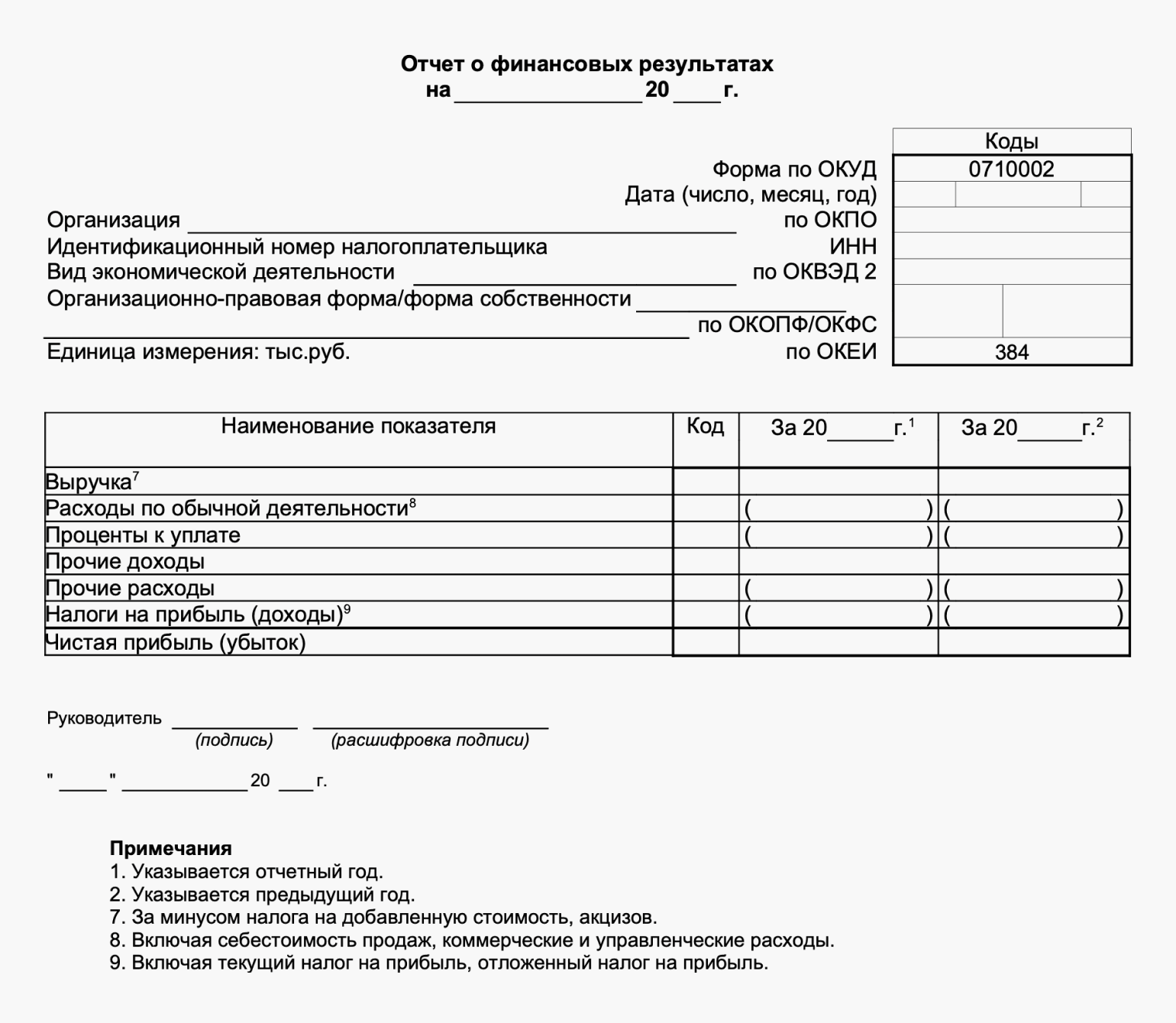

Компании, которые ведут бухгалтерский учёт в упрощённом порядке, могут заполнять либо общую форму, как в примере выше, либо форму с меньшим количеством показателей.

Скриншот: «Главбух»

С 2019 года все компании сдают бухгалтерскую отчётность только в электронном виде.

В следующем разделе разберём подробнее, как заполнять строки отчёта о финансовых результатах.

Выше мы рассмотрели, как выглядит форма отчёта о финансовых результатах. Сейчас расскажем, как заполнять строки с показателями этой формы.

- Выручка (код строки — 2110). В этой строке отражают доходы по основной деятельности компании. Например, доход от продажи товаров, выполнения работ, оказания услуг.

Это оборот по кредиту субсчёта 90-1 «Выручка», уменьшенный на дебетовый оборот по субсчетам 90-3 «НДС», 90-4 «Акцизы».

- Себестоимость продаж (код строки — 2120). Сумма расходов по основной деятельности компании. Это, например, расходы на изготовление продукции, закупку материалов и товаров, выполнение работ и оказание услуг.

Это суммарный дебетовый оборот по субсчёту 90-2 в корреспонденции со счетами 20, 23, 29, 41, 43, 40, 46, кроме счетов 26 и 44.

Показатель приводится в круглых скобках — при расчёте финансового результата его будут вычитать.

- Валовая прибыль или убыток (код строки — 2100). Это прибыль от обычных видов деятельности без учёта коммерческих и управленческих расходов.

Её рассчитывают как разницу между показателями строк 2110 «Выручка» и 2120 «Себестоимость продаж». Если в расчёте получается отрицательная величина — убыток, её отражают в круглых скобках.

- Коммерческие расходы (код строки — 2210). Расходы, которые компания понесла, чтобы продать свои продукты или услуги.

Это дебетовый оборот по субсчёту 90-2 в корреспонденции со счётом 44. Значение записывают в круглых скобках.

- Управленческие расходы (код строки — 2220). Расходы на управление компанией — в случае, если по учётной политике компании они не включены в себестоимость.

Это дебетовый оборот по субсчёту 90-2 в корреспонденции со счётом 26. Значение записывают в круглых скобках.

- Прибыль или убыток от продаж (код строки — 2200). Прибыль или убыток от основной деятельности компании.

Показатель рассчитывают путём вычета строк 2210 «Коммерческие расходы» и 2220 «Управленческие расходы» из строки 2100 «Валовая прибыль (убыток)». Значение соответствует сальдо счёта 99 по аналитическому счёту учёта прибыли или убытка от продаж.

- Доходы от участия в других организациях (код строки — 2310). Это дивиденды, которые компания получила от вложений в другие компании. Например, вложения в уставные капиталы или покупка акций.

Данные берут из кредита субсчёта 91-1.

- Проценты к получению (код строки — 2320). Это проценты по займам другим компаниям, вкладам банка, ценным бумагам.

Данные берут из кредита субсчёта 91-1.

- Проценты к уплате (код строки — 2330). Это проценты, которые компания выплачивает по всем своим займам.

Данные берут из дебета субсчёта 91-2, записывают в круглых скобках

- Прочие доходы (код строки — 2340) и расходы (код — 2350). Это все остальные доходы и расходы, которые прошли через счёт 91, кроме указанных выше. Расходы записывают в круглых скобках.

- Прибыль или убыток до налогообложения (строка 2300). Строка показывает бухгалтерскую прибыль или убыток организации.

Чтобы рассчитать это значение, к показателю строки 2200 «Прибыль (убыток) от продаж» нужно прибавить значения строк 2310 «Доходы от участия в других организациях», 2320 «Проценты к получению» и 2340 «Прочие доходы». Затем вычесть показатели строк 2330 «Проценты к уплате» и 2350 «Прочие расходы».

Значение строки соответствует сальдо счёта 99 по аналитическому счёту учёта бухгалтерской прибыли (убытка).

- Текущий налог на прибыль (код строки — 2410). Это сумма налога, которую начислили к уплате по декларации налога на прибыль.

Компании на специальных режимах налогообложения отражают в этой строке налог, который соответствует применяемому режиму — например, ЕНВД или ЕСХН. Если налоги по спецрежимам уплачивают вместе с налогом на прибыль, показатели по каждому налогу отражают в отдельных строках, после показателя текущего налога на прибыль.

- Прочее (код строки — 2460). Информация о других показателях, влияющих на чистую прибыль, которые ещё не были учтены.

- Чистая прибыль или убыток (код строки — 2400). Прибыль после уплаты налогов.

Рассчитывают, вычитая из показателя строки 2300 «Прибыль (убыток) до налогообложения» показатели строк 2410 «Текущий налог на прибыль» и 2460 «Прочее». Убыток записывают в круглых скобках.

После основной части общей формы отчёта ОФН есть ещё одна таблица со справочной информацией. В неё включают такие показатели:

- результат переоценки внеоборотных активов (строка 2510);

- результат прочих операций, не включённых в чистую прибыль или убыток (строка 2520);

- совокупный финансовый результат периода (строка 2500) — если показатели строк 2510 и 2520 равны нулю, размеры чистой прибыли и совокупного финансового результата будут одинаковыми;

- базовая и разводнённая прибыль (убыток) на акцию (строки 2900 и 2910).

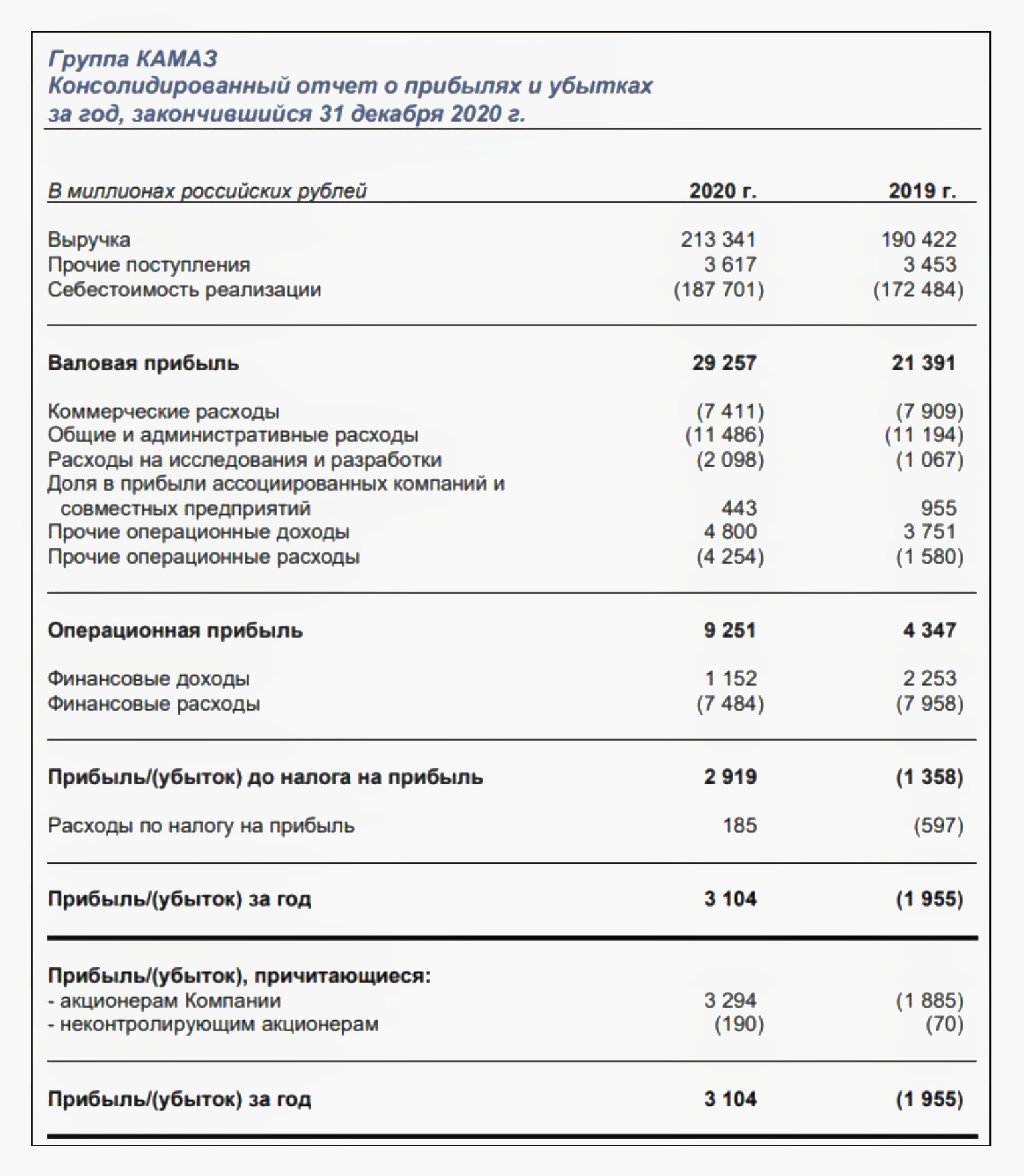

Ниже приведён пример заполненной формы отчёта о финансовых результатах группы компаний «КамАЗ» за 2020 год.

Скриншот: Skillbox

- Отчёт о финансовых результатах (ОФР) — форма №2 обязательной бухгалтерской отчётности. В нём отражают сведения о доходах и расходах компании за отчётный период, а также информацию о её прибыли или убытках.

- ОФР должны представлять все юридические лица, которые зарегистрированы на территории РФ, включая компании, которые ведут бухучёт в упрощённой форме. Срок сдачи в налоговую — не позднее 31 марта года, следующего за отчётным.

- Доходы и расходы в ОФР разделяют по виду операций: операционные, неоперационные и финансовые.

- В отчёте о финансовых результатах отражают четыре вида прибыли: валовая прибыль, прибыль от продаж, прибыль до налогообложения и чистая прибыль.

- Отчёт о финансовых результатах — одна из пяти форм бухгалтерской отчётности. В Skillbox Media есть статьи о других формах: отчёт о движении денежных средств, бухгалтерский баланс.

- Если вы только начинаете знакомиться с бухгалтерским учётом, прочитайте нашу статью — «Разбираемся в бухгалтерском учёте: зачем он нужен, как устроен и как его организовать».

- Научиться вести бухучёт, работать в 1C, составлять бухгалтерскую и налоговую отчётность можно на курсе Skillbox «Профессия Бухгалтер».

- Ещё в Skillbox есть курс «Профессия Финансовый менеджер». Подойдёт тем, кто хочет научиться анализировать финансовое состояние бизнеса и оценивать инвестпроекты.

Научитесь: Профессия Бухгалтер

Узнать больше

Бухгалтерия каждой организации как минимум раз в год готовит отчёт о финансовых результатах. Он входит в состав бухгалтерской отчётности и содержит основные итоги деятельности бизнеса. Поэтому для контроля будет полезно составлять его чаще, например, по итогам квартала. Давайте разберёмся, что это за отчёт, как формируется и что показывает.

Содержание

- Вторая скрипка финансовой отчётности

- Структура отчёта

- По графам

- По строкам

- Дополнительные сведения

- Упрощённый отчёт

- Что показывает ОФР

Вторая скрипка финансовой отчётности

Действующая форма отчёта о финансовых результатах (ОФР) утверждена приказом Минфина РФ от 02.07.2010 № 66н. Это бланк по ОКУД 0710002. Вместе с балансом он составляет основу бухгалтерской отчётности (БО), остальные же формы считаются приложениями к этим документам.

Последние изменения в ОФР внесли в 2019 году приказом Минфина от 19.04.2019 № 61н. Одни строки были из него исключены, другие – добавлены, третьи поменяли название. Важное изменение – теперь заполнять формы бухотчётности следует только в тысячах рублей (раньше можно было в миллионах).

В составе финансовой отчётности ОФР подаётся в ИФНС в течение трёх месяцев после окончания года, то есть до 31 марта включительно. Например, за 2022 год организации отчитались до 31.03.2023, а за текущий год будут подавать финансовую отчётность только в 2024 году. Поскольку 31.03.2024 – воскресенье, то по обычному правилу срок будет продлён до ближайшего рабочего дня – до 01.04.2024.

Бухгалтеры часто по старинке называют ОФР формой № 2, потому что документы, входящие в состав финансовой отчётности, были пронумерованы. Данному отчёту был присвоен номер «2». Это означает, что по важности он уступает лишь балансу, которому присвоен № 1. Нумерацию отменили, а привычка осталась.

Раньше ОФР носил другое название – отчёт о прибылях и убытках. И оно полностью раскрывает его суть, ведь он содержит расчёт различных показателей прибыли или убытка.

Структура отчёта

Основная часть ОФР – таблица, в которой приводятся показатели деятельности компании. Выше таблицы в специальные поля нужно вписать период, за который составляется ОФР, дату его формирования, название юрлица, ИНН, основной код по ОКВЭД-2, организационную форму компании и статистические коды: ОКПО, ОКОПФ, ОКФС.

Ниже представлен пример отчёта о финансовых результатах ООО «Восход» за 2022 год. Разберём подробно эту форму.

| Пояснения | Наименование показателя | Код строки | За 2022 г. |

За 2021 г. |

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| Выручка | 2110 | 3000 | 2800 | |

| Себестоимость продаж | 2120 | ( 2000 ) | ( 1900 ) | |

| Валовая прибыль (убыток) | 2100 | 1000 | 900 | |

| Коммерческие расходы | 2210 | ( 50 ) | ( 35 ) | |

| Управленческие расходы | 2220 | ( 100 ) | ( 85 ) | |

| Прибыль (убыток) от продаж | 2200 | 850 | 780 | |

| Доходы от участия в других организациях | 2310 | 0 | 0 | |

| Проценты к получению | 2320 | 0 | 0 | |

| Проценты к уплате | 2330 | ( 0 ) | ( 0 ) | |

| Прочие доходы | 2340 | 10 | 0 | |

| Прочие расходы | 2350 | ( 15 ) | ( 20 ) | |

| Прибыль (убыток) до налогообложения | 2300 | 845 | 760 | |

| Налог на прибыль | 2410 | 169 | 152 | |

| в т.ч. текущий налог на прибыль |

2411 | ( 169 ) | ( 152 ) | |

| отложенный налог на прибыль | 2412 | 0 | 0 | |

| Прочее | 2460 | 0 | 0 | |

| Чистая прибыль (убыток) | 2400 | 676 | 608 |

По графам

Первая графа – пояснения. В ней приводится номер соответствующего пояснения, искать которые нужно в пояснительной записке к балансу и ОФР. Пояснения может не быть.

Вторая графа – перечень показателей, которые содержатся в отчёте. Их мы рассмотрим ниже. Третья графа – код строки.

Четвёртая и пятая графы – показатели за отчётный и предшествующий периоды. Например, в ОФР за 2022 год в графе 4 будут данные 2022 года, а в графе 5 – те же показатели за 2021 год.

По строкам

Прежде обратим внимание, что в графах 4 и 5 некоторые показатели отражаются в скобках. Например, себестоимость, коммерческие расходы и так далее. Это означает, что значение такой строки вычитается из предыдущего результата. Так, валовая прибыль равна выручке, уменьшенной на себестоимость продаж. Поэтому по строке 2120 в графах 4 и 5 показатель вносится в скобках.

В строках, код которых заканчивается на «00», показатели нужно рассчитать. Их всего 4 – это валовая прибыль, прибыль от продаж, прибыль до налогообложения и чистая прибыль.

Данные для остальных строк берутся из регистров бухгалтерского учёта в соответствии с правилами, закреплёнными в Положениях по бухучёту. Например, показатель строки «Себестоимость продаж» может складываться из оборотов по дебету субсчёта 90.2 в корреспонденции с кредитом счетов 20, 23, 29, 41, 43. Как именно формируется каждый показатель, зависит ещё и от учётной политики компании.

Как правило, бухучёт ведётся в специальных программах, и ОФР формируется по запросу пользователя автоматически. Не приходится вручную разносить данные из регистров по строкам отчёта. Но понимать, как заполнить отчёт о финансовых результатах, какие данные в нём представлены и что они означают, будет полезно любому руководителю и владельцу бизнеса.

Рассмотрим, как рассчитываются показатели строк. Выручка идёт выше остальных, то есть от неё начинается расчёт. Выручка – это доход компании от обычных видов деятельности, связанных с реализацией товаров и услуг. Далее идёт себестоимость продаж – сумма расходов в рамках деятельности, по итогу которой получена выручка. Показатель себестоимости нужно отражать в круглых скобках. Это значит, что он вычитается из выручки, а не складывается с ней. В результате вычитания получается валовая прибыль – общий доход компании до того, как будут вычтены налоги с прибыли и учтены сопутствующие реализации расходы.

Дальше расчёт производится по такому же принципу (в скобках указан код строки).

Если из валовой прибыли (2100) вычесть коммерческие расходы (2210) и управленческие расходы (2220), получится прибыль от продаж (2200). Коммерческие расходы – это траты на рекламу и сбыт продукции (хранение, перевозку). Управленческими считают расходы по управлению организацией, например, на содержание администрации или бухгалтерии.

Далее идёт расчёт прибыли до налогообложения (2300). К прибыли от продаж (2200) нужно прибавить:

- доходы от участия в других организациях (2310) – полученные дивиденды или деньги от продажи долей в других компаниях;

- проценты к получению (2320), например, доход от суммы на депозите;

- прочие доходы (2340), которые подлежат налогообложению, но ещё не были учтены в других группах доходов.

Из полученного результата следует вычесть:

- проценты к уплате (2330) – это расходы по кредитам, займам;

- прочие расходы (2350) – траты, которые не отнесены в другие категории, но включаются в расходы до налогообложения.

Итог будет означать результат работы компании до вычета налога на прибыль или доход (2300).

Остаётся рассчитать самый важный для владельца показатель – чистую прибыль (2400). Это именно та сумма, которую он может забрать себе или пустить на расширение бизнеса. Чистая прибыль получается так:

- прибыль до налогообложения уменьшается на расходы по налогу на прибыль или увеличивается на доходы, связанные с эти налогом (2410). Для применяющих льготные режимы подразумевается налог на доход, например, при УСН;

- полученный результат уменьшается на расходы или увеличивается на доходы, которые нигде не учтены, но влияют на прибыль (2460).

Строка 2120 «Налог на прибыль» — это не всегда расходы, поэтому скобки не стоят. Показатель складывается из суммы двух строк:

- 2411 – текущий налог на прибыль, то есть сумма налога за отчётный период согласно декларации. Текущий налог — это всегда расходы;

- 2412 – отложенный налог. Подразумевается временная налоговая разница. Она может быть положительной, то есть доходом, если налоговые активы компании больше её обязательств, поэтому в форме круглые скобки не стоят.

Важно: если в результате расчёта получился убыток, его нужно указать в круглых скобках. Например, чистый убыток в размере 100 000 рублей в строке 2400 ОФР отражается как (100).

Дополнительные сведения

После чистой прибыли (2400) в ОФР идёт таблица со справочной информацией. В ней отражаются показатели, которые на чистую прибыль не влияют, но включаются в совокупный финансовый результат.

Если в периоде имела место переоценка основных средств и в итоге изменился добавочный капитал, эту сумму нужно отразить по строке 2510. Результат от операций, не вошедший в чистую прибыль или убыток, отражается по строке 2520. В строке 2530 считается налог на прибыль от операций, результаты которых отражены по строкам 2510 и 2520.

В строке 2500 подсчитывается совокупный финансовый результат – производится корректировка чистой прибыли из строки 2400 на показатели из строк 2510, 2520 и 2530.

В строках 2900 и 2910 акционерные общества справочно отражают показатели по акциям.

Упрощённый отчёт

Организации, которые относятся к категории малых предприятий, вместо полноценного отчёта могут сформировать ОФР по упрощённой форме. Показатели в нём укрупнены.

Вот как будет выглядеть упрощённый отчёт о прибылях и убытках на примере того же ООО «Восход».

| Пояснения | Наименование показателя | Код строки | За 2022 г. |

За 2021 г. |

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| Выручка (за минусом налога на добавленную стоимость, акцизов) | 2110 | 3000 | 2800 | |

| Расходы по обычной деятельности (включая себестоимость продаж, коммерческие и управленческие расходы) | 2120 | ( 2150 ) | ( 2020 ) | |

| Проценты к уплате | 2330 | ( 0 ) | ( 0 ) | |

| Прочие доходы | 2340 | 10 | 0 | |

| Прочие расходы | 2350 | ( 15 ) | ( 20 ) | |

| Налоги на прибыль (доходы) (включая текущий налог на прибыль, отложенный налог на прибыль) | 2410 | 169 | 152 | |

| Чистая прибыль (убыток) | 2400 | 676 | 608 |

Как видно, из такого ОФР можно получить гораздо меньше сведений. Доходы и расходы сгруппированы иначе и хуже детализированы. Однако значения чистой прибыли получились такие же, что в обычной форме.

Что показывает ОФР

Отчёт о финансовых результатах – это не только обязательный ежегодный отчёт, но и источник важных данных для управленцев и собственников бизнеса. Анализировать его можно по-разному: горизонтально или вертикально, но лучше совмещать оба подхода.

Вертикальный анализ подразумевает сопоставление показателей одного периода. Например, можно увидеть, что львиную долю выручки съедает себестоимость и налоги, поэтому страдает прибыль. Или что несоизмеримо много денег уходит на управленческие либо коммерческие расходы. Это даст основание более тщательно изучить состав конкретных затрат или пересмотреть цены.

Горизонтальный анализ – сопоставление показателей за отчётный и предыдущий периоды. В ОФР для внутреннего пользования можно включить любое количество лет, кварталов или даже месяцев. Так можно будет увидеть динамику различных показателей и понять, за счёт чего они меняются.

Кроме того, на основе данных ОФР считают один из важнейших экономических показателей – рентабельность продаж. Рассчитать можно разные его виды – рентабельности продаж по валовой, по операционной или по чистой прибыли. Это поможет достоверно оценить эффективность деятельности компании и выявить её слабые места.

Бесплатное бухгалтерское обслуживание от 1С

Мы в соцсетях: Телеграм, ВКонтакте, Дзен – анонсы статей, новости по регистрации и ведению бизнеса

Отчёт о финансовых результатах должны ежегодно до 31 марта сдавать все юридические лица. Рассказываем, как заполнить эту форму за 2020 год с учётом изменений, внесённых приказом Минфина РФ от 19.04.2019 № 61н.

Что такое отчёт о финансовых результатах

Вместе с балансом отчёт о финансовых результатах — это одна из двух основных форм бухгалтерской отчётности. Поэтому на практике бухгалтеры часто называют его «формой № 2», хотя в нормативных актах это название не употребляется с 2013 года. Мы также будем для краткости использовать термин «форма № 2». Итог отчёта о финансовых результатах — это прибыль или убыток компании за период. Также в форме № 2 содержатся укрупнённые данные об основных статьях доходов и расходов.

Компании в общем случае обязаны использовать все строки формы № 2 (приложение 1 к приказу Минфина от 02.07.2010 № 66н). Показатели отчёта необходимо детализировать с учётом их существенности. Например, выручка может расшифровываться по направлениям деятельности, а расходы — по отдельным статьям (п. 3 приказа № 66н). Малые предприятия, которые имеют право вести упрощенный бухучёт, могут заполнять отчёт о финансовых результатах по сокращённой форме, используя меньше строк (п. 6.1 приказа № 66н).

Рассмотрим заполнение стандартной формы отчёта о финансовых результатах, которую может использовать любая организация: без расшифровок и без уменьшения количества статей.

Как заполнить шапку отчёта о финансовых результатах

В шапке отчёта содержатся сведения об организации и самой форме.

- Отчётный период. Все организации обязаны сдавать форму № 2 за год. В этом случае укажите период «12 месяцев 2020 года». Но собственники компании могут принять решение о том, что им нужна промежуточная бухгалтерская отчётность: ежеквартальная или ежемесячная. Такие отчёты нужно заполнять нарастающим итогом с начала года. Например, при ежеквартальной сдаче — за 3, 6, 9 и 12 месяцев 2020 года.

- Форма отчета по ОКУД. Начиная с отчёта за 2020 год указывайте код формы 0710002 в соответствии с актуальной редакцией постановления Госстандарта РФ от 30.12.1993 № 299.

- Дата заполнения формы.

- Полное наименование организации и её коды ИНН и ОКПО.

- Основной вид деятельности и его код. Для отчёта за 2020 год выбирайте коды из обновленного классификатора ОКВЭД-2.

- Организационно-правовая форма и её код по ОКОПФ. Например, если у вас общество с ограниченной ответственностью, то используйте код 12300, а если публичное акционерное общество — код 12247.

- Форма собственности и её код по ОКФС. Для частной собственности используйте код 16.

- Единица измерения и её код по ОКЕИ. Вплоть до отчетности за 2019 год организации могли заполнять форму № 2 в тысячах или в миллионах рублей. Начиная с 2020 года права на выбор больше нет. Даже если у вас крупная компания с миллиардными оборотами, вы в любом случае нужно заполнить форму 2 в тыс. руб. и указать код по ОКЕИ — 384.

Как отразить сведения о выручке и расходах по обычным видам деятельности

По строке 2110 «Выручка» укажите выручку вашей компании от основной деятельности без НДС и акцизов. Это может быть производство, торговля, различные услуги. Если у вас несколько направлений деятельности, вы можете расшифровать строку 2110, но это не обязательно.

Показатель по строке 2110 равен разности между оборотом по кредиту счёта 90 «Продажи» (субсчет 90.1 «Выручка») и оборотами по дебету субсчетов 90.3 «НДС» и 90.4 «Акцизы». Если вы работаете без НДС и не платите акцизы, то просто используйте кредитовый оборот по субсчёту 90.1.

По строке 2120 «Себестоимость продаж» укажите затраты, которые непосредственно связаны с реализованной продукцией, товарами или оказанными услугами. Например, для торговли это будут затраты на закупку проданных товаров, а для производства — стоимость списанных материалов и зарплата рабочих.

В бухучёте данные для строки 2120 — это сумма проводок по дебету субсчёта 90.2 «Себестоимость продаж» в корреспонденции с кредитом счетов учета затрат и запасов:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 29 «Обслуживающие производства и хозяйства»;

- 41 «Товары»;

- 43 «Готовая продукция»

- 45 «Товары отгруженные».

Данные по строке «Себестоимость» и другие показатели отчёта, которые относятся к затратам, указывайте в скобках. Также используйте скобки для финансового результата, если по результатам расчёта получится убыток.

В строке 2100 «Валовая прибыль (убыток)» укажите разность между выручкой и себестоимостью продаж:

СТР. 2100 = СТР. 2110 – СТР. 2120

В строке 2210 «Коммерческие расходы» приведите расходы, связанные с продвижением и сбытом продукции, товаров, работ, услуг. Это могут быть расходы на рекламу, доставку, аренду складов и т.п. Для заполнения строки 2110 используйте обороты по дебету субсчёта 90.2 в корреспонденции с кредитом счёта 44 «Расходы на продажу».

В строке 2220 «Управленческие расходы» укажите расходы, которые относятся не к отдельным видам товаров или продукции, а к управлению компанией в целом. Это может быть, например, зарплата руководства и бухгалтерии или аренда офиса. В строку 2220 включайте дебетовые обороты по субсчёту 90.2 в корреспонденции с кредитом счёта 26 «Общехозяйственные расходы». Если в 2020 году по окончании месяца вы списывали общехозяйственные расходы в дебет счёта 20 «Основное производство», строка «Управленческие расходы» не заполняется.

Показатель строки 2200 «Прибыль (убыток) от продаж» равен разности между валовой прибылью и суммой коммерческих и управленческих расходов:

СТР. 2200 = СТР. 2100 – СТР. 2210 – СТР. 2220

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Как внести в отчёт сведения о прочих доходах и расходах

Прочие доходы и расходы не связаны с основной деятельностью организации. Обычно эти расходы составляют небольшую долю от общего оборота, а у некоторых компаний их может вообще не быть. Подобные доходы и расходы учитываются на отдельном счёте 91, к которому обычно открывают два субсчёта. Доходы отражаются по кредиту субсчёта 91.1 «Прочие доходы», а расходы — по дебету субсчёта 91.2 «Прочие расходы».

В строку 2310 «Доходы от участия в других организациях» занесите сумму полученных дивидендов или выручку от продажи долей в уставном капитале либо акций.

В строке 2320 «Проценты к получению» отразите ваши процентные доходы: по депозитам, выданным займам и т.п.

В строке 2330 «Проценты к уплате» укажите ваши процентные выплаты: по полученным кредитам, выпущенным облигациям и т.п.

В строки 2340 «Прочие доходы» и 2350 «Прочие расходы» включите все иные виды доходов и расходов, не связанные с основной деятельностью компании, которые не вошли в строки 2310, 2320, 2330.

При заполнении строк 2310 – 2350 учитывайте особенности вашего бизнеса. Например, если один из ваших основных видов деятельности по уставу — вложение средств в другие организации, то полученные дивиденды и другие доходы от вложений вы должны включить в основную выручку (строка 2110). Если у вас производственная или торговая компания и вы сдали в аренду неиспользуемую часть цеха (склада), арендная плата будет прочим доходом (строка 2340). А если сдача недвижимости в аренду — ваш основной бизнес, то эти же доходы нужно занести в строку 2110.

Как сформировать данные о финансовых результатах и налоге на прибыль

Чтобы рассчитать показатель для строки 2300 «Прибыль (убыток) до налогообложения» прибавьте к строке 2200 прочие доходы и вычтите прочие расходы:

СТР. 2300 = СТР. 2200 + СТР. 2310 + СТР. 2320 – СТР. 2330 + СТР. 2340 – СТР. 2350

Строку 2410 «Налог на прибыль» заполняйте только в том случае, если вы работаете на общей налоговой системе и платите налог на прибыль. Значение строки 2410 равно сумме строк 2411 и 2412.

Строка 2411 «Текущий налог на прибыль» — это сумма налога на прибыль, которая рассчитана по данным налогового учёта и отражена в декларации.

Строку 2412 «Отложенный налог на прибыль» используйте, если вы применяете ПБУ 18/02 «Учёт расчётов по налогу на прибыль организаций». Эта строка включает в себя налоговые разницы — отклонения между бухгалтерским и налоговым учётами. Чтобы заполнить строку 2412, сложите дебетовые обороты по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства», а затем из получившейся суммы вычтите кредитовые обороты по этим же счетам.

В строку 2460 «Прочее» заносите другие доходы или расходы, которые не были учтены выше, но влияют на чистую прибыль. Например, если вы используете специальный налоговый режим, то включайте в эту строку налог по упрощённой системе налогообложения или единый сельхозналог.

Строка 2400 «Чистая прибыль (убыток)» равна разности строк 2300, 2410 и 2460:

СТР. 2400 = СТР. 2300 – СТР. 2410 – СТР. 2460

Как отразить в отчёте справочные сведения

Ниже строки «Чистая прибыль» в форме № 2 находится справочная информация. Это показатели, которые по правилам бухучёта не влияют на чистую прибыль, но они входят в совокупный финансовый результат.

В строке 2510 отразите результат от переоценки внеоборотных активов, который повлиял на увеличение или уменьшение добавочного капитала.

В строке 2520 укажите сведения о прочих операциях, не включённых в прибыль или убыток, которые повлияли на величину капитала организации. Например, это может быть положительная курсовая разница по вкладам в уставный капитал в иностранной валюте.

В строку 2530 внесите данные о налоге на прибыль с операций, указанных в строке 2520. Для этого нужно значение строки 2520 умножить на применяемую предприятием ставку налога на прибыль. Это новая строка, которой до 2020 года не было в форме № 2.

Строка 2500 «Совокупный финансовый результат периода» — это чистая прибыль (убыток) из строки 2400, скорректированная с учетом дополнительных показателей из строк 2510, 2520, 2530.

СТР. 2500 = СТР. 2400 +– СТР. 2510 +– СТР. 2520 +– СТР. 2530

Строки 2900 «Базовая прибыль (убыток) на акцию» и 2910 «Разводнённая прибыль (убыток) на акцию» — это отдельный блок справочной информации. Они не влияют ни на чистую прибыль, ни на совокупный финансовый результат. Заполняйте их только в том случае, если ваша компания создана в форме акционерного общества.

Строка 2900 показывает, какая часть прибыли (убытка) приходится на одну обыкновенную акцию. Строка 2910 показывает снижение прибыли на 1 акцию, которое может произойти в будущем отчётном периоде. Подробно методика расчёта этих показателей изложена в Приказе Минфина РФ от 21.03.2000 № 29н «Об утверждении Методических рекомендаций по раскрытию информации о прибыли, приходящейся на одну акцию».

Что изменилось в порядке сдачи отчёта о финансовых результатах

Сроки сдачи бухгалтерской отчётности за 2020 год не изменились по сравнению с предыдущими периодами. Годовой отчёт, в том числе и форму № 2, за 2020 год нужно сдать до 31 марта 2021 года.

А вот формат сдачи бухгалтерских отчётов за 2020 год изменился — завершился переходный период. Если за 2019 год малые предприятия еще могли сдавать бухгалтерские отчёты на бумаге, то теперь исключений ни для кого больше нет. Все юридические лица обязаны сдавать бухгалтерскую отчётность за 2020 и последующие годы только в электронном виде. Это удобно делать с интернет-бухгалтерией «Моё дело», в которой бухгалтерская отчётность формируется автоматически и отправляется в ИФНС прямо из личного кабинета клиента.

Сервис автоматизации работы бухгалтера

Распознает выписки, покажет ошибки. Собственная база знаний и консалтинг

По итогам периода бухгалтерия компании формирует отчет о финрезультатах. Он показывает все доходы и расходы бизнеса и прибыль или убыток от деятельности. Заполнение отчета — важная задача, так как им интересуются не только налоговики, но и учредители, инвесторы, банки и другие лица, которые хотят видеть реальные показатели бизнеса.

Форма отчета о финансовых результатах

Форма документа закреплена в Приказе Минфина РФ от 02.07.2010 № 66Н. Большинство компаний используют стандартную форму 0710002, субъекты малого предпринимательства, некоммерческие организации и резиденты Сколково могут использовать упрощенную форму 0710003.

Форма отчета о финансовых результатах официально закреплена и обязательна к заполнению. Разрабатывать внутренний вариант не нужно, так как налоговая его не примет. Однако компания имеет право самостоятельно установить уровень детализации и расшифровать строки, если считает нужным.

Изменения в отчете о финансовых результатах с 2023 года

В 2020 году были внесены изменения в ПБУ 18/02, и это повлияло на отражение информации о налоге на прибыль в отчете о ФР. Изменения коснулись следующих моментов:

- строка 2410 теперь состоит из суммы строк 2411 (сумма берется из строки 180 листа 02 декларации по налогу на прибыль) и строки 2412 (общее изменение показателей отложенного налогового актива и отложенного налогового обязательства);

- формула расчета чистой прибыли теперь выглядит так: стр. 2400 = стр. 2300 + стр. 2410 + стр. 2460;

- ввели строку 2530, которую используют для отражения информации о налоге на прибыль по результатам переоценки внеоборотных активов, не включаемым в чистую прибыль периода (строка 2510); прочих операций, не включаемым в чистую прибыль периода (строка 2520).

Последние изменения в форму вносил приказ Минфина от 19.04.2019 № 61н. Они применялись с отчетности за 2020 год. С тех пор отчет о финансовых результатах не менялся.

Расшифровка отчета о финансовых результатах

Отчет о ФР призван показать пользователю — то есть налоговому инспектору, банку или собственнику — порядок формирования четырех видов прибыли:

- валовая прибыль;

- прибыль от продаж;

- прибыль до налогообложения;

- итоговый показатель — чистая прибыль.

Отчет заполняйте в тысячах рублей. Отрицательные показатели, например, расходы или убыток показывайте в круглых скобках. Напротив каждого показателя есть графа «Пояснения». Здесь указывайте номер пояснения, которое подробно раскрывает информацию по этой строке.

Порядок расчета показателей — в таблице ниже.

| Код строки | Показатель |

|---|---|

| 2110 |

Выручка (без НДС и акцизов) Это оборот по кредиту счета 90.Выручка за отчетный период, уменьшенный на дебетовый оборот по счетам 90.НДС и 90.Акцизы |

| 2120 |

(Себестоимость) Формируется следующими проводками: |

| 2100 | Валовая прибыль Стр. 2100 = Стр. 2110 — Стр. 2120 |

| 2210 |

(Коммерческие расходы) Формируется следующими проводками: |

| 2220 |

(Управленческие расходы) Формируется следующими проводками: |

| 2200 |

Прибыль (убыток) от продаж При этом строка 2200 должна быть равна остатку счета 99 по аналитическому счету учета прибыли (убытка) от продаж |

| 2310 |

Доходы от участия в других организациях (дивиденды, продажа долей в УК других юрлиц) Формируется следующими проводками: |

| 2320 |

Проценты к получению (проценты от депозитов, выданных займов) Формируется следующими проводками: |

| 2330 |

(Проценты к уплате (уплаченные проценты по кредитам и займам)) Формируется следующими проводками: |

| 2340 |

Прочие доходы (продажи неиспользуемого сырья, сдача имущества в аренду, рибейты, если эти виды деятельности не относятся к основным) Оборот по кредиту счета 91.1 — строка 2310 — строка 2320 — оборот по дебету счета 91.2 по НДС и акцизам |

| 2350 |

(Прочие расходы) Оборот по дебету счета 91.2 за исключением процентов к уплате (строка 2330), НДС, акцизов и иных обязательных платежей, подлежащих получению |

| 2300 |

Прибыль до налогообложения При этом строка 2300 должна быть равна остатку счета 99 по аналитическому счету учета бухгалтерской прибыли (убытка) |

| 2410 | Налог на прибыль, в т.ч. |

| 2411 |

(текущий налог на прибыль) Сумму рассчитывайте по формуле: По счету 99 используйте аналитику в разрезе учета условного дохода/расхода по налогу |

| 2412 |

отложенный налог Сумму рассчитывайте по одной из двух формул:

|

| 2460 |

Прочее Дебетовые оборот по счету 99 (штрафы, списанные ОНА) – Кредитовый оборот по счету 99 (списанные ОНО) |

| 2400 | Чистая прибыль Стр. 2400 = Стр. 2300 + Стр. 2410 + Стр. 2460 |

Важно! Показатель прибыли может быть отрицательным, тогда это убыток. Его указывайте в скобках.

Организации, ведущие упрощенный бухучет и не применяющие ПБУ 18/02, в строке 2411 указывают сумму налога на прибыль в соответствии с проводкой Д99 К68. Компании, применяющие ПБУ 18/02, рассчитывают ОНО и ОНА и указывают их по строке 2412.

Спецрежимники, например, плательщики УСН, в строке 2411 указывают сумму налога в соответствии со своим режимом налогообложения.

Кроме того, в отчете о ФР есть блок с дополнительной информацией.

| Код строки | Показатель |

|---|---|

| 2510 |

Переоценка внеоборотных активов Прочие операции, не включенные в чистую прибыль. Изменение добавочного капитала, которое стало результатом переоценки, проведенной в отчетном периоде. |

| 2520 |

Изменение величины капитала организации за отчетный период, кроме чистой прибыли (убытка), изменения добавочного капитала после переоценки внеоборотных аективов, изменения уставного капитала, курсовойц разницы по валютным расчетам с учредителями, эмиссионного дохода, распределения чистой прибыли между собственниками и иного изменения капитала из-за операций с собственниками. |

| 2530 |

Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода Строка 2520 × Ставка налога на прибыль + Строка 2510 × Ставка налога на прибыль |

| 2500 | Чистая прибыль с учетом корректировок по показателям из строк 2520 и 2530 |

| 2900 |

Прибыль на одну обыкновенную акцию Для расчета разделите сумму прибыли на количество акций |

| 2910 | Разводненная прибыль на акцию, то есть показатель снижения прибыли на одну акцию, которое может произойти в будущем |

Отчет — один из основных источников информации для финансово-экономического анализа компании. Например, только после полного анализа документа банки выдают кредит, а инвесторы решают вопрос о вложении денег.

Взаимоувязка бухгалтерского баланса и отчета о финрезультатах

Отчет о ФР и бухбаланс связывают показатели нераспределенной и чистой прибыли. Для проверки правильности заполнения отчета о ФР используйте следующее равенство:

Нераспределенная прибыль отчетного года = Нераспределенная прибыль предыдущего периода + Чистая прибыль отчетного периода

Однако данное равенство может не соблюдаться при распределении дивидендов, в таком случае уместно другое равенство:

Нераспределенная прибыль отчетного года = Нераспределенная прибыль предыдущего периода + Чистая прибыль отчетного периода — Выплаченные дивиденды

Налоговики всегда проверяют соблюдение этого равенства. В случае, если есть расхождения, ФНС может запросить разъяснения, например, решение учредителей о распределении дивидендов.

Срок и место сдачи отчета о финансовых результатах

Отчет сдавайте в налоговую инспекцию по месту постановки на учет. Форма сдачи — только электронная, документ «на бумаге» налоговая не примет. В органы статистики отчет сдавать больше не нужно.

Отчет о ФР сдается в составе бухотчетности по итогам года. Срок — не позднее 31 марта, следующего за отчетным годом (пп. 5.1 п. 1 ст. 23 НК РФ). Если 31 марта выпадает на выходной, срок переносится на следующий рабочий день.

Пример заполнения отчета о ФР

ООО «Альянс» закупил ноутбуки для перепродажи. Всего 1 000 ноутбуков за 7 200 000 рублей, в том числе НДС 20 % — 1 200 000 рублей. Выручка от их продажи составила 15 000 000 рублей, в том числе НДС 20 % — 2 500 000 рублей.

Расходы на зарплату отдела продаж — 2 000 000 рублей, на зарплату директора — 500 000 рублей, на аренду офиса — 150 000 рублей.

Для закупки ноутбуков компания привлекала кредит. Уплаченные проценты — 400 000 рублей.

| Код строки | Показатель | Сумма, тыс. руб. |

|---|---|---|

| 2110 |

Выручка (без НДС) |

12 500 |

| 2120 |

Себестоимость |

(6 000) |

| 2100 |

Валовая прибыль |

6 500 |

| 2210 |

Коммерческие расходы |

(2 000) |

| 2220 |

Управленческие расходы |

(500 + 150 = 650) |

| 2200 | Прибыль от продаж Стр. 2200 = Стр. 2100 — Стр. 2210 — Стр. 2220 |

3 850 |

| 2310 |

Доходы от участия в других организациях |

0 |

| 2320 |

Проценты к получению (проценты от депозитов, выданных займов) |

0 |

| 2330 |

(Проценты к уплате) |

400 |

| 2340 |

Прочие доходы |

0 |

| 2350 | (Прочие расходы) | 0 |

| 2300 | Прибыль до налогообложения Стр. 2300 = Стр. 2200 + Стр. 2310 + Стр. 2320 — Стр. 2330 + Стр. 2340 — Стр. 2350 |

3 450 |

| 2410 | Налог на прибыль, в т.ч. | (690) |

| 2411 | текущий налог на прибыль | (3 450 × 20% = 690) |

| 2412 | отложенный налог на прибыль | 0 |

| 2460 | Прочее | 0 |

| 2400 | Чистая прибыль Стр. 2400 = Стр. 2300 + Стр. 2410 + Стр. 2460 |

2 760 |

Рекомендуем облачный сервис Контур.Бухгалтерия. Больше не нужно собирать бухгалтерскую отчетность вручную. Программа самостоятельно распределит обороты и остатки по счетам бухучета и выдаст вам полностью заполненный отчет. Всем новичкам мы дарим бесплатный пробный период на 14 дней.