ФОРМА ОТЧЕТА ДЛЯ КОНТРОЛЯ РАСХОДОВ В EXCEL

Создание бюджета не будет казаться сложным процессом, если использовать в работе шаблон. Главное — выбрать из огромного количества шаблонов тот, который подходит для ваших целей: создать бюджет для инвестиционного проекта, отслеживать текущие расходы предприятия, планировать предстоящий финансовый год и др. В данной статье представим наиболее информативные и доступные форматы отчетов для контроля расходов в Excel. Сделаем это на примере компании ООО «Василек» (название условное).

Ежедневно руководителю компании необходимо принимать решение, как распределить денежные средства, расставлять приоритеты по оплатам. Помочь ему в этом может Бюджет движения денежных средств (БДДС) — документ, в котором собраны все поступившие заявки на оплату и сведения об имеющихся в компании свободных денежных средствах.

Этот документ формируется в Excel. В качестве информационного материала берут данные бухгалтерского учета об остатках денежных средств на счетах на начало периода, для которого планируют составить БДДС, остатки по кассе (если имеется кассовый учет), все незакрытые обязательства как по данным бухучета (кредиторская задолженность на начало периода), так и в соответствии с заключенными договорами на оплату.

При подготовке БДДС нужно помнить, что все выплаты должны соответствовать утвержденному плановому бюджету доходов и расходов компании. Как только появляется внеплановый платеж, должно появиться сообщение, что это планом не предусмотрено.

Если в результате планирования на конец периода прогнозируются отрицательные денежные остатки, бюджет подвергается корректировке за счет сокращения плана оплат. Поэтому для понимания ситуации лучше сразу добавить в БДДС информацию о текущей задолженности перед поставщиками, плановых затратах на предстоящий месяц и прогнозной задолженности на конец месяца с учетом сумм оплат, заложенных в бюджет.

В таблице 1 представлен Бюджет движения денежных средств ООО «Василек»» на ноябрь 2019 г.

Как видно из табл. 1, чистый поток по месяцу прогнозируется отрицательным (–2270 руб.), однако за счет начальных остатков в 6500 руб. компания в состоянии выполнить заявленный бюджет на данный месяц. При этом она наращивает дебиторскую задолженность от своих покупателей с 18 500 до 29 000 руб. и уменьшает кредиторскую задолженность перед поставщиками товара с 45 000 до 30 000 руб. В целом по месяцу картина оптимистичная.

Конечно, есть обязательные платежи, которые никак нельзя отложить на вторую половину месяца (оплата аренды, коммунальные платежи, выплата заработной платы). Следовательно, нужен понедельный или подневной план оплат, которого компания должна четко придерживаться. Рассмотрим подневное планирование оплат ООО «Василек» на ноябрь 2019 г. (табл. 2).

Обратим внимание, что представленный план подневных оплат сформирован как сводная таблица Excel. Конечно, можно использовать разработанный отчет, перенесенный в Excel, однако опыт показывает, что лучше работать с информационным массивом или базой данных. В настоящее время в Excel с помощью готовых макетов можно не только составить очень удобный отчет, но и установить многоуровневую систему анализа.

В отчете для расчета величины расходов можно сразу увидеть доходы и расходы, причем возможна группировка по дню (табл. 3).

Из таблицы 2 видно, сколько нужно потратить в периоде по определенной статье затрат, из табл. 3 — какую сумму необходимо иметь на счетах на конкретную дату.

Форма для прогноза и учета расходов по дням не обязательно должна быть консервативной. В ней могут быть небольшие отступления, допустим, более развернутое наименование затрат (иногда недостаточно стандартной группировки, нужно иметь более детальное представление о расходе).

Для учета расходов можно пользоваться формой, представленной в табл. 4.

Чтобы сформировать данную таблицу, нужно переработать огромную массу данных.

АЛГОРИТМ ПОСТРОЕНИЯ ОТЧЕТА

Представим алгоритм формирования отчета для учета и контроля расходов (см. табл. 4).

Прежде всего нужно подготовить справочники по кодам. С их помощью все расходы кодируются, а затем группируются по необходимым статьям. Расходы объединяются в единую базу данных и кодируются по следующей системе (табл. 5).

Шифры учета дают возможность собрать все данные с помощью формул в более крупные статьи. А мелкое дробление — это табл. 6, на основании которой рассчитывают консолидированный отчет по расходам, используя шифры и формулы. Данную таблицу получают в результате кропотливого труда сотрудников по шифровке ежедневных расходов.

На основании утвержденного БДР вносят плановые значения, а по результатам отчетного периода включают данные по фактическому исполнению.

1. Все данные по затратам распределяют по утвержденным ЦФО. Для этого отработка осуществляется ежедневно, причем справочник кодировки затрат (см. табл. 5) — это уже более высокий уровень учета. Первоначально все расходы учитывают с подробной детализацией, как в табл. 6.

Продолжение табл. 6

На основании таких заполненных таблиц в рамках месяца контролируют исполнение бюджета расходов. Затем все детальные расходы при помощи формул консолидируют на уровень табл. 5. Причем для кодировки можно использовать не только ручной режим, но и функционал формул:

ЕСЛИ(ЕСЛИ(B57=”усл.банка”;”23р”;ЕСЛИ(B57=”ПН”;”22р”;ЕСЛИ(B57=”ЕСН”;”22р”;

ЕСЛИ(B57=”налог на дивиденды”;”23р”;ЕСЛИ(B57=”ЗП 10***”;”11р”;ЕСЛИ(B57=”ЗП 25***”;”11р”;ЕСЛИ(B57=”Субподряд”;”21р”;0)))))))).

Отметим, что лучше всего пользоваться формулами. Если использовать формулы с необходимыми и достаточными условиями, формулы по работе с массивами данных, формулы типа: =СЦЕПИТЬ(“Расшифровка расходов подразделений “;D1;” за “;Сценарий!B2), можно настроить учет и контроль так, чтобы при выполнении условия, например, расходы больше 10 000 руб. в день, срабатывала контрольная фраза «Остановить расходы».

Важный момент: с помощью настроенных формул сегодня можно заполнить все отчеты.

2. Консолидация месячных отчетов по расходам в один общий сводный отчет за год.

3. Отчет по контролю расходов — это целая книга, созданная на базе Excel. Для учета расходов первоначально формируется БДДС. Используются данные по заключенным договорам (обязательные платежи), далее — база бухгалтерского учета с кодировкой затрат. В конечном итоге получаем сводную таблицу по расходам и остаткам компании (см. табл. 4).

Конечно, правильно вести учет именно так. Все отчеты и вводная информация на отдельных листах. Это хорошо для тех, кто только начинает пользоваться указанными шаблонами. На наш взгляд, намного удобнее, когда всю информацию видишь на одном листе, не перескакивая из одного листа в другой.

Статья опубликована в журнале «Планово-экономический отдел» № 11, 2019.

В данной статье мы расскажем о том, как с помощью Универсального отчета вывести подробную информацию по приобретенным товарам и материалам в разрезе поставщиков.

Для этого мы создадим и сохраним в программе собственный отчет. Он хорош тем, что в отличие от «стандартных» отчетов, здесь можно показать «скрытую» в стандартных отчетах информацию, например, договор с поставщиком, срок договора и т.д., и по документам, которыми были приобретены товары и материалы. Это очень удобно. Приступаем!

Содержание

- Настройка универсального отчета

- Заполнение шапки отчета

- Настройка отчета

- Вкладка Отборы

- Вкладка Поля и сортировки

- Вкладка Структура

- Сохранение настроек

- Формирование отчета

Настройка универсального отчета

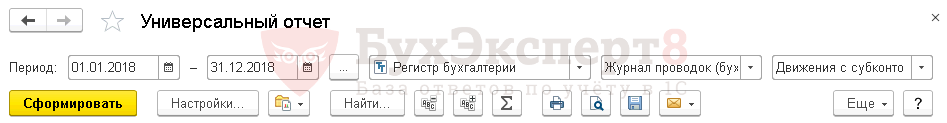

Универсальный отчет в программе расположен в разделе Отчеты – Стандартные отчеты –Универсальный отчет.

Заполнение шапки отчета

В шапке отчета укажите:

- Период – период составления отчета;

- Регистр бухгалтерии – тип источника данных, т. е. отчет будет формироваться на основе данных бухгалтерского учета;

- Журнал проводок (бухгалтерский и налоговый учет) – наименование источника данных;

- Движения с субконто – данные для построения отчета будут включать аналитику по субконто:

- Контрагенты;

- Номенклатура.

Настройка отчета

Откройте настройку отчета по кнопке Настройки. Выберите Вид — Расширенный.

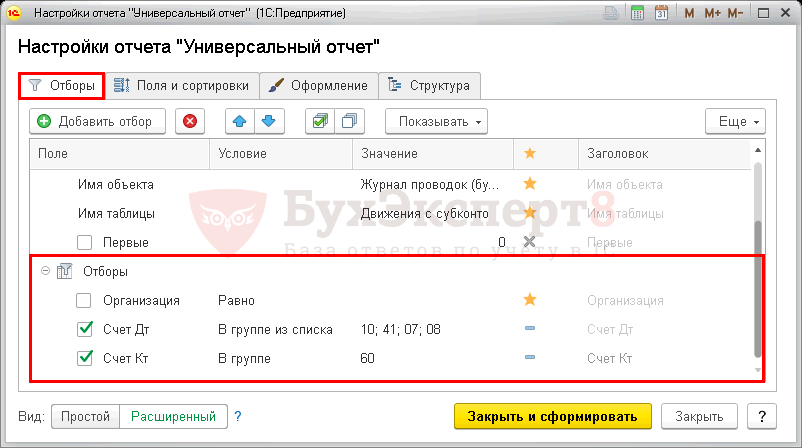

Вкладка Отборы

На вкладке Отборы по кнопке Добавить отбор задайте фильтр для отбора счетов учета:

- 1 строка:

- Поле – Счет Дт,

- Условие – В группе из списка,

- Значение – 10, 41, также можно добавить 07, 08 (если будете анализировать поступление оборудования);

- 2 строка:

- Поле – Счет Кт,

- Условие – В группе,

- Значение – 60.

Если ведется учет по нескольким организациям на вкладке Отборы установите отбор по организации В шапке отчета для того, чтобы не приходилось каждый раз заходить в настройки.

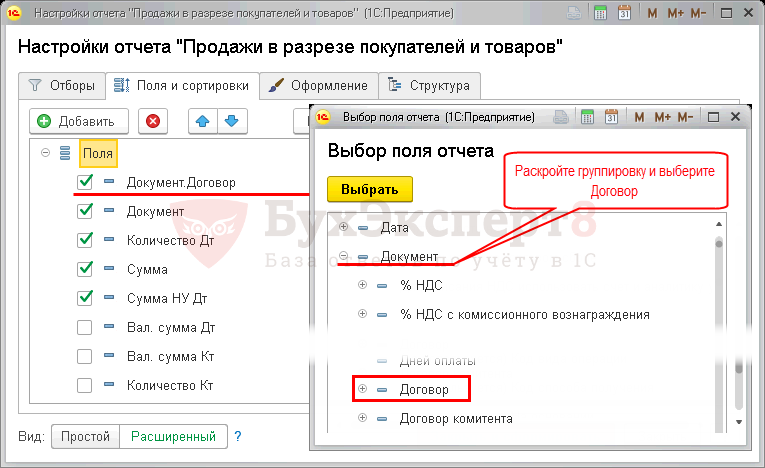

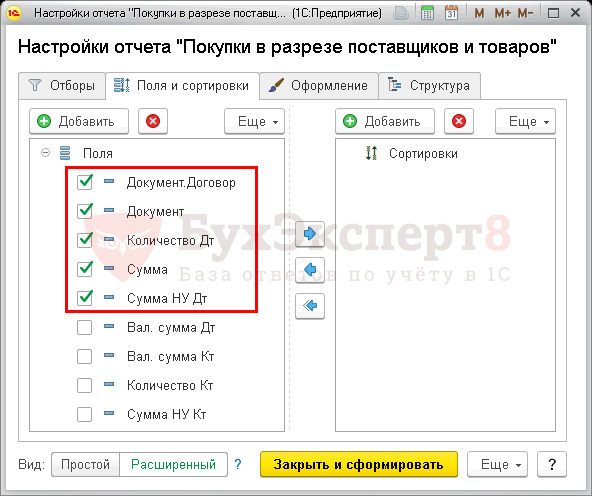

Вкладка Поля и сортировки

На вкладке Поля и сортировки дополнительно к выставленным по умолчанию показателям установите по кнопке Добавить следующие показатели для более компактной формы отчета:

- Документ;

- Документ.Договор.

Оставьте флажки только на следующих показателях:

- Документ.Договор;

- Документ;

- Количество Дт;

- Сумма;

- Сумма НУ Дт.

Вкладка Структура

На вкладке Структура по кнопке Добавить укажите группировку отчета:

- Организация (если ведется учет по нескольким организациям);

- Субконто 1 Кт;

- Субконто 1 Дт.

- Субконто 1 Кт;

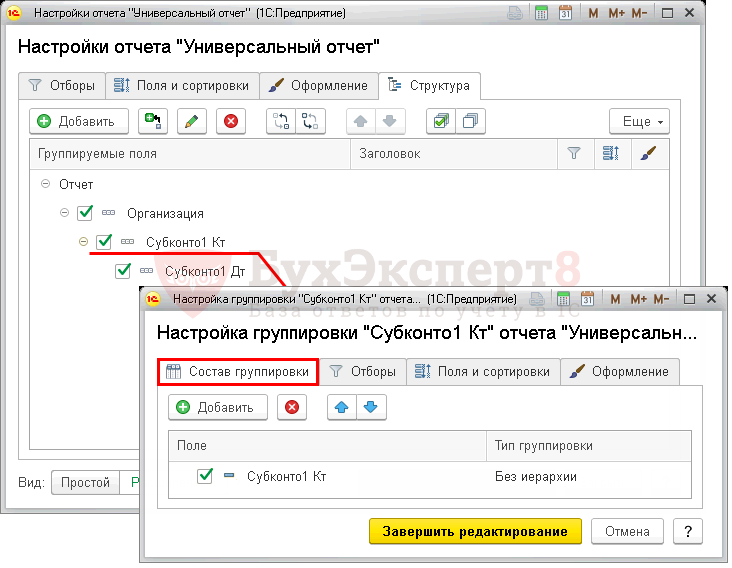

Для того чтобы добавить Субконто 1 Кт, Субконто 1 Дт по кнопке Добавить в новом окне на вкладке Состав группировки укажите:

- Поле – Субконто 1 Кт,

- Тип группировки – Без иерархии.

Аналогично сделайте для Субконто 1 Дт.

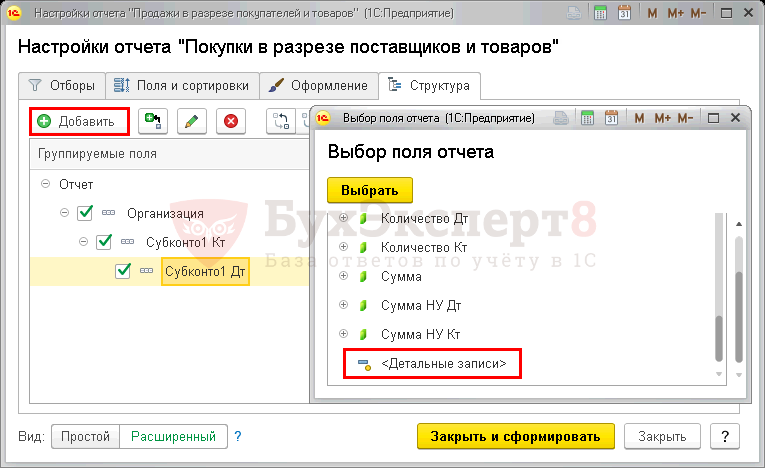

Для того чтобы в отчете выводился Договор и Документ, их можно оформить аналогично Субконто 1 Кт, в виде группировки или просто добавить как <Детальные записи> по кнопке Добавить.

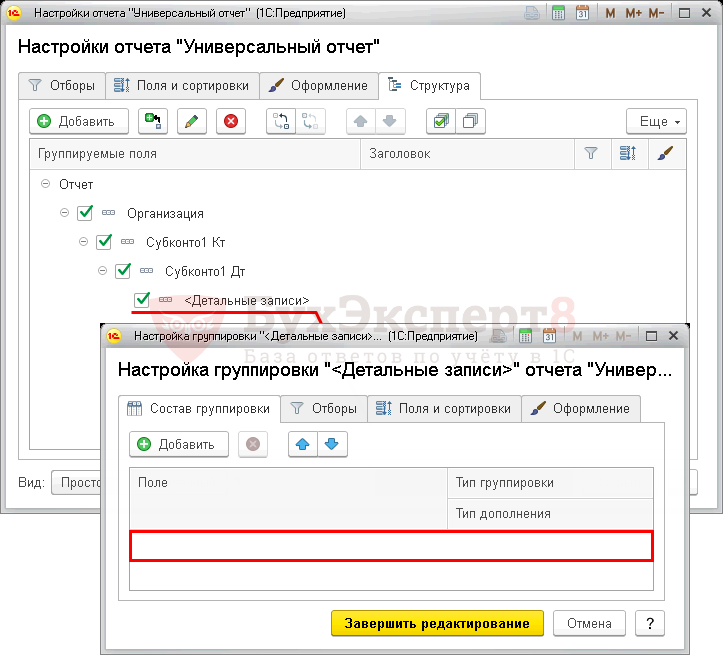

В этом случае по ним группировки не будет и вкладка Состав группировки будет пустой.

<Детальные записи> добавляются по кнопке Добавить, но только вкладку Состав группировки нужно оставить пустой.

Тогда Договор и Документ выведутся без группировки.

Сохранение настроек

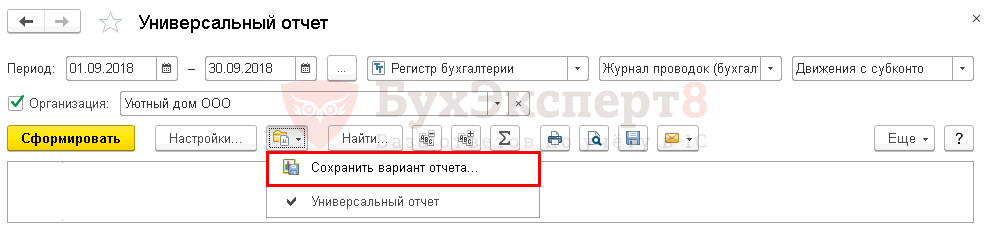

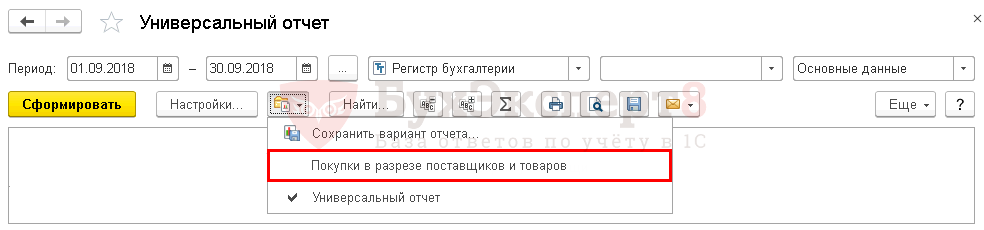

Сохраним настройки отчета в 1С по кнопке Сохранить вариант отчета.

После ввода наименования настройки Покупки в разрезе поставщиков и товаров нам не придется каждый раз настраивать отчет заново. По кнопке Выбрать настройки достаточно выбрать сохраненную настройку.

Теперь настройки можно выгрузить или передать по почте. Подробнее:

- Как отправить настройки по электронной почте;

- Как выгрузить и загрузить настройки.

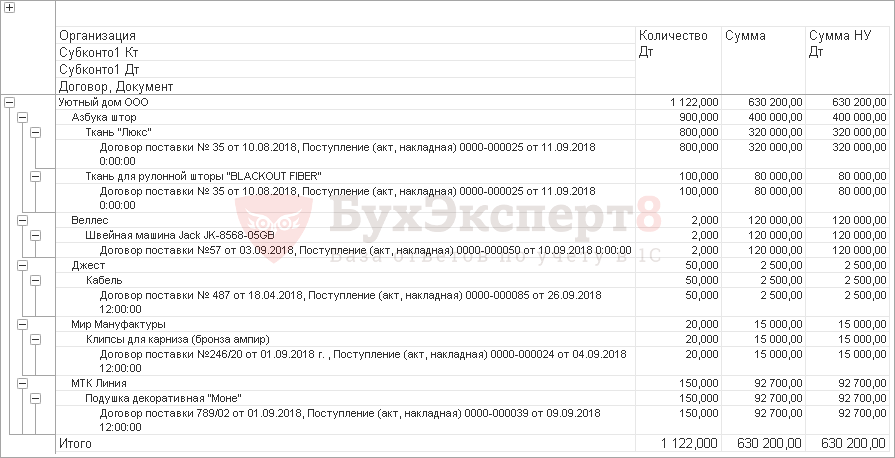

Формирование отчета

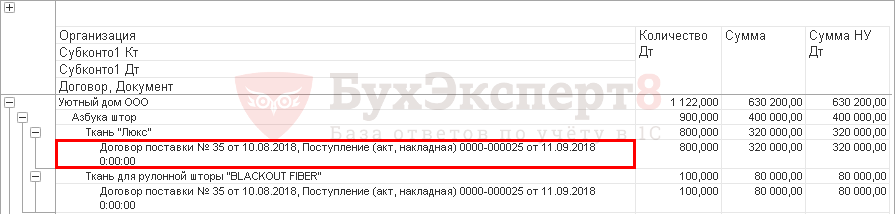

По кнопке Сформировать отчет будет построен по заданной настройками форме.

Из отчета можно войти в документ поставки и при необходимости подкорректировать данные.

Если информация по договорам и документам не нужна, то можно свернуть отчет и получить информацию только по данным поставленного товара.

Скачать выгрузку настроек отчета Покупки в разрезе поставщиков и товаров

Настройку Универсального отчета можно загрузить на другие компьютеры и базы данных по кнопке ЕЩЕ — Прочее — Изменить вариант отчета… Для этого в открывшейся форме настроек выбрать команду Загрузить настройки: кнопка ЕЩЕ — Загрузить настройки.

См. также:

- Помощник бухгалтера — Универсальный отчет

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Содержание статьи

Показать

Скрыть

Декларация 3-НДФЛ — отчетность, которую гражданам нужно заполнять и подавать самостоятельно. Часть россиян никогда не сдавали 3-НДФЛ, хотя имеют доходы для декларирования и рискуют нарваться на штрафы. Многие могут получить налоговые вычеты, но упускают выгоду, потому что не понимают принципы заполнения декларации.

Рассказываем, когда и кому нужно заполнять и сдавать 3-НДФЛ, какие штрафы за несдачу документа положены и как заполнить его верно с первого раза.

Что такое справка 3-НДФЛ

Декларация по форме 3-НДФЛ — утвержденный налоговый отчет о доходах физического лица. Его подают все граждане, которые получают налогооблагаемый доход. На основании данных в документе налоговая служба исчисляет размер налога на доходы физического лица (НДФЛ) и контролирует его уплату.

Если вы получили доход, то подать справку 3-НДФЛ — ваша обязанность.

Кроме задач по декларированию полученных доходов и расчета суммы налога, форма 3-НДФЛ необходима в следующих случаях:

- Для оформления налогового вычета — возврата части ранее уплаченного НДФЛ.

- При оформлении кредита. В этом случае 3-НДФЛ поможет подтвердить заявленный уровень доходов.

Виды налоговых вычетов, как их оформить и сколько денег можно получить: инструкция

Когда нужно подавать декларацию 3-НДФЛ

Декларацию 3-НДФЛ нужно подать при получении следующих доходов в отчетном году:

- Вознаграждение за труд, другие выплаты от организаций и ИП.

- Доход от предпринимательской деятельности. Подают ИП, работающие по основной системе налогообложения (ОСНО).

- Подарки от граждан и компаний.

- Доход от продажи недвижимости и другого имущества, если с момента оформления его в собственность не прошло 3 или 5 лет.

Также справку 3-НДФЛ подают граждане, которые хотят получить налоговый вычет.

Остановимся подробнее на каждом виде дохода.

Вознаграждение от организаций и ИП. К этой категории доходов относятся:

- заработная плата, вознаграждение по договору ГПХ;

- премии по итогам работы;

- доплаты за особые условия труда, звания и классность;

- матпомощь и другое.

Если сотрудник в течение года получил матпомощь или подарок на сумму до 4 тыс. рублей, НДФЛ с них уплачивать не нужно, как и включать эти статьи доходов в декларацию. Работодатель сам заполняет декларации о матпомощи и заработной плате сотрудников.

Оформить декларацию 3-НДФЛ самостоятельно нужно при выигрыше в лотерее или конкурсе, организатором которого выступает ИП или компания. Ставки НДФЛ и формы справок в таких случаях будут отличаться.

Оформить декларацию 3-НДФЛ и уплатить налог необходимо, если сумма выигрыша составляет от 4 до 15 тыс. рублей. Если эта сумма выше, подавать отчетность и перечислять налог должен организатор конкурса.

Подарки от частных лиц. Оформить 3-НДФЛ и уплатить налог придется, если даритель не является близким родственником налогоплательщика. Денежные подарки налогом не облагаются. Но уплатить его придется с подаренного движимого и недвижимого имущества.

При оформлении дарственной нотариус передает сведения в налоговую. Поэтому получателю необходимо в определенный срок направить 3-НДФЛ в ФНС и вовремя уплатить налог.

Игнорирование этого требования может грозить нарушителю штрафом, а в некоторых случаях и уголовной ответственностью.

Доход от продажи имущества. Оформить декларацию и уплатить налог при продаже имущества необходимо, если собственник владел им менее 3 или 5 лет. Налоговой базой здесь будет разница между суммами продажи и покупки. Для продажи автомобиля необходимый срок владения составляет 3 года, а для недвижимости — 5 лет. Исключение — продажа единственного жилья или доли в нем, подаренного, унаследованного, приватизированного или полученного в результате ренты с пожизненным содержанием жилья. В этих случаях необходимый срок составит 3 года.

Прочие доходы. К таким относятся доходы от сдачи недвижимости в аренду, преподавательской деятельности, иностранных источников и инвестиционной деятельности.

Ставка НДФЛ составит 13%.

Общие требования к заполнению 3-НДФЛ

Кто обязан подавать декларацию 3-НДФЛ

Согласно ст. 227 и 228 Налогового кодекса РФ, справку подают:

- индивидуальные предприниматели;

- практикующие нотариусы и адвокаты — учредители адвокатских кабинетов, прочие лица, осуществляющие частную практику;

- лица, получающие доход от физлиц или компаний — не налоговых агентов по договорам найма, трудовым или гражданско-правовым договорам, в том числе договоры аренды любого имущества;

- граждане, которые получили доход от продажи имущества, которое находилось в собственности меньше необходимого срока владения, а также от реализации имущественных прав (переуступка прав требования);

- резиденты РФ, которые получили доход за рубежом;

- граждане которые получили иные доходы, налог с которых не удержал налоговый агент;

- граждане, которые получили выигрыш в лотерею или в азартных играх на сумму до 15 тыс. рублей.

Кому не нужно подавать декларацию

От налога на доходы, а также обязанности подавать декларацию освобождены граждане, которые продали недвижимость, выждав необходимый минимальный период.

С 1 января изменились условия для освобождения от уплаты НДФЛ при продаже недвижимости. Минимальный срок владения имуществом снизили с 5 до 3 лет, если жилье или доля в нем были единственными, в том числе в совместной собственности супругов.

Срок необходимого владения снижается также до 3 лет в случаях, когда продавец получил жилье в результате дарения, наследования, приватизации, договора ренты с пожизненным содержанием.

В большинстве случаев срок отсчета необходимого периода владения отсчитывается с момента государственной регистрации прав собственности на недвижимость.

После ее продажи налоговая в следующем году вышлет вам уведомление о необходимости подать декларацию 3-НДФЛ, независимо от периода владения квартирой. Если минимальный срок выждан, достаточно подать в ФНС пояснение об этом и подтверждающие документы. Это можно сделать через личный кабинет налогоплательщика на сайте налоговой службы.

Где взять справку

Бланк для справки можно скачать на сайте ФНС. Его нужно распечатать и заполнить от руки или внести необходимые сведения в текстовом редакторе. Кроме того, заполнить документ можно с помощью программы «Декларация». Система удобна тем, что автоматически проверяет правильность внесения данных и вычислений.

Порядок заполнения декларации

Прежде чем заполнить декларацию, важно подготовить необходимые документы:

- паспорт;

- свидетельство о постановке на учет в налоговой — ИНН;

- справка о доходах за отчетный период;

- документы на декларируемые доходы и расходы, за которые положена компенсация, например, квитанции или платежные поручения.

Как заполнить декларацию в бумажном виде

Бланк 3-НДФЛ заполняют синей или черной ручкой. Данные вносят печатными буквами, а в пустых ячейках ставят пропуски.

На первой странице декларации необходимо указать количество листов отчета и прилагаемых к нему документов.

Если вы заполняете бланк в текстовом редакторе, стоит использовать шрифт Courier New высотой 16 или 18 пунктов. Выравнивание текста по правой стороне.

Если страниц в форме недостаточно, можно использовать дополнительные. Нумерацию необходимо указывать в поле «Стр.» в формате 001, 002, 003 и так далее.

В каждой ячейке допустимо указывать только один символ. Исключение — точки в датах и дробных числах.

Сумму подоходного налога округляют в меньшую сторону, для сумм от 50 копеек — в большую.

Валютные доходы переводят в рубли по курсу Центробанка на момент получения.

Как заполнить декларацию в электронном виде

Вы также можете заполнить декларацию на сайте налоговой. Для этого:

- Авторизуйтесь на сайте ФНС. Если у вас есть учетная запись на «Госуслугах», войти можно по ней.

- Необходимо заказать электронную подпись, если вы не сделали этого раньше. Выберете на сайте раздел «Получить ЭП» и сформируйте заявку. На создание электронной подписи может уйти несколько дней.

- Перейдите в раздел «Жизненные ситуации», нажмите кнопку «Подать декларацию 3‑НДФЛ».

- Укажите период, за которые вы подаете сведения.

- Ответьте на вопросы о повторном заполнении и статусе резидента.

- Заполните раздел «Доходы». С помощью кнопки «Добавить доход» по каждому коду дохода можно указать сумму поступлений и вычетов за отчетный год.

- Проверьте правильность суммы поступлений, удержаний и облагаемого дохода в строке «Налоговая база».

- Если вам нужно подать отчетность по дополнительным поступлениям, откройте раздел «Физическое лицо или иной источник».

- Прикрепите копии подтверждающих документов, введите пароль к электронной подписи.

- Нажмите кнопку «Подтвердить и отправить».

Отследить статусы проверки, уведомления и запросы от ФНС можно в разделе «Сообщения».

Аналогичная процедура заполнения формы действует и на «Госуслугах».

Куда подавать налоговую декларацию

Это можно сделать в электронном виде:

- в личном кабинете налогоплательщика на сайте ФНС. Нужна регистрация и электронная подпись;

- через портал «Госуслуги».

В бумажном виде:

- заказным письмом в налоговую с описью вложений;

- лично в территориальном отделении ФНС.

Декларацию необходимо подать в отделение налоговой по адресу временной или постоянной регистрации. Уточнить ваше отделение можно на сайте ФНС.

Сроки подачи декларации

Если вы хотите получить налоговый вычет, то 3-НДФЛ нужно подать не позднее трех лет с момента уплаты НДФЛ за налоговый период, в котором были расходы. Так, в 2023 году налогоплательщик может обратиться для получения вычетов за период с 2020 по 2022 годы.

Если речь об отчетности о доходах, то подать декларацию необходимо до 30 апреля календарного года, следующего за отчетным.

Если 30 апреля выпадает на выходной, то декларацию необходимо подать не позднее ближайшего рабочего дня после. В 2023 году по проекту производственного календаря этот день выпадает на 2 мая.

Что будет, если не подать декларацию 3‑НДФЛ или сделать это с опозданием

Если по декларации ничего уплачивать было не нужно, то штраф за подачу отчетности с опозданием составит 1 тыс. рублей. Если платить НДФЛ было нужно, то штраф составит 5% от суммы налога за каждый просроченный день, но не более 30%. При этом уплатить налог все равно придется.

Вычеты из доходов налогоплательщика

При продаже имущества до истечения минимального срока можно применить налоговый вычет.

Налогоплательщик может уменьшить сумму налога на расходы, которые он понес на приобретение жилья, сказано пп. 2 п. 2 ст. 220 Налогового кодекса РФ.

Также гражданин может получить вычет в 1 млн рублей при продаже жилых домов, квартир, комнат, садовых домов, земельных участков или долей в них. Вычет в 250 тысяч рублей можно получить при продаже иных объектов недвижимости, например, машины или гаража. Такой вид вычета применяют, если расходы нельзя подтвердить документально. При этом из суммы продажи вычитают размер вычета.

Имущественные вычеты при заполнении декларации через сайт ФНС вносятся автоматически на основании имеющихся данных. Галочку необходимо проставить напротив того объекта недвижимости, по которому вы хотите получить вычет.

Вкладку со стандартными вычетами необходимо заполнить в том случае, если работодатель не предоставлял вычеты на детей.

Во вкладке «Социальные вычеты» вы указываете потраченные суммы на лечение, обучение, благотворительность, страхование и так далее. Туда же вносите данные из справки 2-НДФЛ — ее можно получить у работодателя, а также данные организации, к услугам которой вы прибегали.

Вы также можете указать данные по инвестиционному вычету, если проводили операции с ценными бумагами.

В разделе «Просмотр» отобразится сумма налога к возврату/уплате. В этом разделе необходимо прикрепить сканированные образы (фотографии) подтверждающих документов. Ввести пароль электронной подписи, подтвердить и отправить декларацию в налоговую.

После заполнения необходимо нажать кнопку «Далее». Программа самостоятельно рассчитает сумму положенного вам вычета.

Помните, что по социальным расходам вы можете получить 13% от потраченной суммы. При этом она не может быть больше 120 тысяч рублей в год по всем социальным вычетам. Исключение — дорогостоящее лечение. Здесь сумма рассчитывается отдельно. Так, по социальным вычетам можно получить максимально до 15 600 рублей.

При стандартных вычетах сумма на первого и второго ребенка составит 1 400 рублей в год. На третьего и последующих — 3 тыс. рублей.

На ребенка с инвалидностью вычет составит 12 тыс. рублей для родителей и усыновителей и 6 тыс. рублей — для опекунов и попечителей.

Вычет предоставляют ежемесячно, пока доход налогоплательщика за год без учета НДФЛ не превысит 350 тыс. рублей.

Для инвестиций вычет составит 13% от внесенных на ИИС средств, но не более 52 тыс. рублей.

Как рассчитать сумму налога по декларации 3-НДФЛ

Согласно ст. 224 Налогового кодекса РФ, предусмотрено 5 налоговых ставок на доходы физлиц: 9%, 13%, 15%, 30% и 35%.

Самая распространенная ставка — в 13%. Ее применяют для доходов физлиц по договорам ГПХ, продажи имущества, выигрышей в казино, букмекерских конторах и гослотереях и так далее.

9% используют для исчисления налога по доходам резидентов РФ:

- от долевого участия в деятельности компании;

- процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

- от доходов учредителя доверительного управления ипотечным покрытием на основании ипотечных сертификатов, выданных до 1 января 2007 года.

Ставку подоходного налога в 30% применяют, если выигрыш получает нерезидент РФ. Ставка 35% НДФЛ для граждан РФ распространяется на выигрыши от коммерческих компаний, которые они проводили в рекламных целях.

Ставка в 30% используется для доходов от трудовой деятельности нерезидентов РФ.

Ставку в 15% применяют для доходов, которые превысили за год 5 млн рублей. При реализации имущества стоимостью более 5 млн рублей тем не менее применяется ставка в 13%.

Сумму доходов по каждой категории за отчетный период умножают на необходимую ставку. Полученные значения необходимо сложить. Это и будет предварительная сумма для уплаты налога за прошедший год.

Если вы заполняете декларацию на сайте ФНС или в программе «Декларация», суммы налога рассчитают автоматически.

После подачи декларации налоговая еще раз проверит все сведения. Если вы подаете бумажную декларацию, стоит приложить к ней пояснения с расчетами, чтобы исключить вероятность вопросов от налоговых инспекторов.

Особенности заполнения 3-НДФЛ для ИП и фрилансеров

ИП обязаны заполнять декларацию, если работают на ОСНО. Для фрилансеров декларация необходима, если они получили доход по договору ГПХ не от налогового агента, а, например, в результате сдачи квартиры в аренду и не имеют статуса самозанятого.

С 2023 года действует Единый налоговый счет. Предприниматель или фрилансер перечисляют средства на счет, а затем подают в ФНС уведомление о снятии с него определенной суммы в счет уплаты НДФЛ.

Предприниматели также могут подать декларацию онлайн. Однако в этом случае им потребуется квалифицированная электронная подпись.

Декларацию за 2022 год подают по новой форме из приказа ФНС РФ от 15.10.2021 № ЕД-7-11/903@.

Предприниматель также вправе заявить в декларации право на вычеты.

Ответы на часто задаваемые вопросы

Какие ошибки допускаются при заполнении 3-НДФЛ?

Частая ошибка при заполнении декларации 3-НДФЛ — отсутствие данных по стандартным вычетам. Например, если работник получал вычет за ребенка у работодателя, но не указал эти сведения в отчетности.

При заполнении раздела «Продажа», например авто, в строке «Наименование покупателя…» многие указывают «продажу», хотя надо указать ФИО покупателя.

Какие штрафы предусмотрены за неправильное заполнение?

Штрафы предусмотрены только за несвоевременную подачу декларации или неподачу ее в принципе. При неправильном заполнении формы ФНС вышлет уведомление об ошибках.

Какие ситуации могут привести к отказу в учете налоговых вычетов?

ФНС имеет право отказать в вычете в следующих ситуациях:

- Вы не предоставили оригиналы подтверждающих документов по просьбе инспектора.

- Предоставили не все подтверждающие документы или они заполнены с ошибками.

- Опоздали со сроком оформления вычета. Например, подали в 2023 году заявление на вычет по расходам на лечение в 2019 году.

- У вас не было права на вычет. Например, в год, когда вы проходили платное обучение, вы не являлись плательщиком НДФЛ.

- Подали декларацию не по той форме, которая действовала за отчетный период. Ежегодно утверждают новую форму бланков.

- В декларации допущены ошибки, которые исказили достоверность представленных данных.

- Подали декларацию в отделение ФНС не по месту регистрации.

Заключение

- Декларацию 3-НДФЛ заполняют и подают самостоятельно.

- Подавать декларацию необходимо, если вы получили доходы по договорам ГПХ, если заказчик — не налоговый агент, от продажи имущества, выигрышей, инвестиционной и предпринимательской деятельности. В этом случае ее нужно подать до 30 апреля года, следующего за отчетным. Если этот день выходной, ее подают в ближайший рабочий день после.

- Декларацию также подают, если планируют получить вычет. В этом случае ее можно подать в течение трех лет после налогового периода.

- Заполнить форму можно на сайте ФНС, в программе «Декларация», на портале «Госуслуги» или от руки.

- К декларации стоит приложить подтверждающие документы и расчеты. Это снизит вероятность возникновения вопросов у налоговой службы.

- За опоздание в подаче декларации грозит штраф в размере 1 тыс. рублей, если платить налог было не нужно, или 5% от суммы ежедневно до момента подачи отчетности, но не более 30%.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

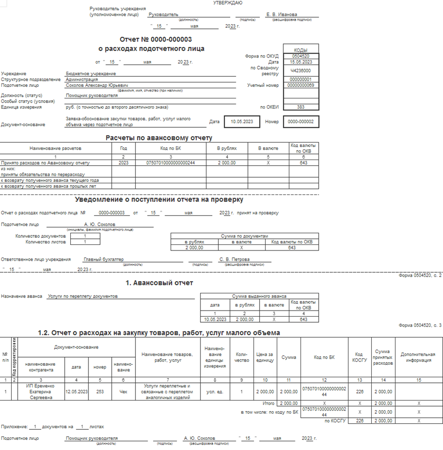

В статье смотрите пример, как составить отчет о расходах подотчетного лица. В качестве основания мы взяли заявку-обоснование закупки товаров, работ, услуг малого объема. Как работать — показали в программе 1С:Бухгалтерия государственного учреждения ред. 2.0

Когда нужно составить отчет о расходах подотчетного лица

Отчет о расходах подотчетного лица (ф. 0504520) применяют в двух случаях:

- правилами документооборота установлено, что в организации применяют унифицированные формы электронных документов;

- ведение учета по решению Правительства РФ, высшего исполнительного органа власти субъекта РФ или местной администрации передано в рамках централизации полномочий.

Как формировать отчет о расходах подотчетного лица

Отчет о расходах подотчетного лица (ф. 0504520) формируйте в виде электронного документа. Создавайте отчет на основании электронных документов, по которым приняли решение выдать деньги под отчет (методические указания).

Документы-основания

Для учета расчетов по командировочным расходам

- Решения о командировании на территории РФ (ф. 0504512).

- Изменения решения о командировании на территории РФ (ф. 0504513).

- Решения о командировании на территорию иностранного государства (ф. 0504515).

- Изменения решения о командировании на территорию иностранного государства (ф. 0504516).

Для учета расчетов по компенсациям расходов на оплату стоимости проезда и провоза багажа для лиц, работающих в районах Крайнего Севера и приравненных к ним местностях, и членов их семей. Основание: решение о компенсации (ф. 0504517).

Для учета расчетов по закупкам товаров, работ, услуг малого объема. Основание: заявки-обоснования (ф. 0504518 или ф. 0510521) (п. 2 Приказа Минфина России от 28.06.2022 № 100н).

Внимание

Требование о применении электронных унифицированных документов закрепите в своей учетной политике.

При централизованном ведении учета на бумажном носителе такие унифицированные формы электронных документов составляйте, если:

- федеральными законами или принимаемыми в соответствии с ними нормативными правовыми актами установлено требование о необходимости составлять, хранить документы исключительно на бумажном носителе (методические указания);

- отсутствует техническая возможность представить и хранить электронный документ, но в целях обеспечения интеграции информационных систем и реализации принципа однократного ввода данных требуется его электронная копия. Соответствующий порядок необходимо установить правилами документооборота, утвержденными в рамках учетной политики.

Пример оформления отчета о расходах подотчетного лица в 1С

В качестве основания возьмем заявку-обоснование закупки товаров, работ, услуг малого объема через подотчетное лицо. Посмотрим, как работать в программе 1С:Бухгалтерия государственного учреждения ред. 2.0.

Условие примера

10.05.2023 Соколову А. Ю. из кассы бюджетного учреждения выдали 2 000 рублей, чтобы он оплатил услуги по переплету документов. Это были средства субсидии на выполнение государственного задания. Основание: заявка-обоснование закупки товаров, работ, услуг малого объема.

15.05.2023 в программе 1С:Бухгалтерия государственного учреждения ред. 2.0 сотрудник Соколов А. Ю. оформил отчет о расходах подотчетного лица. В тот же день отчет о расходах подотчетного лица утвердил руководитель учреждения.

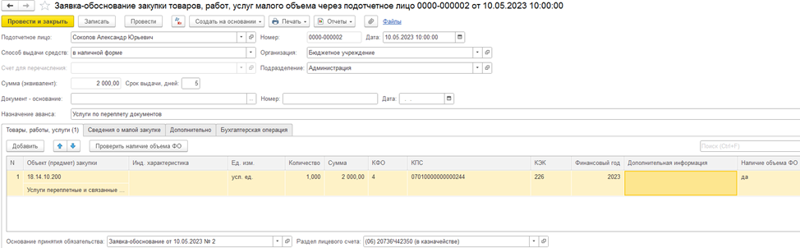

Для оформления заявки-обоснования (ф. 0510521) в 1С:Бухгалтерия государственного учреждения 2.0 (далее – БГУ2) применяют документ «Заявка-обоснование закупки товаров, работ, услуг малого объема через подотчетное лицо». Для этого нужно зайти в раздел «Денежные средства» – «Расчет с подотчетными лицами».

В реквизите «Подотчетное лицо» шапки документа «Заявка-обоснование закупки товаров, работ, услуг малого объема через подотчетное лицо» следует указать подотчетное лицо, которое закупало товары, работы, услуги малого объема из справочника «Сотрудники».

Далее в табличной части на закладке «Товары, работы, услуги» следует указать ОКПД (реквизит «Объект (предмет) закупки»), количество, сумму, КФО, КПС и КЭК услуги (рис. 1).

Рисунок 1

На закладке «Бухгалтерская операция» будет автоматически подставлена типовая операция «Принятие обязательств по выплате подотчетному лицу». Для формирования проводок по принятию бюджетных и денежных обязательств следует поставить галочку «Принять (бюджетные) обязательства».

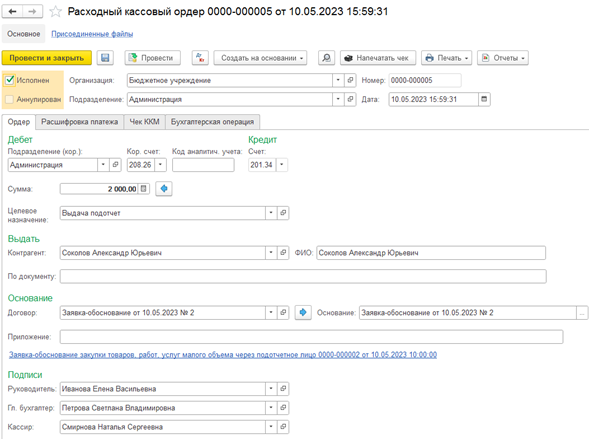

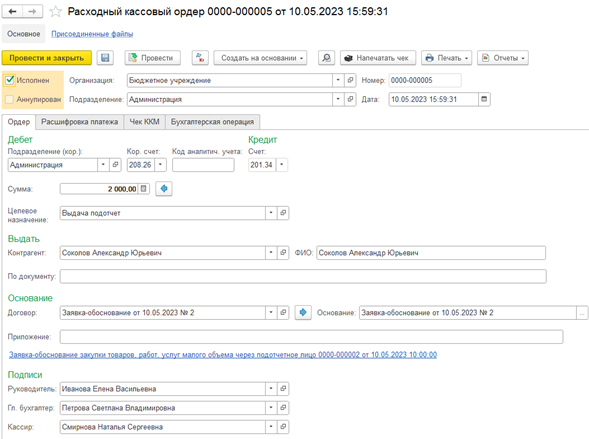

Для отражения выдачи денежных средств подотчетному лицу на основании сформированной заявки-обоснования (ф. 0510521) следует оформить документ «Расходный кассовый ордер» (ф. 0310002). Для этого в документе «Заявка-обоснование закупки товаров, работ, услуг малого объема через подотчетное лицо» БГУ2 по кнопке «Создать на основании» следует выбрать пункт «Расходный кассовый ордер» (рис. 2).

Рисунок 2

Для отражения произведенных расходов подотчетным лицом в БГУ2 следует воспользоваться документом «Отчет о расходах подотчетного лица» раздела «Денежные средства» – «Расчет с подотчетными лицами». Документом-основанием, в соответствии с которым было принято решение о выдаче денег подотчетному лицу, является заявка-обоснование (ф. 0510521).

В созданном документе «Отчет о расходах подотчетного лица» в шапке следует выбрать подотчетное лицо, предоставившее отчет. На закладке «Аванс» укажите документ-основание: ранее созданный документ «Заявка-обоснование закупки товаров, работ, услуг малого объема через подотчетное лицо».

В табличной части «Документы выдачи аванса» закладки «Аванс» следует добавить ранее выданный расходный кассовый ордер, согласно которому подотчетному лицу были выданы денежные средства (рис. 3).

Рисунок 3

Закладка «Товары, работы, услуги» будет частично заполнена данными из документа «Заявка-обоснование закупки товаров, работ, услуг малого объема через подотчетное лицо».

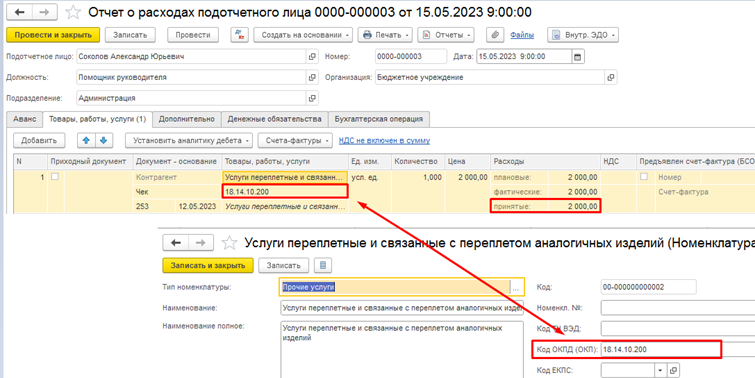

Далее в графе «Товары, работы, услуги» следует указать услугу, например номенклатуру «Услуги переплетные и связанные с переплетом аналогичных изделий» (рис. 4).

Внимание

В справочнике «Номенклатура» по заполненной услуге должен быть заполнен реквизит «Код ОКПД», соответствующий коду ОКПД при оформлении заявки-обоснования закупки товаров, работ, услуг малого объема через подотчетное лицо.

Рисунок 4

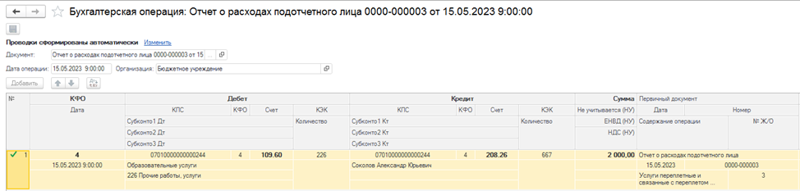

На закладке «Бухгалтерская операция» будет автоматически подставлена типовая операция «Расходы подотчетного лица». При проведении документа будут сформированы бухгалтерские записи по расходам подотчетного лица (рис. 5).

Рисунок 5

По кнопке «Печать» – «Отчет о расходах подотчетного лица» можно сформировать печатную форму отчета (ф. 0504520) (рис. 6).

Рисунок 6

Если у вас остались вопросы по данной настройке и особенностям расчета, позвоните нам по номеру телефона 8 (499) 270-50-49 или напишите письмо на адрес электронной почты robzkv1c@4dk.ru.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru