Содержание

- Общая информация

- Представление на бумажном носителе

- Шаблоны и формы налоговой отчетности

- Представление в электронной форме

- Электронные счета-фактуры

- Коды классификации доходов бюджета

- Порядок подключения

- Контрольные соотношения к налоговым декларациям

- Часто задаваемые вопросы

Общая информация

Налоговая отчетность

включает в себя совокупность документов, отражающих сведения об исчислении и уплате налогов физическими лицами, индивидуальными предпринимателями и организациями.

К налоговой отчетности относится налоговая декларация и налоговый расчет авансового платежа.

Налоговая декларация

— это официальное заявление налогоплательщика, которое содержит сведения об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, о сумме налога подлежащего уплате и о

других данных, служащих основанием для исчисления налога. (ст. 80 НК РФ).

Налоговый расчет авансового платежа

— это официальное заявление налогоплательщика, которое содержит сведения об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, о сумме авансового платежа подлежащего

уплате и о других данных, служащих основанием для исчисления авансового платежа. (ст. 80 НК РФ).

Расчёт сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

— это документ, содержащий обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим доходы от налогового агента (обособленного подразделения налогового агента), о суммах начисленных и выплаченных им доходов, предоставленных

налоговых вычетах, об исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога.

Бухгалтерская отчетность

— это сведения об имущественном и финансовом положении организации и о конечных результатах ее хозяйственной деятельности в определенном периоде.

Отчетность представляется в налоговый орган по месту учета налогоплательщика (плательщика сбора, налогового агента). Порядок представления налогоплательщиками налоговой отчетности в налоговые органы регламентирован статьей 80 НК РФ.

Способы представления

Существует два варианта представления налоговой и бухгалтерской отчетности:

- На бумажном носителе;

- В электронной форме.

Представление на бумажном носителе

Налоговая декларация (расчет) может быть представлена по установленной форме на бумажном носителе.

Вы можете сдать отчетность в ИФНС лично или через уполномоченного представителя.

Подать налоговую декларацию может как лично руководитель организации (предприниматель) или бухгалтер, так и уполномоченный представитель организации (предпринимателя).

Датой подачи налоговых деклараций и бухгалтерской отчетности законным или уполномоченным представителем организации считается дата фактического представления их в налоговый орган на бумажных носителях.

В соответствии с требованиями максимальное время ожидания в очереди не должно превышать 15 минут! Если время ожидания в очереди превысило 15 минут, сообщите нам.

Перейти Заранее спланировать визит к налоговому инспектору и свести к минимуму время ожидания в очереди позволит сервис «Онлайн-запись на прием в налоговый орган».

Представление в электронной форме

Через оператора ЭДО

Представление отчетности в электронной форме осуществляется по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи через операторов электронного документооборота.

ТКС – это система представления налоговой и бухгалтерской отчетности в электронном виде.

Преимущества данного способа представления:

- нет необходимости приходить в налоговые органы, так как отчетность в любое время суток может быть отправлена из офиса налогоплательщика (экономия временных затрат);

- не требуется дублирования сдаваемых документов на бумажных носителях;

- сокращение количества технических ошибок (отчетность формируется в утвержденном формате с использованием средств выходного контроля, посредством которого проверяется правильность заполнения полей форм отчетности);

- оперативность обновления форматов представления отчетности (при изменении форм налоговой и (или) бухгалтерской отчетности или введении новых форм отчетности до срока представления отчетности налогоплательщик получает возможность обновить версии

форматов в электронном виде); - гарантия подтверждения доставки документов (возможность в течение суток получить подтверждение выполнения обязательств налогоплательщиком, а также в оперативном режиме посмотреть свою личную карточку, таким образом, нет необходимости ждать актов

сверки); - защита отчетности, представляемой в электронной форме по ТКС, от просмотра и корректировки третьими лицами;

- возможность получения в электронном виде справки о состоянии расчетов с бюджетом, выписки операций по расчетам с бюджетом, перечень налоговой и бухгалтерской отчетности, представленной в налоговую инспекцию, акт сверки расчетов по налогам, сборам,

пеням и штрафам, актуальные разъяснения ФНС России по налоговому законодательству а также направить запрос информационного характера в налоговые органы.

Через сайт ФНС России

Представление отчетности в электронной форме с применением усиленной квалифицированной электронной подписи в рамках проводимого ФНС России пилотного проекта может осуществляться через сайт Федеральной налоговой службы Российской Федерации.

Перейти Подробную информацию о данном способе представления можно получить с помощью сервиса “Представление налоговой и бухгалтерской отчетности в электронном виде”.

В отдельных случаях налогоплательщики обязаны представлять налоговую декларацию в электронной форме (ст. 80 НК РФ)

- если среднесписочная численность работников за предшествующий календарный год превышает 100 человек;

- если создана (в том числе реорганизована) организация с численностью работников превышающая 100 человек;

- если такая обязанность предусмотрена применительно к конкретному налогу. С 01.01.2014 года данная норма будет действовать в отношении налога на добавленную стоимость.

Перейти Скачать форматы, XSD-схемы и инструкции можно с помощью сервиса: Справочник налоговой и бухгалтерской отчетности

Порядок подключения

1

Выбираем оператора связи и заключаем с ним договор

Оператор электронного документооборота — организация, предоставляющая услуги по обмену открытой и конфиденциальной информацией между налоговыми органами и налогоплательщиками в рамках системы представления налоговых деклараций и бухгалтерской

отчетности в электронном виде по ТКС.

2

Получаем электронную подпись

В соответствии с Федеральным законом от 06.04.2011 № 63-ФЗ «Об электронной подписи» с 01.01.2022 обязанность по выпуску квалифицированной электронной подписи возлагается на Федеральную налоговую службу (пункты выдачи КЭП).

Более подробную информацию про получение квалифицированной электронной подписи можно узнать перейдя по ссылке.

При предоставлении отчетности по ТКС она должна быть передана с применением усиленной квалифицированной электронной подписи (ст. 80 НК РФ).

Понятие усиленной квалифицированной электронной подписи введено Федеральным законом от 06.04.2011 № 63-ФЗ «Об электронной подписи» (ст. 5 Закона).

Документ в электронном виде, подписанный электронной подписью, приобретает юридический статус, т.е. имеет такую же юридическую силу, как и бумажный документ с собственноручной подписью и печатью.

3

Приобретаем программное обеспечение

совместимое с программным обеспечением, установленным в Вашей налоговой инспекции, и устанавливаем его на компьютере, имеющем выход в сеть Интернет. Необходимое программное обеспечение может быть предоставлено оператором связи.

При передаче налоговой декларации (расчета) по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Часто задаваемые вопросы

Сколько времени займет сдача налоговой отчетности в ИФНС?

При личном представлении налоговой декларации (расчета) прием документов осуществляется непосредственно в момент ее представления. При этом максимальное время приема одной налоговой декларации в налоговой инспекции составляет десять минут.

Нет времени сходить в налоговую, может ли супруг подать за меня налоговую декларацию?

Налоговая декларация может быть представлена в ИФНС как лично, так и через уполномоченного представителя. Обязательным условием при этом является наличие у представителя налогоплательщика нотариально удостоверенной доверенности. То есть только при

наличии нотариально удостоверенной доверенности супруг может представлять интересы супруги в отношениях с налоговыми органами и, в частности, представить за нее налоговую декларацию.

Как обеспечивается конфиденциальность информации, передаваемой по телекоммуникационным каналам связи?

Защиту и конфиденциальность передаваемой по ТКС информации обеспечивают средства криптографической защиты информации и применяемая при сдаче налоговой отчетности электронно-цифровая подпись. Это комплекс аппаратно-программных средств, обеспечивающих

защиту информации в соответствии с утвержденными стандартами и сертифицированных в соответствии с действующим законодательством. Их применение способствует сохранению конфиденциальности переписки и защиту файлов отчетности от несанкционированных

исправлений.

Можно ли сдавать отчетность по телекоммуникационным каналам связи в выходные дни?

При передаче отчетности по телекоммуникационным каналам связи расширяются временные рамки ее представления. Налогоплательщик имеет возможность сдать отчетность по ТКС в любое время суток, включая выходные дни.

Как узнать, что отправленная по телекоммуникационным каналам связи отчетность получена ИФНС?

Дата и время отправки отчетности фиксируются спецоператором связи. После отправки отчетности в ИФНС налогоплательщик получает подтверждение ее получения, имеющее в спорных ситуациях юридическую силу.

Оформив подписку, Вы сможете получать новости по теме “Представление налоговой и бухгалтерской отчётности” на следующий адрес электронной почты:

Поле заполнено некорректно

Кто сдаёт персонифицированные сведения

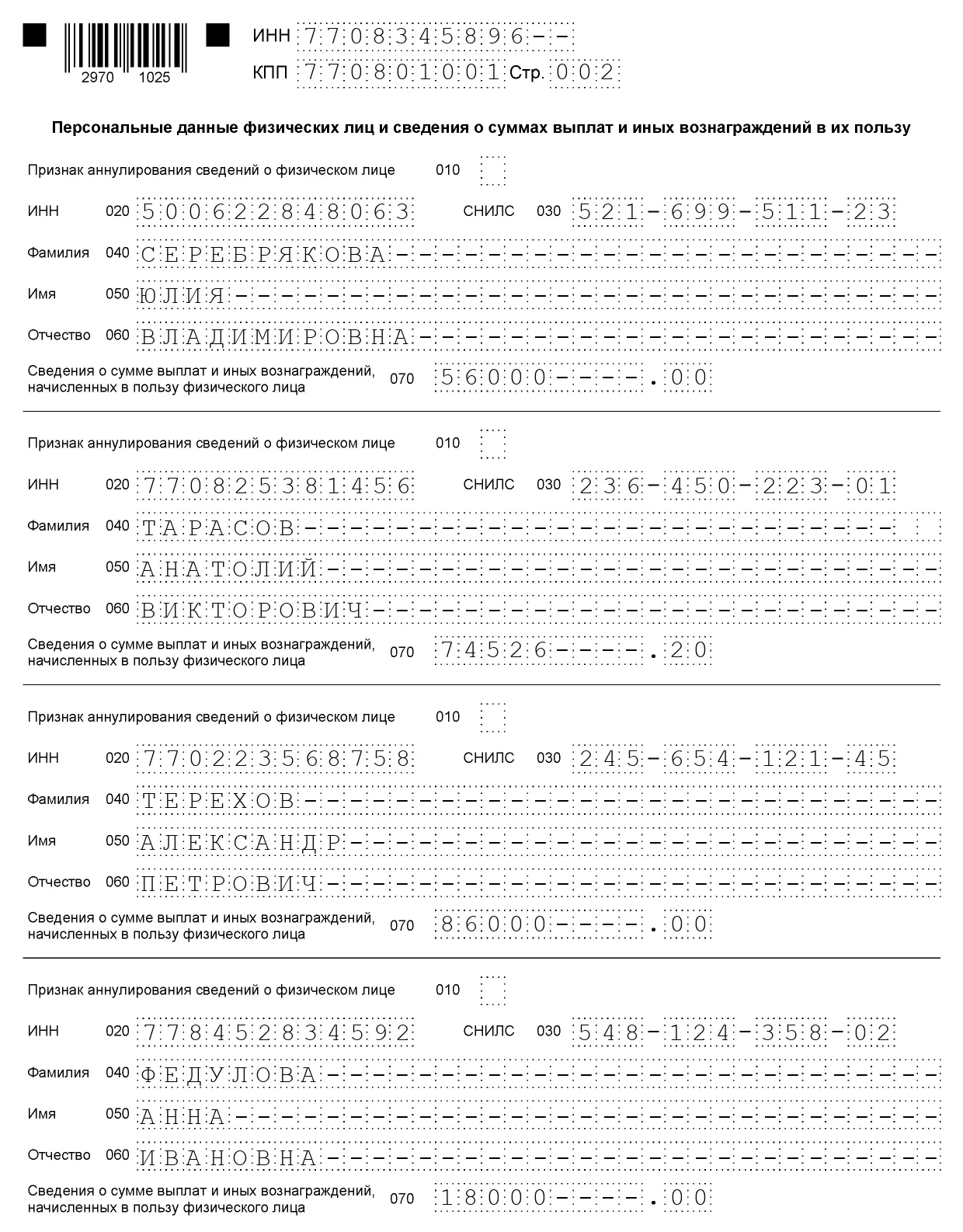

Персонифицированные сведения подают все плательщики страховых взносов – организации и ИП, которые заключили с физлицами трудовой или гражданско-правовой договор. Отчитаться нужно по каждому работнику – застрахованному лицу. В отчёте указывают их ФИО, ИНН, СНИЛС и начисленные суммы за прошедший месяц. В новый отчёт включают сведения по каждому работнику и исполнителю в тех же случаях, что и в СЗВ-М.

Персонифицированные сведения подают даже если в отчётном месяце не было никаких начислений и выплат. Например, по работнику, который находится в отпуске без сохранения зарплаты. Или по исполнителю, с которым заключили договор ГПХ, но ещё не выплатили вознаграждение. В этом случае заполняют только персональные данные физлица, а вместо сумм ставят нули.

Не нужно отчитываться по ИП и самозанятым физлицам, с которыми заключены договоры ГПХ – на такие выплаты не начисляются страховые взносы. ИП без работников не подаёт персонифицированные сведения о себе.

Как и куда сдавать персонифицированные сведения

Новый отчёт заменил форму СЗВ-М, которую ежемесячно сдавали в Пенсионный фонд. С 2023 года ПФР и соцстрах объединились и стали Социальным фондом России (СФР). Туда надо отчитаться по форме СЗВ-М за декабрь 2022 года. Но новый ежемесячный отчёт с персонифицированные сведениями о физических лицах нужно сдавать в налоговую инспекцию.

Отчёт можно подать на бумаге, если в нём не более 10 человек. Если 11 и более, отчитываться нужно только через интернет. Для этого понадобится усиленная квалифицированная электронная подпись (УКЭП).

Подарок для наших читателей – запись вебинара по изменениям в бухучёте и налогообложении с 1 января 2023 года. Полтора часа подробного разбора новаций, конкретных примеров и ответов на вопросы!

Спикеры – известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

-

Алексей Иванов – директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

-

Людмила Архипкина – ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Главные изменения в бухучёте и налогах в 2023 году

Все новации в одном вебинаре

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Сроки сдачи персонифицированных сведений

По правилам новую форму с персонифицированными сведениями подают не позднее 25-го числа каждого месяца, следующего за отчётным. Но в конце марта 2023 года ФНС решила, что за каждый третий месяц квартала сдавать эти необязательно, потому что эту информацию можно получить из расчёта по страховым взносам (письмо № БС-4-11/3700 от 28 марта 2023 года). Таким образом, за март, июнь, сентябрь и декабрь отчёт сдавать не нужно.

Если последний день сдачи выпадает на выходной, сдать отчёт можно на следующий рабочий день.

|

За какой месяц сдавать |

Крайний срок сдачи |

|

За январь |

27 февраля 2023 года |

|

За февраль |

27 марта 2023 года |

|

За апрель |

25 мая 2023 года |

|

За май |

26 июня 2023 года |

|

За июль |

25 августа 2023 года |

|

За август |

25 сентября 2023 года |

|

За октябрь |

27 ноября 2023 года |

|

За ноябрь |

25 декабря 2023 года |

Инструкция по заполнению персонифицированных сведений в 2023 году

Форма нового отчёта – в приложении № 2 к приказу ФНС № ЕД-7-11/878 от 29 сентября 2022 года. Порядок заполнения – в приложении № 4.

Общие правила заполнения

Если вы заполняете отчёт вручную, придерживайтесь правил:

-

В каждое поле вписывайте только один показатель.

-

Страницы отчёта пронумеруйте начиная с титульного листа. Номера пишите в формате «001», «002», …, «033».

-

Поля с кодами, текстом и числами заполняйте начиная с первой ячейки, слева направо.

-

Суммы указывайте в рублях и копейках. В отчёте не должно быть отрицательных значений.

-

Пишите ручкой чёрного, фиолетового или синего цвета. Текстовые поля заполняйте заглавными печатными буквами. Для исправления ошибок не пользуйтесь канцелярскими корректорами и подобными средствами.

-

Если количества или суммы нет, вместо них ставьте «0». В остальных пустых ячейках проставьте прочерки.

-

Если показатель занимает не все ячейки поля, в незаполненных ячейках справа ставьте прочерки. Например, в поле с суммой выплат: «1234356 – – – . 00».

Если заполняете отчёт в какой-либо программе или сервисе, прочерки в пустых ячейках не нужны. Шрифт должен быть Courier New высотой 16-18 пт.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Как заполнить титульный лист

Для организации укажите КПП и десятизначный ИНН, в последних двух ячейках поставьте прочерки. Для ИП впишите только ИНН из двенадцати знаков. В поле с КПП будут прочерки.

Номер корректировки – «0 – -», если за этот месяц вы отчитываетесь впервые. Если отчёт уже приняли, а вам нужно внести в него исправления, поставьте «1 – -». В следующих корректировочных отчётах за этот месяц ставьте «2 – -», «3 – -» и т. д.

Код периода, за который представляются сведения смотрите в приложении № 3 к порядку заполнения. Коды совпадают с номерами отчётных месяцев: «01» – январь, «02» – февраль и т. д. Отличаться они будут в отчётах при ликвидации, реорганизации ООО или при снятии ИП с учёта.

Календарный год – тот, за который подаёте сведения.

Код налогового органа,в который сдаёте отчёт, можно узнать в сервисе ФНС. Для этого выберите ИП или юрлицо, во всплывающем окне введите адрес, по которому зарегистрированы и нажмите «Ок».

Код учёта по месту нахождения смотрите в приложении № 4. Например, если подаёте отчёт в инспекцию по месту нахождения организации, ставьте «214», а по месту жительства ИП «120».

Впишите наименование организации или ФИО предпринимателя начиная с первой левой ячейки. ФИО указывайте как в паспорте, без сокращений.

ОГРНИП – регистрационный номер, который налоговая присваивает ИП при регистрации. Найти его можно в сервисе ФНС по ИНН или ФИО.

Номер контактного телефона напишите с пробелами между кодом города и без дефисов: «8 495 1234567».

После заполнения отчёта укажите сколько страниц в нём получилось. Если отчёт сдаёт представитель по бумажной доверенности, в следующем поле нужно написать количество её листов.

Заполнение последнего блока зависит от того, кто подписывает сведения:

-

ИП – код «1», ФИО заполнять не надо;

-

руководитель организации – код «1», ниже построчно полные ФИО;

-

физлицо по доверенности – код «2», полные ФИО представителя;

-

юрлицо по доверенности – код «2», полные ФИО руководителя организации-представителя.

Поставьте подпись и дату подписания отчёта. Если его подписывает представитель, внизу титульного листа напишите ещё вид документа, подтверждающего полномочия и его реквизиты.

Как заполнить персональные данные и сведения о суммах выплат

Строку 010 оставьте пустой, если отчитываетесь за этот месяц впервые. Она нужна для отмены уже принятых сведений.

В строках 020-060 заполните персональные данные физлица:

-

ИНН, если есть;

-

СНИЛС;

-

ФИО как в паспорте.

Строка 070 – сумма выплат, начисленных физлицу за отчётный месяц. Например, в отчёте за январь будет январская зарплата, хотя работнику её выплатили в феврале.

Как исправить персонифицированные сведения

Если по какому-то человеку были сданы ошибочные сведения, их можно исправить. Для этого оформите корректирующий отчёт – на титульном листе поставьте номер корректировки «1 – -» и код отчётного месяца, за который исправляете данные.

Подавать корректировочные отчёты можно до момента сдачи в ИФНС расчёта по страховым взносам (РСВ) за отчётный период, в который попал нужный вам месяц. Например, исправить персонифицированные сведения за февраль можно до даты сдачи РСВ за 1 квартал.

В корректировочный отчёт включают только тех, по кому нужно поменять персональные данные или сумму выплат. Чтобы аннулировать персонифицированные сведения о физлице, в строке 010 поставьте «1», а в строке 070 – прочерки. Если нужно исправить сведения о физлице, в строке 010 поставьте «1», а в строки 020-070 внесите правильные сведения. Чтобы исправить только сумму выплат, строку 010 не заполняйте, а в строке 070 укажите новое значение.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Из нашей статьи вы узнаете:

Налоговую и бухгалтерскую отчётность можно сдавать в специальном сервисе на сайте ФНС. Для работы в нём нужна электронная подпись и программа, которая подготовит файл отчётности для загрузки в сервис. Расскажем, как пользоваться сервисом, какие достоинства и недостатки у этого способа сдачи отчётности, а также — какие есть альтернативы.

Характеристика сервиса ФНС для подачи отчетности

Сервис для сдачи налоговой и бухгалтерской отчётности на сайте ФНС рассчитан на малый бизнес на спецрежимах. Для крупнейших налогоплательщиков и бизнеса на ОСНО он не подойдёт — в сервисе нельзя сдать декларацию по НДС. Те, кто сдаёт отчётность через посредников, то есть, по схеме уполномоченной бухгалтерии, также не смогут воспользоваться сервисом.

Для регистрации в сервисе необходима электронная подпись, а для сдачи отчётности — программа «Налогоплательщик ЮЛ».

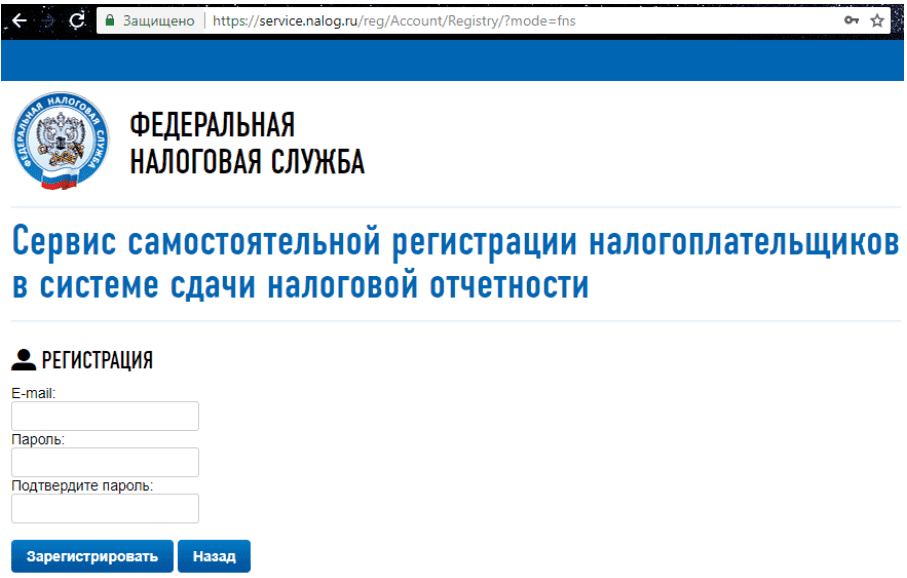

Регистрация в сервисе

Перед регистрацией в сервисе убедитесь, что компьютер соответствует следующим требованиям:

- Операционная система Microsoft Windows XP или выше, либо Mac OS X 10.9 или выше;

- Криптопровайдер с поддержкой алгоритмов шифрования ГОСТ 34.10-2001 и ГОСТ 28147-89;

- Программный компонент для работы с электронной подписью с использованием веб-браузера — Крипто ПРО ЭЦП browser plug-in версия 2.0. Его можно скачать прямо на странице с регистрацией.

Регистрация простая и не занимает много времени. Перейдите на страницу сервиса, укажите электронную почту и пароль, а затем активируйте учётную запись по ссылке из письма, которое придёт на почту.

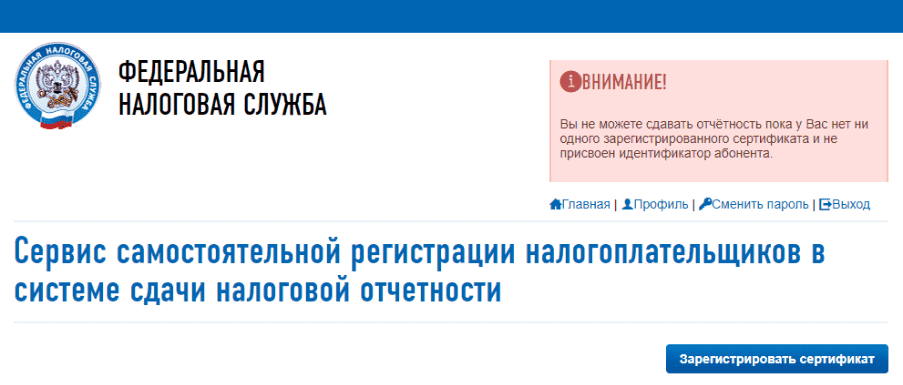

После регистрации необходимо получить идентификатор. После активации учётной записи в сервисе появится кнопка «Зарегистрировать сертификат».

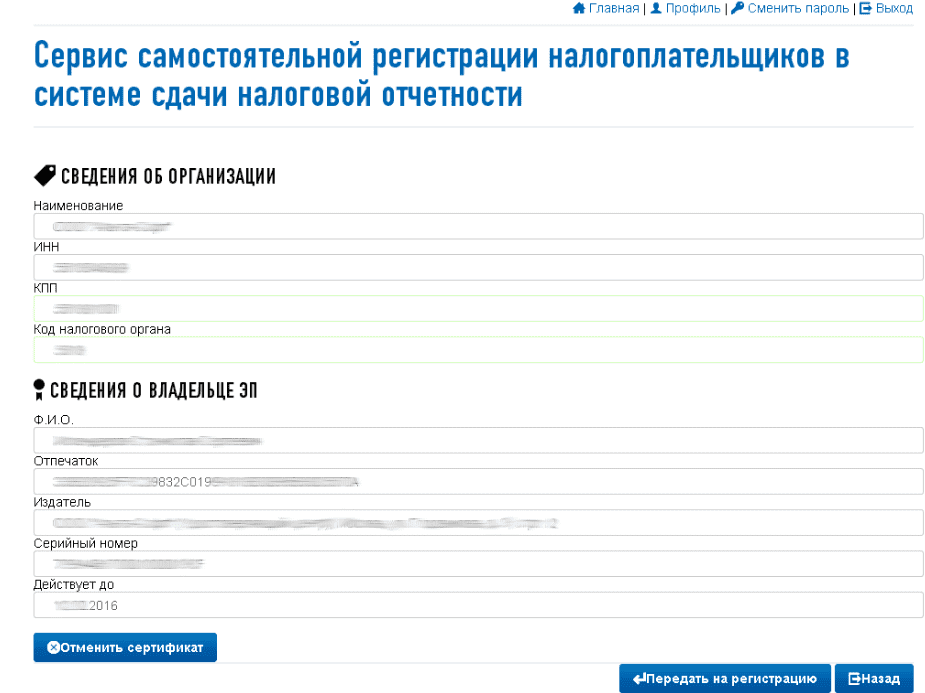

Нажмите на эту кнопку и загрузите открытый ключ сертификата вашей электронной подписи. Информация об организации и УЦ, который выдал сертификат, заполнится автоматически. Затем нажмите кнопку «Передать на регистрацию».

Через некоторое время на почту придёт уведомление об успешной регистрации сертификата ЭЦП. С этого момента можно сдавать отчётность через сервис ФНС.

Сдача отчётности на сайте ФНС

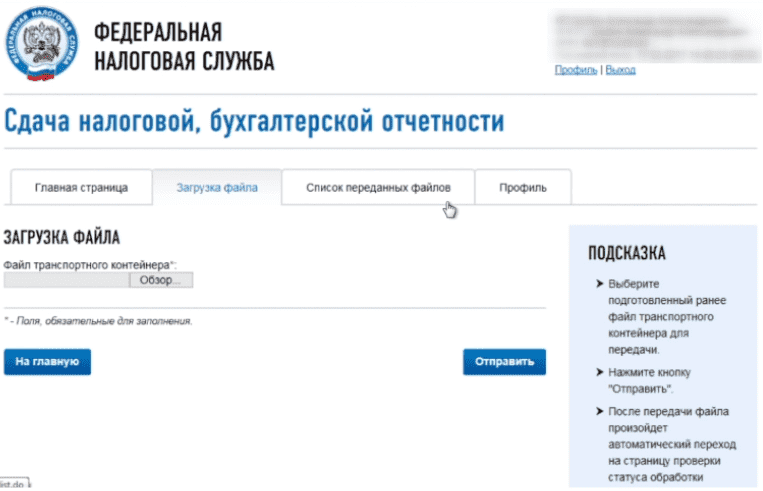

1. В учётной программе подготовьте всю отчётность и выгрузите её одним файлом

2. Запустите программу «Налогоплательщик ЮЛ» и войдите в режим «Сервис — Реестр выгруженных файлов».

3. Выберите файл с отчётностью, которую собираетесь сдавать.

4. На панели инструментов нажмите кнопку «Сформировать транспортный контейнер».

5. В настройках укажите:

- Папку, куда будет сохранён сформированный транспортный контейнер;

- Сертификат электронной подписи, которым будет подписана отчётность;

- Идентификатор налогоплательщика, полученный на этапе регистрации в сервисе.

После этого нажмите кнопку «Сформировать». Файл, готовый к загрузке на сайт ФНС, появится в указанной папке.

6. Войдите в личный кабинет сервиса для сдачи отчётности на сайте ФНС, выберите вкладку «Загрузка файла» и загрузите файл, пропущенный через программу «Налогоплательщик ЮЛ».

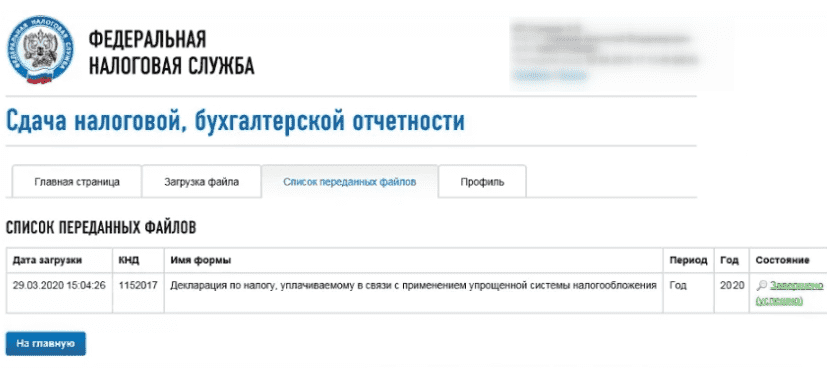

После загрузки сервис автоматически перейдёт на страницу с загруженной отчётностью. Здесь можно посмотреть её статус. У нового файла будет статус «В ожидании». Когда отчётность будет принята, статус изменится на «Завершено (успешно)».

Датой и временем приёма отчёта считаются соответственно дата и время поступления зашифрованного файла в ФНС.

Плюсы и минусы сервиса налоговой по сдаче отчетности

Преимущество этого сервиса в том, что отчётность сдаётся без посредников. Успех отправки отчёта не зависит ни от работы почты, ни от оператора ЭДО.

Также сервис является условно бесплатным. Платить за его использование не нужно, однако для работы всё равно нужно купить электронную подпись и средство криптографической защиты.

К минусам можно отнести следующие нюансы:

Сервис подходит не всем налогоплательщикам, а только тем, кто не сдаёт декларацию по НДС;

Пользователю нужно самостоятельно устанавливать на компьютер сертификат электронной подписи и настраивать СКЗИ;

Необходимо прогонять файл с отчётностью через программу «Налогоплательщик ЮЛ», которую нужно отдельно установить на компьютер и следить за обновлениями;

В налоговой нет техподдержки, поэтому в случае возникновения проблем придётся обращаться к специалистам платно.

Поэтому удобнее сдавать отчётность через оператора ЭДО. Подключаясь к сервису для сдачи отчётности, вы получаете вшитую в него электронную подпись и всё необходимое ПО. Специалист настраивает ваш рабочий компьютер — вам не придётся устанавливать программы самостоятельно. Формируйте отчётность прямо в сервисе и отчитывайтесь в любые контролирующие органы.

Вопрос, вынесенный в заголовок статьи, отнюдь не праздный. Значительное количество предпринимателей короновирусный кризис заставляет искать новые способы сокращения затрат. Мы расскажем, как подготовить и сдать отчетность ООО без привлечения бухгалтера предпринимателю, владеющему минимальными представлениями о бухгалтерском учете и налогообложении, самостоятельно.

Какие отчеты нужно сдавать ООО на УСН

Предприятия, применяющие упрощенную систему налогообложения сдают следующие отчеты:

ФНС (Федеральная налоговая служба)

1. Расчет по страховым взносам

Утверждена Приказом ФНС России от 18.09.2019 № ММВ-7-11/470@

Сдается 1 раз в квартал не позднее 30 числа месяца, следующего за отчетным периодом.

2. Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Утверждена Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@

Сдается 1 раз в квартал. За первый квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 марта года, следующего за истекшим налоговым периодом

3. Справки о доходах физических лиц (форма 2-НДФЛ)

Утверждена Приказом ФНС России от 02.10.2018 № ММВ-7-11/566@

Сдается 1 раз в год не позднее 1 марта следующего года.

4. Декларация по УСН

Утверждена Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@

Сдается 1 раз в год не позднее 31 марта следующего года.

5. Декларация по налогу на имущество

Приказ ФНС России от 14.08.2019 N СА-7-21/405@

Сдается 1 раз в год только при наличии объектов недвижимости на балансе ООО не позднее 30 марта следующего года.

6. Упрощенная бухгалтерская (финансовая) отчетность

Рекомендуемый формат утвержден Письмом ФНС России от 25.11.2019 N ВД-4-1/24013@ “О рекомендуемых форматах и формах представления БФО”

Сдается 1 раз в год не позднее 30 марта следующего года.

ПФР (Пенсионный Фонд России)

1. Сведения о застрахованных лицах (форма СЗВ-М)

Утверждена Постановлением Правления ПФ РФ от 01.02.2016 № 83п.

Сдается 1 раз в месяц не позднее 15-го числа следующего месяца на всех работников, включая работающих по договорам гражданско-правового характера.

2. Сведения о трудовой деятельности зарегистрированного лица (форма СЗВ-ТД)

Утверждена Постановлением Правления ПФ РФ от 25.12.2019 N 730п.

Сдается при приеме и увольнении сотрудников не позднее следующего дня после наступления соответствующего кадрового события, в случае перевода на другую работу не позднее 15-го числа следующего месяца.

3. Сведения о страховом стаже застрахованных лиц (форма СЗВ-СТАЖ)

Утверждена Постановлением Правления ПФ РФ от 06.12.2018 № 507п.

Сдается 1 раз год на всех работников, включенных в течение года в отчеты по форме СЗВ-М, не позднее 1 марта следующего года.

ФСС (Фонд Социального Страхования)

1. Форма 4-ФСС

Утверждена Приказом ФСС РФ от 26.09.2016 № 381

Сдается 1 раз в квартал не позднее 20-го числа следующего месяца.

2. Заявление о подтверждении основного вида экономической деятельности и Справка-подтверждение основного вида экономической деятельности

Утверждены Приказом Минздравсоцразвития России от 31.01.2006 № 55

Сдаются 1 раз в год не позднее 15 апреля следующего года.

Способы сдачи отчетов

Существует три способа сдачи отчетов в контролирующие органы:

1. Лично.

Для личной сдачи необходимо распечатать по два экземпляра каждого отчета с машиночитаемыми QR-кодами и объехать каждый контролирующий орган для предоставления отчета.

Для сдачи отчетов в ПФР и ФСС наличие QR-кодов на отчетах не требуется.

2. Почтой России.

Для отправки потребуется по одному экземпляру отчета с машиночитаемыми QR-кодами. Отправку необходимо выполнять письмом с описью вложений. В одном письме можно отправить несколько отчетов в один контролирующий орган.

Этот способ сдачи бухгалтерской и налоговой отчетности ООО является самым ненадежным, так как при ошибке в адресе или потери корреспонденции Почтой, доказать своевременность сдачи отчетов крайне проблематично и не всегда возможно во внесудебном порядке.

3. Через Интернет.

Необходимо подготовить файл с данными отчета и выполнить его отправку с помощью одного из сервисов Онлайн отчетности.

Большинство отчетов организации численностью более 24 человек обязаны отправлять только через Интернет.

Важно!

Сдавать все указанные выше отчеты необходимо даже при отсутствии деятельности. В этом случае отчеты должны содержать нулевые показатели, а отчетность в ПФР только сведения о руководителе организации.

В какой программе подготовить отчеты

Для подготовки отчетов в ФНС можно воспользоваться бесплатной программой Налогоплательщик ЮЛ. Для установки актуальной версии необходимо установить инсталляционный файл основной версии программы, номер которой имеет вид x.xx, а затем инсталляционный файл последнего релиза, номер которого имеет вид x.xx.xxx

Отчеты в ПФР можно подготовить в одной из бесплатных программ Документы ПУ6, ПД СПУ или Spu_Orb.

Бесплатная подготовка отчетов в ФСС реализована на портале ФСС.

Техническая поддержка по работе с этими программами практически отсутствует, так как право пользования продуктами предоставляется бесплатно.

Как отправить отчетность ООО через Интернет

Для отправки отчетности через Интернет потребуется подключение к платному сервису Онлайн отчетности, так как согласно действующему законодательству, все отчеты должны отправляться в контролирующий орган через специализированного оператора связи.

Самым бюджетным решением для отправки файлов отчетов в ФНС, ПФР и ФСС является сервис Отчет.ру. Например, стоимость отправки любого количества отчетов в ФНС и ПФР с нулевыми показателями в течение года составляет в нем всего 500 рублей.

Перед отправкой сервис проверяет каждый отчет на наличие ошибок и сообщает об обнаруженных расхождениях.

Сервисы Контур.Экстерн и Астрал Отчет позволяют выполнить подготовку и отправку отчетов без установки бесплатных программ на компьютер. При их использовании нет необходимости вводить реквизиты организации в три разные программы и устанавливать на компьютер обновления при изменении отчетных форм. Оба сервиса обновляются автоматически и без участия пользователя.

Контур.Экстерн имеет также интегрированную в интерфейс заполнения отчетных форм нормативную базу, позволяющую ознакомиться с порядком заполнения любого показателя отчета не выходя из сервиса.

Отправить отчетность через Интернет можно также в сервисе Контур.Бухгалтерия, который предназначен для ведения бухгалтерского учета предприятия пользователем с минимальными знаниями бухучета.

Большая часть хозяйственных операций не требует ручного ввода. Проводки по расчетному счету формируются автоматически на основании банковской выписки, загруженной из Интернет-банка. Приход и отгрузка материальных ценностей выполняются автоматически на основании загружаемых в сервис сканов накладных.

При подключении к любому сервису Онлайн отчетности бесплатно выпускается усиленная квалифицированная электронная подпись, которую, помимо работы в сервисе, можно использовать также на некоторых государственных порталах.

Предоставляется круглосуточная качественная техническая по телефону, чату и электронной почте.

Что делать, если нет времени или желания со всем этим разбираться?

Чтобы не разбираться с нюансами подготовки и сдачи отчетности самостоятельно, можно обратиться за помощью к партнеру спецоператора.

Подготовка и сдача отчетов в контролирующие органы аутсорсинговой Компанией дешевле затрат на штатного специалиста и сэкономит время на взаимодействие с несколькими исполнителями по разным вопросам.

-

Новый порядок работы с отчётностью

-

По каким формам теперь работать с отчетностью

-

Новое в декларации по налогу на прибыль

-

Изменения в декларации по НДС

-

Изменения в декларации по налогу на имущество

-

Корректировки в 3-НДФЛ

-

Изменения в декларации УСН

-

Обновленная форма 6-НДФЛ

-

Новая форма РСВ

-

Новая форма отчетности — ЕФС-1

-

Как отчитаться налоговой на сайте ФНС

Аутсорсинг «Моё дело — Бухобслуживание»

Команда из бухгалтера, юриста, кадровика и бизнес-ассистента возьмёт на себя всю рутину и общение с госорганами

Узнать подробнее

Новый порядок работы с отчётностью

Большинство изменений в работе с отчётностью связаны с реформой в порядке страхования. Вместо отдельных фондов ПФР и ФСС теперь будет один Социальный Фонд России. Он будет регулировать начисление пенсии и выплаты пособий с 1 января.

Единым станет и порядок уплаты налогов, взносов, сборов и прочих обязательных платежей. Предпринимателям и компаниям заведут Единые счета, с которых и будут погашаться все обязательства. Принцип простой:

- налогоплательщик переводит средства на счёт;

- в назначенный день (28 числа каждого месяца) инспекторы ФНС списывают средства со счёта и направляют их на погашение текущих платежей.

Погашать обязательства будут в определённой последовательности: сначала — все недоимки, затем — налоги, после — взносы и так далее.

С этим связано первое изменение в работе с отчётностью — появилась форма для Уведомления о сумме налогов и взносов. Его необходимо подать заранее, чтобы предупредить ФНС, какую сумму и на какой платёж им необходимо направить.

Пройдемся по остальным изменениям в сдаче отчётности.

По каким формам теперь работать с отчетностью

В новом году некоторые формы отчётности нужно готовить по обновлённым бланкам:

Сроки для сдачи документов и уплаты налогов также свели к единой системе: подать отчётность нужно до 25 числа месяца, идущего за отчётным периодом, а внести деньги на Единый счёт для уплаты всех текущих платежей — до 28 числа.

Новое в декларации по налогу на прибыль

Декларацию по налогу на прибыль изменили в соответствии с корректировками Налогового кодекса.

В новую форму добавили:

- поле для указания суммы дивидендов, начисленных МХК по тарифу 5% (строка 037);

- новые коды доходов в лист 004;

- отдельные корректировки в приложения декларации.

С 1 января нового года компаниям нужно подавать форму отчётности не позже 25 марта года, следующего за налоговым периодом.

Изменения в декларации по НДС

Корректировки коснулись и декларации НДС. Редактура действующей формы связана с изменениями в налоговом законодательстве.

С июля нынешнего года перечень направлений, доходы по которым облагаются НДС 0% или вообще освобождены от налога, расширили. Туда вошёл гостиничный бизнес, сдача в аренду туристических объектов, введённых в эксплуатацию с июля 2022 года и некоторые другие.

Что изменили в форме отчётности:

- Обновили третий раздел формы, в том числе, изменили формулировки для отдельных строк.

- Заменили штрихкоды на листах.

- В четвертый и седьмой разделы добавили новые коды для отражения операций, которые облагаются НДС по нулевой ставке или освобождены от налога.

Отдельные дополнения внесли и в правила оформления документа. Узнать о них подробнее можно в проекте изменений к Приказу ФНС №ММВ-7-3/558@.

Покажем как сформировать любую декларацию автоматически в 3 клика с помощью сервиса «Моё дело»

Попробовать бесплатно

Изменения в декларации по налогу на имущество

С нового года отечественному бизнесу не потребуется отражать в декларации информацию об объектах, если налоговая база по ним устанавливается по кадастровой стоимости. Если в 2022 году у бизнеса числилось только такое имущество, сдавать по ним документ не нужно.

Корректировки в сам бланк внесли также на основании изменений в налоговом законодательстве. Приказ №ЕД-7-21/766@ привнес в форму декларации такие нововведения:

- Раздел с суммой налога, исчисленного на основании кадастровой стоимости, будут заполнять только иностранные компании.

- Появится новый Раздел для отражения суммы налога, рассчитанного с применением вычета по СЗПК.

- Налоговые вычеты теперь смогут применять компании и ИП, работающие на федеральной территории «Сириус».

- Организации, которые утратили статус участника соглашения о защите и поощрении капиталовложений по условиям статьи 25.17 Налогового кодекса, теперь смогут отражать в декларации сведения об объектах недвижимости.

Корректировки в 3-НДФЛ

Отдельные изменения внесли в 3-НДФЛ:

- на листах разместили обновлённые штрих-коды;

- в строку 090 добавили код 4 — для освобождения от налогов на основании пункта 60.2 статьи 217 НК РФ;

- в пятое Приложение добавят новую строку для отражения сумм, уплаченных за физкультурно-оздоровительные мероприятия, в связи с вводом нового социального вычета на фитнес;

- в Приложение к первому разделу внесли уточнения, связанные с появлением Единого счёта налогоплательщика.

Сдачу новой формы можно начинать со сведений за нынешний год.

Изменения в декларации УСН

Корректировки связаны с изменением сроков подачи декларации и уплаты налога, а также новым порядком расчёта взносов для лиц, не выплачивающих зарплату сотрудникам: ИП, частных адвокатов и других.

В бланке заменят штрихкоды и даты. Строки 140-142 нужно будет заполнять по новым правилам.

Применять обновлённую форму УСН плательщикам предстоит, начиная со сведений за 2023 год.

Обновленная форма 6-НДФЛ

Новую 6-НДФЛ начинают использовать с первого квартала 2023. Больше всего изменений произошло в первом разделе: в него включили пять новых строк для отражения суммы налога за каждый отдельный период.

Заполнять документ нужно с учётом новых правил в НК РФ:

- датой признания дохода считается день выплаты;

- в расчетный период включается время с 23 числа текущего месяца по 22 число следующего;

- НДФЛ теперь удерживают с каждой выплаты физлицам, в том числе, авансов.

Правки внесли также в электронную форму.

Сроки подачи отчёта:

- по результатам каждого квартала — до 25 числа месяца, следующего за периодом;

- по результатам года — до 25 февраля следующего.

Новая форма РСВ

В Расчёт страховых взносов внесли немало изменений. Некоторые подразделы объединили, другие — вовсе упразднили.

Главное изменение в том, что взносы теперь будут отражать не отдельно, а общей суммой. Отдельный раздел предусмотрен для расчёта дополнительного 1% на ОПС.

Состав РСВ заметно сократился и теперь выглядит так:

- в Первый раздел вносят сводные данные о обязательствах плательщика;

- второй заполняют главы КФХ;

- третий раздел включает персонифицированные данные о застрахованных лицах;

- четвертый — сведения о обязательствах категории плательщиков, указанной в пункте 6.1 статьи 431 НК РФ.

Расчет остается ежеквартальным, и подавать его нужно до 25 числа месяца, идущего за отчётным периодом.

Новая форма отчетности — ЕФС-1

Форм 4-ФСС, СЗВ-М, СЗВ-ТД, СЗВ-СТАЖ больше не будет. Вместо них со следующего года вводится новый отчёт ЕФС-1.

Подавать документ нужно в новый Социальный фонд РФ. Форма сдается каждый месяц до 25 числа, но условия подачи зависят от кадровых событий. Например:

- сведения о трудовом стаже передают один раз по итогам года;

- данные о взносах на травматизм и дополнительных начислениях на ОПС — до 25 числа следующего месяца;

- информацию о приёме на работу или увольнении нужно передать до следующего рабочего дня включительно.

В документе нужно отразить данные о сотрудниках и сумму выплаченных доходов.

Важно! Применять форму начнут только с первого квартала 2023. Сведения по итогам 2022 нужно подать на старых бланках.

Не перепутайте сроки передачи сведений по 4-ФСС: при подаче отчётности в электронной форме дедлайн — 25 января, при подаче бумажного отчёта — 20 января.

Вы можете рассчитать налоги и сдать любую отчётность онлайн с помощью сервиса интернет-бухгалтерии «Моё дело»

Попробовать бесплатно

Как отчитаться налоговой на сайте ФНС

Подавать отчётность можно любым удобным способом:

- лично или через представителя в инспекции;

- по почте с описью и уведомлением;

- удалённо на сайте налоговой;

- через специализированные сервисы бухгалтерии, например, «Моё дело».

Подавать документы лично чаще всего неудобно, особенно учитывая ежемесячные формы. Проще отчитываться удалённо — не нужно тратить время на дорогу и стоять в очередях, достаточно иметь доступ в Интернет и заранее завести квалифицированную электронную подпись.

Так, для онлайн-отправки документов можно использовать специальный сервис налоговой. Правда, он расчитан преимущественно на субъектов МСП на специальных системах налогообложения. Например, декларацию по НДС в нем подать нельзя, это возможно только через оператора ЭДО.

Чтобы пользоваться сервисом, кроме подписи потребуется специальная программа «Налогоплательщик ЮЛ». Перед установкой нужно убедиться, что параметры ПК подходят требованиям утилиты:

- Сервис работает на операционных системах Microsoft Windows XP и выше, либо Mac OS X 10.9 и выше.

- Для полноценной работы программы необходимо установить криптопровайдер, который поддерживает шифрование по ГОСТам 4.10-2001 и 28147-89.

- Чтобы использовать электронную подпись для заверения отчётности, потребуется установить КриптоПро.

После подготовки ПК можно регистрироваться в сервисе ФНС. Разберем поэтапно.

Шаг первый. Нужно зайти на главную страницу сервиса, выбрать иконку регистрации и завести учётную запись. Внести в поля свои ФИО и электронную почту, куда придёт ссылка для активации аккаунта.

Шаг второй. После активации нужно получить идентификатор абонента и зарегистрировать сертификат электронной подписи. Без этого портал не позволит направлять отчётность для ИФНС через Интернет.

На главной странице появится иконка «Зарегистрировать сертификат». Пользователю нужно нажать на кнопку и загрузить ключ подписи. Сайт автоматически заполнит поля с данными организации или удостоверяющего центра, в которых плательщик получил электронную подпись.

Затем нужно нажать на иконку «Передать на регистрацию» и ждать.

Когда инспекция получит обращение и проверит сведения, она зарегистрирует сертификат и уведомит об этом на почту. С этого момента предоставление налоговой отчётности в электронном виде в сервисе станет доступным.

Порядок отправки налоговой отчётности в сервисе такой:

- Отчётные документы нужно заранее подготовить в учётной программе и загрузить единым файлом.

- Перед отправкой необходимо запустить программу «Налогоплательщик ЮЛ» и активировать режим «Сервис — Реестр выгруженных файлов».

- После нужно выбрать нужный файл с отчётными документами.

- В списке инструментов сервиса нужно выбрать «Сформировать транспортный контейнер». Выбрать в настройках:

- папку, в которой сохранится оформлённый контейнер;

- сертификат КЭП;

- идентификатор налогоплательщика.

- Затем нужно выбрать иконку «Сформировать». Программа откроет папку с файлом, который необходимо загрузить на сервис.

- Последний этап сдачи отчётности в ФНС с электронной подписью. Плательщику нужно открыть вкладку «Загрузка файла» в личном кабинете и выбрать необходимый файл.

В разделе «Загруженные документы» можно отслеживать статус отправления. После сдачи отчётов в ФНС сервис будет уведомлять о получении или отказе в приёме отчётности. В последнем случае сайт укажет причины, по которым документ не приняли, и которые нужно исправить перед повторной отправкой.