Как составить бюджет на месяц и год: руководство с примерами

Финансовый план поможет не остаться без денег в самый ответственный момент.

Основная задача при составлении личного бюджета — не просто свести дебет с кредитом, а грамотно распределить траты так, чтобы в последнюю неделю перед зарплатой не приходилось занимать или жить впроголодь.

Планировать бюджет можно в специальных приложениях или любых таблицах — принцип одинаковый.

Как составить бюджет на месяц

Как правило, основная часть зарплаты выдаётся не в первый день месяца, а 5-го, 10-го или 15-го числа. Поэтому удобнее будет планировать бюджет не на календарный месяц, а на период от зарплаты до зарплаты, например с 10 марта по 9 апреля.

Доходы

Сначала необходимо зафиксировать все финансовые поступления, чтобы понимать, какой суммой вы располагаете. Следует учесть все источники дохода: зарплату, премию, подработки, деньги от сдачи квартиры в аренду и так далее. При нестабильном заработке есть смысл формировать бюджет, когда вы точно будете знать, какой суммой располагаете, например в день поступления денег на карточку.

Расходы

Первыми должны быть вписаны статьи расходов, без которых никак нельзя обойтись. Этот список будет выглядеть примерно следующим образом:

- Продукты (в том числе обеды на работе, если вы едите в столовой).

- Коммунальные платежи.

- Проезд.

- Мобильная связь.

- Интернет.

- Бытовая химия.

Естественно, перечень обязательных платежей будет своим для каждого человека и для каждой семьи. Плату за проезд могут сменить расходы на бензин. Люди с хроническими заболеваниями учтут траты на лекарства. В этот же список попадут выплаты по кредиту, взнос за детский сад и так далее. При этом традиционный поход в кино по субботам и подобные статьи расходов обязательными не являются.

Возьмите за правило каждый месяц откладывать деньги в «стабилизационный фонд». Это может быть фиксированная сумма или процент от дохода.

С оставшейся после вычета обязательных трат суммой можно поступить двумя способами:

- Вы распределяете деньги на развлечения, одежду и разные приятности.

- Вы делите оставшуюся сумму на количество дней в месяце.

С первым способом всё понятно: вы определяете, что 3 000 рублей потратите на кино, ещё столько же — на одежду и так далее. Второй метод стоит рассмотреть поподробнее.

Допустим, у вас осталось 15 500 рублей, а в месяце — 31 день. Значит, ежедневно вы можете тратить 500 рублей. При этом обязательные расходы уже учтены в бюджете, поэтому эти деньги рассчитаны только на приятные траты или форс-мажорные обстоятельства. Соответственно, если вы расходуете больше этой суммы в день, то уходите в минус, и в конце месяца придётся затянуть пояс потуже. Если вы не тратите ничего, то в течение двух недель накопите 7 000 рублей, которые можно потратить на что-то крупное.

Оставшиеся в конце финансового периода деньги можно прокутить или отложить. Первый путь приятный, второй — рациональный.

Как спланировать бюджет на год

Годовой финансовый план будет нуждаться в регулярной корректировке и по расходам, и по доходам, поэтому все столбцы в нём нужно создать в двойном экземпляре: прогноз и фактический показатель.

Доходы

Если у вас постоянный доход

При фиксированном размере заработка вы просто вписываете в раздел доходов зарплату и прочие стабильные поступления. Единственное, что прервёт привычный ход вещей, — отпускные. Обычно перед отпуском выдают деньги за дни, в течение которых вы будете отдыхать, но потом вы недосчитаетесь некоторой суммы в зарплате. Но в целом на этапе прогноза, особенно если составляете бюджет в первый раз, достаточно будет для всех месяцев использовать только размер зарплаты.

Если у вас непостоянный доход

При нерегулярных поступлениях есть три пути прогнозирования доходов:

1. Вы уверены, что ежемесячно будете получать достаточную для жизни сумму, хотя и не знаете её точного размера.

Вычислите свой средний доход и используйте его для расчёта. Если заработаете в каком-то месяце больше прогнозируемой суммы, перемещайте излишек в копилку. В неё вы залезете, если заработаете меньше среднего.

2. У вас нет постоянного дохода, и вы не уверены, что будет.

За основу для расчётов лучше взять минимальный доход. В этом случае планирование бюджета станет задачкой со звёздочкой, зато и финансовых неожиданностей не будет.

3. Часть вашего дохода стабильна, но точный размер заработка прогнозировать сложно.

Например, вы получаете фиксированный оклад, а наличие премии зависит от многих факторов. Тогда стоит распланировать бюджет так, чтобы стабильный заработок покрывал все первостепенные нужды, а на остальное будете тратить по ситуации.

Не забудьте учесть доходы, которые вы получаете нерегулярно: квартальную премию (раз в три месяца), возвращение налогового вычета (раз в год) и так далее.

Для примера возьмём ситуацию, когда большая часть дохода стабильна — это оклад. Минимальная премия составляет 3 000 рублей, этой цифрой и будем оперировать в прогнозе. Также отметим, что на юбилей в августе должны подарить не менее 20 000 рублей: родители обещали 15 000, друзья наверняка подарят не меньше 5 000.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

Как сформировать платежный календарь?

Чем отличается платежный календарь от БДДС и какая между ними взаимосвязь?

Как работать с платежным календарем?

Как автоматизировать формирование и ведение платежного календаря?

Поговорим о том, как с помощью платежного календаря оптимизировать движение денежных средств и сократить риск неплатежеспособности предприятия.

КАК СФОРМИРОВАТЬ ПЛАТЕЖНЫЙ КАЛЕНДАРЬ

Платежный календарь — основной оперативный платежный план организации, инструмент ежедневного управления поступлением и расходованием денежных средств предприятия, контроля за платежеспособностью компании и борьбы с кассовыми разрывами.

Форму платежного календаря и его содержание предприятия могут разработать сами. Основные реквизиты развернутого детального платежного календаря:

• Наименование контрагента.

• Статус срочности платежа.

• Статья движения денежных средств.

• Документ-основание (наименование, дата, номер), в рамках которого поступают деньги или производятся платежи.

• Дата операции.

• Сумма прихода или расхода.

• Назначение платежа.

• Остаток долга по контрагенту, если это необходимо для оперативного контроля.

Обратите внимание!

В платежном календаре отражаем конкретные ежедневные поступления или платежи в разрезе каждого контрагента, договора, отгрузочного документа или по иным основаниям (если ведется соответствующий учет). И это уже не обобщенные субъективные прогнозные цифры, а выверенные данные по договорам, выставленным и полученным счетам.

В зависимости от специфики организации и требований управленческого учета платежный календарь может усложняться или, наоборот, упрощаться. Необходимые показатели добавляют (например, комментарий, указание, с какого расчетного счета производится платеж, аналитика по НДС в разрезе ставок, указание ответственных лиц и т. п.), лишние убирают.

Если в результате запланированных на период платежей в платежном календаре появляются отрицательные остатки, это значит, что нужно либо найти дополнительные средства, либо секвестировать запланированные платежи, отложить их на будущие периоды, когда появятся средства.

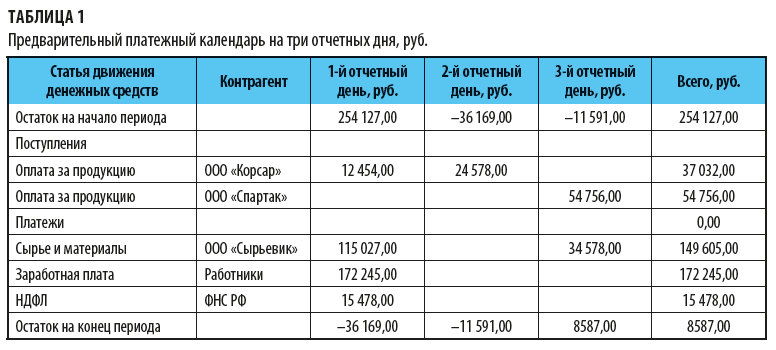

Пример 1

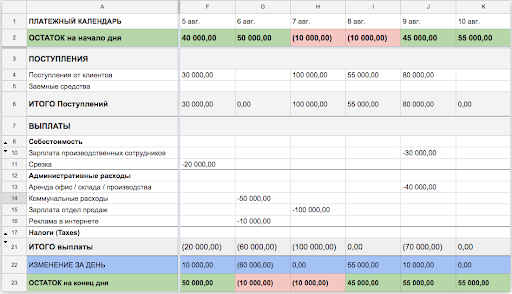

Финансовая служба, планируя приход и расход денежных средств, составила предварительный платежный календарь (табл. 1).

В предварительном варианте приведены все ожидаемые и выверенные суммы поступлений и перечислены платежи, которые желательно оплатить в отчетные даты. И тут очень ярко проявляется роль и смысловое значение платежного календаря, который должен указать на финансовые перекосы (кассовые разрывы) и исправить их.

Дело в том, что хотя конечный остаток средств положительный, в данной редакции платежный календарь будет некорректным, так как оплатить все запланированные на первый отчетный день платежи денег не хватит. Значит, нужно или изыскивать дополнительные резервы средств, или уменьшать платежи.

В ходе переговоров с покупателями удалось договориться с ООО «Спартак» о том, что оно раньше погасит свою задолженность. Но покупатель не сможет в первый день оплатить всю сумму — 54 756 руб. Его финансовые возможности позволяют погасить только 15 000 руб.

О других дополнительных поступлениях средств, к сожалению, договориться не удалось. Значит, расходную часть по срокам платежей нужно корректировать.

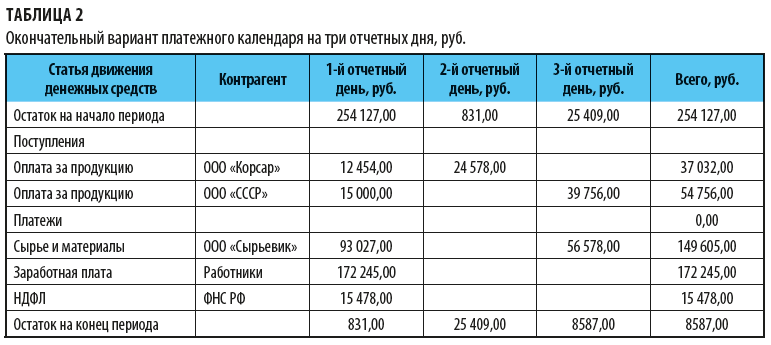

Окончательный вариант платежного календаря представлен в табл. 2.

В окончательной версии платежного календаря в первый день контрагенту ООО «Сырьевик» предусмотрен платеж на 22 000 руб. меньше, чем планировалось первоначально. На эту сумму увеличивается платеж третьего дня отчетного периода.

Такая переброска вкупе с дополнительными поступлениями в размере 15 000 руб. от ООО «Спартак» делает форму корректной, с положительными остатками на конец каждого отчетного дня.

Итак, преимущества платежного календаря:

• помогает оперативно управлять финансами на ежедневной основе;

• позволяет предвидеть образование кассовых разрывов;

• высокая точность данных.

ЧЕМ ПЛАТЕЖНЫЙ КАЛЕНДАРЬ ОТЛИЧАЕТСЯ ОТ БДДС И КАКАЯ МЕЖДУ НИМИ ВЗАИМОСВЯЗЬ?

Бюджет движения денежных средств (БДДС) — это обобщенный финансовый план. В нем отражается движение денежных потоков на более широкий временной диапазон, нет разбивки по конкретным дневным поступлениям и платежам.

Рассмотрим различия между платежным календарем и БДДС.

- Период планирования.

БДДС формируется чаще всего на год с поквартальной, помесячной разбивкой. На предприятиях с очень строгой бюджетной дисциплиной БДДС составляют на декады или даже недели.

Более подробно БДДС не формируют: при больших временных и трудовых затратах это не имеет смысла — подневной бюджет движения денежных средств с годовым периодом планирования невозможно ни точно составить, ни выполнить.

Период формирования платежного календаря, как правило, — не более месяца. Объяснение этому достаточно простое: чем больше период, включенный в платежный календарь, тем менее точным будет календарь, тем больше корректировок понадобится. В таком случае проще сократить срок планирования, чем постоянно менять документ. Именно поэтому наиболее распространенные сроки формирования платежного календаря — несколько дней, неделя, декада или месяц.

- Детализация данных.

БДДС может быть очень детализированным, но все равно он не сможет соперничать с платежным календарем по ряду причин. В БДДС, несмотря на степень детализации по аналитическим направлениям (статьи движения денежных средств, группы контрагентов, виды деятельности и т. п.), приводятся обобщенные данные, которые дают лишь общее представление об объемах поступления и расходования денежных средств в разрезе принятой аналитики.

Платежный календарь более детализирован, содержит данные о конкретных плательщиках или получателях средств, ссылки на основания платежей, более точные и выверенные данные.

- Степень точности данных.

БДДС содержит расчетные или экспертные данные, а платежный календарь формируется или на основе фактических данных — по накладным, актам выполненных работ и актам сверок, УПД, выставленным счетам, или на основе договоров.

- Корректировки данных.

БДДС корректируется только в крайних случаях, когда отклонения существенны и нарушают всю прогнозную картину. В остальных случаях расхождения — это отклонения плана от факта. Их выявляют, анализируют, определяют и устраняют или минимизируют причины их появления.

Важно!

В платежном календаре не должно быть никаких отклонений, только максимально точные данные по поступлениям и платежам, ведь на основе этих данных осуществляются платежи. Выявленные отклонения должны быть скорректированы.

- Единицы измерения.

БДДС формируются, как правило, в тысячах рублей, о копейках чаще всего не идет даже речи. А платежный календарь содержит строго рублевые и копеечные значения.

- Частота формирования.

БДДС чаще всего формируется на год, иногда на квартал и даже месяц. На меньший период времени создавать его нерационально. То есть в самом крайнем случае в году может быть сформировано 12 бюджетов — на каждый месяц.

В отличие от БДДС платежный календарь может формироваться и на несколько дней. Это позволяет иметь каждый день точные данные о поступлениях и платежах.

- Источники данных.

Основа платежного календаря — конкретные данные договоров, первичных документов, выставленных и полученных счетов, а также внутренних приказов, утвержденных служебных записок на оплату, ведомостей по заработной плате и многих других документов, в то время как основа БДДС, особенно с большим горизонтом планирования, — аналитические материалы, прогнозы в отношении хозяйственной деятельности.

- Приоритеты платежей.

В БДДС очень сложно учесть срочность платежей на период планирования свыше месяца. Более того, даже если подобная работа и будет проведена, то точность представленных данных будет низкой: невозможно предвидеть все трудности, с которыми может столкнуться предприятие, все перебои с поступлением средств на таком периоде планирования.

А платежный календарь просто обязан учитывать приоритеты в платежах. И это очень важно для поддержания платежеспособности компании.

Все эти отличия особенно наглядно заметны при сравнении заполненных финансовых форм — БДДС и платежного календаря.

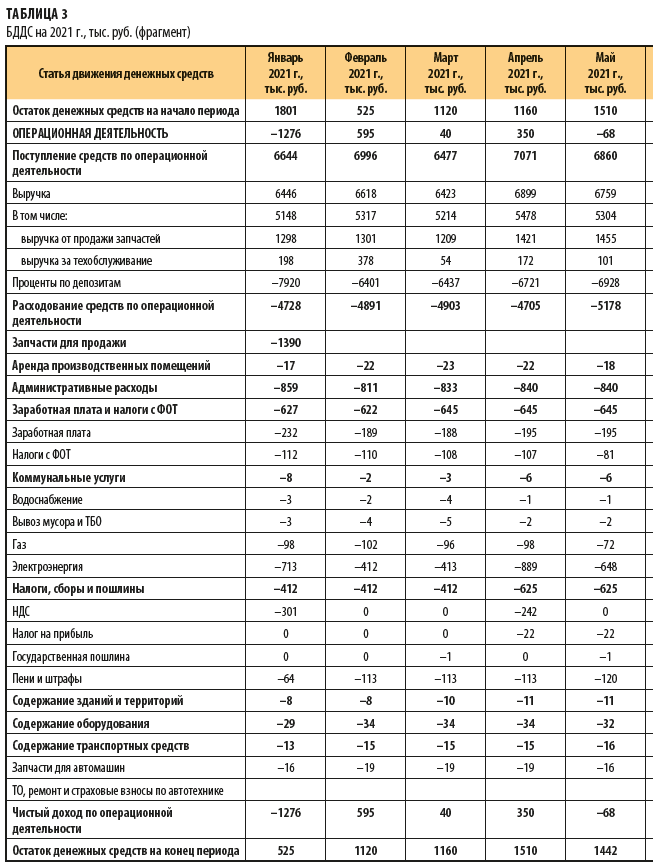

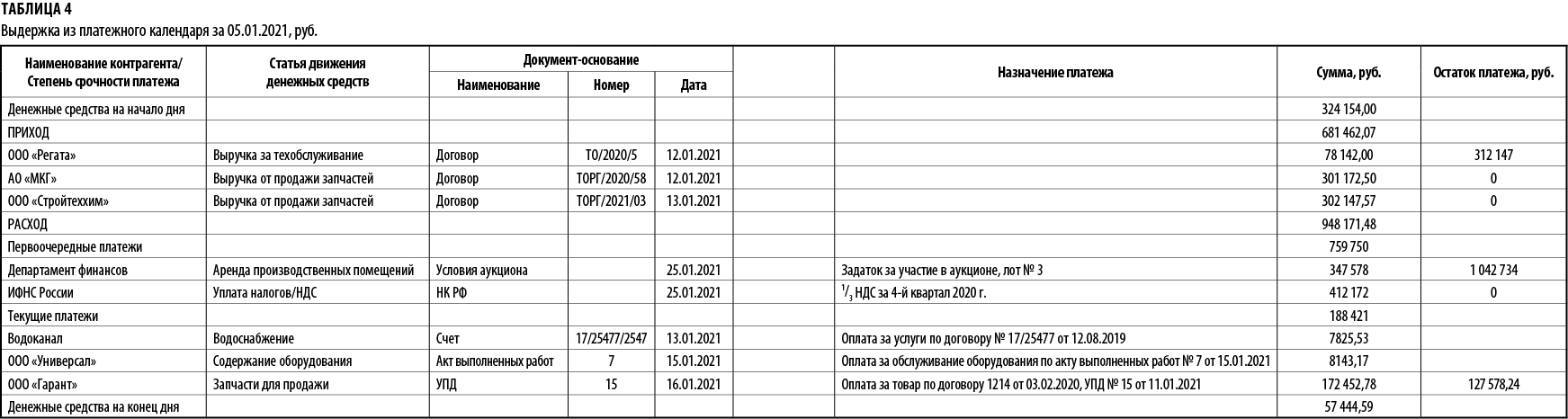

Пример 2

На предприятии разработали и утвердили БДДС на 2021 г. (табл. 3). Кроме того, на отчетную неделю систематически формируется платежный календарь (табл. 4).

При формировании платежного календаря было учтено, что первоочередными платежами являются:

• уплата 1/3 НДС за предыдущий квартал в размере 412 172 руб.;

• задаток за участие в аукционе на право аренды производственных площадей. Общая прогнозная сумма платежа за право аренды — 1 390 312 руб.

Остальные платежи являются текущими.

При сравнении сформированных финансовых форм видны все отличия, перечисленные выше: детализация и точность данных, единицы измерения и частота формирования, периоды планирования и источники данных, приоритетность платежей.

Вместе с тем эти финансовые формы связаны друг с другом.

Например, платежный календарь может использоваться в качестве одного из механизмов контроля выполнения бюджета движения денежных средств: суммы, проходящие в платежных календарях в течение отчетного месяца по соответствующей статье движения денежных средств, не должны превышать месячную норму расходования средств по данной статье. Возникающие отклонения еще до платежа должны тщательно анализироваться на предмет их обоснованности.

В нашем примере на 25.01 запланирована уплата НДС в размере 412 172 руб. В БДДС в январе по данной статье также утвержден платеж в размере 412 тыс. руб.

Есть и иная взаимосвязь. Финансовая служба компании в конце прошлого года учла расходы на намечаемый аукцион на право аренды производственных помещений и включила их в БДДС в январе 2021 г. в сумме 1390 тыс. руб.

В платежном календаре по данной статье движения денежных средств 25.01 предусмотрен задаток в сумме 347 578 руб. и выводится оперативный долг в сумме 1 042 734 руб., что в общем итоге дает 1 390 312 руб.

Конечно, чем ближе к концу планового года, тем меньше будет схождений, точность данных по БДДС будет падать, тем не менее взаимосвязь для контроля будет оставаться.

СХЕМА РАБОТЫ С ПЛАТЕЖНЫМ КАЛЕНДАРЕМ

Платежный календарь формируется на основе выверенной информации:

• о поступлении денежных средств. Как мы уже писали, основа для заполнения формы — данные договоров, выставленных счетов, отгрузочных документов, телефонных переговоров с контрагентами по уточнению точной даты и суммы платежа, и т. п.;

• о расходовании денежных средств. Источники этих данных — полученные счета, кредитные и другие договоры, отгрузочные документы (акты выполненных работ), ведомости по заработной плате, приказы и другие документы.

Формирует платежный календарь чаще всего финансовая служба или бухгалтерия.

Инициаторами платежа, как правило, выступают ответственные лица предприятия — снабженцы, механики, производственники и т. п. Согласованные с руководством документы на оплату они передают в финансовую службу или бухгалтерию, которые проверяют платеж на соответствие всем необходимым условиям.

На каждом предприятии эти условия разные. Но как правило, чтобы прошла оплата, необходимы:

• сам договор;

• согласование расхода руководителем;

• соответствующая статья движения денежных средств;

• соответствие суммы платежа бюджетным лимитам (если есть отклонения, они должны быть согласованы);

• отметка бухгалтерии, подтверждающая факт оприходования ТМЦ, например, и др.

Обратите внимание!

Процесс подачи заявок стоит регламентировать и закрепить во внутреннем регламентирующем документе в том числе время сдачи заявок, документов на оплату (например, до 15:00 текущего дня при формировании платежного календаря на следующий день).

Поможет избежать производственных конфликтов и финансовых потерь и перечень первоочередных платежей, к которым обычно относят:

• кредитные выплаты;

• лизинговые платежи;

• налоговые платежи;

• платежи за участие в аукционах;

• заработную плату;

• платежи, неосуществление которых приведет к штрафным санкциям.

Эти выплаты также должны оцениваться с точки зрения наличия резерва времени для их оплаты. Но если срок оплаты уже подходит, при прочих равных условиях перечисленные направления должны быть закрыты в первую очередь.

Первичное обобщение данных в платежном календаре — задача финансовой службы или бухгалтерии. Решение о приоритетности платежей принимает лицо, ответственное за формирование платежного календаря, с учетом мнений руководителей профильных служб.

Далее обобщенные данные оцениваются с точки зрения наличия/отсутствия кассовых разрывов, наличия срочных платежей, требований руководства о наличии финансовых резервов и т. д.

Готовый платежный календарь утверждается руководителем и передается к оплате.

Но на этом работа с платежным календарем не закончена. Необходимо убедиться, что он исполняется. Причины невыполнения платежного календаря разные. Например, не хватит средств из-за незапланированного списания с расчетного счета по требованию налогового органа или, наоборот, образовался излишек в связи с поступлением незапланированных средств.

Финансовая служба (бухгалтерия) должна тщательно отслеживать исполнение платежного календаря и при необходимости корректировать данные — сокращать расходы, если по непредвиденным причинам не хватает средств, или добавлять платеж, если образовался свободный остаток.

КАК АВТОМАТИЗИРОВАТЬ ВЕДЕНИЕ ПЛАТЕЖНОГО КАЛЕНДАРЯ

Чаще всего для контроля денежных потоков организации используют Excel. На первое время этого достаточно. Excel — очень удобный инструмент для работы с массивами данных. В этой программе можно создавать максимально автоматизированные формы, быстро обрабатывать данные и получать исходный материал для анализа.

Но по мере роста предприятия, совершенствования управленческого учета, создания глубокой и разветвленной аналитики, роста объемов платежей возникает необходимость автоматизировать ведение платежного календаря и снизить трудоемкость работ. В этом случае стоит доработать автоматизированную систему бухгалтерского учета с таким расчетом, чтобы максимальный объем данных поступал в платежный календарь из данных бухгалтерского и управленческого учета, содержащихся в программе.

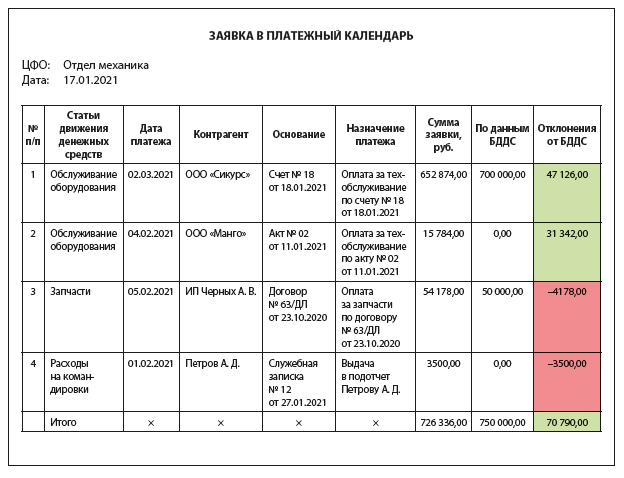

Пример 3

Чтобы упростить и автоматизировать подачу заявок в платежный календарь в автоматизированной системе бухгалтерского учета, была доработана специальная форма — заявка в платежный календарь (см. пример).

Заявку заполняют прямо в бухгалтерской системе работники профильных подразделений. Для этого им дается доступ с соответствующим урезанным набором прав. Статьи движения денежных средств выбираются строго из справочника статей движения денежных средств. Аналогично заполняется колонка «Контрагент» — из соответствующего справочника.

При формировании заявки программа сразу автоматически оценивает свободный лимит денежных средств по конкретной статье и сигнализирует цветом:

• красным, если есть перерасход бюджета и необходимо согласовать превышения;

• зеленым, если платеж «вписывается» в лимит.

Это позволяет уже на момент платежа оценивать его с точки зрения исполнения бюджета.

На этом предложения по автоматизации не заканчиваются. Например, на основании утвержденного платежного календаря можно формировать платежные поручения. Для этого в справочнике в карточке контрагента должны быть указаны необходимые реквизиты.

Возможностей и направлений автоматизации ведения платежного календаря много, какие именно выберет организация, зависит от специфики ее работы и финансовых возможностей.

Выводы

Преимущества работы с платежным календарем в том, что вы сможете:

• заранее выявлять кассовые разрывы, а значит, у вас будет время исправить ситуацию;

• рационально распоряжаться имеющимися денежными средствами;

• контролировать свободные денежные средства и получать дополнительный доход от размещения этих средств на коротких депозитах;

• контролировать выполнение бюджета денежных средств;

• при этом не упустите важные сроки платежей и избежите просрочек и штрафных санкций.

Автоматизация платежного календаря, в свою очередь, позволит проще и быстрее формировать платежный календарь, контролировать исполнение бюджета движения денежных средств и даже создавать платежные поручения.

Статья опубликована в журнале «Справочник экономиста» № 1, 2021.

Что такое платежный календарь

Платежный календарь – это краткосрочный план, в нем отражаются ожидания по ежедневным поступлениям и платежам, а также фиксируются остатки денежных средств. По функционалу и назначению, такой вид учета имеет сходство с бюджетом движения денежных средств (БДДС).

Отличительными характеристиками выступают:

-

Период планирования. Единого формата нет. Все зависит от задач предприятия и требований руководства. Составлять краткосрочный план можно на 1-3 недели или даже полтора месяца. Главное правило – выбор ближайшего периода, т. е. платежный календарь не целесообразно составлять в перспективе на 3-6 и более месяцев.

-

Непрерывность. Составлять платежный календарь необходимо постоянно. Актуальные сведения формируются еженедельно, что поможет отражать реальное финансовое положение компании и не забывать о возложенных обязательствах.

-

Регулярные корректировки. Этот процесс позволяет контролировать текущее финансовое положение и работать над проблемными направлениями. При формировании бюджета предприятия, чаще фигурируют крупные суммы – от миллиона и более. Поэтому любые погрешности, даже минимальные, могут привести к серьезным финансовым потерям. В платежном календаре их быть не должно.

-

Детализация. Платежный календарь – это не просто отражение «крупных» строк. Документ более детализирован, в нем присутствуют элементы аналитики.

Связывать БДДС и платежный календарь не рекомендуется. Но они могут дополнять друг друга.

Платежный календарь позволяет заранее спрогнозировать вероятность кассовых разрывов и принять меры для их устранения, пересмотреть очередность платежей. Для удобства составления платежного календаря воспользуйтесь специальным модулем Казначей.

Как составить платежный календарь

Составление платежного календаря осуществляется в несколько шагов.

Шаг № 1. Формирование информации о поступивших денежных средствах

На данном этапе бухгалтеру необходимо определить, кто и какую сумму должен внести на счет. Формирование информации осуществляется на базе следующих сведений:

-

Оплата от контрагентов. Уточнить информацию можно в отделе продаж.

-

Кредиты, займы и субсидии. Вопрос о необходимости взятия ссуды следует уточнить у руководителя. Сумма займа не относится к доходу, но все равно отражается в графе поступления денег.

-

Аренда, заем и другие поступления. Если предприятие сдает в аренду помещение, предоставляет деньги в залог или ожидает возмещения ущерба, эти сведения также нуждаются в обязательном отражении в платежном календаре.

Шаг № 2. Сбор предстоящих платежей

На данном этапе бухгалтеру необходимо собрать всю информацию по отделам предприятия и провести аккумуляцию сведений о платежах. В список платежей входят: заработная плата, налоговые выплаты, обязательные взносы, оплата поставок и аренды и т. д.

После сбора всех предстоящих платежей необходимо распределить их по дням. Оплату рекомендуется устанавливать на последний из возможных дней по условиям расчетов.

Важно! Особое внимание стоит уделить платежам, которые совпадают с выходными днями. Например, выплату зарплаты нужно провести в пятницу, выплату налогов – перенести на понедельник.

Шаг № 3. Анализ расходов

Все платежи необходимо разделить на две группы: платежи, которые необходимо платить строго в срок и платежи, оплату которых можно отложить. Такое разделение очень важно, ведь не все виды обязательств могут быть отложены.

Чаще просрочка приводит к серьезным неустойкам и введению штрафных санкций. Переносить нужно те платежи, просрочка по которым не приведет к проблемам.

Что входит в данную категорию? Например, оплата сырья и подобные направления услуг. Отложить не получится заработную плату, налоговые выплаты, кредиты и т. д.

«Казначей» — централизованное управление денежными средствами

Модуль «Казначей» позволяет задавать лимиты платежей, создавать и согласовывать заявки на оплату, формировать платёжный календарь и реестры платежей.

Какие могут возникнуть сложности

-

Проблема № 1. При формировании календаря, поступления не всегда относятся к категории платежей. Что это означает? Нулевое сальдо не нужно планировать на конец дня, особенно, если по договору с банком оговорен неснижаемый остаток на счете. Помнить об этом параметре необходимо.

-

Проблема № 2. Трудности часто возникают в процессе распределения платежей. В первую очередь необходимо платить по тем направлениям, где невозможна отсрочка. Это актуально в том случае, если финансов не хватает на выполнение долговых обязательств.

Как правильно распределить платежи? Кредиторов необходимо ранжировать по следующему принципу:

-

Наличие законных санкций за отсутствие своевременных выплат. Если неустойка сопровождается административным штрафом или уголовным преследованием, долговое обязательство нужно выполнить в полной мере.

-

Значимость контрагента. Если контрагент ключевой, например, поставляет основное сырье, без которого невозможна нормальная работа предприятия, то следует в первую очередь выполнить долговые обязательства перед ним.

-

Размер штрафов. Если штрафные санкции минимальные, можно немного отсрочить выплату. При серьезных штрафах, этого делать не рекомендуется.

-

Репутация компании. Если несвоевременное выполнение долговых обязательств чревато негативным влиянием на репутацию, платежи лучше не затягивать. При наличии серьезных штрафных санкций сохраняется вероятность не только потерять репутацию, но и, например, попасть в Реестр недобросовестных поставщиков и подрядчиков.

Ведение платежного календаря позволит не только систематизировать выплаты, но и избежать кассовых разрывов. Помогут в этом адаптированные программы, в частности, модуль Казначей.

Программное обеспечение позволяет вести централизованное управление денежными средствами, вне зависимости от рода деятельности предприятия. Благодаря модулю «Казначей» можно задавать лимиты платежей, создавать и согласовывать заявки и формировать платежный календарь.

Программа подходит для финансово-экономических подразделений предприятия. Может функционировать самостоятельно, а также легко встраивается в любую конфигурацию 1С.

Узнайте за пять минут: нужно ли вам автоматизировать управленческий учет

Сократите расходы на персонал — забирайте бесплатный чек-лист.

Подарок: 30 дней теста программы ФинОфис на вашей базе — бесплатно

Заполните форму ниже:

-

Что такое платёжный календарь организации и для чего он нужен

-

Содержание платёжного календаря

-

Как составить платёжный календарь денежных средств

-

Контроль исполнения ПК

-

Пример заполнения и ведения платёжного календаря

-

Как сформировать плановый платёжный календарь в Excel

-

Чем отличается платёжный календарь от бюджета движения денежных средств

Что такое платёжный календарь организации и для чего он нужен

Платёжный календарь — это краткосрочный план компании. В специальной таблице, с разбивкой по дням, отражают приход и расход денег на опредёленный период в будущем. В плане нужно указывать ожидаемые суммы поступлений от покупателей и плановые перечисления поставщикам.

Платёжный календарь компании содержит также данные об остатках денежных средств на начало и конец каждого рабочего дня планируемого периода (это может быть неделя, декада, месяц).

Необходимость в платёжном календаре

hidden>

Правильно заполненная форма позволяет своевременно исполнять взятые на себя финансовые обязательства перед контрагентами и кредиторами предприятия. Кроме этого, оперативный платёжный календарь способен помочь с решением проблем по кассовым разрывам. При недостатке средств на расчётном счёте, фирма не сможет вовремя:

- расплатиться с поставщиками;

- выплатить заработную плату сотрудникам;

- погасить кредиты и проценты;

- перечислить налоги и обязательные платежи.

И, как результат, — арест расчётного счёта и временный паралич деятельности. Допускать кассовые разрывы нельзя. Поэтому очень важно правильно планировать потоки денежных средств по операционной деятельности и источники покрытия их возможного дефицита (краткосрочные кредиты и овердрафты).

Содержание платёжного календаря

Планированием платёжного календаря занимается бухгалтер или экономист, ответственный за финансовую деятельность организации. В крупных компаниях и в холдингах эта деятельность подконтрольна финансовому директору.

Такой инструмент, помимо борьбы с кассовыми разрывами, помогает оперативно управлять финансами. В платёжный календарь, составленный на календарный месяц, включаются данные о:

- поступлениях денег от клиентов;

- планирующихся к оплате суммах поставщикам;

- налоговых платежах;

- просроченных выплатах;

- ещё не поступивших на расчетный счёт инкассированных суммах;

- планируемых к зачислению средствах согласно договорам эквайринга.

Платёжный календарь и план движения денег очень актуален для организаций малого и среднего бизнеса, поскольку у них часто возникают ситуации с нехваткой денежных средств.

Крупным компаниям ПК позволяет эффективно распределять средства между структурными подразделениями и филиалами, а также значительно упрощает контроль за финансами.

Формат документа

hidden>

ПК составляется в виде таблицы, по которой наглядно видно, в каком из предстоящих дней компания столкнётся с дефицитом средств для покрытия текущих расходов. Благодаря плановому платёжному календарю руководитель организации увидит предстоящие кассовые разрывы, и сможет заранее к ним подготовиться:

- например, договорится с поставщиком об отсрочке платежа;

- или предложит покупателю скидку за авансовое перечисление;

- или перенесёт покупку дорогого актива на более поздний срок.

Таким образом он сохранит репутацию компании — а это очень важно в условиях высокой рыночной конкуренции.

Таблицу можно составить в Excel, сформировать в специальных приложениях для ведения бюджета или в бухгалтерской программе.

Пример платёжного календаря

Как составить платёжный календарь денежных средств

Заполнить форму ПК не сложно. В документе отражаются следующие данные:

- статьи доходов или расходов;

- наименование проекта под который составляется ПК;

- контрагенты;

- даты поступления или перечисления денежных средств;

- суммы расхода или прихода денежных средств;

- важные пояснения для статей платёжного календаря.

Список далеко не полный, его можно дополнять другой нужной информацией или сокращать, при необходимости. Например, иногда бывает необходимо

- выделить крупных клиентов;

- распределить данные по филиалам;

- указывать центры финансовой ответственности;

- разделить платежи по разным ставкам НДС или расчётным счетам.

Чтобы систематизировать работу с ПК, желательно утвердить регламент платежей по предприятию. Это внутренний документ, в котором прописывается порядок сбора и утверждения заявок на расходы в соответствии с утверждённым бюджетом. Руководители структурных подразделений, в пределах выделенных лимитов, могут расходовать средства на поддержание деятельности компании.

В регламенте нужно прописать приоритетность платежей. При недостатке средств финансист сможет регулировать платежи в соответствии с утверждённой очерёдностью. Например, наивысший приоритет будет для уплаты налогов, заработной платы и процентов по кредитам.

Самое трудное в подготовке платёжного календаря – это наполнение его плановыми показателями. Часто возникают сложности с выяснением сумм и даты ожидаемых поступлений и платежей по дням месяца. Чтобы составить план, понадобится помощь сотрудников всех основных подразделений предприятия:

| Наименование структурного подразделения | Тип заявки |

|---|---|

| Отдел продаж | Календарный план поступлений от покупателей |

| Отдел материально-технического снабжения | Планируемые объёмы закупки сырья, материалов, товаров |

| Административно-хозяйственный отдел | Хозяйственный инвентарь, затраты на обслуживание здания, коммунальные расходы |

| Отдел маркетинга | Сведения по финансированию рекламных акций |

| Инженерная служба | Расходы на обслуживание и ремонт оборудования |

| Бухгалтерия | Планируемые к перечислению: заработная плата, налоги, сборы, проценты и кредиты |

| Отдел капитального строительства | Расходы по капремонту или возведению зданий и сооружений |

Собранную информацию надо разбить по контрагентам и статьям расходов. Распределить налоги поможет налоговый календарь. Дни выплаты аванса и заработной платы указаны в коллективном договоре. Далее вам остается разнести все перечисления по конкретным дням и строкам платежного календаря.

После этого появится возможность сравнить приходы с расходами. Станет ясна реальная картина – в какие из дней может возникнуть дефицит денег.

Далее нужно проанализировать все планируемые расходы по приоритетности. Что-то передвинуть, от чего-то отказаться.

Нужно учитывать «репутационные» платежи — их можно просрочить, но это повлияет на имидж компании в будущем. Например, первые закупки у крупного холдинга, с которым планируется работать на постоянной основе.

Контроль исполнения ПК

После заполнения плановых показателей финансист должен отслеживать исполнение ПК. Для этого нужно выгрузить данные по расчётному счёту в программе «банк-клиент». Обороты по кассе берутся из бухгалтерской программы. Можно делать это ежедневно или по итогам недели.

Специалист сравнивает фактические показатели денежных потоков с плановыми, и выявляет отклонения. Таким образом, он постоянно контролирует финансовое положение компании и выявляет возможные кассовые разрывы. При отклонении показателей доходности, он связывается с работниками отдела продаж чтобы активизировать работу по поступлению денег.

Сумма плановых платежей поставщикам иногда превышает размер поступлений. Это нормально, если компания в состоянии оплачивать нехватку за счёт остатков денежных средств на банковском счёте или овердрафтного кредита.

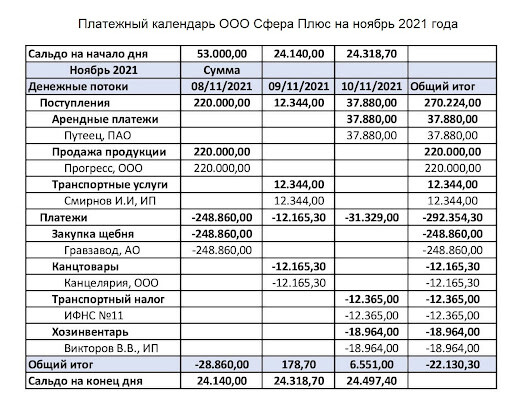

Пример заполнения и ведения платёжного календаря

Финансист ООО «Сфера Плюс» составил платёжный календарь на месяц. Он собрал все платежи со структурных подразделений в одну таблицу и распределил их по дням. Для упрощения покажем часть календаря — первую декаду:

| Статья | 1.10.21 | 4.10.21 | 5.10.21 | 6.10.21 | 7.10.21 | 8.10.21 |

|---|---|---|---|---|---|---|

| Остаток денег на начало дня | 153000 | 116000 | 132500 | 122500 | -65000 | 8000 |

| Поступления от продаж | 75000 | 18000 | 62000 | 0 | 93000 | 68000 |

| Закупка сырья и материалов | 112000 | 0 | 0 | 0 | 20000 | 0 |

| Хозяйственные расходы | 0 | 1500 | 0 | 7500 | 0 | 8000 |

| Налоги | 0 | 0 | 72000 | 0 | 0 | 0 |

| Зарплата | 0 | 0 | 0 | 180000 | 0 | 0 |

| Уплата процентов за кредит | 0 | 0 | 0 | 0 | 0 | 6000 |

| Остаток денег на конец дня | 116000 | 132500 | 122500 | -65000 | 8000 | 62000 |

Выяснилось, что 6 октября возможен кассовый разрыв — нужно выплачивать заработную плату, а достаточных денег на счёте не будет. Финансист обратился к менеджерам продаж чтобы они договорились с покупателем о переносе оплаты за товар на один день раньше, не 7, а 6 октября. Переговоры прошли успешно, и ПК удалось сбалансировать:

| Статья | 1.10.21 | 4.10.21 | 5.10.21 | 6.10.21 | 7.10.21 | 8.10.21 |

|---|---|---|---|---|---|---|

| Остаток денег на начало дня | 153000 | 116000 | 132500 | 122500 | 28000 | 8000 |

| Поступления от продаж | 75000 | 18000 | 62000 | 93000 | 0 | 68000 |

| Закупка сырья и материалов | 112000 | 0 | 0 | 0 | 20000 | 0 |

| Хозяйственные расходы | 0 | 1500 | 0 | 7500 | 0 | 8000 |

| Налоги | 0 | 0 | 72000 | 0 | 0 | 0 |

| Зарплата | 0 | 0 | 0 | 180000 | 0 | 0 |

| Уплата процентов за кредит | 0 | 0 | 0 | 0 | 0 | 6000 |

| Остаток денег на конец дня | 116000 | 132500 | 122500 | 28000 | 8000 | 62000 |

По итогам 1 декады октября получилось следующее:

| Статья | 1.10.21 | 4.10.21 | 5.10.21 | 6.10.21 | 7.10.21 | 8.10.21 |

|---|---|---|---|---|---|---|

| Остаток денег на начало дня | 153000 | 116000 | 132500 | 122500 | 28000 | 8000 |

| Поступления от продаж | 75000 | 18000 | 62000 | 93000 | 0 | 0 |

| Закупка сырья и материалов | 112000 | 0 | 0 | 0 | 20000 | 0 |

| Хозяйственные расходы | 0 | 1500 | 0 | 7500 | 0 | 0 |

| Налоги | 0 | 0 | 72000 | 0 | 0 | 0 |

| Зарплата | 0 | 0 | 0 | 180000 | 0 | 0 |

| Уплата процентов за кредит | 0 | 0 | 0 | 0 | 0 | 6000 |

| Остаток денег на конец дня | 116000 | 132500 | 122500 | 28000 | 8000 | 2000 |

Запланированный на 8 октября платёж не поступил, в связи с этим пришлось в первую очередь уплатить проценты за кредит, так как это более приоритетный платёж. Оплату хозяйственных расходов перенесли на более поздний срок.

Как сформировать плановый платёжный календарь в Excel

Это самый простой способ формирования ПК — без применения специальных программ и шаблонов.

В файле нужно создать два листа:

- реестр платежей;

- платёжный календарь для организации.

Реестр платежей заполняется следующим образом:

Реестр платежей ООО «Сфера Плюс»

Нужно отформатировать его как таблицу, установить фильтры, чтобы легко найти нужные данные. Суммы по поступлениям ставятся положительные, по платежам — отрицательные.

На 2 листе формируется платёжный календарь — как сводная таблица из показателей реестра платежей (Вставка — Сводная таблица — Выбрать диапазон).

Денежные потоки, статьи, контрагенты переносятся в строки, дата — в столбцы, сумма — в значения. Получится вот такая таблица:

Платёжный календарь для руководителя ООО «Сфера Плюс»

Добавить строки «Сальдо на начало дня» и «Сальдо на конец дня», связать их формулами:

Сальдо на конец дня = Сальдо на начало дня + Поступления – Платежи;

Сальдо на начало текущего дня = Сальдо на конец предыдущего дня.

Очень удобно — когда заполняют реестр платежей, данные автоматически переносятся в платёжный календарь. Не надо делать двойную работу.

Чем отличается платёжный календарь от бюджета движения денежных средств

Не надо путать ПК и БДДС — это разные инструменты планирования со своими конкретными целями.

ПК — это оперативный, краткосрочный документ, его цель — не допустить кассовых разрывов. Пользователю ПК нужно, чтобы суммы и сроки платежей были максимально точными. Ему надо знать откуда и куда пойдут деньги.

БДДС формируют на длительный срок — от года и больше. Он носит стратегический характер. Не важно от кого придут и куда уйдут деньги. Денежные потоки не детализируются. Цель БДДС — определить платёжеспособность фирмы и выявить потребность в заёмных средствах на период планирования.

ПК формируют на основании фактических данных (заключённых договоров, счетов на оплату, накладных, и т.д.), а БДДС — на основе расчётов и экспертных данных.

Планирование денежных потоков в разбивке по дням – задача платежного календаря. Этот «младший брат» бюджета движения денежных средств поможет заранее увидеть кассовый разрыв. Значит, предпринять меры к его устранению. Читайте в статье об этапах формирования и скачивайте образец документа.

Платежный календарь – это

Краткосрочный план, в котором организация отражает ожидаемые ежедневные поступления, платежи и остатки денег.

От бюджета движения денежных средств (БДДС) он отличается следующим:

- периодом планирования. Нет единого мнения о том, каким он должен быть. Кто-то из специалистов формирует документ на неделю, кто-то на 20 дней или на полтора месяца вперед. Но верно правило: это всегда ближайший период к текущей дате. Нет смысла разрабатывать документ на квартал и тем более на год;

- непрерывным характером формирования. Напрямую связано с предыдущей характеристикой. На каждую неделю нужен свой актуальный календарь. Поэтому подход «составить раз в год и забыть» – не про него;

- постоянно вносимыми корректировками. Считается: чем меньше корректировок вносится в бюджеты организации, тем качественнее налажен процесс бюджетирования и нет притягивания «за уши» плана к факту. В отношении платежного календаря – все иначе, и без постоянных корректировок не обойтись. Бюджеты формируются в тысячах или даже миллионах рублей. Погрешность всего в 1% при таких объемах выливается в значимые суммы. В календаре таких вольностей быть не может. Поэтому постоянная его актуализация и приведение плановых остатков денег к фактическим – обычная практика;

- большей детализацией. В бюджете строки показываются укрупненно. Например, «Налоги» или «Приобретение материалов». Для календаря такого недостаточно. Приводится дополнительная аналитика в разрезе контрагентов, видов оплачиваемых услуг, наименований расчетных счетов и т.п. Кроме того, оправдана внутренняя увязка календаря с БДДС.

Как разработать и применять платежный календарь

Перед тем, как разработать платежный календарь, ответьте на три вопроса:

- какой будет его форма?

- на основании чего и как он будет заполняться?

- когда будут вноситься корректировки?

Ответы на них – это, по сути, три этапа к его формированию и применению. Давайте подробнее разберемся с каждым.

Этап 1. Разрабатываем форму платежного календаря

Универсального рецепта для формы нет. Каждый специалист создает документ «под себя», руководствуясь своими предпочтениями. Но есть несколько советов от практиков, которые помогут определиться с вариантом, подходящим именно вам.

Совет 1.1. Для строк берите за основу БДДС. Детализируйте, но не выделяйте лишнее

Платежный календарь – это своеобразная расшифровка бюджета на ближайший период. Логично, что названия строк в документах должны совпадать.

Крупные статьи БДДС детализируйте подстатьями, но в разумной мере. Иначе календарь станет громоздким и неудобным в заполнении и анализе. Воспользуйтесь принципом существенности: когда суммарный оборот по статье не более 5% за отчетный период, то для нее не нужна отдельная строка. Включайте ее значения в прочие платежи или поступления. Подход не касается стратегически важных или особых для компании операций, например, трат на благотворительность.

Избегайте и другой крайности: раздувание статей «Прочее». Они не должны оказаться больше 10% от общих поступлений и выплат.

Совет 1.2. В колонках указывайте все предстоящие дни

Даже выходные и те, в которые не ожидается движение денег в организации. Так проще не запутаться.

Если формируете календарь в Excel или Google Таблицах, то колонки для нерабочих дней выделяйте другим цветом.

Совет 1.3. Обеспечьте связь с БДДС по суммам лимитов

Добавьте колонку, в которую будут переноситься бюджетные остатки по конкретной статье. Этим реализуете оперативный контроль за тем, допустимы ли траты и сколь велико на данный момент отклонение от ожидаемых за год поступлений.

Совет 1.4. Если расчетных счетов несколько, то продумайте механизм включения их в календарь.

В Excel это можно реализовать так:

- после колонки каждого дня добавляйте еще одну с раскрывающимся списком названий расчетных счетов;

- для корректного расчета остатков в разрезе счетов используйте функцию СУММЕСЛИ.

Этап 2. Определяемся с методикой заполнения платежного календаря

Данный этап – самый сложный во всем процессе. Вот советы, которые помогут в его реализации.

Совет 2.1. Установите, что будет информационной базой

В календаре – два основных блока: поступления и платежи. У каждого – свои особенности формирования.

Поступления от контрагентов заполняются на основании:

- либо заключенных с ними договоров и сроков оплаты, которые указаны в них;

- либо на основании БДДС.

Предпочтительнее первый вариант, ведь он точнее. Но он работает не для всех организаций. Например, в розничной торговле неизвестно заранее, какая сумма придет от покупателей на счета и в кассу организации в каждый день. Проблему решают так: из БДДС берут поступления за конкретный месяц и делят их на количество рабочих дней в нем.

Платежи формируются по следующим документам:

- бухгалтерские расчеты. Это сведения об авансе и окончательном расчете по зарплате, о начисленных страховых взносах и налогах;

- договоры с поставщиками и подрядчиками. В небольших организациях их достаточно, чтобы корректно составлять платежный календарь;

- заявки на оплату и реестры платежей. Когда подразделений в компании много, то в оборот вводятся подобные документы. Их цель унифицировать и обобщить информацию из договоров для быстрого принятия решения об оплате и включения ее в календарь. Смотрите на схемах ниже, какая информация может быть в них представлена.

.png)

Рисунок 1. Заявка на платеж и реестр платежей: реквизиты

Совет 2.2. Делайте поправку по суммам поступлений

Если в организации покупатели часто нарушают сроки оплаты, то откорректируйте поступления.

В некоторых компаниях намеренно переносят договорные даты в платежном календаре на более поздние. При этом ориентируются на сложившийся средний процент задержек. Например, деньги от контрагента должны прийти в течение 20 дней после отгрузки. Средняя задержка по оплате составляет 10%. Значит, сумму сдвигают на два дня по отношению к крайней договорной и ставят на 22-й день. Такой подход снижает риск наступления кассового разрыва.

Совет 2.3. Если составляете календарь в Excel, то ведите его в течение года в одном файле или даже на одном листе.

Это поможет видеть повторяющиеся платежи и быстрее их планировать. Чтобы данные за предыдущие месяцы не мешали, сверните их с помощью функции «Скрыть».

Совет 2.4. Вносите в календарь цифры в рублях

Так точно не проглядите нехватку денег, которая исчисляется десятками тысяч.

При необходимости перевести рублевый формат в Excel в тысячный или миллионный, воспользуйтесь алгоритмом со схемы.

.png)

Рисунок 2. Перевод цифр в тысячный или миллионный формат в Excel

Совет 2.5. Напишите регламент формирования платежного календаря

Для небольшой организации такой документ может оказаться излишним. Когда все договоры, счета и платежи сосредоточены в руках одного или максимум двух бухгалтеров, то регламентировать попросту нечего. Для крупного предприятия – это, напротив, возможность четко определить правила игры для всех сотрудников и достичь бесперебойности в процессе формирования календаря.

В регламенте зафиксируйте:

- кем и с какой частотой календарь будет формироваться;

- откуда будет собираться информация о плановых поступлениях;

- кто вправе формировать заявки на платеж, с кем они согласовываются, в какое время передаются исполнителям для перевода денег;

- как контролировать целесообразность платежа и что делать, если он превышает лимит по соответствующей бюджетной статье;

- кому платить первому, если остаток средств не позволяет заплатить всем;

- каков неснижаемый остаток по кассе и расчетным счетам;

- когда плановые цифры в календаре будут корректироваться с учетом факта;

- кто и когда проведет анализ отклонений, как обобщит полученные результаты, кому их передаст и т.п.

Дальше некоторых из этих моментов мы рассмотрим подробнее.

Этап 3. Устанавливаем частоту корректировок календаря и проведения план-фактного анализа

Распространенная практика – это ежедневная актуализация документа. В конце рабочего дня плановые цифры меняются на фактические на основании банковских выписок и кассовой книги. Благодаря этому остаток на начало всегда показывает реальную ситуацию с деньгами.

Но такой подход – не единственный. Есть немало специалистов, предпочитающих делать еженедельные корректировки. Этим экономится время, но снижается информационная отдача от календаря.

Важный момент его применения – систематические проведение анализа отклонений. Он помогает:

- контролировать ситуацию с расчетами на предприятии. Понимание сути проблемы – ключ к ее решению. По календарю легче увидеть, сколь серьезна ситуация с нарушением сроков оплаты со стороны дебиторов. Значит, проще наметить план действий по решению проблемы;

- осознать сложности с соблюдением бюджетных лимитов. Бюджетирование как процесс оправданно, только если реальность не далеко уходит от плановых величин. Платежный календарь дает оперативный ответ на вопрос: насколько организация придерживается собственных планов по поступлениям и тратам;

- предвидеть «кассовые разрывы» и заранее их закрывать. Для этого в компаниях меняют политику расчетов с покупателями и поставщиками, подключают банковский овердрафт, ранжируют клиентов по категориям и договариваются об отсрочке и т.п.

Сложности при формировании платежного календаря

Рассмотрим лишь два момента. Они оба технического характера.

Первый. Поступления не всегда следует полностью выбирать платежами

Не планируйте нулевое сальдо по деньгам на конец дня, если по договору с банком оговорен неснижаемый остаток на счете. Помните о нем и фиксируйте его в календаре. Если счетов несколько, значит, отмечайте лимиты по каждому из них.

Второй. Продумайте, кому платить первому, когда денег на покрытие текущих обязательств не хватает

Для этого ранжируйте кредиторов исходя из следующего:

- есть ли законодательные санкции за задержку платежа? Например, несвоевременная выплата зарплаты чревата административным штрафом или даже уголовным преследованием, а за неуплату налогов заблокируют счета;

- насколько значим контрагент и то, что он поставляет предприятию? Не остановит ли задержка с оплатой хозяйственную деятельность организации?

- сколь высоки штрафы за просрочку по договору? Если они меньше ставки по кредиту, то пометьте это особо;

- высок ли риск серьезно повредить репутации компании? Например, из-за неоплаченной своевременно поставки сорвать сроки реализации госконтракта и попасть в Реестр недобросовестных поставщиков и подрядчиков.

Исходя из полученных ответов определите, чей платеж не может ждать, а с кем попробовать договориться об отсрочке. На схеме мы привели один из подходов к ранжированию контрагентов. Используйте его для разработки своего варианта.

.png)

Рисунок 3. Вариант ранжирования предстоящих платежей кредиторам

Платежный календарь: пример составления

Скачайте наш пример платежного календаря в Excel. В нем мы учли все то, что написали выше. Например, ввели колонку с лимитами из БДДС и возможность выбирать расчетный счет по каждой денежной операции. А еще заполнили типовой набор поступлений и платежей для производственной компании.

Возможно, для кого-то это лишние опции. А кому-то, напротив, потребуется что-то добавить. Помните: платежный календарь не имеет унифицированный формы. Он настраивается под потребности конкретной организации и предпочтения специалиста.

На рисунке 4 – скриншот созданного документа.

.png)

Рисунок 4. Платежный календарь: образец

Платежный календарь – важный инструмент для предотвращения кассовых разрывов. Кроме того, он помогает оперативно контролировать соблюдение бюджетных лимитов в отношении трат. Время, потраченное на его формирование и актуализацию, с лихвой окупится снижением риска блокировки счетов, получения административных штрафов за несвоевременные расчеты с бюджетом и работниками, а также пеней за несоблюдение договорных условий.