Когда начинающий предприниматель открывает собственное дело, часто возникают ситуации, при которых развитие бизнеса идет не по плану. Эту проблему можно предотвратить, если использовать метод финансового планирования и экономического моделирования. По статистике, 95% стартапов, не имеющих финансового плана, обречены на провал. Многие бизнесмены сталкиваются с проблемами в плане грамотного распределения средств и появлением дополнительных, незапланированных расходов. Чтобы не попадать в такую ситуацию, всегда нужно планировать и рассчитывать ресурсы заранее. Разобраться в финансовом планировании и юнит-экономике не так уж сложно.

Что такое финансовое планирование и кому оно пригодится

Финансовое планирование подразумевает определение краткосрочных и долгосрочных целей. На основании этих целей разрабатывается план, согласно которому будет осуществляться дальнейшее развитие и рост компании. По сути, это управление деньгами предпринимателя. Все вложения, ожидаемые доходы, запланированные и незапланированные расходы нужно считать и быть готовым к возникновению нетипичных ситуаций. Без финансового планирования бизнесу грозит неудача в виде невыплаченных кредитов, долгов, кассовых разрывов, что чревато банкротством и закрытием фирмы.

Обычно финансовый план составляют на один год с подробным описанием действий на каждый месяц. Но также бывают варианты, когда планирование производится на более длительный срок, например, на 5 лет. Намечать определенные задачи по развитию бизнеса менее чем на один год бессмысленно. Если план разрабатывается на 3-6 месяцев, то не учитывается сезонность спроса и другие факторы. Это может привести к сложностям и неудачам.

Создание финансового плана будет полезно для всех предпринимателей, занятых в малом, среднем и крупном бизнесе. Для тех, кто ведет деятельность в офлайне и тех, кто предпочитает работать в сфере e-commerce, наличие такого документа может значительно облегчить процесс достижения бизнес-целей и минимизировать риски возникновения неудач.

Как провести финансовое планирование

Прежде чем начать составлять план, нужно ответить на два вопроса. Они помогут владельцу бизнеса максимально точно определить цели:

- Зачем предпринимателю нужен этот бизнес? Ответ на этот вопрос подразумевает личную цель человека или группы лиц, которые задумали создать собственное дело. Благодаря ответу на этот вопрос у руководителя появится понимание, зачем все это нужно, и будет проще планировать дальнейшие шаги.

- Какую пользу людям будет приносить бизнес? Ответ на данный вопрос является целью бизнеса. У любого коммерческого проекта должна быть цель. И когда предприниматель осознает, зачем и для кого он это затеял, кто будет интересоваться услугами компании и какую пользу из этого вынесут для себя клиенты, тогда становится ясно, каким образом продвигать услуги и на чем делать акцент.

Перед планированием важно провести анализ целевой аудитории. Это нужно для того, чтобы понять, где искать клиентов, чем можно их заинтересовать. На начальном этапе не обязательно проводить углубленный анализ ЦА. Достаточно обозначить потенциальных покупателей с помощью маркетингового инструмента, проведя исследование по технике «5W»:

- what — что продается?

- who — кто покупает?

- why — почему это покупают?

- when — когда это покупают?

- where — где это покупают?

Полученные данные для удобства можно занести в таблицу, чтобы периодически обновлять результаты и иметь возможность проводить сравнительный анализ.

Шаг 1. Разработка или обновление бизнес-плана компании

Бизнес-план является стратегически важным документом для любой компании. Поэтому без этого документа будет крайне сложно достичь намеченных целей. Нет смысла планировать периодические и единоразовые расходы, если бизнес-план устарел или вовсе отсутствует. Срок окупаемости вложений должен быть рассчитан максимально точно.

Отталкиваясь от уже готового бизнес-плана организации, нужно ответить на ряд вопросов, которые помогут определить порядок действий в следующем шаге:

- Планируется ли расширение/масштабирование бизнеса в ближайшие полгода?

- Потребуется ли закупка специального оборудования и другой вспомогательной техники?

- Планируется ли расширение штата и потребуется ли набор новых сотрудников?

- Потребуется ли привлечение новых ресурсов для развития бизнеса и его успешного ведения?

- Как финансовое планирование должно повлиять на прибыль компании и статью расходов?

- Понадобится ли дополнительное финансирование в лице спонсоров, инвесторов или кредиторов? Если да, то какая сумма?

Шаг 2. Проведение прогнозирования на ближайший месяц

Будет хорошо, если этот шаг выполнять ежемесячно, независимо от того, проводится финансовое планирование или нет. Финансовый прогноз на месяц должен включать в себя данные о планируемых расходах: закупка расходных материалов, зарплата сотрудникам, затраты на транспортные и коммунальные расходы. Сведения об ожидаемой прибыли тоже необходимо внести в прогноз. Помимо основных расходов в любой момент могут возникнуть неожиданные траты, поэтому незапланированные издержки нужно учитывать.

Если организация небольшая и ее финансовые возможности весьма ограничены, можно делать прогноз на каждую 1-2 недели. Такой подход позволит руководителю рассчитывать будущие затраты, основываясь на данные пройденных этапов. Важно после каждого мини-прогнозирования извлекать выводы и оценивать последствия прошедшей недели.

Шаг 3. Определение источников финансирования

На основе данных из предыдущих шагов определяются потребности и сумма вложений, необходимая для реализации задуманного. Вопрос финансирования является очень важным и решать его нужно заранее, чтобы потом не возникло проблем с деньгами. Стоит обсудить этот момент с партнерами по бизнесу, инвесторами или обратиться в банк за получением кредита.

Шаг 4. Планирование действий на случай непредвиденных обстоятельств

Никто не застрахован от неожиданных ситуаций. Поэтому нужно подумать, что будет делать руководитель, если в организации наступят тяжелые времена. В случае ухудшения финансового положения должен быть запасной вариант действий и подушка безопасности в виде денежной суммы. Часто на случай непредвиденных обстоятельств предприниматели открывают вклад, который в случае необходимости можно обналичить или обращаются в банковские организации за выдачей небольшого кредита.

Шаг 5. Мониторинг результатов

В зависимости от того, на какой срок был составлен финансовый план, необходимо регулярно оценивать результаты: раз в 1-2 недели, каждый месяц или каждые полгода. Главным показателем успешного планирования служат цифры прогнозируемых и реальных значений. Данные о планируемых и фактических расходах, доходах будут отклоняться. Необходимо проанализировать, насколько эти данные отличаются и скорректировать стратегию на следующий период. Такой несложный, но эффективный метод как постоянный мониторинг результатов позволяет вернуть и направить бизнес на нужный путь, если произошли какие-то изменения, повлекшие за собой отклонения от первоначальной цели.

Самым простым и удобным вариантом является использование таблиц в Exсel или Google Docs. Финансовое планирование можно выполнять без подключения дополнительных платных сервисов, просто внося необходимые данные в таблицу. Для тех, кто хочет максимально упростить данный процесс и протестировать возможности программ, существуют специальные сайты, с помощью которых можно определить новые точки роста снизить расходы и получать больше прибыли.

Список сервисов для финансового планирования бизнеса:

- Brizo;

- Adesk;

- ПланФакт;

- КУБ24;

- Flowlu;

- Финтабло;

- Финансист;

- Seeneco;

- Planior;

- СКИФ;

- Finmap.online;

- Финолог;

- Управленка;

- Простоплан;

- Finance Controlling;

- ABM Cashflow;

- Flores;

- Infin.money;

- QuickBooks;

- NetSuite;

- Zoho Books.

Как быстро и легко составить финансовый план на год

Прежде всего, нужно составить некую бизнес-модель компании, где подробно и точно расписать цели и задачи организации, сегменты и портреты целевой аудитории. Также важно определить и согласовать показатели, по которым будет оцениваться работа всей компании в целом, отделов и отдельных сотрудников. Благодаря готовым показателям в дальнейшем будет проще выявить, насколько эффективным был финансовый план, стоит ли его корректировать или можно оставить ту же методику его составления.

В документе, где будет находиться все планы, цели и расчеты, рекомендуется завести отдельные таблицы для учета расходов на зарплату сотрудников и обеспечение их рабочих мест. Таблицу с возможными ресурсами тоже стоит вынести отдельно. Так будет проще контролировать и планировать расходы, чтобы не держать часть информации в голове. Также необходимо записывать все, даже незначительные суммы трат.

Перед тем, как планировать сумму дохода, неплохо бы проанализировать цены конкурентов, чтобы не продешевить и не оказаться самым дорогим брендом среди соперничающих фирм. Цены на товары или услуги организации должны находиться в средней ценовой категории.

Чтобы быстро посчитать прибыль за определенный период, нужно знать точное количество клиентов. Сначала вычисляют среднее число клиентов, затем сумму среднего чека. После этого необходимо умножить полученные числа друг на друга. А чтобы легко вычислить сумму вложений в бизнес, можно из суммы доходов вычесть сумму расходов. Налоги на прибыль тоже стоит учитывать и вносить в статью ежемесячных расходов.

Что такое юнит-экономика и зачем она нужна

Под понятием юнит-экономики подразумевается способ планирования и моделирования бизнеса, при котором расходы и доходы раскладываются по молекулам. С помощью такого подхода можно спрогнозировать прибыль компании, основываясь на анализе одной единицы товара или одного клиента. Термин юнит в данном контексте означает базовую единицу, благодаря продаже этой единицы организация получает доход и этот доход можно увеличивать при условии выполнения определенных действий.

Плюсы юнит-экономики в том, что решения о масштабировании бизнеса принимаются взвешенно, на основе четких показателей. Это значительно сокращает риск неудач в будущем. Руководителю становится проще понимать и выявлять слабые места компании, точки роста организации. Вопросы доходности и рентабельности фирмы обретают ясные очертания благодаря прозрачности прогнозирования и действий по увеличению прибыли. Также юнит-экономика может стать своеобразным козырем для предпринимателя в условиях приближающегося и действующего кризиса.

Считать юнит-экономику нужно затем, чтобы понимать, в какую сторону движется развитие компании и движется ли оно вообще. Эффективность каналов продаж как нельзя лучше определяется именно с помощью данного подхода. Такие показатели, как точка безубыточности организации и доходность инвестиций тоже просчитываются благодаря unit-экономике. Грамотно заинтересовать инвесторов, просчитать, какую сумму нужно потратить для привлечения одного клиента и сколько таких клиентов нужно всего — в этом опять же поможет этот метод.

Как посчитать юнит-экономику

Чтобы произвести расчеты и получить нужные результаты, нужно провести предварительное исследование фирмы, чтобы определить некоторые базовые показатели. Иногда эти показатели отслеживаются постоянно. Но бывает и так, что в штате отсутствует соответствующий специалист или у маркетолога не хватает времени и средств для вычисления необходимых данных. Если нет возможности получить данные вручную, можно воспользоваться сервисами для управления бизнесом.

Базовые показатели для расчета unit-экономики:

- количество потенциальных клиентов, которые знают о существовании фирмы и о том, какие услуги или товары она продвигает;

- количество клиентов, которые совершили какое-либо касание с продуктом — заказали товар, заинтересовались предложением или сделали попытку оформления заказа;

- сумма расходов на рекламу и продвижение сайта, услуг и товаров;

- себестоимость одного продукта или услуги;

- стоимость лида — пользователя, который перешел на сайт;

- стоимость клиента, который уже совершил покупку;

- средний чек;

- среднее количество покупок одного и того же клиента за определенный период;

- бюджет — сумма вложений в бизнес за определенный период: разность между доходами и расходами;

- расходы на удержание клиента — затраты на продвижение и рекламу разделить на сумму действующих покупателей в условиях одного временного периода;

- расходы на обслуживание клиента — сумма затрат на обслуживание за определенный период: транспортировка и хранение товара, оформление возврата или возмещение морального ущерба и так далее;

- выручка за 1 месяц от одного покупателя.

Определение этих показателей будет самой сложной частью. Дальнейшие расчеты строятся на основе несложных формул. Нужны лишь правдивые и свежие данные, чтобы вычислить тот или иной показатель, относящийся к юнит-экономике.

Формулы микроэкономики

В основе юнит-экономики лежат правила и постулаты управленческого учета и формулы микроэкономики. Поэтому базовые формулы данного подхода взяты из микроэкономики. Самым главным показателем считается прибыль.

Прибыль = Выручка — Постоянные затраты — Переменные затраты

Под переменными затратами подразумевается себестоимость продукта или услуги. Постоянные затраты — это те расходы, которые являлись первоначальными вложениями в дело.

Затем нужно посчитать чистую прибыль с одной единицы товара или услуги. Для этого из полной цены продукта нужно вычесть все переменные затраты.

Теперь можно узнать, сколько юнитов нужно реализовать чтобы выйти в плюс и покрыть все существующие расходы. Для этого сумму постоянных затрат нужно разделить на чистую прибыль с одной единицы товара.

Если нет возможности, времени или желания рассчитывать все эти показатели самостоятельно, можно воспользоваться специальными сервисами, в которые встроены unit-калькуляторы:

- ueCalc;

- JetStyle;

- Lifetime Value;

- Lifetime Value;

- konovalov.biz/unitcalc;

- эксель-таблица от Ильи Красинского.

Несмотря на удобство готовых сервисов и простоту расчетов, эксперты советуют все же просчитать юнит-экономику вручную. Это нужно для того, чтобы весь процесс формирования и получения данных стал понятным для предпринимателя. Глубокое понимание процесса важно, потому что через призму собственного бизнеса владелец компании сможет получить ответы на основные вопросы, связанные с позицией фирмы на рынке, темпами развития организации и своевременным покрытием издержек.

Специалисты рекомендуют относиться к юнит-экономике как можно проще. Хотя, на первый взгляд, может показаться, что такой метод исследования и анализирования бизнеса усложняет понимание ситуации. На самом деле, все необходимые данные для расчетов находятся внутри компании: они известны и не нужно ничего придумывать. Не стоит усложнять процесс: 30-60 минут, потраченных на формулы и расчеты, могут дать развернутое и глубокое представление о бизнесе и о том, на какие аспекты следует обратить внимание в ближайшие недели или месяцы.

Подводя итоги

Используя способ финансового планирования и метод юнит-экономики в бизнесе, можно с легкостью контролировать все, что происходит внутри компании. Перечисленные маркетинговые инструменты помогают грамотно распределять финансовые потоки, следить за работоспособностью отделов и каждого сотрудника, оценивать возможности имеющихся ресурсов и держаться на плаву даже в период кризиса. Финансовый план и unit-экономика не являются панацеей, но значительно помогают руководителю работать над оптимизацией определенных процессов повышать эффективность управления компанией.

Возможно вам также будет интересно:

Аудиоверсия этой статьи

Прежде чем начать предпринимательскую деятельность, необходимо составить документ, который называется бизнес-планом. Это нужно в первую очередь для самого предпринимателя, чтобы понимать, насколько рентабельным может быть конкретный малый бизнес, сколько нужно начального капитала и через какое время это дело окупится. Также бизнес-планы составляют для будущих инвесторов, чтобы привлечь их к капиталовложению в данное дело

Содержание

Что такое бизнес-план и когда он нужен

Составление бизнес-плана самостоятельно

Ошибки при составлении бизнес-плана

Открыть бизнес онлайн

Откройте бизнес бесплатно и без визита в налоговую — через сервис от Деловой среды и Сбера

Заполнить заявку

Что такое бизнес-план и когда он нужен

Бизнес-план – документ, который описывает будущую деятельность предпринимателя. В бизнес-плане показывают, в чем заключается идея, как будут привлекаться покупатели, какие предстоят затраты, какая ожидается прибыль.

При мопощи бизнес-плана можно:

-

Найти партнеров для бизнеса.

-

Получить кредит в банке.

-

Убедить потенциальных инвесторов вложить деньги в ваше дело.

В хорошем бизнес-плане инвестор должен находит ответы на 5 вопросов:

-

Кто вы и почему у вас все получится?

-

В чем заключается ваша идея?

-

Почему вы думаете, что ваш продукт купят?

-

Как будет организован бизнес?

-

Как выглядит финансовый план проекта?

При составлении бизнес-плана используйте SWOT-анализ

Эта методика включает анализ:

– сильных сторон будущего товара или услуги – это могут быть невысокая себестоимость товара, высокое качество и многое другое, что может представить продукт с лучшей стороны;

– слабых сторон продукта (услуги) – это могут быть разного рода расходы, аренда помещения, необходимость в рекламе с нуля;

– возможностей роста бизнеса – усовершенствование технологий производства, предоставление дополнительных услуг отличного качества;

– угроз бизнеса – нестабильность экономики страны, появление большого количества конкурентов и другое.

Составление бизнес-плана самостоятельно

Бизнес-план состоит из нескольких разделов, каждый из которых нужно проработать тщательно и досконально.

Разделы бизнес-плана:

Вводная часть или резюме проекта

Раздел с описанием товара или услуги

Маркетинговый анализ и стратегия продаж

Производственный план

Организациия бизнеса

Финансовый план

Оценка предполагаемых результатов, риска и перспектив

Вводная часть или резюме проекта

В этой части бизнес-плана нужно изложить кратко – в чем суть вашей идеи, сколько нужно первоначальных инвестиций, ключевые факторы успеха, ключевые показатели эффективности. Например, срок окупаемости проекта, ожидаемую прибыль. Кроме этого, здесь нужно указать имя предпринимателя – владельца будущего дела, а также имена совладельцев при наличии таковых.

Резюме бизнес-плана лучше делать кратким – 6-7 предложений. Его прочитают все, поэтому проработайте его максимально тщательно.

Раздел с описанием товара или услуги

В этом разделе бизнес-плана необходимо представить детальную информацию о вашем продукте или услуге. Нужно описать сильные стороны продукта, чтобы объяснить, почему этот продукт лучше, чем аналогичные товары других компаний. Нужно ответить на вопросы: Какие боли закрывает продукт или услуга? Как предприниматель сможет быть лучшим среди конкурентов? И на основании чего сделаны такие выводы? По-сути здесь нужно озвучить суть вашего УТП (уникальное торговое предложение).

Открыть бизнес онлайн

Откройте бизнес бесплатно и без визита в налоговую — через сервис от Деловой среды и Сбера

Заполнить заявку

Маркетинговый анализ и стратегия продаж

В данном разделе нужно описать рынок сбыта готового продукта, емкость рынка, целевую аудиторию, конкурентов, ценовую политику. Чтобы подготовить данную часть бизнес-плана, нужно провести анализ конкурентов.

Кто ваши конкуренты? В отношении конкурентов в самом бизнес-плане кратко отразите следующее:

-

перечень конкурентов;

-

преимущества товаров конкурентов;

-

основные каналы продаж, которыми пользуются конкуренты;

-

ценовая политика конкурентов.

Затем опишите, каковы преимущества вашего товара (услуги) перед конкурентами и как вы будете использовать эти преимущества.

Каков рынок сбыта? Нужно указать географический рынок сбыта, кратко описать портрет целевого клиента. Представьте стратегию продаж – через какие основные каналы вы будете привлекать клиентов. Это может быть оффлайн, онлайн, Также можно предоставить несколько вариантов рекламы продукта. Это могут быть листовки, реклама в газетах, в социальных сетях и пр. Можно создать сайт предприятия, страничку в социальных сетях и рекламировать ее через своих знакомых и т. д.

Данная информация поможет читателям бизнес-плана оценить маркетинговые ходы, которые будут способствовать развитию бизнеса. Данную часть бизнес-плана завершите прогнозом продаж – какой объем продаж вы планируете сделать в определенный период времени. Как правило делают разбивку по месяцам, кварталам и году.

Производственный план

Данную часть бизнес-плана нужно делать независимо от того, будете вы производить товар или оказывать услуги. Тут важно показать, что требуется для производства товара или услуги. В этой части бизнес-плана можно отразить:

-

какие технологии вы планируете использовать;

-

какое оборудование вам нужно, например, если вы будете оказывать услуги онлайн, то вам наверняка потребуется IP-телефония, а также онлайн-касса;

-

какие офисные, торговые или складские помещения вам нужны;

-

сколько и каких сотрудников вам потребуется.

Завершить эту часть можно сметой с разбивкой по месяцам и квартала – отразите тут динамику расходов.

Организациия бизнеса

В этой части бизнес-плана отражают: организационно-правовую форму бизнеса, структуру, перечень лицензий и разрешений – если они требуются, порядок руководства организацией. Если ИП будет сам возглавлять бизнес, то можно приложить небольшое резюме о своем опыте работы и профессиональных достижениях.

Сервис

Здесь вы можете зарегистрировать бизнес бесплатно и без визита в налоговую

Подать заявку

Финансовый план

В этом разделе указывается вся информация, связанная с финансами будущего бизнеса. Это все расходы и предположительные доходы. На основе этих данных можно спрогнозировать срок выхода на точку безубыточности, срок возврата инвестиций в малый бизнес.

В графу доходов нужно вносить стоимость товара или услуги, а в графу расходов вписывают себестоимость конкретной продукции, единовременные расходы (закупка оборудования, стоимость вывески и др.) и постоянные (закупка сырья и материалов, аренда помещения, зарплата сотрудникам и др.). Разница между этими составляющими является прибылью малого бизнеса.

Также нужно указать источники денежных средств – ИП может вложить собственные средства или взять кредит в банке, может оформить субсидию (в каждом регионе действуют программы поддержки малого бизнеса).

Рассчитайте рентабельность инвестиций в ваш бизнес. Сделать это можно по формуле:

Рентабельность = Чистая прибыль/ Сумма вложенных средств × 100 %

Рассчитайте срок окупаемости – период, в течение которого чистая прибыль (доходы минус расходы) покроет вложенные средства. Рассмотрим на примере.

Пример. ИП вложил в открытие магазина 1 500 000 руб. Ожидаемый среднегодовой доход 500 000 руб. Ежегодны издержки на бизнес (расходы) – 100 000 руб. Рассчитаем срок, за который окупятся вложения.

| Период (год) | 0 | 1 | 2 | 3 | 4 |

| Инвестиции, руб. | – 1 500 000 | ||||

| Годовой доход, руб. | 500 000 | 500 000 | 500 000 | 500 000 | |

| Годовые расходы, руб. | – 100 000 | – 100 000 | – 100 000 | – 100 000 | |

| Разница между доходами и расходами, руб. | – 1 500 000 | 400 000 | 400 000 | 400 000 | 400 000 |

| Разница между доходами и расходами нарастающим итогом, руб. | – 1 500 000 | – 1 100 000 | – 700 000 | – 300 000 | 100 000 |

Рассчитаем срок окупаемости. Ежегодная чистая прибыль составит 400 000 руб. (500 000 – 100 000). Таким образом к концу четвертого года вложенные средства окупятся. Рассчитает по формуле:

Срок окупаемости = 1 500 000 руб. / 400 000 руб. = 3 года и 9 месяцев

Бесплатный онлайн-сервис для ИП

Откройте бизнес бесплатно и без визита в налоговую — через сервис от Деловой среды и Сбера

Заполнить заявку

Оценка предполагаемых результатов, риска и перспектив

В этом разделе бизнес-плана можно рассмотреть несколько вариантов развития малого бизнеса с учетом возможных рисков. К рискам можно отнести: изменение конъюнктуры рынка, изменение налоговой или экономической политики, выход на рынок нового конкурента и др. Надо оценить, как риски скажутся на доходности и окупаемости бизнеса – это покажет устойчивость вашего проекта. Некоторые рекомендуют сразу составлять бизнес-план по пессимистичному сценарию.

Приложения

Если у вас есть фотографии, таблицы, графики, которые относятся к вашему проекту, и которые на ваш взгляд важны, то вы можете включить их в приложение к бизнес-плану. Например если вы уже делали прототип продукта и у вас есть фотографии процесса, то включите их в приложение. Это покажет инвесторам вашу вовлеченность в дело, ваше желание начать бизнеса, серьезность ваших намерений. Также в эту часть бизнес-плана можно включить информацию о продажах, если, например, вы уже продавали свои товары или услуги в качестве самозанятого.

Ошибки при составлении бизнес-плана

-

Нереалистичный план – слишком надуманный, в бизнес-плане представлены недостижимые показатели.

-

В бизнес-плане – очень много воды, шаблонных текстов, но нет реальных фактов и реальной аналитики.

-

Неправильное использование тех или иных методик при финансовых расчетах бизнес-плана (лучше не увлекаться расчетами и не делать аналитику глубже того, в чем вы разбираетесь).

Telegram Деловой среды

Еще больше пользы для вас и вашего бизнеса каждый день в нашем Telegram-канале

Подписаться на Telegram

Ведение бюджета кажется многим предпринимателям сложным и ненужным делом. «Главное – больше заработать, а как потратить – разберемся!». Этот подход очень популярен. Зачем тратить время на скучные и непонятные цифры? Но именно правильное бюджетирование позволяет компании достигать поставленных целей и расти быстрее конкурентов. Стоит только уделить немного времени и разобраться, как составлять и где вести бюджет.

Содержание статьи

Плюсы бюджетирования

1. Бюджет помогает проанализировать работу компании

2. Финансовые потоки лучше контролируются, когда есть четкое понимание, к чему нужно стремиться

3. Ведение бюджета дисциплинирует, позволяет избежать непредсказуемых трат и кассовых разрывов

Минусы ведения бюджета

Этапы составления бюджета:

1. Прогноз спроса на товары или услуги компании

2. Учет переменных расходов

3. Учет постоянных расходов

4. Назначение ответственных

Бюджетный цикл

Бюджет – это постатейный план, который включает доходы и расходы компании на определенный период, с назначением ответственных за каждую статью. Чаще всего он составляется на год, но фирма сама может увеличивать или уменьшать срок, на который рассчитан бюджет. Для маленького бизнеса точное планирование на несколько лет вперед невозможно. А в крупной компании составлять бюджет на месяц нецелесообразно: больше времени уйдет на его подготовку.

Плюсы бюджетирования

1. Бюджет помогает проанализировать работу компании

Процесс планирования заставляет отстраниться и посмотреть со стороны на свой бизнес, что дает возможность увидеть ошибки. Иногда в текущей работе не очевидны большие затраты на аренду, рекламу, недооцениваются мелкие расходы. При составлении и исполнении бюджета на эти моменты приходится обращать внимание.

Светлана Соколова, генеральный директор коммуникационного агентства MYGRIBS:

«У нас небольшая компания – 25 человек, мы занимаемся комплексным продвижением в социальных сетях.

Долгое время мы не вели финансовый учет – примерно представляли соотношение доходов и расходов, отслеживали только крупные для нашей компании затраты, не учитывая мелкие бытовые. Это привело к слишком большим издержкам, которые не было возможности отследить. Смысла нанимать отдельного финансиста в штат не было, поэтому проблемы решали своими силами.

В прошлом году мы подключили облачный сервис ПланФакт, он позволяет автоматизировать и структурировать информацию со всех расчетных счетов и, соответственно, вести бюджет доходов и расходов и бюджет движения денежных средств. Там же мы контролируем оборот компании, количество затрат и их цель.

Сейчас мы имеем возможность отслеживать расходы по каждому проекту отдельно, их маржинальность и себестоимость. Результаты такого анализа помогают четко оценить нашу эффективность как бизнеса, видеть результативность или необходимость каждого контракта, а главное – оценить реальную себестоимость наших услуг, которая оказалась на порядок выше, чем мы считали ранее. В итоге мы пересчитали стоимость услуг агентства и увеличили оборот компании»

2. Финансовые потоки лучше контролируются, когда есть четкое понимание, к чему нужно стремиться

«Много заработать» – звучит как мечта, а не как цель. Много это сколько? За какой период? Какими способами этого добиться? Бюджет помогает конкретизировать цель и определить, сколько нужно потратить средств для ее достижения.

Максим Ковалевский, директор Chocolate Fiesta:

«Оборот стартапа – вещь крайне непредсказуемая.

Например, в 2020 году квартальная выручка колебалась в диапазоне от 100 тысяч рублей (шоковое состояние экономики из-за коронавируса) до 1,5 миллионов рублей (4 квартал 2020). Поэтому жесткое планирование доходов в нашем случае – дело неблагодарное.

Но, например, по маркетинговым затратам планирование действительно необходимо – ежемесячные затраты на маркетинг рассчитываются исходя из планируемой выручки и историческим данным по соотношению выручки к маркетинговым затратам. На данный момент это соотношение у нас в среднем составляет 7. Сейчас, планируя увеличить ежемесячную выручку до 700-800 тысяч, мы начинаем тратить на маркетинг порядка 100 тысяч рублей в месяц»

3. Ведение бюджета дисциплинирует, позволяет избежать непредсказуемых трат и кассовых разрывов

Когда приходит оплата за большой проект, есть соблазн сразу ее потратить. Вот, неплохо было бы обновить технику, устроить корпоратив, вложиться в криптовалюту. Но бюджет не даст этого сделать: в нем четко прописано, какие запланированы расходы.

Александр Высоцкий, основатель консалтинговой компании Visotsky Consulting:

«Финансовое планирование – необходимый инструмент для компаний любого размера. У меня уже довольно крупная консалтинговая компания, есть 2 филиала в России (офис в Москве – 30 сотрудников и в Новосибирске – 15).

По моей модели финансового планирования используется одновременно бюджет доходов и расходов с бюджетом движения денежных средств. Это помогает более точно управлять финансами. Мы никогда не выстраиваем стратегическую работу с финансами «в моменте», а планируем, у нас есть бюджет на год вперед.

При этом еженедельно руководители принимают решение на что тратить деньги «в моменте», рассматривая заявки на выделение средств всех подразделений. Они руководствуются позицией выделения денег на то, что принесет больше результата и соответственно увеличит доход компании в последующий период»

Минусы ведения бюджета

- Составление и контроль исполнения бюджета требуют времени. Невозможно один раз составить план и копировать его из месяца в месяц. Какой бы стабильной ни была работа фирмы, изменения все равно будут.

- Бюджет может добавить сотрудникам «бумажной» работы: отчетов, планов, пояснительных записок.

- Внедрение бюджета может вызвать недовольство у коллектива.

Этапы составления бюджета:

За формирование бюджета обычно отвечает финансовый директор. Данные могут собираться «снизу вверх»: подразделения компании составляют свои бюджеты, информация собирается по всей компании, объединяется и получается общий бюджет. В этом случае бюджет получается максимально приближенным к реальным условиям, но есть риск искажения первоначальных данных. Руководителям подразделений может быть выгодно занизить предполагаемый доход или необоснованно завысить расходы.

При подходе «сверху вниз» формируется общий бюджет для компании, который отвечает целям и стратегии ее развития, а потом «спускается» подразделениям. Минус этого подхода: большие затраты времени на составление.

Комбинированный подход: сначала подразделения формируют свои бюджеты, потом они объединяются и корректируются в зависимости от стратегии компании, а дальше опять «спускаются» вниз.

Независимо от подхода, формирование бюджета включает следующие этапы:

1. Прогноз спроса на товары или услуги компании

При прогнозировании учитывается занимаемая ниша, сезонность, продажи в прошлых периодах. Показатели нельзя взять с потолка. Если в среднем продается сто плюшевых медведей на сто тысяч рублей в месяц, не стоит планировать продажи на десять миллионов. Как бы сильно этого не хотелось.

2. Учет переменных расходов

Производство ста медведей требует определенного количества ткани, фурнитуры, набивки, упаковки. На этом этапе нужно оценить, какие запасы материалов и продукции есть у компании. Может быть, вообще не придется ничего производить – партия из ста игрушек уже лежит на складе. Или нужно купить весь материал, потому что запасы истощились.

К переменным расходам относятся также траты на доставку, хранение товара, продвижение. Компании, давно ведущие учет, например, в нашем сервисе, знают сколько денег нужно тратить на рекламу, чтобы развиваться. Этот показатель можно учитывать при составлении финансового плана.

3. Учет постоянных расходов

Сюда включается аренда швейного цеха и офиса, зарплата административного и производственного персонала, затраты на связь, коммунальные услуги, амортизация и другое. Обычно эти расходы приблизительно одинаковые в каждом периоде, поэтому они называются постоянными.

4. Назначение ответственных

За каждую статью бюджета должен кто-то отвечать. Только так это работает на благо компании.

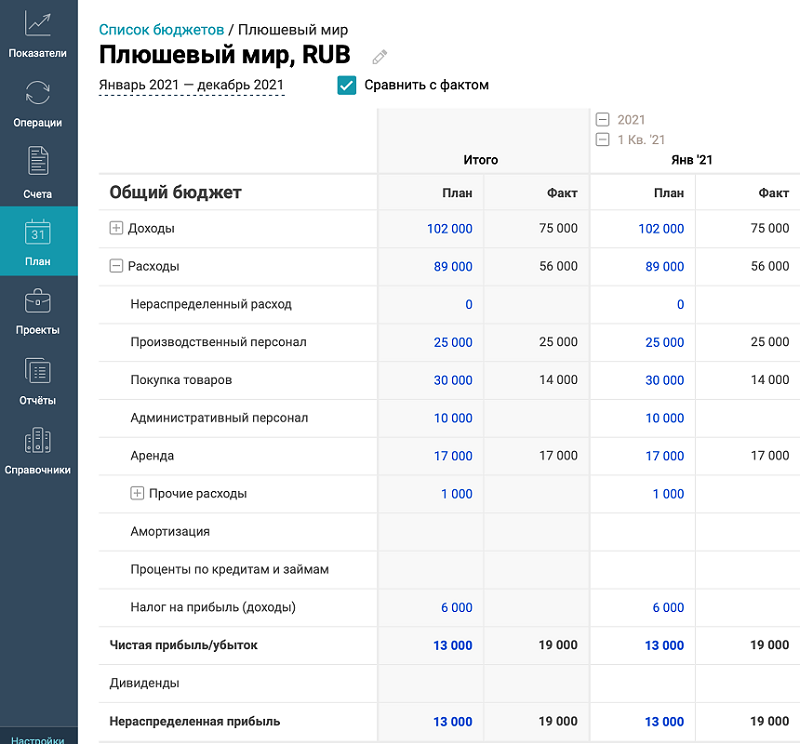

Бюджет доходов и расходов (БДР) – это прогноз прибылей и убытков на будущий период. Он помогает запланировать прибыль, оценить доходность и эффективность бизнеса. Сколько прибыли принесет производство игрушек? Как она изменится по сравнению с прошлым периодом? Как повлияет на бизнес увеличение расходов? На эти вопросы поможет ответить БДР.

Любой бизнес может сам разработать структуру бюджета, которая ему подходит, но проще и быстрее воспользоваться готовыми решениями. В сервисе ПланФакт уже есть готовая модель:

По мере внесения поступлений и платежей, можно будет увидеть, как выполняется бюджет, по каким статьям получается сэкономить, а где идет перерасход. Оперативный учет позволяет увидеть точную картину работы.

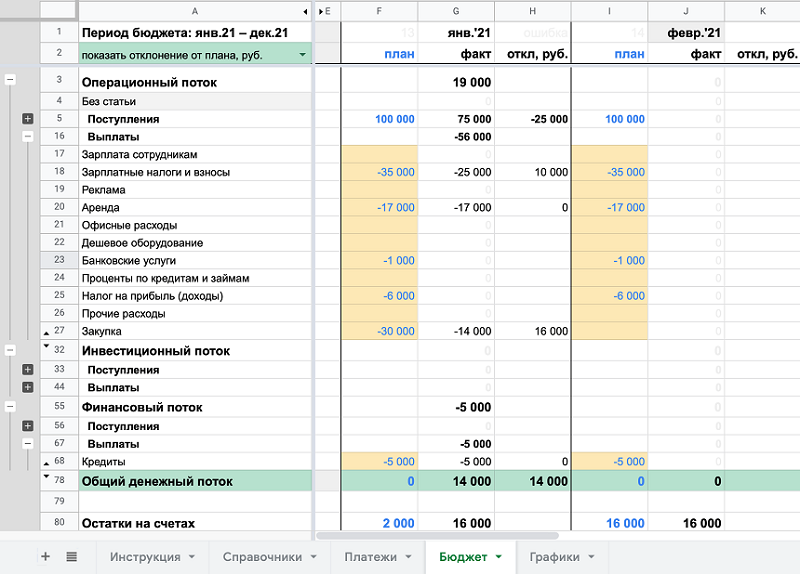

Бюджет движения денежных средств (БДДС) – прогноз притоков и оттоков денежных средств. Он показывает, насколько обеспечена компания деньгами, не грозит ли ей кассовый разрыв, нужно ли привлечь дополнительные средства.

Состоит из трех блоков:

- Операционная деятельность – все, что связано с обычной работой компании: доходы от производства и продажи товаров, оказания услуг, траты на сырье и оплату труда, налоги и так далее.

- Инвестиционная деятельность: долгосрочные вложения, например, в основные средства, и доход от продажи активов. Если компания по производству мишек решит купить новое оборудование, расходы нужно будет отнести в этот блок.

- Финансовая деятельность: к ней относятся полученные и погашенные кредиты (кроме процентов по ним), лизинг, вложения учредителей. Компания из нашего примера относит к этому потоку ежемесячные выплаты по кредиту.

Чтобы максимально упростить ведение бюджета, мы разработали шаблон БДДС в Excel. Скачивайте и пользуйтесь бесплатно.

Работать с ним просто:

- Во вкладке «Платежи» достаточно внести остатки по счетам и плановые показатели по статьям доходов и расходов.

- Можно адаптировать бюджет для любого бизнеса. Для этого в «Справочнике» есть возможность добавить новые статьи доходов и расходов. В нашем примере это статья «Закупка», где отражены расходы на сырье.

Все готово, можно работать. Все операции (поступления и расходы) фиксируются в «Платежах». В разделе «Бюджет» будет видно выполнение плана по статьям, а на вкладке «Графики» – финансовый поток, остатки на счетах и прогноз кассового разрыва.

Это удобный инструмент для контроля финансов, с ним плановые показатели всегда под рукой. Вносить платежи может любой уполномоченный сотрудник, ему нужно лишь предоставить права. Руководитель может оценить ситуацию в целом и оперативно корректировать работу компании.

Бюджетный цикл

Он состоит из трех фаз: планирования, контроля и анализа.

Самая важная часть ведения бюджета – планирование, ошибка здесь может дорого обойтись. Но остановиться на планировании нельзя: без выполнения следующих шагов бюджет останется просто проектом.

На этапе контроля все расходы и доходы, возникающие в результате работы компании, аккуратно фиксируются. Бюджетный период обычно разбивают на более короткие отрезки, например, квартал или месяц, чтобы было более четкое понимание показателей, к которым нужно стремиться. Это поможет скорректировать работу, если возникнет какая-то проблема.

После выполнения бюджета наступает стадия анализа. Рассматривается прошедший период, сравниваются плановые и фактические показатели, выясняется, удалось ли достигнуть поставленных целей, что помогло, что помешало, какие факторы нужно учесть в следующем бюджете.

Потом опять начинается стадия планирования: на основе полученных данных формируется бюджет на следующий период.

Каким бы сложным не казалось ведение бюджета, достаточно просто начать. Планирование доходов и расходов дает предпринимателю очень много – это анализ работы компании и возможность объективно оценить свою деятельность. Два числа на листочке с планом по выручке и затратам – уже бюджет, если он основан на анализе и принят к исполнению. Со временем из него может вырасти идеально отлаженная система, подходящая для конкретной фирмы.

Что такое финансовое планирование

Финансовое планирование — это способ, который позволяет определить кратко- и долгосрочные финансовые цели и разработать план по достижению. План как помощь: покажет, к чему бизнес должен готовиться.

Финансовый план важно разрабатывать сразу после того, как появится понимание целей и способа ведения бизнеса.

План включает в себя все, что необходимо предприятию для достижения своих целей:

- все виды деятельности;

- ресурсы;

- оборудование и материалы;

- временные рамки.

Финансовое планирование не равно бухучету. Компания не анализирует то, что уже потрачено, а составляет прогноз на ближайшие месяцы: какими будут доходы и расходы. Этот прогноз действует как система раннего предупреждения, показывая, где надо снизить расходы, определить финансовые потребности и оптимальные сроки.

План визуализирует области, в которых нужно увеличить ресурсы, чтобы бизнес был успешнее. Это может быть маркетинг, расширение или разработка продукта.

Кому нужно финансовое планирование?

Всем, кто не хочет прогореть. Финансовый план позволяет отслеживать успехи бизнеса и быстро устранять проблемы, если они возникают. Как правило, компании, которые занимаются финансовым планированием, быстрее увеличивают доходы, чем те, процесс планирования которых неэффективен.

Что будет без финансового планирования?

Когда вы оказываетесь в городе в первый раз и нужно добраться из пункта А в пункт Б, вы же не идете наугад, а открываете карту. Здесь то же самое.

Без финансового планирования бизнес-решения становятся более рискованными, и компании могут упустить возможности или совершить ошибки.

Инструкция. Как составить финансовый план?

1. Составьте или пересмотрите свой бизнес-план

Финансовое планирование должно начинаться со стратегического плана вашей компании. Нужно ответить на следующие вопросы:

- Надо ли расширяться?

- Надо ли больше оборудования?

- Надо ли нанять больше сотрудников?

- Нужны ли другие новые ресурсы?

- Как этот план повлияет на денежный поток?

- Понадобится финансирование? Если да, то сколько?

Затем рассчитайте финансовые показатели на ближайшие 12 месяцев, включая расходы на крупные проекты.

2. Разработайте финансовые прогнозы

Делайте ежемесячные финансовые прогнозы. Для этого нужно записать ожидаемую выручку на основе прогнозов продаж и ожидаемые расходы на рабочую силу, расходные материалы, накладные расходы.

Компании с ограниченным денежным потоком могут делать еженедельные прогнозы. Исходя из этого можно рассчитать затраты для проектов из предыдущего шага. В эти прогнозы полезно включить различные сценарии — наиболее вероятные, оптимистичные и пессимистичные. Это важно, чтобы оценить последствия каждого из них.

3. Позаботьтесь о финансировании

Используйте финансовые прогнозы, чтобы определить потребности. В случае необходимости заранее обратитесь к своим финансовым партнерам (инвесторам/банкам), чтобы обсудить возможные варианты финансирования.

4. Разработайте план на случай непредвиденных обстоятельств

Что вы будете делать в случае внезапного ухудшения финансового положения? Важно иметь деньги на черный день. Помощниками в этом могут стать вклад или наличие дополнительного источника кредитования.

5. Мониторьте результаты

Каждый месяц сравнивайте фактические финансовые результаты с цифрами в прогнозе, чтобы сразу заметить и проанализировать значительные отклонения. Они могут потребовать корректировки стратегии, чтобы вернуть бизнес на путь достижения своих целей по выручке и прибыли.

Самый простой вариант финпланирования — составить таблицу в Exсel и месяц за месяцем заполнять ее самостоятельно. Есть сервисы, которые помогают составить финансовый план: этот вариант будет проще.

Как облегчить составление финансового плана?

На финансовые результаты компании влияет много переменных, и каждую из них трудно предсказать. Особенно сложно предсказать поведение потребителей — насколько хорошо клиенты будут реагировать на продукты компании и на цену за них. Изменения в факторах себестоимости также могут вызвать значительные расхождения. Но есть несколько советов, которые помогут облегчить финансовое планирование.

Например, вы собираетесь открыть пиццерию.

1. Ответьте на вопрос: на какую аудиторию будете работать. Здесь можно следовать методу 5W и ответить на вопросы: что вы продаете, кто это покупает, почему, когда и где клиенты находят способ решить свою проблему.

ЧТО? Пиццу, кофе, газировку, пончики;

КТО? Семьи с детьми, подростки;

ПОЧЕМУ? Хотят провести время и перекусить;

КОГДА? В обеденное время и выходные;

ГДЕ ИЩУТ? В соцсетях, ищут заведение рядом с домом и работой.

2. Составьте план действий: что нужно, чтобы открыть пиццерию?

Проанализировать рынок, найти помещение, получить разрешения, найти поставщиков качественных ингредиентов, закупить оборудование, нанять сотрудников, составить меню, организовать кассово-контрольную технику, запустить рекламу. Дальше определяем ресурсы, нужные нам для достижения целей — это ляжет в основу финансового планирования.

3. Продумайте, какие шаги позволят вам увеличивать прибыль и быстрее выйти на точку безубыточности

Для пиццерии важно задуматься о качестве обслуживания клиентов, максимальном количество гостей, готовых возвращаться к вам снова и снова и увеличении среднего чека.

Все вышеизложенное важно подытожить, чтобы понять: что нужно для функционирования бизнеса

Пиццерия «Маргарита» продает пиццу, кофе, газировки и пончики. Работает каждый день с 12:00 до 22:00. Нужен повар и два официанта. Среднее время ожидания заказа 15 минут, и оно не увеличивается. В пиццерии всегда тепло и светло (не забудьте предусмотреть размер арендной платы и коммунальных платежей).

Эти шаги помогут понять, какие расходы закладывать в основу вашего финансового плана.

Фото: Amnaj Khetsamtip / Shutterstock

Вы узнаете

Какое место отводят финансовому плану в структуре бизнес-плана компании

Из каких разделов должен состоять финансовый план в рамках бизнес-плана

С помощью каких методов оценивают финансовые риски бизнес-проекта

При разработке бизнес-плана важное значение имеет финансовый аспект, который определяет, какую сумму средств сможет привлечь компания для реализации коммерческих проектов, за какой срок эти средства окупятся. В статье рассмотрим, как на основании данных финансового раздела бизнес-плана выявить риски, которые могут возникнуть в ходе реализации плана, как оценить влияние этих рисков на результаты проекта.

ФУНКЦИИ И МЕСТО ФИНАНСОВОГО ПЛАНА В БИЗНЕС-ПЛАНЕ ПРОЕКТА

Финансовый план является ключевым разделом бизнес-плана любого коммерческого проекта. Это обусловлено целями составления финансового плана:

• дать инициаторам и участникам проекта полную картину финансовых результатов реализации проекта;

• определить источники финансирования бизнес-проекта и сумму заемных средств, необходимых для его реализации;

• обосновать перед потенциальными инвесторами экономическую выгоду от вложения средств в проект и гарантию их возврата при реализации проекта;

• определить финансовую устойчивость и эффективность реализации бизнес-проекта;

• определить финансовые риски реализации бизнес-проекта и разработать меры по их минимизации;

• поставить перед командой проекта целевые финансовые параметры хода реализации проекта;

• конкретизировать план действий по достижению целей реализации бизнес-плана.

На основе содержания перечисленных целей можно сделать вывод о том, что без качественно составленного финансового плана сложно рассчитывать на возможность привлечения внешнего финансирования и гарантию успешной реализации проекта.

Структурно бизнес-план проекта состоит из четырех разделов.

1. Характеристика проекта. В данном разделе отражают:

• ожидаемые результаты реализации бизнес-проекта;

• период действия и показатели эффективности проекта;

• предполагаемые источники и условия финансирования проекта;

• другую информацию, из которой пользователи бизнес-плана могут получить сведения о характере проекта.

2. Стратегический анализ проекта. Данный процесс включает:

- анализ влияния на проект факторов внешней и внутренней среды;

- SWOT-анализ проекта, в ходе которого определяют сильные и слабые стороны, а также возможности и угрозы реализации проекта.

3. План реализации проекта. В данном разделе представляют:

• маркетинговый план проекта — содержит сведения о методах продвижения продукции/услуг проекта на рынках сбыта, анализ рынка и конкурентов, обоснование рыночной цены реализации продукции/услуг проекта, анализ покупателей и план реализации продукции/услуг;

• производственный план проекта — включает описание технологических процессов и операций по выпуску продукции/услуг проекта, обоснование потребностей проекта в основных и оборотных средствах, расчет себестоимости единицы продукции/услуг проекта для обоснования отпускных цен;

• финансовый план проекта — подразумевает прогнозирование финансового результата проекта, составление расчета движения денежных потоков и прогнозного баланса, обоснование экономической эффективности реализации бизнес-проекта, анализ финансовых рисков.

4. Оценка рисков проекта. В ходе оценки рисков:

• определяют угрозы и возможности (социальные, экономические, технологические и т. д.), наиболее значимые для реализации бизнес-проекта;

• разрабатывают меры по минимизации рисков и использованию возможностей.

Схематически структура бизнес-плана проекта отражена на рис. 1.

Финансовый план проекта также состоит из нескольких разделов, содержание и оформление которых рассмотрим далее.

СОДЕРЖАНИЕ И МЕТОДИКА ФОРМИРОВАНИЯ ФИНАНСОВОГО ПЛАНА БИЗНЕС-ПРОЕКТА

Финансовая часть бизнес-план должна состоять из нескольких ключевых разделов:

• Раздел 1. Расчет финансового результата проекта;

• Раздел 2. Прогноз денежных потоков проекта;

• Раздел 3. Прогнозный баланс проекта;

• Раздел 4. Расчет экономической эффективности реализации проекта;

• Раздел 5. Анализ финансовых рисков проекта.

На рисунке 2 показана структурная схема содержания финансового раздела бизнес-плана.

Рассмотрим каждый из разделов финансового плана бизнес-проекта.

Раздел 1. Расчет финансового результата проекта

Этот раздел финансового плана важен с точки зрения экономического обоснования целесообразности запуска бизнес-проекта. Для определения финансового результата проекта необходимо выполнить ряд расчетов:

• определить суммы предполагаемой выручки (на основе данных маркетингового плана) путем умножения количества единиц реализуемой продукции на цену реализации единицы продукции;

• определить себестоимость реализации продукции (на основе данных производственного плана) путем умножения количества единиц реализуемой продукции на себестоимость единицы продукции;

• рассчитать величину дохода от реализации продукции в рамках бизнес-проекта как разность между суммой выручки и себестоимостью реализации продукции.

В таблице 1 представлен расчет величины дохода от реализации продукции за 2023 г., выпускаемой в рамках проекта по запуску нового направления бизнеса производственной компании.

- спрогнозировать суммы операционных расходов (общепроизводственных, общехозяйственных и коммерческих) в разбивке на переменные и постоянные.

Переменные расходы устанавливают в рублях на единицу продукции и рассчитывают в финансовом плане как произведение количества реализуемой продукции и величины расходов на единицу продукции.

Постоянные расходы рассчитывают в неизменной сумме по каждой статье затрат, а затем вносят в бизнес-план общей суммой.

Пример расчета операционных затрат — в табл. 2.

- спрогнозировать финансовый результат реализации бизнес-проекта.

Для расчета финансового результата берут данные предыдущих двух расчетов (табл. 1 и 2) и определяют величину операционной прибыли.

После этого рассчитывают величину прибыли до уплаты налогов.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 1, 2023.

_2022-21(%D0%A0%D0%B8%D1%81_1).jpg)

_2022-21(%D0%A0%D0%B8%D1%81_2).jpg)

_2022-22(%D0%A2%D0%B0%D0%B1%D0%BB_1)_1.jpg)

_2022-23(%D0%A2%D0%B0%D0%B1%D0%BB_2).jpg)