Как составить бюджет на месяц и год: руководство с примерами

Финансовый план поможет не остаться без денег в самый ответственный момент.

Основная задача при составлении личного бюджета — не просто свести дебет с кредитом, а грамотно распределить траты так, чтобы в последнюю неделю перед зарплатой не приходилось занимать или жить впроголодь.

Планировать бюджет можно в специальных приложениях или любых таблицах — принцип одинаковый.

Как составить бюджет на месяц

Как правило, основная часть зарплаты выдаётся не в первый день месяца, а 5-го, 10-го или 15-го числа. Поэтому удобнее будет планировать бюджет не на календарный месяц, а на период от зарплаты до зарплаты, например с 10 марта по 9 апреля.

Доходы

Сначала необходимо зафиксировать все финансовые поступления, чтобы понимать, какой суммой вы располагаете. Следует учесть все источники дохода: зарплату, премию, подработки, деньги от сдачи квартиры в аренду и так далее. При нестабильном заработке есть смысл формировать бюджет, когда вы точно будете знать, какой суммой располагаете, например в день поступления денег на карточку.

Расходы

Первыми должны быть вписаны статьи расходов, без которых никак нельзя обойтись. Этот список будет выглядеть примерно следующим образом:

- Продукты (в том числе обеды на работе, если вы едите в столовой).

- Коммунальные платежи.

- Проезд.

- Мобильная связь.

- Интернет.

- Бытовая химия.

Естественно, перечень обязательных платежей будет своим для каждого человека и для каждой семьи. Плату за проезд могут сменить расходы на бензин. Люди с хроническими заболеваниями учтут траты на лекарства. В этот же список попадут выплаты по кредиту, взнос за детский сад и так далее. При этом традиционный поход в кино по субботам и подобные статьи расходов обязательными не являются.

Возьмите за правило каждый месяц откладывать деньги в «стабилизационный фонд». Это может быть фиксированная сумма или процент от дохода.

С оставшейся после вычета обязательных трат суммой можно поступить двумя способами:

- Вы распределяете деньги на развлечения, одежду и разные приятности.

- Вы делите оставшуюся сумму на количество дней в месяце.

С первым способом всё понятно: вы определяете, что 3 000 рублей потратите на кино, ещё столько же — на одежду и так далее. Второй метод стоит рассмотреть поподробнее.

Допустим, у вас осталось 15 500 рублей, а в месяце — 31 день. Значит, ежедневно вы можете тратить 500 рублей. При этом обязательные расходы уже учтены в бюджете, поэтому эти деньги рассчитаны только на приятные траты или форс-мажорные обстоятельства. Соответственно, если вы расходуете больше этой суммы в день, то уходите в минус, и в конце месяца придётся затянуть пояс потуже. Если вы не тратите ничего, то в течение двух недель накопите 7 000 рублей, которые можно потратить на что-то крупное.

Оставшиеся в конце финансового периода деньги можно прокутить или отложить. Первый путь приятный, второй — рациональный.

Как спланировать бюджет на год

Годовой финансовый план будет нуждаться в регулярной корректировке и по расходам, и по доходам, поэтому все столбцы в нём нужно создать в двойном экземпляре: прогноз и фактический показатель.

Доходы

Если у вас постоянный доход

При фиксированном размере заработка вы просто вписываете в раздел доходов зарплату и прочие стабильные поступления. Единственное, что прервёт привычный ход вещей, — отпускные. Обычно перед отпуском выдают деньги за дни, в течение которых вы будете отдыхать, но потом вы недосчитаетесь некоторой суммы в зарплате. Но в целом на этапе прогноза, особенно если составляете бюджет в первый раз, достаточно будет для всех месяцев использовать только размер зарплаты.

Если у вас непостоянный доход

При нерегулярных поступлениях есть три пути прогнозирования доходов:

1. Вы уверены, что ежемесячно будете получать достаточную для жизни сумму, хотя и не знаете её точного размера.

Вычислите свой средний доход и используйте его для расчёта. Если заработаете в каком-то месяце больше прогнозируемой суммы, перемещайте излишек в копилку. В неё вы залезете, если заработаете меньше среднего.

2. У вас нет постоянного дохода, и вы не уверены, что будет.

За основу для расчётов лучше взять минимальный доход. В этом случае планирование бюджета станет задачкой со звёздочкой, зато и финансовых неожиданностей не будет.

3. Часть вашего дохода стабильна, но точный размер заработка прогнозировать сложно.

Например, вы получаете фиксированный оклад, а наличие премии зависит от многих факторов. Тогда стоит распланировать бюджет так, чтобы стабильный заработок покрывал все первостепенные нужды, а на остальное будете тратить по ситуации.

Не забудьте учесть доходы, которые вы получаете нерегулярно: квартальную премию (раз в три месяца), возвращение налогового вычета (раз в год) и так далее.

Для примера возьмём ситуацию, когда большая часть дохода стабильна — это оклад. Минимальная премия составляет 3 000 рублей, этой цифрой и будем оперировать в прогнозе. Также отметим, что на юбилей в августе должны подарить не менее 20 000 рублей: родители обещали 15 000, друзья наверняка подарят не меньше 5 000.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

Как составлять финансовый план с учетом всех перипетий прошлого года, на что обращать внимание, каким должен быть размер финансовой подушки — «РБК Инвестиции» обсудили с экспертами

В России увидели признаки рецессии

По итогам третьего квартала 2022 года реальные располагаемые доходы россиян снизились на 3,4%, подсчитал Росстат. Снижение доходов в июле — сентябре ускорилось по сравнению со вторым кварталом, когда падение составило 0,8%. Эксперты пояснили, что ускорение падения доходов может быть связано с тем, что во втором квартале статистика учитывала индексацию социальных выплат и эффект от повышения минимального размера оплаты труда (МРОТ).

Реальные располагаемые денежные доходы — это доходы за вычетом обязательных платежей, скорректированные на индекс потребительских цен (инфляцию).

Падение доходов происходит на фоне экономического спада. Согласно методологии Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), который рассчитывает для российской экономики сводный опережающий индикатор (СОИ) входа в

рецессию

, сокращение физического объема ВВП за полный скользящий год (ноябрь 2021 года — октябрь 2022 года) к аналогичному периоду предшествующего года составило -0,6% (.pdf). Система раннего оповещения ЦМАКП указывает на то, что отрицательные темпы прироста российского ВВП могут фиксироваться на протяжении двух лет подряд, то есть рецессия может стать затяжной.

По прогнозу Всемирного банка, ВВП России в 2023 году сократится на 3,3%. В 2022 году экономика России, по оценкам экспертов организации, сократилась на 3,5%. На динамику ВВП влияют санкции, сокращение инвестиций и рост эмиграции, объяснили аналитики Всемирного банка.

В 2024 году ожидается рост на 1,6% со «скромным увеличением потребления» и «незначительным восстановлением экспорта по мере того, как Россия будет переориентировать свои торговые связи». В долгосрочной перспективе спецоперация на Украине и ее последствия замедлят рост экономики страны, считают эксперты ВБ.

Финансовые консультанты рассказали «РБК Инвестициям», как составлять финансовый план на 2023 год в текущих условиях.

Особенности составления финансового плана на 2023 год

Сохраняем финансовые цели

Фото: Shutterstock

Несмотря на то что, скорее всего, 2023 год пройдет под знаком экономического кризиса, базовые правила составления финансового плана остаются прежними, уверены эксперты. В первую очередь, следует поставить финансовые цели, которые есть на год, и расписать, сколько для достижения этих целей нужно зарабатывать и сколько откладывать.

«Волшебной таблетки, которая гарантировала бы, что финансовому плану не страшны никакие перипетии, не существует. Но кризис — это время возможностей, как бы заезжено ни звучала эта фраза. Нужно анализировать, какие есть возможности конкретно для вашего плана. Например, сейчас снять жилье можно дешевле из-за того, что многие уехали и сдают свои квартиры, соответственно, много предложений на рынке. Можно дешевле купить квартиру по той же причине, что многие уехали и готовы продать недвижимость», — говорит автор Telegram-канала Moneyhack Александра Краснова.

Анализируем доходы и расходы

Фото: Shutterstock

В основе любого финансового плана лежит семейный (личный) бюджет. По мнению независимого финансового советника, директора проекта «Рост сбережений» Сергея Кикевича, сейчас важно проанализировать категории расходов и доходов по результатам 2022 года, так как в нем уже была отражена высокая инфляция, а значит, у большинства россиян выросли расходы на питание и другие постоянные траты. «В 2023 году следует исходить из пессимистичных прогнозов, то есть закладывать высокую инфляцию и отсутствие роста доходов, особенно в реальном выражении. Очень важная составляющая бюджета — правильное разделение на категории для каждой конкретной семьи. Необходимо продумать, какие важные нерегулярные расходы будут происходить в 2023 году, и распределить их по времени, чтобы они все не свалились, как снежный ком. Можно подумать, какие платежи перенести на 2024 год», — обращает внимание Кикевич.

Александра Краснова рассказала, что для облегчения составления плана можно воспользоваться банковскими приложениями, так как они показывают, сколько человек в среднем тратит и зарабатывает. «Можно взять для анализа хотя бы последние три месяца, чтобы понять, насколько эти цифры друг с другом соотносятся», — говорит Краснова.

При составлении финансового плана на год финансовый советник Катерина Путилина рекомендует распланировать основные события, которые потребуют времени и денег, и отметить их в календаре.

В качестве примера список обязательных расходов в 2023 году может быть таким:

- питание;

- налоги;

- ЖКХ, поверка счетчиков;

- чекап / медосмотр / ДМС / посещение стоматолога;

- кредиты;

- техобслуживание автомобиля;

- страховка;

- отпуск;

- подарки близким;

- продление лицензий, например водительских прав;

- членские взносы;

- выезды на мероприятия;

- образование.

Список источников дохода на 2023 год:

- зарплата / премии;

- подработка;

- бизнес;

- инвестиции;

- банковский вклад.

Оптимизируем расходы и доходы

Фото: Shutterstock

Очевидное решение — экономить на необязательных статьях расходов, без которых можно прожить, и не сокращать критически важные статьи, считает Сергей Кикевич. «Каждый сам определяет, что это для него, но я бы отметила, что не нужно быть сильно радикальными в этом сокращении. Нужно жить более-менее нормальной жизнью, но не шиковать», — соглашается с коллегой Александра Краснова.

Катерина Путилина придерживается подхода, что нужно работать над увеличением дохода, нежели экономить.

Инвестиционный советник Владимир Верещак напоминает, что если основная финансовая цель — формирование капитала, то в первую очередь следует регулярно откладывать 10–30% дохода и инвестировать, а остальное тратить по желанию.

На чем можно сэкономить по мнению экспертов:

- вредные привычки. Для кошелька и для здоровья будет полезно минимизировать или вовсе исключить расходы на вредные привычки — курение, алкоголь, вейпы, фастфуд, газировку и прочие неполезные вещи, говорит Катерина Путилина;

- неиспользуемые подписки / услуги по абонентской плате. Например, если до сих пор не обращали внимание, что взимается плата за стационарный телефон, радиоточку, кабельное телевидение, а при этом не пользуетесь ими, то имеет смысл официально расторгнуть договоры на эти услуги и перестать платить;

- развлечения;

- общепит, напитки/еда навынос. Например, сократить покупки кофе навынос, можно пить его на работе или брать с собой из дома в многоразовой кружке, отметила Александра Краснова;

- одежда. Экономить можно с помощью свопов одежды, где люди ею меняются, аутлетов, где можно купить одежду со скидкой, секонд-хендов;

- на кредитах.

На чем не стоит экономить:

- здоровье — расходы на чекап организма, витамины, спорт, баню, массаж, бассейн вернутся в виде хорошего самочувствия и позволят сэкономить на аптеке, считает Катерина Путилина;

- образование/тренинги дадут новые навыки и возможность повысить квалификацию, что приведет к росту дохода. «Вложения в личный капитал — самообразование, повышение профессиональной квалификации и тому подобное — окупаются. Только надо учитывать, что на это потребуется время», — отмечает Сергей Кикевич.

Увеличиваем финансовую подушку безопасности

В 2023 году важно как можно больше денег откладывать на черный день, отметила Александра Краснова. «Немедленно создать подушку безопасности, если ее до сих пор не было. Если она есть, то продолжать ее увеличивать, потому что остаются и возрастают риски увольнений, а также проблем, связанных со специальной военной операцией — членов семьи могут мобилизовать, они могут пострадать. Поэтому чем больше свободных денег на экстренные случаи, тем лучше», — объяснила она.

По словам Владимира Верещака, размер финансовой подушки должен определяться суммой трат хотя бы на 12 месяцев в валюте страны основного проживания.

Как копить в 2023 году

Подушку безопасности нельзя путать с инвестициями, то есть не пытаться заработать на накоплениях. «Главное свойство накоплений —

ликвидность

, — напомнил Серей Кикевич. — Поэтому для формирования подушки подходят только консервативные инструменты: накопительные счета, депозиты, в крайнем случае —

облигации

федерального займа (ОФЗ)».

Статистика показывает, что в 2022 году одним из самых доходных способов вложить деньги стал вклад в рублях, рассказала Краснова.

Несмотря на официальный тренд девалютизации, эксперты сохраняют стандартную рекомендацию копить в нескольких ликвидных мировых валютах. Краснова отмечает, что оптимально сейчас покупать наличную валюту в банках и хранить ее тоже только в наличных.

Плохие долги выплачиваем быстрее, новые не берем

Не брать новых долгов и гасить старые — оптимальный вариант. «Если у вас низкая ставка и погашение долгов не критично для вашего бюджета, то можно погашать в спокойном темпе, а если ставка большая и долги вносят существенную долю расходов в бюджет, нужно их стараться поскорее погасить», — говорит Александра Краснова.

Катерина Путилина напоминает, что экономически целесообразно первыми погашать те кредиты, по которым будет максимально большая переплата в итоге. «А если вы уже выплатили большую часть процентов, например, вам остался один-два года до погашения ипотеки, то можно уже не торопиться, так как проценты банк уже с вас получил», — говорит эксперт.

Кредиты с льготной ставкой или длинным льготным периодом позволяют хорошо сэкономить. «Но довольно часто такие кредитные договоры содержат достаточно жесткие условия, которые важно выполнять. Например, если не доплатить хотя бы одну копейку при погашении суммы долга или погасить после окончания льготного срока, то включается процент сразу на весь период долга. Это очень невыгодная для заемщика ситуация, поэтому при пользовании такими кредитами важно следить за соблюдением их условий», — предупреждает Сергей Кикевич.

Эксперт напоминает, что есть две стратегии погашения кредитов:

- «снежный ком» — последовательно погашаются долги от наименьших по размеру остатка к большим;

- «снежная лавина» — последовательно погашаются долги с наибольшей процентной ставкой к долгам с наименьшей ставкой.

Математические расчеты подтверждают, что метод «снежной лавины» экономит больше денег, но с психологической точки зрения «снежный ком» позволяет быстрее увидеть результат.

Как инвестировать в 2023 году

Инвестиционный советник Владимир Верещак после инфраструктурных проблем в 2022 году рекомендовал разделить места инвестирования. «В российские активы инвестируем в России, в зарубежные — за рубежом. Акций китайских компаний на СПБ Бирже это тоже касается. Оплата всего иностранного картами банков из дружественных стран. В частности, во многом из-за возможности купить иностранную валюту по биржевому курсу удобен Казахстан. В целом кризис подчеркнул важность наличия «запасного аэродрома» и плана Б», — подчеркнул Верещак.

Катерина Путилина напомнила о крайней важности диверсификации в инвестициях в текущих условиях. Она отметила, что прошлый год, несмотря на кризис и падение котировок по акциям, радовал инвесторов высокой дивидендной доходностью, по облигациям доходность, как правило, в полтора-два раза выше ставок по вкладам, а с декабря наметился рост цен на золото.

Владимир Верещак согласился, что золото и акции компаний-золотодобытчиков — один из основных трендов текущего момента. «В остальном как инвестор я традиционно предпочитаю бизнесы с устойчивым финансовым положением: как минимум прибыльные, с приемлемым уровнем долговой нагрузки, лидеры в своем секторе. Исключением могут быть компании, деятельность которых хорошо понятна и близка инвестору», — отметил инвестиционный советник.

Александра Краснова обращает внимание, что, несмотря на некоторый пессимизм на рынках, сейчас хороший момент для того, чтобы войти в активы, которые «базово хорошие и правильные». «Условно купить квартиру в хорошем районе дешево — это сейчас рабочая идея, через какое-то количество лет она в цене вырастет», — приводит пример Краснова.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд.

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Расчет финансового плана помогает понять, сколько денег нужно для открытия бизнеса: какие доходы и расходы бизнес-проект или компанию ожидают в будущем. Помогает определить, при каких вложениях и в какие сроки бизнес выйдет на точку безубыточности (будет работать в «ноль») и точку окупаемости (начнет приносить прибыль).

| Статья подготовлена с участием эксперта Ларисы Дзядзя, ТОП-менеджера Банка SIAB. |

|

Из этой статьи вы узнаете:

- Что нужно определить до финансовых расчетов

- Как посчитать расходы компании на год?

- Как спрогнозировать доходы компании?

- Как посчитать бюджет компании?

Что нужно сделать до финансового планирования?

Перед тем, как составлять финансовый план вашего будущего бизнеса, нужно определить две цели:

- Вашу личную цель, как владельца бизнеса. Зачем вам нужен бизнес, который вы задумали?

- Цель вашего бизнеса. Какую пользу он будет приносить миру?

Ваша личная цель и цель бизнеса объединены идейно, но при этом они не должны совпадать.

История. Кристина ходила на танцы в студию недалеко от дома. Она влюбилась в танцы, но ей не нравилась студия: в ней был дырявый пол с протертым линолеумом, маленький зал, тесная раздевалка со шторой вместо двери, плохая вентиляция. Тренеры долго не задерживались, ученики уходили вслед за ними.

Тогда Кристина решила открыть свою студию, но хорошую. В ее студии высокие потолки, раздевалки со шкафчиками и зеркалами, чистые душевые и туалет, полотенца, фен. Тренерская с диваном и кофемашиной. Это оценили преподаватели и ученики — группы заполнены, в студии регулярно проводятся вечеринки, а уже через год работы Кристина организовала свой первый отчетный концерт в ресторане с огромной сценой.

Личная цель Кристины состоит в том, чтобы расти как танцовщица и тренер. Для этого ей понадобилась хорошая студия, в которой захотели бы работать профессионалы — это и стало ее бизнесом. Сейчас Кристине 22 года, она преподает танцы в своей студии и выступает на соревнованиях.

Определите целевую аудиторию

Кому нужно то, что делает ваш бизнес? Почему они будут покупать это? В маркетинге много написано об анализе целевой аудитории, но на начальном этапе достаточно обозначить аудиторию «широкими мазками».

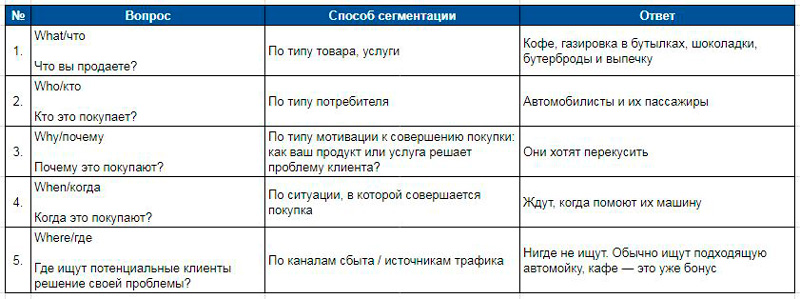

В этом поможет инструмент, который называется «5W» — это список из 5 вопросов о целевой аудитории: what (что вы продаете), who (кто это покупает), why (почему это покупают), when (когда это покупают), where (где это покупают).

Предположим, мы хотим открыть кафе при автомойке. Опишем наших покупателей по методу «5W».

Анализ целевой аудитории, метод 5W

Инициативы: что необходимо сделать для достижения целей?

Итак, мы хотим сделать кафе при автомойке. Какие для этого потребуются инициативы? Без чего наше кафе не может существовать?

- организовать кассу;

- составить меню;

- арендовать зал, с витринами, холодильником, столиками и стульями.

Реализация инициатив потребует от вас расходов, но в будущем, возможно, обещает прибыль. Следующий шаг — составление плана работ.

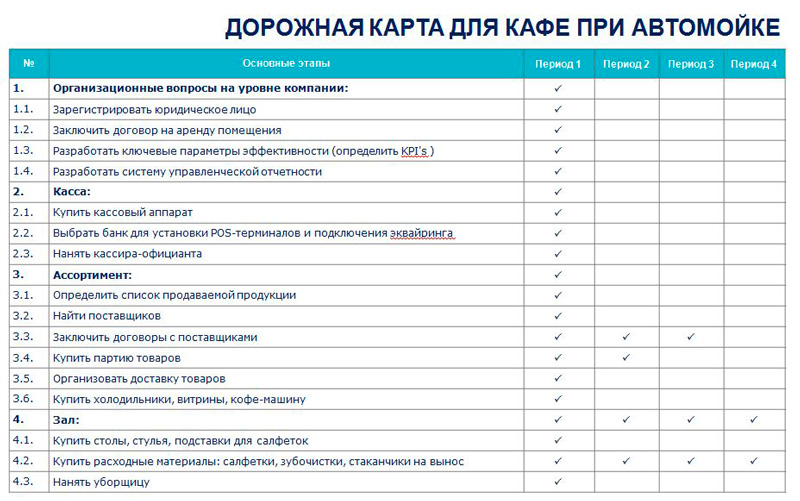

План работ по проекту, или «дорожная карта»

Раскладываем каждую инициативу на список задач. У каждой задачи должен быть результат: купить кассу, купить столы и стулья, нанять кассира, составить меню, договориться с поставщиками и т. д. Для каждой задачи должен быть определен период ее выполнения. Некоторые задачи (например, покупка расходников) нужно выполнять регулярно — это тоже отмечено в дорожной карте.

Пример дорожной карты

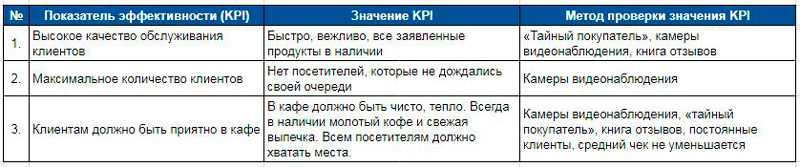

Показатели эффективности (KPI — key performance indicators) и их значения

Показатели эффективности — это критерии оценки результатов работы, по которым вы понимаете, хороший у вас результат или плохой. Что важно для нашего кафе при автомойке?

KPI кафе при автомойке:

- Качественное обслуживание клиентов;

- Обслуживание максимального количества посетителей;

- Посетителям должно быть приятно находиться в кафе.

Теперь нужно определить, что для нас значит «качественное обслуживание», «максимальное количество» и «приятно находиться» и как проверить, что это так и есть.

В итоге мы получим таблицу KPI для кафе:

Таблица KPI для кафе

Значения показателей определяют, насколько качественно проект, подразделение или весь бизнес выполняет свою работу. Выбор показателей эффективности и их значений тоже потребует от вас затрат: если мы хотим продавать вкусный кофе, то нам придется купить хорошую кофе-машину и кофейные зерна. Дешевыми пакетиками «3в1» здесь не обойтись.

У каждого бизнеса показатели KPI могут быть свои, но в бизнесах одного типа KPI совпадут. По KPI проводят маркетинговые исследования, чтобы понять, что является нормальными значениями эффективности для отрасли — это называется «бенчмарк» (benchmark).

Описание бизнеса или проекта

Теперь, когда вы собрали главную информацию о вашем бизнесе, важно обобщить ее в наглядной форме.

Для этого зафиксируйте ответы на вопросы:

- Что мы делаем?

- В каком режиме мы работаем, чтобы это делать?

- Как понять, что мы хорошо работаем?

- Кто будет выполнять работу?

- Какое максимальное количество клиентов нам нужно обслуживать одновременно?

Главная информация о вашем бизнесе

Как составлять финансовый план проекта или компании на год?

Чтобы составить финансовый план на год, вам нужно посчитать все расходы, определить ресурсы, изучить рынок, спрогнозировать доход и свести все данные в бюджет. Для этого вам понадобится таблица в Excel.

Мы предлагаем следующую структуру ведения финансового плана в Excel:

- Сделайте листы с наименованиями: «Сотрудники и рабочие места», «Ресурсы» (лист-справочник), «Расходы», «Мониторинг рынка», «Доходы» и «Бюджет»;

- В каждом листе закрепите левый столбец для обозначения статей финансового плана;

- Сделайте 12 столбцов-месяцев — так у вас не «поедут» данные, даже если расходы или доходы меняются с разной периодичностью.

Для примера возьмем все то же кафе при автомойке. У нас будут сотрудники, конкуренты, услуги и цены — все, как по-настоящему.

Перед тем как считать расходы

Нам нужно посчитать все расходы компании на ближайший год, которые мы способны спрогнозировать. Перед тем как считать расходы, нужно сделать несколько подготовительных этапов. Определимся с понятиями.

Итак, расходы бывают:

- Единоразовые — то, что нужно купить или оплатить один раз за анализируемый период. К таким расходам относятся регистрация юридического лица, покупка мебели и др.;

- Периодические расходы — зарплаты сотрудников, оплата услуг связи, интернета, аренда помещения и т. д.

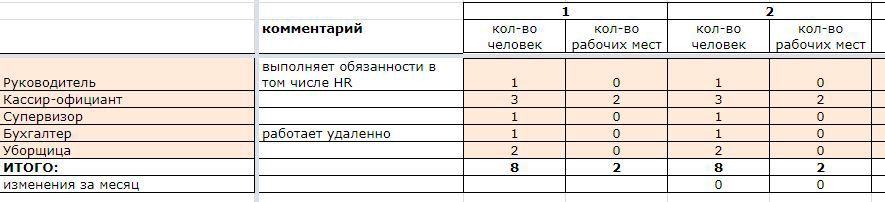

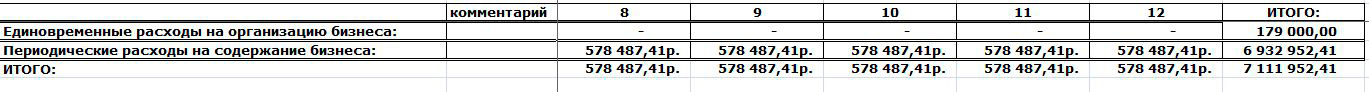

Лист «Сотрудники и рабочие места»

На периодические расходы сильнее всего влияют сотрудники (зарплаты, налоги и взносы), поэтому мы рекомендуем сделать до «Расходов» отдельный лист — «Сотрудники и рабочие места».

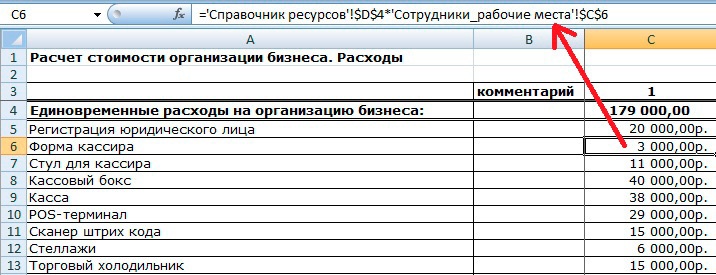

Пример листа «Сотрудники и рабочие места». Номера столбцов «1», «2», «3» и так далее — это месяцы. Если вы запланируете увольнения или прием новых сотрудников — этот факт отразится в строке «Изменения за месяц»

В нашем плане нет выделенного рабочего места для руководителя кафе на автомойке. Предположим, что поначалу мы не будем выделять для него кабинет, покупать мебель и компьютер — на старте он может выполнять бумажную работу удаленно. Это позволит снизить расходы.

Лист-справочник «Ресурсы»

Еще один подготовительный этап — лист-справочник «Ресурсы».

Важно заранее определить, какие ресурсы вам понадобятся и сколько это стоит. Как определить список ресурсов? Сесть и подумать. Как узнать стоимость? Найти в интернете.

Чтобы облегчить задачу, разделите ресурсы на категории и занесите в лист-справочник со ссылками на магазины либо компании-поставщики и ценами.

Категории ресурсов:

- человеческие ресурсы — это необходимые проекту сотрудники: программисты, менеджеры, операторы, кассиры, специалисты по продажам, бухгалтер, системный администратор, уборщица и пр.;

- материальные — это предметы и оборудование, которые вам нужны для работы: стол, стул, канцелярия, компьютер, принтер, машина, гигиенические принадлежности, сервера, станки, телефоны и т. д.;

- технологические — доступ в интернет, мобильная связь, CRM (client relationship management — управление работой с клиентами) система и прочие;

- внутренние ресурсы — это время и мощности вашей компании, которые вы тратите на развитие своего дела, а не на продажу: фонд денежной мотивации сотрудников, разработка внутреннего программного обеспечения, создание сайта компании и т. п.;

- внешние ресурсы, или аутсорс — то, что вы передаете кому-то в управление: маркетинг, прием звонков, продажи, курьерская доставка и др.

Пример «Справочника Ресурсов». Ресурсы поделены на категории вертикально, чтобы каждый список можно было бесконечно пополнять. «Человеческие ресурсы» — это ссылка на hh.ru и результаты поиска по конкретной вакансии на этом портале. «Материальные ресурсы» — ссылка на Яндекс.Маркет

Дальше при расчете расходов мы будем строить формулы, ссылаясь на ячейки с ценами из «Справочника ресурсов». Тогда, если какие-то цены поменяются, вам достаточно будет поменять это в «Справочнике ресурсов», а данные в расходах и бюджете пересчитаются автоматически.

Вывод: чтобы расходы было удобно считать в любое время, сделайте лист «Справочник ресурсов».

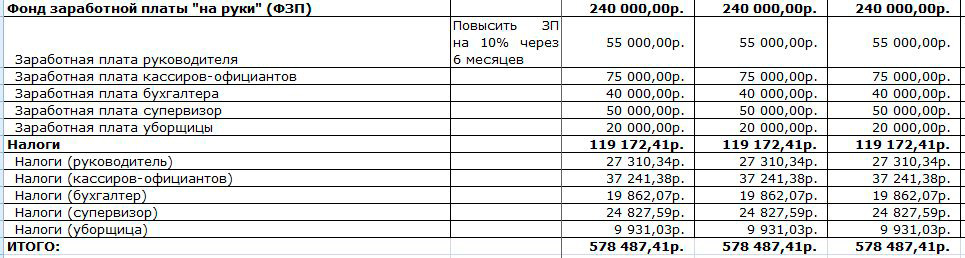

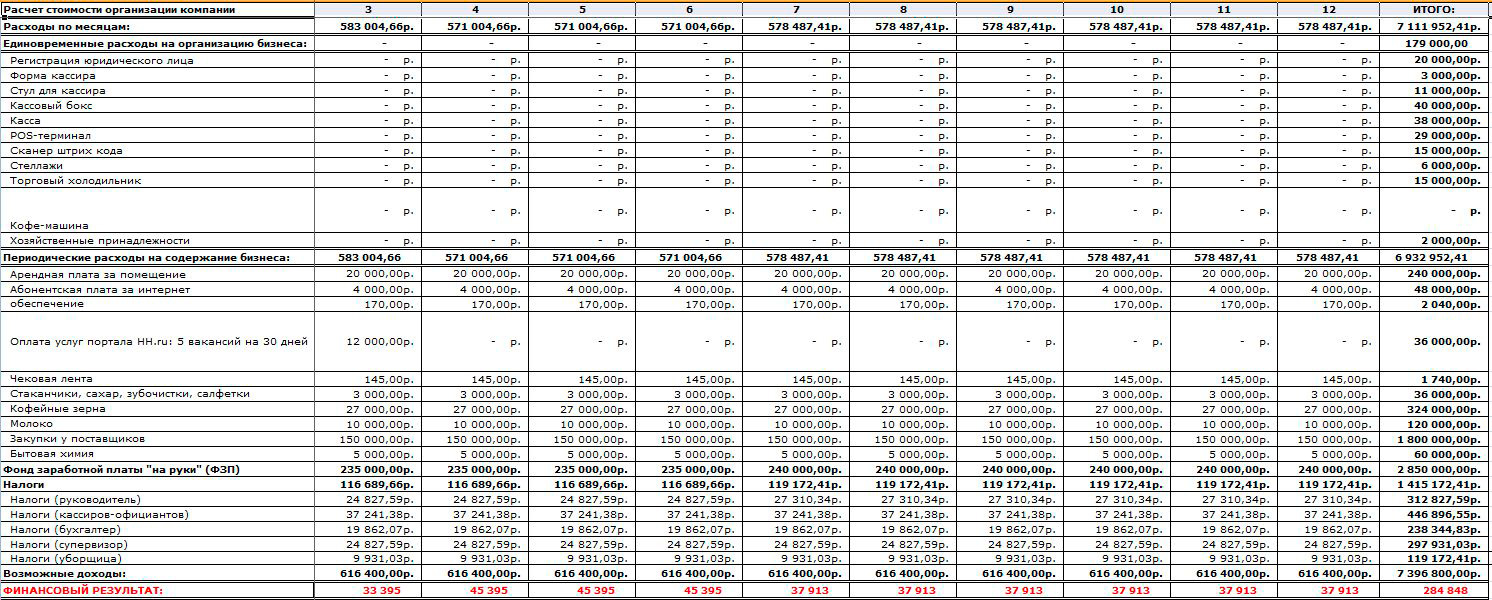

Считаем расходы

Итак, необходимо посчитать все единовременные и периодические расходы по месяцам. Данные берем из заранее составленного «Справочника ресурсов».

Некоторые вещи нужно купить для каждого сотрудника: компьютер, письменный стол, рабочий стул, в нашем примере — форменную одежду кассира. В этом случае умножьте нужные позиции расходов (ячейки на листе «Ресурсы») на общее количество сотрудников в месяц (ячейки листа «Сотрудники и рабочие места»).

Единовременные расходы

Запланируйте единовременные расходы и отразите их в плане в нужном месяце.

Формулы включают в себя ссылки на ячейки из вспомогательных листов — так проще работать с изменениями

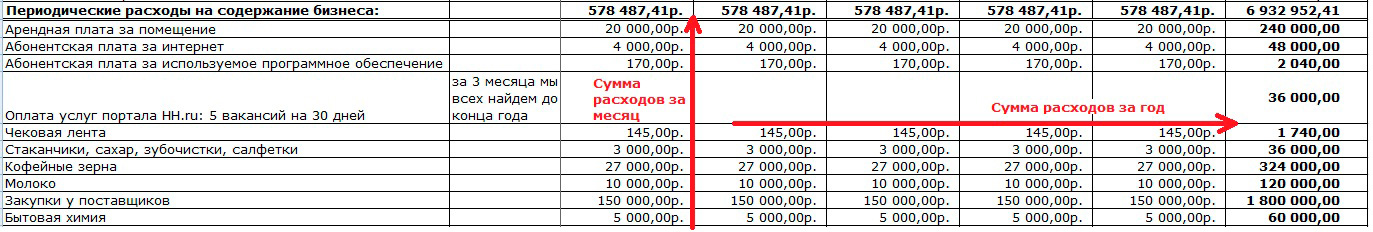

Периодические расходы

Периодические траты учитываем тогда, когда их необходимо оплачивать. Благодаря тому, что таблица построена по месяцам, легко учитывать не только ежемесячные, но и ежеквартальные платежи, и платежи раз 6 месяцев.

Чтобы правильно и быстро заполнить таблицу периодических расходов, скопируйте список позиций из листа «Справочник ресурсов» и вставьте в крайний левый столбец. В нашем примере это чековая лента, арендная плата за помещение, абонентская плата за интернет и т. д.

Если требуются комментарии — впишите их в специальный столбец. В ячейке с расходом сделайте ссылку на ячейку с ценой из «Справочника ресурсов». Чтобы Excel всегда ссылался на одну и ту же ячейку (а не сдвигался в следующую при копировании), закрепите столбец и строку ячейки символом $ — $D$15 — и протяните по горизонтали с 1-го по 12-й месяц включительно.

В крайнем правом столбце посчитана сумма расходной статьи за весь год =СУММ(C18:N18)

Строка «Периодические расходы на содержание компании» считает сумму всех расходов в каждый месяц и в последней ячейке — сколько всего нужно потратить за год.

В этом примере мы учитываем оплату подписки на hh.ru в течение трех месяцев, дальше — считаем, что это лишний расход. Учитываем повышение ЗП руководителя через 6 месяцев работы. Эти комментарии полезно фиксировать в специальном поле, чтобы потом не запутаться

Не забудьте учесть заработную плату, налоги и отчисления в социальные фонды:

НДФЛ + социальные отчисления = (ЗП на руки)/0,87 × 1,302 — (ЗП на руки)

Считайте заработную плату так же, как и другие расходы: ссылка на ячейку из «Справочника ресурсов» умножить на количество сотрудников в данном месяце из «Сотрудников и рабочих мест» — тогда ничего не потеряется.

Расчет заработной платы

Если все просуммировать, то обобщенно результат по расходам будет выглядеть вот так:

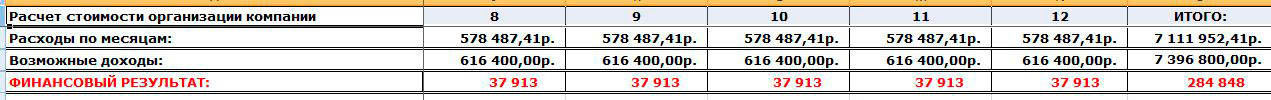

Всего за год вы потратите 7 111 952,41 (семь миллионов сто одиннадцать тысяч девятьсот пятьдесят два рубля, 76 коп.)

Теперь давайте попробуем посчитать, сколько можно заработать на этом бизнесе.

Доходы и мониторинг рынка

Прогнозирование доходов — самая сложная часть финансового плана. В этой части будет много расчетов и формул, приготовьтесь!

Таблица с доходами по месяцам, пока еще не заполненная

Чтобы спрогнозировать возможные доходы, нужно посчитать средний чек и понять, какое количество клиентов вы сможете обслуживать, неся уже запланированные расходы (количество сотрудников, качество оборудования и т. д.). Заметьте, ваша задача понять, не сколько клиентов нужно привлечь, чтобы выйти на окупаемость, а сколько клиентов ваш бизнес сможет обслужить.

Чтобы посчитать возможные доходы, нужно знать:

- средний чек — сумма, которую вы зарабатываете с каждого клиента (до вычета налогов);

- среднее количество клиентов за месяц — это необходимо, чтобы понимать, способен ли ваш бизнес обрабатывать существующий поток клиентов;

- количество клиентов, которое может обслужить ваш бизнес на заданных мощностях — совпадет ли эта цифра со средним количеством клиентов за месяц вообще? Если да, значит все правильно. Если вы можете меньше — стоит пересмотреть расходную часть и увеличить мощности. Если ваше предложение превышает спрос — вы не оптимально используете свои ресурсы и тратите больше, чем зарабатываете.

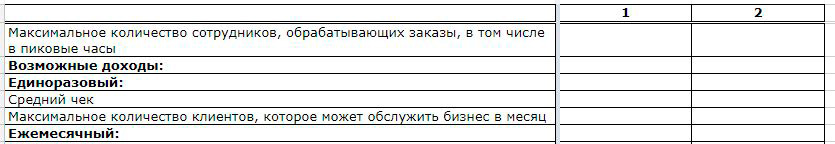

Параметры, которые мы будем рассчитывать, чтобы спрогнозировать доходы

Перед тем как прогнозировать собственные доходы, необходимо обратиться к рынку и проанализировать конкурентов. В первую очередь — линейку продуктов и цены.

Мониторинг рынка

Чтобы посчитать доходы, нужно определиться с ценами. Цены устанавливаются, исходя из спроса и предложения.

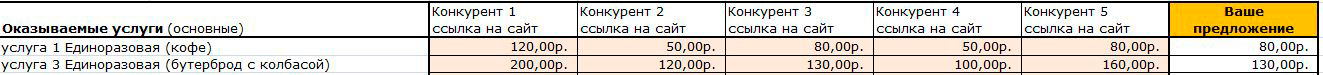

Выберите 5 основных ваших конкурентов. Важно понимать, что конкуренты — это компании, которые борются за один и тот же сегмент клиентов: Apple конкурирует с Samsung, ресторан — с другими ресторанами, но не столовыми и фаст-фудом.

Вспомните, как вы анализировали целевую аудиторию. Кто еще продает такие же товары или услуги этой же аудитории? Это и есть ваши конкуренты.

Изучите, какие услуги оказывают ваши конкуренты и за какую стоимость. Их цены — ориентир для вас. Вы можете продавать свои услуги, примерно, по таким же ценам. Оцените качество предоставления этих услуг и сравните с собой. Что из этого вы можете лучше?

Если в вашем бизнесе есть единоразовые услуги и услуги на абонентской плате, то при мониторинге рынка и прогнозе доходов их нужно считать отдельно.

Для примера сделаем такую таблицу для нашего кафе при автомойке:

Мониторинг рынка и расчет собственных цен

Для расчета собственной цены лучше использовать не среднее значение, а медиану — она высчитывает значение посередине и не учитывает крайние значения: МЕДИАНА(С5:G5). Поэтому даже если кто-то будет предлагать слишком высокие или слишком низкие цены, стоимость вашего предложения останется средним по рынку. Если вы предлагаете что-то, чего нет у других, то можете сами назначать цену рынку.

Средний чек

Чтобы посчитать средний чек, нужно всю выручку (до вычета налогов) за период разделить на количество чеков за период.

Берем цены, которые мы получили в результате мониторинга рынка, и прикидываем позиции в чеке. Если у вас есть опыт работы в этой сфере, то определить состав чека не составит труда. Если нет — придется пройтись по конкурентам и проанализировать их чеки.

Итак, в нашем кафе мужчина чаще всего заказывает:

| Позиция | Цена |

|---|---|

| Кофе | 80 рублей |

| Хот-дог | 80 рублей |

| ИТОГО | 160 рублей |

Что заказывает чаще всего в кафе мужчина

Женщина:

| Позиция | Цена |

|---|---|

| Кофе с молоком | 100 рублей |

| Шоколадка | 80 рублей |

| Бутерброд с колбасой | 130 рублей |

| ИТОГО | 340 рублей |

Что заказывает чаще всего в кафе женщина

Более голодный мужчина:

| Позиция | Цена |

|---|---|

| Кофе | 80 рублей |

| Хот-дог | 80 рублей |

| Шоколадка | 80 рублей |

| Бутылка газировки 0,5 | 80 рублей |

| ИТОГО | 320 рублей |

Что заказывает чаще всего в кафе более голодный мужчина

Товарищи «на бегу»

| Позиция | Цена |

|---|---|

| Кофе с молоком | 100 рублей |

| ИТОГО | 100 рублей |

Что заказывает чаще всего в кафе «на бегу»

Средний чек = (160 + 340 +320 + 100) ÷ 4 = 230 рублей

Среднее количество клиентов за месяц

Снова представим себе кафе при автомойке. Нам нужно посчитать, сколько человек по будням и выходным приходят в автомойку в течение ее рабочего времени и сколько из них делают заказ в кафе. Если опыта работы в этой сфере нет, то идем к конкурентам, садимся и считаем. Пройдясь по нескольким таким кафе, не забудем посчитать количество столов и стульев, чтобы нашим гостям не пришлось стоять.

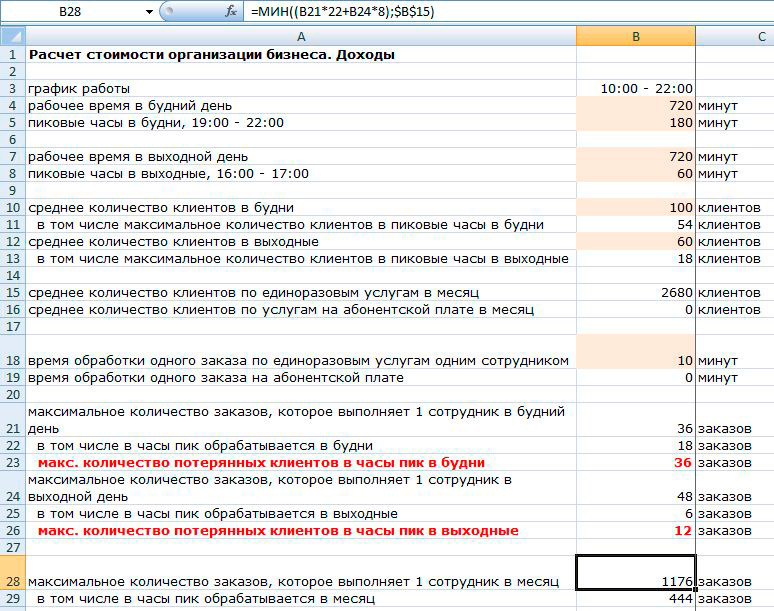

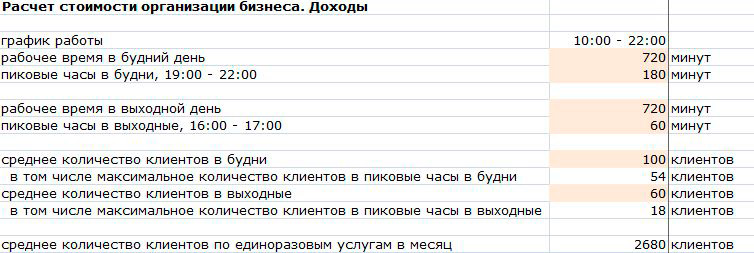

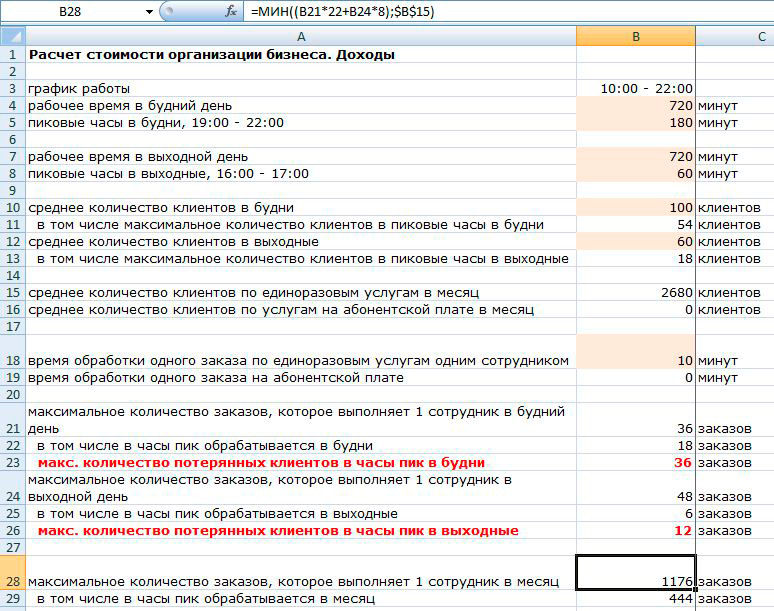

Автомойка и кафе работают с 10:00 до 22:00, то есть 720 минут. Всего мойка вмещает 6 машин одновременно и моет их 20 минут.

Значит, в день проходит максимум: 720 минут ÷ 20 минут × 6 машиномест = 216 человек-автомобилистов.

Есть еще пассажиры, которые тоже заходят в наше кафе — вместе с автомобилистами мы насчитали 316 человек. Допустим, по будням заказ делают в среднем 100 посетителей, в том числе автомобилисты и пассажиры. А в выходной — 60 человек из 150 пришедших.

Среднее количество клиентов за месяц = 100 клиентов в будний день × 22 будних дня + 60 клиентов в выходной день × 8 выходных дней = 2 680 клиентов.

2 680 клиентов в месяц принимаем за верхнее пороговое значение — больше физически в кафе не заходит, поэтому при прогнозе доходов мы не должны обрабатывать больше 2 680 заказов в месяц.

Суммарное количество клиентов в пиковые часы

Предположим, что пиковые часы в будние дни в нашем кафе с 19:00 до 22:00 — это три часа, или 180 минут. В выходные — с 16:00 до 17:00, то есть 60 минут. В эти часы у нас каждые 20 минут появляется очередь длиной в 6 человек — столько машин могут одновременно помыть на автомойке.

Максимальное количество клиентов в часы пик по будням: 180 минут ÷ 20 минут × 6 клиентов = 54 клиента

Максимальное количество клиентов в часы пик по выходным: 60 минут ÷ 20 минут × 6 клиентов = 18 клиентов

Фиксируем параметры работы бизнеса в листе «Доходы по месяцам»

Количество клиентов, которое может обслужить один сотрудник

Чтобы посчитать вашу мощность, нужно узнать, сколько клиентов обслуживает один сотрудник. Сколько времени готовится и выдается типичный заказ силами одного кассира в кафе при автомойке? Сколько человек может одновременно обучать один фитнес-тренер за одно занятие? Сколько типичных текстов пишет один копирайтер за месяц?

В кафе на мойке один официант-кассир выдает и рассчитывает заказ за 4 минуты. Этого времени хватает, чтобы налить кофе, подогреть булочку и провести расчет через кассу. Но клиенту нужно не только получить заказ, но и сесть за стол, выпить свой кофе. Тогда обслуживание каждого клиента с «посидеть» занимает уже все 10 минут, при этом в среднем у каждого клиента есть всего 20 минут свободного времени.

Это означает, что всего два человека в очереди успеют получить заказ и выпить свой кофе, до того как будет помыта их машина. Если очередь будет больше двух человек, то оставшиеся посетители не успеют воспользоваться нашим кафе с «посидеть», потому что пойдут забирать машину с мойки.

Сколько клиентов один сотрудник обрабатывает в пиковые часы по будням?

Чтобы посчитать, сколько клиентов обрабатывает один кассир за месяц, нужно сначала определить его возможности в пиковые часы.

Итак, мы определили время обработки заказа — 10 минут.

В течение пиковых часов по будням суммарно набегает 54 человека, но единовременно очередь у нас из 6 человек.

За 180 минут у нас образуется максимум 9 очередей по 6 человек: 180 ÷ 20 = 9.

Но один кассир не сможет обслужить всех шестерых клиентов в очереди. Гарантированно он обслуживает только 2 человек в каждой из 9 очередей, то есть: 9 × 2 = 18 клиентов.

Не дождутся своей очереди: 54 — 18 = 36 человек.

Сколько клиентов один сотрудник обрабатывает в пиковые часы по выходным?

В выходные пиковое время всего 1 час (60 минут). Посчитаем максимальное количество клиентов в это время: 60 минут ÷ 20 серий мойки = 3 очереди по 6 человек.

Максимальное количество клиентов в пиковое время в выходные: 3 × 6 = 18 клиентов.

Из каждой очереди мы обслуживаем всего 2 заказа: 3 × 2 = 6 клиентов.

18 заказов — 6 принятых заказов = 12 клиентов мы потеряем.

Количество принятых заказов одним сотрудником в месяц

Рассчитаем, какое максимальное количество заказов принимает один кассир в будний день. Для этого разделим время смены (720 минут) на время обработки заказа (10 минут) и вычтем из результата количество потерянных в часы пик клиентов: 720 ÷ 10 — 36 = 36 заказов.

В выходные — смена 720 минут, время обработки заказа — 10 минут, количество потерянных клиентов — 12 заказов: 720 ÷ 10 — 12 = 60 заказов.

Однако у нас не может быть 60 заказов в выходной день, потому что по выходным к нам суммарно приходит всего 60 человек, а мы совершенно точно теряем клиентов в часы пик. Нужно учесть пороговое значение и вычесть из максимальных 60 клиентов 12 потерянных: 60 — 12 = 48 заказов.

Итого в месяц: 36 заказов в будни × 22 рабочих дня + 48 заказов в выходные × 8 выходных дней = 1 176 заказов.

Проверяем, чтобы результат был не меньше нуля и не больше порогового значения: максимум к нам заходит 2 680 клиентов в месяц. Мы насчитали 1 176 заказов — это меньше 2 680, значит все правильно.

В формуле заданы пороговые значения: сумма обработанных за месяц заказов не должна превысить среднее количество клиентов, посещающих кафе в месяц

На практике возможна ситуация, когда количество обработанных заказов будет больше физически зашедших клиентов: ведь один и тот же клиент может пробить несколько чеков. Но на этапе планирования разумнее придерживаться более пессимистичного сценария.

Считаем прибыль от одного сотрудника и общий доход

Чтобы посчитать доход, нужно умножить средний чек на количество клиентов: 230 рублей × 1 176 человек = 270 480 рублей валовой (до вычета налогов) прибыли.

Доход от одного сотрудника в месяц при среднем чеке 230 рублей и максимальном количестве обрабатываемых заказов в месяц —1 176 составит 270 480 рублей

Если мы ничего не делаем: не улучшаем маркетинг, не увеличиваем количество сотрудников, не оптимизируем процесс выполнения заказа, не повышаем средний чек и т. д., — то выше этой цифры нам точно не прыгнуть.

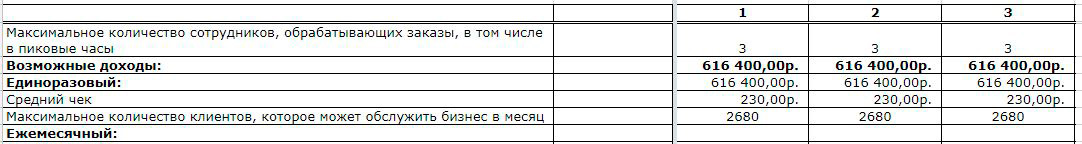

Мы запланировали нанять трех кассиров — посмотрим, справится ли наш бизнес с потоком клиентов?

С тремя сотрудниками кафе обслуживает максимум клиентов — все дожидаются своей очереди. Это было одним из наших KPI

Мы считали доходы, исходя из среднего количества посетителей. Но если вы начинаете бизнес, в котором у вас мало опыта работы с клиентами, попробуйте рассчитать пессимистичный сценарий ваших доходов. Заложите на первые три месяца максимальное количество клиентов не 100%, а всего 30% от среднего количества, а затем постепенно наращивайте эту цифру.

Вывод: доходы = средний чек × количество клиентов

Бюджет проекта на год

Бюджет — это то, как сочетаются детально посчитанные расходы и прогнозируемые доходы вашего бизнеса. Теперь, когда у вас есть план расходов и доходов по месяцам, остается вычесть одно из другого и посмотреть, достигнете ли вы точки безубыточности и точки окупаемости, к чему вы придете через год.

Уже на этапе планирования вы сможете оценить, сколько денег вам понадобится каждый месяц на содержание компании и какой потенциальный доход она сможет принести. Вы заранее поймете, стоит ли игра свеч.

В бюджете указываем все расходы и доходы по месяцам, в финансовом результате считаем разницу в каждый месяц и суммарно за год

Обобщенно бюджет можно показать так:

Свернутый вариант представления бюджета

Как видите, наш пример оказался прибыльной бизнес-моделью, во всяком случае, до вычета налога на прибыль. В этой статье мы не будем рассчитывать налоги, потому что их сумма зависит от выбранной вами системы налогообложения. О том, какие системы налогообложения бывают и как считать налоги на УСН, у нас написана отдельная статья.

Вывод: для расчета финансового результата нужно вычесть расходы из доходов в каждом месяце. Не забудьте вычесть налог на прибыль.

Стоит ли открывать убыточный бизнес?

Если через год проект не только не выходит на окупаемость, но и не достигает точки безубыточности, стоит ли его начинать? Иногда да.

История. Детские Центры Надежды Самойловой для детей-инвалидов. Надежда — мама девочки Леси, у нее ДЦП. Государственный садик Лесю не взял: не могут обеспечить должный уход и развитие.

Тогда Надежда решила открыть свой садик. Найти коррекционных педагогов, воспитателей, специалистов по реабилитации и собрать их всех в одном месте, вместо того чтобы ездить к каждому из них отдельно. Так у особых детей есть свой садик, где они учатся общаться, играть и попросту жить, а у их родителей появилась возможность вернуться к работе и немного заняться собой.

Детские Центры не приносят дохода и даже не выходят в ноль. Аренда помещений, реабилитационное оборудование, детская мебель, игрушки и пособия, зарплаты сотрудников — денег на все не хватает. Центрам жертвуют средства, иногда удается получить гранты, многие компании помогают Центрам, оплачивая обучение детей или покупая нужные вещи. Это дело живет не ради денег.

Еще один случай, когда важно создать и развивать убыточный проект — когда вы создаете поддерживающую структуру внутри компании. Примерами таких проектов являются: контакт-центр, собственная бухгалтерия, системное администрирование и др. Эти проекты не зарабатывают деньги вашему бизнесу, но они помогают вам нести меньше расходов.

Если контакт-центр обрабатывает звонки только вашей компании, то вы его содержите, но ничего не зарабатываете. Однако при этом ваши клиенты могут оперативно получить нужную информацию, решить свою проблему и остаться вашим клиентом, а не уйти к конкуренту.

Ваша бухгалтерия занимается только вашими налогами, доходами и расходами — вы ничего не зарабатываете, вынуждены ежемесячно платить зарплату бухгалтеру и обеспечить ему оборудованное рабочее место. Но зато вы не платите налоговикам штрафы и пени за свои ошибки.

Шпаргалка «Как составить финансовый план на год»:

- Перед составлением финансового плана опишите свою бизнес-модель: сформулируйте цели, задачи, проанализируйте целевую аудиторию и определите показатели эффективности вашей работы;

- В финансовом плане сделайте вспомогательные листы: «Сотрудники и рабочие места» и «Справочник ресурсов». Не считайте расходы в уме! Всегда прописывайте формулы со ссылками на вспомогательные листы;

- Посчитайте все единоразовые и периодические расходы;

- Перед тем, как считать доходную часть, проанализируйте цены и услуги ваших конкурентов — ваше ценовое предложение должно быть посередине;

- Чтобы посчитать доходы, нужно вычислить среднее количество клиентов и средний чек, а потом — перемножить одно на другое;

- Посчитайте бюджет: вычтите расходы за каждый месяц из доходов в каждом месяце — это и будет ваш финансовый результат;

- Не забудьте про налоги на прибыль;

- В некоторых случаях стоит открыть убыточный проект: он не позволит вам зарабатывать, но позволит меньше тратить.

Вы усердно работали весь год, но на счете снова нет денег. Почему так происходит? Анастасия Веселко, автор блога и одноименной книги «Девушка с деньгами», рассказывает, как грамотно подвести финансовые итоги уходящего года и перестать тратить деньги на ненужные вещи в следующем

В последние дни декабря социальные сети пухнут от постов в стиле «мои итоги года», которые интересны разве что самому автору и его маме. А ведь составление этих списков занимает немало времени — написать надо и забавно, и не хвастливо, и так, чтобы от них веяло успешностью. Стоит эти усилия потратить на подведение действительно полезных и важных итогов — финансовых. Не для «друзей» из соцсетей, а для собственной пользы, выгоды и мотивации на следующий год, конечно.

Так как же прошел ваш финансовый год?

Вот как провел его среднестатистический россиянин.

Снова ничего не отложили. Всего треть россиян имеют хоть какие-то сбережения. А это значит, что в любой непредвиденной ситуации им придется бежать за кредитом. Об уверенном взгляде в будущее говорить не приходится.

Взяли очередной кредит. Больше половины работающих россиян (а это 40 миллионов человек) имеют хоть один кредит. Бывают кредиты полезные и даже выгодные, но в большинстве случаев речь не о них.

Беспечно тратили. Только за «черную пятницу» россияне оставили в магазинах более 5 млрд рублей. Вот они, те самые неотложенные деньги.

Итоги года

Надеюсь, у вас ситуация заметно лучше. А для конструктивного анализа давайте проведем инвентаризацию. Ответьте на следующие вопросы.

Сколько вы стоите? Бухгалтерский термин Net Worth (или Чистый капитал) вполне годится и для личного бюджета. Посчитайте, сколько стоите вы или ваша семья: суммируйте рыночную стоимость всей крупной собственности (машины, квартиры, участки земли, гаражи, парковочные места, доли в бизнесе и так далее), добавьте суммы сбережений и инвестиций и вычтите все долги.

Что у вас получилось?

— Вы в плюсе. И это прекрасно!

— Вы в минусе. Увы, текущие обязательства (долги) превышают вашу платежеспособность. И благополучие под большим вопросом. Ваш приоритет — сокращение долгов, чтобы твердо стоять на ногах.

— Вы в нуле. И это может быть неприятный для осознания факт. «Как же так, я отлично зарабатываю, кредитов нет, на все хватает. Отпуск в Испании, дети в частном саду, машина, снимаем отличную квартиру — и я ничего не стою?» Да, так бывает. Кажется, зарабатывать вы научились, а тратить — пока нет. Деньги утекают и каждый месяц приходится заново зарабатывать на свою красивую жизнь. Для вас задача года — организовать, наконец, сбережения и задуматься о покупке активов. За динамикой «Чистой стоимости» интересно следить по годам, отмечая, как она меняется к лучшему.

Сколько вы заработали за прошедший год?

Удивительно, но даже это мы не всегда знаем. Сотрудники офисов не привыкли считать доход в годовом выражении, как, например, в США. Что уж говорить о предпринимателях, проектных сотрудниках и фрилансерах. В итоге крупные суммы проходят через наши руки и кошельки порой незамеченными.

Посчитайте все поступления за год — не забудьте премии, бонусы, подарки и алименты, доходы от дополнительных проектов и налоговые вычеты.

Если, подведя итоги, вы воскликнули «И где же все эти миллионы?!» — стоит обратить внимание на структуру ваших расходов. Возможно, деньги разлетаются стихийно, и вы не успеваете их «прочувствовать». А важные для вас задачи и планы так и остаются нереализованными.

А сколько стоил ваш час?

Разделите все заработанные деньги на стандартное количество офисных часов — по 176 в месяц. Полученную цифру держите в уме каждый раз, когда присматриваете новое пальто, решаете самостоятельно заполнить налоговую декларацию, чтобы не тратиться на услуги бухгалтера, или тратите лишние полчаса, чтобы заправиться на дальней «дешевой» заправке.

Как увеличить стоимость часа? Варианты — не только больше зарабатывать, но и меньше работать, что тоже может быть эффективно. Делегируя часть задач, мы выигрываем время для себя и успеваем полноценно отдохнуть, и в итоге работаем продуктивнее и успеваем больше.

На сколько выросли в этом году ваши сбережения и ваш пенсионный капитал?

Если ни насколько, вернитесь к первому пункту. Я как-то проводила в блоге опрос «Что бы вы посоветовали самой себе 10 лет назад?» и первые два места с большим отрывом от остальных заняли рекомендации: откладывай деньги и покупай валюту.

Начать никогда не поздно. Продумайте, какую часть доходов вы будете регулярно откладывать в новом году.

На что вы тратили?

Проанализируйте свои расходы и их адекватность. 20% на косметику и косметологов? 30% на шопинг? 10% на такси? Вас это устраивает?

В личной эффективности есть такое правило — 80% времени тратить на важные вещи — отношения с близкими, карьеру, образование, а не на социальные сети, сериалы и шоппинг.

С деньгами то же самое — что для вас важно? Возможно, в новом году стоит запланировать сумму на диагностику состояния здоровья, выделить бюджет на фермерские продукты, отложить заранее на образовательную программу и на небольшую поездку с родителями?

План 2020

Обычно после подведения итогов принято переходить к постановке целей. И уж тут мы не стесняемся в выражениях. Амбициозные задачи так классно смотрятся в новом ежедневнике, да и подруг впечатлят. «Выплатить все долги», «Увеличить доход в пять раз», «Инвестировать треть доходов на пенсию», и так далее, проставьте ваш вариант. Вот только с реализацией обычно возникают проблемы и уже к февралю большая часть задач позабыта.

Так воплощается известная психологическая иллюзия — себе, завтрашней, мы склонны приписывать больше силы воли, больше осознанности и здравого смысла.

Чтобы не попасть в эту ловушку еще раз, давайте заменим крупные задачи на небольшие шаги и полезные привычки, которые день за днем, пусть с перерывами, пусть не сразу, но все же будут приближать к финансовому благополучию.

Практиковать финансовую осознанность и получать максимум от своих денег.

Регулярно анализируйте свои расходы, планируйте бюджет хотя бы крупными кусками и старайтесь придерживаться плана. А небольшие правила вроде «всегда проверять чек перед оплатой», «брать паузу перед покупкой», «считать расходы в годовом выражении» — помогут внимательнее относиться к тратам.

Организовать сбережения и инвестиции

Самое простое — откладывать часть дохода, настроив регулярный автоматический перевод в вашем банке. Или открыть брокерский счет и каждый месяц инвестировать через ETF-фонды в акции крупнейших российских и американских компаний. На большом временном отрезке рынки растут (американский — на 6% в год в среднем за последние сто лет, с учетом инфляции). Почему бы не принять в этом участие?

А чтобы освоиться в новой теме, в следующий раз сходите с подругой не в кино, а на семинар по инвестициям или возьмите консультацию финансового советника. А еще подпишитесь на популярное издание об инвестициях, например, «Тинькофф-Журнал« или на телеграм-канал Евгения Когана.

Организовать дополнительный источник дохода

Если бы вам дали задание заработать за неделю 10 000 рублей любым новые непривычным способом, как бы вы с ним справились?

Как пишет Нассим Талеб в «Антихрупкости», несколько источников дохода сделают вас более «антихрупким», устойчивым в нестабильном мире. Возможно, вы могли бы выступать как эксперт в своей сфере, вести профессиональный блог, выступать, обучать и так далее. Кто знает, куда это приведет?

Даже небольшие шаги, но в верном направлении за год продвинут вас сильнее, чем самые амбициозные планы. Что из перечисленного вы могли бы сделать уже сегодня, не дожидаясь нового года или понедельника?

- Альфа-девушки. Как женщины-инвесторы добиваются успеха в Кремниевой долине

- Cумка, квартира или безбедная старость: как заработать и на то, и на другое

- Финансовый ликбез. Что уже сегодня надо рассказать своему ребенку о деньгах

Содержание статьи

Показать

Скрыть

Чтобы денег хватало и на текущие расходы, и на осуществление масштабных целей, нужно уметь планировать личные финансы. Рассказываем, как составить финансовый план и что нужно учесть.

Что такое финансовый план

Личный финансовый план (ЛФП) — это индивидуальная стратегия по достижению финансовых целей. Если говорить простыми словами, это документ, в котором четко прописаны цели, которых вы хотите достичь, и пошаговый план для их выполнения.

Финансовый план можно сравнить с индивидуальной программой тренировок, направленных на достижение определенного спортивного результата. Тренировочная программа составляется c учетом физической подготовки конкретного человека и цели, которой нужно добиться тренировками. На основе этих данных разрабатывается план: количество тренировочных дней, набор упражнений, уровень нагрузки и т. д.

Финансовый план — это такая же программа действий, только вместо спортивной цели в нем устанавливается финансовая. Это может быть покупка машины или квартиры, накопление определенной суммы денег на отпуск или обучение или любая другая цель. План может включать одну или несколько целей и быть краткосрочным, среднесрочным и долгосрочным: на месяц, на год, на несколько лет.

Зачем нужен финансовый план

Без грамотного планирования трудно достичь цели. Как и программа спортивных тренировок, финансовый план помогает идти к намеченному результату не хаотично, а осознанно и последовательно.

При этом планирование не означает, что нужно отказывать себе во всем и бесконечно экономить — напротив, это нужно, чтобы получать больше за те же деньги. Сбалансированная программа учитывает финансовые возможности и определяет горизонт планирования и алгоритм действий, которые реально выполнять для достижения цели.

Как составить финансовый план

Шаг 1. Определите цели и сроки

Первым делом нужно перевести абстрактные мечты и желания в конкретные цели. Например, вы мечтаете о собственном домике за городом. Как перевести эту мечту в цель?

1. Определите конкретные характеристики дома: количество этажей и комнат, материал постройки, метраж и т. д.

2. Определите подходящее месторасположение: транспортная доступность (например, не более часа езды до города), наличие инфраструктуры и др.

3. Изучите предложения в выбранном районе и выберите подходящие под ваши запросы.

Допустим, получается, что дом вашей мечты стоит 3 млн рублей. Теперь вместо абстрактного домика за городом есть конкретный объект, на покупку которого нужна измеримая сумма. Так же стоит поступить с другими мечтами — перевести их в понятные осязаемые цели.

Для каждой цели нужно определить срок — период времени, через который планируется добиться цели. Цель может быть краткосрочная (накопить денег к отпуску через полгода), среднесрочная (купить машину через два года) или долгосрочная (накопить на регулярную прибавку к пенсии).

Шаг 2. Расставьте приоритеты

Обычно хочется всего и прямо сейчас. Например, кроме дома за городом, не помешала бы машина, на которой можно туда ездить, а в сам дом — новая мебель. И еще неплохо бы летом съездить в отпуск.

Если четко расставить приоритеты, может оказаться, что с отпуском лучше подождать до осени, когда билеты подешевеют. Для покупки дома в ипотеку понадобится первоначальный взнос, который получится накопить не раньше чем через год. Мебель тоже можно покупать постепенно, ну а за город проще ездить на электричке — не нужно тратиться на бензин и стоять в пробках.

В итоге получится окончательный список целей, разбитых по приоритетам и срокам.

Шаг 3. Оцените свою финансовую ситуацию

1. Проанализируйте свои доходы и расходы и посчитайте, какую сумму вы точно сможете откладывать каждый месяц.

2. Посчитайте, сколько нужно откладывать, чтобы удалось собрать нужную сумму к намеченному сроку.

3. Сравните суммы, которые получили в первом и втором действии, и оцените, хватает ли вам денег.

Хорошо, если доходы позволяют каждый месяц откладывать сумму, которой хватит для достижения целей в намеченные срок. Если денег не хватает, можно рассмотреть вариант с кредитом. С учетом инфляции может оказаться, что покупка в кредит сейчас может быть выгодней, чем покупка за свои деньги, но через несколько лет.

Перед тем как взять кредит, внимательно просчитайте, сколько придется платить с учетом процентов, страховки и т. д. Свой бюджет нужно распределить так, чтобы хватало и на оплату кредита, и на текущие расходы.

Шаг 4. Оцените активы и пассивы

Активы — это то, чем вы владеете и что приносит доход: недвижимость и другое имущество, вклад в банке и т. д. Пассивы — это совокупность всех обязательств. Сюда можно отнести коммунальные платежи, долги по кредитам и другие траты.

Суммируйте стоимость своих активов и вычтите из нее сумму пассивов — так получится чистая текущая стоимость. Если получилось положительное число — отлично. Отрицательное — есть над чем поработать.

Шаг 5. Оптимизируйте расходы

Посмотрите на свои расходы и подумайте, что можно сократить. Например, если вы каждый день обедаете в кафе, можно начать брать еду из дома. Или можно реже заказывать такси и пересесть на общественный транспорт.

На первый взгляд, это мелочи, но из них складываются внушительные суммы, которые можно было бы откладывать на достижение по-настоящему важных целей. Если, к примеру, отказаться от утреннего кофе по 200 рублей за стаканчик или от пачки сигарет в день за те же деньги, за месяц получится сэкономить 6 000 рублей. За год это уже 72 тыс. рублей.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Шаг 5. Рассмотрите дополнительные источники дохода

Помимо сокращения расходов стоит задуматься о способах увеличить доходы. Это может быть сверхурочная работа, оформление налоговых вычетов за покупку недвижимости, оплату лечения, обучения или спорта, сдача в аренду какого-либо имущества, монетизация своих знаний и навыков. Все это поможет увеличить доходы, а значит, и количество свободных денег, которые можно откладывать на достижение целей.

Создать капитал можно даже с маленьким доходом. Главное, определиться с целями, уметь пользоваться биржевыми инструментами и следовать принятому решению.

20.04.2021 09:01

Шаг 6. Разработайте стратегию по достижению целей

После оптимизации доходов и расходов нужно увязать их со своими целями. Каждая из них имеет свой срок, к которому нужная сумма должна быть в наличии. Копить деньги под подушкой не стоит — лучше использовать подходящие финансовые инструменты. Это поможет не только защитить сбережения от инфляции, но и получить определенный доход, который тоже можно будет учесть в плане. При выборе конкретных инструментов нужно определить сроки, допустимые риски, понять, могут ли деньги потребоваться внезапно.

Для краткосрочных и среднесрочных целей подойдут консервативные инструменты — банковские вклады, гособлигации. Для долгосрочных можно присмотреться к более рискованным инструментам — инвестиционным фондам, акциям. Прежде чем начать инвестировать, нужно обязательно изучить тему инвестирования и пройти обучающие курсы.

Инвестиции — слово, которое мы слышим ежедневно, но до сих пор не совсем понимаем как это относится лично к нам.

09.12.2021 14:52

Ошибки при составлении финансового плана

При разработке финансового плана люди часто совершают одни и те же ошибки. Самая распространенная — нереальные сроки. Чтобы определить реальный срок, за который можно накопить требуемую сумму, нужно трезво оценить свое финансовое положение. Так, если получается откладывать не больше 10 тыс. рублей в месяц, не стоит планировать накопить миллион за год.

Еще одна серьезная ошибка — не учитывать инфляцию, особенно при постановке долгосрочных целей. Цены из года в год растут, и то, что сегодня стоит миллион, через пять лет может стоить вдвое больше. Эту динамику нужно учитывать в плане.

Часто забывают и о рисках. Конечно, неприятно задумываться о возможных непредвиденных ситуациях, например, о потере работы или о серьезном заболевании. Тем не менее непредвиденные расходы тоже стоит закладывать в план. В некоторых случаях может оказаться полезным и оформление страховки.

Рекомендации при составлении финансового плана

Чтобы составить грамотный финансовый план, нужно:

1. Четко сформулировать цели — они должны быть конкретными, выполнимыми, в денежном выражении и с конкретными сроками.

2. Вести учет расходов. Это поможет отследить, куда уходят деньги, и при необходимости оптимизировать траты.

3. Выбирать оптимальные инструменты для сбережений. Для краткосрочных вложений лучше подходят вклады, для долгосрочных — инвестиции с вероятностью получить больший доход.

4. Регулярно пересматривайте финансовый план. Даже если вы все учли и просчитали, ситуация в любой момент может измениться. Кризис в экономике, потеря работы, прибавление в семье — с этими обстоятельствами придется считаться. Поэтому нужно регулярно корректировать свои цели и способы их достижения. В стабильной ситуации план можно актуализировать ежегодно, в других случаях — с появлением новых вводных.

Какие действия помогут достичь финансовой цели

Каким бы хорошим ни был финансовый план, чтобы он работал, нужна дисциплина. Импульсивные покупки и необязательные траты только отдаляют от цели.

Важно придерживаться установленных лимитов на определенные группы расходов: на еду, на транспорт, на одежду, развлечения.

При этом загонять себя в слишком строгие рамки тоже не стоит: постоянная экономия буквально на всем может заставить в какой-то момент сорваться и необдуманно потратить сбережения.

Все доходы и расходы нужно фиксировать — это полезная привычка, позволяющая своевременно оценивать изменения своего финансового положения. Если оно меняется, надо не забывать актуализировать план. В конечном итоге финансовый план — это важный и многоступенчатый инструмент, от которого напрямую зависит, добьетесь вы поставленных целей или нет. Чем больше данных учесть при составлении плана, тем проще будет ему следовать.

Как сохранить сбережения? 4 стратегии для срочного вклада