Как составить бюджет на месяц и год: руководство с примерами

Финансовый план поможет не остаться без денег в самый ответственный момент.

Основная задача при составлении личного бюджета — не просто свести дебет с кредитом, а грамотно распределить траты так, чтобы в последнюю неделю перед зарплатой не приходилось занимать или жить впроголодь.

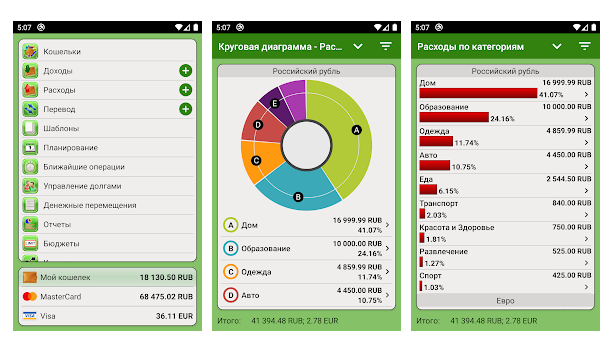

Планировать бюджет можно в специальных приложениях или любых таблицах — принцип одинаковый.

Как составить бюджет на месяц

Как правило, основная часть зарплаты выдаётся не в первый день месяца, а 5-го, 10-го или 15-го числа. Поэтому удобнее будет планировать бюджет не на календарный месяц, а на период от зарплаты до зарплаты, например с 10 марта по 9 апреля.

Доходы

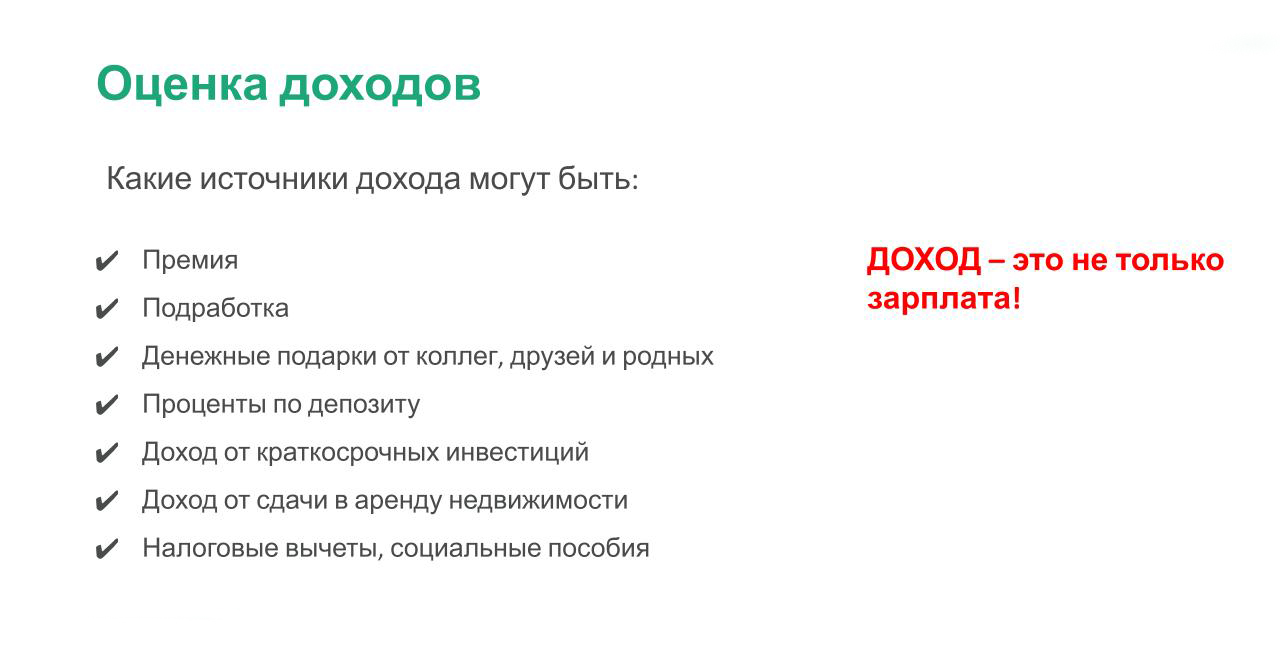

Сначала необходимо зафиксировать все финансовые поступления, чтобы понимать, какой суммой вы располагаете. Следует учесть все источники дохода: зарплату, премию, подработки, деньги от сдачи квартиры в аренду и так далее. При нестабильном заработке есть смысл формировать бюджет, когда вы точно будете знать, какой суммой располагаете, например в день поступления денег на карточку.

Расходы

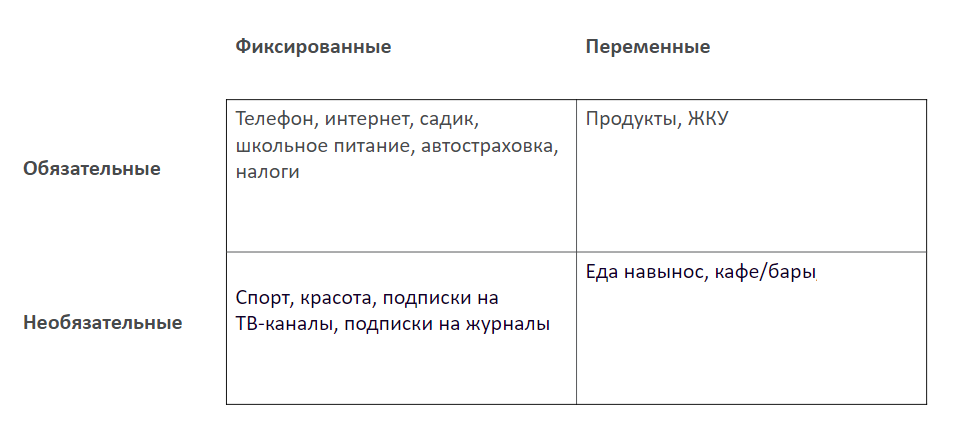

Первыми должны быть вписаны статьи расходов, без которых никак нельзя обойтись. Этот список будет выглядеть примерно следующим образом:

- Продукты (в том числе обеды на работе, если вы едите в столовой).

- Коммунальные платежи.

- Проезд.

- Мобильная связь.

- Интернет.

- Бытовая химия.

Естественно, перечень обязательных платежей будет своим для каждого человека и для каждой семьи. Плату за проезд могут сменить расходы на бензин. Люди с хроническими заболеваниями учтут траты на лекарства. В этот же список попадут выплаты по кредиту, взнос за детский сад и так далее. При этом традиционный поход в кино по субботам и подобные статьи расходов обязательными не являются.

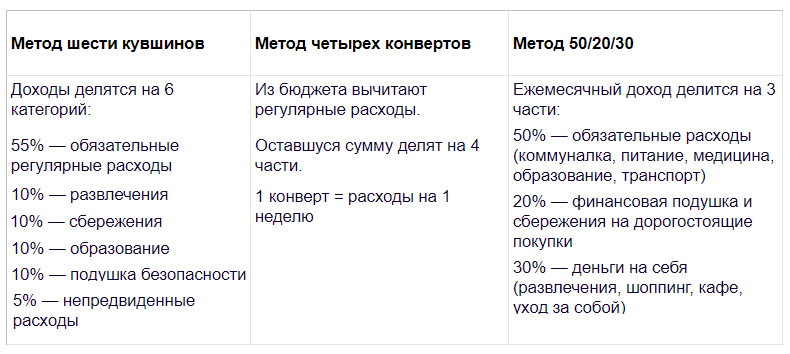

Возьмите за правило каждый месяц откладывать деньги в «стабилизационный фонд». Это может быть фиксированная сумма или процент от дохода.

С оставшейся после вычета обязательных трат суммой можно поступить двумя способами:

- Вы распределяете деньги на развлечения, одежду и разные приятности.

- Вы делите оставшуюся сумму на количество дней в месяце.

С первым способом всё понятно: вы определяете, что 3 000 рублей потратите на кино, ещё столько же — на одежду и так далее. Второй метод стоит рассмотреть поподробнее.

Допустим, у вас осталось 15 500 рублей, а в месяце — 31 день. Значит, ежедневно вы можете тратить 500 рублей. При этом обязательные расходы уже учтены в бюджете, поэтому эти деньги рассчитаны только на приятные траты или форс-мажорные обстоятельства. Соответственно, если вы расходуете больше этой суммы в день, то уходите в минус, и в конце месяца придётся затянуть пояс потуже. Если вы не тратите ничего, то в течение двух недель накопите 7 000 рублей, которые можно потратить на что-то крупное.

Оставшиеся в конце финансового периода деньги можно прокутить или отложить. Первый путь приятный, второй — рациональный.

Как спланировать бюджет на год

Годовой финансовый план будет нуждаться в регулярной корректировке и по расходам, и по доходам, поэтому все столбцы в нём нужно создать в двойном экземпляре: прогноз и фактический показатель.

Доходы

Если у вас постоянный доход

При фиксированном размере заработка вы просто вписываете в раздел доходов зарплату и прочие стабильные поступления. Единственное, что прервёт привычный ход вещей, — отпускные. Обычно перед отпуском выдают деньги за дни, в течение которых вы будете отдыхать, но потом вы недосчитаетесь некоторой суммы в зарплате. Но в целом на этапе прогноза, особенно если составляете бюджет в первый раз, достаточно будет для всех месяцев использовать только размер зарплаты.

Если у вас непостоянный доход

При нерегулярных поступлениях есть три пути прогнозирования доходов:

1. Вы уверены, что ежемесячно будете получать достаточную для жизни сумму, хотя и не знаете её точного размера.

Вычислите свой средний доход и используйте его для расчёта. Если заработаете в каком-то месяце больше прогнозируемой суммы, перемещайте излишек в копилку. В неё вы залезете, если заработаете меньше среднего.

2. У вас нет постоянного дохода, и вы не уверены, что будет.

За основу для расчётов лучше взять минимальный доход. В этом случае планирование бюджета станет задачкой со звёздочкой, зато и финансовых неожиданностей не будет.

3. Часть вашего дохода стабильна, но точный размер заработка прогнозировать сложно.

Например, вы получаете фиксированный оклад, а наличие премии зависит от многих факторов. Тогда стоит распланировать бюджет так, чтобы стабильный заработок покрывал все первостепенные нужды, а на остальное будете тратить по ситуации.

Не забудьте учесть доходы, которые вы получаете нерегулярно: квартальную премию (раз в три месяца), возвращение налогового вычета (раз в год) и так далее.

Для примера возьмём ситуацию, когда большая часть дохода стабильна — это оклад. Минимальная премия составляет 3 000 рублей, этой цифрой и будем оперировать в прогнозе. Также отметим, что на юбилей в августе должны подарить не менее 20 000 рублей: родители обещали 15 000, друзья наверняка подарят не меньше 5 000.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

Откройте счет

в БКС Мир Инвестиций

Сформулированную большую цель разделите на маленькие: посчитайте, сколько нужно откладывать ежемесячно.

Например, ваша финансовая цель — купить машину определенной модели через 2 года. Сейчас она стоит 600 000 рублей, прогноз роста цен по авторынку — 10%. Таким образом, через 2 года на покупку понадобится 726 000 рублей. Делим на 24 месяца (срок достижения большой цели) — получаем, что в месяц нужно откладывать 30 250 рублей. Остается трезво оценить, насколько для вас это приемлемо. Возможно, для достижения цели придется найти дополнительный источник дохода, сократить расходы или пересмотреть сроки ее осуществления.

Помните, что покупка машины — это покупка пассива. Бытовая техника, новый iPhone, квартира, в которой вы живете, — тоже пассивы. Они не принесут доход, а наоборот, будут дешеветь и требовать затрат на обслуживание. Подумайте: может быть, вместо пассивов стоит купить активы: ценные бумаги, квартиру под сдачу, вложить деньги в банковский вклад — чтобы они работали и приносили прибыль.

«Кредиты могут привносить в нашу жизнь неоправданный риск, поэтому бережное использование этого финансового инструмента — важная часть заботы о себе. Кредиты дают иллюзию больших возможностей, но на самом деле ставят возможности под угрозу. Человек оказывается в зависимости, ему сложнее принимать решения (например, о смене работы, получении образования). Кроме того, много средств уходит не на достижение целей, а на погашение долга.

С кредитами сложнее оценивать реальную финансовую ситуацию. Сколько у меня денег — 200 рублей? А банк пишет, что у меня 80 тысяч на кредитке. Это воспринимается как «спасательный круг», который на деле может оказаться неоправданно дорогим»

Почти четыре года я веду бюджет в гугл-таблице. В Т—Ж я уже подробно рассказывал про свой опыт ведения бюджета и объяснял, как построить для себя такую же таблицу.

В этой статье я решил пойти еще дальше и спланировать бюджет на весь предстоящий год. Январские каникулы — отличное время, чтобы этим заняться.

Как будем планировать

Планировать будем на год с разбивкой по месяцам. Надо будет сделать четыре вещи:

- Спрогнозировать доходы.

- Прикинуть расходы.

- Распределить средства по финансовым целям.

- Проанализировать возможные альтернативные сценарии.

В качестве инструмента планирования будем использовать мою гугл-таблицу. Можно скопировать ее себе на гугл-диск и менять в ней что угодно.

По этой ссылке — версия таблицы с уже заполненным примером бюджета, который мы разберем в статье:

А по ссылке ниже — пустая таблица, готовая к заполнению с нуля:

Таблица состоит из двух вкладок, они называются «Гайд» и «Планирование».

Вкладка «Гайд» — это инструкция и рекомендации по заполнению таблицы. Мой процесс планирования бюджета разбит на шаги. В каждом шаге гайда описано, как заполнить ту или иную строку на вкладке планирования.

Номер шага совпадает с номером строки, заполнение которой описано в шаге. Например, в шаге 2.2 гайда вам нужно ввести размер вашего ипотечного платежа. После ввода эта информация автоматически появится в строке 2.2 сводной таблицы на вкладке планирования.

Вкладка «Планирование» — это сводная таблица, в которой с разбивкой по месяцам и статьям фиксируются доходы, расходы и распределяется свободный остаток денег.

Часть исходных данных появляется в таблице автоматически, когда вы вводите их на вкладке «Гайд». Часть нужно вносить непосредственно в ячейки таблицы планирования. Например, в строке 1.2 указываются премии, которые могут быть квартальными, годовыми и сезонными, а в строку 2.3 нужно внести ваши расходы на коммунальные платежи.

Хочу предупредить, что моя таблица — это скорее пример, чем универсальный инструмент планирования бюджета. Структура расходов и доходов у каждого своя, как и финансовые цели.

Если у вас есть базовые навыки работы в экселе, вы сможете адаптировать эту таблицу под себя. Если нет, я оставил в каждом блоке таблицы свободные строки для ввода дополнительных статей доходов, расходов и финансовых целей.

Шаг 1

Планируем доходы

Сначала оценим поток будущих доходов. В примере я рассмотрел наиболее вероятные источники доходов: основную зарплату, премии, налоговый вычет, а также «прочие доходы» — это, например, доход от фриланса или от сдачи квартиры.

Заработная плата — тут указываем сумму после вычета налогов. На вкладке «Гайд» в шаге 1.1 можно ввести значение зарплаты, которое автоматически проставится в каждый месяц года на вкладке планирования.

Если ваша зарплата изменится в течение года и вы знаете, когда и на сколько, то для актуализации бюджета достаточно ввести новое значение зарплаты в ячейку месяца, с которого вступят в силу новые условия. Далее новая заработная плата применится ко всем оставшимся месяцам года.

Премии — в строке 1.2 вкладки планирования надо ввести ожидаемые суммы премий после вычета налога. В своем примере я поставил квартальную премию в 75% от оклада. Если размер вашей премии варьируется, например в зависимости от продаж, то лучше указать усредненное значение или размер премий за последний год.

Налоговый вычет — укажите на вкладке «Гайд» в шаге 1.3 общую сумму полученных зарплат и премий за прошлый год до вычета налога. Учитываем только белые доходы, с которых работодатель заплатил НДФЛ. В ячейке ниже будет рассчитана максимальная сумма налоговых вычетов, которую вы можете получить в следующем году.

Важно понимать, за что конкретно вы планируете оформлять налоговый вычет — например за ИИС, покупку квартиры или обучение — и какова максимальная сумма вычета по каждой из причин возврата.

Месяц получения налогового вычета можно спрогнозировать следующим образом:

- Декларацию 3-НДФЛ надо подать не позднее 30 апреля будущего года.

- Срок рассмотрения декларации — максимум три месяца с момента подачи. Но ФНС не очень-то часто рассматривает декларацию раньше отведенного срока.

- Срок выплаты налогового вычета после рассмотрения 3-НДФЛ не должен превышать 1 месяц.

- Таким образом, максимальное время получения выплаты с момента подачи декларации составляет 4 месяца.

Если подать декларацию в феврале, то вычет придет уже в июне, как раз под начало сезона отпусков. Именно так я и указал в своем примере, а чтобы не забыть подать декларацию вовремя, добавил примечание в соответствующей ячейке — в феврале.

Прочие доходы — тут указываем прочие гарантированные доходы. Например, от сдачи в аренду квартиры, которую вы и так уже много лет сдаете. Не надо тут указывать гипотетический доход, который вы получите от продажи акций Сбербанка, если они подорожают к сентябрю на 30%.

Оставляйте примечания в ячейках таблицы

Рекомендую оставлять примечания в ячейках таблицы планирования. Объясню, зачем это нужно. Допустим, в апреле в вашей компании каждый год пересматривают зарплаты. Если вам повысят зарплату, это повлияет на бюджет до конца года и вам нужно будет актуализировать файл. Чтобы не забыть это сделать, пригодится примечание.

Выделите соответствующую ячейку, в нашем примере это пересечение строки «Заработная плата» и столбца «Апрель». Нажмите правую кнопку мыши и выберите пункт меню «Вставить примечание». Появляется окно ввода.

После ввода примечания ячейка помечается ярлыком в верхнем правом углу.

Примечания удобно использовать для указания событий, которые выделяются на фоне других месяцев. В таком-то месяце нужно обновить страховку на авто, или продлить абонемент в спортзал, или спланировать зимовку в Таиланде. Можно оставить комментарий на будущее, чтобы не забыть актуализировать бюджет.

Например, в сентябре выйдет новый Айфон — и я, возможно, его куплю. Укажу себе это примечание в ячейке для сентября, в строке с прочими расходами.

Шаг 2

Рассчитываем обязательные расходы

Прикинем будущие траты в течение года. В нашем примере это будут повседневные расходы, квартплата, ипотечные взносы, траты на бензин, содержание автомобиля и прочее.

Например, я знаю, что в среднем трачу в месяц 60 тысяч на повседневные покупки — это транспорт, еда, развлечения, одежда, подарки и прочее. Квартплата составляет 2500 Р, за ипотеку я плачу 25 000 Р, содержание авто обходится в 4 тысячи, но в отдельные месяцы я еще добавлю траты на ТО и страховку. Это мои обязательные платежи, от которых никуда не деться. Осталось разнести их по соответствующим строкам таблицы.

Повседневные расходы. Если вам известен средний уровень ваших повседневных трат в месяц, то внесите это значение на вкладке «Гайд» в шаге 2.1.

Если вы не ведете учет расходов и не знаете, сколько тратите, то давайте прикинем эту сумму. В шаге 2.1.1 гайда вам нужно указать, сколько вы готовы тратить в месяц на каждую из категорий повседневных расходов. Если в таблице нет какой-либо категории, то ее можно просто добавить в дополнительные строки. Таблица просуммирует все категории и сама проставит общую сумму повседневных расходов на каждый месяц года.

Уровень повседневных расходов может варьироваться в зависимости от месяца. Я вел учет трат четыре года и убедился, что в декабре трачу на 25% больше, чем в среднем, из-за новогодних подарков и распродаж. А в феврале и мае, наоборот, трачу меньше нормы на 10—15%: февраль — самый короткий месяц, а в мае много праздников, которые я обычно провожу на природе, там тратить попросту не на что.

На вкладке «Планирование» в строке 11 проставлены коэффициенты повседневных расходов для каждого месяца. Если вы не можете точно сказать, какие месяцы у вас наиболее затратные, а какие — наоборот, то просто проставьте везде единицы: 1 — средний показатель, 0,9 — это 90% от среднего расхода, 1,2 — 120% от среднего расхода.

Ипотечные платежи. Если вы выплачиваете ипотеку, укажите ваш обязательный ежемесячный платеж в шаге 2.2 вкладки «Гайд». Указать надо именно ту сумму, что ежемесячно списывает банк, а не с учетом досрочных погашений.

Квартплата или арендная плата. Если вы снимаете жилье, укажите в строке 2.3 вкладки «Планирование» ежемесячную арендную плату. Если у вас свое жилье, укажите квартплату с учетом всех коммунальных платежей.

Не забывайте, что в отопительный сезон — с ноября по март — размер квартплаты вырастает примерно на 30—35%. Например, летом я плачу за ЖКХ 2500 Р, а в отопительный сезон эта сумма увеличивается до 3500 Р.

Расходы на содержание автомобиля. Указываем средний расход на бензин, мойку, штрафы, также учитываем плановый технический осмотр и страховку. Чтобы не забыть, в каком месяце проходить ТО, а в каком обновлять страховку, добавьте в ячейки соответствующие примечания.

У меня на бензин обычно уходит 2500 Р, еще 500 Р — на штрафы и мойку. В марте мне нужно обновить ОСАГО, а это еще 10 000 Р, в июне предстоит пройти техническое обслуживание, которое обойдется в 12 000 Р. Добавляю примечания, чтобы не забыть обновить страховку и пройти ТО.

Если у вас нет автомобиля, то вы можете оставить эту строку пустой или внести расходы на каршеринг.

Прочие расходы. Сюда можно включить обязательные крупные покупки. Например, если вы знаете, что к зиме нужно купить новые покрышки, то лучше сразу заложить эту покупку в бюджет и быть к ней готовым. А если вы обновляете абонемент в спортзал раз в год, запишите эту трату на тот месяц, когда кончится текущий абонемент.

Я, например, планирую обновить свой пуховик и готов потратить на это 15 000 Р. Покупать буду в октябре, чтобы успеть к заморозкам. Вношу соответствующую трату в категорию «Прочие расходы» для октября. Чтобы потом не ломать голову, что это за расход такой я запланировал, оставлю примечание в ячейке: «Нужно обновить зимнюю куртку».

Что делать, если расходы превысили доходы

Если ваши расходы в конкретный месяц превысили доходы, то в строке «Свободный остаток» появится отрицательное значение, выделенное красным цветом.

Прежде чем приступить к планированию финансовых целей, нужно пересмотреть свои расходы, чтобы избавиться от дефицита бюджета. Например, можно отказаться от крупных покупок или ужаться в повседневных расходах.

Если расходы сократить не получается, а дефицит бюджета остается, то можно закрыть его за счет другого месяца, где наблюдается профицит бюджета, то есть доходы превышают расходы. Для этого надо перенести свободные деньги с одного месяца на другой.

Например, по плану профицит в ноябре составляет 8500 Р, а дефицит в декабре — 8000 Р. Чтобы закрыть дефицит, надо перенести свободные 8000 Р с ноября на декабрь. В блоке расходов для ноября вводим в строку переноса 2.П расход 8000 Р. В блоке доходов для декабря в строку переноса 1.П вводим сумму 8000 Р. Дефицит в декабре устранен, но и свободный остаток в ноябре уменьшился на сумму переноса.

Шаг 3

Распределяем свободные деньги

Теперь необходимо распределить свободные деньги по вашим финансовым целям. В моем примере есть несколько предустановленных шаблонов распределения: на финансовую подушку, на отпуск, на новую машину и на досрочное погашение ипотеки.

От вас требуется указать, какую долю свободных средств вы хотите направить на ту или иную цель. Я распределял средства следующим образом:

- на подушку безопасности — 30%;

- на отпуск — 25%;

- на новый автомобиль — 25%;

- на досрочное погашение ипотеки — оставшиеся 20%.

Финансовая подушка — это первое, на что стоит отложить часть ваших свободных денег, особенно если у вас есть открытые кредиты или ипотека. Есть мнение, что подушка должна составлять 3—6 ваших окладов. Но мне больше нравится подход, когда финансовая подушка рассчитывается не от оклада, а от ваших средних расходов. В таблице я буду придерживаться этого принципа.

Вот как я рассчитываю размер подушки. Мои обязательные траты в месяц складываются из 60 000 Р повседневных расходов, ипотеки с платежом 25 000 Р, в среднем 3000 Р квартплаты и 3000 Р расходов на бензин. В сумме это 91 000 Р.

Если я потеряю основной источник заработка — работу, — на поиски новой может уйти от 3 до 6 месяцев. Соответственно, минимальный размер моей подушки составляет 91 000 Р × 3 месяца = 273 000 Р. Эту сумму я всегда стараюсь иметь на карте и не трогать. На нее капает процент на остаток, так что инфляция не съедает эти деньги.

В идеале хотелось бы иметь подушку на 6 месяцев, то есть 546 000 Р.

На вкладке «Гайд» в разделе 3.1 выводится размер подушки, который таблица рассчитывает от вашего среднего расхода за три месяца. Это рекомендуемый размер вашей финансовой подушки безопасности. Средний расход в месяц — это сумма всех расходов за год, деленная на 12.

Как только вы укажете, какой процент от свободных средств направите на подушку, на вкладке «Гайд» в шаге 3.1.1 рассчитается сумма вашей подушки на конец года. Если держать все деньги на пополняемом депозите, то сумма будет немного больше. Это значение будет рассчитано в шаге 3.1.2.

Но не все накопления есть смысл откладывать на депозит. Объясню почему.

Когда лучше отчислять деньги на депозит?

Если деньги вам потребуются в ближайшие полгода, например в отпуске, то проще хранить их на карте с процентом на остаток.

Если вы планируете копить в течение какого-то долгого срока — от полугода, — то правильнее использовать депозитный вклад. В моем примере, если использовать депозит со ставкой 6%, сумма подушки будет больше почти на 8 тысяч. Немного, но приятно.

Важно понимать, что процент на депозитном счете зависит от ставки ЦБ, которая в последнее время постоянно снижается.

Накопления на отпуск будем фиксировать за первые полгода — на конец июня, — а потом на конец года. Первую часть накоплений откладываем на летний сезон отпусков. Вторую часть — на зимний отпуск в новогодние каникулы. На вкладке «Гайд» это соответствует строкам 3.2.1 и 3.2.2.

Накопления на покупку авто. Если у вас нет цели накопить на новый автомобиль, вы можете переиспользовать эту статью для другой цели или просто указать 0%. Для этой финансовой цели мы также просчитаем два варианта накопления: строка 3.3.2 — с депозитом, строка 3.3.1 — без депозита.

Досрочные платежи по ипотеке — последняя цель, которую по плану вносим ежемесячно. Они отражены в строке 3.4. В итоге можем спрогнозировать, на сколько удастся сократить основной долг по ипотечному кредиту к концу года.

Если вы хотите добавить еще одну дополнительную цель, введите данные в разделе 3.5. Шаблон для этой цели позволяет оценить накопления на конец года как с учетом депозита, так и без.

Какие еще финансовые цели можно себе поставить:

- Отложить деньги на ИИС.

- Накопить на первоначальный взнос по ипотеке.

- Накопить на ремонт.

Моделируем альтернативные сценарии, или «А что если?»

Когда бюджет спланирован, можно провести аналитику альтернативных сценариев. Выглядит это так:

- Задаем сценарий — как изменится бюджет и достижение финансовых целей, если произойдет какое-то событие, жизненная ситуация или реализуется риск.

- Вносим эту корректировку в модель.

- Все расчетные показатели таблицы автоматически пересчитываются — и мы видим альтернативный бюджет.

Для удобства рекомендую сделать копию файла с итоговым бюджетом и альтернативные сценарии моделировать в этой копии.

Например, мы хотим смоделировать ситуацию, в которой я отказываюсь от походов в бары и рестораны в течение года. Делаем вот что:

- Переходим на вкладку «Гайд» и обнуляем расход на бары и рестораны в шаге 2.1.1.

- Пролистываем до блока с финансовыми целями и смотрим, как изменились все показатели.

Если сравнить, сколько удастся отложить на финансовые цели в обычном сценарии из примера выше и в сценарии, где я отказался от баров и ресторанов, то можно увидеть, что за год удастся сэкономить больше 67 тысяч рублей.

Вариантов альтернативных сценариев множество, вот некоторые для вдохновения:

- На сколько раньше я смогу погасить ипотеку, если откажусь от отпуска в этом году? Чтобы посчитать, обнуляем долю средств, направленную на отпуск, в шаге 3.2 и на это же значение увеличиваем долю средств на погашение ипотеки в шаге 3.4.

- Что будет, если мне все же не повысят заработную плату в апреле? Убираем повышение зарплаты в итоговой таблице. Анализируем, не появится ли дефицит бюджета и как сильно пострадают финансовые цели.

- Как может улучшиться реализация моих финансовых целей, если я к лету сменю работу с повышением заработной платы на 20 000 Р? Указываем новый уровень зарплаты, например с июня. Доходы увеличились. Смотрим, как изменились показатели финансовых целей.

- Как изменится бюджет, если продать машину и ездить на такси? Обнуляем расходы на автомобиль в строке 2.4. Увеличиваем расходы на транспорт в шаге 2.1.1 вкладки «Гайд».

- Что будет, если начальство отменит премии? Обнуляем доходы от премий в строке 1.2. Смотрим, не появился ли дефицит бюджета.

Зачем так далеко планировать

Многие люди живут «здесь и сейчас», а финансовые возможности анализируют глядя на остаток по карте. Планирование бюджета помогает посмотреть на свое финансовое положение в масштабе года. Всегда лучше заранее знать, когда денег может не хватить, на какой месяц стоит запланировать крупную покупку и от каких расходов хорошо бы отказаться. А еще один важный плюс такого планирования — постановка крупных финансовых целей.

Расскажу на личном примере, как мне помогло долгосрочное планирование.

Четыре года назад я зарабатывал в два с половиной раза меньше, чем сейчас. Проблема была в том, что я не мог решиться на смену работы. Я задался вопросом: как я смогу улучшить свое положение, если найду новую работу с окладом в полтора раза больше текущего?

Оказалось, что при таком сценарии за год я накоплю около 500 тысяч рублей, которые смогу потратить на первоначальный взнос по ипотеке. Мысль о покупке собственного жилья подтолкнула меня к смене работы. Так я поставил себе финансовую цель — накопить полмиллиона рублей за год и взять ипотеку.

Дальше были и другие цели: закрыть ипотеку досрочно, снизить расходы, накопить на машину и сформировать финансовую подушку. Не всегда удавалось выполнить цели на все сто процентов, но всегда постановка целей подталкивала меня к действиям.

Чтобы спланировать бюджет на год

- Зафиксируйте все ваши будущие гарантированные доходы.

- Учтите все обязательные траты.

- Не допускайте дефицита бюджета в течение года. Если дефицит неизбежен — перенесите часть свободных средств на этот месяц.

- Определитесь с финансовыми целями и распределите ваши свободные деньги между ними.

- Смоделируйте несколько альтернативных сценариев: подумайте, как может измениться ваша жизнь, если что-то случится.

Как составлять финансовый план с учетом всех перипетий прошлого года, на что обращать внимание, каким должен быть размер финансовой подушки — «РБК Инвестиции» обсудили с экспертами

В России увидели признаки рецессии

По итогам третьего квартала 2022 года реальные располагаемые доходы россиян снизились на 3,4%, подсчитал Росстат. Снижение доходов в июле — сентябре ускорилось по сравнению со вторым кварталом, когда падение составило 0,8%. Эксперты пояснили, что ускорение падения доходов может быть связано с тем, что во втором квартале статистика учитывала индексацию социальных выплат и эффект от повышения минимального размера оплаты труда (МРОТ).

Реальные располагаемые денежные доходы — это доходы за вычетом обязательных платежей, скорректированные на индекс потребительских цен (инфляцию).

Падение доходов происходит на фоне экономического спада. Согласно методологии Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), который рассчитывает для российской экономики сводный опережающий индикатор (СОИ) входа в

рецессию

, сокращение физического объема ВВП за полный скользящий год (ноябрь 2021 года — октябрь 2022 года) к аналогичному периоду предшествующего года составило -0,6% (.pdf). Система раннего оповещения ЦМАКП указывает на то, что отрицательные темпы прироста российского ВВП могут фиксироваться на протяжении двух лет подряд, то есть рецессия может стать затяжной.

По прогнозу Всемирного банка, ВВП России в 2023 году сократится на 3,3%. В 2022 году экономика России, по оценкам экспертов организации, сократилась на 3,5%. На динамику ВВП влияют санкции, сокращение инвестиций и рост эмиграции, объяснили аналитики Всемирного банка.

В 2024 году ожидается рост на 1,6% со «скромным увеличением потребления» и «незначительным восстановлением экспорта по мере того, как Россия будет переориентировать свои торговые связи». В долгосрочной перспективе спецоперация на Украине и ее последствия замедлят рост экономики страны, считают эксперты ВБ.

Финансовые консультанты рассказали «РБК Инвестициям», как составлять финансовый план на 2023 год в текущих условиях.

Особенности составления финансового плана на 2023 год

Сохраняем финансовые цели

Фото: Shutterstock

Несмотря на то что, скорее всего, 2023 год пройдет под знаком экономического кризиса, базовые правила составления финансового плана остаются прежними, уверены эксперты. В первую очередь, следует поставить финансовые цели, которые есть на год, и расписать, сколько для достижения этих целей нужно зарабатывать и сколько откладывать.

«Волшебной таблетки, которая гарантировала бы, что финансовому плану не страшны никакие перипетии, не существует. Но кризис — это время возможностей, как бы заезжено ни звучала эта фраза. Нужно анализировать, какие есть возможности конкретно для вашего плана. Например, сейчас снять жилье можно дешевле из-за того, что многие уехали и сдают свои квартиры, соответственно, много предложений на рынке. Можно дешевле купить квартиру по той же причине, что многие уехали и готовы продать недвижимость», — говорит автор Telegram-канала Moneyhack Александра Краснова.

Анализируем доходы и расходы

Фото: Shutterstock

В основе любого финансового плана лежит семейный (личный) бюджет. По мнению независимого финансового советника, директора проекта «Рост сбережений» Сергея Кикевича, сейчас важно проанализировать категории расходов и доходов по результатам 2022 года, так как в нем уже была отражена высокая инфляция, а значит, у большинства россиян выросли расходы на питание и другие постоянные траты. «В 2023 году следует исходить из пессимистичных прогнозов, то есть закладывать высокую инфляцию и отсутствие роста доходов, особенно в реальном выражении. Очень важная составляющая бюджета — правильное разделение на категории для каждой конкретной семьи. Необходимо продумать, какие важные нерегулярные расходы будут происходить в 2023 году, и распределить их по времени, чтобы они все не свалились, как снежный ком. Можно подумать, какие платежи перенести на 2024 год», — обращает внимание Кикевич.

Александра Краснова рассказала, что для облегчения составления плана можно воспользоваться банковскими приложениями, так как они показывают, сколько человек в среднем тратит и зарабатывает. «Можно взять для анализа хотя бы последние три месяца, чтобы понять, насколько эти цифры друг с другом соотносятся», — говорит Краснова.

При составлении финансового плана на год финансовый советник Катерина Путилина рекомендует распланировать основные события, которые потребуют времени и денег, и отметить их в календаре.

В качестве примера список обязательных расходов в 2023 году может быть таким:

- питание;

- налоги;

- ЖКХ, поверка счетчиков;

- чекап / медосмотр / ДМС / посещение стоматолога;

- кредиты;

- техобслуживание автомобиля;

- страховка;

- отпуск;

- подарки близким;

- продление лицензий, например водительских прав;

- членские взносы;

- выезды на мероприятия;

- образование.

Список источников дохода на 2023 год:

- зарплата / премии;

- подработка;

- бизнес;

- инвестиции;

- банковский вклад.

Оптимизируем расходы и доходы

Фото: Shutterstock

Очевидное решение — экономить на необязательных статьях расходов, без которых можно прожить, и не сокращать критически важные статьи, считает Сергей Кикевич. «Каждый сам определяет, что это для него, но я бы отметила, что не нужно быть сильно радикальными в этом сокращении. Нужно жить более-менее нормальной жизнью, но не шиковать», — соглашается с коллегой Александра Краснова.

Катерина Путилина придерживается подхода, что нужно работать над увеличением дохода, нежели экономить.

Инвестиционный советник Владимир Верещак напоминает, что если основная финансовая цель — формирование капитала, то в первую очередь следует регулярно откладывать 10–30% дохода и инвестировать, а остальное тратить по желанию.

На чем можно сэкономить по мнению экспертов:

- вредные привычки. Для кошелька и для здоровья будет полезно минимизировать или вовсе исключить расходы на вредные привычки — курение, алкоголь, вейпы, фастфуд, газировку и прочие неполезные вещи, говорит Катерина Путилина;

- неиспользуемые подписки / услуги по абонентской плате. Например, если до сих пор не обращали внимание, что взимается плата за стационарный телефон, радиоточку, кабельное телевидение, а при этом не пользуетесь ими, то имеет смысл официально расторгнуть договоры на эти услуги и перестать платить;

- развлечения;

- общепит, напитки/еда навынос. Например, сократить покупки кофе навынос, можно пить его на работе или брать с собой из дома в многоразовой кружке, отметила Александра Краснова;

- одежда. Экономить можно с помощью свопов одежды, где люди ею меняются, аутлетов, где можно купить одежду со скидкой, секонд-хендов;

- на кредитах.

На чем не стоит экономить:

- здоровье — расходы на чекап организма, витамины, спорт, баню, массаж, бассейн вернутся в виде хорошего самочувствия и позволят сэкономить на аптеке, считает Катерина Путилина;

- образование/тренинги дадут новые навыки и возможность повысить квалификацию, что приведет к росту дохода. «Вложения в личный капитал — самообразование, повышение профессиональной квалификации и тому подобное — окупаются. Только надо учитывать, что на это потребуется время», — отмечает Сергей Кикевич.

Увеличиваем финансовую подушку безопасности

В 2023 году важно как можно больше денег откладывать на черный день, отметила Александра Краснова. «Немедленно создать подушку безопасности, если ее до сих пор не было. Если она есть, то продолжать ее увеличивать, потому что остаются и возрастают риски увольнений, а также проблем, связанных со специальной военной операцией — членов семьи могут мобилизовать, они могут пострадать. Поэтому чем больше свободных денег на экстренные случаи, тем лучше», — объяснила она.

По словам Владимира Верещака, размер финансовой подушки должен определяться суммой трат хотя бы на 12 месяцев в валюте страны основного проживания.

Как копить в 2023 году

Подушку безопасности нельзя путать с инвестициями, то есть не пытаться заработать на накоплениях. «Главное свойство накоплений —

ликвидность

, — напомнил Серей Кикевич. — Поэтому для формирования подушки подходят только консервативные инструменты: накопительные счета, депозиты, в крайнем случае —

облигации

федерального займа (ОФЗ)».

Статистика показывает, что в 2022 году одним из самых доходных способов вложить деньги стал вклад в рублях, рассказала Краснова.

Несмотря на официальный тренд девалютизации, эксперты сохраняют стандартную рекомендацию копить в нескольких ликвидных мировых валютах. Краснова отмечает, что оптимально сейчас покупать наличную валюту в банках и хранить ее тоже только в наличных.

Плохие долги выплачиваем быстрее, новые не берем

Не брать новых долгов и гасить старые — оптимальный вариант. «Если у вас низкая ставка и погашение долгов не критично для вашего бюджета, то можно погашать в спокойном темпе, а если ставка большая и долги вносят существенную долю расходов в бюджет, нужно их стараться поскорее погасить», — говорит Александра Краснова.

Катерина Путилина напоминает, что экономически целесообразно первыми погашать те кредиты, по которым будет максимально большая переплата в итоге. «А если вы уже выплатили большую часть процентов, например, вам остался один-два года до погашения ипотеки, то можно уже не торопиться, так как проценты банк уже с вас получил», — говорит эксперт.

Кредиты с льготной ставкой или длинным льготным периодом позволяют хорошо сэкономить. «Но довольно часто такие кредитные договоры содержат достаточно жесткие условия, которые важно выполнять. Например, если не доплатить хотя бы одну копейку при погашении суммы долга или погасить после окончания льготного срока, то включается процент сразу на весь период долга. Это очень невыгодная для заемщика ситуация, поэтому при пользовании такими кредитами важно следить за соблюдением их условий», — предупреждает Сергей Кикевич.

Эксперт напоминает, что есть две стратегии погашения кредитов:

- «снежный ком» — последовательно погашаются долги от наименьших по размеру остатка к большим;

- «снежная лавина» — последовательно погашаются долги с наибольшей процентной ставкой к долгам с наименьшей ставкой.

Математические расчеты подтверждают, что метод «снежной лавины» экономит больше денег, но с психологической точки зрения «снежный ком» позволяет быстрее увидеть результат.

Как инвестировать в 2023 году

Инвестиционный советник Владимир Верещак после инфраструктурных проблем в 2022 году рекомендовал разделить места инвестирования. «В российские активы инвестируем в России, в зарубежные — за рубежом. Акций китайских компаний на СПБ Бирже это тоже касается. Оплата всего иностранного картами банков из дружественных стран. В частности, во многом из-за возможности купить иностранную валюту по биржевому курсу удобен Казахстан. В целом кризис подчеркнул важность наличия «запасного аэродрома» и плана Б», — подчеркнул Верещак.

Катерина Путилина напомнила о крайней важности диверсификации в инвестициях в текущих условиях. Она отметила, что прошлый год, несмотря на кризис и падение котировок по акциям, радовал инвесторов высокой дивидендной доходностью, по облигациям доходность, как правило, в полтора-два раза выше ставок по вкладам, а с декабря наметился рост цен на золото.

Владимир Верещак согласился, что золото и акции компаний-золотодобытчиков — один из основных трендов текущего момента. «В остальном как инвестор я традиционно предпочитаю бизнесы с устойчивым финансовым положением: как минимум прибыльные, с приемлемым уровнем долговой нагрузки, лидеры в своем секторе. Исключением могут быть компании, деятельность которых хорошо понятна и близка инвестору», — отметил инвестиционный советник.

Александра Краснова обращает внимание, что, несмотря на некоторый пессимизм на рынках, сейчас хороший момент для того, чтобы войти в активы, которые «базово хорошие и правильные». «Условно купить квартиру в хорошем районе дешево — это сейчас рабочая идея, через какое-то количество лет она в цене вырастет», — приводит пример Краснова.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд.

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Накопить деньги и купить то, о чем давно мечтали, проще, если заранее подготовить личный финансовый план. План может быть краткосрочным: только для ближайших целей. Или на десятилетия вперед, как делают инвесторы. Предлагаю составить план на 2022 год, для этого поделюсь с вами важными шагами и деталями.

Формулируем конкретные цели

Лучший способ исполнить материальные желания — перевести их в цели. Цель, в отличие от мечты, имеет совершенно конкретные очертания. Если в вашем плане несколько целей, придется расставить приоритеты.

Выделю три качества, которые должны быть у каждой финансовой цели.

Цель должна быть четко сформулированной. Не «купить машину», а «купить универсал, желательно Toyota, не старше 2012 года выпуска, красного цвета, с кондиционером».

Почему так? Во-первых, машина обретает четкий образ в вашей голове, именно для этого мы придумали даже цвет. К четкому образу прийти намного проще, чем к абстрактной мечте. Можно даже продумать, какая обивка будет в салоне, или какие пушистые чехлы купить, чтобы порадовать жену.

Во-вторых, только с четким сценарием можно оценить, во что обойдется мечта. Отсюда вытекает следующее качество.

Цель можно измерить. «Я хочу жить так, чтобы мне на все хватало» — это не цель. Потому что просчитать такое в реальных цифрах затруднительно. Даже если вы примерно знаете, сколько вам нужно на «все», завтра это «все» может стать другим.

Подходящие варианты: «В 2022 году я планирую закрыть ипотеку (осталось 460 000)», «в июле я планирую съездить в отпуск с семьей в Сочи на две недели (пусть будет 150 000 на троих)», «моя цель на год — пополнить на 200 000 инвестиционный портфель и купить ноутбук не дороже 50 000».

Цель реально достичь в запланированные сроки. В плане на год нет смысла ставить цель «купить дом и яхту», если зарплаты сейчас хватает только на повседневные расходы. И если нет ни накоплений, ни дополнительных доходов. Такие глобальные цели требуют других доходов и сроков.

Считаем будущие расходы и доходы

Хорошо, вы определили конкретные цели, подсчитали, во что они обойдутся, и сочли их вполне достижимыми. Следующий этап:

Считаем все доходы. Это не только про то, сколько вы зарабатываете в месяц всей семьей. Но и, например, доход с аренды квартиры, которая досталась в наследство от бабушки. Проценты с банковского вклада, которые вы решили снять «на жизнь». Дополнительные доходы с хобби, которое уже становится полноценной подработкой.

Считать нужно только те средства, на которые вы действительно можете рассчитывать. На этом этапе гипотетическое «хорошо бы найти вторую работу» — не в счет.

Нет смысла считать обязательные расходы, исходя только из трат за последний месяц. Потому что всегда есть расходы, которые случаются не так уж часто. Например, страховку на квартиру и машину оформляют раз в год. Эти расходы тоже нужно учесть и при подсчетах раскидать сумму на весь год.

В таких расходах обязательно стоит учитывать и минимальную сумму, которую вы тратите в месяц на развлечения. Потому что идти семьей в кафе прямо завтра и правда необязательно. Но вы точно знаете, что не сходить в парк развлечений ни разу за месяц вы не сможете: дети не поймут. Или вы любите ходить в кино каждый месяц и не хотите менять эту привычку. Стоит прикинуть хотя бы минимальную сумму на маленькие радости жизни и внести ее в обязательные расходы.

Есть еще необязательные расходы. Допустим, на пятое по счету пальто, просто потому, что хочется. Вот тут нужно определиться:

- либо мы пока не берем в расчет такие расходы (можно сделать список «расходы под вопросом»);

- либо это дорогое пальто для внезапной встречи с английской королевой становится отдельной целью в вашем финансовом плане (но тогда проверяем цель на разумность и достижимость);

- и третий вариант — если без пятого пальто жизнь не в радость, а стоит оно совсем не дорого, относим его к статье расходов под названием «развлечения». В конце концов, пропустите пару походов в ресторан.

А как быть с расходами, которые мы не можем предсказать, но они существенны для нашего бюджета? Внезапные болезни (медицина сейчас обходится дорого), спонтанные поездки (музыкальный конкурс у ребенка), неприятные ситуации (повредил машину, сломался компьютер). Ведь что-то мы можем запланировать, что-то — нет.

Если у вас еще нет такой «подушки», очень советую сделать ее отдельной целью финансового плана на ближайший год.

Расписываем план действий

Когда вы подсчитали доходы и расходы, становится понятно, какая свободная сумма остается ежемесячно. Стоимость своей цели вы уже знаете. Дальше ничего сложного: можно посчитать, за сколько месяцев вы накопите на машину или отпуск.

Например, ваша цель — отпуск в июле за 150 000 рублей. Общесемейный доход — 130 000 в месяц. Расходы — около 100 000. До июля остается 6 месяцев. Имея свободную сумму в 30 000 в месяц, 150 000 мы можем накопить к июню. То есть еще месяц останется в запасе. Можно этот месяц оставить для подстраховки. Или откладывать по 25 000 на отпуск, а еще 5 000 убирать в подушку безопасности.

Если у цели нет точного срока (купить машину можно когда угодно, но к дачному сезону лучше, чем в декабре), это дает больше пространства для маневра. Можно откладывать все свободные деньги и накопить к лету. Или решить, что есть более срочные цели и откладывать понемногу в течение всего года. А оставшиеся средства вкладывать в более срочные цели.

На этом этапе важно точно определить, какую сумму вы откладываете ежемесячно и где ее храните. К примеру, можно получать дополнительную доходность с этих денег, если открыть вклад в банке с возможностью пополнения. Тогда вы будете получать проценты по вкладу. Это лучше, чем хранить под подушкой. Также можно вкладывать средства

в надежные облигации.

Конкретно ваши шаги могут быть и другими. Если машина нужна срочно, можно взять ее в кредит в январе и расплатиться до конца года: конечно, когда вы все посчитали и решили, что это реально и разумно. То есть и на кредитные платежи у вас хватит, и к тому, что кредит — это переплата, вы морально готовы.

А что делать, если все посчитали, и цель оказалась недостижимой? Первое — пересмотреть еще раз расходы. Возможно, стоит в чем-то ужаться ради цели или оценить целесообразность отдельных трат.

Приведу пример из своего опыта. Был у меня период, когда я ездила в офис исключительно на такси. Машину я не водила, общественный транспорт в час пик был забит, а идти полчаса пешком по зиме не было никакого желания. У меня был план за два месяца накопить на ноутбук за 40 000 рублей. Это по 20 000 в месяц. Но откладывать я тогда могла не больше 12 000.

Что я придумала? Во-первых, обнаружила, что на календаре уже апрель! И получасовая прогулка вдоль набережной после работы мне стала в радость (на работу продолжила ездить на такси). Во-вторых, на два месяца отказалась от абонемента в спортзал в пользу той самой прогулки и домашних тренировок.

Результат меня удивил. На такси я сэкономила около 4 000 в месяц. На абонементе — еще 4 000. Так что ровно через два месяца мои пальцы уже стучали по клавишам нового ноутбука.

Если все равно план не сходится, подумайте еще раз, нужна ли вам эта цель. Если да, то придется растянуть накопления на бо́льший срок, и это тоже выход. Если в годовом плане целей несколько, можно пока отказаться от самой неважной или несрочной.

Приложения для планирования и контроля расходов

Теперь о том, как все эти расчеты должны выглядеть. Просто посчитать в голове — не лучший вариант. Как минимум перенесите цифры на бумагу или лучше в Excel-таблицы или Google-таблицы.

Кто-то просто отслеживает доходы и расходы в приложениях банков. Это не самый удобный вариант, потому что данные с разных банковских карт не пересекаются.

Сейчас есть много удобных сайтов и мобильных приложений, где можно составить план, а потом отслеживать его выполнение и вносить изменения. Самые простые позволяют контролировать доходы и расходы. Более продвинутые имеют функции планирования и синхронизации данных с банковскими приложениями.

Некоторые сервисы просят пароли от интернет-банка, чтобы синхронизировать расходы с карт, тогда их не придется вбивать вручную. Пароли шифруются, но если страшно доверять их стороннему приложению, можно выбрать то, которое считывает QR-коды с чеков. Это намного проще, чем вводить расходы вручную.

Примеры популярных приложений для финансового планирования:

1Money, «Финансовый менеджер», Monefy, CoinKeeper. В каждом из них есть бесплатная версия и платная с максимальным функционалом.

План Б на случай форс-мажора

Что может изменить финансовый план? Что угодно: потеря работы, рождение ребенка, смена приоритетов, в конце концов… Так что напоследок дам короткие советы, чтобы защитить план.

Пользуйтесь страховками. Как показывает практика, больше всего наши планы нарушают внезапные крупные расходы. Затопили соседи, несчастный случай, ДТП. Можно застраховать квартиру, машину, гражданскую ответственность, застраховаться на случай болезней и потери трудоспособности.

Поддерживайте размер финансовой подушки безопасности, чтобы у вас всегда были деньги на крайний случай.

Время от времени сверяйте свои планы с жизнью и не бойтесь их менять. Иногда мы идем к цели по накатанной, «на автомате», хотя приоритеты уже поменялись. Моя подруга полгода усердно зарабатывала на пластическую операцию, а потом поняла, что любит свой нос таким, какой есть, и с большим удовольствием потратила эти деньги на поездку в горы. Не становитесь заложником своих планов.