Платежное поручение по НДС – в 2022-2023 годах образец этого документа, подходящий для всех случаев, создать невозможно. В зависимости от ситуации порядок заполнения платежки по этому налогу будет различаться. В нашей статье мы рассмотрим все нюансы.

Что изменилось в платежном поручении по НДС с 2023 года

С 1 января 2023 года почти все налоги уплачиваются с единого налогового счета. На ЕНС деньги можно зачислять двумя способами:

- с помощью ЕНП с подачей уведомления;

- отдельной платежкой, которая заменяет уведомление (способ доступен до конца 2023 года при условии, что налогоплательщик еще не подал ни одного уведомления).

С 11.02.2023 действуют новые правила заполнения платежных поручений. Посмотреть обновленные образцы заполнения платежек вы можете по ссылкам:

- образец платежки на ЕНП;

- образец платежки, заменяющей уведомление по ЕНП.

Как по-новому заполнять реквизиты по налогам, см. здесь.

В отношении уплаты НДС с 2023 года нужно иметь в виду следующие важные моменты:

- Введены новые сроки уплаты — теперь это 28 число (вместо 25-го). Перенос срока с выходного и возможность уплаты налога по 1/3 сохраняются.

См. также «В каких случаях возможна уплата НДС по 1/3 (долями)?». - По-новому указывается статус плательщика в платежном поручении: 01 — если налог платится в виде ЕНП (способ № 1), 02 — если отдельной платежкой (способ № 2). При этом не важно, уплачивается налог в качестве налогоплательщика или налогового агента, организацией или ИП.

- С 15.05.2023 в качесте получателя платежа указывается «Казначейство России (ФНС России)» (это правило для всех налогов).

- Есть мнение, что НДС нельзя перечислять способом № 2 (отдельной платежкой на КБК по НДС), а нужно платить только в виде ЕНП. Сторонники этой позиции обосновывают её тем, что при таком способе уплаты платежка заменяет уведомление, а по НДС подача уведомлений не предусмотрена (т. к. налог платят после сдачи декларации). В то же время заметим, что запрета платить НДС отдельной платежкой в действующих НПА нет. К тому же деньги в любом случае зачислятся на ЕНС (плательщика идентифицируют по ИНН), откуда ФНС и возьмет их в счет вашей обязанности по НДС. Так что ничего страшного, если вы начали платить НДС таким способом, нет.

Платежное поручение на перечисление НДС налогоплательщиком – 2022

В 2022 году налогоплательщики платили налог тремя равными платежами в срок не позднее 25-го числа каждого из 3 месяцев, следующих за кварталом, за который начислен налог (п. 1 ст. 174 НК РФ). Но можно было уплачивать и всю сумму досрочно. Если 25-е число — выходной или праздник, срок уплаты сдвигался на 1-й следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Реквизиты, которые связаны непосредственно с НДС, в платежном поручении заполнялись так:

- Статус плательщика (поле 101). При уплате налога налогоплательщиком — юридическим лицом ставили 01, налогоплательщиком — индивидуальным предпринимателем — с 01.10.2021 указывали 13, статус для налоговых агентов был 02.

- Реквизиты получателя — это была ИФНС, в которой вы состоите на учете (п. 2 ст. 174 НК РФ).

См. также «Куда платить НДС и как и где найти правильные реквизиты для уплаты?».

- Вид операции (поле 18). Это шифр платежного поручения 01.

- Очередность платежа (поле 21). Для самостоятельно уплачиваемых налогов это 5.

- Универсальный идентификатор платежа (поле 22). Ставили 0, т. к. для текущих платежей по налогам он не установлен.

О заполнении данного поля читайте эту статью.

- Поле 105 «ОКТМО». Указывали свой ОКТМО.

Заполнению поля ОКТМО посвящена статья «ОКТМО в платежном поручении (нюансы)».

- КБК. В 2022 году он был следующий: 182 1 03 01000 01 1000 110.

Подробнее о КБК для пеней по НДС читайте здесь.

- Основание платежа. Ставили ТП, т. е. платежи текущего года.

Как заполнить поле «Основание платежа», читайте в этой статье.

- Налоговый период. Нужно было указать квартал, за который перечислялся НДС. Например, для налога за 1-й квартал 2022 года ставили: КВ.01.2022.

Заполнению поля 107 «Налоговый период» посвящена эта статья.

- В поле 108 «Номер документа» ставим 0, а в поле 109 «Дата документа» — дату подписания декларации, в которой рассчитан налог.

Про поле 109 читайте здесь.

- Поле 110 не заполняется.

- В назначении платежа можно было привести стандартную фразу: «1/3 НДС, за 1-й квартал 2022 года (по сроку уплаты 25.04.2022)».

Заполненный образец платежки по НДС – 2022 можно скачать на нашем сайте, ниже по ссылке.

Скачать образец платежки по НДС

Платежное поручение на пени по НДС — 2022-2023

После перехода на ЕНП чтобы заплатить пени, составлять отдельные платежки по конкретному налогу, в т. ч. по НДС, не требуется. При наличии положительного сальдо ЕНС инспекция сама спишет деньги в погашение пеней. Они погашаются в третью очередь после недоимок и текущих платежей. Если средств не хватает, нужно внести деньги на ЕНС в виде единого налогового платежа.

В платежном поручении на пени по НДС 2022 года, в отличие от платежки по налогу, нужно было указывать:

- КБК для пеней по НДС 182 1 03 010 0001 2100 110.

- Основание платежа — ЗД, то есть добровольное погашение задолженности.

- И конечно, в назначении платежа нужно пояснить, что это пени.

Правильно посчитать пени вам поможет статья «Как правильно рассчитать пени по НДС?».

Если уплата производилась на основании требования, тогда указывали:

- УИП в поле 22. Берем его из требования, а если он не присвоен, ставим 0.

- Основание платежа — с 01.10.2021 также ЗД.

- В поле 107 — срок уплаты, установленный в требовании в формате ДД.ММ.ГГГГ (например, 19.11.2021).

- В поле 108 — номер требования без знака № и с указанием на то, что это уплата по требованию — «ТР0000000000000».

- В поле 109 — дату требования.

Проверьте, правильно ли вы заполнили платежку на уплату пеней по НДС. Для этого получите пробный бесплатный доступ к КонсультантПлюс и переходите к рекомендациям экспертов и заполненному образцу.

Если НДС перечисляется за третье лицо

Порядок уплаты налогов за третье лицо в 2023 году подробно разъясняют эксперты КонсультантПлюс.

ВАЖНО! Разъяснения КонсультантПлюс

В каком порядке осуществляется уплата налогов за третье лицо

Для этого нужно правильно заполнить платежку, чтобы из нее было понятно, за кого вы платите налог. Поэтому в поле ИНН и КПП укажите данные лица, за которое хотите его уплатить.

Также вы можете использовать сервис “Уплата налогов за третьих лиц”, размещенный на сайте ФНС России.

Перечислить за третье лицо можно любой налог, а также пени и штрафы.

По общему правилу такая уплата возможна за счет тех средств, которые у вас есть на счете.

Также можно зачесть сумму денежных средств, формирующих положительное сальдо вашего единого налогового счета, в счет оплаты налогов, пеней, штрафов другого лица.

Подробнее см. Готовое решение. Пробный доступ к системе бесплатный.

Порядок заполнения платежного поручения в случае уплаты за другое лицо до 2023 года описан в информации ФНС России «О налоговых платежах, перечисленных иным лицом».

Итоги

С 2023 года платежные поручения по НДС оформляются по-новому: с учетом перехода на ЕНП и новых правил заполнения реквизиов налоговых платежек. Не так как раньше уплачиваются и пени по налогу.

Как заполнять платежное поручение на уплату НДС в 2023 году? Можно ли перечислять НДС в составе единого налогового платежа? Что произойдет если перечислить НДС “по старым” правилам на КБК по НДС? Отвечаем на вопросы и приводим образец платежки по НДС на 2023 год.

Обратите внимание

С 1 января 2023 года перенесли срок уплаты НДС. В бюджет НДС надо перечислять на единый налоговый счет (ЕНС) в составе единого налогового платежа (ЕНП). Срок уплаты – 28-е число. Исключение: импортеры, которые уплачивают налог в специальные сроки.

Если вы применяете общую систему налогообложения, то сумму НДС по итогам каждого квартала перечисляйте в бюджет на ЕНС в составе ЕНП равномерно в течение следующих трех месяцев. Сроки уплаты – не позднее 28-го числа каждого из этих месяцев. Например, сумму НДС за I квартал 2023 года нужно перечислить равными долями в сроки не позднее 28 апреля, 28 мая и 28 июня. Если 28-е число попадает на нерабочий день, то НДС заплатите не позднее первого рабочего дня, следующего за нерабочим днем.

НДС, удержанный при выполнении обязанностей налогового агента, перечислите в бюджет в те же сроки, что и налог, начисленный при выполнении собственных операций (п. 1 ст. 173 НК). Например, сумму удержанного НДС за I квартал нужно перечислить на единый налоговый счет (ЕНС) в составе единого налогового платежа (ЕНП) равными долями в сроки не позднее 28 апреля, 28 мая и 28 июня.

Если 28-е число попадает на нерабочий день, то НДС налоговый агент перечисляет не позднее первого рабочего дня, следующего за нерабочим днем (п. 7 ст. 6.1, п. 1 ст. 174 НК).

Сроки уплаты НДС-2023

НДС за IV квартал 2022 г. перечисляйте не позднее 30 января, 28 февраля, 28 марта 2023 г.

НДС за 2023 г. перечисляйте:

- за I квартал – не позднее 28 апреля, 29 мая и 28 июня 2023 г.;

- за II квартал – не позднее 28 июля, 28 августа и 28 сентября 2023 г.;

- за III квартал – не позднее 30 октября, 28 ноября и 28 декабря 2023 г.;

- за IV квартал – не позднее 29 января, 28 февраля и 28 марта 2024 г.

Далее смотрите все сроки уплаты НДС, касающегося 2023 года, в таблице:

| 1-й платеж за 4 кв. 2022 г. – 30.01.2023 |

| 2-й платеж за 4 кв. 2022 г. – 28.02.2023 |

| 3-й платеж за 4 кв. 2022 г. – 28.03.2023 |

| 1-й платеж за 1 кв. 2023 г. – 28.04.2023 |

| 2-й платеж за 1 кв. – 29.05.2023 |

| 3-й платеж за 1 кв. – 28.06.2023 |

| 1-й платеж за 2 кв. – 28.07.2023 |

| 2-й платеж за 2 кв. – 28.08.2023 |

| 3-й платеж за 2 кв. – 28.09.2023 |

| 1-й платеж за 3 кв. – 30.10.2023 |

| 2-й платеж за 3 кв. – 28.11.2023 |

| 3-й платеж за 3 кв. – 28.12.2023 |

| 1-й платеж за 4 кв. – 29.01.2024 |

| 2-й платеж за 4 кв. – 28.02.2024 |

| 3-й платеж за 4 кв. – 28.03.2024 |

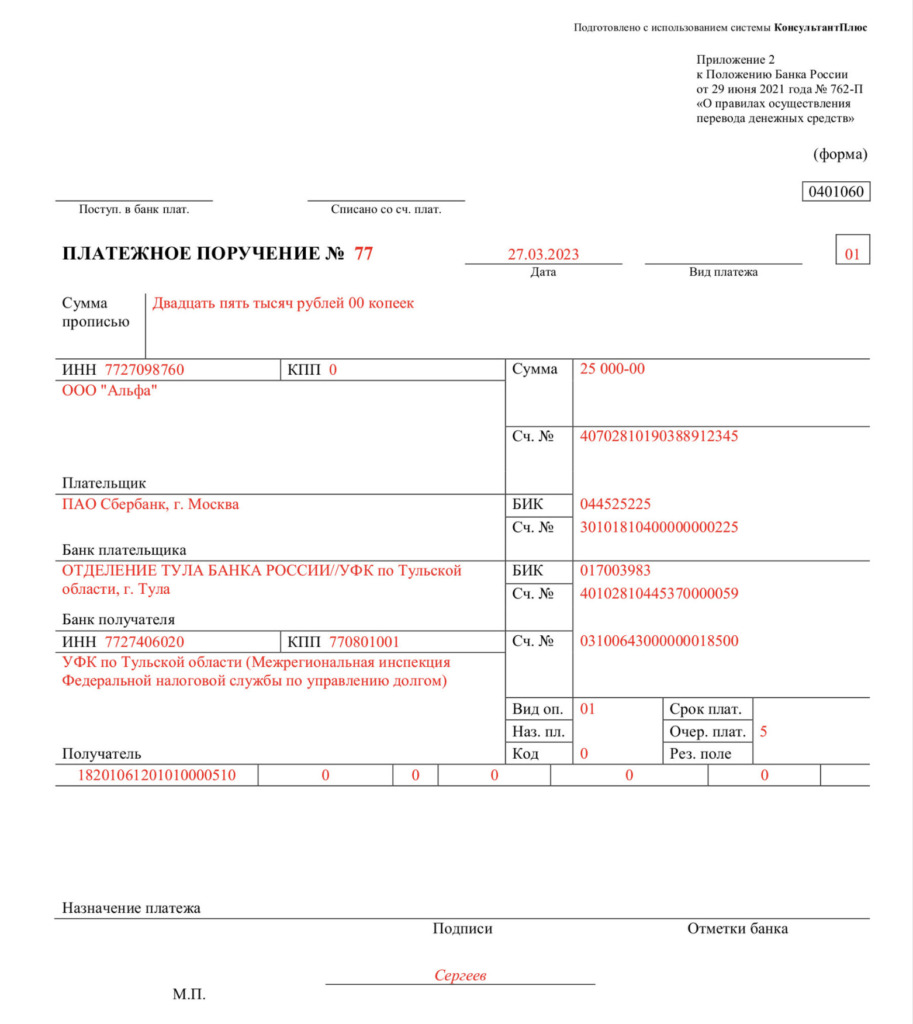

Платежное поручение по НДС-2023

НДС перечисляйте в бюджет на единый налоговый счет (ЕНС) в составе единого налогового платежа (ЕНП). Чтобы перечислить ЕНП на ЕНС, нужно оформить платежное поручение. В платежке указывайте нового получателя платежа – «Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)».

При перечислении НДС, пеней и штрафов на единый налоговый счет (ЕНС) в составе единого платежа (ЕНП) в поле 104 платежки по ЕНП указывайте КБК 18201061201010000510.

А можно ли платить НДС «как раньше»?

Нужно сразу оговориться, что по некоторым налогам и страховым взносам в 2023 году можно оформлять платежные поручения «как раньше». В частности – указывать в них ККБ по конкретному налогу или взносу. Этот вариант допускается, если такая платежка оформляется вместо уведомления. Также см. “Платежное поручение вместо уведомления“.

Уведомление об исчисленных суммах представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК). Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН. По НДС и налогу на прибыль налогоплательщики такие уведомления не сдают.

В можно ли в 2023 году заполнить такую платежку (вместо уведомления) по НДС? Отвечаем – можно. Но только зачем? Даже если вы заполните платежное поручение по НДС “как раньше”, то денежные средства все равно “упадут” на единый налоговый счет.

Но, справедливости ради, нужно сказать, что даже если вы заполните платежное поручение “как раньше”, то уточнять платеж по НДС не потребуется. Ведь при корректном указании в платежном поручении данных об ИНН плательщика деньги попадут на его ЕНС независимо от того, какой КБК указать.

Если в 2023 году оформили платежку по правилам 2022 года, то чтобы ИФНС зачислила платеж с «лишними» реквизитами как ЕНП и учла его на ЕНС, в платежке должны быть данные, которые позволят однозначно определить плательщика. Лишние сведения не помешают инспекции учесть платеж на ЕНС, поэтому уточнять платежное поручение не нужно.

Таким образом, даже если вы будете заполнять платежные поручения по НДС по “старым” правилам, то на факт поступления денег на ЕНС это никак не повлияет.

КБК по НДС-2023

КБК по НДС в 2023 году вам не нужны для уплаты НДС на единый налоговый счет. Однако КБК могут потребоваться, например, для сверки с бюджетом или для заполнения других документов.

Таблица: КБК по НДС в 2023 году

| Назначение | Обязательный платеж |

Пени | Штраф |

| Реализация в России | 182 1 03 01000 01 1000 110 | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

| Импорт товаров из стран ЕАЭС | 182 1 04 01000 01 1000 110 | 182 1 04 01000 01 2100 110 | 182 1 04 01000 01 3000 110 |

| Импорт из стран, не входящих в ЕАЭС | 153 1 04 01000 01 1000 110 | 153 1 04 01000 01 2100 110 | 153 1 04 01000 01 3000 110 |

| Перечисление налоговым агентом | 182 1 03 01000 01 1000 110 | 182 1 03 01000 01 2100 110 | 182 1 03 01000 01 3000 110 |

Статья опубликована на сайте https://its.1c.ru/

В 2023 году перечислять НДС в бюджет необходимо единым налоговым платежом.

Объяснение следующее.

С 01.01.2023 для всех организаций и предпринимателей введен единый налоговый платеж (ЕНП). В связи с этим большинство налогов (в т. ч. НДС) необходимо уплачивать ЕНП на единый налоговый счет (ЕНС), который открыт с 2023 года каждому налогоплательщику (п. 1 ст. 58 НК РФ).

Единый налоговый платеж в целях исполнения обязанности по уплате НДС перечисляется на КБК 18201061201010000510 (приказ Минфина России от 17.05.2022 № 75н). При этом в платежном поручении на ЕНП необходимо указать:

- сумму платежа

- “статус налогоплательщика” (101) – 01 (одинаковый для организаций и ИП)

- “ИНН плательщика” (60) – ИНН организации (ИП)

- “КПП плательщика” (102) – КПП головной организации (даже если есть обособленные подразделения) (“0” – если ИП)

- “ИНН получателя” (61) – 7727406020

- “КПП получателя” (103) – 770801001

- “Наименование банка получателя средств” (13) – ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула

- “БИК банка получателя средств (БИК ТОФК)” (14) – 017003983

- “№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)” (15) – 40102810445370000059

- “Получатель” (16) – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

- “№ Номер казначейского счета” (17) – 03100643000000018500

- “Код (УИП)” (22) – 0

- “Назначение платежа” (24) – Единый налоговый платеж

- “ОКТМО” (105) – 0 (если банк не пропускает платеж с ОКТМО “0”, можно указать любое существующее значение ОКТМО из 8 знаков)

- “Основание платежа” (106), “Налоговый период” (107), “Номер документа – основания платежа” (108), “Дата документа – основания платежа” (109) – 0

В связи с тем, что декларация по НДС подается ранее уплаты налога, уведомление об исчисленных суммах НДС подавать не требуется (п. 9 ст. 58 НК РФ).

По итогам квартала НДС следует уплачивать равными долями не позднее 28-го числа каждого из трех месяцев, следующего за истекшим кварталом. В 2023 году для НДС сроки такие (п. 1 ст. 174 НК РФ, п. 7 ст. 6.1 НК РФ):

- 1-й платеж за 4-й кв. 2022 года – не позднее 30.01.2023 (28 января – выходной)

- 2-й платеж за 4-й кв. 2022 года – не позднее 28.02.2023

- 3-й платеж за 4-й кв. 2022 года – не позднее 28.03.2023

- 1-й платеж за 1-й кв. 2023 года – не позднее 28.04.2023

- 2-й платеж за 1-й кв. 2023 года – не позднее 29.05.2023 (28 мая – выходной)

- 3-й платеж за 1-й кв. 2023 года – не позднее 28.06.2023

- 1-й платеж за 2-й кв. 2023 года – не позднее 28.07.2023

- 2-й платеж за 2-й кв. 2023 года – не позднее 28.08.2023

- 3-й платеж за 2-й кв. 2023 года – не позднее 28.09.2023

- 1-й платеж за 3-й кв. 2023 года – не позднее 30.10.2023 (28 октября – выходной)

- 2-й платеж за 3-й кв. 2023 года – не позднее 28.11.2023

- 3-й платеж за 3-й кв. 2023 года – не позднее 28.12.2023

Напомним, в 2023 году организации и ИП вместо уведомлений об исчисленных налогах вправе представлять в налоговую инспекцию платежные поручения (ч. 12 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ). Если выбрать такой вариант, в 2023 году НДС можно перечислять на отдельный КБК. Сумма автоматически будет признана ЕНП и попадет на ЕНС (ч. 13 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ). Для НДС (кроме импортного) в 2023 году используется КБК 18210301000011000110 (приказ Минфина России от 17.05.2022 № 75н). Платежное поручение будет таким:

- сумма платежа

- “статус налогоплательщика” (101) – 02 (одинаковый для организаций и ИП)

- “ИНН плательщика” (60) – ИНН организации (ИП)

- “КПП плательщика” (102) – КПП организации (“0” – если ИП)

- “ИНН получателя” (61) – 7727406020

- “КПП получателя” (103) – 770801001

- “Наименование банка получателя средств” (13) – ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула

- “БИК банка получателя средств (БИК ТОФК)” (14) – 017003983

- “№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)” (15) – 40102810445370000059

- “Получатель” (16) – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

- “№ Номер казначейского счета” (17) – 03100643000000018500

- “Код (УИП)” (22) – 0

- “Назначение платежа” (24) – не заполняется

- “ОКТМО” (105) – указать код ОКТМО по месту учета

- “Основание платежа” (106) – 0

- “Налоговый период” (107) – указывается показатель налогового периода

- “Номер документа – основания платежа” (108), “Дата документа – основания платежа” (109) – 0

Платежи по НДС за 2022 год также можно перечислить единым налоговым платежом или на отдельный КБК.

В 2023 году декларацию по НДС следует представить не позднее 25 января (за 4-й квартал 2022 года), не позднее 25 апреля (за 1-й квартал 2023 года), не позднее 25 июля (за 2-й квартал 2023 года), не позднее 25 октября (за 3-й квартал 2023 года) (п. 5 ст. 174 НК РФ).

Реквизиты НДС в 2021 году в платежном поручении указываются согласно правилам, содержащимся в приказе Минфина России от 12.11.2013 № 107н. Причем с 01.05.2021 в платежках появляется новый обязательный реквизит. Мы расскажем, как безошибочно заполнить все реквизиты платежки на перечисление НДС.

В 2023 году много важных нюансов по НДС: как учесть их все и правильно сдать отчетность? Больше того, ошибки с этим налогом ― прямой путь к штрафам и даже уголовной ответственности.

Вывод простой: для работы с НДС нужна особая квалификация. «Клерк» предлагает именно такую.На

курсе повышения квалификации по НДС научитесь всем нюансам учета и отчетности по этому налогу, а еще получите официальное удостоверение.

Старт потока уже совсем скоро, присоединяйтесь.

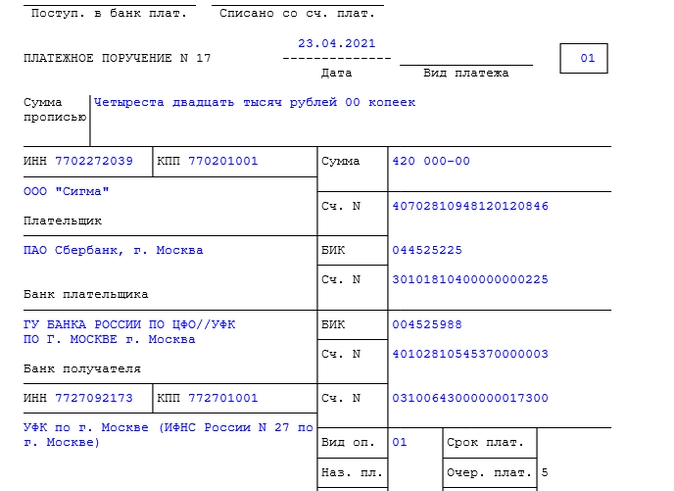

Определяем исходные данные платежа

Рассмотрим конкретный пример: ООО «Сигма» по итогам 1-го квартала 2021 года должно заплатить в бюджет 1 260 000 рублей НДС. Декларация по этому налогу подписана и сдана в ИФНС 20 апреля 2021 года.

-

Всю начисленную к уплате по декларации сумму НДС надо разбить на три равные части (по 420 000 руб.) и вносить каждый платеж не позднее 25-го числа месяца, следующего за налоговым периодом (для НДС — кварталом).

-

Первый платеж необходимо произвести не позднее 25 апреля, но поскольку это выхдной, крайняя дата в силу п.7 ст. 6.1 НК РФ смещается на 26.04.2021 года. Бухгалтер ООО «Сигма» заполнил платежное поручение 23 апреля и передал его в банк. Сумма НДС к уплате — 420 000 руб.

-

Реквизиты получателя данного платежа бухгалтер получил, согласно подп. 6 п. 1 ст. 32 НК РФ и п. 2 приказа Минфина России от 12.11.2013 № 107н, в налоговой инспекции по месту регистрации в качестве налогоплательщика. Здесь доступны следующие сведения: банк получателя, БИК, ИНН, КПП, счет банка получателя, наименование получателя.

Как заполнять поля, характеризующие платеж

Информация, касающаяся налогового платежа, отражается в поручении таким образом:

-

Поле 5 заполняется по данным, полученным от банковского учреждения, обслуживающего налогоплательщика. ООО «Сигма» таких сведений не получила, поэтому бухгалтер ничего здесь не проставляет.

-

В поле 15 (ранее это поле не заполнялось), в котором должна содержаться информация о номере счета банка получателя, с 2021 года указывается счет УФК, начинающийся с 40102. С 01.05.2021 это нужно делать в обязательно, с 01.01.2021 по 30.04.2021 (в переходный период) по желанию.

-

В поле 17 также с 2021 года отражают новый казначейский счет, начинающийся с 03100 (ранее в этом реквизите содержался номер счета УФК (начинался с 40101).

-

В поле 21 «Очередность платежа» указывается значение «5». Здесь проставляется очередность платежа, установленная законодательством (приложение 1 к утвержденному Банком России Положению «О правилах осуществления перевода денежных средств» от 19.06.2012 № 383-П). Текущим платежам соответствует 5-я очередь (п. 2 ст. 855 ГК РФ).

-

В поле 22 «Код» указывается показатель «0». Это значение проставляется в поле, если налог исчисляется организацией самостоятельно в соответствии с налоговыми декларациями или расчетами (разъяснения ФНС России «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему Российской Федерации»). Вообще же это поле, согласно п. 12 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н, предназначено для отражения значений уникального индикатора начисления. Это значение оказывается отличным от «0», когда платеж осуществляется по требованию, выставленному налоговым органом. Нужный код будет указан в требовании.

-

В поле платежного поручения 24 «Назначение платежа» делается запись: «1/3 часть НДС за 1-й квартал 2021 года (срок уплаты — не позднее 26.04.2021)».

В последнем поле содержится информация, позволяющая точно идентифицировать платеж. В приложении 1 к положению Банка России «О правилах осуществления перевода денежных средств» от 19.06.2012 № 383-П и в п. 13 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н отмечено, что здесь следует указывать:

-

название налога;

-

налоговый период, по итогам которого платится налог.

В этом поле можно привести и дополнительную информацию по НДС, например, крайний срок уплаты налога.

Как заполнять поля, оформляемые только при перечислении налогов

Платежные документы, предназначенные для уплаты налогов, имеют свои особенности заполнения, выраженные в том, что должны вноситься данные в следующие поля:

-

В поле 101 в правом верхнем углу документа указывается значение «01». Здесь приводится код статуса налогоплательщика, означающий в данном случае, что вносит НДС юридическое лицо. Для индивидуальных предпринимателей до 01.10.2021 надо проставить значение «09», с 01.10.2021 ИП будут указывать код «13» (абз. 2 приложения № 5 к приказу Минфина России от 12.11.2013 № 107н).

-

В поле 104 указывается значение «18210301000011000110». Это код бюджетной классификации (КБК) — здесь он соответствует НДС, которым облагается реализация товаров на территории РФ (п. 5 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н, приказ Минфина России от 06.06.2019 № 85н, приказ Минфина от 29.11.2019 № 207н).

-

В поле 105 указывается значение кода по ОКТМО (например, 45365000), присвоенного территории муниципального образования, на которой происходит мобилизация денежных средств от уплаты НДС в бюджет (п. 6 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н).

-

В поле 106 указывается значение «ТП», то есть эта сумма принадлежит к платежам текущего года (абз. 2 п. 7 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н).

-

В поле 107 указывается значение показателя налогового периода (для нашего примера — КВ.01.2021), в котором:

-

1 и 2 знаки обозначают период платежей («КВ» — квартал);

-

3 знак — разделительная точка:

-

4 и 5 знаки обозначают номер квартала;

-

6 знак — разделительная точка;

-

7 — 10 знаки обозначают год, за который вносится налоговый платеж.

-

В поле 108 указывается значение «0», если производятся текущие платежи и в поле 106 указано значение «ТП» (абз. 13 п. 9 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н). Здесь ставится показатель номера документа.

-

В поле 109 указывается значение даты подписания налоговой декларации по НДС, которая для нашего примера соответствует 20.04.2021 (абз. 2 п. 10 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н). В обстоятельствах, при которых значение показателя определить невозможно (если, например, налог платится до представления декларации), в поле проставляется значение «0». Но пустым это поле оставлять нельзя (абз. 2 п. 4 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н).

-

Поле 110 не заполняется (п. 1.3 указания Банка России от 06.11.2015 № 3844-У).

Ошибки в платежном документе могут привести к тому, что налог будет сочтен неуплаченным.

Пример заполнения платежного поручения на уплату НДС

Заполнение платежного поручения по НДС налогоплательщиком согласно новым правилам заполнения реквизитов с 01.01.2021 выглядит так:

Итоги

Рассмотренные в статье особенности заполнения реквизитов позволят вам без ошибок сформировать платежку на уплату текущего платежа по НДС.

Источники:

-

Налоговый кодекс РФ;

-

приказ Минфина России от 12.11.2013 № 107н;

-

положение «О правилах осуществления перевода денежных средств» от 19.06.2012 № 383-П.

В данной статье мы расскажем о том, как заполнять платежное поручение на уплату НДС, исчисляемого в общем порядке, который получается к уплате по итогам декларации по НДС. В статье рассмотрены ключевые моменты подготовки платежного поручения:

- сроки уплаты;

- общие реквизиты;

- реквизиты получателя;

- реквизиты платежа в бюджет.

Так же мы вместе проведем платеж и проверим взаиморасчеты с бюджетом.

Содержание

- Порядок уплаты НДС

- Платежное поручение на уплату НДС

- Общие реквизиты

- Реквизиты получателя — ИФНС

- Реквизиты платежа в бюджет

- Уплата НДС в бюджет

- Проводки по документу

- Проверка расчетов с бюджетом по НДС

Порядок уплаты НДС

По общим правилам НДС уплачивается (п. 1 ст. 174 НК РФ):

- в размере 1/3 суммы НДС, исчисленного к уплате (стр. 040 Раздела 1 декларации по НДС);

- в срок до 25 числа каждого месяца квартала, следующего за отчетным;

Уплата производится в ИФНС:

- для налогоплательщиков НДС – по месту регистрации организации или ИП (п. 2 ст. 174 НК РФ).

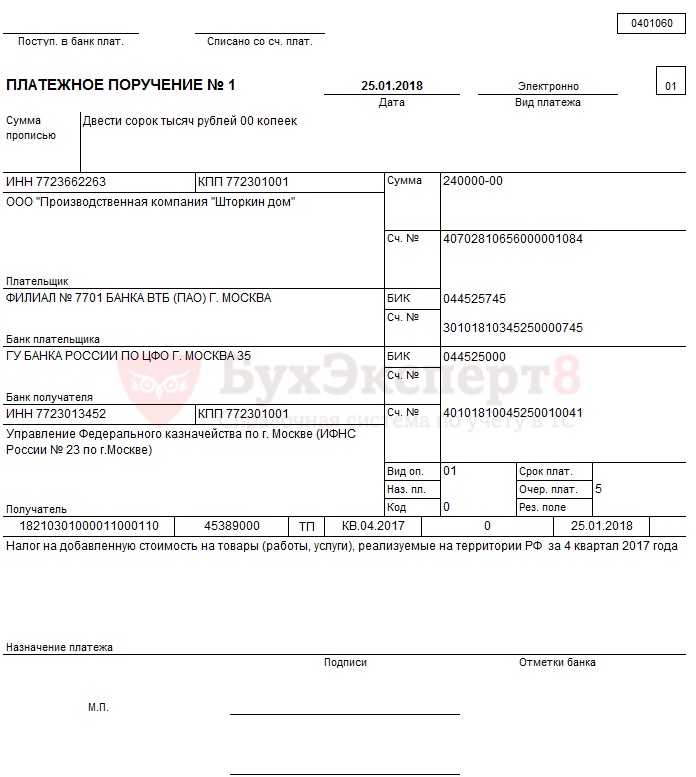

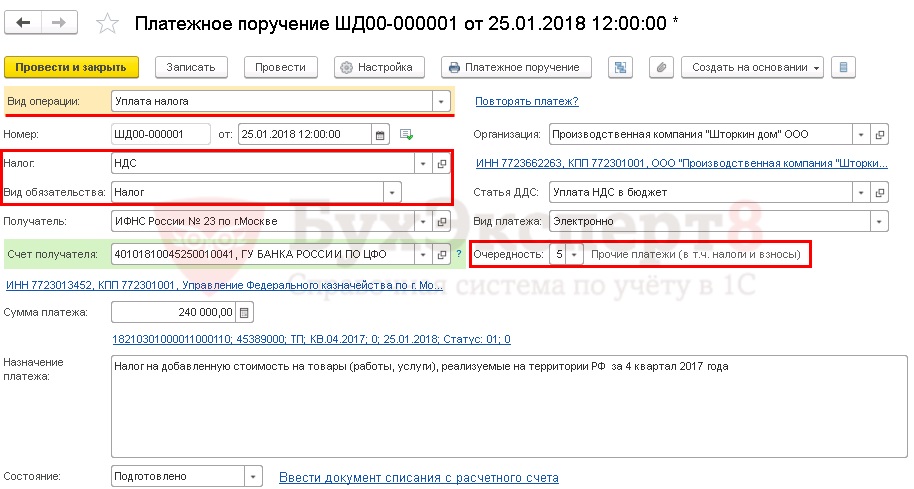

Заполненное платежное поручение на уплату НДС выглядит следующим образом.

Рассмотрим подробнее порядок его формирования и уплаты НДС в бюджет в программе.

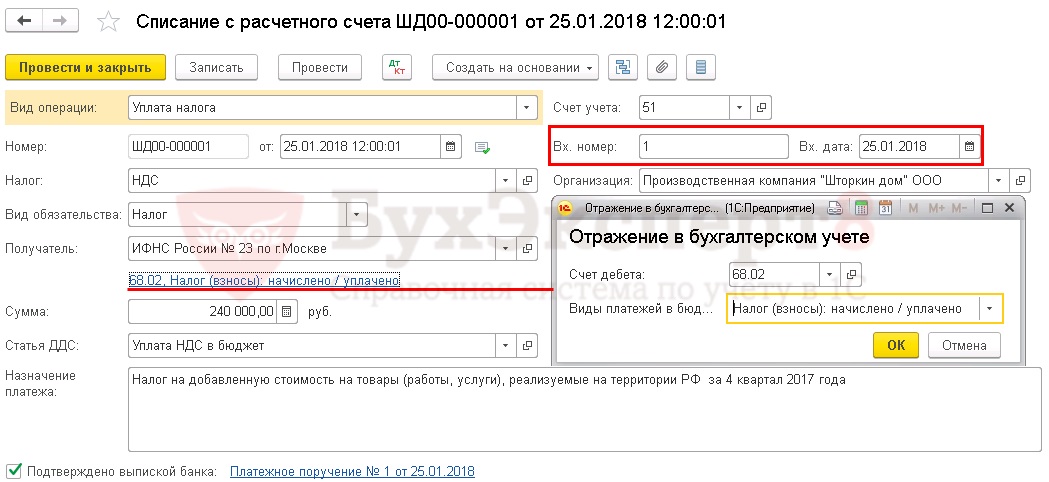

В соответствии с декларацией по НДС за 4 квартал 2017г. сумма НДС к уплате составила 720 000 руб. Организация осуществляет уплату НДС ежемесячно в размере 1/3 от суммы налога.

25 января бухгалтер подготовил платежное поручение на уплату НДС на сумму 240 000 руб. Уплата налога прошла в этот же день по банковской выписке.

Платежное поручение на уплату НДС

Общие реквизиты

Платежное поручение на уплату НДС (в общем порядке) в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк — Платежные поручения – кнопка Создать.

При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Главное – Задачи – Список задач;

- через раздел Банк и касса – Платежные поручения по кнопке Оплатить – Налоги и взносы.

Необходимо обратить внимание на заполнение полей:

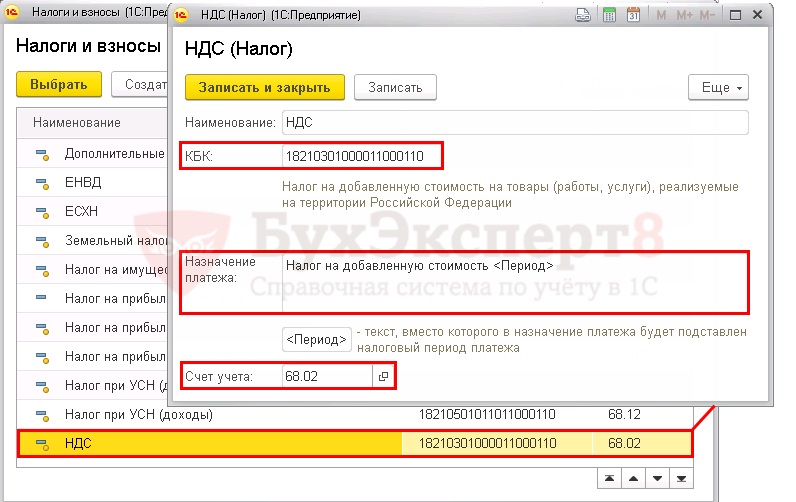

- Налог – НДС, выбирается из справочника Налоги и взносы.

НДС предопределен в справочнике Налоги и взносы. Для него заданы параметры

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

Если элемент предопределен в справочнике, удалять его или менять его параметры не рекомендуется.В случае необходимости БухЭксперт8 советует создать новый элемент в справочнике Налоги и взносы, где указать свои настройки.

- Вид обязательства – Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении;

- Очередность платежа – 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку (п. 2 ст. 855 ГК РФ).

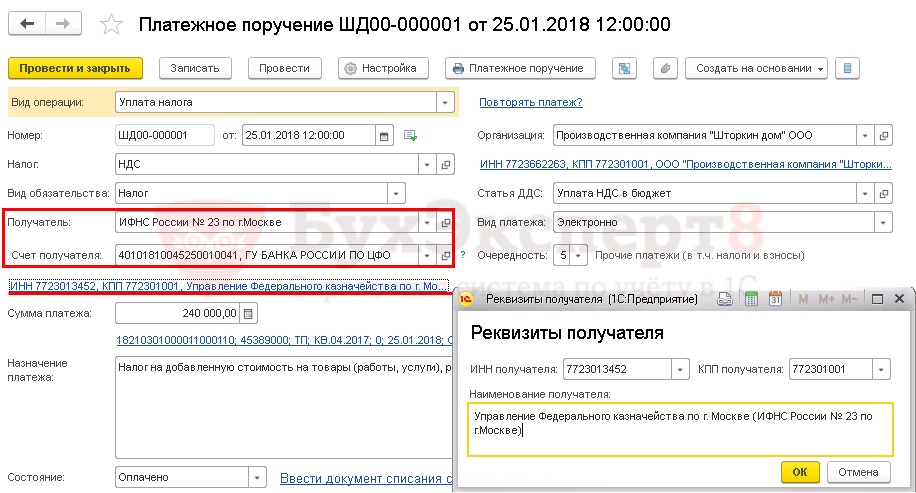

Реквизиты получателя — ИФНС

Так как получателем НДС является налоговая инспекция, в которой зарегистрирован налогоплательщик, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Получатель – ИФНС, в которую платится налог, выбирается из справочника Контрагенты.

- Счет получателя – банковские реквизиты налогового органа, указанного в поле Получатель.

В настоящее время в программе 1С имеется возможность воспользоваться сервисом 1С:Контрагент, который позволяет автоматически заполнять и контролировать актуальность реквизитов государственных органов.

Если реквизиты потеряли актуальность, сервис 1С:Контрагент предложит обновить их в справочнике Контрагенты прямо из формы платежного поручения. PDF

- Реквизиты получателя – ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

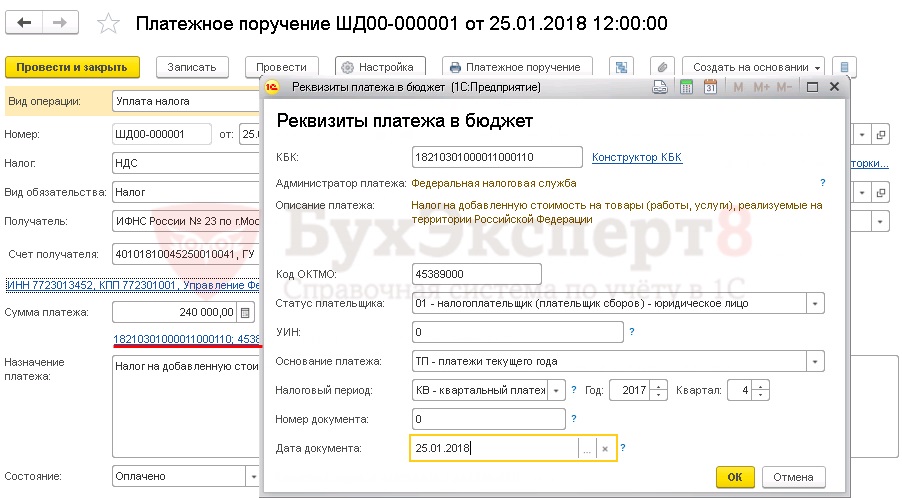

Реквизиты платежа в бюджет

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет.

В данной форме необходимо проверить заполнение полей:

- КБК– 18210301000011000110 «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ». КБК подставляется автоматически из справочника Налоги и взносы;

Если для какого-либо платежа в бюджет КБК не известен, можно воспользоваться Конструктором КБК, пройдя по ссылке справа от поля КБК.

- Код ОКТМО – код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 01-налогоплательщик (плательщик сборов)-юридическое лицо;

Если платежное поручение на уплату НДС оформляет ИП, то его Статус плательщика будет 09-налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами)-индивидуальный предприниматель.

- УИН — 0: УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа);

- Основание платежа – ТП-платежи текущего года, проставляется при уплате налога по сроку;

- Налоговый период – КВ-квартальный платеж, так как налоговый период по НДС равен кварталу;

- Год – 2017: год, за который уплачивается налог;

- Квартал– 4: номер квартала, за который уплачивается налог;

- Номер документа – 0: документом, на основании которого производится платеж является декларация, а у нее отсутствует реквизит Номер;

- Дата документа – 25.01.2018: дата подписания декларации.

- Назначение платежа – заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать;

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Уплата НДС в бюджет

После уплаты НДС в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF

Основные данные перенесутся из документа Платежное поручение.

Либо его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- от – дата уплаты налога, согласно выписке банка;

- Вх. номер и Вх. дата – номер и дата платежного поручения;

- Налог – НДС, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета;

- Вид обязательства – Налог.

- Отражение в бухгалтерском учете:

- Счет дебета— 68.02 «Налог на добавленную стоимость»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

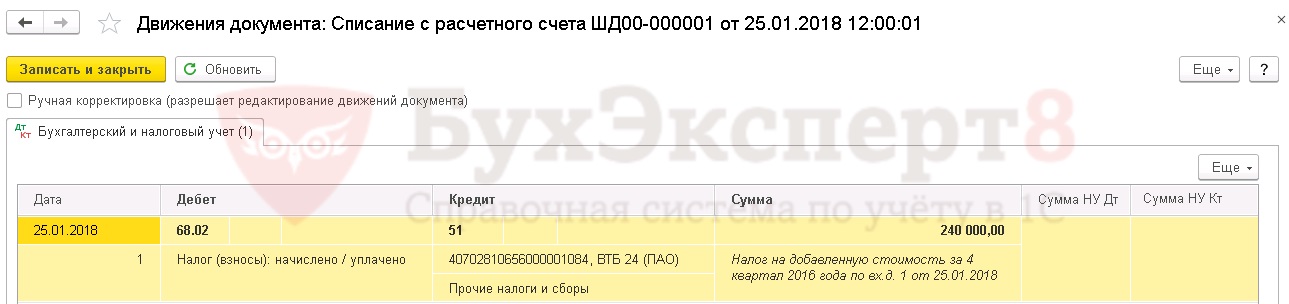

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 51 – задолженность перед бюджетом по НДС уменьшилась на сумму платежа.

Проверка расчетов с бюджетом по НДС

Для проверки расчетов с бюджетом по НДС можно создать отчет Анализ счета 68.02 «Налог на добавленную стоимость», раздел Отчеты – Стандартные отчеты – Анализ счета.

Остаток задолженности по НДС 480 000 руб. необходимо оплатить по сроку:

- до 25 февраля – 240 000 руб.;

- до 25 марта – 240 000 руб.

См. также:

- Уплата НДС налоговым агентом (аренда)

- Уплата НДС при импорте из стран ЕАЭС

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно