Формирование платёжного требования, или как его еще называют «платежки» происходит в случае, если у одной организации есть финансовые требования по отношению к другой. Этот документ является расчетным и оформляется для оплаты долговых обязательств через банк.

ФАЙЛЫ

Скачать пустой бланк платежного требования .docСкачать образец заполнения платежного требования .doc

Когда применяются платёжные требования

Платежные требования – документы, составляющиеся в период или после исполнения какого-либо договора. Это может быть договор услуг, договор поставки, договор купли-продажи и т.д.

Чем отличается платежное требование от требования-поручения

Некоторые работники предприятий и организаций путают эти два документа. Они действительно в некоторой степени похожи, но есть между ними и различия, причем как по форме, так и по функционалу.

Если говорить о форме, то

- платежные требования-поручения, выписанные на оплату продукции, обязательно включают в себя дату получения товарно-материальных ценностей,

- а платежные требования помимо всего прочего содержат ссылку на договор или др. документ, в исполнение которого проходит оплата, перечень прилагаемых бумаг и дату отсылки необходимых документов контрагенту.

Что касается функциональной части, то

- при платежном требовании тот, кто платит средства и тот, кто их получает тесно между собой связаны (поставщик напрямую требует оплатить у потребителя полученные товары или услуги),

- а при платежном требовании-поручении в их дуэт вписывается еще и кредитная организация, которая полностью участвует в процессе перевода денежных средств (т.е. сама отсчитывает, перечисляет контролирует и отвечает за все операции в случае сбоев).

С акцептом или без него

Денежные перечисления с участием платежного требования могут делаться с акцептом плательщика или без него.

Акцепт – это согласие компании, имеющей долги, оплатить их в полном объеме в определенный период времени.

Если плательщик готов оплатить сделку с применением акцепта, в поле требования «Условие оплаты» получатель суммы должен обозначить «С акцептом», а в строке «Срок для акцепта» поставить то количество дней (рабочих), в течение которых плательщик обязуется перечислить требуемую сумму.

Обычно на ответ плательщика отводится пять дней (рабочих) или же срок прописывается в договоре между сторонами.

Следует отметить, что финансовые операции с применением акцепта должны сопровождаться заявлениями с обеих сторон.

Бывает, что сторона договора, которая должна оплатить свои денежные обязательства с применением акцепта, отказывается это сделать – при таком раскладе она должна дать кредитному учреждению письменное разъяснение своей позиции.

Нередки ситуации, когда организации взыскивают задолженности через банк в безакцептной форме. Чаще всего это происходит по суду, в силу исполнения норм законодательства или тогда, когда это прописано в договоре между сторонами. В последнем случае плательщик обязан заранее вписать в договор с кредитным учреждением раздел о безакцептном списании денег либо сделать с банком доп. соглашение к договору.

Также специалистам банка необходимо предоставить информацию об организациях, которые могут выставлять платежки на безакцептное списание финансов, сведения об услугах и продукции, которые на таких условиях могут оплачиваться и ссылки на конкретные договоры с указанием их точных разделов и пунктов.

Если деньги на счетах плательщика есть и если их нет

Банк обязан принимать платежные требования от клиента, вне зависимости от того, наличествуют финансы на счетах его должника или там пусто.

В случаях, когда деньги имеются, они списываются в том размере, в котором указано в требовании или если их недостает — частично. Если денег совсем нет, то они списываются по мере их «прихода» в определенной очередности – эти платежные требования специалисты кредитного учреждения кладут в отдельную базу.

На что обратить внимание в платежном требовании

Бланк платежного требования имеет строго определенную унифицированную форму, которая обязательна к применению. Обычно требуется составить 2 экземпляра. Один из них после оформления и визирования передается в банк, второй, после выполнения, возвращается владельцу счета.

Оба экземпляра должны быть подписаны руководителем и главным бухгалтером предприятия (но если в компании функцию главбуха выполняет директор, то достаточно одного автографа).

На сегодняшний день удостоверять бланки при помощи печати строгой необходимости нет, поскольку с 2016 года юридические лица освобождены от обязанности использовать в своей работе штемпельные изделия (за исключением тех случаев, когда эта норма прописана во внутренних нормативно-правовых бумагах компании).

Можно ли вносить исправления

Платежное требование – документ, в котором недопустимы никакие помарки, ошибки и исправления. Если какая-то неточность все же вкралась в бланк, не нужно вносить правки, пытаясь замазать неправильную информацию при помощи корректирующего карандаша или жидкости, необходимо сформировать новый бланк.

Как составить документ

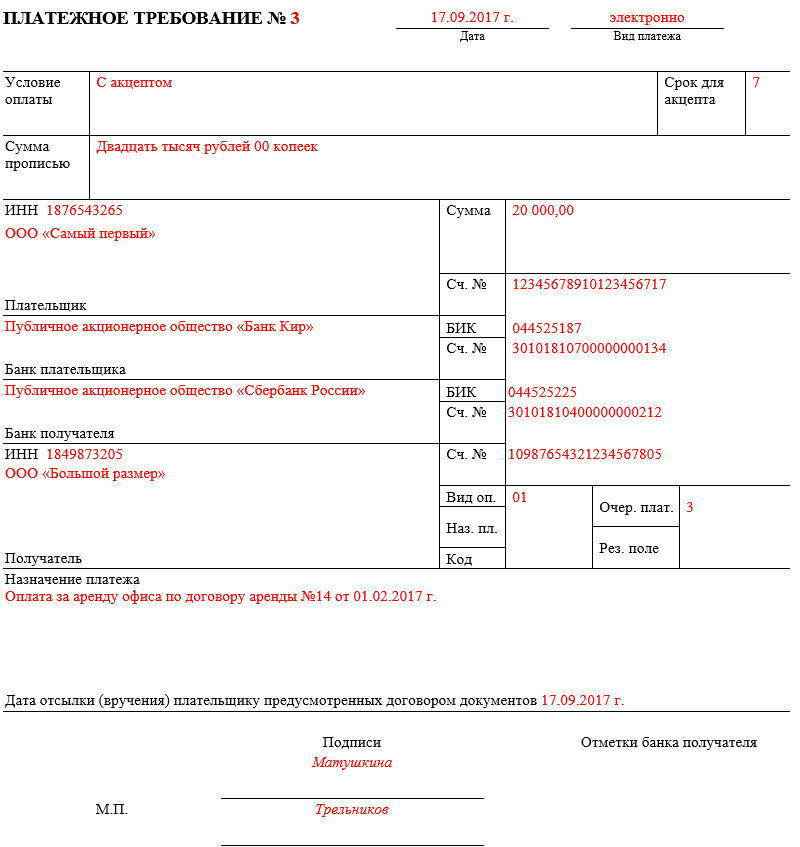

Как уже говорилось выше, платежное требование имеет стандартную форму.

Сначала посередине строки пишется:

- порядковый номер документа;

- дата его заполнения;

- вид платежа.

Затем идет таблица, в которую вписываются:

- условие оплаты (с акцептом или без) и если с акцептом, то вносится его срок;

- сумма прописью, предъявляемая к платежу.

После этого в бланке указываются реквизиты плательщика:

- ИНН;

- наименование предприятия (с организационно-правовым статусом);

- сумма взыскания (цифрами);

- номер счета для перевода.

Ниже в документ включаются

- название банка плательщика,

- его БИК и номер счета,

- затем аналогичным образом вносятся сведения и о банке получателя,

- после чего вписывается наименование получателя платежа.

В строке о назначении платежа пишется точное основание для формирования платежного требования.

В заключение в бланке указывается дата вручения плательщику всех бумаг, предусмотренных договором, а также прочие отметки.

Далее требование подписывается представителем организации и штампуется, после чего передается в банк.

Платежное требование — это распоряжение, которое передается в банк плательщика для исполнения с согласия последнего. Правоотношения по расчетам при помощи таких требований регулируются федеральным законом от 27.06.2011 № 161-ФЗ и НПА, изданными Центробанком.

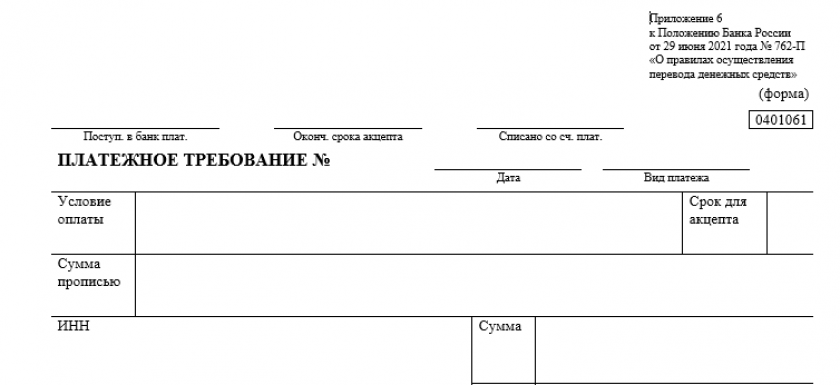

Как выглядит бланк платежного требования?

Платежное требование образца 2022-2023 годов имеет такие же реквизиты, как и платежное/инкассовое поручение. Важно указать все реквизиты и плательщика, и получателя средств, а также номер документа и его дату. Документ действителен для предъявления в банк в течение 10 дней. Платежное требование должно быть подписано уполномоченными лицами.

Узнайте больше о применении инкассового поручения в специальном материале.

Не ошибиться в выборе порядкового номера для платежного поручения вам поможет наша статья «Особенности номера платежного поручения».

Полный перечень обязательных реквизитов требования с 10.09.2021 приведен в приложении № 1 положения Банка России от 29.06.2021 № 762-П, до 10.09.2021 приводился в приложении № 1 положения Центробанка от 19.06.2012 № 383-П.

С реквизитами платежных документов вам поможет разораться наша статья «Основные реквизиты платежного поручения».

Форма платежного требования № 0401061 подразумевает заполнение получателем денежных средств всех обязательных реквизитов. В случае обнаружения ошибки в заполненном и переданном на исполнение платежном требовании банк вернет данное распоряжение без выполнения.

Когда применяются инкассовые поручения, а когда нужно оформить платежное требование, подробно разъяснено в «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Форму бланка платежного требования можно бесплатно скачать, кликнув по картинке ниже:

Платежное требование

Скачать

Это же произойдет и в том случае, если плательщик не одобрит данное списание средств в пользу подателя платежного требования. Об условиях исполнения данного распоряжения мы расскажем далее.

Где найти образец заполнения платежного требования

Чтобы платежное требование не вернули без выполнения по причине наличия в нем ошибок, полезно ознакомиться с уже заполненным примером.

Эксперты «КонсультантПлюс» рассказали подробно о назначении и заполнении платежного требования. Получите пробный доступ к публикации на данную тему бесплатно.

Образец заполнения платежного требования 2022-2023 годов вы сможете скачать на нашем сайте:

Условия для исполнения платежного требования

Разобравшись с тем, как правильно заполнить платежное требование, следует также выяснить, какие есть условия для его исполнения. Подробный перечень содержится в ст. 6 закона от 27.06.2011 № 161-ФЗ. Систематизируем их:

- Для того чтобы платежное требование было исполнено, необходимо, чтобы плательщик дал на это согласие.

- Согласие плательщика на списание денежных средств по платежным требованиям получателя может быть прописано в договоре на банковское обслуживание. Чаще всего такие условия предусматриваются, если получателем денег является сам банк плательщика.

- Согласие плательщика (акцепт) на исполнение платежных требований ряда получателей или платежного требования какого-либо определенного получателя может быть предоставлено обслуживающему его счет банку (оператору) как в договоре, так и в виде отдельного документа или сообщения, переданного в письменной форме.

- Акцепт на списание средств может быть передан банку как до момента поступления платежного требования, так и уже после того, как оно пришло. Если платежное требование поступило, то у плательщика есть пять дней (если более короткий срок не предусмотрен договором между оператором по переводу денежных средств и плательщиком), чтобы его акцептовать. Количество дней для акцепта соответствует значению, указанному в поле «Срок для акцепта». Если оно пустое, то по умолчанию срок акцепта принимается равным пяти дням. В случае отсутствия акцепта или получения отказа банк возвращает такое платежное требование без исполнения обратно получателю.

- Платежное требование может быть исполнено целиком или частично — это решает плательщик денежных средств. Если плательщик согласовал лишь частичный акцепт, то информация об этом передается банком получателю средств.

- Возврат платежного требования без исполнения производится в случае, если отраженные в данном распоряжении сведения не совпадают с предоставленным плательщиком акцептом. Сумма и срок исполнения каждого платежного требования указывается в акцепте плательщика.

Добавить в «Нужное»

Платежное требование (бланк)

Расчетный документ, платежное требование бланк с требованием кредитора, поставщика или другого получателя денежных средств об уплате долга путем перечислении суммы на его банковский счет.

Платежные требования

Применение платежного требования регулируется Положением Банка России № 383-П от 19.06.2012 «Положение о правилах осуществления перевода денежных средств». Бланк платежного требования используется при расчетах за оказанные услуги, поставленные товары, выполненные работы и в других случаях, оговоренных в договоре. Данные платежные операции относятся к банковским операциям по инкассо.

Бланк платежного требования составляется по форме 0401061, введенной в Общероссийский классификатор управленческой документации ОК 011-93, класс «Унифицированная банковская документация», Постановлением Госстандарта России № 299 от 30.12.1993.

Расчеты платежными требованиями

Расчеты платежными требованиями могут проводиться в безакцептном (бесспорном) порядке или с предварительным акцептом плательщика.

Акцепт есть согласие должника выполнить платежное требование путем перевода поставщику оговоренной договором суммы.

Акцептный порядок

При расчетах платежными требованиями с акцептом плательщика получатель платежа должен указывать в реквизитах:

- условие оплаты цифра «2» требуется получение акцепта плательщика;

- срок для акцепта количество рабочих дней для поступления ответа плательщика (пять рабочих дней, если договором между банком плательщика и плательщиком не определен более короткий срок).

Отказ в платежном требовании (полный или частичный) или его акцепт подтверждается надлежащими заявлениями.

Безакцептный порядок

В безакцептном порядке через банк можно взыскать задолженность по решению суда, по причинам, определенным законодательством или основным договором. Для безакцептного списания по основаниям, предусмотренным основным договором, плательщику необходимо указать в договоре с банком условие безакцептного списания денежных средств или заключить дополнительное соглашение об этой возможности. В банк передаются сведения о контрагентах, правомерных выставлять платежные требования на безакцептное списание денежных средств; данные об услугах и товарах, которые будут оплачиваться; номера, даты и пункты заключенных договоров.

Платежное требование: заполнение бланка при безакцептном порядке

В платежных требованиях при расчете в безакцептном порядке кредитор должен указывать в реквизитах:

- условия платежа цифра «1» — заранее данный акцепт плательщика.

При взыскании по основаниям, определенным законодательством, в этом же реквизите указываются наименование закона, его номер, дата и номер соответствующей статьи;

- «Назначение платежа» действующие тарифы, показания измерительных приборов, расчеты по ним относительно оплаты водоснабжения, тепло- и электроэнергии, телефонных, почтовых и иных услуг.

Законодательством также определено право на безакцептное списание излишне зачисленных денежных средств по договорам поставки, штрафов, сумм претензий (признанных должником), провозной платы и штрафов по транспортным обязательствам.

Форма платежного требования

Описание реквизитов бланка платежного требования приведено в Положении Банка России № 383-П от 19.06.2012 «Положение о правилах осуществления перевода денежных средств».

Скачать официальную форму платежного требования

Важно отметить, что поля без реквизитов заполнять не нужно. Не допускается вносить в платежную форму помарки, исправления корректирующей жидкостью, подчистки. Расчетные документы действительны к представлению в банк десять календарных дней со дня их выписки, не включая день выписки.

Платежное требование

Платежное требование – это расчетный документ, в котором содержится требование взыскателя денежных средств (кредитора, поставщика, получателя) к должнику (плательщику) о перечислении определенной суммы на его банковский счет в уплату долга.

Данные отношения регулирует Положение о безналичных расчетах в Российской Федерации Центрального Банка РФ от 3 октября 2002 г. N 2-П, в котором, в частности говорится: «Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных основным договором». Расчеты платежными требованиями являются банковскими операциями по инкассо.

Бланк платежного требования составляется по форме 0401061 (приложение 9 к Положению), включенной в Общероссийский классификатор управленческой документации ОК 011-93 (класс “Унифицированная банковская документация»).

Расчеты платежными требованиями могут осуществляться с предварительным акцептом плательщика или в безакцептном (бесспорном) порядке.

Акцепт – это, в данном случае, согласие должника удовлетворить платежное требование, то есть перечислить предусмотренную договором сумму поставщику продукции.

При расчетах платежными требованиями с акцептом плательщика в поле «Условие оплаты» получатель средств должен поставить пометку «с акцептом», а в поле «Срок для акцепта» указать количество рабочих дней (обычно, согласно договору или не менее 5-и рабочих дней), в течение которых должен последовать ответ плательщика. Акцепт платежного требования или отказ от него (полный или частичный) оформляется соответствующими заявлениями.

Взыскать через банк задолженность в безакцептном порядке можно в случаях, предусмотренных основным договором, по решению суда, либо по основаниям, утвержденным в законодательстве. В первом случае плательщик должен заранее внести в договор с банком условие о безакцептном списании средств либо заключить об этом дополнительное соглашение. Кроме того, в банк должны быть представлены сведения о поставщиках, имеющих право выставлять платежные требования на безакцептное списание средств; информация о товарах и услугах, которые должны быть оплачены; а также даты и номера договоров и соответствующие пункты в них.

При расчетах платежными требованиями в безакцептном порядке в поле «Условия платежа» кредитор помечает «без акцепта», а в случае, если взыскание осуществляется по основаниям, предусмотренным законодательством, там же указывает наименование закона, его номер, дату принятия и соответствующую статью. В поле «Назначение платежа» взыскателем в случаях требования оплаты за электро- и тепловую энергию, водоснабжение, почтовые, телеграфные, телефонные и иные услуги указываются показания измерительных приборов и действующие тарифы или расчеты по ним. Законодательством также установлено право на безакцептное списание штрафов и излишне полученных сумм по договорам поставки, провозной платы и штрафов в транспортных обязательствах, сумм признанных должником претензий.

Подробное описание полей бланка платежного требования находится в Приложении 12 к Положению Банка России “О безналичных расчетах в Российской Федерации” от 3 октября 2002 г. N 2-П. При этом нужно учесть, что не имеющие реквизитов поля заполнять не нужно. Исправления, в том числе с применением корректирующей жидкости, помарки, подчистки в платежных требованиях не допускаются. Расчетные документы действительны к предъявлению в обслуживающий банк в течение десяти календарных дней, не считая дня их выписки.

См. также:

Приложение 6

к Положению Банка России

от 19 июня 2012 года N 383-П

“О правилах осуществления

перевода денежных средств”

См. данную форму в MS-Word.

┌───────┐

│0401061│

____________________ ____________________ ____________________ └───────┘

Поступ. в банк плат. Оконч. срока акцепта Списано со сч. плат.

ПЛАТЕЖНОЕ ТРЕБОВАНИЕ N ________________ __________________________________

Дата Вид платежа

────────┬────────────────────────────────────────────────────────────────────────┬─────────┬─────

Условие │ │Срок для │

оплаты │ │акцепта │

│ │ │

────────┼────────────────────────────────────────────────────────────────────────┴─────────┴─────

Сумма │

прописью│

│

────────┴────────────────────────────┬────────┬──────────────────────────────────────────────────

ИНН │Сумма │

│ │

├────────┼──────────────────────────────────────────────────

│Сч. N │

Плательщик │ │

─────────────────────────────────────┼────────┤

│БИК │

├────────┤

│Сч. N │

Банк плательщика │ │

─────────────────────────────────────┼────────┼──────────────────────────────────────────────────

│БИК │

├────────┤

│Сч. N │

Банк получателя │ │

─────────────────────────────────────┼────────┤

ИНН │Сч. N │

│ │

├────────┼────────────────┬───────────┬─────────────────────

│Вид оп. │ │Очер. плат.│

├────────┤ │ │

│Наз. пл.│ ├───────────┤

├────────┤ │Рез. поле │

Получатель │Код │ │ │

─────────────────────────────────────┴────────┴────────────────┴───────────┴─────────────────────

Назначение платежа

Дата отсылки (вручения) плательщику предусмотренных договором документов

_________________________________________________________________________________________________

Подписи Отметки банка получателя

______________________________

М.П.

______________________________

──────┬────────┬──────────┬────────────────┬─────────────┬───────

N ч. │N плат. │Дата плат.│Сумма частичного│Сумма остатка│Подпись Дата помещения в картотеку

плат.│ ордера │ ордера │ платежа │ платежа │

──────┼────────┼──────────┼────────────────┼─────────────┼───────

│ │ │ │ │

│ │ │ │ │ Отметки банка плательщика

│ │ │ │ │

│ │ │ │ │

│ │ │ │ │