Для чего нужен платёжный календарь

С подробным календарём расходов и приходов вы будете точно знать, когда появятся деньги на развитие бизнеса, а когда придётся ужаться в расходах. Анализ выплат поможет понять, какие статьи расходов нужно сократить или пересмотреть, чтобы не оставаться в минусе.

Например, у вас небольшой магазин цветов, и пока вы доставляете заказы по городу самостоятельно. Это расходы на топливо, обслуживание машины и ваше потраченное время. Если вы будете представлять, сколько денег на это уходит, то сможете принять взвешенное решение: оставить всё как есть, нанять штатного курьера или поручить доставку стороннему курьерскому сервису.

Этапы составления платёжного календаря

Выпишите всё, что знаете о будущих доходах

Планирование платёжного календаря нужно начать с информации о доходах. Зафиксируйте конкретные даты будущих поступлений по заказам или посчитайте свою среднюю дневную выручку. Так вы сможете ориентироваться в финансах компании и контролировать их. Разберём на примере.

У Анны своё ателье по пошиву одежды. У неё есть постоянные небольшие поступления (мелкий ремонт, который клиенты оплачивают день в день), заказы на пошив изделий (клиенты вносят предоплату при заказе и остаток в день сдачи изделия) и постоянный заказ на рубашки от локального бренда (платят на расчётный счёт два раза в месяц). По выходным Анна сдаёт свой зал в аренду под коворкинг для мастеров.

Текущие поступления. Предсказать точно эти поступления нельзя: Анна не знает, в какой день сколько клиентов придёт. Она посчитала, сколько зарабатывает в среднем в день, и внесла эту сумму. По субботам и воскресеньям ателье Анны не работает.

Заказы. Сейчас у Анны в работе два вечерних платья и костюм. Финальные примерки с клиентами уже назначены, и Анна может рассчитывать на оплату заказов в определённую дату.

Отшив партий. Партии Анна сдаёт дважды в месяц, их оплачивают после приёмки.

Субаренда. Партнёр, который организует коворкинг, оплачивает субаренду по понедельникам за прошедшие выходные.

Запланируйте свои расходы

При составлении платёжного календаря важно учитывать все расходы: арендную плату, налоги, выплаты подрядчикам и сотрудникам. Чем больше расходов вы внесёте, тем проще будет контролировать бюджет и не уходить в минус.

Чтобы ничего не упустить, проверьте выписку из банка, найдите все счета от подрядчиков и внимательно изучите договоры.

Рассмотрим возможные расходы на примере ателье Анны.

Арендная плата. Аренду зала Анна оплачивает раз в месяц, в стоимость уже включены коммунальные платежи.

Выплаты сотрудникам. В ателье работают один мастер, швея и закройщица. Закройщице Анна платит по факту и приглашает её только для раскройки партий. Мастеру и швее она платит дважды в месяц, оплата зависит от объёма работы.

Закупка материалов. Партии Анна отшивает из ткани заказчика. Для заказов она закупает материалы сразу после согласования эскиза, а нитки, фурнитуру и прочие мелочи — раз в месяц.

Текущие расходы. Уборку, воду и другие мелочи Анна оплачивает раз в неделю.

Изучите результаты

Главная цель платёжного календаря — избежать кассового разрыва. Если вы видите отрицательный баланс, значит, денег на оплату счетов не хватит. Чтобы это исправить, нужно будет взять дополнительные заказы или договариваться об отсрочке платежа.

Следите за актуальностью календаря

Тот, кто ведёт платёжный календарь, отвечает и за актуальность информации. Чтобы календарь приносил пользу, нужно регулярно заглядывать в него и фиксировать фактический баланс. Обязательно проверяйте, всё ли идёт по плану. Возможно, нужно договориться о переносе даты выплат или напомнить клиенту об оплате ваших услуг.

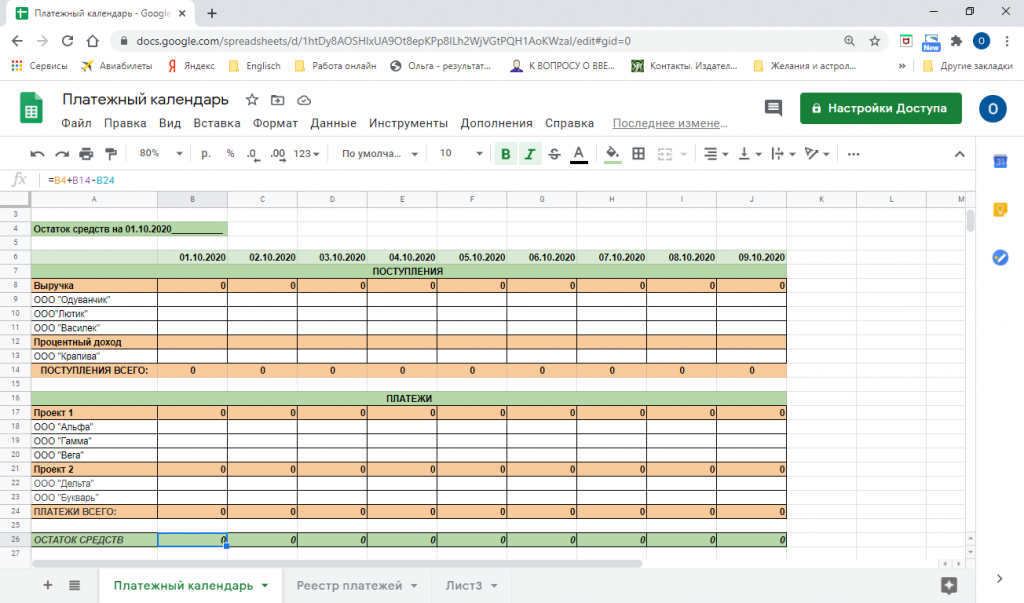

Готовые шаблоны платёжного календаря

Мы подготовили шаблоны календаря, чтобы вы могли их использовать или просто понять, как организовать платёжный календарь в гугл-таблице. Файлы можно скачать и распечатать, если вы предпочитаете бумажный вариант учёта. В каждом шаблоне есть инструкция, как сформировать платёжный календарь организации.

Простой шаблон для малого бизнеса

Подходит компаниям, у которых небольшое количество платежей. В примерах мы уже отметили, как вести платёжный календарь.

Продвинутый шаблон для бизнеса

Этот календарь подойдёт тем, у кого много выплат, которые нужно контролировать.

Было полезно? Хотите что-то добавить или спросить?

Присоединяйтесь к обсуждению во ВКонтакте или Телеграме.

Деньги – универсальный и, как следствие этой универсальности, ценнейший ресурс любого бизнеса. Задача управления деньгами всегда находится в фокусе предпринимателя (собственника и/или руководителя).

Одним из инструментов управления денежными потоками бизнеса является платежный календарь. Он обеспечивает руководителю организации прозрачность денежных потоков, подсвечивает источники доходов и расходов во времени. Читатель грамотно и объективно составленного платежного календаря всегда увидит надвигающийся кассовый разрыв и сможет своевременно среагировать и не допустить его возникновение.

Давайте разберемся в нюансах этой формы управленческого учета на примере платежного календаря в Excel вместе.

Что такое платежный календарь и какие проблемы он решает

Платежный календарь показывает момент осуществления расходов и получения доходов. Период отображения операций в платежном календаре зависит от вашего бизнеса и определяется циклом продаж: день, неделя, месяц. Планирование в платежном календаре может быть краткосрочным,оперативным или долгосрочным – стратегическим. Какой-то строгой формы не существует, поэтому календарь можно создавать как для бизнеса в целом, так и для отдельных проектов. Излишняя детализация не всегда эффективна.

У платежного календаря две основных взаимодополняющие задачи:

- Управление кредиторской и дебиторской задолженностью: дает представление руководителю об объеме будущих потоков денежных средств (доходов и расходов), где они возникают (в каких проектах, по каким контрагентам) и датах совершения платежей.

Компания производит расчеты ежедневно с разными контрагентами.При отгрузке продукции или оказании услуги оплата не всегда приходит сразу, поэтому важно контролировать оборачиваемость своей дебиторки и требовать расчет согласно условиям договора. Анализ потоков денежных средств позволяет оценить финансовые возможности компании и понять, есть ли возможность предоставить покупателю скидки или рассрочки платежей.

Так же вы сразу увидите, есть ли возможность обратиться к вашему поставщику с просьбой перенести срок оплаты поставленных товаров и услуг на более поздний срок – в таблице оплат поставщикам вы будете видеть точную сумму платежей и их возможные сроки.

Рост кредиторской задолженности должен регулироваться.

- Предупреждение надвигающихся кассовых разрывов – ситуации, при которой у организации не будет в распоряжении свободных денег для осуществления обязательных платежей: дает возможность, предпринять действия для его недопущения.

С помощью платежного календаря предприниматель может оптимизировать текущие денежные потоки, привлечь дополнительные средства или найти их внутри компании. Например, если одному из проектов не хватает денег, а на другом появился некоторый излишек, вы можете направить средства туда, где в них есть острая необходимость.

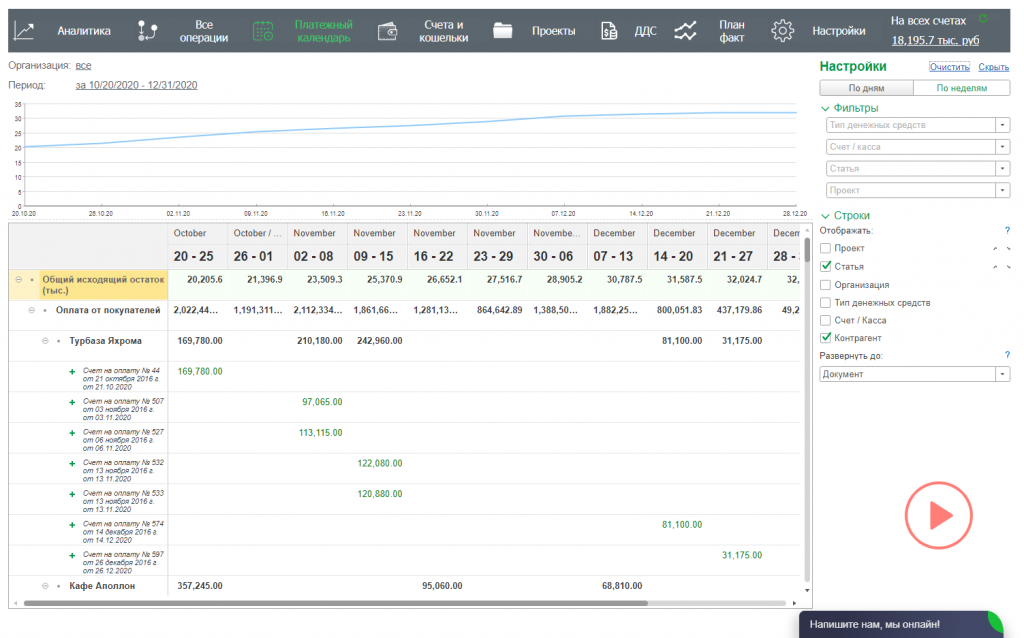

Рис. 1 Таблица “График платежей”

Этапы создания платежного календаря

При составлении платежного календаря опираются на методы финансового планирования и прогнозирования:

- экономический анализ помогает предсказать возможные сценарии развития событий;

- нормативный метод устанавливает лимиты на пользование средствами и размеры резервных фондов.

Первый шаг при планировании – сбор информации о предполагаемых затратах и сроках платежей со всех центров финансовой ответственности компании.

Второй – распределение данных в графике по затратам, проектам, статьям бюджета и плательщикам. Тут же необходимо проверить соответствует ли заявленная информация бюджету предприятия, ее возможные сроки оплат и экономическую обоснованность.

Третий шаг – рассчитываем остаток средств на начало и на конец периода.

Уже только эти простые шаги дадут вам представление о будущем финансовом состоянии бизнеса и подсветят кассовые разрывы.

Инструменты для составления платежного календаря

Платежный календарь удобнее всего составлять в специализированных сервисах управленческого учета, таких как «Управленка». Так вы получите максимальную гибкость настройки и автоматизацию процесса составления.

Рис. 2 Образец платежного календаря в сервисе управленческого учета «Управленка»

По мере зрелости процесса планирования в вашей компании вы однажды обнаружите, что платежный календарь не требует особых усилий для его составления, формируется естественным образом и является одним из ваших основных инструментов для оперативного планирования.

Но если в бизнесе операций немного, и вы хотите попробовать сделать все своими руками, то можно начать с имеющихся под рукой инструментов – таких как Excel.

Для составления платежного календаря в Excel не требуется специальное программное обеспечение и дополнительное обучение сотрудников. Все, что вам потребуется, – это усидчивость для кропотливого сбора информации о будущих расходах и поступлениях и минимальные навыки в Excel.

Таблица График платежей в Excel может содержать следующие данные:

- остаток средств на начало периода,

- предполагаемые поступления,

- статья дохода,

- наименование контрагента,

- дата поступления,

- название проекта,

- сумма платежа,

- предполагаемая дата оплаты,

- наименование поставщика,

- колонка для замечаний и комментариев,

- остаток средств на конец периода.

Временной промежуток выбирается на ваше усмотрение. Таблица График платежей в Excel даст представление о движении денежных средств бизнеса.

Рис. 3 Таблица График платежей

Удобнее всего составлять платежный календарь на двух листах.

Лист 1 – непосредственно платежный календарь (Рис. 3):

- В верхней части таблицы располагают информацию об остатках на начало периода и предполагаемых поступлениях.

- Внизу остается остаток средств на конец текущего периода.

- В столбцах проставляются даты платежей.

- Сбоку указываются все остальные параметры: название контрагента, проекта, статья дохода или расхода.

- Комментарии к платежам можно вынести в “Примечание”.

На Листе 2 будет таблица графика оплат поставщикам. Учет оплат в эксель формируется аналогично предыдущей таблице, но в него заносится только расходная часть.

- На отдельных листах допускается ведение налогового календаря, с указанием всех выплат по налогам, реестра выплаты заработной платы и реестра погашения кредитных обязательств.

- При этом информация со всех листов аккумулируется в Листе 1 “Платежный календарь”, чтобы наглядно видеть платежеспособность бизнеса во времени.

Платежный календарь в Excel наиболее востребован при краткосрочном оперативном планировании. Обычно за период берется один квартал или календарный месяц, а информация о платежах и поступлениях разбивается на дни. Для того чтобы избежать просрочек в первую очередь вносим в таблицу информацию о налогах, процентах, платежах по кредиту и прочих обязательных выплат. Потом постепенно заполняем таблицу данными, полученными от руководителей центров финансовой ответственности.

Работа с платежным календарем требует внимательности и сосредоточенности. Искаженная информация в платежном календаре может привести к неверным управленческим решениям.

Преимущества и недостатки платежного календаря в Excel

Главные преимущества платежного календаря – простота использования и отсутствие необходимости установки дополнительных программных средств.

Но и недостатки тоже имеются:

- все обновления нужно ежедневно вносить вручную;

- процесс трудоемкий, потребуется занять чье-то время – ваше или выделенного сотрудника;

- для поиска ошибки в документе, потребуется значительное время;

- форматы формирования отчета заранее ограничены определенным набором данных.

Вряд ли кто-то сейчас сомневается в необходимости планирования денежных потоков бизнеса.

Любой даже самый простой по форме план платежей благоприятно влияет на деятельность компании:

- закладывает цельную систему работы компании

- направляет сотрудников в сторону выполнения поставленных целей

- помогает избежать ограничения ресурсов в неподходящий момент

Правильно проработанный платежный календарь – это механизм формирования внутренних ресурсов организации и комфортных источников финансирования. Он является удобным инструментов и стандартом для принятия управленческих решений и оперативного планирования.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

Как сформировать платежный календарь?

Чем отличается платежный календарь от БДДС и какая между ними взаимосвязь?

Как работать с платежным календарем?

Как автоматизировать формирование и ведение платежного календаря?

Поговорим о том, как с помощью платежного календаря оптимизировать движение денежных средств и сократить риск неплатежеспособности предприятия.

КАК СФОРМИРОВАТЬ ПЛАТЕЖНЫЙ КАЛЕНДАРЬ

Платежный календарь — основной оперативный платежный план организации, инструмент ежедневного управления поступлением и расходованием денежных средств предприятия, контроля за платежеспособностью компании и борьбы с кассовыми разрывами.

Форму платежного календаря и его содержание предприятия могут разработать сами. Основные реквизиты развернутого детального платежного календаря:

• Наименование контрагента.

• Статус срочности платежа.

• Статья движения денежных средств.

• Документ-основание (наименование, дата, номер), в рамках которого поступают деньги или производятся платежи.

• Дата операции.

• Сумма прихода или расхода.

• Назначение платежа.

• Остаток долга по контрагенту, если это необходимо для оперативного контроля.

Обратите внимание!

В платежном календаре отражаем конкретные ежедневные поступления или платежи в разрезе каждого контрагента, договора, отгрузочного документа или по иным основаниям (если ведется соответствующий учет). И это уже не обобщенные субъективные прогнозные цифры, а выверенные данные по договорам, выставленным и полученным счетам.

В зависимости от специфики организации и требований управленческого учета платежный календарь может усложняться или, наоборот, упрощаться. Необходимые показатели добавляют (например, комментарий, указание, с какого расчетного счета производится платеж, аналитика по НДС в разрезе ставок, указание ответственных лиц и т. п.), лишние убирают.

Если в результате запланированных на период платежей в платежном календаре появляются отрицательные остатки, это значит, что нужно либо найти дополнительные средства, либо секвестировать запланированные платежи, отложить их на будущие периоды, когда появятся средства.

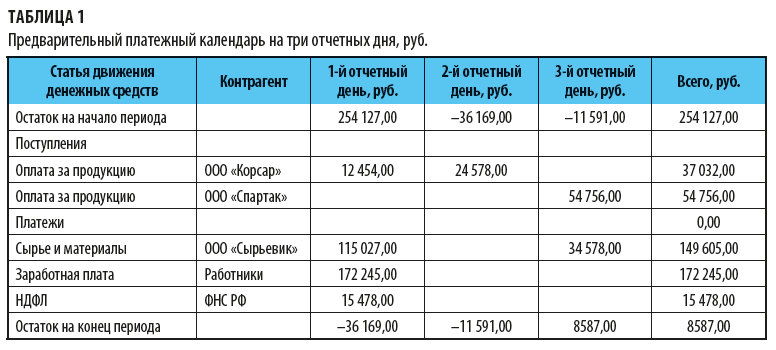

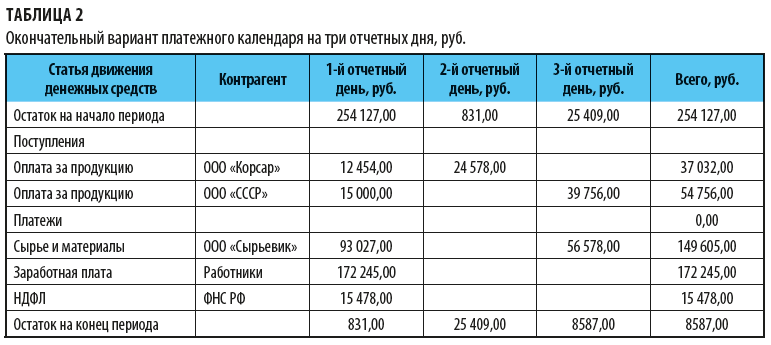

Пример 1

Финансовая служба, планируя приход и расход денежных средств, составила предварительный платежный календарь (табл. 1).

В предварительном варианте приведены все ожидаемые и выверенные суммы поступлений и перечислены платежи, которые желательно оплатить в отчетные даты. И тут очень ярко проявляется роль и смысловое значение платежного календаря, который должен указать на финансовые перекосы (кассовые разрывы) и исправить их.

Дело в том, что хотя конечный остаток средств положительный, в данной редакции платежный календарь будет некорректным, так как оплатить все запланированные на первый отчетный день платежи денег не хватит. Значит, нужно или изыскивать дополнительные резервы средств, или уменьшать платежи.

В ходе переговоров с покупателями удалось договориться с ООО «Спартак» о том, что оно раньше погасит свою задолженность. Но покупатель не сможет в первый день оплатить всю сумму — 54 756 руб. Его финансовые возможности позволяют погасить только 15 000 руб.

О других дополнительных поступлениях средств, к сожалению, договориться не удалось. Значит, расходную часть по срокам платежей нужно корректировать.

Окончательный вариант платежного календаря представлен в табл. 2.

В окончательной версии платежного календаря в первый день контрагенту ООО «Сырьевик» предусмотрен платеж на 22 000 руб. меньше, чем планировалось первоначально. На эту сумму увеличивается платеж третьего дня отчетного периода.

Такая переброска вкупе с дополнительными поступлениями в размере 15 000 руб. от ООО «Спартак» делает форму корректной, с положительными остатками на конец каждого отчетного дня.

Итак, преимущества платежного календаря:

• помогает оперативно управлять финансами на ежедневной основе;

• позволяет предвидеть образование кассовых разрывов;

• высокая точность данных.

ЧЕМ ПЛАТЕЖНЫЙ КАЛЕНДАРЬ ОТЛИЧАЕТСЯ ОТ БДДС И КАКАЯ МЕЖДУ НИМИ ВЗАИМОСВЯЗЬ?

Бюджет движения денежных средств (БДДС) — это обобщенный финансовый план. В нем отражается движение денежных потоков на более широкий временной диапазон, нет разбивки по конкретным дневным поступлениям и платежам.

Рассмотрим различия между платежным календарем и БДДС.

- Период планирования.

БДДС формируется чаще всего на год с поквартальной, помесячной разбивкой. На предприятиях с очень строгой бюджетной дисциплиной БДДС составляют на декады или даже недели.

Более подробно БДДС не формируют: при больших временных и трудовых затратах это не имеет смысла — подневной бюджет движения денежных средств с годовым периодом планирования невозможно ни точно составить, ни выполнить.

Период формирования платежного календаря, как правило, — не более месяца. Объяснение этому достаточно простое: чем больше период, включенный в платежный календарь, тем менее точным будет календарь, тем больше корректировок понадобится. В таком случае проще сократить срок планирования, чем постоянно менять документ. Именно поэтому наиболее распространенные сроки формирования платежного календаря — несколько дней, неделя, декада или месяц.

- Детализация данных.

БДДС может быть очень детализированным, но все равно он не сможет соперничать с платежным календарем по ряду причин. В БДДС, несмотря на степень детализации по аналитическим направлениям (статьи движения денежных средств, группы контрагентов, виды деятельности и т. п.), приводятся обобщенные данные, которые дают лишь общее представление об объемах поступления и расходования денежных средств в разрезе принятой аналитики.

Платежный календарь более детализирован, содержит данные о конкретных плательщиках или получателях средств, ссылки на основания платежей, более точные и выверенные данные.

- Степень точности данных.

БДДС содержит расчетные или экспертные данные, а платежный календарь формируется или на основе фактических данных — по накладным, актам выполненных работ и актам сверок, УПД, выставленным счетам, или на основе договоров.

- Корректировки данных.

БДДС корректируется только в крайних случаях, когда отклонения существенны и нарушают всю прогнозную картину. В остальных случаях расхождения — это отклонения плана от факта. Их выявляют, анализируют, определяют и устраняют или минимизируют причины их появления.

Важно!

В платежном календаре не должно быть никаких отклонений, только максимально точные данные по поступлениям и платежам, ведь на основе этих данных осуществляются платежи. Выявленные отклонения должны быть скорректированы.

- Единицы измерения.

БДДС формируются, как правило, в тысячах рублей, о копейках чаще всего не идет даже речи. А платежный календарь содержит строго рублевые и копеечные значения.

- Частота формирования.

БДДС чаще всего формируется на год, иногда на квартал и даже месяц. На меньший период времени создавать его нерационально. То есть в самом крайнем случае в году может быть сформировано 12 бюджетов — на каждый месяц.

В отличие от БДДС платежный календарь может формироваться и на несколько дней. Это позволяет иметь каждый день точные данные о поступлениях и платежах.

- Источники данных.

Основа платежного календаря — конкретные данные договоров, первичных документов, выставленных и полученных счетов, а также внутренних приказов, утвержденных служебных записок на оплату, ведомостей по заработной плате и многих других документов, в то время как основа БДДС, особенно с большим горизонтом планирования, — аналитические материалы, прогнозы в отношении хозяйственной деятельности.

- Приоритеты платежей.

В БДДС очень сложно учесть срочность платежей на период планирования свыше месяца. Более того, даже если подобная работа и будет проведена, то точность представленных данных будет низкой: невозможно предвидеть все трудности, с которыми может столкнуться предприятие, все перебои с поступлением средств на таком периоде планирования.

А платежный календарь просто обязан учитывать приоритеты в платежах. И это очень важно для поддержания платежеспособности компании.

Все эти отличия особенно наглядно заметны при сравнении заполненных финансовых форм — БДДС и платежного календаря.

Пример 2

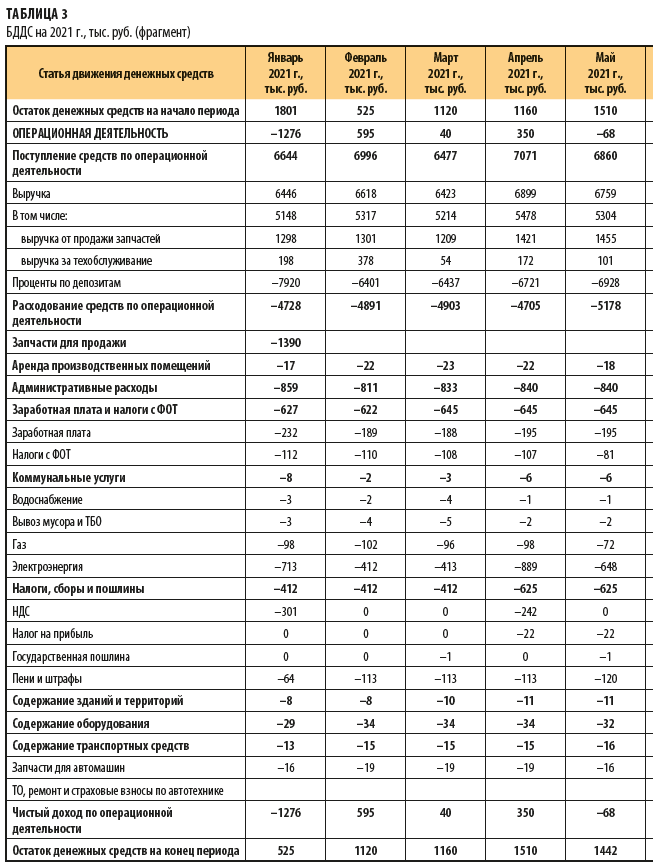

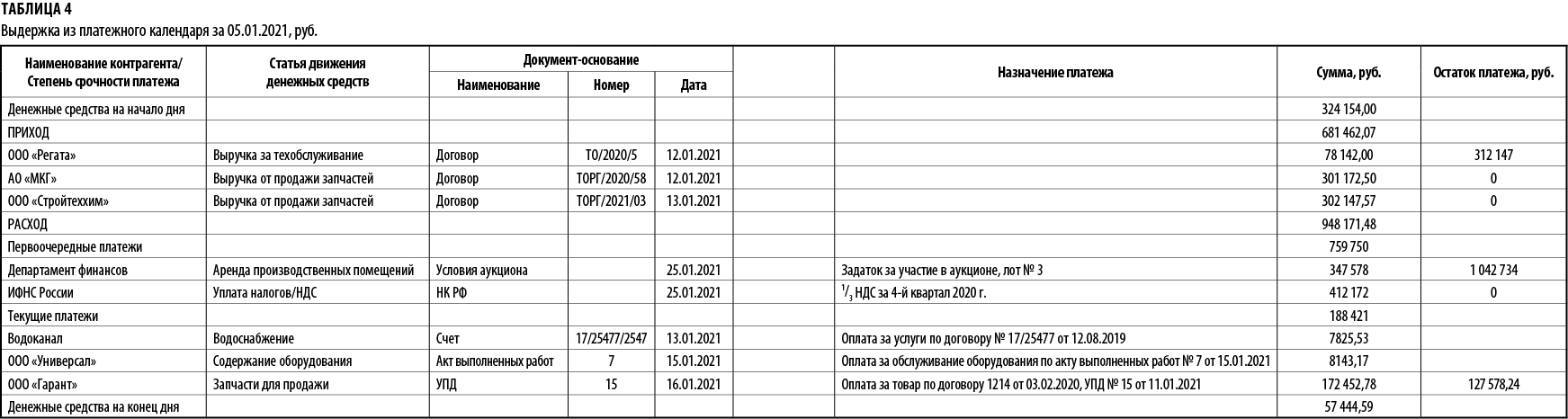

На предприятии разработали и утвердили БДДС на 2021 г. (табл. 3). Кроме того, на отчетную неделю систематически формируется платежный календарь (табл. 4).

При формировании платежного календаря было учтено, что первоочередными платежами являются:

• уплата 1/3 НДС за предыдущий квартал в размере 412 172 руб.;

• задаток за участие в аукционе на право аренды производственных площадей. Общая прогнозная сумма платежа за право аренды — 1 390 312 руб.

Остальные платежи являются текущими.

При сравнении сформированных финансовых форм видны все отличия, перечисленные выше: детализация и точность данных, единицы измерения и частота формирования, периоды планирования и источники данных, приоритетность платежей.

Вместе с тем эти финансовые формы связаны друг с другом.

Например, платежный календарь может использоваться в качестве одного из механизмов контроля выполнения бюджета движения денежных средств: суммы, проходящие в платежных календарях в течение отчетного месяца по соответствующей статье движения денежных средств, не должны превышать месячную норму расходования средств по данной статье. Возникающие отклонения еще до платежа должны тщательно анализироваться на предмет их обоснованности.

В нашем примере на 25.01 запланирована уплата НДС в размере 412 172 руб. В БДДС в январе по данной статье также утвержден платеж в размере 412 тыс. руб.

Есть и иная взаимосвязь. Финансовая служба компании в конце прошлого года учла расходы на намечаемый аукцион на право аренды производственных помещений и включила их в БДДС в январе 2021 г. в сумме 1390 тыс. руб.

В платежном календаре по данной статье движения денежных средств 25.01 предусмотрен задаток в сумме 347 578 руб. и выводится оперативный долг в сумме 1 042 734 руб., что в общем итоге дает 1 390 312 руб.

Конечно, чем ближе к концу планового года, тем меньше будет схождений, точность данных по БДДС будет падать, тем не менее взаимосвязь для контроля будет оставаться.

СХЕМА РАБОТЫ С ПЛАТЕЖНЫМ КАЛЕНДАРЕМ

Платежный календарь формируется на основе выверенной информации:

• о поступлении денежных средств. Как мы уже писали, основа для заполнения формы — данные договоров, выставленных счетов, отгрузочных документов, телефонных переговоров с контрагентами по уточнению точной даты и суммы платежа, и т. п.;

• о расходовании денежных средств. Источники этих данных — полученные счета, кредитные и другие договоры, отгрузочные документы (акты выполненных работ), ведомости по заработной плате, приказы и другие документы.

Формирует платежный календарь чаще всего финансовая служба или бухгалтерия.

Инициаторами платежа, как правило, выступают ответственные лица предприятия — снабженцы, механики, производственники и т. п. Согласованные с руководством документы на оплату они передают в финансовую службу или бухгалтерию, которые проверяют платеж на соответствие всем необходимым условиям.

На каждом предприятии эти условия разные. Но как правило, чтобы прошла оплата, необходимы:

• сам договор;

• согласование расхода руководителем;

• соответствующая статья движения денежных средств;

• соответствие суммы платежа бюджетным лимитам (если есть отклонения, они должны быть согласованы);

• отметка бухгалтерии, подтверждающая факт оприходования ТМЦ, например, и др.

Обратите внимание!

Процесс подачи заявок стоит регламентировать и закрепить во внутреннем регламентирующем документе в том числе время сдачи заявок, документов на оплату (например, до 15:00 текущего дня при формировании платежного календаря на следующий день).

Поможет избежать производственных конфликтов и финансовых потерь и перечень первоочередных платежей, к которым обычно относят:

• кредитные выплаты;

• лизинговые платежи;

• налоговые платежи;

• платежи за участие в аукционах;

• заработную плату;

• платежи, неосуществление которых приведет к штрафным санкциям.

Эти выплаты также должны оцениваться с точки зрения наличия резерва времени для их оплаты. Но если срок оплаты уже подходит, при прочих равных условиях перечисленные направления должны быть закрыты в первую очередь.

Первичное обобщение данных в платежном календаре — задача финансовой службы или бухгалтерии. Решение о приоритетности платежей принимает лицо, ответственное за формирование платежного календаря, с учетом мнений руководителей профильных служб.

Далее обобщенные данные оцениваются с точки зрения наличия/отсутствия кассовых разрывов, наличия срочных платежей, требований руководства о наличии финансовых резервов и т. д.

Готовый платежный календарь утверждается руководителем и передается к оплате.

Но на этом работа с платежным календарем не закончена. Необходимо убедиться, что он исполняется. Причины невыполнения платежного календаря разные. Например, не хватит средств из-за незапланированного списания с расчетного счета по требованию налогового органа или, наоборот, образовался излишек в связи с поступлением незапланированных средств.

Финансовая служба (бухгалтерия) должна тщательно отслеживать исполнение платежного календаря и при необходимости корректировать данные — сокращать расходы, если по непредвиденным причинам не хватает средств, или добавлять платеж, если образовался свободный остаток.

КАК АВТОМАТИЗИРОВАТЬ ВЕДЕНИЕ ПЛАТЕЖНОГО КАЛЕНДАРЯ

Чаще всего для контроля денежных потоков организации используют Excel. На первое время этого достаточно. Excel — очень удобный инструмент для работы с массивами данных. В этой программе можно создавать максимально автоматизированные формы, быстро обрабатывать данные и получать исходный материал для анализа.

Но по мере роста предприятия, совершенствования управленческого учета, создания глубокой и разветвленной аналитики, роста объемов платежей возникает необходимость автоматизировать ведение платежного календаря и снизить трудоемкость работ. В этом случае стоит доработать автоматизированную систему бухгалтерского учета с таким расчетом, чтобы максимальный объем данных поступал в платежный календарь из данных бухгалтерского и управленческого учета, содержащихся в программе.

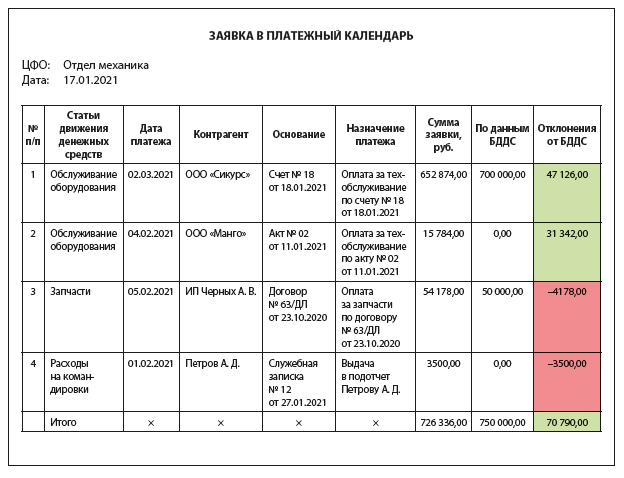

Пример 3

Чтобы упростить и автоматизировать подачу заявок в платежный календарь в автоматизированной системе бухгалтерского учета, была доработана специальная форма — заявка в платежный календарь (см. пример).

Заявку заполняют прямо в бухгалтерской системе работники профильных подразделений. Для этого им дается доступ с соответствующим урезанным набором прав. Статьи движения денежных средств выбираются строго из справочника статей движения денежных средств. Аналогично заполняется колонка «Контрагент» — из соответствующего справочника.

При формировании заявки программа сразу автоматически оценивает свободный лимит денежных средств по конкретной статье и сигнализирует цветом:

• красным, если есть перерасход бюджета и необходимо согласовать превышения;

• зеленым, если платеж «вписывается» в лимит.

Это позволяет уже на момент платежа оценивать его с точки зрения исполнения бюджета.

На этом предложения по автоматизации не заканчиваются. Например, на основании утвержденного платежного календаря можно формировать платежные поручения. Для этого в справочнике в карточке контрагента должны быть указаны необходимые реквизиты.

Возможностей и направлений автоматизации ведения платежного календаря много, какие именно выберет организация, зависит от специфики ее работы и финансовых возможностей.

Выводы

Преимущества работы с платежным календарем в том, что вы сможете:

• заранее выявлять кассовые разрывы, а значит, у вас будет время исправить ситуацию;

• рационально распоряжаться имеющимися денежными средствами;

• контролировать свободные денежные средства и получать дополнительный доход от размещения этих средств на коротких депозитах;

• контролировать выполнение бюджета денежных средств;

• при этом не упустите важные сроки платежей и избежите просрочек и штрафных санкций.

Автоматизация платежного календаря, в свою очередь, позволит проще и быстрее формировать платежный календарь, контролировать исполнение бюджета движения денежных средств и даже создавать платежные поручения.

Статья опубликована в журнале «Справочник экономиста» № 1, 2021.

Платежный календарь

Платежный календарь расходов нужен для прояснения текущей финансовой ситуации. На основе актуальных данных бизнесмен примет решение о том, как действовать дальше: снизить расходы или наоборот увеличить траты на рекламу и инвестировать в развитие. Ценными являются не только данные о доходах, но и смета выплат сотрудникам, чеки о погашении кредитов, отчеты о переводах партнерам, коммунальные платежки и другие бумаги. Если иметь полный список расходов за краткий период, то можно быстро сориентироваться и минимизировать траты. Цель каждого предпринимателя – получение прибыли; главное, не оказаться «в минусе», это позволит фирме оставаться «на плаву» в тяжелые финансовые периоды. Повлиять на доходность компании может множество факторов: общая экономическая и политическая обстановка, изменение цен на рынках, спрос на определенные услуги и так далее. В данной статье разберем, как составить платежный календарь (ПК), рассмотрим различные ситуации на примерах. Определим цели календаря, и расскажем об актуальности данных.

Пример 1

Сергей зарегистрировал ИП и начал делать суши, он предлагает своим клиентам хорошую цену и гарантирует свежесть продукта. Он дает рекламу в интернете и расклеивает объявления на подъездах своего микрорайона, чтобы сформировать клиентскую базу. Заказы он разносит самостоятельно, используя электрический самокат. В результате бизнесмен экономит деньги на топливе и на амортизации. Также ему не нужно снимать гараж, так как самокат легко помещается в съемном помещении. У Сергея есть выбор: продолжать действовать самостоятельно, нанять курьера или воспользоваться услугами профессионального сервиса. Чтобы определиться с решением, предпринимателю нужно посмотреть в ПК и определиться с целесообразностью выбора. Например, он зарабатывает пока слишком мало и с трудом покрывает расходы. В таком случае курьер или служба доставки ему не подходят. Если же его доход высок, то он может воспользоваться вариантами 2 или 3 на свое усмотрение без угрозы своему бизнесу.

Как составить платежный календарь

Доходы

В первую очередь нужно собрать информацию о доходах. Рассчитайте, сколько вы зарабатываете за месяц. Отметьте даты, в которые вы получили денежные средства, а также приблизительные даты, когда ожидаются новые поступления. Анализируя эти данные несложно будет посчитать среднюю выручку за 1 день. На основе этих расчетов можно оценить среднюю прибыль и получить базовый контроль над входящими средствами. Попробуем объяснить, как составляют ПК, на примере.

Пример 2

Сергей оценил свои доходы и пришел к выводу, что получает прибыль из четырех источников. Во-первых, это срочные заказы: люди звонят по телефону или заказывают суши в интернете. Во-вторых, два раза в месяц он берез заказы на обслуживание банкетов. В-третьих, примерно раз в неделю поступает заказ на авторские роллы. В-четвертых, он снимает помещение с Алексеем, который готовит пельмени и вареники 2 дня в неделю. Оценим теперь каждую категорию по отдельности.

- Текущие поступления. Сергей не может сказать точно, сколько людей позвонит в конкретный день. В дни перед праздниками звонят больше, а после праздников не звонят вовсе. При этом несложно сложить доход по этой категории за неделю и разделить на 7. В результате он легко получает усредненный дневной показатель. В каждую клетку календаря он вносит это среднее значение.

- Специальные заказы. Банкеты случаются регулярно, и Сергей уже подготовил фирменные блюда, которые пользуются спросом. Он точно знает дату, когда будет следующее мероприятие, он пишет показатель выручки в соответствующую клетку в календаре. Бизнесмен вводит примерное значение, если оно до конца не определено. Всегда учитывается некоторая дисперсия, то есть отклонение от среднего значения.

- Авторские роллы. Заказы на авторские блюда приходят реже, чем текущие заказы, но тоже с некоторой регулярностью. Сергей обязательно вносит их в таблицу, так как за них платят гораздо больше, чем за стандартные суши.

- Субаренда. Сергей не работает в понедельник и вторник, потому что в эти дни меньше всего заказов. Помещение не пустует, его арендует Алексей, скидывая Сергею раз в месяц сумму за 8 своих рабочих дней. У него бизнес по лепке пельменей, то есть он использует оборудование Сергея, за которое также доплачивает. Эту статью доходов Сергей также отмечает в своем календаре.

Расходы

Далее нужно учесть все расходы. Иногда для этого приходится немало потрудиться: изучить договоры аренды, разобраться с налоговыми отчислениями, суммировать выплаты сотрудникам и партнерам. Внимание нужно уделять выпискам из банка и коммунальным платежным листам. Сюда же следует добавить плату за проезд и обслуживание транспорта, а также текущие расходы во время работы. Теоретически все это выглядит очень просто, но на практике приходится приложить усилия. Рассмотрим подсчет расходов на примере бизнеса Сергея.

- Арендная плата. Сергею нужно платить за помещение. Он вносит эту сумму раз в месяц на счет собственника. В эту же категорию можно отнести коммунальные платежи за газ, электричество (часть уходит на зарядку самоката), отопление, воду. Важно отметить даты внесения средств. Сергей вносит всю сумму в один день, что очень удобно.

- Выплаты сотрудникам. У Сергея пока нет постоянных сотрудников, но Алексей иногда приходит и помогает ему доделать роллы, когда в этом есть острая необходимость. Отработанные часы Сергей записывает в журнал. В конце месяца предприниматель суммирует часы и перечисляет Алексею на карту его заработок.

- Продукты и материалы. Каждый повар нуждается в качественных и свежих продуктах. В нашем случае это свежая рыба, хороший рис, другие ингредиенты, имбирь, соевый соус, острые приправы. Разумеется, сюда нужно добавить технические устройства и расходные материалы к ним. Например, хороший нож для рыбы стоит немало и требует периодической заточки. Нужно чистить и обслуживать машину для свежего сока и для кофе.

- Текущие расходы. Иногда появляются расходы, которые не удалось учесть ранее. Например, иногда приходится срочно ехать на рынок за особыми продуктами или заказывать их курьером. Сюда же можно добавить срочные расходы на на такси.

Цели платежного календаря

Одна из основных целей ПК заключается в том, чтобы избежать кассового разрыва. Например, если обнаружен отрицательный баланс, то может возникнуть ситуация, когда не хватит денежных средств на оплату аренды и счетов за коммунальные услуги. Если предприниматель выплачивает один или несколько кредитов, то положение усугубляется, ведь штрафы и пени могут существенно увеличить долг. Хорошо, что данная ситуация может быть исправлена. Бизнесмен может взять дополнительные заказы, выйти на работу в свои выходные или заняться другой деятельностью для увеличения дохода.

Актуальность данных

Календарь будет приносить пользу только в том случае, если он будет актуален. Следует каждую неделю проверять данные и корректировать их. Неверная информация может только запутать делового человека и увеличить его проблемы. Если вы идете по намеченному плану развития и не попадаете в сроки, то, возможно, ситуацию можно выровнять переносом каких-либо дат или, например, отложить какие-либо расходы или платежи. Некоторые клиенты совершили отложенные покупки, можно напомнить им о долге, используя ненавязчивые методы (например, отправить рассылку по интернету). Для удобства вы можете скачать шаблоны ПК и после коррекции использовать их.

Смотрите также:

- цена на платежный календарь

- как избежать кассового разрыва

- оптимизация налогообложения предприятия

Как составить платёжный календарь

Платёжный календарь компании показывает, хватит ли денег, чтобы оплатить расходы. Расскажем, как его составить и вести.

Для чего нужен платёжный календарь

Подробный календарь расходов и приходов поможет понять, когда у компании появится свободный остаток средств, а когда возникнет риск уйти в минус.

Например, у вас небольшой магазин цветов и пока вы доставляете заказы по городу самостоятельно. Это расходы на топливо, обслуживание машины и ваше потраченное время. Если вы будете представлять, сколько денег на это уходит, то сможете принять взвешенное решение: оставить всё как есть, нанять штатного курьера или поручить доставку стороннему курьерскому сервису.

Этапы составления платёжного календаря

Выпишите всё, что знаете о будущих доходах.

Планирование платёжного календаря нужно начать с информации о доходах. Зафиксируйте конкретные даты будущих поступлений по заказам или посчитайте свою среднюю дневную выручку. Так вы сможете ориентироваться в финансах компании и контролировать их. Разберём на примере.

У Анны своё ателье по пошиву одежды. У неё есть постоянные небольшие поступления (мелкий ремонт, который клиенты оплачивают день в день), заказы на пошив изделий (клиенты вносят предоплату при заказе и остаток в день сдачи изделия) и постоянный заказ на рубашки от локального бренда (платят на расчётный счёт два раза в месяц). По выходным Анна сдаёт свой зал в аренду под коворкинг для мастеров.

Текущие поступления. Предсказать точно эти поступления нельзя: Анна не знает, в какой день сколько клиентов придёт. Она посчитала, сколько зарабатывает в среднем в день, и внесла эту сумму. По субботам и воскресеньям ателье Анны не работает.

Заказы. Сейчас у Анны в работе два вечерних платья и костюм. Финальные примерки с клиентами уже назначены, и Анна может рассчитывать на оплату заказов в определённую дату.

Отшив партий. Партии Анна сдаёт дважды в месяц, их оплачивают после приёмки.

Субаренда. Партнёр, который организует коворкинг, оплачивает субаренду по понедельникам за прошедшие выходные.

«Для небольших b2b-компаний может быть удобнее вносить расходы и доходы не по статьям, а по контрагентам. Так будет проще редактировать календарь и понимать, кто из контрагентов и когда заплатил вам, кому и когда должны заплатить вы».

Кирилл Мозголин

Лидер продуктов аналитики и

управленческого учёта банка Точка

Запланируйте свои расходы

При составлении платёжного календаря важно учитывать все расходы: арендную плату, налоги, выплаты подрядчикам и сотрудникам. Чем подробнее вы распишете расходы, тем меньше будет вероятность внезапно уйти в минус.

Чтобы ничего не упустить, проверьте выписку из банка, найдите все счета от подрядчиков и внимательно изучите договоры.

Рассмотрим возможные расходы на примере ателье Анны.

Арендная плата. Аренду зала Анна оплачивает раз в месяц, в стоимость уже включены коммунальные платежи.

Выплаты сотрудникам. В ателье работают один мастер, швея и закройщица. Закройщице Анна платит по факту и приглашает её только для раскройки партий. Мастеру и швее она платит дважды в месяц, оплата зависит от объёма работы.

Закупка материалов. Партии Анна отшивает из ткани заказчика. Для заказов она закупает материалы сразу после согласования эскиза, а нитки, фурнитуру и прочие мелочи — раз в месяц.

Текущие расходы. Уборку, воду и другие мелочи Анна оплачивает раз в неделю.

Изучите результаты

Главная цель платёжного календаря — избежать кассового разрыва. Если вы видите отрицательный баланс, значит, денег на оплату счетов не хватит. Чтобы это исправить, нужно будет взять дополнительные заказы или договариваться об отсрочке платежа.

Следите за актуальностью календаря

Чтобы календарь приносил пользу, нужно регулярно заглядывать в него и фиксировать фактический баланс. Обязательно проверяйте, всё ли идёт по плану. Возможно, нужно договориться о переносе даты выплат или напомнить клиенту об оплате ваших услуг.

«В крупных компаниях платёжный календарь могут проверять и обновлять ежедневно. Если компания небольшая и поступления бывают не каждый день, достаточно актуализировать календарь раз в неделю.

Если вы только начали вести календарь, обновляйте его перед тем, как взять на себя финансовое обязательство, а также заранее перед значительными плановыми тратами. Например, 20 мая вы должны выплатить сотрудникам аванс — тогда 4 мая стоит проверить, что всё идёт по плану и через две недели денег будет достаточно».

Кирилл Мозголин

Лидер продуктов аналитики и

управленческого учёта банка Точка

За актуальность информации отвечает тот, кто ведёт платёжный календарь. Желательно, чтобы этим занимался кто-то один, например владелец компании, управляющий или администратор. Так данные не задублируются и не перепутаются.

«Расходы и доходы я сверяю регулярно — не ежедневно, но как минимум три раза в неделю. Если владельцу не хватает опыта или времени для контроля всех поступлений, можно делегировать этот вопрос сотрудникам, например управляющему салона».

Сергей Третьяков

Основатель массажной мастерской

«Мнёшь-трёшь®»

Готовые шаблоны платёжного календаря

Мы подготовили готовые шаблоны календаря, чтобы вы могли их использовать или просто понять, как организовать платёжный календарь в гугл- или яндекс-таблице. Файлы можно скачать и распечатать, если вы предпочитаете бумажный вариант учёта. В каждом шаблоне есть инструкция, как сформировать платёжный календарь организации.

- Простой шаблон для малого бизнеса

Подходит компаниям, у которых небольшое количество платежей. На вкладке «Пример» мы уже отметили, как вести платёжный календарь. - Продвинутый шаблон для бизнеса

Этот календарь подойдёт тем, у кого много выплат, которые нужно контролировать.