Как сформировать инвестиционный портфель

Инструменты, которые защитят деньги и помогут увеличить капитал

Юлия Чистякова

имеет долгосрочный инвестиционный портфель

Содержание:

- Что такое инвестиционный портфель

- Виды инвест портфелей по степени риска

- Виды инвест портфелей по степени вовлеченности инвестора

- Виды инвест портфелей по срокам достижения цели

- Как новичку правильно составить инвестиционный портфель

- Портфельная стратегия Asset Allocation

- Примеры сбалансированных инвестиционных портфелей

- Ошибки новичков

2022 год стал настоящим испытанием для инвесторов, особенно новичков. Одни инвесторы стали искать новые возможности инвестирования. Другие — разочаровались в инвестициях и ушли с рынка. Мой инвестиционный портфель тоже показал отрицательную доходность. Но это не привело к отказу от инвестиций, хотя стратегию пришлось пересмотреть. В статье расскажу, что такое инвестиционный портфель, чем его можно наполнить, а также разберу типичные ошибки новичков.

Что такое инвестиционный портфель

Инвестиционный портфель — это индивидуальный инструмент, чтобы накопить и умножить капитал. У каждого человека портфель должен быть свой, настроенный под цели инвестора и сроки их достижения, отношение к риску, возраст. Инвестиционный портфель включает: ценные бумаги — акции, облигации; акции индексных фондов — ETF и БПИФ; паи ПИФов; валюту; драгоценные металлы — золото, серебро, платина; производные финансовые инструменты — опционы, фьючерсы; недвижимость; депозиты; экзотические активы — антиквариат, коллекционное вино; стартапы и другое. В зависимости от выбранной стратегии какие-то активы могут отсутствовать. Но от правильного распределения оставшихся будут зависеть уровни риска и доходности.

Виды инвестиционных портфелей по степени риска

Консервативный портфель. Его выбирают люди, которые имеют высокую восприимчивость к риску и короткий срок, чтобы достичь финансовую цель. Например, до поступления ребенка в вуз осталось 3–5 лет, и цель инвестора — иметь деньги на оплату обучения. Поэтому перед ним стоит задача — сохранить сбережения. Инвестору подойдут низкорискованные активы: депозиты, накопительные счета, дебетовые карты с процентом на остаток, облигации федерального займа со сроком погашения к началу обучения — ОФЗ.

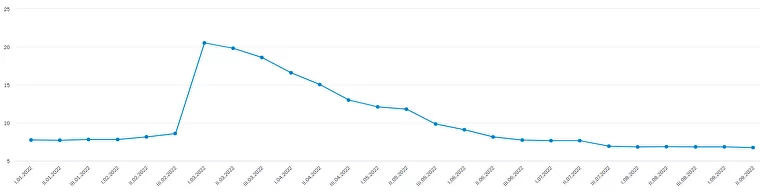

Динамика максимальной процентной ставки по вкладам в десяти крупнейших банках России имеет нисходящий тренд. В августе 2022 года доходность составила 6,83%. Это значительно ниже инфляции — 14,3%, но в марте банки предлагали доходность по вкладам выше 20% годовых.

Диаграмма показывает, как менялась процентная ставка по вкладам с 1.01.2022 по 20.09.2022

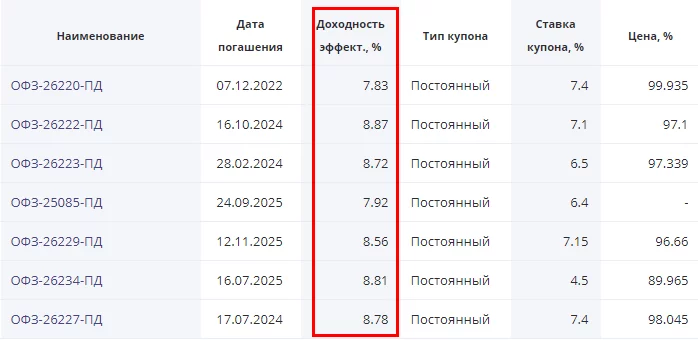

Вложения в ОФЗ принесут инвестору доходность около 7,8-8,8%. На сайте RUSBONDS можно посмотреть основные параметры облигаций.

Данные в реестре обновляют ежедневно

Виды инвестиционных портфелей по степени вовлеченности инвестора

Для наглядности я выделила столбец с доходностью к погашению. Например, доходность ОФЗ-26234-ПД составит 8,81%. Это значит, что при покупке облигации по текущей цене (89,965% от номинала) и владении бумагой до конца срока (16.07.2025), ее доходность будет 8,81% — это почти на два процентных пункта выше средней ставки по депозитам.

Инвесторы переходят в консервативные активы не только по мере приближения к своей финансовой цели, но и в период неопределенности в экономике. 2022 год как раз стал таким периодом.

Умеренный портфель. Для тех, кто готов рисковать в разумных пределах и претендует на среднюю по рынку доходность. Портфель требует управления, потому что в него включают не только ОФЗ, но и более рискованные корпоративные облигации надежных эмитентов, акции индексных фондов и БПИФов — биржевых паевых инвестиционных фондов, ПИФов, акции «голубых фишек».

Агрессивный портфель. В этом портфеле минимальная доля консервативных инструментов или вообще нет таковых и высокая доля рискованных активов: акции и облигации отдельных эмитентов, фьючерсы и опционы, венчурные инвестиции.

Активный портфель. Требует от инвестора управления в режиме 24/7. Включает доходные и рискованные активы: акции роста, ВДО — высокодоходные облигации, стартапы, IPO — первичное размещение акций.

Пассивный портфель. Его часто используют инвесторы, кто не хочет или не может заниматься аналитикой и мониторингом. В составе чаще всего акции индексных фондов, паи ПИФов, драгоценные металлы — слитки, монеты, обезличенный металлический счет — ОМС.

Виды инвестиционных портфелей по срокам достижения цели

Краткосрочный от 1 до 3 лет. В этом случае нельзя рисковать деньгами, поэтому до 100% в портфеле занимают депозиты и государственные и корпоративные облигации надежных эмитентов.

Среднесрочный от 3 до 10 лет. К перечисленным выше можно добавить более рискованные активы: акции индексных фондов и отдельных эмитентов, корпоративные облигации, ПИФы.

Долгосрочный свыше 10 лет. Наибольшая доля отводится рискованным и доходным инструментам. Но чем ближе к сроку достижения цели, тем меньше доля рискованных и доходных активов.

Как новичку правильно составить инвестиционный портфель

Этап 1 — сформулировать финансовую цель. Она должна быть конкретной, выражаться в денежной сумме и иметь срок достижения.

Неправильно

1. Накопить на образование ребенка.

2. Съездить в отпуск.

3. Накопить на пенсию.

Правильно

1. Накопить за 5 лет 3 000 000 ₽ на обучение ребенка в МГУ по направлению «Банковское дело».

2. Накопить 200 000 ₽ на поездку в Турцию семье из четырех человек в августе 2023 года.

3. Сформировать за 20 лет ежемесячный пассивный доход в размере 50 000 ₽ (в текущих ценах).

Этап 2 — определить суммы ежемесячного взноса на инвестиции. Лучше воспользоваться инвестиционным калькулятором.

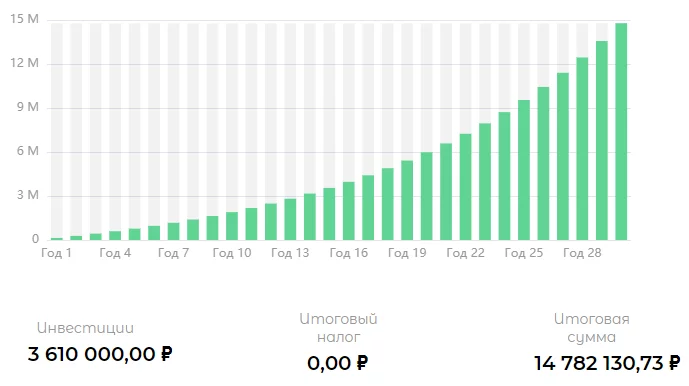

Например, молодой человек хочет накопить к пенсии 10 000 000 ₽, чтобы в старости жить на проценты с капитала. Стартовый капитал для инвестирования — 10 000 ₽, срок до пенсии — 30 лет. Начинающий инвестор планирует применять консервативную стратегию инвестирования с доходностью 10%. Его инвестиционный портфель состоит из ОФЗ, депозитов, акций индексных фондов.

Расчеты на калькуляторе показали: если инвестор будет ежемесячно откладывать по 10 000 ₽, то за 30 лет внесет на инвестиционный счет 3 610 000 ₽. За этот срок инвестиционный портфель с доходностью 8% увеличит его накопления до 14 782 130 ₽

Этап 3 — определить риск-профиль. Можно воспользоваться переводом иностранных тестов от ведущих инвестиционных компаний Fidelity, Bank of America corporation, Goldman Sachs, который сделал известный российский инвестор Сергей Спирин на своем сайте. Тест поможет определить восприимчивость к риску и получить рекомендации по структуре портфеля. Необязательно проходить все, достаточно одного.

Этап 4 — выбрать вид портфеля и стратегию инвестирования. На предыдущих этапах уже подготовлена информация, которая поможет грамотно собрать инвестиционный портфель.

ПримерВ приложении «Ак Барс Финанс» — «Ак Барс Трейд» — можно пройти тест, с помощью которого инвестор может определить свой риск-профиль. Я прошла тестирование, и оно показало, что склонность к риску у меня ниже среднего. Мне рекомендован умеренно сбалансированный портфель со следующей структурой: 50% акций, 40% облигаций и 10% драгоценных металлов, например, золота.

Но здесь не учтена моя финансовая цель — 5 лет — и высокая неопределенность на рынке. Я скорректировала цифры: увеличила консервативную часть — депозиты, облигации — до 80% и уменьшила рискованную часть — акции — до 20%.

Этап 5 — открыть брокерский счет. Сама процедура отнимет не более 5 минут, ее можно провести онлайн. Но выбору брокера стоит уделить больше времени и сравнить предложения по следующим критериям: наличие лицензии, место в рейтинге Мосбиржи, тарифы и условия обслуживания. Как выбрать брокера, рассказали в предыдущей статье.

Этап 6 — выбрать активы в портфель. Самостоятельно или с помощью финансового консультанта выбираете активы на основе принятой стратегии инвестирования. Если действуете самостоятельно, дополнительно изучите методику анализа активов по книгам, статьям в интернете, на специальных курсах. Если обратились к брокеру — положитесь на профессионализм консультанта. Например в «Ак Барс Финанс» есть услуга «Стартовый портфель», с помощью которой консультант подберет активы в портфель бесплатно.

Этап 7 — ребалансировать портфель. Задача долгосрочного инвестора — придерживаться выбранной стратегии и регулировать доли активов в случае их изменения. Это позволит сохранять приемлемые для инвестора уровни риска и доходности даже в случае колебания рынка.

Пример: Портфель составлен в следующей пропорции: 50% акций, 40% облигаций и 10% золота. За год акции упали в цене, но выросли котировки золота. Следовательно, изменились и их доли — вместо 50% акций, допустим, стало 45%, а золото увеличилось до 15%. Нарушен принятый ранее баланс (50:40:10). Чтобы его восстановить, нужно либо докупить акции, либо продать часть золота.

Портфельная стратегия Asset Allocation

Во всем мире пользуется популярностью портфельная стратегия Asset Allocation. В переводе с английского означает «распределение активов». Иногда используют название «пассивное портфельное инвестирование». Автор стратегии — Гарри Марковиц, нобелевский лауреат.

Главная идея стратегии в том, что доходность инвестиционного портфеля зависит от его структуры, то есть от долевого распределения активов по классам и не предполагает активного управления. Оптимальное сочетание инструментов и их долей в портфеле позволяет сбалансировать риск и доходность.

При использовании стратегии Asset Allocation необходимо соблюдать определенные принципы.

- Сформировать портфель индивидуально под каждого инвестора. Не бывает типовых вариантов, которые подойдут всем.

- Учитывать возраст инвестора, его цель и срок ее достижения, риск-профиль, финансовую грамотность и возможности, опыт в инвестициях, занятость, обязательства.

- Применять диверсификацию по классам активов, странам, валюте.

- Регулярно пополнять портфель и проводить обязательную ребалансировку не чаще одного–двух раз в год.

Стратегия подходит для долгосрочного инвестирования и предполагает небольшие затраты: комиссии за управление, оплата услуг брокера, налоги.

Основу таких портфелей составляют индексные фонды, которые позволяют достичь широкой диверсификации. На российском рынке выбор скромнее, чем на американском или европейском, но начинающему инвестору есть, из чего собрать сбалансированный пассивный портфель. На Мосбирже есть фонды на акции, облигации, драгоценные металлы и денежный рынок.

Примеры сбалансированных инвестиционных портфелей

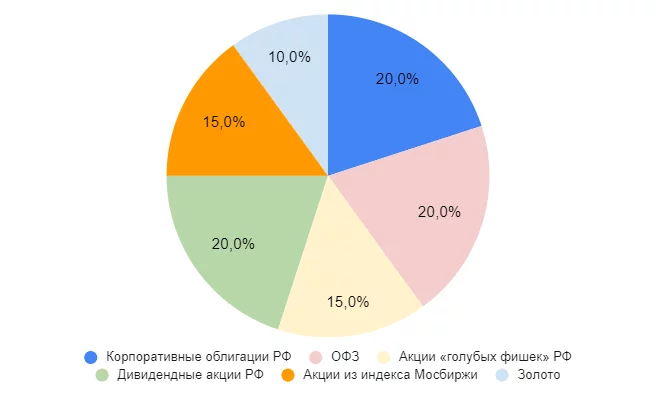

Пример частного инвестора. Покажу на примере долгосрочного инвестиционного портфеля, как можно реализовать стратегию Asset Allocation. Это не является инвестиционной рекомендацией. Напомню, что портфель под каждого инвестора собирается индивидуально.

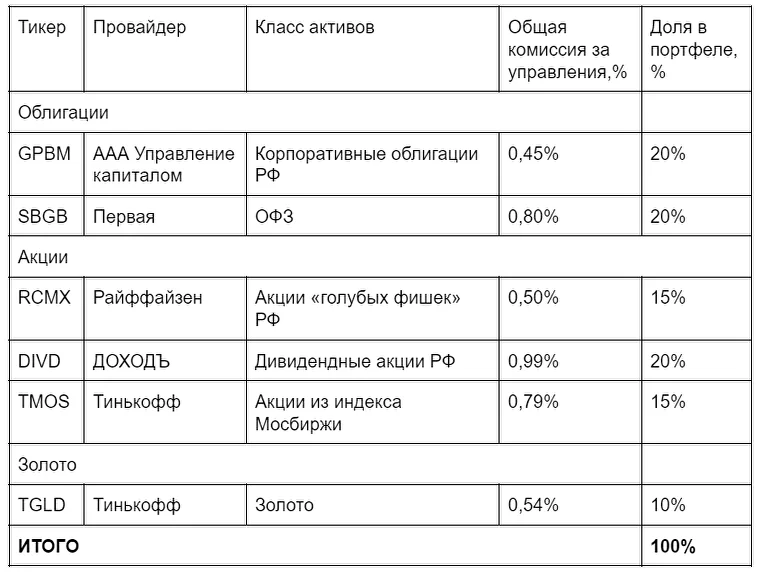

Инвестору 20 лет, и он планирует долгосрочные инвестиции. Восприимчивость к риску — умеренная — инвестор стремится к повышению стоимости капитала и способен перенести умеренные колебания рынка. Долевое распределение выбрано: акции 50%, облигации 40% и золото 10%.

В портфель включили пассивно управляемые индексные фонды на акции, облигации и золото, которые на Мосбирже сегодня представлены только БПИФами.

Пример инвестиционного портфеля по стратегии Asset Allocation

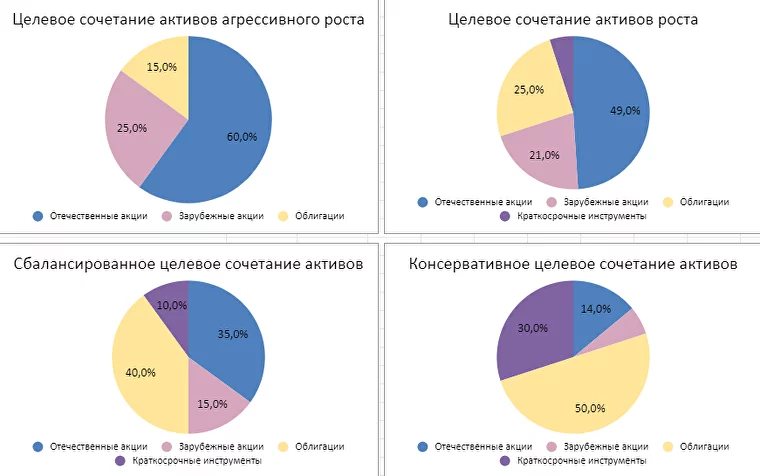

Пример компании по управлению активами. Стратегию Asset Allocation активно применяет крупнейшая компания по управлению активами Fidelity (США). Каждый из портфелей соответствует определенному риск-профилю:

- целевое сочетание активов агрессивного роста — инвестор стремится к агрессивному росту и способен перенести значительные колебания рынка;

- целевое сочетание активов роста — инвестор стремится к росту капитала и может вынести значительные колебания рынка;

- сбалансированное целевое сочетание активов — инвестор стремится к росту капитала и способен выдержать умеренные колебания стоимости;

- консервативное целевое сочетание активов — инвестор хочет минимизировать колебания стоимости активов и ориентируется на получение небольшого дохода.

Примеры инвестиционных портфелей от Fidelity

Ошибки новичков при формировании инвестиционного портфеля

Когда новичок собирает свой первый инвестиционный портфель, он может допустить ошибки — привожу наиболее частые.

1. Инвестировать, не собрав подушки безопасности. Инвестиции — это всегда риск, поэтому нельзя все сбережения вкладывать в такое мероприятие. Если наступит негативный сценарий, не всегда можно вывести деньги за короткое время. Лучше заранее создать финансовый резерв в ликвидных инструментах — депозиты, накопительные счета.

2. Сделать портфель, как у известного инвестора, популярного блогера или эксперта из соц.сетей. Выбирать и распределять активы необходимо индивидуально. У каждого инвестора свои цели, разные финансовые возможности и отношение к риску. Доходность, которая устраивает одного, может не подойти другому.

3. Купить на все деньги один актив, например, акции «Рога и Копыта». Такой подход нарушает одно из основных правил грамотного инвестирования — диверсификацию. Если распределить капитал по разным активам, валюте и странам, можно снизить риск потери денег и увеличить доходность портфеля.

4. Инвестировать без четкой финансовой цели. Это приведет к тому, что инвестор не сможет определить срок инвестирования, рассчитать минимальную сумму вложений и подобрать правильные инструменты инвестирования. Такой подход лишает мотивации к созданию капитала.

5. Не проверить свое отношение к риску. Восприимчивость к риску у каждого человека разная. Один спокойно переносит просадку портфеля на 20–30%, потому что уверен в дальнейшем росте. А другой пьет валидол, когда стоимость активов упала на 10% и действует под влиянием эмоций: продает подешевевшие активы, скупает подорожавшую валюту.

6. Вкладывать деньги по совету друзей в проекты, которые гарантированно принесут 1000% годовых. Ни один инвестор, управляющая компания или брокер не могут гарантировать результат от инвестиций. Инвестиционные консультации имеют право давать только инвестиционные советники.

Вывод, который сделала на полученном опыте: внимательно считайте расходы и помните, что доходы в прошлом не гарантируют доходов в будущем.

Узнать больше об инвестировании

Читайте также

Подпишитесь на рассылку

Каждую неделю отправляем самые свежие статьи

Читайте на привычных площадках

Онлайн-журнал Life.Profit

Честно и понятно рассказываем о деньгах и экономии

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Возможности российского частного инвестора вкладываться в иностранные ценные бумаги продолжают сокращаться. Аналитики оценили, можно ли и как составить сбалансированный портфель исключительно из российских инструментов, доступных широкому кругу инвесторов

Российские частные инвесторы постепенно лишаются возможности вкладываться в иностранные ценные бумаги: хотя и остается еще несколько способов разместить часть капитала за рубежом, все они так или иначе сопряжены с ограничениями или рисками. Они возникают как из-за санкций и блокировок счетов со стороны иностранных юрисдикций, так и из-за мер Банка России, который в попытке уберечь граждан от излишнего риска предлагает отсечь большинство из них от любых иностранных финансовых инструментов. И хотя в Минфине выступили против такого радикального решения, там также предлагают ограничения: оставить «неквалам» право вкладываться в бумаги из «дружественных» юрисдикций. То есть крупнейшие фондовые рынки — США, ЕС и Япония — остаются недоступными.

В этих условиях россиянин, не обремененный большим капиталом или статусом квалифицированного инвестора, остается в основном с тем, что может предложить ему российский фондовый рынок. По сравнению с мировым он далеко не такой ликвидный, а набор инструментов на нем гораздо меньше, и часть собеседников РБК на финансовом рынке полагают, что составить здесь полноценно сбалансированный инвестпортфель не получится. Тем не менее аналитики предположили, как частный инвестор мог бы распределить капитал, чтобы получить наилучший портфель в условиях, когда почти все доступные инструменты зависят от поведения российской экономики.

Эти портфели не могут считаться шаблонными — окончательное решение инвестора сильно зависит от его индивидуальных целей, возраста и готовности к риску. В приведенных примерах эксперты рассуждали о портфеле умеренно осторожного инвестора, который формирует долгосрочные (от пяти—десяти лет) позиции, чтобы ребалансировать их один или несколько раз в год.

Вариант 1: традиционные 60/40

Классический вариант консервативного портфеля — 60% акций и 40% облигаций. Акции обеспечивают доходность, а облигации уменьшают общую просадку портфеля, если рынок идет в неблагоприятную сторону.

«Для российского рынка до момента окончания тренда на понижение рационально соотношение 50/50», — считает эксперт по фондовому рынку «БКС Мир инвестиций» Евгений Миронюк. Он советует, что в условиях кризиса сложные схемы лучше не выбирать: «Выгодно вкладывать в наиболее простые и понятные финансовые инструменты, которые не несут рисков каких-то вышестоящих депозитариев, иностранных юрисдикций».

Ребалансировать такой портфель, то есть приводить доли активов к их первоначальному соотношению, стоит раз в квартал, считает начальник управления инвестиционного консультирования ИК «Велес Капитал» Виктор Шастин: «Если в случае сильной коррекции на рынке акций их доля будет сжиматься, на следующей ребалансировке нужно будет покупать упавшие акции, и наоборот. Такой принцип не даст вам дрогнуть в периоды коррекций, и у вас будет четкий план действий, что будет очень выгодно вас отличать от других импульсивных инвесторов».

Акции

Здесь может быть два подхода, утверждает Миронюк: покупать БПИФ на индекс Мосбиржи или выбирать бумаги самостоятельно. В пользу первого говорит то, что инвестору не придется гадать, какие российские компании следующими попадут под санкции, отмечает эксперт. Второй вариант — самому выбрать секторы, которые меньше всего связаны друг с другом: тогда падение одного из них меньше затронет остальные. Миронюк предлагает присмотреться к следующим:

- Товарные рынки. «По-прежнему интересны нефтегазовые активы, прежде всего ЛУКОЙЛ (LKOH), «Роснефть» (ROSN), «Татнефть» (TATN), «Газпромнефть» (SIBN). Что касается газа — это НОВАТЭК (NVTK)», — перечисляет аналитик. «Акции экспортеров — неплохая ставка на рост валюты, доллар все-таки очень дешев к рублю; и я бы рискнул добавить сейчас акции нефтяников», — соглашается с этим мнением Шастин.

-

Драгоценные металлы. «В случае глобальных коррекций, раскручивания инфляционных процессов золото может начать рост после спада, и на примере предыдущих кризисов мы видели, что в определенные моменты рецессии оно может показывать двузначный рост», — аргументирует Миронюк. В эту группу он включил бы «Полюс» (PLZL) и в меньшей степени «Полиметалл» (POLY).

Как собрать надежный портфель акций

10 компаний из разных секторов и стран — не гарантия защиты

Если вы купили акции «Аэрофлота», «Магнита» и еще нескольких российских компаний — это не значит, что вы составили надежный портфель. Эти компании зависят от экономики России: если россияне станут беднее, компании начнут меньше зарабатывать. И вы, как акционер, тоже.

Диверсификация — это когда вы покупаете разные акции, чтобы меньше зависеть от каждой из них. Самый простой подход — купить акции разных компаний из разных секторов и стран. Но взаимосвязь между разными компаниями сложнее: нужно смотреть, в чем суть бизнеса, и от каких факторов он зависит. В статье расскажем, какой бывает взаимосвязь между компаниями, как ее найти и как снизить риск портфеля.

Компании в портфеле не должны зависеть от одного показателя

Если ваш портфель собран из 10 разных акций, возможно, это просто 10 разных названий. Например, авиаперевозчик, продуктовый ритейлер, газодобывающая компания и продавец стали — с виду разные бизнесы. Но они все могут зависеть от чего-то одного: рынка сбыта, курса валют, стоимости продукции или других факторов.

Рынок сбыта. Многие компании продают большую часть товаров или услуг на какой-то определенный рынок: в Россию, США, страны Европы и Азии. Это значит, что такие компании зависят от спроса на этом рынке. Если потребители станут покупать меньше продукции — снизится и выручка, и прибыль.

Сравните «Аэрофлот» и «Магнит». Одна компания продает возможность путешествовать, а другая — еду. Но по сути, и та, и другая хотят взять деньги у одного конкретного русского. И если денег у человека сильно станет меньше — у обеих компаний могут упасть доходы. И наоборот, чем больше у россиян денег, тем больше путешествий и еды. Компании зависят от ВВП в России и состояния экономики страны в целом.

Другой пример: НЛМК и «Газпром». Одна компания продает сталь, другая — газ. Но обе зависят от экспорта. Если страны-покупатели решат расторгнуть контракты, ввести санкции, пошлины, найдут более выгодных поставщиков — это все повлияет на выручку и прибыль компаний.

Например, в марте 2018 года президент США Дональд Трамп ввел пошлину на импорт стали — 25%. Это значит, что теперь НЛМК будет зарабатывать немного меньше. Что-то похожее может произойти с «Газпромом»: вдруг Европа решит снизить потребление газа по трубе и начать закупать газ в виде танкеров у поставщиков из США или Ближнего востока.

Если купить акции компаний, которые зависят только от одного рынка сбыта, вы купите один общий макроэкономический риск. Если с этим рынком сбыта что-то случится, то компания начнет меньше зарабатывать, а вы получите меньше денег.

Курс валюты. Еще один частый вид зависимости — от валюты. Это когда компания продает большую часть товаров или услуг только за доллары или только за рубли. Или когда от этого зависят основные издержки бизнеса.

Например: «М.Видео» продает телевизоры, холодильники, плиты и другую технику. Компания покупает товары за рубежом за валюту, а продает их в России за рубли. Если доллар подорожает, условный Samsung продаст «М.Видео» условный телевизор дороже. Конечно, ритейлеры в таких случаях перекладывают издержки на покупателей и тоже повышают цены. Но дорогая техника хуже продается — это скажется на выручке.

Другой пример: «Черкизово». Компания на русской земле, с русскими налогами, заплатила русским мужикам, чтобы они вырастили русскую свинью, закололи и продали мясо в русский супермаркет.

Можно сказать, что «Черкизово» покупает зарубежные комбайны и другую технику, но общая зависимость от доллара — низкая. Более того, если доллар подорожает, им это будет даже выгодно. Тогда зарубежная колбаса подорожает для русских, а колбаса «Черкизово» — нет.

Какая-то доля влияния доллара на бизнес есть у многих компаний. Но все зависит от степени влияния: где-то она непропорционально большая, а где-то это небольшой кусочек бизнеса.

95%

продуктов «Черкизово» продается за рубли. Источник: «Интерфакс»

Стоимость продукции. Если компании производят один вид продукта, то они зависят от цены на этот продукт. Обычно это касается компаний, которые добывают нефть, золото, алмазы, уголь, металлы.

Пример: «Татнефть» зарабатывает большую часть выручки добывая и продавая нефть, а «Полюс» — золото. Если вырастет цена на нефть или золото — вырастет и выручка компаний, если упадет — то и выручка тоже.

Компании в портфеле должны заниматься разным бизнесом

Основная идея диверсификации — чтобы акции компаний в портфеле не зависели друг от друга. Хорошо, когда бизнес не зависит от одного показателя, вроде курса валют или цены на нефть, но еще лучше, если компании в вашем портфеле занимаются разным бизнесом. И даже если компании работают в одном секторе, это не значит, что они зарабатывают на одном и том же.

Сравним «Русгидро», «Россети» и «Пермэнергосбыт». Все компании из сектора энергетики. Кажется, что они зависят друг от друга, но на самом деле — это три разных бизнеса.

«Русгидро» добывает энергию на гидроэлектростанциях. Выглядит так: на огромные лопасти падает вода, они крутятся и вырабатывают энергию. После этого компания продает ее внутри страны. Чем эффективнее «Русгидро» это делает, тем больше зарабатывает.

«Россети» — крупнейшая сеть в России по транспортировке электроэнергии. Когда-то давно «Россети» провели по всей России провода, и теперь, если компании вроде «Русгидро» захотят их использовать, им нужно будет за это заплатить.

Допустим, «Русгидро» объявит себя банкротом и закроется. «Россетям» неважно, упала вода на лопасти гидроэлектростанции или не упала. Они найдут другого поставщика и начнут транспортировать уже его энергию.

«Россети» доставляют энергию сбытовым компаниям, в том числе «Пермэнергосбыту». Основа бизнеса сбытовых компаний — продавать энергию конечному потребителю — обычным людям и организациям. По сути, это бухгалтерия: таким компаниям важно, чтобы клиенты больше платили, а должников было меньше. «Пермэнергосбыту» не важно, кто добыл энергию, и кто ее транспортировал. Главное, чтобы жильцы из условной квартиры № 3 платили вовремя.

Хотя «Русгидро», «Россети» и «Пермэнергосбыт» относятся к одному сектору, бизнес у каждой компании устроен по-разному. «Русгидро» важно эффективно производить энергию, «Россетям» — не терять энергию при транспортировке, а «Пермэнергосбыту» — чтобы было меньше должников.

Как сделать портфель надежнее

Зависимость от каких-то факторов и особенностей бизнеса — это не плохо и не хорошо. Это просто зависимость. Задача диверсификации — не уничтожить риски любой ценой. Нужно быть в курсе рисков.

Узнайте, от чего зависит компания. Чтобы собрать портфель из не взаимосвязанных акций, нужно понять, как работает бизнес. Что делает компания, кому и что продает, от каких факторов зависит больше всего.

Для этого посмотрите на источники выручки. Чаще всего компании публикуют подробную информацию о своем бизнесе на сайте, в разделе «О компании». Еще один источник — годовые презентации для инвесторов. Это многостраничные PDF-отчеты, где с помощью инфографики компании рассказывают о состоянии бизнеса за последний год.

Страница с годовыми отчетами на сайте «Аэрофлота». В таких отчетах компании подробно рассказывают, как зарабатывают и от чего зависит бизнес

Покупайте акции с разными видами риска. Когда вы разобрались в бизнесе, нужно оценить зависимость компаний от определенных факторов: для кого-то важен внутренний спрос, для кого-то курсы валют и стоимость продукции.

Если от каких-то факторов зависят компании, значит от этого зависят и акции, в которые вы вложили деньги. Дальше нужно решить — устраивает вас такая зависимость или нет? Допустим, если вы верите, что экономика в России будет расти или доллар дорожать, или золото дешеветь — это ваш выбор. Главное — выбирать риски осознанно.

Еще один способ снизить взаимосвязь — купить акции с противоположным риском. Например, когда одна компания начнет больше зарабатывать от роста доллара по отношению к рублю, а другая меньше. Так вы застрахуетесь от определенных видов риска.

Учитывайте доходность. Когда вы пытаетесь избавиться от риска, не забывайте, что задача портфеля — не только не потерять деньги, но и заработать. Если акции в вашем портфеле не будут зависеть друг от друга — это хорошо, но какой в этом смысл, если в итоге вы получите доходность меньше депозита в банке? Чтобы заработать, все равно придется брать на себя какой-то риск.

Кратко

- Чтобы собрать надежный портфель акций, нужно смотреть в чем суть бизнеса каждой компании, и от каких факторов он зависит.

- Компании в портфеле не должны зависеть от одного показателя: рынка сбыта, курса валют, стоимости продукции или других факторов.

- Компании в портфеле должны зарабатывать по-разному. Например, одна компания получает деньги за выработку энергии, другая за передачу, а третья — за перепродажу потребителям.

- Задача диверсификации — не уничтожить риски. Важно знать риски компаний и идти на них осознанно.

- Не забывайте о доходности. Если купить слишком много акций в попытке снизить риск, можно в итоге ничего не заработать.

Оригинал статьи:

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Содержание статьи

Показать

Скрыть

Стабильный доход на фондовом рынке и минимальные потери, когда все котировки устремились в минус? Звучит как сказка, но это реально.

Что такое инвестиционный портфель?

Обычно портфельное инвестирование противопоставляют трейдингу, имея в виду, что настоящий инвестор не спекулирует на купле-продаже одного инструмента, а покупает сразу несколько бумаг, которые в идеале уравновешивают динамику друг друга: когда одни падают, другие растут.

Однако на бирже можно купить акции не конкретных компаний, а фондов, которые вкладываются сразу во много компаний, — ETF. Поэтому сегодня ваш портфель может состоять из одного такого инвестиционного инструмента. В США популярны долгосрочные портфели из 2—3 ETF, которые покрывают сразу все основные классы активов.

Ключевой вопрос для начинающего инвестора: как подобрать такой чудесный портфель, чтобы он защищал от падений рынка и при этом приносил хорошую прибыль? Над этой задачей экономисты и инвесторы бьются уже не одно десятилетие, и они могут предложить несколько рецептов.

Виды портфелей по степени риска

Страх потери денег — основной ограничитель для инвесторов в поиске прибыльных идей. Чем инвестиция выгоднее, тем больше риска она несет. На базе этой идеи принято делить всех людей по степени терпимости к убыткам и, соответственно, по тому, какие портфели для них психологически комфортнее.

Вклад уже не тот, что прежде? Не устраивает доходность? Тогда самое время сравнить варианты размещения личного капитала в рост.

28.05.2021 00:01

Склонность к риску (иногда ее называют аппетитом к риску) связана с возрастом (молодые склонны больше рисковать), доходом (бедные чаще покупают лотерейные билеты), семейным статусом (одиночки более авантюрны), культурной средой.

Инвестиционные портфели, подобранные под минимально и максимально терпимых к риску людей, будут радикально различаться. Например, у российского пенсионера основу сбережений, скорее всего, составит недвижимость, а у студента из США — акции Tesla или Virgin Galactic. Умеренные в плане риска портфели обычно состоят из акций и облигаций крупных компаний, иногда с добавлением золота и недвижимости.

Активные и пассивные портфели

Среди портфельных управляющих сложилось две противоборствующих группы: сторонники активных и пассивных стратегий. Первые опираются на опыт коллег, которым удается обыгрывать фондовые индексы, вторые ссылаются на статистику, которая говорит, что большинство активных инвесторов в конечном итоге проигрывает индексу.

Открыли брокерский счет, внесли деньги, купили акции, и — о чудо! — в первый же день портфель вырос на 1%. Хорошее начало, но радоваться рано.

26.05.2021 23:59

Эталонный пример использования тактики активного инвестиционного портфеля — это Уоррен Баффет, чей портфель с конца 1990-х растет в среднем вдвое быстрее американского рынка. «Подглядеть» структуру вложений Баффета можно в отчетах его управляющей компании Berkshire Hathaway.

Стиль пассивного инвестиционного портфеля с каждым годом поддерживает все большее количество инвесторов. На их стороне авторитетные нобелевские лауреаты Гарри Марковиц и Юджин Фама, доказавшие, что существует, по сути, один универсальный портфель (так называемый рыночный портфель) и обыграть его без повышения риска невозможно.

Как выйти на биржу на первых порах: самому или с помощью управляющего? Разбираемся в плюсах и минусах каждого из решений.

08.04.2021 00:01

Портфельная стратегия asset allocation

Все портфели индивидуальны и должны соответствовать риск-профилю инвестора. Но есть универсальный портфель, который дает оптимальное соотношение доходности и риска. И здесь мы приходим к термину asset allocation. Устойчивого перевода на русский язык он не имеет, но им принято обозначать стратегию формирования портфеля инвестора, в котором капитал распределен по видам биржевых активов. Не вдаваясь в детали, можно описать этот теоретический «идеал» таким образом: в него входят все существующие в мире активы ровно в тех долях, в которых их расставил сам рынок.

То есть те компании, которые стоят дорого, объективно должны занимать большую долю в портфеле, потому что коллективный разум инвесторов их туда поставил. Другой пример: если доля США в мировых активах составляет около 56%, то именно столько доллар должен занимать в универсальном портфеле. Аналогично с золотом: если его в мировых активах около 10%, то выше этого лучше не подниматься.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Такая структура справедлива для инвесторов, готовых держать портфель долго, в идеале — вечно. На практике так, конечно, не бывает. Например, одна из самых длинных реально продаваемых стратегий — это 50-летний пенсионный портфель от Vanguard, мирового лидера в портфельном управлении. В нем нет ни недвижимости, ни золота. Зато есть большой набор акций и облигаций США (индексные фонды на все бумаги сразу), а также других стран, общая доля которых как раз не превышает 40% — в полном соответствии с теорией.

Виды инвестиционных портфелей по срокам

Долгосрочные пенсионные портфели от Vanguard почти целиком составлены не просто из ценных бумаг США, а из акций. Общая доля американских и зарубежных (европейских, азиатских, латиноамериканских) облигаций — около 10%. Это готовый рецепт для тех, кто составляет портфель на десятилетия.

Американцам, которым до пенсии остается пять лет, Vanguard предлагает другую формулу. Во-первых, доля иностранных (не американских) бумаг приближена к 30%. Это понижает валютные риски портфеля для будущих пенсионеров. Во-вторых, доля всех акций, включая надежные американские, составляет только 57%. Иначе говоря, упор сделан на американские компании и бумаги американского правительства.

Пенсия еще не скоро? Если так размышлять, то на заслуженном отдыхе можно оказаться ни с чем. Разбираем, как государство мешает нам стать обеспеченными пенсионерами и что можно предпринять.

24.05.2021 23:59

В России наиболее частый срок инвестиций — от года до трех лет. Год — обычный срок для вклада, три — минимальный для индивидуального инвестиционного счета.

Финансовый советник Игорь Файнман в нашем подкасте «Это к деньгам» как-то сказал: выходить на биржу лучше было вчера, но сегодня тоже можно. А вот про ИИС так не скажешь: его лучше всего открывать в декабре. Разберемся подробнее.

18.03.2021 11:44

Ни одна из классических длинных или средних стратегий может попросту не подойти. В этом случае можно прибегнуть к тактике рантье, которые вкладывают преимущественно в облигации и дивидендные акции. Типичный рентный портфель состоит на две трети из облигаций и на треть из акций, зачастую привилегированных, где дивидендная доходность (отношение выплат акционерам к стоимости акции) часто выше.

«Вечные» («всепогодные») портфели

Для тех, кто не знает, на какой срок он инвестирует, и хотел бы иметь сразу обе возможности: и хорошо заработать, и при случае продать свои бумаги в любой момент без потери денег, существует несколько готовых портфелей от гуру рынка. Рассмотрим два наиболее популярных.

Так называемый вечный инвестиционный портфель придуман Гарри Брауном. Это американский аналитик, который обнаружил, что если разбить инвестиции на четыре равные части: акции, золото, длинные облигации и короткие облигации, — то такая комбинация практически всегда в плюсе, даже в периоды кризисов. В худший год «вечный» портфель Брауна терял не более 3%, когда весь рынок снижался на 30% и больше.

Похожий, но чуть более сложный алгоритм использовал в своем «всепогодном» портфеле (иногда его называют «всесезонным») Рэй Далио, один из самых успешных управляющих современности. Он с коллегами за долгие годы работы пришел к пропорции: 40% — в долгосрочные облигации, 30% — в акции, 15% — в среднесрочные облигации, 7,5% — в золото и еще 7,5% — в сырьевые товары. Такой портфель в худшие годы теряет всего около 2%.

Обе стратегии показывают среднегодовую доходность на 1—3 процентных пункта ниже, чем рынок акций, но на 4—6 п. п. выше, чем рынок облигаций. То есть по соотношению риска и доходности это золотая середина: инвестор почти полностью защищен от возможных убытков, но уверенно обыгрывает инфляцию и не сильно отстает от широких индексов.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

21.04.2021 00:00

Как составить портфель инвестиций новичку?

Самый легкий способ сообрать универсальный инвестиционный портфель — это купить два ETF или БПИФа с максимально широкой диверсификацией по странам и валютам. Например, соединить FXWO (акции всех стран мира) и SBRB (рублевые облигации) в пропорции 30/70, 50/50, 70/30 — в зависимости от того, как долго собираетесь их держать (чем срок дольше, тем облигаций меньше).

Чтобы повторить «вечный» портфель Брауна, нужно будет добавить к акциям и облигациям фонд на золото, например FXGD, выделив ему четверть общего портфеля (при этом долю двух предыдущих активов придется, понятно, сократить). Еще четверть инвестиций можно разместить на банковском депозите. Это близкий аналог коротких облигаций — четвертого компонента в стратегии Брауна.

Если решили собрать своими силами «всепогодный» портфель Рэя Далио, придется потрудиться. Депозиты займут 40%, фонд облигаций — 15%, фонд на акции — 30%. На фонд золота нужно выделить 7,5%. Оставшиеся 7,5% можно вложить в акции сырьевых компаний РФ, например «ЛУКОЙЛа», «Газпрома», «Норникеля», «Северстали», «Фосагро», «Русагро», которые придадут динамики за счет привязки к ценам на нефть, газ, металлы, удобрения и сельхозтовары.

Выводы

Структура портфеля зависит от темперамента инвестора. Люди стремятся выбрать золотую середину между риском и доходностью. Исследования говорят, что оптимальные портфели имеют в своем составе как минимум два класса активов: акции и облигации. Изменяя их доли, можно настроить инвестиции под свои цели.

Полностью избежать риска просадки портфеля нельзя, но можно уменьшить возможное падение до 2—3% в плохие годы, если следовать «вечной» стратегии Брауна, «всесезонной» Рэя Далио или их аналогам. Они просты в повторении, достаточно подобрать три биржевых фонда в нужной для вас валюте (на акции, облигации и золото), выделить часть вложений под банковский депозит и купить несколько «голубых фишек» РФ по одной из каждого сырьевого сектора.

Начать инвестировать

Остальные уроки по инвестициям вы можете найти в нашем разделе «Обучение».

Евгения НОВИКОВА для Banki.ru