Большая часть коммерческих организаций должна составлять Пояснения к бухгалтерскому балансу за 2021 год. Кто может это не делать? Какую информацию надо включать в пояснения к бухбалансу и отчету о финансовых результатах? Как ее раскрывать? Где увидеть примеры заполнения пояснений к бухотчетности за 2021 год? Ответы на эти вопросы в данной статье.

Кто составляет пояснения к бухбалансу за 2021 год

Необходимость включать в общий комплект отчетности пояснения к ней предусмотрена п. 4 приказа Минфина от 02.07.2010 № 66н. Это значит, что без пояснений комплект отчетности будет считаться неполным (следовательно, и недосданным, если представлен в уполномоченные органы).

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Двоякая ситуация сложилась с тем, надо ли готовить пояснения к упрощенной отчетности. Некоторые специалисты утверждают, что не надо. Однако указанный пункт приказа № 66н не содержит положений, проводящих различия между теми, кто сдает «общий» комплект отчетности и теми, кто отчитывается по «упрощенке».

Таким образом, самым логичным и правильным для сдающих упрощенный вариант отчетности будет подготовить пояснения к ней.

Для сдающих полный комплект бухгалтерской отчетности за 2021 год пояснения в любом случае обязательны.

В какой форме составлять пояснения к бухотчетности

Единой формы, по которой нужно составлять пояснения к бухгалтерской отчетности за 2021 год, не существует. Связано это в первую очередь с тем, что каждая организация вправе сама решать, какую информацию и с какой детализацией раскрывать в пояснениях.

При этом Минфином даны рекомендации о том, что и как должно быть примерно раскрыто в пояснениях (Приложение № 3 к Приказу № 66н). Ориентируясь на эти нормативы и рекомендации, можно сформулировать основные правила составления пояснений к бухгалтерскому балансу 2021:

-

состав статей и событий, раскрываемых в пояснениях, компания определяет самостоятельно;

-

раскрытие может идти в табличной и текстовой форме;

-

варианты раскрытий, предложенные в примерах из Приказа № 66н, рекомендуемые, а не обязательные;

-

при составлении пояснений к 2021 году должно быть учтено, как соответствующие статьи и события были раскрыты в предыдущих пояснениях, для обеспечения удобной сопоставимости данных.

Что раскрывать в пояснениях к отчетности

Как уже можно понять из сказанного выше, для каждой компании ответ будет свой.

Эксперты рекомендуют готовить пояснения после того, как уже ясно содержание бухгалтерского баланса и отчета о финрезультатах. Нужно проанализировать, есть ли существенные величины в:

-

нематериальных активах (например, товарные знаки);

-

основных средствах (в т. ч. стоимость помещений, оборудования, земельных участков и т. д.);

-

финансовых вложениях (акции или долговые ценные бумаги, которые купила компания; средства, размещённые на депозитах в банках);

-

запасах;

-

дебиторской и кредиторской задолженности;

-

затратах на производство;

-

оценочных обязательствах (например, по оплате отпусков, вознаграждениям за выслугу лет, судебным разбирательствам, возможному гарантийному ремонту ранее проданных товаров);

-

обеспечениях обязательств (например, получали или передавали имущество в залог, а также выдавали свои ценные бумаги в счёт кредиторской задолженности);

-

полученной материальная госпомощи (финансовые субсидии или помощь в виде оборудования, которое оценивают в денежном выражении).

По каждой значимой величине нужно дать дополнительные раскрытия в пояснениях.

Далее рассмотрим подробнее аспекты, которые необходимо раскрывать чаще всего.

Основные средства в пояснениях к бухотчетности 2021

Для раскрытия информации об ОС в примерах Минфина предназначены целых четыре таблицы. Исходя из этого, можно понять, что раскрытия по ОС в пояснениях к бухгалтерскому балансу за 2021 год должны содержать:

-

информацию о наличии и движении ОС;

-

сведения о незавершенных капвложениях в ОС;

-

данные об изменениях стоимости ОС в результате достройки, дооборудования, реконструкции, модернизации и частичной ликвидации;

-

сведения о прочем использовании ОС.

Покажем, как составить пояснения к строкам баланса с ОС на примерах.

Пример 1. Информация о наличии и движении ОС

В 2021 году:

-

приобретено оборудование стоимостью 560 000 руб.;

-

приобретен легковой автомобиль стоимостью 300 000 руб.;

-

дооборудован грузовой автомобиль (первоначальная стоимость увеличилась на 50 000 руб.);

-

продано оборудование первоначальной стоимостью 1 289 697 руб. с накопленной амортизацией 304 270 руб.;

-

проданы транспортные средства первоначальной стоимостью 677 823 руб. с накопленной амортизацией 37 000 руб.;

-

продана оргтехника первоначальной стоимостью 30 000 руб. с накопленной амортизацией 2000 руб.;

-

на конец 2021 года произведена переоценка основных средств. В результате восстановительная стоимость здания увеличена на 140 000 руб., амортизация — на 20 000 руб.

Данные за 2020 год взяты из аналогичного раздела пояснений к годовой бухгалтерской отчетности. Также использованы сальдо и обороты по счетам 01, 02, 03 за 2021 год.

Пример заполнения таблицы «Наличие и движение основных средств»

Пример 2. Незавершенные капвложения в ОС

Компания ведет строительство здания. За 2021 год вложения составили 3 239 100 рублей. Кроме того, в 2020-2021 годах компания проводит реконструкцию производственной линии. При заполнении использованы данные счетов 08 и 07. Данные за 2020 год взяты из предыдущих пояснений.

Пример заполнения таблицы «Незавершенные капитальные вложения»

Пример 3. Изменение стоимости ОС

В 2021 году произведено дооборудование грузового транспортного средства на сумму 50 тыс. руб.

|

Наименование показателя |

Код |

За 2021 г. |

За 2020 г. |

|

Увеличение стоимости объектов основных средств в результате достройки, дооборудования, реконструкции — всего |

5260 |

50 |

430 |

|

в том числе: |

|||

|

Цех № 2 |

5261 |

— |

430 |

|

Автомобиль КамАЗ |

5262 |

50 |

— |

|

Уменьшение стоимости объектов основных средств в результате частичной ликвидации — всего |

5270 |

(-) |

(-) |

|

в том числе: |

5271 |

(-) |

(-) |

Пример заполнения таблицы «Изменение стоимости основных средств в результате достройки, дооборудования, реконструкции и частичной ликвидации».

Пример 4. Иное использование ОС

На конец 2021 года у компании есть ОС, переданные в аренду с балансовой стоимостью 2 618 тыс. руб. Кроме того, в залог переданы транспортные средства стоимостью 2 400 тыс. руб. Арендованные ОС, числившиеся на забалансовом учете в сумме 5 000 тыс. руб., в 2021 году возвращены арендодателю.

|

Наименование показателя |

Код |

На 31 декабря 2021 г. |

На 31 декабря 2020 г. |

На 31 декабря 2019 г. |

|

Переданные в аренду основные средства, числящиеся на балансе |

5280 |

2 618 |

2 916 |

2 494 |

|

Переданные в аренду основные средства, числящиеся за балансом |

5281 |

— |

— |

— |

|

Полученные в аренду основные средства, числящиеся на балансе |

5282 |

— |

— |

— |

|

Полученные в аренду основные средства, числящиеся за балансом |

5283 |

— |

5 000 |

5 000 |

|

Объекты недвижимости, принятые в эксплуатацию и фактически используемые, находящиеся в процессе государственной регистрации |

5284 |

— |

— |

— |

|

Основные средства, переведенные на консервацию |

5285 |

— |

— |

— |

|

Иное использование основных средств (залог и др.) |

5286 |

2 400 |

2 800 |

3 200 |

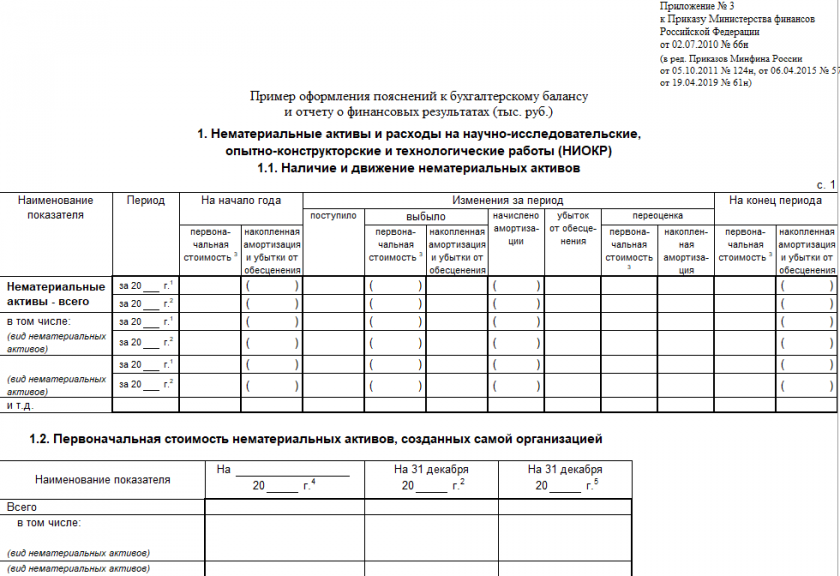

НМА и НИОКР в пояснениях к бухгалтерской отчетности

В примере оформления Пояснений к бухгалтерскому балансу и отчету о финансовых результатах, приведенном Минфином, раздел НМА представлен в виде пяти таблиц, первые три из которых относятся к НМА, четвертая — к НИОКР, последняя — к затратам на приобретение НМА и выполнение НИОКР.

Если показателей для заполнения конкретной таблицы нет, включать в пояснения все таблицы не нужно. Также можно их изменять и упрощать по решению составителя отчета.

Таблица 1.1 с данными о наличии и движении НМА составлена по аналогии с уже рассмотренной в предыдущем разделе таблицей для ОС. Заполняют её тоже аналогично. Только данные раскрывают строки баланса 1110 и 1190. А учетные данные берут по счетам 04 и 05.

По этому же принципу строится и таблица 1.4, но она предназначена для раскрытия наличия и движения только результатов НИОКР (строка 1120 баланса). Если есть соответствующая учетная аналитика, составить таблицы 1.1 по НМА и 1.4 по НИОКР не сложно, пользуясь приведенным уже примером таблицы для ОС.

В пояснениях к бухгалтерской отчетности за 2021 год необходимо отдельно раскрыть данные по НМА, созданным самой организацией. Покажем на примере, как это делают.

Пример 1. НМА, созданные самой организацией

В 2021 году компания имела:

-

собственный патент на изобретение первоначальной стоимостью 950 000 руб., выбывший в 2021 г.;

-

уникальную производственную технологию (ноу-хау) первоначальной стоимостью 1 748 000 руб.

Компания не переоценивает НМА. Убытки от обесценения НМА отражает на счете 05 (аналитический счет учета обесценения НМА) в полной сумме без изменения первоначальной стоимости НМА.

|

Наименование показателя |

Код |

На 31 декабря 2021 г. |

На 31 декабря 2020 г. |

На 31 декабря 2019 г. |

|

Всего |

5120 |

1 748 |

2 698 |

2 698 |

|

в том числе: |

||||

|

Патент на изобретение |

5121 |

— |

950 |

950 |

|

Секрет производства (ноу-хау) |

5122 |

1 748 |

1 748 |

1 748 |

Пример заполнения таблицы 1.2 «Первоначальная стоимость нематериальных активов, созданных самой организацией».

НМА с погашенной стоимостью тоже нужно раскрыть отдельно в пояснениях.

Пример 2. НМА с погашенной стоимостью

На 31.12.2021 компания выявила НМА с полностью погашенной стоимостью: ПО для производственной линии — 640 тыс. руб.

|

Наименование показателя |

Код |

На 31 декабря 2021 г. |

На 31 декабря 2020 г. |

На 31 декабря 2019 г. |

|

Всего |

5130 |

640 |

640 |

— |

|

в том числе: |

||||

|

Программное обеспечение для ПЛ |

5131 |

640 |

640 |

— |

Если у компании есть:

-

незаконченные исследования и разработки;

-

неоформленные результаты исследований и разработок;

-

незавершенные операции по приобретению готовых НМА,

-

то информация о них подлежит раскрытию в Пояснениях.

Согласно разъяснениям Минфина, при раскрытии информации о сумме затрат по незаконченным и неоформленным НИОКР, в Пояснениях раскрывают информацию о затратах, связанных с инновациями и модернизацией производства.

В частности, с нанотехнологиями, с повышением энергоэффективности производства, с экологическими новациями и др.

Пример 3. Незаконченные и не оформленные НИОКР и НМА

Компания разрабатывает:

-

собственную инновационную систему контроля качества выпускаемой продукции. На конец 2021 года разработка еще не завершена;

-

новую технологию производства продукции. В 2021 году результат переведен в состав НМА.

Также получено, но не оформлено ПО для совершенствования бизнес-процессов.

Пример заполнения таблицы «Незаконченные и неоформленные НИОКР и незаконченные операции по приобретению нематериальных активов»

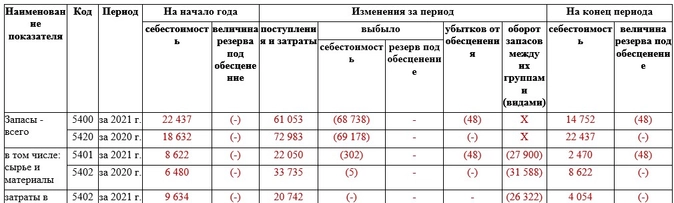

Запасы: раскрытие в пояснениях к балансу

Наличие и движение запасов раскрывают в пояснениях к бухгалтерской отчетности по тем же принципам, что и наличие ОС и НМА. Таблица, предложенная Минфином в примере, структурирована так же, как и предназначенные для этого таблицы ОС и НМА. Только данные в них рассказывают подробности формирования показателя строки 1210 бухгалтерского баланса.

В связи с тем, что запасы — это оборотные активы, а ОС и НМА — внеоборотные, есть несколько нюансов по раскрытию информации о запасах в пояснениях к балансу:

-

При заполнении граф таблицы по запасам, в которых отражают поступление и затраты (связанные с поступлением), включают только дебетовые обороты по счетам учета запасов, которые не корреспондируют с кредитом других счетов учета запасов. Например, увеличение стоимости незавершенного производства за счет оплат контрагентам (или работникам) — это поступление, а вот передача в производство собственных материалов (уже один раз учтенных при покупке) нет.

-

При заполнении граф таблицы по запасам, в которых отражают выбытие и себестоимость, учитывают только кредитовые обороты по счетам учета запасов, которые не корреспондируют с дебетовыми оборотами по другим счетам учета запасов. Так, в графу может быть включена стоимость затрат на выполнение сданных заказчику работ (и списанных в себестоимость), но не следует включать, например, передачу полуфабрикатов из основного производства во вспомогательное.

-

В графу «оборот запасов между группами» как раз включают данные, которые исключены из граф поступления и выбытия. То, что передают «внутри» компании, а не от внешнего источника и не внешнему получателю.

-

Суммовые значения в пояснениях по запасам отражают по стоимости принятия к учету, так же, как и в строке 1210 баланса. Исключение возможно, только если создавали резерв под обесценение запасов.

Приведем пример заполненной таблицы по наличию и движению запасов в пояснениях к бухгалтерскому балансу за 2021 год.

Пример заполнения таблицы «Наличие и движение запасов»

Дополнительно в пояснениях раскрывают информацию по запасам, находящимся в залоге. Заметим, что в соответствии с п. 5 ст. 488 ГК ТМЦ, полученные от поставщика в кредит и еще ему не оплаченные, считаются находящимися в залоге.

Таблица простая, потому просто приведем пример.

|

Наименование показателя |

Код |

На 31 декабря 2021 г. |

На 31 декабря 2020 г. |

На 31 декабря 2019 г. |

|

Запасы, не оплаченные на отчетную дату, — всего |

5440 |

2 620 |

3 834 |

— |

|

в том числе: (группа, вид) |

||||

|

Материалы Товары |

5441 5442 |

2 620 — |

3 834 — |

— |

|

Запасы, находящиеся в залоге по договору, — всего |

5445 |

250 |

500 |

— |

|

в том числе: (группа, вид) |

||||

|

Продукция Товары |

5446 5447 |

100 150 |

500 — |

— |

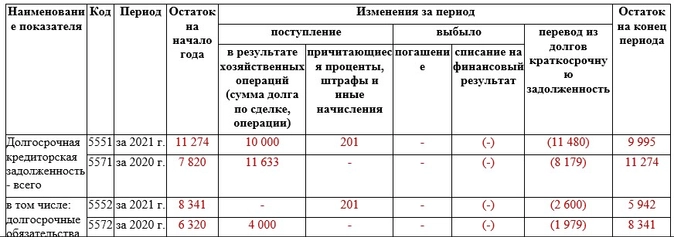

Дебиторская и кредиторская задолженность: раскрытие в пояснениях

Наличие и движение задолженностей к получению и к оплате тоже раскрывают по стандартным принципам, изложенным в предыдущих разделах.

Нюансом будет дополнительное раскрытие сведений о признанных штрафных санкциях и иных начислениях, влияющих на итоговую величину задолженности, а так же признание ее сомнительной/просроченной.

По долгосрочной и краткосрочной задолженностям обоих видов составляют либо отдельные таблицы, либо разные разделы в одной таблице. В них же приводят информацию по переводу задолженности из долгосрочной в краткосрочную (и наоборот).

Таблица по дебиторской задолженности будет раскрытием к строке 1230 баланса. Таблица по кредиторской — 1410, 1450, 1510, 1520, 1550.

Поскольку в кредиторской задолженности предусмотрена расшифровка сразу нескольких строк баланса и мы еще не приводили расшифровку по пассивам, приведем пример формирования раздела пояснений по наличию и движению кредиторской задолженности организации.

Пример 1. Долгосрочная кредиторская задолженность

У компании на 31.12.2021 имеются:

-

Долгосрочные кредиты. По которым начислены проценты со сроком уплаты более чем через 12 месяцев после отчетной даты, на сумму 201 250 руб.

-

Один из кредитов подлежит погашению в 2022 году. Его величина 2 600 тыс. руб.

-

Получено от инвесторов на финансирование строительства 10 000 тыс. руб.

-

Переведено обязательств перед инвесторами в краткосрочные — 8 879 тыс. руб.

Пример заполнения таблицы (фрагмента) «Наличие и движение кредиторской задолженности»

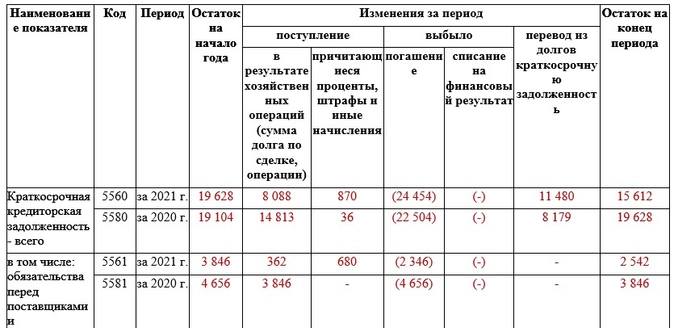

Пример 2. Краткосрочная кредиторская задолженность

В течение и на конец 2021 года:

1. По поставщикам и подрядчикам:

-

Отражена задолженность на сумму 361 600 руб.

-

Признано пеней, штрафов и неустоек за нарушение условий договоров — 680 000 руб.

-

Погашена задолженность — 2 346 000 руб.

2. По покупателям и заказчикам:

-

Отражена задолженность в сумме полученных авансов и предоплат — 2 619 000 руб.

-

Погашена задолженность — 2 300 000 руб.

3. По расчетам с бюджетом:

-

Отражена задолженность по уплате налогов и сборов — 1 292 000 руб.

-

Начислены пени и штрафы за нарушение налогового законодательства — 135 000 руб.

-

Погашена задолженность по уплате налогов и сборов — 2 809 000 руб.

4. По страховым взносам на соцстрахование:

-

Отражена задолженность по уплате взносов — 376 600 руб.

-

Погашена задолженность по уплате взносов — 1 401 000 руб.

5. По сотрудникам:

-

Отражена задолженность по заработной плате и возмещению перерасхода по авансовым отчетам — 2 014 000 руб.

-

Погашена задолженность по заработной плате, депонированным суммам и возмещению перерасхода — 3 571 000 руб.

6. По аренде:

-

Отражена задолженность перед арендодателем — 134 043 руб.

-

Погашена задолженность перед арендодателем — 141 100 руб.

7. По дивидендам:

-

Отражена задолженность по выплате дивидендов — 400 000 руб.

-

Погашена задолженность по выплате дивидендов — 760 000 руб.

8. По кредитам и займам:

-

Получен краткосрочный заем — 890 000 руб.

-

Начислены проценты за пользование заемными средствами (срок уплаты — менее 12 месяцев после отчетной даты) — 54 680 руб.

-

Переведена задолженность по возврату заемных средств из долгосрочной в краткосрочную — 2 600 000 руб.

-

Погашена задолженность перед заимодавцами (кредиторами) — 2 645 680 руб.

9. Расчеты с инвесторами:

-

Переведено обязательство из долгосрочных в краткосрочные на сумму 8 879 596 руб.

-

Исполнены обязательства перед инвесторами (переданы объекты строительства) — 8 479 596 руб.

Пример заполнения таблицы (фрагмента) «Наличие и движение кредиторской задолженности»

Кроме информации о наличии и движении задолженностей, нужно раскрыть в отдельных таблицах информацию о том, имеется ли:

-

просроченная кредиторская задолженность;

-

просроченная дебиторская задолженность.

Раскрытие должно указывать на тип задолженности (контрагенты по основной деятельности, заимодавцы, персонал и т. п.) и величину просрочки по условиям договора и по балансу.

Другие пояснения к балансу за 2021 год

Раскрытие других строк и статей баланса за 2021 год, например, финансовых вложений или оценочных обязательств, следует выполнять по тем же правилам, что мы описали выше:

-

в разрезе сроков — долгосрочные и краткосрочные);

-

в разрезе изменения стоимости (например, за счет начисления процентов);

-

в аналитике по видам и контрагентам.

Можно использовать примеры раскрытий, предложенные Минфином. А можно составить на их основе свой вариант.

Пояснения к отчету о финансовых результатах за 2021 год

Как уже отмечалось, раскрывать нужно значимые величины, которые помогут составить пользователю отчетности полное и достоверное представление о положении и деятельности компании.

Поэтому набор раскрытий к отчету о финансовых результатах зависит от деятельности конкретной организации.

Так, производственникам рекомендуем включать в пояснения описание затрат на производство (соответствующий пример есть у Минфина). Торговым компаниям можно в аналогичном разделе раскрыть фактическую стоимость товаров для перепродажи. И так далее.

Пояснительная записка к бухгалтерскому балансу — это сопроводительный документ, который в произвольной форме описывает финансовую ситуацию в организации. Не является обязательной, но помогает сделать годовую отчетность более полной и понятной.

В настоящее время действующим законодательством не предусмотрено обязательное предоставление такой формы, как пояснительная записка к балансу в составе годовой отчетности. Но на практике обойтись без нее сложно. Никаких особых требований к этому документу не предъявляется, но составить его желательно без ошибок. При несоответствии данных с указанными в самом отчете у налоговой службы возникнут обоснованные вопросы. Давайте посмотрим, кто, когда, зачем и в какой форме составляет пояснение к бухгалтерскому балансу и отчету о финансовых результатах.

Пояснения и записка — не одно и то же

Пояснительная записка не заменяет собой пояснения к балансу. В ПБУ 4/99 «Бухгалтерская отчетность организации» указано, что:

Пояснения — это расшифровка статей бухгалтерского баланса, а также уточнение отдельных отчетных форм:

- отчета об изменениях капитала;

- отчета о движении денежных средств;

- других отчетных форм и приложений в составе бухгалтерской отчетности.

Ответ на вопрос, что такое пояснительная записка, — это произвольная расшифровка всей финансовой ситуации в хозяйствующем субъекте. В ней содержатся как общие сведения, так и подробные разъяснения по строкам баланса и отчета о финансовых результатах.

В статье 14 Федерального закона от 06.12.2011 № 402 и п. 4 Приказа Минфина России от 02.07.2010 № 66н указано, что этот документ входит в состав годовой бухгалтерской отчетности. А п. 28 ПБУ 4/99 предусмотрено, что хозяйствующие субъекты обязаны оформить пояснения к балансу и форме № 2 в виде отдельных отчетных форм и общей записки. Из этого следует, что сдавать с балансом пояснительную записку необходимо всем организациям.

Исключением из общего правила являются представители малого бизнеса, которые вправе составлять и сдавать бухгалтерские отчеты в упрощенном виде. Они обязательно предоставляют в ИФНС всего две обязательных формы: баланс и отчет о финансовых результатах. Расшифровывать значения и описывать свое финансовое положение в пояснительной записке им не обязательно. Но если возникнет такое желание, составить отдельную записку не возбраняется.

Кому и для чего нужна пояснительная записка к годовому отчету за 2021 год

Пояснительная записка к балансу необходима всем пользователям финансовой отчетности для получения более полной дополнительной информации о финансово-хозяйственной деятельности юридического лица. Такую информацию, как правило, невозможно привести в других отчетных формах, но она является важной и представляет интерес как для учредителей или кредиторов фирмы, так и для контролирующих органов. Данные в этот документ включают, исходя из конкретных пожеланий, например совета директоров, и из особенностей сложившейся на предприятии экономической ситуации к концу года.

Какую информацию указывают

Законодательные требования к содержанию этого документа отсутствуют. Каждый бухгалтер самостоятельно определяет, какую информацию пояснительная записка должна раскрывать и полноту данных в ней, и то, в каком виде их удобнее предоставить:

- простого текста;

- диаграмм;

- таблиц;

- схем;

- графиков.

Существует общий план этого документа. Наиболее полная записка обычно содержит:

- общие данные организации (адрес, среднегодовая численность работников, виды экономической деятельности, руководящий состав и т. д.);

- общие данные о применяемой учетной политике;

- анализ текущих финансовых показателей деятельности организации;

- текстовые и табличные пояснения.

Чтобы у проверяющих возникало меньше вопросов, в документе следует обязательно указать хотя бы краткую информацию о методах учета. Особенно это касается таких сфер:

- оценка товаров, производственных запасов и готовой продукции;

- оценка незавершенного производства;

- амортизация основных средств;

- признание выручки от реализации.

Как правильно написать пояснительную записку к годовой отчетности

Если в учетную политику были внесены изменения, об этом обязательно указывают с обоснованием причин и необходимости поправок. Обязательно должна присутствовать оценка результата изменений в денежном выражении — величина, на которую изменилась оценка статей финансовой отчетности в связи со сменой способа бухгалтерского учета. Если в планах на текущий год есть действия, влияющие на факты хозяйственной деятельности или ее непрерывность, например, предстоящая ликвидация организации, то об этом обязательно информируют контролирующие органы.

В виде таблиц желательно привести расшифровки строк баланса и формы 2, в частности:

- данные об изменениях в капитале организации (уставном, резервном, добавочном и пр.);

- о составе и движении резервов предстоящих расходов и платежей;

- оценочные резервы юридического лица;

- изменения в структуре и объеме нематериальных активов и основных средств;

- данные об арендованном имуществе;

- сведения о финансовых вложениях, дебиторской и кредиторской задолженности;

- состав затрат на производство и прочих расходов;

- объемы реализации продукции, товаров, работ, услуг по видам деятельности организации и рынкам сбыта;

- данные об обеспечении обязательств организации;

- все чрезвычайные факты хозяйственной деятельности организации в отчетном периоде и их последствия.

Кроме сухих фактов и цифр, в пояснительной записке приветствуется анализ финансовых показателей организации. Такая информация, в первую очередь, интересует учредителей, акционеров и инвесторов, но и налоговым специалистам эти данные расскажут о многом. В частности, информация о деловой активности организации и ее положении на рынке пойдет на пользу при обращении за вычетами по НДС или при открытии внешнеэкономической деятельности.

Особое внимание при составлении документа с пояснениями необходимо уделить информации об аффилированных лицах. Эти данные желательно оформить отдельным разделом, как того требует пункт 14 ПБУ 11/2008. По закону, необходимо раскрывать информацию не только об учредителях самой организации, но и о связанных с ними лицах, поэтому, если в составе учредителей есть юридическое лицо, необходимо указать его участников или акционеров. Кроме того, указывают информацию о совершенных в отчетном периоде операциях со связанными сторонами, а также, независимо от совершения операций, по тем юрлицам и гражданам, которые признаются аффилированными.

Образец пояснительной записки

Рассмотрим образец пояснительной записки к бухгалтерскому балансу в 2022 году для условной компании ООО «PPT.ru», которая работает с 2005 года, занимается производством и реализацией молочной продукции. Ее главный бухгалтер составил этот документ следующим образом:

Пояснения к бухгалтерскому балансу ООО «PPT.ru» за 2021 год

1. Общие сведения

Общество с ограниченной ответственностью (ООО) «PPT.ru» зарегистрировано ИФНС № 1 по г. Санкт-Петербургу 29.03.2005. Свидетельство о госрегистрации № 000000000, ИНН 1111111111111111, КПП 22222222222, юридический адрес: г. Санкт-Петербург, проспект Замечательный, 1.

Бухгалтерский баланс организации сформирован в соответствии с действующими в Российской Федерации правилами и требованиями бухгалтерского учета и отчетности:

- Уставный капитал организации: 5 000 000 (пять миллионов) рублей, оплачен полностью.

- Количество учредителей: два физических лица О. М. Курочкин и П.П. Петров и одно юридическое лицо ООО «Молоко».

- Основной вид деятельности: переработка молока ОКВЭД 15.51.

- Численность сотрудников по состоянию на 31.123.2020 составила 165 человек.

- Филиалы, представительства и обособленные подразделения отсутствуют.

2. Основные положения учетной политики

Учетная политика ООО «PPT.ru» утверждена приказом директора Петрова П.П. от 25.12.2019 № 289. Применяется линейный метод амортизации. Оценка материально-производственных запасов и готовой продукции осуществляется по фактической себестоимости. Финансовый результат от продажи продукции, работ, услуг, товаров определяется по отгрузке.

3. Информация об аффилированных лицах

Петров Порфирий Петрович — учредитель, 50% доли собственности в УК, занимает должность генерального директора.

Курочкин Олег Михайлович — учредитель, 30% доли собственности в УК.

ООО «Молоко» — учредитель, 20% доли собственности в УК, российская организация (учредители В.П. Петров и Ю.К. Сидоров).

В отчетном периоде со связанными сторонами были совершены такие финансовые операции:

- 12.03.2021 общим собранием учредителей ООО «PPT.ru» была рассмотрена и утверждена финансовая отчетность организации за 2020 год. Собрание постановило выплатить по итогам 2020 года прибыль в размере 3 252 000 рублей учредителям, исходя из их доли в уставном капитале. Выплата (с учетом удержания НДФЛ по двум физлицам) была произведена 01.04.2021;

- 25.05.2021 ООО «PPT.ru» заключило с учредителем ООО «Молоко» Ю.К. Сидоровым договор о приобретении нежилого помещения стоимостью 5 102 000 рублей. Стоимость сделки обусловлена проведением независимой оценки стоимости объекта недвижимости. Расчеты по договору были произведены в полном объеме 06.06.2021, подписан акт приема-передачи недвижимости.

4. Основные показатели деятельности организации

В отчетном году выручка составила:

- по основному виду деятельности «производство и реализация молочной продукции» — 385 420 020 рублей;

- по прочим видам деятельности — 650 580 рублей;

- прочие доходы — 170 800 рублей (реализация ОС).

Затраты на производство и реализацию продукции:

- приобретение основных средств — 1 410 500 рублей;

- амортизация ОС — 45 230 рублей;

- приобретение сырья — 110 452 880 рублей;

- фонд оплаты труда — 137 580 040 рублей;

- командировочные расходы — 238 300 рублей;

- аренда помещений — 8 478 190 рублей;

- прочие расходы — 532 458 рублей.

5. Расшифровка статей бухгалтерского баланса на 31.12.2021 (на примере кредиторской задолженности)

| Показатель | Период | На начало года | Изменения за период | На конец года | ||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Учтенная по договорам | Резерв сомнительных долгов | Поступило | Выбыло | Остаток | ||||||

| В тысячах рублей с десятичным знаком | По договорам (сделкам) | Штрафы, пени, неустойки | Погашено | Списано на фин. результат | Списано на резерв сомнительных долгов | Текущая | Просроченная | |||

|

Всего краткосрочная |

2021 г. | 25 489,3 | (200,0) | 15 632,7 | 300,4 | (25 023,2) | (102,1) | (48,9) | 15 726,1 | 522,1 |

| покупателей | 20 409,0 | (200,0) | 10 015,5 | 300,4 | (17 315,3) | (87,7) | (48,9) | 12 750,9 | 522,1 | |

| поставщиков | 5080,3 | – | 5617,1 | – | (7707,9) | (14,4) | – | 2975,2 | – | |

| Всего долгосрочная дебиторская задолженность, в том числе: | 2021 г. | 50 000,0 | – | – | – | – | – | – | 50 000,0 | – |

| по беспроцентным займам | 40 000,0 | – | – | – | – | – | – | 40 000,0 | – | |

| ИТОГО дебеторская задолженность | 30 489,3 | (200,0) | 15 632,7 | 300,4 | (25 023,2) | (102,1) | (48,9) | 65 726,1 | 522,1 |

6. Оценочные обязательства и резервы

На 31.12.2021 сформировано оценочное обязательство на оплату очередных отпусков работников в сумме 7 458 000 рублей, количество неоплаченных дней отпуска — 67, срок исполнения — 2022 год.

Резерв по сомнительным долгам сформирован на сумму 600 000 руб. в связи с наличием просроченной и ничем не обеспеченной задолженности ООО «Гиря» в сумме 522 000 рублей.

Резерв под снижение стоимости МПЗ в 2021 году в организации не создавался, так как МПЗ не имеют признаков обесценивания.

7. Заработная плата

Кредиторская задолженность по зарплате на 31.12.2021 составила 3 876 400 руб. (оплата за декабрь 2021 г., по сроку: 10.01.2022). Текучесть кадров в отчетном периоде составила 14,88%. Списочная численность работников на 31.12.2020 — 165 чел. Среднемесячная зарплата — 25 675 руб.

Директор ООО «PPT.ru» /подпись/ Петров П.П. 12.03.2022.

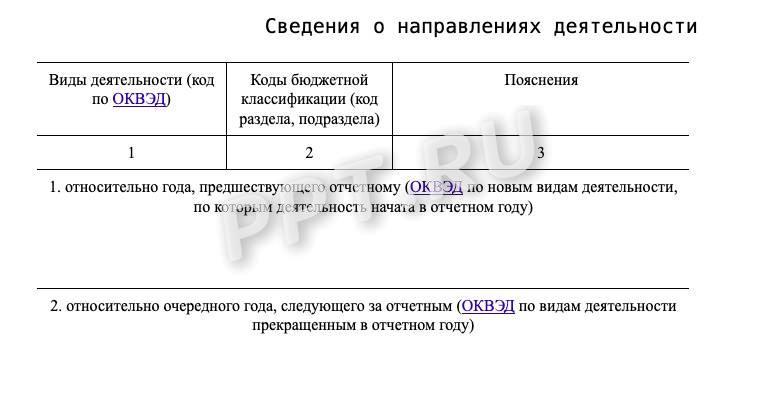

Особенности для бюджетных организаций

Бюджетные (автономные) учреждения сдают бухгалтерский баланс по форме 0503730, а казенные учреждения (получатели бюджетных средств) — по форме 0503130. Для них пояснения не только обязательны, но и подаются по утвержденной форме. В 2021 году изменились требования к заполнению таблиц № 1 и № 4, предоставляемых в составе пояснительной записки. В таблице № 1 указывают только те виды деятельности, которыми учреждение начало заниматься или которые прекратило вести в отчетном году.

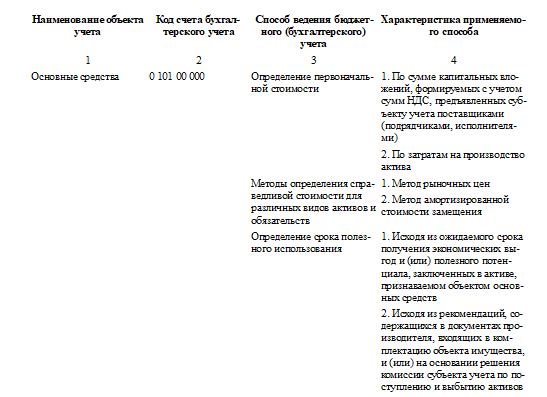

Таблица 4 в новой редакции называется «Сведения об основных положениях учетной политики».

Вот так выглядит образец пояснительной записки к балансу бюджетного учреждения за 2022 год (графы таблицы):

В них указывают данные только о тех положениях учетной политики, которые перечислены в новых приложениях № 2 к инструкциям № 191н и № 33н, по правилам:

- в графе 1 — наименование объекта учета, в отношении которого применяются особенности отражения операций в бухгалтерском (бюджетном) учете;

- в графе 2 — код балансового счета (забалансового счета), по которому отражаются объекты учета;

- в графе 3 — способ ведения бухгалтерского (бюджетного) учета в отношении обозначенных объектов;

- в графе 4 — характеристика применяемого способа ведения учета, исходя из структурных, отраслевых и иных особенностей деятельности учреждения.

Вот образец заполнения таблицы 4 к пояснительной записке 0503760 за 2021 год для бюджетного учреждения по новым правилам для основных средств:

Очевидно, что грамотное составление документа избавит руководителя и бухгалтера от дополнительного общения с контролирующими органами. Важно помнить, что детализация информации в этом документе зависит только от ее составителя — от намерения самой организации раскрывать или нет те или иные показатели за год. Главное и единственное требование, которое предъявляет законодатель к данному документу, — информация, содержащаяся в пояснениях, должна быть достоверной. Ответственность за ее корректность несет лицо, которое подписало документ.

Вам в помощь образцы, бланки для скачивания

Зачем пояснять баланс

Отчетность должна быть достоверной и полной и давать пользователю четкую картину финансового положения организации. В балансе и форме 2 мы приводим обобщенные показатели, из которых, как правило, исчерпывающие выводы сделать сложно. Значит, требуется их пояснять.

ВАЖНО! Составлять бухотчетность за 2022 год нужно по утвержденным формам, а сдавать – исключительно в электронном виде. Подробнее о последних изменениях правил представления бух.отчетности читайте здесь.

Пояснительная записка не входит в состав бухгалтерской отчетности (ч. 1 ст. 14 Федерального закона от 06.12.2011 № 402-ФЗ, письма Минфина от 23.05.2013 № 03-02-07/2/18285, от 09.01.2013 № 07-02-18/01, информация Минфина от 04.12.2012 № ПЗ-10/2012). Юрлицо вправе предоставить такую информацию, если считает ее полезной для заинтересованных пользователей при принятии экономических решений.

Возьмем для примера строку «Дебиторская задолженность». Чтобы поставить эту цифру в отчет, нужно не только собрать остатки по всем счетам расчетов, но и учесть сумму резерва по сомнительным долгам (при его наличии). Она отдельно в балансе не показана, и заинтересованным пользователям (собственникам, инвесторам, контролирующим органам) необходимы в связи с этим дополнительные пояснения. В этом случае и составляется пояснительная записка.

Об оформлении пояснений, даваемых в отношении долгов, читайте в статье «Расшифровка дебиторской и кредиторской задолженности – образец».

Как выглядит образец пояснительной записки к бухгалтерскому балансу

Единого образца пояснительной записки к балансу не существует. Каждый поясняет то, что посчитает нужным и полезным для пользователей отчетности.

Как может выглядеть пояснительная записка к балансу, покажем на примере:

Пояснительная записка к бухгалтерскому балансу

АО «Симфония» за 2022 год

1. Общие сведения

Акционерное общество (АО) «Симфония» зарегистрировано ИФНС № 6 по г. Москве 29.10.2009. (Далее можно привести следующую информацию: ОГРН, ИНН, КПП, реквизиты свидетельства о государственной регистрации, адрес.)

Бухгалтерский баланс сформирован в соответствии с действующими в РФ правилами бухгалтерского учета и отчетности (если баланс составлен по МСФО, это необходимо указать).

Уставный капитал: 1 000 000 (один миллион) руб.

Количество акций: 1 000 штук номинальной стоимостью 1000 (одна тысяча) руб.

Основной вид деятельности: переработка молока и производство сыра (ОКВЭД 10.51).

Состав аффилированных лиц:

Стеклов Андрей Анатольевич — член совета директоров;

Заварзин Степан Николаевич — член совета директоров.

2. Основные положения учетной политики

Учетная политика утверждена приказом директора от 25.12.2021 № 156 (далее коротко приводятся ее основные положения: методы амортизации, способы оценки активов и обязательств и др.).

3. Структура баланса (каждая строка показывается в % от валюты баланса, рассчитываются изменения за период).

4. Оценка стоимости чистых активов (величина чистых активов соотносится с уставным капиталом).

5. Анализ основных финансовых показателей (указываются финансовые коэффициенты: ликвидности, обеспеченности запасами, автономии, рентабельность активов и др.; в этом же разделе анализируется степень зависимости от кредиторов, положение на рынке ценных бумаг и т. д.).

6. Состав основных средств (руб.):

|

Наименование |

Первоначальная стоимость |

Амортизация |

Балансовая стоимость на 31.12.2022 |

|

Земельные участки |

1 270 000 |

1 270 000 |

|

|

Здания, сооружения |

58 321 000 |

6 987 000 |

1 334 000 |

|

Транспортные средства |

1 256 000 |

342 000 |

914 000 |

|

Оборудование |

32 598 000 |

4 984 000 |

27 614 000 |

|

Инвентарь |

352 000 |

78 000 |

274 000 |

7. Оценочные обязательства и резервы

На 31.12.2022 сформировано оценочное обязательство по оплате очередных отпусков в сумме 1 426 000 руб., количество неоплаченных дней отпуска — 67, срок исполнения — 2023 год.

Резерв по сомнительным долгам сформирован на сумму 1 678 000 руб. в связи с наличием просроченной и ничем не обеспеченной задолженности ООО «Тихие зори».

Резерв под снижение стоимости МПЗ не создавался ввиду отсутствия признаков обесценения МПЗ.

8. Труд и заработная плата

Кредиторская задолженность по зарплате на 31.12.2022 составила 1 679 000 руб. (за декабрь 2022 года, срок выплаты: 15.01.2023). Текучесть кадров в отчетном периоде составила 24,98%, списочная численность — 167 чел. Среднемесячная зарплата — 20 675 руб.

9. Сведения о связанных сторонах

В соответствии с Положением по бухгалтерскому учету “Информация о связанных сторонах” ПБУ 11/2008 (утверждено Приказом Минфина России от 29 апреля 2008 г. N 48н) по каждой связанной стороне раскрыта следующая информация (если в отчетном периоде организация проводила операции со связанными сторонами):

– характер отношений с таким лицом;

– виды операций;

– объем операций каждого вида (в абсолютном или относительном выражении);

– стоимостные показатели по не завершенным на конец отчетного периода операциям;

– условия и сроки проведения (завершения) расчетов по операциям, а также форма расчетов;

– величина образованных резервов по сомнительным долгам на конец отчетного периода;

– величина списанной дебиторской задолженности, по которой срок исковой давности истек, других долгов, нереальных к взысканию, в том числе за счет резерва по сомнительным долгам.

10. Выданные и полученные обеспечения и платежи (указываются все их виды).

11. Прочая информация

(Приводится перечень чрезвычайных фактов, их последствий, описание существенных фактов, повлиявших на показатели баланса, совершенные крупные сделки, события после отчетной даты, произведенные корректировки и другая необходимая информация.)

Директор АО «Симфония» Девятов Девятов А. Н. 20.03.2023

Еще один образец пояснительной записки к бухбалансу представили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к правовой системе и переходите к форме пояснительной записки.

Какую информацию содержит пояснение к бухгалтерскому балансу

А теперь расскажем о другом документе, созвучном, на первый взгляд – о пояснениях к бухгалтерскому балансу.

Важно не путать пояснительную записку и пояснения к бухгалтерскому балансу. Это разные документы! Пояснительная записка – необязательный документ, пояснения представляются в составе бухотчетности.

Пояснения к бухгалтерскому балансу и отчету о финансовых результатах входят в состав годовой бухгалтерской отчетности (ч. 1 ст. 14 Закона от 06.12.2011 № 402-ФЗ, п. 4 приказа Минфина от 02.07.2010 № 66н). Именно их должны составлять все экономические субъекты, за исключением:

- малых предприятий, имеющих право на упрощенный учет и отчетность;

- общественных организаций, которые не ведут предпринимательской деятельности и не имеют реализации.

К тому же пояснять баланс — в интересах всех, кто заботится о своей репутации. Чем полнее будут раскрыты цифры из отчета, тем прозрачнее будет выглядеть деятельности компании. Такая отчетность поможет не только укрепить авторитет, но и привлечь новых инвесторов. Пояснения по бухбалансу также позволят избежать лишних вопросов контролирующих органов.

ОБРАТИТЕ ВНИМАНИЕ! В п. 39 ПБУ 4/99 (утверждено приказом Минфина РФ от 06.07.1999 № 43н) определено, что компании вправе предоставлять вместе с отчетами дополнительную информацию, если она полезна для внешних пользователей отчетности. При этом Минфин считает, что раскрывать информацию, сопутствующую бухотчетности, компании обязаны (информация Минфина от 04.12.2012 № ПЗ-10/2012).

Обычно отдельно только для бухгалтерского баланса пояснения не делаются. Так как он составляется не один, а в составе отчетности, то и пояснение дается сразу по всем представленным отчетам.

Об особенностях отчетности компаний, применяющих УСН, читайте в материале «Как заполнить бухгалтерский баланс при УСН?».

Следует отметить, что все традиционные отчеты расшифровывают какие-либо строки баланса, то есть тоже являются его пояснениями.

Так, из отчета о финансовых результатах мы узнаем о величине чистой прибыли за период, а она является составной частью строки «Нераспределенная прибыль (непокрытый убыток)» баланса.

Как заполнить форму 2 (отчет о финансовых результатах), рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ и бесплатно переходите к разъяснениям.

Отчет о движении денежных средств дает информацию о том, как сформирован показатель строки «Денежные средства и денежные эквиваленты» (с разбивкой по направлениям деятельности).

Отчет об изменении капитала расшифровывает информацию, отраженную в 3-м разделе баланса.

Оставшиеся строки тоже требуют расшифровок и пояснений. Обычно их представляют в виде таблиц — они удобны и наглядны. Форму их можно разработать самостоятельно, а можно воспользоваться уже готовыми образцами — они есть в приложении 3 к приказу Минфина России от 02.07.2010 № 66н.

Скачать бланк пояснений к бухгалтерскому балансу можно бесплатно, кликнув по картинке ниже:

Пояснения к бухгалтерскому балансу

Скачать

О требованиях, предъявляемых к бухотчетности, читайте в материале «Каким требованиям должна удовлетворять бухотчетность?».

ОБРАТИТЕ ВНИМАНИЕ! В приказе № 66н есть пример оформления пояснений по информации баланса о НМА, НИОКР, основных средствах, финансовых вложениях, запасах, задолженности дебиторов и перед кредиторами, оценочных обязательствах, государственной помощи.

Итоги

Важно четко разграничить два документа – пояснительная записка и пояснения. Пояснительная записка составляется по желанию и не входит в состав бухгалтерской отчетности. Ее разрешено составлять в произвольной форме. Она может содержать таблицы, графики и диаграммы. Детализация информации допустима самая разнообразная — все зависит от намерения компании определенным образом раскрыть какие-либо важные показатели. Главное — чтобы информация, содержащаяся в пояснениях, была достоверной и полезной для пользователей.

Пояснения к бухгалтерскому балансу – это обязательный документ. Составляются либо в табличной, либо в текстовой форме. Пример оформления пояснений приведен в Приложении № 3 к Приказу № 66н.

В состав годовой бухгалтерской отчетности все организации, за исключением организаций, применяющих упрощенные способы ведения бухгалтерского учета и отчетности, в обязательном порядке включают пояснения к балансу и отчету о финансовых результатах, в которых раскрываются (расшифровываются) показатели баланса и отчета (Письмо Минфина России от 23.05.2013 N 03-02-07/2/18285, направлено налоговым органам Письмом ФНС России от 20.06.2013 N ЕД-4-3/11174@ и размещено на официальном сайте ФНС).

В Приложении N 3 к Приказу N 66н приведен образец оформления пояснений к балансу и отчету о финансовых результатах в табличной форме (далее – типовая форма пояснений).

Очевидно, что самый простой вариант – это взять за основу форму пояснений, рекомендуемую Минфином и которые содержится в бухгалтерской программе каждой организации в виде таблиц.

При необходимости в нее можно включить любую дополнительную информацию (ввести в рекомендованные Минфином таблицы дополнительные строки и расшифровки, разработать новые таблицы, дополнить таблицы текстовыми пояснениями и т.п.).

Так как табличная часть пояснений вопросов не вызывает, подробно описывать ее не будем.

Но давайте рассмотрим текстовые пояснения, которые дополнительно к таблицам из 1С должен составить бухгалтер в соответствии с требованиями законодательства.

Информация, подлежащая раскрытию в пояснениях

Состав и содержание пояснений подлежат определению организацией самостоятельно исходя из взаимосвязанных положений п. п. 24 – 27 ПБУ 4/99, норм других положений по бухгалтерскому учету в части раскрытия информации, а также пп. “б” п. 4 Приказа N 66н.

В частности, пояснения должны раскрывать сведения, относящиеся к учетной политике организации, и обеспечивать пользователей дополнительными данными, которые нецелесообразно включать в бухгалтерский баланс и отчет о финансовых результатах, но которые необходимы пользователям бухгалтерской отчетности для реальной оценки финансового положения организации, финансовых результатов ее деятельности и движения денежных средств за отчетный период. В частности, пояснения должны содержать существенные способы ведения бухгалтерского учета в соответствии с п. 17-24 ПБУ 1/2008.

В пояснениях в обязательном порядке должно сообщаться также о фактах неприменения правил бухгалтерского учета в случаях, когда они не позволяют достоверно отразить имущественное состояние и финансовые результаты деятельности организации с соответствующим обоснованием.

В противном случае неприменение правил бухгалтерского учета рассматривается как уклонение от их выполнения и признается нарушением законодательства Российской Федерации о бухгалтерском учете.

Ниже мы рассмотрим, какая еще информация подлежит отражению в пояснениях к балансу и отчету о финансовых результатах в соответствии с требованиями действующих положений по бухгалтерскому учету и разъяснений Минфина России, опубликованных на официальном сайте ведомства www.minfin.ru.

1. Информация о доходах и расходах

Чистые активы и финансовая устойчивость. Если у компании появились признаки банкротства, угрозы приостановки работы либо ликвидации путем реорганизации, то надо об этом написать в пояснениях к годовой отчетности (п. 5, 20 ПБУ 1/2008).

Например, отрицательные чистые активы и показатели финансовой устойчивости указывают на неблагополучие компании.

Определение выручки

Согласно требованиям ПБУ 9/99 (п. п. 17 и 19) в пояснениях отражается следующая информация:

1) о порядке признания выручки;

2) способе определения готовности работ, услуг, продукции, выручка от выполнения, оказания, продажи которых признается по мере готовности.

Согласно ПБУ 9/99 организация может признавать в бухгалтерском учете выручку от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления по мере готовности работы, услуги, продукции или по завершении выполнения работы, оказания услуги, изготовления продукции в целом. Выручка от выполнения конкретной работы, оказания конкретной услуги, продажи конкретного изделия признается в бухгалтерском учете по мере готовности, если возможно определить готовность работы, услуги, изделия.

При этом нормативными правовыми актами по бухгалтерскому учету не установлены способы определения степени завершенности на отчетную дату продукции, услуг, работ, отличных от работ по договору строительного подряда.

По мнению Минфина России, при признании в бухгалтерском учете выручки от выполнения конкретных работ, оказания конкретных услуг, продажи продукции по мере готовности способ определения степени завершенности работ, услуг, продукции на отчетную дату целесообразно разрабатывать исходя из ПБУ 2/2008 (в части способа определения степени завершенности работ по договору строительного подряда) (Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2015 год (Приложение к Письму Минфина России от 22.01.2016 N 07-04-09/2355));

3) выручке, полученной в результате выполнения договоров, предусматривающих исполнение обязательств (оплату) неденежными средствами.

В пояснительную записку необходимо включить следующие данные:

– общее количество организаций, с которыми заключаются такие договоры, с указанием компаний, на которые приходится основная часть такой выручки;

– доля выручки, полученная по этим договорам со связанными организациями;

– способ определения стоимости продукции (товаров), переданной организацией.

Отдельно в пояснениях отражается информация по договорам строительного подряда в соответствии с требованиями ПБУ 2/2008.

По договорам, исполнявшимся в отчетном периоде, приводится информация:

– о сумме признанной в отчетном периоде выручки по договору;

– способах определения признанной в отчетном периоде выручки по договору.

Кроме того, в пояснительной записке раскрывается следующая информация по каждому договору, не завершенному на отчетную дату:

– общая сумма понесенных расходов и признанных прибылей (за вычетом признанных убытков) на отчетную дату;

– сумма полученной предварительной оплаты, авансов, задатка на отчетную дату;

– сумма за выполненные работы, не предъявленная заказчику до выполнения определенных условий или до устранения выявленных недостатков работы на отчетную дату.

В части курсовых разниц следует указать официальный курс иностранной валюты к рублю, установленный Банком России на отчетную дату (п. 22 ПБУ 3/2006).

Если для пересчета выраженной в иностранной валюте стоимости активов или обязательств, подлежащих оплате в рублях, законом или соглашением сторон установлен иной курс, то его раскрывают в бухгалтерской отчетности.

Кроме того, отдельно отображается величина курсовых разниц, образовавшихся по операциям пересчета выраженной в иностранной валюте стоимости активов и обязательств, подлежащих оплате:

– в иностранной валюте;

– рублях.

2. Информация о внеоборотных активах

В части основных

средств за 2021 год следует раскрыть информацию (п. 32 ПБУ 6/01):

– о способах оценки

объектов, полученных по договорам, предусматривающим исполнение обязательств

(оплату) неденежными средствами;

– изменениях стоимости ОС, в которой они приняты к бухгалтерскому учету

(достройка, дооборудование, реконструкция, частичная ликвидация и переоценка

объектов) (вся информация присутствует в таблице 2.3 типовой формы

пояснений);

– принятых организацией сроках полезного использования объектов (по основным

группам);

– объектах, стоимость которых не погашается;

– способах начисления амортизационных отчислений по отдельным группам объектов;

– объектах недвижимости, принятых в эксплуатацию и фактически используемых,

находящихся в процессе государственной регистрации (информация присутствует

в таблице 2.4 типовой формы пояснений).

После перехода на ФСБУ

6/2020 в бухгалтерской (финансовой) отчетности

раскрывается с учетом существенности следующая информация (п. 45-47):

а) балансовая стоимость отличных от

инвестиционной недвижимости основных средств и инвестиционной недвижимости на

начало и конец отчетного периода;

б) сверка остатков основных средств по группам

в разрезе первоначальной (переоцененной) стоимости, накопленной амортизации и

накопленного обесценения на начало и конец отчетного периода, и движения

основных средств за отчетный период (поступление, выбытие, переклассификация в

долгосрочные активы к продаже, изменение стоимости в результате переоценки,

амортизация, обесценение, другие изменения);

в) балансовая стоимость амортизируемых и не

амортизируемых основных средств;

г) результат от выбытия основных средств за

отчетный период;

д) результат переоценки основных средств,

включенный в доходы или расходы отчетного периода;

е) результат переоценки основных средств,

включенный в капитал в отчетном периоде;

ж) результат обесценения основных средств и

восстановления обесценения, включенный в расходы или доходы отчетного периода;

з) сумма обесценения основных средств,

отнесенная в отчетном периоде на уменьшение накопленного результата переоценки;

и) балансовая стоимость пригодных для использования,

но не используемых объектов основных средств, когда это не связано с сезонными

особенностями деятельности организации, на отчетную дату;

к) балансовая стоимость основных средств,

предоставленных за плату во временное пользование, на отчетную дату;

л) балансовая стоимость основных средств, в

отношении которых имеются ограничения имущественных прав организации, в том

числе основных средств, находящихся в залоге, на отчетную дату;

м) способы оценки основных средств (по

группам);

н) элементы амортизации основных средств и их

изменения;

о) признанная доходом в составе прибыли

(убытка) сумма возмещения убытков, связанных с обесценением или утратой

объектов основных средств, предоставленного организации другими лицами.

В отношении основных средств, оцениваемых на

основе переоцененной стоимости, в дополнение раскрывается следующая информация:

а) дата проведения последней переоценки

основных средств;

б) привлекался ли независимый оценщик к

проведению переоценки;

в) методы и допущения, принятые при определении

справедливой стоимости основных средств, включая информацию об использовании

наблюдаемых рыночных цен;

г) балансовая стоимость переоцениваемых групп

основных средств, которая была бы отражена в бухгалтерской (финансовой)

отчетности при оценке их по первоначальной стоимости, на отчетную дату;

д) способы пересчета первоначальной стоимости

переоцениваемых групп основных средств;

е) сумма накопленной дооценки основных средств,

не списанная на нераспределенную прибыль, с указанием способа списания накопленной

дооценки на нераспределенную прибыль.

Также организация раскрывает предусмотренную

Международным стандартом финансовой отчетности

(IAS) 36 “Обесценение активов”, введенным в действие на территории

Российской Федерации приказом Министерства

финансов Российской Федерации от 28 декабря 2015 г. N 217н (зарегистрирован

Министерством юстиции Российской Федерации 2 февраля 2016 г., регистрационный N

40940), информацию об обесценении основных средств.

По нематериальным

активам в пояснениях нужно отразить такую информацию (п. 40 ПБУ

14/2007):

– способы оценки

активов, приобретенных не за денежные средства;

– принятые организацией сроки их полезного использования;

– способы определения амортизации нематериальных активов, а также установленный

коэффициент при начислении амортизации способом уменьшаемого остатка;

– изменения сроков полезного использования;

– изменения способов определения амортизации.

Кроме того, в

пояснениях необходимо раскрыть следующую информацию по отдельным видам

нематериальных активов (п. 41 ПБУ 14/2007):

– фактическая

(первоначальная) стоимость или текущая рыночная стоимость нематериальных

активов с неопределенным сроком полезного использования, а также факторы,

свидетельствующие о невозможности надежно определить срок полезного использования

таких нематериальных активов, с выделением существенных факторов;

– стоимость переоцененных нематериальных активов, а также фактическая

(первоначальная) стоимость, суммы дооценки и уценки таких нематериальных

активов (эту информацию можно отразить в таблице 1.1 типовой формы

пояснений);

– оставшиеся сроки полезного использования нематериальных активов в

деятельности, направленной на достижение целей создания некоммерческих

организаций;

– стоимость нематериальных активов, подверженных обесценению в отчетном году, а

также признанный убыток от обесценения (эту информацию можно отразить

в таблице 1.1 типовой формы пояснений);

– наименование нематериальных активов с полностью погашенной стоимостью, но не

списанных с бухгалтерского учета и используемых для получения экономической

выгоды (информация отражается в таблице 1.3 типовой формы пояснений);

– наименование, фактическая (первоначальная) стоимость или текущая рыночная

стоимость, срок полезного использования и иная информация в отношении

нематериального актива, без знания о которой заинтересованными пользователями

невозможна оценка финансового положения организации или финансовых результатов

ее деятельности (информация отражается в таблице 1.1 типовой формы

пояснений).

При раскрытии в

бухгалтерской отчетности информации о нематериальных активах отдельно

раскрывается информация о нематериальных активах, созданных самой организацией

(для этого в типовой форме пояснений предусмотрена таблица 1.2).

3. Информация о выполняемых НИОКР

Если организация выполняет научно-исследовательские, опытно-конструкторские и технологические работы собственными силами и (или) является по договору заказчиком указанных работ, то в соответствии с требованиями п. 17 ПБУ 17/02 в пояснениях отражается информация:

– о способах списания расходов по научно-исследовательским, опытно-конструкторским и технологическим работам;

– принятых организацией сроках применения результатов научно-исследовательских, опытно-конструкторских и технологических работ.

4. Материально-производственные запасы

В части

материально-производственных запасов (МПЗ) раскрывается следующая информация

(п. 45,46 ФСБУ 5/2019):

а) балансовая стоимость

запасов на начало и конец отчетного периода;

б) сверка остатков запасов в разрезе

фактической себестоимости и обесценения на начало и конец отчетного периода и

движения запасов за отчетный период;

в) в случае восстановления ранее созданного

резерва под обесценение причины, которые привели к увеличению чистой стоимости

продажи запасов;

г) балансовая стоимость запасов, в отношении

которых имеются ограничения имущественных прав организации, в том числе

запасов, находящихся в залоге;

д) способы расчета себестоимости запасов;

е) последствия изменения способов расчета

себестоимости запасов (по сравнению с предыдущим отчетным периодом);

ж) авансы, предварительная оплата, задатки,

уплаченные организацией в связи с приобретением, созданием, переработкой запасов.

Данная информация отражается в бухгалтерской

(финансовой) отчетности в разрезе видов запасов.

5. Финансовые вложения

По финансовым вложениям в пояснениях следует описать (п. 42 ПБУ 19/02):

– способы оценки финансовых вложений при их выбытии по группам (видам);

– последствия изменений способов оценки финансовых вложений при их выбытии;

– разницу между текущей рыночной стоимостью на отчетную дату и предыдущей оценкой финансовых вложений, по которым определялась текущая рыночная стоимость (эту информацию можно отразить в таблице 3.1 типовой формы пояснений);

– разницу между первоначальной и номинальной стоимостью в течение срока их обращения, начисляемую в соответствии с правилами учета, – по долговым ценным бумагам, по которым не определялась текущая рыночная стоимость (эту информацию можно отразить в таблице 3.1 типовой формы пояснений);

– стоимость и виды ценных бумаг и иных финансовых вложений, обремененных залогом (информация приводится в таблице 3.2 типовой формы пояснений);

– стоимость и виды выбывших ценных бумаг и иных финансовых вложений, переданных другим организациям или лицам (кроме продажи) (информация приводится в таблице 3.2 типовой формы пояснений);

– данные об оценке долговых ценных бумаг и предоставленных займов по дисконтированной стоимости, о величине их дисконтированной стоимости, о примененных способах дисконтирования.

Качественный аудит от “АКАДЕМИИ УСПЕШНОГО БИЗНЕСА”

6. Займы (кредиты) полученные

В соответствии с п. 17 ПБУ 15/2008 в пояснениях необходимо отразить следующую информацию:

– о суммах процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционных активов;

– величине, видах, сроках погашения выданных векселей, выпущенных и проданных облигаций;

– сроках погашения займов (кредитов);

– суммах дохода от временного использования средств полученного займа (кредита) в качестве долгосрочных и (или) краткосрочных финансовых вложений, в том числе учтенных при уменьшении расходов по займам, связанных с приобретением, сооружением и (или) изготовлением инвестиционного актива;

– суммах включенных в стоимость инвестиционного актива процентов, причитающихся к оплате заимодавцу (кредитору), по займам, взятым на цели, не связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива.

Если организация привлекает займы и кредиты на экологическую деятельность, то информацию о таких заемных средствах следует раскрывать отдельно (Письмо Минфина России N ПЗ-7/2011 “О бухгалтерском учете, формировании и раскрытии бухгалтерской отчетности информации об экологической деятельности организации”). В частности, при раскрытии в бухгалтерской отчетности информации о суммах процентов, причитающихся к оплате заимодавцу (кредитору), подлежащих включению в стоимость инвестиционных активов, дополнительно раскрывается информация об указанных расходах в рамках проектов, связанных с экологической деятельностью.

Кроме того, отдельно раскрывается информация о займах и кредитах, полученных на инновации и модернизацию производства (Информация Минфина России N ПЗ-8/2011 “О формировании в бухгалтерском учете и раскрытии в бухгалтерской отчетности организации информации об инновациях и модернизации производства”).

В случае неисполнения или неполного исполнения заимодавцем договора займа (кредитного договора) организация-заемщик раскрывает в пояснениях к балансу и отчету о финансовых результатах информацию о суммах займов (кредитов), недополученных по сравнению с условиями договора займа (кредитного договора) (п. 18 ПБУ 15/2008).

7. Информация об оценочных значениях

В пояснениях к балансу и отчету о финансовых результатах организация должна раскрывать следующую информацию об изменении оценочного значения (п. 6 ПБУ 21/2008):

– содержание изменения, повлиявшего на бухгалтерскую отчетность за данный отчетный период;

– содержание изменения, которое повлияет на бухгалтерскую отчетность за будущие периоды, за исключением случаев, когда оценить влияние изменения на бухгалтерскую отчетность за будущие периоды невозможно. Факт невозможности такой оценки также подлежит раскрытию.

8. Учет расчетов по налогу на прибыль

В пояснениях к балансу и отчету о финансовых результатах за 2019 г. раскрываются следующие данные (п. 25 ПБУ 18/02):

– условный расход (доход) по налогу на прибыль;

– постоянные и временные разницы, возникшие в отчетном периоде и повлекшие за собой корректирование условного расхода (дохода) по налогу на прибыль в целях определения текущего налога на прибыль;

– постоянные и временные разницы, возникшие в прошлых отчетных периодах, но повлекшие корректирование условного расхода (дохода) по налогу на прибыль отчетного периода;

– суммы постоянного налогового актива (обязательства), отложенного налогового актива и обязательства;

– причины изменений применяемых налоговых ставок по сравнению с предыдущим отчетным периодом;

– суммы отложенного налогового актива и обязательства, списанные в связи с выбытием актива (продажей, передачей на безвозмездной основе или ликвидацией) или вида обязательства.

Пунктом 19 ПБУ 18/02 организациям разрешено при составлении бухгалтерской отчетности отражать в бухгалтерском балансе сальдированную (свернутую) сумму отложенного налогового актива и отложенного налогового обязательства, кроме случаев, когда законодательством Российской Федерации о налогах и сборах предусмотрено раздельное формирование налоговой базы.

Если организация решила воспользоваться п. 19 и отражать в балансе сальдированную сумму ОНА и ОНО, то этот момент необходимо раскрыть в пояснительной записке.

Так как ПБУ 18/02 менялось с 2020 г., то в отчетности за 2020 г. необходимо раскрыть следующие показатели:

а) отложенный налог на прибыль, обусловленный:

– возникновением (погашением) временных разниц в отчетном периоде;

– изменениями правил налогообложения, изменениями применяемых налоговых ставок;

– признанием (списанием) отложенных налоговых активов в связи с изменением вероятности того, что организация получит налогооблагаемую прибыль в последующих отчетных периодах;

б) величины, объясняющие взаимосвязь между расходом (доходом) по налогу на прибыль и показателем прибыли (убытка) до налогообложения, в том числе:

– применяемые налоговые ставки;

– условный расход (условный доход) по налогу на прибыль;

– постоянный налоговый расход (доход);

в) иная информация, необходимая пользователям для понимания характера показателей, связанных с налогом на прибыль организаций.

9. Сведения о связанных сторонах

Если в отчетном периоде организация, составляющая бухгалтерскую отчетность, проводила операции со связанными сторонами, то в пояснениях по каждой связанной стороне раскрывается как минимум следующая информация (п. 10 ПБУ 11/2008):

– характер отношений с такими лицами;

– виды операций;

– объем операций каждого вида (в абсолютном или относительном выражении);

– стоимостные показатели по не завершенным на конец отчетного периода операциям;

– условия и сроки проведения (завершения) расчетов по операциям, а также форма расчетов;

– величина образованных резервов по сомнительным долгам на конец отчетного периода;

– величина списанной дебиторской задолженности, по которой срок исковой давности истек, других долгов, нереальных ко взысканию, в том числе за счет резерва по сомнительным долгам.

Показатели, отражающие аналогичные по характеру отношения и операции со связанными сторонами, могут быть сгруппированы, за исключением случаев, когда обособленное раскрытие их необходимо для понимания влияния операций со связанными сторонами на бухгалтерскую отчетность организации, составляющей бухгалтерскую отчетность.

Указанная выше информация должна раскрываться отдельно для каждой из следующих групп связанных сторон (п. 11 ПБУ 11/2008):

– основного хозяйственного общества (товарищества);

– дочерних хозяйственных обществ;

– преобладающих (участвующих) хозяйственных обществ;

– зависимых хозяйственных обществ;

– участников совместной деятельности;

– основного управленческого персонала организации <*>;

– других связанных сторон.

——————————–

<*> Под основным управленческим персоналом организации понимаются руководители (генеральный директор, иные лица, осуществляющие полномочия единоличного исполнительного органа организации), их заместители, члены коллегиального исполнительного органа, члены совета директоров (наблюдательного совета) или иного коллегиального органа управления организации, а также иные должностные лица, наделенные полномочиями и ответственностью в вопросах планирования, руководства и контроля над деятельностью организации.

В отношении основного управленческого персонала в пояснениях необходимо раскрыть сведения о следующих видах вознаграждений (п. 12 ПБУ 11/2008):

– краткосрочных – суммах, подлежащих выплате в течение отчетного периода и 12 месяцев после отчетной даты (оплата труда за отчетный период, начисленные на нее налоги и иные обязательные платежи в соответствующие бюджеты и внебюджетные фонды, ежегодный оплачиваемый отпуск за работу в отчетном периоде, оплата организацией лечения, медицинского обслуживания, коммунальных услуг и тому подобные платежи в пользу основного управленческого персонала);

– долгосрочных – суммах, подлежащих выплате по истечении 12 месяцев после отчетной даты. В эту группу входят, в частности, вознаграждения:

а) по окончании трудовой деятельности (платежи (взносы) организации, составляющей бухгалтерскую отчетность, по договорам добровольного страхования (договорам негосударственного пенсионного обеспечения), заключенным в пользу основного управленческого персонала со страховыми организациями (негосударственными пенсионными фондами), и иные платежи, обеспечивающие выплаты пенсий и другие социальные гарантии основному управленческому персоналу по окончании трудовой деятельности);

б) опционы эмитента, акции, паи, доли участия в уставном (складочном) капитале и выплаты на их основе.

В Информации Минфина России от 02.06.2010 N ПЗ-6/2010, размещенном на официальном сайте Минфина России www.minfin.ru (Обобщение практики применения законодательства), даны рекомендации по раскрытию в бухгалтерской отчетности государственных корпораций, федеральных государственных унитарных предприятий, открытых акционерных обществ с преобладающим государственным участием, получающих различные виды государственной поддержки, информации о вознаграждениях руководящего состава.

Хотя эти рекомендации адресованы исключительно компаниям с государственным участием, ими можно руководствоваться и всем остальным организациям.

Согласно рекомендациям Минфина в составе информации о размерах вознаграждений, выплачиваемых основному управленческому персоналу, и о каждом из перечисленных в п. 12 ПБУ 11/2008 видов выплат организацией должна раскрываться следующая дополнительная информация:

– о выплате вознаграждений (премий, бонусов, опционов на акции и иных стимулирующих выплат, например единовременных выплат материальной помощи к отпуску, не предусмотренных коллективным (трудовым) договором и положением о премировании либо выплачиваемых за счет средств специального назначения или целевых поступлений, выплат и вознаграждений в виде полной или частичной оплаты товаров (работ, услуг, имущественных или иных прав), в том числе коммунальных услуг, питания (чая, кофе), отдыха, оплаты страховых взносов по договорам добровольного страхования, обучения в личных интересах) по каждой категории основного управленческого персонала;

– среднемесячном размере оплаты труда работников организации и его соотношении со среднемесячной оплатой труда основного управленческого персонала;

– соотношении в уровнях оплаты труда 10% работников с наиболее низкой оплатой труда и 10% с самой высокой и о соотношении среднемесячной оплаты труда с учетом иных вознаграждений работников организации и основного управленческого персонала;

– доле управленческих расходов в общей структуре расходов организации;

– сокращении размеров вознаграждений (премий, бонусов, опционов на акции и иных стимулирующих выплат) основного управленческого персонала, в том числе об отказе от выплат вознаграждений.

Построение аналитического учета должно обеспечивать формирование перечисленной и иной дополнительной информации, определяемой организацией.

Обратите внимание! Описанную выше информацию необходимо раскрывать и о бенефициарах организации. Такая обязанность возникла еще в 2017 году. В соответствии с пунктом 7 статьи 6.1 Федерального закона от 07.08.2001 N 115-ФЗ, информация о бенефициарных владельцах юридического лица раскрывается в его отчетности.

10. События после отчетной даты

В пояснениях следует раскрывать информацию о событиях, произошедших в период после окончания отчетного периода до момента завершения подготовки годовой отчетности, свидетельствующих о возникших после отчетной даты хозяйственных условиях, в которых организация ведет свою деятельность. Эта информация должна включать краткое описание характера события после отчетной даты и оценку его последствий в денежном выражении. Если невозможно оценить последствия события после отчетной даты в денежном выражении, то в пояснениях следует это указать (п. 11 ПБУ 7/98).

К событиям после отчетной даты, которые необходимо отразить в пояснениях, в частности, относятся:

– дивиденды, рекомендованные или объявленные в установленном порядке по результатам работы за отчетный год;

– принятие решения о реорганизации;

– приобретение предприятия как имущественного комплекса;

– реконструкция или планируемая реконструкция;

– принятие решения об эмиссии акций и иных ценных бумаг;

– крупная сделка, связанная с приобретением и выбытием основных средств и финансовых вложений;

– пожар, авария, стихийное бедствие или другая чрезвычайная ситуация, в результате которой уничтожена значительная часть активов;

– прекращение существенной части основной деятельности, если это нельзя было предвидеть по состоянию на отчетную дату;

– существенное снижение стоимости основных средств, если это снижение имело место после отчетной даты;

– непрогнозируемое изменение курсов иностранных валют после отчетной даты;

– действия органов государственной власти (национализация и т.п.).

11. Оценочные обязательства, условные обязательства и условные активы

Оценочные обязательства

отражаются на счете учета резервов предстоящих расходов (счет 96). При

признании оценочного обязательства в зависимости от его характера

величина оценочного обязательства относится на расходы по обычным видам

деятельности или на прочие расходы либо включается в стоимость актива.

Информация об остатках по счету 96 (об оценочных обязательствах) отражается в бухгалтерском балансе в разд. IV “Долгосрочные обязательства” и V “Краткосрочные обязательства”.

По каждому признанному в бухгалтерском

учете оценочному обязательству в отчетности необходимо раскрыть в

случае существенности как минимум следующую информацию (п. 24 ПБУ 8/2010):

а) величину, по которой оценочное обязательство отражено в бухгалтерском балансе, на начало и конец отчетного периода;

б) сумму оценочного обязательства, признанную в отчетном периоде;

в) сумму оценочного обязательства,

списанную в счет отражения затрат или признания кредиторской

задолженности в отчетном периоде;

г) списанную в отчетном периоде сумму

оценочного обязательства в связи с ее избыточностью или прекращением

выполнения условий признания оценочного обязательства;

д) увеличение величины оценочного обязательства в связи с ростом его приведенной стоимости за отчетный период (проценты);

е) характер обязательства и ожидаемый срок его исполнения;

ж) неопределенности, существующие в отношении срока исполнения и (или) величины оценочного обязательства;

з) ожидаемые суммы встречных

требований или суммы требований к третьим лицам в возмещение расходов,

которые организация понесет при исполнении обязательства, а также

активы, признанные по таким требованиям в соответствии с п. 19 ПБУ 8/2010.

Всю эту информацию можно отразить в таблице 7 типовой формы пояснений к балансу (см. с. 234), дополнив ее необходимыми текстовыми комментариями.

Помимо оценочных обязательств, которые отражаются на счете 96, ПБУ 8/2010 обязывает организацию признавать условные обязательства и условные активы.

Никаких проводок в связи с признанием

условных обязательств (активов) делать не нужно. Информация о них

отражается только в пояснениях к бухгалтерской отчетности.

Условное обязательство

возникает у организации вследствие прошлых событий ее хозяйственной

жизни, когда существование у организации обязательства на отчетную дату

зависит от наступления (ненаступления) одного или нескольких будущих

неопределенных событий, не контролируемых организацией (п. 9 ПБУ 8/2010).

По каждому условному обязательству в бухгалтерской отчетности раскрывается как минимум следующая информация:

а) характер условного обязательства;

б) оценочное значение или диапазон оценочных значений условного обязательства, если они поддаются определению;

в) неопределенности, существующие в отношении срока исполнения и (или) величины обязательства;

г) возможность поступлений в

результате встречных требований или требований к третьим лицам в

возмещение расходов, которые организация понесет при исполнении

обязательства.

В случае если по состоянию на отчетную

дату уменьшение экономических выгод организации вследствие условного

обязательства является маловероятным, организация может не раскрывать

указанную информацию.