Когда налоговая просит пояснения по представленному отчету по НДС

Условия, касающиеся дачи налоговикам пояснений к декларации по НДС, изложены в п. 3 ст. 88 НК РФ. После того как плательщик НДС представил в свою ИФНС декларацию, сотрудники налоговой в обязательном порядке проводят камеральную проверку документа. И если в ходе нее у них возникают вопросы, плательщику, подавшему декларацию, направляется запрос на разъяснение неясных налоговикам моментов.

ВНИМАНИЕ! ФНС утвердила очередные изменения в форму декларации по НДС (приказом ФНС от 12.12.2022 № ЕД-7-3/[email protected]). Сдать отчет по этой форме впервые нужно было за 1 квартал 2023 года. Об изменениях в формуляре читайте здесь.

Основные случаи, когда запрос на разъяснения по декларации точно будет направлен плательщику, такие:

- если в декларации обнаружены ошибки (например, несоответствие контрольных значений);

- если данные декларации не совпадают с информацией, имеющейся у налогового органа по данному плательщику (например, у налоговиков есть данные встречных проверок с контрагентами плательщика, по которым выходит одна сумма оборотов, а в представленном плательщиком расчете указана другая);

- по итогам представленной декларации получается сумма НДС к вычету (возврату) из бюджета;

- при подаче уточненной декларации уточненная сумма НДС к уплате в бюджет меньше, чем была в исходном расчете.

Возможны и другие варианты, кроме перечисленных. Однако все они объединены в логические группы, которым присвоен определенный код.

Что такое код ошибки в запросе ФНС

Кодировку и разбивку групп возможных ошибок представим в таблице.

|

Код |

Суть замечания |

Пример ситуации |

|

1 |

Несовпадение данных декларации плательщика с данными декларации его контрагента |

Контрагент, расчеты с которым учтены в вашей декларации, сдал за тот же период нулевой отчет или не сдал его вовсе |

|

2 |

Расхождения между данными из налоговых регистров — книги покупок (раздел 8) и книги продаж (раздел 9) |

Типичная ситуация — принятие к вычету НДС с авансов полученных, уплата налога по которым прошла в более ранних периодах |

|

3 |

Расхождения между данными из журналов счетов-фактур полученных (раздел 11) и выданных (раздел 10) |

У посредника учтен счет-фактура на всю сумму по посреднической сделке |

|

4 |

Прочие расхождения и неточности |

Например, нестыковка показателей в графах декларации. В таком случае, как правило, при указании кода 4 рядом в скобках указываются координаты места декларации, в котором имеется неясность |

|

5 |

Ошибки в датах счетов-фактур в разделах 8–12 |

Не указана дата счета-фактуры или указанная дата счета-фактуры превышает отчетный период, за который представлена декларация |

|

6 |

Вычет НДС просрочен |

Вы заявили вычет за пределами трех лет |

|

7 |

Вами заявлен вычет НДС на основании счета-фактуры, составленного до даты госрегистрации |

– |

|

8 |

Некорректное указание в разделах 8–12 кода вида операции |

Подробнее о кодах см. здесь. |

|

9 |

Допущены ошибки при аннулировании записей в разделе 9 |

Сумма НДС, указанная с отрицательным значением, превышает сумму НДС, указанную в записи по счету-фактуре, подлежащему аннулированию, либо отсутствует запись по счету-фактуре, подлежащая аннулированию |

Указание кода ошибки должно помочь плательщику разобраться в том, что же именно не понравилось налоговой в его декларации, а также дать максимально соответствующие ситуации разъяснения.

Как и в какой срок нужно отправить пояснения по НДС по запросу налоговиков

В ст. 88 НК РФ указано, что затребованные налоговиками пояснения по отчетности следует подавать в срок не позднее 5 рабочих дней. Вместе с тем в налоговом законодательстве не конкретизируется, что считать отправным моментом для отсчета этих 5 дней.

По нормам п. 5 ст. 174 НК РФ практически все плательщики НДС сдают декларации в электронном виде.

ВАЖНО! Если декларация сдана по электронным каналам связи, то и дальнейшее взаимодействие налоговых органов с плательщиком должно происходить так же. Об этом сказано в приказе ФНС от 16.07.2020 № ЕД-7-2/[email protected]

То есть запросы на пояснения к декларациям тоже должны быть направлены в электронном виде.

При этом в п. 5.1 ст. 23 НК РФ сказано, что в случае, когда налоговая направляет в адрес плательщика электронный документ (запрос), налогоплательщик подтверждает получение отправкой квитанции о его приеме. Отправить квитанцию следует в течение 6 дней с момента получения документа от налоговой.

То есть если считать отправку квитанции подтверждением получения, можно предположить, что срок в 5 дней начинает течь с момента отправки такой квитанции. Иначе выходит, что пояснения надо представить раньше, чем квитанцию, подтверждающую получение запроса на эти пояснения.

Вместе с тем в письме ФНС от 06.11.2015 № ЕД-4-15/19395 сказано, что 5 дней на подготовку пояснений следует отсчитывать со дня получения запроса. Напомним, что в соответствии с п. 4 ст. 31 НК РФ днем получения запроса считается день, следующий за днем размещения запроса в электронном доступе для плательщика (например, в личном кабинете плательщика на сайте ФНС).

Таким образом, вопрос, с какого момента начинать отсчет дней для представления пояснений после запроса налоговой, законодательно четко не определен. Если запрос пришел в электронном виде, рекомендуем при определении сроков опираться на разъяснения ФНС, а именно: отсчитывать 5 рабочих дней с рабочего дня, следующего за тем, когда на вашем электронном ресурсе появилось соответствующее сообщение от ИФНС.

ВАЖНО! В соответствии со ст. 129.1 НК РФ штраф за непредставленные или представленные не вовремя пояснения составляет 5 000 руб. при первом нарушении в течение года и 20 000 руб. — при повторном.

В каком формате нужно подать пояснения

Сразу уточним, что ответ на запрос налоговой о даче пояснений к декларации по НДС может быть в 2 вариантах:

- Вариант 1. Если в декларации изначально была допущена ошибка при заполнении, которая повлияла на величину НДС к уплате, то в ответ на запрос ИФНС следует подать уточненную декларацию.

Подробно об этом прочтите в статье «Как сделать уточненную декларацию по НДС в 2023 году?».

- Вариант 2. Если данные в декларации изменяться не будут, но их необходимо расшифровать для налоговиков, надо формировать пояснения и направлять их в налоговую.

Грамотно составить пояснения к декларации по НДС вам помогут эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Формат пояснений по НДС — только электронный (в отличие от пояснений по другим налогам, которые могут подаваться как в электронном, так и в бумажном виде). Обязательный электронный формат этого документа установлен приказом ФНС от 16.12.2016 № ММВ-7-15/[email protected]. Документ представляет собой набор электронных таблиц, которые следует заполнить плательщику по каждой вызвавшей вопросы цифре декларации.

Форма пояснений к декларации по НДС: образец

Поскольку сейчас пояснения по НДС должны представляться строго по электронным каналам связи по форме, установленной ФНС, образцы бумажных пояснений, представленные ранее на профсайтах в интернете, потеряли свою актуальность.

Возможность подготовить электронные пояснения в нужном формате реализована в программе «Налогоплательщик ЮЛ».

Подробнее смотрите тут.

Кроме того, если вы пользуетесь услугами операторов электронного документооборота, то они тоже позволяют отправить пояснения. Например, если ФНС направляет запрос через «Контур», к сообщению присоединяется xml-файл, используя который можно сформировать ответ налоговой. Для уточнения, как отвечать налоговой, обращайтесь к оператору, через чью систему вы получили запрос.

Реализована эта возможность в «1С». Форму пояснений в 8-ке следует искать так: Справочники — Отчетность по НДС — Уточнение показателей декларации — Представление пояснений по требованию налогового органа.

Какие документы надо прилагать к пояснениям

Форма пояснений не предполагает представления вместе с ней дополнительных документов (копий). Таблицы разработаны таким образом, что при их корректном заполнении налоговикам будет видна вся необходимая им информация:

- сведения из первичных учетных документов (счетов-фактур);

- реквизиты первичных документов;

- данные из налоговых регистров — книги продаж и книги покупок;

- суммы выявленных расхождений в соотнесении с первичкой и регистрами;

- суммы сделанных корректировок;

- комментарии плательщика по расхождениям.

Таким образом, представлять вместе с пояснениями документацию не нужно. Однако следует иметь в виду, что в отдельных случаях в ходе проверки налоговая вправе затребовать и документы.

О документальных налоговых проверках есть много интересного здесь.

Пояснения представлены: как узнать о результатах

После отправки пояснений в ИФНС у налогоплательщиков возникают вопросы:

- Как подтвердить факт того, что налоговая получила пояснения?

- Как узнать результаты рассмотрения пояснений?

Ответ на первый вопрос связан с системой отправки пояснений по электронным каналам связи. При получении документа налоговой налогоплательщику приходит электронное же уведомление об этом, заверенное электронной подписью уполномоченного лица. Либо, если пояснения не приняты, придет таким же образом оформленный отказ. Отказ возможен только в одном случае — если пояснения направлены в неверном формате.

Что же касается результатов проверки пояснений в налоговой, то действующими нормами закона не предусматривается обязанность ИФНС специально информировать плательщиков об итогах рассмотрения их пояснений.

Так что о результатах можно будет узнать только косвенными способами:

- Провести сверку с налоговой через некоторое время после подачи уточнений и пояснений. Если начисления на лицевом счете будут совпадать с уточненными (разъясненными) данными, значит, пояснения «прошли».

- Получить повторный запрос на пояснения или постановление о документальной проверке. Из чего можно будет сделать вывод, что представленные пояснения «не прошли».

- Также остается вариант связаться с исполнителем, направившим запрос. Однако на сегодняшний день данный способ может себя не оправдать. С одной стороны, порядок работы самих ИФНС направлен на то, чтобы минимизировать личное общение между сотрудниками ИФНС и плательщиками. С другой стороны, как мы уже отмечали выше, сотрудник, до которого вы дозвонитесь, имеет право отказаться информировать вас о результатах проверки.

Итоги

Сейчас действует порядок подачи пояснений по НДС, установленный приказом ФНС от 16.12.2016 № ММВ-7-15/[email protected] Согласно данному порядку и требованиям НК пояснения подаются строго в электронном виде. Пояснения создаются путем заполнения таблиц по установленным ФНС формам и формату.

Приводим ответы на вопросы бухгалтеров по составлению пояснений для ИФНС.

В какой форме предоставляются пояснения на требования налоговой инспекции по камеральной проверке декларации по НДС?

Налогоплательщики, на которых НК РФ возложена обязанность представлять декларацию по НДС в электронной форме, при проведении камеральной налоговой проверки декларации представляют пояснения, предусмотренные п. 3 ст. 88 НК РФ, в электронной форме по ТКС через оператора ЭДО по формату, утвержденному ФНС (Приказ от 16.12.2016 № ММВ-7-15/682@).

При представлении пояснений на бумажном носителе они не считаются представленными (Письмо Минфина России от 22.07.2019 № 03-02-08/54231).

Можно ли ответить на требование налоговиков письмом в произвольной форме по ТКС с указанием, что это ответ на конкретное требование?

Налогоплательщик представляет пояснения в электронной форме по ТКС по специальному формату, установленному ФНС в Приказе № ММВ-7-15/682@. Формализованным ответом на требование налогового органа считается ответ, содержащий документы в формате .xml. В противном случае пояснения не будут считаться представленными.

Все про налоговые проверки – в легендарном курсе “Клерка”.

Обучение проводит эксперт по вопросам налоговой и корпоративной безопасности бизнеса, бывший сотрудник ОБЭП Иван Кузнецов.

За месяц научитесь выстраивать защиту при угрозе уголовного дела, защищаться при допросе, инвентаризации, осмотре, выемке и определять законность действий налоговиков и полиции при проверках.

Посмотреть бесплатный урок из курса

По желанию вместе с пояснениями по утвержденному формату можно отправить в неформализованном виде дополнительную информацию с темой письма, например: «Дополнение к ответу на требование от… №…».

Неформализованные документы представляются в виде скан-образов в форматах .tif, .jpg, .pdf или .png (таблица 4.10 к Приказу ФНС России от 18.01.2017 № ММВ-7-6/16@, пп. 4, 5 приложения к Письму ФНС России от 03.12.2018 № ЕД-4-15/23367@).

В течение какого времени представляется пояснение на требование инспекции, проводившей камеральную проверку декларации по НДС?

Пояснения в ответ на полученное от налогового органа требование представляются в течение пяти рабочих дней со дня получения требования (п. 3 ст. 88 НК РФ).

В некоторых случаях налоговый орган при направлении требования о представлении пояснений использует формы, приведенные в приложениях 2.1 — 2.9 к Рекомендациям по проведению камеральных налоговых проверок (абз. 9 п. 2.7 рекомендаций). Такое наблюдается, в частности, если выявленные ошибки и (или) противоречия между сведениями, содержащимися в представленных документах, либо несоответствия между сведениями налогоплательщика с имеющимися у налогового органа свидетельствуют:

— о занижении подлежащей уплате в бюджет суммы НДС;

— о завышении заявленной к возмещению суммы НДС.

Налогоплательщику, получившему подобное требование, необходимо передать налоговому органу в электронной форме по ТКС через оператора ЭДО квитанцию о приеме документов в течение шести дней со дня их отправки налоговым органом (абз. 2 п. 5.1 ст. 23 НК РФ).

Со дня, следующего за днем отправки в налоговый орган квитанции о приеме требования о представлении документов, начинается пятидневный срок для представления пояснений или внесения соответствующих исправлений (абз. 1 п. 3 ст. 88, п. 2 ст. 6.1 НК РФ).

Как составить пояснения к декларации по НДС по требованию налогового органа?

Пояснения составляются по той форме, которую налоговый орган запросил в требовании (п. 3, 6 ст. 88 НК РФ, приложение 4 к Приказу ФНС России от 07.11.2018 № ММВ-7-2/628@).

Вправе ли налогоплательщик не отвечать на требование о представлении пояснений, в котором отсутствует указание на конкретные противоречия, выявленные в ходе «камералки» декларации по НДС?

Требование о представлении пояснений, в котором не указаны причины его направления, может расцениваться как направленное при отсутствии установленных НК РФ оснований. Кроме того, оно лишает налогоплательщика возможности исполнить его по существу, что также является нарушением прав налогоплательщика (пп. 7 п. 1 ст. 21 НК РФ).

Следовательно, налогоплательщик вправе не выполнять неправомерные акты и требования налоговых органов, не соответствующие НК РФ (пп. 11 п. 1 ст. 21 НК РФ).

Поскольку за непредставление в пятидневный срок пояснений, истребованных в порядке п. 3 ст. 88 НК РФ в рамках камеральной налоговой проверки декларации, предусмотрен штраф по ст. 129.1 НК РФ, налогоплательщик (при указанных обстоятельствах) может:

— направить по установленному ФНС формату пояснения, в которых, например, будет указано, что налоговая декларация заполнена им в соответствии с требованиями гл. 21 НК РФ и данными налогового учета; в связи с отсутствием указания в требовании конкретных противоречий, выявленных камеральной проверкой, не представляется возможным проанализировать причины расхождений и представить соответствующие пояснения;

— не исполнять требование на основании пп. 11 п. 1 ст. 21 НК РФ.

Однако в последнем случае не исключено, что налоговый орган вынесет решение о привлечении к ответственности за непредставление пояснений со всеми вытекающими отсюда последствиями.

Как расшифровать код возможной ошибки, указанный (справочно) в перечне операций, по которым установлены расхождения?

Коды ошибок перечислены в Письме ФНС России от 03.12.2018 № ЕД-4-15/23367@. Приведем их в таблице.

|

Код возможной ошибки |

Расшифровка кода |

|

1 |

Либо либо: — запись об операции отсутствует в декларации контрагента по НДС; — контрагент не представил декларацию по НДС за аналогичный отчетный период; |

|

— контрагент представил налоговую декларацию с нулевыми показателями; — допущенные ошибки не позволяют идентифицировать запись о счете-фактуре и, соответственно, сопоставить ее с контрагентом |

|

|

2 |

Не соответствуют друг другу данные об операции в разд. 8 и 9 (сведения из книг покупок и продаж), приложениях 1 к указанным разделам (сведения из дополнительных листов книг покупок и продаж), например, при принятии к вычету суммы «авансового» НДС |

|

3 |

Не соответствуют друг другу данные об операции в разд. 10 и 11 (сведения из журналов учета выставленных и полученных счетов-фактур), например, при отражении посреднических операций или операций по или договорам транспортной экспедиции |

|

4 |

Возможно, допущена ошибка в какой-либо графе (номер графы с предполагаемой ошибкой приводится в скобках) |

|

5 |

В разделах 8 — 12 не указана дата счета-фактуры или указанная дата превышает отчетный период, за который представлена декларация по НДС |

|

6 |

В разделе 8 (приложении 1 к разделу) заявлен вычет по НДС в налоговых периодах за пределами трех лет |

|

7 |

В разделе 8 (приложение 1 к разделу) заявлен вычет по НДС на основании счета-фактуры, составленного до даты государственной регистрации |

|

8 |

В разделах 8 — 12 некорректно указан код вида операции |

|

9 |

Допущены ошибки при аннулировании записей в разд. 9 (приложение 1 к разделу), а именно сумма НДС, указанная с отрицательным значением, превышает сумму НДС, отраженную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует запись по счету-фактуре, подлежащая аннулированию |

Как составить пояснения по указанным в требовании инспекции расхождениям, если в ходе изучения записей налогоплательщик не выявил ошибок?

Если декларация заполнена правильно, в пояснениях нужно указать, что в ней нет ошибок, противоречий и несоответствий, а также оснований для подачи уточненной налоговой декларации.

Следует также пояснить причины расхождений, на которые указал налоговый орган, и почему таковые не являются ошибкой.

При представлении пояснений в адрес налогового органа налогоплательщик вправе дополнительно подать документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (п. 4 ст. 88 НК РФ).

Как составить пояснения, если в ходе изучения записей, внесенных в требование налогового органа, налогоплательщик выявил ошибки, которые не привели к занижению суммы НДС?

В пояснениях нужно отразить причины возникновения ошибок и правильные данные. Вместо пояснений налогоплательщик может подать уточненную декларацию по НДС (п. 1 ст. 81, п. 3 ст. 88 НК РФ).

Вместе с тем ФНС в п. 4 Письма № ЕД-4-15/23367@ рекомендует представить и пояснения, и «уточненку», но право выбора остается за налогоплательщиком.

Как составить пояснения, если при изучении указанных в требовании записей налогоплательщик выявил ошибки, приведшие к занижению суммы НДС?

В подобной ситуации налогоплательщик обязан сдать уточненную декларацию по НДС с корректными данными.

Пояснения можно представить, но это не обязательно (п. 1 ст. 81, п. 3 ст. 88 НК РФ).

Как составить пояснения к декларации по НДС по льготируемым операциям?

Рекомендуется составлять пояснения к льготируемым операциям в виде реестра документов, которые подтверждают льготы по НДС. Такой реестр приведен в приложении 1 к Письму ФНС России от 26.01.2017 № ЕД-4-15/1281@. К реестру также прикладывают перечень и формы типовых договоров, которые используются в льготных операциях.

Форма требования о представлении пояснений на основании п. 6 ст. 88 НК РФ содержится в приложении к Письму ФНС России от 05.06.2017 № ЕД-4-15/10574.

Вместе с тем можно подавать пояснения в любом другом виде, однако они будут иметь меньшее преимущество по сравнению с реестром.

В какой срок нужно подавать пояснения, подтверждающие льготы по НДС?

Пояснения (в виде реестра либо в другом виде) к льготируемым операциям подают в течение пяти рабочих дней с даты получения требования

Как составить пояснение по факту высокого удельного веса вычетов по НДС?

В соответствии с нормативом, утвержденным Приказом ФНС России от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок» (п. 3), налоговый вычет по НДС не должен превышать 89 % от начисленных сумм НДС за 12 месяцев.

Налоговый орган определяет этот показатель на основании данных, указанных в декларациях за последние налоговые периоды (четыре квартала). В этой связи налогоплательщику целесообразно ежеквартально определять долю вычетов за четыре последних оконченных квартала.

В дополнение к установленному нормативу налогоплательщики могут обращаться к статистическим данным. В зависимости от региона среднюю долю вычетов по НДС от суммы налога, исчисленной по налогооблагаемым объектам, можно получить на основе информации, публикуемой ежеквартально на сайте ФНС в разделе «Иные функции ФНС» («Статистика и аналитика» / «Данные по формам статистической налоговой отчетности» / «Отчет о структуре начисления налога на добавленную стоимость»).

По данным НДС-декларации показатель своей доли (Д) в общем случае можно определить следующим образом:

Д = Показатель строки 190 разд. 3 / Показатель строки 118 разд. 3.

Если доля вычетов налогоплательщика превышает установленные значения, его деятельностью заинтересуются налоговики. Возможно, для начала они попросят соответствующие пояснения. И если таковые имеют объективный характер, есть вероятность снижения риска включения налогоплательщика в план выездных налоговых проверок.

Пояснения о доле вычетов по НДС составляются в произвольном виде. В них нужно указать обстоятельства, в связи с которыми НДС-вычеты оказались значительными. При необходимости к пояснениям можно приложить копии первичных документов, выписки из регистров бухгалтерского и налогового учета.

В качестве примера приведем образец ответа на подобный запрос налогового органа.

Руководителю

ИФНС _____________________

___________________________

от ООО «Фортуна»

ОГРН 1097712345678,

ИНН 7727090750, КПП 772701001

Адрес: _________________________

Исх. № __________ от ____________

На № __________ от ____________

Пояснения

по факту высокого удельного веса налоговых вычетов по НДС

В ответ на Ваше информационное письмо о проведении анализа налоговой отчетности по НДС за I — IV кварталы 2019 года в целях самостоятельной проверки правильности формирования налоговой базы и выявления причин высокого удельного веса налоговых вычетов по НДС сообщаем следующее.

Обществом с ограниченной ответственностью «Фортуна» проведен анализ налоговых деклараций по НДС за I — IV кварталы 2019 года. По итогам проведенного анализа факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению сумм данного налога, подлежащих уплате в бюджет, в представленных за указанные периоды налоговых декларациях не выявлены.

В связи с этим нет оснований для представления уточненных налоговых деклараций по НДС.

Что касается высокого удельного веса вычетов, он объясняется следующими объективными обстоятельствами.

1. За налоговые периоды 2019 года спрос покупателей на товары, продаваемые Обществом, снизился и, соответственно, снизился объем продаж на 15 % по сравнению с предыдущим годом (отчеты отдела сбыта от 05.04.2019, от 05.07.2019, от 02.10.2019 и от 10.01.2020).

2. За тот же период цены поставщиков, у которых Общество приобретает продукцию, выросли в среднем на 12 % (отчеты отдела снабжения от 05.04.2019, от 05.07.2019, от 02.10.2019 и от 10.01.2020). В связи с этим выросла сумма НДС, принятого к вычету.

В настоящее время Общество с ограниченной ответственностью «Фортуна» предпринимает следующие меры по увеличению выручки от реализации и уменьшению затрат на приобретение товаров:

— поиск новых поставщиков, реализующих продукцию по более низким ценам;

— изменение ассортимента продаваемой продукции;

— расширение рынка сбыта (подробнее см. план маркетинга и продаж от 09.01.2020 № 1).

Приложения:

1. Отчеты отдела сбыта от 05.04.2019, от 05.07.2019, от 02.10.2019 и от 10.01.2020.

2. Отчеты отдела снабжения от 05.04.2019, от 05.07.2019, от 02.10.2019 и от 10.01.2020.

3. План маркетинга и продаж от 09.01.2020 № 1.

|

Генеральный директор |

Яковлева |

/И. К. Яковлева/ |

Как составить пояснения на требование налогового органа о причинах расхождений в декларации по НДС (несоответствие счетов-фактур в книге покупок налогоплательщика, отраженных в базе «АСК НДС-2», счетам-фактурам контрагента, отраженным в книге продаж)?

Перенос вычета НДС на будущие периоды предусмотрен п. 1.1 ст. 172 НК РФ.

На требование налогового органа о представлении пояснений при выявлении несоответствия счетов-фактур в книге покупок покупателя с данными, отраженными в книге продаж продавца, можно представить следующий ответ.

Ответ на требование №_______ от ____________

о причинах расхождений в налоговой декларации по НДС

Общество с ограниченной ответственностью «Фортуна» в ответ на Ваше сообщение (с требованием представления) № ___ от ______ поясняет следующее.

Сумма налога и вычетов в декларации за IV квартал 2019 года указана верно: по строке 190 раздела 3 сумма вычетов составила 4 320 000 руб.

Расхождения с данными контрагента Общества возникли из-за переноса вычета по НДС в сумме 650 000 руб. с IV квартала 2019 года

на I квартал 2020 года.

Общество пользуется правом, предоставленным п. 1.1 ст. 172 НК РФ.

Легко работайте с НДС в Контур.Бухгалтерии

Система сделает предрасчет НДС и укажет на недостающие документы, заполнит декларацию, проверит перед отправкой.

Попробовать бесплатно

Запрос на пояснения или уточненку по НДС налоговая требует, если проверка обнаружила ошибки и нестыковки (п. 3 ст. 88 НК РФ). Сведения из декларации сверяют со сведениями из других отчетов, из деклараций за другие периоды, а еще с данными контрагентов. ФНС может прислать требование, например, если у контрагента по его отчетам нет персонала или основных средств.

В требовании о пояснениях по НДС инспекторы указывают код ошибки:

-

1 — в декларации контрагента нет данных об операции, или контрагент не сдал декларацию, или из-за ошибок нельзя сопоставить счет-фактуру с контрагентом;

-

2 — при несоответствии сведений об операции между разделами 8 и 9 декларации;

-

3 — при несоответствии сведений об операции между разделами 10 и 11 декларации;

-

4 — предположительно, есть ошибка в графе, номер которой указан рядом с кодом в скобках;

-

5 — нет даты счета-фактуры или дата некорректна в разделах 8-12 декларации;

-

6 — заявлен вычет по НДС «старше» трех лет;

-

7 — заявлен вычет по НДС на основании счета-фактуры до даты регистрации компании;

-

8 — неверно указан код вида операции в разделах 8-12 декларации;

-

9 — ошибки при отмене записей в разделе 9 декларации.

Требование о представлении документов присылают, если проверка показала, что сведения из вашей декларации и деклараций контрагентов не совпадают. Тогда инспекторы могут потребовать любую первичку по операциям (п. 8.1 ст. 88 НК РФ). Но это правомерно, только если расхождения обнаружены между декларациями или журналами учета разных компаний и только если они однозначно указывают на занижение НДС или завышение суммы к возмещению.

Простые подозрения не дают налоговой права требовать документы, хотя в последние годы суды поддерживают запросы, основанные только на подозрениях (Определение Верховного Суда РФ от 27.03.2019 № 306-ЭС19-2812 по делу № А55-4160/2018).

Сдать отчет или корректировку через Контур.Бухгалтерию очень просто! Автозаполнение, система подсказок, проверка.

Узнать больше

Если камералка не выявила ошибок и нестыковок, налоговая все равно может прислать требование, если вы заявили льготы или возмещение налога.

Налоговые льготы, заявленные в декларации, — это причина для ФНС требовать документы, которые подтверждают право на эти льготы (п. 6 ст. 88 НК РФ). К таким льготам относятся некоторые нормы ст. 149 НК РФ, которые дают послабления некоторым категориям предприятий, например: столовым в учебных и лечебных заведениях, религиозным организациям, общественным объединениям инвалидов, адвокатским коллегиям, бюро и палатам (п. 14 Постановления Пленума ВАС РФ от 30.05.2014 № 33, пп. 5 п. 2, пп. 1, 2, 14 п. 3 ст. 149 НК РФ). Другие операции из ст. 149 НК РФ, которые доступны всем налогоплательщикам, к льготам не относятся.

Возмещение налога, заявленное в декларации, — тоже дает ФНС повод требовать документы для подтверждения права на налоговые вычеты по ст. 172 НК РФ (п. 8 ст. 88 НК РФ). Такое возмещение заявляют, только если размер вычетов больше, чем НДС к уплате (ст. 176 НК РФ). К возмещению не относится излишне уплаченный или взысканный НДС, по которому подается заявление на возврат согласно ст. 78 или 79 НК РФ.

ФНС может выставлять требования по НДС по ограниченному списку ситуаций и не имеет права на запросы, если ситуация в этот список не входит (п. 7 ст. 88 НК РФ). Это подтверждают сама ФНС, Минфин и суды (письмо Минфина от 02.03.2017 № 03-02-07/1/12009, письмо ФНС от 22.02.2017 № ЕД-4-15/3411, постановления Президиума ВАС РФ от 08.04.2008 № 15333/07 по делу № А65-1455/2007-СА2-34).

По незаконному запросу от ФНС требование можно не выполнять (пп. 11 п. 1 ст. 21 НК РФ), но тогда налоговая может оштрафовать налогоплательщика. Чтобы не платить штраф, нужно доказать неправомерность действий ФНС: сначала в ИФНС на комиссии, потом УФНС при обжаловании, затем в суде.

Но на период обжалования требования не перестают действовать согласно НК РФ. Поэтому безопаснее выполнить требования налоговиков, обжаловать их в УФНС и в суде. Это, как минимум, поможет избежать штрафа. Если вашу позицию поддержат, с налоговиков можно будет взыскать убытки по незаконным требованиям (ст. 35 НК РФ).

Прежде чем сомневаться в законности требований налоговой, стоит проверить себя. Обычно запросы ФНС на пояснения, уточнения или документы связаны с ошибками и путаницей при применении вычетов. Перечислим самые распространенные ошибки и расскажем, что с ними делать.

-

Неверная итоговая сумма в счете-фактуре — ошибку или опечатку надо исправить (письмо Минфина от 19.04.2017 № 03-07-09/23491).

-

Отсутствует оригинал счета-фактуры (например, если скан документа получили по почте) — прямого указание на необходимость оригинала счета-фактуры в НК РФ нет, и раньше налогоплательщики добивались вычетов на основании копии, но в последнее время суды пришли к тому, что вычет на основании копии легален, если налогоплательщик получил оригинал (постановления ФАС Московского округа от 05.06.2014 № Ф05-4685/2014 по делу № А41-7289/2013).

-

В описании работ или услуг отсутствует ссылка на договор — в списке обязательных реквизитов счета-фактуры нет ссылки на договор (п. 5 ст. 169 НК РФ), так что получить вычет можно, особенно если отсутствующая ссылка не мешает отождествить работы или услуги (письмо Минфина от 06.04.2021 № 03-07-09/25250). Но у судов на этот счет спорная позиция, не всегда они соглашаются с налогоплательщиком.

-

Нет КПП в счете-фактуре — КПП тоже не входит в список обязательных реквизитов счета-фактуры (п. 5, 5.1, 5.2 ст. 169 НК РФ, письмо Минфина от 26.08.2015 № 03-07-09/49050). Но требование указывать в счетах-фактурах КПП каждой стороны есть в Правилах заполнения этого документа, в том числе его корректировки (утв. Постановлением Правительства РФ от 26.12.2011 № 1137). Но это несущественное нарушение, оно не мешает определить сумму налога и отождествить контрагента по сделке, и с этим соглашаются суды.

-

Ошибка в реквизитах платежки — если ошибка не мешает отождествить продавца, покупателя, стоимость и наименование товаров или услуг, ставку и сумму налога, то отказать в вычете на этом основании нельзя (п. 2 ст. 169 НК РФ). В последние годы нет судебных дел по таким счетам-фактурам, а прежде суды в таких ситуациях вставали на сторону налогоплательщика.

-

Ошибки в названии одной из сторон сделки — не нужно исправлять, если это не мешает отождествить налогоплательщика (то есть при лишних или недостающих дефисах, тире, пробелах, замене заглавных букв на строчные и пр.), в других случаях исправлять ошибку нужно (письмо Минфина от 02.05.2012 № 03-07-11/130).

-

Вместо отправителя или получателя груза вписан перевозчик — в последнее время судебных дел по таким ошибкам нет, но прежде ее считали существенной и препятствующей вычету.

-

Ошибки в адресах — если корректно указаны ИНН, то исправлять не нужно (письмо Минфина от 02.04.2019 № 03-07-09/22679, постановление Арбитражного суда Центрального округа от 28.08.2014 по делу № А14-8639/2013).

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Попробовать

По отчетам, кроме деклараций по НДС, можно отправлять пояснения в свободной форме на бумаге или в электронном виде с приложением подтверждающих документов и выписок (письмо Минфина от 22.07.2019 № 03-02-08/54231).

На требования по НДС компании должны отправлять ответы в электронном виде, а за ответы на бумаге возможет штраф 5 000 рублей (п. 1, 2 ст. 129.1 НК РФ). Всего есть три варианта ответов: об ошибках, обнаруженных программой ФНС (на автотребования), о прочих расхождениях и нестыковках в отчетах по НДС, о сокращении налога в уточненках.

После прихода требования по НДС нужно отправить в инспекцию квитанцию о получении. Это нужно сделать в течение шести рабочих дней после дня, когда ФНС отправила требование. После отправки квитанции остается еще пять рабочих дней на отправку пояснения по НДС (п. 5.1 ст. 23 НК РФ).

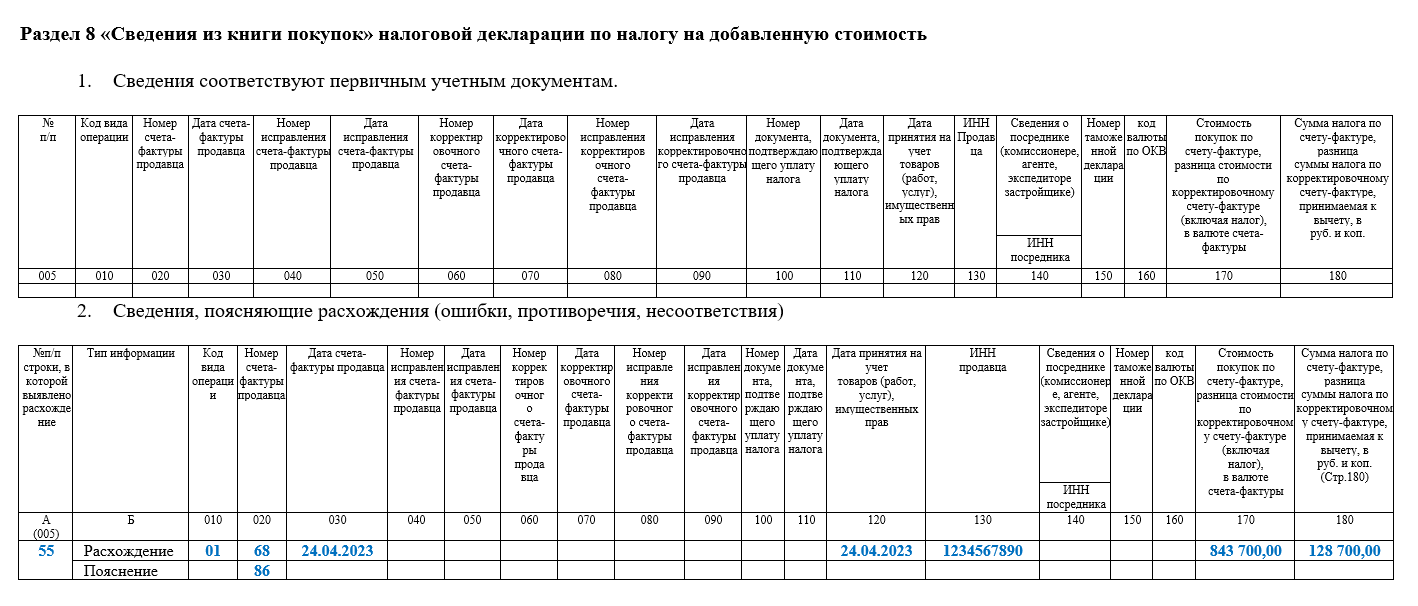

Пояснение по НДС составляют по форме, которую подготовила ФНС. В ней две таблицы:

-

«Сведения соответствуют первичным документам» — таблицу заполняют, если нужно сообщить, что в отчетах нет ошибки. Для этого без изменений вносят запись из книг или журналов учета, которая указана в требовании.

-

«Сведения, поясняющие расхождения» — таблицу заполняют, если компания признает ошибку. Для этого в строке «Расхождение» без изменений прописывают записи с ошибкой, а в строке «Пояснения» приводят корректные сведения. Всю строку заполнять необязательно, можно внести данные только в графы, которые нужно исправить.

Соответственно, табличное пояснение нужно сдавать в двух случаях:

-

если вы не признаете ошибку, на которую указывает требование — тогда заполняется таблица 1;

-

если вы признаете ошибку, на которую указывает требование, при этом ошибка не влияет на сумму налога — тогда заполняется таблица 2.

Если ошибка влияет на сумму налога, нужно сдать уточненную декларацию по НДС.

Пример табличного пояснения по НДС. Компания получила требование с кодом ошибки 4 (3), записью из книги покупок и номером счета-фактуры. Бухгалтер проверил заполнение этого счета-фактуры и увидел, что в книгу покупок номер документа внесен с ошибкой. Вот как выглядит табличное пояснение к декларации (в строке «Пояснение» можно заполнять только те поля, по которым нужны исправления).

Важно! В вашей бухгалтерской системе заполнение пояснений к требованиям по НДС может выглядеть иначе — все зависит от интерфейса программы.

Иногда компании сдают уточненные декларации по НДС, в которых налог к уплате уменьшен. Это может случиться, например, из-за того, что в предыдущие годы забыли заявить вычет или из-за ошибки переплатили налог, а теперь ошибку обнаружили. Чтобы у инспекторов не возникли вопросы, можно приложить пояснения сразу к уточненной декларации. Иначе инспектор может такие пояснения запросить после камеральной проверки.

Руководителю ИФНС

Кировского района

г. Екатеринбурга Кирову А.А.

от ООО «Дельта»

ИНН 1234567890

КПП 123456789

Адрес (юридический и фактический):

620078, г. Екатеринбург,

ул. Малышева, д. 120

Р/с 1234567890987654321

в Уральский банк ПАО Сбербанк

К/с: 30101810500000000674

БИК: 046577674

ОГРН: 1234567890987

Исх. №45 от 28.04.2023

На №116/6809 от 25.04.2023

Ответ на требование о представлении пояснений

ООО «Дельта» получило требование №116/6809 от 25.04.2023 предоставить пояснение за 1 квартал 2023 года, код ошибки «9».

В разделе 9 декларации по НДС за 1 квартал 2023 ООО «Дельта» отменило запись по реализации товаров покупателю ООО «Гамма» по счету-фактуре №123 от 10.02.2023 на сумму 220 000 рублей, в том числе НДС 20 000 рублей. Стоимость товаров со знаком «минус» указали ошибочно: вместо 20 000 рублей в сумме НДС прописали 40 000 рублей.

Уточненную декларацию по НДС за 1 квартал 2023 года ООО «Дельта» отправило 20.04.2023. Прилагаем квитанцию о приеме декларации, платежное поручение на доплату налога и пеней (п. 1 ст. 54, п. 1, 4 ст. 81 НК РФ).

Руководитель организации Андреев А.А._______________

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Попробовать

Актуально на: 11 июля 2018 г.

0

Если налогоплательщик обнаружил, что в поданной им декларации он не отразил или отразил неполностью какие-либо сведения, равно как допустил ошибки, приведшие к занижению подлежащей уплате суммы налога, такой налогоплательщик должен подать уточненную налоговую декларацию. А вот при отражении недостоверных сведений или ошибок в декларации, когда это не привело к занижению налога, представление уточненной налоговой декларации – право, а не обязанность налогоплательщика (п. 1 ст. 81 НК РФ). А нужно ли сдавать пояснения к налоговой декларации по НДС в случае подачи уточненки? Как такие пояснения составлять?

Когда сдаются пояснения к НДС-декларации?

Налогоплательщик, направляя в инспекцию уточненную налоговую декларацию, вправе передать вместе с ней или позднее необходимые, на его взгляд, пояснения. В них налогоплательщик может описать причину подачи уточенной декларации и характер связанных с этим изменений. Например, подать пояснения о предоставлении нулевой декларации по НДС, указав, что в настоящее время организация не ведет свою деятельность. Но добровольная подача пояснений к уточненке – скорее исключение. Ведь создавать себе дополнительную работу в виде написания не требуемых по закону пояснений будет редкий бухгалтер.

Другое дело, когда пояснения к уточненной декларации запросила налоговая инспекция. Сделать это она может в нескольких случаях. Например, в ходе камеральной проверки уточненной декларации инспекция выявила ошибки или противоречия. Или, скажем, в уточненной декларации налогоплательщик заявил меньшую сумму НДС к уплате, чем в первоначальной декларации (п. 3 ст. 88 НК РФ). Получив требование о представлении пояснений, налогоплательщик, в первую очередь, должен отправить в инспекцию квитанцию о приеме требования. Сделать это нужно в течение 6 рабочих дней со дня отправки требования налоговой инспекцией (п. 5.1 ст. 23 НК РФ).

Если организация, получив требование о даче пояснений, обнаружит, что в уточненной декларации была допущена ошибка, она может подать новую уточненную декларацию в пятидневный срок. Представлять какие-либо пояснения в этом случае не потребуется.

А вот если ошибок или противоречий по данным организации нет, ей придется также в течение 5 рабочих дней со дня получения требования направить пояснения.

Напоминаем, что пояснения по НДС-декларации направляются только в электронной форме. При этом если ФНС утвердила определенный формат для ответа, использовать нужно именно его. Подача пояснений на бумаге или по иному формату будет равносильна неподаче пояснений (п. 3 ст. 88 НК РФ). Это чревато для организации штрафом 5 000 рублей, а при повторном непредставлении пояснений в течение календарного года – штрафом в размере 20 000 рублей (п.п.1,2 ст. 129.1 НК РФ).

Как подготовить пояснения к декларации по НДС?

Если для конкретного вида пояснений формат их предоставления не определен, они составляются в произвольной форме. Такие пояснения должны содержать ответы на те вопросы, которые были заданы налоговой инспекцией в своем требовании. Вместе с пояснениями налогоплательщик может сдать выписки из регистров налогового или бухгалтерского учета, иные документы, которые бы подтверждали правильность сведений, указанных в НДС-декларации (п. 4 ст. 88 НК РФ). Хотя в отдельных случаях предоставление с пояснениями документов – обязанность налогоплательщика. Например, инспекция в некоторых случаях может запросить у вас счета-фактуры и иные документы, подтверждающие право на вычет (п. 8 ст. 88 НК РФ).

Приведем для пояснений к уточненной декларации по НДС образец заполнения.

Скачивание формы доступно подписчикам или по временному доступу

Скачать

![]()

Скачивание формы доступно подписчикам или по временному доступу

Скачать

В отдельных консультациях мы приводили также пример пояснений в налоговую в связи с высоким удельном весом НДС-вычетов, о снижении налоговой нагрузки, а также о расхождениях между доходами в декларациях по налогу на прибыль и НДС.

Также читайте:

- Пояснения на разные требования ИФНС

- О пояснениях к декларации по НДС и не только…

- Главбух в отпуске: как подстраховаться при запросах ИФНС

С этого года отвечать на требования налоговых органов можно только в электронной форме. Также принят новый формат направления пояснений к декларации по НДС. В статье вы найдете инструкцию по ответу на требования, а также узнаете, какие есть нюансы при ответе на разные виды требований.

Инструкция по ответу на требование налоговой по декларации по НДС

Вы получили требование от налоговой инспекции предоставить пояснения по декларации. Каковы ваши дальнейшие действия:

Шаг 1. Вы должны отправить квитанцию о получении в течении 6 дней со дня получения (п.5.1. ст. 23 НК РФ). Если в отведенный срок вы это не сделали, то инспекторы вправе в течение 10 дней по истечении срока передачи квитанций принять решение о приостановлении операций по счетам (п. 3 ст. 76 НК РФ).

Шаг 2. Проверить по какой форме направить пояснение. Представить электронные пояснения компания должна, если инспекторы запросили их на основании п. 3 ст. 88 НК РФ. Пояснения и иные требования компания вправе направить на бумаге, если сдавала бумажную декларацию.

Шаг 3. Выяснить, какие расхождения надо пояснить. Для этого налоговики в своем требовании указывают на допущенные плательщиком ошибки, используя специальную кодировку. Например, по контрольным соотношениям, отсутствующим в книге продаж счетам-фактурам, расхождениям в книге покупок и т.д. Для этого налоговики в своем требовании используют специальную кодировку.

- Код ошибки 1 означает, что: в налоговой декларации контрагента отсутствует запись об операции; контрагент не отчитался по налогу на добавленную стоимость за аналогичный период; в налоговой декларации контрагента приведены нулевые показатели; ошибки, допущенные в отчете, не дают возможности идентифицировать счет-фактуру и сопоставить ее с данными декларации контрагента.

- Код ошибки 2 означает, что данные об операции между разделом 8 «Сведения из книги покупок» и разделом 9 «Сведения из книги продаж» налоговой декларации за отчетный период имеют расхождения. Это может случиться, если к вычету была принята сумма налога по авансовым счетам-фактурам, исчисленным ранее. В этом случае необходимы пояснения по авансам.

- Код ошибки 3 означает, что данные по операциям между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» налоговой декларации, предоставленной в налоговый орган, не соответствуют друг другу. Это может произойти, например, при занесении в декларацию сведений о посреднических операциях.

- Код ошибки 4 указывает на допущенную ошибку в любой графе декларации (номер графы с возможно допущенной ошибкой будет указан в скобках).

Шаг 4. Подготовить и отправить пояснения.

Ошибок нет. Чтобы пояснить, что ошибок нет, не изменяйте сведения в форме. Так компания сообщит, что в счете фактуре и декларации всё верно.

Ошибки есть, но компания не занизила налог. Уточните неверные реквизиты в пояснениях без подачи уточненной декларации. Типичные ошибки: неверный код операции; некорректные реквизиты; разная стоимость товара.

Ошибка есть и налог занижен. Отвечать на требование не нужно. Внесите исправления в книги покупок и продаж и подавайте уточненную декларацию.

Нет счета-фактуры. Поставщик должен заполнить отдельные таблицы (новая форма декларации, утв. приказом ФНС России от 20.12.2016 № ММВ-7-3/696@).

Расхождения есть внутри декларации. Заполняется отдельная таблица (новая форма декларации, утв. приказом ФНС России от 20.12.2016 № ММВ-7-3/696@). Про новую декларацию предлагаем подробнее узнать из записи вебинара «НДС: новая редакция декларации, налог на Google».

Внимание! Пояснения или уточнённая налоговая декларация представляются в налоговый орган в течение 5 дней с даты получения требования. Вместе с пояснениями налогоплательщик вправе в соответствии с п. 4 ст. 88 НК РФ дополнительно представить документы, подтверждающие достоверность данных, внесенных в налоговую декларацию.

Как сложилось на практике: Практически никто не получает код ошибки 3. До настоящего момента в ФНС не проявляли должного контроля в части проверки нестыковки счетов-фактур, когда происходит приобретение и реализация через посредников. С этого года контроль будет ужесточён. Внесли все поправки во внутренние регламенты, отработано программное обеспечение, и теперь налоговики будут более сурово и тщательно проверять, если идет реализация ТРУ через посредников.

Как писать пояснения при ответе на требования налоговой

Пояснения по НДС к декларации налогоплательщик имеет право представить в свободной форме. Хотя чиновники предусмотрительно разработали образец пояснений по НДС, которым, при желании, можно воспользоваться. Этот документ представляет собой несколько таблиц, в которых можно указать учетные данные и реквизиты документов, а также объяснить причины расхождений. Каждая таблица посвящена отдельному поводу. К примеру, есть пояснения высокого удельного веса НДС. Прежде, чем заполнять документ, к нему необходимо написать вводную записку. В ней указывается кем и за какой налоговый период дан ответ на пояснения налоговой по НДС, а также приводится количество листов документа и номер корректировки.

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Пройдите обучение и подтвердите своё соответствие профстандарту «Бухгалтер»

Пример заполнения пояснения по контрольным соотношениям

Если у вас нарушение контрольного соотношения, то вы укажете номер контрольного соотношения и дадите пояснения. В пояснении не превышайте предел 1000 знаков.

|

№ |

Номер КС |

Пояснение расхождений по КС |

|

1 |

1.27* |

Расхождение между показателями графы 5 строки 110 раздела 3 и строки 260 раздела 9 обусловлено погрешностью округления. |

Если в результате проверки требования по контрольным соотношениям будут выявлены ошибки, приводящие к изменению стоимостных показателей налоговой декларации, то будет необходимо предоставить уточненную налоговую декларацию.

Пояснения по сведениям, не включенным в книгу продаж

Т.е. отсутствия в разделе 9 регистрационной записи по счету-фактуре, по которому контрагентом была отражена соответствующая регистрационная запись в разделе 8 налоговой декларации.

Случай 1. Сделка подтверждается, т.е. счет-фактура в декларации продавца отсутствует. Пояснения не представляются, необходимо подать уточненную декларацию.

Случай 2. Сделка не подтверждается, т.е. этот счет-фактуру продавец покупателю не выставлял.

Уточненная декларация по НДС

Первое правило. Прежде чем её подавать нужно скорректировать книги покупок, книги продаж, журналов. Всё зависит от того, что это за операция.

Втрое правило. Вы должны в обязательном порядке сдать все те разделы, которые были в первоначальной декларации, даже если вы в них не вносите никакие изменения. Уточненная декларация представляется по той форме, которая действовала в том периоде, за который вы будете сдавать «уточненку». Если сейчас действует новая форма декларации, то уточненку сдаем по старой.

При сдаче уточненной декларации пояснения подавать не нужно.

Ошибки. В приложениях к разделу 8 и 9 и разделах 10, 11, 12 есть строка «Признак актуальности ранее предоставленных сведений» со значением 001. Это необходимо для того, чтобы машина, которая обрабатывает данные, понимала, какие сведения к ней поступили. Если вы поставите 1 — это значит, что вы можете сдать 8 и 9 раздел без записей по всем счетам-фактурам, с прочерками. Тем самым вы говорите, что никаких изменений в этот раздел не вносите. Если вы поставите 0, то вы даете сигнал машине, что в этом разделе — это всё новое. Таким образом правило следующее: сдаете первичную декларацию — ставите 0, сдаете корректировку — 1 (если ошибка в счетах-фактурах, то 8 раздел с признаком 1).

Если вы вносите изменение уже после сдачи отчетности за 2015 или 2016 год, то вы должны как в книге покупок, так и в книге продаж сформировать доп.лист. В нём уже вы будете убирать, т.е. аннулировать записи по счетам-фактурам, которые вы снимаете и вписывать те счета-фактуры, которые вам нужно будет внести в книгу покупок или книгу продаж. Для того, чтобы вам не повторять 8 и 9 разделы и были предусмотрены приложения 1 к 8 и 9 разделам — это вся информация из доп.листов.