- Главная /

- Бланки /

-

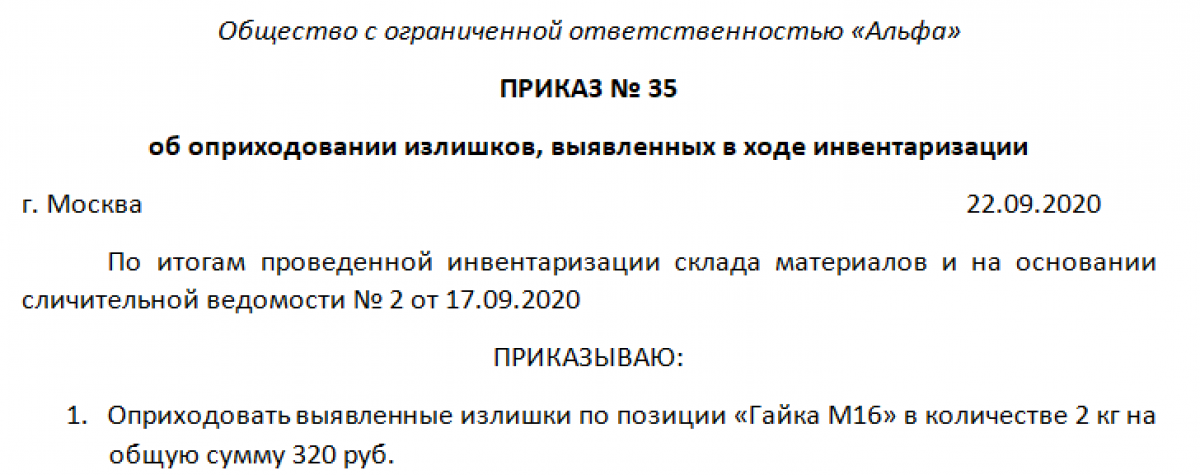

Приказ об оприходовании излишков, выявленных в ходе инвентаризации

Приказ об оприходовании излишков, выявленных в ходе инвентаризации

По окончании инвентаризации подводят ее итоги. Результатом может быть выявление неучтенных и неоприходованных активов. Для постановки их на учет необходимо письменное распоряжение директора. Типового бланка приказа нет, компании разрабатывают его сами с указанием необходимого перечня информации с приложением обосновывающих документов

Образец приказа об оприходовании излишков

Проверено экспертом

Цель издания приказа об оприходовании излишков при инвентаризации

Завершив пересчет, комиссия подписывает инвентаризационную опись и при выявлении отклонений приступает к оформлению сличительной ведомости. В начале проводят перепроверку данных учета на предмет ошибок. Если выяснят, что излишки или недостачи связаны с ошибками учета (что-то не оприходовали, не списали, неправильно указала наименование или количество в документах), то вносят исправления в регистры и принимают итоги инвентаризации.

Документальное оформление результатов инвентаризации

Излишки, не обусловленные учетными ошибками, приходуют по рыночной стоимости (пп. “а” п. 28 Положения N 34н). Однако любое хозяйственное событие должно быть оформлено документально. Оприходование излишков не исключение. Документом, на основании которого ставят на баланс, выявленные при инвентаризации ТМЦ выступает приказ руководителя.

Приказ об оприходовании излишков при инвентаризации: образец и содержание

Законодательство не требует составления приказа о постановке на учет излишков в произвольной форме. Компании вправе использовать любой формат с соблюдением требований к обязательным реквизитам бухгалтерских документов. При составлении целесообразно придерживаться раздела 4 “Методические рекомендации по применению ГОСТ Р 7.0.97–2016», согласно которого структура приказа включает:

- Название компании;

- Номер, дату, место издания приказа;

- Название документа;

- Указание на тему приказа «Об оприходовании излишков по итогам инвентаризации»;

- Содержание приказа;

- Список приложений;

- Подпись руководителя.

В содержании приказа указывают наименование активов, которые нужно оприходовать их количество и цену, итоговую стоимость. Дату, с которой их нужно поставить на баланс, лиц ответственных за проведение бухгалтерских операций. В качестве приложения могут быть обосновывающие документы: сличительные ведомости, акты инвентаризации, объяснения материально ответственных лиц. С готовым приказом под роспись знакомят всех лиц, ответственных за его выполнение.

Итоги

Приказ об оприходовании излишков нужен для постановки на баланс выявленных при инвентаризации неучтенных активов. Унифицированного обязательного бланка нет и организации сами определяют его форму. С готовым документом знакомят лиц, ответственных за осуществление бухгалтерских проводок и учет ТМЦ.

Излишки — это хорошо или плохо?

Основная цель инвентаризации — сравнение фактического наличия ее объектов с учетными данными. Отклонения могут быть как в сторону уменьшения (недостача), так и в сторону увеличения (излишки).

С недостачей все понятно — ее наличие однозначно является отрицательным сигналом.

С излишками сложнее. Казалось бы, обнаружен дополнительный актив, это плюс для компании, нужно радоваться. На самом деле это не так. Отклонение фактических данных от учетных в любую сторону говорит о недостатках организации работы с материальными ценностями.

Излишки могут появиться, например, если ТМЦ были неверно оприходованы либо списаны в производство или покупателю фактически отгрузили меньше товара, чем провели по документам. В любом случае речь идет об ошибках в организации учета или логистики.

То есть с точки зрения оценки функционирования бизнес-процессов наличие излишков ничем не лучше выявления недостачи.

Но если уж они выявлены, следует отразить этот факт в учете и тем самым повысить его достоверность (для этого, собственно, и нужна инвентаризация).

Как организовать учет выявленных при инвентаризации излишков имущества, рассмотрим в следующих разделах.

Как оценить излишки, выявленные по результатам инвентаризации

По правилам бухучета вся информация должна быть приведена в суммовом выражении. Поэтому для постановки обнаруженных излишков на учет необходимо знать, как оценить выявленные при инвентаризации излишки имущества. Методика оценки зависит от категории объекта.

Материально-производственные запасы приходуются по рыночным ценам (п. 29 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина РФ от 28.12.2001 № 119н). Определение цены предприятие может произвести самостоятельно.

Проще всего сделать это, если такое же имущество уже числится на балансе компании. В этом случае стоимость выявленных «дополнительных» объектов можно определить на основании цены уже учтенного аналогичного имущества.

Если подобных объектов на балансе нет, можно воспользоваться информацией о ценах из общедоступных источников (например, из СМИ).

Если же с определением стоимости возникли затруднения, можно обратиться к независимому оценщику.

При самостоятельном определении цены подтверждающим документом будет являться бухгалтерская справка, при обращении к оценщику — его отчет.

Крупные излишки

В процессе инвентаризации иногда выявляются не только излишки материалов, но и «дополнительные» основные средства. Здесь сразу вспоминается один из профессиональных анекдотов.

В компании «Х» построили котельную за счет неучтенных средств. Потом спохватились: нужно же ставить на баланс, при проверке ведь не скроешь. Находчивый главбух решил воспользоваться проводимой инвентаризацией и включил в акт следующий пункт: «В ходе инвентаризации на территории предприятия обнаружена котельная».

На практике неучтенные котельные встречаются нечасто, а вот излишки по более мелким объектам основных средств вполне могут быть обнаружены при проверке, особенно на крупных предприятиях со сложной структурой и системой учета.

В общем случае обнаруженный объект основных средств оценивается так же, как и объект материальных запасов, т. е. по рыночной стоимости (п. 36 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина РФ от 13.10.2003 № 91н).

Может возникнуть ситуация, когда объект ОС стоит на балансе, но в учете не отражена произведенная модернизация (достройка и т. п.). В этом случае следует оценить затраты на проведение работ и увеличить на них стоимость объекта ОС. Для оценки затрат можно использовать информацию о стоимости аналогичных работ, имеющуюся у компании, либо прибегнуть к услугам оценщика.

При всех вариантах оценки ОС и ТМЦ не нужно «автоматически» использовать имеющуюся информацию о ценах по аналогичному имуществу. Следует учитывать фактическое состояние и степень износа конкретных объектов, выявленных в качестве излишков.

Порядок оприходования выявленных излишков

Если по результатам инвентаризации выявлены излишки материалов, товаров или ОС, данные об этом заносятся в сличительные ведомости. Это специальные документы, заполняемые в случае выявления отклонений между фактическими и учетными данными.

Формы ведомостей (как и других документов, необходимых для проведения инвентаризации) утверждены постановлением Госкомстата РФ от 18.08.1998 № 88. Для основных средств и нематериальных активов используется форма ИНВ-18, для других ТМЦ — ИНВ-19.

Эти документы содержат информацию обо всех обнаруженных отклонениях, как в большую, так и в меньшую сторону. Рассмотрев их, руководитель организации принимает решение об отражении отклонений в учете. Недостачи могут быть списаны или отнесены на виновных лиц, при обнаружении излишков вариант может быть только один — оприходование.

Особым случаем является так называемая пересортица. Она возникает, если при проверке одновременно выявляются недостачи по одним позициям и излишки по другим. В этом случае по решению руководителя допускается зачет излишков и недостач однородных видов ТМЦ, находящихся на хранении у одного материально ответственного лица (МОЛ). Этот порядок установлен п. 5.3 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных приказом Минфина РФ от 13.06.1995 № 49 (далее — Методические указания по инвентаризации).

Если такое решение было принято, то оприходование излишков производится после зачета «однородных» недостач.

Приказ (распоряжение) на оприходование излишков

Для учета выявленных «дополнительных» объектов руководитель издает распоряжение (приказ) об оприходовании излишков при инвентаризации. Форма такого приказа постановлением 88 не утверждена, поэтому предприятия разрабатывают ее самостоятельно. Для того чтобы можно было достоверно отразить данные в учете, приказ (или приложение к нему в случае большого количества позиций) должен содержать следующую информацию:

- Наименования материальных ценностей в разрезе видов.

- Стоимость за единицу, количество и общую стоимость по каждому виду (под стоимостью здесь понимается рыночная цена, определенная в соответствии с предыдущим разделом).

- Для основных средств и нематериальных активов — срок полезного использования. При его определении следует учитывать состояние объекта (степень износа).

На основании сличительных ведомостей и приказа осуществляется отражение излишков в бухгалтерском и налоговом учете.

Образец приказа на оприходование излишков при инвентаризации можно скачать в начале статьи.

Проводка и сроки оприходования излишков в бухучете

Выявленные при инвентаризации излишки имущества относятся на прочие доходы (счет 91.1). Корреспондирующий счет зависит от того, какой именно вид ценностей приходуется:

Дт 01 (08, 10, 41, 43, 50) Кт 91.1.

Если инвентаризация проводится для подтверждения достоверности годового отчета, то проводка по выявленным излишкам материалов в результате инвентаризации делается не позднее отчетной даты, т. е. 31 декабря соответствующего года.

В других случаях (например, при смене МОЛ) проводку нужно сделать в том же месяце, в котором была завершена инвентаризация (п. 5.5 Методических указаний по инвентаризации).

При каких условиях излишки относятся на доходы в налоговом учете

С точки зрения налога на прибыль выявленные излишки являются внереализационными доходами (п. 20 ст. 250 НК РФ). Их следует оценивать по рыночным ценам, которые определяются с учетом положений ст. 105.3 НК РФ.

Таким образом, в общем случае налоговый учет здесь совпадает с бухгалтерским.

Отдельно следует рассмотреть ситуацию с пересортицей, точнее с ее зачетом. Понятие «пересортица» в НК РФ не содержится, поэтому с точки зрения налоговых органов ее зачет нельзя учитывать при определении базы по налогу на прибыль.

Налоговики считают, что налогоплательщик в любом случае должен учесть все излишки в составе внереализационных доходов по текущим рыночным ценам, а недостачи — как внереализационные расходы по учетным ценам. Причем в соответствии с подп. 5 п. 2 ст. 265 НК РФ отнести недостачу на затраты можно, только если отсутствие виновных лиц документально подтверждено решением государственного органа.

Поэтому при пересортице по итогам инвентаризации могут возникнуть налоговые разницы и вырасти сумма налога на прибыль, подлежащая уплате.

Арбитражная практика по данному вопросу в последние годы складывается не в пользу налогоплательщиков, особенно после определения ВАС РФ от 19.12.2012 № ВАС-16243/12. Однако отдельные суды поддерживают позицию налогоплательщиков и после выхода указанного определения (постановления ФАС Уральского округа от 02.04.2014 № Ф09-822/14 по делу № А60-23529/2013 и ФАС Московского округа от 22.03.2013 № Ф05-1953/13 по делу № А40-68073/2012).

Принимая решение о зачете пересортицы в целях налогового учета, налогоплательщик должен быть готов защищать свою позицию в суде.

***

Выявленный при инвентаризации излишек имущества отражается в сличительных ведомостях. Излишки приходуются по рыночным ценам на основании приказа руководителя. В бухгалтерском учете они относятся к прочим доходам, в налоговом — к внереализационным. В стандартной ситуации бухгалтерский и налоговый учет в этой части совпадают, отклонения могут возникать только при зачете пересортицы. Датой оприходования является отчетная дата или день завершения инвентаризации.

Добавить в «Нужное»

Как оприходовать излишки при инвентаризации

Инвентаризационная комиссия может выявить недостачу и излишки при инвентаризации. Про учет недостач мы рассказали здесь, а сейчас остановимся на учете излишков, обнаруженных в ходе инвентаризации.

Как оприходовать излишки при инвентаризации: бухучет

Основное правило такое. Излишки имущества, выявленные при инвентаризации, относятся на прочие доходы в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация (ч. 4 ст. 11 Закона от 06.12.2011 № 402-ФЗ). При этом излишки, выявленные при инвентаризации, приходуются по рыночной стоимости на дату проведения инвентаризации (п. 28 Положения, утв. Приказом Минфина от 29.07.98 № 34н).

Например: дебет счета 41 – кредит счета 91-1 – оприходованы излишки товаров, выявленные при инвентаризации.

А вот оприходование излишков денежных средств, выявленных при инвентаризации, производится по фактически выявленной сумме проводкой: дебет счета 50 – кредит счета 91-1.

Но важно помнить, что если при инвентаризации выявлены излишки, то это может свидетельствовать об ошибке, допущенной ранее в бухучете при оприходовании объекта или при его учете. К примеру, обнаружены излишки товаров. Проверка показала, что товары поступили от поставщика по накладной какое-то время назад, но не были должным образом оприходованы. Значит, сейчас нужно исправить ошибку и оформить оприходование активов в общем порядке с использованием счета учета расчетов с поставщиками (счет 60). Или по факту имеется основное средство, но в бухучете оно не числится в связи с ошибочным списанием. Тогда также потребуется именно исправление ошибки, а не отражение излишков по рыночной стоимости.

Как оформить излишки, выявленные при инвентаризации

Излишки, выявленные при инвентаризации, отражаются в сличительных ведомостях (формы ИНВ-18, ИНВ-19) либо в формах, самостоятельно разработанных организацией (п. 4.1 Методических указаний по инвентаризации имущества и финансовых обязательств, утв. приказом Минфина от 13.06.1995 № 49).

Можно оформить акт оприходования излишков. Бланк этого документа организация разрабатывает сама с учетом специфики проводимой инвентаризации.

Окончательное решение об урегулировании выявленных при инвентаризации расхождений фактического наличия ценностей и данных бухучета, в частности об оприходовании излишков, принимает руководитель (п. 5.4 Методических указаний по инвентаризации имущества и финансовых обязательств, утв. приказом Минфина от 13.06.1995 № 49). По итогам может быть издан приказ на оприходование излишков. Образец приказа на оприходование излишков может выглядеть так:

«ПРИКАЗЫВАЮ:

- принять к учету выявленные при инвентаризации ТМЦ по данным сличительной ведомости ИНВ-19 от 21.12.2020;

- рыночную стоимость выявленного имущества определить по данным о средней цене поступления аналогичных ценностей от поставщиков за последние 6 месяцев без учета НДС. Расчет рыночной стоимости оформить бухгалтерской справкой».

Как оприходовать основное средство, выявленное при инвентаризации

Выявленное при инвентаризации основное средство приходуется по рыночной стоимости. Подробно мы рассказали об этом в отдельной консультации.

Налоговый учет излишков, выявленных при инвентаризации

Подробно об учете для целей налогообложения прибыли излишков имущества, в том числе основных средств, выявленных при инвентаризации, мы рассказали в отдельной консультации.

Оприходование излишков при инвентаризации: НДС

Отметим, что никакого входного НДС при оприходовании излишков имущества отражать не нужно, поскольку ему просто неоткуда взяться. Имущество приходуется по рыночной стоимости без учета НДС.

Кроме того, не нужно начислять НДС на стоимость излишков товаров, МПЗ или иного имущества, выявленного при инвентаризации. Ведь нет объекта налогообложения НДС (п. 1 ст. 146 НК РФ).

Отражение недостач

Недостача — фактическое отсутствие активов в распоряжении компании, при наличии данных об этих активах в учете. Возможно несколько вариантов возникновения недостач: хищение, порча, ошибки при оприходовании или списании и прочие.

При выявлении несоответствия учетных данных и фактического наличия активов необходимо первоначально выявить возможные причины расхождений. В частности, проследить все движения в учетных системах по недостающим активам. Если будет выявлено, что недостача образовалась из-за ошибки в бухгалтерском учете — необходимо внести соответствующие исправления.

Документальное оформление

При выявлении недостач необходимо оформить сличительные ведомости. Как правило, для этого используются унифицированные шаблоны, однако, допускается применение самостоятельно разработанных форм.

Сличительные ведомости могут быть совмещены с инвентаризационными описями, как в формах ИНВ-15 и ИНВ-16.

Для документального оформления недостач основных средств и НМА, можно использовать сличительную ведомость по форме ИНВ-18. Для ТМЦ — товаров, материалов и других запасов — используется специализированная форма ИНВ-19. Отчетные и инвентаризационные формы необходимо закрепить в учетной политике.

Готовые шаблоны документов — в МоемСкладе

Дополнительно можно оформить ведомость учета результатов, которая потребуется для обобщения результатов контрольных проверок разных активов. Она составляется по форме ИНВ-26. Решение о дальнейших шагах по урегулированию расхождений между учетными и фактическими данными удобнее принимать на основании одного документа, в котором содержатся сводные данные о выявленных недостачах.

После формирования необходимых ведомостей и описей потребуется составить протокол заседания инвентаризационной комиссии с пояснениями о выявленных недостачах и предложениями об урегулировании.

На основании протокола издается приказ об утверждении результатов инвентаризации, где фиксируются решения руководителя по каждой недостающей позиции.

Для безопасного отражения в налоговом учете дополнительно потребуется оформление следующих документов:

- Письменное обязательство виновного сотрудника о возмещении ущерба.

- Решение суда о взыскание ущерба с виновного лица.

- Документы, подтверждающие отсутствие виновных лиц и невозможность их установления (например, постановление об отказе в возбуждении уголовного дела).

- Документы, подтверждающие возникновение чрезвычайной ситуации.

В соответствии с официальной позицией Минфина в расходы по налогу на прибыль списать стоимость похищенных товаров можно при условии подтверждения факта хищения от уполномоченных органов государственной власти (МВД). Иные документы (инвентаризационные описи, объяснительные записки и прочие) не являются основаниями для признания в расходах себестоимости недостающих товаров.

Исключение: виновное лицо установлено и возместило ущерб. В этом случае стоимость товаров будет формировать внереализационные расходы, а полученные денежные средства — внереализационные доходы.

Сервис МойСклад — это все возможности управления торговлей в одном месте: кассовое приложение, товароучетная система, коммуникация с клиентами интеграция с бухгалтерскими программами и многое другое.

Попробовать бесплатно

Отражение в бухгалтерском учете

Недостачи в бухгалтерском учете отражаются в два этапа. Первоначально — стоимость недостающих активов списывается на счет 94, далее — в зависимости от причин недостач — выполняется закрытие этого счета.

Недостающие запасы и другие активы списываются со счетов, на которых они учитывались, по себестоимости учета. Возможны следующие записи:

Дт 94 — Кт 10, 41, 43… — списана стоимость недостающих запасов;

Дт 94 — Кт 16 — отражены отклонения (при использовании учетных цен);

Дт 94 — Кт 42 — сторнирована торговая наценка.

На основании оформленных документов выполняются проводки по закрытию счета 94:

Дт 20, 23, 29, 44 — Кт 94 — списание недостач не превышающих нормы естественной убыли;

Дт 91.2 — Кт 94 — списание сверх норм естественной убыли и ненормируемых активов;

Дт 91.2 — Кт 14 — сторно резерва под обесценение ТМЦ (если резерв создавался);

Дт 73.2,76 — Кт 91.1 — отражение дохода в виде возмещения от виновного лица.

Недостача основных средств отражается следующими проводками:

Дт 01.9 — Кт 01 — списание первоначальной стоимости недостающего ОС

Дт 02 — Кт 01.09 — списана накопленная амортизация

Дт 94 — Кт 01.9 — балансовая стоимость ОС отражена в составе недостачи

Дт 91.2 — Кт 94 — стоимость недостающего объекта списана в прочие расходы.

Налоговый учет недостач

Недостачи материалов и других ТМЦ, сформированные по естественным причинам (например, при транспортировке и/или хранении) и не превышающие нормы естественной убыли, можно списать в материальные расходы.

Расхождения между учетным и фактическим количеством материалов, готовой продукции и основных средств сверх норм естественной убыли (или при отсутствии этих норм) можно списать во внереализационные расходы только в некоторых случаях:

- Если недостача возникла из-за чрезвычайной ситуации (стихийное бедствие, пожар, авария на производстве) и есть подтверждающие документы.

- Если виновник утраты имущества был установлен (по решению суда или добровольно).

- Если виновное лицо установить не удалось и имеются документы, подтверждающие его отсутствие.

МойСклад

Все что нужно — в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики

Учет выявленных излишков

Излишки — превышение фактического количества материалов, товаров и иных активов над учетными данными, а также — наличие в распоряжении компании активов, которые не поставлены на учет.

Аналогично недостачам возможны разнообразные причины выявленных расхождений: ошибки в документах, потеря данных, злой умысел и прочие. Регулярное проведение инвентаризаций позволяет выявить излишки и своевременно поставить их на учет.

Какие документы потребуются

Факт обнаружения излишков оформляется сличительными ведомостями: либо унифицированными (ИНВ-18 или ИНВ-19), либо самостоятельно созданными шаблонами документов. Аналогично недостачам, для удобства анализа и принятия решений по выявленным расхождениям можно составить ведомость учета результатов инвентаризаций (ИНВ-26).

Все формы, используемые для документирования излишков, должны быть утверждены в учетной политике по бухгалтерскому учету.

Готовые шаблоны документов — в МоемСкладе

Для отражения излишков в налоговом учете потребуется справка или отчет оценщика с данными о рыночной стоимости выявленных активов. Формирование дополнительных документов не потребуется.

Бухгалтерский учет излишков

Выявление в результате инвентаризации неучтенных активов, как правило, связано с ошибками в бухгалтерском учете (например, неотражение в учете документов о поступлении ТМЦ). В этом случае необходимо по каждой выявленной номенклатуре провести анализ движений и первичных документов.

Если будет выявлена бухгалтерская ошибка — ее необходимо исправить в обычном порядке.

Если после проведенного анализа будет определено, что все бухгалтерские операции отражены корректно, и излишки образовались по другим причинам, потребуется оприходование активов на баланс компании. Стоимость ТМЦ и других видов излишков определяется по рыночной стоимости и отражается в прочих доходах в периоде за который проводится инвентаризация.

Например, если контроль остатков выполняется по состоянию на 31.12.2022, то прочий доход отражается этой же датой.

Выполняются следующие записи в бухгалтерском учете:

Дт 10,41,43 — Кт 91.1 — оприходование материальных ценностей (ТМЦ);

Дт 08 — Кт 91.1 — постановка на учет объектов незавершенного строительства;

Дт 01,03 — Кт 91.1 — приняты к учету основные средства.

МойСклад — все, что нужно для бизнеса, в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики.

Попробовать бесплатно

Отражение в налоговом учете

Излишки материалов, товаров и иных материальных ценностей и нематериальных активов необходимо учитывать в составе внереализационных активов. Для целей исчисления налога выявленные активы учитываются на дату оформления результатов инвентаризации.

Стоимость излишков определяется по актуальным рыночным ценам (без учета НДС). Компания может самостоятельно оценить выявленные активы или пригласить независимого оценщика. В обоих случаях потребуется оформить документы, подтверждающие стоимость. Это будет либо бухгалтерская справка, либо отчет оценщика.

Из этого правила предусмотрено исключение: права на результаты интеллектуальной деятельности, выявленные при инвентаризации в период с 2022 по 2024 годы включительно, не учитываются в составе доходов. Для малых компаний, включенных в специализированный реестр МСП бизнеса, льготный период больше — с 2022 по 2026 год.

Важно: если излишки появились вследствие учетной ошибки (например, из-за утраты документов), то необходимо исправить ее в налоговом учете. При необходимости — сформировать и представить в ИФНС уточненную налоговую декларацию. В этом случае доход от выявленных излишков не признается в учете.

МойСклад — мультисервис для бизнеса

Объединяйте все бизнес-процессы: производство, складской учет, продажи. Попробуйте, это бесплатно!

Остались вопросы?

Заполните заявку и наш специалист свяжется с вами:

Выясним значение термина. Это мероприятие в любой организации, в оптовой и розничной торговле для поиска расхождений между учтенными в регистре бух.учета основными оборотными средствами и их фактическим наличием. Расхождения нередко вызывают затруднение у главного экономиста, ведь ему придется недочет активов покрыть за счет сотрудников в равных долях. А избыток может быть использован таким методом, который назначен в уставе компании. Инцидент регистрируют в бухгалтерской книге в том отчетном периоде, когда именно происходила инспекция. Давайте вместе разбираться, что это такое оприходование излишков при инвентаризации, проводка, почему появляются и как правильно их оприходовать.

Нюансы аудита и назначение

Сопоставление информации о материальной базе, поставленной на баланс и отраженных в первоначальном документе и их состояние на тот день, когда произошла сверка, является обязательным. Срок и порядок операции определяется руководителем, за исключением тех случаев, когда это предписано законом Российской Федерации «О бухгалтерском учете» за номером 402 и приказом Министерства Финансов № 34-н от 1998 года. Если есть расхождения, то назначаются для устранения разницы меры, которые возможно предпринять по заранее составленному и утвержденному плану.

Факт избытка отмечается в бухгалтерии, складских бумагах, где вскрылось несоответствие.

По каким причинам появляются

Инспектирование помогает обнаружить нарушения между учтенными деньгами и фактическим их наличием на сегодняшний день. Они могут быть в виде денег, ценностей, сырья для производства, движимого и недвижимого имущества. Инвентаризационная, не заинтересованная в финансовом обороте, комиссия составляет ведомость и отдает ее на рассмотрение директору. А тот, в свою очередь, ставит перед бухгалтерией задачу, чтобы отдел правильно оприходовал и провел в учетной книге избыток. Нужна подводка при инвентаризации выявленных излишков основных средств и материалов.

Основные причины:

- Если была неточно проведена сверка.

- К ошибкам могут привести большие объемы продукции. При распределении изделий на складе клиентам возникает большая вероятность неучтенных поставок.

- Недостаточное количество оборотных финансов вводит компанию в режим «экономии».

- Ошибки на складах при учтении отпуска материалов и продукции. То есть выдали меньший объем партии, чем полагалось.

- Во время отпуска товара одни модели были нечаянно заменены на другие.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров – это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Этапы проверки

Все должно осуществляться по плану, составленному руководителем. Причем этапность соблюдают в следующем порядке:

- Подготовительный период. Издается приказ директора, где прописывается срок проведения, что считают. Создается специальная комиссия из нескольких человек, где назначается главный. Определяются те лица, которые будут нести ответственность, если будут найдены нестыковки во время проверки.

- Все начинается с формирования описи имеющейся производственной собственности с описанием внешнего вида на сегодняшний день.

- Создается ведомость для сличения, где отражается информация, которая получилась при инспектировании, а также сведения, запечатленные в первоначальных документах.

- При несоответствии составляется акт, где будет все указано.

- По полученным данным оформляется справка. Помимо этого, вносятся преобразования в баланс, где отсутствующие деньги или другие ценности списываются. А оприходованные излишки, выявленные при инвентаризации в бюджетном учреждении, НДС и прибыль отражаются проводкой бухгалтера.

Инвентаризационная компания должна отчитываться на каждом этапе перед руководителем компании и главным экономистом.

Для чего проводится инспектирование

Оно решает множественные задачи, которые встают во время работы предприятия и его работников:

- Следует периодически делать замену материально-ответственного человека.

- Ни для кого не секрет, что на крупных заводах и фабриках иногда работают «нечистые на руку» сотрудники. Если помещения и цеха не оборудованы камерой слежения, то частые сверки помогают выявить факты хищения.

- Также случаются форс-мажоры, когда хозяйство страдает от разных природных бедствий (град, наводнение, пожар вследствие попадания молнии).

- Вопросы, когда происходит смена руководства, продажа движимого и недвижимого имущества, сдача в лизинг, аренду помещения или автотранспорта.

- Перед составлением годового отчета обязательно должен быть контроль.

Кроме вышеперечисленных причин проведения пересчета, наиболее распространенной является постоянный контроль за состоянием и количеством собственности предприятия. Поэтому заблаговременно составляется раз в год график проведения процедуры. Как правило, в него входят три-четыре проверки в течение всего года.

Какие могут выявляться результаты

Недочеты случаются практически у всех. Поэтому после проведения всех действий директора готовы к тому, что могут обнаружиться недостача или избыток, хищение и поломка, пересортица изделий (это товар с одним названием, но с разными присвоенными номерами). Результаты путаницы имущества приводятся в аналитическом документе, где находятся ведомость учета, сличительный акт и пояснительная записка.

Кого назначают в проверочную комиссию

Для максимальной объективности и во избежание сговора между проверяющими, обычно приглашаются незаинтересованные специалисты из разной сферы деятельности. Например, если проверяется складское помещение, то разрешено присутствовать работнику склада, который знает, что и где лежит. Кроме него привлекаются два человека, работающие в других отделах. Это могут быть: мастер цеха, товаровед или специалист по финансам. В последнее время часто приглашают для освидетельствования сторонних лиц, так как за вознаграждение они не совершат преступление и проведут качественную проверку.

Действия при несоответствии

Обычно обнаруживается преувеличенное количество денег в месте, где хранится наличность. Тогда они надлежат учтению законным образом. Наиболее часто случается обратный сценарий, в процессе которого теряются и пропадают финансы. Тогда недостающую сумму вносят люди, наделенные материальной ответственностью.

Что делать, если в ходе проверки выявляются излишки

При раскрытии факта расхождений созданный проверочный комитет внимательно изучает выписки проверки, узнает, по каким причинам это произошло, составляет акт о нарушениях. Далее сотрудники составляют протокол, где прописывается итог по сделанной работе, причины, объяснительная от материально-ответственных лиц и выводы специалистов.

Далее документ относят к руководителю, который изучает вопрос. И уже с главным бухгалтером решает, как лучше осуществить проводки. В отчетности указываются те данные, которые были зафиксированы во время проведения сравнений. В годовом отчете надо также отразить и оформить излишки, выявленные в кассе при инвентаризации.

Если имеются расхождения, то следует провести учет денежных средств по рыночной, действительной на сегодня цене. Поднимаются все накладные, полученные от подрядчиков. Если таковых нет, то можно узнать расценки иным путем, например, посмотреть объявления или запросить сведения в отделе статистики.

Для правильной отчетности бухгалтеру следует оприходовать полученные данные при помощи проводок.

Ревизия

Процесс производится поэтапно, соблюдение строго регламентировано:

- Формируется комиссия из трех человек, не заинтересованных в денежном обороте.

- В приказе директора будут прописаны пункты о составе проверяющего комитета, о причинах проведения процесса, дата осуществления ревизионных действий.

- Далее происходит опись всего имущества.

- Последнее – сличение установленных фактов и информации, отраженной в бух балансе. Итоги прописываются в отдельном бланке, который относится к руководителю для определения дальнейших распоряжений.

Что делать в случае обнаружения

Такая ситуация возникает при неправильном учете. Редко, но выявляются хищения. Нужно правильно разобраться со всей документацией. Для этого бух отдел недостачу списывает или вносит в раздел «Расходы», а избыток оприходовается. Очень важно всю процедуру провести в день контроля. Кроме того, распоряжение директора об инициации проверки является основным документом для урегулирования вопроса.

Образец приказа об оприходовании излишков при инвентаризации не предусмотрен государственными структурами. Поэтому форма может быть разнообразной и утверждена в соответствии с внутренним уставом предприятия.

Как выполняются указания директора

Как правильно оприходовать излишки основных средств, выявленных при инвентаризации, подводки: Д 10, 41, 01, 50 К 91-1 9 (их используют для правильной отчетности).

-

Если произошла пересортица, то можно провести взаимозачет недостающих и избыточных товаров.

- При недостатке финансов их погашают силами людей, которые наделены материальной ответственностью. Можно действовать другими путем, разницу в суммах направляется на счет 91-1 с пометкой «Прочие расходы». Имейте в виду, что это делается в момент аудита и учитывается рыночную стоимость.

Как быть с лишними материалами, сырьем и товарами

Часто на производствах остается избыточное сырье или поставленная в оптовые базы продукция. Последний день, когда можно оприходовать лишние материалы (кассовым способом или методом начисления) в отчете за год – это не позднее 31 числа последнего месяца.

При этом бухгалтерии приходится принимать решение, как отразить излишки при инвентаризации, по какой цене их оприходовать. Для этого они в стоимость лишних предметов включают внереализационные расходы, а также сравниваются накладные или изучаются предложения на рынке в конкретной сфере.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров – это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Лишние производственные материалы

В законе Российской Федерации очень четко прописано, что в затраты предприятие может включить не более 24 процента цены товара или сырья от рыночной цены. Определенных требований от работников ФНС вы не услышите. Единственное, что надо учесть, это невозможность включения в расходы предприятия всю стоимость выявленных комиссией излишних материалов. Скорее всего, вам придется их распродать. А во избежании проблем с налоговой учитывайте ранее установленную цену на рынке сбыта.

Детали использования основных средств

Под контролем понимается не только сопоставление полученной в процессе информации о товаре, материалах, сырьевой базе со сведениями, записанными в первичной уставной документации, но и пересчет основного капитала.

В таком случае ведется совсем иная методика:

- Избытки причисляются к нереализованным доходам.

- ОС, которые находятся на ремонте, описываются в ведомости по форме ИНВ/10, где указывается цена ремонтных работ.

- На имущество, переданное в аренду или на временное хранение, составляется документ, в котором будут приложены все соответствующие бумаги от контрагента, подтверждающие правомерность действия.

- Специальная комиссия составляет акт на ОС, не подлежащие восстановлению и непригодные к эксплуатации.

- Если балансовая цена капитала изменилась в ту или иную сторону, то этот факт также отображается.

- Средства нужно приравнять к доходу, который не удалось реализовать, и начислить по нему соответствующую амортизацию в пределах стоимости, заявленной рынком и фактическим износом.

Когда нужно инспектирование кассы

Процесс необходим в некоторых случаях:

- Если компания собирается купить, продать или сдать имущество в лизинг.

- Произойдет реорганизация предприятия.

- Перед созданием ежегодного бухгалтерского отчета.

- При ликвидации бизнеса.

- При подозрениях на кражу.

Как происходит учет избыточных финансов

Дополнительные финансы в кассе, найденные при ежегодном отслеживании расходов и доходов, подлежат занесению в специальный кассовый журнал с помощью стандартных проводок под номерами Д 50 К 90 и 91.

Излишки при инвентаризации, налог на прибыль

Создается специальный комитет, куда входит главный финансовый специалист. Вначале производится подсчет всех финансов, находящихся в определенном месте. Далее все сверяется со сведениями кассовой книги. Завершение – составление акта, где регистрируется сумма наличных денег, при этом учитывается, какая часть оказывается в обороте и на расчетных счетах организации.

Отображение переизбытка при использовании упрощенной системы налогообложения

Если вы используете УСН, то все неучтенные финансы, образовавшиеся во время аудита, причислите к доходам для расчета платежей в ФНС. Переизбытки не являются объектом налогообложения. Они не облагаются налогом, если их запустили в производство.

Вывод

Мы постарались вам рассказать и показать на конкретных примерах, что такое излишки при инвентаризации, как происходит оприходование и как начисляется налог на прибыль и НДС. Мы рекомендуем вам для успешного проведения операции использовать ПО, например, от компании «Клеверенс». Программа поможет правильно организовать рабочее место, не допустить фатальных провалов при составлении отчетности. Квалифицированные специалисты дадут бесплатные консультации по установке и настройке.

Вот наглядная демонстрация инвентаризации имущества в организациях с помощью Mobile SMARTS и комплекта оборудования.

Если у вас на предприятии используется «1С:Бухгалтерия» в любой поставке, «1С:УПП» или 1С для строительной организации, и вы планируете проводить инвентаризацию только на штрихкодах (не будете использовать RFID), то вам полностью подходит специальный драйвер для проведения инвентаризации от Клеверенс, в комплект поставки которого входят все программы и обработки, необходимые как для печати этикеток, так и для работы с терминалом сбора данных. Если вы планируете внедрять RFID, то вам подходит уже другая программа — Клеверенс: Учет имущества.

Количество показов: 27478