-

Прогноз кассовых оборотов. Содержание, этапы составления

Для

обеспечения своевременного кассового

обслуживания клиентов

коммерческие банки на основании кассовых

заявок предприятий и

организаций составляют прогнозы своих

кассовых оборотов. В

кассовых заявках отражаются ожидаемые

поступления наличных

денег в кассу предприятий, организаций,

учреждений, а также ожидаемые

выдачи наличных денег на определенные

цели. Кассовая заявка

составляется по кварталам с разбивкой

по месяцам.

В

соответствии с законом предприятия

могут иметь в своих кассах наличные

деньги в пределах лимитов, установленных

обслуживающими их коммерческими

банками. Лимит остатка наличных денег

в кассе устанавливается банком ежегодно

всем клиентам, имеющим кассу и

осуществляющим

наличные денежные расчеты. Для этого

предприятие

представляет

в банк расчет на установление ему лимита

остатка кассы и оформление разрешения

на расходование наличных денег из

выручки,

поступающей в его кассу, в двух экземплярах.

При

представлении такого расчета лимит

остатка кассы у предприятия

считается нулевым. Лимиты остатка кассы

определяются исходя

из объемов налично-денежного оборота

предприятия с учетом особенностей

режима его деятельности, порядка и срока

сдачи наличных

денег в банк.

Установленные

банком лимиты остатка наличных денег

в кассе письменно сообщаются

каждому клиенту. Денежную

наличность

сверх лимита предприятия и организации

обязаны сдавать в банк

в порядке и сроки, с ним согласованные.

Решение

о расходовании предприятиями денежной

выручки из кассы

принимается банком ежегодно на основании

вышеуказанных расчетов

с учетом соблюдения ими порядка работы

с денежной наличностью,

состояния расчетов с бюджетами всех

уровней, государственными внебюджетными

фондами, поставщиками сырья, материалов,

услуг, а также учреждениями банков по

ссудам.

Для

определения объема и источников

поступлений наличных денег в

кассы и направлений их выдачи коммерческие

банки составляют прогнозы

кассовых оборотов по следующим

направлениям поступлений и выдачи

наличных денег:

Приход:

-

поступление

торговой выручки от продажи товаров -

поступления

выручки пассажирского транспорта -

Поступления

квартирной платы и коммунальных платежей -

Поступления

налогов и сборов -

Поступления

наличных денег от реализации ценных

бумаг и т.д.

Расход:

1. Выдачи на

заработную плату

2. Выдачи на стипендию

3. Выдачи на расходы,

не относящиеся к фонду заработной платы

и выплатам социального характера

4.

Выдача наличных денег физическим лицам

при совершении валютно-обменных операций

5.

Выдача на выплату пенсий, пособий и

страховых возмещений и т.д.

Расчеты

ожидаемых поступлений наличных денег

в кассы банков

и их выдача составляются ежеквартально

с распределением по месяцам.

Итоги кассовых оборотов по приходу,

расходу и эмиссионному результату

сообщаются расчетно-кассовому центру,

где открыт корреспондентский

счет коммерческого банка. Расчетно-кассовые

центры

составляют прогнозы кассовых оборотов

по приходу, расходу и

эмиссионному результату в целом по

обслуживаемым кредитным организациям.

Расчеты осуществляются ежеквартально

с разбивкой по месяцам.

На основании этих прогнозов РКЦ Банка

России обеспечивают

операционные кассы коммерческих банков

денежной наличностью.

В

кассах коммерческих банков наличные

деньги хранятся в суммах, необходимых

лишь для выполнения текущих операций

клиентов. Остаток денег в кассе

лимитируется. В случае недостатка

денежной наличности в кассе коммерческий

банк составляет специальный расчет на

подкрепление своей операционной кассы,

который доводится до РКЦ, где сосредоточены

запасы денежной наличности. При недостатке

средств деньги из резервных фондов РКЦ

перечисляются

в операционную кассу коммерческого

банка в виде

подкрепления; при превышении лимита

деньги сверх лимитного

остатка возвращаются в РКЦ.

Для

максимального привлечения наличных

денег в свои кассы банки

за счет своевременного и полного сбора

денежной выручки

от предприятий не реже одного раза в

два года проверяют соблюдение определенного

Банком России порядка ведения кассовых

операций

и работы с денежной наличностью. При

этом на предприятии

рассматриваются:

• ведение

кассовой книги, ежедневный отчет кассира

по произведенным

кассовым операциям в соответствии с

приходно-расходными документами,

• полнота

оприходования денежной наличности,

полученной в банке, при

этом учитывается соответствие записей

в кассовой книге данным

банка (по суммам, полученным из банка и

сданным в банк);

• целевое

использование наличных денег, полученных

в банке

(на цели, указанные в чеке);

• расходование

наличных денег из выручки на основании

письменных

заявлений клиентов с учетом требований

порядка ведения кассовых

операций, состояния расчетов и остатка

кассы, сроков и порядок сдачи денежной

выручки, своевременность возврата в

банк невыплаченных в

срок средств на оплату труда и

социально-трудовых льгот,

-

соблюдение

на каждый день проверяемого периода

(как правило,

за квартал) установленного банком

лимита остатка кассы, -

осуществление

расчетов наличными деньгами между

юридическими

лицами.

Территориальные

учреждения Банка России осуществляют

контроль

за работой учреждений банков по

организации наличного денежного

оборота, соблюдению предприятиями

порядка ведения кассовых

операций и работы с денежной наличностью.

5

Одной из самых важных задач руководителя организации является прогнозирование денежных потоков.

Качество прогнозирования денежных потоков зависит от взаимодействия отделов организации, которые предоставляют исходные данные (например, отделов логистики и маркетинга), сказываясь на частоте возникновения финансовых рисков и на финансовом состоянии организации в целом

Прогнозирование может способствовать решению ряда сторонних задач бизнеса, поскольку при прогнозировании происходит более подробное и глубокое изучение состояния дел в компании и на рынке в целом. Прогнозирование, прежде всего, это предвидение финансового благосостояния организации как в целом, так и ее отдельных областей, и может осуществляться, например, для:

- Структурных подразделений (филиалов);

- Конкретного вида бизнеса;

- Определенных объектов (планируется выпуск нового товара).

Прогноз, который мы будем рассматривать, представляет собой не что иное, как отчет, где отражены все приходы и расходы денег за заданный отрезок времени. Он позволяет заранее увидеть дефицит или, наоборот, излишки денег, чтобы вовремя отреагировать и скорректировать сложившуюся ситуацию в бизнесе.

При сборе данных для прогноза стоит сосредоточиться на периоде, за который будем собирать информацию для прогнозирования. Корректный и детальный расчет будет осуществлен при условии, что полученные данные будут отражены в разрезах:

- год;

- квартал;

- месяц.

Это особенно важная часть при прогнозировании потока денег организации, имеющей сезонные особенности.

Помимо этого, крайне важно подобрать именно такой метод прогнозирования потоков, который будет:

- понятен всем, кто будет принимать решение, основываясь на результате прогноза;

- удобен для реализации;

- учитывать особенности дальнейшего развития организации.

Оптимальный вариант прогнозирования (с целью увеличения точности) – комбинация, состоящая из нескольких моделей прогнозирования.

Автоматизация прогнозирования денежных средств на базе 1С

Разработка прогноза предполагает выполнения ряда шагов:

Шаг 1. Прогноз поступления денег по заданным отрезкам времени

Для начала просчитывается сумма запланированного поступления в деньгах от реализации продукции или оказания услуг. Для отслеживания чаще всего берут среднестатистическое время, которое обычно нужно клиентам для оплаты счетов. Исходя из него, можно рассчитать сумму, которую организация планирует получить за заданный период, и учесть влияние этого на дебиторку.

Шаг 2. Прогноз оттока денег по заданным отрезкам времени

На этом шаге по умолчанию в просчете участвуют счета, по которым наступает срок погашения задолженности без учета возможности отсрочки некоторых платежей, поскольку зачастую при оформлении отсрочки платежа теряются скидки, и она становиться невыгодным условием. Также сюда относят: выдачу зарплаты и отчисление налогов, административные траты, капитальные вложения, оплата процентов и дивидендов.

Шаг 3. Расчет чистого денежного потока (ЧДП)

ЧДП – итог действий, предпринятых за предыдущие шаги. Чтобы его получить, надо из суммы прогноза поступления, вычесть сумму оттока.

Шаг 4. Анализ необходимости краткосрочного финансирования

В завершении необходимо рассчитать сумму краткосрочного финансирования (преимущественно по каждому временному отрезку), учитывая оставшийся минимум денег на счетах организации и страхового запаса.

Методы прогноза денежных потоков

А теперь рассмотрим особенности разных методов.

Метод средней взвешенной

Важная особенность! Этот метод неприемлем в качестве базы для стратегических и важных решений ввиду того, что велика вероятность отклонения от факта при итоге расчета. Данный метод реализуется на среднем арифметическом, взвешенного с учетом веса, близкого и с учетом сезонности. Далее необходимо найти сумму всех значений прогнозируемого показателя за отрезок времени и разделить на сумму веса. Идеально данный метод расчета применять в ситуациях, когда необходимо быстро и срочно осуществить прогноз.

Метод скользящей средней

Данный метод так же, как и предыдущий актуально применять, когда необходимо срочно выполнить прогноз. Под скользящей средней понимается средняя стоимость какого-либо показателя за период (к примеру, 1 квартал) и постепенно данный период времени двигается вперед. Получается, что, к примеру, для организации, имеющей сезонность, происходит сглаживание.

Метод коэффициентов

Метод использует коэффициенты для осуществления прогноза. Как и два предыдущих, он пригоден для экспресс-прогнозов на краткосрочный период (к примеру, неделя или один квартал). Вся суть данного метода заключается в том, что итоговое значение финансового показателя (из финансовой отчетности) или производный показатель необходимо умножить на коэффициент, рассчитанный заранее.

Метод экстраполяции

В основном часто используется при прогнозе на основе трендов и тенденций прошлого. Суть данного метода заключается в следующем: тенденция изменения определенного показателя, который преобладает по статистике за последнее время, будет определять его развитие и в будущем, с учетом обстоятельств, которые его определяли, также будут подвержены изменениям.

Метод экспоненциального сглаживания

Объединяет в себе два первых подхода, но от первого отличается коэффициентом взвешивания, за который берут фактор (А), который, в свою очередь, умножается на предшествующее фактическое значение и его прогнозное по формуле:

EC = А* X C-1 + (1- А) * EC-1,

А – коэффициент (0 ≤ А ≤ 1), постоянный показатель

X C-1 – фактический показатель за предыдущий период,

EC – прогнозируемое поступление на следующий период С,

EC-1 – прогноз поступления предыдущего периода.

Это метод долгосрочного прогнозирования, поскольку именно объединение двух подходов увеличивает возможность получения существенных отклонений величины. Также данный объединенный метод дает возможность учитывать фактически анализируемые данные, где самые точные величины получают наибольший вес.

Метод построения множественной модели регрессии

Наиболее трудозатратный, он позволяет осуществить самый объективный прогноз с учетом тех показателей и факторов, которые будут влиять на величину будущих денежных потоков. Данный метод реализуется построением модели в виде функции (регрессии), в которой различные независимые показатели могут оказывать влияние на главную зависимую переменную.

Профессионально настроим работу с прогнозированием денежных потоков в программах 1С

Пример расчета прогноза

Рассмотрим пример расчета потока денежных средств предприятия за 1 календарный месяц. Исходные данные распределены по видам деятельности.

Основная:

- выручка от реализации (товары, услуги) – 330 тыс. рублей;

- расходы на материалы – (-) 118 тыс.;

- расходы на заработную плату – (-) 52 тыс.;

- платежи по налогам – (-) 41 тыс.;

- ежемесячный платеж по кредиту – (-) 17 тыс.;

Итого по основной деятельности – 102 тысяч рублей.

Инвестиционная:

- инвестиции в активы (приобретение оборудования) – (-) 98 тыс.;

- приобретение нематериальных активов (лицензия) – (-) 43 тыс.

Итого по инвестиционной деятельности – (-) 141 тысячи рублей.

Финансовая:

- оформление банковского кредита кратковременного – 150 тыс.;

- возврат текущего кредита – (-) 75 тыс.;

- выплату по лизингу – (-) 16 тыс.;

- выплаты дивидендов – (-) 19 тыс.

Итого по финансовой деятельности – 40 тысяч рублей.

Соответственно, по формуле получаем: 102 – 141 + 40 = 1 тыс. рублей.

Данный пример отражает определенную стабильность и управляемость денежного потока организации. Важно, что организация произвела погашение всех текущих расходов без оформления отсрочки по платежам и выполнила полный спектр обязательств.

Решение: в целях недопущения возникновения проблем с оплатой по счетам, необходимо краткосрочное финансирование в виде займа в банке на минимальный срок.

Какие бывают программы для бюджетирования и планирования на базе платформы 1С:Предприятие, также можно прочитать в статье на нашем сайте.

Действия по оптимизации

В части антикризисного управления финансовыми потоками их оптимизация – надежное лекарство от болезней кризисного периода. Основными направлениями, в которых здесь можно предпринимать шаги, будут:

1. Баланс между положительным и отрицательным потоком в целом по компании и по отдельно взятым ее частям. Как его достичь?

- Ориентируясь на нужды бизнеса сформировать минимально необходимый запас ресурсов в деньгах;

- Учитывая направление бизнеса, грамотно распределять этот объем;

- Поддерживать постоянную платежеспособность организации с обеспечением высокого уровня дальнейшего развития;

- Обеспечить наименьшие потери ДС, в части затрат на саму оптимизацию.

Тут важно как не допустить дефицита, так и насторожиться при появлении избыточности. При дефиците будут последствия в виде снижения платежеспособности организации, задержек зарплаты сотрудникам, нарушения сроков оплаты кредиторской задолженности. Обратная ситуация с излишками может свидетельствовать, например, о потере потенциальной прибыли от «лежащих без дела» денег, что отрицательно скажется на капитале организации.

Подберем оптимальную программу учета движения денежных средств. Бесплатно!

2. Результат предыдущего действия – максимальный ЧДП. Его рост влечет за собой ускорение темпов развития бизнеса и снижение количества обращений к внешним источникам финансирования. Что для этого предпринять?

- Максимально снизить издержки;

- Пересмотреть эффективность ценовой политики;

- Перейти на ускоренный метод амортизации;

- Продать основные средства и нематериальные активы, не использующиеся на сегодня в бизнесе.

3. Автоматизация процесса управления позволит анализировать и контролировать платежеспособность в режиме реального времени, используя передовые методы анализа, что создаст надежную опору в работе управленцев.

Возможность автоматизации финансов имеется как в решениях 1С для крупнейших предприятий – 1С:ERP и 1С:Управление холдингом, так и в специализированных разработках для предприятий разного масштаба, например, WA:Финансист. Автоматизация процесса прогнозирования денежных потоков, помимо оптимизации финансов, дает также ряд важных преимуществ, а именно:

- Снижение риска. Автоматизация части (ключевых узлов) или всего процесса прогнозирования снижает риск человеческой ошибки, как умышленной, так и неумышленной, тем самым повышая уверенность в прогнозе.

- Повышенная эффективность. Количество специалистов, работающих в казначействе, даже в самых крупных организациях, часто бывают небольшим. Поэтому важным приоритетом внедрения автоматизированной системы управления может стать повышение эффективность и уменьшение чрезмерной рабочей нагрузки, особенно в пиковые периоды. Это, в свою очередь, позволит сменить фокус деятельности казначеев со сбора данных и с администрирования на аналитические процессы и разработку стратегий развития.

- Повышенное качество. Чтобы приступить непосредственно к автоматизированному прогнозированию, нужно чтобы был автоматизирован и сбор фактических данных, их ввод, а также классификация этих данных. Если весь процесс автоматизирован, тщательно спроектирован и «прозрачен» с самого начала, при прогнозировании можно смело использовать полные и точные данные, уже имеющиеся в корпоративной технологической инфраструктуре (на базе автоматизированной системы или систем.). Это, в сочетании с перечисленными выше факторами, означает, что автоматизация может существенно улучшить качество составляемых прогнозов.

- Применение передовых практик. При автоматизации на базе современных решений можно не просто снизить количество ошибок, но при правильной постановке и регулярном использовании инструментов, которые она предлагает, можно внедрить в практику работы своего предприятия передовые методики прогнозирования и анализа прогноза, а также использовать прогнозирование денежных потоков в оценке бизнеса.

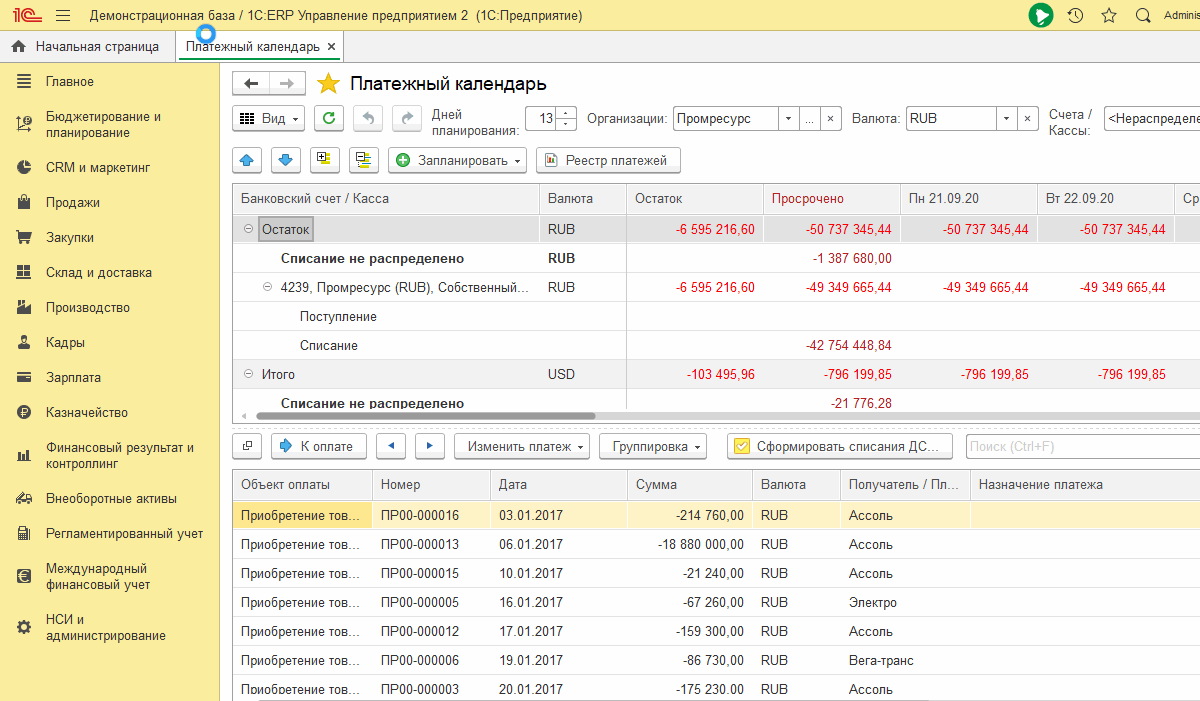

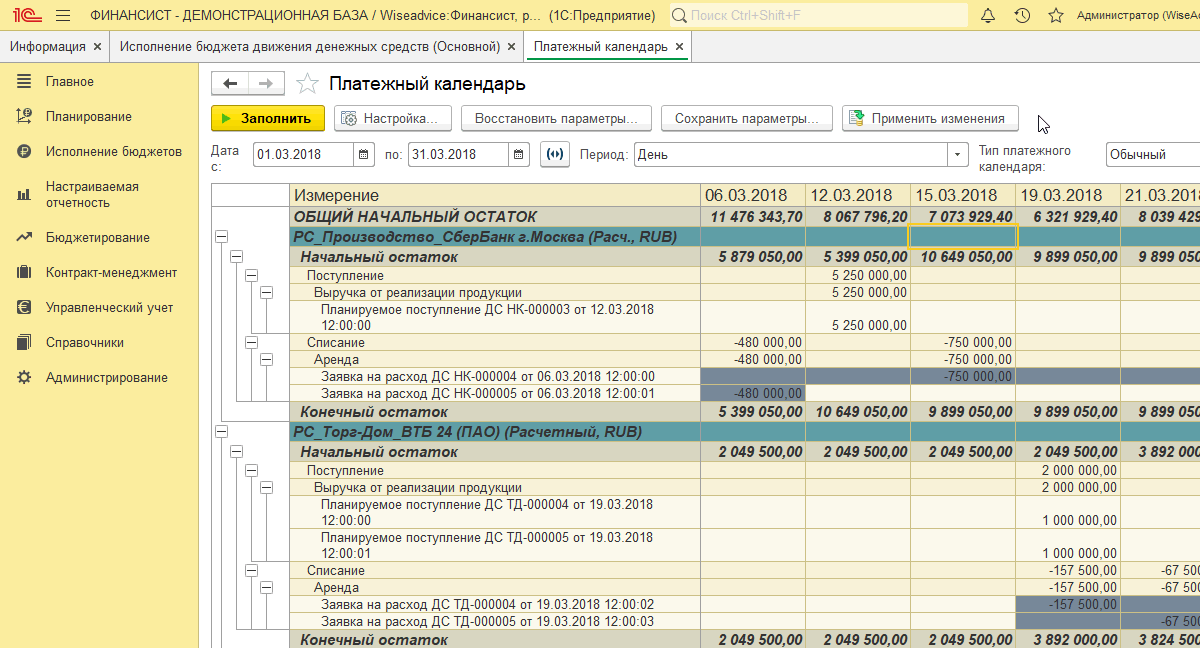

Автоматизация платежного календаря в программах 1С для точного планирования денежных средств

Возможности автоматизации

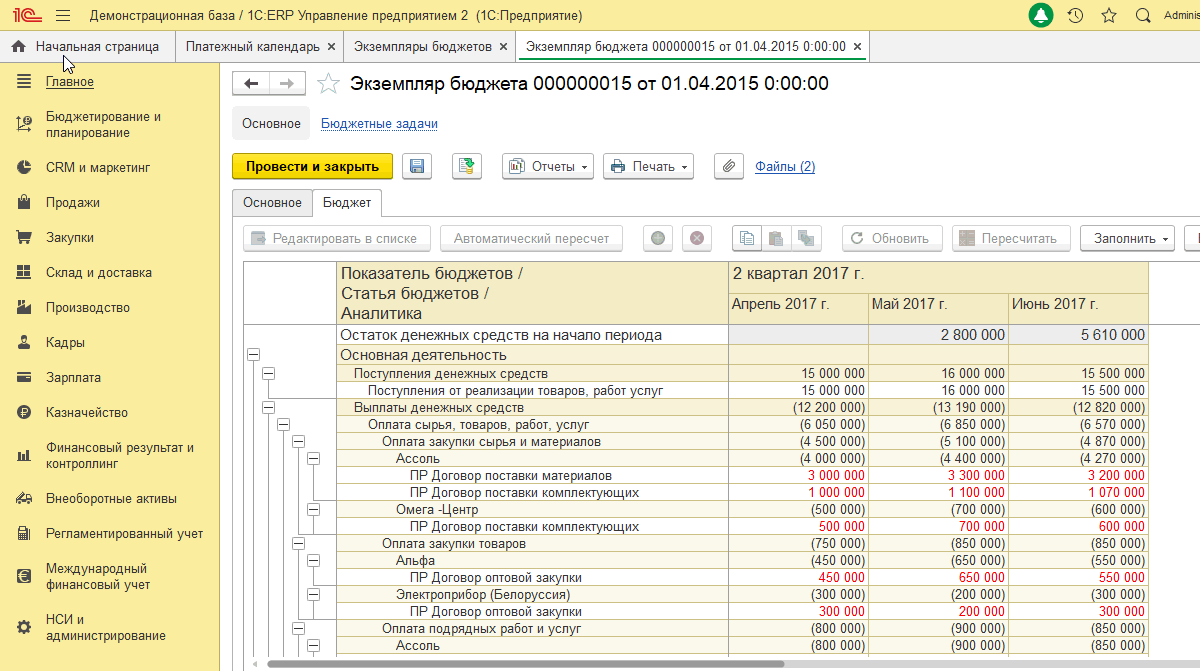

Процесс прогнозирования денежных потоков может иметь разную степень автоматизации. В некоторых компаниях это может быть полностью ручной и трудоемкий процесс, некоторые развертывают автоматизацию на ключевых этапах процесса, а некоторые системы поддерживают полностью автоматизированные, «бесконтактные» процессы в части прогнозирования. Именно такой вид – «абсолютную» автоматизацию, поддерживает комплексное решение 1С:ERP. При этом одним из самых востребованных автоматизированных инструментов является платежный календарь, основывающийся на реестре платежей, составленный с учетом потребностей пользователей и позволяющий в разы сократить их трудозатраты.

Данный инструмент в 1С:ERP имеет широкий набор функций и средств настройки, которые позволяют его использовать в компаниях, имеющих разнообразную структуру, направления бизнеса и производства. Использование платежного календаря определяется функциональной опцией «НСИ и администрирование-Настройка НСИ и разделов-Казначейство-Заявки на расходование денежных средств».

Для удобства работы с платежным календарем в системе предусмотрены:

- Гибкое управление составом данных;

- Связь оплат графиком заказов, в том числе исполненным не полностью;

- Разбивка платежей по источникам и периодам;

- Установка фильтра по контрагентам, дням планирования, валюте, банкам, счетам и кассам;

- Расшифровка и история платежей;

- Группировка объектов платежей по разным разрезам ДДС;

- Групповое разнесение заявок по периодам и источникам;

- Планирование ДС;

- Формирование пакетов документов;

- Выгрузка платежек в банк.

В 1С:ERP также есть возможность работы через БДДС с операциями, представленными в денежном эквиваленте и автоматически разнесенными потоками денег по счетам и кассам компании. Подробно о том, как работать с Бюджетом движения денежных средств, для чего он нужен и как его составить с помощью инструментов 1С, можно прочитать на нашем сайте.

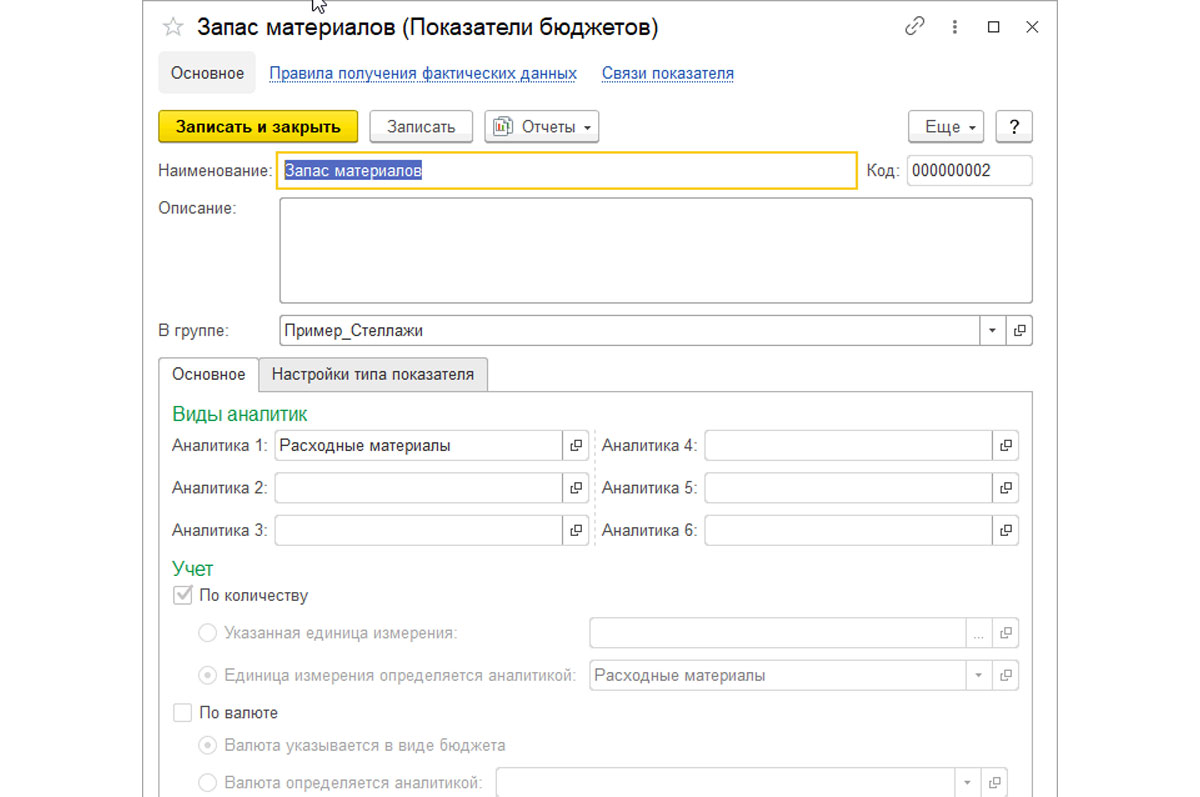

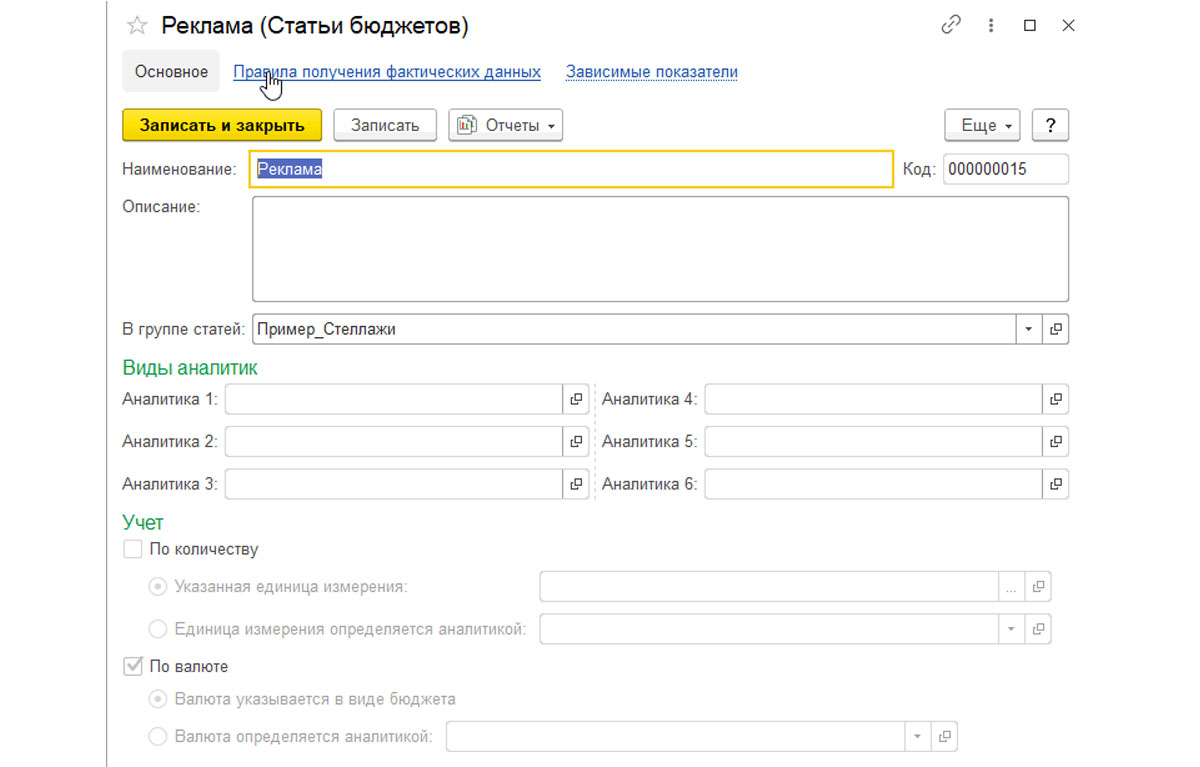

Структура бюджета имеет две составляющие: статьи – оборотные составляющие, и показатели – остаточные составляющие структуры видов бюджетов. Справочник «Нефинансовые показатели» заполняется при необходимости.

В отчетах можно посмотреть Фактические данные бюджетов, которые попадают туда либо «с лету», либо от операций, зарегистрированных в системе, либо через механизм «хранимого» факта, когда операции зафиксированы в определенной таблице и ее данные становятся строительным материалом для отображения факта в бюджете.

Следующий пласт работ – это плановые данные, которые вводятся либо «руками», либо рассчитываются автоматом из произвольно установленного источника.

Автоматизация платежного календаря на базе 1С:ERP для среднего и крупного бизнеса

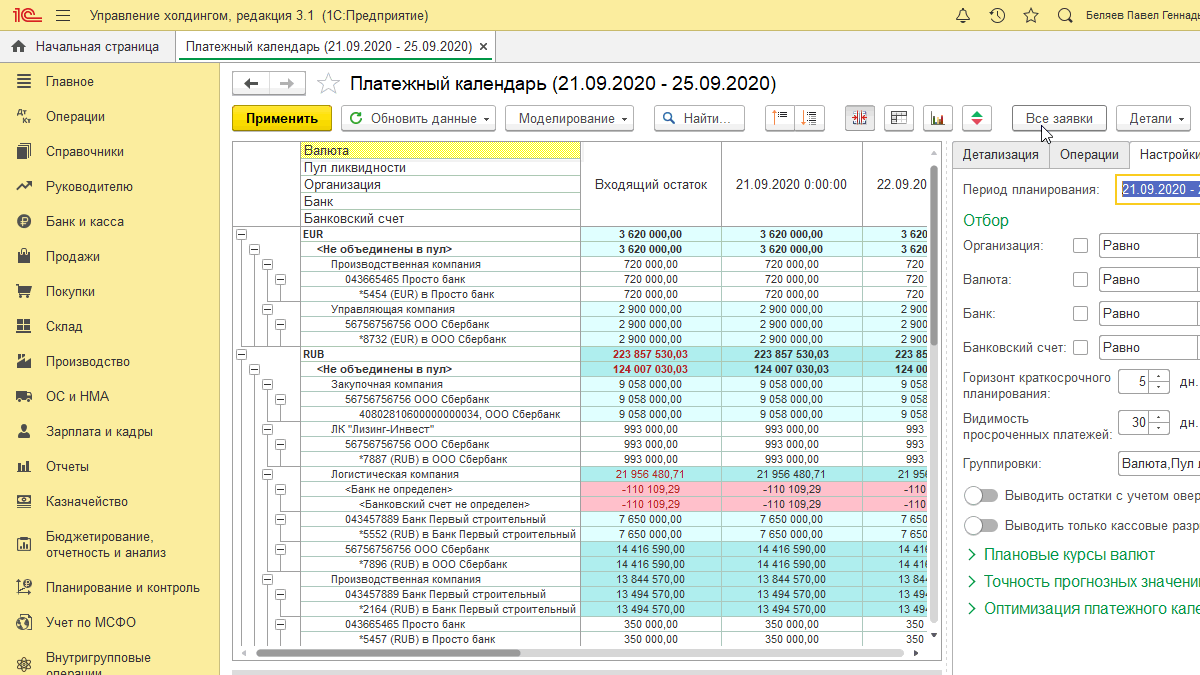

Функциональность платежного календаря есть в системе 1С:УХ, где календарь, по сути, идентичен тому же инструменту в 1С:ERP.

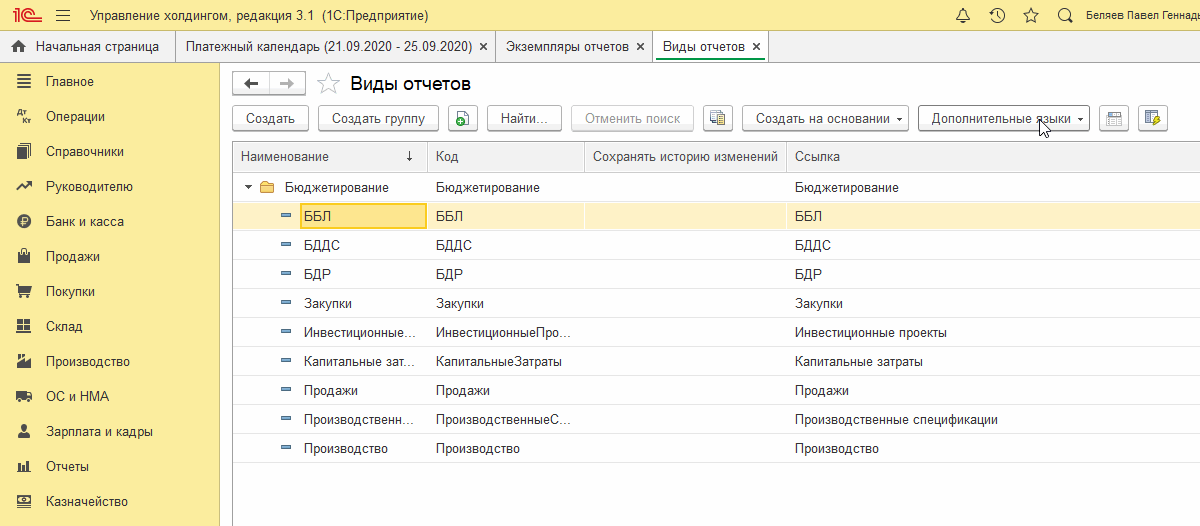

Создание БДР, Бюджета движения денежных средств и Бюджета движения ресурсов выполняется в справочнике «Виды отчетов» (подробности об отличии БДР от БДДС также можно прочитать на нашем сайте) с возможностью настройки:

- Структуры отчета (показатели, группы, аналитики, строки);

- Правил заполнения показателей;

- Форматов отчета (макет).

Автоматизация платежного календаря в крупных компаниях и холдингах

При создании необходимой формы отчета строками будут являться статьи (бюджетные показатели), а колонками – сумма, количество.

Автоматизация управления финансами в компаниях любого масштаба и отрасли на базе WA:Финансист

Программный продукт WA:Финансист, который специально предназначен для автоматизации функций казначейства и бюджетирования, поможет при управлении денежными средствами. В данном программном продукте имеется возможность работать как непосредственно с платежным календарем и бюджетом, так и с отчетом Исполнение БДДС.

Платежный календарь в системе WA:Финансист может быть сформирован в двух режимах в поле «Тип» (справа):

- В предварительном режиме отчет будет сформирован по данным предварительного планирования через «Плановый реестр на поступление/списание ДС».

- В обычном – по данным документов «Планируемое поступление ДС», «Заявка на расход ДС» и «Планируемый перевод/конвертация ДС».

Автоматизация платежного календаря на базе специализированного решения WA:Финансист

Автоматизация планирования и прогнозирования на базе продуктов 1С позволяет вывести этот процесс на новый уровень, постоянно иметь под рукой актуальные данные для принятия важнейших решений и ориентироваться на лучшие практики планирования и прогнозирования в финансах.

Объединив визуальные и методологические возможности автоматизированных инструментов планирования и прогнозирования легко понять финансовые последствия своих действий, и безошибочно определить, что и когда предпринимать.

Планирование выручки – не гадание на кофейной гуще. Существует набор инструментов, которые помогут вам правильно спланировать ее и настроить работу менеджеров. Расскажем, как сделать так, чтобы прогнозная цифра по обороту не превратилась в пустое ожидание чуда.

Еще больше идей для роста выручки можно получить на наших авторских бесплатных вебинарах от компании Ой-Ли. Регистрируйтесь прямо сейчас.

Узнай, как получить 70 шаблонов для настройки отдела продаж ценность 1 500 000 руб.

Оставляйте заявку

Планирование выручки

Читайте в статье:

- Планирование выручки: как выглядит общий прогноз

- Планирование выручки: определяем прибыль

- Планирование выручки: считаем базовые цифры, исходя из прибыли

- Планирование выручки: анализируем воронку

- Планирование выручки: определяем активность менеджеров

- Планирование выручки: рассчитываем ежедневную активность менеджеров

- Планирование выручки: «смартируйте» полученный прогноз

- Планирование выручки: используйте цикл Деминга (PDCA)

- Планирование выручки: мотивация для сотрудников

Определив цель по выручке, вы должны понимать, что основная работа впереди. Придется провести аудит отдела продаж, учесть множество факторов и поставить ряд еще более мелких задач. Собрав все данные воедино, вы в итоге поймете, как продавать больше.

Планирование выручки: как выглядит общий прогноз

Вы должны заниматься планированием выручки и ее коррекцией. Важно сформулировать задачу в конкретных цифрах, исходя из имеющейся и прогнозной конверсии вашей воронки.

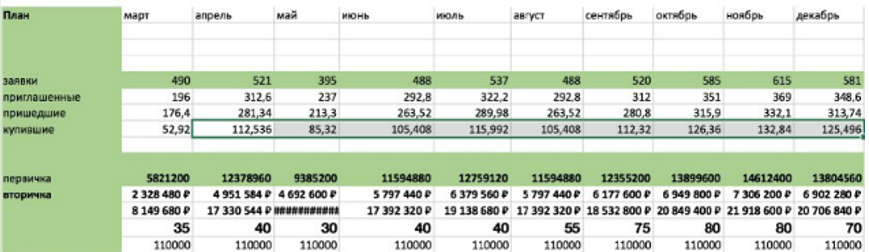

Итак, первое, что нужно сделать — cоставить конкретный план со всеми цифрами. Посмотрим, как может выглядеть пример такого многомесячного документа.

Планирование выручки

Перед вами конвертационная бизнес-модель реальной стоматологической компании. В ней представлены цели на 10 месяцев с цифрами для всех этапов воронки.

- Заявки

- Приглашенные

- Пришедшие

- Купившие

Под каждым месяцем указан объем первичных и вторичных сделок. Далее вы раскладываете их на более мелкие составляющие, чтобы понять, на каком этапе воронки и какие цифры вы должны получить. Это означает, что прописывается конкретное количество необходимых действий менеджеров. Чтобы сделать это, необходимо провести предварительную работу по анализу текущей ситуации.

Планирование выручки: определяем прибыль

Выручка – производная величина. Она рассчитывается по доле прибыли в ней. На самом деле выручка не может быть конечной целью. Исходить всегда нужно именно из прибыли. А финансовую цель тоже нужно ставить по прибыли, а не по выручке. При этом действовать нужно предельно технологично, без всякого излишнего оптимизма и удручающего пессимизма. Просто учитывайте несколько факторов.

► Сезонность. В любом бизнесе она имеется. Но не везде она ярко выражена.

► Законодательство. Если речь идет о законопроекте, который будет регулировать вашу отрасль, учитывайте его влияние.

► Экономическая ситуация. Например, если вы сильно зависите от курса доллара, просчитывайте его колебания. Конечно, экономический кризис – всегда «черный лебедь» (непредсказуемое событие). Тем не менее, думайте и об этом.

► Маркетинг. Подсчитайте отдачу от планируемых маркетинговых кампаний. Как это отразится на прибыли?

Планирование выручки: считаем базовые цифры, исходя из прибыли

Как видно из плана выше, недостаточно просто поставить конечную цель. Ее нужно максимально конкретизировать в разрезе действий, которые помогут ее достичь.

При этом, определяя, сколько вам нужно продать, мы советуем исходить из размера желаемой прибыли.

Перед планированием выручки проанализируйте следующие направления

- Прибыль собственника: сколько хочется изъять в виде предпринимательского дохода,

- Маржинальность по направлениям: какие имеются источники денежного потока по направлениям,

- Оборот по направлениям: новым и текущим,

- Воронка по лидогенерации,

- Задачи на каждый день по обороту,

- Задачи на каждый день по активности.

Планирование выручки: анализируем воронку

Помимо финансовых планов вам необходимо иметь на руках результаты анализа текущей активности менеджеров. Это еще один вклад в копилку планирования оборота.

Вы должны провести всесторонний анализ своей воронки. Измерьте конверсию каждого этапа воронки. Только так вы узнаете все цифры, которые влияют на результат в вашем бизнесе.

Чтобы получить все необходимые показатели — проанализируйте работу своего отдела. Для составления прогноза необходимы цифры за период 2−3 месяца.

Вы должны проанализировать следующую информацию:

- сколько времени в среднем тратится на один холодный звонок,

- сколько времени в среднем тратится на сбор информации о потенциальном клиенте,

- сколько надо сделать звонков, чтобы по цепочке добраться до лица, принимающего решения,

- сколько встреч может провести в день один менеджер,

- какой процент встреч заканчивается заказом,

- количество повторных сделок,

- средний чек.

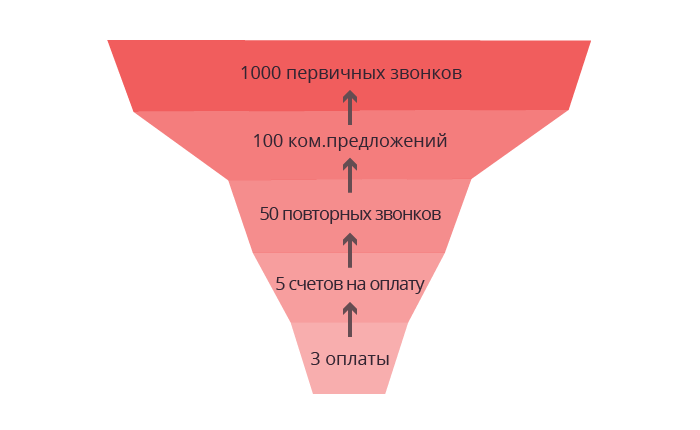

Планирование выручки: определяем активность менеджеров

Имея на руках декомпозированные планы по выручке, прибыли, лидогенерации и показатели по текущей деятельности продавцов, необходимо перевести все аналитические данные в конкретный план менеджера. Важно четко представить, какие действия и в каком количестве должны производиться сотрудниками, чтобы достичь поставленных целей.

Руководитель отдела должен поэтапно, учитывая процент конверсии, «подниматься» по воронке. Так вычисляются необходимые для достижения запланированного ориентира промежуточные цифры по:

- количеству выставленных на оплату счетов;

- количеству повторных звонков;

- количеству высланных коммерческих предложений;

- количеству первичных звонков.

Планирование выручки: рассчитываем ежедневную активность менеджеров

Приведем простой алгоритм расчета ежедневной активности продавцов. Ее так важно считать, а затем контролировать выполнение полученных показателей, так как именно из этих небольших действий складывается общий результат.

► 1. Определение плановой цифры прибыли. Если вы внимательно ознакомились с информацией выше, то теперь знаете, как это делается.

► 2. Зная долю прибыли в выручке можно посчитать весь оборот.

► 3. Через показатель среднего чека вычислите предполагаемое количество сделок, закрытие которых позволит достичь прогнозируемого уровня выручки.

► 4. По конверсии из заявки в оплату получаем необходимое количество лидов.

► 5. По промежуточным показателям конверсии между этапами узнаем сколько нужно сделать первичных звонков, отправить коммерческих предложений, совершить вторичных звонков, выставить счетов на оплату.

► 6. Полученные результаты делим на количество рабочих дней в прогнозируемом периоде и получаем ежедневную активность для всего отдела.

► 7. Распределяем эту активность среди сотрудников в зависимости от их персональной конверсии и стандартов отрасли.

Давайте посмотрим, как это происходит, если применить реальные цифры.

- Планируемая прибыль = 500 000 руб.

- Планируемая выручка = 500 000 руб. / 20% (доля прибыли в обороте) 100% = 2,5 млн руб.

- Количество сделок = 2,5 млн руб. / 50 000 руб. (средний чек) = 50 сделок

- Количество квалифицированных лидов = 50 / 10% (конверсия из заявки в оплату) 100% = 500

- Дальше уже смотрим по промежуточной конверсии в воронке, чтобы понять сколько действий нужно совершить на каждом этапе. Главное понимать, сколько лидов вам нужно и с какими «потерями» их масса проходит по воронке.

Планирование выручки: «смартируйте» полученный прогноз

Поставить цифру выручки в качестве цели по технологии SMART является следующим этапом.

S — specific — конкретная. Да цель очень конкретная она выражена в цифре.

M — measurable — измеримая. О ее измеримости свидетельствуют те самые показатели ежедневной активности продавцов, которые будут являться чек-поинтами на пути к ее достижению.

A — achievable, ambitious, agressive, аttractive — достижимая, амбициозная, агрессивная, привлекательна. Это уже зависит, насколько правильно у вас настроена схема материальной мотивации для продавцов. Чтобы так и было задействуйте принципы «сложного оклада», «больших порогов», «быстрых денег».

R — relevant — релевантная. А вот это, пожалуй, ключевой пункт. Хорошенько подумайте, куда вас заведут ваши планы. Не амбициозны ли они до степени полной «токсичности», не ввергнут ли они вас в долги, не приведут ли к ненужной растрате ресурсов и банкротству.

T — time bound — ограниченная по времени. Тут все в порядке: вы же составляете план для определенного периода.

Планирование выручки: используйте цикл Деминга (PDCA)

Цикл Деминга или PDCA представляет собой инструмент по постоянному улучшению ситуации и продукта.

• Plan — Планируй

• Do — Делай

• Check — Проверяй

• Act — Корректируй/действуй

1. Мы ставим цели по прибыли, прорабатываем показатели методом декомпозиции и проверяем цель по методике smart.

2. Мы начинаем воплощать планы в жизнь, ориентируясь на ежедневные показатели активности.

3. Мы контролируем их исполнение, выявляем ошибки, следим за результатом. Легче всего это делается на ежедневной основе с применением такого инструмента как dashboard («доска»), LED-панели, на которую из CRM выгружаются все показатели активности менеджеров, их результаты продаж, а также текущий процент выполнения плана.

4. Корректируем показатели или действия в случае необходимости, если результат оказывается хуже ожидаемого, и продолжаем работать.

Планирование выручки: мотивация для сотрудников

Сложно будет выполнить желаемый план по выручке, если не будет хорошей мотивации для сотрудников. Ведь без стимула многие будут халявить и придумывать истории, почему не получилось.

В чем суть эффективной мотивации для менеджеров? В том, что они не должны получить фиксированную зарплату, их заработок должен напрямую зависеть от результата выполнения плана по выручке и продажам.

Да, в мотивации должен быть предусмотрен твердый оклад. Но это небольшая часть вознаграждения менеджера, которая может минимально закрыть только самые базовые его потребности — где жить и как не умереть с голоду.

Вторая часть заработка — мягкий оклад, который должен быть завязан на выполнение ключевых показателей эффективности. А третья часть — бонусы, выплата которых зависит от объема выполнения плана. Рекомендуем здесь внедрить точку отсечки: то есть не выполнил план на 80% – вообще не получил бонусы. А дальше надо предусмотреть прогрессивную шкалу, чтобы стимулировать сотрудников достигать результата сверх установленной нормы.

Мы рассмотрели, как правильно осуществлять планирование выручки. Утвердившись в цифрах по обороту и прибыли, декомпозируйте план по более мелким показателям и активности сотрудников. Сделав это, вы поймете, как добиться поставленной цели.

Хотите добиться выполнения вашего плана по прибыли?

Узнайте, как это сделать

Евгения Кузнецова

Эксперт по предмету «Банковское дело»

преподавательский стаж — 8 лет

Задать вопрос автору статьи

Понятие кассовых оборотов банка

Центральный банк проводит эмиссию денег с помощью обобщенных прогнозов кассовых оборотов по коммерческим банкам.

В них должны определяться объемы и источники поступлений наличности в кассы банков, размер и целевое использование выдачи данных средств, составление на основе получаемых заявок расчета от клиентов.

Определение 1

Кассовый оборот можно представить в виде оборота наличности, которая поступает в банковские кассы и расходуется из них.

Формирование прогноза кассовых оборотов всех уровней банков имеет целью определить потребность в наличности по всем банкам государства.

Прогноз кассовых оборотов банка представляет собой расчет прогнозируемого поступления наличных средств в банковские кассы и направления выдачи этих средств.

Сдай на права пока

учишься в ВУЗе

Вся теория в удобном приложении. Выбери инструктора и начни заниматься!

Получить скидку 3 000 ₽

Прогноз включает выпуск или изъятие денег из обращения в предстоящий период.

Прогноз кассовых оборотов формируют кредитные организации, расчетно-кассовые центры и территориальные учреждения Центробанка с целью определить ожидаемые изменения наличной денежной массы в обороте и потребность компаний, предприятий, учреждений в наличных средствах через оценку перспективного социально-экономического развития регионов и данных отчетности о кассовых оборотах банковских учреждений.

Особенности прогноза кассовых оборотов

Прогноз кассовых оборотов банк формирует в соответствии с источниками поступления и направляет выдачу наличных средств из приходной и расходной части.

Приходная часть отражает несколько статьи поступлений:

- торговую выручку,

- выручку от оказания платных услуг населению, включая услуги пассажирского транспорта, квартплату, коммунальные платежи, зрелищные мероприятия и др.

- средства от продажи недвижимости,

- средства счетов по вкладам граждан, средства лиц, которые ведут предпринимательскую деятельность,

- средства от продажи государственных и других ценных бумаг, валюты и др.

«Кассовые обороты банков, их прогноз» 👇

Расходная часть отражает выдачу денег, включая закупку продукции, выплату пенсии, пособия и страхового возмещения, средств по вкладам граждан, средств физических лиц при покупке у них наличности в виде валюты, со счетов предпринимателей и др.

Порядок прогнозирования и планирования денежного оборота состоит из системы прогнозов и планов денежного оборота, органов, которые составляют данные планы, системы показателей, которые можно определить посредством плана.

Для того чтобы обеспечить своевременную выдачу банками наличных средств со счетов компании, а также со счетов и вкладов граждан, территориальными учреждениями Центрального Банка устанавливается по каждой компании сумма минимально допустимого остатка наличности в операционных кассах по завершению дня.

Определение 2

Прогноз кассового оборота банка представляет собой расчет прогнозного поступления наличности в кассу банка, включая направления по их выдаче, выпуску или изъятию из оборота в предстоящий период времени.

Данные прогнозы кредитные организации должны составлять для того, чтобы определить ожидаемые изменения наличной денежной массы в обороте, а также потребности предприятий и учреждений в наличных денежных средствах через оценку перспективного социально-экономического регионального развития и отчётности о кассовых банковских оборотах.

Разработка прогноза кассовых оборотов является обязанностью всех структурных подразделений Центробанка нашей страны, его территориальных учреждений, расчётно-кассовых центров.

Также в этом деле большую роль играют коммерческие банковские организации, которые начинают формировать прогнозы.

Прогноз кассовых оборотов банков: структура

Любой банк составляет прогноз кассовых оборотов через источники поступления и направления выдачи наличности. Прогноз включает в себя приходную и расходную часть.

Приходная часть включает в себя несколько поступлений:

- торговую выручку,

- выручку от продажи платных услуг населению, включая услуги пассажирского транспорта, предприятий услуг, коммунальных платежей, оплату за квартиру,

- средства от реализации,

- средства по счетам и вкладам граждан,

- средства организаций связи,

- счетов граждан, которые осуществляют предпринимательство без образования юридического лица,

- денежные средства от продажи государственных ценных бумаг,

- реализация физическим лицам наличности в виде иностранной валюты,

- прочие операции.

Также статьи поступления включают итог по приходу и перечисления резервными фондами учреждений Центрального Банка в оборотные кассы. Это происходит в том случае, когда выдача денег из банковских касс превысила поступления.

Расходная часть прогноза включает в себя следующие статьи:

- средства по закупке продуктов,

- средства по выплате пенсий, пособий и страховых возмещений,

- средства по счетам и вкладам граждан,

- наличностью физических лиц при приобретении у них наличности в виде иностранной валюты,

- средства счетов граждан, которые осуществляют предпринимательскую деятельность в виде индивидуальных предпринимателей,

- средства по выплате доходов,

- погашение государственных и прочих ценных бумаг,

- другие средства.

Также расходная часть прогноза включает итог по расходу и перечисления в резервные фонды учреждений Центробанка из оборотной кассы. Это происходит, когда поступление денежных средств кассы банков превысили выдачи.

Замечание 1

Коммерческие банки используют прогнозы кассовых оборотов, прогнозируя предполагаемую эмиссию. Прогнозный расчет эмиссии денежных средств территориальными учреждениями банка России происходит при разработке плана в области организации наличного денежного обращения в регионах, составлении планов завоза наличности в резервный фонд расчетных и кассовых центров.

Помимо этого, территориальными учреждениями, кредитными компаниями составляются и направляются в Центральный Банк различные статистические отчёты об оборотах кассы за каждый месяц и за каждые пять дней.

Каждый квартал территориальными учреждениями Центрального Банка анализируется состояние наличности в виде денежного оборота в регионах.

Результаты анализа ЦБРФ использует для того, чтобы составлять прогнозы кассовых оборотов, разрабатывать и осуществлять вместе с банками мероприятия по совершенствованию организации оборота наличности и сокращению эмиссии.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Что такое оборот и при чем тут выручка

Выручку часто путают с оборотом, это происходит из-за того, что понятия скорее тождественны, чем различны.

- Выручка — средства, полученные компанией от продажи работ, услуг, товаров, имущества, инвестиционной деятельности и т.п

- Оборот — денежные средства, поступающие на расчетный счет и в кассу предприятия.

Чем оборот отличается от прибыли

Перепутать выручку и оборот не критично, а вот путать оборот и прибыль нельзя. Это может привести к уплате более высокого налога, поскольку компания на общей системе налогообложения рассчитывает сумму к уплате на основе остатка после вычета всех расходов.

Эти финансовые показатели различаются тем, что рассчитывая прибыль, необходимо из выручки вычесть все расходы, в том числе, зарплаты сотрудникам, аренда помещения и т.д. Еще стоит учитывать, что прибыль можно рассчитать как операционную, так и чистую.

Операционная — это результаты работы бизнеса по реализации товаров, работ и услуг. Она составляет разницу между выручкой и постоянными, переменными расходами. Постоянные расходы — это расходы, которые не зависят от размера выручки, в т.ч. платежи за аренду, зарплата сотрудникам и т.п., а переменные — это расходы, величина которых зависит от объема выпуска продукции, например, закупка расходных материалов.

Чистая — это суммарная выручка компании за вычетом всех видов расходов, налогов, обязательных платежей, амортизации, заработной платы, процентов по займам и кредитам на развитие бизнеса за определенный период. Это то, что заработала компания.

Есть еще маржинальная прибыль: выручка минус переменные расходы; и валовая: выручка минус себестоимость реализованного.

Почему важно считать выручку/оборот компани

Понимание финансовых показателей. Компания получает представление об общем доходе и оценивает свою прибыльность.

Оценка эффективности маркетинга. Отслеживая оборот до, во время и после кампании, компания может увидеть, привела ли работа маркетингового агентства к увеличению продаж и доходов.

Постановка целей и задач. Устанавливая реалистичные цели на основе предыдущего оборота, компания может работать над достижением роста и увеличением своих доходов.

Измерение производительности. Сравнивая оборот с количеством сотрудников или количеством ресурсов, используемых для получения дохода, компания может оценить, работает ли она эффективно.

Сокращение расходов. Анализируя оборот, компания может определить области, в которых она может сократить расходы.

Принятие стратегических решений. Зная свой оборот, компания может принимать обоснованные решения о расширении, диверсификации или выходе на новые рынки.

Правила расчета выручки/оборота

Чтобы рассчитать выручку/оборот, нужно просто сложить все продажи.

Несколько рекомендаций по расчету выручки/оборота:

- Если ваша компания открылась недавно и у вас мало информации, чтобы оценить динамику оборота — сравнивайте свои показатели со статистикой конкурентов.

- Обязательно учитывайте инфляцию. Например, оборот вырос на 20 %, а инфляция за тот же период составила 15 %. Значит, чистая прибыль не растет, а сокращается.

- Используйте поправочный коэффициент, если хотите спрогнозировать такой же оборот, как и в другой период.

- Определяйте не только желаемую величину выручки/оборота, но и инструменты, с помощью которых можно достичь ее.

- Когда сравниваете оборот с прошлыми периодами, не забывайте учитывать, на каком этапе находился спрос на рынке — рос или падал.

Как спрогнозировать выручку/оборот в Excel

Линейная регрессия — простой способ, чтобы прогнозировать оборот и другие финансовые показатели. На основе этого метода мы создали шаблон, в котором уже прописаны все формулы (шаблон).

Вам нужно, лишь создать копию, ввести свои данные в ячейках “месяц” и “оборот”. Дальше Excel сам посчитает: реалистичный, оптимистичный и пессимистичный прогноз оборота.

Рекомендации по прогнозированию выручки/оборота

Прогнозирование оборота компании — сложный процесс, который включает в себя множество факторов, таких как: тенденции рынка, экономические и политические условия, сезонность, конкуренция, изменения в предпочтениях потребителей и так далее.

Несколько советов, которые могут помочь вам спрогнозировать выручку/оборот компании:

- Изучите прошлые данные. Ознакомьтесь с прошлыми отчетами компании о ее обороте, попробуйте выделить паттерны и тенденции. Это поможет понять, какие факторы влияли на оборот компании в прошлом, и использовать эту информацию для прогнозирования будущего.

- Анализируйте текущие тенденции рынка. Изучите текущие тенденции и изменения на рынке, чтобы определить, какие факторы могут повлиять на оборот компании. Например, изменения потребительских предпочтений или появление новой конкуренции.

- Проанализируйте своих конкурентов. Изучите оборот ваших конкурентов и постарайтесь выявить, какие факторы влияют на их успех. Это может помочь вам понять, какие изменения нужно внести в свой бизнес, чтобы быть более конкурентоспособным.

- Определите свои цели. Подумайте, какой уровень оборота вы хотите достичь в будущем. Это поможем разработать конкретные стратегии и планы действий, чтобы достичь своих целей.

- Применяйте статистические методы. Это могут быть: временные ряды, регрессионный анализ, эконометрика.

- Обновляйте свои прогнозы. Делайте это регулярно в соответствии с изменениями на рынке и внутри компании, чтобы оставаться в курсе событий и принимать своевременные решения для достижения своих целей.

Чек-лист: как увеличить выручку/оборот компании

Оборот компании — это количество продаж. Поэтому, чтобы увеличить оборот, нужно увеличить продажи, вот как это сделать:

- Проанализируйте рынок. Убедитесь, что ваш продукт или услуга, соответствуют потребностям клиентов и имеют конкурентоспособную цену.

- Займитесь продвижением. Запустите рекламу (контекстная, нативная, социальные сети),подготовьте воронку продаж.

- Запустите программу лояльности. Придумайте как можно поощрять клиентов, чтобы их принудить остаться с вами и привлечь новых.

- Увеличьте среднюю стоимость заказа. Поощряйте клиентов тратить больше, предлагая скидки на оптовые покупки или комбинируя товары и услуги.

- Оптимизируйте процесс продаж. Упростите процесс покупки для клиентов, внедрите доставку.

- Улучшайте обслуживание клиентов. Настройте техническую поддержку, которая будет оперативно отвечать на вопросы, жалобы и отзывы клиентов.

- Инвестируйте в развитие сотрудников. Организовывайте им постоянное обучение и профессиональное развитие, чтобы совершенствовать их навыки.

- Дополнительные источники дохода. Подумайте над реализации новых продуктов, услуг или возможностью выйти на другие рынки, найти инвестора.

- Запрашивайте обратную связь. Регулярно узнавайте отзывы о вашем продукте от клиентов, чтобы его улучшить.

Если хотите узнать, как опытные предприниматели используют чат-боты в своем бизнесе— приходите к нам на встречу менторов и менти, на которой вы сможете поделиться своими проблемами и получить совет или предложение от участников клуба.