С помощью программ 1С можно прогнозировать колебания прибыли, применяя современные методики и формулы расчета на базе актуальных и достоверных показателей по бизнесу.

Из вопросов, связанных с финансовым планированием, одним из самых сложных для многих финансистов и собственников бизнеса является прогнозирование прибыли. Прогноз прибыли, в первую очередь, необходим для оценки факторов риска бизнеса в непростых условиях современного рынка. Чтобы учесть все факторы, влияющие на расчет прогноза, в зависимости от масштаба и специфики бизнеса, эксперты нашей компании рекомендуют использовать инструменты-помощники программных продуктов фирмы 1С, обладающих мощной функциональностью в части финансового учета:

- 1С:ERP Управление предприятием;

- 1С:Управление холдингом;

- WA:Финансист (1С:Совместимо).

С помощью данных программ можно прогнозировать колебания прибыли, применяя современные методики и формулы расчета на базе актуальных и достоверных показателей по бизнесу.

Методы прогнозирования прибыли

Методология прогнозирования достаточно разнообразна и может быть очень сложна. Например, экономико-математический метод принимается в крупных холдингах и корпорациях и его применение требует использования больших информационных баз и компьютерных программ, поскольку, по сути, нацелено на стратегическое планирование. Это можно назвать «высшим пилотажем» планирования, но с ним вряд ли столкнется рядовой специалист.

Комплексная автоматизация от ведущего IT-интегратора 1С. Оценка проекта бесплатно!

Если же говорить о программных продуктах 1С, прибыль можно прогнозировать с учетом прошедшего периода. В 1С:ERP для этого необходимо заполнить правила получения данных по статьям, а в 1С:УХ – правила расчета.

Также данные, содержащиеся в базах перечисленных выше конфигурациях 1С, можно использовать для прогнозов следующими методами:

Метод прямого счета. Здесь прогнозируемая прибыль складывается из прибылей, входящих в прогнозный отчет – P&L, или, используя российскую терминологию, в БДР. В каждой компании состав такого отчета зависит от индивидуальной методологии его формирования, но в любом случае, он будет содержать то, что нам нужно.

Метод бюджетирования (Нормативный метод). Чтобы пользоваться данной методикой, каждая компания для себя разрабатывает нормы расходования сырья и материалов по видам продукции по каждой статье затрат, которые далее распределяются по ЦФО. И исходя из зафиксированных нормативов рассчитывается прогнозируемая прибыль по компании.

Факторный метод. Принцип этого метода состоит в следующем:

- определяются базовые показатели прибыли текущих и предыдущих периодов или конкретного периода;

- определяются плановые показатели на интересующий период;

- определяются факторы, влияющие на прибыль и, исходя из этих факторов, рассчитываются индексы.

Далее прибыль рассчитывается любым методом, который принимается в компании.

Этапы прогнозирования прибыли

Прогнозирование прибыли можно разделить на этапы, которые, тем не менее, могут меняться под влиянием индивидуальных методик и положений, применяемых в конкретных компаниях. Но все же существуют общие для всех, основные этапы:

- Первый этап: определение задач и целей планирования. Основная цель этого этапа состоит в том, чтобы определить объемы прогнозных значений.

- На втором этапе в зависимости от поставленных задач и целей изучаются экономические предпосылки в планировании прибыли.

- Третьим этапом выбираются методы планирования, некоторые из которых были описаны в предыдущем разделе.

- На четвертом этапе происходит планирование видов прибыли, которые применяются в компаниях в зависимости от положений, методов и методик. Со статьями, в которых описаны виды прибыли, вы также можете ознакомиться на нашем сайте.

- Выбор из альтернативных вариантов расчета происходит на пятом этапе, для которого характерна также корректировка выбранных методов и расчетов.

- На шестом этапе происходит планирование прибыли в соответствии с методами, применяемыми в компании.

- Как будет использована чистая прибыль, становится понятно на седьмом этапе. Исходя и сведений, полученных на этом этапе, будут строится планы модернизации и развития бизнеса, а также компании в целом.

- И на завершающем – восьмом этапе, происходит детальная проработка мероприятий по достижению запланированных показателей прибыли.

Внедрение 1С:ERP 2

Комплексная автоматизация управления ресурсами предприятия. Бесплатный аудит от ведущего партнера 1С!

Взаимосвязь прогнозной выручки и прогнозной прибыли

Важным показателем, который влияет на прогнозирование прибыли, является плановая выручка –все средства, которые планируется получить от плановой же реализации товаров или работ (услуг). В целом для прогнозирования выручки применяются те же самые методы, которые применяются для прогнозирования прибыли, поскольку эти два экономических показателя тесно связаны.

Самое главное – применять одинаковые методы прогнозирования прибыли и выручки, и учитывать это при разработке методологии и положений, которые будут применяться в организации.

Примеры расчета прогноза прибыли

Плановая прибыль олицетворяет успех бизнеса в целом, фокусируясь на финансовом результате, который получит организация для поддержания дальнейшей жизнедеятельности и конкурентных преимуществ. Если результат планирования положительный, значит план составлен грамотно, ориентирован на рост и развитие, если отрицательный –организация сработает в убыток, то есть расходов в таких организациях запланировано больше, чем доходов (такие варианты могут быть, но в исключительных случаях, при этом, они крайне нежелательны).

Видов плановой прибыли по разным экономическим разрезам может быть несколько. Для каждого вида прогнозной прибыли применяются свои формулы расчета. Если рассматривать виды прибыли по видам деятельности, можно выделить виды прогнозной прибыли от:

- Производственной.

- Финансовой.

- Инвестиционной деятельности.

Приведем пример расчета прогнозной прибыли по видам деятельности.

Для расчета данных видов прибыли можно воспользоваться стандартной формулой расчета прибыли:

Плановая прибыль = Плановая выручка – Плановые затраты

Для такого просчета необходимо всю плановую выручку и плановые затраты распределить по видам деятельности, и тогда формула расчета будет выглядеть следующим образом:

Плановая ПРИБЫЛЬ по определенному виду деятельности = Выручка по определенному виду деятельности – Затраты, понесенные по определенным видам деятельности

Пример отчета представлен в таблице «Отчет по плановым показателям прибыли по видам деятельности»

|

Показатель /Сумма |

1-ый квартал |

2-ый квартал |

3-ый квартал |

4-ый квартал |

ИТОГО за год |

|

План |

План |

План |

План |

План |

|

|

Плановая выручка, полученная от произв-ной (основной) деятельности |

229 816 |

221 519 |

191 453 |

207 859 |

850 647 |

|

Плановые затраты, понесенные от произв-ной (основной) деятельности |

122 469 |

118 885 |

100 951 |

111 228 |

453 533 |

|

Плановая прибыль от произв-ной (основной) деятельности |

107 347 |

102 634 |

90 502 |

96 631 |

397 114 |

|

Плановая выручка, полученная от финансовой деятельности |

71 982 |

84 887 |

58 300 |

75 892 |

291 061 |

|

Плановые затраты, понесенные от финансовой деятельности |

44 059 |

28 949 |

29 579 |

35 703 |

138 290 |

|

Плановая прибыль от финансовой деятельности |

27 923 |

55 938 |

28 721 |

40 189 |

152 771 |

|

Плановая выручка, полученная от инвест. деятельности |

56 718 |

55 938 |

36 971 |

40 189 |

189 816 |

|

Плановые затраты, понесенные от инвест. деятельности |

27 922 |

37 218 |

28 720 |

37 235 |

131 095 |

|

Плановая прибыль от инвест. деятельности |

28 796 |

18 720 |

8 251 |

2 954 |

58 721 |

Рассмотрим «в цифрах» расчет прогнозной прибыли от финансовой деятельности за первый квартал, исходя из данных таблицы.

- Допустим, что плановая выручка, полученная от финансовой деятельности за первый квартал, составила 71 982 тыс руб.

- Плановые затраты, понесенные от финансовой деятельности за первый квартал, составили 44 059 тыс руб.

- Таким образом прогнозная прибыль от финансовой деятельности за первый квартал составила: 71 982 тыс руб – 44 059 тыс руб = 27 923 тыс руб.

Прогнозирование прибыли в программных продуктах

Так как прогнозирование прибыли – очень индивидуальная история для каждого предприятия в части планирования, готовых решений или готовых отчетов как таковых не существует. Но при помощи моделирования и комбинации нескольких инструментов в специализированных финансовых разделах программных решений 1С, можно составить достаточно точных прогноз.

Прогнозирование прибыли в 1С:ERP

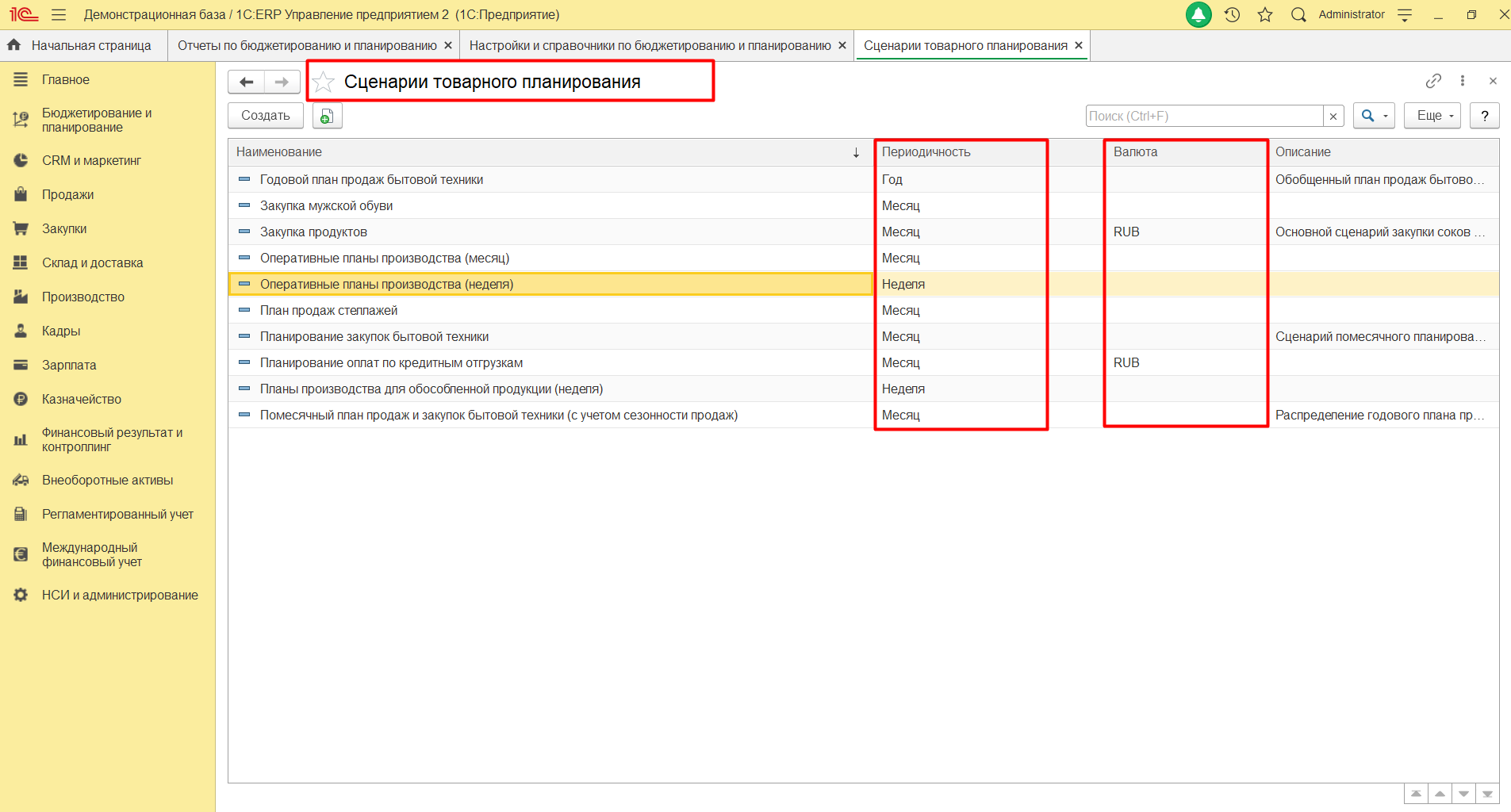

Для планирования в данном программном продукте нам необходимо настроить следующие виды справочников:

- «Сценарии товарного планирования»

- «Виды планов»

- «Рейтинги продаж номенклатуры»

- «Источники данных планирования»

Примеры реальных проектов внедрения на базе ERP, победители конкурса 1С:Проект года

Справочников «Сценарии товарного планирование» может быть несколько с разной периодичностью и валютами.

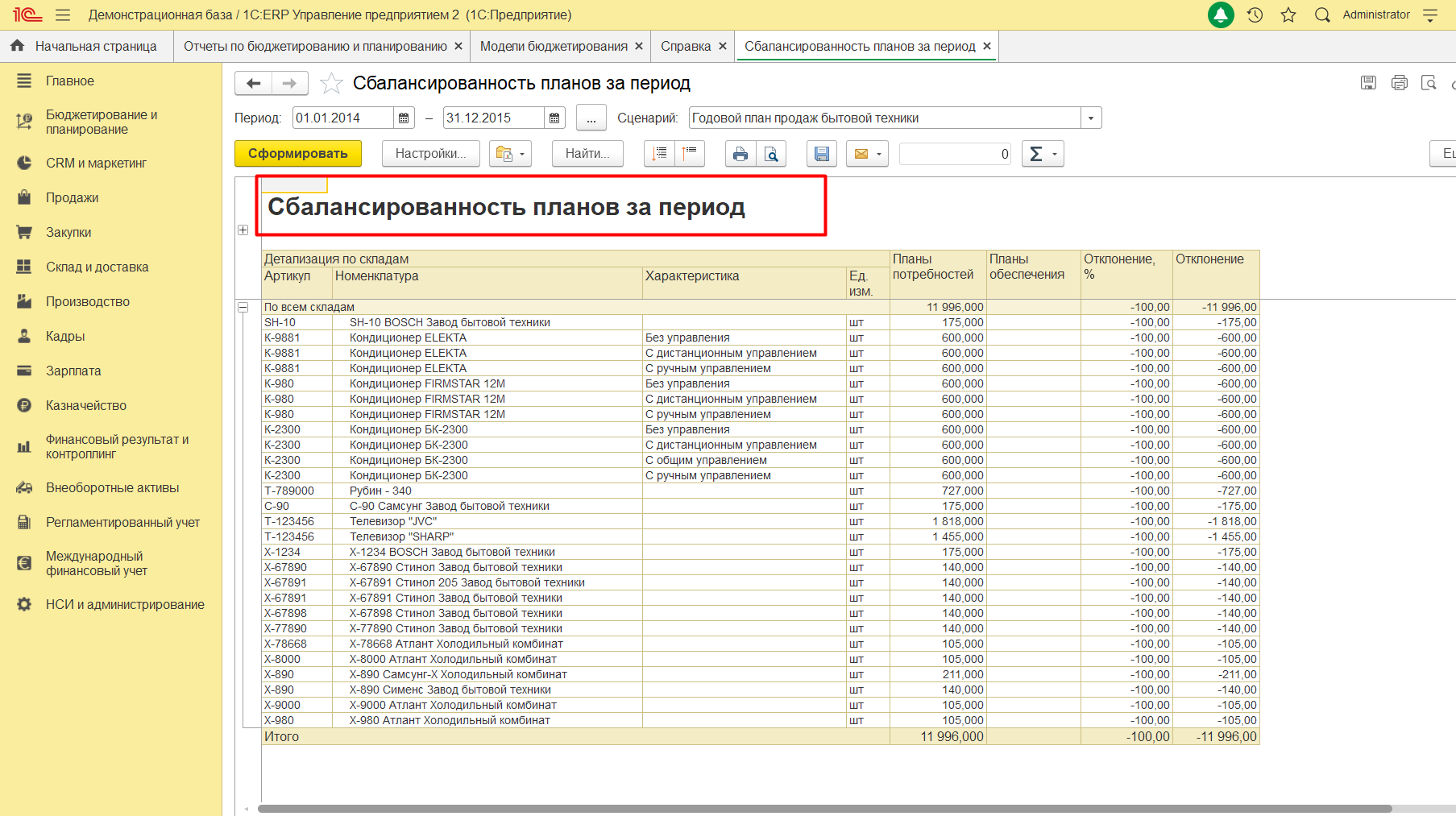

Здесь же есть несколько типовых отчетов, из которых можно извлечь данные для прогнозирования прибыли, и проанализировав их, создать прогноз на необходимый период. Это такие отчеты, как «Исполнение планов продаж и закупок». Проверить как планы сочетаются между собой можно при помощи отчета «Сбалансированность планов».

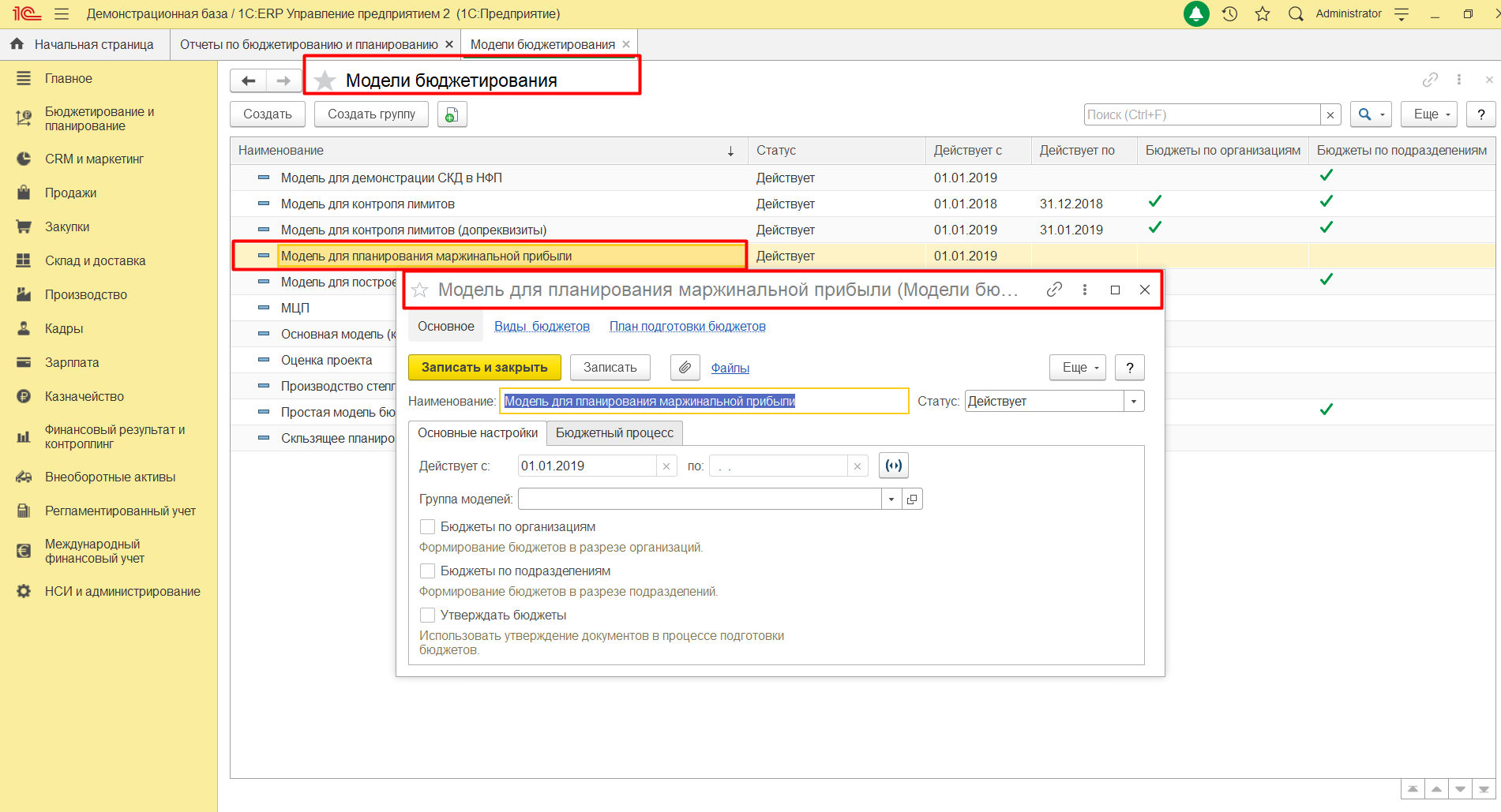

Для прогнозирования прибыли в 1С:ERP можно воспользоваться справочником «Модели бюджетирования». Этот справочник предназначен для регистрации и настройки любых моделей бюджетирования для прогнозирования различных показателей, включая прибыль. Например, «Модель для планирования маржинальной прибыли».

Перед тем как его настраивать, нам необходимо заполнить следующие виды справочников:

- Статьи бюджетов

- Показатели бюджетов

- Сценарии

- Связи показателей бюджетов

- Правила получения фактических данных

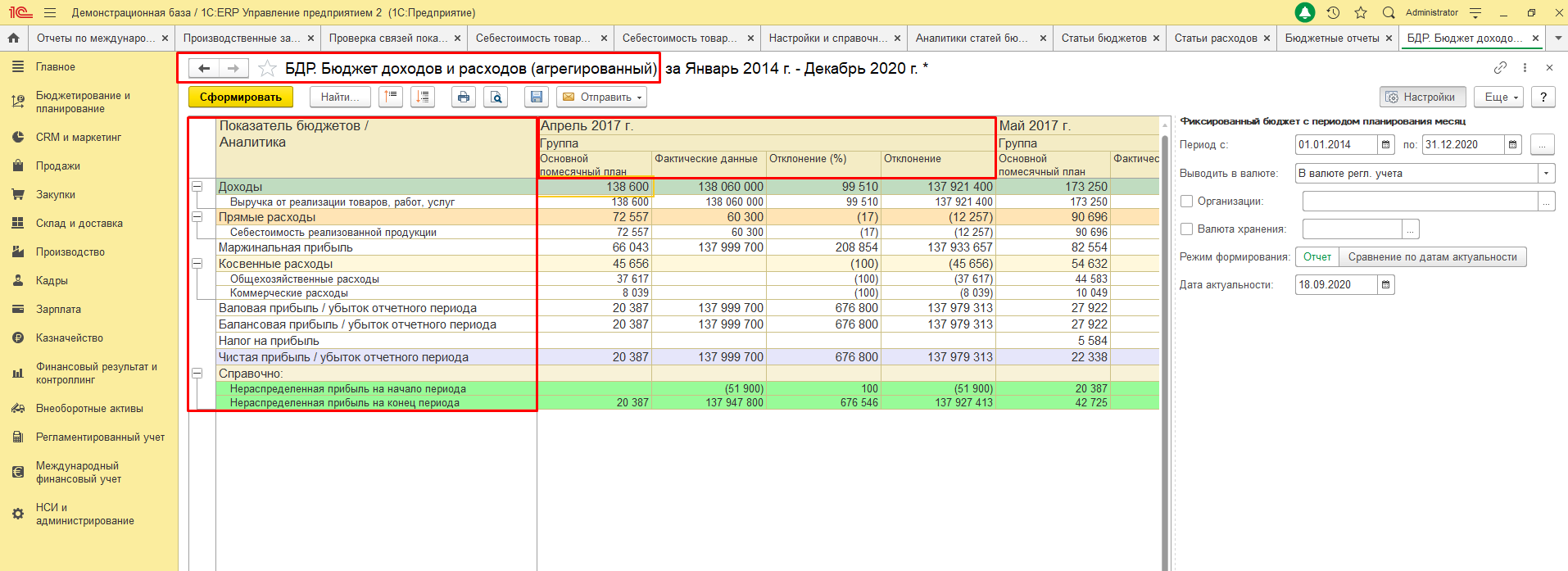

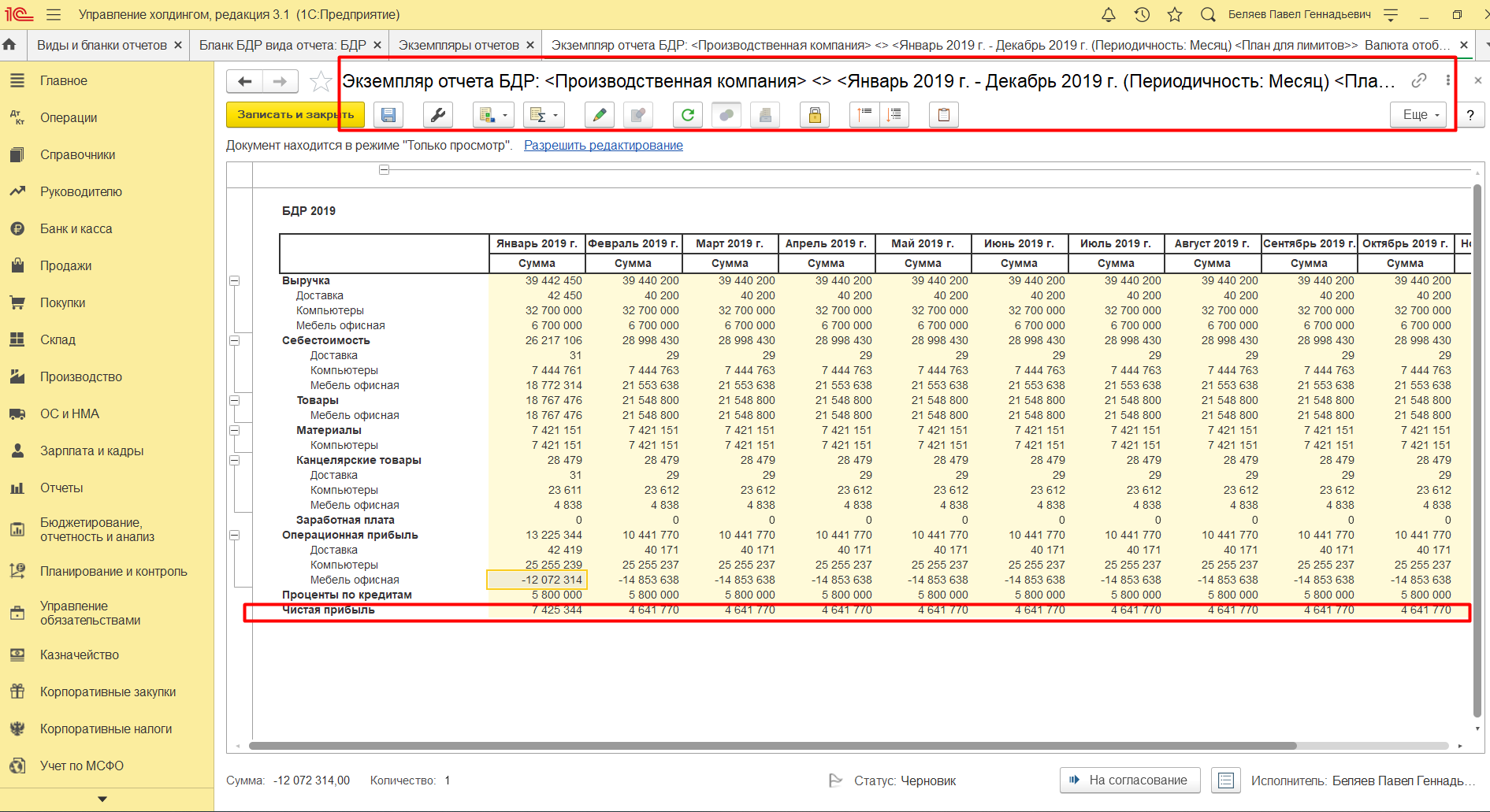

Отметим важное преимущество ведения учета и контроля данных при помощи 1С: план-фактный анализ прогнозируемой прибыли в программных продуктах, о которых речь идет в данной статье, можно проводить в любой момент времени (естественно, при наличии актуальных данных в базах) в независимости от закрытия периода, то есть на различных этапах планирования и вообще – в любой момент времени. Например, при помощи отчета «Бюджет доходов и расходов».

Прогнозирование прибыли в 1С:Управление холдингом

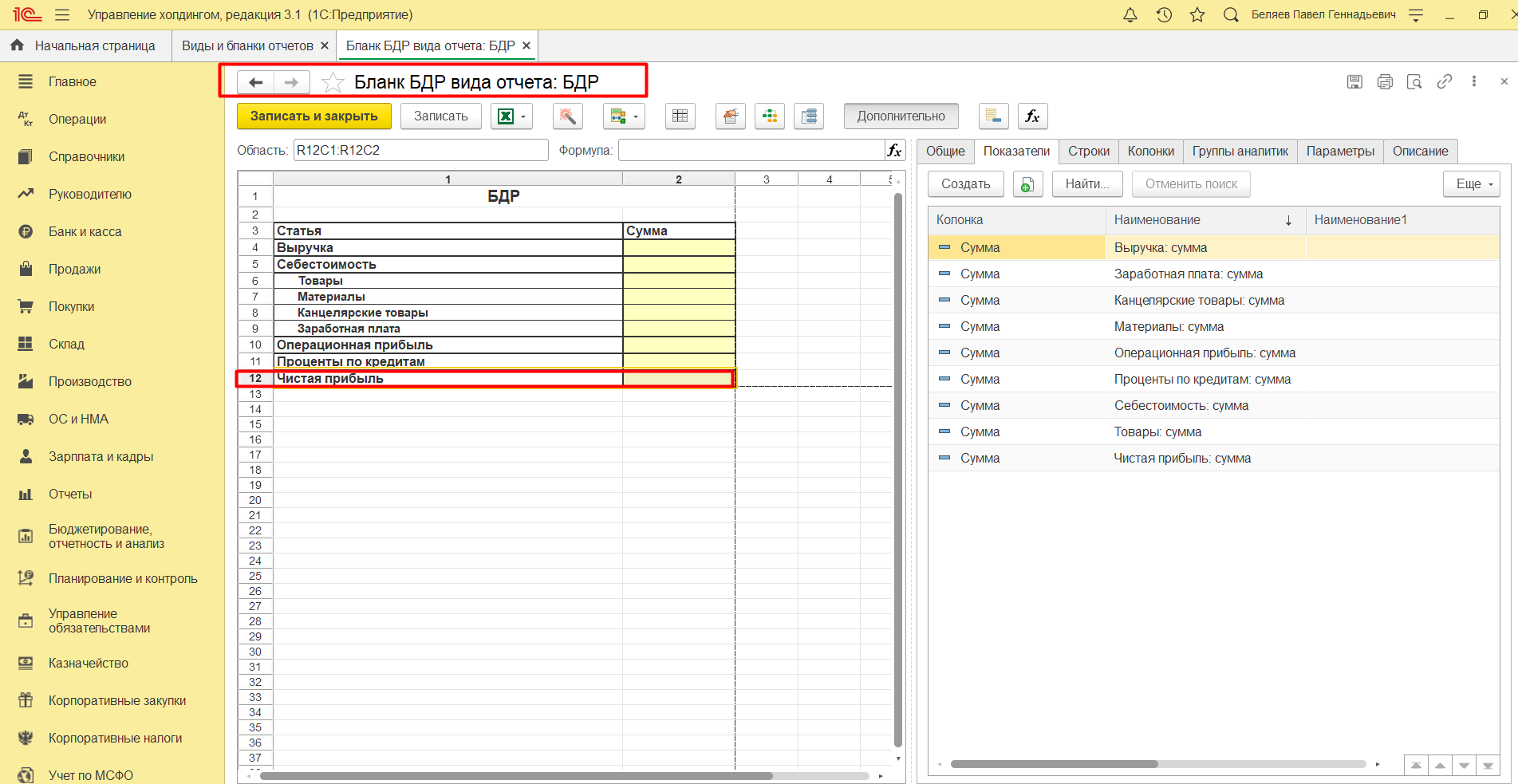

Для прогнозирования прибыли в программе 1С:УХ можно воспользоваться инструментом – «Виды и бланки отчетности». Для этого нам надо настроить такие справочники, как:

- Номенклатурные группы

- Виды аналитик

- Организационные единицы

- Основные валюты

- Периоды отчета

- Сценарии отчета

А также параметры:

- Организационные единицы

- Единицы измерения

- Сценарии

- Период

На основании данных из этих справочников можно будет выводить прогнозируемую прибыль по различным организациям, входящим в холдинг. Периодичность прогнозирования будет завесить от периодов, настроенных в сценариях планирования.

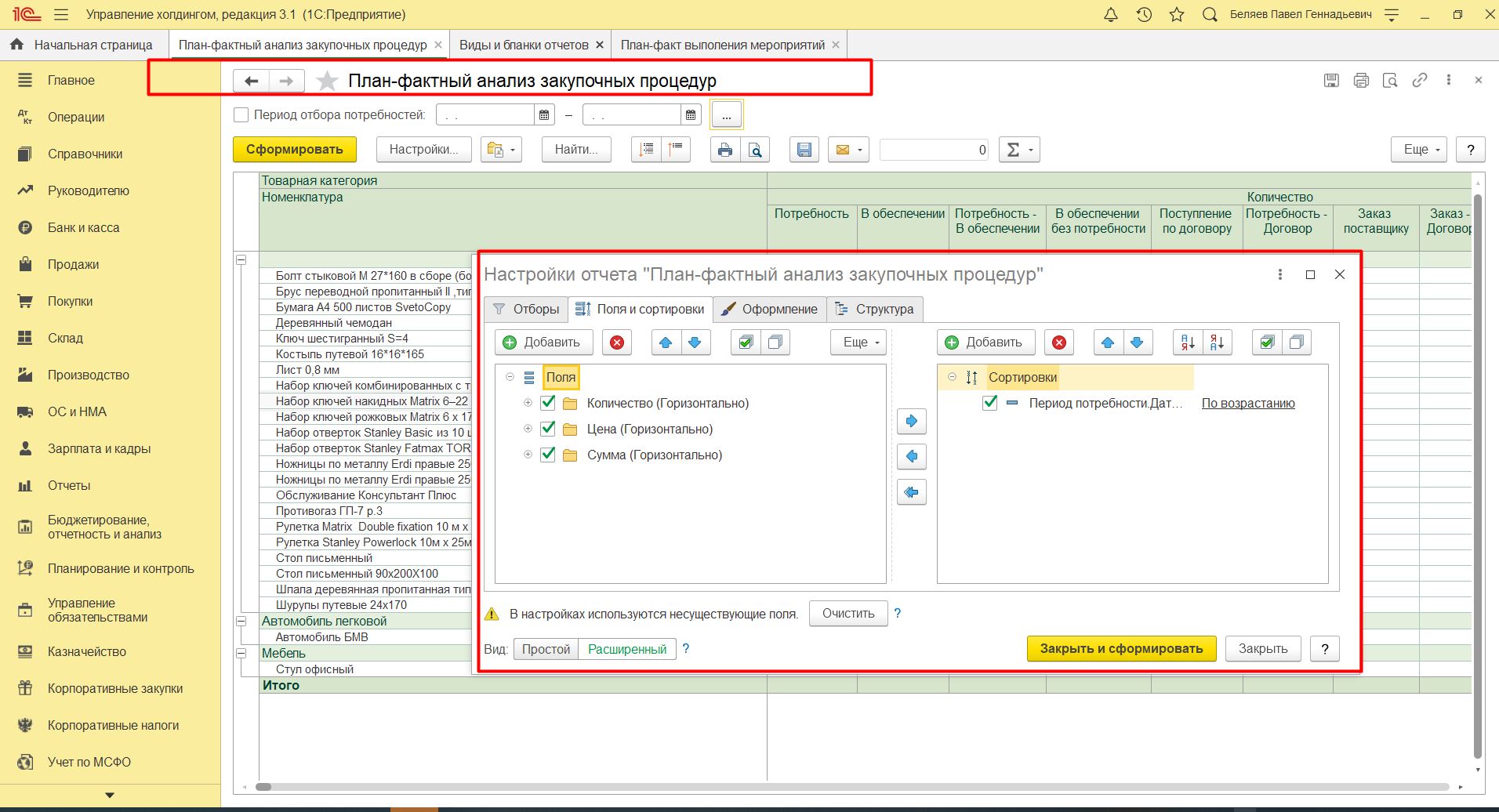

План-фактный контроль в данном программном продукте можно также проводить в любой момент времени, на любых этапах жизнедеятельности организаций, например, на этапе закупочных процедур, на основании данных, которые были внесены в программу пользователями или получены посредством интеграции из других источников. С помощью план-фактного отчета по закупочным процедурам можно проанализировать количество, цену, сумму сделки и т.д.

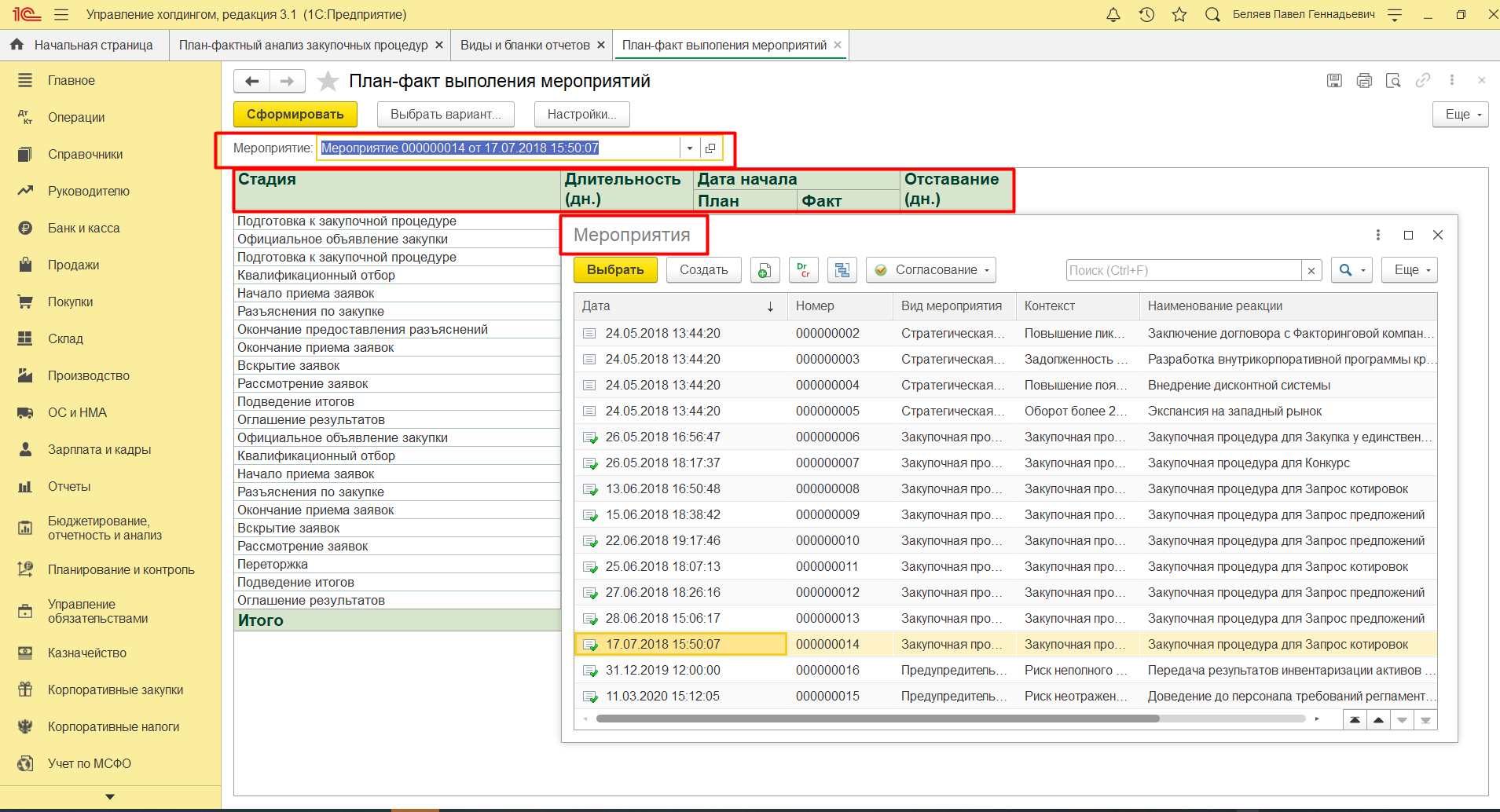

План-фактный анализ выполнения мероприятий в 1С:УХ может быть сформирован по каждому мероприятию и на любом этапе.

Оперативные консультации без предоплаты от 1С:Центра компетенции по ERP-решениям

Прогнозирование прибыли в программе WA:Финансист

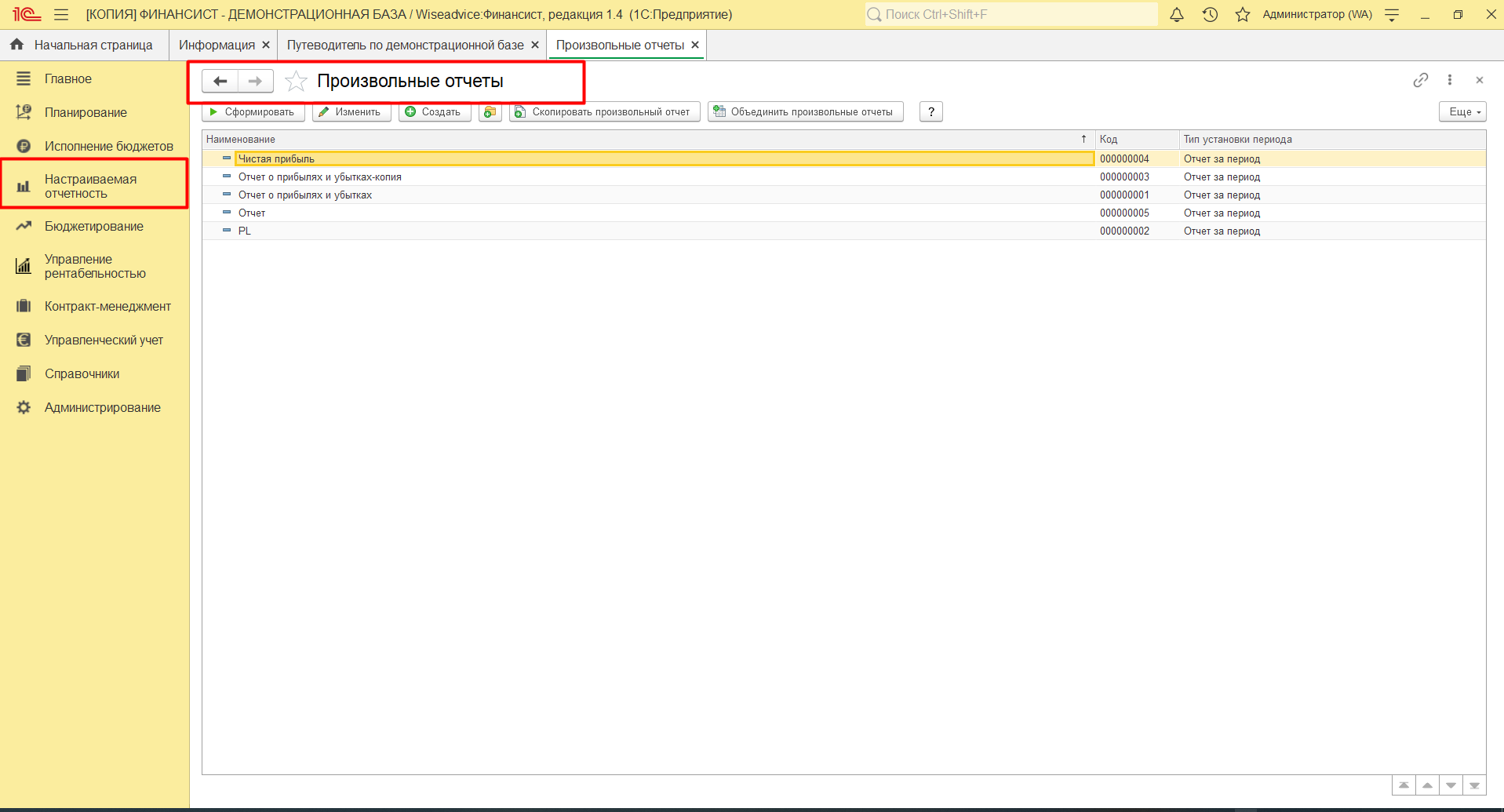

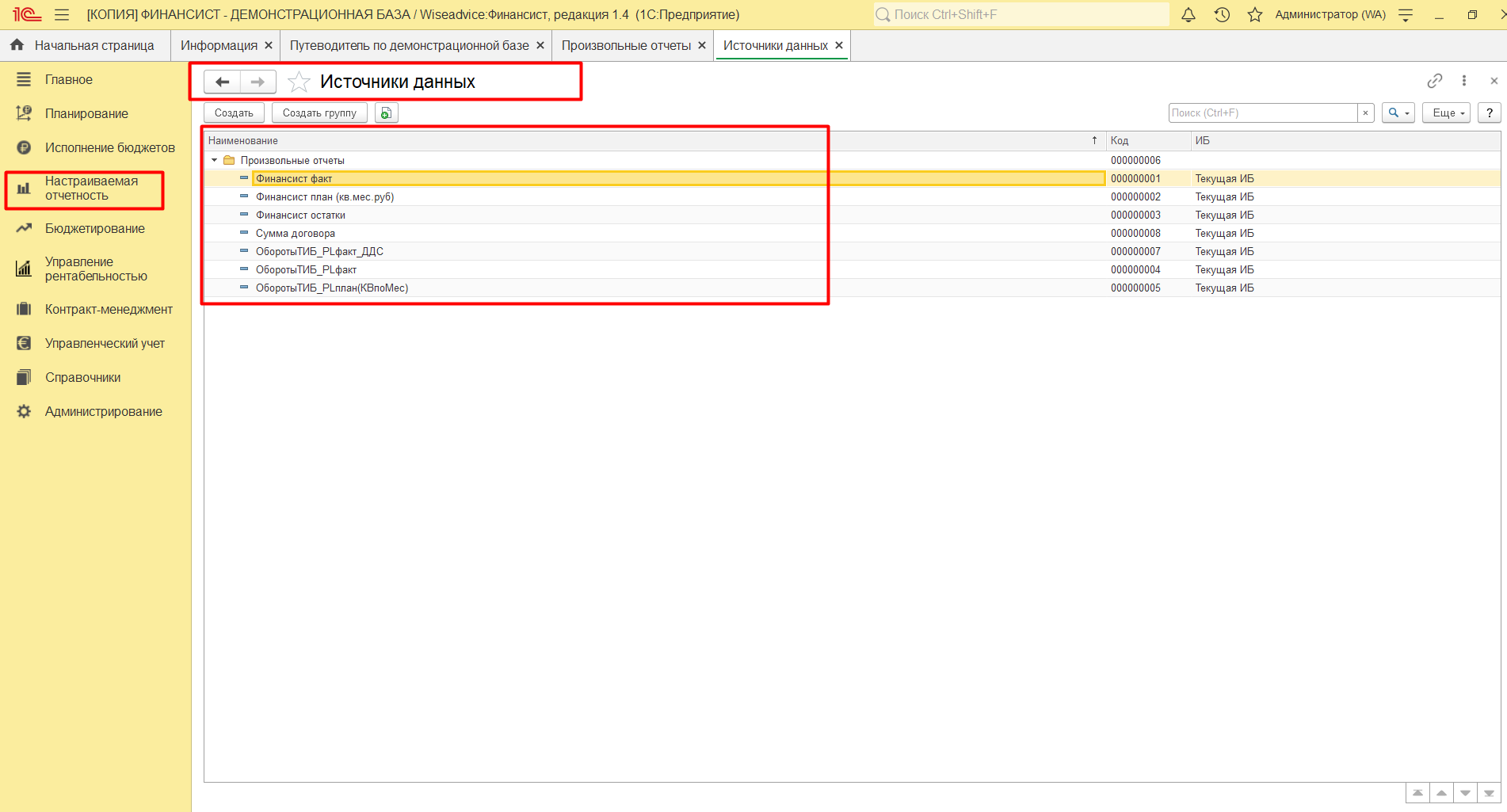

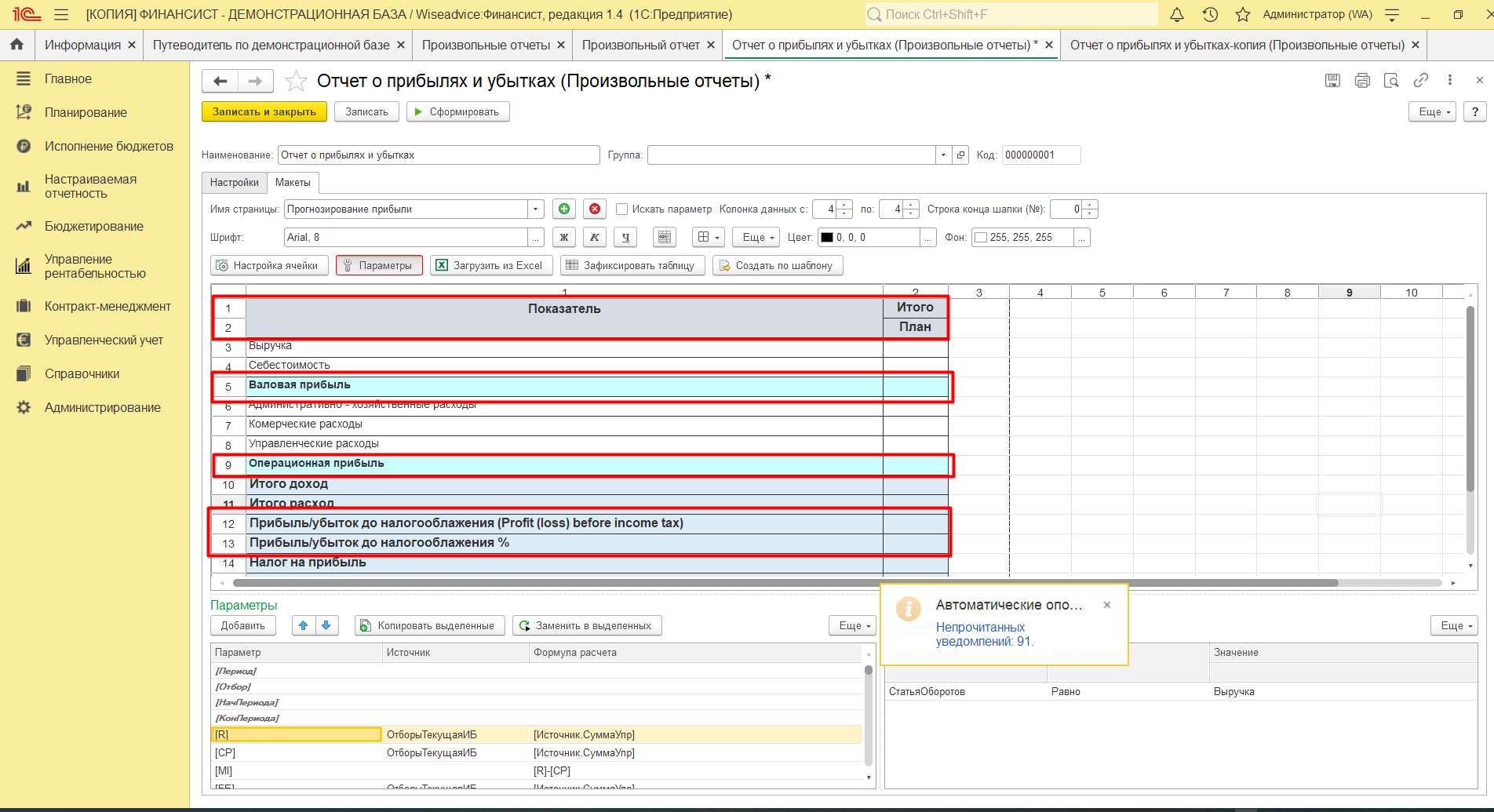

Прогнозирование прибыли в программе WA:Финансист – специализированной разработке нашей компании на платформе «1С:Предприятие» и полностью совместимой с другими тиражными продуктами фирмы, можно реализовать после внесения данных и утверждения планов в системе. Прогнозирование прибыли в данном программном продукте можно проводить при помощи блока «Настраиваемая отчетность».

Для работы с данным блоком необходимо настроить справочник «Источники данных». Настройка данного справочника индивидуальна для каждой организации.

Блок «Настраиваемая отчетность» позволяет задавать любые настройки отчетов, например, посредством загрузки вида отчета из Excel, исходя из разработанных методик и регламентов, применяемых в организации.

Применяя программные продукты 1С, прогнозирование прибыли в компаниях разного масштаба становится более точным, а также дает возможность контролировать показатели и отклонения от них на любом этапе горизонта планирования.

Зачем нужна рентабельность

Смоделируем ситуацию. Для строительства частного дома нам необходимо вырыть котлован. Для этого мы нанимаем бригаду рабочих. Они обещают выполнить эту задачу за неделю. Насколько это эффективно? – Для ответа на этот вопрос нужно провести сравнение.

Мы наняли еще одну группу специалистов. Они привезли экскаватор и вырыли котлован за 7 часов. Эти же работники сразу же вывезли и утилизировали грунт далеко от места строительства.

Подведем итог. Чья работа считается эффективнее? Конечно, показатели второй бригады намного выше. Они более эффективные работники.

Тогда мы можем дать определение. Эффективность – это достижение максимального результата с минимальными усилиями. К усилиям относится целый ряд затрат – физические, моральные, материальные и временные.

Рентабельность считается универсальным показателем для измерения уровня эффективности бизнеса. Ее можно рассчитать как для отдельных бизнес-процессов, так и для всей компании целиком. Так рентабельность показывает эффективность проектов, направлений, товаров, ресурсов, всей компании и отдельных бизнес- процессов.

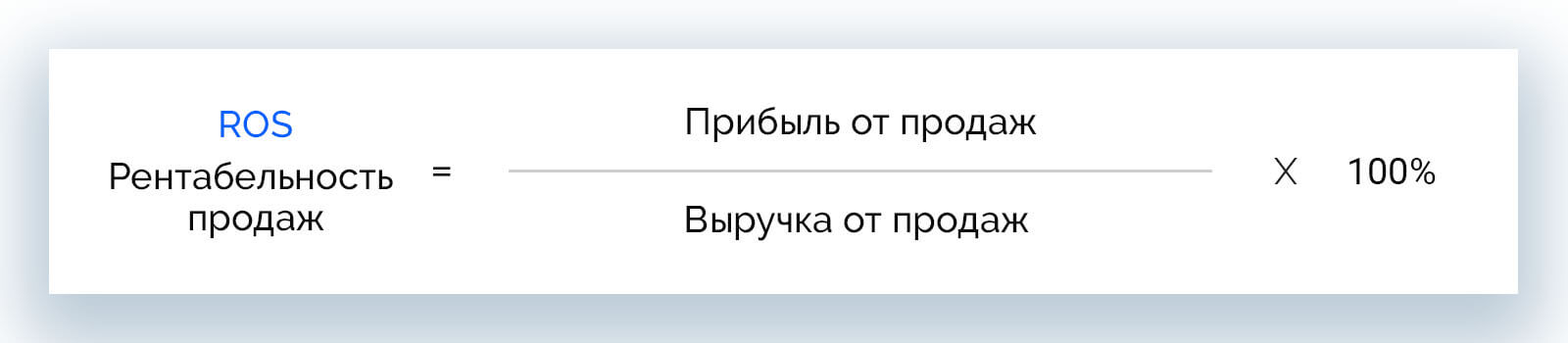

Что такое ROS или рентабельность продаж

Доходность или рентабельность продаж – это экономическая категория, которая показывает соотношение выручки или объема продаж и чистой прибыли.

ROS – это международное обозначение рентабельности продаж. Расшифровывается оно как «Return On Sales». ROS отражает долю чистой прибыли в каждой денежной единице, полученной от сбыта продукта. Именно этот показатель является наиболее актуальным для торговой компании.

Взять данные для расчета показателя ROS можно из бухгалтерского отчета компании о прибылях и убытках. Это один из самых важных показателей контроля и планирования бизнеса.

Для чего проводится расчет рентабельности реализации

Он делается для достижения ряда задач, среди которых:

- Оценка предпринимательской деятельности компании

- Сравнение продукции между собой для выявления наиболее выгодных позиций

- Формирование прогноза рентабельности по новым позициям

- Анализ коэффициента в сравнении с показателями конкурентов (benchmarking)

- Выявление процессов, тормозящих развитие компании, а также продукции, не приносящей прибыль

- Сопоставление ROS продаж в динамике (основой будет служить удачный период, когда коэффициент был выше)

- Анализ информации для возможных корректив политики ценообразования

Как и прибыль, рентабельность считается важным показателем эффективности предприятия. Именно аналитика рентабельности продаж помогает сделать вывод об экономическом благосостоянии компании в целом, а также об эффективности использования материальных, трудовых и других затрат. ROS также позволяет составлять краткосрочное планирование ведения бизнеса.

Формула расчета рентабельности продаж

В зависимости от конечных целей анализа используются различные варианты расчета рентабельности.

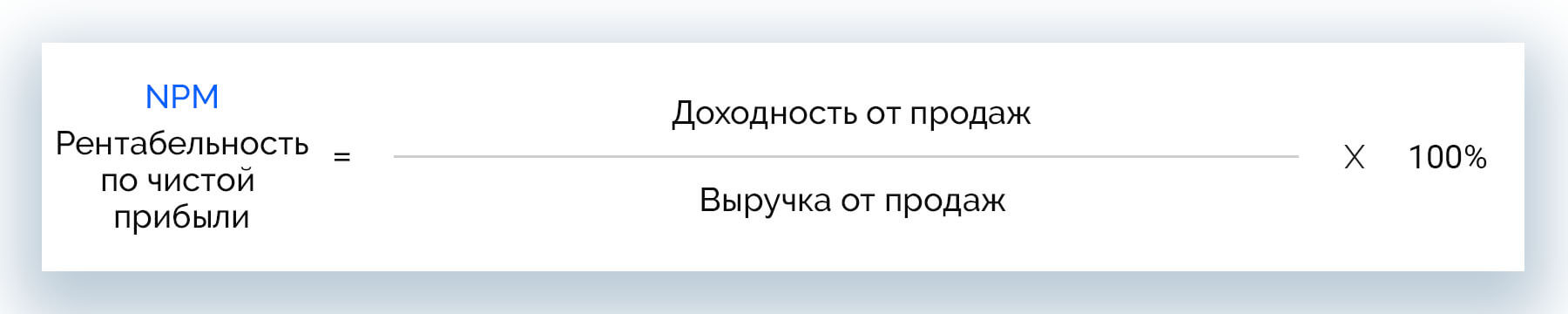

Net Profit Margin – рентабельность продаж по чистой прибыли (чистая маржинальная рентабельность)

Такой показатель отражает эффективность всей деятельности предприятия, вместе с финансовыми расходами и операциями по уплате налогов. Он представляет большой интерес собственникам и инвесторам бизнеса. Формула применяется при отслеживании динамики при сравнении с конкурентами. При расчете рентабельности продаж по чистой прибыли от продаж формула будет следующей:

Чистая маржинальная рентабельность = Чистая прибыль / Чистая выручка

Gross Profit Margin – расчет по валовой прибыли (валовая маржинальная рентабельность)

В таком случае расчет расходов включает в себя только расходы на приобретение и производство товара или услуги. Коэффициент рентабельности продаж по валовой прибыли наиболее всего интересен управлению компании, потому что он отражает реальную доходность по каждому виду и по каждой товарной позиции. Именно на его основании менеджмент принимает решение внедрять новое направление, проект или товар.

Валовая маржинальная рентабельность = валовая прибыль / выручка от продаж

Если из чистой прибыли вычесть себестоимость товаров, то получается валовая прибыль.

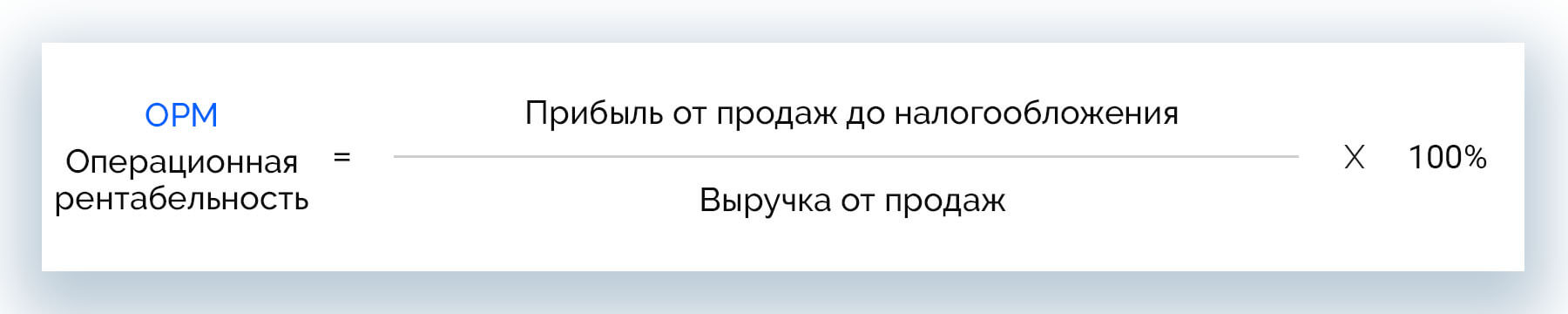

PretaxProfitmargin– прибыль до налогов

Обычно специалисты называют такой коэффициент «операционная рентабельность». Для расчета рентабельности продаж по прибыли до налогообложения нужно из чистой выручки вычесть операционные и финансовые расходы.

Рентабельность до налогообложения = прибыль до налогообложения / выручка от продаж.

Такой показатель не включает в себя долговые обязательства и налоги. Полученные цифры можно использовать для сравнения с данными других компаний аналогичных отраслей.

Нормы ROS

В целом жестко установленные критерии ранжирования показателя ROS отсутствуют. Однако при оценке стоит учитывать целый ряд важных факторов, среди которых:

- Отраслевая деятельность компании

- Размер бизнеса

- Этап или степень развития компании, жизненного цикла продукта на рынке

Продемонстрируем значения средней рентабельности продаж по сферам деятельности:

- Сельское хозяйство – 20 %

- Торговля – 18-20%

- Энергоемкие производства – 4–8 %

Общепринятые нормы:

- <5% — низкая рентабельность

- 5-20% — средняя рентабельность

- 20-30% — высокая рентабельность

- >30% — сверхрентабельность

Если показатель рентабельности получился отрицательным, то это может свидетельствовать о наличии убытка, что недопустимо для компании любой отрасли.

Как повысить рентабельность продаж

При низком или отрицательном показателе рентабельности продаж его нужно поднимать. Если же этот показатель уменьшается в динамике, то его нужно стабилизировать.

Что можно предпринять:

- Сократить себестоимость производимых товаров (без ущерба для качества) либо найти более выгодных поставщиков

- Увеличить лояльность и мотивацию сотрудников, а также повышение компетенции за счет обучения и различных тренингов

- Изучить трендовые направления своей сферы и ниши

- Проанализировать состояние рынка и положение конкурентов. Успешные практики можно перенять, а провальные использовать как опыт

- Ввести ведение подробной отчетности и статистики. Это позволяет прослеживать показатели в динамике и принимать нужные решения. Тут не подойдут стандартные решения, но современные средства автоматизации бизнеса позволяют получать подробные отчеты о самых разных финансовых показателях. О них мы и расскажем дальше.

Можно ли автоматизировать расчет рентабельности продаж ROS

Самая главная составляющая анализа и расчета рентабельности – данные. Информацию можно собрать, провести анализ, сравнить результат с предыдущими периодами. Такая функция есть в программах семейства 1С. Рассмотрим как можно рассчитать рентабельность реализации в популярной программе 1С:Управление торговлей.

Как рассчитать предварительную рентабельность

Зайдите в раздел «Продажи» и откройте одну из реализаций. Для формирования отчета предварительной рентабельности нужно зайдите в отчеты и кликнете по «Оценка рентабельности продаж».

Такой отчет формируется на базе информации о закупочных ценах на товары. Он отражает ROS конкретной реализации по заказу. Также в документе можно увидеть детальную информацию о каждом товаре из номенклатуры.

Как рассчитать валовую рентабельность

Зайдите в раздел «Продажи» – «Отчеты по продажам» – «Валовая прибыль предприятия» и сформируйте отчет.

Данный документ формируется на основании уже рассчитанной себестоимости – по результатам закрытия месяца.

Здесь можно провести анализ рентабельности в разрезе организаций и подразделений. Также при необходимости можно настроить фильтр по отдельному менеджеру.

Тем самым мы можем увидеть все проведенные реализации сотрудника и оценить эффективность его работы за определенный период.

Как закрыть месяц

Зайдите в «Финансовый результат и контроллинг» – «Закрытие месяца». Для автоматизации этой процедуры перейдите в настройки и нажмите «Настройка автоматического закрытия месяца».

Можно настроить расписание как по всем организациям, так и по отдельной.

Как определить стоимость при оценке рентабельности

Зайдите в раздел «НСИ и администрирование»; раскройте пункт «Оптовые продажи» и спускаемся вниз до пункта «Стоимость товаров при оценке рентабельности продаж».

Система предоставляет два варианта определения стоимости при оценке рентабельности:

- Определение по расчетной себестоимости

- Определение по нормативному виду цен

При выборе первого обязательно должна быть выполнена процедура закрытия месяца. Для второго же варианта достаточно заполнения всех использованных цен номенклатуры в прайсе компании.

Рассчитать рентабельность продаж можно и в других программах от 1С, включая 1С:Бухглатерия 8, 1С:Управление торговлей и продвинутое решение 1С:ERP.

Программные продукты 1С – это эффективный инструмент для отслеживания наиболее важных финансовых показателей на каждый день. Владея этими данными, вы сможете оперативно принимать решения для улучшения своего бизнеса.

Обратитесь за консультацией к специалистам международной консалтинговой компании assino – мы дадим полную информацию о продуктах 1С, а также о вопросах внедрения. Накопленный нами опыт позволяет подобрать наиболее оптимальный вариант для любого бизнеса.

Подписывайтесь на наши новостные

рассылки,

а также на каналы

Telegram

,

Vkontakte

,

Яндекс.Дзен

чтобы первым быть в курсе главных новостей Retail.ru.

Добавьте “Retail.ru” в свои источники в

Яндекс.Новости

Любая коммерческая организация существует для получения прибыли. Однако первоначальные вложения могут быть так велики, что сложно понять, насколько прибыльно предприятие. Для понимания эффективности бизнес-процессов, менеджмента, перспектив фирмы, правильности использования ресурсов применяют понятие «рентабельность». Разберем его подробнее.

Что такое рентабельность

Рентабельность указывает продуктивность использования различных бизнес-ресурсов предприятия и выражает ее в чистой прибыли или убытке за заданное время. Эта величина является числовым или процентным значением и вычисляется по формуле, о которой мы поговорим ниже.

Говоря проще, рентабельность – это прибыль от каждого вложенного в бизнес рубля.

Коэффициент рентабельности – это один из главных показателей при анализе эффективности работы компании. Он часто дает понять, насколько хорошо работает финансовая модель и как быстро окупаются вложенные инвестиции.

Зачем рассчитывать рентабельность и о чем она говорит

Существует ряд ситуаций, в которых показатели рентабельности должны иметь большое значение. Коэффициент рассчитывают, когда нужно:

- сделать бизнес-план для оценки целесообразности вложения средств в проект;

- обосновать крупные инвестиции для понимания прогнозируемой отдачи от проекта;

- определить допустимую вилку цен для сравнения с конкурентами и привлечения клиентов;

- проанализировать менеджмент для понимания ключевых управленческих и организационных моментов, требующих внимания;

- спрогнозировать возможную сумму выручки в следующем промежутке времени;

- подготовить к продаже компанию для определения реальной стоимости бизнеса.

Объективная оценка рентабельности возможна только при анализе показателей в динамике за разные периоды. Чем выше коэффициент, тем более рентабельно предприятие. Если же наблюдается снижение и рентабельность становится меньше, то о прибыльности бизнеса говорить не приходится.

Факторы, влияющие на рентабельность

Руководитель фирмы или владелец бизнеса стремится контролировать и повышать уровень рентабельности предприятия. Для этого предприниматель должен рассматривать и учитывать факторы, которые влияют на этот показатель.

Внешние

На внешние факторы не могут повлиять руководители или сотрудники ООО. Остается смириться и организовать поиск возможностей выхода из ситуации.

К внешним факторам относится:

- размер налогов;

- изменение спроса (например, сезонное);

- общегосударственная либо региональная экономическая ситуация;

- политический курс в стране;

- санкции других государств;

- конкуренция;

- расположение фирмы.

Внутренние

Это особенности компании и текущие процессы, происходящие в ней. К таким факторам обычно относят:

- качество услуг или товаров;

- политика ценообразования;

- объем производства;

- квалификация персонала;

- эффективность маркетинговых кампаний;

- условия труда;

- репутация компании;

- организация логистики;

- техническое оснащение;

- коммуникация с партнерами, клиентами.

Огрехи во внутренней организации предприятия могут стать серьезной причиной низкой рентабельности бизнеса даже при благоприятных внешних условиях.

Где взять данные для расчета рентабельности

Объективная оценка рентабельности требует учета множества показателей, каждый из которых определяется по отдельной формуле. Для расчетов используют сведенья о прибыли, выручке, капитале, активах, EBITDA. Все это отражено в финансовых, налоговых отчетах фирмы и бухгалтерском балансе, однако позволяет вычислить лишь общие показатели.

Глубокий анализ требует выбрать более детальные данные из той сферы, для которой проводится расчет. Например, для определения коэффициента рентабельности продукта потребуются отчеты о его себестоимости и прибыли с продаж, которые можно получить из управленческого учета или электронной бухгалтерской аналитики.

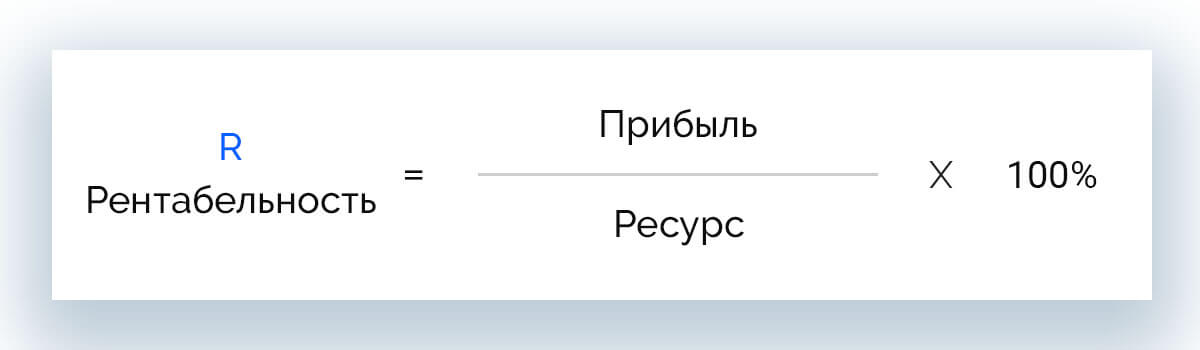

Формула расчета рентабельности

Благодаря коэффициенту рентабельности мы получаем понимание о том, насколько эффективно используются конкретные ресурсы на предприятии. Показатель чаще выражается в процентах, но могут использоваться и конкретные единицы прибыли.

Общая формула расчета рентабельности (R) выглядит как отношение прибыли к искомому ресурсу, рассмотрим ее:

R = П / Х * 100%

где:

П – прибыль;

Х – ресурс, рентабельность которого нужно вычислить.

Эта базовая формула, ее можно применить для расчета рентабельности любого ресурса, от которого зависит прибыль предприятия.

Виды показателей рентабельности

Сколько в компании ресурсов, которые прямо или косвенно влияют на получение прибыли, столько видов показателей бывает.

Выделяют рентабельность:

- активов;

- реализованной продукции;

- товарного запаса;

- производства;

- продаж;

- основных средств;

- персонала;

- инвестиций;

- капитала;

- проекта.

В оядельных отраслях могут быть узкоспециализированные виды рентабельности, например, в сфере криптовалюты вычисляют рентабельность майнинга.

В статье разберем перечисленные виды и формулы их расчета.

Рентабельность активов

К активам фирмы относится все, что обеспечивает бесперебойную работу предприятия и прямо или косвенно приносить прибыль: деньги, сырье, оборудование, здания и т. д.

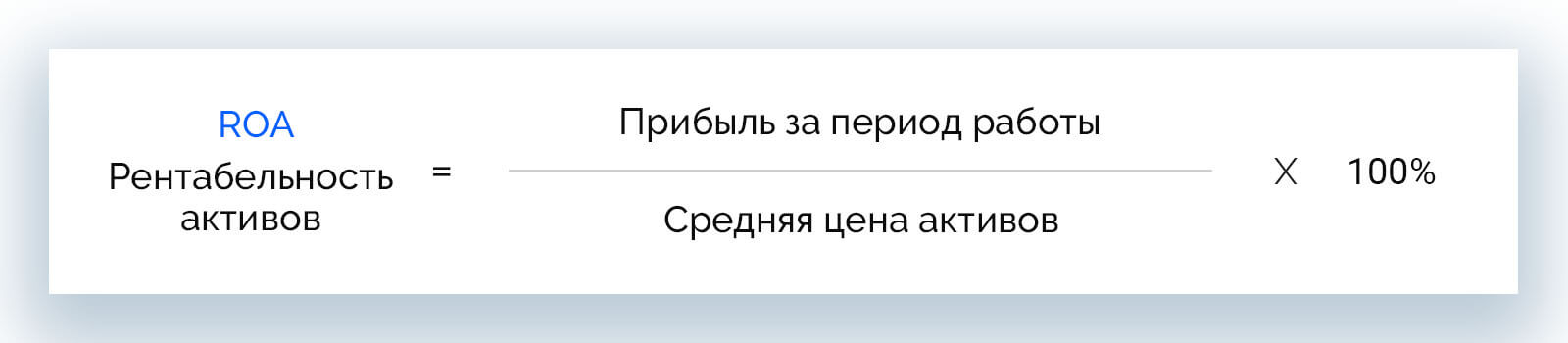

При расчете рентабельности активов (ROA – return on assets) учитываются все активы, которые использовались в нужном периоде. На основании полученных значений можно оценить, какое имущество работает эффективно, а какое требует модернизации, может быть сдано в аренду или продано.

Формула рентабельности активов – это соотношение чистой прибыли за определенный период и средней стоимости активов, которые были на балансе предприятия в тот же отрезок времени.

ROA = П / ЦА * 100%

ЧП «Карандаш» продает канцелярские товары. На конец 2020 года было получено 1 млн 250 тыс. руб. чистой прибыли при этом стоимость активов составила 3 млн 200 тыс. руб. Сюда вошли оборотные активы, в т. ч.:

- товары на складе – 650 000 руб.;

- дебиторская задолженность – 320 000 руб.;

- денежные средства на банковском счету и в кассе – 280 000 руб.

А также внеоборотные активы:

- кассовые аппараты, ПК, торговое оборудование и другие основные средства – 1 млн 550 тыс. руб.;

- прочие внеоборотные активы – 400 000 руб.

Можно определить рентабельность активов фирмы за 2020 год:

ROA = 1 250 000 / 3 200 000 * 100% = 39%

В 2021 году чистая прибыль составила 1 млн 950 тыс. руб., а стоимость активов была равна 3 млн 800 тыс. руб.

Выполним расчёт рентабельности активов за 2021 год:

ROA = 1 950 000 / 3 800 000 * 100% = 51%

Таким образом, на основании растущей рентабельности (+12%) можно сделать вывод, что компания «Карандаш» увеличила свои активы, объемы продаж и прибыль. Это говорит о том, что с каждым годом бизнес развивается эффективнее.

Активы бывают чистые, оборотные и внеоборотные.

Оборотные активы

К оборотным относятся активы, которые предприятие использует не более 12 месяцев. Они бывают собственными, привлеченными и заемными. Примеры:

- деньги в кассе и на счетах в банке;

- дебиторская задолженность;

- новое оборудование, сырье, запасы готовой продукции или товара для перепродажи, незавершенное производство;

- банковские вклады на срок не более 12 месяцев, купленные облигации, краткосрочные вексели, сберегательные сертификаты;

- купленные для перепродажи акции и другие оборотные активы.

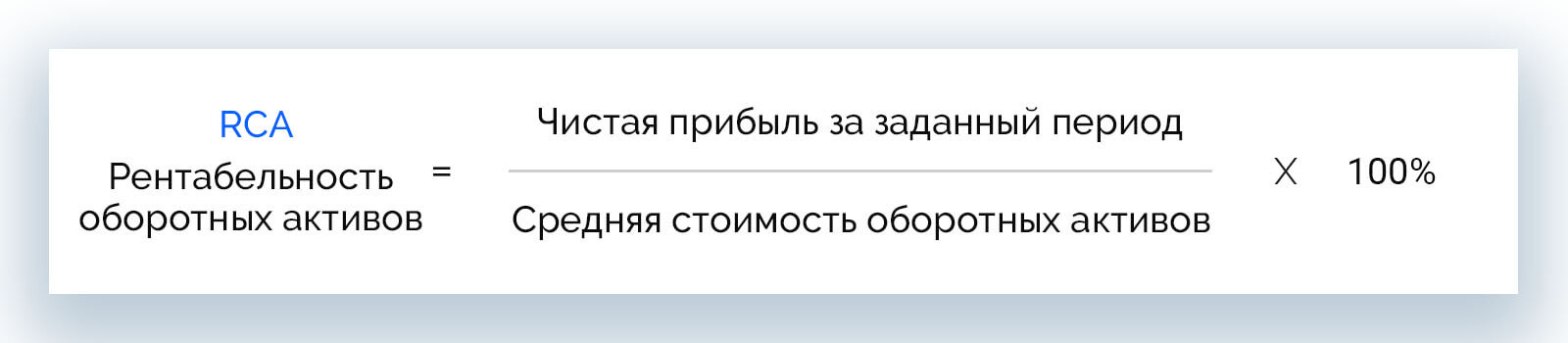

Рентабельность оборотных активов (RCA) вычисляется по формуле:

RCA = П / ОА * 100%

где:

П – чистая прибыль за заданный период;

ОА – средняя стоимость оборотных активов, которые были на балансе в заданный период.

В компании «Звезда» стоимость основных производственных фондов на начало года составила 185 000 рублей, на конец – 210 000 рублей. Чистая прибыль организации за год – 780 000 рублей.

Рассчитаем среднегодовую стоимость оборотных активов:

ОА = (210 000 + 185 000) / 2 = 197 000 рублей.

Теперь определим рентабельность оборотных активов:

RCA = 780 000 / 197 000 * 100% = 396%.

Внеоборотные активы

Внеоборотными считаются активы, которые компания использует дольше 12 месяцев. Сюда входят:

- основные средства: недвижимость, земля, оборудование, инвентарь;

- нематериальные активы: патенты, лицензии, права собственности, торговые марки, товарные знаки, репутация;

- долгосрочные (сроком более 1 года) финансовые вложения, в т. ч. кредитные, инвестиции, займы.

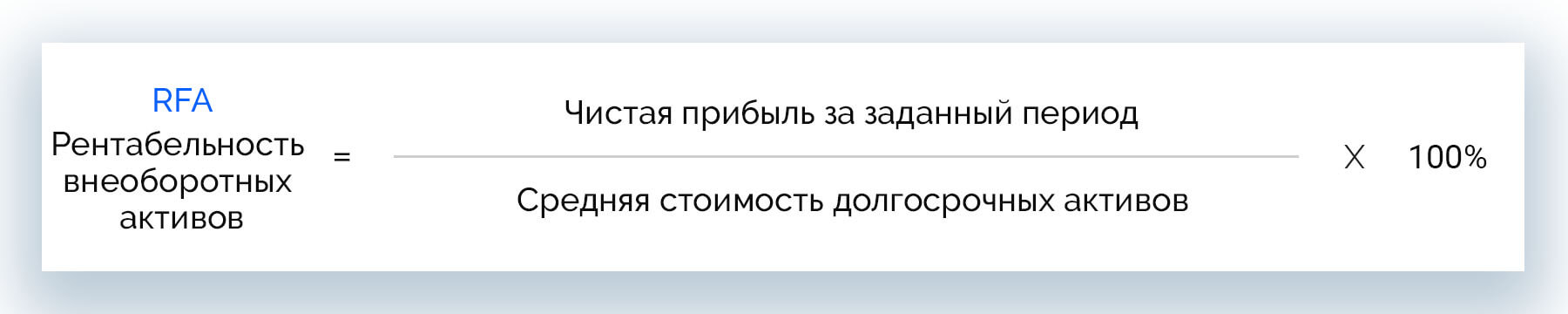

Рентабельность внеоборотных активов (RFA) равна отношению чистой прибыли за заданный период к средней стоимости долгосрочных активов на балансе в этот же период.

RFA = П / ДА * 100%

Рассчитаем рентабельность внеоборотных активов для ООО «Лиман», которое производит продает надувные лодки для рыбалки и спорта. Предположим, что в 2020 году фирма запустила новый цех.

|

2019 |

2020 |

2021 |

|

|

Прибыль (стр. 2100), руб. |

467 365,45 |

687 124,95 |

784 954,21 |

|

Активы (стр. 1100), руб. |

954 824,62 |

1 924 624,00 |

2 000 857,54 |

Зная исходные данные для каждого периода, выполним расчеты:

RFA2019 = 467 365,45 / 954 824,62 * 100% = 48,9%

RFA2020 = 687 124,95 / 1 924 624 * 100% = 35,7%

RFA2021 = 784 954,21 / 2 000 857,54 * 100% = 39,2%

При увеличении внеоборотных активов более чем в 2 раза с запуском нового цеха в 2020 году произошло снижение рентабельности на 13,2%. Однако благодаря комплексу мероприятий, нацеленных на сокращение расходов и брака, удалось повысить этот показатель в 2021 году.

Чистые активы

Активы рассчитываются как разница между общей стоимостью активов, прав компании и ее суммарными обязательствами. Этот показатель позволяет узнать, о сумме денег, которая осталась бы на балансе предприятия, если бы ему пришлось срочно выплатить все долговые обязательства.

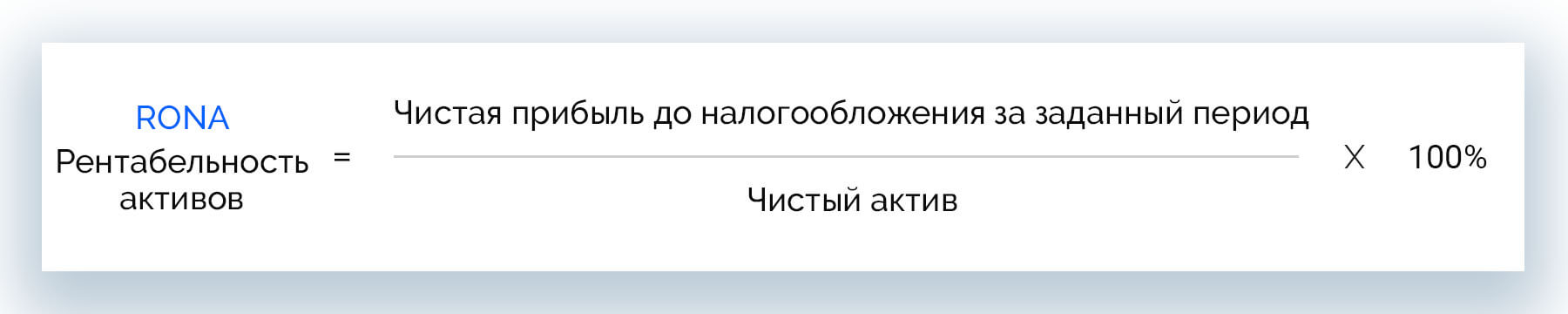

Рентабельность активов (RONA) рассчитывается по формуле:

RONA = ПДН / ЧА * 100%

где:

ПНД – чистая прибыль до налогообложения за заданный период;

ЧА – чистый актив.

Корпорация «Олимп» отработала год с такими показателями:

- выручка – 1 млрд руб.;

- общие расходы с учетом налогов – 800 млн руб.;

- оборотные активы – 400 млн руб.;

- текущие обязательства – 200 млн руб.;

- основные средства – 800 млн. руб.

На основе этих показателей можно рассчитать чистую прибыль за период:

ПНД = 1 000 000 000 – 800 000 000 = 200 000 000 руб.

Также можно определить чистый актив:

ЧА = 800 000 000 + 200 000 000 = 1 000 000 000 руб.

Зная все переменные, вычисляем рентабельность чистых активов компании:

RONA = 200 000 000 / 1 000 000 000 * 100% = 20%.

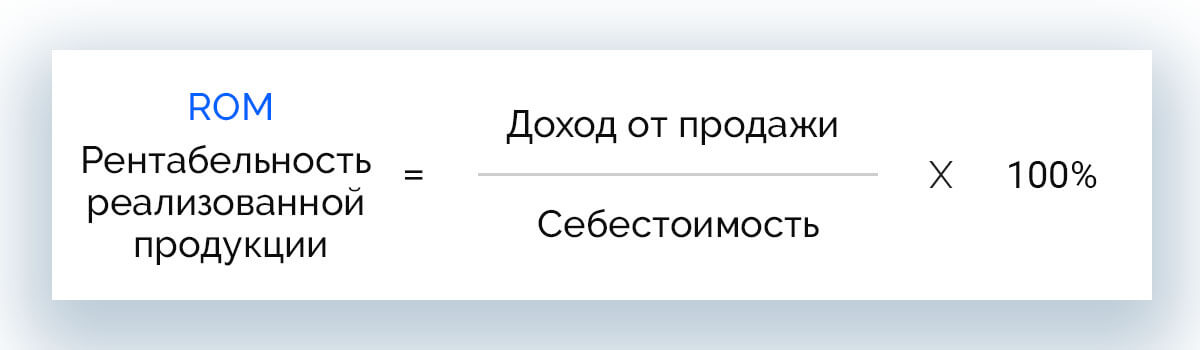

Рентабельность реализованной продукции

С ее помощью можно получить представление о выгодности продажи товаров или выпуска новой продукции. Чаще расчет проводят на этапе составления бизнес-плана, а также в процессе работы фирмы для анализа ее эффективности.

ROM = доход от продажи / себестоимость * 100%

Рассчитывать ROM можно для всей получаемой продукции, ее отдельных групп или просто для конкретных товаров.

ООО «Аква-мир» производит бытовую химию: средство для прочистки труб, гель для чистки сантехники, моющее средство для кафеля. За 1-й квартал компания получила выручку 3 млн 980 тыс. руб. Сумма производственных расходов составила 2 млн 100 тыс. руб.

Прежде всего необходимо определить прибыль от продажи:

П = 3 980 000 – 2 100 000 = 1 880 000 руб.

Общая рентабельность продукции составит:

ROM = 1 880 000 / 2 100 000 * 100% = 89,5%

Можно сделать вывод, что каждый вложенный в производство рубль приносит компании 89,5 копеек прибыли – очень хороший показатель.

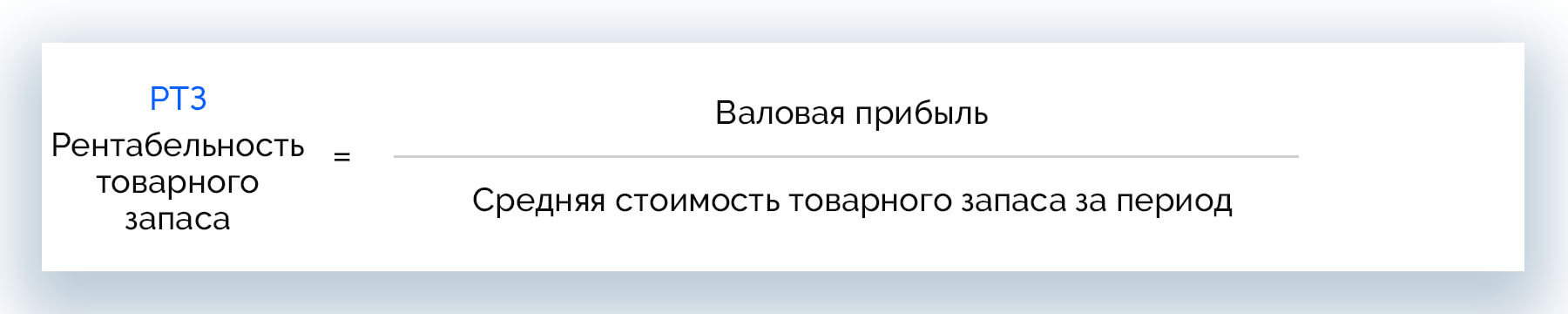

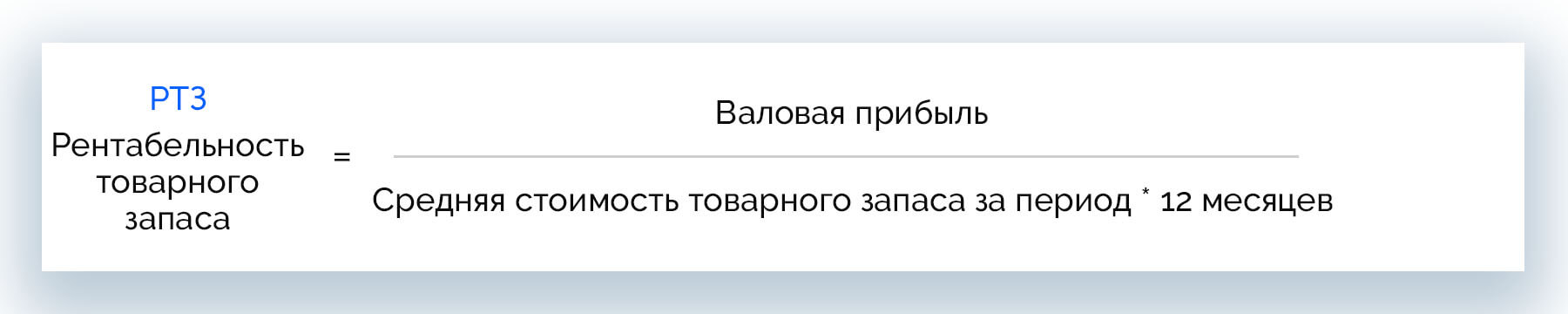

Рентабельность товарного запаса

Львиная доля капитала в торговых и производственных компаниях содержится в виде товарных запасов. Значение рентабельности в данном случае даёт понять, насколько эффективно используются финансы, вложенные в товарные запасы, и насколько выгодны такие инвестиции.

Для расчета используется две формулы. При РТЗ за год применяется следующая:

РТЗ = Валовая прибыль / Средняя стоимость товарного запаса за период

Когда нужно посчитать РТЗ за месяц, формула немного меняется:

РТЗ = Валовая прибыль / Средняя стоимость товарного запаса за период * 12 месяцев

Во второй формуле итоговое число умножают на 12 месяцев, чтобы привести РТЗ к годовому выражению для упрощения сравнения показателей.

Определим годовую рентабельность товарного запаса компании «Сигма-ленд», если в течение года она работала со следующими показателями по определенной группе товаров:

|

Валовая прибыль, руб. |

Себестоимость товарных запасов, руб. |

|

|

Январь |

84 958 |

659 852 |

|

Февраль |

86 324 |

598 354 |

|

Март |

87 124 |

625 321 |

|

Апрель |

87 987 |

654 128 |

|

Май |

99 145 |

592 347 |

|

Июнь |

101 547 |

611 458 |

|

Июль |

103 487 |

624 958 |

|

Август |

109 847 |

637 852 |

|

Сентябрь |

110 452 |

647 532 |

|

Октябрь |

107 845 |

660 129 |

|

Ноябрь |

110 784 |

627 954 |

|

Декабрь |

112 863 |

617 938 |

Суммируем валовую прибыль за год и получаем 1 202 363 рубля.

Теперь определяем среднюю себестоимость товарных запасов за год путем расчета среднего арифметического и получаем 629 818,58 рублей.

Зная необходимые значения, можно рассчитать рентабельность товарного запаса за год: делим валовую прибыль на среднюю стоимость товарных запасов:

РТЗ = 1 202 363 / 629 818,58 = 1,9 или 190%.

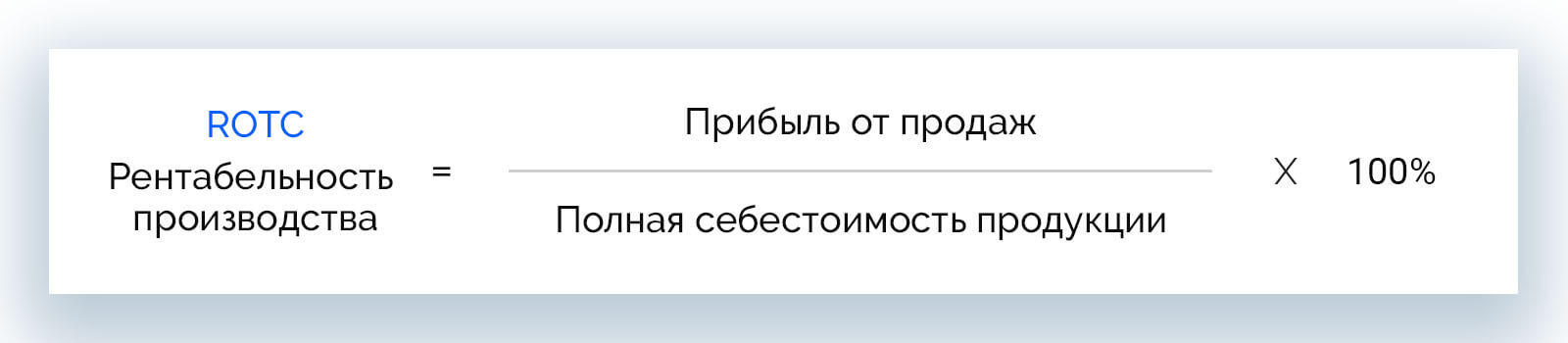

Рентабельность производства

Показатель позволяет соотнести полученную от производства прибыль с затратами на него и оценить, стоит ли вкладывать средства в развитие такого производства или лучше отказаться от этого, т. к. возможен убыток.

ROTC = Прибыль от продаж / Полная себестоимость продукции * 100%

Рассчитывать рентабельность себестоимости (производства) важно, когда требуется делать выбор приоритетного вида деятельности, а также при работе одновременно в нескольких направлениях.

Нужно сравнить результат работы двух ИП, торгующих похожей продукцией. ИП 1 заработал 2 млн руб. при себестоимости товара 880 000 руб., ИП 2 выручил 2 млн 600 тыс. руб. при себестоимости 1 млн 100 тыс. руб. Рассчитаем прибыль обоих предпринимателей.

- ПИП1 = 2 000 000 – 880 000 = 1 120 000 руб.

- ПИП2 = 2 600 000 – 1 100 000 = 1 500 000 руб.

Как видно, прибыль первого ИП будет меньше, чем второго, однако проверить эффективность работы ИП 2 можно с помощью рентабельности.

- ROTCИП1 = 1 120 000 / 880 000 * 100% = 127,3%

- ROTCИП2 = 1 500 000 / 1 100 000 * 100% = 136,4%

Если сравнивать рентабельность обоих предпринимателей, то видно, что они оба ведут бизнес с отличным результатом. Однако ИП 2 работает эффективнее, чем ИП 1, разница в результатах составляет 9,1%.

Рентабельность продаж

Расчет поможет оценить долю прибыли на один заработанный рубль, а соответственно, и текущие расходы на покупку товара, его реализацию, логистику и т. д. По результатам расчета ROS осуществляется ценообразование.

ROS = Прибыль от продаж / Выручка от продаж * 100%

Поскольку прибыль бывает разных видов (валовая, операционная, чистая, маржинальная), маржу можно найти для каждой из них.

Валовая

Валовая рентабельность показывает прибыльность компании. Этот показатель применяется для анализа цели и эффективности крупных предприятий, когда невозможно оценить их чистую прибыль.

GPM = Валовая прибыль от продаж / Выручка от продаж * 100%

Операционная

Операционную маржу есть смысл рассчитывать в краткосрочном моменте по данным Отчета о прибыли и убытках. Она показывает эффективность предприятия с финансовой точки зрения.

OPM = Прибыль от продаж до налогообложения / Выручка от продаж * 100%

По чистой прибыли

Коэффициент по чистой прибыли указывает долю чистой прибыли в основной структуре продаж компании. Получить его можно так:

NPM = Доходность от продаж / Выручка от продаж * 100%

По маржинальной прибыли

Рентабельность продаж по маржинальной прибыли определяется по данным из управленческой отчетности и рассчитывается по формуле:

РПМП = Маржинальная прибыль / Выручка от основной деятельности * 100%

Маржинальная прибыль – это разница между выручкой от основной деятельности и переменными издержками.

Разберем пример, как рассчитать показатель рентабельности продаж

За год работы типография получила выручку в сумме 12 320 000 рублей. Себестоимость продаж – 7 260 000 рублей, куда относится з/п сотрудникам, расходы на материалы, амортизация производственного оборудования, аренда помещения, страховка, готовая продукция и незавершенное производство.

Для расчета валовой рентабельности продаж определим размер валовой прибыли:

ВП = 12 320 000 – 7 260 000 = 5 060 000 рублей.

GPM = 5 060 000 / 12 320 000 * 100% = 41%.

Зная средний показатель рентабельности отрасли (8,7%), можно сказать, что типография отработала с очень хорошим результатом.

Для расчет операционной рентабельности типографии нужно взять данные из формы №2 «Отчет по прибылям и убыткам». Прибыль от продаж до вычета налогов и платежей по процентам составит 4 млн 920 тыс. рублей.

OPM = 4 920 000 / 12 320 000 * 100% = 39,9%.

Так, до оплаты всех взносов и налогов, 1 рубль выручки может принести типографии 39,9 копеек прибыли.

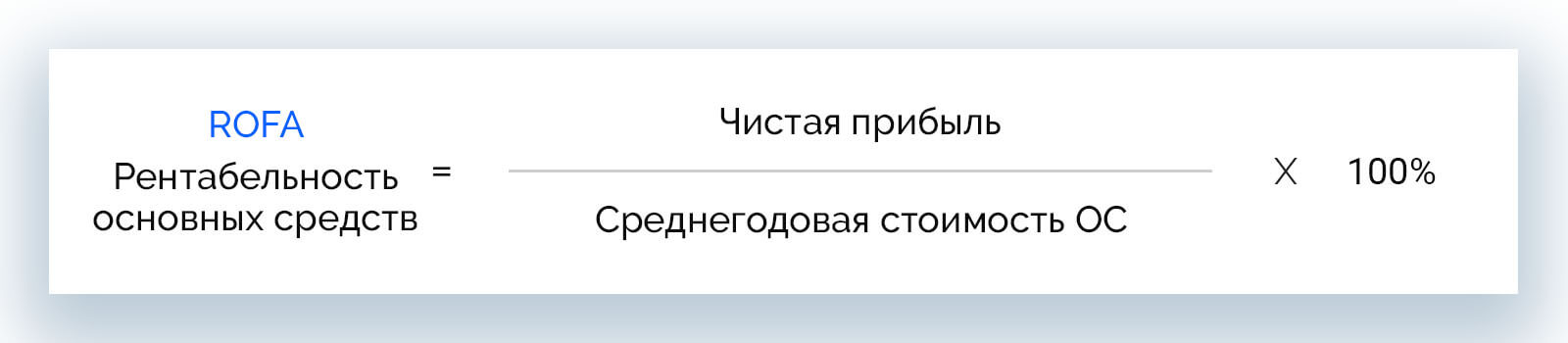

Рентабельность основных средств

Показатель отражает результативность использования основных средств, в т. ч. оборудования, находящегося на балансе компании. Если значение ROFA не дотягивает до нормы, это говорит о низкой продуктивности производственных фондов и потребности в модернизации материальной базы.

ROFA = Чистая прибыль / Среднегодовая стоимость ОС * 100%

Например

Определим рентабельность основных средств за 2021 год для завода холодильного оборудования «Зенит» на основании следующих результатов

- чистая прибыль – 14 840 000 рублей;

- ОПФ на начало года – 84 260 000 рублей;

- ОПФ на конец года – 87 470 000 рублей.

Вычислим среднегодовую стоимость ОС:

ОС = (84 260 000 + 87 470 000) / 2 = 85 865 000 рублей.

ROFA = 14 840 000 / 85 865 000 * 100% = 17,3%

Учитывая среднеотраслевые показатели по данным Росстата, можно сказать, что наш завод закрыл год с хорошими цифрами рентабельности.

Рентабельность персонала

Этот показатель имеет косвенную связь с уровнем доходов, затрат и прочих ресурсов, однако его значение помогает оценить, насколько эффективно в компании реализована система управления персоналом.

Распределение трудовых ресурсов в бизнесе играет главную роль, поскольку сотрудники – та база, на которой основано производство независимо от сферы деятельности. Рассчитать рентабельность персонала за определенный промежуток времени можно по формуле:

ROL = Чистая прибыль / Численность сотрудников * 100%

Рассмотрим тот же завод холодильного оборудования, что и выше. В штате числится 3420 сотрудников. Зная чистую прибыль, можно рассчитать рентабельность персонала.

ROL = 14 840 000 / 3420 * 100% = 433 918 рублей

Таким образом, 1 рабочий ежегодно производит продукцию на сумму 433 918 рублей. Однако такой вариант расчета очень приблизительный для компаний, т. к. не учитывает разделение сотрудников на отделы, их производительность и финансовую отдачу.

Рентабельность инвестиций

Показатель означает окупаемость вложений в проект в течение заданного этапа. Коэффициент рассчитывается перед стартом инвестирования для понимания целесообразности вложений и рисков, связанных с их возвратом.

ROI = Прибыль / Вложенные средства * 100%

Владельцы завода «Зенит» решили купить акции «Газпрома» на сумму 800 000 рублей. Предполагаемый рост стоимости акций в течение 12 месяцев определили на основе динамики прошлых периодов – 912 700 рублей. Чтобы понять, какая будет рентабельность инвестиций по прогнозу, выполним расчет:

ROIC = 912 700 / 800 000 * 100% = 114%

Так, прибыль с каждого инвестированного рубля составит 14 копеек.

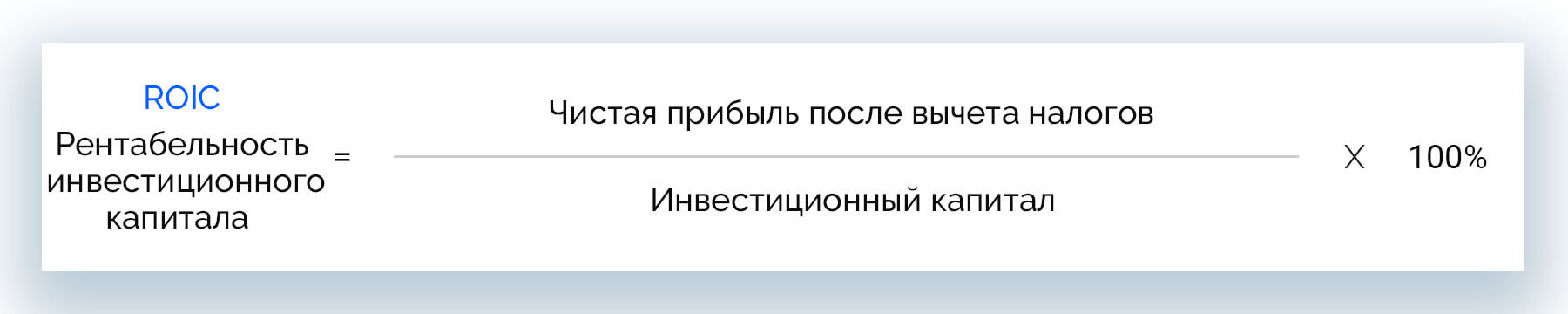

Рентабельность инвестиционного капитала

Этот показатель дает понимание о доходности, полученной на капитал, вся сумма или часть которого была привлечена со стороны.

ROIС = Чистая прибыль после вычета налогов / Инвестиционный капитал * 100%

Рентабельность маркетинговых инвестиций

Это частный случай, который показывает рентабельность инвестиций в маркетинг, в т. ч. в рекламные кампании любых продуктов (производство, франшизы, продажи, сервисы, услуги и др.).

ROMI = Прибыль от рекламы / Размер маркетинговых инвестиций * 100%

- общий доход с рекламы – 880 000 р.;

- производственные расходы на выпуск продукции – 210 000 р.;

- запуск продаж – 80 000 р.;

- подготовка к отправке заказов – 48 000 р.;

- доставка – 92 000 р.;

- реклама на маркетплейсе – 84 000 р.

Для расчета прибыли с рекламы из дохода вычтем все расходы:

Прибыль = 880 000 – (210 000 + 80 000 + 48 000 + 92 000 + 84 000) = 366 000 р.

ROMI = 366 000 / 92 000 * 100% = 398%.

Рентабельность капитала

Имея показатели этого коэффициента, можно оценить, насколько эффективно работают деньги, которые были вложены в бизнес. В зависимости от потребности, можно вычислить эффективность использования как только собственного, так и всего задействованного капитала.

Собственного капитала

ROE позволяет рассчитать процент рентабельности собственного капитала компании.

ROE = Чистая прибыль / Собственный капитал * 100%

Рассмотрим интернет-магазин электроники, который за год получил 3 740 000 рублей чистой прибыли. При этом на начало года собственный капитал был равен 29 000 000 рублей, на конец года составил 32 600 000 рублей. Рассчитаем рентабельность собственного капитала:

ROE = 3 740 000 / (32 600 000 – 29 000 000) * 100% = 103,89%

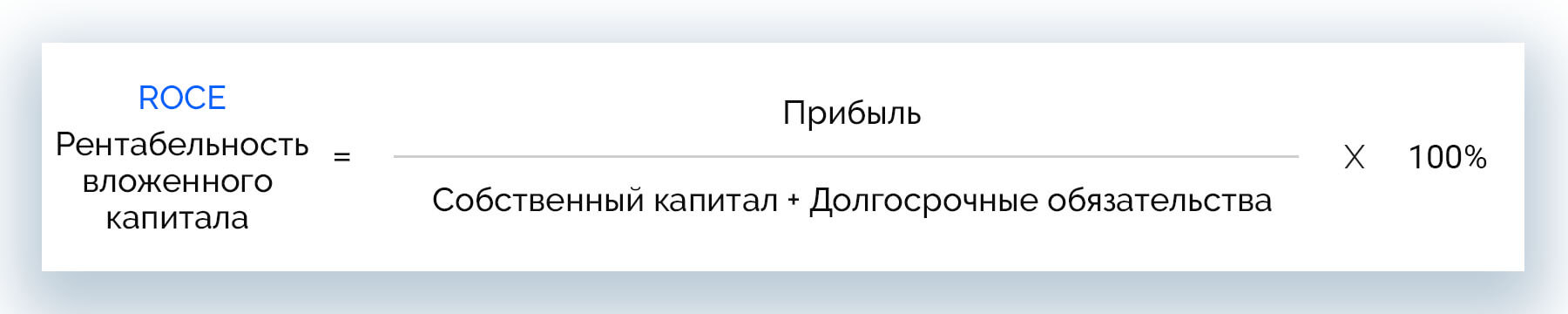

Вложенного капитала

ROCE может показать результативность работы всего вложенного в бизнес капитала. Этот коэффициент нужно знать для оценки эффективности управления капитала акционерного общества.

ROCE = Прибыль / (Собственный капитал + Долгосрочные обязательства) * 100%

Компания имеет собственный капитал в размере 1 800 000 р. и долгосрочные обязательства – 240 000 р. Прибыль фирмы от реализации продукции составила 900 000 р. Определим рентабельность вложенного капитала:

ROCE = 900 000 / (1 800 000 + 240 000) * 100% = 44%.

Можно сделать вывод, что продажи приносят компании достаточно большую прибыль.

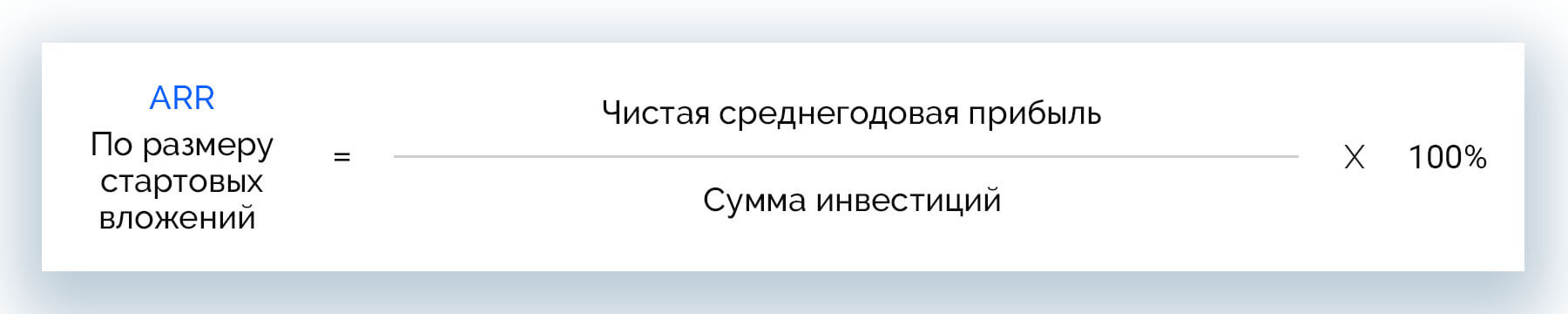

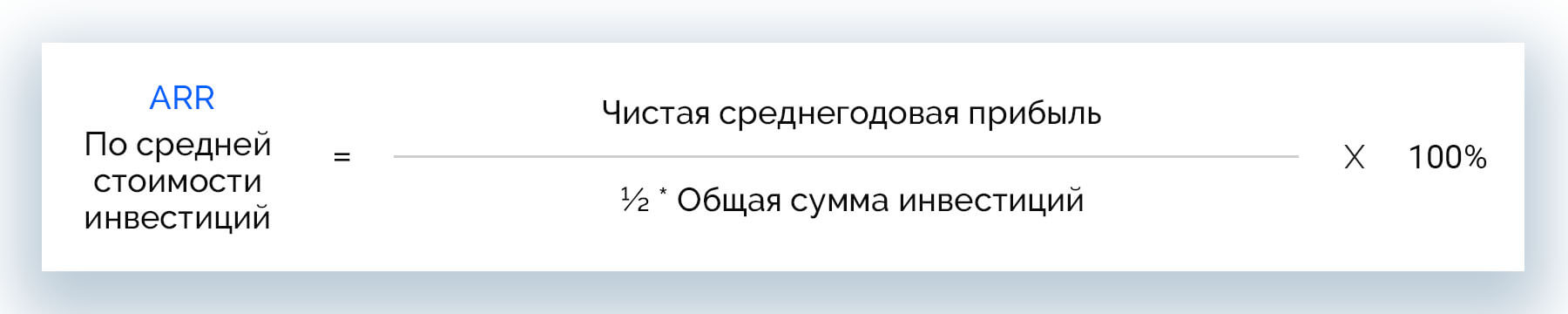

Рентабельность проекта

Рентабельность проекта или учетная норма прибыли (ARR) показывает, какую сумму можно получить за каждый рубль, инвестированный в проект. Это помогает правильно просчитывать возможную прибыль от реализации краткосрочных проектов. Важное условие – равномерные доходы.

Показатель рассчитывается тремя способами:

- По размеру стартовых вложений:

ARR = Чистая среднегодовая прибыль / Сумма инвестиций * 100%

- По средней стоимости инвестиций:

ARR = (Чистая среднегодовая прибыль / ½ * Общая сумма инвестиций) * 100%

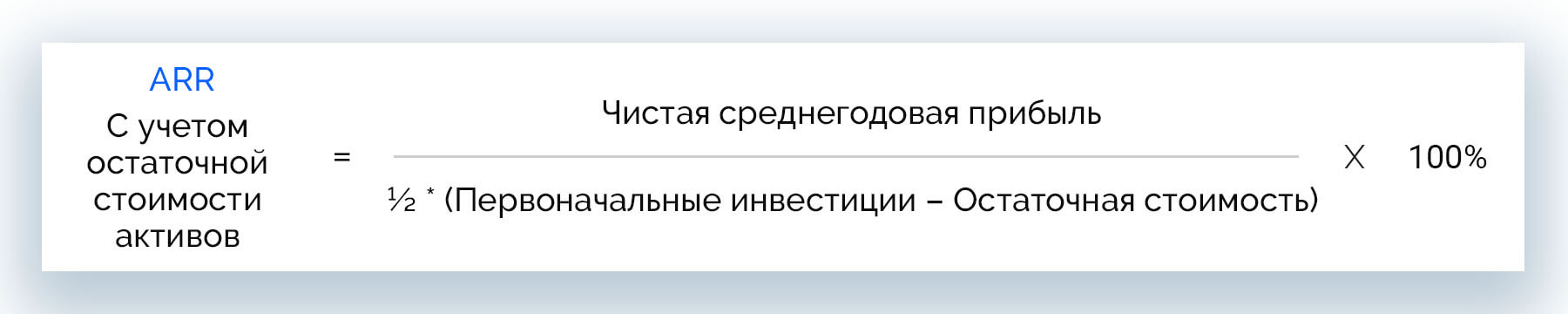

- С учетом остаточной стоимости активов:

ARR = (Чистая среднегодовая прибыль / 1/2 * (Первоначальные инвестиции – Остаточная стоимость)) * 100%

В зависимости от того, какие показатели нужно учесть, берут ту или иную формулу расчета.

Возьмем проект, для которого нужно привлечь заемные средства в размере 4 млн рублей. Фирма таже имеет собственный капитал – 1 млн 200 тыс. рублей. Деньги планируется потратить на производство и продажу спец. оборудования. Единица оборудования будет стоить 15 000 рублей. Всего предполагается выпустить 100 единиц продукции. Средняя себестоимость партии составит 1 млн 500 тыс. рублей. Сумма ежегодных вычетов составит 700 000 рублей, а чистая прибыль – 800 000 рублей.

Рассчитаем рентабельность проекта вторым способом:

ARR = 800 000 / 0,5 * (4 000 000 + 1 200 000) * 100% = 30,77%.

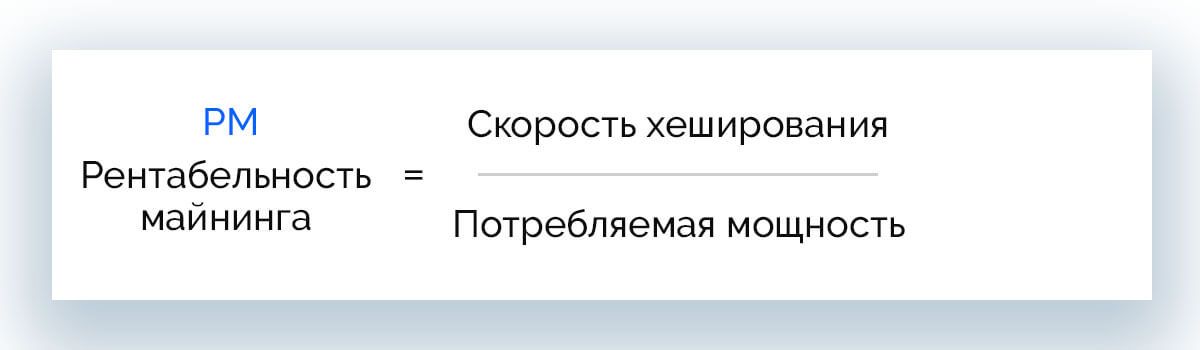

Рентабельность майнинга

Распространенность ферм майнинга криптовалюты и заманчивая цена биткоина вынуждает потенциальных инвесторов оценивать рентабельность подобных предприятий. При этом учитываются технические характеристики оборудования сети, ведь именно от них зависит, какой практический доход будет приносить ферма и как быстро окупятся вложения в нее.

РМ = Скорость хеширования / Потребляемая мощность

Анализ рентабельности

После того, как проведены расчеты и получены коэффициенты рентабельности, можно приступить к анализу. С учетом текущих задач он может быть направлен на определение экономического потенциала компании с нуля или оценку ее финансовых результатов. В финансовой отчетности применяют три вида анализа рентабельности: сравнительный, факторный и индексный.

Сравнительный анализ

Данный метод сводится к сравнению отдельных показателей рентабельности внутри компании или соответствующих показателей конкурентов. Анализ проводится в динамике, позволяет оценить эффективность бизнеса в целом и его привлекательность как объекта для инвестирования.

В ходе сравнительного анализа можно получить информацию о прибыльности компании в конкретной сфере. Также он может помочь составить картину перспектив бизнеса с учетом положения других организаций в нише.

Факторный анализ

Финансовый анализ рентабельности может предполагать факторный метод, который включает несколько моделей. Все они необходимы для выявления взаимосвязей между определяющими рентабельность факторами и делятся на 3 категории:

- аддитивные – для случаев, когда есть сумма факторов;

- кратные – когда дробное значение вычисляется путем деления факторов один на другой;

- мультипликативные – когда значение выражено произведением факторов.

Приведенные модели могут лежать в основе многофакторных комбинаций с использованием коэффициентов рентабельности.

Индексный анализ

Может применяться для анализа рентабельности независимо от сферы работы компании и организационно-правовой формы. Такой метод позволяет анализировать одно или одновременно несколько предприятий, используя следующие индексы:

- переменного состава;

- постоянного (фиксированного) состава;

- влияния структурных сдвигов.

Индексы указывают на относительные величины, которые могут свидетельствовать о любых событиях. Исследование рентабельности индексным методом показывает изменение заданных показателей в динамике за конкретный период по сравнению с предыдущими периодами.

Реальная и номинальная норма прибыли

Простой или номинальной принято называть норму прибыли без учета влияния инфляции. Со временем последняя отчасти или существенно снижает покупательную способность валюты. Можно проследить, что 1000 рублей сейчас – далеко не то же самое, что 1000 рублей 30 лет назад.

Вести учет временной стоимости валюты можно посредством дисконтирования. Когда учитывается влияние инфляции, речь идет о реальной (скорректированной на индекс инфляции) норме прибыли.

Рентабельность и CAGR

Простая (номинальная) норма прибыли неразрывно связана с показателем годового темпа роста. CAGR показывает среднегодовую норму прибыльности инвестиций более чем за 12 месяцев. В этом случае в расчете участвуют значения роста показателя за несколько периодов.

Чтобы рассчитать CAGR, необходимо:

- Стоимость инвестиции в конце периода разделить на ее значение в начале этого же периода.

- Вычесть из промежуточного результата значение, возведенное в степень (1 / количество периодов).

Как рассчитать порог рентабельности

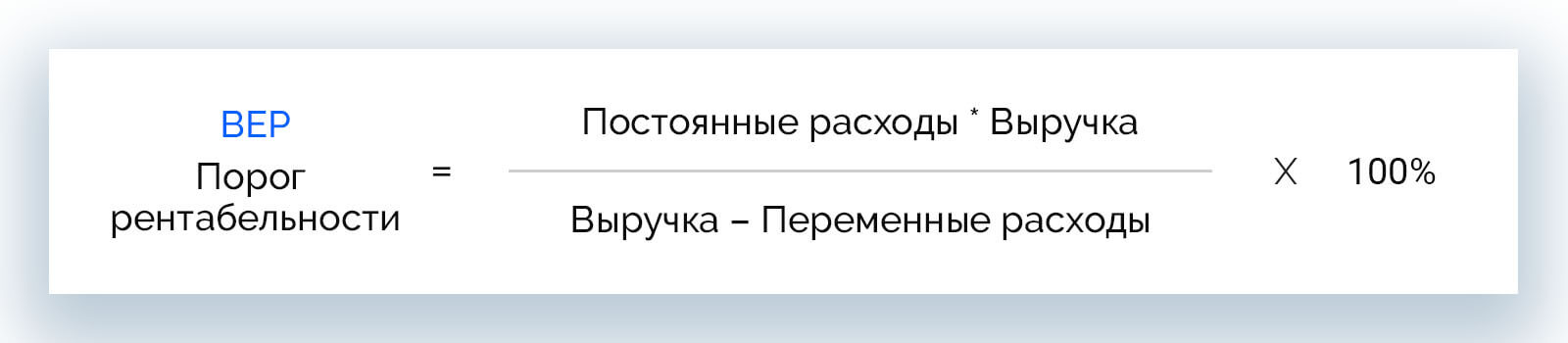

Порог рентабельности или точка безубыточности (BEP) – показатель, который стоит учитывать при расчете рентабельности. Он показывает тот уровень продаж, которого нужно добиться компании, чтобы покрыть затраты. Убытков при этом не будет, но и прибыль получить тоже еще не удастся.

ВЕР = (Постоянные расходы * Выручка / (Выручка – Переменные расходы)) * 100%

Постоянные расходы у компании есть всегда и не зависят от того, какое количество производимой продукции выпускается. Это налоги, аренда, зарплата административным сотрудникам, амортизация инструментов и т. д. К переменным относятся затраты, размер которых определяет колебание объемов производства. Это деньги, которые необходимо затратить на закупку сырья, материалов, транспортировку, зарплату производственному персоналу, уплату энергоресурсов и т. д.

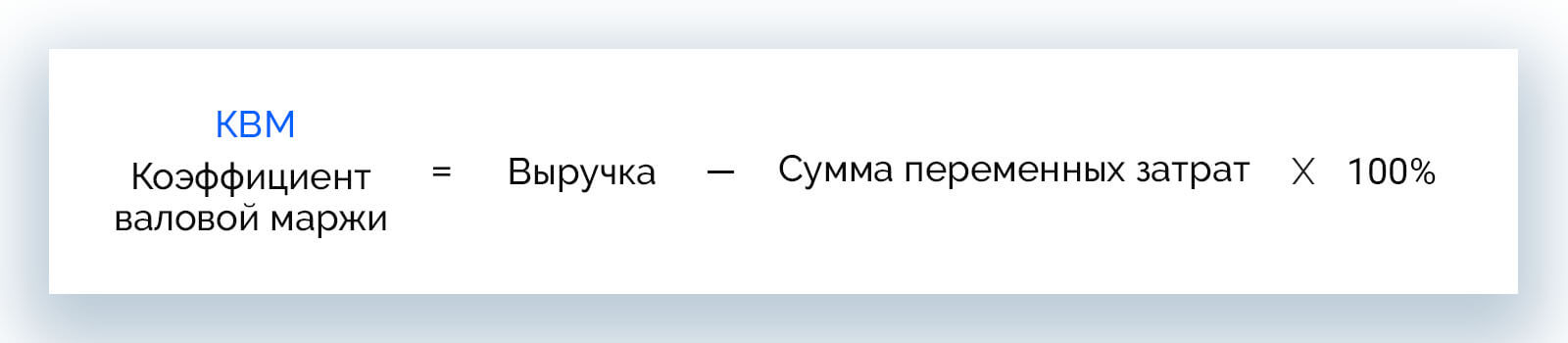

Еще один способ определить минимальный уровень продаж, сумма которых покрывает производственные затраты, – расчет на основании показателя коэффициента валовой маржи.

ВЕР = Постоянные расходы / Коэффициент валовой маржи

Коэффициент валовой маржи рассчитывается как:

КВМ = (Выручка – Сумма переменных затрат) * 100%

Зная точку безубыточности, можно оценить:

- финансовую прочность бизнеса и его составляющие;

- пути организации работы предприятия;

- выгоду инвестирования в проект и скорость окупаемости;

- стоимость продукции при увеличении или снижении объема продаж.

После того, как фирма преодолела точку безубыточности, прибыль должна превышать затраты, иначе предприятие нерентабельно, а его работа бессмысленна.

Дополнительные показатели для оценки рентабельности

Инвестируя в проект, желательно знать, на каком уровне должна быть прибыль фирмы, чтобы вложения как минимум окупились. Демонстрирует это показатель внутренней нормы рентабельности (IRR). Если его размер больше суммы капитала, бизнес можно считать перспективным. Если же размер капитала превышает IRR, проект убыточен.

Еще один важный показатель – дисконтирование денежных потоков (DCF). Он используется для составления более детального прогноза рентабельности предприятия и выбора финансовой и экономической стратегий. DCF участвует в расчетах внутренней нормы прибыли, индекса прибыльности, чистой нормы доходности и других показателей. Метод дисконтированных денежных потоков помогает определить потенциал проекта и его общую цену.

Причины снижения рентабельности

Выделяют 3 основные причины снижения показателя рентабельности:

- Падение продаж. Происходит вследствие неэффективного продвижения или снижения спроса на товары поставщика.

- Рост издержек компании. Может наблюдаться из-за повышения закупочных цен, невозможностью увеличить загрузку производства, проблем с поставками, штрафов, некорректной работы сайта.

- Чрезмерный прирост оборотных фондов. Причина может крыться в ошибках ответственных сотрудников, в т. ч. в неправильных расчетах с контрагентами.

Во всех случаях необходимо проработать решение возможных проблем в организационных и других вопросах.

Пути повышения рентабельности

Чтобы повысить рентабельность затрат, производства или целого проекта, необходимо выяснить причины низкого показателя и проработать моменты, требующие активных действий. Говоря в целом, существует несколько способов добиться более высокой рентабельности.

- Повышение качества продукта.

- Улучшение свойств продукта.

- Наращивание мощности производства.

- Создание более привлекательной упаковки.

- Снижение себестоимости без ущерба качеству.

- Сокращение затрат на ФОТ.

- Обновление управленческой структуры.

- Улучшение маркетинговой стратегии.

- Обучение сотрудников.

- Искусственное повышение рентабельности с учетом конкуренции и общей ситуации на рынке.

Самые рентабельные виды бизнеса

Говоря о теме рентабельности, нужно учитывать, что в разных сферах хозяйства разные значения коэффициента считаются нормальными. Не всегда виды деятельности с самыми высокими показателями наиболее прибыльны.

По данным Росстата, в ТОП-3 самых рентабельных направлений бизнеса 2021 года входит:

- недвижимость;

- рыболовство;

- добыча полезных ископаемых.

В отличие от перечисленных, самая низкая рентабельность у предприятий коммунального хозяйства (отрицательное значение). Финансовый сектор может похвастаться показателем в 0,7%, розничная торговля (в т. ч. онлайн) – 2,2%.

Заключение

Расчет рентабельности дает общее представление о текущем положении дел в компании и ее лучших перспективах. Однако эти значения не всегда объективно характеризуют работу компании. Например, активы имеют свойство изменять свою стоимость с течением времени, поэтому однократно проведенный расчет рентабельности может быть некорректным. Показатели при долгосрочном инвестировании, как правило, малы, а рассчитывать необходимо коэффициенты для разных условий и срока.

Нельзя ориентироваться на рентабельность как на единственный показатель эффективности работы компании. Для составления объективной картины требуется использовать дополнительные методы анализа: исследование структуры затрат, определение финансовой устойчивости и ряда других показателей.

Олег Вершинин

Специалист по продукту

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

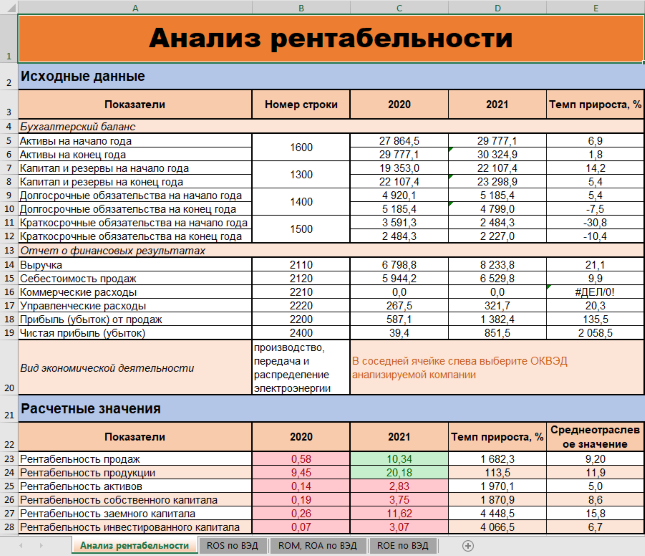

Чтобы оценить эффективность бизнеса, недостаточно смотреть лишь на динамику прибыли. Например, она выросла за год в два раза. Хорошо ли это? Нет, если выручка за тот же период увеличилась в три. Важно соотносить финансовый результат с другими метриками: доходами, активами, капиталом. Такое соотношение заложено в показателях рентабельности. В статье приводим их формулы, расчетные примеры и делимся Excel-калькулятором.

Зачем нужны показатели рентабельности

Рентабельность считают, чтобы узнать, сколько рублей прибыли приходится на рубль чего-то другого, например, активов или собственного капитала. Полученные значения показывают, эффективно ли работает предприятие, а именно:

- перекрываются ли расходы доходами;

- прирастает ли отдача от имущества компании;

- высока ли доля прибыли в цене продаваемой продукции;

- сколько прибыли вернет каждый рубль, вложенный в себестоимость

Для ответа на эти важные вопросы достаточно двух форм бухгалтерской отчетности и общего понимания, как вычисляется рентабельность.

Рентабельность: общая формула и нюансы расчета

Рентабельность бывает разная. Однако общий подход к определению всех ее видов единый: прибыль нужно поделить на тот показатель, рентабельность которого рассчитывается. Если записать формулой, то получится так:

Общая формула рентабельности =

= Прибыль ÷ Показатель, рентабельность которого оценивается

Резонны вопросы:

- какую прибыль использовать в числителе?

- что может оказаться в знаменателе?

Давайте разберемся по порядку.

Какая прибыль в числителе. По идее, любая. Напомним, что в российской отчетности отражаются пять видов прибыли. Четыре из них приводятся в отчете о финансовых результатах. Вот их перечень с номерами строк, в которых они значатся:

- валовая (2100);

- от продаж (2200);

- до налогообложения (2300);

- чистая (2400).

Пятый вид прибыли – нераспределенная – есть в балансе в строке 1370. Подробнее об их особенностях и методике вычисления смотрите в статье «Анализ финансовых результатов деятельности компании: пошаговый алгоритм».

Также для подсчета рентабельности можно использовать «импортные» показатели, к примеру, EBITDA или OIBDA. Это тоже прибыль, только в русской отчетности ее нет. Придется посчитать самим либо поискать в годовых отчетах компании.

Однако обычно рентабельность считается по прибыли от продаж и чистой. Повторимся: можно выбрать любой показатель, ограничений нет, но именно эти являются базовыми. Все дело в их сути.

Финансовый результат от продаж показывает, на сколько доходы от основной деятельности перекрывают расходы. Основная деятельность – это то, ради чего ведется бизнес, например, торговля продуктами питания. А чистая прибыль отражает то же самое, но еще с учетом результата по прочим операциям и за минусом налога на прибыль. То есть вбирает в себя также прочие доходы и расходы, допустим, проценты по кредитам или поступления от продажи основных средств.

Какой показатель в знаменателе. Здесь вариантов не меньше, чем в случае с числителем. Самые частые свели в таблицу.

Таблица 1. Что поставить в знаменатель формулы для рентабельности

|

Какой показатель взять |

В какой строке отчетности его отыскать |

Какой вид рентабельности получится |

|

Активы |

1600 ББ |

Активов (Return on Assets – ROA) |

|

Собственный капитал |

1300 ББ |

Собственного капитала (Return on Equity – ROE) |

|

Заемный капитал |

1400 ББ + 1500 ББ |

Заемного капитала |

|

Инвестированный капитал |

1300 ББ + 1400 ББ |

Инвестированного капитала (Return on Capital Employed – ROCE) |

|

Выручка |

2110 ОФР |

Продаж (Return on Sales – ROS) |

|

Расходы по обычным видам деятельности |

2120 ОФР + 2210 ОФР + 2220 ОФР |

Проданных товаров, продукции, работ, услуг (Return on Margin – ROM) |

|

Чистые активы |

3600 ОИК |

Чистых активов (Return on Net Assets – RONA) |

|

Условные обозначения: · ББ – бухгалтерский баланс; · ОФР – отчет о финансовых результатах; · ОИК – отчет об изменениях капитала |

Важно знать, что показатели для знаменателя из баланса и отчета об изменениях капитала сначала усредняются. Только после этого включаются в расчет.

Самый простой способ усреднения – взять половинки от значений на начало периода и на его конец, а потом их сложить. Это нужно для смысловой состыковки цифр внутри формулы. Ведь прибыль из числителя является величиной за период, например, за год или полугодие. А, к примеру, балансовая оценка активов из знаменателя – это число на конкретную дату, допустим на 31.12.2021. Чтобы корректно использовать в одной формуле периодические и моментальные значения, последние усредняют. В итоге получают нечто сродни величине за месяц, квартал или год в целом.

Анализ рентабельности: базовые моменты для оценки значений

Согласитесь, важно не только правильно посчитать, но и верно трактовать значения рентабельности. Вот несколько вопросов, которые связаны с оценкой полученных цифр:

- какая динамика ожидается?

- есть ли нормативы, если нет, тогда с чем сравнивать рассчитанные величины?

- в чем измеряется рентабельность?

- может ли она оказаться отрицательной?

Давайте разберемся в этом.

Какая динамика для рентабельности благоприятна. Положительная, с течением времени значение должно расти. Только в таком случае говорят о повышении эффективности бизнеса.

Причина этого в числителе формулы. Раз там прибыль, то очевидно, что ожидается ее увеличение. Причем такое, которое опережает прирост знаменателя. Если финансовый результат увеличивается бóльшими темпами, чем, например, активы, то значит, каждый рубль имущества приносит возросшую отдачу. По аналогии это правило применимо ко всем видам рентабельности.

Есть ли нормы и с чем сравнивать. Норм нет, однако есть ориентиры. Это так, потому что многое зависит от сферы деятельности предприятия. Одно дело – сельское хозяйство и совсем другое – торговля через федеральные сети. Для первого характерны высокие риски: то засуха, то саранча, то свиная чума. А еще низкие закупочные цены от оптовиков. Для второй – огромнейший оборот и высокие наценки. В такой ситуации нельзя установить нормативы по видам рентабельности.

Однако понять, высока ли рентабельность бизнеса и как он смотрится на фоне «соседей» по отрасли, помогают средние значения по видам деятельности. Например, ФНС ежегодно считает их для рентабельности активов и продукции. Затем ориентируется в том числе на них при планировании выездных проверок. Мы писали об этом в материале «Выездная налоговая проверка: в чем суть и когда риски компании растут».

А для рентабельности продаж и собственного капитала такие ориентиры посчитали мы. Они встроены в Excel-расчетчик, который можно скачать по ссылке. Выбирайте свой ОКВЭД и увидите среднеотраслевые цифры за 2019 г., вычисленные по данным из сборника Росстата «Финансы России 2020» Вот скриншот страницы файла с примером того, как это выглядит.

В чем измеряется рентабельность. Традиционный формат – это проценты. Но есть вариант в долях единицы или даже в рублях на рубль. Последний подход, к слову, облегчает трактовку полученных значений. Допустим, цифра 0,2 для рентабельности продаж расскажет, что в каждом рубле выручки 20 копеек приходится на чистую прибыль.

Может ли рентабельность оказаться отрицательной. Да, может. Правда, такие минусовые значения правильно именовать убыточностью. Есть два случая, когда такое происходит.

Первый. Предприятие завершает период с убытком. Это отрицательный финансовый результат. В формулу он попадет с минусом, значит, рентабельность станет отрицательной. Так и появится убыточность активов, продаж, капитала и т.д.

Второй. У организации отрицательны чистые активы или, что почти то же самое, собственный капитал. Такое происходит, когда организация накопила огромный непокрытый убыток, и он фактически «съел» своей величиной уставный, добавочный и резервный капиталы.

Тут есть важный момент, о котором стоит помнить. Рентабельность чистых активов и собственного капитала у таких предприятий может не показывать реальную картину. Предположим, у компании не только отрицательны чистые активы, но и получен чистый убыток. В итоге минусы в числителе и знаменателе формулы сократятся и выйдет положительная величина. Но это обманчивая цифра, слепо и без раздумий доверять ее плюсу нельзя.

Теперь подробнее остановимся на отдельных видах рентабельности.

Анализ рентабельности продаж

По какой формуле вычислять. Рентабельность продаж – это, по сути, доля прибыли в выручке. Возьмем за основу расчета чистый финансовый результат, хотя, как отмечали выше, можно основываться на операционном или любом другом.

Рентабельность продаж =

= Чистая прибыль ÷ Выручка = 2400 ОФР ÷ 2110 ОФР

Как посчитать по данным отчетности. Посмотрим, как строятся вычисления на примере. Воспользуемся бухгалтерской отчетностью АО «Янтарьэнерго» за 2021 г. Это компания из г. Калининграда, которая занимается передачей электроэнергии. Исходные данные и искомый результат привели в таблице.

Таблица 2. Считаем рентабельность продаж

|

Показатель |

2020 |

2021 |

Темп прироста, % |

|

1 |

2 |

3 |

4 [(3 – 2) ÷ 2 × 100] |

|

Исходные данные, млн. руб.: |

|||

|

– выручка |

6 798,8 |

8 233,8 |

21,1 |

|

– чистая прибыль |

39,4 |

851,5 |

2 058,5 |

|

Расчетное значение, %: |

|||

|

– рентабельность продаж |

0,58 |

10,34 |

1 682,3 |

|

= 39,4 ÷ 6 798,8 × 100 |

= 851,5 ÷ 8 233,8 × 100 |

× |

Как трактовать значение. Рентабельность продаж показывает, какую часть от каждого рубля выручки предприятие оставляет себе. Оставляет, потому что это чистая прибыль компании и все расходы и налоги уже покрыты.

Также это косвенная характеристика уровня трат. Ведь если 10% в выручке приходится на чистую прибыль, то оставшиеся 90% – это совокупные расходы предприятия.

В случае с АО «Янтарьэнерго» ситуация весьма положительная. С чуть более половины процента для ROS в 2020-м оно вышло на более 10% в 2021-м. Рассчитанные темпы прироста подсказывают, за счет чего так получилось. Главную роль сыграл двадцатикратный рост чистой прибыли. Организация сумела нарастить выручку на 21%, а еще существенно сократила расходную часть в основном за счет процентов к уплате и прочих расходов.

Для ОКВЭД «Производство, передача и распределение электроэнергии» средняя рентабельность продаж в 2019-м составляла 9,2%. Выходит, на фоне конкурентов предприятие выглядит хорошо за счет адекватной ценовой политики и оптимизированной величины расходов.

Анализ рентабельности продукции

По какой формуле вычислять. Для рентабельности продукции прибыль нужно делить на расходы по обычным видам деятельности. Причем ФНС считает этот показатель по операционному финансовому результату. Так поступим и мы. Тогда формула окажется такой:

Рентабельность продукции =

= Прибыль от продаж ÷ Расходы по обычной деятельности = 2200 ОФР ÷ (2120 ОФР + 2210 ОФР + 2220 ОФР)

Напомним, что полное наименование данного коэффициента – рентабельность проданных товаров, продукции, работ, услуг. А расходы по обычной деятельности складываются из себестоимости продаж, коммерческих и управленческих.

Как посчитать по данным отчетности. Как и в случае с ROS, рентабельность продукции считается исключительно по данным отчета о финансовых результатах. Вот как это делается.

Таблица 3. Вычисляем рентабельность продукции

|

Показатель |

2020 |

2021 |

Темп прироста, % |

|

1 |

2 |

3 |

4 [(3 – 2) ÷ 2 × 100] |

|

Исходные данные, млн. руб.: |

|||

|

– себестоимость продаж |

5 944,2 |

6 529,8 |

9,9 |

|

– коммерческие расходы |

0,0 |

0,0 |

× |

|

– управленческие расходы |

267,5 |

321,7 |

20,3 |

|

– прибыль от продаж |

587,1 |

1 382,4 |

135,5 |

|

Расчетное значение, %: |

|||

|

– рентабельность продукции |

9,45 |

20,18 |

113,5 |

|

= 587,1 ÷ (5 944,2 + 267,5) × 100 |

= 1 382,4 ÷ (6 529,8 + 321,7) × 100 |

× |

Как трактовать значение. Рентабельность продукции – это съем операционной прибыли с каждого рубля, вложенного в основные расходы.

Очевидно, что при расширении производства траты компании растут, но прибыль должна их обгонять. Это покажет, что ресурсы используются интенсивно, то есть их дополнительное вовлечение в оборот компенсируется повышенной доходностью за счет увеличения производительности труда, фондо- и материалоотдачи. Про такие показатели мы рассказывали в статье «Анализ трудовых и материальных ресурсов как способ оценки эффективности бизнеса».

В случае с АО «Янтарьэнерго» так и произошло. Прибыль от продаж за год увеличилась на 135%, и это с лихвой перекрыло рост себестоимости и управленческих расходов. Каждый рубль основных расходов в 2021-м генерировал чуть больше 20 копеек операционного финансового результата. Это существенно превышает среднее значение по виду экономической деятельности, которое в 2019 г. равнялось 11,9%.

Дополнительно поясним отсутствие коммерческих расходов в отчетности компании. Причина не в том, что у АО «Янтарьэнерго» нет трат на сбыт. Просто они выбрали такой способ раскрытия данных, когда коммерческие и/или управленческие расходы прибавляются к себестоимости продаж и отдельно не показываются. Так можно делать на основании п. 9 ПБУ 10/99.

Анализ рентабельности активов

По какой формуле вычислять. В отличие от двух предыдущих показателей тут само название «рентабельность активов» подсказывает, что будет в знаменателе. Это среднегодовые активы компании. В числитель поставим какую-нибудь прибыль. Давайте остановимся на чистой. Тогда формула окажется следующей:

Рентабельность активов =

= Чистая прибыль ÷ (½ × Активы н.г. + ½ × Активы к.г.) = 2400 ОФР ÷ (½ × 1600 ББ н.г. + ½ × 1600 ББ к.г.)

где н.г., к.г. – начало и конец года.

Как посчитать по данным отчетности. Заметьте, что исходные данные для ROAберутся не только из отчета о финансовых результатах, но и из баланса. Посчитаем значение коэффициента для АО «Янтарьэнерго».

Таблица 4. Определяем рентабельность активов

|

Показатель |

2020 |

2021 |

Темп прироста, % |

|

1 |

2 |

3 |

4 [(3 – 2) ÷ 2 × 100] |

|

Исходные данные, млн. руб.: |

|||

|

– активы на начало года |

27 864,5 |

29 777,1 |

6,9 |

|

– активы на конец года |

29 777,1 |

30 324,9 |

1,8 |

|

– чистая прибыль |

39,4 |

851,5 |

2 058,5 |

|

Расчетное значение, %: |

|||

|

– рентабельность активов |

0,14 |

2,83 |

1 970,1 |

|

= 39,4 ÷ (½ × 27 864,5 + ½ × 29 777,1) × 100 |

= 851,5 ÷ (½ × 29 777,1 + ½ × 30 324,9) × 100 |

× |

Как трактовать значение. Рентабельность активов – это характеристика эффективности использования имущества. Показывает, сколько прибыли пришлось на 1 руб. внеоборотных и оборотных средств.

Значение коэффициента будет высоким у компаний с солидным оборотом, но незначительными активами, например, у некоторых аудиторских фирм или IT-разработчиков. Если офисы арендуются, а самое дороге из имущества – это ПК и ноутбуки, но при этом формируется хорошая прибыль, то ROA взлетит. Когда речь идет про предприятие со множеством зданий, сооружений, оборудования и транспорта, то даже при неплохом финансовом результате рентабельность активов окажется скромной.

Это правило подтверждается цифрами из рассматриваемого примера. У АО «Янтарьэнерго» только основных средств на балансе на 27,7 млрд руб. Очевидно, что при таких громоздких ресурсах ROA проседает. Даже феноменальный рост чистой прибыли в 2021-м не вывел предприятие на среднеотраслевое значение по этому показателю – 5,0%.

С одной стороны, это свидетельство неэффективного управления имуществом. С другой, неплохо бы знать ситуацию изнутри. Например, есть ли объективные причины сохранения такой мощной ресурсной базы, если отдача от нее мала? В бухгалтерской отчетности не найти ответ на подобный вопрос. Поэтому ограничимся лишь общей фразой про то, что ситуация не так хороша, как могла бы быть. Однако конкретных путей решения проблемы мы не знаем из-за недостатка информации.

Анализ рентабельности капитала

Рентабельность капитала бывает разная, потому что сам капитал – широкое понятие. Он бывает собственным и заемным. А еще есть нечто среднее между ними под названием инвестированный.

Формулы для рентабельности капитала различаются только знаменателем. Вот какими они будут.

По каким формулам вычислять.

Рентабельность собственного капитала =

= Чистая прибыль ÷ (½ × Капитал и резервы н.г. + ½ × Капитал и резервы к.г.) = 2400 ОФР ÷ (½ × 1300 ББ н.г. + ½ × 1300 ББ к.г.)

Рентабельность заемного капитала =

= Чистая прибыль ÷ (½ × Долго- и краткосрочные обязательства н.г. + ½ × Долго- и краткосрочные обязательства к.г.) = 2400 ОФР ÷ (½ × [1400 ББ н.г. + 1500 ББ н.г.] + ½ × [1400 ББ к.г. + 1500 ББ к.г.])

Рентабельность инвестированного капитала =

= Чистая прибыль ÷ (½ × [Капитал и резервы н.г. + Долгосрочные обязательства н.г.] + ½ × [Капитал и резервы к.г. + Долгосрочные обязательства к.г.]) = 2400 ОФР ÷ (½ × [1300 ББ н.г. + 1400 ББ н.г.] + ½ × [1300 ББ к.г. + 1400 ББ к.г.])

Как посчитать по данным отчетности. Информацию по элементам капитала возьмем из пассива бухгалтерского баланса. Искомые значение рентабельности окажутся такими.

Таблица 5. Считаем рентабельность капитала

|

Показатель |

2020 |

2021 |

Темп прироста, % |

|

1 |

2 |

3 |

4 [(3 – 2) ÷ 2 × 100] |

|

Исходные данные, млн. руб.: |

|||

|

– капитал и резервы на начало года |

19 353,0 |

22 107,4 |

14,2 |

|

– капитал и резервы на конец года |

22 107,4 |

23 298,9 |

5,4 |

|

– долгосрочные обязательства на начало года |

4 920,1 |

5 185,4 |

5,4 |

|

– долгосрочные обязательства на конец года |

5 185,4 |

4 799,0 |

-7,5 |

|

– краткосрочные обязательства на начало года |

3 591,3 |

2 484,3 |

-30,8 |

|

– краткосрочные обязательства на конец года |

2 484,3 |

2 227,0 |

-10,4 |

|

– чистая прибыль |

39,4 |

851,5 |

2 058,5 |

|

Расчетное значение, %: |

|||

|

– рентабельность собственного капитала |

0,19 |

3,75 |

1 870,9 |

|

= 39,4 ÷ (½ × 19 353,0 + ½ × 22 107,4) × 100 |

= 851,5 ÷ (½ × 22 107,4 + ½ × 23 298,9) × 100 |

× |

|

|

– рентабельность заемного капитала |

0,26 |

11,62 |

4 448,5 |

|

= 39,4 ÷ [½ × (4 920,1 + 5 185,4) + ½ × (3 591,3 + 2 484,3)] × 100 |

= 851,5 ÷ [½ × (5 185,4 + 4 799,0) + ½ × (2 484,3 + 2 227,0)] × 100 |

× |

|

|

– рентабельность инвестированного капитала |

0,07 |

3,07 |

4 066,5 |

|

= 39,4 ÷ [½ × (19 353,0 + 22 107,4) + ½ × (4 920,1 + 5 185,4)]× 100 |

= 851,5 ÷ [½ × (22 107,4 + 23 298,9) + ½ × (5 185,4 + 4 799,0)]× 100 |

× |

Как трактовать значение. Рентабельность капитала показывает отдачу в виде прибыли на рубль отдельных составляющих пассива. Названия коэффициентов подсказывают, о каких именно составляющих идет речь.

Напомним, что собственный капитал – это источники финансирования бизнеса, которые не подлежат возврату. Это «свои» средства, вложенные в активы.

Заемный капитал – это то, что предстоит отдать через определенное, как правило, заранее известное время. Например, кредиты и кредиторская задолженность.

А инвестированный капитал – это сумма собственного капитала и долгосрочной части заемного, то есть такого, который будет возвращен через год и больше.

Высокие значения рентабельности капитала являются сигналом для собственников и потенциальных инвесторов о том, что компания может наращивать ресурсы, которые получила. Значит, есть смысл удерживать ее акции или доли участия в уставном капитале либо вкладываться в них.

В АО «Янтарьэнерго» все три рентабельности капитала за 2021 г. выросли кратно. Причина, прежде всего, в значительном росте чистой прибыли. Однако одновременно улучшилась и структура пассивов. Собственный капитал подрос, а краткосрочные обязательства сократились. Это повышает также финансовую устойчивость компании, так как зависимость от внешних заимствований уменьшается. Подробнее про такое смотрите в материале «Анализ финансовой устойчивости: оцениваем структуру капитала и долговую нагрузку».

Факторный анализ рентабельности

Про то, зачем нужен и как проводится факторный анализ, на сайте есть отдельная статья «Факторный анализ: оцениваем причины изменения показателей».

В ней приводятся примеры раскладки на факторы для значений рентабельности активов, продукции и собственного капитала. Здесь покажем еще один вариант для рентабельности продукции по базовой формуле этого коэффициента, которую давали выше. Теперь воспользуемся ею не просто для расчета, а в качестве факторной модели.

Итак, есть один результирующий показатель – рентабельность продукции. И есть четыре фактора, которые на него влияют:

- прибыль от продаж;

- себестоимость продаж;

- коммерческие расходы;

- управленческие расходы.

Анализ опять проведем по отчетности АО «Янтарьэнерго». Так как в ней не выделяются коммерческие расходы, то факторов останется три. В таблице показали, как оценить их воздействие при помощи метода цепных подстановок.

Таблица 6. Определяем, как влияют факторы на рентабельность продукции

|

Показатель |

2020 |

2021 |

Абсолютное отклонение |

|

1 |

2 |

3 |

4 (3 – 2) |

|

Факторы, млн. руб.: |

|||

|

– себестоимость продаж |

5 944,2 |

6 529,8 |

585,60 |

|

– управленческие расходы |

267,5 |

321,7 |

54,20 |

|

– прибыль от продаж |

587,1 |

1 382,4 |

795,30 |

|

Результирующий показатель, %: |

|||

|

– рентабельность продукции |

9,45 |

20,18 |

10,73 |

|

Влияние факторов, % |

|||

|

– себестоимость продаж |

-0,81 |

× |

|

|

= 587,1 ÷ (6 529,8 + 267,5) – 587,1 ÷(5 944,2 + 267,5) |

|||

|