Вы узнаете

Как сформировать показатели выручки и себестоимости продаж

Откуда получить значения расходов на основное производство, управленческих и коммерческих расходов

Где взять данные о прочих доходах и расходах, величине налога на прибыль

Как в результате расчета всех показателей сложится чистая прибыль/убыток компании

Бюджет доходов и расходов — один из важнейших финансовых отчетов, так как он аккумулирует в себе основные показатели финансово-хозяйственной деятельности компании. В статье рассмотрим ключевые моменты, связанные с формированием данного отчета.

ФОРМИРОВАНИЕ ПОКАЗАТЕЛЯ ВЫРУЧКИ

Прогнозные показатели финансовой деятельности компании отражаются в Бюджете доходов и расходов (БДР), фактические значения формируют Отчет о финансовых результатах (ОФР). Структура прогнозной формы может отличаться от структуры ОФР, но в целом суть построения бюджета будет соответствовать отчету.

Плановые показатели могут формироваться на основе вспомогательных расчетов, имеющихся финансовых данных, без построения вспомогательных бюджетных форм. В то же время данные в Бюджете доходов и расходов могут быть просто перенесены из других финансовых бюджетов, содержащих подробные прогнозы в отношении финансовых элементов, входящих в БДР.

Если в отношении отдельных финансовых показателей формируются самостоятельные бюджеты, то чаще всего их подготавливают на основе расчета имеющихся производственных мощностей, скорректированных на уровень спроса.

Формировать показатель «Выручка» в Бюджете доходов и расходов можно разными способами. Рассмотрим четыре способа планирования данного показателя.

Способ 1. Плановую выручку можно определить по историческим данным прошлых лет, скорректированным на прогнозный уровень роста/снижения.

ООО «Ребус» имеет исторические показатели выручки за 5 лет. Последние три года выручка фактически не меняется. Нет оснований предполагать какие-либо изменения выручки и в будущем периоде. В то же время финансисты оценили инфляционные ожидания на будущий год в размере 5,6 % роста. На основании этого был определен следующий показатель прогнозной выручки (табл. 1).

_2022-65(%D0%A2%D0%B0%D0%B1%D0%BB_1).jpg)

Фактический итог 2022 г. был скорректирован на заложенный уровень роста инфляции (5,6 %), что дало прогнозный показатель на 2023 г. в размере 45 505 тыс. руб.

Корректировочный индекс можно определять субъективным, экспертным путем или брать статистические данные об инфляции.

Корректироваться может как общий показатель выручки в целом по компании, так и входящие в него составные значения. Если в компании несколько подразделений и общая выручка складывается из выручки этих подразделений, нужна корректировка общего значения и составных элементов.

Способ 2. Плановую выручку можно определить на основании обобщения данных по заключенным на следующий период договорам поставки.

ООО «Эксклюзив» является торговым предприятием. При формировании БДР на следующий квартал финансово-экономическая служба определила уровень прогнозной квартальной выручки на основе суммирования объемов поставок согласно заключенным договорам (табл. 2).

_2022-66(%D0%A2%D0%B0%D0%B1%D0%BB_2).jpg)

Согласно данным заключенных договоров потребность покупателей составит за квартал 42 302 тыс. руб. Именно этот показатель будет отражен в Бюджете доходов и расходов.

Способ планирования на основании заключенных на следующий период договоров поставки имеет свои преимущества и недостатки.

Одно из преимуществ: если специфика деятельности предприятия позволяет использовать данный способ планирования, он будет максимально точен, так как прогнозный показатель будет отражать реальные обязательства компании и покупателей, взятые сторонами на следующий период.

Недостатки способа следующие.

1. Использовать данный способ с максимальной эффективностью смогут только компании, имеющие четко очерченный круг деловых партнеров с точно оговоренными объемами поставок, выполнения работ, оказания услуг.

Например, даже давно сложившиеся экономические отношения не могут позволить организациям заключать договоры с зафиксированными объемами и ценами на достаточно длительный период (например, год). Потребность в продукции может меняться — увеличиваться или уменьшаться, как может меняться и цена на продукцию, поэтому обычно никто не фиксирует на длительный период конкретные суммовые показатели. Чаще всего в договорах фиксируется возможность покупателя получать продукцию согласно выставляемым заявкам. В таком случае главное преимущество данного способа — точность данных — оказывается под вопросом.

2. Способ не учитывает появление новых покупателей, изменение потребителями ранее зафиксированных в договорах объемов поставок, поэтому нужны корректировки как минимум на прогнозный объем поставок, еще не заключенных на момент составления планов. Это также влияет на точность составленного плана.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 1, 2023.

Финансовый

прогноз

стартапа

Как понять,

что бизнес

не рухнет

Ровно половина стартапов прекращает существование в первые пять лет работы. Частые причины: отсутствие клиентов, ошибки в бизнес-модели и, конечно, нехватка денег.

О финансовом прогнозировании стартапа рассказал Аскер Аскеров, руководитель аналитического агентства АКК «Вершина», в котором он готовит проекты с инвестициями от 250 млн рублей к финансированию в крупных банках. На примере нового стартапа «АгроАналитика» предприниматель показал, как оценивал шансы бизнеса в период запуска.

Проанализировать рынок и оценить его емкость

Анализ рынка поможет понять, сколько у вас есть потенциальных покупателей, и сколько они готовы платить за продукт. Может оказаться, что на рынке мало потенциальных клиентов, и в вашем продукте нет смысла — лучше узнать об этом заранее, чем после старта.

Чтобы понять состояние рынка, оценивают несколько параметров.

Сколько всего покупателей на целевом рынке. Оцените примерное число людей, готовых купить ваш продукт. Например, для питьевой воды в пластиковых бутылках потенциальными покупателями станут люди, которые могут зайти в магазин. При этом в торговой точке на людной улице большого города покупателей будет больше, чем в ларьке во дворе одинокой пятиэтажки.

Сервис для анализа данных о сельхозрынках «АгроАналитика» покупают только руководители или топ-менеджеры компаний этой отрасли. Поэтому на старте основатели сервиса подсчитывали количество сотрудников высшего звена в таких компаниях — получилось примерно 236 потенциальных клиентов.

По какой стоимости покупатели приобретают аналогичные товары. Посмотрите, сколько люди готовы платить за продукты, похожие на ваш. Это можно сделать, сравнив цены конкурентов или расходы ваших клиентов на аналогичные продукты. Приблизительно такую цену сможете назначить и вы.

Например, для сервиса «АгроАналитика» его руководителю Аскеру Аскерову было важно понять, сколько денег тратят потенциальные клиенты на покупку и обработку данных о рынке. Напрямую узнать это невозможно — информация закрытая. Общие суммы затрат есть в открытой финансовой отчетности, однако отдельной графы о расходах на покупку данных там нет. Пришлось опросить более 30 бухгалтеров, которые знали, куда и в каком объеме списывают подобные расходы. Выяснилось, что в среднем потенциальные клиенты тратят на покупку данных 1,8 млн рублей ежемесячно.

Как часто потенциальные покупатели приобретают аналогичные товары. Какие-то товары люди покупают каждый день, какие-то — раз в год. К каким относится ваш продукт? От ответа напрямую зависят ваши возможные доходы.

Так как потенциальные клиенты проекта «АгроАналитика» тратят деньги на исследование рынка ежемесячно, то частота покупки сервиса — продление подписки на выбранный тариф раз в месяц.

Как долго продукт можно покупать в течение жизни. Допустим, квартиру человек может купить только раз в жизни. А одежду он приобретает регулярно — раз в месяц или полгода. Если все будет хорошо, покупатель может остаться с вами на всю жизнь.

Стартапу «АгроАналитика» нужно стремиться к тому, чтобы клиенты каждый месяц оплачивали тариф на протяжении всей работы их бизнеса. Поэтому важно уделить внимание уровню обслуживания клиентов, превращению разовых подписчиков в постоянных.

Емкость рынка. Чтобы узнать емкость рынка, нужно умножить число покупателей на частоту покупок и стоимость одной единицы товара. Так вы узнаете максимальную величину выручки.

Полученная цифра не означает, что ваш проект будет приносить столько денег. Ведь кто-то из потенциальных клиентов о вас не узнает, кто-то покупает у ваших конкурентов, кто-то продолжит обходиться без вашего продукта.

К примеру, для проекта «АгроАналитика» при затратах потенциальных клиентов в 1,8 млн рублей ежемесячно емкость рынка составила 5,1 млрд рублей в год: примерно 236 клиентов тратят 1,8 млн рублей ежемесячно, 21,6 млн рублей — ежегодно.

Анализ рынка дает понимание масштабов и потенциала бизнес-модели. Он важен, чтобы не вышло так, что для покрытия затрат нужно обслужить 1000 клиентов, а рынок не дотягивает и до 500. В анализ рынка можно включить появление новых предложений, общее состояние и тенденции ниши / рынка / отрасли, госрегулирование. Все это влияет на существование и состояние рынка, но для составления первичной финансовой модели достаточно емкости рынка.

Аскер Аскеров, CEO проекта «АгроАналитика»

Аскер Аскеров, CEO проекта «АгроАналитика»

Составить таблицу доходов

После оценки емкости рынка составляют прогнозную таблицу доходов. Она поможет наглядно увидеть, сколько денег проект будет приносить в месяц. Для прогнозирования продаж возьмите данные о емкости рынка и предположите, сколько клиентов из этого числа купят у вас продукт.

Чтобы данные были точнее, стоит провести дополнительные маркетинговые исследования, например, опросы потенциальных клиентов. В интернете для оценки спроса можно протестировать опцию предзаказа до официального начала продаж — по количеству заинтересованных покупателей можно будет сделать выводы о потребности в продукте.

Если у вас есть прямые конкуренты с аналогичным продуктом, попробуйте найти и проанализировать информацию об их продажах.

Например, в проекте «АгроАналитика» есть три тарифа. Предполагается, что клиенты оплачивают их раз в месяц в течение года. По каждому из тарифов рассчитали количество стартовых продаж. А также предположили, каким будет объем продаж месяц за месяцем.

Сумму выручки в месяц Аскер Аскеров вычислил, умножив потенциальное количество продаж на стоимость каждого тарифа. В итоге он увидел доход от каждого тарифа. Для понимания итоговой выручки проекта в месяц сложил доходы от каждого тарифа.

Таблица доходов

Итого выручка за три месяца, ₽

Оценка спроса важна для более точной оценки доходов. Например, в интернете самое простое — анализ запросов в поисковых системах по ключевым словам. Для уникальных продуктов и услуг можно разработать минимально жизнеспособную версию продукта и провести предпродажи среди целевой группы. Например, для медицинского устройства сделать опрос в аптеках. Для интернет-продаж можно запустить пробный одностраничный сайт, прорекламировать его, а потом посмотреть, сколько людей из целевой аудитории заказало продукт.

Артур Загитов, маркетинговый консультант

Артур Загитов, маркетинговый консультант

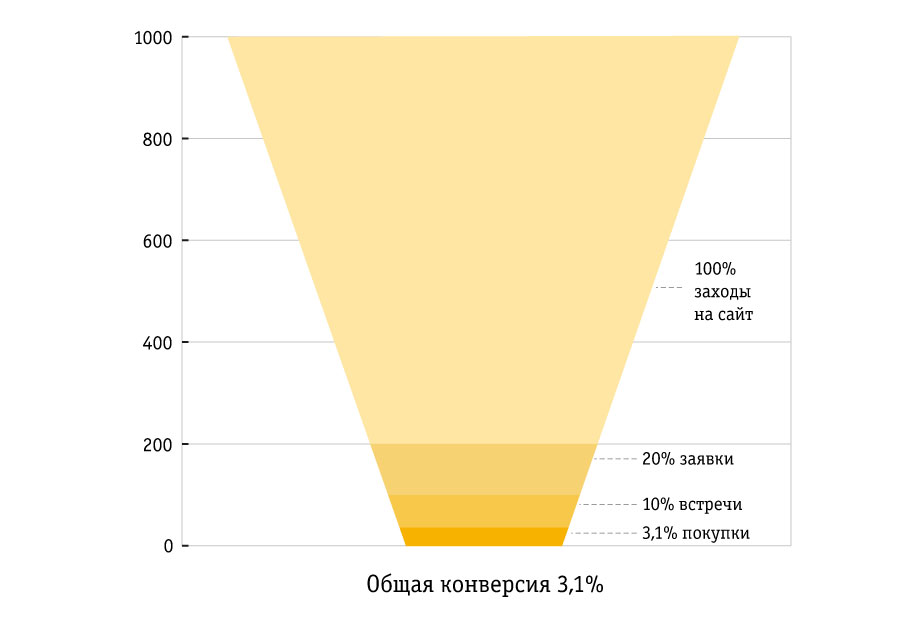

Смоделировать воронку продаж

Воронка продаж — модель, показывающая путь клиента от первого контакта с продуктом до покупки.

Например, 1000 человек зашли на сайт сервиса «АгроАналитика», 200 из них оставили заявки. С сотней из них менеджер смог договориться о встрече и обсудить коммерческое предложение, 31 клиент в итоге подписал договор.

При планировании доходов с помощью воронки продаж видно, как изменение числа потенциальных клиентов на каждом этапе влияет на прибыль. Так можно не просто предположить, что будет 31 продажа, но и увидеть, какие факторы сказываются на росте или спаде продаж. К примеру, повысив конверсию в заявки после посещения сайта, получится увеличить число подписанных договоров — если заявку оставит 250 человек, встреча состоится с 125, а подписано будет 52 контракта.

На старте проекта неизвестно, сколько клиентов будут приходить на сайт или в магазин, поэтому подсчет идет от цели. То есть, если мы хотим подписать 31 договор, нам нужно, чтобы на сайт зашли 1000 человек. Это называют обратной воронкой продаж.

Так, если нужны 500 000 рублей чистой прибыли в месяц, можно предположить, сколько продаж и на какую сумму нужно для достижения цели.

Спрогнозировать примерное число посетителей на сайте или в офлайн-точке можно по данным конкурентов или результатам тестирования. С учетом этих данных разрабатывают 2-3 сценария развития событий. Допустим, мы знаем, что в среднем покупку совершают 10% посетителей. Сколько прибыли мы получим, если наш показатель будет соответствовать среднему? А если он окажется в 2 или 3 раза ниже? Используя разные сценарии, можно предсказать худшие и лучшие варианты развития событий.

В «Мобильном предприятии» Билайн есть виджет «Воронка продаж». Он поможет фиксировать и анализировать продажи после запуска бизнеса. Выбираете нужный промежуток времени и видите количество сделок на каждом этапе, сколько клиентов перешли на следующий этап, а также общую конверсию в продажи.

![]()

Вы можете использовать для оценки интерактивную финмодель. Введите свои показатели во вкладке «Исходные данные» и получите ориентировочный финансовый прогноз своего стартапа. Финансовую модель специально для блога «Билайн» Бизнес разработали Сергей Ивченков и Андрей Бодрейший из «Нескучных Финансов».

![]()

Схема воронки продаж

Модель воронки продаж нужна для проигрывания разных сценариев. Мы можем предположить лучший, средний и худший варианты развития событий. Оценить примерное число покупателей можно по данным о конкурентах или взять предполагаемые цифры с учетом анализа рынка.

Например, у конкурентов на сайте 2 000 посетителей в сутки. Значит, в лучшем случае — 10 человек из 100 оставят заявку, в нейтральном будет 5 заявок на 100 посетителей, в худшем — 3. По факту могут оказаться другие цифры, и тогда модель просто актуализируется.

Сергей Ивченков, финансовый консультант 2 категории, «Нескучные Финансы»

Сергей Ивченков, финансовый консультант 2 категории, «Нескучные Финансы»

Собрать данные о расходах

Важно понимать, сколько денег уйдет на бизнес, есть ли у вас такие ресурсы или нужно искать инвестиции. Иначе вы рискуете начать выпуск продукта, а на середине пути понять, что денег больше нет, предприятие терпит крах.

Наталья Джораева, основатель проекта «Финэксперт», рекомендует несколько способов узнать примерные расходы для новичков в бизнесе. Самый простой — устроиться поработать в похожий бизнес. Так можно увидеть его изнутри, в том числе и экономику, а также важные моменты, например, принципы выбора локации и поставщиков.

Кроме того, можно найти предпринимателей, которые уже ведут такой бизнес и пообщаться с ними. Важно, чтобы они не были вашими прямыми конкурентами, иначе шанс узнать что-то полезное невысок. Не берите готовые бизнес-планы из интернета: в них стоят нереалистичные цифры и упущены важные детали.

Для учета расходов составляют таблицу, где видно, на что пойдут ваши вложения и в каком объеме. В целом затраты можно разделить на две крупные части.

Инвестиционные, или Капитальные расходы. К ним относят вложения, без которых бизнеса не будет: помещение и оборудование, разработка программы, лицензирование, обучение персонала, резерв для поддержания бизнеса в период старта. Как правило, такие вложения — разовые или их делают один раз на долгий период, например, на год.

В проекте «АгроАналитика» инвестиции пошли на создание сервиса и оборудование рабочих мест в офисе. Общая сумма инвестиционных расходов составила 3 554 000 рублей.

Текущие, или Организационные расходы. Это те расходы, что уходят на поддержание работы бизнеса, как правило, они регулярные: аренда помещения, заработная плата персонала, коммунальные платежи, реклама, кредиты, расходные материалы, налоги.

После учета капитальных и текущих расходов все данные заносят в таблицу. Аскер Аскеров, руководитель проекта «АгроАналитика», советует составлять такую таблицу не один раз на год, а разделив все затраты по месяцам. Так вы оцените расходы в долгосрочной перспективе, поймете, сколько денег будете тратить каждый месяц. И будете знать, какой запас средств оставлять.

Пример таблицы расходов для сервиса «АгроАналитика»

Лайфхак: при планировании расходов закладывайте резерв в 20-30%. Лучше быть сдержаннее в прогнозах, чем столкнуться с нехваткой денег и завалить проект. Детализируйте расходы, включите в список все важные статьи. Не забывайте, что с ростом доходов и масштабов бизнеса, расходы тоже растут, иногда быстрее, чем доходы. Из-за этого предприниматели часто неправильно оценивают затраты, преувеличивают прибыль. И в самый неподходящий момент деньги могут просто закончиться.

Наталья Джораева, финансист

Наталья Джораева, финансист

Рассчитать себестоимость продукта

Себестоимость продукта — то, сколько денег у вас уйдет на производство одной его единицы. Если вы не знаете, какая часть расходов уходит на себестоимость товара, вы не рассчитаете точную сумму прибыли. Все эти затраты собирают в отдельную таблицу.

Расходы на себестоимость нужно делить на постоянные, которые всегда сопутствуют производству продукта, и переменные, которые зависят от количества производимой продукции и числа клиентов.

Например, расходы на аренду оборудования будут постоянными — вы каждый месяц платите одинаковую сумму. А вот расходы на доставку будут меняться: чем больше клиентов, тем больше затрат на то, чтобы привезти им товар.

Аскер Аскеров, руководитель проекта «АгроАналитика», считает, что в себестоимость нужно вкладывать только постоянные затраты, чтобы расчеты были точнее, и относит к себестоимости два показателя: покупку данных и стоимость привлечения клиента.

Оценка себестоимости продукта

Оценить себестоимость всего проекта

Теперь нужно понять себестоимость вашего проекта. То есть, сколько денег у вас уйдет на производство продукта. При этом надо учитывать число потенциальных покупателей: чем их больше, тем больше единиц продукта надо выпустить, тем больше уйдет на изготовление.

Для этого умножьте себестоимость единицы продукта на ориентировочное количество продаж, которое мы рассчитали раньше. Теперь мы знаем, сколько надо вложить, чтобы обеспечить нужный уровень продаж.

Так как в проекте «АгроАналитика» три тарифа, мы рассчитали себестоимость каждого из них, а потом посчитали общую.

Оценка себестоимости продукта

Себестоимость в первый месяц

Себестоимость во второй месяц

Себестоимость в третий месяц

Себестоимость в четвёртый месяц

Посчитать расходы на продажи по каждому каналу

К рассчитанной себестоимости, которая у нас не будет меняться, мы прибавляем переменные затраты по каждому каналу продаж: это расходы на рекламу, доставку и другие сопутствующие траты. Тогда увидим точную картину расходов на единицу продукта.

Например, мы продаем продукт с чистой себестоимостью в 100 рублей по цене в 500 рублей. Если мы продаем через контекстную рекламу и тратим на продажу одного товара 100 рублей, то наша прибыль — 300 рублей. А если продаем через рекламу по телевидению, то тратим на продажу единицы товара 200 рублей и наша прибыль уменьшается до 200 рублей.

Соответственно, надо оставлять те рекламные каналы, продажи через которые выгодны, а те, которые не принесут прибыли — не использовать или пробовать осторожно.

Для точного анализа эффективности рекламных каналов стоит сразу подключить сервис коллтрекинга, который позволит отследить звонки из разных рекламных каналов. Тогда вы сможете посмотреть, откуда приходят клиенты, какую прибыль приносит каждый канал.

На начальном этапе для расчета себестоимости учитывают число потенциальных покупателей и цену единицы продукта. Если несколько каналов продаж и везде разная выручка, то потом распределяют объем продаж по этим каналам и к цене себестоимости будет добавляться цена посреднических услуг, расходов на рекламу и т. д. К примеру, если конечная стоимость для потребителя фиксирована, то себестоимость при прямых продажах через сайт или свой магазин будет отличаться от себестоимости при продажах через дистрибьютора. В дальнейшем вы должны будете определить, какой канал продаж для вас более эффективный.

Артур Загитов, маркетинговый консультант

Артур Загитов, маркетинговый консультант

Оценить реалистичность проекта

Теперь можно понять, насколько реален проект: будет ли он выгодным, когда окупятся наши затраты, хватит ли вам денег на запуск. Возможно, игра не стоит свеч или, наоборот, вы видите новые перспективы.

Рентабельность по прибыли. Наталья Джораева, основатель проекта «Финэксперт», говорит, что один из способов оценить проект — начать с оценки прогноза продаж. Посмотрите на таблицу доходов и то, сколько единиц продукта вам нужно продать, чтобы достичь нужной прибыли.

Под этот план продаж составьте план расходов: сколько денег у вас уйдет на производство, какова его себестоимость, затраты на продажи, рекламу. Сравните таблицы доходов и расходов, оцените, хватит ли вам ресурсов.

Аскер Аскеров, СЕО проекта «АгроАналитика», рассчитывает рентабельность проекта исходя из валовой прибыли: продажи минус себестоимость.

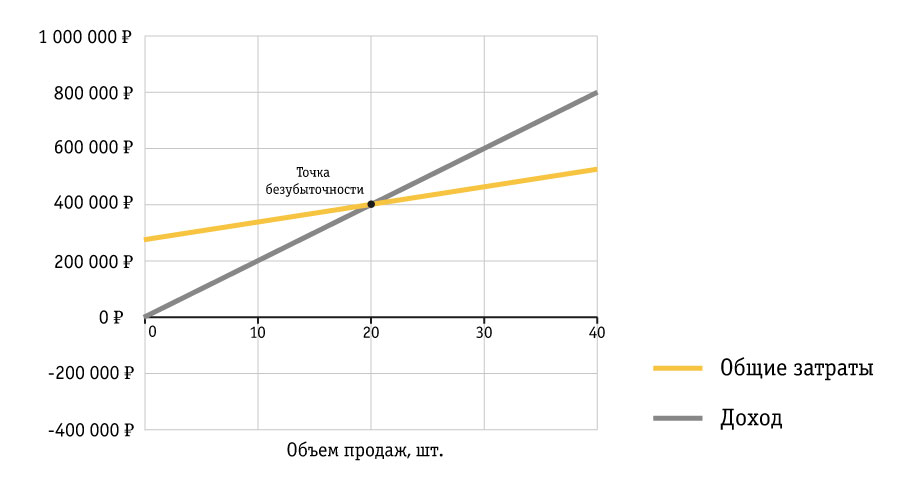

Расчет точки безубыточности. Второй путь для финансового прогноза проекта, по мнению Натальи Джораевой, — начать со списка постоянных и переменных расходов. Затем высчитать точку безубыточности — при каком объеме продаж ваш бизнес выйдет в ноль. Все продажи выше этого объема пойдут в прибыль.

Оцените объем продаж, нужный для получения прибыли, посмотрите, насколько реалистично достичь таких показателей с вашими ресурсами и предполагаемыми расходами. А также посчитайте, сколько времени займет выход в плюс. Например, если до того, как бизнес станет прибыльным, нужно ждать 10 лет, возможно, вы выбрали не то дело.

Точка безубыточности на пересечении линий дохода и расходов

Прогнозы строят на периоды: краткосрочные до 2 лет, среднесрочные от 2 до 5 лет и долгосрочные на 5 и более лет. Но вы можете строить прогноз на другой, удобный для вас или инвестора период. Первые 2 года прогнозируйте помесячно. Это особенно важно для стартапа, когда все может измениться в любой момент.

Аскер Аскеров, CEO проекта «АгроАналитика»

Аскер Аскеров, CEO проекта «АгроАналитика»

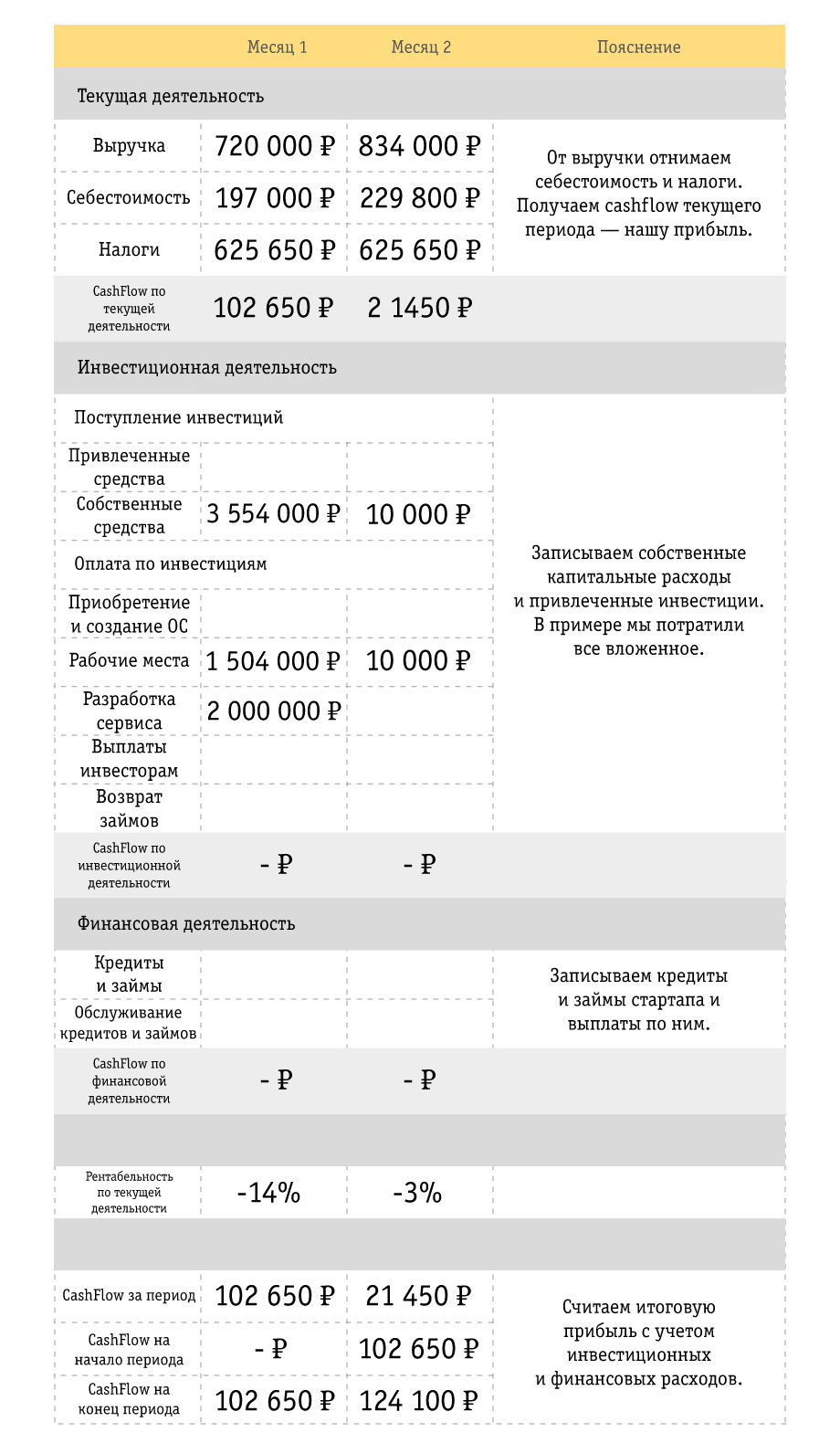

Составить таблицу денежных потоков

Имея на руках все данные, можем составить таблицу денежных потоков на год. По ней будут видны расходы и затраты на бизнес, она и будет вашей финансовой моделью.

Показатели текущей деятельности. Для расчета показателей по текущей деятельности нам нужно от доходов отнять все расходы, включая налоги. Тогда мы получим показатель чистой прибыли и увидим рентабельность.

Прибыль и полученные на руки деньги — не всегда одно и то же. У вас может формироваться дебиторская задолженность, то есть кто-то из клиентов может быть вам должен.

Например, подписку на сервис «АгроАналитика» клиенты оплачивают сразу и дебиторской задолженности не формируется. А если вы планируете оказывать услуги, то можете в январе выполнить работ на 100 000 ₽, а оплату получить только в феврале. Выручку вы считаете в январе, ведь фактически деньги уже заработаны. Но поступят на счет они только через месяц, а все это время будут считаться дебиторской задолженностью.

Показатели инвестиционной деятельности. Возьмите суммы инвестиций и отнимите суммы инвестиционных расходов и траты на обслуживание инвестиций.

Показатели финансовой деятельности. Кредиты, которые брала компания, выплаты по ним, кредиторская задолженность перед клиентами — то есть, сумма неотработанных оплат. Также здесь учитывают долги ваших кредиторов: кто вам должен и сколько.

Таблица денежных потоков проекта «АгроАналитика»

Финансовая модель нужна, в первую очередь, для основателей проекта, она покажет финансовую привлекательность бизнес-идеи. В случае отрицательных показателей важно не поддаваться эмоциям и не заниматься подгонкой цифр, лучше переработать бизнес-план или подумать о других направлениях. Инвестор, которому идея будет интересной, обязательно сделает самостоятельный анализ, если ваши расчеты будут кардинально отличаться, это лишь покажет некомпетентность команды.

Артур Загитов, маркетинговый консультант

Артур Загитов, маркетинговый консультант

Чек-лист по составлению финансового прогноза стартапа

После подсчета всех денежных показателей вы увидите расходы и доходы вашего бизнеса, сможете оценить прибыль. Подсчитать цифры можно автоматически с помощью интерактивной финмодели, нужно только ввести свои данные во вкладке «Исходные данные». Модель специально для блога «Билайн» Бизнес разработали Сергей Ивченков и Андрей Бодрейший из «Нескучных Финансов».

- Проанализируйте рынок и оцените, сколько у вас потенциальных клиентов, сколько они готовы платить за продукт и как часто.

- Составьте таблицу предполагаемых доходов, важно реалистично смотреть на вещи.

- Соберите все данные о расходах, не забудьте учесть налоги.

- Рассчитайте себестоимость вашего продукта.

- Оцените жизнеспособность бизнеса: насколько он рентабелен, как скоро вы достигнете точки безубыточности.

- Составьте таблицу денежных потоков, чтобы наглядно увидеть все доходы и расходы, выручку и прибыль.

Эксперты

Артур Загитов, маркетинговый консультант, директор по маркетингу группы компаний «ВТ2Б»

Наталья Джораева, финансист, основатель проекта «Финэксперт»

Сергей Ивченков, финансовый консультант 2 категории, «Нескучные Финансы»

Андрей Бодрейший, «Нескучные Финансы»

Поможем подобрать эффективные инструменты для вашего бизнеса. Оставьте заявку, и наши специалисты проведут бесплатную консультацию.

Информация, изложенная в настоящем разделе, отражает личную позицию автора, не является официальной позицией ПАО «ВымпелКом», не основана на официальных документах ПАО «ВымпелКом» и может содержать сведения, не подтвержденные Обществом. Запросы о предоставлении официальной позиции Вы можете направить по: blog@beeline.ru

Экономические процессы, связанные с бюджетным планированием, характерны для многих видов хозяйственной деятельности. Бюджетное планирование необходимо для домохозяйств, бюджетных учреждений, государства в целом.

Что из себя представляет бюджет

Бюджет — это план, в котором фиксируются показатели различных экономических активностей. Здесь в численном выражении обозначаются планы на определённый период (например, на год или на несколько лет).

Бюджет требует не формального, а предметного подхода. Здесь не обойтись без бюджетного планирования.

Как происходит бюджетное планирование: основные этапы

Бюджетное планирование можно разделить на пять общих этапов:

- финансовые органы разных уровней составляют проекты бюджетов;

- проекты бюджетов рассматривают исполнительные органы власти;

- проекты бюджетов рассматриваются и утверждаются в законодательных и представительных органах госвласти разных уровней и в органах местного самоуправления;

- финансовые органы поквартально распределяют государственные, региональные и муниципальные уровни доходов и расходов;

- составляются сводные бюджетные росписи.

Как построить прогноз

Для построения бюджета необходим прогноз. На основании реальных расчётов нужно обосновать предположение о направлениях развития бюджета, какими путями и в какие сроки будут достигнуты в будущем возможные состояния доходов и расходов. Вариантов бюджетной политики и концепций развития бюджета может быть несколько. Из них нужно выбрать оптимальный.

Чтобы построить прогноз, нужно:

- изучить информацию о состоянии бюджета на текущий момент;

- на основании выявленных закономерностей определить различные варианты достижения планируемых бюджетных показателей;

- аналитически определить наилучший вариант развития бюджетных отношений.

В прогнозах необходимо рассматривать разные концепции развития бюджета. Учесть различные ситуации и факторы, действующие на федеральном, региональном и местном уровнях, различные варианты федеральной бюджетной политики, различные социальные и экономические задачи. По мере формирования свежих данных бюджетные показатели систематически уточняются.

Какие методы бюджетного планирования и прогнозирования существуют

Можно выделить девять наиболее известных методов (таблица 1).

Таблица 1. Девять методов бюджетного планирования и прогнозирования

|

Метод |

Особенности |

|

1. Нормативный метод |

Определяет целевые расходы бюджета в рамках пределов прогнозированных доходов. Как правило, используется при планировании средств на финансирование бюджетных мероприятий и составлении смет бюджетных учреждений. Метод строится на применении установленных норм и нормативов (законодательных или подзаконных актов). Например:

|

|

2. Метод экспертного прогнозирования |

Основан на совмещении уже имеющихся статистических данных с оценками, сделанными и обоснованными специалистами-экспертами в различных областях экономики, финансов, налогообложения, финансов, бюджетов, социальной сферы и т. д. Метод можно использовать при отсутствии возможности достаточно достоверно определить, как развиваются социально-экономические условия извне, нет возможности выработать формализованную прогностическую модель Экспертные оценки могут быть индивидуальными и коллективными. Чем больше экспертов, тем точнее результат. |

|

3. Индексный метод |

Метод основан на использовании различных индексов, отражающих динамику цен, уровня жизни, реальных доходов населения. Индексы, полученные путём сравнения статистических данных, позволяют использовать их для прогнозного расчёта несоизмеримых показателей. Количественно несравнимые величины приводятся к некоторому общему единству, которое позволяет их сравнить, соизмерить. Например, с помощью индексов, характеризующих изменение каких-либо условий в будущем по сравнению с настоящими условиям, можно спрогнозировать число получателей бюджетных услуг, приведя количество таких получателей в настоящем времени к моменту времени в будущем. |

|

4. Балансовый метод |

При помощи такого метода составляется баланс доходов и расходов бюджета. Он применяется при разработке планов, программ и прогнозов. Метод позволяет:

В основе метода лежит принцип сбалансированности и пропорциональности. Он предполагает разработку балансов, которые представляют собой систему показателей, где одна часть (характеризующая ресурсы по источникам поступления) равна другой (показывающей распределение по всем направлениям расходования). Результаты балансовых расчётов служат основой при формировании структурной, финансовой, социальной политики, политики внешнеэкономической деятельности, позволяют выявить диспропорции в текущем периоде, вскрыть неиспользованные резервы и обосновать новые пропорции. |

|

5. Метод бюджетирования, ориентированного на результат |

Планирование расходов тесно связано с достигаемыми результатами. Метод представляет собой механизм планирования бюджетных расходов и подготовки проекта бюджета, при котором:

|

|

6. Метод экономического анализа |

Метод является одним из основных элементов логики прогнозирования и планирования. Он должен осуществляться на макро-, мезо- и микроуровнях. Метод предполагает применение системного подхода и комплексного анализа, т.е., необходимо рассматривать как экономику в целом, так и её структурные части: отрасли, сферы, регионы, предприятия. Экономический процесс нужно разделить на части и выявить взаимосвязь и влияние этих частей друг на друга и на развитие всего процесса, раскрыть его сущность, определить закономерности изменения в плановом периоде и оценить возможные пути достижения поставленных целей. При проведении экономического анализа можно придерживаться следующего алгоритма:

|

|

7. Метод экстраполяции |

Метод предполагает внедрение тенденции развития прошлых и текущего этапов в планирование последующих. Необходимо изучить сложившиеся в настоящем и прошлом устойчивые факторы развития объекта прогноза и перенести их на будущий период. Экстраполяция может нескольких видов:

|

|

8. Программно-целевой метод |

Метод, как правило, используют для обеспечения ресурсами государственных целевых программ. Он способствует соблюдению единого подхода к рациональному использованию денежных средств для решения наиболее значимых задач и служит инструментом стабилизации экономического положения отдельных территорий. Метод предполагает разработку плана, начиная с оценки конечных потребностей в зависимости от целей развития экономики, и последующий поиск эффективных способов и средств достижения и обеспечения ресурсами. Необходимо отобрать основные цели развития: экономического, социального и научно-технического. Разработать взаимоувязанные мероприятия по их достижению в планируемые сроки при сбалансированном обеспечении ресурсами и с учётом их эффективного использования. |

|

9. Метод моделирования |

Метод предполагает конструирование модели. Объект или процесс предварительно изучаются, выделяются их существенные признаки и характеристики. В модель закладываются разные условия развития социально-экономических процессов. Если выбранный вариант прогноза ошибочный, метод позволяет быстро исправить допущенные отклонения. Модели можно классифицировать по нескольким направлениям:

Есть и другие признаки классификации моделей: факторный, производственный, временной, транспортный. |

Бюджетное планирование осуществляется ежегодно на федеральном, региональном и местных уровнях.

Строить прогнозы в отношении будущего финансового состояния бизнеса – очень ценный навык предпринимателя. Конечно, мало кому удается делать это абсолютно достоверно, но стремиться к этому все же нужно: без планирования бизнес будет топтаться на месте, – нет цели, нет и движения. Более того, такой прогноз необходимо и для кредиторов, будь то банк или физические лица, оценивающие вероятность возраста средств, поставщик, согласившийся на отсрочку оплаты или стратегический инвестор, который оценивает реалистичность прогнозов и вероятность возврата инвестиций.

Важность прогноза движения денежных средств компании (ПДДС) переоценить сложно.

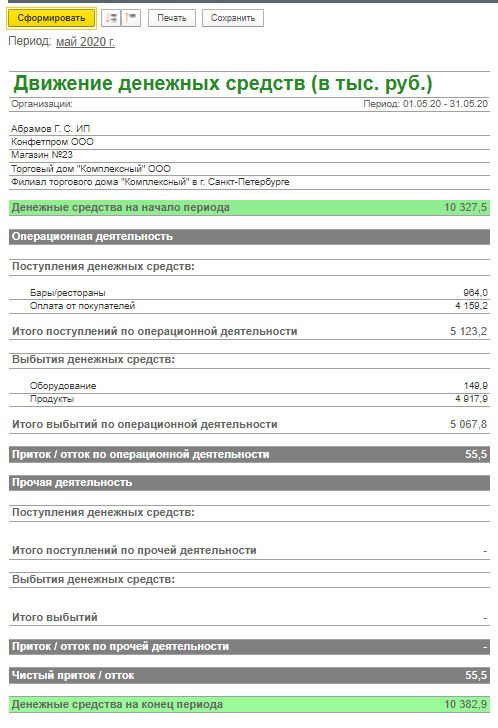

Что такое прогноз движения денежных средств

Аббревиатура ПДДС очень похожа на ОДДС (отчет о движении денежных средств). Разница в том, что ОДДС – это одна из четырех обязательных форм бухгалтерской отчетности (вместе с балансом, отчетом о прибылях и убытках и отчетом об изменениях капитала). А прогноз движения денежных средств – это просто план, от которого лишь требуется быть понятным, достоверным и максимально объективным.

Рис. 1 Пример отчета о движении денежных средств в сервисе управленческого учета «Управленка»

Хотя ПДДС и ОДДС роднит общепринятая аналогичная структура. Оба документа должны отражать три разновидности деятельности компании:

- операционную (она же производственная или текущая)

- инвестиционную

- финансовую

Рис. 2 Составляющие отчетов о движении денежных средств

И если отчет позволяет понять финансовое прошлое вашей компании, то прогноз – нарисовать и спланировать максимально достоверное финансовое состояние бизнеса.

Содержание прогноза движения денежных средств

Поговорим о трех видах деятельности чуть подробнее.

По каждой из них фиксируется как приток, так и отток средств.

Операционная деятельность в ПДДС

К притоку средств от операционной деятельности обычно относят:

- доход от продажи товаров и предоставления услуг

- иные источники дохода – рентные платежи за предоставление прав, комиссионные и так далее.

К оттоку:

- выплаты вашим поставщикам

- вашим сотрудникам (фонд заработной платы)

- уплата налогов, страховых взносов и акцизов.

Инвестиционная деятельность в ПДДС

Приток средств в рамках инвестиционной деятельности возникает:

- от продажи основных средств и прочих внеоборотных активов

- от продажи акций других компаний, а также долей в совместных компаниях

- от погашения другими сторонами выданных им кредитов, и т.п.

Отток, в свою очередь – это:

- затраты на приобретение основных средств и прочих внеоборотных активов

- на приобретение акций или долговых инструментов других компаний, а также долей в совместных компаниях

- суммы взятых кредитов

Финансовая деятельность в ПДДС

В финансовой деятельности приток возникает от эмиссии акций или других долевых инструментов, эмиссии облигаций, векселей, закладных, займов, а также от прочих финансовых инструментов.

Отток – это выплаты собственникам (дивиденды), выплаты в погашение взятых кредитов, выплаты по финансовой аренде (лизингу), и так далее.

Это не исчерпывающий перечень, здесь приведены лишь наиболее типичные статьи движения денежных средств.

Зачем нужен прогноз ДДС?

Прогнозирование движения денежных средств компании даст ориентиры и вам, и вашим кредиторам:

- Обозначит как объём и источники дохода, так и направления расходов в каждый из периодов времени, которые он охватывает. Например, помесячную картину прихода и расхода, если ваш цикл продаж имеет такой горизонт планирования. Это особенно важно, если у бизнеса есть заметная сезонность, или если у вас значительные материальные запасы, или же вы большую часть своих товаров продаете в кредит.

- Обрисует чистый денежный поток (разницу между входящим и исходящим потоками) и его изменения, а значит и покажет возможность возникновения кассового разрыва и позволит вам предпринять меры по его недопущение уже сегодня.

- Продемонстрирует способность компании обеспечивать превышение поступлений над выплатами и их величину на определенном горизонте.

- Наконец, позволит понять, в каком объеме и для каких целей вам потребуется заемное финансирование (кстати, график погашения кредита обязательно нужно включать в состав прогноза).

Этапы формирования прогноза ДДС

Строить прогноз нужно, опираясь на данные прошлых лет. Признавать доходы и расходы проще кассовым методом, то есть в момент поступления средств на счет/списания средств со счета.

Существуют различные математические методы составления прогноза, исходя из исторических данных:

- простая средняя,

- средняя взвешенная,

- скользящая средняя,

- метод экстраполяции,

- метод коэффициентов,

- метод экспоненциального сглаживания,

- метод построения модели множественной регрессии.

Способов множество, наиболее сложные из них стоит применять не вручную, а в рамках специализированных учетно-аналитических электронных систем.

Но какими бы ни были математические инструменты, главное – понимать общую логику составления прогноза. Прежде всего, конечно, нужно определить горизонт планирования: год, квартал или месяц. Конкретный период зависит от бизнес-цикла и ваших потребностей: краткосрочный прогноз, среднесрочный или долгосрочный. Скорее всего, вы уже имеете представление на какой период вы хотите видеть ПДДС.

Раздел ПДДС «Операционная деятельность»

Считаем доходы и расходы, о которых мы уже упоминали. Доходы – в основном от реализации продукции и услуг. Расходы – на фонд оплаты труда и прочие расходы на персонал (вроде командировочных), на аренду имущества, на налоги и страховые взносы. Разумеется, на закупку материалов, если у вас производство, на топливо для автомобилей, и так далее.

И проецируем эти значения на будущие периоды с учетом ваших планов, которые, должны базироваться на изучении рынка, с одной стороны, и тенденциях государственного регулирования, например, по налогам – с другой.

В каждом прогнозном периоде выводим чистый результат от операционной деятельности. Закладывайте в прогноз тенденции роста, только будьте готовы объяснить и себе, и другим, насколько они обоснованы.

Раздел ПДДС «Инвестиционная деятельность»

В этом разделе вы отразите приток и отток средств на покупку и продажу (если они запланированы) основных средств – зданий, машин и оборудования, и так далее.

И точно также покажете результат – планируемую разницу между притоком и оттоком по итогам года.

ПДДС «Финансовая деятельность»

В плюс здесь мы вписываем получение банковских кредитов и прочих займов. Сюда же – средства, пришедшие к нам от заемщиков в погашение займа, дивиденды и проценты по акциям и облигациям. В минус записываем расходы на погашение взятых кредитов, лизинговые платежи, выплату дивидендов. И выданные займы, если таковые планируются.

Консолидация разделов ПДДС

Когда блоки прогноза сконструированы, их нужно объединить. Для этого нужно сложить все поступления по трем видам деятельности в течение года и вычесть из них все расходы в течение этого же года. В результате мы увидим тот самый чистый денежный поток. С ходом времени его значение должно становиться положительным, даже с учетом обслуживания кредитов – иначе вы попадете в ловушку (запланированного!) кассового разрыва.

Правила построения хорошего прогноза

Правильно (с бухгалтерской точки зрения) и реалистично (с точки зрения рынка) составленный прогноз позволяет вам не бояться использования финансовых инструментов (кредитование, лизинг и т.д.), поскольку вы понимаете источники погашения займа. Точно так же и кредиторам он позволяет давать вам деньги с большей уверенностью.

Поэтому соблюдайте правильный баланс между экономическим оптимизмом и осторожностью. С одной стороны, оценивайте возможные доходы по верхней планке, а с другой – отнимите от них процентов 10 на всякие непредвиденные обстоятельства. Это процесс называется «пессимизирование прогнозов».

Будьте готовы объяснить и себе, и другим принципы формирования прогнозных цифр и даже защищать результатом перед вышестоящим органом управления компании,например, собранием акционеров, если вы – генеральный директор акционерного общества. Речь не столько о методологии расчета, сколько о той самой реалистичности, следствие которой – объективность составленных прогнозов. То есть анализ рыночных трендов является не менее важным фактором, чем анализ ДДС прошлых периодов.

Хороший прогноз ДДС в финансовом планировании – признак зрелого предприятия с выстроенными финансовыми процессами. За счет широты взгляда на компанию он способен обеспечить вам рыночное конкурентное преимущество.