Что такое прогнозный баланс и чем он отличается от бухгалтерского баланса?

Что нужно учитывать при формировании прогнозного баланса?

Как сформировать прогнозный баланс?

Прогнозный баланс — важная управленческая форма и важный источник плановых данных. Как безошибочно построить прогнозный баланс, как быстро его проверить, какие бюджеты нужны для его формирования? Ответы на эти и некоторые другие вопросы вы найдете в данной статье.

Что такое прогнозный баланс и чем он отличается от бухгалтерского баланса

Бухгалтерский баланс — это однородная информационная модель, представляющая собой способ экономической группировки имущества по его составу, размещению и источникам формирования на определенную дату (обычно 1-е число месяца, квартала, года).

Прогнозный баланс выполняет те же функции, но только в отношении плановых, прогнозируемых данных.

В специальной литературе есть красивое сравнение баланса с моментальным снимком финансового состояния предприятия, на котором нашли отражение два равновеликих изображения: чем располагает предприятие (имущество) и за счет каких источников появилось данное имущество. Формируя прогнозный баланс, финансист, экономист заглядывает в будущее и делает снимок того состояния, которого компания должна только достигнуть.

Прогнозный баланс имеет много общего с бухгалтерским балансом, с его принципами и правилами составления, но есть и много отличий. Основное отличие — формирование прогнозного баланса не регламентируется законодательными актами, это свободная неунифицированная форма, которая может включать в себя любую оптимальную аналитику, любые перестроения в подаче данных, способствующие решению управленческих задач.

Прогнозный баланс должен решать задачи управленческого учета, поэтому он и строится в первую очередь на методологии управленческого учета, которая может отличаться от бухгалтерского.

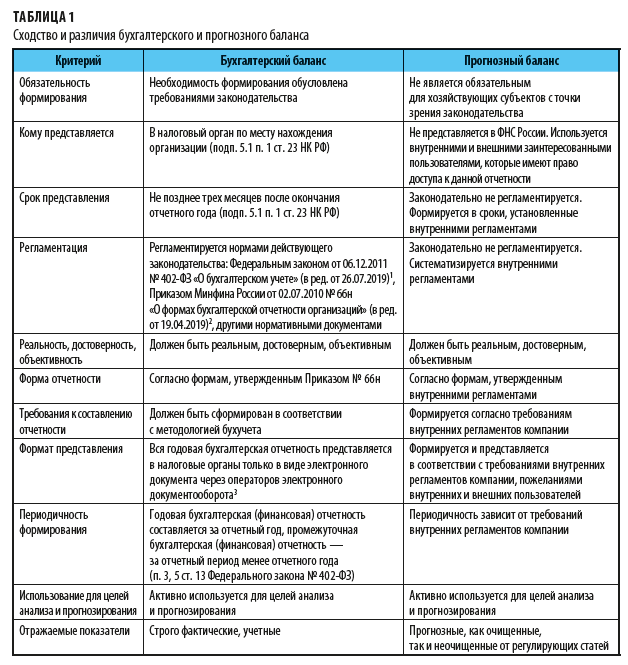

Для наглядности обобщим данные о сходстве и различиях прогнозного баланса и бухгалтерского баланса (табл. 1).

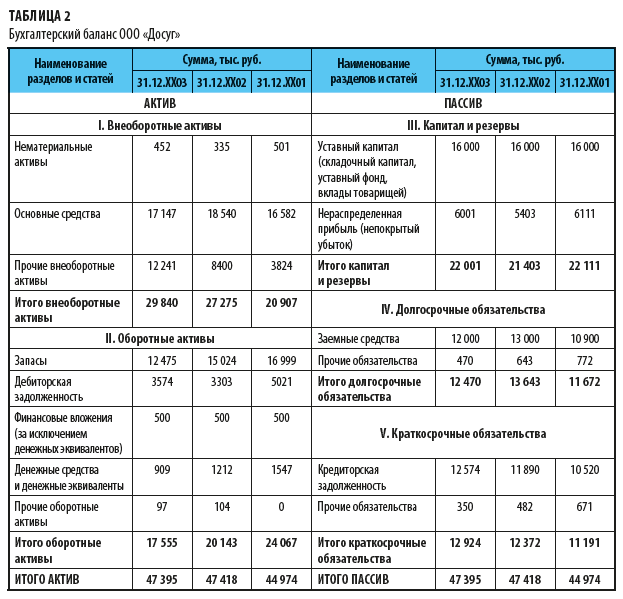

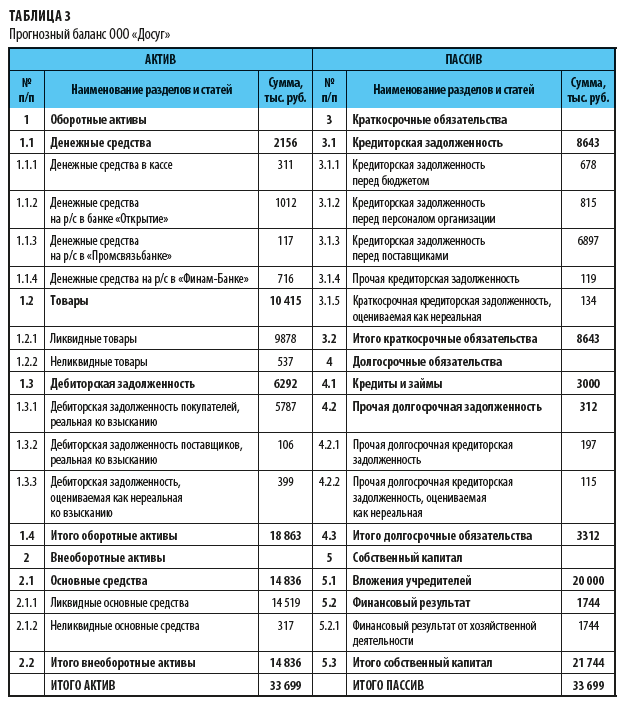

ООО «Досуг» и ООО «Ремстройсервис» сформировали балансы. При этом ООО «Досуг» сформировала бухгалтерский баланс за прошедший отчетный период, а ООО «Ремстройсервис» — прогнозный баланс на будущий период (табл. 2 и 3).

В чем между ними отличия?

Бухгалтерский баланс ООО «Досуг» сформирован по форме, утвержденной Приказом № 66н. В соответствии с п. 10 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99)[1], согласно которому по каждому числовому показателю бухгалтерской отчетности данные должны быть приведены минимум за два года — отчетный и предшествующий отчетному, данные приведены за три финансовых года.

В отношении прогнозного баланса таких требований нет, поэтому прогнозный баланс ООО «Ремстройсервис» построен по степени ликвидности активов. Данные приведены только на конец прогнозного периода.

Прогнозный баланс помогает ранжировать активы по степени ликвидности, дает руководству компании необходимый и важный аналитический материал.

Особенности формирования прогнозного баланса

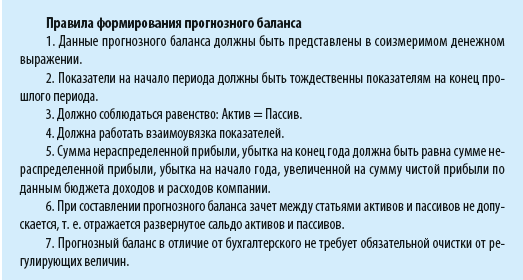

Рассмотрим правила, которые помогут при формировании прогнозного баланса. Они будут полезны и при проверке правильности формирования прогнозного баланса.

[1] Утв. Приказом Минфина России от 06.07.1999 № 43н (в ред. от 08.11.2010, с изм. от 29.01.2018).

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 1, 2022.

Хотя будущее неизвестно, тщательный анализ может дать представление о том, как компания может развиваться. Методы составления прогнозного баланса обычно предлагают пошаговое выполнение этого процесса. Можно разбить процесс прогнозирования на шесть шагов:

Табл. 1. Прогноз БДР

- инвестированный капитал и внереализационный капитал

- средства инвесторов. Заполните баланс путем расчета нераспределенной прибыли и прогнозирования других счетов.

Используйте счета денежных средств и / или долговые счета для балансировки.

| Прогноз движения денежных средств (БДДС) | ||||

|---|---|---|---|---|

| Показатели | Бюджетный период | |||

| 1 | 2 | 3 | 4 | |

| Остаток средств на начало | 10 000 | 10 500 | 7 481 | 7 597 |

| Поступление денежных средств от основной деятельности | ||||

| Выручка от реализации | 54 300 | 57 120 | 66 080 | 64 960 |

| Авансы полученные | — | — | — | — |

| Итого поступлений | 54 300 | 57 120 | 66 080 | 64 960 |

| Выплаты денежных средств от основной деятельности | ||||

| Прямые материалы | 2 370 | 4 509 | 4 866 | 5 164 |

| Прямой труд | 20 000 | 17 250 | 23 000 | 20 250 |

| Общепроизводственные расходы | 14 000 | 12 900 | 15 200 | 14 100 |

| Коммерческие расходы | 8 300 | 7 900 | 8 700 | 8 300 |

| Управленческие расходы | 5 130 | 4 850 | 6 050 | 4 850 |

| Налог на прибыль | 4 000 | |||

| Итого выплат | 53 800 | 47 409 | 57 816 | 52 664 |

| ЧДДС от основной деятельности | 500 | 9 711 | 8 264 | 12 296 |

| Денежные потоки по инвестиционной деятельности | ||||

| Покупка основных средств | — | 24 300 | — | — |

| Долгосрочные фин. вложения | — | — | — | — |

| Реализация основных средств | — | — | — | — |

| Реализация финансовых вложений | — | — | — | — |

| ЧДДС от инвестиционной деят-ти | — | -24 300 | — | — |

| Денежные потоки по финансовой деятельности | ||||

| Получение кредитов | — | 11 570 | 4 000 | — |

| Погашение кредитов | — | — | 11 570 | 4 000 |

| Выплаты процентов за кредит | — | — | 579 | 200 |

| ЧДДС по финансовой деятельности | — | 11 570 | — 8 149 | — 4 200 |

| Остаток средств на конец | 10 500 | 7 481 | 7 597 | 15 693 |

Табл. 2. Прогноз ДДС

| Прогноз Баланса | ||

|---|---|---|

| Наименование статьи | На начало | На конец |

| Актив | ||

| Текущие активы | ||

| Денежные средства | 10 000 | 15 693 |

| Дебиторская задолженность | 9 500 | 28 160 |

| Запасы, в том числе: | 3 754 | 4 600 |

| материалы | 474 | 500 |

| готовая продукция | 3 280 | 4 100 |

| Итого текущих активов | 23 254 | 48 453 |

| Долгосрочные активы | ||

| Основные средства | 100 000 | 124 300 |

| Земля | 50 000 | 50 000 |

| Накопленная амортизация | 60 000 | 73 400 |

| Итого постоянных активов | 90 000 | 100 900 |

| Итого активов | 113 254 | 149 353 |

| Пассив | ||

| Текущие пассивы | ||

| Краткосрочные кредиты и займы | — | — |

| Кредиторская задолженность | 2 200 | 3 437 |

| Задолженность перед бюджетом | 4 000 | 2 146 |

| Итого текущих пассивов | 6 200 | 5 583 |

| Долгосрочная задолженность | ||

| Долгосрочные кредиты и займы | — | — |

| Прочие долгосрочные пассивы | — | — |

| Итого долгосрочных пассивов | — | — |

| Собственный капитал | ||

| Акционерный капитал | 70 000 | 70 000 |

| Нераспределенная прибыль | 37 054 | 73 770 |

| Итого собственный капитал | 107 054 | 143 770 |

| Итого пассивов | 113 254 | 149 353 |

Табл 3. Прогнозный баланс на примере предприятия производственной сферы

- Рассчитайте учетную ставку

- Рассчитайте FCFF / FCFE

FCFF = FCFE + FCFD,

где FCFD — денежный поток кредиторам;

FCFE — денежный поток собственникам.

а. Чтобы завершить прогноз, необходимо рассчитать свободный денежный поток в качестве основы для оценки. Будущий денежный поток следует рассчитывать так же, как и фактический денежный поток.

б. Рассчитать ROIC для обеспечения прогнозов в соответствии с экономическими принципами, отраслевой динамикой и конкурентными преимуществами компании.

с. Сделать графики для модели, чтобы обобщить ключевые результаты.

Таким образом, процесс составления прогнозного баланса для получения адекватного результата должен быть хорошо структурирован, а расчеты показателей могут быть реализованы наилучшим образом с помощью специализированного программного продукта, например, WA:Финансист».

Источник

Прогнозирование финансовых результатов и бухгалтерского баланса онлайн

Эта страница содержит сервис, позволяющий выполнить прогнозирование финансовых результатов и бухгалтерского баланса онлайн на основе данных из баланса и отчёта о финансовых результатах за 2 или 3 прошедших года.

Данный онлайн-калькулятор предназначен, для того чтобы оперативно определить тенденции, существующие в финансовых результатах, активах и пассивах коммерческого предприятия.

Это может быть полезным, например, при обосновании актуальности каких-то управленческих мер. Ну или просто для того чтобы составить план баланса и отчёта о финансовых результатах — для общей оценки перспектив предприятия.

Если в результате прогноза финансовых результатов и баланса получается, что в прогнозном году возникнет, например, чистый убыток, это является обоснованием, для того чтобы предлагать мероприятия.

Данный вид прогноза отвечает на вопрос «что будет с предприятием, его имуществом, финансовыми источниками и финансовыми результатами, если тенденции и деятельность останутся такими же, что и в прошлых годах»

Выводы по анализу строятся на основе выявленных проблем: примеры проблем, выявляемых при анализе.

Примеры мероприятий для устранения выявленных проблем: примеры мероприятий для ВКР.

Хочется уточнить, что это пока первая пробная версия данного прогноза, поэтому полученные результаты прогнозирования нужно рассматривать критически.

Например, прогнозные значения итого по активам и пассивам могут не совпадать в этом прогнозе, но они обязательно должны совпадать в реальности. По этой причине если вы видите расхождение в значениях строк 1 600 и 1 700 — значит, нужно будет в прогнозной отчётности подгонять цифры.

К примеру, уставный капитал предприятия по прогнозу может меняться, а в реальности его изменение почти никогда не происходит. И если у вас в начале базового периода он равен 10 тыс. руб., а в конце 50 тыс. руб., то прогнозное значение будет увеличено. В реальности же почти стопроцентно этого не произойдёт.

Аналогично нужно быть осмотрительным при оценке финансовых результатов.

Многие строки, которые идут после строки 2 200 «Прибыль (убыток) от продаж» зависят от значений балансовых статей, поэтому на них тоже нужно смотреть как на справочные строки.

Тем не менее, данный калькулятор позволяет определить основные тенденции изменения как имущества, так и финансовых результатов, понять, что можно ожидать в отношении выручки, себестоимости продаж, валовой прибыли, разных разделов баланса.

Прогноз может осуществляться как по трём колонкам данных, так и по двум последним. По трём колонкам он будет гораздо точней, поэтому есть смысл всегда использовать его. Также крайне желательно, чтобы данные были для каждого года и сильно друг от друга не отличались — чтобы не было ситуации когда в первом году выручка составляет несколько тысяч, а в последнем — несколько десятков тысяч.

Кстати говоря, исходные данные для прогноза — баланс и отчёт о финансовых результатах — можно взять вот на этой странице: бухгалтерский баланс и отчёт о прибылях и убытках.

В первой версии для расчёта прогнозных показателей используется линейная аппроксимация по методу наименьших квадратов. Например, так будет рассчитана выручка и себестоимость продаж.

А вот валовая прибыль (или убыток) будут определены уже не этим способом. Поскольку валовая прибыль (убыток) — это разница между выручкой и себестоимостью продаж, то сначала определяются прогнозные значения выручки и себестоимости продаж, а потом из выручки вычитается себестоимость продаж и получается валовая прибыль (убыток).

Выводы по финансовому анализу вы можете сделать самостоятельно, либо заказать их на любой бирже для студентов.

Для оценки стоимости вы можете оставить заявку на бирже. Если никто не подойдёт — просто удалите заявку и всё.

Ссылка на самую популярную биржу (автор24): https://avtor24.ru/.

Your browser does not support iframes.

Финансовый анализ:

- Здравствуйте, уважаемый посетитель. Данный сервис — очередное обновление сервиса анализа финансовых показателей банка для 2020 года и позже — пока не появятся новые изменения. На… Это новый бесплатный сервис анализа с учётом изменений в отчётности за 2019 год и далее. Для более ранней отчётности анализ здесь: анализ данных бюджетной организации… Доброго дня, мой дорогой читатель. В этой статье рассмотрим такую тему как горизонтальный и вертикальный анализ баланса и отчёта о финансовых результатах (о прибылях и… Абсолютные экономические показатели деятельности предприятия — это показатели, позволяющие судить о нескольких вещах: О размере предприятия и масштабах его деятельности Об уровне доходов и расходов… Актив баланса – это часть бухгалтерского баланса, содержащая данные об активах предприятия, то есть об его имуществе. Актив баланса отражает имущество, имущественные права и денежные средства,… Основные показатели деятельности предприятия — это показатели, позволяющие судить о нескольких вещах: О размере предприятия и масштабах его деятельности Об уровне доходов и расходов Об… Пассив бухгалтерского баланса — это вторая часть бухгалтерского баланса. Она содержит список тех финансовых ресурсов, которые были использованы для приобретения имущества, то есть активов, которые… Раздел IV. Долгосрочные обязательства — это четвёртый раздел баланса. При этом он же — второй раздел пассива баланса, в котором показывают источники финансирования имущества. И… Относительные показатели деятельности предприятия — это показатели, позволяющие судить об эффективности работы Исходные данные для подготовки таких показателей можно взять из баланса и отчёта о… Раздел III «Капитал и резервы» — это третий раздел баланса. Но что важней — это первый раздел финансовых источников, то есть пассива баланса. Этим он…

Александр Крылов

8 комментариев на «“Прогнозирование финансовых результатов и бухгалтерского баланса онлайн”»

Здравствуйте, у меня тема дипломной работы «Финансовое состояние предприятия: анализ и прогнозирование». Не понимаю как сделать 4 раздел «Прогнозирование финансового состояния предприятия», эти расчеты подходят для этого раздела или их нужно делать после мероприятий? Руководитель по диплому сказала сделать прогноз предприятия на следующие три года.

Здравствуйте, Юлия. На сайт сыпался спам, среди них ваш комментарий потерялся.

Расчёты — в целом подходят под вашу тему.

Они отвечают на вопрос: «что может случиться, если ничего не менять», то есть при текущих тенденциях.

В этом случае их делают до мер.

После мер обычно делают по-другому: делают плановую отчётность с учётом мероприятий.

Например, можно сделать прогнозную отчётность, а затем к ней применить меры и посмотреть разницу.

Однако есть оговорка: делать прогноз такого типа можно на треть анализируемого периода.

То есть если анализировали 3 года, то прогноз на 1 год,

если 6 лет — прогноз на 2 года,

если 9 лет — прогноз на 3 года.

Иначе точность будет никакая.

А каким образом рассчитывается это прогноз?? Чтобы объяснить когда спросят, каким образом подсчитано ?

Обычный линейный тренд. Формула y = ax + b.

x — это номер года, y — соответствующее ему значение экономического показателя.

То есть у нас есть, например, 3 года (x1, x2, x3) с номерами 1, 2 и 3.

Для каждого из них есть значение показателя (в каждой строке своё — y1, y2, y3).

Нужно рассчитать y4 для x4 = 4.

Вот это значение и используется.

Сам расчёт осуществляется методом наименьших квадратов. Вот эти две строки данных (одна строка из иксов, вторая строка из игреков) и аппроксимируются прямой линией.

В Excel есть аналог такого расчёта. Функция, которая для этого используется, называется Тенденция.

Читаю то, что написал и думаю, что скорее запутал, чем ответил.

Напишу одним предложением:

Прогноз считается с помощью аппроксимации строк данных прямой линией по методу наименьших квадратов.

У меня тоже вопрос про расчет.

Если формула y = ax + b., в которой у нас известен у, откуда мы берем х?

а — это номер года, верно?

а коэффициент b, который должен изменять положение функции на оси?

у нас, получается есть два показателя: а и у.

Не могу разобраться, как в ручника пересчитать, хотя уже просмотрела способы расчета по методу наименьших квадратов.

Номер года — это X (мы его знаем), Y — это значение в этом году (и его знаем).

А показатели a и b — это как раз те показатели, которые определяются методом наименьших квадратов.

Поэтому, возможно, у вас и не получается разобраться, поскольку не те значения пытаетесь определить. )

Почему то неправильно рассчитывает последнюю строку 2400 (чистая прибыль). До строки 2300 идет все правильно, но 2400 неправильно автоматически рассчитывается. Мои данные: строка 2300- 352977 тыс. руб., 2410 — 71678, 2421 — 4504, 2430 — 2759, 2450 -(-661), 2460 — 163. В итоге 2400- должно получится 277716 тыс. руб. а тут больше рассчитывается.

Скорее всего, вы вводите изменения отложенных налоговых активов или обязательств не с теми знаками. Изменения вносятся с минусом, если в отчётности их значения в скобках.

Источник

Прогнозирование финансового результата прибыли

| Учебный курс | Экономика для студентов. Решаем задачи по экономике |

Примечание. Текст задачи взят с форума.

Задача.

Выручка от реализации продукции отчётного периода равна 33,994 млн. руб., условно-переменные затраты – 22,688 тыс. руб., условно-постоянные затраты – 9,723 млн. руб., прибыль от реализации – 1,583 млн. руб. По информации специалистов, в плановом периоде возможны такие изменения в рыночной ситуации:

- возможен рост объёма производства и реализации на 70% и снижение цен на 10%;

- возможно повышение цены на 5% и уменьшение объёма производства и реализации на 4%;

- возможно улучшение конкурентных свойств продукции с привлечением дополнительных затрат в сумме 8,5 млн. руб., но при этом тоже возможны два варианта развития событий:

- повышение цены на 6% без снижения объёма производства и реализации продукции;

- рост цены на 4% с увеличением объёма производства и реализации на 3%.

- бухгалтерская прибыльпредприятия представляет собой выручку предприятия от реализации продукции за вычетом из нее затрат на производство реализованной продукции, добавляя или исключая при этом доходы либо расходы от внереализационных операций;

- чистая прибыль отражает оставшуюся часть доходов у предприятия. т.е. это бухгалтерская прибыль за минусом налогов на нее;

- экономическая прибыль — предполагает получение финансового результата, воспринимаемого как выручка предприятия за минусом себестоимости продукции.

- от реализации продукции;

- от реализации основных фондов;

- от реализации иного имущества (например, производственных запасов), а также включает доходы от внереализационных операций.

- отражает конечный финансовый результат деятельности предприятия за определенный период;

- выполняет стимулирующую функцию, проявляющуюся в процессе ее распределения и использования. Содержание этой функции состоит в том, что прибыль одновременно является финансовым результатом и неосновным элементом финансовых ресурсов предприятия;

- является основным источником формирования доходной части бюджетов разных уровней.

- на формирование резервных фондов;

- на выплату доходов учредителям (участникам);

- на создание фондов целевого назначения (накопления, потребления, социальной сферы).

- Достоинства: точность и объективность.

- Недостатки: трудоемкость, при наличии большой номенклатуры данный метод становится невозможным для применения.

- Достоинства: точность расчетов, возможность планировать и прогнозировать.

- Недостатки: трудоемкость, не сможем оценить уровень цен (возможен только при стабильном производстве).

Выбрать наиболее благоприятную для организации ситуацию с точки зрения финансовых результатов, то есть прибыли от реализации продукции.

Комментарий.

Задача на тему “кто быстрее посчитает”. Кроме того, совершенно неясно, если уж заставлять студента считать, то зачем давать прибыть от реализации в условии, если она вычисляется вычитанием из реализации всех затрат.

Если говорить серьезно, то “возможен рост производства на 70%” может написать только человек, который ни разу не был на производстве. Производственные мощности имеют изначальные ограничения. То есть для их увеличения на 70% нужно “всего лишь” построить рядом еще один завод. К сожалению, авторы задачи предпочитают готовить счетоводов, а не экономистов.

Особый вопрос вызывают “дополнительные затраты”, описанные в условии. Это инвестиции или увеличение себестоимости продукции? К сожалению, когда нужно быстро стучать по кнопкам калькулятора, об этом никто не думает.

Решение.

Поскольку особым смыслом задача не наполнена, сведем результаты в таблицу

| Наименование | Базовые условия | Вариант 1 | Вариант 2 | Вариант 3а | Вариант 3б | |

| 1 | Выручка от реализации, млн. руб. | 33,994 | 52,011 | 34,266 | 36,034 | 36,414 |

| 2 | Условно-переменные затраты, млн. руб. | 22,688 | 38,570 | 21,780 | 21,780 | 23,369 |

| 3 | Условно-постоянные затраты, млн. руб | 9,723 | 9,723 | 9,723 | 9,723 | 9,723 |

| 4 | Дополнительные затраты, млн.руб. | 8,500 | 8,500 | |||

| 5 | Прибыль от реализации, млн. руб | 1,583 | 3,718 | 2,763 | -3,969 | -5,178 |

Строка 5 = Строка 1 — (Строка 2 + Строка 3 + Строка 4)

Соответственно, корректируем выручку от реализации на рост производства и цен. Условно переменные затраты корректируем только на изменение объемов производства и продаж.

Результат предсказуем, в варианте 1 получается наибольшая прибыль.

Источник

Методы формирования и планирования прибыли

Прибыль — основной показатель финансово-хозяйственной деятельности предприятия. Она отражает чистый доход, созданный в материальной сфере производства. Прибыль одновременно является финансовым результатом и неосновным элементом финансовых ресурсов предприятия. Планирование прибыли начинается после расчета плановой себестоимости производства и реализации продукции по экономическим элементам затрат. Однако прибыль бывает разных видов, а на ее величину и значение влияют самые разные факторы. Рассмотрим основные методы формирования и планирования прибыли.

Прибыль — основной показатель финансово-хозяйственной деятельности предприятия. В общем виде прибыль определяется как разница между обшей выручкой и общими издержками, т.е. разница между доходами и расходами. Таким образом, прибыль отражает чистый доход, созданный в материальной сфере производства.

Валовая прибыль представляет собой сумму прибыли (убытка):

Валовая прибыль (убыток) от реализации продукции (работ, услуг)определяется как разница между выручкой от реализации продукции (работ, услуг) в свободных оптовых ценах без НДС, акцизов и затратами на ее производство и реализацию.

При использовании предприятием метода определения выручки от реализации продукции по мере их оплаты валовая прибыль слагается из сумм, поступивших в оплату отгруженной продукции на расчетный счет предприятия или в кассу предприятия непосредственно, а также сумм, указанных при зачете взаимных требований.

Предприятия, определяющие выручку от реализации продукции по моменту ее отгрузки и предъявления покупателям расчетных документов, отражают валовую прибыль в размере стоимости этой продукции, указанной в расчетных документах. При этом учитывается результат от реализации на сторону продукции вспомогательных и подсобных производств предприятия. В случае если предприятие не могло реализовать продукцию по ценам выше себестоимости из-за снижения ее качества или потребительских свойств (включая моральный износ) либо если сложившиеся цены на эту или аналогичную продукцию оказались ниже ее фактической себестоимости. то применяется (для целей налогообложения) фактическая иена реализации продукции.

Таким образом, прибыль представляет собой выраженный в денежной форме чистый доход, представляющий собой разницу между совокупным доходом и совокупными затратами. Предприятие получает прибыль, если выручка от продаж превышает себестоимость реализованной продукции (работ, услуг). В общем виде показатель можно рассчитать следующим образом:

где Пр — прибыль от продаж, руб.; С — себестоимость реализованной продукции (работ, услуг), руб.; ВР — выручка от продажи продукции (услуг), руб.

Значение прибыли состоит в следующем:

Чистая прибыль предприятия определяется путем вычитания из балансовой прибыли сумм налога на прибыль, рентных платежей, налога на экспорт и импорт. При этом в нее включается результат от чрезвычайных обстоятельств, рассчитанный как разность между поступлениями и связанными с этими обстоятельствами расходами. При формировании чистой прибыли учитываются операции по уплате штрафных санкций, пеней и других платежей, которые оплачиваются за счет прибыли, остающейся в распоряжении организации после налогообложения. Чистая прибыль распределяется по следующим направлениям:

Рассмотрим различные методы формирования и планирования прибыли.

Метод прямого счета. Данный метод предполагает, что прибыль определяется как разница между планируемой выручкой и полной себестоимостью продукции в действительных ценах с основными отчислениями. Метод является наиболее распространенным, и его используют при обосновании создания нового или расширения действующего производства.

В данном методе основной показатель — прибыль от реализации продукции, которая рассчитывается по отдельным видам хозяйственной деятельности. Расчет осуществляется по основной формуле нахождения прибыли:

П = Выручка — С/С — Налоги (НДС, акцизы),

где П — прибыль от реализации продукции, руб.; С/С — себестоимость, руб.

Такой подход обусловлен тем, что некоторые виды деятельности не облагаются налогом на прибыль и добавочную стоимость либо имеют свой процент расчета. Поэтому метод позволяет точно и объективно определить прибыль предприятия.

где Цтп — стоимость товарного выпуска планируемого периода в действующих ценах реализации (без НДС, акцизов, торговых и сбытовых скидок); Стп, — полная себестоимость планируемого периода.

Следует также различать плановый размер прибыли в расчете на товарный выпуск от прибыли, планируемой на объем реализуемой продукции. Прибыль на реализуемую продукцию (Прп) в общем виде рассчитывается по формуле

где Врп — планируемая выручка от реализации продукции в действующих ценах (без НДС, акцизов, торговых и сбытовых скидок); Срп — полная себестоимость реализуемой в планируемом периоде продукции.

Более детально от объема реализуемой продукции в плановом периоде прибыль на реализуемую продукцию определяется по формуле

Прп = Пон + Птп — Пок,

где Пон — сумма прибыли остатков нереализуемой продукции на начало планового периода; Птп — прибыль от объема выпуска товарной продукции в плановом периоде; Пок — прибыли от остатков нереализуемой продукции в конце планового периода.

Данная методика расчетов применима для укрупненного прямого метода планирования прибыли, когда легко определить объем реализуемой продукции в ценах и по себестоимости.

Разновидностью метода прямого счета является метод поассортиментного планирования прибыли. При этом методе прибыль суммируется по всем ассортиментным позициям. К полученному результату прибавляется прибыль в остатках готовой продукции, не реализованных на начало планового периода.

Нормативный метод предполагает формирование прибыли на основе системы разнообразных нормативов, таких как норма прибыли на собственный капитал, норма прибыли на активы предприятия, норма прибыли на единицу реализованной продукции и т.д.

Аналитический метод предполагает использование многофакторных экономических моделей при формировании и планировании прибыли промышленного предприятия. В наиболее простом варианте метод сводится к установлению прибыли предыдущего периода (анализ), определение се доли в общем валовом доходе предприятия и на единицу реализованной продукции. В результате путем корректировки с учетом изменения объемов производства устанавливается плановая прибыль предприятия.

Аналитический метод основан на построении многофакторных моделей и учитывает влияние различных факторов на результаты деятельности предприятия. Метод может иметь графическую интерпретацию в виде графиков рентабельности, позволяющих определить точку безубыточности предприятия. Алгоритм определения прибыли при данном методе следующий:

Источник

Adblock

detector

Финансовый контроль является фактором, который влияет на увеличение эффективности работы компании. Прогнозный баланс является одним из инструментов этого финансового контроля. Это специальный документ, форма которого установлена приказом Минфина №66н. Организация может также сама разработать образец баланса. При этом могут применяться укрупненные строки. На базе значений этих строк определяются коэффициенты. Нужны они для оценки итогов, достигнутых организацией.

Как формируется сводный прогнозный баланс?

Особенности прогнозируемого баланса

Прогнозный баланс – это инструмент планирования. Представляет собой вид финансовой отчетности, посредством которой можно извлечь сведения о прогнозируемом состоянии компании на завершение отчетного периода.

Как производится прогнозирование бухгалтерского баланса коммерческой организации методом процента от продаж?

Для оформления баланса нужно собрать сведения о финансовой работе фирмы, накопленные за определенный период. Формирование баланса предполагает следующую подготовку:

- Анализ экономического состояния фирмы.

- Определение нужных коэффициентов.

- Установление взаимосвязи различных значений.

Как проводится проверка прогнозной финансовой информации?

Бухгалтеру нужно будет учесть вероятность неизменности той или иной статьи баланса. При этом имеет смысл определить, какие именно факторы будут изменять балансовые статьи.

Функции баланса

Одна из ключевых функций баланса – установление тех проблем, которые могут возникнуть при дальнейшей деятельности. Рассмотрим остальные функции:

- Расчет ключевых финансовых показателей.

- Адекватная оценка финансового состояния фирмы в дальнейшем.

- Обнаружение факторов, которые предположительно могут ухудшить финансовое состояние субъекта.

- Выявление факторов, которые могут повлиять на экономическую устойчивость.

- Установление верности произведенных расчетов.

- Оценка соответствия коэффициентов нормам рынка.

- Оценка перспектив деятельности фирмы.

- Оценка размера обязательств организации, которые появятся в перспективе.

- Постановка краткосрочных и долгосрочных целей, касающихся размера прибыли и оборотных активов, долгов организации.

Прогнозный баланс обязательно нужен для больших предприятий, которые планируют развиваться.

Особенности составления

Первый шаг при формировании баланса – установление желаемого размера капитала фирмы. При этом нужно ориентироваться, что эти виды капиталов не будут значительно меняться:

- Уставной.

- Резервный.

- Добавочный.

То есть такой базовый показатель, как капитал фирмы, меняется под воздействием изменений прибыли. Прибыль является самым динамическим показателем. Она рассчитывается путем умножения предполагаемой выручки на показатели рентабельности за прошлые периоды.

Если будет известен будущий размер дохода, можно использовать метод процента от продаж. В рамках этого метода статьи баланса увеличиваются/уменьшаются пропорционально изменению размера выручки.

Увеличение доходов предполагает повышение стоимости запасов организации. При этом будут присутствовать сделки с новыми партнерами. Соответственно, увеличится объем дебиторских долгов. Предполагается, что для покупки нужных активов нужно будет оформлять новые кредиты. Они могут быть как долгосрочными, так и краткосрочными.

После определения значений ключевых строк нужно рассчитать активы и пассивы. Через вычитание пассива из актива можно установить потребность фирмы в привлечении внешних источников финансирования.

Составление

Формирование прогнозного баланса можно подразделить на эти шаги:

- Анализ актуального экономического состояния (при этом используются аналитические таблицы).

- Анализ итогов деятельности.

- Установление факторов, которые влияют на финансовые итоги.

- Установление относительных и абсолютных корректировок в активах-пассивах, доходах-тратах.

- Непосредственно создание баланса.

Первый шаг при создании баланса – установление размера капитала фирмы. Определить эту величину можно через формулу СКn + 1. Уставной капитал считается практически неизменяемой величиной. А потому вносится он в прогнозный баланс в том же значении, который указан в отчетном балансе. Практически не изменяются добавочный и резервный капиталы. То есть ключевым элементом считается прибыль организации.

Величина прибыли устанавливается на основании ожидаемого процента рентабельности. Он определяется на базе показателей динамики отношения прибыли к выручке.

Прогноз величины выручки выполняется на основании этих значений:

- Объем продажи за прошедшие периоды.

- Рыночная конъюнктура.

- Динамика изменения конъюнктуры.

- Доходность деятельности.

- Ценовая политика.

- Расходы.

- Производственные мощности, которые есть на данный момент.

Прогнозный баланс нужен для определения коэффициентов, способствующих сравнению фактических итогов деятельности с плановыми.

К СВЕДЕНИЮ! При разработке прогнозного баланса обычно используются компьютерные программы.

Метод процента от продаж

Существует много методов разработки прогнозного баланса. Наиболее популярный из них – создание баланса исходя из зависимости всех параметров от объема продаж. Суть этого метода заключается в том, что большинство параметров увеличиваются/уменьшаются в зависимости от изменения объема продаж. При формировании баланса таким методом нужно учитывать эти правила:

- Увеличение величины продаж сопровождается увеличением значения активов.

- Дефицит финансирования компенсируется внешними источниками финансирования (к примеру, займы, кредиты).

- Увеличение величины активов может производиться за счет повышения обязательств фирмы и нераспределенных прибылей.

- Для составления баланса требуется проводить постоянный сбор сведений о деятельности организации.

- Работа прогнозируется на базе детального анализа максимального количества параметров: доходы, траты, активы и пассивы. То есть анализ невозможен без максимального объема информации.

- Составление баланса предполагает применение различных бухгалтерских отчетов. Желательно брать отчеты за максимально продолжительные периоды.

- Проще всего делать прогнозы относительно параметров операций, которые постоянно повторяются.

Формирование прогнозного баланса по методу процента от продаж предполагает эти этапы:

- Установление прогнозируемого размера реализации товаров.

- Установление процента увеличения/уменьшения фактической выручки в сравнении с плановыми значениями.

- Оформление прогнозного отчета о финансовых итогах деятельности. Себестоимость и коммерческие траты определяются в соотношении с величиной продажи товаров. Заключительный результат формирования отчета – расчет показателя чистой прибыли.

- Формирование прогнозного баланса.

- Суммирование значений статей отчетности для установления заключительной суммы по активам/пассивам.

Самый последний этап формирования баланса – установление потребности в сторонних источниках финансирования. Потребность эта определяется путем получения разницы между активами и пассивами. Полученное значение нужно для корректировки балансов, формирования балансовой разницы.

К СВЕДЕНИЮ! Прогнозный баланс является универсальным документом. На его базе можно определить ключевые финансовые коэффициенты. К примеру, это могут быть коэффициенты ликвидности и экономической устойчивости. На базе баланса можно рассчитать различные целевые значения. Он необходим для определения стратегии развития организации.

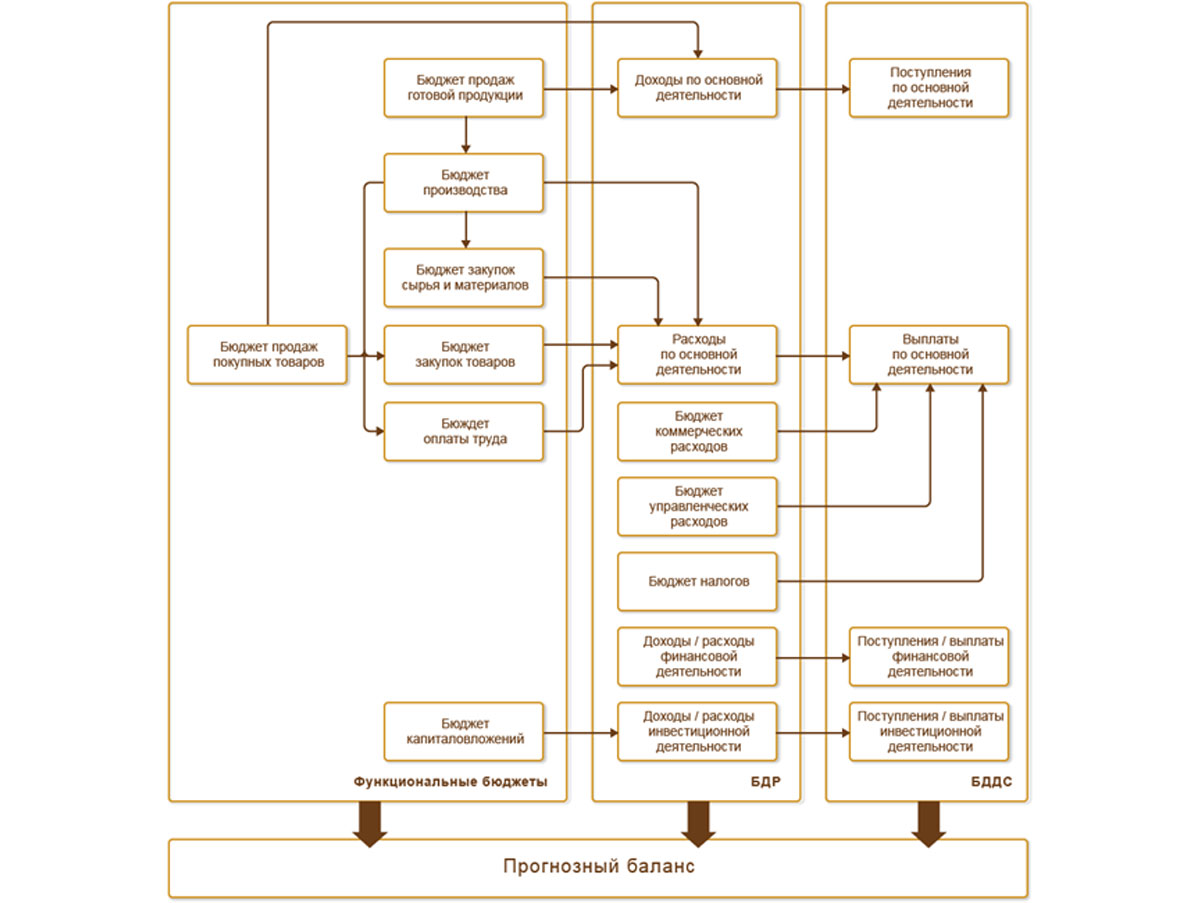

В методологии реализации бюджетирования на предприятии из общего перечня обычно используемых бюджетов всегда выделены три основных мастер-бюджета: Бюджет движения денежных средств (в англоязычной транскрипции CF – cash flow), Бюджет доходов и расходов (P&L – Profit and Loss Statement) и Прогнозный баланс (BS – Balance Sheet), который еще часто называют Бюджетом по балансовому листу (ББЛ).

В этой статье мы поговорим об автоматизации бюджетирования в 1С и о том, как сформировать прогнозный баланс в 1С:ERP на платформе 8.3 (далее: 1С ERP).

Особенностью 1С:ERP для автоматизации бизнеса является возможность ведения управленческого учета, включая оперативный учет. Тогда как многие другие системы автоматизации бюджетирования на платформе 1С 8.3 выступают как специализированные финансовые системы, консолидирующие данные об оперативной деятельности из внешних источников.

Хотя возможность ведения бюджетирования в 1С ERP заложена в архитектурной модели решения, использование этой функции не является обязательным. Вполне допустимо внедрить 1С ERP никак не затрагивая механизмы бюджетирования прикладного решения и начать использовать возможности финансового планирования хозяйственной деятельности предприятия в системе через некоторое время после успешного перехода на 1С ERP.

Автоматизация бюджетирования на базе 1С для автоматического мониторинга и улучшения финансового результата

Принцип формирования прогнозного баланса в 1С ERP

Прогнозный баланс предназначен для планирования остатков по статьям активов и пассивов (денежные средства и остатки ТМЦ, внеоборотные активы, дебиторская и кредиторская задолженность и т.д.) и позволяет оценить прогнозируемую стоимости имущества (активов) и источников их возникновения (пассивов).

Общая методика формирования мастер-бюджетов (это касается не только 1С EPR), к которым относится и прогнозный баланс, заключается в том, что эти бюджеты являются агрегирующими и по возможности должны формироваться полностью автоматически на основании оперативных бюджетов (например, бюджетов продаж, закупок) и дополнительных бюджетов (например, бюджетов проектов).

Общие принципы организации бюджетирования в 1С ERP

Прежде чем приступить к описанию процедуры построения прогнозного баланса надо сказать пару слов о том, как устроено бюджетирование в 1С ERP.

Ключевыми объектами системы, на основе которых строится бюджетирование в прикладном решении, являются модель бюджетирования, сценарий, виды бюджетов (бюджетные формы), статьи (обороты) и показатели (остатки) бюджетов.

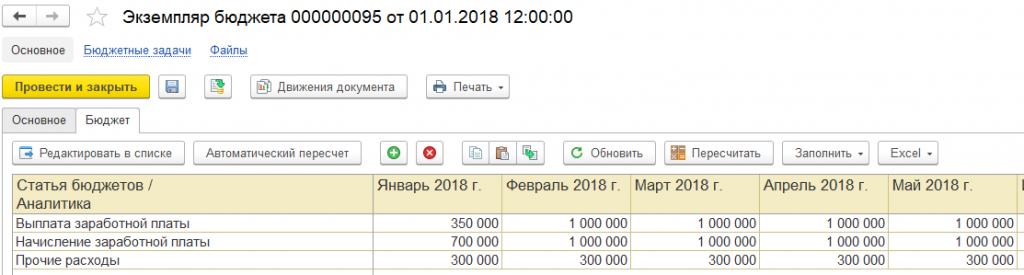

Плановые показатели вводятся в разрезе статей через документы «Экземпляр бюджета», причем сами документы могут быть заполнены как вручную (загружены из файлов Excel), так и заполнены автоматом на основании других бюджетов.

Что касается планирования в разрезе показателей бюджета (а прогнозный баланс в силу своей специфики строится на базе показателей, а не статей), то хорошим тоном является такая настройка отражения оборотов по статьям на показателях, при которой значения показателей являются полностью рассчитываемыми на основании ранее внесенных оборотов по статьям бюджета, а не требуют ручного заполнения. Пример такой настройки мы покажем чуть ниже.

Бесплатная

консультация

эксперта

Максим Шароченков

Архитектор 1С

Спасибо за Ваше обращение!

Специалист 1С свяжется с вами в течение 15 минут.

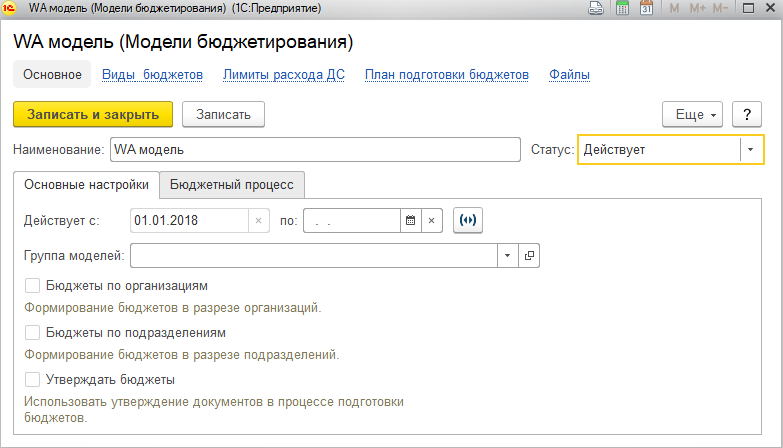

Модель бюджетирования в 1С ERP

Вся система бюджетов и сам бюджетный процесс строятся в рамках определенной Модели бюджетирования.

На уровне модели задаются основные параметры использования бюджетных аналитик, организаций и подразделений, определяется порядок действий по формированию бюджетов (правила бюджетного процесса). В дальнейшем все бюджетные отчеты, формы, правила, позволяющие прогнозировать финансовые результаты деятельности, задаются в разрезе ранее созданной модели бюджетирования.

Возможность бюджетного контроля порядка расходования денежных средств также определяется в бюджетной модели: на закладке «Лимиты расходы ДС» можно определить виды бюджетов, по которым будет осуществляться контроль.

Статьи и показатели бюджетов в 1С ERP

В системе 1С ERP различают понятия статей и показателей бюджетов, это два разных справочника.

Таблица 1. Схема настройки связи Статей бюджета и Показателей

| Группа статьи | Наименование статьи | Показатель на Приход | Показатель на Расход |

| Движение ДС | _Выплата ЗП | Расчеты с персоналом по оплате труда 70 | Денежные средства 51 |

| Движение ДС | _Выплата % по кредиту | Расчеты по кредитам (проценты) 67.02 | Денежные средства 51 |

| Движение ДС | _Оплата комплектующих | Расчеты с поставщиками 60 | Денежные средства 51 |

| Движение ДС | _Оплата налога на прибыль | Расчеты по Налогу на прибыль 68 | Денежные средства 51 |

| Движение ДС | _Оплата НДС | Расчеты по НДС 68 | Денежные средства 51 |

| Движение ДС | _Оплата от покупателей | Денежные средства 51 | Расчеты с покупателями 62 |

| Движение ДС | _Оплата прочих постоянных расходов | Расчеты с поставщиками 60 | Денежные средства 51 |

| Движение ДС | _Оплата пуско-наладочных работ | Расчеты с поставщиками 60 | Денежные средства 51 |

| Движение ДС | _Страховых взносов | Расчеты с ФСС 69 | Денежные средства 51 |

| Движение ДС | _Погашение кредита | Расчеты по кредитам (основной долг) 67.01 | Денежные средства 51 |

| Движение ДС | _Получение кредита | Денежные средства 51 | Расчеты по кредитам (основной долг) 67.01 |

| Движение ДС | _Приобретение ОС | Расчеты с поставщиками 60 | Денежные средства 51 |

| Доходы и расходы | _Амортизация оборудования | Прибыль/убыток 84 | Амортизация ОС 02 |

| Доходы и расходы | _ЗП персонала | Прибыль/убыток 84 | Расчеты с персоналом по оплате труда 70 |

| Доходы и расходы | _Налог на прибыль (начисление) | Прибыль/убыток 84 | Расчеты по Налогу на прибыль 68 |

| Доходы и расходы | _Начисление НДС с выручки | Прибыль/убыток 84 | Расчеты по НДС 68 |

| Доходы и расходы | _Продажа комплектов (с НДС) | Расчеты с покупателями 62 | Прибыль/убыток 84 |

| Доходы и расходы | _Процентные расходы | Прибыль/убыток 84 | Расчеты по кредитам (проценты) 67.02 |

| Доходы и расходы | _Прочие постоянные расходы (без НДС) | Прибыль/убыток 84 | Расчеты с поставщиками 60 |

| Доходы и расходы | _Прочие расходы (не принимаемые к НУ) | Прибыль/убыток 84 | Расчеты с поставщиками 60 |

| Доходы и расходы | _Расходы на страховые взносы персонала | Прибыль/убыток 84 | Расчеты с ФСС 69 |

| Доходы и расходы | _Себестоимость продаж | Прибыль/убыток 84 | Комплекты готовые 43 |

Как для статей бюджетов, так и для показателей, можно задавать до 6 аналитик, не считая разреза Организации и Подразделения, использование которых определяется в модели бюджетирования.

Статьи бюджетов содержат обороты бюджета и оказывают влияние как на другие статьи бюджетов, так и на остаточные показатели. При этом обороты одной статьи могут одновременно изменять значения оборотов несколько других статей или остаточных показателей бюджетов.

Статьи бюджета не привязаны к определенному бюджету и могут использоваться не только в разных бюджетных формах (отчетах), но и в разрезе разных моделей бюджетирования.

Бесплатная консультация эксперта по автоматизации бюджетирования

Если статьи бюджета содержат обороты за период, то показатели бюджетов содержат остатки по бюджетной модели на начало периода, а остатки на конец формируются как остатки на начало + обороты по связанным статьям бюджета.

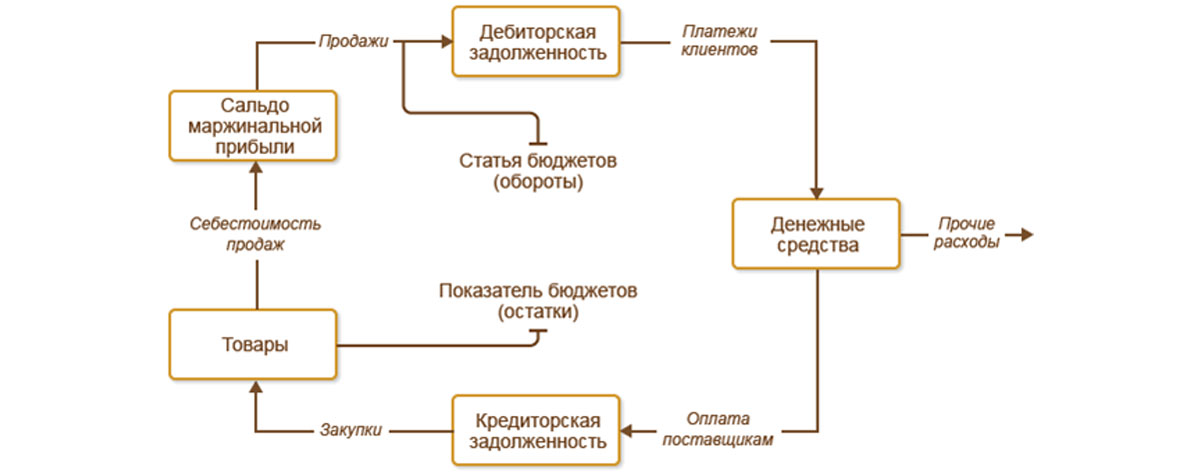

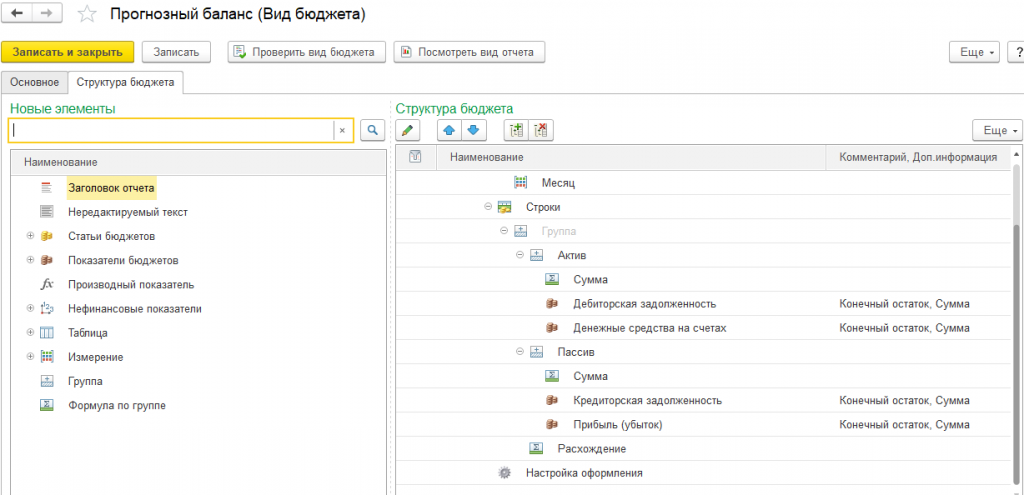

Построение прогнозного баланса

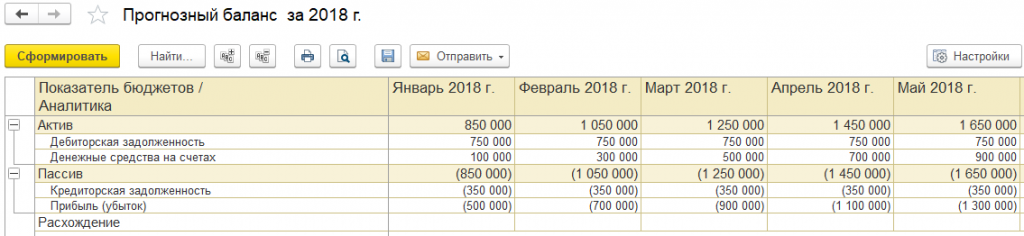

Как и писалось выше, прогнозный баланс – это обычный бюджетный отчет, чья специфика заключается только в том, что он в отличие от остальных мастер-бюджетов полностью строится на базе показателей бюджета и содержит остатки на конец периода в разрезе Активов и Пассивов. Здесь активами и пассивами выступают ранее созданные элементы справочника «Показатели бюджета», для которых корректно настроено отражение оборотов статей бюджета.

Таким образом, первым делом для настройки прогнозного баланса в 1С ERP требуется последовательно выполнить следующие действия:

- Создать статьи бюджета, в разрезе которых будут отражаться абсолютно все операции организации, влияющие на состояние активов и пассивов;

- Создать показатели бюджета, из которых и будет состоять прогнозный баланс;

- Добавить модель бюджетирования и сценарий, в разрезе которого будет осуществляться планирование;

- Настроить связь между статьями бюджета и показателями;

- Ввести плановые данные по статьям бюджета и построить прогнозный баланс.

Пример расчета прогнозного баланса в 1С ERP

Создадим очень простой прогнозный баланс на примере организации, занимающейся оказанием услуг юридическим лицам. Для упрощения задачи представим, что 1С ERP уже установлен в нашей компании, а все базовые настройки выполнены. От нас требуется только настроить бюджетирование в этой системе.

Начнем с создания структуры статей и показателей. Как мы и писали выше, несмотря на то, что для прогнозного баланса нам понадобятся только показатели, статьи необходимы, чтобы автоматически формировать значения этих показателей:

- Создадим в справочнике статей бюджета новые статьи, укрупненно отражающие все хозяйственные операции нашей организации. В нашем случае компания занимается оказанием услуг, а значит нам понадобится статья для отражения этих операций, которую мы так и назовем: «Оказание услуг».

- Оплата от клиентов может происходить с опозданием (или наоборот – мы можем взимать предоплату), поэтому создадим еще одну статью: «Оплата от покупателей».

- Допустим, все наши расходы делятся на две группы: выплата заработной платы собственным сотрудникам (которые и оказывают услуги) и прочие расходы (общехозяйственные, коммерческие), как, например, аренда, реклама, оплата телефонии и т.д. Для этих целей создадим три статьи: «Начисление заработной платы», «Выплата заработной платы» и «Прочие расходы». В принципе для нашего очень простого примера, призванного продемонстрировать основы настройки бюджетирования в 1С ERP, такого перечня хозяйственных операций вполне достаточно.

- Создадим показатели бюджета. В нашем примере в качестве актива будет выступать остаток денежных средств на счете и дебиторская задолженность покупателей. Сразу создадим две статьи: «Денежные средства на счетах» и «Дебиторская задолженность».

- В качестве пассива, создадим показатель «Заработная плата», где будут фиксироваться начисленная, но еще не выплаченная заработная плата и показатель для отражения нашей прибыли: показатель «Прибыль (убыток)».

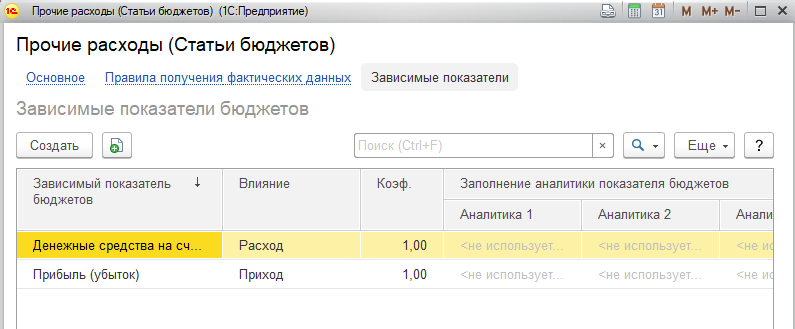

Следующий шаг один из самых важных: нам надо настроить связь между статьями и показателями бюджета. Как мы и писали выше, для целей построения корректного прогнозного баланса, важно правильно настроить правила отражения оборотов (статей) на остатках (показателях) бюджетной модели.

Откроем ранее созданную статью, например, «Прочие расходы». В статье бюджета на закладке «Зависимые показатели» указываются показатели бюджета, на которых отражается оборот по статье и направление движения: приход или расход.

В целях упрощения мы не разделили момент начисления и выплаты поставщикам услуг, считаем, что эта операция происходит в пределах одного месяца. Поэтому мы можем сразу указать, что операция влияет на актив «Денежные средства на счетах» с видом «Расход», и на показатель пассива «Прибыли (убыток)» с видом «Приход». Здесь важно помнить, что вид влияние «Приход» для пассивов говорит о том, что значение пассива уменьшается.

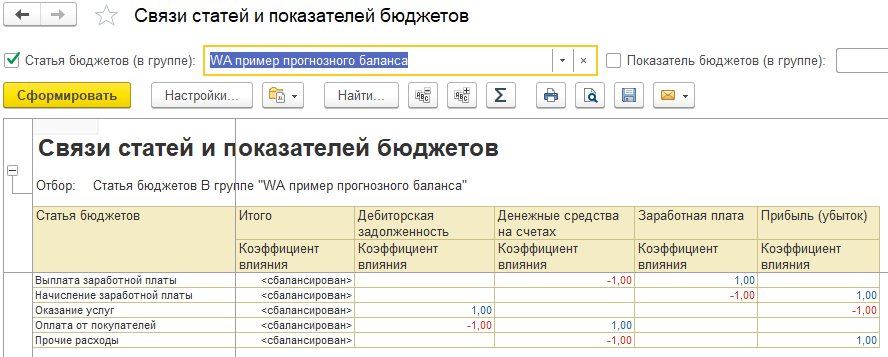

Для анализа корректности настройки отражения оборотов по статьям на остаточных показателях бюджета в системе предусмотрен отчет «Связи статей и показателей бюджетов», в котором можно проверить соблюдение «принципов двойной» записи при настройке связей между статьями и показателями бюджетов.

Обратите внимание, как на картинке выше настроена связь показателей и статей бюджета: каждая статья оказывает влияние на два показателя – на один с типом приход, на второй с типом расход.

Таким образом, при помощи статей в 1С:ERP реализован принцип «двойной записи», при котором движения по статье бюджета увеличивают и уменьшают значения остаточных показателей бюджета. Если проводить аналогии с составлением планом счетов, на котором реализуются механизмы бюджетирования в некоторых программных продуктах, статьи бюджета здесь соответствует понятию «корреспондирующий оборот» для показателей бюджета, а вид движения «Приход» или «Расход» приводит к увеличению или уменьшению показателя в зависимости от его вида, по аналогии с активными или пассивными счетами плана счетов.

Теперь можно настроить модель бюджетирования.

Оперативные консультации без предоплаты от экспертов автоматизации планирования бюджета

В справочнике моделей создадим новую модель бюджета и назовем ее «WA модель». Поскольку в нашем примере у нас одна организация и нет необходимости вести бюджетирование в разрезе подразделений, оставим эти настройки пустыми.

Статус обязательно должен быть «Действует», иначе модель будет недоступна для выбора в документах.

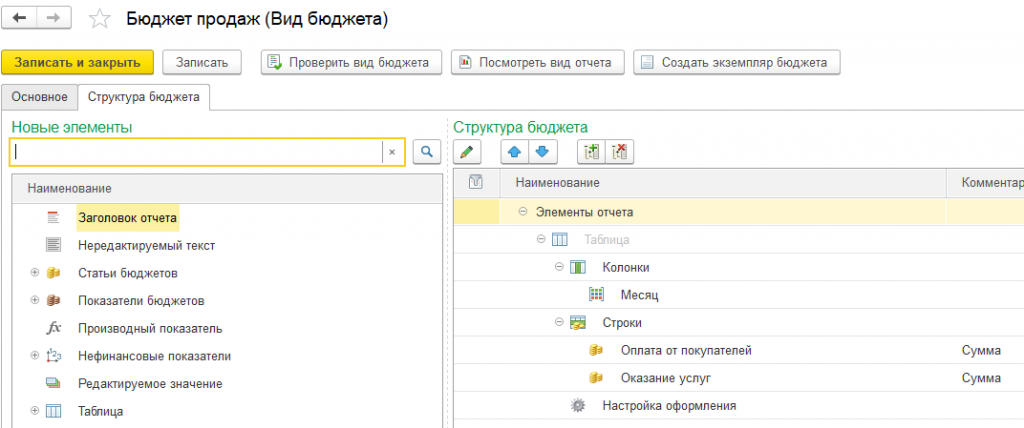

Теперь на закладке «Виды бюджетов» мы можем создать, наконец, наши бюджеты. Остановимся на минимально возможном для нашего примера наборе бюджетов: создадим бюджет продаж, бюджет расходов (в него у нас войдет заработная плата и прочие расходы) и настроим бюджет «Прогнозный баланс».

Начнем с бюджета продаж.

На основной закладке зададим название и уточним модель. Обратите внимание, что галочка «Использовать для ввода плана» установлена, это позволит нам ввести данные в бюджет используя документ «Экземпляр бюджета».

На закладке «Структура бюджета» создадим максимально простую структуру для ввода данных, состоящую из 2 статей: «Оказание услуг» и «Оплата от покупателей».

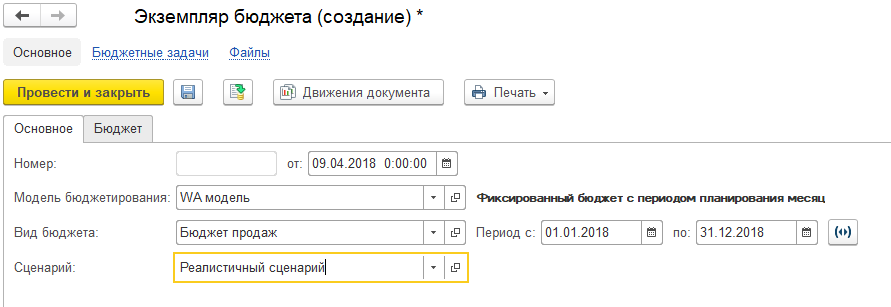

В колонке выведем месяц. Сохраним бюджетную форму и сразу введем на ее основании документ «Экземпляр бюджета».

В документе «Экземпляр бюджета» на закладке «Основное» все основные реквизиты будут заполнены по умолчанию. Единственный незаполненный реквизит, который надо будет сейчас создать и заполнить – сценарий по которому будет выполняться планирование. В нашем примере нам не требуется задавать никакой вариативности при планировании, поэтому создадим сценарий «Реалистичный сценарий» и выберем его в документе.

Также убедимся, что поскольку мы осуществляем планирование на год, период планирования в документе указан с первого числа года по 31 декабря.

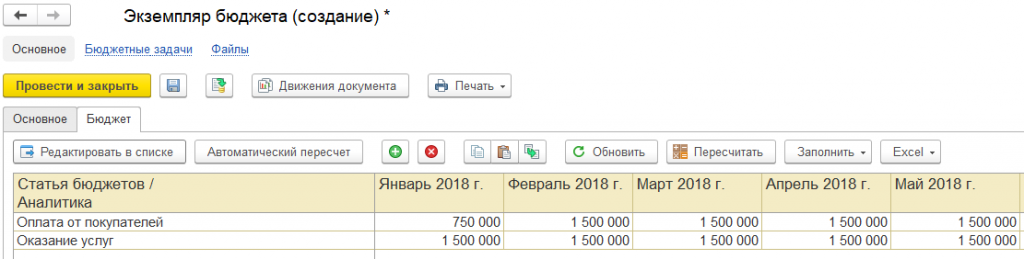

На закладке «Бюджет» заполним данные в разрезе месяцев по бюджету.

Предположим, мы ежемесячно оказываем услуг на сумму 1 500 000 рублей, причем наши клиенты оплачивают 50% от стоимости сразу по факту оказания услуги и еще 50% на следующий месяц. В этом случае обороты по статье «Оказание услуг» мы заполняем, начиная с января месяца по 1 500 000 рублей в месяц, а оплата в январе будет составлять 750 000 рублей.

После проведения документа, данные будут отражены в бюджетировании.

По аналогии создадим бюджет, включающий все наши затраты и расходы. Создадим новый вид бюджета «Бюджет расходов» с 3 статьями: «Начисление заработной платы», «Выплата заработной платы» и «Прочие расходы» и в документе «Экземпляр бюджета» спланируем обороты по этим статьям в течение года в разрезе месяцев.

Как видно на картинке выше, расходы на заработную плату составляют 700 000 рублей в месяц, а прочие расходы – 300 000 рублей в месяц.

Теперь у нас есть достаточно информации, чтобы построить прогнозный баланс.

Создадим вид бюджета, который так и назовем «Прогнозный баланс». Единственное отличие от ранее созданных: мы не будем устанавливать галку «Использовать для ввода плана» на закладке «Основное», поскольку мы планируем, что баланс, как и положено любому мастер-бюджету, будет собираться автоматически на основании данных оперативных бюджетов.

На закладке «Структура бюджета» создадим внешний вид баланса, используя ранее созданные показатели и возможности оформления: объединения показателей в группы (для наглядного разделения активов и пассивов) и возможности вывода итогов по группе.

Теперь нажмем на кнопку «Посмотреть вид отчета» и посмотрим результат планирования.

Все хорошо, у нас сформирован прогнозный баланс, показатели сгруппированы по активам и пассивам, баланс «закрыт» и данные в балансе корректные. То есть с минимальными усилиями мы буквально за несколько минут смогли «с нуля» настроить в системе 1С ERP прогнозный баланс, используя данные оперативных балансов.

Настройка бюджетирования – настройки любой сложности в минимальные сроки

Итоги

В системе 1С ERP реализованы исчерпывающие функциональные возможности для автоматизации финансов на предприятии, то есть целей финансового управления, в том числе мощная подсистема для целей автоматизации бюджетирования. Одним из основных достоинств этой систем является возможность быстрого старта бюджетирования в системе сразу после внедрения, на основании данных оперативного контура учета.

Аудиоверсия этой статьи

Финансовая модель бизнеса позволяет предсказывать будущее. Какие показатели и сценарии можно просчитать с ее помощью, рассказывает финансовый директор компании «Нескучные финансы» Ирина Ведергорн

Содержание

Что такое финансовая модель

Чем финмодель полезна бизнесу

С чем не надо путать финмодель

Как составить финансовую модель

Разбираем на примере прогноз прибыли и убытков, движения денег и баланса

Сервис

Здесь вы можете зарегистрировать бизнес бесплатно и без визита в налоговую

Подать заявку

Что такое финансовая модель

Финансовая модель, или коротко — финмодель, представляет собой структуру бизнеса с взаимосвязанными показателями, которые отражают реальное или предполагаемое финансовое положение компании.

Выглядит финмодель как большая таблица. На основе исходных данных с ее помощью можно рассчитать итоговые показатели: выручку, прибыль, деньги (остатки). Обычно такую таблицу составляют в Excel или в «Google Таблицах».

Финмодель позволяет предсказать изменения в финансовом состоянии компании, рассмотреть различные варианты развития событий в ответ на те или иные управленческие решения.

Еще модель может дать ответ на такие вопросы:

-

что больше всего влияет на прибыль — кратно увеличивает или съедает;

-

стоит ли открывать бизнес и при каких условиях;

-

будет ли проект прибыльным или обанкротится.

Чем финмодель полезна бизнесу

С помощью финансовой модели предприниматели могут:

-

Увидеть в цифрах результаты бизнеса. Сколько компания заработает и за счет чего можно будет увеличить выручку.

-

Проиграть разные сценарии развития бизнеса и выбрать оптимальный.

-

Рассчитать точку безубыточности и узнать, на какую сумму нужно продавать товаров или услуг, чтобы для начала «выйти в ноль».

-

Оценить, достижимы ли поставленные цели. «Вырасти в два раза» или «получить 5 миллионов прибыли» — большие цели, но они ничем не подкреплены. Финансовая модель проекта поможет просчитать, какие ресурсы понадобятся для их достижения, сколько потребуется сотрудников, хватит ли производственных мощностей и что сейчас ограничивает рост.

-

Протестировать гипотезы. Смоделировать будущую ситуацию и узнать, как изменится прибыль и другие показатели. Например, что будет, если взять автомобиль для компании в лизинг, а не пользоваться услугами транспортной компании. Или как отразится на финансовом положении смена системы мотивации для продавцов. Выгоднее платить им оклады или процент от продаж?

-

Узнать, что нужно сделать, чтобы получить больше прибыли.

-

Избавиться от кассовых разрывов. Это ситуации, в которых на те или иные обязательные платежи не хватает денег, потому что средства, на которые рассчитывала компания, вовремя не пришли.

-

Отыграть сценарий нового бизнеса и решить, стоит ли его начинать.

-

Составить бизнес-план на основе финмодели.

-

Привлечь инвесторов, рассказав им, как будет развиваться компания с опорой на цифры. В финансовую модель в таком случае стоит добавить показатели инвестиционной привлекательности.

С чем не надо путать финмодель

Финансовую модель нередко путают с другими документами и таблицами. Чтобы лучше понимать, зачем она нужна, стоит знать, чем финмодель отличается от бизнес-плана, бюджета и отчета о прибылях и убытках.

Бизнес-план — это подробное описание проекта с расчетами. Он составляется с перспективой на несколько лет и содержит четкую программу действий. Финмодель — это инструмент для проигрывания сценариев и расчета финансовых результатов. С нее удобно начинать разработку бизнес-плана.

Бюджет — это утвержденный финансовый план с зафиксированными показателями. Рассчитать, при каких показателях будут достигнуты поставленные цели, можно как раз с помощью финмодели.

Отчет о прибылях и убытках содержит фактические показатели, а финмодель — прогнозные. Сформировать шаблон такого отчета можно, используя структуру доходов и расходов, которая содержится в финансовой модели.

Как составить финансовую модель

Прежде всего, нужно определить, кто будет этим заниматься — сотрудник внутри компании или внештатный специалист. В идеальной ситуации участвовать в составлении финмодели должны финансовый директор и собственник или директор компании.

Если компания небольшая, владелец может составить финмодель самостоятельно. Для этого понадобится:

-

Собрать и классифицировать данные.

-

Внести данные в специальный шаблон и сформировать структуру финмодели.

-

Проанализировать полученные данные.

-

Подготовить при необходимости презентацию итоговой модели.

Прежде чем составлять финмодель, нужно:

-

решить, какой период она будет охватывать — обычно это год; для компаний, у которых проекты длятся больше четырех-шести месяцев, — два-три года;

-

определить, с какой целью создается модель; например, предприниматель может узнать, прибыльна его компания или нет, какие у нее точки роста и ограничения, сколько и при каких условиях можно зарабатывать.

Самостоятельно создавать шаблон финмодели не нужно. Его можно бесплатно скачать здесь. Важно понимать, что это шаблон и его необходимо адаптировать с учетом особенностей бизнеса.

Разрабатывая структуру финмодели, нужно учитывать, что в нее входят такие блоки:

-

Прогноз прибыли и убытков.

-

Прогноз движения денег.

-

Прогнозный баланс.

Разбираем на примере

Прогноз прибыли и убытков

Чтобы его выполнить, нужно сформировать два блока — блок выручки и блок расходов. Первым сформируют блок выручки. А для этого — прогнозируют продажи. Сделать это проще, если ответить на такие вопросы:

-

Откуда приходят новые клиенты?

-

Есть ли у компании постоянная база клиентов?

-

Есть ли воронки продаж?

-

Какие каналы продаж использует компания: сайт, прямые продажи через менеджеров, соцсети?

Каждую воронку продаж нужно расписать подробно.

Воронка продаж — это путь клиента, череда этапов, которые он проходит один за другим с момента первого знакомства с продуктом компании до его покупки. При переходе на каждый этап теряется какое-то количество потенциальных клиентов. Соотношение между тем, сколько человек оказалось на определенном этапе, и тем, сколько из них перешли на следующий, называется конверсией (CV).

Рассмотрим пример торгово-производственной компании. Один менеджер обзванивает 10 клиентов в месяц, а также продает товары через базу. Исходные данные на изображении выделены желтым цветом. Их нужно внести. Остальное рассчитывается автоматически.

Тем, кто занимается сезонным бизнесом, нужно при планировании учитывать коэффициент сезонности. Так, владелец отеля на Черном море будет получать стабильную прибыль с мая по сентябрь, пиковый период наступит в июле–августе. В эти месяцы коэффициент сезонности самый высокий, зимой — меньше единицы. Узнать этот коэффициент можно из отчетов за прошлые периоды.

Когда продажи за месяц подсчитаны, нужно задаться вопросом, совпадают ли моменты продажи и получения выручки? В розничной торговле они совпадают: покупатель платит и сразу забирает товар; человек стрижется и тут же отдает деньги за работу парикмахера.

В оптовой торговле ситуация обычно другая. Компании могут работать с клиентами по предоплате или, наоборот, с отсрочкой платежа. Это нужно отразить в блоке выручки.

В приведенном примере производственный цикл составляет три месяца, поэтому если продажа была в первом месяце, выручка появится только в четвертом.

На следующем этапе нужно сформировать блок расходов, разделив их на прямые и косвенные.

Прямыми считаются те, что пошли на производство конкретных товаров или услуг. К этой группе относятся и расходы на оплату труда работников, занятых на производстве или оказывающих услуги. Например, мастер получает 500 рублей за каждую стрижку.

После блока прямых расходов рассчитывается валовая прибыль. Это разница между выручкой и прямыми расходами. Если компания ведет несколько направлений бизнеса, то валовую прибыль лучше определить по каждому. Так легко понять, какое направление работает эффективнее других. Можно увидеть, что, скажем, один из магазинов прибыльнее, чем остальные.

Косвенные расходы — это те, которые трудно отнести напрямую к производству. Сюда входит зарплата бухгалтера, аренда офиса, банковские услуги.

Следующий важный для финмодели показатель — операционная прибыль. Чтобы ее вычислить, нужно из валовой прибыли вычесть косвенные расходы. Операционную прибыль еще называют EBITDA. Это прибыль компании до уплаты налогов, процентов по кредитам и вычета амортизации.

При составлении финансовой модели нужно определить и чистую прибыль. Получить этот показатель можно, если из операционной прибыли вычесть проценты по существующим кредитам, налоги и амортизацию. Чистая прибыль показывает то, сколько компания заработала и какой у нее прирост.

❗ Внимание

Только чистую прибыль можно направить на выплату дивидендов собственникам компании, на ее развитие и создание резервов.

Расчетом чистой прибыли завершается первый блок в структуре финмодели — прогноз прибыли и убытков.

Однако рассчитать чистую прибыль мало. Бывают ситуации, когда в компании прибыль есть, а денег нет. Часто это происходит потому, что деньги приходят в компанию в разное время или она тратит на закупку необходимого либо на выплату дивидендов больше, чем заработала. Чтобы этого не происходило, нужно составить прогноз движения денег.

Прогноз движения денег

В финансовой модели сделать такой прогноз можно косвенно, а для этого — спрогнозировать оборотный капитал и его изменение.

Оборотный капитал — это средства, которые полностью расходуются и возобновляются и так обеспечивают операционную деятельность компании. В оборотный капитал входит дебиторская задолженность и запасы за вычетом кредиторской задолженности.

Под запасами понимают закупочную стоимость товаров и материалов, которые находятся в компании. Сюда же иногда относят незавершенное производство.

Дебиторская задолженность — это то, сколько компании должны клиенты и сколько авансов она выплатила поставщикам.

В состав кредиторской задолженности входят авансы клиентов и задолженности перед поставщиками за уже полученные товары, выполненные работы или оказанные услуги.

❗ Внимание

Если оборотный капитал окажется отрицательным, значит, бизнес живет за чужой счет. Например, работает за счет авансов от клиентов.

В финмодель нужно внести данные по остаткам запасов и задолженностей. Еще указать в ней, сколько дней отсрочки дают компании поставщики и сколько дней она дает покупателям; через сколько дней после аванса поставщики привозят товар и через сколько дней после аванса компания закрывает обязательства перед клиентами.

Управляя этими периодами оборота, можно увидеть, как в финмодели будут автоматически меняться остатки денег. Так, если компания станет выдавать аванс поставщику не за 40 дней до поставки, а за 20, то денег в ее распоряжении будет больше. А финмодель покажет, насколько больше.

Прогнозный баланс

Финансовая модель позволяет рассчитать и прогнозный баланс. Он не всегда нужен, но бывает полезен. Однако рассчитать его самостоятельно весьма трудно. Для этих целей лучше нанять специалиста.

Прогнозный баланс помогает понять, насколько платежеспособна, устойчива и независима компания.

Аналитическая записка

К финансовой модели должна прилагаться аналитическая записка, которая содержит анализ чувствительности и описание всех блоков финмодели.

Анализ чувствительности — это таблица с ключевыми показателями, которые больше других влияют на чистую прибыль компании. Инструмент позволяет отслеживать изменения выручки и чистой прибыли в зависимости от исходных данных.

Например, если поменять конверсию в продажи на 10 %, чистая прибыль вырастет на 30 %. Если изменить средний чек на 10 % — увеличится на 50 %.

📌 Совет

Перебирая таким образом показатели, можно найти наиболее чувствительные и важные. Их нужно зафиксировать в таблице чувствительности. После этого необходимо проиграть крайние сценарии развития — самый негативный и максимально оптимистичный.

Что будет, если продажи упадут или поставщик поднимет цены на 20 %, откажет в отсрочке, потребует предоплату? А что, если получится повысить конверсию в продажи на 20 % или увеличить охват в 2 раза при росте рекламных расходов на 40 %?

Из всех сценариев, который показывает финансовая модель, останется только выбрать тот, который отвечает целям проекта и который при этом реально воплотить.

Сервис

Зарегистрируйте бизнес удаленно и без госпошлины

Подать заявку