Что такое ОС

Понятие ОС раскрывается в ФСБУ 6/2020 «Основные средства», действующем с 2022 года, а также в НК РФ.

Подробно о новом ФСБУ 6/2020 мы писали в статье.

С 2022 года утратил силу ПБУ 6/01 «Учет основных средств», его заменили два новых ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Что изменили в учете ОС новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

ОС — это имущество предприятия, многократно используемое в производстве и хозяйственной деятельности, отвечающее условиям:

- предназначено для долгого применения (больше года);

- не предназначено для продажи;

- не перерабатывается в процессе производства (как сырье);

- предполагается, что оно будет приносить прибыль.

Тест: как вы усвоили ФСБУ 6/2020

Время прохождения около 5 мин.

Пройти тест

Иначе говоря, ОС — это здания, оборудование, машины, станки, компьютеры, оргтехника, хозяйственные принадлежности и т. п. Также к ОС относят животных, плодоносящие многолетние растения, капитальные коммуникационные и транспортные объекты (узлы связи, дороги, электросети).

К критериям ОС относится и первоначальная стоимость.

- С 2022 года лимит стоимости ОС устанавливает организация самостоятельно. Например, можно сделать его таким же, как для налога на прибыль, – 100 000 руб. Объекты со СПИ больше года и стоимостью ниже лимита можно сразу списать в расходы (п. 5 ФСБУ 6/2020 «Основные средства»).

- До конца 2021 года в бухучете (БУ) (п. 5 ПБУ 6/01) предельная стоимость отнесения имущества к МПЗ составляла 40 000 руб. (учетной политикой можно было устанавливать и меньшая сумма). Такое имущество списывали в расходы сразу, как только его ввели в производство. Все, что превышало этот лимит, но отвечало вышеназванным критериям, учитывали как ОС.

Как установить лимит стоимости ОС в бухучете согласно ФСБУ 6/2020 “Основные средства”, узнайте в Готовом решении от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

В налоговом учете (НУ) объекты стоимостью до 100 000 руб. включительно, основными средствами не считаются (ст. 257 НК РФ). Отнесение актива к ОС влияет на порядок учета его стоимости в составе расходов (ОС подлежит амортизации, т. е. списывается постепенно согласно учетной политике предприятия, а МПЗ списывают единовременно), а также на порядок документооборота, инвентаризации и списания.

Как посчитать остаточную стоимость согласно новому стандарту, мы рассказали здесь.

Проводки при поступлении основных средств

ОС принимают к учету по их первоначальной стоимости. ФСБУ 6/2020 «Основные средства» не содержит примерного перечня расходов, которые эту стоимость формируют. По стандарту первоначальная стоимость – это общая сумма связанных с объектом капвложений, которые организация осуществила до признания ОС в бухучете. А вот после признания объекта можно выбрать, как его оценивать: по первоначальной или по переоцененной стоимости. Причем выбранный способ применяется ко всей группе ОС.

Под ней понимают сумму стоимости покупки ОС и других расходов, связанных с этой покупкой (монтаж, доставка, таможенные сборы, комиссия посредников и т. п.).

ВАЖНО! Первоначальная стоимость актива не включает в себя НДС, если этот налог является для компании возмещаемым. Неплательщики НДС (например, упрощенцы) учитывают это налог в первоначальной стоимости имущества (подп. 3 п. 2 ст. 170 НК РФ).

К бухучету ОС принимается на дату, когда она полностью образована, к НУ — когда ОС вводят в эксплуатацию.

При поступлении актива формируются бухгалтерские записи:

- Дт 08 Кт 60 (10, 70, 69) — приняты к учету расходы на приобретение или создание ОС;

- Дт 19 Кт 60 — выделен входящий НДС;

- Дт 01 Кт 08 — сформирована ПС ОС.

О том, как учесть НДС по основным средствам, читайте в статье «Как предъявить к вычету НДС по основным средствам или оборудованию».

Если ОС требуется монтаж, то в проводках будет участвовать счет 07 «Оборудование к установке». Как правило, используется он строительными организациями. Счет аккумулирует информацию об оборудовании, требующем технологической установки, подключения к сетям и коммуникациям и предназначенного для монтажа в строящихся помещениях. После того как затраты полностью собраны на счете, сумму монтируемого ОС списывают в Дт счета 08 (Дт 08 Кт 07). Далее применяют тот же алгоритм: со счета 08 суммы списывают на счет 01, формируя таким образом первоначальную стоимость актива.

Более подробная информация изложена в Путеводителе по купле-продаже недвижимого имущества от «КонсультантПлюс». Получите пробный бесплатный доступ к системе и переходите к материалам.

Бухгалтерский учет амортизации основных средств: проводки

В отличие от материалов и запасов, потребляемых в производстве, объекты ОС переносят свою стоимость на расходы компании постепенно. Такой процесс называется амортизацией. Однако по отдельным видам ОС ее не начисляют. К таким объектам относят активы, которые не меняют производственные качества в процессе деятельности предприятия: земельные участки, объекты культурного наследия, коллекции произведений искусства и т. д.

В БУ используется три метода начисления амортизации (линейный, метод уменьшаемого остатка, пропорционально объему продукции), однако для целей НУ применяют только линейный и нелинейный методы.

До конца 2021 года применялся метод списания стоимости по сумме чисел срока полезного использования. С 2022 года данный способ утратил силу.

ВАЖНО! Как правило, организация использует один метод начисления амортизации для БУ и НУ, так как при разных методах формируются налоговые разницы, требующие дополнительного внимания бухгалтера. Поэтому обычно применяют линейный метод расчета.

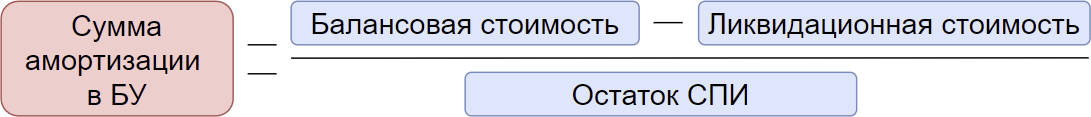

Линейная амортизация считается по формуле:

А = (БС – ЛС) / СПС,

где:

А — сумма амортизации;

БС — балансовая стоимость ОС;

ЛС – ликвидационная стоимость ОС;

СПС — оставшийся срок полезного использования ОС.

Для ее расчета необходимо знать срок полезного использования актива, устанавливаемый постановлением Правительства РФ «О классификации основных средств, включаемых в амортизационные группы» от 01.01.2002 № 1. В бухучете ОС можно списать быстрее, чем в налоговом, применяя другие методы расчета и более короткий срок использования, но тогда образуются налоговые разницы, так как бухгалтерские и налоговые суммы будут отличаться.

Пример расчета амортизации линейным методом подготовили эксперты «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите к примеру.

Для учета амортизации ведут записи по счету 02 «Амортизация основных средств». Ее суммы дебетуются со счетов учета производственных и коммерческих затрат (20, 23, 25, 26, 29, 44), формируя кредитовое сальдо по счету 02.

Бухгалтер ежемесячно формирует записи:

Дт 20 (23, 25, 26, 29, 44) Кт 02 — начислена амортизация по ОС.

ВНИМАНИЕ! По ПБУ 6/01, применяемом до конца 2021 года, амортизацию начинали начислять с первого числа месяца, следующего за месяцем принятия на учет ОС, а прекращали – с первого числа месяца, следующего за месяцем выбытия объекта. По ФСБУ 6/2020 «Основные средства», прменяемом с 2022 года, этот порядок становится факультативным: организация может его применять, если примет такое решение. По общему же правилу амортизация начинается с даты признания объекта в бухучете, а прекращается с момента его списания.

Бухгалтерские проводки по восстановлению основных средств

Первоначальная стоимость может увеличиваться, если проведены работы по восстановлению ОС (модернизации, реконструкции и дооборудованию). Порядок учета таких операций отличается в зависимости от того, чьими силами эта модернизация проводится: сторонней организации или самостоятельно. Если модернизацию проводит сторонняя организация-подрядчик, то расходы по таким работам отражают по Дт счета 08 в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками». В этом случае формируют проводки:

- Дт 08 Кт 60 — отражена стоимость работ подрядчика;

- Дт 19 Кт 60 — выделен НДС.

Если работы выполняются самостоятельно, то расходы по дооборудованию учитывают на счете 08 в корреспонденции со счетами учета затрат (10, 70, 69 и т. д.). При этом формируются записи:

Дт 08 Кт 10 (70, 69 и т. д.) — отражены затраты на модернизацию ОС.

По окончании работ суммы, накопленные на счете 08, списывают в Дт счета 01, увеличивая, таким образом, первоначальную стоимость актива.

Подробнее об особенностях БУ и НУ ОС читайте в статье «Модернизация основных средств — бухгалтерский и налоговый учет».

Продажа ОС

В случае, когда организация продает ОС, она обязана отразить в учете стоимость реализации актива и первоначальную стоимость за вычетом амортизации (остаточная стоимость). Формируются записи:

- Дт 01 (выб) Кт 01 — списана первоначальная стоимость;

- Дт 02 Кт 01 (выб) — списана амортизация;

- Дт 91 Кт 01 (выб) — списана балансовая стоимость;

- Дт 62 Кт 68 — начислен НДС;

- Дт 62 Кт 60 — затраты, связанные с продажей ОС;

- Дт 19 Кт 60 — отражен НДС, предъявленный подрядчиком;

- Дт 62 Кт 91— признан доход.

Право собственности на актив переходит на основании акта (форма № ОС-1). Если объект продажи — недвижимость, то датой перехода права является дата госрегистрации.

Пример отражения продажи ОС убытком от КонсультантПлюс:

Организация продает объект ОС по цене 1 200 000 руб., в том числе НДС 200 000 руб. Затраты на доставку имущества до покупателя договором возложены на организацию. Получите пробный демо-доступ к системе К+ и бесплатно изучите пример.

Ликвидация ОС

В случае ликвидации бухгалтер оформляет акт о списании (форма ОС-4), формирует остаточную стоимость и списывает ее на прочие расходы:

- Дт 01 (выб) Кт 01 — списана первоначальная стоимость;

- Дт 02 Кт 01 (выб) — списана амортизация;

- Дт 91 Кт 01 (выб) — списана балансовая стоимость ОС.

Итоги

Таким образом, учет ОС довольно разнообразен, так как сопровождает множество ситуаций, связанных с приобретением, использованием, списанием, модернизацией. Принятие актива к учету (счет 01) происходит через счета 07 и 08, аккумулирующие расходы, связанные с приобретением, монтажом, доставкой и т. п. Выбытие ОС происходит посредством списания балансовой стоимости на прочие расходы организации.

Добавить в «Нужное»

Учет поступления основных средств

Основные средства (ОС) могут поступать в организацию различными способами. От этого зависит не только порядок определения первоначальной стоимости объекта ОС, но и формируемые бухгалтерские записи. О различных вариантах поступления основных средств расскажем в нашей консультации и приведем примеры соответствующих проводок.

Учет поступления основных средств: все начинается со счета 08

Независимо от способа поступления объектов основных средств в организацию их первоначальная стоимость формируется по дебету счета 08 «Вложения во внеоборотные активы». С этого счета в момент ввода в эксплуатацию основного средства сформированная стоимость объекта ОС списывается, т. е. делается такая бухгалтерская запись (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 01 «Основные средства» — Кредит счета 08

Приобретение основных средств: проводки

Типичный случай поступления объектов ОС – их приобретение за плату, например, по договору купли-продажи.

В этих случаях первоначальная стоимость ОС складывается из фактических затрат организации на приобретение, сооружение и изготовление имущества, за исключением НДС и иных возмещаемых налогов. Это означает, что в стоимость объекта ОС включаются, в частности (п. 8 ПБУ 6/01):

- суммы, которые уплачиваются в соответствии с договором продавцу;

- суммы, уплачиваемые за доставку объекта ОС и приведение его в состояние, пригодное для использования;

- суммы, уплачиваемые организациям по договору строительного подряда;

- суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением ОС;

- таможенные пошлины и таможенные сборы;

- невозмещаемые налоги, госпошлина, уплачиваемые при приобретении объекта ОС;

- вознаграждения посредническим организациям.

При приобретении объекта ОС за плату проводки по формированию его первоначальной стоимости обычно такие:

Дебет счета 08 – Кредит счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и др.

Пример. По договору купли-продажи приобретен объект ОС стоимостью 238 950 рублей (в т.ч. НДС 20% — 39 825 рублей). Дополнительно организация оплатила услуги транспортной компании по доставке объекта ОС на склад организации в сумме 29 000 рублей (НДС не облагается).

Бухгалтерские записи по приобретению объекта ОС будут такие:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Приобретен объект ОС (238 950 – 39 825) | 08 | 60 | 199 125 |

| Учтен НДС по приобретаемому объекту ОС | 19 «НДС по приобретенным ценностям» | 60 | 39 825 |

| НДС принят к вычету | 68 «Расчеты по налогам и сборам», субсчет «НДС» | 19 | 39 825 |

| Приняты к учету расходы по доставке объекта ОС | 08 | 60 | 29 000 |

| Объект ОС введен в эксплуатацию (199 125 + 29 000) | 01 | 08 | 228 125 |

К этому же варианту поступления можно отнести создание объекта ОС собственными силами. Тогда, помимо расчетов с поставщиками, подрядчиками и прочими дебиторами и кредиторами обычно отражаются иные расходы, связанные с формированием первоначальной стоимости ОС (к примеру, материалы, зарплата работников и отчисления с нее, амортизация объектов ОС, занятых созданием новых внеоборотных активов, и т.д.):

Дебет счета 08 – Кредит счетов 02 «Амортизация основных средств», 05 «Амортизация нематериальных активов», 10 «Материалы», 23 «Вспомогательные производства», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др.

В отдельных случаях в первоначальную стоимость объектов ОС могут быть включены проценты по кредитам и займам (п.п.7-14 ПБУ 15/2008, Приказ Минфина РФ от 31.10.2000 № 94н):

Дебет счета 08 – Кредит счетов 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам»

ОС как вклад в уставный капитал

Если объект ОС был получен организацией в качестве вклада в уставный капитал, первоначальная стоимость такого имущества определяется как денежная оценка, согласованная учредителями (п. 9 ПБУ 6/01). Напомним при этом, что, например, в ООО такая оценка не может превышать стоимость, присвоенную объекту независимым оценщиком, учитывая что его привлечение при внесении неденежного вклада в ООО является обязательным (п. 2 ст. 66.2 ГК РФ).

Бухгалтерская запись по получению объекта ОС в качестве вклада в уставный капитал обычно такая (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 08 – Кредит счета 75 «Расчеты с учредителями»

Напомним, что при получении объекта ОС в качестве вклада от организации-плательщика НДС, получатель сможет принять к вычету предъявленный ему НДС, который ранее был восстановлен передающей стороной (пп. 1 п. 3 ст. 170, п. 11 ст. 171 НК РФ).

Например. Организация-ООО получает в качестве вклада в свой уставный капитал оборудование, которое было оценено участниками в сумму 160 000 рублей. Данная величина соответствует стоимости, определенной независимым оценщиком. НДС, восстановленный участником и предъявленный организации, составляет 23 000 рублей.

У ООО, получившего оборудование, бухгалтерские записи будут такие (Приказ Минфина от 31.10.2000 № 94н, Письма Минфина от 19.12.2006 № 07-05-06/302, УФНС по г. Москве от 04.07.2007 № 19-11/063175):

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Получено оборудование в качестве вклада в уставный капитал | 08 | 75 | 160 000 |

| Учтен НДС, предъявленный передающей стороной | 19 | 83 «Добавочный капитал» | 23 000 |

| НДС принят к вычету | 68, субсчет «НДС» | 19 | 23 000 |

| Оборудование принято к учету в составе основных средств | 01 | 08 | 160 000 |

Объект ОС получен безвозмездно

При получении объекта основных средств по договору дарения первоначальной стоимостью признается текущая рыночная стоимость имущества на дату принятия к бухучету на счет 08 (п. 10 ПБУ 6/01). Проводка при этом будет такая:

Дебет счета 08 – Кредит счета 98 «Доходы будущих периодов»

Напомним, что доходы будущих периодов будут относиться на прочие доходы по мере начисления амортизации безвозмездно полученного объекта основных средств (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 98 – Кредит счета 91 «Прочие доходы и расходы», субсчет «Прочие доходы»

Например, организация получила безвозмездно станок, который планируется использовать в основном производстве. Его рыночная стоимость определена в размере 218 300 рублей. Срок полезного использования установлен равным 37 месяцев. Амортизация начисляется линейным способом.

Отразим сказанное выше в бухгалтерском учете:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Получен станок | 08 | 98 | 218 300 |

| Станок принят к учету в составе объектов ОС | 01 | 08 | 218 300 |

| Начислена ежемесячная амортизация (218 300 / 37) | 20 «Основное производство» | 02 «Амортизация основных средств» | 5 900 |

| Признана часть доходов будущих периодов в качестве дохода текущего периода | 98 | 91, субсчет «Прочие доходы» | 5 900 |

Основное средство получено по договору мены

Если объект ОС получен организацией по договору, который предусматривает его исполнение неденежными средствами, первоначальной стоимостью будет считаться стоимость ценностей, переданных или подлежащих передаче организацией. Эта стоимость равна цене, по которой организация обычно продает такие ценности. Если их стоимость установить нельзя, стоимость ОС будет равна рыночной стоимости аналогичных объектов ОС.

Сама проводка по принятию ОС по договору мену не будет отличаться от обычного приобретения за плату:

Дебет счета 08 – Кредит счета 60

Однако этой проводке будет сопутствовать комплекс бухгалтерских записей по продаже передаваемого в обмен имущества, а также по зачету взаимной задолженности.

Покажем сказанное на примере.

Организация на ОСНО в обмен на свою готовую продукцию стоимостью 312 000 рублей (кроме того НДС 20% — 62 400 рублей), получила оборудование от организации на УСН. Обмен признан равноценным. Себестоимость готовой продукции составляет 298 000 рублей.

Бухгалтерские записи по операции мены у организации-получателя оборудования представим в таблице:

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Отражена выручка от продажи готовой продукции (312 000 + 62 400) | 62 «Расчеты с покупателями и заказчиками» | 90 «Продажи», субсчет «Выручка» | 374 400 |

| Списана себестоимость готовой продукции | 90, субсчет «Себестоимость продаж» | 43 «Готовая продукция» | 298 000 |

| Начислен НДС с продажи готовой продукции | 90, субсчет «НДС» | 68, субсчет «НДС» | 62 400 |

| Получено оборудование в обмен на товары | 08 | 60 | 374 400 |

| Отражен зачет задолженности по договору мены | 60 | 62 | 374 400 |

| Оборудование принято к учету в составе основных средств | 01 | 08 | 374 400 |

О том, как учитывается выбытие объектов основных средств, мы рассказывали в нашем отдельном материале.

Содержание страницы

- Документальная регламентация поступления основных фондов

- Первичные документы – основания для учета вводимых основных фондов

- Первичная стоимость ОС

- Аналитический и синтетический и учет ОС

- Каким путем могут поступать на предприятие основные активы

- Учет в зависимости от способов поступления ОС

- Неучтенные основные средства

Когда на предприятии начинают функционировать новые материальные активы, их поступление должно быть правильно оформлено, поскольку показатель стоимости введенных на баланс имущественных активов напрямую влияет на многие другие производственные факторы. Процедура оприходования основных средств должна соответствовать нормативным требованиям, подтверждаться документально и быть корректно проведена по бухгалтерским счетам.

Рассмотрим, какими путями могут попадать на предприятие основные имущественные фонды, как их правильно проводить по процедуре учета, в каких документах отображать.

Документальная регламентация поступления основных фондов

Для учета поступивших в организацию материальных активов следует руководствоваться официальными нормативными актами:

- Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01;

- Приказом об утверждении ПБУ Министерства финансов России от 30 марта 2001 г. N 26н;

- классификацией основных имущественных активов по амортизационным группам (утверждена постановлением Правительства РФ от 01.01.2002 г. № 1).

Первичные документы – основания для учета вводимых основных фондов

Никакой имущественный актив не может возникнуть на предприятии «из ниоткуда»: его введение обязательно сопровождается рядом документальных подтверждений. На основании первичной документации, соответствующей конкретной группе производственных активов, и происходит оформление каждого объекта или их группы на балансовый учет. В зависимости от принадлежности к группе объектов, введение актива может сопровождать следующая «первичка»:

- акт приема-передачи – для приемки различных объектов предусмотрена определенная его форма (ОС-1а – предусмотрена для сооружений и зданий; ОС-1 – для остальных одиночных объектов; ОС-1б – для групп основных средств, исключая сооружения и здания);

- накладная (акт) приема оборудования – для оборудования, которому не требуется предварительный монтаж (форма ОС-14);

- акт (накладная) приема-передачи оборудования с целью произвести монтажные работы – форма ОС-15.

На каждый новый объект из поступивших в эксплуатацию основных фондов необходимо завести специальную инвентарную карточку по установленному образцу:

- для одиночного объекта ОС – по форме ОС-6;

- для нескольких сгруппированных объектов – по форме ОС-6а.

В ней средству присваивается уникальный инвентарный номер, постоянный на все время эксплуатации актива (обычно это порядковый номер в определенной серии).

В этих карточках впоследствии будет отражена вся «жизнь» основного актива на предприятии:

- поступление;

- амортизация;

- переоценка;

- модернизация;

- консервация-расконсервация;

- восстановление;

- выбытие (списание).

Результаты сводятся в единую инвентарную книгу, где окончательно производится учет основных фондов, которую нужно оформлять по форме ОС-6б.

В конце каждого месяца по инвентарным карточкам составляется учетная ведомость динамики основных фондов.

Первичная стоимость ОС

В данные учетные документы в обязательном порядке заносится первичная стоимость основных производственных фондов, ее составляют затраты, которые по факту понесло предприятие на:

- приобретение;

- доставку;

- монтаж;

- сооружение;

- приобретение сырья для создания;

- уплату госпошлины на получение права и др.

ВАЖНО! В первичную стоимость поступивших основных фондов не входит сумма налога НДС и других сборов, подлежащих возмещению.

Аналитический и синтетический и учет ОС

Синтетический учет – это отображение первоначальной (в некоторых случаях, восстановительной) стоимости основного имущественного фонда на счете 01 «Основные средства».

Аналитический учет – отражение динамики каждого конкретного основного средства в любой момент времени (в результате данных этого учета всегда можно узнать, в каком состоянии находится каждый конкретный актив и какова его стоимость на текущий момент).

Каким путем могут поступать на предприятие основные активы

Основные фонды могут поступать в распоряжение предприятия различными способами. Самые распространенные из них следующие:

- покупка у поставщика за денежный эквивалент;

- создание собственными силами предприятия;

- получение в дар (безвозмездно) согласно договору;

- внесение в ООО уставного капитала или его доли;

- бартер;

- получение за вознаграждение в форме, отличной от денежной, по соответствующему договору.

Учет в зависимости от способов поступления ОС

Учет каждого объекта основных средств происходит по-разному, способ зависит от официального источника, откуда основной актив попал на предприятие. Разные пути обусловливают не только различную первоначальную стоимость, но и отличающиеся бухгалтерские нюансы.

- Покупка у поставщика. Нужно учесть полностью все расходы, включая транспортные и монтажные, при этом исключая НДС. По бухгалтерии это будет проведено таким образом:

- стоимость приобретенного актива без НДС (дебет 08, кредит 60);

- дополнительные траты на доставку, монтаж, наладку и т.п. (дебет 08, кредит 60 или 76);

- выделение НДС (дебет 19, кредит 60 или 76);

- введение основного актива в эксплуатацию (дебет 01, кредит 08).

- Принятие по договору дарения. Нужно принять во внимание рыночную цену объекта, актуальную на момент принесения в дар (сумму нужно документально обосновать).

ВНИМАНИЕ! Предприниматели и организации не могут делать друг другу «подарки» на суммы, превышающие 5 минимальных заработных плат.

Бухгалтерские проводки:

- Д08 К98/2 — объект-основной актив получен безоплатно и принят к учету;

- Д01 К08 — данный материальный актив вводится в эксплуатацию;

- Д98/2 К91 – списание амортизации со счета 98 в «прочие доходы».

- Внесение своей доли в уставной капитал. Стоимость ОС согласовывается учредителями и регламентируется в учредительных бумагах.

ОБРАТИТЕ ВНИМАНИЕ! Если вносится средство на значительную сумма, превышающая 200 минимальных оплат труда, то оно должно быть дополнительно оценено независимым специалистом.

Данные для бухгалтерского учета:

- имущественный актив вводится вкладом в уставной капитал (дебет 08, кредит 75);

- основной актив вводится в эксплуатацию (дебет 01, кредит 08).

- Создание ОС собственными силами производства (хозяйственный способ, строительство и т.п.) – учету подлежат все расходы на сырье, саму работу (если это необходимо, то по подрядам), транспортные затраты, монтаж и т.п. Бухгалтерский учет:

- оплата труда подрядчиков (дебет 08, кредит 60 или 76);

- стоимость сырья, материалов (дебет 08, кредит 10);

- все остальные затраты, понесенные при создании ОС (дебет 08, кредит 60 или 23, 25, 26, 76);

- выделение НДС по всем типам расходов (дебет 19, кредит 60 или 23, 25, 26, 76);

- ввод нового актива в эксплуатацию (дебет 01, кредит 08).

- Получение по договорам, где вознаграждение предусматривает иные обязательства, кроме денежных – стоимость определяется таким же образом, как и при передаче объекта в дар (исходя из актуальной рыночной цены на подобные товары или услуги). Проводка по бухгалтерии:

- прием средства к учету (дебет 01, кредит 08);

- средство учтено и вводится в эксплуатацию (дебет 01, кредит 08).

Неучтенные основные средства

Периодически на всех предприятиях проводится инвентаризация – дополнительный, промежуточный учет всех имущественных активов. Иногда результатом проведенной инвентаризации может стать обнаружение одного или нескольких основных средств, не поставленных на учет ранее.

Такие фонды подлежат обязательному оприходованию.

Для этого нужно выяснить их рыночную стоимость, которая будет действительна на момент обнаружения (этот момент и определит дату внесения на баланс). Учет должен быть произведен на счете «Основные средства» (дебет 01, кредит 91).

Данная статья представляет собой шпаргалку для бухгалтеров, которым нужно быстро освежить в памяти ключевые вопросы, связанные с бухгалтерским учетом основных средств.

Разберем порядок отражения на счетах бухгалтерского учета аренды и лизинга основных средств, переоценки, ремонта, модернизации и реконструкции.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Аренда основных средств

Основные средства — это, как правило, дорогостоящее имущество. Поэтому нередко организации приобретают в собственность только часть необходимых им средств труда, а остальные берут во временное пользование за плату. И наоборот — основные средства, которые одной организацией не используются, могут быть переданы в аренду другому лицу.

При передаче объекта основных средств в аренду следует оформить следующие документы: договор аренды и акт приема-передачи арендованного имущества.

Бухгалтерский учет аренды у арендатора

Арендатор при получении объекта ОС в аренду учитывает его по инвентарному номеру, который был присвоен арендодателем.

В бухгалтерском учете арендованные объекты основных средств учитываются на забалансовом счете 001 «Арендованные основные средства» в сумме, указанной в договорах аренды (Инструкция по применению Плана счетов). Арендатору при этом рекомендуется открыть на арендованный объект инвентарную карточку и учитывать его по инвентарному номеру, присвоенному арендодателем (п. 14, абз. 4 п. 21 Методических указаний по бухгалтерскому учету основных средств).

Амортизацию по полученному в аренду основному средству арендатор не начисляет (п. 50 Методических указаний по бухгалтерскому учету основных средств).

Арендатор при получении объекта ОС в аренду делает проводку:

- Дебет 001 — принято полученное в аренду ОС.

При списании арендатором делается обратная проводка:

- Кредит 001 — списано с учета арендованное ОС

Затраты организации на аренду являются расходами по обычным видам деятельности, если арендованные ОС используются в производственной деятельности.

Если арендатор заключает договор аренды с организацией или ИП, то следует сделать следующие проводки:

Дебет 20, 44… Кредит 76 — отражаются расходы по аренде (на конец каждого месяца, если за аренду платится по итогам каждого месяца)

Дебет 19 Кредит 76 — отражается НДС

Дебет 76 Кредит 50, 51 … – объект ОС оплачен

Проводки по аренде в компании при УСН, если договор заключен с организацией или ИП:

- Дебет 20, 44… Кредит 76 — отражены расходы по аренде

- Дебет 20 Кредит 76 — отражен НДС (если в учетной политике отражено условие о том, что сумму НДС, предъявленную арендодателем, организация может не отражать на счете 19)

- Дебет 76 Кредит 50, 51… — оплачена арендная плата

или

- Дебет 19 Кредит 76 — НДС

- Дебет 20, 44… Кредит 19 — списан НДС

Проводки по аренде, если договор заключен с физическим лицом (в том числе с работником):

- Дебет 20, 44… Кредит 73, 76 — отражены расходы по аренде

- Дебет 73, 76 Кредит 68 — удержан НДФЛ

- Дебет 73, 76 Кредит 50, 51… – оплачена арендная плата

В случае, когда условиями договора предусмотрена оплата аренды авансом, то на дату перечисления аванса следует составить проводки:

- Дебет 76 Кредит 50,51 — перечислен аванс

- Дебет 68 Кредит 76 — НДС принят к вычету

Каждый месяц следует показывать аренду в составе расходов:

- Дебет 20,44… Кредит 76 — отражены расходы по аренде

- Дебет 19 Кредит 76 — отражен НДС

- Дебет 68 Кредит 19 — НДС к вычету

- Дебет 76 Кредит 68 — восстановлен НДС с предоплаты

- Дебет 76.1 Кредит 76.2 — зачтен аванс в счет арендной платы

Бухгалтерский учет аренды у арендодателя

Переданное в аренду основное средство остается в собственности арендодателя. Следовательно, его стоимость с баланса арендодателя не списывается (п. 29 ПБУ 6/01, абз. 2 п. 21 Методических указаний по бухгалтерскому учету основных средств).

В бухгалтерском учете объект, который является основным средством, может учитываться на счете 01 «Основные средства» или 03 «Доходные вложения в материальные ценности» (если данное основное средство приобреталось для сдачи в аренду) (Инструкция по применению Плана счетов).

Проводки при передаче в аренду объектов основных средств:

- Дебет 01.1, 03.1 Кредит 01.2, 03.2 — объект ОС передан в аренду

- Дебет 02.01 Кредит 02.02 — отражается амортизация по переданному в аренду объекту ОС.

При возврате арендатором объекта ОС делаются обратные проводки.

Не следует забывать, что ежемесячно арендодателю следует продолжать начислять на переданный объект ОС амортизацию (п. п. 49, 50 Методических указаний по бухгалтерскому учету основных средств). Амортизация признается расходами по обычным видам деятельности (в случае, если для арендодателя аренда является видом деятельности организации).

Поступающие от арендатора платежи по аренде являются прочим доходом и отражаются на счете 91. В случае, если передача имущества в аренду является основным видом деятельности, то поступающие платежи будут являться доходом от обычных видов деятельности и отражаться на счете 90 (п. 5, 7 ПБУ 9/99).

В зависимости от условий договора аренды арендная плата может поступать арендодателю различным образом. Например, ежемесячно — по истечении каждого месяца или, наоборот, в виде авансовых платежей. Соответственно, в бухгалтерском учете отражение поступления арендных платежей может быть различным.

В случае, когда арендатор перечисляет платежи по истечении каждого месяца, в бухгалтерском учете делается запись:

- Дебет 76 Кредит 90, 91 — отражен доход от аренды

- Дебет 90, 91 Кредит 68 — начислен НДС

- Дебет 50, 51 Кредит 76 — поступили денежные средства за аренду

Если арендодатель и арендатор договорились о внесении арендной платы авансом, то есть до начала очередного периода пользования арендованным имуществом (месяца, квартала и т.д.), то проводки будут следующими:

Дебет 50, 51 Кредит 76 — поступили авансовые арендные платежи

- Дебет 76 Кредит 68 — НДС с аванса

- Дебет 76 Кредит 90, 91 — арендные платежи отражены в составе доходов организации

- Дебет 90,91 Кредит 68 — начислен НДС

- Дебет 68 Кредит 76 — НДС принят к вычету

Если по условиям договора ремонт и страхование основных средств лежит на арендодателе, то расходы на них следует учитывать в составе прочих расходов.

Лизинг основных средств

Бухгалтерский учет у лизингодателя

У лизингодателя имущество, предназначенное для передачи в лизинг, числится на счете 03 «Доходные вложения в материальные ценности» (п. 4, абз. 3 п. 5 ПБУ 6/01, п. 3 Указаний об отражении в бухгалтерском учете операций по договору лизинга (применяются в части, не противоречащей принятым позднее нормативным актам, регулирующим бухгалтерский учет), Инструкция по применению Плана счетов).

Проводки по приобретению предмета лизинга:

- Дебет 08 Кредит 60 — отражаются затраты, связанные с приобретением имущества, предназначенного для сдачи в лизинг

- Дебет 19 Кредит 60 — отражен НДС

- Дебет 03 Кредит 08 — имущество, предназначенное для сдачи в лизинг, принято к учету в качестве доходных вложений в материальные ценности

Если предмет лизинга числится на балансе лизингодателя, передача имущества лизингополучателю отражается лишь записями в аналитическом учете по счету 03 (абз. 3 п. 3 Указаний об отражении в бухгалтерском учете операций по договору лизинга).

Проводка при передаче объекта ОС в лизинг будет следующей: Дебет 03.2 Кредит 03.1 — имущество передано в лизинг.

С месяца, следующего за месяцем передачи предмета лизинга лизингополучателю, начисляется амортизация (п. 17 ПБУ 6/01) и делается проводка Дебет 20 Кредит 02.

Начисление амортизации по объектам основных средств, являющимся предметом договора финансовой аренды, производится лизингодателем или лизингополучателем в зависимости от условий договора финансовой аренды.

Доходы по договору лизинга в виде лизинговых платежей для лизингодателя являются доходами по обычным видам деятельности (данные доходы следует признавать ежемесячно).

Проводки при получении платежей по лизингу:

- Дебет 62 Кредит 90.1

- Дебет 90 субсчет «НДС» Кредит 68 субсчет «НДС» — НДС с лизингового платежа

Бухгалтерский учет у лизингополучателя

Стоимость лизингового имущества, поступившего лизингополучателю, учитывается на забалансовом счете 001 «Арендованные основные средства» (П. 8 Указаний об отражении в отражении в бухгалтерском учете операций по договору лизинга).

Проводка при поступлении основного средства будет следующей: Дебет 001 — имущество, поступившее в лизинг, отражено на забалансовом учете.

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то стоимость лизингового имущества, поступившего лизингополучателю, отражается по дебету счета 08 «Капитальные вложения» в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

Проводка: Дебет 08 Кредит 76 — отражается принятие предмета лизинга, полученного от лизингодателя.

Затраты, связанные с получением лизингового имущества, и стоимость поступившего лизингового имущества списываются с кредита счета 08 «Капитальные вложения» в корреспонденции со счетом 01 «Основные средств».

Проводка будет следующей: Дебет 01 Кредит 08 — предмет лизинга переведен в состав основных средств.

Амортизация начисляется ежемесячно, начиная с месяца, следующего за месяцем принятия предмета лизинга в составе ОС.

Проводка:

Дебет 20 Кредит 02 — начислена амортизация.

Переоценка

В бухгалтерском учете способ учета основных средств по переоцененной стоимости (переоценка) – это изменение их балансовой стоимости из-за изменения рыночной стоимости ОС. Переоценивать можно любые основные средства, в том числе землю и ОС, учитываемые на счете 03 «Доходные вложения в материальные ценности».

Обратите внимание, что переоценка объектов основных средств организации является правом организации, а не ее обязанностью. Решение о переоценке должно следует закрепить в учетной политике. Если руководство решило не проводить переоценку, то запишите в учетной политике, что переоценка ОС не проводится.

Если же организация решила проводить переоценку, то в учетной политике следует указать, какие группы ОС будут переоцениваться (выбираются однородные группы объектов). Например, все здания и сооружения.

Чтобы провести переоценку, необходимо: (п. п. 14, 15 ПБУ 6/01):

1. Определить текущую (восстановительную) стоимость ОС (текущая (восстановительная) стоимость- это сумма, которую организация потратила бы сегодня на покупку точно такого же ОС).

2. Отразить результаты переоценки в бухучете.

При определении текущей (восстановительной) стоимости могут быть использованы:

- данные на аналогичную продукцию, полученные от организаций-изготовителей;

- сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций и организаций;

- сведения об уровне цен, опубликованные в средствах массовой информации и специальной литературе;

- оценка бюро технической инвентаризации;

- экспертные заключения о текущей (восстановительной) стоимости объектов основных средств.

При принятии решения о переоценке основных средств следует учитывать, что в последующем они переоцениваются регулярно, чтобы стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости (Ч.2 п.15 ПБУ 6/01). Переоценка может проводиться не чаще одного раза в год (п. 15 ПБУ 6/01, п. п. 44, 45 Методических указаний по учету ОС).

Пример (п. 44 Методических указаний по учету ОС)

Стоимость объектов основных средств, входящих в однородную группу объектов, на конец предыдущего отчетного года — 1000 тыс. рублей. Текущая (восстановительная) стоимость объектов этой однородной группы на конец отчетного года 1100 тыс. рублей. Надо ли отразить результаты проведенной переоценки на счетах бухгалтерского учета и в бухгалтерской отчетности?

Решение

Результаты проведенной переоценки необходимо отразить на счетах бухгалтерского учета и в бухгалтерской отчетности, так как возникающая разница является существенной (1100 — 1000): 1000 (более 5%).

Этапы проведения переоценки

- Подготовка к переоценке (проверка наличия объектов ОС, подлежащих переоценке).

- Оформление приказа о переоценке (решение о проведение переоценки — на 31 декабря).

- Оформление расчета переоценки.

- Отражение результатов переоценки в бухгалтерском учете

и отчетности (на 31 декабря).

Расчет переоценки может быть произведен в бухгалтерской справке. Если объектов много, то лучше оформить ведомость в произвольной форме, где указать наименование объекта основного средства. В инвентарной карточке (форма ОС-6) следует отразить результат переоценки (в разделе 3). Информация из карточек ОС-6 нужна будет при выбытии.

Отражение результатов переоценки в бухучете

В результате проведенной переоценки стоимость объекта ОС может быть, как увеличена, если была произведена дооценка, так и уменьшена, если была проведена уценка.

Если переоценка проводится впервые:

- Сумму дооценки следует отнести на счет 83 «Добавочный капитал» (отражается по кредиту обособленно).

- Сумму уценки следует отнести на счет 91 (по дебету).

В этом случае бухгалтер в учете сделает следующие записи:

При дооценке:

- Дебет 01 Кредит 83 — отражается дооценка

- Дебет 83 Кредит 02 — отражается амортизация по ОС (увеличение)

При уценке:

- Дебет 91 Кредит 01 — отражается уценка

- Дебет 02 Кредит 91.1 — отражается амортизация по ОС (уменьшение)

Последующая переоценка — дооценка

- Сумма новой дооценки относится на счет 83 в случае, когда объект ОС ранее уже дооценивался.

- Сумма дооценки в пределах сумм уценки объекта, проведенной в предыдущие периоды и отнесенная ранее на счет 91, относится на счет 91 в случае, когда объект ОС ранее уценивался (Дебет 01 Кредит 91.1 и Дебет 91 Кредит 02).

- Если сумма дооценки будет превышать сумму предыдущей уценки, которая отнесена на счет 91, то сумму превышения следует отразить на счете 83 (Дебет 01 Кредит 83

и Дебет 83 Кредит 02)

Последующая переоценка — уценка

- Сумма новой уценки относится на счет 91 в случае, когда объект ОС ранее уже уценивался.

- Сумма уценки в пределах суммы дооценки объекта, проведенной в предыдущие периоды, относится в уменьшение добавочного капитала (счет 83) в случае, когда объект ОС ранее дооценивался (Дебет 83 Кредит 01 и Дебет 02 Кредит 83).

- Если сумма уценки превысит сумму дооценки, отнесенной на счет 83, то сумма превышения должна быть отражена на счете 91 (Дебет 91 Кредит 01 и Дебет 02 Кредит 91).

Пример

В ООО «Вектор» на 31 декабря проводится переоценка производственного оборудования, которая ранее уже проводилась. Ранее переоценка оборудования уже проводилась, в результате чего на счет 83 отнесена сумма дооценки в размере 100 000 рублей.

Восстановительная стоимость до переоценки составила 500 000 рублей, амортизация — 125 000 рублей.

На 31 декабря рыночная стоимость оборудования составила 375 000 рублей.

Какие проводки следует сделать в бухгалтерском учете?

Решение

- Определяем коэффициент пересчета.

375 000 / 500 000 = 0,75. - Пересчитываем амортизацию.

125 000 * 0,75 = 93 750 руб.

Разница между накопленной амортизацией и пересчитанной:

125 000 — 93 750 = 31 250 руб. - Определяем сумму уценки оборудования.

(500 000 -375 000) – (125 000 — 93 750) = 93 750 руб. - Проводки:

Дебет 02 Кредит 01 — 31 250 руб. – отражается корректировка амортизации

Дебет 83 Кредит 01 — 93 750 руб. – отражается сумма уценки

Согласно п.15 ПБУ 6/01, при выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации на нераспределенную прибыль организации (на счет 84).

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Ремонт, реконструкция, модернизация основных средств

Устранение неисправностей объекта основных средств, замена деталей можно считать ремонтом основных средств. Под модернизацией, реконструкцией понимается улучшение первоначально принятых нормативных показателей функционирования объекта основных средств, например, увеличение срока полезного использования, мощности и т.п.

Расходы на проведение ремонта объекта основного средства следует включать в состав расходов по обычным видам деятельности в том периоде, когда производился ремонт, а расходы на реконструкцию, модернизацию — в состав капитальных вложений с последующим отнесением на увеличение балансовой стоимости объекта.

Согласно п. 27 ПБУ 6/01, затраты на реконструкцию, модернизацию увеличивают первоначальную стоимость основных средств.

Порядок начисления амортизации после завершения реконструкции, модернизации прописан в п. 60 Методических указаний по учету основных средств.

После завершение ремонта, реконструкции, модернизации составляется Акта о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (форма № ОС-3).

Пример пересмотра срока полезного использования объекта ОС в результате дооборудования

Станок производственный Н-135 стоимостью 504 000 руб. и сроком полезного использования 6 лет (72 мес.) дооборудовали после 4 лет (48 мес.) эксплуатации. Стоимость дооборудования составила 67 200 руб. В результате дооборудования был пересмотрен срок полезного использования. Его увеличили на 18 месяцев.

Рассчитаем остаточную стоимость станка и определим месячную сумму амортизационных отчислений.

Решение

- Определяем остаточную стоимость станка

504 000 руб. – (504 000 руб. / 72 мес. х 48 мес.) + 67 200 руб. = 235 200 руб.

- Определяем месячную сумму амортизационных отчислений

Новая норма: 72 мес. – 48 мес. + 18 мес. = 42 мес.

Месячная сумма амортизационных отчислений: 5 600 руб. (235 200 руб. / 42 мес.).

Чтобы повысить квалификацию, регистрируйтесь на программу «Бухгалтерский учет при ОСНО. Подготовка на соответствие профстандарту «Бухгалтер» (код А)» для бухгалтеров предприятий на ОСНО и соответствует 5-му уровню профстандарта «Бухгалтер».

В этой статье расскажем в краткой форме:

- какие активы относятся к основным средствам;

- из каких затрат формируется первоначальная стоимость основных средств;

- как начисляется амортизация;

- в чем разница между улучшением (модернизацией) и восстановлением (ремонтом) ОС и как учитываются затраты на это;

- об особенностях учета ОС при консервации, обесценении, переоценке;

- и многое другое.

Содержание

- Порядок учета ОС

- Настройки

- Принятие к учету ОС

- Приобретение ОС за плату

- Оборудование, требующее монтажа

- Инвестиционный актив

- Оценка ОС по справедливой стоимости

- Приобретение ОС с отсрочкой платежа

- Принятие к учету ОС

- Амортизация

- Модернизация и ремонт

- Выбытие ОС

- Особенности учета ОС

- Консервация ОС

- Обесценение ОС

- Последующая оценка БУ

- Инвестиционная недвижимость

- Неотделимые улучшения в арендуемое имущество

- Дополнительные разделы самоучителя

Порядок учета ОС

Все организации, независимо от системы налогообложения, должны применять:

- ФСБУ 26/2020 «Капитальные вложения» — регулирует порядок формирования первоначальной стоимости ОС до принятия к учету;

- ФСБУ 6/2020 «Основные средства» — определяет порядок учета ОС после.

Узнайте кратко о ФСБУ, регулирующих бухгалтерский учет ОС:

- нормативка: ФСБУ 6, 26

- кто обязан применять ФСБУ 6

В БУ объектом ОС считается актив при одновременном выполнении условий (п. 4 ФСБУ 6/2020):

- имеет материально-вещественную форму;

- используется для обычной деятельности: производство, продажа, работы, услуги, для охраны окружающей среды, сдачи в аренду, для управленческих нужд, в деятельности НКО;

- для использования в течение периода > 12 месяцев;

- способен приносить экономические выгоды в будущем.

Подробнее про признаки ОС в статье Признаки ОС.

В учетной политике по БУ можно установить стоимостной лимит. Тогда к ОС стоимостью ниже лимита ФСБУ 6 может не применяться. Советуем устанавливать лимит не более 100 тыс. руб. за единицу — особенность автоматизации 1С.

В НУ стоимостной лимит не устанавливается. Амортизируемым признается имущество, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

Узнайте подробнее про установление стоимостного лимита для разных групп ОС в статье Стоимостной лимит.

В программе малоценные ОС (МОС) учитываются на счете 10.21 «Приобретение малоценного оборудования и запасов», их стоимость сразу списывается в БУ на расходы в момент приобретения (п. 5 ФСБУ 6/2020):

- Дт 90.02, 90.07 (44), 90.08 (26), 91.02 Кт 10.21.

В НУ объекты стоимостью до 100 тыс. руб. не признаются амортизируемым имуществом и также списываются на расходы, но позже — в момент ввода в эксплуатацию.

Изучите порядок учета малоценных основных средств с помощью наших материалов:

- Учет МОС

- Сборка МОС

- Контроль за СПИ

- Списание с забаланса

- Отчеты по несущественным активам

Единицей учета ОС признается инвентарный объект (п. 10 ФСБУ 6/2020), который бухгалтер определяет на основе профессионального суждения.

Для упрощения учета однородных ОС можно вести их групповой учет (п. 11 ФСБУ 6/2020, Рекомендация Р-125/2021-КпР «Групповая единица учета основных средств»).

Единицу учета ОС необходимо утвердить в учетной политике. Узнайте больше про учет ОС в разрезе инвентарных объектов и в виде групповых объектов в статьях:

- Инвентарный объект

- Групповой объект

Организации, которые вправе применять упрощенные способы бухгалтерского учета, включая упрощенную бухгалтерскую отчетность, могут не применять некоторые положения ФСБУ 6, если закрепят это в учетной политике по БУ.

О возможных вариантах учета ОС, в т. ч. упрощенных, можно узнать в статье Учетная политика ОС.

Какие нормы можно не применять, узнайте из материала Упрощенные способы учета ОС. Вам поможет Пример учетной политики с упрощенными способами учета ОС по ОСН и УСН.

Информацию об основных средствах и капвложениях нужно раскрывать в бухгалтерской отчетности.

Какую информацию, по каким строкам и формам отчетности раскрывать, изучите в статье ОС в бухотчетности.

Настройки

Для работы с основными средствами в программе 1С 8.3 нужно включить соответствующий функционал. Сделать это можно в любой момент в процессе работы. А вот отключить, если операции с ОС есть в базе, уже нельзя.

Подробнее изучите Функциональность

Все объекты основных средств в программе 1С Бухгалтерия располагаются в одноименном справочнике.

Где находится справочник и как с ним работать — в статье Справочник «Основные средства»

Чтобы правильно учитывать объекты основных средств, определите их ОКОФ. В программе 1С для этого есть специальный справочник.

Инструкция по загрузке справочника — Классификатор ОКОФ

Для корректного учета затрат в виде начисленной амортизации задайте нужный способ отражения расходов в справочнике Способы отражения расходов. Счета учета затрат и аналитику для отражения амортизации можно указать в справочнике заранее или непосредственно из документа ввода в эксплуатацию ОС.

Как заполнить справочник и где он используется расскажет статья Справочник Способы отражения расходов

Принятие к учету ОС

Приобретение ОС за плату

Затраты на приобретение ОС и на подготовку к рабочему состоянию накапливаются по Дт 08 «Вложения во внеоборотные активы» (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н). В фактические затраты на капитальные вложения в БУ включаются (п. 10, 11, 12 ФСБУ 26/2020):

- суммы, уплачиваемые поставщикам:

Дт 08 Кт 60 за минусом:- возмещаемых налогов — НДС и акцизы:

Дт 19 Кт 60; - скидок:

Дт 08 Кт 60 сторно; - дисконтирования в связи с отсрочкой платежа более 12 мес.:

Дт 76.08 Кт 08.

- возмещаемых налогов — НДС и акцизы:

НДС, предъявленный поставщиком, не включается в капитальные вложения вне зависимости от того, будет он приниматься к вычету или нет. Но если ОС используется в деятельности, не облагаемой НДС (освобождаемой от НДС), то НДС включается в капвложения (п. 2 ст. 170 НК РФ).

Организации, применяющие УСН, не признаются плательщиками НДС (п. 2 ст. 346.11 НК РФ). При формировании фактических затрат на капитальные вложения суммы НДС учитываются в их стоимости (пп. 3 п. 2 ст. 170 НК РФ).

Также в затратах на капвложения в ОС учитываются:

- затраты на приведение объекта в состояние и местоположение, в которых он пригоден для использования:

- затраты на доставку, монтаж, установку:

Дт 08 Кт 60 - затраты на заработную плату, амортизацию, списание активов и прочие затраты на поддержание работоспособности активов используемых в создании ОС и иные затраты:

Дт 08 Кт 70, 69, 02, 10, 71, 76

- затраты на доставку, монтаж, установку:

- оценочное обязательство по демонтажу и утилизации:

Дт 08 Кт 96

Независимо от способа поступления ОС в первоначальную стоимость объекта ОС включаются иные затраты, связанные с его поступлением (п. 5 ФСБУ 26/2020).

Как сформировать первоначальную стоимость ОС при строительстве своими силами — в статье Создание ОС хоз.способом (СМР)

Затраты, которые не включаются в капвложения указаны в п. 16 ФСБУ 26/2020. Они признаются расходами периода, в котором понесены:

- Дт 90.02, 90.07 (44), 90.08 (26), 91.02 Кт 60, 10, 76, …

Подробнее о составе капвложений можно узнать в статье Первоначальная стоимость ОС.

О документальном оформлении операций и счетах учета ОС читайте в статьях:

- Первичные документы;

- Счета учета.

В НУ первоначальная стоимость ОС определяется исходя из всех фактических затрат на его приобретение, а также сооружение, изготовление, доставку и доведение ОС до рабочего состояния (п. 1 ст. 257 НК РФ).

В первоначальную стоимость ОС не включаются НДС и акцизы (п. 1 ст. 257 НК РФ). НДС включается в стоимость ОС, если оно приобретено для операций, не облагаемых этим налогом (п. 2 ст. 170 НК РФ).

В НУ единовременно при вводе в эксплуатацию объекта ОС можно учесть в затратах сумму амортизационной премии (п. 9 ст. 258 НК РФ).

Пример по учету амортизационной премии — Принятие к учету ОС с амортизационной премией

Оборудование, требующее монтажа

Оборудование, требующее монтажа (установки), учитывается на счете 07 «Оборудование к установке». Как правило, это оборудование, требующее крепления к несущим конструкциям зданий, например, к стене, полу:

- Дт 07 Кт 60.

Составляющие компоненты такого оборудования, в т. ч. запасные части, также учитываются на счете 07:

- Дт 07 Кт 10.

При переводе оборудования в монтаж оно списывается с кредита счета 07 в дебет счета 08 «Вложения во внеоборотные активы» (Инструкция по применению Плана счетов, утв. Приказом Минфина от 31.10.2000 N 94н):

- Дт 08 Кт 07.

Инструкция по монтажу ОС — Монтаж оборудования

Инвестиционный актив

Проценты по кредитам и займам учитываются в первоначальной стоимости ОС, только если он является инвестиционным активом (п. 7 ПБУ 15/2008):

- Дт 08 Кт 66, 67.

Для отнесения объекта к инвестиционному активу необходимо в учетной политике прописать критерии для его признания.

В налоговом учете проценты по кредитам и займам в стоимость ОС не включаются, а учитываются как внереализационные расходы (пп. 2 п. 1 ст. 265 НК РФ, п. 1 ст. 269 НК РФ, п. 1.1, п. 1.2 ст. 269 НК РФ).

Подробнее про приобретение ОС за кредитные средства без признания ОС в качестве инвестиционного актива — в статье Приобретение ОС на кредитные средства

Оценка ОС по справедливой стоимости

Первоначальная стоимость ОС в БУ определяется исходя из справедливой стоимости имущества в порядке, предусмотренном в МСФО 13 «Оценка справедливой стоимости», в случаях (п. 13 ФСБУ 26/2020):

- оплаты неденежными средствами за ОС;

- поступления ОС в качестве вклада в уставный капитал;

- безвозмездного поступления ОС.

В НУ понятие «справедливая стоимость» отсутствует. Стоимость ОС в НУ определяется:

- при оплате неденежными средствами — по рыночной стоимости передаваемого имущества (п. 1 ст. 257 НК РФ);

- при поступлении ОС в качестве вклада в уставный капитал — как остаточная стоимость объекта ОС передающей стороны (пп. 2 п. 1 ст. 277 НК РФ);

- при безвозмездном поступлении ОС — по рыночной стоимости полученного ОС, но не ниже остаточной стоимости передающей стороны (п. 1 ст. 257 НК РФ, п. 8 ст. 250 НК РФ);

Подробнее — Взнос ОС в уставный капитал

Приобретение ОС с отсрочкой платежа

При покупке ОС с отсрочкой платежа более 12 мес. фактическую сумму капвложений составляет сумма, которая была бы уплачена поставщику при отсутствии отсрочки. Разница между договорной стоимостью и стоимостью при отсутствии отсрочки учитывается отдельно — как проценты по займу в составе прочих расходов (п. 6, 7, 8 ПБУ 15/2008, п. 12 ФСБУ 6, п. 12 ФСБУ 26).

- Дт 76 Кт 08 — исключение процентов по рассрочке из стоимости ОС;

- Дт 91.02 Кт 76 — начисление процентов в расходах.

Изучите на примере — Отсрочка платежа при приобретении.

Принятие к учету ОС

Капитальные вложения признаются основными средствами после приведения их в состояние и местоположение, в которых они пригодны к использованию в запланированных целях (п. 18 ФСБУ 26/2020):

- Дт 01 (03) Кт 08

Можно в качестве ОС признать часть капвложений, если она начинает эксплуатироваться до их завершения в целом.

Объект ОС оценивается по первоначальной стоимости — общая сумма капвложений, осуществленных до признания ОС в БУ (п. 12 ФСБУ 6/2020).

В программе 1С Бухгалтерия 8.3 есть два способа оформления приобретения ОС — упрощенный и стандартный. Выбор зависит от условий приобретения ОС (наличие доп. расходов, момент ввода в эксплуатацию, разницы в параметрах учета ОС в БУ и НУ и др.).

Узнайте преимущества и ограничения каждого из них — Варианты принятия к учету ОС

А также научитесь на практических примерах в 1С принимать к учету ОС:

- Приобретение ОС

- Приобретение ОС по договору у.е.

- Приобретение авто

- Приобретение земли

- Приобретение недвижимости

Амортизация

Стоимость ОС погашается через амортизацию (п. 27 ФСБУ 6/2020):

- Дт 20, 25, 26, 44, 91.02 Кт 02.

В БУ возможны три способа начисления амортизации (п. 34, 35, 36, 37 ФСБУ 6/2020):

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (работ).

Выберите один из способов для учета всех ОС или разные для каждой группы ОС, утвердите в учетной политике.

Наиболее популярный способ начисления амортизации в БУ — линейный. Расчет ведется исходя из установленных элементов амортизации (п. 35, 37 ФСБУ 6/2020):

- способа начисления;

- срока полезного использования (СПИ);

- ликвидационной стоимости.

Расчет амортизации при линейном способе:

Узнайте подробнее об элементах амортизации и порядке их определения из статей:

- Элементы амортизации

- СПИ

- Ликвидационная стоимость.

Рассчитать амортизацию на примере в 1С поможет публикация:

- Начисление амортизации.

Элементы амортизации подлежат периодическому пересмотру (п. 37 ФСБУ 6/2020). Когда именно — изучите в материале Пересмотр элементов амортизации.

Как пересмотреть срок полезного использования, если стоимость ОС равна нулю расскажет статья Пересмотр СПИ самортизированного ОС

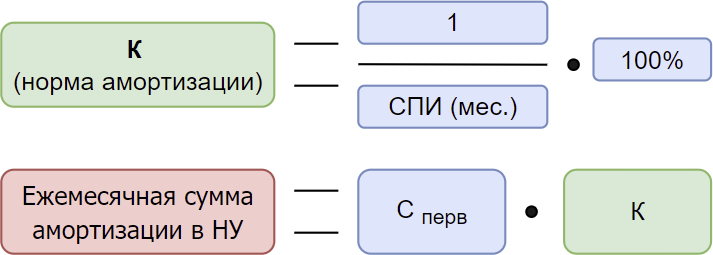

Расчет амортизации в НУ делается по другой формуле (ст. 259.1, 259.2 НК РФ):

СПИ в БУ определяется в зависимости от предполагаемого срока использования ОС или износа (п. 9 ФСБУ 6/2020). В НУ интервал возможного СПИ установлен законодательно и соответствует амортизационной группе или техническим условиям (п. 1, 6 ст. 258 НК РФ).

Поэтому СПИ в БУ и НУ могут не совпадать.

В БУ необходимо выбрать (п. 33 ФСБУ 6/2020):

- начало начисления амортизации:

- с даты признания ОС в БУ;

- с 1-го числа месяца, следующего за месяцем признания ОС в БУ;

- прекращение начисления амортизации:

- с момента списания ОС с БУ;

- с 1-го числа месяца, следующего за месяцем списания ОС в БУ.

В НУ амортизация всегда начисляется со следующего месяца после приемки ОС (п. 4 ст. 259 НК РФ).

Программа 1С поддерживает оба варианта начала начисления амортизации. Ознакомиться с примером, где амортизация в БУ начисляется с даты признания ОС, а в НУ со следующего месяца, можно в статье Амортизация с даты приемки ОС.

Модернизация и ремонт

Улучшение объекта ОС — улучшение, продление первоначально принятых нормативных показателей ОС:

- модернизация;

- реконструкция;

- дооборудование;

- достройка и т. п. (пп. ж п. 5 ФСБУ 26/2020, Информационное сообщение Минфина от 03.11.2020 N ИС-учет-28).

В результате улучшения может увеличиваться СПИ ОС, а также производительность, мощность и др.

Затраты на такое улучшение признаются капвложениями и увеличивают стоимость ОС в БУ и НУ (п. 9 ФСБУ 26/2020, п. 24 ФСБУ 6/2020, п. 2 ст. 257 НК РФ):

- Дт 08 Кт 10, 23, 60, 70, 69 — кап.вложения на улучшение ОС;

- Дт 01 Кт 08 — увеличение первоначальной стоимости ОС.

Узнайте разницу между улучшением и восстановлением ОС, когда затраты капитализируются, а когда нет, из статьи:

- Улучшение и восстановление

Изучите на примерах в 1С:

- Модернизация ОС

- Дооборудование ОС

Восстановление ОС — это устранение неисправностей, поддержание работоспособности в виде замены изношенных неисправных деталей:

- замена частей;

- ремонт;

- технические осмотры;

- техническое обслуживание (пп. ж п. 5 ФСБУ 26/2020, Информационное сообщение Минфина от 03.11.2020 N ИС-учет-28).

Затраты на ремонт ОС (техобслуживание) могут отражаться в БУ по-разному:

- осуществляемые чаще 12 месяцев — не включаются в капвложения, а учитываются как текущие расходы (пп. «б» п. 16 ФСБУ 26/2020):

Дт 20, 23, 25, 26, 44, 91.02 Кт 10, 60, 69, 70, 76; - существенные по величине и регулярные, периодичностью более 12 месяцев или более обычного операционного цикла, превышающего 12 месяцев, — как капитальные вложения (п. 6, 7, 10 ФСБУ 6/2020, п. 5 ФСБУ 26/2020):

Дт 08 Кт 10, 23, 60, 69, 70.

В НУ затраты на ремонт и техобслуживание основных средств, вне зависимости от периодичности их проведения и стоимости, включаются единовременно в расходы, связанные с производством и реализацией (пп. 2 п. 1 ст. 253 НК РФ, п. 1 ст. 260 НК РФ, 324 НК РФ).

Оба варианта затрат на ремонт и ТО разобраны на примерах в 1С в статье Капитализируемый ремонт и ТО

Выбытие ОС

Объект ОС, который выбывает или не способен приносить экономические выгоды, списывается с БУ (п. 40 ФСБУ 6).

Подобности операций по списанию ОС в статьях:

- Схема выбытия ОС

- Списание ОС

Если предпринимаются действия по продаже объекта ОС, и он перестает использоваться, то в БУ его нужно переквалифицировать в долгосрочный актив к продаже (п. 10.1 ПБУ 16/02, Рекомендация Р-84/2017-КпР «Переклассификация основных средств в активы для продажи»):

- Дт 41 Кт 01.

В НУ не предусмотрена переквалификация активов, такой актив продолжает учитываться как амортизируемое имущество. Но продолжать учитывать амортизацию в составе расходов, уменьшающих налог на прибыль, рискованно.

Условия для переквалификации актива и порядок действий изучите в материале Перевод ОС в ДАП.

Если актив продолжает работать в качестве ОС, а затем продается, не переводите его в ДАП. Операцию отразите обычной реализацией ОС:

- Дт 62.01 Кт 91.01 — выручка от реализации ОС;

- Дт 02.01 Кт 01.09 — списание накопленной амортизации ОС;

- Дт 01.09 Кт 01.01 — списание первоначальной (восстановительной) стоимости ОС;

- Дт 91.02 Кт 01.09 — списание остаточной стоимости ОС;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации ОС.

Если ОС реализовано с убытком в НУ, его нельзя учесть единовременно. Убыток включается в состав косвенных (прочих) расходов равными долями в течение оставшегося СПИ (п. 3 ст. 268 НК РФ).

Убыток по БУ полностью учитывается в момент реализации (п. 31 ПБУ 6/01).

Подробно продажа ОС на примерах в 1С 8.3 разобрана в статьях:

- Реализация ОС

- Реализация ОС с убытком

- Реализация авто

Особенности учета ОС

Консервация ОС

В случае приостановки использования ОС, в т. ч. в связи с его консервацией:

- амортизация в БУ не приостанавливается, но такие ОС учитывают обособленно (п. 30, пп. «и» п. 45 ФСБУ 6/2020).

- в НУ законсервированное ОС исключают из амортизируемого имущества, если консервация длится более 3 месяцев (п. 3 ст. 256 НК РФ).

Все особенности операций по консервации — в статье Консервация и расконсервация.

Обесценение ОС

На конец каждого отчетного периода организация проверяет ОС на наличие признаков обесценения (п. 38 ФСБУ 6/2020, п. 9, 12-14 МСФО 36). Если признаки найдены, объект отражается в бухгалтерской отчетности по возмещаемой стоимости, разница признается в виде убытка от обесценения (п. 9 МСФО 36):

- Дт 91.02 Кт 02.04.

В НУ понятия обесценения нет, проверка не делается.

Оценить возмещаемую сумму актива, а также отразить убыток от обесценения, поможет пошаговая инструкция Обесценение.

Последующая оценка БУ

Способ последующей оценки ОС в БУ закрепите в учетной политике (п. 13 ФСБУ 6/2020):

- по первоначальной стоимости,

- по переоцененной стоимости.

В НУ учет ОС ведется только по первоначальной (восстановительной) стоимости.

Если в вашей учетной политике выбран способ учета ОС по переоцененной стоимости, узнайте из статьи Переоценка, как такие операции учитывать в 1С.

Инвестиционная недвижимость

Активы в виде недвижимости, предназначенной для сдачи в операционную аренду или получения дохода от прироста ее стоимости, называются инвестиционной недвижимостью (п. 11 ФСБУ 6/2020). Как правило, они учитываются на счете 03 «Доходные вложения в материальные ценности».

Разобраться со сложностями определения и учета таких ОС поможет статья Инвестиционная недвижимость.

Неотделимые улучшения в арендуемое имущество

Если организация провела неотделимые улучшения арендованного объекта, затраты на них можно учесть одним из вариантов, прописав его в учетной политике по БУ (п. 7.1 ПБУ 1/2008):

- в составе права пользования арендой (ППА) по объекту аренды (пп. «в» п. 13 ФСБУ 25/2018);

- признать отдельным объектом ОС (п. 18 ФСБУ 26/2020).

В НУ некомпенсируемые неотделимые улучшения (с согласия арендодателя) могут включаться в состав амортизируемого имущества, если соответствуют установленным для этого критериям в обычном порядке (п. 1 ст. 256 НК РФ).

Как отличить отделимые улучшения от неотделимых и на каких условиях расходы на них можно списать в НУ, изучите подробнее Неотделимые улучшения при аренде.

Дополнительные разделы самоучителя

Обратите внимание на дополнительные разделы Самоучителя по ОС:

- в разделе ОТЧЕТЫ И ДОКУМЕНТЫ рассмотрены все основные документы по учету ОС в программе 1С Бухгалтерия и порядок работы с ними. Также в разделе можно узнать об отчетах ОС, которые обязательно пригодятся вам в работе;

- раздел ТОП ВОПРОСОВ содержит самые частые вопросы по учету основных средств и ответы на них;

- в разделе ДОП.МАТЕРИАЛЫ содержатся дополнительные лайфхаки, ошибки, допускаемые по учету ОС;

- в разделе НОВОСТИ узнайте о новостях изменений законодательства по ОС;

- в разделе СЕМИНАРЫ располагаются актуальные семинары по нюансам учета ОС.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно