Какими бывают виды заработной платы?

В трудовых правоотношениях можно выделить несколько десятков разновидностей заработной платы. На частном предприятии зарплата может быть представлена (п. 2 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства России от 24.12.2007 № 922):

- выплатами по тарифу или окладу — за отработанное время;

- выплатами по сдельным расценкам;

- процентами от продаж (комиссионным вознаграждением);

- неденежными доходами;

- авторскими гонорарами;

- надбавками, доплатами, премиями, вознаграждениями за результаты труда;

- выплатами за особые условия труда и т. д.

В 2022-2023 годах начисление заработной платы в указанных разновидностях может осуществляться с применением самого широкого спектра методов. При этом указанные виды заработной платы могут любым способом сочетаться между собой — в соответствии с системой оплаты труда, действующей на предприятии.

Если говорить о традиционных схемах начисления заработной платы, то к таковым можно отнести (письмо Госплана СССР, Минфина СССР, Госкомцен СССР № 10-86/1080, ЦСУ СССР от 10.06.1975 № АБ-162/16-127):

- повременную схему, в основе которой лежит начисление выплат по окладу исходя из отработанного времени;

- сдельную схему, в основе которой — начисление зарплаты за измеряемые объективно или оцениваемые по установленным критериям результаты работы.

Изучим подробнее, как начисляется зарплата в рамках 2 самых распространенных схем расчетов — повременной и сдельной.

Как рассчитать зарплату при других системах оплаты труда, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к Готовому решению.

Как начисляется зарплата при повременной оплате труда?

Повременная (повременно-премиальная) оплата труда чаще всего встречается в 2 следующих разновидностях:

- Когда зарплата считается исходя из месячного оклада работника (дополненного в установленном порядке премиями за результаты труда).

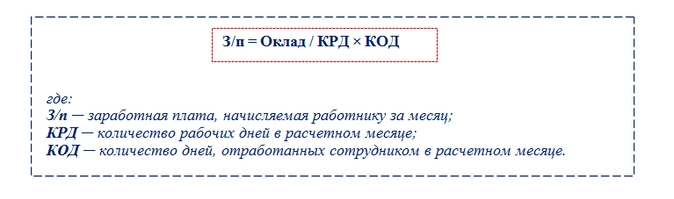

В этом случае для начисления заработной платы применяется формула:

ЗАРПЛАТА = (ОП / РД) × ОД,

где:

ЗАРПЛАТА — зарплата за расчетный период;

ОП — должностной оклад сотрудника, дополненный премиями при их наличии;

РД — количество рабочих дней в месяце, в который входит расчетный период;

ОД — отработанные дни в расчетном периоде.

Внимание! Выплата зарплаты должна осуществляться не реже 2 раз в месяц (ст. 136 ТК РФ), поэтому расчетный период не может превышать половины месяца (письмо Минтрудсоцзащиты России от 21.09.2016 № 14-1/В-911). При этом начисление зарплаты отображается в бухрегистрах последним днем месяца.

- Когда зарплата считается исходя из тарифной ставки в расчете на 1 час или 1 день.

В этом случае для начисления заработной платы применяются формулы:

- при почасовой оплате труда:

ЗАРПЛАТА = ЧТС × ОЧ,

где:

ЧТС — часовая тарифная ставка по трудовому договору,

ОЧ — количество отработанных часов за отчетный период;

- при ежедневной оплате труда:

ЗАРПЛАТА = ДТС × ОД,

где ДТС — дневной тариф по трудовому договору.

При этом в обоих случаях работник получает оплату выходных и праздничных дней:

- при выполнении работы в выходные и праздничные дни — по двойной тарифной ставке (ст. 153 ТК РФ);

- при отдыхе в такие дни — в соответствии с локальным нормативом (ст. 112 ТК РФ).

В рассматриваемом сценарии расчет зарплаты осуществляется с учетом того, что работодатель обязан установить месячные нормы (ст. 160, 162 ТК РФ):

- по времени работы;

- по выработке.

Основой для таких норм могут быть, к примеру, типовые показатели по отрасли, в которой ведет деятельность фирма-работодатель.

При выполнении норм, установленных работодателем, сотрудник в любом случае получает зарплату не меньше минимального размера оплаты труда, установленного в субъекте РФ (ст. 133 ТК РФ).

Можно ли не начислять зарплату директору фирмы? Ответ узнайте в КонсультантПлюс, получив пробный бесплатный доступ к системе.

Теперь — о том, как начисляется заработная плата при сдельной схеме.

Расчет зарплаты при сдельной системе оплаты труда: нюансы

При сдельной зарплате, как и при втором варианте повременной оплаты труда, рассмотренном нами выше, работодатель также устанавливает месячные нормы рабочего времени и выработки. Превышение соответствующих норм может увеличивать сдельную зарплату:

- Пропорционально выработке.

Пример

Электротехник Иванов работает на заводе по сборке телевизоров. Он получает зарплату по сдельной схеме, в рамках которой работодатель установил норму по сборке 2 телевизоров в течение 8 рабочих часов. При ее выполнении Иванов получает 2 000 рублей (тариф: 1 000 рублей за 1 собранный телевизор).

За каждый следующий собранный телевизор Иванов получает по 1 000 рублей вне зависимости от объемов выработки.

- С применением прогрессивной шкалы.

Пример

Станочник Петров работает на заводе по производству крепежа в цехе по выпуску болтов. Он получает сдельную зарплату, по которой работодатель устанавливает норму по изготовлению: 100 болтов в течение 8 рабочих часов. При ее выполнении Петров получает 390 рублей (тариф — 3 рубля 90 копеек за 1 болт).

За каждые 50 следующих собранных болтов Петров получает по 10 рублей за штуку. За каждые 50, следующих за ними, — по 20 рублей. За каждый последующий болт — по 30 рублей.

В некоторых случаях может применяться и регрессивная шкала. Например, когда производственная модель предприятия требует от работников как можно более точного выполнения плановых показателей без их существенного превышения (как вариант, в целях повышения эффективности контроля над расходами по сырью и материалам).

Отдельная разновидность зарплаты — та, что выплачивается в период командировки работника (ст. 139, 167 ТК РФ). Изучим специфику ее расчета.

Расчет зарплаты в командировке: нюансы

Оплата труда человека, находящегося в командировке, представляет собой особую разновидность зарплаты — средний заработок за время командировки.

Он считается по формуле:

СК = РДК × СЗ,

где:

СК — зарплата за период командировки в виде среднего заработка;

РДК — количество рабочих дней в рамках командировки;

СЗ — средний заработок сотрудника.

Показатель СЗ исчисляется по формуле:

СЗ = БАЗА / ОД,

где:

БАЗА — сумма заработка работника за расчетный период;

ОД — количество отработанных за расчетный период дней.

За расчетный период принимается 12 месяцев, предшествующих дню выезда сотрудника в командировку.

Показатель ОД в 2022-2023 годах считается по формуле:

ОД = МЕС × 29,3 + ОДНМ / КДНМ × 29,3,

где:

МЕС — количество полных месяцев в расчетном периоде;

ОДНМ — количество отработанных дней во всех неполных месяцах трудовой деятельности в расчетном периоде;

КДНМ — количество календарных дней во всех неполных месяцах в расчетном периоде.

При исчислении показателя БАЗА в расчет не берутся отпускные выплаты, больничные, другие командировочные, компенсированные работодателем расходы и прочие выплаты, поименованные в пп. 3, 5 положения по постановлению № 922.

При расчете показателя РДК учитываются дни нахождения работника в пути (включая день выезда из своего города и день возвращения в него).

Командировка в выходные дни: как считается зарплата

Как начислить зарплату за выходные дни в период командировки? Эта задача решается применением формулы:

РВК = ДТ × РВ × 2,

где:

ДТ — дневной тариф работника в соответствии с принятой системой оплаты труда (письмо Минтрудсоцзащиты России от 25.12.2013 № 14-2-337);

РВ — отработанные выходные дни.

Показатель ДТ может быть напрямую определен в трудовом договоре или же рассчитан по формуле:

ДТ = ОКЛ / РДМ,

где:

ОКЛ — оклад (с надбавками и премиями, если они предусмотрены договором) за месяц, в котором человек находился в командировке);

РДМ — количество рабочих дней в соответствующем месяце.

Кроме зарплаты в виде среднего заработка командированному сотруднику также выплачиваются суточные.

Узнать о том, как рассчитываются суточные, вы можете в статье «Размер суточных при командировках (нюансы)».

Расчет зарплаты и налогообложение в 2022 году

В 2022 г. зарплата работника, в том числе представленная отпускными и командировочными, облагалась:

- НДФЛ по ставке:

- 13% — если работник имеет статус налогового резидента;

- 15% — с 01.01.2021 по доходам, превышающим 5 млн руб. за год;

- 30% — если работник не имеет статуса резидента.

В случае применения налогового вычета НДФЛ по ставке 13% не начисляется в части суммы зарплаты в пределах величины вычета. При ставке НДФЛ в 30% вычет не может быть применен.

В 2022 г. НДФЛ на зарплату начислялся в момент признания ее доходом — в последний день месяца, за который рассчитывается зарплата (п. 2 ст. 223 НК РФ). Удерживался — в момент выплаты. Перечислялся в бюджет — не позднее чем на следующий рабочий день после выплаты.

Таким образом, если работнику перечисляли доход до конца месяца, то НДФЛ удерживался и перечислялся в бюджет только со следующей ближайшей выплаты.

- Взносами на обязательное соцстрахование (основная часть которых взимается при посредничестве ФНС):

- на ОПС;

- на ВНиМ;

- на ОМС;

- на НС и ПЗ – в фонд социального страхования.

Ставки по взносам делятся на стандартные, повышенные и пониженные, которые устанавливаются для определенных категорий предприятий. Взносы начисляются на зарплату без вычета НДФЛ.

Сроки уплаты всех взносов — до 15-го числа месяца, за который работнику начислена зарплата.

Изменения в налогообложении заработной платы в 2023 г.

С 1 января 2023 г. порядок начисления НДФЛ и страховых взносов существенно изменился, поменялись и сроки их уплаты. Связано это в первую очередь с переходом на уплату налогов посредством единого налогового платежа, а также объединением фондов ФСС и ПФР в единый Социальный фонд России. Но обо всем по порядку.

НДФЛ – 2023

Ставки НДФЛ в 2023 году остались прежними с 2022 г., в этой части перемен никаких не произошло. Однако с 1 января 2023 г. из Налогового кодекса убрали положение о том, что заработная плата признается доходом в последний день месяца. Для целей исчисления НДФЛ она теперь признается доходом в момент выплаты. Напомним, что зарплата согласно ТК РФ должна выплачиваться не менее двух раз в месяц, т.е. отныне при каждой выплате – и аванса, и окончательного расчета – работодатель обязан рассчитать, удержать и перечислить НДФЛ в бюджет. Подробнее о действиях налогового агента в отношении НДФЛ с заработной платы работников, читайте в этом материале.

Срок перечисления налога в бюджет будет зависеть от даты удержания из заработной платы и привязан к 28-му числу. До 25-го числа нужно будет подавать уведомление, на основании которого налоговики распределят НДФЛ из ЕНП.

Страховые взносы – 2023

По страховым взносам на ОПС, ОМС и ВНиМ будет действовать единый тариф – 30%, исключение – малые предприятия, IT-компании, предприятия общепита и некоторые другие субъекты, упомянутые в ст. 427 НК РФ. Т.е. начисление страхователем взносов по трем направлениям страхования отменяется. Взносы от несчастных случаев и профзаболеваний (НС и ПЗ) необходимо начислять отдельно. При достижении предельной базы (в 2023 г. она составляет 1 917 000,00 руб.) ставка взносов понижается с 30% до 15,1%.

Малые предприятия смогут воспользоваться льготами по страховым взносам. В пределах МРОТ за месяц по каждому сотруднику начисление взносов будет происходить по ставке 30%, а на суммы вознаграждений сверх МРОТ будет действовать ставка 15%.

В связи с введением единого тарифа изменились и правила начисления взносов по договорам ГПХ. Ранее они освобождались от взносов на ВНиМ, теперь же по данным договорам взносы придется уплачивать в полном объеме, т.е. включая страхование на ВНиМ. Но зато у подрядчиков появилась возможность получать пособие по временной нетрудоспособности. Правда в 2023 г. не все смогут воспользоваться правом на его получение, ведь потребуется соблюдение определенных условий. Каких? Об этом читайте здесь.

Платить взносы, администрируемые ФНС, придется также в составе ЕНП в срок до 28 числа месяца, следующего за месяцем их начисления. Для взносов на НС и ПЗ установленный ранее срок уплаты – 15 число следующего месяца – в 2023 г. изменений не претерпел. Эти взносы платим в новый фонд СФР по новым КБК.

Итоги

Порядок начисления заработной платы зависит от принятой на предприятии (закрепленной в трудовом договоре) системы оплаты труда: сдельной и повременной. Оплата труда в период командировки работника исчисляется в особом порядке.

Читайте также: «Расчет количества дней отпуска в 2023 году – пример».

Расчет дневного заработка зависит от системы оплаты труда. Самый частый случай — повременная система, но бывает еще и сдельная, повременно-сдельная, реже встречается комиссионная или бонусная. Расскажем, как рассчитывать зарплату за день на каждой из распространенных систем.

Повременная система

При повременной системе зарплата работника прямо связана с объемом отработанного времени. Работодатель устанавливает стоимость единицы времени: это может быть месяц, смена или рабочий час. При помесячной оплате устанавливается оклад, при посменной или почасовой — тарифная ставка.

Оклад. При 40-часовой рабочей неделе и стандартном графике основной вид начислений — это оклад, часто к нему добавляется премия. Тогда заранее можно понимать сумму, которую сотрудник получит за месяц, отработанный полностью. Если в рабочем месяце были пропуски, то месячная зарплата зависит от отработанного времени.

Чтобы рассчитать зарплату за день в этом случае, нужно базовую сумму оклада за весь месяц разделить на число рабочих дней в этом месяце. Есть нюанс: сумма оклада одна для каждого месяца, а число рабочих дней в разных месяцах разное, согласно производственному календарю. Поэтому сумма дневного заработка в разных месяцах может отличаться.

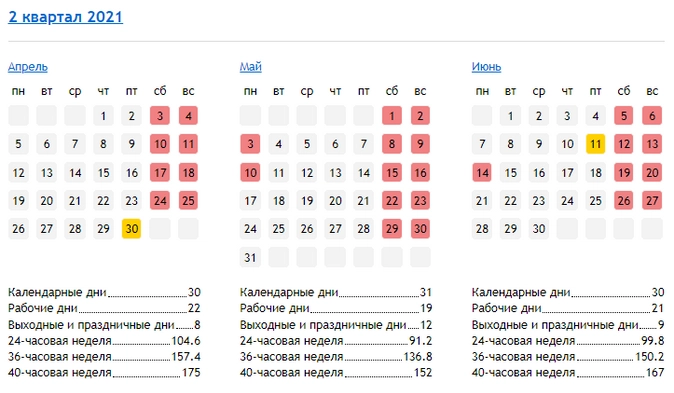

Пример расчета зарплаты за день при повременной системе. Работник с окладом 40 000 рублей берет день отпуска за свой счет. Если он оформляет такой отпуск в мае 2021 года, то при норме рабочего времени 19 рабочих дней дневной заработок равен:

40 000 / 19 = 2 105,26 рублей

А его зарплата с учетом отпуска составит:

40 000 / 19 * 18 = 37 894,75 рублей

Если он оформляет такой отпуск в июле с 22 рабочими днями, то дневной заработок будет равен:

40 000 / 22 = 1 818,18 рублей

А зарплата с учетом отпуска составит:

40 000 / 22 * 21 = 38 181,81 рубль.

Как видим, стоимость рабочего дня выше в мае, а в июле брать отпуск за свой счет выгоднее.

Тарифная ставка. Если сотрудник работает посменно, то его заработок можно рассчитывать, исходя из оклада, но у бухгалтера и самого работника могут возникнуть вопросы: например, когда в одном месяце отработанных смен было больше, чем в другом. Поэтому в такой ситуации лучше использовать для расчетов тарифную ставку, которая устанавливает плату за смену или час. Тогда и зарплату за день рассчитать проще.

Пример расчета зарплаты за смену по тарифу. Кофейня работает с 10 до 20 часов, график работы бариста — 2 дня через 2, рабочая смена длится 10 часов. Один бариста в июне отрабатывает 16 смен, другой — 14. Если тариф установлен за смену, то легко рассчитать заработок. Например, смена стоит 1 500 рублей. Тогда:

- первый сотрудник получит 2 000 * 16 смен = 32 000 рублей;

- второй сотрудник получит 2 000 * 14 смен = 28 000 рублей.

Если сотрудник решит взять дневной отпуск за свой счет, его стоимость будет равна тарифу за смену и не вызовет вопросов.

Если те же самые бариста получают зарплату исходя из оклада, ситуация будет другой. Допустим, их зарплата 30 000 рублей. Нужно определиться с нормой рабочего времени в месяц. Для расчета суммы зарплаты фактически отработанное время можно взять из графика бариста, а вот где указана норма — неясно. Закон не оговаривает этот момент отдельно, но есть разные варианты определения нормы рабочего времени: по графику сотрудников, по календарю для 40-часовой недели и по средней годовой норме. Рассмотрим каждый случай отдельно.

1. Пример расчета зарплаты за смену по окладу, норма определяется графиком. У каждого сотрудника будет своя норма, ведь и число смен у них разное. Но если оба бариста отработали все смены, то зарплата у них все равно будет одинаковой, потому что отработаны все смены по графику:

- 30 000 / 16 × 16 = 30 000;

- 30 000 / 14 × 14 = 30 000.

Это может вызвать вопросы у работников, ведь они были заняты неравномерно, но получили одинаковую зарплату. Вопросов становится больше, если работник берет пару дней отпуска за свой счет. Тогда зарплату рассчитают исходя из отработанного времени, и при одинаковой загрузке бариста получают разную зарплату:

- 30 000 / 16 ×14 = 26 250 рублей;

- 30 000 / 14 × 14 = 30 000 рублей.

Зарплата за день тоже будет разной:

- 30 000 / 16 = 1 875 рублей;

- 30 000 / 14 = 2 142,85 рублей.

2. Пример расчета зарплаты за смену по окладу, норма определяется по производственному календарю за месяц. Если норму берут из календаря, появляется другая сложность: в разных месяцах установлены разные нормы, и у работников будут вопросы, почему суммы зарплат отличаются. Скажем, в июле норма рабочего времени для 40-часовой недели — 176 часов. Оба баристы работали меньше нормы и при окладе 30 000 рублей получат:

- 30 000 / 176 × 160 = 27 272,73 рубля;

- 30 000 / 176 × 140 = 23 863,64 рубля.

А в феврале 2021 норма по календарю составляет 151 час. В этом месяце сотрудники работают либо по 14 смен, но зарплата все равно будет отличаться от июльской при той же нагрузке:

30 000 рублей / 151 час × 140 часов = 27 814,56 рублей.

Все это может вызывать вопросы у работников. Зарплата за день тоже будет отличаться в разных месяцах. Например, в июле она составит 1 704,54 рубля, а в феврале 1 986,75 рублей.

3. Пример расчета зарплаты за смену по окладу, норма определяется по производственному календарю в среднем за год. Чтобы рассчитывать зарплату таким способом, оклад работника умножают на 12 месяцев, затем делят на число рабочих часов в году по производственному календарю. В 2021 году это:

30 000 рублей * 12 месяцев / 1 972 часа = 182,56 рубля.

Так мы определяем стоимость часа, а зарплату за день можно узнать, умножив этот показатель на число рабочих часов в смене. В случае с нашими бариста это 1 825, 6 рублей. Но тогда в трудовом договоре работника на сменном графике лучше зафиксировать норму за час или за смену. Так работнику будет проще понимать, из чего складывается его заработок.

Сдельная система оплаты

При сдельной системе заработок не связан с потраченным временем работника, а зависит от результатов работы, которые можно измерить: например, число сшитых комбинезонов, упакованных наборов продукции и т.д. Чтобы определить зарплату за день в этом случае, можно ориентироваться на дневную норму выработки. Скажем, за смену швея изготовляет два комбинезона, упаковщик сдает 100 коробок с продукцией.

Несмотря на это учет рабочего времени таких сотрудников все равно ведется, табель заполняется, а если они работают в ночную смену, труд оплачивается по повышенному тарифу.

На практике такую систему часто применяют для работы с фрилансерами, совместителями или удаленными сотрудниками со свободным графиком. Тогда возникают вопросы уже у бухгалтера — о том, как оформить такого сотрудника. С одной стороны, компания должна вести учет рабочего времени, а работник не должен трудиться больше 40 часов в течение недели. С другой стороны, компания не сможет это отследить. Возможное решение — издать приказ, согласно которому сотрудник сам заполняет табель, а в трудовом договоре упомянуть, что график и рабочие часы он определяет самостоятельно, но не должен трудиться больше нормы по производственному календарю.

Пример сдельной оплаты за выработку. За смену сотрудница швейного цеха шьет 6 пар рукавиц — это дневная норма. Ставка за дневную норму — 1 800 рублей, за одну пару рукавиц — 300 рублей. За месяц швея сдала 140 пар рукавиц. Месячный заработок швеи:

300 рублей * 140 изделий = 42 000 рублей.

Сдельная оплата по норме времени. Норма времени на изготовление пары рукавиц у швеи — 70 минут. Часовая ставка — 257,14 рублей. За месяц швея изготовила 140 изделий. Оплата работы составит:

257,14 рублей * 70 минут / 60 минут = 300 рублей за изделие;

300 рублей * 140 изделий = 42 000 рублей.

Бонусная система оплаты труда

Эту систему оплаты часто применяют к сотрудникам, которые своим трудом могут заметно увеличить выручку компании: к продавцам, маркетологам. В этом случае обычно есть небольшая базовая часть зарплаты, которая не зависит от результатов труда, и есть бонусная часть, которая напрямую зависит от выручки компании или суммы, которую принес компании менеджер. Тогда каждая организация самостоятельно прописывает порядок расчета этой бонусной части заработка.

От того, насколько понятен расчет сотруднику, во многом зависит его мотивация к работе, так что лучше делать эту формулу понятной и прозрачной. Правда зарплату за день в этом случае рассчитать непросто, и для бухгалтерии придется прописать ясный алгоритм для такого расчета, например, на случай, если сотрудник возьмет день отпуска за свой счет.

На практике компании сочетают многие системы оплаты труда и создают свои системы оплаты. Такие разработки нужно закреплять в локальных нормативных актах и обязательно знакомить с ними сотрудников, чтобы они понимали порядок расчета.

В веб-сервисе Контур.Бухгалтерия можно вести кадровый учет и начислять зарплату, отправлять отчеты по сотрудникам. Вы можете назначить оклад или тарифную ставку, выбрать график, и сервис сам рассчитает зарплату работника. А еще в системе есть учет, расчет и уплата налогов, отчетность через интернет, управленческие отчеты и другие возможности. Сервис можно бесплатно тестировать 14 дней.

Слышали пословицу “Начальство делает вид, что платит, а работники – что работают”? Не самая смешная ситуация, если применить ее к реальным условиям. Чтобы в нее не попасть, нужно учесть взаимные интересы сторон. Как рассчитать зарплату и не переплатить, какие существуют способы мотивации сотрудников – все это в нашей новой статье.

Как посчитать заработную плату

Для понимания. Сумма денег, которую вы ежемесячно платите сотрудникам, всегда упирается в конфликт интересов. Работники хотят получать больше, а вы – меньше платить. Если конфликт критичен – стороны мирно расстаются. Или не мирно, всякое бывает. Поэтому найти ту самую золотую середину – первая задача на этом поприще. Матерые предприниматели могут до копейки знать, сколько на рынке труда стоят услуги того или иного специалиста. Но что делать новичкам, которые понятия об этом не имеют? Вот несколько проверенных способов, которые помогут сориентироваться в цифрах.

Способ первый – резюме соискателей

Это та сумма, за которую человек готов продавать свою рабочую силу. Он пишет это в резюме и отправляет вам. Сразу оговоримся: цифры в резюме могут быть завышены в разы. Вдвое – уж точно. Поэтому принимать их за константу нельзя – всегда можно поторговаться. Правда, есть одно “но”: это касается молодых и неопытных специалистов, только начинающих трудовую деятельность. Те, кто поопытнее, прекрасно знают и ситуацию на рынке труда, и свою цену. С такими тоже можно и нужно торговаться, но сильно они не подвинутся.

Зато и сумма будет более адекватной и на нее легче ориентироваться. Если новичок может вообще взять цифру с потолка, то опытный сотрудник так делать не станет. Он укажет реальную зарплату с персональным (его собственным) коэффициентом. Разумеется, повышающим.

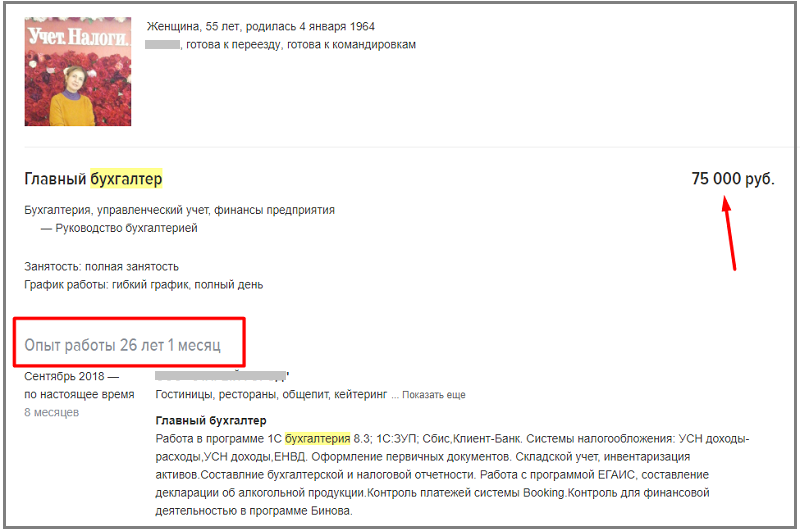

Пример резюме опытного сотрудника

Итак, считаем зарплату с помощью резюме соискателей. Правила расчета:

- Соберите несколько резюме – чем больше, тем лучше. Для расчетов понадобится среднее арифметическое всех сумм. Чем больше вы изучите резюме – тем точнее будет расчет.

- Выпишите на лист бумаги все запросы соискателей. Теперь можно посчитать среднее арифметическое: Сложите желаемые зарплаты и разделите на количество резюме. Так вы получите средние ожидания кандидатов по зарплате. Но пока это – средняя температура по больнице, и с этими цифрами еще предстоит много работы.

- Соотнесите полученную цифру со своими ожиданиями, а главное – финансовыми возможностями. Если получилось столько, сколько вы не готовы платить, это плохо. Особенно когда превышение идет в разы. Возможно, вам еще рановато задумываться о наемном труде в принципе. Но выход все равно есть – мы дойдем до этого чуть позже.

- В случае, когда суммы более или менее соизмеримы, продолжаем считать дальше. А если запросы кандидатов куда меньше, чем вы готовы платить – то вообще красота. Но не время начинать разбрасываться деньгами – вы еще успеете это сделать. Итак, полученную сумму нужно умножить на понижающий коэффициент 0,9 – 0,95. Это стратегический ход. Он позволит получить желаемое в ходе будущих торгов с соискателем. Он будет просить больше, и вы спокойно предложите ему зарплату без учета коэффициента. После долгих уговоров, само собой. В результате останетесь при своих, а человек станет лояльнее.

- В принципе, на этом пока все. Мы обещали рассказать, что делать, если вы не готовы платить столько, сколько просят соискатели. Рассказываем. Сумма, которую мы получили – это среднее арифметическое. Это значит, что среди желающих у вас работать есть те, кто готов получать меньше. Ну например: к вам хотят устроиться 2 человека. Один готов работать за 10 тысяч рублей, а второй – за 100 тысяч. Их средняя зарплата – 50 тысяч рублей. Столько вы платить не можете. А вот 10 (или даже 20) тысяч – вполне. Это значит, что можно смело брать на работу соискателя номер 1. Не думайте, что раз человек так низко оценивает свой труд, то он обязательно непрофессионал. Возможно, он только закончил университет и ищет первую в жизни работу. У таких запросы куда меньше, чем у 40-летних дядек, которым еще и семью кормить надо.

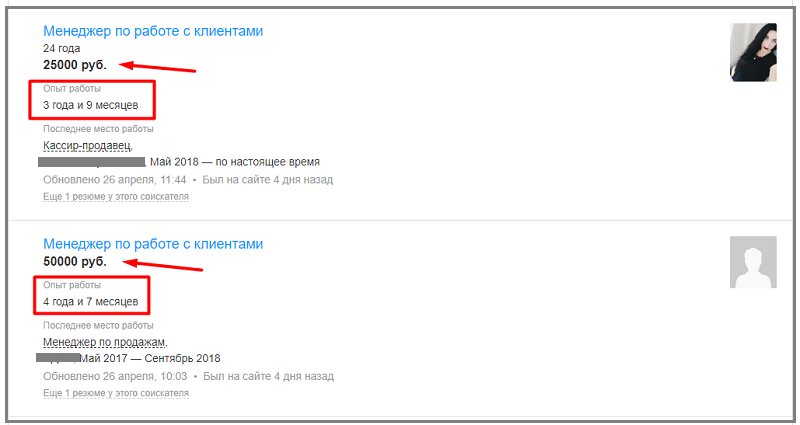

Сравнение похожих резюме

Способ второй – анализ средней зарплаты по отрасли

По сравнению с первым, этот метод более точный. Беда в том, что никто не станет делиться такими данными. Во многих компаниях это вообще сверхсекретная информация. Так что придется идти на хитрость. Вот перечень таких хитростей:

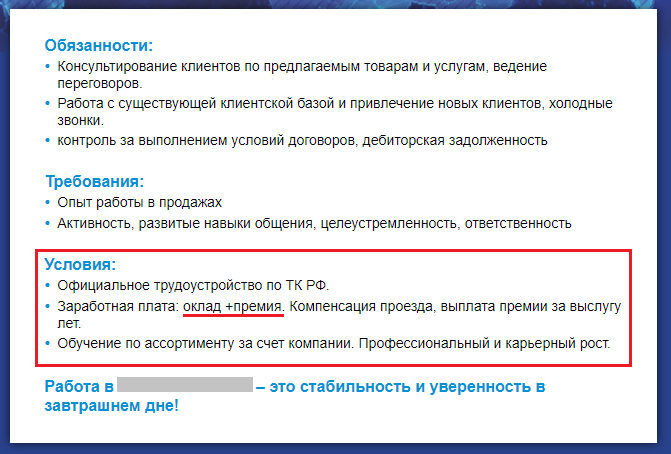

- посмотрите объявления о трудоустройстве, которые подают конкуренты. Цифра там будет более, чем адекватная – законодательство запрещает обман в таких случаях. Это публичная оферта. Да, сумма будет немного завышена, но совсем чуть-чуть. Буквально на размер подоходного налога в 13 процентов. А еще нужно учитывать, что речь, скорее всего, идет о максимальной зарплате. Присмотритесь к тексту объявления. Наверняка там написано: “заработная плата – ДО 60 тысяч рублей”. Вот в этом “ДО” все и дело;

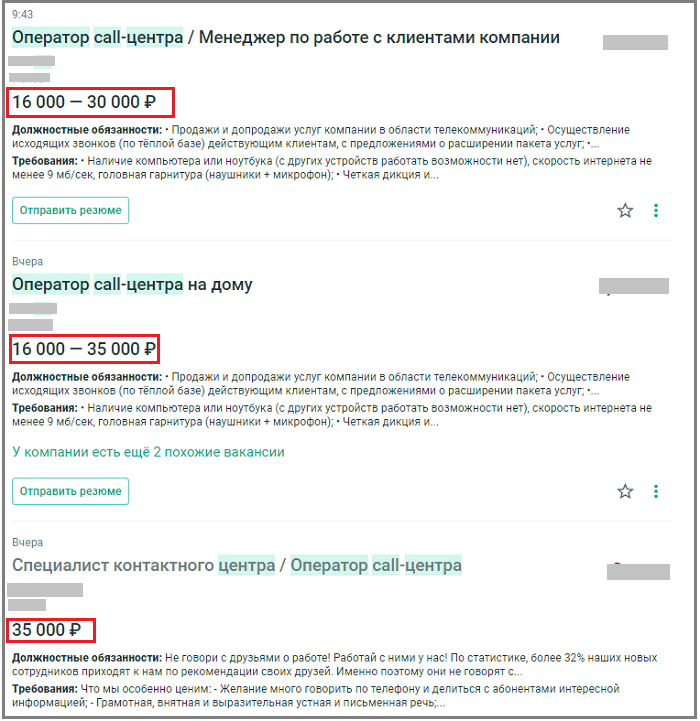

Примеры вакансий на должность оператора call-центра

- при общении с соискателями можно спросить, сколько они получали на предыдущем месте работы. Скорее всего соврут, но тоже не на много. Для того, чтобы уловить порядок цифр, вполне достаточно;

- в разделе “трудоустройство”, если он есть на вашем сайте, разместите свой бланк резюме. Включите в него пункт “зарплата на предыдущем месте работы” с пометкой, что графа заполняется по желанию. Не забудьте получить согласие на обработку персональных данных;

- позвоните или напишите партнерам или коллегам по бизнесу и спросите, сколько они платят своим менеджерам по продажам и другим специалистам. Если у вас хорошие отношения, они могут и поделиться такой информацией;

- сделайте обзвон агентств по трудоустройству. Можно даже под видом соискателя – это не возбраняется. Спросите, какие есть актуальные вакансии и сколько за них платят. Сделать это настоятельно рекомендуется – так можно прощупать нижнюю планку заработной платы. Но не всегда: теперь, когда рынок труда хронически страдает от нехватки специалистов, выражение “понабрали по объявлению” теряет весь смысл. Многие крупные компании обращаются в агентства, декларируют хорошую зарплату, и находят приличных специалистов.

В этом методе главное – большая выборка. Чем больше данных вы соберете, тем точнее будут расчеты. После того как информация собрана, нужно действовать по алгоритму, описанному в первом пункте. Считать среднее арифметическое и все остальное.

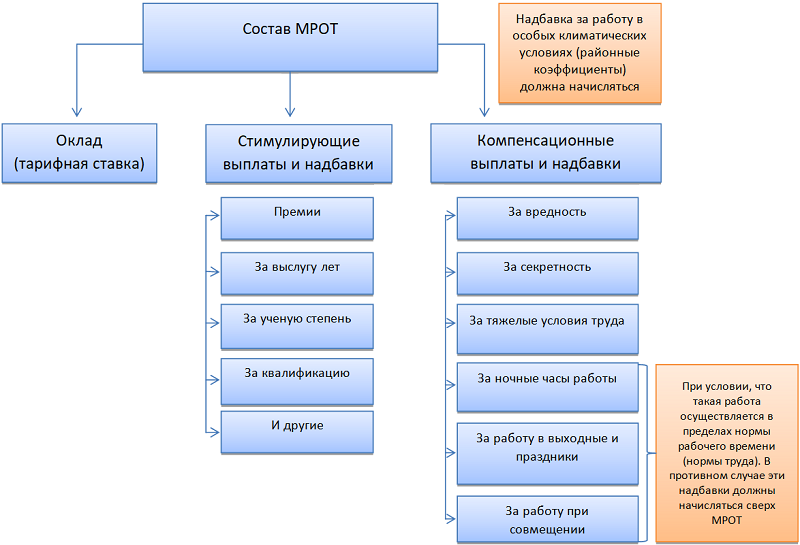

Способ третий – отталкиваться от минимального размера оплаты труда (МРОТ)

Из чего состоит МРОТ

Самый размытый способ рассчитать заработную плату. Зато идеально подходит тем, кто работает по схеме сдельной оплаты труда. Суть в следующем: есть минимальная, законодательно установленная норма заработной платы. На сегодняшний день (а сегодня 30 ноября 2020 года) МРОТ составляет 12130 рублей. Некоторые законотворцы постоянно стремятся его поднять, но пока не получается. Итак, это те деньги, которые вы обязаны платить сотрудникам по закону – меньше просто нельзя.

Вы делаете фиксированный оклад в размере МРОТ или чуть больше – допустим, 15 тысяч рублей. Остальное выплачиваете в каком-то другом виде: как процент от продаж (актуально для менеджеров по продажам), премия, доплаты и так далее. На выходе должна получиться сумма, приближенная к средней по рынку труда.

Как вы поняли, метод от МРОТ не может быть использован как самостоятельный. Всегда нужно иметь какой-то ориентир, сколько денег будет в итоге получать работник на выходе. Скорее это метод подачи. В объявлении о приеме на работу можно писать: “оклад – 15 тысяч рублей + процент от продаж”. И уже после этого указывать реальную заработную плату. Рассчитать ее можно двумя предыдущими способами.

Условия труда для менеджеров по продажам

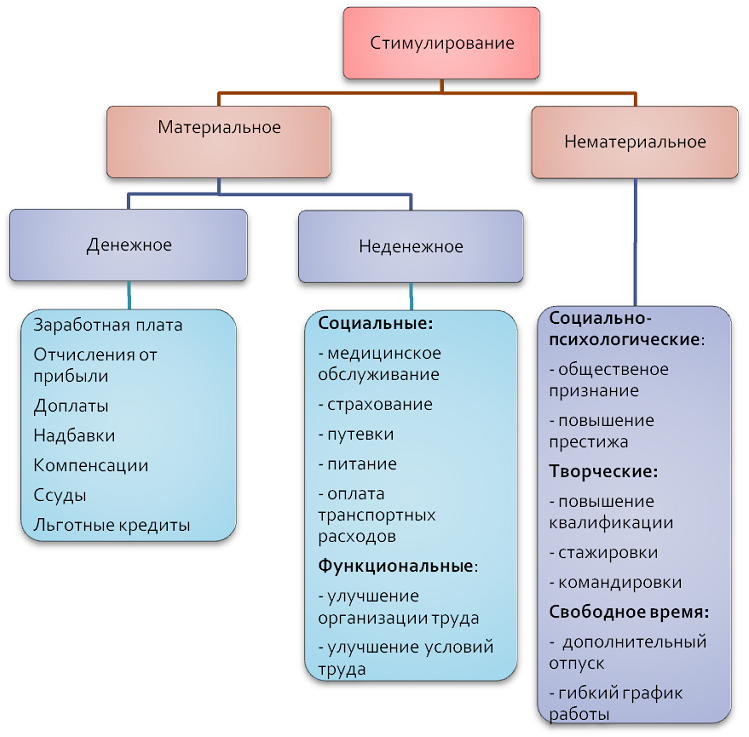

Материальная мотивация сотрудников

Ну хорошо, о зарплате с соискателем договорились, и он принят на работу. Теперь самое худшее, что вы можете делать – это платить ему оговоренную сумму безо всяких корректировок. Даже если сумма эта весьма велика, она очень скоро перестает мотивировать. К любым деньгам быстро привыкают, а уж к большим – тем более. Рано или поздно наступит момент, когда работник заявит, что не будет работать за прежнюю оплату. Поэтому не так важна зарплата, как ее прямая зависимость от результатов труда. Если упростить: хорошо поработал – получил больше. Поработал так себе – меньше. Никто не станет рваться, если это не отразится на зарплате.

Поэтому нужна система материальной мотивации – как положительной, так и отрицательной:

- премии за хорошую работу. Можно привязать к плану продаж. Если менеджер выполнил план – он получает премию. Перевыполнил в несколько раз – ее размер адекватно увеличивается. Также можно премировать по результатам работы отдела в целом. Если отдел отличился – все его сотрудники, включая руководителя, получают бонусы. Баловать не стоит – вполне достаточно делать это один раз в квартал;

- процент от продаж. Святая святых (и в тоже время – боль) всех менеджеров по продажам. Суть проста, как рождественская елка: человек получает фиксированный оклад (как правило – небольшой) и некую долю с суммы закрытых сделок. Этот процент варьируется в зависимости от специфики деятельности и может составлять от 5 до 50%. Здесь заключена прямая мотивация: больше продал – больше заработал;

- премии с прибыли. С успехом применяются везде: от промышленных предприятий советского образца до небольших интернет-магазинов. Идея такая: если компания по итогам месяца получает профит, то деньги распределяются между всеми сотрудниками. Также, как и в предыдущем пункте, работники имеют фиксированные оклады. А в конце месяца к ним прибавляется премия, например, 50% от этого самого оклада. Если оклад 30 тысяч рублей, то при премии в 50 процентов подрасчет составит 45 тысяч. Минус 13% подоходного налога;

- штрафы, куда же без них. Отрицательная мотивация тоже необходима. Только помните: прямые штрафы запрещены законом. За это могут сделать ата-та, если сотрудник пожалуется куда следует. Особенно, если размер зарплаты после штрафа опустится ниже МРОТ. Поэтому наказывать нужно умеючи. Требуется основание: нарушение трудовой дисциплины, оплошности в работе и так далее. Нужно взять с человека объяснительную и подготовить приказ о лишении премии. А перед этим – составить акт о нарушении с подписями свидетелей (не менее 2 человек). Только штраф, оформленный таким образом, будет считаться законным. Все остальное – от лукавого и может быть оспорено в суде.

Нематериальная мотивация сотрудников

Деньги деньгами, но гораздо эффективнее сочетать денежные бонусы и нематериальное стимулирование труда. Многие вообще могут работать за идею, если оно того стоит. Вот несколько проверенных способов нематериальной мотивации:

- похвала. Простое человеческое спасибо иногда способно творить чудеса. Так вы показываете, что интересуетесь достижениями сотрудника и замечаете его успехи. Признание со стороны руководства – большое дело;

- награждение за хорошую работу. Может быть как в классической форме, например, фото на доске почета, так и необычной. Утвердите звание “Шумахер недели” самому быстрому курьеру или что-то подобное;

- перспективы. Многие сотрудники работают для карьерного роста и им главное – перспектива. Дайте человеку понять и почувствовать, что если он проявит себя, то получит повышение;

- чувство команды. Есть множество примеров того, как работники поступались деньгами, лишь бы работать в классном коллективе. Создайте атмосферу семьи, и сотрудники будут работать эффективнее;

- просто хорошее отношение. Адекватный, понимающий начальник вызывает уважение и желание работать. А вот авторитарный тиран, ни во что не ставящий персонал, не удержит работников никакими деньгами.

Основные методы мотивации персонала

Особенности оплаты разовых работ

Если вы периодически пользуетесь услугами фрилансеров, с ними разговор особый. Эти люди сами скажут вам цену, за которую они согласны выполнить задание. Ваше дело – согласиться или нет. Поторговаться можно и нужно, но немного. К тому же появится риск, что фрилансер отодвинет ваш заказ и предпочтет ему более денежный. Так что – аккуратнее.

Заключение

В качестве вывода добавим еще один момент: вы обязаны ежегодно индексировать зарплату. Ориентироваться нужно на данные Росстата о росте потребительских цен. Напрямую за это не штрафуют, но есть нюанс. У вас должен быть разработан документ, регламентирующий индексацию ЗП. Инструкция, коллективный договор – все что угодно. Вот за отсутствие такого документа уже штрафуют. Работайте по закону, соблюдайте интересы работников, и тогда все будет в порядке. Удачи!

Возможно вам также будет интересно:

Как рассчитать зарплату по окладу? Для этого разберемся с терминологией и поймем, чем оклад отличается от зарплаты. Затем соберем необходимые исходные данные и подставим их в формулу. Из каких документов взять информацию и в каком порядке произвести расчет, узнайте из нашего материала.

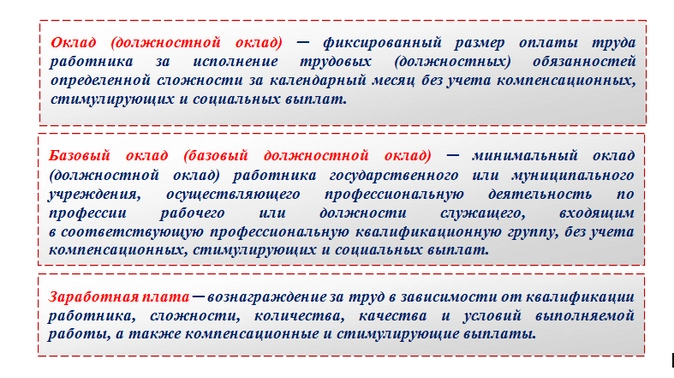

Что такое оклад по Трудовому кодексу

Термин «оклад», а также сопутствующие ему определения «базовый оклад», «должностной оклад» и «заработная плата» расшифрованы в ст. 129 ТК РФ. Чтобы понять, как рассчитать размер зарплаты из оклада, и применить подходящую формулу, разберемся с этими терминами:

Как рассчитывать зарплату по всем нюансам и новым правилам 2023 года расскажут профи на обновленном курсе профессиональной переподготовки.

Научим не только как правильно рассчитать надбавки, пособия, компенсации, отпускные и командировочные, но и как предотвращать налоговые и юридические риски, как избежать претензий от трудовых инспекторов.

Стать профи по зарплате

На основании приведенных в ТК РФ определений оклад представляет собой минимальную фиксированную денежную сумму, которую работодатель обязан заплатить сотруднику за каждый отработанный месяц при условии выполнения возложенных на него должностных обязанностей.

Заработная плата — более расширенное понятие, включающее помимо оклада различные доплаты, бонусы и премии, на которые работник имеет право.

Оклад и заработная плата совпадают по величине в том случае, если за полностью отработанный расчетный месяц сотруднику помимо оклада не будут начислены компенсационные и стимулирующие выплаты.

Заработную плату можно рассчитывать не только исходя из оклада, но и на основе тарифной ставки — фиксированного размера оплаты труда за выполнение нормы труда определенной сложности за единицу времени (час, день, декаду, месяц) без учета компенсаций и доплат.

Формулы расчета зарплаты по окладу и исходя из тарифной ставки отличаются. Далее расскажем, как правильно рассчитать зарплату по окладу.

Как правильно собрать исходные данные для расчета заработной платы

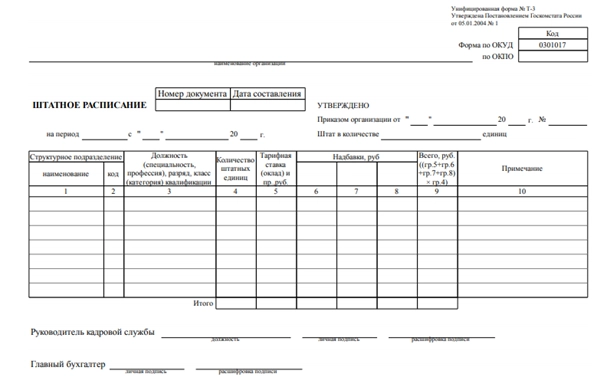

Для расчета заработной платы по окладу собираются исходные данные:

-

о размере оклада;

-

количестве рабочих дней в расчетном месяце;

-

количестве отработанных дней в месяце;

-

выплатах, положенных работнику помимо оклада.

Откуда эти данные взять?

Размер оклада

Оклады по каждой должности отражаются в штатном расписании:

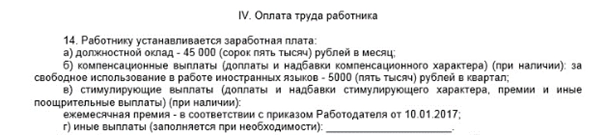

Кроме того, размер оклада должен быть указан в трудовом договоре:

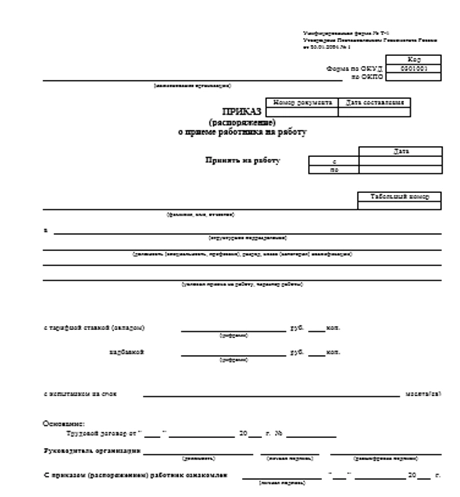

А также отражен в приказе о приеме на работу:

Количество рабочих дней в расчетном месяце

Подсчет рабочих дней для каждого месяца производится на основе производственного календаря. Этот показатель зависит от продолжительности рабочей недели: с понедельника по пятницу (пятидневка) или в другом режиме (например, с рабочей субботой):

Количество отработанных дней в расчетном месяце

Этот показатель для расчета зарплаты по окладу берется из табеля учета рабочего времени или иного документа, с помощью которого на предприятии учитываются отработанные дни, дни отдыха и иные периоды (командировки, отсутствие по болезни, прогулы, отпуска и т. д.).

Выплаты, положенные работнику помимо оклада

Премии, доплаты, компенсации, бонусы и иные выплаты, на которые может рассчитывать работник помимо оклада, устанавливаются в трудовых договорах, соглашениях, приказах или иных внутрифирменных НПА (коллективном договоре, положении об оплате труда и т. д.).

Базовая расчетная формула

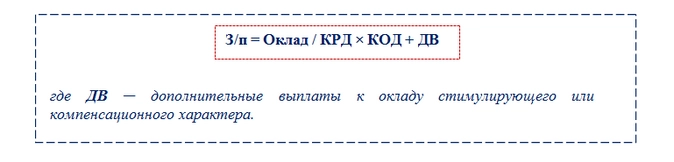

Базовая формула для расчета заработной платы по окладу выглядит так:

С помощью базовой формулы можно рассчитать зарплату, если в расчетном месяце сотрудник не получает премии и иные выплаты в дополнение к окладу.

Расчет з/п по окладу продемонстрируем на примере.

Сотрудники ООО «Корнет» работают в режиме пятидневки. В положении об оплате труда ООО «Корнет» указано, что сотрудникам компании ежемесячно выплачивается премия в размере 15% от оклада. Но есть ограничение: премия не выплачивается, если сотрудник в расчетном месяце не выполнил производственный план и/или получил дисциплинарное взыскание.

Дворник Самойлов П. Г. в январе 2021 года получил выговор за прогул. В результате из 15 рабочих дней в январе (по производственному календарю для пятидневной рабочей недели) он отработал только 14. Его оклад, согласно утвержденному на 2021 год штатному расписанию, составляет 16 250 руб.

Учитывая, что в расчетном месяце Самойлову П. Г. не выплачиваются никакие дополнительные суммы стимулирующего или компенсационного характера, для расчета зарплаты можно применить базовую формулу:

З/п = 16 250 руб. / 15 дн. × 14 дн. = 15 166,66 руб.

В такой сумме будет начислена зарплата Самойлову П. Г. за январь 2021 года.

Базовой формулой можно воспользоваться не всегда. Обычно работники компаний получают зарплату не в размере «голого» оклада, а с учетом дополнительных выплат. Тогда и формула для расчета зарплаты применяется другая.

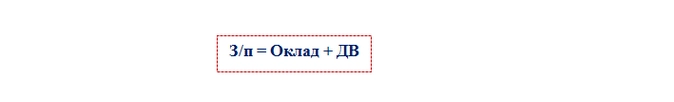

Расширенная формула: как учесть дополнительные выплаты

Если помимо оклада работник получает стимулирующие и компенсационные выплаты, для расчета зарплаты используется расширенная формула:

При этом если сотрудник отработал в расчетном месяце все рабочие дни (КРД = КОД), эта формула приобретает вид:

Как рассчитать размер зарплаты по окладу, если работнику выплачивается премия или иные дополнительные суммы? Продолжим предыдущий пример, изменив в нем условия.

Предположим, что дворник Самойлов П. Г. отработал январь без замечаний и дисциплинарных взысканий. Тогда ему дополнительно к окладу будет начислена премия (15% от оклада). А для расчета зарплаты можно использовать расширенную формулу (без корректировки оклада на отработанные дни):

З/п = 16 250 16 250 × 15% = 18 687,5 руб.

Итоги

Оклад — это минимальный фиксированный размер оплаты труда за полностью отработанный календарный месяц без учета дополнительных выплат стимулирующего или компенсационного характера. Чтобы рассчитать зарплату исходя из оклада, необходимо размер оклада скорректировать на количество отработанных в расчетном месяце дней. К рассчитанной сумме прибавляются дополнительные выплаты, если работник имеет право их получать согласно трудовому договору или иным внутрифирменным НПА.

- Какие существуют системы оплаты труда

- Что учитывать для расчета тарифной ставки

- Как считать зарплату по тарифной ставке

- Как рассчитать часовую ставку

- В зависимости от месяца

- В зависимости от года

- Тариф и оклад: в чем разница

Вам наверняка поступал вопрос об уровне заработков. На него достаточно просто ответить, назвав конкретную цифру. Зато непросто работодателю, который назначает зарплату, рассчитывает часовую ставку.

В этом материале расскажем, как это сделать и чем она отличается от оклада.

Какие существуют системы оплаты труда

Внутренний нормативный акт компании или конкретный трудовой договор может утверждать способ расчета вознаграждения сотрудника. На выбор механизма расчета влияют должность, трудовые функции, квалификация и многое другое.

Очевидно, что считать вознаграждение грузчика и менеджера по продажам одним способом не выйдет.

Первый не обзванивает клиентов и не все знает о продуктах компании, а второй не умеет водить погрузчик и не представляет, как складывать палеты так, чтобы они не упали. А главное — они занимаются разными делами и перед ними стоят разные цели.

Существуют пять основных систем расчета:

- повременная — зарплата зависит от отработанного времени;

- сдельная — размер вознаграждения связан с выполненной работой;

- комиссионная — сотрудник получает за работу процент от продаж (например, 7% от суточной выручки организации);

- плавающего оклада — предполагает обновление размера оклада раз в определенный промежуток времени: квартал или полугодие;

- аккордная — уровень зарплаты связан с выполненными работами по аккордному заданию в определенный промежуток.

Что такое зарплата гросс и нет

Чтобы определить, сколько человек заработает за определенный промежуток времени, предстоит узнать вознаграждение за час. Это и называется тарифной ставкой.

Сейчас одной зарплатой никого не удивишь. Важно выбрать банк, с которым этот процесс будет простым, а сотрудники от этого получат дополнительные бонусы. Это возможно, если рассчитывать работников через Совкомбанк.

С зарплатной картой «Халва» ваши сотрудники смогут позволить себе больше! Подключите зарплатный проект, а ваши работники сами решат, как им расплачиваться за товары и услуги: своими средствами или деньгами банка в рассрочку. В их распоряжении будет большой выбор банковских и страховых продуктов на специальных условиях.

Что учитывать для расчета тарифной ставки

Люди на одинаковых должностях часто получают разную зарплату. Это связано:

- с квалификацией;

- особенностями трудовых функций;

- объемом работ;

- временем работы;

- периодом, отведенным для выполнения заданий.

Совокупность этих и других характеристик регулируется тарифной политикой расчета зарплаты.

Она не может существовать без ставки — это вознаграждение за определенный промежуток времени, учитывающее объем и тяжесть работы. От этого зависит, сколько сотрудник получит «на руки».

При расчете тарифа не учитывают:

- стимулирующие доплаты;

- компенсации за особенности производства;

- надбавки за достижения показателей;

- социальные выплаты.

В зависимости от сферы производства работодатель вправе устанавливать отдельные формы почасовой оплаты.

|

Форма оплаты |

Описание |

|

Стандартная часовая |

Вознаграждение рассчитано для одного часа и не зависит больше ни от чего |

|

Премиальная почасовая |

На зарплату влияет не только время работы, но и ее качество, то есть к «тарифу за время» прибавляется премия |

|

Нормированная часовая |

Как обычная часовая, но работодатель дополнительно гарантирует оплату за соблюдение поставленных условий |

Тарифная ставка нужна, чтобы:

- сбалансировать труд и вознаграждение;

- определить минимальную оплату труда в зависимости от особенностей выполняемой работы;

- привести к единому знаменателю начисление стимулирующих доплат.

Как считать зарплату по тарифной ставке

Размер тарифа зависит от временного промежутка, выбранного для расчета. Обычно берут:

- час,

- рабочий день,

- месяц.

Первый вариант идеально подходит, если сотрудники работают по сменам или по часам.

Второй применяют, когда работа имеет поденный характер. При этом ежедневно приходится работать одинаковое количество времени, но оно отличается от установленной в Трудовом кодексе нормы. Например, длительность рабочего дня составляет не восемь, а девять часов.

Месячные тарифы применяют, когда на предприятии соблюдаются все условия стандартного рабочего дня: одинаковый график каждый день и «твердые» выходные.

Чтобы рассчитать заработок за месяц, необходимо умножить фактически отработанное время на часовой тариф. Размер вознаграждения может быть любым. Единственный ограничитель — навыки, квалификация сотрудника и сложность труда.

Есть только одно условие применения часового тарифа: при норме загруженности 40 часов в неделю сотрудник в месяц не может получать меньше минимального размера оплаты труда (МРОТ).

Если вознаграждение ниже этого уровня (с 1 января 2023 года МРОТ составляет 16 242 рубля), придется повысить тариф или начислить стимулирующие доплаты.

Студент второго курса университета Виталий устроился в службу по доставке еды «Индекс—трапеза». Работает он там не восемь часов в день, а вдвое меньше.

В будни в феврале он отработал 72 часа (при полной занятости было бы 143 часа), а также выходил на неполные смены в выходные. Так он наработал еще 40 часов.

Компания установила часовую ставку в размере 202,5 рубля. Значит, «Индекс—трапеза» заплатила за работу в будние дни Виталию 14 580 рублей. При полной занятости он бы заработал 29 160 рублей, что больше общероссийского МРОТ. Доплат в таком случае производить не нужно.

14 580 рублей — не вся зарплата Виталия за февраль. Еще необходимо рассчитать вознаграждение за доставку еды в выходные. Так как студент работал меньше месячной нормы, то оплата за труд в выходной не умножается на повышающий двойной коэффициент. Следовательно, компания оценила 40 часов работы в 8100 рублей.

В итоге Виталий заработал в феврале 22 680 рублей.

Профессии с зарплатой от 100 тысяч рублей — рейтинг 2023

Как рассчитать часовую ставку

Есть несколько подходов к расчетам. Чаще применяют ставки, зависящие от количества отработанных часов в месяц и в год.

В зависимости от месяца

В примере выше мы представили формулу, как, зная вознаграждение за час работы, рассчитать зарплату за месяц.

Чтобы узнать ставку, необходимо оклад поделить на норму рабочих часов в месяц. Например, в январе при 40-часовой рабочей неделе она составит 136 часов (8×17 дней).

Николай работает в «Гард-Гарант» администратором. Компания установила ему оклад в размере 31 000 рублей и посменный график. В январе мужчина отработал 144 часа, потому что пришлось отработать день за коллегу.

Ставка часа в январе составляет 31 000 : 136 = 227,94 рубля. За переработку тариф считается иначе: первые два часа тарифицируются с повышающим 1,5-кратным коэффициентом, а следующие — 2-кратным.

У этого способа расчета есть один минус: он привязан к норме рабочих часов в месяц.

Ставка оплаты труда Николая в январе (136 рабочих часов) составляет 227,94 рубля. Но она сильно изменится, например, в марте, в котором больше рабочего времени. В этом месяце работать придется 175 часов. Значит, тариф составит: 31 000 : 175 = 177,14 рубля.

В зависимости от года

Нивелировать недостатки предыдущего метода может расчет в зависимости от нормы рабочего времени за год.

Для этого необходимо знать количество рабочих часов в году (достаточно открыть производственный календарь) и размер зарплаты. Обратимся к примеру Николая.

Его оклад как администратора составляет 31 000 рублей. В 2023 году 1973 рабочих часа. Считаем ставку: 31 000 : (1973 : 12) = 188,54 рубля.

Используя этот показатель, придется ежемесячно пересчитывать вознаграждение, так как количество рабочих часов меняется от месяца к месяцу и от количества отработанных часов.

Однако он делает расчет более справедливым. К тому же это достаточно просто.

Упрощают жизнь бизнеса и современные технологии. Уже сегодня оформить банковский продукт можно через Telegram-канал «Совкомбанк для бизнеса».

Будьте в курсе последних новостей для бизнеса! Получите 500 бонусных рублей за подписку на Telegram-канал. Вам будут доступны более 100 продуктов банка для бизнеса с удобной навигацией в мессенджере или в 1 клик прямо из бота.

Тариф и оклад: в чем разница

Эти понятия близки, ведь выражают денежное вознаграждение за труд человека. В таблице мы собрали сходства и различия между терминами.

|

Сходства |

Различия |

||

|

Определяют минимальную сумму, которую получит работник за труд |

Основание сравнения |

Тариф |

Оклад |

|

Не опускаются ниже МРОТ |

Повод для начисления |

Выполнение определенной работы за час |

Выполнение должностных функций, при которых невозможно установить норму |

|

Связаны с навыками сотрудника |

Единица расчета |

Час/день/месяц (любой удобный промежуток) |

Месяц |

|

При расчете не учитывают надбавок и стимулирующих выплат |

Зависит от |

разряда тарифа или межразрядного коэффициента |

профессиональной квалификации рабочего |

|

Удобно использовать |

в сфере реального сектора экономики |

в сферах труда, не связанных с производством |

Какую бы систему оплаты труда и способы ее расчета ни выбрала компания, это необходимо указать в локальном акте о начислении зарплаты.