Автоломбарды

11.12.2021

12794

0

Кредитованием под залог паспорта автомобиля могут заниматься банки, МФО, автоломбарды и физические лица. Частные займы под ПТС выдаются в соответствии с положениями, установленными Гражданским Кодексом РФ. Соглашение между сторонами подтверждается договором залога, в котором указываются все условия сделки.

Плюсы и минусы частного займа

Частные займы под ПТС выдаются дееспособными гражданами, достигшими возраста 18 лет (статья 21 ГК РФ). В отличие от банков, МФО и автоломбардов кредитная деятельность физических лиц не регламентируется такими нормативными актами, как Федеральный закон №151 (закон о деятельности МФО), Федеральный закон №395 (закон о банковском деле) и Федеральный закон №196 (закон о ломбардах), что приводит к увеличению рисков.

Частные займы под ПТС имеют свои преимущества и недостатки. К положительным аспектам относятся:

- Отсутствие жестких требований к заемщикам. Взять деньги под залог техпаспорта могут лица, имеющие в собственности автомобиль, находящийся в исправном состоянии и зарегистрированный в установленном порядке. Такие аспекты, как кредитная история клиента, наличие непогашенных задолженностей, отсутствие официального трудоустройства и справок о доходах значения не имеют.

- Минимальный пакет документов. Заключить кредитный договор можно на основании гражданского паспорта и документов на машину (ПТС и регистрационное свидетельство).

- Удобное и быстрое заключение соглашения. Частный займы под ПТС можно оформить распиской или договором и получить денежные средства в день обращения.

- Минимальная процентная ставка. Частные займы под ПТС могут выдаваться без процентов (например, если кредитором является близкий родственник) или по ставке, установленной сторонами. В большинстве случаев процент сильно ниже, чем в других финансовых организациях при потребительском кредитовании.

- Простота решения спорных ситуаций, связанных с выплатой задолженности или залоговым обеспечением. Все проблемы можно устранить путем ведения переговоров.

Единственным недостатком частных займов под ПТС является отсутствие четкого законодательства, что увеличивает вероятность сотрудничества с мошенниками, которые стремятся таким способом стать владельцем чужого движимого имущества.

Чтобы сократить риск обмана надо тщательно выбирать инвестора, опираясь на рейтинг гражданина, наличие личной информации в социальных сетях и на других интернет-ресурсах, а также отзывы клиентов.

Какие риски займов под залог ПТС между частными лицами

Выдача займа под залог авто, в том числе и физическими лицами имеет определенные риски.

Частный займ под ПТС для кредитора может привести к потере денег, так как заемщик не всегда может вернуть долг. Чтобы обратить взыскание на транспортное средство надо получить соответствующее судебное решение, что отнимает время и дополнительную денежную сумму.

В соответствии со статьей 348 ГК РФ суд может принять решение об изъятии предмета залога, если:

- Общая сумма задолженности, с учетом пени и штрафов составит не менее 5% стоимости машины.

- По частному займу под ПТС допущена просрочка более чем на 3 месяца.

Заемщик рискует остаться без автомобиля, если не погасит ссуду в установленный срок или заключит договор с мошенником.

Для снижения рисков заемщику рекомендуется тщательно подбирать кредитора и заранее определить возможность погашения частного займа под ПТС в установленный соглашением срок.

Как правильно составить договор займа под залог авто ПТС между физ. лицами

Частные займы под ПТС оформляются договором, который составляется с учетом требований главы 42 ГК РФ.

Если сумма сделки составляет более 10 тыс. рублей, то договор должен быть заключен в письменной форме (статья 808 ГК РФ). В договоре займа указываются:

- Название документа.

- Порядковый номер, год и место заключения сделки.

- ФИО сторон.

- Предмет договора. При выдаче частного займа под ПТС требуется указать сумму ссуды и наличие залога.

- Наличие залога с описанием предмета залога. Указываются марка, модель автомашины, год выпуска, комплектация, VIN номер, номера шасси и кузова, техническое состояние, рыночная стоимость, реквизиты ПТС и СТС, перечень дополнительного оборудования. Дополнительно можно указать порядок использования или хранения автомобиля, порядок возврата ПТС после выплаты долга, порядок изъятия авто в случае неуплаты или несоблюдения других условий соглашения (статья 339 ГК РФ).

- Порядок передачи предмета залога.

- Параметры займа (сумма, срок, процентная ставка).

- Обязанности сторон.

- Права сторон.

- Особые условия.

- Реквизиты (ФИО, реквизиты паспорта, адрес постоянного места регистрации) и подписи сторон.

Договор, подтверждающий выдачу частного займа под ПТС, может быть заверен нотариусом. Данное условие не является обязательным, но позволяет снизить риски для обеих сторон соглашения.

- Высшее экономическое образование.

- Специалист в области «Финансы и кредит».

- 7 лет работы автором.

- Независимый эксперт.

Cодержание:

- Плюсы и минусы частного займа

- Какие риски займов под залог ПТС между частными лицами

- Как правильно составить договор займа под залог авто ПТС между физ. лицами

Другие статьи о кредитах, займах и лизинге

-

Кредитный брокер – помощь в получении кредита

Получить выгодный кредит в банке удается не всем. Причин этому несколько: закредитованность заемщиков, высокая долговая нагрузка при низких доходах, ужесточение кредитной политики банков. Но потребности граждан в заемных деньгах не снижаются. Свою помощь получить кредит им предлагают посредники. Мы расскажем о том, как работают кредитные брокеры, сколько стоят их услуги и можно ли им доверять.

Подробнее

-

Отличия лизинга от кредита

Приобретение дорогостоящего оборудования и техники для компании связано с большими тратами. Для сокращения расходов собственных средств при развитии бизнеса можно воспользоваться услугами банков и получить классический кредит или оформить лизинговое соглашение.

Подробнее

-

12794

11.12.2021 16:25:49

Риски займа под залог ПТС у частного лица

Кредитованием под залог паспорта автомобиля могут заниматься банки, МФО, автоломбарды и физические лица. Частные займы под ПТС выдаются в соответствии с положениями, установленными Гражданским Кодексом РФ. Соглашение между сторонами подтверждается договором залога, в котором указываются все условия сделки.

Подробнее

-

Деньги под залог ПТС – машина остается

Деньги под залог ПТС — услуга, которая предоставляется банками, МФО и автоломбардами. Суть займа заключается в выдаче денег до 10 млн. рублей под залог автомобиля, находящегося в собственности заемщика. Машину, оформленную в залог, нельзя продать, подарить, обменять, оставить наследнику. Также не разрешено менять ее комплектацию, двигатель, форму кузова.

Подробнее

Вы можете получить обеспеченный автокредит в банках, ломбардах или у частных инвесторов. Кредитные отношения с банками и залог отражаются соответственно в договоре займа и договоре залога.

А как правильно оформить сделку по получению обеспеченного кредита с физическим лицом читайте далее.

Содержание

- В каких случаях составляется

- Какие данные можно и нельзя указывать

- Нужно ли нотариальное заверение

- Образец долговой расписки по залог автомобиля от физического лица

- Как доказать факт долга, если расписка не заверена нотариусом

- Видео: Как правильно составить расписку — советы юриста

В каких случаях составляется

Кредитные операции с гарантиями между физическими лицами могут осуществляться:

Преимущества квитанции:

В документе также могут быть предусмотрены проценты за использование заемных средств и неустойки в случае неуплаты / просрочки платежа.

Поэтому составление квитанции, как основного документа, подтверждающего кредитные отношения сторон, необходимо в следующих ситуациях:

В некоторых ситуациях квитанции можно комбинировать. Например, при подаче заявки на ссуду с обеспечением в документе вы можете указать как условия ссуды, так и условия обеспечения.

Какие данные можно и нельзя указывать

Квитанция не имеет определенной формы, утвержденной на законодательном уровне.

Главное правило — в документе должны быть указаны все существенные аспекты заключенного между сторонами договора, в том числе:

Если заем выдается без начисления процентов за пользование заемными средствами, условие можно пропустить. Кроме того, необязательно указывать выданный беспроцентный кредит.

При этом следует учитывать, что автомобиль является совместно нажитым имуществом, и для передачи его в залог требуется согласие второго супруга. Согласие можно получить у нотариуса.

Следует иметь в виду, что если потребуется решение суда об аресте и продаже ипотечного транспортного средства, с заемщика также будут взиматься судебные издержки, что приведет к увеличению общей стоимости кредита.

Квитанцию должен написать сам заемщик. Печатная форма документа не допускается. Это позволит вам доказать, что документ был написан конкретным человеком, на основании результатов проверки почерка.

В квитанцию нельзя вносить никаких ошибок или исправлений. Если вы обнаружите какие-либо недостатки, рекомендуется переписать документ.

Документ может быть составлен в присутствии понятых, которые при необходимости помогут доказать факт передачи денег и гарантий.

Если при свидетелях оформляется расписка, в документе указываются данные каждого гражданина и личная подпись.

Нужно ли нотариальное заверение

Гарантировано ли получение денег на автомобиль нотариально? Эта проблема решается сторонами самостоятельно.

Вы соглашаетесь соблюдать следующие аспекты:

Если квитанция нотариально заверена, то в процессе подтверждения подлинности представленного документа не потребуется экспертных заключений. Подпись нотариуса подтвердит факт и основные условия договора.

Однако следует учитывать, что нотариальное заверение осуществляется только после уплаты налога в установленном размере и для проверки у нотариуса необходимо будет предоставить все документы: паспорта, титулы и свидетельство о регистрации автомобиля, доверенность, согласие супруга и т д.

При отсутствии хотя бы одного из документов или одной из сторон квитанция не заверяется.

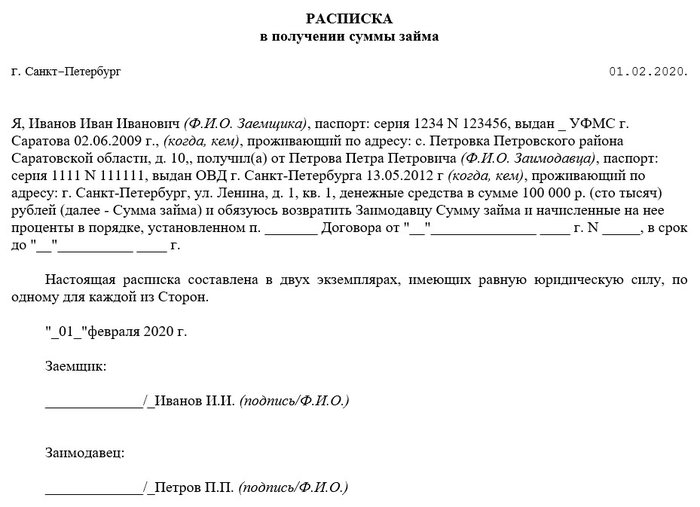

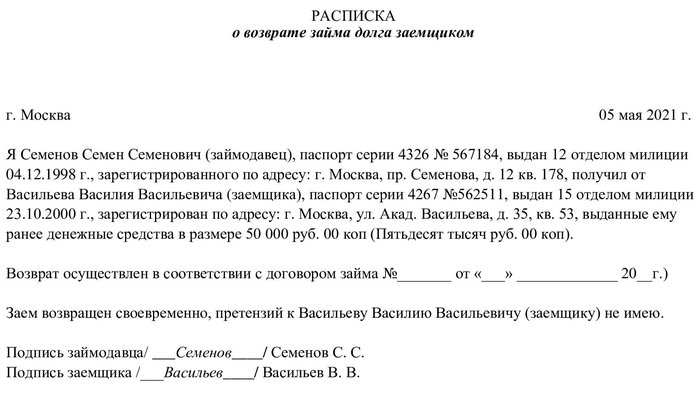

Образец долговой расписки по залог автомобиля от физического лица

Образец квитанции о залоге вы можете сами найти в Интернете. На рассмотрение предоставляется образец документа со следующими условиями:

Как доказать факт долга, если расписка не заверена нотариусом

Если заемщик не возвращает деньги по квитанции в срок, установленный заключенным договором, заимодатель (залог) вправе обратиться в суд для переоформления заложенного имущества в личное имущество (если иное не предусмотрено правилом переоформление залога прямо указано в документе).

В этой ситуации квитанция является подтверждением того, что залоговая ссуда была выдана.

В случае нотариального заверения документа подлинность квитанции не ставится под сомнение и требования кредитора будут полностью удовлетворены.

Если квитанция не заверена нотариусом, назначенная судом проверка письма до начала разбирательства будет доказательством подлинности квитанции.

Поэтому расписку оформляет заемщик при получении ссуды от частного лица, даже под залог автомобиля.

В документе должны быть отражены все существенные условия сделки. Для дополнительной безопасности лучше заверить квитанцию у нотариуса.

Видео: Как правильно составить расписку — советы юриста

Документы для скачивания, которые могут пригодиться любому автовладельцу

Ниже представлены документы, которые можно скачать в формате Word.

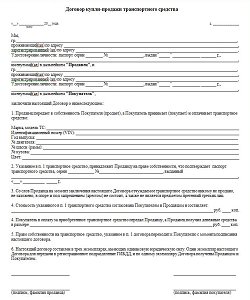

|

|

|

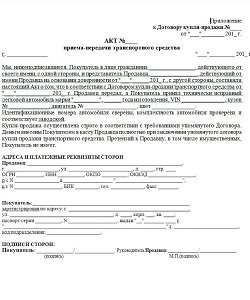

Бланк договора купли – продажи автомобиля между физическими лицами. Скачать |

Бланк договора купли – продажи автомобиля между физическим и юридическим лицом. Скачать |

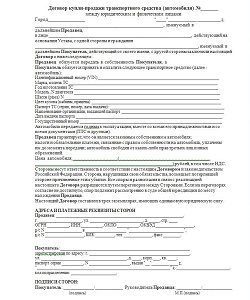

|

|

|

Бланк расписки в получении денег за автомобиль. Скачать |

Бланк расписки в получении задатка за автомобиль. Скачать |

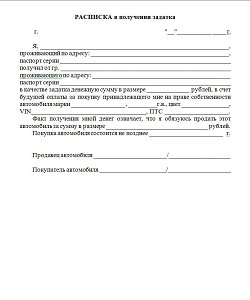

|

|

|

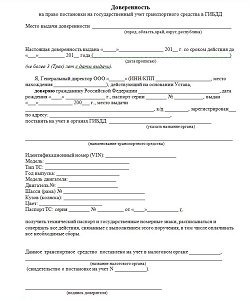

Бланк доверенности на право управления транспортным средством и для постановки на учёт от физического лица физическому. Скачать |

Бланк доверенности для постановки на учёт от юридического лица физическому лицу. Скачать |

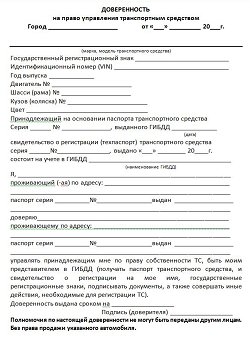

|

|

|

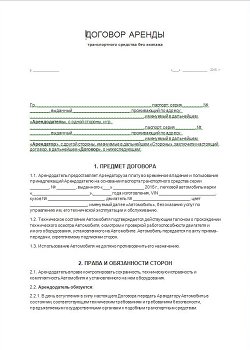

Бланк договора аренды автомобиля между физическими лицами. Скачать |

Бланк акта приёма – передачи. Скачать |

Договор купли-продажи автомобиля является обязательным документом при передаче права собственности на ТС от одного автовладельца другому. До момента получения нового Свидетельства о госрегистрации на имя покупателя, договор является основным документом, подтверждающим право собственности на приобретённый автомобиль. С 2014 года Договор купли-продажи авто нотариально не регистрируется и может быть подписан от руки в любом месте.

После передачи денег настоятельно рекомендуем взять у продавца Расписку о получении денежного вознаграждения и составить Акт приёма-передачи автомобиля.

Договор аренды автомобиля между физическими лицами не требует последующего удостоверения у нотариуса и регистрации в соответствующих органах. Законодательство РФ предусматривает несколько видов договора на сдачу автомобиля в аренду:

- С экипажем – данный вид аренды предполагает передачу машины с водителем, а обязанность по содержанию авто и проведению капремонта возлагается на арендодателя. В случае причинения ущерба автомобилю в процессе его использования, ответственность по возмещению также ложится на арендодателя.

- Без экипажа – не предусматривает предоставления дополнительных услуг, ответственность несёт арендатор.

Порядок постановки автомобиля на учет в ГИБДД регулируется Правилами, утвержденными Приказом МВД РФ от 24.11.2008 г. № 1001 “О порядке регистрации транспортных средств”. Осуществление регистрационных действий можно доверить иному лицу, выдав ему Доверенность на право постановки на учет автомобиля. Законодательством не установлено требование о необходимости нотариально заверять доверенность на право постановки автомобиля на учет в ГИБДД. Сторонами в доверенности – доверителем и представителем, могут выступать как физические лица, так и организации (юридические лица).

Согласно положениям ст. 339 Гражданского кодекса РФ в договоре залога должны быть указаны предмет залога, существо, размер и срок исполнения обязательства, обеспечиваемого залогом. Условия, относящиеся к основному обязательству, считаются согласованными, если в договоре залога имеется отсылка к договору, из которого возникло или возникнет в будущем обеспечиваемое обязательство.

Стороны могут предусмотреть в договоре залога условие о порядке реализации заложенного имущества, взыскание на которое обращено по решению суда, или условие о возможности обращения взыскания на заложенное имущество во внесудебном порядке.

В договоре залога, залогодателем по которому является лицо, осуществляющее предпринимательскую деятельность, обязательство, обеспечиваемое залогом, включая будущее обязательство, может быть описано способом, позволяющим определить обязательство в качестве обязательства, обеспеченного залогом, на момент обращения взыскания, в том числе путем указания на обеспечение всех существующих и (или) будущих обязательств должника перед кредитором в пределах определенной суммы.

В договоре залога, залогодателем по которому является лицо, осуществляющее предпринимательскую деятельность, предмет залога может быть описан любым способом, позволяющим идентифицировать имущество в качестве предмета залога на момент обращения взыскания, в том числе путем указания на залог всего имущества залогодателя или определенной части его имущества либо на залог имущества определенных рода или вида.

((5476))

Договор залога должен быть заключен в простой письменной форме, если законом или соглашением сторон не установлена нотариальная форма. Договор залога в обеспечение исполнения обязательств по договору, который должен быть нотариально удостоверен, подлежит нотариальному удостоверению.

Несоблюдение правил о форме влечет недействительность договора залога.

Передача прав на автомобиль не требует обязательной регистрации, поэтому и нотариальное заверение договора займа между физическими лицами не требуется.

В каждом гражданском договоре должен присутствовать пункт об ответственности сторон при ненадлежащем исполнении своих обязательств. Договоры займа и залога автомобиля не являются исключением. В договоре займа ответственность носит односторонний характер. Обязательствами сторон являются выдача денежной суммы и ее возврат. Вы уже выполнили свои обязательства, выдав заемщику необходимую денежную сумму. Поэтому и ответственности за неисполнение своих обязательств у вас не возникает. А вот заемщику еще только предстоит выполнить свои обязательства – вернуть долг. Поэтому ответственность лежит только на нем.

По договору займа ответственность является последствием невозврата долга. Эти последствия являются штрафными санкциями за каждый день просрочки возврата. Размер ответственности заемщика устанавливается в виде части ставки рефинансирования Банка России за каждый день просрочки.

Ответственность наступает на следующий день после даты, когда заемщик должен быть вернуть долг, но не вернул. Проценты начисляются на основную сумму долга. Днем прекращения ответственности считается день, когда заемщик вернет займодателю всю сумму долга вместе с процентами за просрочку. В противном случае вы можете обратиться в суд, тогда долг и проценты по нему будут взыскиваться с должника в судебном порядке.

В соответствии со ст. 337 ГК РФ, если иное не предусмотрено законом или договором, залог обеспечивает требование в том объеме, какой оно имеет к моменту удовлетворения, в частности проценты, неустойку, возмещение убытков, причиненных просрочкой исполнения, а также возмещение необходимых расходов залогодержателя на содержание предмета залога и связанных с обращением взыскания на предмет залога и его реализацией расходов.

В случае нарушения обязательств вы вправе оставить себе предмет залога.

Если залогодатель обязательства нарушил, но залог не передает, вы можете обратиться в суд с иском, требования которого сводятся в разных вариациях к следующему: «Обязать Залогодателя передать предмет залога Залогодержателю».

Также вы можете составить мировое соглашение в письменной форме и заверить его у нотариуса, чтобы избежать неприятный последствий, если заемщик откажется передать вам в собственность заложенный автомобиль.

((4587))

Для регистрации транспортного средства вам понадобятся:

1) заявление;

2) паспорт гражданина РФ (если в паспорте не указано место регистрации, требуется документ, подтверждающий регистрацию по месту пребывания; если в ГИБДД обращается представитель владельца — доверенность);

3) паспорт транспортного средства;

4) свидетельство о регистрации транспортного средства;

5) документ, удостоверяющий право собственности (например, решение суда, договор купли-продажи);

6) страховой полис ОСАГО;

7) номера (государственные регистрационные знаки), если они выдавались.

Данную процедуру вы можете пройти на портале государственных услуг РФ. Порядок регистрации транспортного средства установлен Правилами государственной регистрации автомототранспортных средств и прицепов к ним в Государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации, утвержденными приказом МВД России от 26.06.2018 № 399.

Распиской подтверждается факт передачи денежных средств. Это может быть получение или возврат занятых денег, оплата за аренду квартиры или коммерческого объекта, выплата задолженности по иным обязательствам. Расписка может оформляться как отдельный документ, так и дополнительно к основному договору. По договоренности сторон долговую расписку можно заверить через нотариат.

Точное содержание расписки зависит от сути и условий сделки, обязательств.Законодательство не содержит единого шаблона указанного документа. Вы можете скачать образец долговой расписки между физическими лицами у нас на сайте, заполнить его самостоятельно или с помощью юриста. Подробнее о правилах оформления документа читайте ниже.

Когда и кому нужна долговая расписка

Расписка — это один из документов, которые могут оформляться в гражданских сделках. Как следует из ГК РФ, по сделке займа между сторонами может оформляться договор или расписка, либо сразу оба этих документа. Без заполнения письменных документов допускается займ на сумму до 10 000 рублей, если его сторонами являются физические лица. Но и при небольшой сумме сделки советуем составить расписку, чтобы избежать проблем при возврате и взыскании денег.

Долговая расписка может оформляться при передаче и возврате денег по займу, по алиментам, аренде и другим обязательствам

Кроме факта передачи и получения денег, распиской можно подтвердить другие условия обязательств. Чтобы документ вступил в силу, достаточно оформить его в обычной письменной форме. Нотариальное удостоверение возможно по взаимной договоренности сторон.

Расписка о займе подтвердит, что лицо получило определенную сумму. Также там можно и нужно прописать дополнительные обязательства и условия сделки — дату и правила возврата денег, процентную ставку, оформление залога на имущество. Еще одну расписку можно оформить при возврате денег, чтобы указать на отсутствие претензий.

Кроме займа, долговые расписки можно и нужно составлять и по другим обязательствам и сделкам. Вот несколько примеров:

- купля-продажа недвижимости, автомашин, движимого имущества — документом будет подтвержден факт надлежащего расчета по основному договору;

- аренда недвижимости и транспорта — документ оформляется под каждый арендный платеж (помесячно, разом за год, и т.д.);

- выплата алиментов на ребенка — документ можно использовать при оплате алиментов напрямую взыскателю, т.е. без участия пристава.

Если стороны договорились о поэтапной или частичной оплате, они могут оформлять несколько расписок. Например, если по договору продавец обязан оплатить за автомобиль 1 млн. руб., он может договориться о передаче денег равными или неравными частями за несколько месяцев. В итоге стороны оформят несколько расписок на каждую часть оплаты, а в последнем документе укажут об отсутствии претензий.

Долговая расписка будет являться важным доказательством, если возникнет необходимость взыскивать долг. Займодавец сможет ссылаться на документ:

- в претензиях,

- уведомлениях,

- требованиях,

- исковых заявлениях.

Если в расписке указано о займе с процентами, взыскатель сможет сделать расчет за весь период просрочки.

Что можно подтвердить долговой распиской

Прежде всего, распиской подтверждается факт передачи и получения денег. Например, это может быть передача наличных заемщику в долг, а затем и возврат средств займодавцу. Вместо оформления второго документа (при возврате суммы займа) кредитор может отдать оригинал первой расписки заемщику. Но лучше оформить отдельный документ, где будет прямо указано об отсутствии претензий.

Кроме факта передачи и получения денег, в тексте долговой расписки можно указать:

- условия пользования деньгами (долг под определенный процент и т.д.);

- сроки и правила возврата долга (единовременно, равными или неравными частями);

- о выдаче займа под залог (например, ювелирных изделий или автомобиля);

- о способе возврата суммы займа (например, наличные, перевод на банковскую карту);

- условия для продления срока возврата (например, если заемщик уведомит об этом не позже, чем за 10 дней, а у займодавца не будет возражений).

Если стороны хотят максимально подробно описать все условия обязательства, то лучше оформлять договор. Если при займе расписка вполне может заменить договор, то по некоторым другим сделкам это будет невозможно. Например, при продаже недвижимости или автомашин расписка может являться только дополнительным документом к договору.

Если стороны предусматривают поэтапный возврат долга, можно оформить расписку с графиком платежей. Под каждый платеж будет указана точная дата. Также в документе можно указать, является ли просрочка по отдельной части долга основанием требовать возврата всей суммы. Это будет важно для досудебного и судебного взыскания.

Как правильно оформить

Для сделок с участием организаций оформляются договоры. Расписки составляют физические лица. Например, сторонами долговой расписки на займ могут быть:

- родственники,

- знакомые,

- друзья,

- коллеги.

Если при передаче и получении денег присутствуют свидетели, то сведениях о них также указываются в тексте документа. Подписи могут ставить стороны обязательства и свидетели.

Когда лучше составить расписку — до или после передачи денег

Расписки желательно составлять непосредственно при пересчете и передаче наличных. Можно заранее заполнить шаблон, внести в него все нужные сведения, распечатать на бумаге. Когда деньги будут переданы, заполненный бланк документа подпишут обе стороны.

Мы рекомендуем оформлять рукописную расписку, т.е. заполнять образец непосредственно на месте. Лучше дать заполнить документ заемщику (должнику). В ряде ситуаций, если возникнет спор о подлинности документа или первоначального текста, может оказаться важным образец почерка. Например, если должник отрицает получение денег, подлинность можно проверить по почерковедческой экспертизе.

Если средства передавались без расписки, можно попросить должника составить ее «задним числом». Добросовестный заемщик вряд ли откажет в такой просьбе, так как это не изменит суть обязательства, заодно и узаконит ранее состоявшуюся передачу займа. Если же должник категорически откажется оформлять документ «задним числом», то и доказывать существование обязательства придется иными способами (перепиской, аудио- и видеозаписями, свидетелями).

Форма документа

Расписку о долге или о его возврате достаточно оформить в простой письменной форме. Главное, чтобы в тексте документа были все обязательные реквизиты. Например, если он не содержит паспортных данных или точную сумму займа, может возникнуть спор.

Нужно ли заверять долговую расписку через нотариат? Так как по ГК РФ допускается оформление документа в обычной письменной форме, он будет иметь юридическую силу даже без нотариального удостоверения. Но стороны могут сами договориться заверить документ у нотариуса.

За удостоверение придется платить пошлину, но зато займодавец и заемщик получат ряд преимуществ:

- нотариус обязан проверить дееспособность и личность граждан, добровольность сделки, отсутствие принуждения и угроз;

- через нотариуса можно передать деньги при оформлении или возврате займа;

- при наличии документа с нотариальным удостоверением кредитор сможет взыскать долг по судебному приказу, что намного проще и быстрее искового производства.

Нотариальные расходы распределяются между сторонами по взаимной договоренности. Если стороны решили обойтись без нотариуса, это не скажется на юридической силе документа.

Расписка о выдаче денег в долг

Что указать в содержании

От содержания расписки напрямую зависит, сможете ли вы вернуть долг, не возникнут ли проблемы при судебном взыскании. Если вы не знаете, как правильно написать расписку о займе денег, лучше обратиться к адвокату или юристу. Расходы на услуги специалиста в данном случае будут полностью оправданы.

Заполнять документ лучше максимально простыми словами, используя точные формулировки. Чем точнее описаны условия обязательства, тем меньше споров возникнет при взыскании.

Советуем обязательно указать в содержании:

- дату и место оформления;

- полные паспортные данные как заемщика, так и займодавца;

- паспортные данные каждого свидетеля (если они присутствовали при передаче денег или уплате долга);

- сумму, переданную второй стороне (цифрами и прописью);

- дату, до которой должник обязуется вернуть деньги (для поэтапного расчета указываются разные даты, суммы по каждому платежу);

- размер процентов, которые заемщик обязуется уплатить за период пользования деньгами (если этого пункта не будет, то допускается взыскание процентов, равных ключевой ставки ЦБ РФ на день внесения решения судом);

- правила возврата денежных средств (наличные, безналичный перевод и т.д.);

- иные условия, о которых договорились стороны;

- подписи.

При займе с залогом об этом нужно указать в тексте документа. Например, там будет описан состав и характеристики вещей, которые передаются на хранение займодавцу. Эти же сведения указываются в акте приема-передачи. Когда долг будет погашен, для возврата имущества заемщику составляется еще один акт.

Деньги в долг обычно дают под проценты. Их размер определяется по договоренности. Каких-либо ограничений по размеру ставки для процентного займа в законах нет. Также допускается указать основания для начисления дополнительных штрафов (например, единовременная сумма при нарушении срока возврата). Если стороны договорились о займе без штрафов, этот пункт заполнять не нужно.

Пример расписки о получении денежных средств в долг

У нас на сайте вы можете скачать примерные образцы расписок о возврате долга или о передаче денежных средств. Если есть вопросы или требуется помощь с заполнением, обращайтесь к нашим специалистам. Так же вы можете получить юридическую консультацию, чтобы оценить и снизить свои риски.

Расписка о полном возврате денежного долга

У кого остается расписка

Расписка составляется в присутствии двух сторон. Также возможен вариант с заполнением документа только заемщиком. Например, заемщик может своей рукой заполнить расписку, указать там, у кого и какую сумму он занял. После этого оригинальный экземпляр расписки останется у кредитора.

При возврате всей суммы долга займодавец может выдать документ об отсутствии претензий, либо вернет оригинал расписки.

Советуем заполнять расписку в двух оригинальных экземплярах. При наличии спора о содержании документа или об условиях займа, оригиналы будут сравнивать в суде и в ходе экспертиз. Естественно, оба экземпляра должны быть идентичны по содержанию. Если в первоначальный текст вносились какие-либо правки, их должны заверить обе стороны.

Что делать, если не вернули долг

Если прошел срок возврата долга, а его все не возвращают, то расписка будет надлежащим доказательством. Оригинал документа может потребоваться в судебном процессе, при расследовании уголовного дела по факту мошенничества. При переписке с должником достаточно сослаться на условия расписки, либо приложить ее копию.

После завершения взыскания суд выдаст приказ или исполнительный лист. С этими документами можно добиваться возврата денег через ФССП. Оригинал или копию расписки приставам направлять не нужно. Если должник банкротится, для заявления своих требований кредитору нужна не расписка, а судебный акт о взыскании.

Нужна помощь в оформлении расписки или при взыскании долга? Обращайтесь к нашим экспертам! Мы разъясним нормы закона, проконсультируем о правилах заполнения документа, поможем с взысканием.

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты