Приказ об установлении лимита кассы – документ, который организации среднего и крупного размера должны составлять регулярно (временной промежуток они вправе определять самостоятельно, но обычно это происходит не реже 1 раза в год).

ФАЙЛЫ

Скачать пустой бланк приказа об установлении лимита кассы .doсСкачать образец приказа об установлении лимита кассы .doc

К этой бумаге полагается выпуск приложения с конкретными цифрами. К счастью, благодаря принятому в 2014 году Указанию Банка России №3210-У лимит кассы не обязаны соблюдать субъекты малого предпринимательства, в том числе микропредприятия и ИП (вне зависимости от выбранной формы налогообложения последних).

Для чего нужен документ

Если компания не подпадает под критерии малого предприятия (например, штат составляет более 100 человек или не выполняются другие условия типа объема годовой выручки), то определение и соблюдение лимита кассы для нее по-прежнему обязательно. Но оформляется бумага немного по-другому.

Время от времени компанию могут ждать проверки со стороны контролирующих органов.

Важно! В случае несоблюдения правил организацию и ее сотрудников ждет административное наказание в виде штрафов, которые регулируются ст. 15 КоАП РФ.

Причем если должностное лицо «отделается» 4-5 тыс. руб., то юридическое будет оштрафовано на 40-50 тыс. руб. за каждое нарушение.

Раньше лимиты в этой сфере регулировались Положением №343-П Банка России от 12 октября 2011 года. Сейчас законное основание для этого поменялось, так что желательно переделать существующие приказы.

Для лучшего взаимодействия с контролирующим органом лучше ссылаться на Указание №3210-У или вовсе оформить приказ о снятии лимита кассы (если предприятие перешло в другой разряд).

Если раньше в компании был выпущен приказ об установлении лимита кассы, но в настоящее время оно перешло в разряд малых субъектов предпринимательской деятельности, то обязательно оформление заменяющих бумаг. Ими может быть приказ о лимите кассы другой формы либо приказ об отмене лимита кассы.

В каких случаях допустимо превышение лимита

Согласно Указанию Банка России №3210-У все наличные деньги из кассы сверх установленного лимита, которые остаются в конце дня, подлежат хранению исключительно на банковских счетах.

Исключение могут составлять следующие случаи:

- Когда наличность нужна для выплаты заработной платы и других выплат сотрудникам (стипендии, социальные выплаты и т.д.). Причем эта наличность может находиться на территории организации не более 5 дней (согласно п. 6 упомянутых Указаний №3210-У).

- Выходные дни. В это время могут вестись приходно-расходные операции компании, а банк может быть закрыт. В этом случае допустимо превышение лимита кассы без последствий в виде штрафов.

- Случаи проведения проверок контролирующих органов на предприятии. Причем эти проверки должны напрямую касаться финансовой деятельности.

Оформление и пункты приказа

В правом верхнем углу либо в самом верху документа указывается полное наименование организации или фамилия, имя и отчество индивидуального предпринимателя.

Потом следует заголовок «ПРИКАЗ об установлении лимита остатка кассы организации» с номером и датой. В основной части бумаги руководитель прописывает, на какие документы он ссылается. Обязательно также упоминание о том, какого числа устанавливается лимит.

Обычно бухгалтерия занимается оформлением этой бумаги и прописывает определенную периодичность: 1 раз в год, с каждым циклом отчетности.

Обратите внимание! Бывают случаи, когда ограничения на сохранение наличных денег требуют пересмотра. В этом случае законодательство допускает переиздание приказа любым числом учетного года.

Желательно уведомить об этом событии банк, с которым взаимодействует организация, так как сотрудники банка могут производить инкассацию по договоренности.

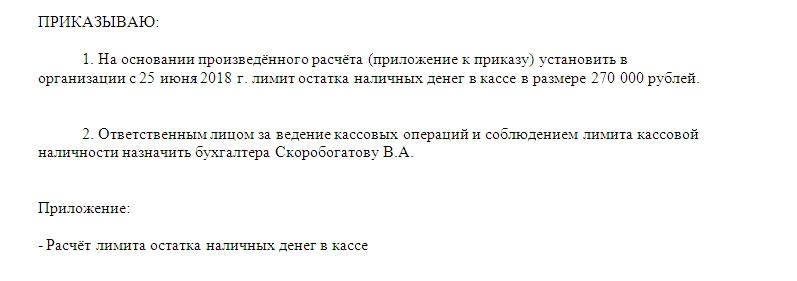

Также в приказе (в первом пункте) говорится о расчетах, произведенных в приложении. Последние зависят от расчетного периода. По закону это время не должно превышать 92 дня.

На бумаге отражается конкретная сумма, которая составляла выручку в этот период (либо плата, которая была выплачена сотрудникам, если расчеты основываются на этом показателе). Если расчетный период остался тот же, то в приказе это прописывается.

Во втором пункте приказа указывается материально ответственное лицо, которое в случае превышения лимита в конце рабочего дня обязано отнести все превышающие этот показатель денежные средства в банк и положить на расчетный счет организации.

Внимание! Работник, взаимодействующий с наличными деньгами, должен соблюдать обязанности кассира, числиться на этой должности или совмещать с местом бухгалтера.

Если организация маленькая и операции, связанные с обращением наличных средств, осуществляет бухгалтер, то обязательно должен существовать приказ о возложении обязанностей кассира на бухгалтера. Это требование связано с требованиями учредительных документов банковских организаций, с которыми имеют дело юридические лица.

К приказу прикрепляется приложение о расчете остатка наличных денег в кассе за расчетный период. Расчёт остатка производится исходя из поступления средств за этот период или из выплаты заработной платы сотрудникам, вычисляется по формулам. Об этом обязательно нужна соответствующая пометка.

Таким образом, сумма самого лимита со временем, на которое он устанавливается, раскрывается в самом первом пункте, а завершают официальную бумагу подписи руководителя и главного бухгалтера.

Согласование

Приказ является внутренним документом организации. Согласовывать его с банком или налоговыми органами не нужно (хотя и желательно, для того чтобы, например, не допустить незапланированного приезда инкассаторов).

Однако если он все же разработан и существует (даже со ссылкой на Положение №343-П Банка России от 12 октября 2011 года и без приложения), то за несоблюдение правил относительно ограничений наличных средств, хранящихся в кассе, учреждение или лицо ждет административная ответственность в виде такой неприятности, как штраф.

Лимит остатка кассы на 2023 год по-прежнему обязателен к установлению для лиц, имеющих в обороте наличные деньги, проходящие через операционную кассу. Рассмотрим, есть ли особенности в определении его размера для 2023 года.

Документ, содержащий порядок расчета лимита остатка кассы

Правила для расчета предельной величины остатка наличных денег в операционной кассе лица, имеющего в обороте наличные деньги, установлены указанием Банка России от 11.03.2014 № 3210-У, посвященным порядку ведения кассовых операций. С 30 ноября 2020 года этот документ применяется в редакции, ставшей следствием изменений, внесенных в него указанием Банка России от 05.10.2020 № 5587-У.

Какие изменения были приняты:

- Установлены требования к приему и выдаче денежной наличности.

- Обновлены правила работы с подотчетными суммами. Теперь их можно выдавать по одному распрядительному документу нескольким лицам и не одной суммой. Также отменено требование о 3-х дневном сроке представления авансового отчета и т.д.

Прочие правила порядка ведения кассовых операций остались неизменными. В том числе обновления не коснулись порядка, в котором устанавливается лимит остатка денежных средств в кассе. То есть расчет лимита остатка кассы на 2023 год следует осуществлять в тех же ситуациях и по тем же алгоритмам, что и в предшествующих годах.

Об изменениях, внесенных в исходный текст закона № 290-ФЗ, читайте в этом материале.

Важно! КонсультантПлюс предупреждает

Нарушение правил работы с денежной наличностью и порядка ведения кассовых операций – это нарушение кассовой дисциплины.

В чем оно выражается и какие за это предусмотрены санкции, смотрите в К+. Пробный доступ можно получить бесплатно.

Зачем нужен лимит денежных средств и как он устанавливается?

Установление лимита ограничивает ту сумму наличных денег, которая может находиться в операционной кассе на конец рабочего дня (п. 2 указания Банка России № 3210-У). Лимит может быть превышен в дни выдачи работникам зарплаты, стипендий, соцвыплат и в выходные дни, если юрлицо в них осуществляет операции по кассе.

Определение величины лимита обязательно для юрлиц и обособленных подразделений, самостоятельно сдающих деньги в банк. Если обособленные подразделения сдают деньги в кассу юрлица, то общая сумма устанавливаемого организацией лимита учитывает и те лимиты, которые предусмотрены для подразделений. ИП и юрлица, относящиеся к числу субъектов малого предпринимательства, вправе такой лимит не устанавливать.

О том, в каких случаях юрлицо может быть отнесено к числу субъектов малого предпринимательства, читайте здесь.

Юрлицо самостоятельно осуществляет расчет лимита остатка кассы (для подразделений и общей его величины) и утверждает его размер распорядительным документом.Один из экземпляров этого документа направляется в подразделение.

Как рассчитать величину лимита остатка кассы на 2023 год?

Как рассчитать лимит остатка кассы? Указание Банка России № 3210-У приводит для такого расчета 2 внешне одинаковые формулы, принципиально различающиеся только характеристикой объема оборота (реального или планируемого) денежных средств, задействованных в расчете:

- Объем поступлений от продаж. В нем не учитываются средства, принимаемые платежным агентом (субагентом).

- Объем выдач наличных денег. В него не включают средства на выдачу работникам зарплаты, стипендий, соцвыплат.

Первый объем в указании Банка России № 3210-У обозначен буквой V, а второй — R. И формулы расчета лимита (L) с этими буквами выглядят так:

L = V / P × N;

L = R / P × N;

где оставшиеся 2 показателя (P и N) весьма сходны по смыслу, но характеризуют, соответственно, тот процесс, к которому относится один из определяющих формулу расчета показатель (V либо R):

- Р — расчетный период (определяемый в рабочих днях с условием, что их число не превысит 92), за который происходит либо получение объема V, либо выдача объема R;

- N — число рабочих дней между днями сдачи денег в банк (для показателя V) или получения из банка (для показателя R).

При определении количества дней, составляющих величину показателя N, не учитывают факты принятия и выдачи средств, не включаемых в объемы (V и R). Установлено, что число дней, составляющих показатель N, не должно превышать 7, а если в населенном пункте, где располагается юрлицо, нет банка, то 14. Хотя допускается зависимость значения этого показателя от таких вещей, как:

- обстоятельства непреодолимой силы;

- местонахождение, структура и особенности деятельности юрлица.

Пример расчета лимита кассы с учетом объемов поступлений от КонсультантПлюс:

Наличная выручка ООО “Рассвет” от продажи товаров за расчетный период с 01.03.2022 по 31.05.2022 (61 рабочий день) составила 2 385 648 руб. Выручка сдается ежедневно (один раз в день)…

Пример расчета лимита кассы с учетом объемов выдач от КонсультантПлюс:

В ООО “Календула” сумма выплат наличных денег за расчетный период с 01.07.2022 по 30.09.2022 (66 рабочих дней) составила 166 000 руб., из них сумма выплаченной заработной платы – 100 000 руб.

Периодичность получения в банке наличных денег по чеку на расходы – один раз в пять рабочих дней…

Смотрите продолжение примеров в К+. А если у вас нет доступа к К+, получите пробный доступ бесплатно.

См. также: «Как рассчитать лимит остатка кассы?».

Итоги

Цифру, отвечающую той сумме, выше которой не может оказаться остаток наличных денежных средств в операционной кассе юрлица на конец рабочего дня, следует определять самому юрлицу, используя для этого законодательно установленную формулу. Формула имеет 2 внешне одинаковых варианта, принципиально различающихся по характеристикам объемов наличной денежной массы, задействованной в расчете: это либо объем продаж, либо объем выплат за определенный период. Прочие показатели, входящие в формулу, похожи по смыслу, но значения их зависят от того, какой именно (продаж или выплат) объем наличных денежных средств взят за основу расчета.

Одним из требований законодательства к порядку осуществления кассовых операций является установление лимитного остатка кассы. Лимитом остатка денежных средств в кассе называется сумма наличных, которая может остаться в кассе к концу рабочего дня. Этим средством государство пытается уберечь предприятия от больших потерь в случае ограбления кассы или других чрезвычайных ситуаций.

Для установки лимита кассы руководитель организации подписывает приказ, который должны выполнять работники предприятия. Сверхлимитные суммы нужно сдавать в банк. Эти требования обязательны для всех крупных и средних предприятий, работающих с наличными деньгами. Рассказываем, как должен происходит расчёт лимита кассы в 2023 году.

Как устанавливается лимит остатка кассы

Порядок определения лимитного остатка наличности в кассе регулируется Указанием Центрального Банка РФ от 11 марта 2014 года № 3210-У. Приказ для установки лимитного остатка кассы утверждается организацией каждый год. Однако жёстких требований на этот счёт в законодательстве нет, поэтому, если у вас нет потребности корректировать лимит, установить его и утвердить приказом можно только один раз.

Новый лимит устанавливается приказом, если в работе предприятия происходят какие-либо изменения, оказывающие влияние на остаток средств в кассе. Например, увеличивается сумма наличных денег, ежедневно поступающих в кассу. Изменить лимит кассы можно в любое время, не дожидаясь окончания года.

Если у организации нет установленного лимита, это значит, что в конце рабочего дня в кассе вообще не должно оставаться денег. Их все нужно сдавать в банк.

Как правильно оформить лимит остатка кассы

Расчёт лимита кассы, согласно законодательству, обязательно должны производить средние и крупные организации. Категории субъектов предпринимательства описаны в статье 4 закона № 209-ФЗ.

К средним предприятиям относятся субъекты, у которых:

- среднегодовая численность работников – 100-250 человек;

- годовой доход – от 800 миллионов рублей.

Крупные предприятия:

- среднегодовая численность работников – свыше 250 человек;

- годовой доход – свыше 2 миллиардов рублей.

Вышеназванные предприятия должны установить лимит и задокументировать весь процесс расчёта и утверждения конечной суммы денег. Разберём подробнее, как правильно установить лимит кассы.

1 шаг. Составить нормативный документ, где будут записаны принципы и формулы расчёта кассового лимита.

2 шаг. Вычислить значение лимита по формулам (представлены далее в статье). Если предприятие только начало свою деятельность, то для расчёта лимита можно использовать прогнозные показатели, а через месяц пересчитать его уже по реальным данным.

3 шаг. Вписать рассчитанную сумму денег в приказ по предприятию. Там же нужно указать:

- расчёт и сумму лимита;

- дату вступления ограничений в силу;

- ФИО лиц, ответственных за соблюдение и контроль лимита кассы;

- срок действия лимита кассы (например, с января до марта 2023 года).

Приказ об установлении лимита должен быть подписан директором.

4 шаг. Сообщить о приказе всем сотрудникам, работающим с кассой и наличными деньгами. Вы можете составить лист ознакомления с приказом, чтобы каждый из подчинённых подписал его.

5 шаг. Каждый квартал или месяц распечатывать пересчёт лимита кассы и отдавать бумагу на подпись главному бухгалтеру. Подтверждение правильного определения кассового остатка всегда должно быть в наличии на случай проверки.

Приказ можно переиздать, если изменится размер максимальной суммы наличных средств или истечёт срок действия лимита. Приказы и периодические пересчёты кассы хранятся по общим правилам документооборота.

Формулы для расчёта лимита кассы в 2023 году

В компаниях процессы, связанные с движением наличных средств, организованы по-разному. В одних организациях деньги поступают в кассу и не тратятся, а в других – расходуются в больших объёмах (например, чтобы погасить задолженность перед поставщиком) и не пополняются за счёт наличной выручки. Поэтому расчёт лимита кассы происходит в зависимости от особенностей конкретной организации.

ЦБ РФ предлагает две формулы для расчёта кассовых ограничений:

- расчёт лимита на основе поступления наличных средств;

- расчёт лимита на основе расхода наличных средств.

Формула расчёта на основе поступления наличных средств

Если за основу берётся объём поступлений наличных денег, для расчёта лимита используется следующая формула:

Лим = Оп/Pп × П, где:

- Лим – кассовый лимит;

- Оп – объём поступлений наличности в кассу за расчётный период;

- Pп – расчётный период. Определяется юридическим лицом произвольно (продолжительность периода должна быть не более 92 дней);

- П – среднее количество дней между инкассациями или самостоятельной сдачей наличности в банк.

Промежуток между днями сдачи выручки из кассы в банк должен быть не более 7 рабочих дней. Для организаций, которые работают с наличными деньгами в местности без банковских отделений, – не более 14 рабочих дней.

Формула расчёта на основе расхода наличных средств

Если в основе расчёта лимита лежит объём выдачи наличных денег, используется формула:

Лим = Ов/Pп × П, где:

- Лим – искомый лимит;

- Ов – объём выданной наличности за расчётный период (не включая расходы на оплату труда);

- Pп – расчётный период (не более 92 дней);

- П – среднее количество дней между получением наличных в банке. Показатель не должен превышать 7 дней (14 дней для населённых пунктов без банковских отделений).

Если вы только начинаете вести бизнес, вам необходимо выбрать онлайн-кассу для проведения платёжных операций с покупателями и сразу поставить её на учёт в ФНС. В нашем онлайн-магазине вам помогут подобрать подходящую для вашего бизнеса модель кассового аппарата. А чтобы соблюсти законодательство и передать сведения с кассы в налоговую, подключитесь к нашей системе «Астрал.ОФД». Специалисты расскажут обо всех возможностях сервиса и помогут с выбором тарифа.

Лимит остатка кассы для ИП и малых предприятий

Согласно закону № 209-ФЗ, к малым субъектам предпринимательства можно отнести:

- Микропредприятия:

- среднегодовая численность работников – до 15 человек;

- годовой доход – до 120 миллионов рублей.

- Малые предприятия:

- среднегодовая численность работников – 15-100 человек;

- годовой доход – 120-800 миллионов рублей.

Малые и индивидуальные предприятия не обязаны устанавливать лимит кассы, а значит и утверждать его каким-либо документом. Это можно сделать по собственной инициативе, но тогда компания будет нести ответственность за нарушение лимита с момента принятия такого решения и подписания приказа. При желании организация может перестать соблюдать установленный кассовый лимит: для этого нужно подготовить приказ об отмене лимита.

Ответственность за нарушение кассового лимита

Сейчас за соблюдением правил по работе с кассой на предприятиях следят региональные подразделения ФНС, и они относятся к этому очень серьёзно. Если организация не установила свой лимит, то он автоматически приравнивается к нулевому. В этом случае все средства из кассы должны быть переданы в банк. За невыставление лимита кассы в 2023 году или его превышение на предприятие налагается штраф.

Ответственность за нарушение кассового лимита, согласно статье 15.1 КоАП РФ, составляет:

- от 4 до 5 тысяч рублей – для должностного лица;

- от 40 до 50 тысяч рублей – для организации (штраф выписывается либо руководителю, либо главному бухгалтеру).

Налоговая может обойтись предупреждением только в отношении малого бизнеса, если предприятие превышает лимит кассы впервые. В последующих случаях за превышение лимита будет выписан штраф.

При этом в статье 15.1 КоАП РФ сказано, что применять наказание в виде штрафа можно только в течение двух месяцев с момента превышения лимита кассы. Если в ходе проверки нарушение было выявлено позднее, то нарушитель не будет наказан по сроку давности.

Предприятия могут не соблюдать лимит кассы только в определённые дни:

- дни массовой выплаты наёмным работникам: зарплаты, пособия, отпускные и другие;

- в общефедеральные выходные и праздничные дни, когда банки не работают.

В этих случаях разрешается превышать лимит кассы, штраф за это не будет выписан. Но на следующий день все лишние средства из кассы нужно передать в банк.

Актуально на: 10 июля 2018 г.

0

Каковы особенности установления лимита кассы в обособленном подразделении (ОП) организации? И как составить приказ о лимите кассы в ОП?

Напомним, что максимально допустимая сумма наличных, которую организация может хранить в своей кассе на конец рабочего дня, именуется лимитом остатка наличных денег. Такой лимит организация определяет самостоятельно с учетом объемов поступлений или выдач наличных денег (п. 2 Указания ЦБР от 11.03.2014 № 3210-У). Лимит остатка наличных устанавливается организационно-распорядительным документом, например, приказом. Форму такого приказа мы приводили в нашей консультации.

Лимит остатка кассы ОП

В «кассовых» целях обособленным подразделением считается подразделение организации, по месту нахождения которого оборудованы одно или более обособленных рабочих мест. При этом не имеет значения, на какой срок такие рабочие места созданы.

Обособленное подразделение организации может либо самостоятельно сдавать наличные деньги на расчетный счет организации, либо передавать их в кассу головной организации. Независимо от этого лимит наличных в кассе ОП устанавливается для такого подразделения как для самостоятельного юрлица, т. е. с учетом объемов поступлений или выдач наличных денег в таком обособленном подразделении. Это значит, что головная организация издает приказ о лимите кассы в ОП и передает его экземпляр или копию в соответствующее обособленное подразделение.

При этом важно учитывать, что если обособленные подразделения сдают наличные в кассу головной организации, то общий лимит кассы такой организации устанавливается с учетом лимита, утвержденного для этих ОП.

Составляем приказ о лимите остатка кассы в ОП

Приказ об утверждении лимита кассы ОП составляется в произвольном виде. В нем указывается размер утверждаемого лимита, а также дата, с которой такой лимит подлежит применению. К приказу об утверждении лимита прилагается расчет лимита кассы. Такой расчет производится в порядке, приведенном в Приложении к Указанию ЦБР от 11.03.2014 № 3210-У.

Обращаем внимание, что если организация не утвердила лимит кассы, он считается равным нулю. А следовательно, любой остаток в кассе будет считаться сверхлимитным.

Приведем пример заполнения приказа об установлении лимита кассы в ОП.

Скачивание формы доступно подписчикам или по временному доступу

Скачать

![]()

Скачивание формы доступно подписчикам или по временному доступу

Скачать

Напомним, что ИП и малые предприятия лимит остатка кассы могут не устанавливать, т. е. они вправе хранить в кассе наличные без ограничения (п. 2 Указания ЦБР от 11.03.2014 № 3210-У).

Лимит остатка кассы обязаны устанавливать все организации, которым приходится работать с наличными денежными средствами. Ранее эта обязанность возникала и у индивидуальных предпринимателей, однако в настоящее время требования к ним менее строги. Как установить лимит остатка наличных денег в кассе, т. е. как его рассчитать и каким документом ввести в действие, расскажем в нашем материале.

Лимит остатка кассы на 2020-2021 годы — утверждение и изменение

Лимит остатка денежных средств в кассе устанавливается в соответствии с нормами, прописанными Указанием ЦБ РФ от 11.03.2014 № 3210-У «О порядке ведения кассовых операций…». Этот законодательный акт регулирует все основные вопросы, касающиеся данной процедуры.

Лимит остатка денежных средств в кассе — эта та сумма денежных средств, которая может остаться в кассе предприятия на конец рабочего дня. Его вводят распорядительным документом. Чаще всего в роли такового выступает приказ руководителя. Сумму сверх лимита необходимо сдавать банк.

Часто приказ утверждается ежегодно, однако законодательство не выдвигает жестких требований на этот счет, поэтому лимит можно утвердить единожды и продолжать применять его до тех пор, пока в работе предприятия не произойдут изменения, влияющие на остатки наличности в кассе.

Как только меняется объем поступлений налички, ее выдачи из кассы либо периодичность сдачи в банк, компании следует сразу же позаботиться об издании нового приказа об установлении лимита остатка кассы. То есть поменять лимит можно в любой момент, необязательно ждать окончания года.

Отсутствие установленного лимита означает, что в кассе на конец дня не должно оставаться ни одной копейки.

Как рассчитать лимит остатка кассы — формулы

На предприятиях по-разному организуется процесс, связанный с движением наличных денег. Одни постоянно приходуют наличную выручку в кассу, но совершенно не тратят ее. Кто-то напротив расходует большой объем налички, например на погашение задолженности перед поставщиками, но не имеет наличной выручки. Исходя из особенностей конкретного предприятия, ответственный работник выберет соответствующую формулу для расчета лимита остатка кассы.

1. Формула, основанная на объеме поступлений, имеет следующий вид:

При использовании этой формулы нужно иметь в виду, что:

- Расчетный период, за который учитывается объем поступлений, не может превышать 92 рабочих дня.

- Период между днями сдачи наличной выручки в банковское учреждение не должен превышать 7 рабочих дней. Исключение сделано лишь для компаний, расположенных в местности, где нет пункта сдачи налички. В этом случае максимальный период — 14 рабочих дней.

2. Формула, учитывающая объем выдачи наличных средств:

При применении этой формулы следует учесть следующие моменты:

- В объем выдачи наличности не входят суммы выплачиваемой заработной платы, отпускных и прочих вознаграждений работникам.

- Расчетный период не должен превышать 92 дня.

- Период между днями получения наличных денег в банковском учреждении не должен превышать 7 рабочих дней. Если в месте расположения организации указанное учреждение отсутствует, то максимальный период берется как 14 рабочих дней.

Как устанавливается лимит остатка кассы у отдельных категорий хозяйствующих субъектов

Как видно из формул, компании необходимо в течение какого-то времени осуществлять деятельность, чтобы рассчитать лимит кассового остатка. А что делать вновь созданным организациям? Для них указанием 3210-У предусмотрено установление лимита исходя из предполагаемых, а не фактических объемов поступлений или выдач.

Значительное послабление предоставлено представителям малого бизнеса, в том числе индивидуальным предпринимателям. Они вовсе могут отказаться от установления лимита кассы и накапливать наличку без ограничений.

Но есть одно «но». Если приказ об утверждении лимита всё же будет издан, то его придется соблюдать. Несоблюдение утвержденного лимита грозит административной ответственностью.

Какая существует ответственность за превышение лимита по кассе

После того как лимит будет рассчитан и по нему издадут приказ, необходимо всё время отслеживать, чтобы на конец дня остаток по кассе не превышал установленную величину. Подобное превышение, за исключением отдельных случаев, о которых мы скажем ниже, чревато наказанием со стороны налоговых органов в виде:

- Штрафа от 4 до 5 тысяч рублей на должностное лицо и от 40 до 50 тысяч на организацию. Причем кассир никогда не будет выступать в качестве оштрафованного лица по предписанию налоговой. Таковым может оказаться либо директор, либо главный бухгалтер.

- Предупреждения при условии, что нарушение было допущено впервые, а сам нарушитель является представителем малого предпринимательства.

В соответствии с КоАП РФ наказать можно только в течение двух месяцев с момента, когда лимит был превышен. Если проверка пройдет позднее, то хозяйствующий субъект обойдется без штрафа. Связано это с узаконенными сроками давности за данное нарушение.

Указание 3210-У допускает возможность превышения лимита:

- в «зарплатные» дни — когда с расчетного счета снимается наличка для выдачи аванса или итоговой части зарплаты;

- в выходные и праздники, если хозяйствующий субъект проводит кассовые операции.

Одним из требований законодательства к порядку осуществления кассовых операций является установление лимита остатка кассы, т. е. той величины наличных денежных средств, которую допустимо хранить в кассе. Суммы сверх установленной необходимо сдавать в банк.

Расчет лимита остатка наличных денег в кассе производится исходя либо из объема получаемой наличной выручки, либо из размера расходования налички. Для каждого случая утверждены специальные формулы, которые мы привели в нашей статье.

Превышение лимита наказывается штрафами и в некоторых случаях предупреждениями. Занимаются данными нарушениями налоговые органы.