Как сформировать инвестиционный портфель

Инструменты, которые защитят деньги и помогут увеличить капитал

Юлия Чистякова

имеет долгосрочный инвестиционный портфель

Содержание:

- Что такое инвестиционный портфель

- Виды инвест портфелей по степени риска

- Виды инвест портфелей по степени вовлеченности инвестора

- Виды инвест портфелей по срокам достижения цели

- Как новичку правильно составить инвестиционный портфель

- Портфельная стратегия Asset Allocation

- Примеры сбалансированных инвестиционных портфелей

- Ошибки новичков

2022 год стал настоящим испытанием для инвесторов, особенно новичков. Одни инвесторы стали искать новые возможности инвестирования. Другие — разочаровались в инвестициях и ушли с рынка. Мой инвестиционный портфель тоже показал отрицательную доходность. Но это не привело к отказу от инвестиций, хотя стратегию пришлось пересмотреть. В статье расскажу, что такое инвестиционный портфель, чем его можно наполнить, а также разберу типичные ошибки новичков.

Что такое инвестиционный портфель

Инвестиционный портфель — это индивидуальный инструмент, чтобы накопить и умножить капитал. У каждого человека портфель должен быть свой, настроенный под цели инвестора и сроки их достижения, отношение к риску, возраст. Инвестиционный портфель включает: ценные бумаги — акции, облигации; акции индексных фондов — ETF и БПИФ; паи ПИФов; валюту; драгоценные металлы — золото, серебро, платина; производные финансовые инструменты — опционы, фьючерсы; недвижимость; депозиты; экзотические активы — антиквариат, коллекционное вино; стартапы и другое. В зависимости от выбранной стратегии какие-то активы могут отсутствовать. Но от правильного распределения оставшихся будут зависеть уровни риска и доходности.

Виды инвестиционных портфелей по степени риска

Консервативный портфель. Его выбирают люди, которые имеют высокую восприимчивость к риску и короткий срок, чтобы достичь финансовую цель. Например, до поступления ребенка в вуз осталось 3–5 лет, и цель инвестора — иметь деньги на оплату обучения. Поэтому перед ним стоит задача — сохранить сбережения. Инвестору подойдут низкорискованные активы: депозиты, накопительные счета, дебетовые карты с процентом на остаток, облигации федерального займа со сроком погашения к началу обучения — ОФЗ.

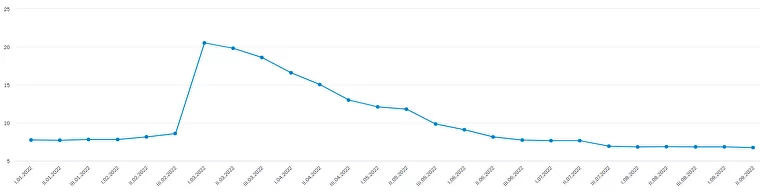

Динамика максимальной процентной ставки по вкладам в десяти крупнейших банках России имеет нисходящий тренд. В августе 2022 года доходность составила 6,83%. Это значительно ниже инфляции — 14,3%, но в марте банки предлагали доходность по вкладам выше 20% годовых.

Диаграмма показывает, как менялась процентная ставка по вкладам с 1.01.2022 по 20.09.2022

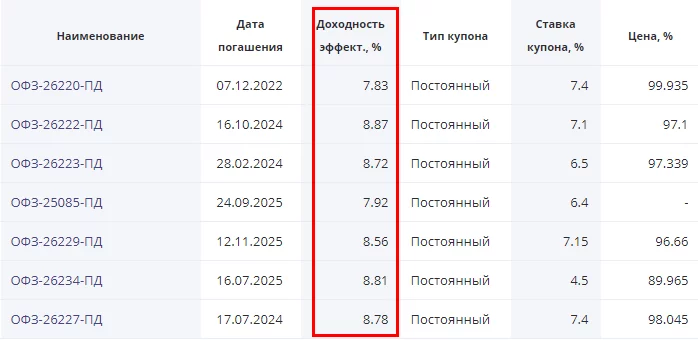

Вложения в ОФЗ принесут инвестору доходность около 7,8-8,8%. На сайте RUSBONDS можно посмотреть основные параметры облигаций.

Данные в реестре обновляют ежедневно

Виды инвестиционных портфелей по степени вовлеченности инвестора

Для наглядности я выделила столбец с доходностью к погашению. Например, доходность ОФЗ-26234-ПД составит 8,81%. Это значит, что при покупке облигации по текущей цене (89,965% от номинала) и владении бумагой до конца срока (16.07.2025), ее доходность будет 8,81% — это почти на два процентных пункта выше средней ставки по депозитам.

Инвесторы переходят в консервативные активы не только по мере приближения к своей финансовой цели, но и в период неопределенности в экономике. 2022 год как раз стал таким периодом.

Умеренный портфель. Для тех, кто готов рисковать в разумных пределах и претендует на среднюю по рынку доходность. Портфель требует управления, потому что в него включают не только ОФЗ, но и более рискованные корпоративные облигации надежных эмитентов, акции индексных фондов и БПИФов — биржевых паевых инвестиционных фондов, ПИФов, акции «голубых фишек».

Агрессивный портфель. В этом портфеле минимальная доля консервативных инструментов или вообще нет таковых и высокая доля рискованных активов: акции и облигации отдельных эмитентов, фьючерсы и опционы, венчурные инвестиции.

Активный портфель. Требует от инвестора управления в режиме 24/7. Включает доходные и рискованные активы: акции роста, ВДО — высокодоходные облигации, стартапы, IPO — первичное размещение акций.

Пассивный портфель. Его часто используют инвесторы, кто не хочет или не может заниматься аналитикой и мониторингом. В составе чаще всего акции индексных фондов, паи ПИФов, драгоценные металлы — слитки, монеты, обезличенный металлический счет — ОМС.

Виды инвестиционных портфелей по срокам достижения цели

Краткосрочный от 1 до 3 лет. В этом случае нельзя рисковать деньгами, поэтому до 100% в портфеле занимают депозиты и государственные и корпоративные облигации надежных эмитентов.

Среднесрочный от 3 до 10 лет. К перечисленным выше можно добавить более рискованные активы: акции индексных фондов и отдельных эмитентов, корпоративные облигации, ПИФы.

Долгосрочный свыше 10 лет. Наибольшая доля отводится рискованным и доходным инструментам. Но чем ближе к сроку достижения цели, тем меньше доля рискованных и доходных активов.

Как новичку правильно составить инвестиционный портфель

Этап 1 — сформулировать финансовую цель. Она должна быть конкретной, выражаться в денежной сумме и иметь срок достижения.

Неправильно

1. Накопить на образование ребенка.

2. Съездить в отпуск.

3. Накопить на пенсию.

Правильно

1. Накопить за 5 лет 3 000 000 ₽ на обучение ребенка в МГУ по направлению «Банковское дело».

2. Накопить 200 000 ₽ на поездку в Турцию семье из четырех человек в августе 2023 года.

3. Сформировать за 20 лет ежемесячный пассивный доход в размере 50 000 ₽ (в текущих ценах).

Этап 2 — определить суммы ежемесячного взноса на инвестиции. Лучше воспользоваться инвестиционным калькулятором.

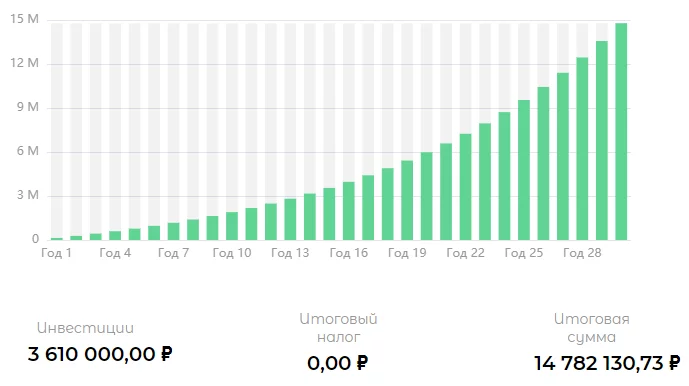

Например, молодой человек хочет накопить к пенсии 10 000 000 ₽, чтобы в старости жить на проценты с капитала. Стартовый капитал для инвестирования — 10 000 ₽, срок до пенсии — 30 лет. Начинающий инвестор планирует применять консервативную стратегию инвестирования с доходностью 10%. Его инвестиционный портфель состоит из ОФЗ, депозитов, акций индексных фондов.

Расчеты на калькуляторе показали: если инвестор будет ежемесячно откладывать по 10 000 ₽, то за 30 лет внесет на инвестиционный счет 3 610 000 ₽. За этот срок инвестиционный портфель с доходностью 8% увеличит его накопления до 14 782 130 ₽

Этап 3 — определить риск-профиль. Можно воспользоваться переводом иностранных тестов от ведущих инвестиционных компаний Fidelity, Bank of America corporation, Goldman Sachs, который сделал известный российский инвестор Сергей Спирин на своем сайте. Тест поможет определить восприимчивость к риску и получить рекомендации по структуре портфеля. Необязательно проходить все, достаточно одного.

Этап 4 — выбрать вид портфеля и стратегию инвестирования. На предыдущих этапах уже подготовлена информация, которая поможет грамотно собрать инвестиционный портфель.

ПримерВ приложении «Ак Барс Финанс» — «Ак Барс Трейд» — можно пройти тест, с помощью которого инвестор может определить свой риск-профиль. Я прошла тестирование, и оно показало, что склонность к риску у меня ниже среднего. Мне рекомендован умеренно сбалансированный портфель со следующей структурой: 50% акций, 40% облигаций и 10% драгоценных металлов, например, золота.

Но здесь не учтена моя финансовая цель — 5 лет — и высокая неопределенность на рынке. Я скорректировала цифры: увеличила консервативную часть — депозиты, облигации — до 80% и уменьшила рискованную часть — акции — до 20%.

Этап 5 — открыть брокерский счет. Сама процедура отнимет не более 5 минут, ее можно провести онлайн. Но выбору брокера стоит уделить больше времени и сравнить предложения по следующим критериям: наличие лицензии, место в рейтинге Мосбиржи, тарифы и условия обслуживания. Как выбрать брокера, рассказали в предыдущей статье.

Этап 6 — выбрать активы в портфель. Самостоятельно или с помощью финансового консультанта выбираете активы на основе принятой стратегии инвестирования. Если действуете самостоятельно, дополнительно изучите методику анализа активов по книгам, статьям в интернете, на специальных курсах. Если обратились к брокеру — положитесь на профессионализм консультанта. Например в «Ак Барс Финанс» есть услуга «Стартовый портфель», с помощью которой консультант подберет активы в портфель бесплатно.

Этап 7 — ребалансировать портфель. Задача долгосрочного инвестора — придерживаться выбранной стратегии и регулировать доли активов в случае их изменения. Это позволит сохранять приемлемые для инвестора уровни риска и доходности даже в случае колебания рынка.

Пример: Портфель составлен в следующей пропорции: 50% акций, 40% облигаций и 10% золота. За год акции упали в цене, но выросли котировки золота. Следовательно, изменились и их доли — вместо 50% акций, допустим, стало 45%, а золото увеличилось до 15%. Нарушен принятый ранее баланс (50:40:10). Чтобы его восстановить, нужно либо докупить акции, либо продать часть золота.

Портфельная стратегия Asset Allocation

Во всем мире пользуется популярностью портфельная стратегия Asset Allocation. В переводе с английского означает «распределение активов». Иногда используют название «пассивное портфельное инвестирование». Автор стратегии — Гарри Марковиц, нобелевский лауреат.

Главная идея стратегии в том, что доходность инвестиционного портфеля зависит от его структуры, то есть от долевого распределения активов по классам и не предполагает активного управления. Оптимальное сочетание инструментов и их долей в портфеле позволяет сбалансировать риск и доходность.

При использовании стратегии Asset Allocation необходимо соблюдать определенные принципы.

- Сформировать портфель индивидуально под каждого инвестора. Не бывает типовых вариантов, которые подойдут всем.

- Учитывать возраст инвестора, его цель и срок ее достижения, риск-профиль, финансовую грамотность и возможности, опыт в инвестициях, занятость, обязательства.

- Применять диверсификацию по классам активов, странам, валюте.

- Регулярно пополнять портфель и проводить обязательную ребалансировку не чаще одного–двух раз в год.

Стратегия подходит для долгосрочного инвестирования и предполагает небольшие затраты: комиссии за управление, оплата услуг брокера, налоги.

Основу таких портфелей составляют индексные фонды, которые позволяют достичь широкой диверсификации. На российском рынке выбор скромнее, чем на американском или европейском, но начинающему инвестору есть, из чего собрать сбалансированный пассивный портфель. На Мосбирже есть фонды на акции, облигации, драгоценные металлы и денежный рынок.

Примеры сбалансированных инвестиционных портфелей

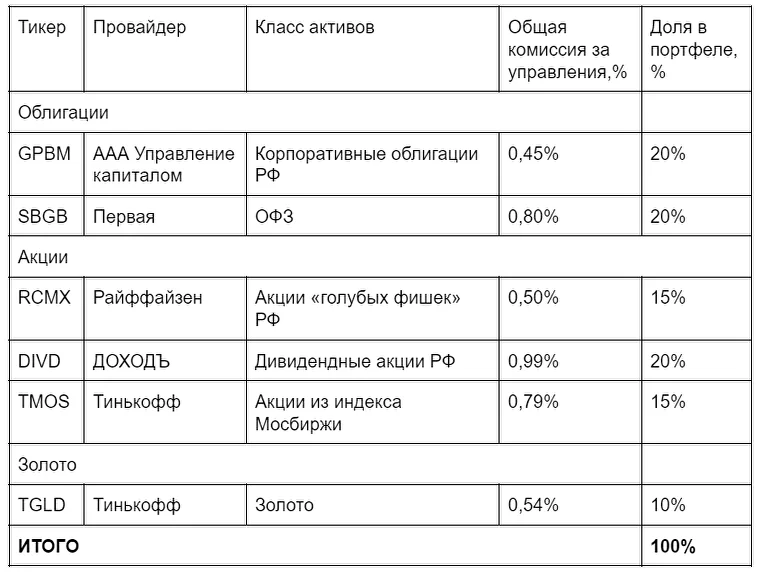

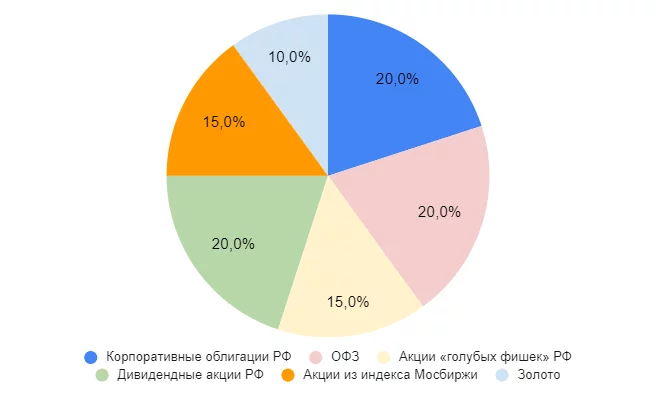

Пример частного инвестора. Покажу на примере долгосрочного инвестиционного портфеля, как можно реализовать стратегию Asset Allocation. Это не является инвестиционной рекомендацией. Напомню, что портфель под каждого инвестора собирается индивидуально.

Инвестору 20 лет, и он планирует долгосрочные инвестиции. Восприимчивость к риску — умеренная — инвестор стремится к повышению стоимости капитала и способен перенести умеренные колебания рынка. Долевое распределение выбрано: акции 50%, облигации 40% и золото 10%.

В портфель включили пассивно управляемые индексные фонды на акции, облигации и золото, которые на Мосбирже сегодня представлены только БПИФами.

Пример инвестиционного портфеля по стратегии Asset Allocation

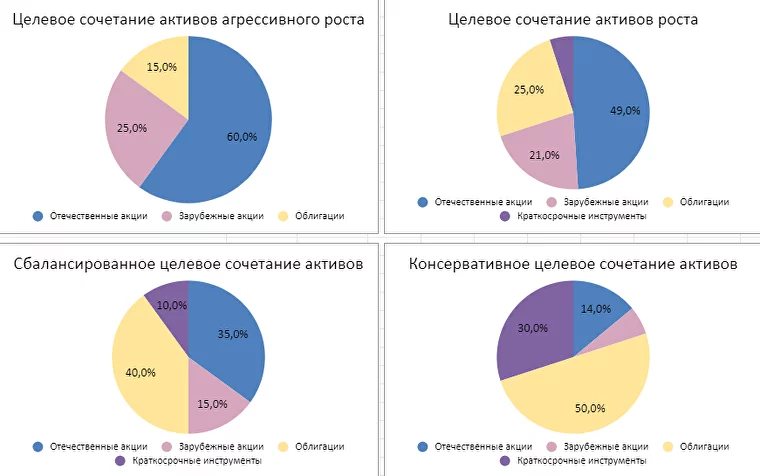

Пример компании по управлению активами. Стратегию Asset Allocation активно применяет крупнейшая компания по управлению активами Fidelity (США). Каждый из портфелей соответствует определенному риск-профилю:

- целевое сочетание активов агрессивного роста — инвестор стремится к агрессивному росту и способен перенести значительные колебания рынка;

- целевое сочетание активов роста — инвестор стремится к росту капитала и может вынести значительные колебания рынка;

- сбалансированное целевое сочетание активов — инвестор стремится к росту капитала и способен выдержать умеренные колебания стоимости;

- консервативное целевое сочетание активов — инвестор хочет минимизировать колебания стоимости активов и ориентируется на получение небольшого дохода.

Примеры инвестиционных портфелей от Fidelity

Ошибки новичков при формировании инвестиционного портфеля

Когда новичок собирает свой первый инвестиционный портфель, он может допустить ошибки — привожу наиболее частые.

1. Инвестировать, не собрав подушки безопасности. Инвестиции — это всегда риск, поэтому нельзя все сбережения вкладывать в такое мероприятие. Если наступит негативный сценарий, не всегда можно вывести деньги за короткое время. Лучше заранее создать финансовый резерв в ликвидных инструментах — депозиты, накопительные счета.

2. Сделать портфель, как у известного инвестора, популярного блогера или эксперта из соц.сетей. Выбирать и распределять активы необходимо индивидуально. У каждого инвестора свои цели, разные финансовые возможности и отношение к риску. Доходность, которая устраивает одного, может не подойти другому.

3. Купить на все деньги один актив, например, акции «Рога и Копыта». Такой подход нарушает одно из основных правил грамотного инвестирования — диверсификацию. Если распределить капитал по разным активам, валюте и странам, можно снизить риск потери денег и увеличить доходность портфеля.

4. Инвестировать без четкой финансовой цели. Это приведет к тому, что инвестор не сможет определить срок инвестирования, рассчитать минимальную сумму вложений и подобрать правильные инструменты инвестирования. Такой подход лишает мотивации к созданию капитала.

5. Не проверить свое отношение к риску. Восприимчивость к риску у каждого человека разная. Один спокойно переносит просадку портфеля на 20–30%, потому что уверен в дальнейшем росте. А другой пьет валидол, когда стоимость активов упала на 10% и действует под влиянием эмоций: продает подешевевшие активы, скупает подорожавшую валюту.

6. Вкладывать деньги по совету друзей в проекты, которые гарантированно принесут 1000% годовых. Ни один инвестор, управляющая компания или брокер не могут гарантировать результат от инвестиций. Инвестиционные консультации имеют право давать только инвестиционные советники.

Вывод, который сделала на полученном опыте: внимательно считайте расходы и помните, что доходы в прошлом не гарантируют доходов в будущем.

Узнать больше об инвестировании

Читайте также

Подпишитесь на рассылку

Каждую неделю отправляем самые свежие статьи

Читайте на привычных площадках

Онлайн-журнал Life.Profit

Честно и понятно рассказываем о деньгах и экономии

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

На фондовом рынке есть риск потерять все. Но можно стабильно обгонять банковский депозит. Совместно с частным инвестором и писателем Александром Силаевым мы публикуем цикл статей, в которых рассказываем, как это сделать

Александр Силаев — частный инвестор, трейдер, писатель и журналист. Торгует на бирже с 2010 года. Автор изданной в 2019 году книги «Деньги без дураков». Ведет одноименный блог во «ВКонтакте» об инвестициях и блог о рациональности «Философия без дураков». Часть публикуемых у нас материалов — переработанные фрагменты его книги.

Часто инвесторы противопоставляют «акции стоимости» и «акции роста». С первыми все легко — это акции, сильно недооцененные по главным мультипликаторам, и тут спор лишь в том, какие

мультипликаторы

«более правильные».

Самый главный стоимостной инвестор современности — это

Уоррен Баффет

. Его идея — в поиске «несправедливо» дешевых акций и их покупке по заниженной цене. В случае с акциями стоимости также должно быть понятно, как устроен бизнес компании и на чем она планирует зарабатывать деньги.

А вот определить, что такое акции роста, уже сложнее.

Как выделять особенности роста

Одно из определений: акции роста — это акции стоимости наоборот. Проверяем те же самые мультипликаторы, только смотрим, не где они ниже, а где выше.

Что такое «мультипликаторы»? Это, например, соотношение цены компании к ее прибыли. Вывод такой: чем меньше цена компании (ее акции), тем лучше, ибо так мы меньше заплатим за прибыль. Это и есть «акции стоимости» (имеется в виду, выгодные нам по стоимости). В акциях роста, наоборот, прибыль стоит дорого (например, потому что у компании отличные перспективы).

Примеры акций роста — технологические компании, от американского Amazon до нашего «Яндекса». Цена акций там кажется завышенной относительно прибыли, можно сказать, это дорогие компании. Крайний пример такой компании — Tesla. Ее акции стоили денег и росли в цене, даже несмотря на… убыточность компании. Для традиционных учебников по инвестициям XX века — невозможная ситуация. Но обычно дорогие компании становятся со временем еще дороже. Инвесторы не дураки. В данном случае они покупают не текущую прибыль, а рост прибыли, или даже рост выручки при отсутствии прибыли, как в случае Tesla.

Примеры акций стоимости — наш «Газпром». Акции годами стоили очень дешево относительно прибыли. Вообще, это история многих компаний из традиционных секторов, того же нефтегаза.

Казалось бы — раз дешевое, налетай и покупай! Однако если мы посмотрим историю с начала века, технологичные компании были лучшим выбором, чем традиционные отрасли.

Так что, получается, можно просто отбирать самые дорогие акции (по соотношению цена/прибыль)? Нет, конечно. Акции роста обычно дорогие, но не все дорогие акции — еще и растущие. Есть просто популярные, разогнанные спекулянтами и так далее.

К счастью, существуют другие определения. Например, самое простое сводится к тому, что акция роста — это акция, в прошлом растущая лучше среднего. Такое явление называется «моментум».

Как посчитать моментум, характерный для акций роста? Берем акции, которые хотим сравнивать, и смотрим на полную доходность (это рост ее котировок плюс

дивиденды

), которую принесла каждая. Обычно берут период от квартала до года. Дальше сравниваем полную доходность, отбираем десять лучших результатов и получаем «моментум-портфель». Так, даже без фильтра по качеству самого бизнеса, у вас получится обогнать в доходности большинство всех ПИФов.

Другой вариант определения акции роста — это акции компаний с растущей прибылью. Это тоже годный, правильный фактор. Такие компании в среднем будут лучше среднего.

Как отличить «правильный» рост от «неправильного»

Можно наложить факторы друг на друга, чтобы был своего рода фильтр. Если котировки растут, но непонятно, что именно в компании стало лучше, тогда это может быть что угодно. Например, манипуляция. Или массовая истерия. В обоих случаях спорно ставить на продолжение процесса, если мы берем большие временные горизонты. Если в этом году манипулятор или толпа тащили акцию вверх, из чего следует, что они продолжат делать это в следующем году? Манипулятор может теперь не тащить акцию, а рушить, у толпы может смениться настроение.

Другое дело, если акция растет и параллельно растет качество бизнеса. Тогда это, возможно, новый растущий рынок. Или сильный менеджмент. Или восстановление циклической компании вместе с рынком. Во всех случаях ставить на продолжение можно.

Если бы у меня был выбор и я мог вкладывать только в акции стоимости или только в акции роста, предпочел бы акции роста. Почему?

С акциями стоимости в XXI веке возникла проблема. Очень сложно подсчитать «справедливую» стоимость, например, для интернет-компаний. Для заводов, газет и пароходов сделать такой подсчет было легко, но если главный актив технологичной компании — темпы ее роста, бренд и клиентская база, то как это все заложить в формулы? В последние 10–20 лет у компаний США вообще неясно, как считать фактор стоимости. Уоррен Баффет сейчас тоже с этим не справляется, так что не мы такие — мир теперь такой.

А фактор роста по-прежнему понятен, он никуда не делся.

Больше интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Начинающие инвесторы часто думают, что стоит купить несколько акций, как через год-два сразу разбогатеешь. На деле, если пособирать акций и облигаций наугад, не только не заработаешь, но и рискуешь потерять все деньги. Сегодня, мы расскажем, как грамотно подобрать активы для инвестиций.

Что такое инвестиционный портфель

Инвестиционный портфель — набор финансовых инструментов, в которые инвестор вкладывает свои сбережения. Составляя портфель, вы распределяете деньги между различными классами активов: депозитами, ценными бумагами, недвижимостью, паями фондов, товарными активами и так далее.

У Николая есть 1 млн ₽. Вместо того, чтобы просто положить их в банк под проценты, Николай купил на них акции Сбербанка, Facebook и облигации федерального займа. Теперь миллион не просто «заначка», а инвестиционный портфель.

Портфель — не просто набор разных финансовых инструментов. Это баланс между рисками и доходностью.

Борис купил на свободные 100 000 ₽ тысячу долларов, а на остальное взял акции Газпрома. Мы бы не назвали это портфелем — Борис взял два низкодоходных инструмента и ничем их не уравновесил.

Грамотно составить портфель сложно. Этим занимаются специальные люди — инвестиционные консультанты и портфельные управляющие, — которые берут за свою работу хорошие деньги. Скопировать чужой портфель тоже сложно и помогает не всегда. Сделать так можно, но это не обязательно принесет ту же прибыль. У всех инвесторов разные возможности, цели, горизонт инвестирования, стрессоустойчивость. Поэтому для начинающих инвесторов будет полезнее составить портфель самостоятельно и понемногу его улучшать: снижать риски и увеличивать доходность.

Определите сумму инвестирования

Подсчитайте точно сколько денег вы готовы вложить. Чем больше сумма инвестирования, тем больше финансовых инструментов вам доступны.

Помните, что инвестиции — всегда риск, поэтому вкладывайте только те деньги, которые действительно можете позволить себе потерять. Это избитая истина, но ею часто пренебрегают, гонясь за прибылью.

Регулярные вложения гораздо важнее большой начальной суммы. Определитесь где вы будете брать деньги на плановые пополнение капитала и ребалансировку портфеля. Это могут быть дивиденды, доходы от бизнеса, сдачи квартиры или просто 10% от каждой зарплаты. Плановые вложения нужны, чтобы заработать больше — без них доходность портфеля значительно снизится.

Не обязательно ждать пока вы накопите крупную сумму — скажем, $10 000. Вкладывать можно и со $100. В начале инвесторы часто совершают самые простые ошибки. Лучше допустить их с портфелем в сотню долларов, чем потерять существенные накопления.

Рассмотрим конкретный пример. Менеджер Артур хочет составить инвестиционный портфель и добиться своей финансовой цели. Для этого у него есть накопленные 100 000 ₽ и 20 000 ₽ каждый месяц от сдачи квартиры.

Определите инвестиционные цели и горизонт инвестирования

Определитесь, чего вы ждете от своих инвестиций — назовите точную сумму и срок. Например:

- накопить на квартиру в Москве за 3 года;

- создать капитал в $1 млн через 10 лет;

- отложить на безбедную старость через 30 лет, чтобы получать пассивный доход в 100 000 ₽ в месяц.

Цели должны быть реалистичными. Чтобы накопить миллион долларов через 10 лет, вы должны зарабатывать и откладывать по $100 000 в год или $8300 ежемесячно. Если ваша зарплата 100 000 ₽ в месяц, гораздо более реалистичной будет цель в 1-2 млн через 3-4 года.

В зависимости, от ваших целей, у вашего портфеля будет разный состав. Чем дольше срок инвестирования, тем больше агрессивных (рисковых, но доходных) инструментов можно включить в портфель. На длительном сроке, колебания портфеля не имеют большого значения — важно общее движение рынка. А вот для краткосрочных инвестиций, или по мере приближения к цели, надо отдавать предпочтение консервативным инструментам.

Поэтому, если хотите накопить на квартиру через 3 года, вам не подойдут долгосрочные инвестиции на срок 5-10 лет. Идеальным вариантом станут краткосрочные облигации, растущие акции, паи ETF-фондов, валюта, краундлендинг. А вот копить на пенсию надо самыми долгосрочными и надежными инструментами. Тут идеально подойдут накопительное страхование жизни, облигации с долгим сроком погашения, акции стабильных компаний.

Практика показывает, что только акции позволяют стабильно обыгрывать инфляцию и увеличивать капитал. Рынок может просесть на несколько лет, но в перспективе он всегда растет. А вот риск, что облигации не обгонят инфляцию, наоборот, с каждым годом растет. Поэтому именно акции должны стать основой вашего портфеля при долгосрочном инвестировании.

Помните, что, чем дольше инвестируете, тем больше прибыль. За 1-2 года ваш миллион может прибавить всего 20-30%, а вот за 10-20 лет — дорасти до десяти.

Цель Артура — накопить миллион рублей за 3 года. С учетом стартовой суммы и ежемесячных взносов за это время он накопит 820 000 ₽. Значит 180 000 ₽ ему должны принести инвестиции. Это не так просто — надо получить больше 25% доходности, — но вполне осуществимо.

Выберите степень риска и стратегию инвестирования

Распределение активов в портфеле определяет их риск и доходность. Составьте портфель так, чтобы получить максимальную доходность при заданном уровне риска. Чем больше вы хотите заработать, тем большим будет риск.

Как бы грамотно вы не составили портфель, периодически он будет падать и терять в цене. В зависимости от активов и ситуации на рынке он может изменяться на 5, 10, 30 или даже все 100 процентов. Насколько вы к этому готовы?

Есть 3 основных инвестиционных стратегии по степени риска и ожидаемой доходности:

Пассивная (консервативная) стратегия подойдет вам, если вы стремитесь максимально избегать рисков и вкладываться только в самые надежные и проверенные временем активы (высоконадежные и медленно растущие в цене): акции больших стабильных компаний, депозиты, гособлигации, недвижимость, инвестиционное страхование жизни. За надежность придется расплачиваться скромной доходностью — до 10% годовых.

Умеренная стратегия для тех, кто готов идти на риски ради большей доходности. Они вкладываются в акции и облигации надежных компаний, ETF, ПИФ, сырьевые активы, деривативы (фьючерсы, опционы через брокерский счет, доверительное управление, хедж-фонды), структурные продукты, краудлендинг и p2p-кредитование с умеренным уровнем риска и зарабатывают 10-50% годовых.

Активная (агрессивная) стратегия — удел профессионалов и самых рискованных инвесторов, которые хотят добиться доходности от 100% годовых и ради этого готовы полностью рискнуть деньгами. Как правило, это краткосрочные инвестиции: акции и ценные бумаги с большими колебаниями курса, Forex, криптовалюты.

Артур не очень любит рисковать, но и доход хочет повыше, чем в банке. Поэтому для себя он выбрал умеренную стратегию.

Определите структуру портфеля

Разобравшись с тем, насколько вы рисковый инвестор, определите структуру портфеля — сколько и в каком соотношении закупать. Здесь все зависит от ваших целей, сроков и степени риска, на который вы готовы пойти.

На практике инвесторы стараются сочетать в своем портфеле все три инвестиционные стратегии. Для этого они делят его на несколько частей: доходную (самую прибыльную и рисковую), стабилизационную или страховую (активы, которые можно выгодно продать в любой момент) и накопительную (самые консервативные активы).

Классическое сочетание портфеля (умеренные риски): 30-40% средств вложены в консервативные инструменты, около половины — в умеренные, и 5-20% — в самые рисковые и прибыльные. Начинающие инвесторы обычно делают проще — 80% отводится на консервативные или активы с умеренной доходностью, а 20% — на рисковые.

Примеры консервативного портфеля:

Каким бы консервативным инвестором вы ни были, оставьте в портфеле долю акциям или более рисковым инструментам — например, 10-15%. Так вы уменьшите риски и повысите доход. Но вкладывайтесь только в самые надежные из них, дефолт по которым маловероятен: облигации федерального займа, акции госкомпаний (Сбербанк, Роснефть), ETF американского рынка, акции «голубых фишек».

Примеры агрессивного портфеля:

Агрессивным инвесторам с большим горизонтом инвестирования выгоднее вложиться в акции или ETF-фонды. Но обязательно надо оставить 10-15% на облигации. Так увеличится прибыль, а риски снизятся — если упадет рынок, облигации продолжат приносить доход, на который вы сможете покупать подешевевшие акции.

Выбирая стратегию инвестирования, помните про баланс инфляции и рыночного риска. Если будете слишком осторожны, рискуете получить доход ниже инфляции. А если слишком агрессивны – можете потерять в цене активов. Поэтому придерживайтесь простого правила: доходность портфеля должна быть хотя бы на несколько процентов выше, чем инфляция.

Если вы начинающий инвестор, выбирайте консервативные активы и активы, с умеренной степенью риска. Люди часто думают, что готовы к риску, но стоит рынку просесть на 20-30%, начинают судорожно все продавать по невыгодной цене. Это типичная ошибка новичка. Только пережив несколько падений и подъемов, инвестор начинает действительно осознавать на что он готов.

Если не знаете какую инвестиционную стратегию выбрать, придерживайтесь простого правила: сколько вам лет — столько процентов вашего инвестиционного портфеля должно быть в консервативных инструментах. Например, 20 лет — 20% в облигациях, накопительном страховании или вкладах, а 80% — в акция; 40 лет — 40% в консервативных инструментах.

Никто не может предсказать будущее и все учесть. Поэтому нет идеального соотношения активов в портфеле.Есть только набор общих правил, которые могут сделать ваш портфель максимально сбалансированным и эффективным, но, конечно, далеким от идеала.

Портфель Артура, составленный по умеренной стратегии, выглядит так:

Выберите тип управления

Портфель можно составить и забыть про него. Это пассивный стиль управления, при котором состав портфеля остается практически неизменным.

Чтобы добиться максимальной доходности, портфелем надо активно управлять: следить за ситуацией на рынке, покупать выгодные активы и продать те, которые падают в цене. Главная задача управления портфелем — сохранение баланса между доходностью и ликвидностью. При таком стиле управления состав портфеля часто и резко меняется в зависимости от состояния рынка.

Артур — начинающий инвестор, у которого нет времени постоянно мониторить рынок. Поэтому он хочет составить портфель, за которым не надо все время следить: Артур готов менять структуру портфеля максимум два раза в год, а лучше — реже.

Диверсифицируйте риски

Вложения между разными активами надо распределить так, чтобы снизить риски и установить определенный уровень доходности.

Инвестируйте в разные активы. Не вкладывайте все в один актив — инвестируйте в максимально разные.

Допустим, вы положили все деньги в самый надежный актив — банковский депозит. Несколько лет вы получали свои 5-9% годовых, но потом банк обанкротился, и вы потеряли все деньги. Но если бы вы разделили деньги хотя бы на 3 вклада, то после банкротства одного банка вы бы потеряли только треть денег, а оставшиеся части продолжили бы приносить доход.

На практике портфель лучше составлять из 10-15 частей. Если меньше, риски будут слишком велики. Если активов больше, портфель не станет более диверсифицированным, за ним будет сложно следить, а доходность уменьшится.

Чем разнообразнее активы в портфеле, тем лучше. Поэтому вкладывайте деньги не просто в разные банки, а в разные инвестиционные инструменты: акции, облигации, ПИФы, драгметаллы, валюта и прочее.

Избегайте системных и несистемных рисков. Если упростить, риски бывают системными, когда падает весь рынок (например, из-за кризиса) и несистемными, когда падает конкретный актив (например, банкротится банк из-за плохого управления).

Чтобы избежать системных рисков, составьте диверсифицированный портфель, в котором активы зависят от разных факторов. Например, не вкладывайте все в акции нефтяной отрасли — тогда весь ваш портфель будет зависеть от курса доллара и цен на нефть. Чтобы избежать несистемных рисков, вкладывайте только в «голубые фишки» — надежные компании с хорошей репутацией.

Если покупаете ценные бумаги, возьмите бумаги из 4-8 разных отраслей в равных пропорциях. Даже если вы абсолютно уверены, что акции Facebook дадут отличный рост, не закупайте его на 60-80%, особенно в долгосрок. В любой момент рынок может просесть, и чем больше вы вложили в подешевевший актив, тем больше потеряете.

Задайте уровень доходности. Распределяйте активы так, чтобы они компенсировали и дополняли друг друга. Волатильный высокодоходный актив уравновесьте менее доходным, но более устойчивым. Например, акции — облигациями, валюту – золотом.

Допустим, доля одного актива сначала составляла 20% от всего портфеля. Из-за резкого роста его доля увеличилась до 40%. Риск вырос в 2 раза: если актив подешевеет вдвое, инвестор потеряет не 10% средств, а 20%.

Составьте портфель так, чтобы одна часть активов приносила дивиденды или проценты, а другая — росла в цене. Классическое сочетание мы описали выше — это 60-80% акций и 10-20% облигаций. Тогда, если рынок акций упадет, вы продолжите получать прибыль, которую сможете инвестировать дальше. А когда рынок акций растет, выводите полученные проценты и вкладывайте в менее рискованные активы. В идеале, вы должны постоянно следить за выбранным процентным соотношением консервативных, агрессивных и умеренных активов в портфеле.

Вложите в разные валюты. Вложения в разные валюты диверсифицируют риски — если одна из них просела, другие компенсируют потери. Когда рубль падает, растут доллар и евро, и наоборот — они никогда не падают вместе.

Самый простой вариант — просто разделить деньги на 3 части и на две из них купить доллары и евро. Но когда вы храните средства в виде денег, вы теряете в инфляции. Гораздо эффективнее вложиться в активы, которые продаются за доллары или евро. Например, в акции американских компаний или в облигации. Поэтому, скорее всего, доля валютных инвестиций в вашем портфеле будет 70-80%.

Чтобы диверсифицировать риски, Артур купил акции за доллары, а рубли вложил в ETF-фонды, краудлендинг и облигации. Он купил 5 акций американских компаний по 8% каждая, 2 индексных фонда американских акций FXIT и FXUS, один фонд китайских — FXCN, облигации федерального займа и инвестировал 20% средств в краудлендинг.

Средняя доходность по выбранным активам:

Прогноз роста портфеля близок к желанным 25%. Если прогнозы и ожидания сбудутся, за 3 года Артур заработает на инвестициях свыше 180 000 ₽ и выполнит собственную цель.

Зачем вкладываться в краудлендинг?

Если инвестор хочет получать регулярный стабильный доход в 20-30% годовых, ему стоит присмотреться к новому механизму инвестирования — краудлендингу. Инвестиции в краудлендинг удобны тем, что в них можно быстро вернуть деньги и получить процент с тем же уровнем риска (а то и ниже), чем при инвестировании в традиционные инструменты.

Краудлендинг работает просто — обычные люди с помощью специального интернет-сервиса дают другим людям или компаниям деньги в долг под процент. Площадка связывает кредиторов и заемщика, гарантирует безопасность сделки и берет себе за это небольшой процент.

Кредитор и заемщики сами договариваются об условиях. Обычно для заемщика проценты переплаты меньше, чем в банке, а для кредиторов — проценты по кредиту выше процентов за депозит.

Penenza это краудлендинговая площадка для бизнеса. Она выдает только целевые займы: на обеспечение заявки, на исполнение контракта, заем материалами и госфакторинг.

Средний срок займов в Penenza — 25 дней. Доля просрочек — 0,4%. Минимальный доход — 1,66% в месяц от суммы займа. Средняя доходность инвесторов 20% годовых в рублях.

20% годовых

это средняя доходность Penenza

Инвестиции в краудлендинг могут принести около 20% годовых в короткий срок. При этом не надо следить за биржей, думать какие ценные бумаги продать, а какие купить

Одалживая деньги бизнесу, инвестор Penenza рискует меньше, чем давая в долг приятелю или соседу. Если тот не вернет деньги, получить назад их будет трудно. А вот Penenza проверяет госреестры, учредителей, финансовую отчетность и присваивает рейтинг каждому заемщику и займу. Если заемщик задерживает выплаты, взысканием долгов занимается сам сервис.

Инвестор сам решает кому, сколько денег и на каких условиях давать. Для большей безопасности можно делить портфель между несколькими заемщиками — диверсифицировать портфель. Распределять один долг между многими инвесторами безопаснее, чем вкладываться в заемщика самостоятельно. Если что-то случится, кредитор потеряет только часть денег.

Закрепим

1. Прежде чем составить инвестиционный портфель, определите сумму инвестирования, инвестиционные цели и горизонт. Вы должны точно знать сколько денег можете потерять, сколько и за какой срок хотите заработать.

2. Выберите степень риска, на который готовы пойти и составьте соответствующую инвестстратегию: консервативную, умеренную или агрессивную.

3. Определите структуру портфеля — сколько активов и в каком соотношении покупать. Если вы начинающий инвестор, выбирайте консервативные активы и активы, с умеренной степенью риска.

4. Чтобы добиться максимальной доходности, портфелем надо управлять: следить за рынком, продавать падающие бумаги и закупать растущие.

5. Вложения между разными активами надо распределить так, чтобы снизить риски и установить определенный уровень доходности. Для этого инвестируйте в разные активы, избегайте системных и несистемных рисков, задавайте уровень доходности, вкладывайтесь в разные валюты.

6. Если хотите получать регулярный стабильный доход в 20-30% годовых, присмотритесь к краудлендингу. Инвестиции в краудлендинг позволяют быстро вернуть деньги и получить процент с тем же уровнем риска (а то и ниже), чем при инвестировании в традиционные инструменты. При этом не надо следить за биржей, думать какие бумаги покупать, а какие продавать.

Стать инвестором на Penenza!