Реестр подтверждающих документов по льготе НДС дает налогоплательщику возможность освободиться от обязанности представлять полный пакет таких бумаг. О том, когда нужно подавать этот реестр и как его грамотно заполнить, расскажем в нашей статье.

По каким операциям нужно подтверждать льготу по уплате НДС

Прежде чем перейти к разъяснениям по заполнению реестра, давайте определимся, по каким операциям нужно представлять документ, подтверждающий льготу по уплате НДС, а по каким — нет. Для этого ознакомимся с понятием налоговых льгот.

Льготами по налогам признаются налоговые послабления для определенных групп налогоплательщиков, в том числе возможность вообще не платить налоги или платить их в меньшем размере (п. 1 ст. 56 НК РФ). Иными словами, к льготам по НДС относятся операции, которые у одних налогоплательщиков не облагаются налогом, а у других — облагаются. И по ним необходимо формировать реестр документов.

А вот операции, по которым освобождение от НДС доступно для всех категорий налогоплательщиков, к льготируемым не относятся. И реестр подтверждающих документов по льготе НДС по ним составлять не надо (п. 14 постановления Пленума ВАС от 30.05.2014 № 33).

Определять операции, освобождаемые от НДС для отдельной группы налогоплательщиков и освобождаемые от НДС для всех плательщиков, поможет наш материал.

А для получения полной и актуальной информации о льготах по НДС предлагаем заглянуть в нашу специальную рубрику.

У налогоплательщиков часто возникают споры с ИФНС, связанные с применением льгот по НДС. Узнать, как складывается свежая судебная практика по этому вопросу, можно из аналитической подборки от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Когда и как нужно заполнять реестр документов, подтверждающих обоснованность льгот по НДС

Итак, мы определились с перечнем операций, по которым применяется льгота по НДС. Теперь давайте посмотрим, как нужно заполнять реестр документов, подтверждающих обоснованность льгот по НДС. Для начала берем бланк, рекомендованный налоговым органом. Скачать его можно в конце нашей статьи.

Конечно, вы можете создать собственный бланк реестра, но во-первых, в этом нет необходимости, а во-вторых, если реестр будет составлен в другом формате, то ФНС откажет вам в выборочном подходе к проверке и запросит полный список документов.

Что касается сроков, то реестр подтверждающих документов по льготе НДС подается в ФНС в ответ на требование о представлении документов в течение 5 рабочих дней со дня его получения налогоплательщиком, применяющим льготы.

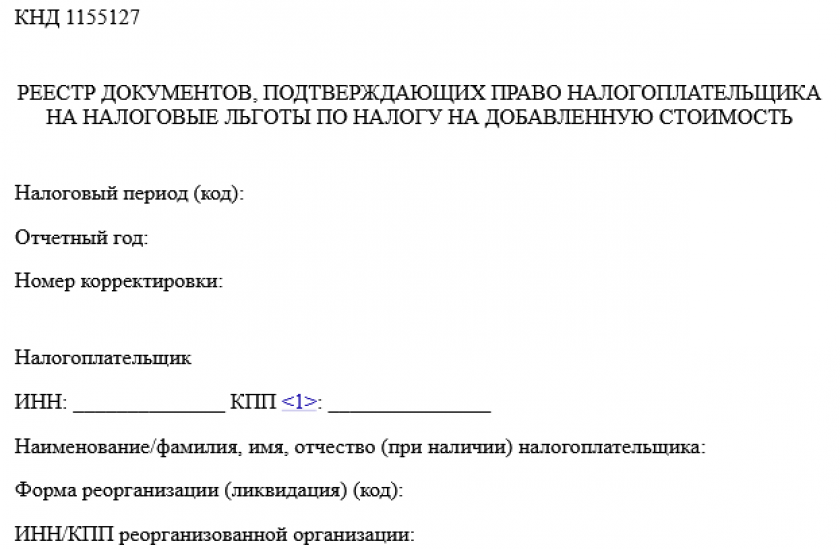

Бланк реестра утвержден приказом ФНС от 24.05.2021 № ЕД-7-15/[email protected] В этом же приказе пошагово расписан порядок заполнения реестра. Скачайте бесплатно бланк реестра, кликнув по картинке ниже:

Бланк реестра подтверждающих документов по льготе НДС

Скачать

Мы изучили его и теперь расскажем о порядке заполнения.

Совет: прежде чем перейти к внесению в реестр сведений о подтверждающих документах, сгруппируйте их вначале по кодам операций, потом по видам операций (деятельности) и затем — по контрагентам. Документы по операциям располагайте по убыванию сумм, т. е. вначале указывайте документы по крупным суммам реализации, а под конец — по мелким.

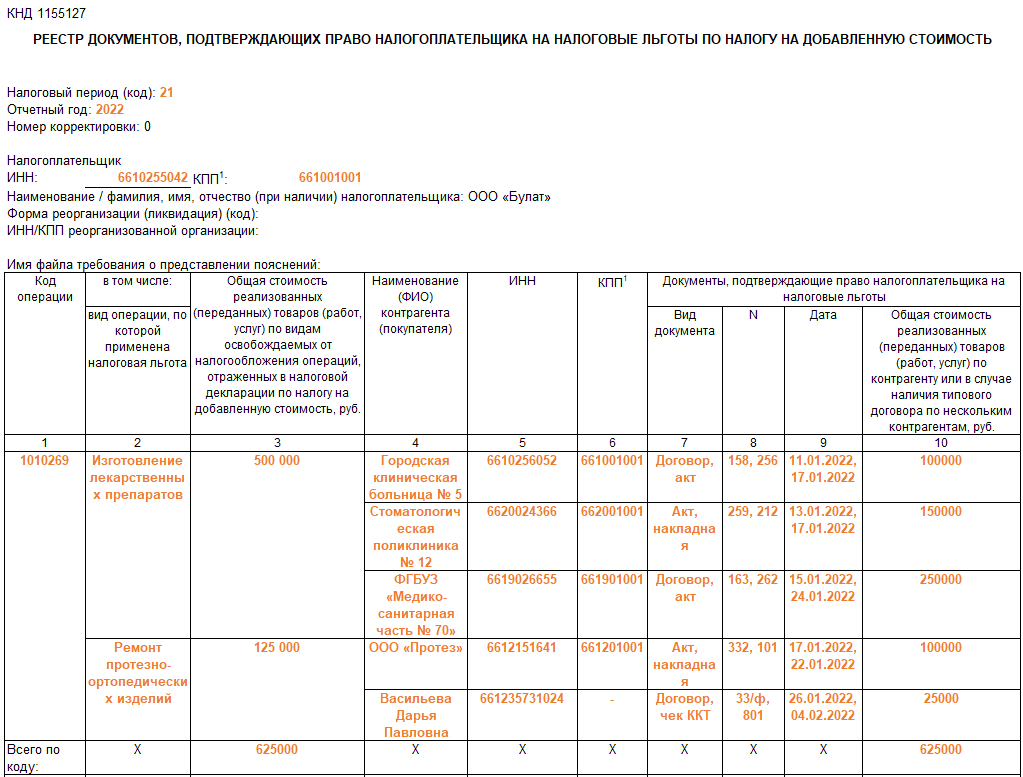

Вначале нужно заполнить “шапку”, указав сведения о налоговом периоде, годе, корректировке и налогоплательщике.

Далее заполняем таблицу. Переносим сведения из граф 1 и 2 раздела 7 декларации по НДС в графы 1 и 3 (соответственно) реестра подтверждающих документов по льготе НДС. Если под одним кодом операции проводились разные виды подопераций, то сумму в графе 3 нужно разбить еще и по этим подоперациям. Причем их названия должны быть прописаны в графе 2 реестра.

В графах 4, 5, 6 напротив соответствующей группы операций и подопераций вставляем наименование, ИНН и КПП контрагентов. А напротив каждого контрагента в графах 7, 8, 9 и 10 прописываем вид документа, подтверждающего обоснованность применения налоговых льгот, а также номер, дату и сумму этого документа.

В НК РФ нет перечня или описания документов, которыми может быть доказана правомерность использования налоговых льгот. Поэтому в рассматриваемом нами реестре подтверждающих документов по льготе НДС прописываем все первичные и иные сопровождающие документы, относящиеся к проведению конкретной операции. В частности, это:

- договор на оказание услуг (работ), в котором есть описание льготируемой операции;

- счет-фактура, где указаны наименование операции и сумма с пометкой «без НДС»;

- платежное поручение, чек ККТ или иной платежный документ с указанием льготируемой операции и ее стоимости с примечанием «без НДС»;

- лицензия на оказание льготируемой операции, если она подлежит обязательному лицензированию, и др.

Постарайтесь указать в реестре наиболее полный список документов. Чем больше в нем будет представлено подробностей, тем меньше документов запросят потом налоговые инспекторы.

После представления правильно заполненного реестра проверяющие смогут запросить не более 40% документов, причем в эти 40% должно входить не более 500 документов.

Исключением является ситуация, когда число подтверждающих документов составляет менее 30 штук. В этом случае налогоплательщику придется подготавливать полный пакет документов независимо от того, представлял он реестр в ФНС или нет.

Эксперты КонсультантПлюс подготовили образец заполнения реестра документов, подтверждающих льготы по НДС. Смотрите его бесплатно, оформив пробный доступ:

Итоги

При своевременной подаче реестра подтверждающих документов по льготе НДС налогоплательщик получает право на проведение выборочной проверки подтверждающих документов. И чем подробнее и яснее будет раскрыта информация об этих документах, тем в меньшем количестве их запросят налоговые инспекторы.

Контур.НДС+ проверяет ошибки в реквизитах, разногласия в суммах, контрольные соотношения и коды видов операций

Попробовать

К налоговым льготам относят преимущества, предоставляемые отдельным категориям налогоплательщиков (п. 1 ст. 56 НК РФ). При этом НК РФ не содержит исчерпывающий перечень операций по НДС, в котором перечислены все льготы.

Операции, которые освобождены от НДС, перечислены в ст. 149 НК РФ. Но не все из них можно считать льготами, ведь часть операций не облагается налогом у всех, например, выдача займа, пожертвования имущества на благотворительность, раздача рекламной продукции стоимостью до 100 рублей.

От льгот по НДС из п. 3 ст. 149 можно отказаться, если они невыгодны. Для этого нужно подать в налоговую заявление не позднее 1 числа квартала, с которого вы хотите начать платить НДС в общем порядке (п. 5 ст. 149 НК РФ)

Вот некоторые операции, которые освобождены от НДС у отдельных категорий налогоплательщиков:

- медицинские услуги — в медицинских организациях и у ИП, которые занимаются мед деятельностью;

- продажа готовой еды — в столовых больниц и образовательных учреждений;

- услуги в сфере образования — в некоммерческих образовательных организациях с лицензией;

- изготовление лекарств для медицинских целей — аптеки;

- банковские операции;

- страховая деятельность страховщиков;

- услуги общепита — в ресторанах, кафе, барах, буфетах и пр., а также кейтеринг.

Есть необлагаемые операции, которые не признаются объектом обложения НДС для всех налогоплательщиков. Они перечислены в п. 2 ст. 146 НК РФ. В том числе продажа земельных участков. Их тоже нельзя назвать льготами в полной мере.

Если в компании есть облагаемые и необлагаемые НДС операции, она должна вести раздельный учет. Это нужно, чтобы правильно применять вычеты:

- входящий НДС по облагаемым операциям можно принять к вычету;

- входящий НДС по необлагаемым операциям учитывается в составе стоимости товара, работы, услуги.

Отсутствие раздельного учета лишает налогоплательщика права принимать входящий НДС к вычету и учитывать его в расходах по налогу на прибыль.

Единственная ситуация, когда входящий налог можно не распределять, — расходы на необлагаемые операции за квартал составляют не более 5 % от общих расходов Но раздельный учет операций вести все равно нужно. Именно он поможет понять, какая сумма налога к каким операциям относится.

Ирина Одарич

Эксперт по НДС и прослеживаемости

Операции, не облагаемые НДС, отражаются в разделе 7 декларации. Его нужно заполнить если в налоговом периоде были операции освобожденные от НДС или не признаваемые объектами налогообложения (п. 2 ст. 146, 149 НК РФ).

В графе 1 следует указать код операции из приложения 1 к Порядку заполнения, утвержденному приказом ФНС от 29.10.2014 № ММВ-7-3/558. Например, для услуг общественного питания в ресторане — код 1011214.

В графе 2 указывается стоимость реализованных товаров, которые не облагаются НДС. Для освобожденных операций в графах 3 и 4 дополнительно следует указать стоимость приобретенных товаров, не облагаемых налогом, и суммы налога, не подлежащие вычету, соответственно.

Если в вашей декларации заполнен раздел 7, налоговая почти наверняка направит требование о пояснениях. Нужно будет подтвердить свое право на льготы. Срок — пять рабочих дней с момента получения требования.

Если вы получили требование в электронной форме, то перед этим должны в течение шести дней направить квитанцию о приеме. В итоге получается 11 рабочих дней на ответ.

Для подтверждения льготы можно направить в ИФНС реестр документов в электронном виде. Его форма и электронный формат утверждены приказом ФНС от 24.05.2021 № ЕД-7-15/513. По сути, это просто список документов, которые подтверждают право на льготу.

Согласно письму ФНС России от 12.11.2020 №ЕА-4-15/18589, Реестр можно отправить только по кодам, которые подпадают под п. 2 и 3 ст. 149 НК РФ и являются налоговыми льготами. Коды со статьями перечислены в приложении 1 Приказа ФНС РФ от 29.10.2014 N ММВ-7-3/558@.

При отражении операций в разделе 7 декларации по НДС абонентам поступают требования вне зависимости от того, какие коды операций отражены в этом разделе. При этом в требовании есть ссылка на п. 6 ст. 88 НК РФ. Эта статья разрешает истребовать пояснения и документы именно по льготным операциям, а не по всем, которые освобождены от НДС или не признаются объектами налогообложения (ст. 146, 149 НК РФ). Поэтому отправить электронный реестр можно только по льготе.

При отправке реестра с другими кодами операций, не попадающими под п. 2 и 3 ст. 149 и не являющимися льготой, на реестр придет отказ.

При попытке отправить реестр в Экстерне с другими кодами появится предупреждение: «Вы можете получить отказ, так как согласно письму ФНС России от 12.11.2020 №ЕА-4-15/18589 от 12.11.2020 Код операции № не относится к п. 2 и 3 ст. 149 НК РФ и не подпадает под понятие налоговой льготы по пункту 1 статьи 56 НК РФ».

Ирина Одарич

Эксперт по НДС и прослеживаемости

Инспекция изучит реестр и попросит предоставить уже конкретные документы, по которым есть вопросы. На это дадут еще 10 рабочих дней.

Не обязательно подавать именно реестр, но только так не придется собирать полный пакет подтверждающих документов. Если подать пояснения не по форме или составить реестр в бумажном виде, документы нужно будет подготовить в полном объеме.

Инспекция учитывает уровень добросовестности компании, определенный по ее автоматизированной системе контроля (АСК-НДС). Если уровень низкий, будет достаточно 5 % документов, если высокий — 40 %. При этом налоговая гарантированно запросит документы, подтверждающие самые крупные суммы льготных операций.

Все требования — в одной наглядной таблице

Контролируйте статусы и сроки по всем формализованным и неформализованным требованиям ФНС за все организации

Подключить

Порядок заполнения реестра дан в приложении 3 к приказу ФНС от 24.05.2021 № ЕД-7-15/513. Все документы в нем группируются по кодам операций и их видам. Разберем заполнение по графам:

- графа 1 — код операции, который был указан в разделе 7 декларации;

- графа 2 — вид льготной услуги, например «изготовление лекарственных препаратов» для аптеки;

- графа 3 — сумма выручки по каждому виду услуг и в последней строке общая сумма по всем операциям;

- графы 4, 5, 6 — данные контрагента: Наименование или ФИО, ИНН, КПП;

- графы 7, 8, 9 — вид документа, подтверждающего льготу, его номер и дата;

- графа 10 — сумма операции по каждому контрагенту или нескольким контрагентам, если заключен типовой договор. Дополнительно указывается сумма операций всего по коду.

Заполненный образец реестра документов, подтверждающих право налогоплательщика на налоговые льготы по НДС:

Скачать образец

В видео эксперты Экстерна рассказали, почему в ответ на требование налоговой по льготе лучше представить реестр, а также по какому алгоритму налоговая его проверяет, сколько документов потребуется представить в том или ином случае. Показываем на практике, как заполнить реестр.

В «1С:Бухгалтерии 8» начиная с версии 3.0.43.50 реализована возможность автоматического заполнения одного из самых востребованных реестров документов, подтверждающих ставку 0 % по НДС — реестра полных таможенных деклараций, транспортных, товаросопроводительных документов. Для этого достаточно внести в учетную систему необходимые сведения с помощью нового документа «Таможенная декларация (экспорт)», зарегистрировать «Подтверждение нулевой ставки НДС», а затем сформировать и отправить реестр в налоговые органы через сервис 1С-Отчетность. Подробнее рассказывают эксперты 1С в этом материале.

Содержание

- Электронные реестры документов по НДС для экспортеров

- Автозаполнение «Реестра по НДС: Приложение 5» в «1С:Бухгалтерии 8» (ред. 3.0)

Электронные реестры документов по НДС для экспортеров

Для подтверждения обоснованности применения налоговой ставки 0 процентов и налоговых вычетов по НДС экспортеры должны представить в налоговую инспекцию копии таможенных деклараций, перевозочных, товаросопроводительных и других документов. Весь список перечислен в статье 165 НК РФ. С 01.10.2015 экспортеры получили право сократить количество бумаг – пункт 15 статьи 165 НК РФ позволяет вместо копий документов отправить в ИФНС их электронные реестры (Федеральный закон от 29.12.2014 № 452-ФЗ). Формы и форматы реестров утверждены приказом ФНС России от 30.09.2015 № ММВ-7-15/427 (вступил в силу 17.11.2015).

Реестры документов, подтверждающих ставку 0 % по НДС, добавлены в состав форм регламентированной отчетности «1С:Бухгалтерии 8» начиная с версии 3.0.42.87. О сроках поддержки форм и форматов реестров документов для подтверждения ставки 0 % по НДС в других решениях «1С:Предприятие» – см. в «Мониторинге изменений законодательства» по ссылке.

Автозаполнение «Реестра по НДС: Приложение 5» в «1С:Бухгалтерии 8» (ред. 3.0)

Один из самых востребованных пользователями реестров — Реестр по НДС: Приложение 5 (реестр полных таможенных деклараций, транспортных, товаросопроводительных документов) заполняется автоматически начиная с релиза 3.0.43.50 «1С:Бухгалтерии 8».

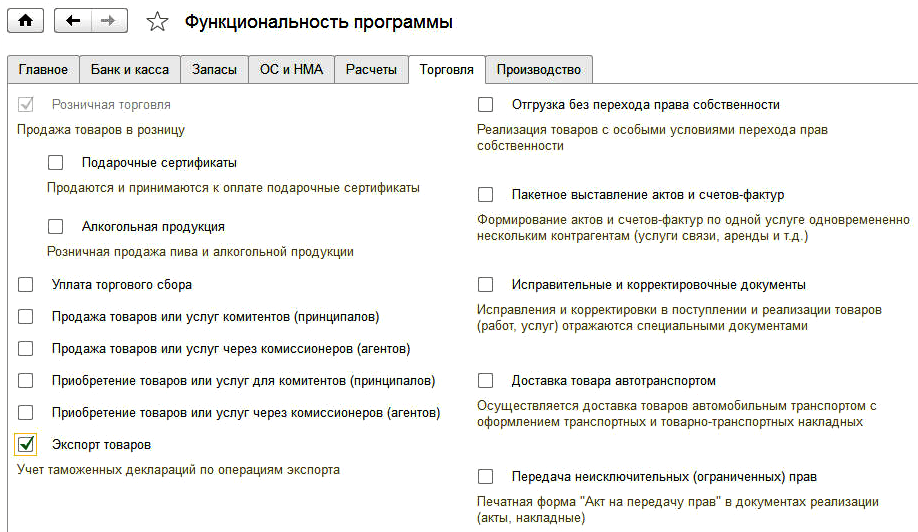

Для использования возможностей программы по учету грузовых таможенных деклараций при экспорте, а также для автоматического формирования реестра полных таможенных деклараций, транспортных, товаросопроводительных документов, предназначенного для подтверждения нулевой ставки налога на добавленную стоимость, в разделе Главное —> Функциональность на закладке Торговля необходимо установить флаг Экспорт товаров (рис. 1).

Рис. 1. Настройка функциональности по учету таможенных деклараций по экспорту

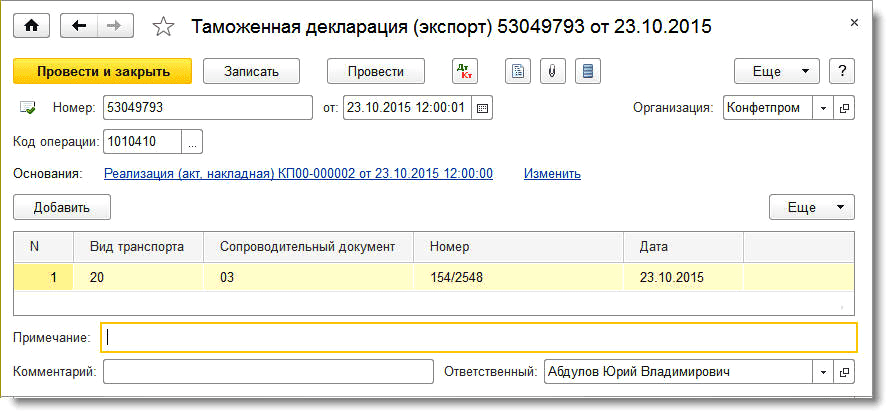

Для регистрации таможенных деклараций и товаросопроводительных документов, подтверждающих вывоз товаров за пределы Российской Федерации, предназначен документ Таможенная декларация (экспорт) (рис. 2), доступ к которому осуществляется по одноименной гиперссылке из раздела Продажи.

Рис. 2. Таможенная декларация (экспорт)

В шапке документа указываются следующие реквизиты:

- Номер — регистрационный номер таможенной декларации (полной таможенной декларации);

- Код операции — код операции согласно Приложению № 1 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@, которым утверждена форма декларации по НДС, порядок ее заполнения и формат представления в электронной форме;

- Основания – документы реализации по ставке 0 %, к которым оформлена грузовая таможенная декларация.

В табличной части (Сопроводительные документы) указываются следующие реквизиты:

- Вид транспорта — код вида транспорта, которым товары вывозились с территории Российской Федерации (значение необходимо выбрать из выпадающего списка);

- Сопроводительный документ – код вида транспортного, товаросопроводительного или иного документа, подтверждающего вывоз товаров за пределы РФ (значение необходимо выбрать из выпадающего списка);

- Номер и Дата – реквизиты сопроводительного документа.

Также в документе Таможенная декларация (экспорт) можно заполнить Примечание – информацию в произвольной форме об иных документах, относящихся к операции, представляемых одновременно с налоговой декларацией по НДС.

После регистрации в учетной системе регламентного документа Подтверждение нулевой ставки НДС сведения из таможенных деклараций и товаросопроводительных документов используются для автоматического заполнения реестра полных таможенных деклараций, транспортных, товаросопроводительных документов, предназначенного для подтверждения нулевой ставки НДС (Приложение № 5 к приказу ФНС России от 30.09.2015 № ММВ-7-15/427).

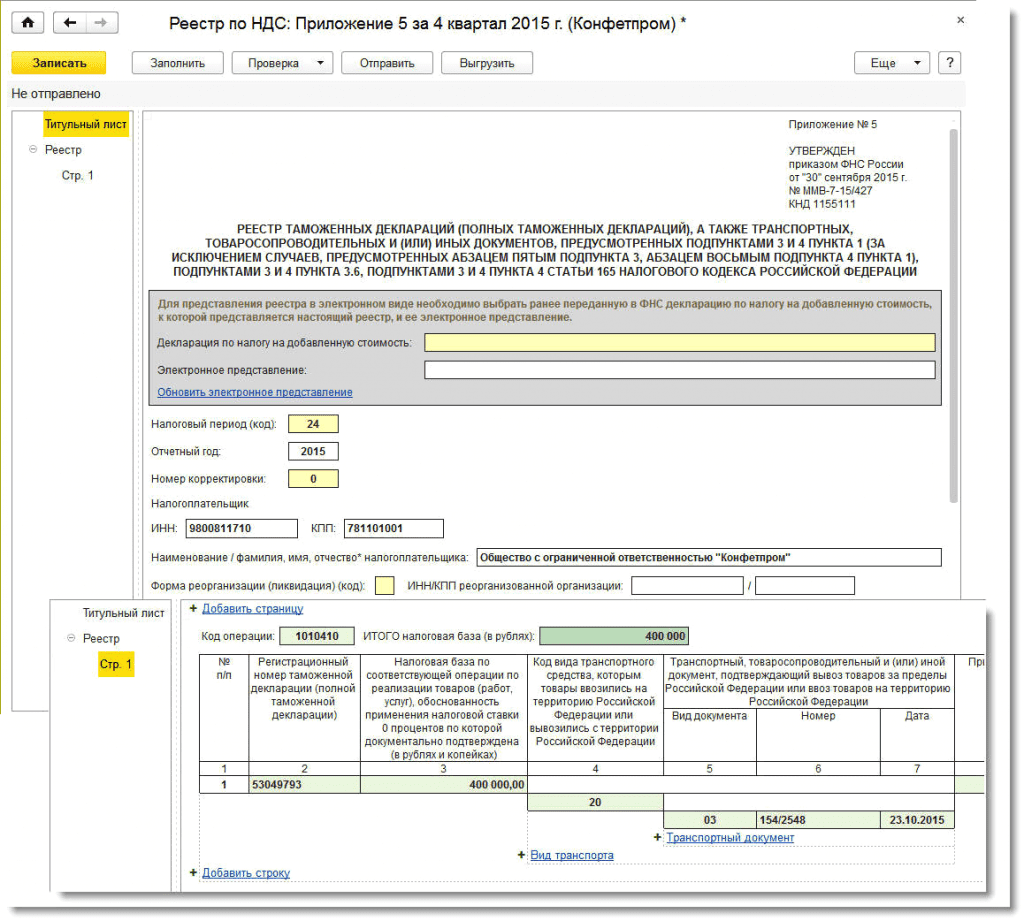

Для составления этого реестра в едином рабочем месте 1С:Отчетность предназначен регламентированный отчет Реестр по НДС: Приложение 5. Открыть его можно из группы отчетов Налоговая отчетность (если выбрать группировку видов отчетов по категориям) или из группы отчетов ФНС (если выбрать группировку видов отчетов по получателям). Пример заполненного отчета представлен на рисунке 3.

Рис. 3. Реестр по НДС: Приложение 5

Сформированный реестр для подтверждения ставки 0 % по НДС можно отправить в налоговую инспекцию по телекоммуникационным каналам связи (кнопка Отправить).

С декларации за 4 квартал 2020 реестр документов, подтверждающих льготы по НДС, нужно представлять по форме, предложенной налоговиками в Письме ФНС РФ от 12.11.2020 N ЕА-4-15/18589.

В этой статье мы расскажем, как сформировать обновленный реестр в 1С и когда его представить в налоговую.

Нормативное регулирование

ФНС утвердила рекомендуемую форму и электронный формат реестра, который нужно представить по требованию налогового органа для подтверждения льготы по НДС (Письмо ФНС РФ от 12.11.2020 N ЕА-4-15/18589).

Реестр нужно представить в течение 5 рабочих дней с даты получения требования о представлении пояснений (п. 6 ст. 6.1, п. 6 ст. 88 НК РФ).

Налоговая вправе потребовать все первичные документы по льготным операциям, если налогоплательщик представит (Письмо ФНС РФ от 12.11.2020 N ЕА-4-15/18589):

- реестр не в электронном, а в бумажном виде,

- пояснение на требование не по рекомендованной в письме форме.

Позднее ФНС выпустила Приказ от 24.05.2021 N ЕД-7-15/513@, который заменил письмо. С релиза 3.0.98.17 в 1С добавлены:

- Реестр документов, подтверждающих обоснованность применения налоговых льгот по НДС — применяется с 01.07.2021;

- Реестр документов, подтверждающих обоснованность применения налоговых льгот по налогу на имущество организаций — применяется с 30.07.2021.

Учет в 1С

Алгоритм отражения льготных операции с вводом текущего реестра в программе не меняется. В обычном порядке:

- распределите НДС по расходам, относящимся ко всем операциям: льготным и облагаемым НДС документом Распределение НДС (Операции — Регламентные операции НДС);

- создайте документ Формирование записей раздела 7 декларации по НДС (Операции – Регламентные операции НДС);

- сформируйте и отправьте декларацию по НДС;

- при получении требования ИФНС сформируйте и направьте реестр подтверждающих документов.

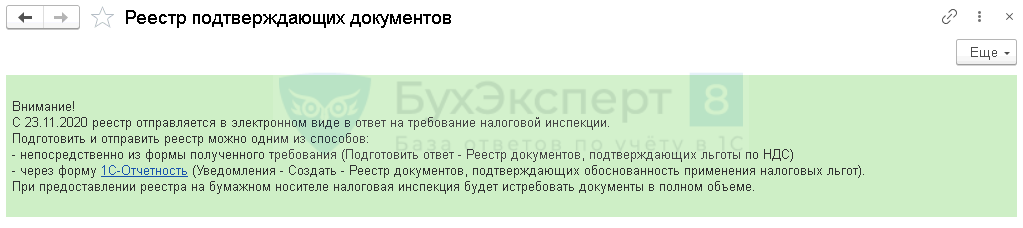

В разделе Отчеты — Реестр к разделу 7 декларации теперь выводится сообщение об изменении порядка представления реестра и описание способов его создания в программе (с релиза 3.0.86.19).

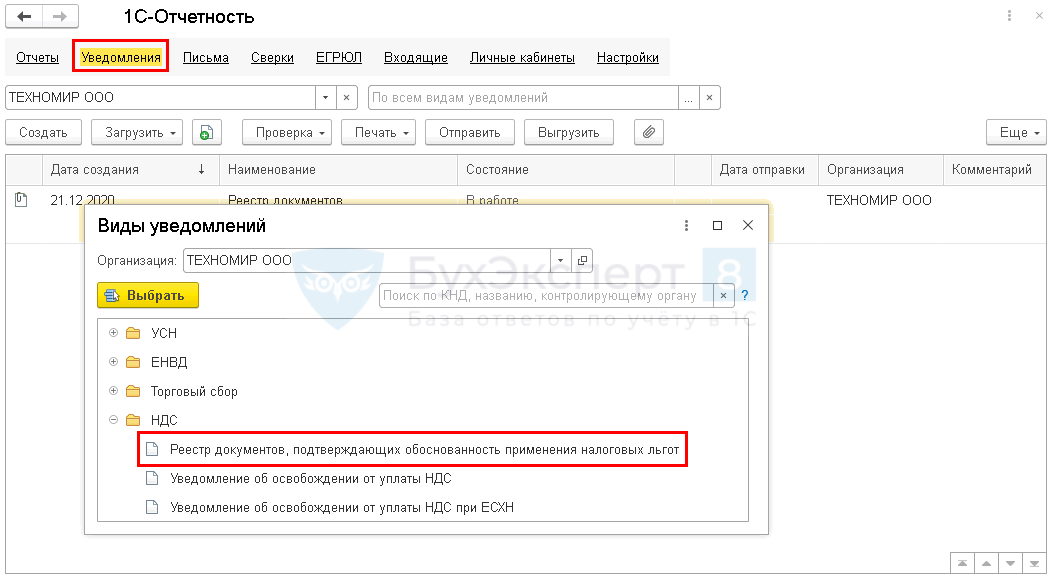

Рассмотрим формирование реестра из раздела Отчеты — Уведомления — кнопка Создать.

В папке НДС выберите Реестр документов, подтверждающих обоснованность применения налоговых льгот.

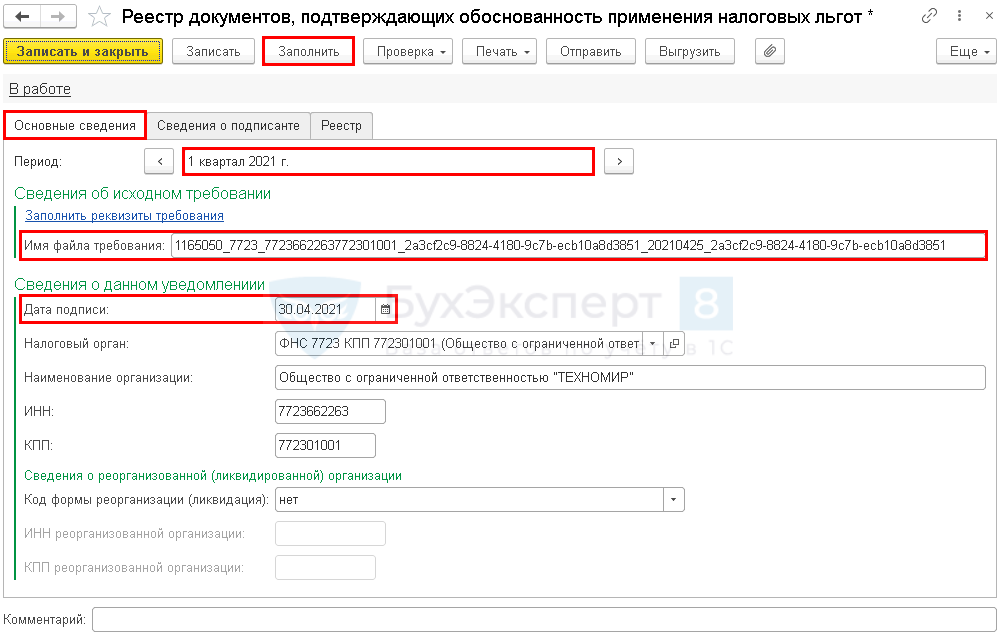

В открывшейся форме документа проверьте указанный период на вкладке Основные сведения и нажмите кнопку Заполнить в шапке документа.

На вкладке Основные сведения данные об организации заполняются автоматически.

Вручную укажите:

- Сведения об исходном требовании:

- Заполнить реквизиты требования — при подключенной 1С-Отчетности выберите требование, в ответ на которое отправляется реестр из журнала Входящих;

- Имя файла требования — если требование получено в сторонней программе, скачайте его на компьютер и скопируйте название файла требования в это поле.

- Сведения о данном уведомлении:

- Дата подписи — дата составления реестра.

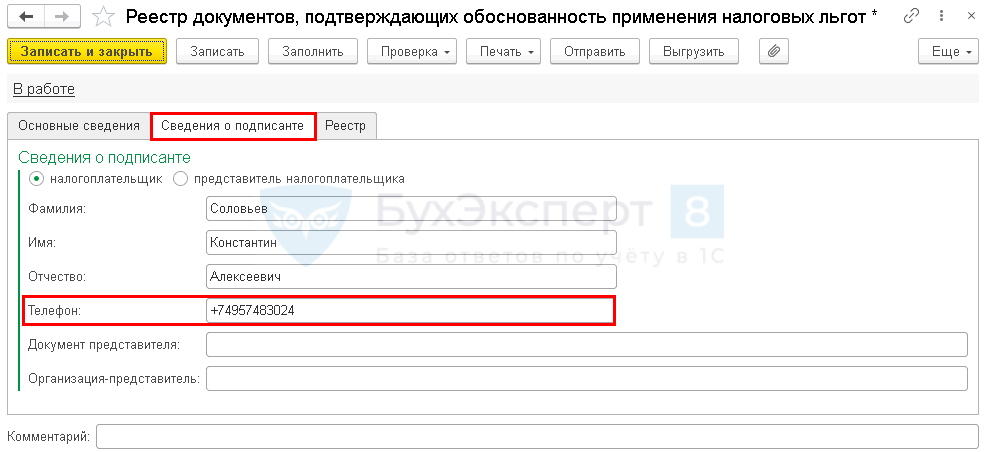

Вкладка Сведения о подписанте заполняется данными о руководителе или представителе из карточки организации. Поле Телефон заполните вручную.

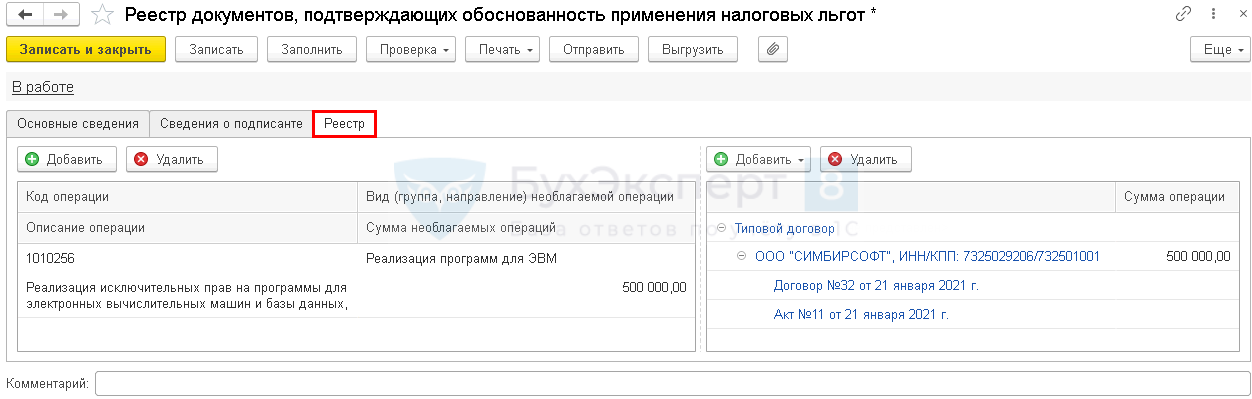

Вкладка Реестр заполняется автоматически:

- В левом окне отражается:

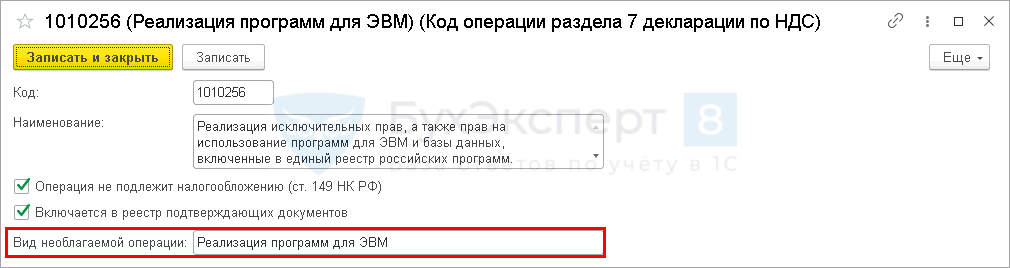

- Код операции — код льготы, по которому была реализация за проверяемый квартал;

- Описание операции — текстовое значение этого кода;

- Вид (группа, направление) необлагаемой операции — текстовое значение, указанное в карточке кода льготы (при наличии);

- Сумма необлагаемых операций — сумма всех реализаций по этому коду.

- В правом окне отражаются:

- сведения о покупателе и первичных документах;

- сумма по каждой реализации.

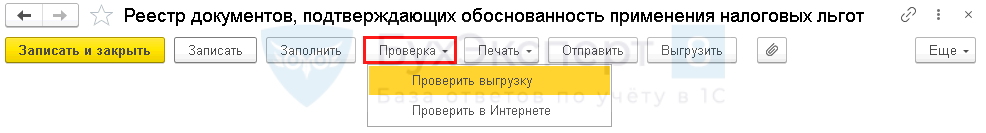

По кнопке Проверка программа проверит правильность заполнения данных в реестре.

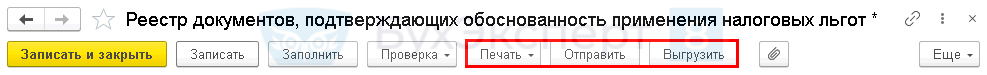

Готовый реестр можно:

- распечатать;

PDF

PDF - отправить из программы при подключенной (1С-Отчетности);

- выгрузить для отправки через другого оператора.

Для доступа к разделу авторизируйтесь на сайте.

См. также:

- Заполнение раздела 7 по операциям, не признаваемым объектом налогообложения

- Раздел 7 декларации по НДС для необлагаемых операций

- Практикум по заполнению Раздела 7 декларации по НДС: благотворительность

- [14.01.2021 и 18.01.2021 запись] Декларация по НДС за 4 квартал 2020 в 1С

- С 1 июля применяются электронные реестры для подтверждения льгот по НДС и налогу на имущество

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(9 оценок, среднее: 5,00 из 5)

![]() Загрузка…

Загрузка…

Если вы экспортер и устали от огромного количества бумажек, которые нужно предоставить налоговому органу для подтверждения нулевой ставки НДС, тогда эта статья как раз для вас!

В этой статье мы расскажем, как с помощью программы 1С:Бухгалтерии 8 автоматически заполнить и отправить реестры подтверждающих документов.

Правовая справка, согласно п. 15 ст. 165 НК РФ для подтверждения применения нулевой ставки НДС по экспортным операциям, налогоплательщик может представить в налоговый орган реестры таможенных деклараций, транспортных, товаросопроводительных и иных подтверждающих документов вместо их копий.

Указанная норма действует с 1 октября 2015 года. Эти реестры должны представляться в налоговый орган в электронной форме по формату, утвержденному ФНС России.

По общему правилу в графах 6 и 7 реестра, представляемого в случае реализации товаров на экспорт (Приложение № 5 к Приказу), необходимо указывать соответственно номера и даты транспортных, товаросопроводительных и (или) иных документов (разд. VI приложения № 15 к Приказу). При этом, по мнению ФНС России:

- в случае заполнения граф 6 и 7 реестра из международной товарно-транспортной накладной (CMR) можно использовать номер, который указан в ее правом верхнем углу. Дату заполнения (оформления) и наименование населенного пункта, где составлялась CMR, можно найти в графе 21 накладной;

- что касается заполнения граф 6 и 7 реестра из транспортной железнодорожной накладной, то в реестре следует указывать номер отправки, а также дату документального оформления приема груза к перевозке или дату заключения договора перевозки;

- в случае заполнения графы 7 реестра из поручения на отгрузку и коносамента (при вывозе товара морским, речным, смешанным (река-море) транспортом) при отсутствии даты на документе, подтверждающем факт приема товара к перевозке, или поручении на отгрузку в графе 7 реестра указывается дата приема груза к перевозке.

Контролеры также указали, что налогоплательщик должен заполнить и графу 4 реестра, где необходимо указать коды видов транспортных средств, которыми товары вывозились с территории РФ (раздел VI приложения № 15 к Приказу). При этом можно использовать сведения из графы 25 «Вид транспорта на границе»декларации на товары (утв. Решением Комиссии Таможенного союза от 20.05.2010 № 257).

В программе 1С:Бухгалтерия (начиная с релиза 3.0.43.50) у пользователей появляется возможность формирования реестров подтверждающих документов, для этого нужно внести необходимые данные в документ Таможенные декларации (экспорт) и на основании его заполнить и отправить реестр (приложение № 5 к приказу ФНС от 30.09.2015 № ММВ -7-15/427).

Настройка программы

Для использования этого документа и формирования Реестра полных таможенных деклараций, транспортных, товаросопроводительных документов для подтверждения нулевой процентной ставки НДС программу необходимо настроить. Для этого заходим в раздел Главное — Функциональность, перейти на закладку Торговля и поставить флажок Экспорт товаров.

Документ Таможенные декларации (экспорт)

Теперь в разделе Продажи появляется документ Таможенные декларации (экспорт)

Этот документ предназначен для регистрации таможенных деклараций, товаросопроводительных документов, подтверждающих вывоз товаров за пределы Российской Федерации.

Этот документ является регламентным. Сведения из него используются для автоматического заполнения Реестров полных таможенных деклараций, транспортных, товаросопроводительных документов.

Реестр НДС

Далее заполним сам реестр документов. Раздел Отчеты — Регламентированные отчеты

Выбираем в списке отчетов нужный нам Реестр НДС, например Реестр НДС Приложение № 5. Этот реестр формируется в автоматическом режиме по кнопке Заполнить

Далее Реестр таможенных деклараций НДС можно выгрузить в файл для отправки в налоговый орган или отправить сразу из программы с помощью сервиса 1С-Отчетность.

Важно!

В ходе камеральной проверки декларации, в которой заявлено право на нулевую ставку НДС, налоговый орган может истребовать документы из реестров, представленных налогоплательщиком в электронной форме. В течение 20 календарных дней с даты получения требования налогоплательщик должен представить копии документов (п. 10 ст. 1 Закона), этот срок на 10 дней меньше срока представления документов, истребуемых по реестрам в бумажной форме.

Если документы не будут представлены, то право на нулевую ставку НДС считается неподтвержденным. Однако не вполне ясно, будет ли подтверждена нулевая ставка, если документы представлены в налоговый орган с нарушением срока.

Вот таким образом, в программе 1С:Бухгалтерия (начиная с релиза 3.0.43.50) пользователи смогут автоматически заполнить и отправить реестр. Надеюсь, что наша статья будет вам полезна. Если вам необходима помощь во внедрении нового функционала, оставьте заявку и мы обязательно вам поможем. Желаем вам удачной отчетной компании!