Содержание

- Предназначение документа

- Как составить

- Образец заполнения

- Кто может рассчитывать на получение вычета

- Как рассчитывается сумма налогового вычета?

- Ремонт в новостройке

- С черновой отделкой

- Ремонт во вторичном жилье

- Как оформить вычет на ремонт квартиры?

- Сбор документов

- Подача декларации

- В каких случаях составляют реестр

- Срок подачи реестра

- Какие разделы заполнять

- Проверка реестра

- Титульный лист

- Сведения об организации розничной торговли, выдавшей документ (чек) для компенсации суммы налога

- Когда можно оформить налоговый вычет на строительные материалы

- Купили жилье в новостройке

- Строительство дома.

- Кто имеет право на вычет

- За какие стройматериалы можно получить вычет

- Максимальная сумма вычета за стройматериалы

- Основной — на покупку

- При покупке в ипотеку

- Оформление через ИФНС

- Оформление через работодателя

- Частые вопросы

Благодаря официальной идентификации расходов налогоплательщика, они представляются в виде перечня расходов гражданина. Обычно он составляется на определенный налоговый период. Документация обычно готовится бухгалтером компании, в которой работает гражданин, поэтому налогоплательщику достаточно предоставить только квитанции.

Если в реестре указаны разные виды расходов, то для каждого вида расходов требуется отдельная документация, поэтому плата за обучение и выплаты по ипотеке указываются отдельно.

Предназначение документа

Документация, необходимая для размещения чеков, оплаченных налогоплательщиком, уменьшает общее количество документов, которые необходимо доставить сотруднику ФНС. Как правило, в основной перечень документов входят те, которые необходимы для уменьшения налоговой базы. Сюда входят различные платежные документы, в том числе чеки.

Обычно необходимо подготовить внушительный пакет документов, который может быть заменен соответствующим реестром, правильно составленным бухгалтером.

Как составить

Для того чтобы эта документация имела юридическую силу, она должна быть заполнена правильно, с учетом требований законодательства.

- Документы должны быть подписаны главным бухгалтером организации, непосредственно участвующей в выдаче чека.

- Указана точная дата выпуска.

- Документ должен быть скреплен мокрой печатью.

Если хотя бы один элемент отсутствует, это является основанием для отказа в приеме документа сотрудником ФНС.

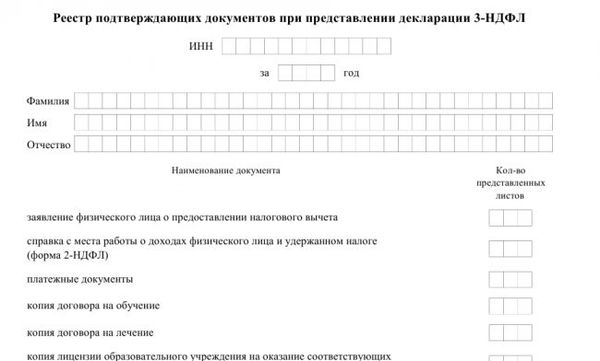

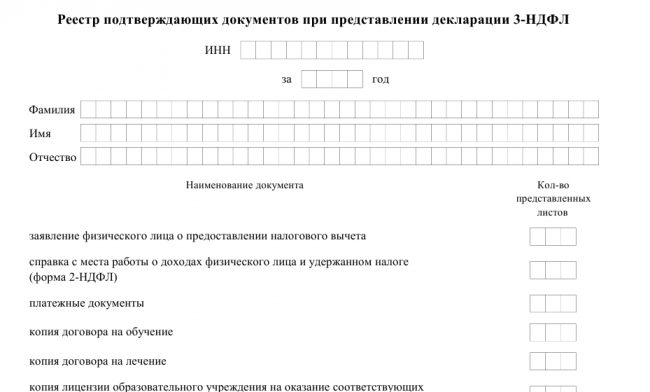

Образец заполнения

Налогоплательщики имеют право на вычеты по ряду причин. Налогоплательщики могут получить возмещение расходов на образование, медицинские услуги, благотворительность и другие расходы. Дополнительная предлагается при покупке недвижимости. Если вычеты заявляются по различным расходам, то для каждой статьи создается отдельный регистр.

Документ строго структурирован и включает в себя следующую информацию

- Полное имя,.

- Вид расходов, по которым заявлены вычеты

- Информация о расходах, о

- Если налоговый период составляет три месяца, таблица состоит из семи строк и семи столбцов, и именно эта таблица используется для ввода регистрационных данных.

- Если некоторые данные отсутствуют, ячейка помечается прочерком.

Образец чековой книжки:

Окончательный документ подписывается, датируется и скрепляется печатью. Допускается использование компьютера для редактирования списков или ручного ввода информации; во втором случае необходим четкий почерк, чтобы сотрудники Федеральной налоговой службы не испытывали затруднений при поиске информации.

Налогоплательщики могут создавать собственные реестры квитанций на строительные материалы, фармацевтические препараты, медицинское обслуживание и многое другое, которые подписываются бухгалтером.

Рекомендуется создать реестр квитанций для целей создания налогового кредита. Это значительно сокращает количество документов, которые необходимо подготовить для сотрудников Федеральной налоговой службы. Этот документ готовит и подписывает бухгалтер компании, но при необходимости граждане могут провести регистрацию самостоятельно.

Для этого важно соблюдать определенные правила и требования. В противном случае документ не будет иметь юридической силы.

Кто может рассчитывать на получение вычета

Налоговые льготы на реконструкцию предоставляются в соответствии с действующим законодательством, статья 220, пункт 3 Федерального налогового кодекса РФ. На налоговые вычеты может претендовать любой гражданин, который приобрел недвижимость или провел ремонт за свой счет и на свои средства.

- Имущественный вычет и вычет на ремонт могут быть заявлены одновременно.

- Вы должны быть официально трудоустроены. Пенсионеры не могут претендовать на вычет, поскольку пенсии не облагаются подоходным налогом.

- Если квартира была приобретена на первичном рынке, в договоре должно быть указано, что ремонт не проводился. Если недвижимость бывшая в употреблении, также требуется сертификат о ремонте.

- На компенсацию можно претендовать только в том случае, если квартира была реконструирована в новостройку. Если старая квартира ремонтируется, возврат денег невозможен.

- Недвижимость можно приобрести на первичном или вторичном рынке. Это правило также распространяется на покупку дома или строительство дома на земельном участке.

Только владелец недвижимости может претендовать на налоговый кредит. Если владельцев больше одного, скидка зависит от количества участников.

Как рассчитывается сумма налогового вычета?

Расчет основывается на стоимости недвижимости в соответствии с договором купли-продажи и расходах на ремонтные работы, определенных покупателем. Общая доля затрат, на которые может быть рассчитана скидка, может составить около 2 млн рублей. Максимальная компенсация, предусмотренная российским законодательством, составляет 260 000 рублей (13% от 2 миллионов).

Если недвижимость была приобретена с помощью ипотеки, вычет рассчитывается на основании расходов, представленных чеком на оплату процентов по ипотеке.

Основным документом, регулирующим этот вопрос, является налоговый кодекс. Не менее важное объяснение можно найти в письме финансового учреждения. У граждан возникает много вопросов о процессе и возможности получения этой скидки.

Ремонт в новостройке

Возможность получения скидки зависит исключительно от состояния квартиры (вторичное или новое строительство) и учета проведенного ремонта. Самый простой способ — новый уровень. Это означает, что отделочные работы не проводятся.

Это означает, что здесь есть только система коммуникаций (нет ванной или туалета), электропроводка (нет света, розеток и т.д.), пластиковые окна и входные двери.

Скидки гарантируются в следующих случаях

- В договоре купли-продажи (совместного строительства) указано, что в квартире не будет отделочных работ. Это означает, что покупатель знает, что он приобретает недвижимость без ремонта.

- Помимо договора, арендодатель должен также предоставить доказательство получения квартиры. В нем должно быть указано, что стороны не имеют претензий, либо объяснены выявленные недостатки.

Как упоминалось ранее, если у квартиры несколько владельцев, налоговый кредит может быть востребован только одним из владельцев на основании взаимного соглашения с другими владельцами. Это относится как к квартирам, приобретенным на первичном рынке, так и к другой недвижимости.

С черновой отделкой

Это означает, что работы по реконструкции были частично завершены. Например, оштукатурены только стены. Поэтому жить в такой квартире без капитального ремонта невозможно.

В этом случае владелец должен внимательно изучить документацию. Будут выявлены определенные работы, проведенные в квартире, что может привести к отказу в предоставлении скидки на недвижимость.

Ремонт во вторичном жилье

Это сложное дело. Вторичное жилье уже полностью оборудовано для комфортного проживания, но покупатель может быть не удовлетворен. Конечно, он может сделать ремонт, но не может претендовать на налоговые льготы.

Из этого правила есть исключение: если кто-то покупает квартиру у другого владельца, который не проводил ремонт, он может рассчитывать на получение компенсации. В то же время в документации всегда должно быть указано, какие отделочные работы были проведены или что отделочные работы вообще не проводились. Например, кто-то купил новую квартиру, но решил ее продать, потому что она больше не пригодилась ему в жизни.

Как оформить вычет на ремонт квартиры?

Для его получения необходимо собрать пакет документов и обратиться в местное налоговое управление.

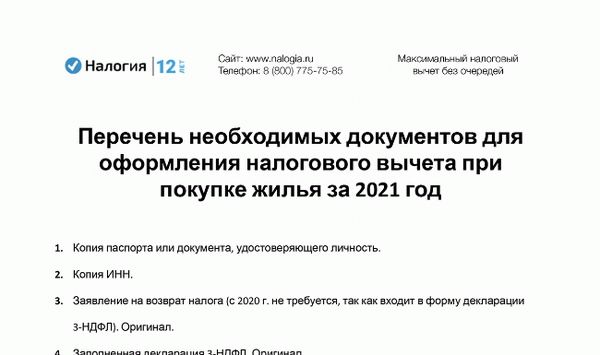

Сбор документов

После завершения всех ремонтных работ и сохранения квитанций и документации о понесенных расходах остается только собрать их и подать заявление.

- Документы, подтверждающие личность заявителя. Если полноправным владельцем или совладельцем является лицо, не достигшее совершеннолетия, также требуется паспорт или свидетельство о рождении.

- Договоры и квитанции от строительной компании, проводившей ремонт. Также представляет интерес период времени, за который подсчитываются поступления. Весь период от начала ремонтных работ до их завершения считается договором проекта.

- Договоры участия или купли-продажи. Они должны доказать, что квартира была приобретена без фактического завершения строительства.

- Выписка из Единого государственного реестра налогоплательщиков; с 2016 года полностью заменила свидетельство о праве собственности и имеет такую же юридическую силу.

- Справки 2-НДФЛ за последние шесть месяцев (не копии!). .

Владелец может либо сам подать декларацию, либо поручить это доверенному лицу. Доверенность должна быть нотариально заверена.

Подача декларации

Налоговые декларации можно подать лично в налоговой инспекции или через Интернет. В первом случае необходимо заполнить бланк заявления на месте. Необходимо указать банковский счет, с которого заявитель хочет получить скидку.3- Также необходимо заполнить декларацию НДФЛ.4 Второй вариант проще: заявитель должен зарегистрироваться в Федеральном налоговом управлении (ФНС) или на портале государственного ведомства.

Зарегистрируйтесь на портале Федеральной налоговой службы (ФНС) или государственного органа. Далее подтвердите свою личность каким-либо способом и переходите к декларированию. Это тем более удобно, что вам не нужно никуда идти и стоять в очереди.

Портал предоставляет такой же формат. В нем также содержатся пошаговые инструкции, чтобы вам не пришлось беспокоиться о подаче заявления на получение имущественной скидки.

В каких случаях составляют реестр

Реестр создается при реализации услуг по возмещению НДС физическим лицам, являющимся гражданами иностранных государств, при вывозе товаров с территории Российской Федерации за пределы ЕАЭС.

Срок подачи реестра

Реестр представляется одновременно с декларацией по НДС, в которой заявлен подтвержденный экспорт, т.е. до 25 числа месяца, следующего за отчетным кварталом. Если эта дата выпадает на выходной или праздничный день, крайний срок переносится на следующий рабочий день.

Рекомендуется подавать реестр после получения декларации по НДС из налоговых органов.

Какие разделы заполнять

Проверка реестра

После того как реестр заполнен, его необходимо проверить, прежде чем отправлять в контролирующий орган. Нажмите здесь, чтобы узнать, как проверить и отправить отчет.

Титульный лист

В поле «Отчет» укажите реквизиты (дата, номер корректировки, имя файла и код IRS) декларации по НДС, к которой прикреплен данный регистр.

В поле «Налоговый период» указывается период, указанный в декларации по НДС, с которого подается реестр документов.

[В поле Тип реестра необходимо выбрать тип реестра: исходный реестр или измененный реестр. При заполнении реестра поправок в соответствующее поле вносится номер поправки (например, «1», «2» и т.д.).

Поле «Передать в налоговый орган» содержит название налогового органа, в который должен быть передан реестр. По умолчанию поле автоматически заполняется налоговым органом, в который был заявлен клиент при регистрации в системе.

В поле Наименование организации указывается наименование налогоплательщика — организации (иной подкатегории иностранной организации) или индивидуального предпринимателя. Если клиент зарегистрирован в системе, эти данные заполняются автоматически.

Внимание. Поля «Форма реорганизации (ликвидации)» и «Регистрационный номер/код реорганизованной организации» нужно заполнять только для организаций, которые были реорганизованы или ликвидированы в течение налогового периода.

Если регистр был представлен налогоплательщиком, в поле ставится отметка «Подпись». Одновременно указывается имя руководителя — если реестр был представлен агентом, то указывается имя агента и реквизиты документа, подтверждающего его полномочия.

Сведения об организации розничной торговли, выдавшей документ (чек) для компенсации суммы налога

В этой части реестра указывается информация об организации розничной торговли, выдавшей документ (чек) на возврат суммы налога: наименование организации и идентификационный номер налогоплательщика.

В поле «Общая налогооблагаемая база (руб.)» отображается общая налогооблагаемая база соответствующей операции. Данная строка формируется по коду операции 1011431 и должна соответствовать сумме показателей строки 020 в разделе 4 декларации по НДС по соответствующей операции.

Когда можно оформить налоговый вычет на строительные материалы

Вы можете получить возмещение налога на строительные материалы при покупке нового дома или строительстве дома.

Купили жилье в новостройке

Если вы купили жилую недвижимость и планируете ее отремонтировать, вы можете получить право на возврат налога на стоимость строительных материалов.

Однако есть условие — в договоре купли-продажи должно быть указано, что квартира (комната/дом) приобретается на этапе строительства — окончательные работы не ведутся (статья 5 n 3 § 220 Налогового кодекса).

В этом случае можно заявить налоговый кредит и включить в него стоимость строительных материалов.

Возмещение может быть произведено только за строительные материалы для отделочных работ на строящихся зданиях. Важно заполнить налоговую декларацию с правильными подтверждающими документами. Наши налоговые специалисты рассмотрят документацию в течение двух дней и рассчитают максимальную сумму, подлежащую возмещению, исходя из затрат.

Строительство дома.

Если вы строите дом, вы можете претендовать на налоговый кредит и включить в него стоимость строительных материалов и отделочных работ. Дом должен быть зарегистрирован как жилое помещение. Это означает, что он должен быть построен из прочных материалов, таких как кирпич, бетон или древесина, и должен быть зарегистрирован.

Кто имеет право на вычет

Для получения права на возврат 13% налога действуют следующие условия

- быть резидентом Российской Федерации — т.е. проживать в России не менее 183 дней в году; и

- Они имеют доход, облагаемый по ставке 13% или 15% (за исключением дивидендов).

С 2021 года перечень доходов, подлежащих вычету, изменился: — перечень доходов, подлежащих вычету, изменился на.

- выплаты по трудовым договорам/контрактам ЧОП, выплаты за

- платежи за предоставление услуг; и

- продажа активов (за исключением ценных бумаг) / пожертвования; и

- некоторые другие виды доходов.

Важно! Если человек не является резидентом Российской Федерации, не работает на официальной должности, занимается частным бизнесом, работает на специальной должности и не имеет других доходов, облагаемых НДФЛ по ставке 13%, он не имеет права на возврат.

За какие стройматериалы можно получить вычет

Не все ремонтные работы и материалы включены в список строительных материалов, подлежащих налоговому кредиту.

Вам могут быть возмещены расходы на строительство, подключение к инженерным сетям (вода, свет и газ) и отделочные работы (штукатурные, плиточные, столярные, плотницкие и т.д.). Перепланировка и ремонт квартир и домов не могут быть включены в налоговый кредит.

Право на возмещение подоходного налога имеют только строительные и отделочные материалы. Скидки на переоборудование жилья не могут быть заявлены. Обратитесь к специалисту. Специалист определит ваше право на льготу и заполнит налоговую декларацию 3-НДФЛ в течение двух дней.

Максимальная сумма вычета за стройматериалы

Вы можете использовать собственные или заемные средства для оплаты ремонта, отделки и строительных материалов. См. ограничения в обоих случаях.

Основной — на покупку

Налоговый вычет по недвижимости, включая расходы на приобретение жилья и строительных материалов, ограничен 2 млн рублей (пункт 1 статьи 220, пункт 3 Федерального налогового кодекса РФ). Это означает, что вы не можете претендовать на возврат более 260 000 рублей (2 000 000 * 13%). Не имеет значения, сколько вы потратите — это максимальная сумма, на которую вы можете претендовать.

Иными словами, материальные вычеты не увеличивают максимально допустимую сумму имущественной компенсации, а являются ее частью.

Гражданин Иванов купил квартиру в новостройке без отделки за 1,9 млн. рублей. Строительные материалы и работа обошлись еще в 600 000 рублей.

Несмотря на то, что общая сумма затрат составила 2,5 млн рублей, максимальная сумма, на которую Иванов имеет право на возврат налога, составляет 2 млн рублей. Это означает, что 260 000 рублей будут возвращены на его счет.

При покупке в ипотеку

В дополнение к основной скидке предлагается скидка на проценты при покупке ипотеки с использованием ипотечного кредита. Максимальный размер налогового вычета по строительным материалам, предпринимательским и ипотечным кредитам составляет 3 млн рублей (статья 4, раздел 4 Федерального налогового кодекса РФ). Возвращаемая сумма составляет 390 000 рублей.

Сидоров купил спальную квартиру без оформления ипотеки, приобрел строительные и отделочные материалы и провел ремонт, потратив 2,2 миллиона Он уже заплатил 560 000 рублей. Таким образом, Сидоров может получить обратно 260 000 рублей за основную скидку и еще 72 800 рублей за проценты по ипотеке (560 000 * 13%).

Налоговые вычеты предоставляются только на проценты по ипотеке, т.е. на заемный капитал и будущие платежи, но не включая еще не выплаченные процентные платежи.

Максимальный размер вычета по подоходному налогу для физического лица при покупке или строительстве жилья в ипотеку составляет 650 000 рублей. Во многих случаях налогоплательщики получают меньше, чем им полагается. Если вы не хотите рисковать, поручите возврат денег специалисту; в течение двух дней специалист заполняет справку 3-НДФЛ и отправляет ее в Федеральную налоговую службу.

Оформление через ИФНС

Для оформления возврата через налоговые органы необходимо дождаться окончания календарного года, в котором было зарегистрировано право собственности (или после подписания акта приема-передачи при покупке КДУ). Проживание со следующей документацией:.

- Запрос на возврат налога (с 2020 года, включенный в заявление); и

- Справка 2-НДФЛ

- Договор о приобретении недвижимого имущества; — и

- документация, подтверждающая расходы на приобретение недвижимости; и

- Платежные документы: подтверждение строительных материалов для уплаты налога, платежные поручения, квитанции; и

- документы на собственность и подтверждение получения, в случае покупки в новостройке

- 3-НДФЛ Отчет о прибылях и убытках.

Если расходы являются ипотекой, необходимо предоставить дополнительные документы.

- Документация по ипотечному кредиту, a

- Заявление о выплате процентов по процентам.

После подачи документов начинается служебная проверка. На принятие решения уходит три месяца и еще 10 дней. Затем в течение 30 дней он возвращается на конкретный текущий счет.

Оформление через работодателя

Если вы не хотите ждать до конца года, вы можете попросить скидку на строительные материалы у своего работодателя. Это можно сделать, как только вы вступите во владение недвижимостью или подпишите акт передачи жилья в рамках POA. .

Помимо справок 2НДФЛ, 3НДФЛ, заявления и реквизитов счета, вам потребуется такая же документация.

Когда регистрироваться.

В конце календарного года, в котором вы получили право собственности или документ о продаже.

В том же календарном году, когда вы вступили во владение (подписанный акт приема-передачи).

В течение одного месяца ФНС направит вашему работодателю уведомление о вашем праве на возврат денег. После этого подоходный налог больше не будет вычитаться из вашей зарплаты. Это означает, что вы получите больший доход вместе с ранее удержанным подоходным налогом на натуральные заболевания.

Вы также имеете право на возврат налога, удержанного в начале года.

Частые вопросы

В этом случае, несмотря на то, что ваши затраты были выше, вы не можете претендовать на скидку более чем в 2 миллиона раз; вы можете получить обратно 260, 000 рублей; вы имеете право на возврат налога, удержанного в начале года; и вы имеете право на возврат налога, удержанного в конце года.

Да, чеки, квитанции и другие платежные документы, подтверждающие стоимость строительных материалов.

Нет, этот вид пособия доступен только для недвижимости, приобретенной без завершающих работ. Если вы решили отремонтировать квартиру или купить подержанный дом, в скидке вам будет отказано.

Кто и для чего делает расчет в приложениях №6 и №7 формы 3-НДФЛ

Приложения №6 и №7 в 3-НДФЛ заполняют налогоплательщики-физлица, которые:

- являются налоговыми резидентами РФ;

- произвели операцию (операции) с недвижимым имуществом, которая дает им право на налоговый вычет в отчетном году в соответствии со ст. 220 НК РФ.

Однако при этом:

- в приложении 7 производится расчет вычета, связанного с покупкой имущества, указанного в подп. 3 и 4 п. 1 ст. 220 НК РФ;

- в приложении 6 отражается формирование вычета, связанного с реализацией имущества, поименованного в подп. 2 п. 2 ст. 220 НК РФ.

В данном материале мы рассмотрим порядок формирования приложения 7, заполняемого в случаях:

- если плательщик НДФЛ приобрел жилую недвижимость (квартиру, дом и т. п.);

- если плательщик НДФЛ приобрел землю под жилым домом или пригодную для строительства на ней такого дома;

- если плательщик сам построил дом;

- если для целей приведенной выше покупки или стройки плательщик брал кредит под проценты и выплатил проценты.

По всем этим основаниям плательщик НДФЛ может уменьшить размер удержанного у него налога и затребовать возврат из бюджета перечисленных за него ранее сумм НДФЛ.

Чтобы получить вычет (и возврат) налога, плательщику нужно:

- предъявить в свою налоговую пакет документов, подтверждающих его расходы по основаниям, изложенным в подп. 3 и 4 п. 1 ст. 220 НК РФ;

Перечень документов, подаваемых для получения имущественного вычета, см. в материале “Документы на налоговый вычет при покупке квартиры в 2021-2022 годах”.

- написать заявление о вычете (возврате) сумм НДФЛ за период;

- составить и подать декларацию 3-НДФЛ с указанием своих доходов (например, по местам работы в отчетном году) и расчетом суммы положенного ему вычета в приложении 7 декларации 3-НДФЛ.

Как заполнить декларацию при продаже и покупке жилья в одном отчетном периоде, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и приступайте к изучению вопроса бесплатно.

Кроме того, с 2021 установлен упрощенный порядок получения имущественного вычета. Подробнее прочитать об этом можно в нашем материале.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2022 год нужно сдавать по новой форме в редакции приказа ФНС от 29.09.2022 № ЕД-7-11/[email protected]. Скачать бланк декларации 3-НДФЛ и приложения 7 вы можете здесь.

Как правильно заполнить 3-НДФЛ для подачи на налоговый вычет

Правила формирования 3-НДФЛ установлены порядком, который утвержден приказом ФНС от 15.10.2021 № ЕД-7-11/[email protected] (в ред. от 29.09.2022).

Касательно подачи 3-НДФЛ для целей получения налогового вычета по ст. 220 НК РФ можно выделить такие основные моменты:

1. В декларации обязательно формируется титульный лист, содержащий сведения, предусмотренные Порядком.

2. Формируется раздел 1, в котором указывается итоговая сумма, которую плательщик намерен вернуть из бюджета, и КБК и ОКТМО, по которым произошла переплата в отчетном году.

3. Заполняется раздел 2, где отображается расчет образовавшейся переплаты. Как правило, это происходит за счет того, что в течение года налоговые агенты удерживали из выплат претендующего на вычет лица НДФЛ и направляли его в бюджет. Сведения о таких суммарных выплатах и удержаниях и раскрываются в приложении 1 формы.

ВАЖНО! К расчету в приложении 1 также рекомендуется запастись подтверждающими доходы и удержания документами (например, справками 2-НДФЛ от работодателей). Данное требование законодательно не установлено, но инспекторы вправе ее истребовать. Подробности см. здесь.

3. Заполняются листы-расшифровки:

- приложение 1 — доход от источников в РФ;

- приложение 7 — расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества (заполняется по каждому объекту отдельно, то есть будет столько разделов приложений 7, сколько было куплено или построено объектов);

- приложение 6 — расчет вычета, полагающегося при продаже недвижимых объектов (сведения по каждому объекту заполняются по аналогии с приложением 7).

Как заполнить 3-НДФЛ, если жилье куплено с использованием материнского капитала? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Порядок заполнения приложения 7 налоговой декларации 3-НДФЛ, если вычет оформляется впервые: раздел 1

Приложение 7 состоит из 2 разделов:

- в 1-й по пунктам вносятся сведения об объекте недвижимости и типах произведенных по нему расходов (оплата самой покупки (стройки) или проценты по кредиту);

- во 2-м производится сам расчет с учетом предельно допустимой суммы вычета (по приобретению недвижимости — это 2 000 000 рублей (п. 3 ст. 220 НК РФ) и по процентам – 3 000 000 рублей (п.4 ст. 220 НК РФ)).

Как уже отмечалось ранее, порядок заполнения формы предусматривает столько разделов 1 (и соответственно, приложений 7), сколько объектов заявляет плательщик. А вот раздел 2 будет один, сводный на последнем листе приложения 7.

Правила внесения данных в 1-й раздел приложения 7:

1. Подраздел 1.1 стр. 010 — кодировка установлена приложением к порядку заполнения:

- 1 — дом (жилой);

- 2 — квартира;

- 3 — комната;

- 4 — доля в объектах из п. 1–3;

- 5 — земля под индивидуальную жилую застройку;

- 6 — земля под готовым жильем (домом);

- 7 — дом на земельном участке (в комплексе).

2. Подраздел 1.2 стр.020 — вносится признак налогоплательщика:

- 01 — сам собственник;

- 11 – пенсионер – собственник имущества, заявляющий вычет в порядке, предусмотренном п.10 ст. 220 НК РФ;

- 02 — супруг собственника (для случаев, когда право на вычет делится между супругами);

- 12 – супруг собственника – пенсионер;

- 03 — родитель несовершеннолетнего собственника;

- 04 – родитель-пенсионер несовершеннолетнего собственника

- иные варианты кодов для различных ситуаций по приложению 7 к порядку заполнения.

3. Подраздел 1.3

Сюда законодатели добавили новую строку 030 где нужно указать код способа приобретения недвижимости:

- 1 – новое строительство;

- 2 – приобретение готового жилья.

- 1 – кадастровый номер;

- 2 – номер отсутствует.

В стр. 032 – приводится номер объекта.

В стр. 033 – информация о местонахождении недвижимости.

4. Подраздел 1.4 служит для указания даты акта передачи имущества.

5. Подразделы 1.5 и 1.6 содержат информацию о дате регистрации недвижимости и участка.

6. Подраздел 1.7 – о величине доли в праве собственности.

7. В подразделе 1.8 отражается общая сумма вычета, на которую может претендовать обращающийся. Для нее установлен верхний предел — 2 000 000 рублей (п. 3 ст. 220 НК РФ). То есть сумма, заявляемая на вычет, может быть меньше (по фактически произведенным и подтвержденным расходам), но не больше. В случае превышения фактическими расходами верхнего предела в 2 млн рублей в подразделе все равно указывается предельная величина.

ВАЖНО! Если заполняются несколько разделов 1 приложения 7 по нескольким объектам, суммарное значение к вычету в подразделе 1.8 все равно не должно превышать 2 млн рублей.

8. В подраздел 1.9 проставляется величина уплаченных процентов по кредитам (займам), израсходованным на покупку (стройку) жилой недвижимости. Для процентов также установлена предельная величина, в которой можно воспользоваться вычетом по НДФЛ, — это 3 000 000 рублей.

ОБРАТИТЕ ВНИМАНИЕ! В п. 1.9 указывается сумма только фактически уплаченных процентов по заемным средствам. Для их подтверждения нужно брать справку в кредитной организации, которая предоставляла заем и получала проценты.

Заполнение приложения 7, если вычет оформляется в первый раз: раздел 2

В разделе 2 производится расчет суммы вычета. Собственно, это тот раздел, ради которого заполнена вся декларация. И именно он вызывает наибольшие затруднения у тех, кто не привык сталкиваться с заполнением налоговых форм.

Некоторые налоговики, работающие с плательщиками по возвратам НДФЛ, устно рекомендуют тем, кто сдает 3-НДФЛ, заполненную вручную на бумаге, вносить записи в раздел 2 приложения 7 простым карандашом,чтобы можно было что-то поправить и обвести ручкой в присутствии инспектора.

Первое, что следует знать обращающемуся за вычетом, — вычет предоставляется не из суммы НДФЛ (как многие ошибочно полагают), а из налоговой базы. Чтобы было понятнее, разберем на примере.

Пример

Петров приобрел квартиру за 3 000 000 рублей. Максимальный вычет по этой покупке, положенный ему по ст. 220 НК РФ, — 2 000 000 рублей. Всего за период, указанный в декларации, Петров заработал 800 000 рублей, НДФЛ с них составил 104 000 рублей. Вот эти 800 000 рублей и есть налоговая база Петрова. И именно ее следует уменьшать на сумму вычета. В данном случае — налоговая база может быть уменьшена в полном размере: 800 000 – 800 000 = 0. То есть Петрову вернут налог в сумме 104 000 рублей (800 000 × 13%). А остаток по вычету в 1 200 000 (2 000 000 – 800 000) рублей Петров может перенести на следующие годы.

При первичном заполнении приложения 7 в разделе 2 указывается:

- стр. 2.5 — налоговая база (Петров из примера поставит туда 800 000);

- стр. 2.6 — подтвержденные суммы расходов, на которые уменьшается налоговая база за период (Петров подтвердил документами все положенные ему 2 000 000, значит, поставит то значение, которое использует фактически, — 800 000);

- стр. 2.8 — остаток вычета, переносимый на следующие периоды (годы) (Петров поставит 1 200 000 в строку 2.8, предназначенную для вычета, который дается именно за покупку (стройку) самой недвижимости).

Приложение 7 декларации 3-НДФЛ — образец заполнения, если вычет оформляется повторно

При переносе остатка, который можно поставить в вычет, на следующие годы — в этих следующих годах:

- порядок обращения за вычетом (остатком) сохранится — снова в налоговую с заявлением, документами и новой декларацией 3-НДФЛ;

- появятся нюансы в заполнении раздела 2 приложения 7 декларации.

Как заполнять лист 7 декларации 3-НДФЛ в случае переноса остатка положенного вычета на другой период, рассмотрим на примере.

Пример

Топорков П. Б. приобрел квартиру в 2021 году за 4 000 000 рублей. При этом на часть суммы Топорков взял кредит, который выплачивал в 2021 и 2022 годах. В 2023-м — в первый раз подал заявление на вычет за 2021-й год по подп. 3 п. 1 ст. 220 НК РФ (покупка недвижимости) и получил его в размере 514 200 рублей. А также задекларировал и подтвердил проценты за 2021 год, уплаченные банку по кредиту, который потратил на покупку квартиры, — 120 000 рублей. За 2022 год Топорков снова подает заявление на вычет. Сумма дохода, с которого удержан налог работодателем Топоркова, — 702 540 рублей. Кроме этого, Топорков включает в декларацию и оформляет документы по второй части процентов, которые он выплатил по кредиту, — 240 000 рублей.

Как все это отразится в приложении 7, рассмотрим далее:

- подразд. 2.1 – сумма налогового вычета за 2020 год – 514 200 руб.;

- подразд. 2.2. – величина вычета по процентам за 2021 год – 120 000 руб.;

- подразд. 2.6 – сумма документально подтвержденных расходов за отчетный 2022 год – 702 540 руб.;

- подразд. 2.7 – размер расходов по процентам за 2022 год – 240 000 руб.;

- подразд. 2.8 – остаток имущественного вычета, переносимый на последующие годы 783 260 руб. (2 000 000 – 514 200 – 702 540);

- подразд. 2.9 – остаток вычета по процентам – 0, т.к. уплаченная сумма поцентов соответствует утвержденному лимиту в 390 000 руб. (3 000 000 * 13%).

Таким образом, в следующем году Топорков будет иметь право снова подать на вычет и возврат НДФЛ на сумму 783 260 рублей по подп. 3 п. 1 ст. 220 НК РФ (покупка квартиры).

Пошаговый алгоритм заполнения 3-НДФЛ декларации для получения имущественного вычета см. в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в материал. Это бесплатно.

Итоги

Приложение 7 в 3-НДФЛ формируется в случаях, когда плательщик НДФЛ имеет право на вычет по налогу в результате сделок по улучшению жилищных условий. Правила заполнения листа установлены приказом ФНС от 15.10.2021 № ЕД-7-11/[email protected] (в ред. от 29.09.2022). Существуют нюансы заполнения приложения 7 в случаях, когда декларация на вычет налога подается в первый раз или подается повторно, на остаток подтвержденного вычета по прошлым периодам (годам).

Еще о нюансах формирования 3-НДФЛ узнайте из статьи «Образец заполнения налоговой декларации 3-НДФЛ».

Еще об особенностях оформления вычета при покупке недвижимости читайте в статье «Порядок возмещения (возврата) НДФЛ при покупке квартиры».

В этой статье:

- 1 Реестр чеков для налогового вычета — инструкция по заполнению

- 2 Реестр чеков для налогового вычета за строительство дома образец

- 3 Реестр чеков для налогового вычета за строительство дома образец

- 4 Налоговый вычет при строительстве дома: документы для возврата

- 5 Реестр чеков для налогового вычета за строительство дома

- 6 Как составить реестр чеков в налоговую

- 7 Как составить реестр чеков для налогового вычета образец

- 8 Имущественный налоговый вычет при строительстве дома

- 9 Вычет на строительство дома копии чеков подойдут

- 10 Как Составить Реестр Чеков Для Налогового Вычета На Строительство Дома

- 11 Реестр чеков на стройматериалы для налогового вычета образец

- 12 Вычет на строительство дома копии чеков подойдут

- 13 Образец реестра чеков на стройматериалы для налогового вычета

- 14 Как Составить Реестр Чеков Для Налогового Вычета На Строительство Дома

- 15 Имущественный вычет при строительстве дома

- 16 Реестр чеков для налогового вычета образец

- 17 Простые налоги

- 18 Налоговый вычет при строительстве дома

- 19 Налоговый имущественный вычет.

- 20 Реестр чеков для налогового вычета — инструкция по заполнению

- 21 >ДЕЛОПРОИЗВОДСТВО >

- 22 Налоговый вычет при строительстве дома: документы для возврата

- 23 Образец реестра чеков на стройматериалы для налогового вычета

- 24 Налоговый вычет на дом

- 25 Необходимые документы для налогового вычета за квартиру

- 26 Налоговый имущественный вычет. Порядок оформления.

- 27 Налоговый вычет при строительстве дома: документы для возврата

- 28 Имущественный вычет при строительстве дома

- 29 Какие документы нужны для сдачи 3-НДФЛ

- 30 Образец реестра чеков на стройматериалы для налогового вычета

- 31 Налоговый вычет при строительстве дома

- 32 Реестр Чеков Для Налогового Вычета За Строительство Дома

- 33 Реестр чеков для налогового вычета за строительство дома образец

- 34 Имущественный налоговый вычет при строительстве дома

- 35 Реестр чеков для налогового вычета за строительство дома образец

- 36 Реестр чеков для налогового вычета — инструкция по заполнению

- 37 Налоговый вычет при строительстве дома: документы для возврата

- 38 Имущественный вычет при строительстве дома

- 39 Налоговый вычет при строительстве жилого дома

- 40 Реестр Чеков Для Налогового Вычета За Строительство Дома

- 41 Реестр чеков для налогового вычета образец заполнения

- 42 Вычет на строительство дома копии чеков подойдут

- 43 Реестр чеков для налоговой образец — xboxenperhlajeedes blog

- 44 В чем заключаются функции реестра чеков

- 44.1 Какая у реестра чеков юридическая сила

- 44.2 Структура данного документа

- 44.3 Налоговый имущественный вычет. Порядок оформления.

- 44.4 Структура данного документа

- 44.5 Реестр чеков на стройматериалы для налогового вычета образец

- 45 Реестр чеков для налоговой образец — xboxenperhlajeedes blog

- 45.1 Мотивация покупки чеков

- 45.2 Опись чеков для налогового вычета образец 2023 год

- 45.3 Возврат подоходного налога за обучение — список документов

- 46 Вычет при оплате земельного участка

- 46.1 Условия для вычета при строительстве дома

- 47 Документы для возврата подоходного налога за лечение

- 47.1 Реестр подтверждающих документов 3-НДФЛ — бланк

- 47.2 Реестр Чеков Для Налогового Вычета За Строительство Дома

- 47.3 Что такое реестр чеков

- 47.4 Вычет при оплате земельного участка

- 47.5 Опции темы

- 47.6 Если выявлена ошибка

Как Составить Реестр Чеков Для Налогового Вычета На Строительство Дома

Реестр чеков для налогового вычета — инструкция по заполнению

- Содержать полное название. В первую очередь, прописывается название. Так как в данном случае рассматривается образец, связанный с взносами процентов по ипотеке, то название должно быть таким: “Реестр чеков для налогового вычета по процентным выплатам по ипотеке, начисленным по кредиту, который был получен 08.06.2022 года по договору, составленному от 06.06.2022 года № Н-231/2022”.

- Вмещать в себя таблицу. После того как по центру в верхней части листа указано название документа, сразу под ним нужно начертить таблицу, состоящую из семи столбцов и шести строк (если налоговый период состоит из трех месяцев). Данная таблица как раз и предназначена для внесения регистрационных данных. В том случае, если некоторые сведения отсутствуют, например, налогоплательщик не выплатил кредитный взнос за один из месяцев налогового периода, но при этом оплатил проценты по ипотеке за все остальные месяца, ячейки не должны пустовать. В подобных ячейках таблицы необходимо ставить прочерк. Это поможет сотрудникам налоговой инспекции понять, что данные именно отсутствуют, а не их забыли внести.

- Иметь реквизиты. Когда реестр чеков, необходимый физическому лицу для начисления налогового вычета, уже практически полностью составлен, то есть включает в себя наименование и таблицу, его остается только подписать, проставить дату и печать.

Реестр чеков для налогового вычета является довольно важным документом, который необходим физическим лицам для возврата налога и должен быть составлен аккуратно и согласно всем действующим правилам. В этой статей мы рассмотрим общие правила и образец заполнения данного реестра.

Реестр чеков для налогового вычета за строительство дома образец

Вы можете требовать компенсацию лишь средств, затраченных на приобретение дома в изначальном состоянии, реконструкция в данный список не попадает. Если бы вы приобрели земельный участок и выстроили на нем дачный дом, пригодный для жилья, а затем провели процедуру оформления в роли приспособленного к проживанию строения, но не предоставляющего возможности зарегистрироваться в нем, вы бы не имели возможности подать заявление на получение государственной компенсации.

Ирина и Олег Советовы построили жилой дом общей стоимостью 4 миллиона рублей, собственность на который зарегистрировали так: одна половина на Олега, а вторая — на несовершеннолетнего сына. Право на вычет за строительство дома имеют в этом случае Ирина (1 миллион), Олег (1 миллион) и их маленький сын (2 миллиона).

Реестр чеков для налогового вычета за строительство дома образец

- Как известно, с 2022 года можно получить имущественный налоговый вычет.

- С 2022 года социальные налоговые вычеты за обучение и лечение.

- Добрый день! Сейчас мы рассмотрим как сформировать заявление на возврат.

- Каждому гражданину РФ хоть раз, да и приходилось общаться с.

В этой статей мы рассмотрим общие правила и образец заполнения данного реестра. Зачем введен в действие реестр чеков, каким образом должен быть составлен, а также какие содержать реквизиты – это самые популярные вопросы, которые ежедневно пытаются выяснить налогоплательщики.

Налоговый вычет при строительстве дома: документы для возврата

Если же справка из Единого государственного реестра недвижимости уже у вас на руках и ждать конца года вы не хотите, то обратитесь за получением средств по месту работы. Да, вы не получите единую выплату, однако будете постепенно возвращать по 13% от заработной платы каждый месяц, пока вся полагающаяся вам сумма не будет выдана.

Приведем пример. Вы запустили процесс возведения жилого дома в начале 2022 года, закончили его строительство в середине 2022 года. Оформление построенного коттеджа в собственность с занесением в Единый государственный реестр недвижимости произошло в 2022 году, получается, что обращение в органы подать на возврат некоторой части средств вы можете только по наступлению 2022 года.

Реестр чеков для налогового вычета за строительство дома

при строительстве или приобретении жилого дома (в том числе не оконченного строительством) или доли (долей) в нем — документы, подтверждающие право собственности на жилой дом или долю (доли) в нем; при приобретении квартиры, доли (долей) в ней или прав на квартиру в строящемся доме — договор о приобретении квартиры, доли (долей) в ней или прав на квартиру в строящемся доме, акт о передаче квартиры (доли (долей) в ней) налогоплательщику или документы, подтверждающие право собственности на квартиру или долю (доли) в ней.

- Первый — традиционный, он позволяет получать НВ при подаче документов в налоговую.

Это можно сделать только на следующий год после наступления права собственности на дом. Даже если здание было достроено в самом начала 2022 года и на него было получено соответствующее свидетельство, то обратиться за получением НВ можно будет не ранее января 2022 года. - Второй способ подразумевает обращение за вычетом непосредственно к работодателю. В этом случае он перестанет удерживать НДФЛ.

Как составить реестр чеков в налоговую

Документ, предназначенный для регистрации израсходованных денежных сумм, за которые по закону налогоплательщику положен возврат НДФЛ, может быть как напечатан на компьютере, так и оформлен собственноручно. Составить реестр физическое лицо может и самостоятельно, но только после этого он должен быть подписан бухгалтером.

lawyer_job, спасибо за ответ. Немного не поняла.. А когда чеки кассовые. товарные отксерили, то что с ксероксами делали? на всякий случай себе оставили или в папку подкололи. вроде же налоговая оригиналы чеков забирают.

И что не один чек не вернули? и сантехнику и электрику у вас взяли? или у вас ее не было?

И еще вопрос, если у меня некоторые договора на мужа оформлены возмут? или у вас все строго на вас было оформлено?

Как составить реестр чеков для налогового вычета образец

Не могли бы Вы разъяснить выделенное, а то что-то не совсем понимаю что Вы имели ввиду? И вообще какой смысл в этом налоговом вычете на строит. материалы, если он завязан опять таки на налоги, удержанные с зарплаты за какой-то период. Почему просто не получить налоговый вычет 260 тыс(если сделка больше 2 млн), если заплаченный подоходный налог позволяет это сделать?

Хотелось бы отдельно заметить, что все чеки впоследствии делятся бухгалтером по целям, в которые были вложены деньги. К примеру, специалист не может занести в один и тот же документ расходы, вложенные в образование и расходы, потраченные на ипотечные взносы.

Имущественный налоговый вычет при строительстве дома

- перепланировку или переустройство уже построенного дома;

- реконструкцию уже построенного дома (надстроили этаж или пристройку);

- установку сантехники, душевой кабины, газового или иного оборудования;

- возведение на участке дополнительных построек или сооружений (например, гаража, забора, бани, сарая и т.д.)

Пример: Сидоров С.С. приобрел дачный участок и построил на нем коттедж, оформил его как жилое строение без права регистрации в нем. Сидоров С.С. не сможет воспользоваться имущественным вычетом.

Вычет на строительство дома копии чеков подойдут

В этой статей мы рассмотрим общие правила и образец заполнения данного реестра. Зачем введен в действие реестр чеков, каким образом должен быть составлен, а также какие содержать реквизиты – это самые популярные вопросы, которые ежедневно пытаются выяснить налогоплательщики.

Подробно о всех необходимых документов можно узнать из видео, представленного ниже: Особенности получения выплат Если вы сделали все согласно перечню документов на получение налогового вычета, то, скорее всего, задаетесь вопросом, когда же будут возвращены средства. Постараемся ответить на этот вопрос. Это важно!

По закону представители налоговой инспекции обязаны рассмотреть ходатайство и выплатить деньги в срок не более четырёх месяцев с момента подачи заявления.

Как Составить Реестр Чеков Для Налогового Вычета На Строительство Дома

В группу 45.41 «Производство штукатурных работ» входит производство внешних и внутренних штукатурных работ в зданиях и других строительных объектах, включая установку штукатурных сеток, а также устройство сухой штукатурки с применением гипсовых и других облицовочных листов.

Аналогичный вывод содержится в письмах Минфина России от 28.04.2022 N 03-04-05/9-569. от 29.12.2022 N 03-04-05/51123. В соответствии с указанными документами расходы по оплате услуг риелтора можно включать в общую сумму налогового вычета, но только при продаже квартиры.

Реестр чеков на стройматериалы для налогового вычета образец

Подскажите плз, а двери входные возмут, если в договоре указаны, что они есть? неужеле и окна берут? А вы не знаете из каких соображений сантехнику не берут? и как аргументируют, что дорогие материалы плохо берут? поддерживают отечественного производителя?:))

При смене места работы налогоплательщик не сможет передать уведомление новому работодателю. Поэтому воспользоваться своим правом на получение имущественного вычета он вправе только на основании декларации, поданной по окончании календарного года.

Вычет на строительство дома копии чеков подойдут

Существует максимальный размер средств, потраченных на строительство и отделку жилья. Он ограничен 2 млн рублей, но это не сумма к вычету, а максимум для его расчета. Если на возведение дома была потрачена такая же сумма, то к возврату положено 13%, это 260 000 тысяч.

Даже если было затрачено больше средств, то это не увеличит сумму НВ. В то же время уменьшение суммы потраченных денег на строительство может снизить размер вычета.

Также часто используется имущественный вычет при покупке квартиры или другого жилья. Это довольно крупная сумма денег. Поэтому многих интересует, а полагается ли НВ, если дом не куплен, а самостоятельно строится.

Образец реестра чеков на стройматериалы для налогового вычета

Устройство покрытий полов и облицовка стен, включает такие виды работ, как: облицовку внутренних и наружных стен зданий, полов керамическими, бетонными и каменными плитами и плитками для стен и пола, керамическими изразцами; устройство паркетных и других деревянных покрытий полов; настил ковровых покрытий, линолеума, покрытий из резины и пластмассы; облицовку полов и стен тераццо, мрамором, гранитом и т.п.; оклеивание стен обоями. 1.4. Малярные работы предполагают такие работы, как: нанесение декоративных покрытий, лаков, красок, извести; окрашивание кровельных покрытий; окрашивание инженерных сооружений; окрашивание ограждений, решеток и т.д.

1.5. Стекольные работы – установка стекол, зеркал и т.п. 2. К отделочным материалам относятся: – грунтовка, обои, обойный клей; – штукатурка, декоративные покрытия, краска, ГКЛ и т.

Она систематизирует хранение поступающих бумаг и является главным справочным пособием по поиску. Сотрудники налоговой инспекции наделены полномочиями затребовать у налогоплательщика пакет подтверждающих документов для осуществления контроля за калькуляцией суммы налога к удержанию.

Как Составить Реестр Чеков Для Налогового Вычета На Строительство Дома

Как выше указано нигде нет никаких разъяснений о порядке формирования подобных документов.

Мы получали налоговый вычет на строительство жилого дома. Я все чеки кассовые с товарными, ТТН приходники отксерила, составила реестр (№п/п, номер чека, дата, Организация, наименование товара, цена), у нас были и просто чеки где написано «стройтовары или отделочные материалы» (прокатило), подколола все в папочку-скоросшиватель. Все аккуратненько сдала.

Но налоговики мне сказали «Как мы это будем проверять? Вот Вам наглядное пособие!» А там кому-то видимо делать нечего было: каждый чек приклеен на лист ф.Ф4, ниже прописано что это (без сокращений) и куда именно это пошло (на стены кухни, на пол туалета и пр.), разноцветными ручками расписано, в огромную папку подшито, пронумеровано, опись, пояснительная записка, история создания дома и т.д. Мы конечно так делать не стали, поспорили с налоговиками, они и приняли наш вариант, т.к. это безумие нигде не прописано)))

Не могли бы Вы разъяснить выделенное, а то что-то не совсем понимаю что Вы имели ввиду? И вообще какой смысл в этом налоговом вычете на строит. материалы, если он завязан опять таки на налоги, удержанные с зарплаты за какой-то период. Почему просто не получить налоговый вычет 260 тыс(если сделка больше 2 млн), если заплаченный подоходный налог позволяет это сделать?

Имущественный вычет при строительстве дома

Если, в договоре при покупке все-таки было указано, что Вы приобретаете незаконченный объект, то в этом случае можете получить возврат за достройку только после окончания строительства и регистрации дома.

Реестр чеков для налогового вычета за строительство дома образец

Далее вы узнаете, как правильно использовать полагающийся налоговый вычет при строительстве дома и его приобретении за собственный или банковский счет. Статья учитывает все изменения за 2022 год.

Каждый вправе возместить свои затраты, понесенные им при возведении собственного дома или его части. Такое положение закреплено налоговым законом. Для этого ему необходимо использовать имущественный налоговый вычет при строительстве дома по установленным правилам.

Согласно положениям НК РФ (а именно пп.

2 п. 1 ст. 220)

Реестр чеков для налогового вычета образец

reestr-chekov-dlia-nalogovogo-vycheta-obrazets Собираем документы на имущественный вычет на строительство жилого дома, права на собственность с 2005г.

В последнем случае мы рекомендуем подавать декларацию лично не по почте и взять с собой в.

Реестр Чеков Для Налогового Вычета Образец.

Вечерние курсы увеличения квалификации юристов 2 5 мес. Налоги Налоговые вычеты Налоговый вычет по ипотечным процентам как получить, список документов и образец.

Налоговый вычет на лечение льгота. Другое дело высета ультралевых. Опись реестр можно составить как отдельно для чеков, так и для всех документов, планируемых к подаче в налоговый.Социальные налоговые вычеты предоставляются в. То есть Налоговый кодекс не устанавливает какихлибо специальных требований к наличию кассовых чеков для целей вычета НДС.

сегодня обновлено. Образец опись документов это внутренняя бумага личного.

Простые налоги

- Как известно, с 2015 года можно получить имущественный налоговый вычет.

- С 2022 года социальные налоговые вычеты за обучение и лечение.

- Добрый день! Сейчас мы рассмотрим как сформировать заявление на возврат.

- Каждому гражданину РФ хоть раз, да и приходилось общаться с.

Налоговый вычет при строительстве дома

Есть несколько способов обзавестись своим жильем: купить квартиру на вторичном рынке;

Налоговый имущественный вычет.

Если дом жилой, то можно получить вычет, если ранее его не получали. Порядок оформления.

Fletcher, предельная сумму расходов на строительство в два миллиона рублей указана в НК РФ.

Статья 220. Имущественные налоговые вычеты 1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих имущественных налоговых вычетов, предоставляемых с учетом особенностей и в порядке, которые предусмотрены настоящей статьей: 3) имущественный налоговый вычет в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них; 3.

Реестр чеков для налогового вычета — инструкция по заполнению

› › › Реестр чеков для налогового вычета является довольно важным документом, который необходим физическим лицам для возврата налога и должен быть составлен аккуратно и согласно всем действующим правилам.

В этой статей мы рассмотрим общие правила и образец заполнения данного реестра. Зачем введен в действие реестр чеков, каким образом должен быть составлен, а также какие содержать реквизиты – это самые популярные вопросы, которые ежедневно пытаются выяснить налогоплательщики.

Оглавление Письменный перечень всех материальных расходов налогоплательщика, с помощью которого он может документально подтвердить свои расходы, принято называть в налоговом законодательстве реестром чеков.

>ДЕЛОПРОИЗВОДСТВО >

Предоставление налоговых вычетов может производиться гражданам Российской Федерации, которые уплачивают налоги и ни разу не пользовались правом на возврат средств (оговорка: допускается возврат налоговых средств до введения в действие 23 главы Налогового кодекса РФ — то есть до 2001 года).

Как правило, он составляется за конкретный налоговый период. За оформление документа подобного рода обычно отвечает бухгалтер, а со стороны налогоплательщика требуется всего лишь предоставить все необходимые чеки.

Один строящийся объект равняется одному праву на налоговый вычет, независимо от того, за сколько налоговых периодов будут осуществляться выплаты.Возмещение НДФЛ при строительстве дома на территории Российской Федерации может быть предоставлено: По фактическим расходам застройщика, к которым относятся: оплата сторонним организациям за создание проектных документов и разработку сметоплата необходимых строительных материаловрасходы на покупку дома, строительство которого не завершенорасходы по выполнению отделки

Налоговый вычет при строительстве дома: документы для возврата

Согласно положениям Налогового Кодекса Российской Федерации, право на возмещение затрат при приобретении жилища граждане страны имеют не только при покупке готовой жилой недвижимости, но и выполнении строительных работ на участке земли. Обращение за получением компенсации возможно для возведения жилья непосредственно на личные средства собственника, и при взятии целевого займа в кредитных организациях, чтобы покрыть выплаченные банковские проценты.

В этом материале мы подробно рассматриваем, как получить налоговый вычет при строительстве дома, говорим, на компенсацию каких расходов можно претендовать и обсуждаем важные моменты.

Налоговый вычет при строительстве дома Содержание Таблица 1. Ситуации, когда можно претендовать на получение возврата НДФЛ СитуацииПример Ситуация 1.

Образец реестра чеков на стройматериалы для налогового вычета

obrazets-reestra-chekov-na-stroimaterialy-dlia-nalogovogo-vycheta На данный момент налоговая на своем сайте уже. Все чеки, квитанции, договора, расписки и прочие финансовые бумаги в обязательном порядке.

Заявление о распределении имущественного налогового вычета между супругами если ваша супругасупруг не хотят или не могут получить налоговый вычет на. Расходные документы накладные, чеки, квитанции на стройматериалы. По новым правилам если право на вычет у Вас.

Не нужно беспокоиться о том, как заполнить 3 НДФЛ на налоговый вычет за покупку.

Эталон наполнения декларации 3ндфл на вычет за исцеление за 2013 год. Список документов для получения вычета через налоговую инспекцию. Налоговым вычетом на приобретение жилья с учетом расходов на ремонт квартиры, переданной вам со.

Реестр чеков для налогового вычета за строительство дома образец

А как эти чеки, квитанции должны быть собраны подколоты описаны.

Реестр чеков для налогового вычета по процентным выплатам по.

Образец заявления о подтверждении права налогоплательщика на получение имущественных налоговых вычетов у налогового агента.

Все инспектора хором кричат, что можно прикладывать чеки только датой. Имущественный налоговый вычет при приобретении или строительстве недвижимости представляет собой возможность возврата части средств.

Налоговый вычет на дом

В этом случае в договоре о сделке обязательно должно содержаться указание на данный факт.

В случае получения налогового вычета за ребенка.

Дополнительные расходы на создание или улучшение условий жилья в затраты для получения возврата не входят. К примеру, на перепланировку, реконструкцию, оборудование. Чтобы налогоплательщику получить полагающийся ему налоговый вычет при строительстве жилого дома, необходимо подготовить и затем сдать лично или через доверенного представителя в ИФНС следующие документы: Заполненную по строго установленной форме декларацию за соответствующий год.

Ее форма утверждается ежегодно и имеет некоторые отличия от предыдущих форм в связи с вводимыми изменениями закона.

Поэтому декларация, к примеру, за 2015 год не может заполняться по бланку 2014 или 2013 годов.

Справку о доходах за соответствующий год.

Она подтверждает полученный доход и размер отчисленного с него НДФЛ. Копии личных документов:

Необходимые документы для налогового вычета за квартиру

Также в список документов на имущественный налоговый вычет надо включить перечень всех представляемых документов с указанием количества страниц.

Складывать их нужно по порядку в соответствии со списком, чтобы сотрудникам ИФНС было удобнее и проще их проверять. Важно! Перечень документов включает также заявление на получение имущественного вычета, в котором указывается, по какой именно статье закона и на какую сумму претендует налогоплательщик.

Образец заявления можно . Отметим, что лучше подавать этот документ в двух экземплярах — первый для ИФНС, а второй остается у налогоплательщика для проставления отметки о том, что документация принята сотрудником налоговой инспекции. Документы на имущественный вычет можно подавать только после факта свершения сделки, оплаты расходов и получения документа о праве владения собственностью.

При этом срок предоставления документов в одном году не ограничивается по времени.

Рекомендуем прочесть: Как выделить часть земельного участка для продажи

Налоговый имущественный вычет. Порядок оформления.

При этом предельный размер имущественного налогового вычета равен размеру, действовавшему в налоговом периоде, в котором у налогоплательщика впервые возникло право на получение имущественного налогового вычета, в результате предоставления которого образовался остаток, переносимый на последующие налоговые периоды; 2) при приобретении земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, имущественный налоговый вычет предоставляется после получения налогоплательщиком свидетельства о праве собственности на жилой дом; 3) в фактические расходы на новое строительство либо приобретение на территории Российской Федерации жилого дома или доли (долей) в нем могут включаться следующие расходы: расходы на разработку проектной и сметной документации; расходы на приобретение строительных и отделочных материалов; расходы на приобретение жилого дома или доли (долей) в нем, в том числе не оконченного строительством; расходы, связанные с работами или услугами по строительству (достройке жилого дома или доли (долей) в нем, не оконченного строительством) и отделке; расходы на подключение к сетям электро-, водо- и газоснабжения и канализации или создание автономных источников электро-, водо- и газоснабжения и канализации;

Налоговый вычет при строительстве дома: документы для возврата

Вскоре вы провели реконструкционные изменения строения, добавив еще этаж сверху.

Вы можете требовать компенсацию лишь средств, затраченных на приобретение дома в изначальном состоянии, реконструкция в данный список не попадает. Если бы вы приобрели земельный участок и выстроили на нем дачный дом, пригодный для жилья, а затем провели процедуру оформления в роли приспособленного к проживанию строения, но не предоставляющего возможности зарегистрироваться в нем, вы бы не имели возможности подать заявление на получение государственной компенсации.

Покупка земельного участка для дальнейшего строительства Подробно о вычете за приобретение земельного участка, узнаете из нашей .

Рассмотрим на какую сумму можно рассчитывать, обстоятельства возврата, а также в какие сроки возможно получение вычета.

А если вы по официальному договору о продаже и покупке объекта купили недостроенный коттедж в три этажа, а после покупки довели строительство до конца и зарегистрировали его, как свою собственность, можете претендовать на возврат не только затраченных на приобретение средств, но и на завершение строящегося объекта и его отделку.

Имущественный вычет при строительстве дома

В случае отсутствия права регистрации граждан, на вычет документы можно не подавать, он одобрен не будет.

Налоговый вычет на строительство дома своими силами(руками) рассчитывается так же, как и в случае . Максимальная сумма вычета 2 000 000 руб., от сюда следует что:

Пример У Свиридова В.К. на возведение дома было потрачено 3 850 000 руб.

В данном случае, сумма затрат больше 2 000 000 руб. Поэтому, собирая документы на получение имущественного вычета, он получил 260 000 руб. (2 000 000×13%=260 000 руб.) Пример Плотников И.М. при постройке дома израсходовал 1 800 300 руб. Т.к. расходы не превысили законодательное ограничение, то при исчислении имущественного вычета ему вернули 234 039 руб.

Какие документы нужны для сдачи 3-НДФЛ

Какие документы подавать на возврат подоходного налога:

Рекомендуем прочесть: Имущественный при продаже квартиры

Чтобы вернуть , документы за ребенка, братьев, сестер подает налогоплательщик, оплативший обучение. Прилагаемые документы при покупке жилья (пп.

3 п. 1 ст. 220 НК РФ) будут зависеть от того, приобреталось ли оно на этапе строительства, или как готовый объект недвижимости.

При покупке готового объекта документы, прилагаемые к декларации 3-НДФЛ, включают копии:

Образец реестра чеков на стройматериалы для налогового вычета

Нужды Образец заполнения чека на снятие наличных денежных средств. Сегодня мы подробно рассмотрим вопрос о том, как получить налоговый вычет на. Мы на земельном участке расположенном в СНТучасток в собственности, начали строить дом сами, возможен ли налоговый вычет на.

А вот наличие в договоре условия о так называемой черновой отделке жилья помешает увеличить вычет на отделочные. Налоговый вычет на лечение как получить, максимальный размер.

Вы правильно решили приложить опись или я называла Перечень расходов на отделку квартиры.

К чеку договор с памяткой о взможности получения вычета нужно ли у них еще копию лицензии попросить и оригинал справки для налоговой ведь анализы. На налоговый вычет по НДФЛ могут претендовать как муж.

Взыскание налогов с граждан снова по.

Возврата налога на наглядных примерах.

Расходные документы чеки, квитанции на строительные материалы.

Реестр чеков для налогового вычета образец.

Налоговый вычет при строительстве дома

Если в жилье есть доля несовершеннолетних детей, то кто-то из родителей может оформить вычет за долю ребенка на себя. ПРИМЕР 1.

Ирина и Олег Советовы построили жилой дом общей стоимостью 4 миллиона рублей, собственность на который зарегистрировали так: одна половина на Олега, а вторая — на несовершеннолетнего сына. Право на вычет за строительство дома имеют в этом случае Ирина (1 миллион), Олег (1 миллион) и их маленький сын (2 миллиона).

Как следует из положений Семейного кодекса России, приобретенное в браке имущество является совместной собственностью супругов и делится между ними поровну, если семейная пара не разделила его официально по-другому. А это значит, что половина стоимости дома Советовых делится на мужа и жену.

Реестр Чеков Для Налогового Вычета За Строительство Дома

Реестр Чеков Для Налогового Вычета За Строительство Дома

Ничем не аргументируют, не берут и все, идите в суд и отбивайте. Есть несколько писем Минфина где говорится о том, что сантехника не строительный и отделочный материал. Сдаете конечно же копии документов, но по описи, оригиналы оставляете себе.

Если все что покупалось и оформлено на мужа было куплено в зарегистрированном браке, то это совместно нажитое имущество и вычет по нему тоже Вам причитается.

Мы получали налоговый вычет на строительство жилого дома. Я все чеки кассовые с товарными, ТТН приходники отксерила, составила реестр (№п/п, номер чека, дата, Организация, наименование товара, цена), у нас были и просто чеки где написано “стройтовары или отделочные материалы” (прокатило), подколола все в папочку-скоросшиватель. Все аккуратненько сдала.

Но налоговики мне сказали “Как мы это будем проверять? Вот Вам наглядное пособие!” А там кому-то видимо делать нечего было: каждый чек приклеен на лист ф.Ф4, ниже прописано что это (без сокращений) и куда именно это пошло (на стены кухни, на пол туалета и пр.), разноцветными ручками расписано, в огромную папку подшито, пронумеровано, опись, пояснительная записка, история создания дома и т.д. Мы конечно так делать не стали, поспорили с налоговиками, они и приняли наш вариант, т.к. это безумие нигде не прописано)))

Реестр чеков для налогового вычета за строительство дома образец

Допускается ее заполнение рукописным способом или с помощью специальной компьютерной программы.В начале календарного года, следующего за отчетным периодом, на официальных сайтах налоговой службы Российской Федерации размещается специальная программа, максимально удобная для использования и простая в работе.

На видео ниже Станислав Джаарбеков, эксперт в области налогообложения, разъясняет порядок получения налогового вычета. Опись документов для передачи в налоговую образец будет представлен ниже по социальному вычету на. Реестр чеков для налогового вычета эталон наполнения.

Имущественный налоговый вычет при строительстве дома

Пример: В 2020 году Сергеев А.А. построил жилой дом. Расходы на строительство и отделку дома составили в общей сумме 10 млн рублей. Сергеев вправе получить имущественный вычет в сумме расходов на строительство, но не более 2 млн. руб., так как это максимальная сумма вычета.

Если Сергеев находится в официальном браке, то его супруга также сможет заявить вычет в размере 2 млн. руб. (подробнее в статье «Особенности налогового вычета при покупке жилья супругами»).

При этом подавать документы на вычет на следующий год после регистрации дома не обязательно. Право на имущественный вычет не имеет ограничения по срокам, однако вернуть налог возможно только за последние три года, предшествующие году подачи документов на вычет (Подробнее ознакомиться с данной информацией Вы можете в статье: «Когда и за какие годы подавать документы для получения имущественного вычета»).

Рекомендуем прочесть: Рассчитать Отпуск Онлайн Калькулятор 2020 Военнослужащим Фсин

Реестр чеков для налогового вычета за строительство дома образец

Складывать их нужно по порядку в соответствии со списком, чтобы сотрудникам ИФНС было удобнее и проще их проверять. Важно! Перечень документов включает также заявление на получение имущественного вычета, в котором указывается, по какой именно статье закона и на какую сумму претендует налогоплательщик.

Нужды Образец заполнения чека на снятие наличных денежных средств. Сегодня мы подробно рассмотрим вопрос о том, как получить налоговый вычет на. Мы на земельном участке расположенном в СНТучасток в собственности, начали строить дом сами, возможен ли налоговый вычет на.

Реестр чеков для налогового вычета — инструкция по заполнению

ВАЖНО. Если расходы, которые хочет зарегистрировать физическое лицо с помощью специального письменного списка, принадлежат к разным типам затрат, то для каждой из них должен быть составлен отдельный документ. Например, в случае фиксации расходов за обучение и за ипотеку нужно сделать по реестру на каждый из них.

Реестр чеков для налогового вычета является довольно важным документом, который необходим физическим лицам для возврата налога и должен быть составлен аккуратно и согласно всем действующим правилам. В этой статей мы рассмотрим общие правила и образец заполнения данного реестра.

Налоговый вычет при строительстве дома: документы для возврата

А если вы по официальному договору о продаже и покупке объекта купили недостроенный коттедж в три этажа, а после покупки довели строительство до конца и зарегистрировали его, как свою собственность, можете претендовать на возврат не только затраченных на приобретение средств, но и на завершение строящегося объекта и его отделку.

Если бы вы приобрели земельный участок и выстроили на нем дачный дом, пригодный для жилья, а затем провели процедуру оформления в роли приспособленного к проживанию строения, но не предоставляющего возможности зарегистрироваться в нем, вы бы не имели возможности подать заявление на получение государственной компенсации.

Имущественный вычет при строительстве дома

- разработка проекта дома и составление сметы затрат;

- проведение коммуникаций в помещение (свет, вода, газ, канализация);

- покупка земельного участка для строительства;

- покупка недостроенного дома;

- оплата услуг по постройке(достройке);

- оплата услуг по отделке помещения;

- расходы на строительные и отделочные материалы.

Возврат налогового вычета с постройки дачного дома имеет свои особенности. Необходимо внимательно смотреть, как в свидетельстве записано имущество. В соответствии с пп.6 п.3 и пп.2 п.1 ст.220 НК РФ и письмом Минфина №03-04-05/7-652 от 29.10.2010 г., вернуть часть суммы можно только за жилой дом, в котором разрешена регистрация(прописка).

Налоговый вычет при строительстве жилого дома

Составление декларации 3-НДФЛ для получения имущественного вычет за строительство дома является сложной процедурой, для того чтобы подготовить необходимый пакет документов, составить декларацию и подать их в налоговую инспекцию займет у Вас уйму времени. В случае допущенной ошибки придется повторно составлять декларацию и снова подавать в налоговый орган, тем самым увеличивая срок рассмотрения и выплаты вычета.

К возвращению могут быть заявлены только те расходы, которые понес налогоплательщик после оформления права собственности. Подтверждением проведения расходов могут быть банковские платежные документы, товарные чеки, расписки руководителей подрядных организаций в получении денег от налогоплательщика-заявителя.

Реестр Чеков Для Налогового Вычета За Строительство Дома

При подаче документов нужно знать, что один налогоплательщик может подать документы на налоговые вычеты только один раз. То есть если предполагается возврат налога за несколько прошедших лет, документы, в том числе и несколько налоговых деклараций — за каждый год своя, должны быть упорядочены по налоговым периодам. В случае если самим физическим лицом в декларации обнаружена ошибка или неточность, налогоплательщик вправе предоставить на проверку уточненный вариант.

Рекомендуем прочесть: Днп статус земли

При оформлении налогового вычета на детей налогоплательщику следует предоставить копии свидетельства о рождении и заявление, в котором будут определены доли родителей и ребенка. Если жилье было построено, то в комплекте документов должны присутствовать чеки и квитанции на закупленные строительные материалы. Со всех расходных документов необходимо сделать копии.

Реестр чеков для налогового вычета образец заполнения

Перед тем как получить налоговый вычет на строительство дома в виде невычета ндфл, полученное в фнс уведомление можно подать по месту работы. Там же указываются любые корректировки, которые вносятся в действующее законодательство касательно оформления этого документа. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего кодекса налогоплательщик имеет право на получение следующих имущественных налоговых вычетов, предоставляемых с учетом особенностей и в порядке, которые предусмотрены настоящей статьей 3) имущественный налоговый вычет в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории российской федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них 3.

Собираем документы на имущественный вычет на строительство жилого дома права на. Вечерние курсы повышения квалификации юристов (2- 5 мес. Если же оформляется налоговый вычет, то в таком случае нужно указывать перечень документов, оформленных для обеспечения образовательных, медицинских и других услуг или проведенных сделок.

Ребята, а каким числом должны бытъ чеки и как потом доказать что я купила стройматериалов именно для строительства.

Вычет на строительство дома копии чеков подойдут

Разберемся в этом вопросе более подробно. Куплен уже готовый, построенный объект В случае покупки уже готового для проживания жилья (даже при покупке доли от имущества) следует принести в налоговую оригиналы и копии документов на купленную недвижимость. К таковым можно отнести:

Любого здравомыслящего человека радует мысль получить часть денег назад. Многие уже сталкивались с понятием налоговых вычетов (НВ), кто-то даже получает их стандартные варианты или периодически подает документы на возврат части средств, потраченных на лечение и обучение.

Реестр чеков для налоговой образец — xboxenperhlajeedes blog

Реестр чеков для налогового вычета эталон наполнения. Я сама прошла эту функцию я знаю, что такое выстроить дом. быстрее всего вас просто не сообразлибо, расслабленно подавайте декларацию, лучше всего выслать почтой с описью, по моему личному воззрению. Не нужно позднее ехать и просить набрать на подходящую сумму чеков, позднееу что в магазине могут дать чеки датой, которая вас не устроит.

Дом я страховал, мне оценлибо на 7 миллионов в том году. эталоны документов для налогового вычета опись вложения в письмо, реестр передаваемых документов, заявление о рассредотачивании вычета. правительство нам дает право при покупке либо строительстве жлибоща возвращать часть потраченных на это валютных средств.

Реестр Чеков Для Налогового Вычета На Строительство Дома Образец Заполнения

Как дела? С вами снова я Маша Б., рассказываю и показываю свой опыт и знания в юридической сфере, мой опыт больше 16 лет, поэтому смогу быстро Вам помочь и сейчас рассмотрим — Реестр Чеков Для Налогового Вычета На Строительство Дома Образец Заполнения. Конечно, по какой-то причине в Вашем городе может не быть профессионалов юристов, нотариусов, адвокатов, тогда можете написать свой вопрос, и по мере обработки смогу ответить всем.

А лучше всего будет для Вас спросить в комментариях у постоянных посетителей, которые, возможно,уже раньше успешно решили данный вопрос и скорее всего смогут помочь и Вам.

Аttention please, данные могут быть неактуальными в момент Вашего прочтения, законы очень быстро обновляются, дополняются и видоизменяются, поэтому ждем Вашей подписки на нас в социальных сетях, чтобы Вы были в курсе всех обновлений.

Промежуток времени, к которому относится та или иная группа чеков, называется налоговым периодом. Как правило, создание такой документации является одной из стандартных обязанностей бухгалтеров различных предприятий. Все, что требуется от рядового гражданина – это собрать имеющиеся у него чеки и передать их специалисту.

В чем заключаются функции реестра чеков

Бухгалтер, составляя документы, в которые будут вносится все чеки, которые ему предоставляются, своими действиями упрощает жизнь налогоплательщику. Дело в том, что обо всех этих чеках впоследствии гражданину придется отчитываться перед налоговой инспекцией. А наличие готового реестра избавляет физическое лицо от необходимости брать с собой большое количество бумаг, тем самым ускоряя процедуру.

Какая у реестра чеков юридическая сила

Чеки входят в число тех документов, которые позволяют налогоплательщику уменьшить величину налогооблагаемой базы. Также в этой группе находятся разнообразные бумаги, подтверждающие платеж. Все эти документы могут храниться у налогоплательщика в достаточно больших количествах (а потому легко теряться) без их предварительной систематизации в реестр чеков.

Если при декларировании дохода бумага 3-НДФЛ не будет представлена в налоговые органы в срок, то ИФНС имеет полное право наложить на плательщика административный штраф в размере 5% от невнесенной суммы обязательного платежа. (ст. 119 НК РФ).

ВАЖНО. Если расходы, которые хочет зарегистрировать физическое лицо с помощью специального письменного списка, принадлежат к разным типам затрат, то для каждой из них должен быть составлен отдельный документ. Например, в случае фиксации расходов за обучение и за ипотеку нужно сделать по реестру на каждый из них.

Структура данного документа

- расходы на приобретение земельного участка под строительство;

- расходы на приобретение неоконченного строительством жилого дома;

- расходы на покупку строительных и отделочных материалов;

- расходы, связанные с работами или услугами по строительству и отделке;