Любая коммерческая организация работает ради получения прибыли. Она помогает не только зарабатывать предпринимателю, но также является неотъемлемой частью развития и расширения компании. Для оценки эффективности ее работы используют различные финансовые показатели, одним из ключевых является чистая прибыль.

Руководитель бизнеса должен знать, что такое чистая прибыль компании, как правильно ее определить и как влиять на показатель. Подробнее обо всем этом мы расскажем далее в статье.

Что такое чистая прибыль

Чистая прибыль – это вырученные в результате коммерческо-хозяйственной деятельности деньги, которые остаются на счету компании по итогам всех затрат, уплаты долговых обязательств и налогов.

Это важнейший показатель работы предприятия. В зависимости от размера чистой прибыли, фирма может рассчитывать на привлечение инвесторов, получение кредитов. Вырученные деньги можно направить на расширение бизнеса, освоение новых рынков, внедрение инновационных технологий, обслуживание и модернизацию производства, привлечение в проекты ценных специалистов.

Чистая прибыль – это те деньги, которые принадлежат компании и которыми предприниматель может распоряжаться по своему усмотрению.

Цель расчета и определения чистой прибыли

На предприятии чистую прибыль рассчитывают прежде всего для оценки перспектив компании в отношении ее развития и роста. Если фирма работает со стабильно высоким показателем, о ней можно говорить как о платежеспособной организации. Такому бизнесу банки охотнее предоставляют кредиты, ему легче налаживать связи с партнерами. У акционерных обществ повышается стоимость акций и дивиденды по ним.

Сама по себе чистая прибыль выполняет в компании одновременно целый ряд функций:

- оценочную или контрольную – по ней можно определять рентабельность организации;

- капиталообразующую – вырученные деньги пополняют капитал, фирма может снизить потребность в займах и сторонних инвестициях;

- компенсационно-гарантийную – предприятие создает свои резервы и фонды, благодаря которым может надежно работать;

- стимулирующую – увеличение показателя мотивирует повышать рациональность распределения и использования ресурсов, минимизировать затраты;

- имиджевую – чистую прибыль компании оценивают сторонние эксперты с точки зрения привлекательности в качестве объекта инвестиций;

- инновационную – имея в распоряжении свободные денежные ресурсы на счету, компания может совершенствовать производственный фонд, улучшать кадровый состав, повышать зарплату сотрудникам, внедрять новые сервисы и технологии.

Но расчетный размер чистой прибыли важен не только для самого предприятия. Далее в статье рассмотрим, кто еще и для чего учитывает этот показатель.

|

Кто |

Для чего |

|

Владелец бизнеса или акционер |

Оценивает, насколько эффективно работает компания. |

|

Инвестор |

Оценивает перспективы возврата вложенных средств и возможность получить выгоду. |

|

Кредитор |

Определяет способность бизнеса к своевременному возврату кредита. |

|

Контрагент |

Оценивает надежность компании. |

|

Управляющий персонал |

Анализирует эффективность стратегии. |

Соотношение чистой прибыли с другими показателями

Чистая прибыль – ключевой, но не единственный индикатор эффективности бизнеса. На ее основе можно вычислить и другие показатели:

- чистые активы – демонстрируют стабильность и платежеспособность организации за месяц, год или другой отрезок времени;

- выручка без НДС – показывает, насколько результативна производственно-реализационная деятельность.

Данные показатели тесно связаны, это значит, что при анализе финансовой составляющей компании их необходимо использовать вместе.

Составляющие чистой прибыли

Заработок предприятия – это еще не чистая прибыль. Компания получает операционную, валовую, финансовую прибыль, платит налоги. С учетом этого изменяется величина чистой прибыли, но каждый показатель является отдельной составляющей.

Валовая прибыль – получаемый бизнесом доход после вычета всех расходов на производство и продажу товаров или услуг.

ВП = Выручка – Себестоимость

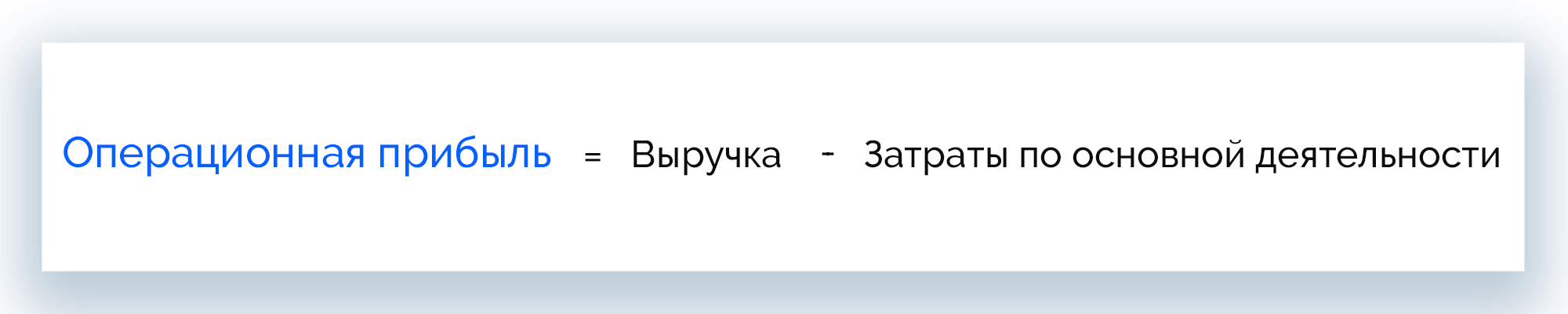

Операционная прибыль – прибыль, которая включает все доходы и расходы на операционную деятельность. Доходами здесь могут быть полученные с контрагентов штрафы, возмещенные страховки и т. д., расход – деньги, потраченные на сбыт продукции, маркетинг, рекламу.

ОП = Операционные доходы – Операционные расходы

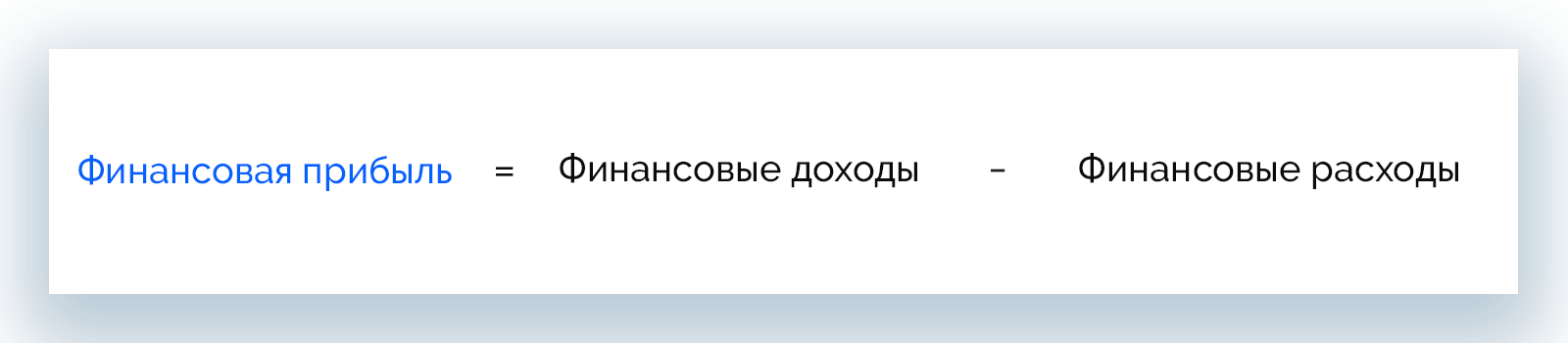

Финансовая прибыль – разница между доходами и расходом средств на обработку и осуществление финансовых операций. В данном случае доходами могут считаться проценты, полученные от любой инвестиционной деятельности, расход – уплаченные проценты по займам.

ФП = Финансовые доходы – Финансовые расходы

Налоги – обязательные платежи, которые предприятия отчисляют в государственный бюджет со своих доходов.

Фирма может повысить доходы путем продажи неиспользуемых чистых активов, сдачи в аренду оборудования или помещений. Однако сопутствующий рост расходов может нивелировать рост доходов и привести к тому, что компания отработает период себе в убыток.

Увеличение доходов еще не свидетельствует о повышении чистой прибыли. Уровень последней может снижаться на фоне визуального улучшения финансовой ситуации в бизнесе.

Как рассчитать чистую прибыль

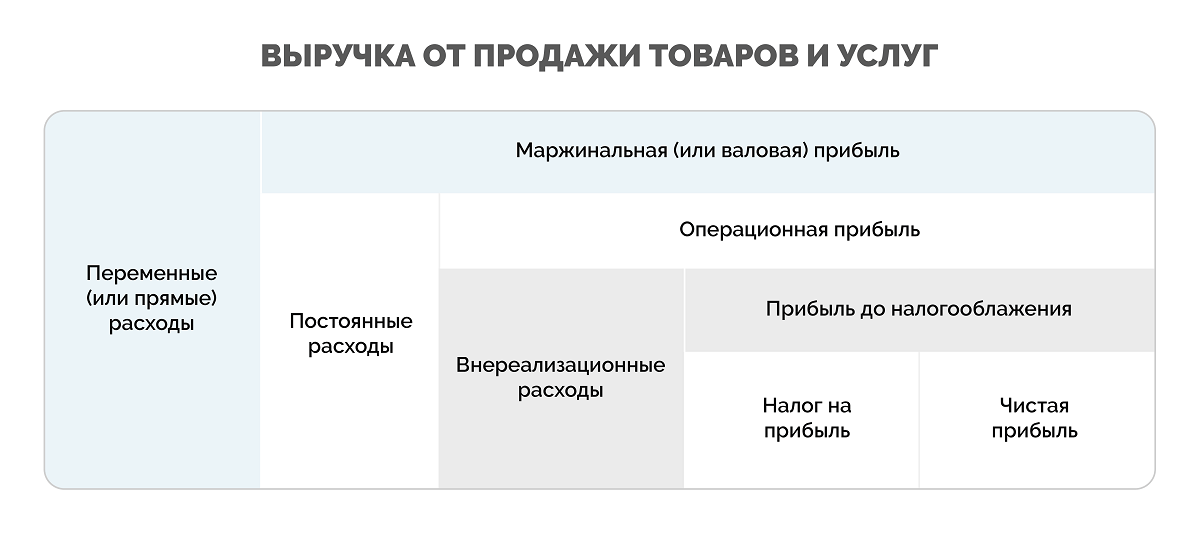

Чтобы понять, как считать чистую прибыль, нужно разобраться, как она образуется. Ведь это лишь часть выручки, наряду с которой есть также балансовая, операционная и маржинальная прибыль. Некоторые компании также рассчитывают показатель EBITDA. Разницу между ними удобно рассматривать с помощью представленной ниже в статье схемы.

На схеме видно, что чистую прибыль можно определить как разницу между выручкой предприятия и всеми обязательными платежами, включая налоги. К обязательным расходам относятся:

- Переменные – полностью определяются объемами производственной деятельности предприятия. Например, оплата сырья, комплектующих, материалов, энергоресурсов, работы сотрудников и услуг подрядчиков и пр.

- Постоянные – обеспечивают работу компании в целом: оплата коммунальных услуг, аренды, зарплата управляющего и незадействованного в производстве персонала, амортизация.

- Внереализационные – это деньги, которые напрямую не направляются на производство и реализацию продукции, но нужны для ведения бизнеса: оплата штрафов, кредитных обязательств, судебных издержек.

- Налог на прибыль – это разница между доходами и расходами, умноженная на установленную налоговую ставку (обычно 20%).

Формула чистой прибыли

Чистую прибыль можно посчитать по-разному. Рассмотрим в статье как можно больше возможных способов расчета.

С учетом приведенной выше схемы можно написать следующую формулу расчета чистой прибыли:

Чистая прибыль = Выручка – Переменные расходы – Постоянные расходы – Внереализационные расходы – Налог на прибыль

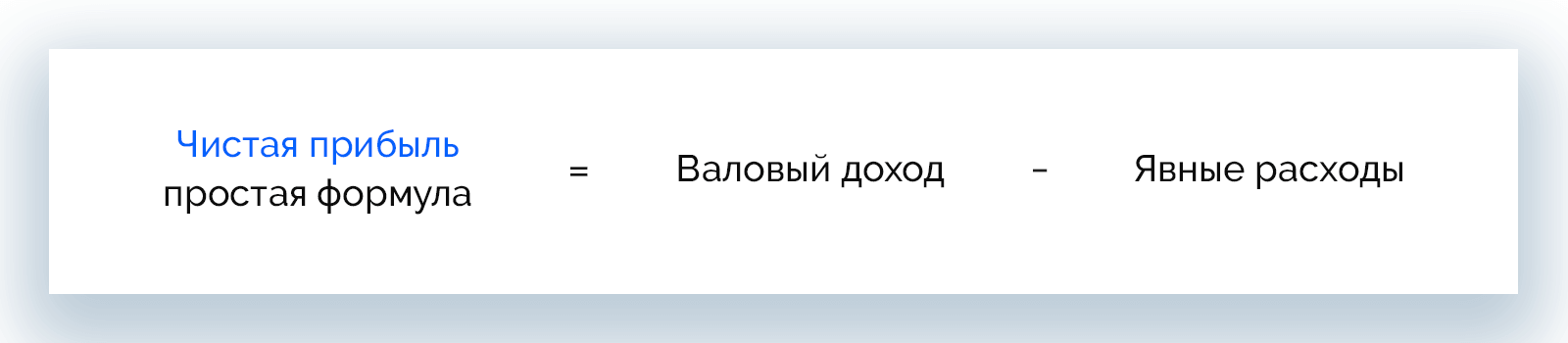

Еще одна простая формула:

Чистая прибыль = Валовый доход – Явные расходы, в т. ч. долговые и налоговые обязательства

Пример. Домашний кондитер продает пирожные по 50 р., себестоимость одного пирожного – 25 р., при этом тратится на его производство и продажу 8 р. Всего за год кондитер продает 10 000 пирожных.

Расходы при продаже 1 пирожного = 25 + 8 = 33 р.

ЧП от продажи 1 пирожного = 50 – 33 = 17 р.

ЧП за год = 17 * 10 000 = 170 000 р.

Существуют и другие способы вычисления чистой прибыли:

- ЧП = Общая прибыль – Налоги

- ЧП = Выручка – Налоги – Расходы – Себестоимость

- ЧП = Прибыль до вычета налогов – Налоги

- ЧП от продаж = Валовая прибыль – Сумма расходов на коммерческую деятельность – Управленческие затраты на реализацию

- ЧП = (Выручка + Прочие доходы) – (Основные расходы + Прочие расходы + Амортизация + Проценты по кредитам + Налог на прибыль)

- ЧП = Финансовая прибыль + Операционная прибыль + Валовая прибыль – Налоги

- ЧП = Совокупные доходы – Совокупные расходы – Налоги из прибыли

- ЧП = Операционная прибыль от продаж + Прибыль от прочих операций – Налоги

- ЧП = Нераспределенная прибыль на день расчета – Нераспределенная прибыль на предыдущую дату + Дивиденды

Формула расчета чистой прибыли по бухгалтерскому балансу

Формула по данным бухгалтерской отчетности имеет следующий вид:

ЧП (строка 2400) = 2110 – 2120 – 2210 – 2220 + 2340 – 2350 – 2410

Данные берутся из бухгалтерского баланса, а значения в формуле соответствуют номерам строк в нем:

- 2110 – выручка;

- 2120 – себестоимость продаж;

- 2210 – коммерческие расходы;

- 2220 – управленческие расходы;

- 2340 – прочие доходы;

- 2350 – прочие расходы;

- 2410 – текущий налог на прибыль.

Способ расчета по бухгалтерскому балансу дает объективный результат в периодах, когда прибыль не распределялась между учредителями и не использовалась для других нужд.

Примеры расчета чистой прибыли

Рассмотрим, как рассчитывать чистую прибыль на примере разных ситуаций.

Пример 1. ООО «Альфа»

Компания производит мебельные щиты и заработала за отчетный год 800 тыс. рублей. Себестоимость продукции составила 500 тыс. рублей. Расход за весь период – 100 тыс. рублей. Фирма также продала незадействованное в производстве оборудование на сумму 50 тыс. рублей.

Для расчета чистой прибыли нужно узнать ее совокупный доход за период:

800 000 + 50 000 = 850 000 р.

Теперь вычислим издержки:

500 000 + 100 000 = 600 000 р.

Осталось получить общую прибыль, для этого из совокупного дохода нужно вычесть издержки:

850 000 – 600 000 = 250 000 р.

Компания также платит налог на прибыль с коэффициентом 20%, он составит:

250 000 * 20% = 50 000 р.

Теперь можно делать расчет чистой прибыли ООО «Альфа» за отчетный год.

ЧП = 250 000 – 50 000 = 200 000 р.

Пример 2. Магазин «Фаворит» – расчет по балансу

Бухгалтерский баланс магазина за первые 3 месяца (с января по март) содержит следующие данные:

|

Строка |

Показатель |

Сумма, тыс. р. |

|

2110 |

Выручка |

450 |

|

2120 |

Себестоимость продаж |

200 |

|

2210 |

Коммерческие расходы |

60 |

|

2220 |

Управленческие расходы |

70 |

|

2340 |

Прочие доходы |

10 |

|

2350 |

Прочие расходы |

5 |

|

2410 |

Налог на прибыль |

41,3 |

По данным документа, чистая прибыль составит:

ЧП = 450 000 + 10 000 – 200 000 – 60 000 – 70 000 – 5 000 – 41 300 = 83 700 р.

Пример 3. Индивидуальный предприниматель

ИП Родионов И. А. изготавливает на заказ деревянные изделия ручной работы и работает по упрощенной системе налогообложения (15%). Сотрудников в штате нет. По итогам 2021 года ИП отработал со следующими результатами:

- выручка – 1,2 млн р.;

- расходы на закупку сырья и комплектующих – 500 тыс. р.;

- расходы на реализацию и доставку – 70 тыс. р.

Упрощенная система налогообложения предполагает такие взносы:

- ПФР – 20,7 тыс. р.;

- ФСС – 20 тыс. р.

Рассчитаем, какую сумму ИП платит в фонды РФ:

20 700 + 20 000 = 40 700 р.

Так, предприниматель получит чистую прибыль за год в размере:

ЧП = 1 200 000 – 500 000 – 70 000 – 40 700 = 589 300 р.

Пример 4. ООО «Гамма»

Компания работает по основной системе налогообложения (20%) и имеет в штате 1 сотрудника с зарплатой 50 000 р. до вычета налогов. За 4-й квартал 2021 года объем валовой прибыли составил 2,8 млн р., включая НДС 18% (504 000 р.). Сумма производственных расходов за период составляет 1,6 млн р., в т. ч. НДС 18% (288 000 р.). Издержки на реализацию и логистику – 200 000 р, в т. ч. НДС 18% (36 000 р.).

Рассчитаем итоговое значение НДС:

НДС = 504 000 – 288 000 – 36 000 = 180 000 р.

Взносы в фонды за штатного сотрудника и НДФЛ составят:

Взносы и НДФЛ = 50 000 * 0,13 + 8 800 + 50 000 * 0,052 + 50 000 * 0,029 = 19 350 р.

Теперь можно найти прибыль до налогообложения. Для этого все значения берем за вычетом НДС.

ПдН = 2 296 000 – 1 312 000 – 164 000 = 820 000 р.

Чистая прибыль за 4-й квартал составит:

ЧП = 820 000 – 820 000 * 20% – 19 350 = 636 650 р.

Пример 5. ООО «Шурвуд»

За 2021 год фирма продала продукции на сумму 1,6 млн р. себестоимостью 700 тыс. р. Потрачено в этот период 400 тыс. р., сторонние доходы от инвестиций – не меньше 250 тыс. р. Также за сдачу в аренду помещения в Москве компания получила за год 500 тыс. р.

Прежде всего рассчитаем валовую прибыль:

ВП = 1 600 000 – 700 000 = 900 000 р.

Размер операционной прибыли составит:

ОП = 500 000 – 400 000 = 100 000 р.

Вычислим сумму персональных налоговых отчислений:

Налоги = (900 000 + 250 000) * 20% = 230 000 р.

Теперь можно рассчитать размер чистой прибыли.

ЧП = 900 000 + 250 000 – 230 000 = 920 000 р.

Пример 6. Школа изобразительного искусства

В последнем отчетном периоде валовая выручка предприятия составила 300 000 р. За это время школа успешно провела 3 выездных мастер-класса на природе, за которые получила дополнительно 60 000 р. Все расходы (зарплаты сотрудникам, коммунальные платежи, аренда помещения, закупка красок и полотен, транспорт) составили 180 000 р.

Рассчитаем суммарную выручку за отчетный период:

300 000 + 60 000 = 360 000 р.

Чистая прибыль составит:

ЧП = 360 000 – 180 000 = 180 000 р.

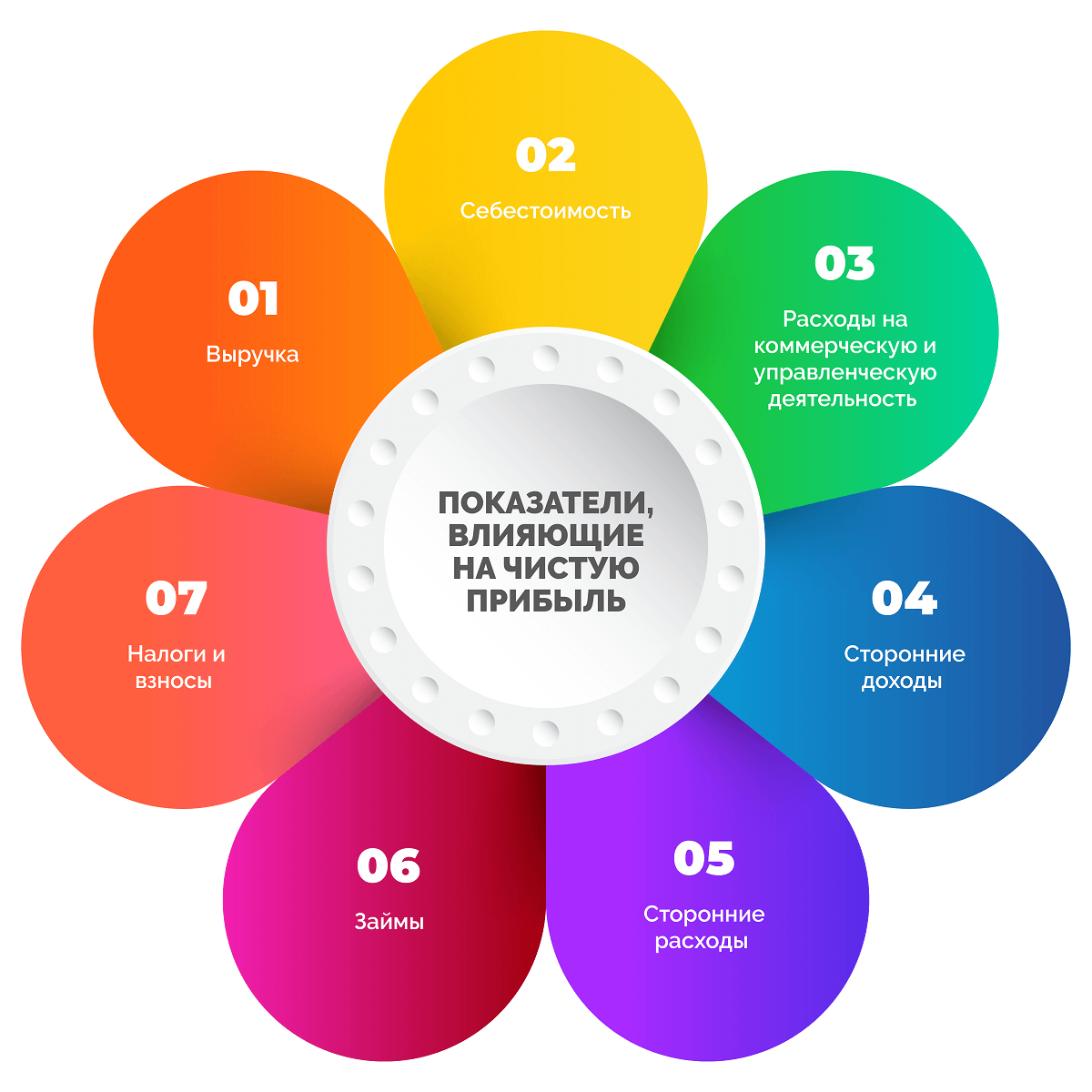

Показатели, влияющие на чистую прибыль

Чистая прибыль складывается из множества финансовых показателей, что видно из различных формул расчета. При этом каждый из составляющих параметров также является многокомпонентным. Выделим основные показатели, от которых зависит чистая прибыль компаний.

- Выручка – может быть единой или составной (выручка нескольких подразделений одного предприятия).

- Себестоимость – будучи слишком высокой (превышает выручку или равна ей), в некоторых случаях приводит к снижению чистой прибыли.

- Расходы на коммерческую деятельность и управление – предсказуемы, с учетом их роста чистая прибыль сокращается.

- Сторонние доходы (например, сдача в аренду помещений, оборудования, продажа неиспользуемых активов) – при их наличии на деле чистая прибыль может быть высокой даже с нулевым или убыточными продажами.

- Сторонние расходы (например, благотворительность) – требуют постоянного контроля, т. к. их рост отрицательно сказывается на чистой прибыли.

- Займы – проценты по кредитам могут сильно урезать чистую прибыль, более того, может оказаться так, что из-за процентов фирма отработает период бесплатно (точка безубыточности), в минус или вовсе окажется на грани банкротства.

- Налоги и взносы – совмещая несколько платежей в государственную казну и фонды с учетом своего вида деятельности, можно сэкономить средства, это увеличивает чистую прибыль компании.

Методы анализа чистой прибыли

Существует два способа, которые позволяют эффективно и быстро анализировать связи между показателями, влияющими на чистую прибыль: факторный и статистический. Рассмотрим в статье, что подразумевает каждый из них.

Факторный метод

Проводится поиск внутренних и внешних причин изменения чистой прибыли, а также оценка степени их влияния.

К внутренним факторам относится изменение:

- стоимости аренды;

- числа сотрудников;

- объемов производства;

- ассортимента товаров;

- цен на продукты;

- размера налоговых обязательств.

Внешние факторы – это:

- политические и экономические факторы;

- изменения в законодательстве;

- инфляция;

- структура спроса на товары;

- конкуренция;

- стоимость сырья, энергоресурсов;

- стоимость транспортных услуг;

- изменение условий сотрудничества с поставщиками;

- природные условия, сезонность.

На размер чистой прибыли в большей степени влияют:

- цена продукта;

- себестоимость товара;

- выручка;

- расходы на коммерческую и управленческую деятельность.

При анализе отслеживают изменение разных факторов за несколько периодов (оптимально брать данные за 3 года и более). Для этого:

- Выделяют главные для бизнеса факторы.

- Группируют и систематизируют их.

- Строят новые модели взаимосвязей.

- Разбираются с влиянием каждого фактора.

Подобная оценка позволяет понять влияние определенных показателей на размер чистой прибыли компании.

Статистический метод

Этот способ предполагает применение различных методов прогнозирования на основе данных статистики: линейной регрессии, логарифмической, экспоненциальной, нейронные сети. Оптимально анализировать показатели за длительный промежуток времени (5-10 лет), это поможет получить более точные результаты.

Статистический анализ дает возможность:

- оценить исходный объем и структуру прибыли;

- разобраться, куда расходуются деньги компании;

- понять, как меняется прибыль;

- изучить финансовые отношения;

- понять, насколько компания стабильна в финансовом плане;

- проанализировать структуру и отследить изменение суммарного БП;

- провести индексный анализ влияния отдельных факторов на чистую прибыль.

Как распределяется чистая прибыль

Чистая прибыль стоит в основе роста и развития компании. Чем больше этот показатель, тем выше рентабельность и платежеспособность, больше возможностей для сотрудничества с контрагентами, кредитования, тем привлекательнее фирма для инвесторов и иных партнеров. Полученные средства распределяются по нескольким основным направлениям.

- Дивиденды держателям ценных бумаг и акций компании. Выплаты проводятся в денежном эквиваленте, в виде акций или активов.

- Расширение собственного производства. Это может быть покупка оборудования, инструментов или ПО, создание сайта, запуск новой линейки товаров и т. д.

- Инвестирование в развитие других компаний с целью получения дополнительного дохода в будущем. При этом вложения могут как приносить хорошую прибыль долгое время, так и не окупиться вовсе.

- Погашение прошлых убытков. Это может быть компенсация неустоек и остатков долгов за прошедшие периоды.

- Премирование сотрудников. Осуществляется по желанию руководства предприятия, хотя права работников на премии закреплены трудовым законодательством.

- Благотворительная деятельность. Невозвратные взносы в различные фонды помощи.

- Пополнение резервного фонда или его создание. Денежную подушку желательно иметь каждому предприятию, но не у всех на это есть лишние средства.

Резервный фонд в размере 5% и более от уставного капитала – обязательное требование для акционерных обществ.

Способы увеличения чистой прибыли

- Повышение качества продукта. Продукты, которые максимально удовлетворяют запросам покупателей всегда пользуются повышенным спросом. Если рентабельность продаж недостаточно высокая, самое первое, над чем нужно поработать, – качество товаров или услуг.

- Расширение и модернизация производственных мощностей. Внедрять инновационные решения, новые технологии всегда дорого, но это может помочь сэкономить ресурсы, повысить продуктивность и в несколько раз сократить суммы по расходам на производство товаров.

- Оптимизация маркетинговой стратегии. Политика компании в плане продвижения продукта должна основываться на исследованиях потребностей целевой аудитории и самого рынка. Для этого привлекают штатных и внештатных маркетологов, и даже создают целые отделы маркетинга.

- Сокращение расходов на выпуск продукции. Снижение себестоимости товаров априори влечет рост чистой прибыли бизнеса. Для этого можно подыскать контрагентов с более выгодными условиями сотрудничества, но нужно следить за сохранением качества продукта.

- Мотивация сотрудников. Именно поощрение персонала стимулирует выполнение и перевыполнение плана продаж. У производственных работников повышается ответственность по отношению к своим обязанностям, они соблюдают сроки, минимизируют брак.

Часто задаваемые вопросы

Устойчивость бизнеса зависит от наличия свободных денег, которые позволяют компании заниматься основной деятельностью. Чем больше чистой прибыли получает бизнес, тем более финансово устойчивым он является.

Рентабельность по чистой прибыли показывает, какую долю в общей выручке компании занимает чистый финансовый результат.

Для детализации показателя вычисляют 3 вида рентабельности:

- рентабельность активов (ЧП / Среднегодовая сумма активов * 100%);

- рентабельность ОПФ (ЧП / Средняя годовая сумма ОС * 100%);

- рентабельность продаж (ЧП / Выручка * 100%).

В чистую прибыль входит доход, полученный в отчетном периоде. Когда говорят о нераспределенной прибыли, принимают во внимание доход как за отчетный, так и за прошлые периоды.

Заключение

Чистая прибыль – это те деньги, которые остаются в компании после оплаты всех расходов, поэтому оценивать ее можно как один из важнейших показателей эффективности коммерческой деятельности. Рассчитывать это значение нужно каждому бизнесу для оценки финансового положения, построения стратегии развития, поиска и устранения слабых мест в компаниях.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

Прибыль – показатель конечного финансового результата работы фирмы, определяющаяся как разница между показателем выручки от продажи и себестоимостью продаж. Другими словами – это чистый доход предприятия, образованный по результатам его работы.

Виды планирования прибыли

Для эффективной работы предприятия важно правильно планировать прибыль и грамотно выбрать подходящий метод планирования. Более полный среди них – планирование в разрезе видов деятельности фирмы, поскольку исходя из полученных данных, проще определить мероприятия, направленные на максимизацию прибыли компании. Выделяются виды планирования:

Краткосрочное планирование:

- Месяц;

- Квартал;

- Полугодие;

- Год.

Долгосрочное планирование:

- Три года;

- Пять лет и т.п.

Существует и другая детализация планирования:

- Текущее планирование – сроком один год;

- Оперативное планирование – ограничено более короткими сроками – квартал, полугодие, месяц.

Долгосрочное планирование в настоящей экономической ситуации не имеет смысла, поскольку из-за нестабильности ситуации на рынке будет требовать постоянной корректировки или в итоге очень сильно отклонится от реалий

Поэтому мы рассмотрим более применимые к современным условиям методы оперативного планирования.

Метод прямого счета

Метод прямого счета определяет прибыль как разницу между планом выручки и полной себестоимостью по фактическим ценам.

Его целесообразно использовать по отдельным направлениям деятельности компании, а также фирмам:

- имеющим небольшой ассортимент продукции;

- когда известна отпускная цена;

- имеется плановая калькуляция себестоимости.

Пр(план) = Выр(план) – Себ(факт)

- Пр(план) – план прибыли по видам реализации продукции;

- Выр(план) – планируемая выручка в фактических ценах;

- Себ(факт) – себестоимость реализации планируемого периода.

Для более детального прогнозирования учитываются нереализованные остатки по формуле:

Пр(план) = Пр.(ОН) + Пр.(за период) – Пр.(ОК)

- Пр.(ОН) – остаток планируемой прибыли на нереализованную продукцию на начало периода планирования;

- Пр.(за период) – прибыль за период планирования;

- Пр.(ОК) – остаток планируемой прибыли на нереализованную продукцию на конец периода планирования.

Автоматизация финансового учета на базе 1С для полной прозрачности и увеличения прибыли

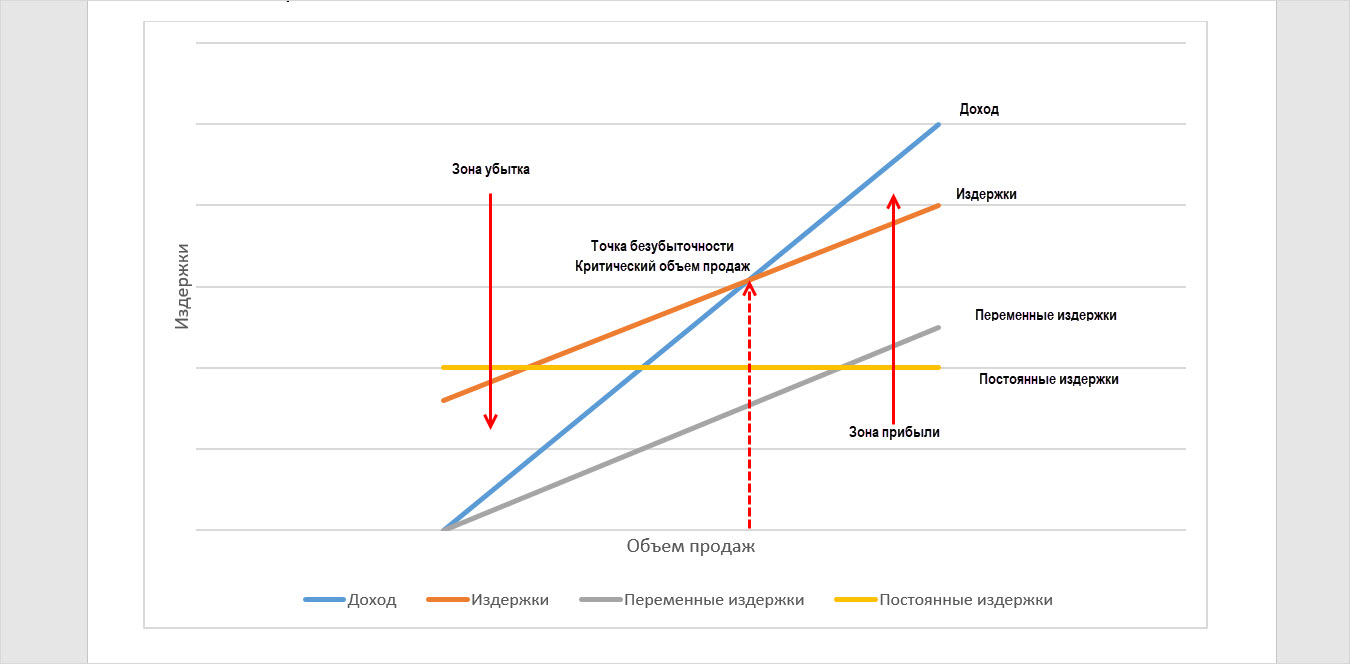

Метод взаимосвязи выручки, затрат и прибыли

Метод взаимосвязи выручки, затрат и прибыли называют метод «директ-костинг». В его основе – деление затрат на переменные и постоянные, определение связи между объемом реализации и структурой затрат.

Для планирования прибыли строится вспомогательный график, который определяет точку безубыточности и определенный объем продаж, реализация которого позволит получить компании прибыль.

Аналитический метод

Аналитический метод планирования прибыли – многофакторный метод, позволяющий определить влияние каждого из факторов на результаты работы компании. Во внимание принимаются показатели прошлых периодов, производится анализ прибыли, ее доля в общем доходе фирмы и, исходя из планируемого изменения ее показателя, корректируется объем продаж (производства продукции).

Расчет аналитическим методом сложен, так как на показатель прибыли влияет множество факторов. Это и себестоимость продаж, размер постоянных и переменных затрат, и цена за единицу товара (продукции), планируемый объем производства(закупки) и продаж.

Такой анализ проводится по показателям компании в целом, без детализации по видам деятельности. Исключение составляют виды продаж по продукции, которую нельзя сравнить.

Этот метод планирования рекомендован при отсутствии детальной информации о количестве и себестоимости объекта реализации.

Учитывая факторы, приводящие к росту прибыли, производится корректировка показателей при планировании прибыли.

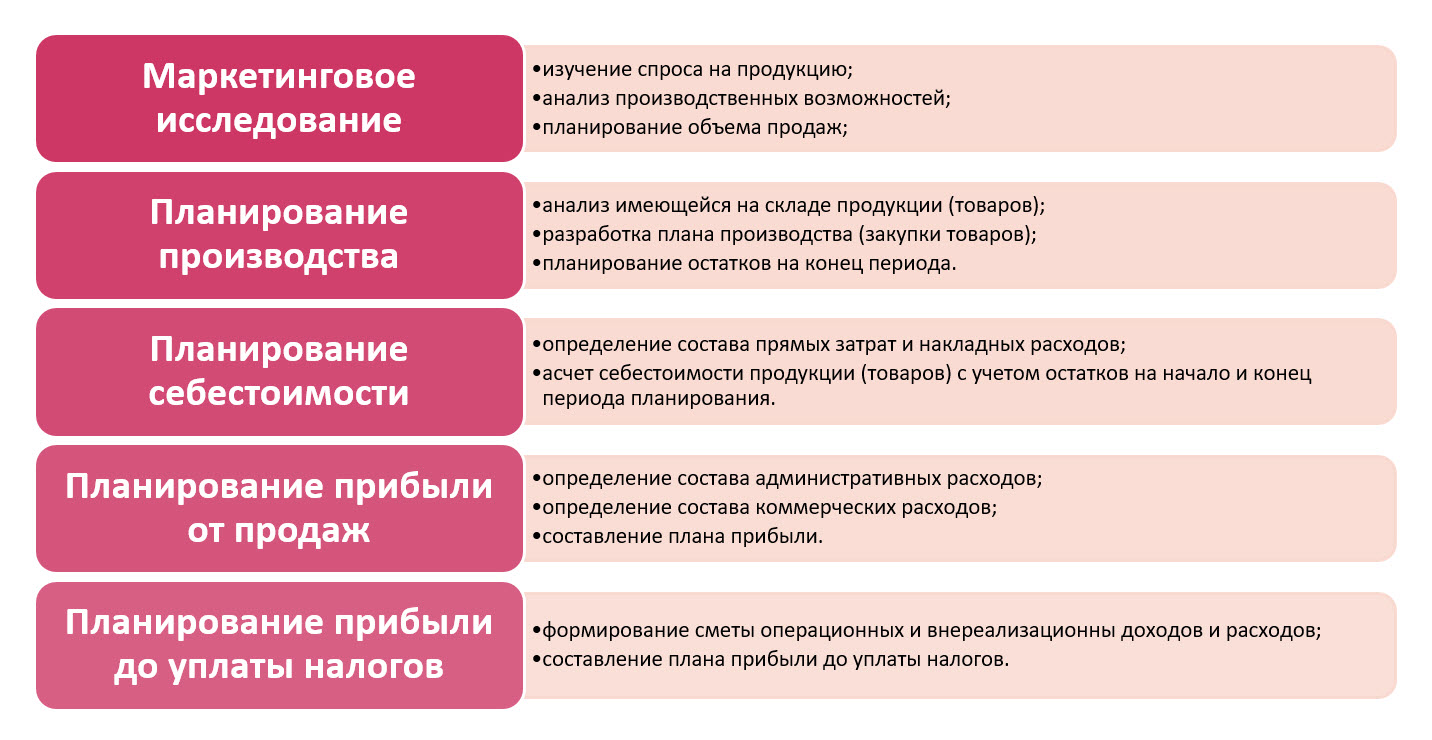

Этапы планирования прибыли организации

Рассмотрим примеры порядка планирования прибыли. Их последовательность напрямую зависит от выбранного метода планирования.

Наиболее используемый метод планирования – метод прямого счета.

Выбрав метод прямого счета, планирование прибыли компании проходит по следующим этапам:

- Маркетинговое исследование включает:

- изучение спроса на продукцию;

- анализ производственных возможностей;

- планирование объема продаж.

- Планирование производства (закупки товаров), состоящее из:

- анализа имеющейся на складе продукции (товаров);

- разработка плана производства (закупки товаров);

- планирование остатков на конец периода.

- Планирование себестоимости, определяющее:

- состав прямых затрат и накладных расходов;

- себестоимость продукции (товаров) с учетом остатков на начало и конец периода планирования.

- Планирование прибыли от продаж, включающее формирование сметы:

- административных расходов;

- коммерческих расходов;

- составление плана прибыли.

- Планирование прибыли до уплаты налогов включает:

- формирование сметы операционных и внереализационных доходов и расходов;

- составление плана прибыли до уплаты налогов.

Как рассчитать прибыль – примеры

О чистой прибыли и ее расчете подробнее уже писали в статьях «Чистая прибыль в 1С» и «Как рассчитать чистую прибыль (формула расчета)».

Используя данные «Отчета о финансовых результатах», пользователь может получить данные, на основе которых определяется чистая прибыль предприятия.

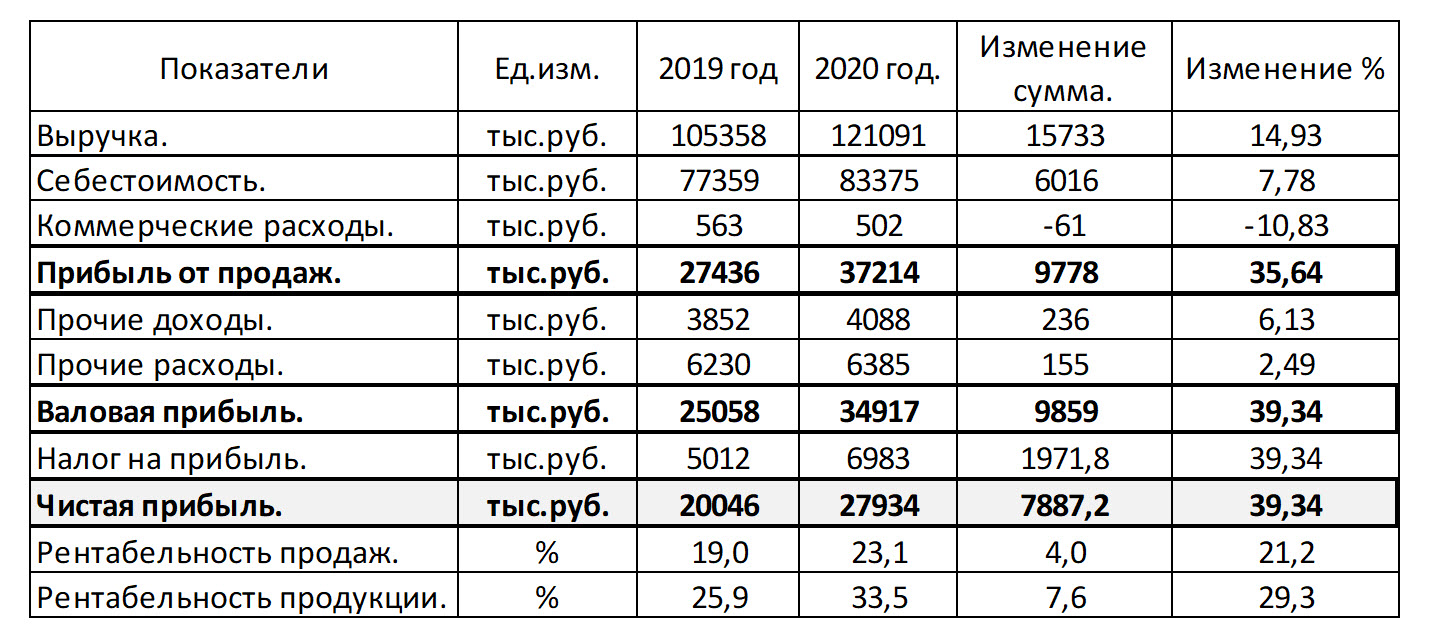

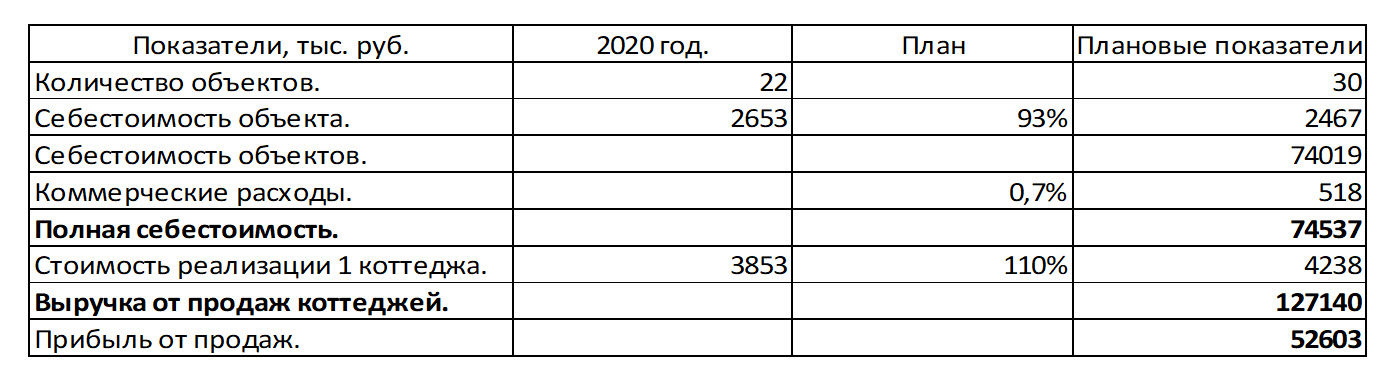

В таблице приведены показатели деятельности ООО «Адмирал». Фирма занимается строительными работами, возведением коттеджей и прочими сопутствующими работами.

Исходя из аналитических данных таблицы, заметим: прибыль от продаж ООО «Адмирал» увеличилась на 35,64%, что составляет 9.778 тыс. руб. по сравнению с предшествующим годом. На изменение показателя повлияло увеличение выручки от продаж на 14,93%, небольшое увеличение себестоимости (+7,78%) и снижение доли коммерческих расходов (-10,83%). Увеличение прочих доходов (+6,13%) и расходов (+2,49%), наряду с предыдущими показателями, привело к увеличению чистой прибыли на 39,34%, что в сумме составило 7.887 тыс. руб.

Выручка от строительства коттеджей занимает 70% от общего дохода фирмы. Рассмотрим пример планирования прибыли по направлению деятельности «Строительство коттеджей», на основе данных о количестве и стоимости, и реализации клиентам, а также себестоимости строительства согласно смете.

Стоимость коттеджа по стандартному проекту 3.852.900 руб. Себестоимость проекта – 2.652.860 руб. В 2020 году построено 22 коттеджа. Выручка от продажи коттеджей составила 84.763.800 руб., себестоимость – 58.362.920 руб.

В 2021 году планируется увеличить объем строительства до 30 коттеджей, при этом снизить себестоимость на 7%. При это коммерческие расходы планируются в размере 0,7% от себестоимости реализации объектов строительства.

Внесем в таблицу показатели для расчета плана прибыли.

Исходя из плана строительства и реализации, снижения себестоимости по плану составит 74.019 тыс. руб. Планируемые коммерческие расходы составят 518 тыс. руб. (74.019 * 0,7%)

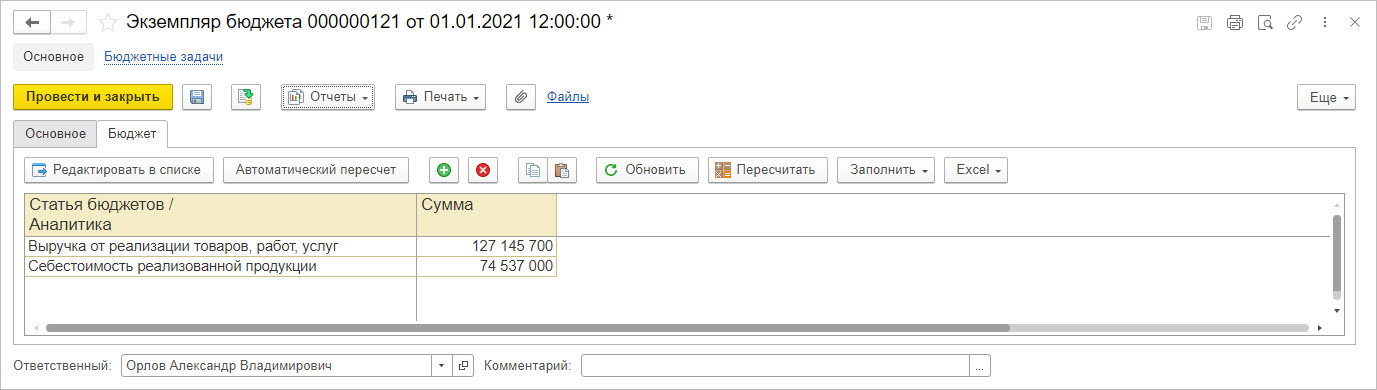

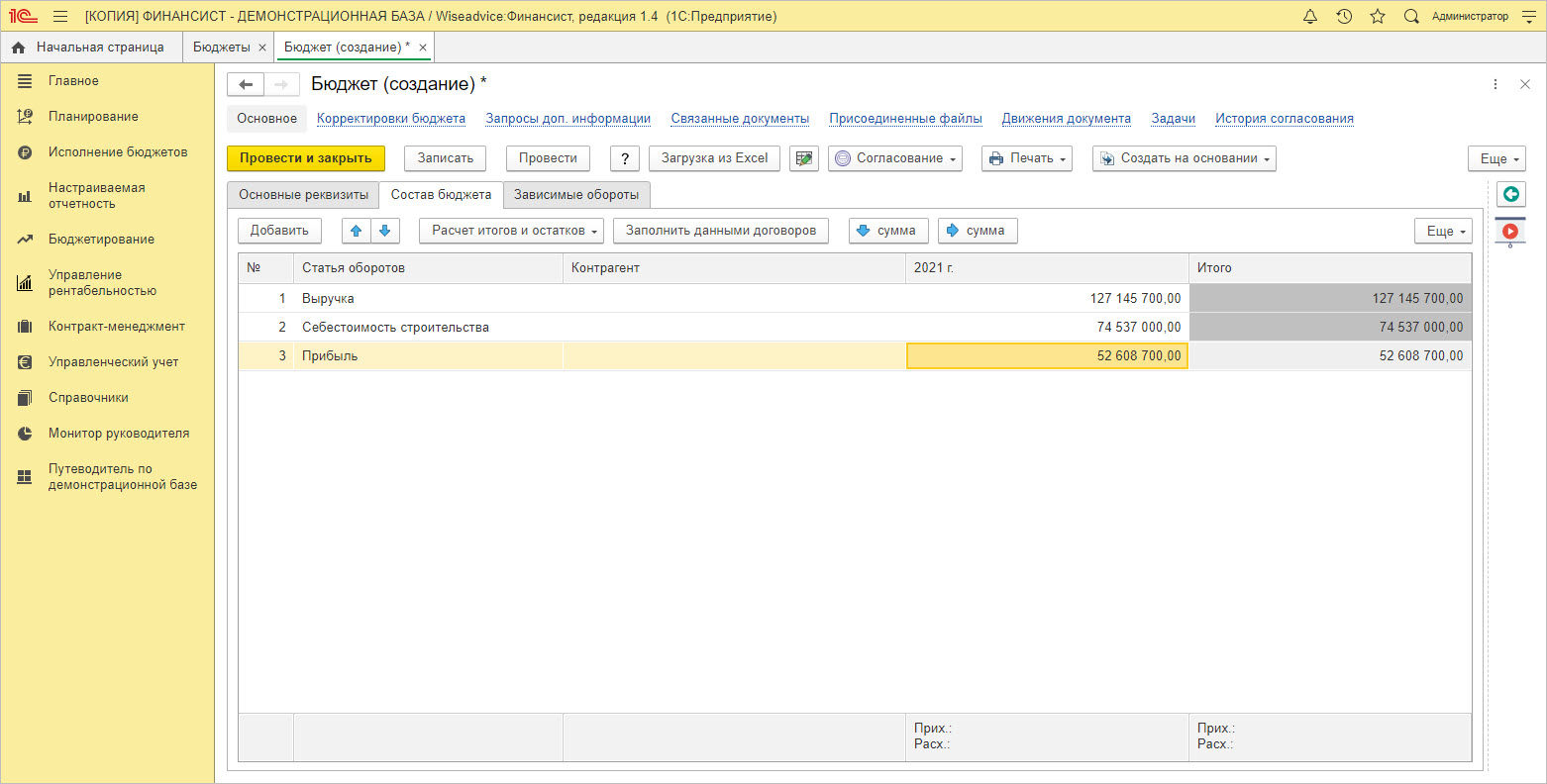

В 2021 году ООО «Адмирал» планирует повысить цену реализации коттеджей по стандартному проекту на 10%, до стоимости 4.238.190 руб. При плане продаж 30 коттеджей за год, общая плановая выручка составит 127.145.700 руб.

Исходя из плана показателей, прибыль компании ООО «Адмирал» в 2021 году от реализации коттеджей по стандартному проекту составит 52.603 тыс. руб.

Планирование в 1С:ERP 2

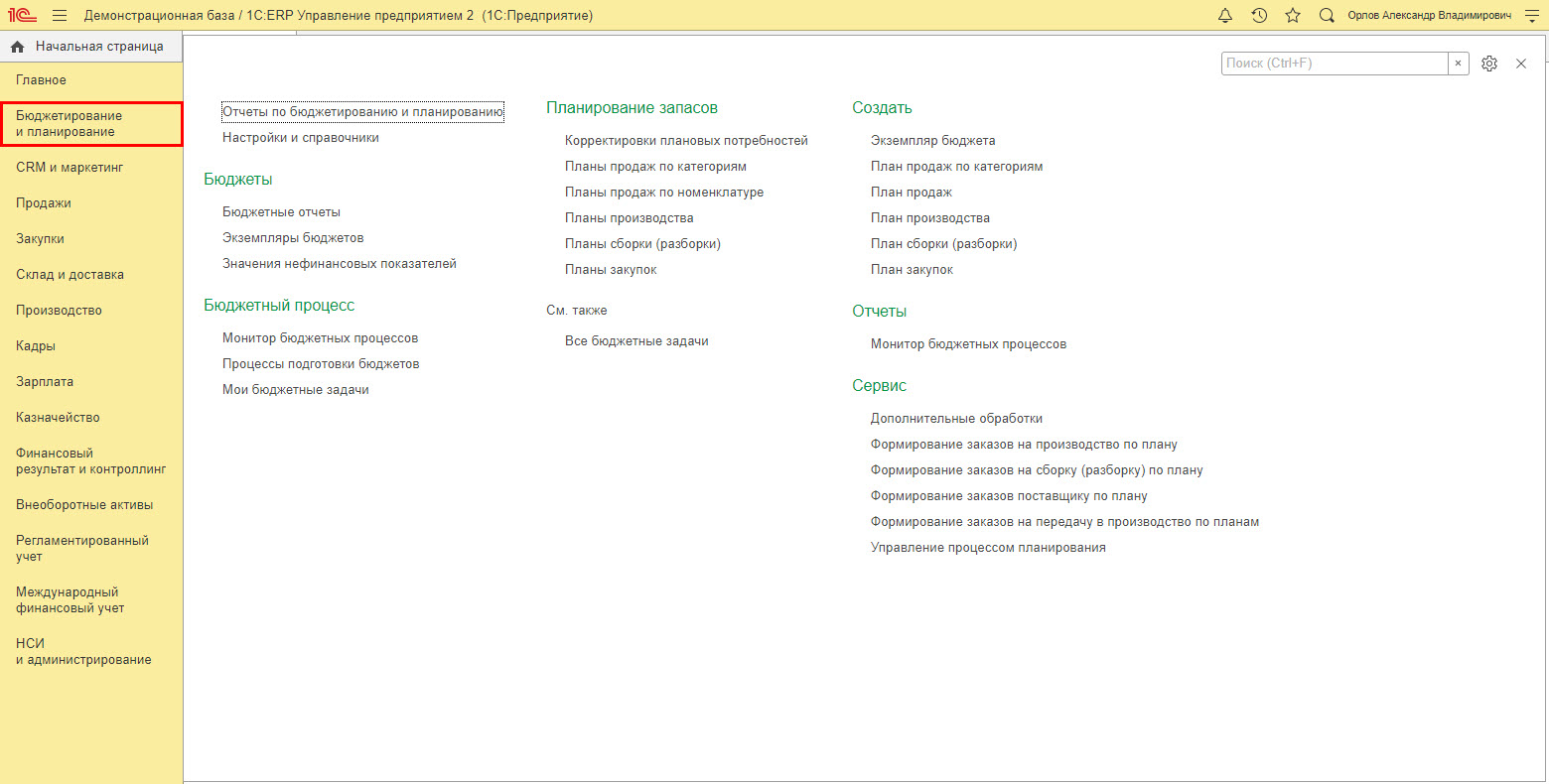

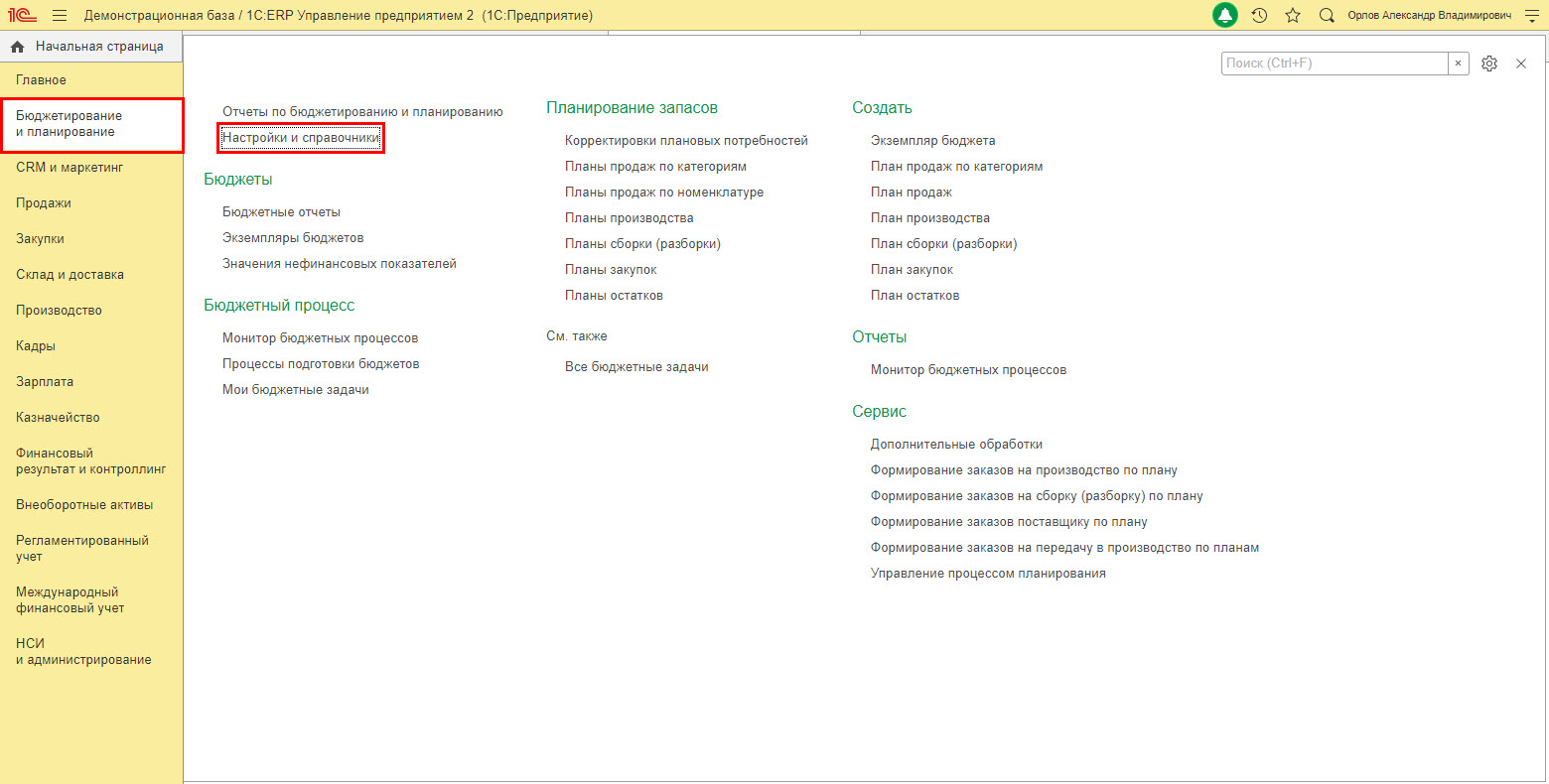

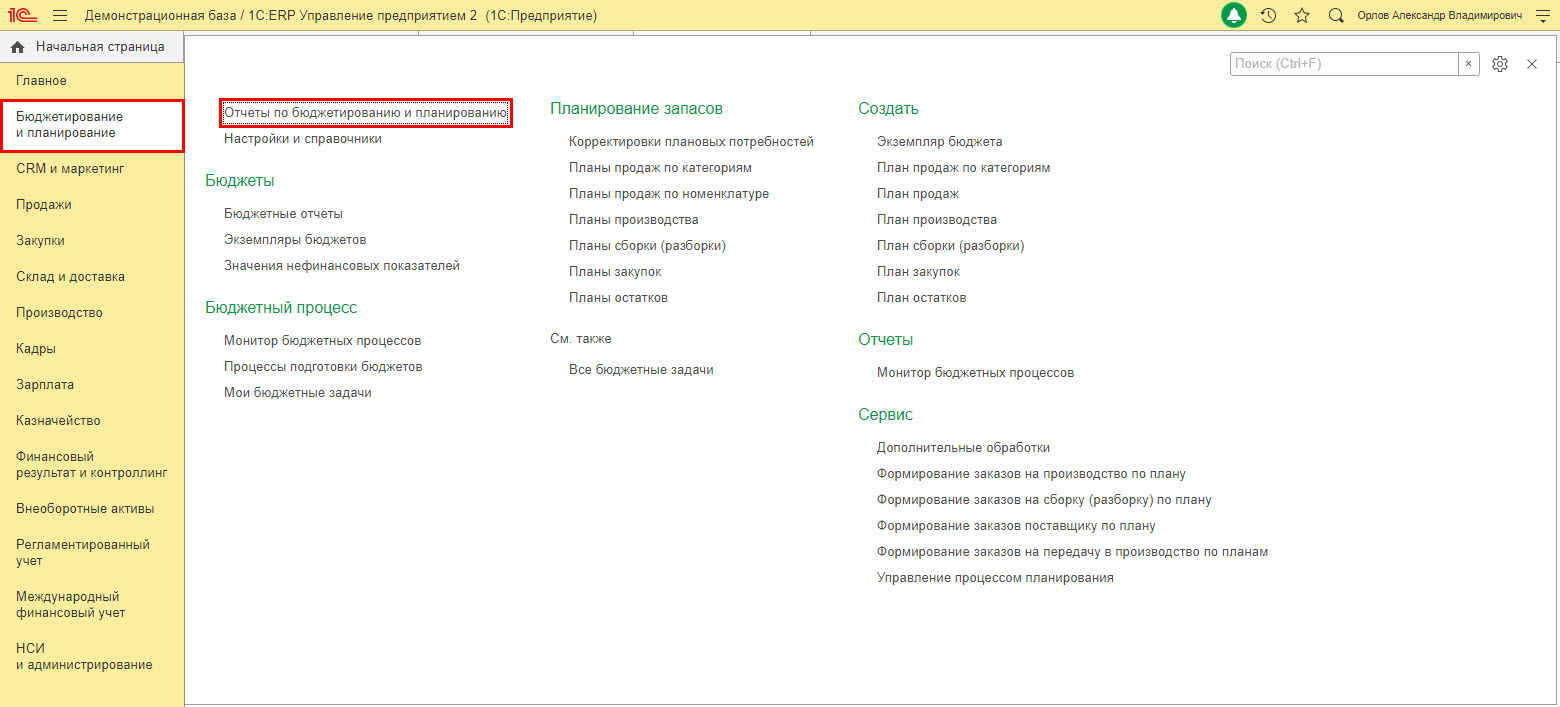

В программе 1С:ERP 2 инструменты планирования представлены в подсистеме «Бюджетирование и планирование».

Кроме планирования закупок, производства, в подсистеме есть возможность планировать продажи, как укрупненно, так и с детализацией по номенклатуре. Данная подсистема связана с другими подсистемами ERP, выстраивая фактическую деятельность в соответствии с планами. Цель подсистемы – сбалансированные планы для достижения фирмой максимального результата деятельности. Деятельность компании строится в соответствии с заданным планом и при необходимости планы корректируются.

ООО «Адмирал» использует обеспечивающую схему: формируется план продаж с учетом данных прошлых периодов, заполняется план закупок и фиксируются данные о планируемых остатках.

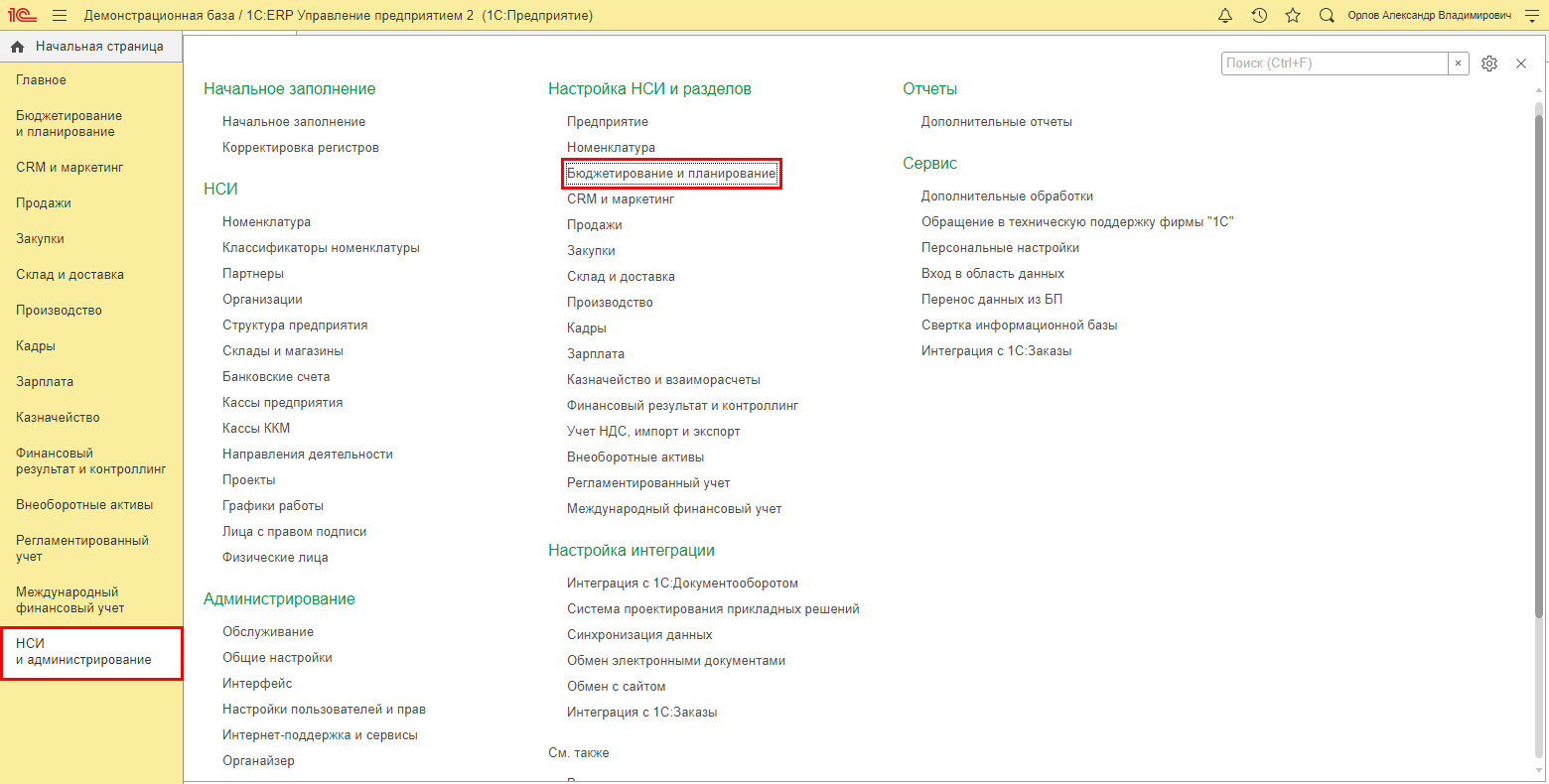

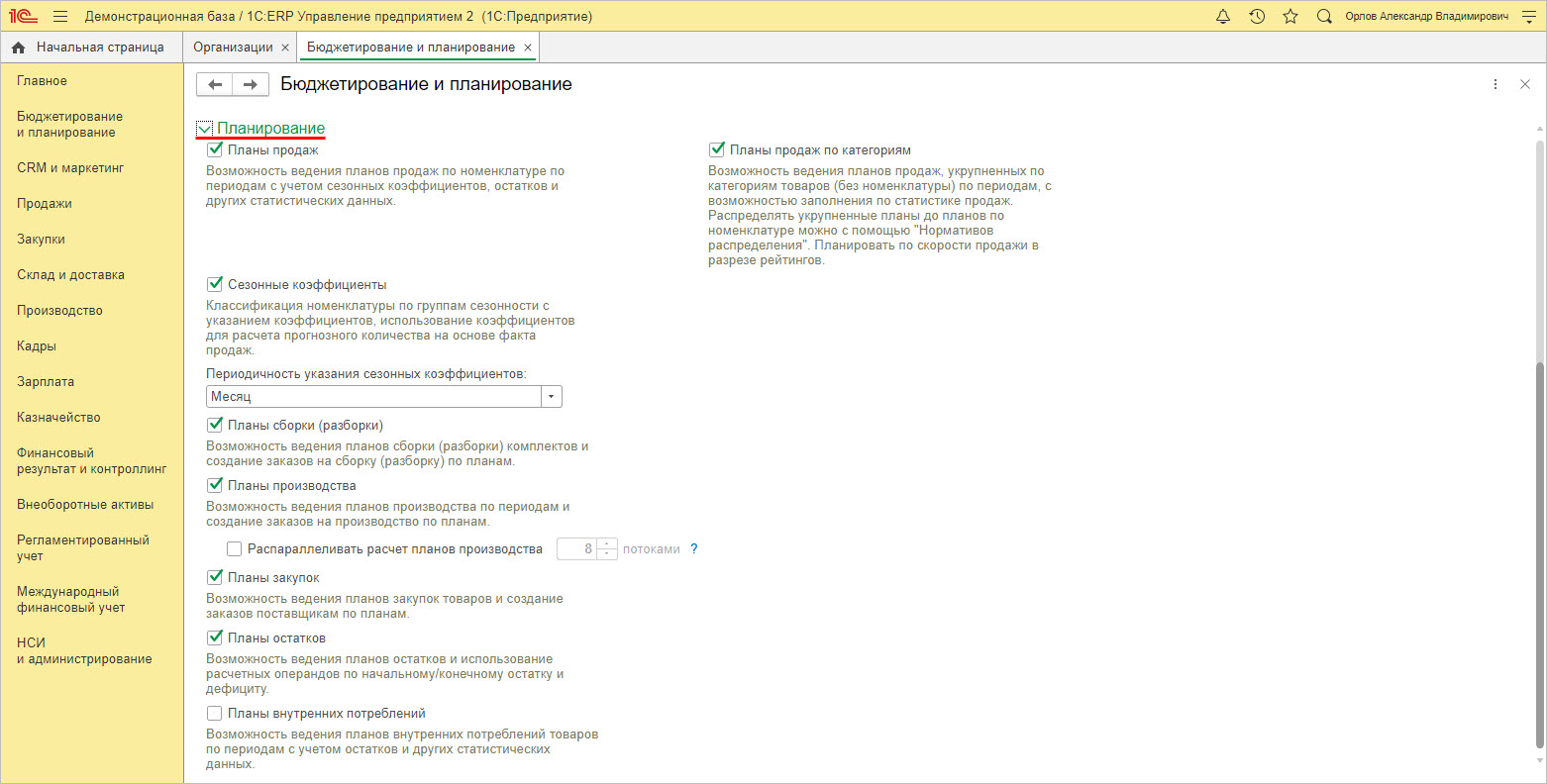

Настройка подсистемы «Бюджетирование и планирование» производится в разделе «НСИ и администрирование» – «Бюджетирование и планирование».

Для включения определенных видов планирования устанавливаются нужные галочки.

Для ведения плана продаж по номенклатуре устанавливается галочка «Планы продаж», а для ведения укрупненного планирования устанавливается галочка «Планы продаж по категориям».

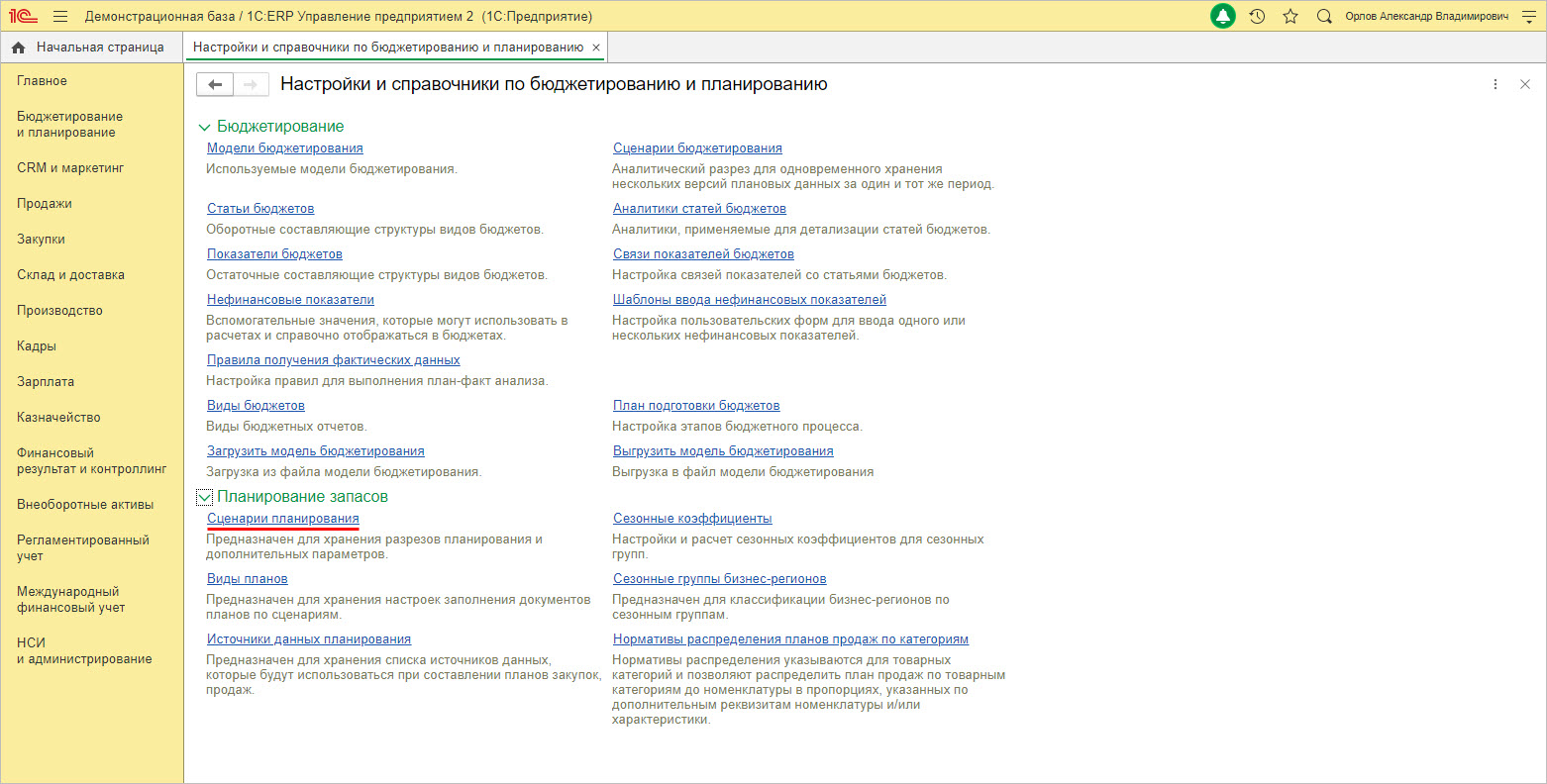

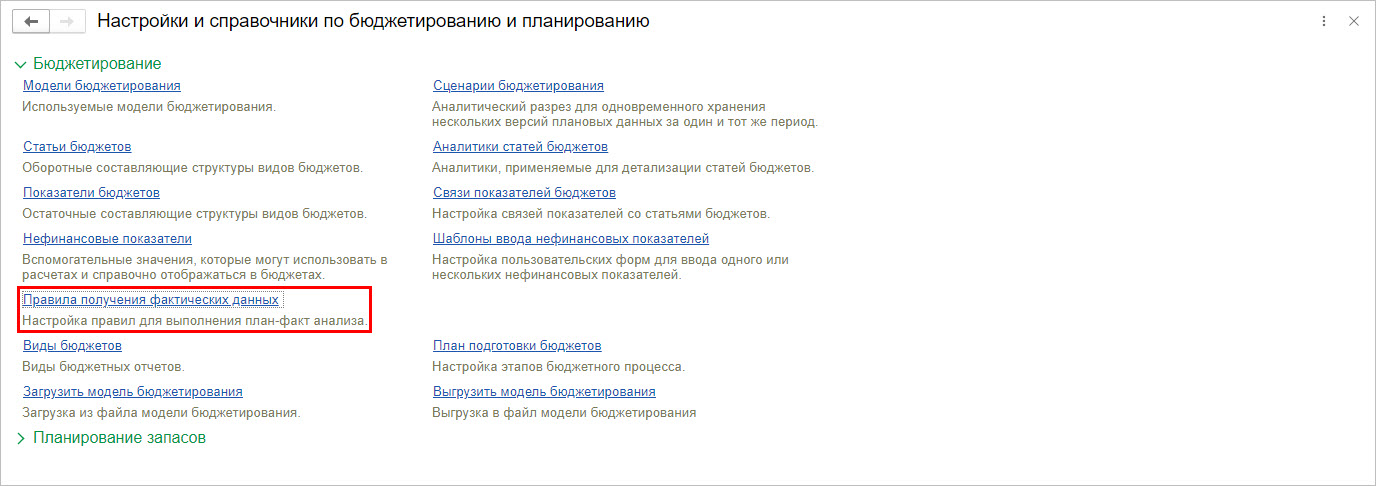

Для настройки планирования предназначен раздел «Настройки и справочники» подсистемы «Бюджетирование и планирование».

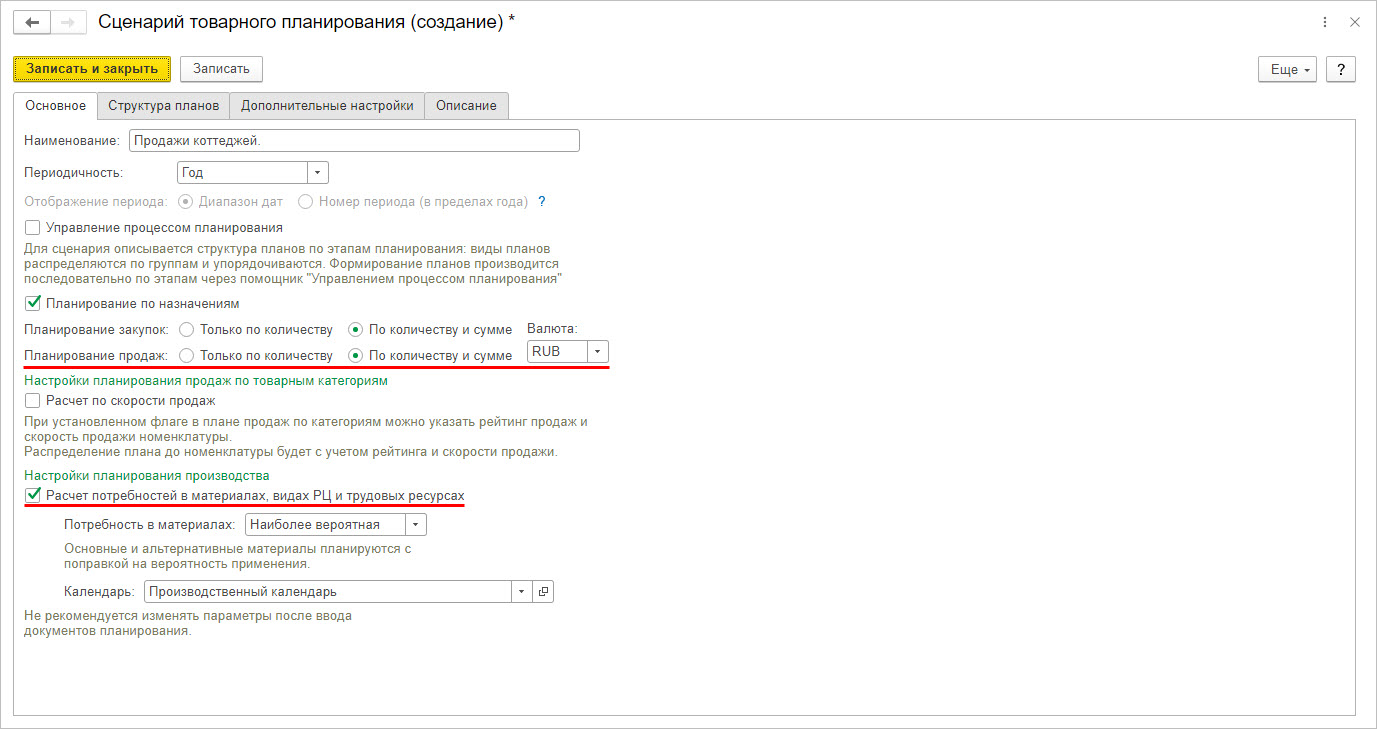

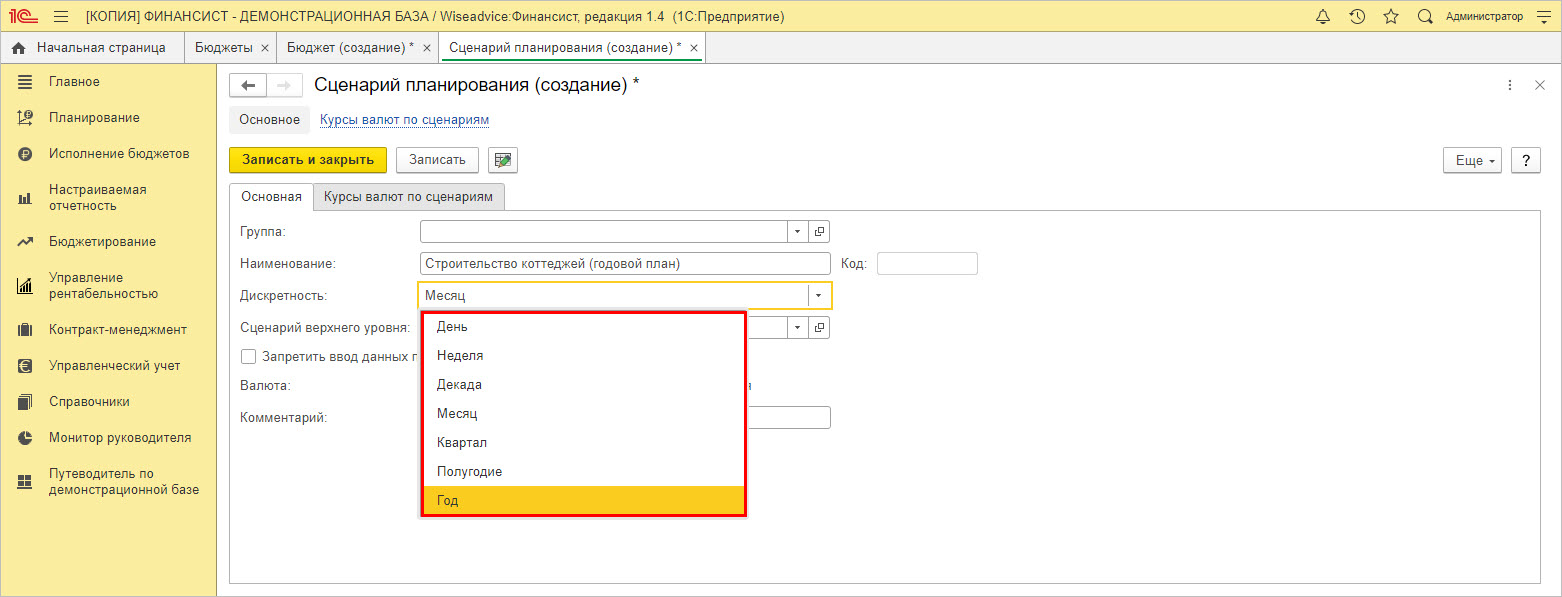

Пользователь задает сценарии планирования по одноименной гиперссылке.

При составлении сценария есть возможность задать планирование показателей не только в количественном, но и в суммовом выражении. Для расчета при планировании потребностей в материалах и трудовых ресурсах устанавливается одноименная галочка в настройках планирования производства.

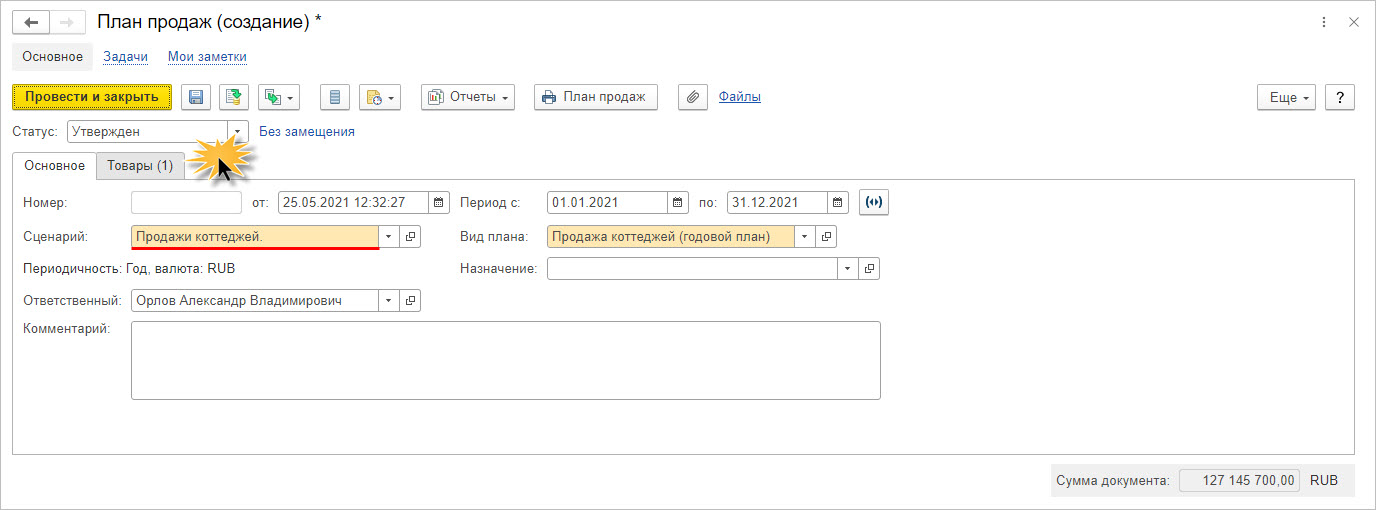

Исходя из созданного сценария, заполняется и утверждается план продаж ООО «Адмирал».

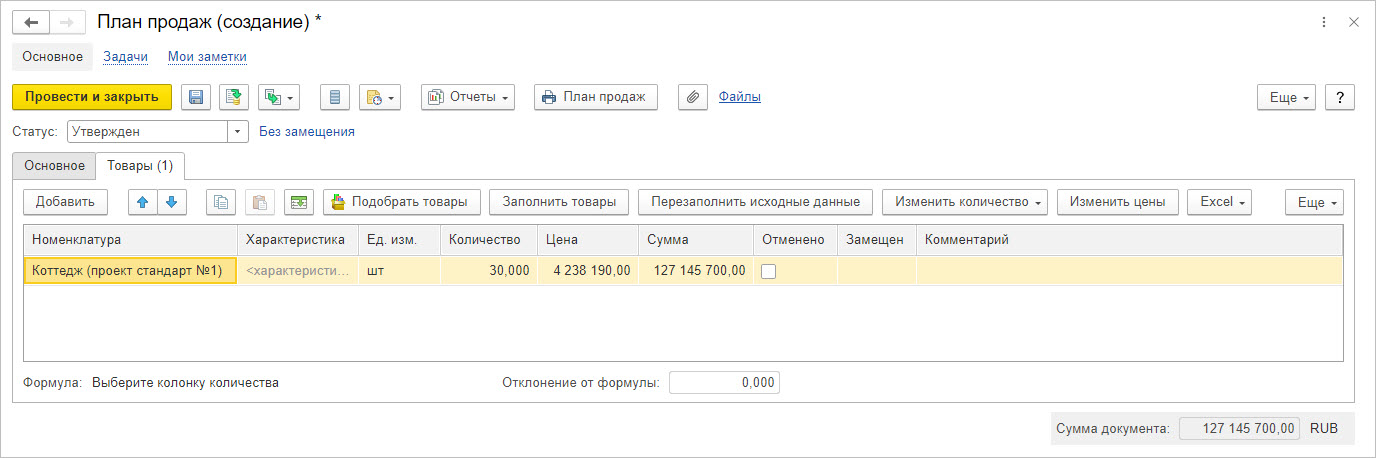

В табличной части на закладке «Товары» заполняется детально план продаж. В нашем примере ООО «Адмирал» планирует построить и реализовать в 2021 году тридцать коттеджей на общую сумму 127.145.700 руб.

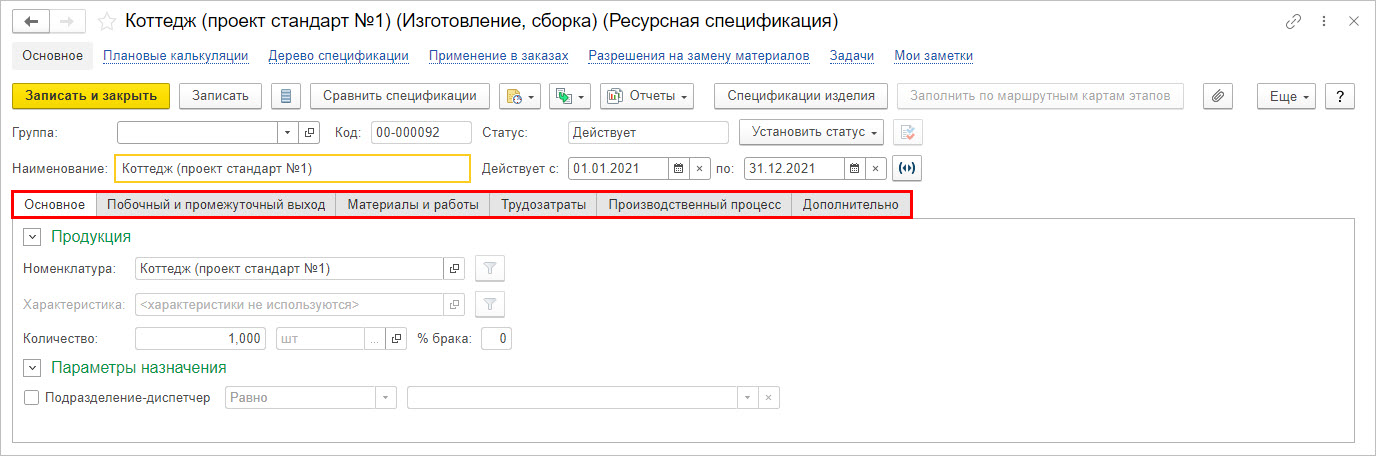

При планировании результатов деятельности компании ООО «Адмирал» формируется план производства (строительства коттеджей) с составлением ресурсной спецификации, где задаются материалы и работы, а также трудозатраты необходимые для производства заданной номенклатуры – в нашем примере «Коттедж (проект стандарт №1)».

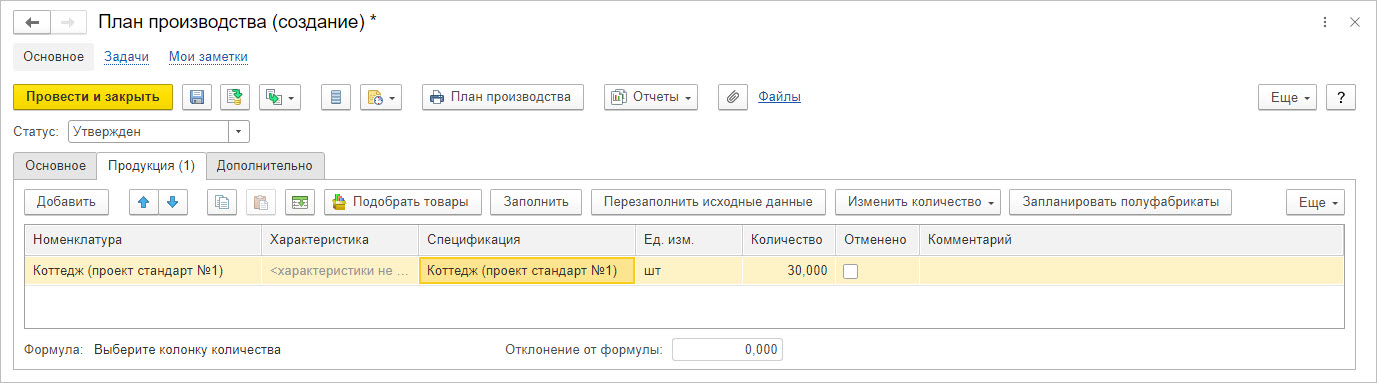

С учетом данных ресурсной спецификации, задается план производства (строительства) коттеджей ООО «Адмирал» в разделе «Бюджетирование и планирование» – «План производства».

Осуществить финансовое планирование в 1С:ERP позволяет подсистема «Бюджетирование». Программа имеет инструменты моделирования финансовых планов, чтобы рассчитать плановую прибыль.

1С:ERP – профессиональное решение для планирования прибыли

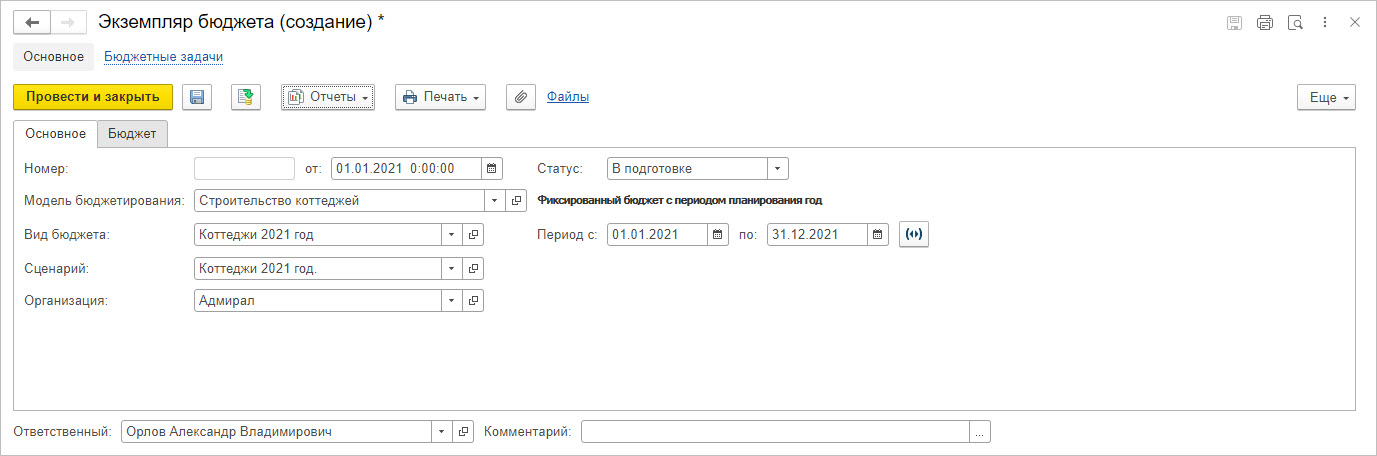

С помощью документа «Экземпляр бюджета» пользователь может задавать любые виды бюджетов, создавая собственные сценарии планирования. В нашем примере бюджет составлен на строительство коттеджей компанией ООО «Адмирал» на 2021 год.

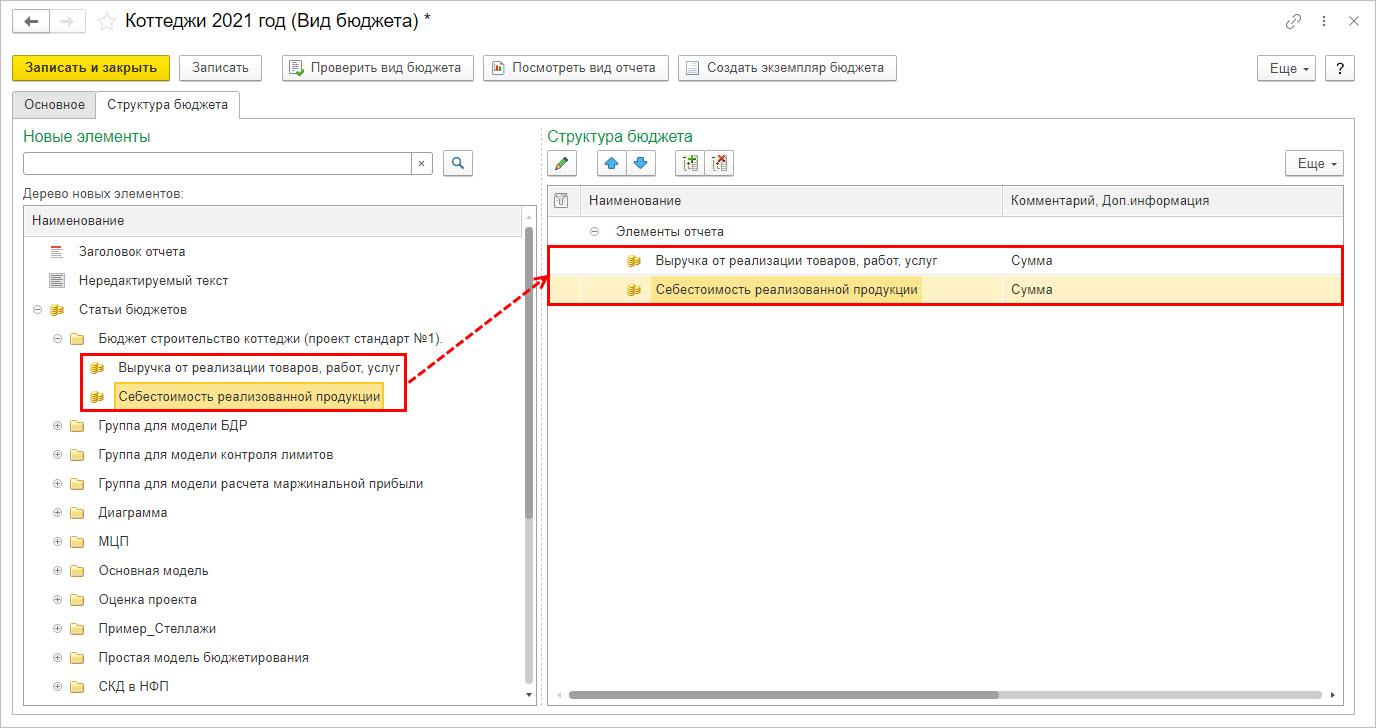

При создании «Вида бюджета» пользователь задает показатели в виде статей бюджета.

Планировать прибыль в 1С удобно, т.к. кроме анализа плановых показателей в программе доступен план-фактный анализ, позволяющий сравнить заданный сценарий с фактическими данными анализируемого периода.

Для проведения план-фактного анализа настраиваются правила получения данных для статей бюджетирования.

Для анализа показателей бюджетирования и планирования в 1С:ERP имеется раздел отчетов.

1С:Управление холдингом

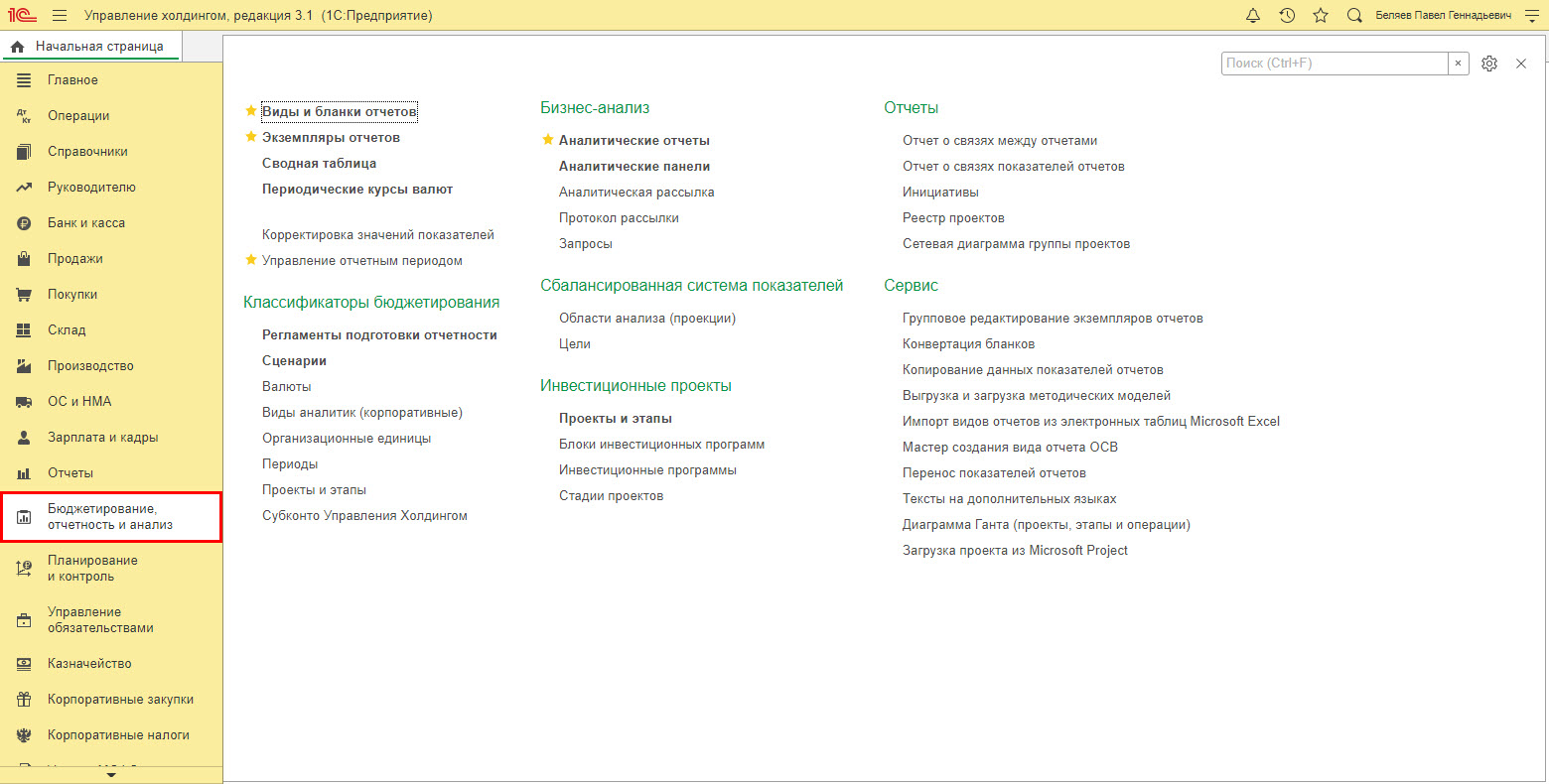

Программа 1С:УХ, как и 1С:ERP, создана, чтобы обеспечить пользователя управленческой информацией и правильно организовать свою деятельность для получения максимальной прибыли.

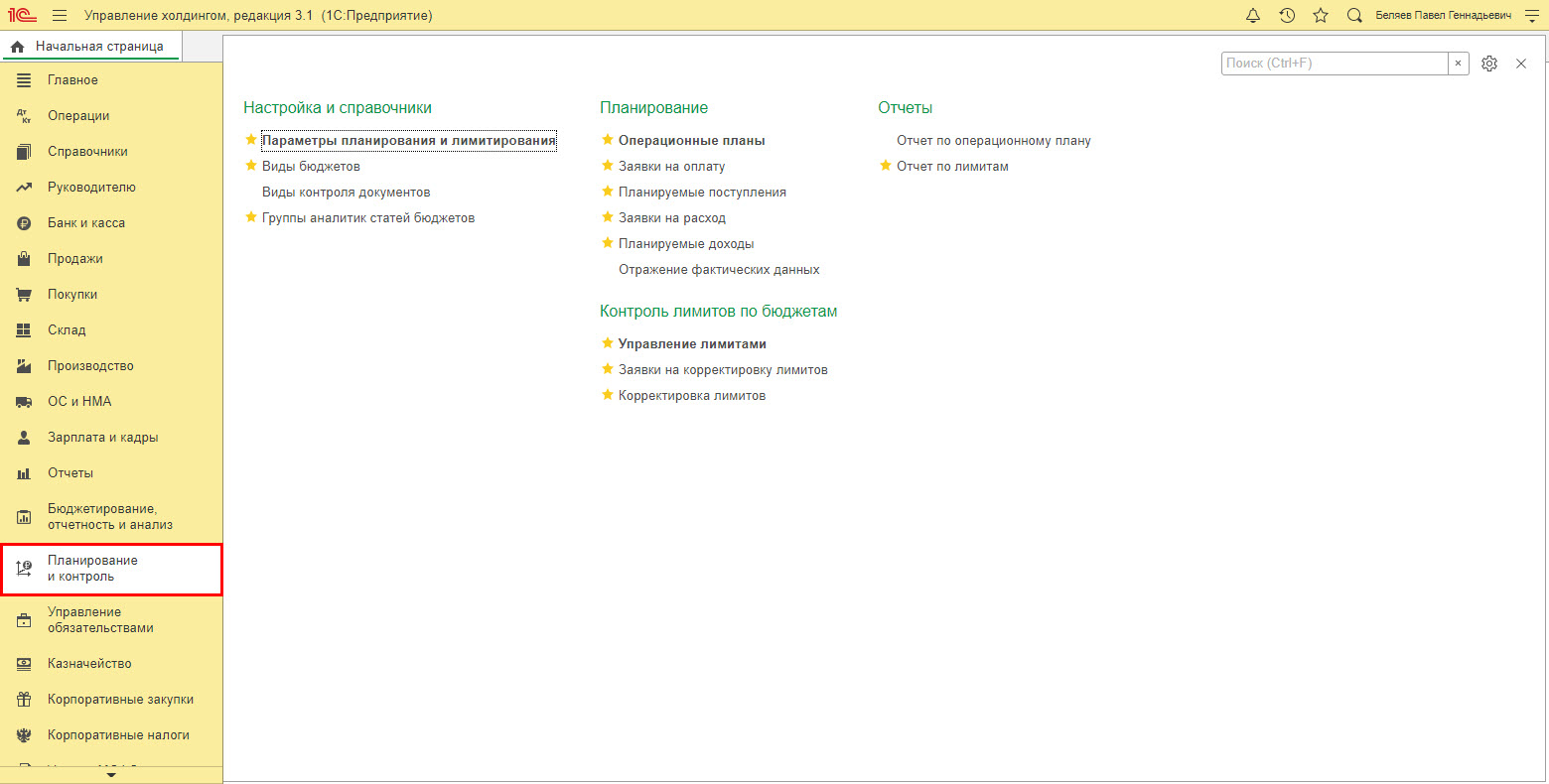

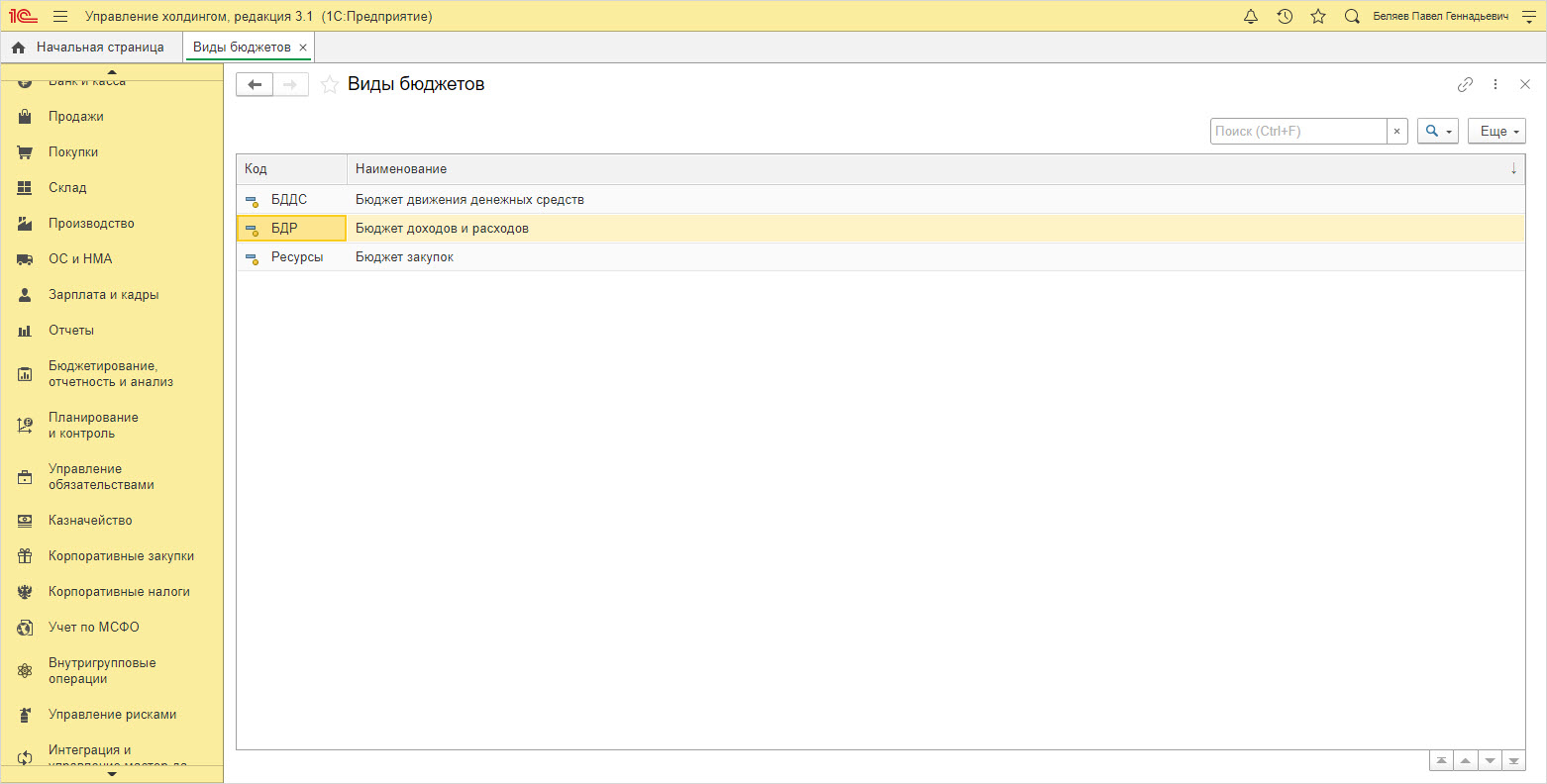

В прикладном решении имеются системы «Бюджетирование» и «Планирование», выделенные в пунктах меню:

Один из предопределенных видов бюджета в 1С:УХ, позволяющий планировать прибыль компании – «Бюджет доходов и расходов».

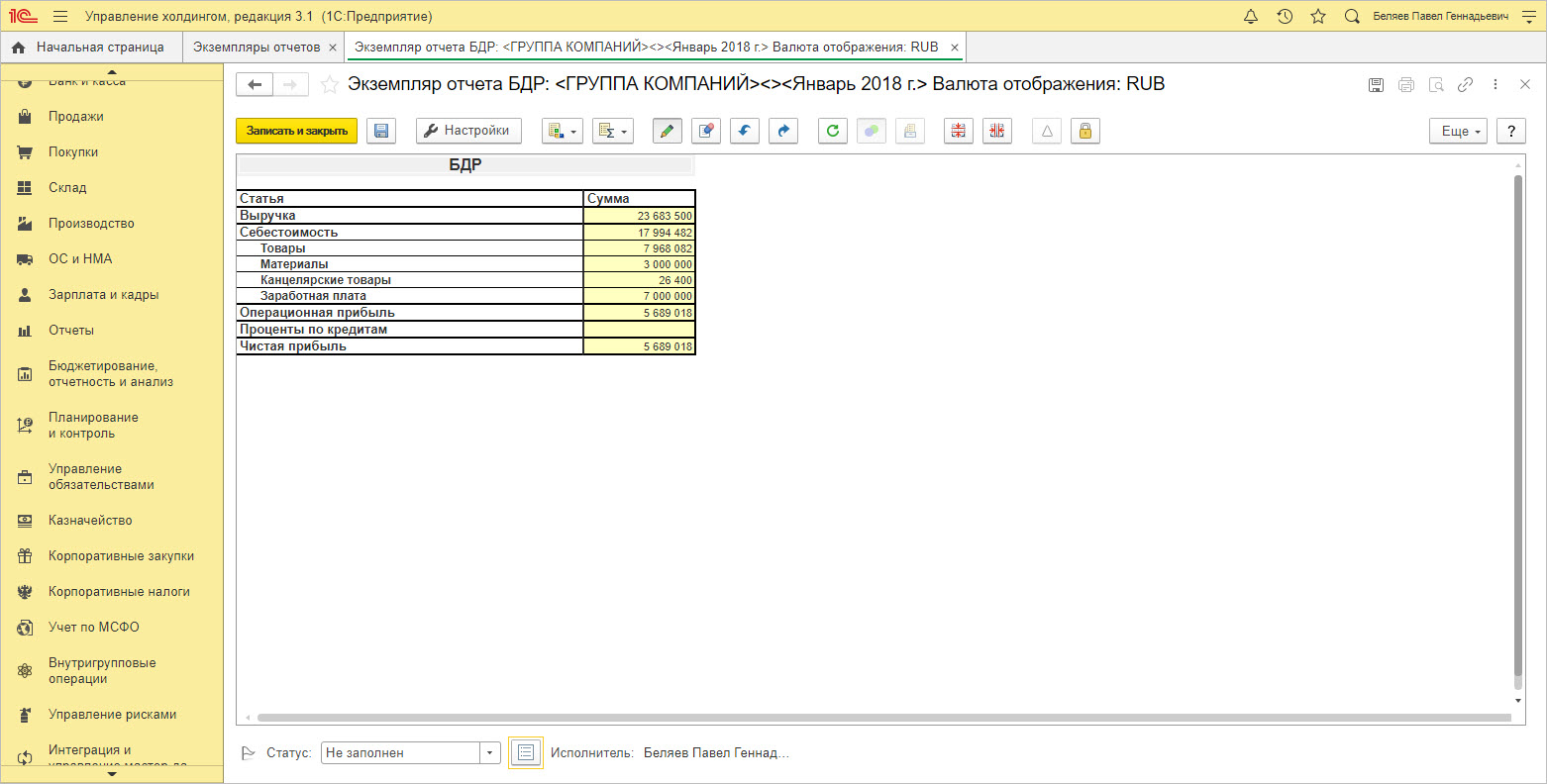

Экземпляры отчетов формируются по заданным пользователям настройкам в соответствии со сценариями.

Планирование чистой прибыли в холдингах на базе 1С:Управление холдингом

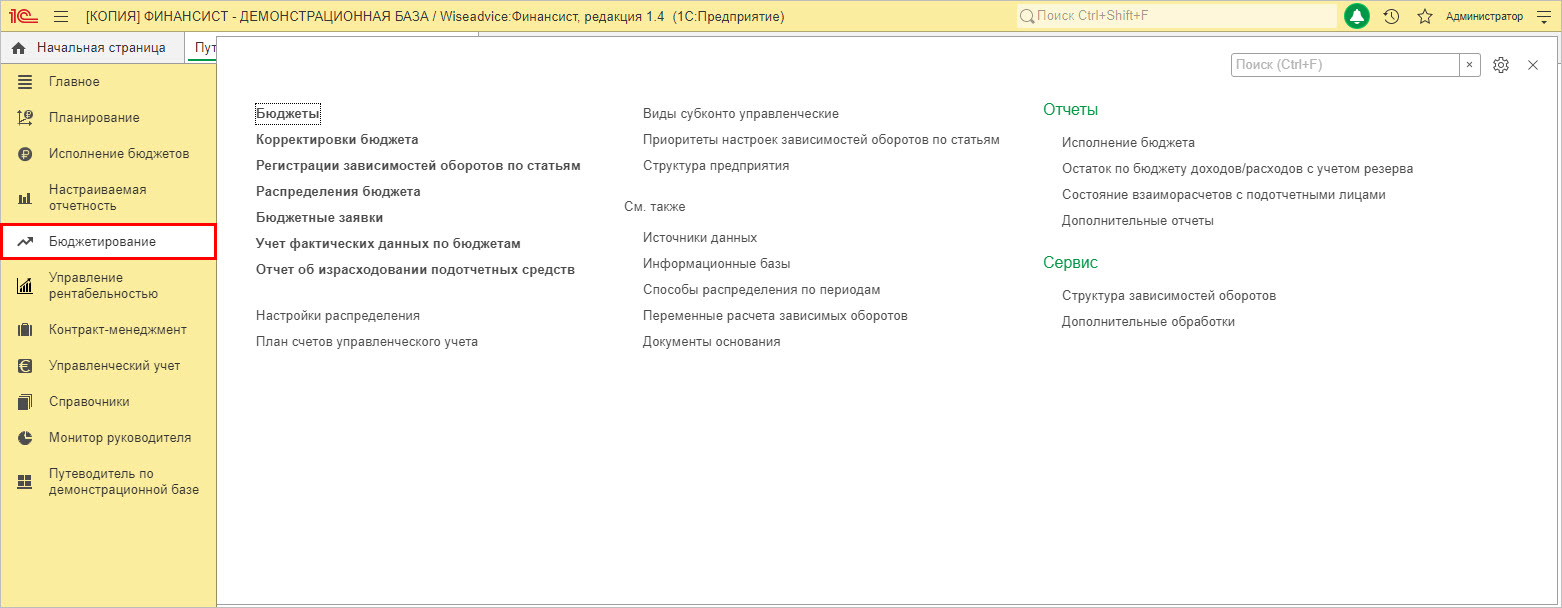

WA:Финансист

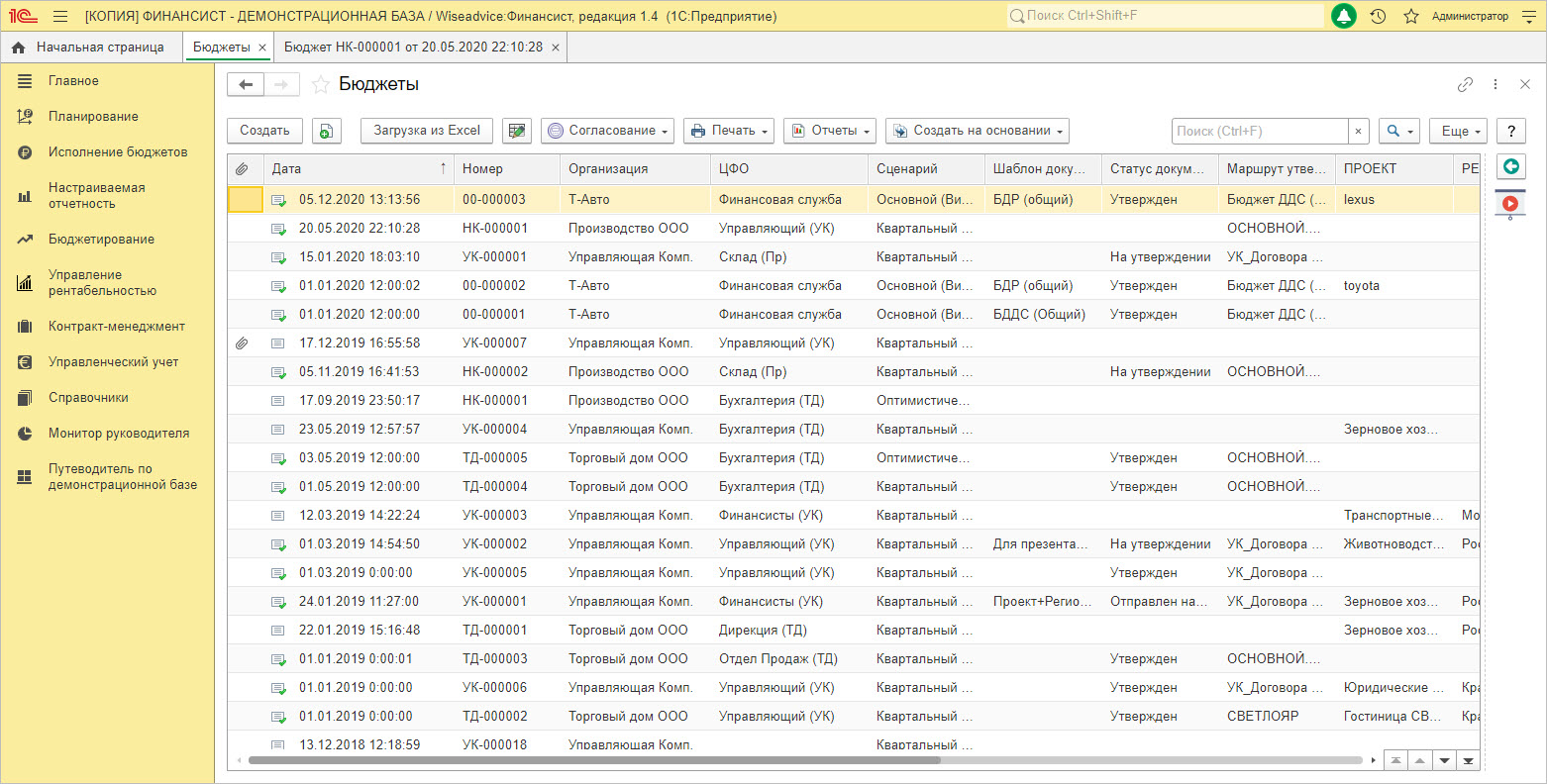

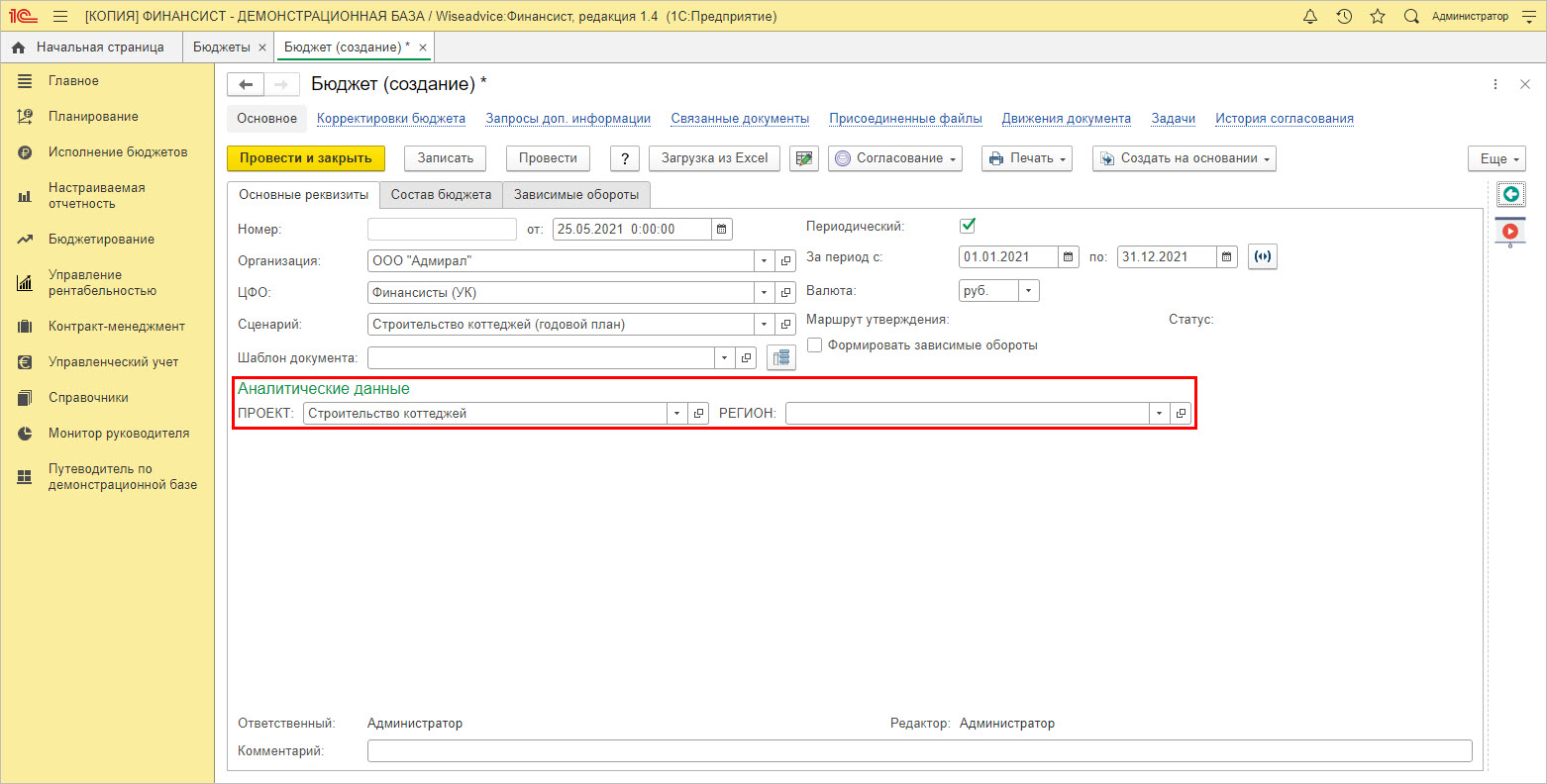

В разделе «Бюджеты» пользователь формирует бюджет компании по заданному сценарию.

Задавая показатели планирования, пользователь при создании сценария указывает его периодичность.

При планировании показателей в WA:Финансист есть возможность дополнительной аналитики в разрезе проектов и по регионам работы компании.

На закладке «Статьи бюджета» пользователь детализирует строки, по которым производится планирование показателей.

При планировании прибыли следует обращать внимание на ее составляющие и выделять статьи планирования, по возможности проводить анализ и планировать не в целом по компании, а детализировать по категориям или отдельной номенклатуре. При планировании в программах 1С можно использовать возможности более тонкой настройки, что даст возможность быстрее отреагировать на изменения рынка и своевременно скорректировать работу компании.

Современное решение WA:Финансист для управленческого учета и планирования прибыли

Помимо этого, во всех рассмотренных нами программах доступен план-факт анализ. Он позволяет детально изучить и проанализировать причины отклонения фактических показателей от запланированных, повысив точность бизнес-планирования. Выявив отрицательное или положительное отклонение значений показателей, влияющих на величину прибыли, определяются узкие места, которые сдерживают развитие компании и уменьшают результаты ее деятельности. Эффективное использование этого инструмента поможет скорректировать действия компании и занять более высокие позиции в своей экономической нише.

Рассказываем, как правильно сформировать и использовать нераспределенную прибыль для общества с ограниченной ответственностью. Рассматриваем распространенные варианты с точки зрения пользы для бизнеса, правомерности и налогообложения. Затрагиваем вопросы распределения прибыли при ликвидации предприятия.

Нераспределенная прибыль — это доход после уплаты налогов, который участники общества должны распределить на какие-либо цели. Например, погашение убытков прошлых лет, создание резервного фонда или вывод данных средств из оборота.

Описанная прибыль аккумулируется на счете 84 «Нераспределенная прибыль (непокрытый убыток)», и под этим понятием могут подразумевать не только доход, но и убыток компании. В этой статье мы рассмотрим именно вариант с прибылью.

Нераспределенная прибыль — это фактически чистая прибыль организации, но в годовой отчетности они будут равны, только если в течение года не было распределения прибыли собственниками и у компании нет отложенных налоговых обязательств. Плюс нераспределенная прибыль считается не только за год, но и за все время работы ООО.

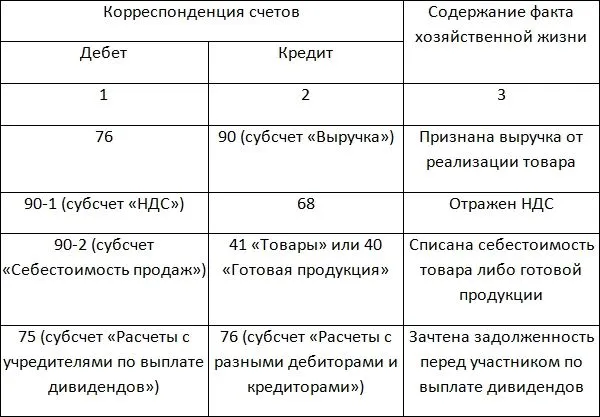

Прибыль по итогам года

Результат деятельности компании за год отражается на активно-пассивном счете 90 «Продажи». Итоговое сальдо переносится на счет 99 «Прибыли и убытки».

Проводка: Дт 90 Кт 99 — в случае прибыли / Дт 99 Кт 90 — в случае убытка.

Все основные операции ООО должны проходить по счету 91 «Прочие доходы и расходы». Итог также переносится на счет 99.

Проводка: Дт 91 Кт 99 — в случае прибыли / Дт 99 Кт 91 — в случае убытка.

Таким же образом на счет 99 переносятся доходы и расходы, проходящие по другим счетам, например, это могут быть показатели со счетов 76 «Чрезвычайные доходы и расходы» и «Материалы», потом вычитается налог на прибыль (проводка Дт 99 Кт 68). Последней проводкой года итоговое сальдо (прибыль или убыток) со счета 99 списывается на счет 84 «Нераспределенная прибыль».

Проводка: Дт 99 Кт 84 — в случае прибыли / Дт 84 Кт 99 — в случае убытка.

Прибыль прошлых лет

По умолчанию нераспределенная прибыль прошлых лет также аккумулируется на счете 84 (копится там с открытия предприятия). Накопительный учет удобен тем, что при нем убыток автоматически покрывается прибылью прошлых лет, но с ростом бизнеса собственникам может потребоваться больше наглядности. Тогда можно использовать погодовой: открыть субсчета и добавить строки в баланс. Субсчета могут быть разными, в зависимости от потребностей.

При этом прибыль прошлых лет в любом случае учитывается при расчете итогов за текущий год, и если в расчетах за прошлые годы были ошибки, их учитывают в итоге за отчетный год.

Как ее потратить

По закону об ООО ( 08.02.1998 N 14-ФЗ (ред. от 31.07.2020) «Об обществах с ограниченной ответственностью») решать, как распределить прибыль, могут только владельцы компании на общем собрании.

Собрание по итогам года проводят в период с 1 марта до 30 апреля (совещания по распределению прибыли прошлых лет можно провести и в другое время). По итогам встречи оформляется протокол.

Чаще всего прибыль распределяется по следующим статьям:

- распространение между участниками;

- пополнение или создание резервного фонда;

- увеличение уставного капитала;

- погашение убытков прошлых лет;

- приобретение новых основных средств.

RDV. Комплексная автоматизация бизнеса!

Прогрессивные решения для автоматизации бизнес-процессов в областях маркетинга и продаж.

Распределение между участниками

Самый популярный вариант. Главное условие, которое должно быть соблюдено, чтобы на момент распределения стоимость чистых активов общества была не меньше его уставного капитала и резервного фонда (ст. 29 Закона об ООО).

Выплаты владельцам компании облагаются НДФЛ, если участники — физлица, и налогом на прибыль, если участники — юрлица. Прибыль им можно выплачивать деньгами или имуществом (в законе об ООО на это запрета нет).

Если недостаточно денежных средств, то порой это идет вам на руку: не нужно предварительно реализовывать имущество и платить НДС с реализации. И в судебной практике были случаи, когда передача имущества в качестве дивидендов действительно не признавалась реализацией (например, Постановление ФАС Уральского округа от 23.05.2011 по делу N А07-14871/2010). Но, согласно более позднему «Письму ФНС России от 15.05.2014 N ГД-4-3/9367», выплата дивидендов имуществом реализацией все-таки считается и, соответственно, облагается НДС.

Выбирая такой способ и не включая стоимость передаваемого имущества в базу по НДС, компания должна понимать, что действует на свой страх и риск. Провести следующим образом:

дебет 84 «Нераспределенная прибыль (непокрытый убыток)» — кредит 75 «Расчеты с учредителями».

Какие варианты можно рассмотреть:

- Если выплачивается деньгами.

При безналичном расчете: Дебет 75 «Расчеты с учредителями» — Кредит 51 «Расчетные счета». Наличными: Дебет 75 «Расчеты с учредителями» — Кредит 50 «Касса»

- Если товарами или готовой продукцией.

- Если основными средствами.

Резервный фонд

Резервный фонд — это финансовая «подушка безопасности» компании. Из него выплачивают долги, покрывают убытки, выкупают доли у участников и облигации у инвесторов, совершают сделки.

ООО не обязано его иметь, но может при необходимости создать. Размер фонда и ежегодных отчислений в него, их порядок и процедура использования средств фонда прописываются в уставе. После внесения изменений в устав их нужно зарегистрировать в ЕГРЮЛ (п. 4 ст. 12 Закона об «ООО»).

В балансе резервный фонд отражается в разделе III «Капитал и резервы» по стр. 1360, то есть при его создании часть прибыли переходит на другую статью капитала. Это улучшает структуру баланса, потому что собственники не смогут вывести эти средства из оборота предприятия. И никакими налогами такая операция не облагается. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» — кредит 82 «Резервный капитал».

Увеличение уставного капитала

С развитием компании размер уставного капитала может перестать отвечать требованиям бизнеса, например, он может оказаться недостаточным для привлечения инвестиций. Если у общества достаточно прибыли, которую собственники готовы на это потратить, можно ее использовать, не прибегая к дополнительным вкладам участников и привлечению новых людей в организацию.

При увеличении УК ООО за счет имущества, номинальная стоимость долей всех участников возрастает пропорционально (п. 3 ст. 19 Закона об «ООО»).

При этом участники фактически не получают имущества, поэтому прибыли, которая облагается НДФЛ, возникать не должно. Например, в судебной практике были случаи, когда рост номинальной стоимости доли в ООО действительно не признавался доходом, пока участник не реализовывал свое имущественного право. Но, согласно Письму Минфина РФ от 22.05.2017 N 03-04-06/31351, основанному на ст. 217 НК РФ, если номинальная стоимость увеличивается за счет нераспределенной прибыли, а не за счет переоценки, это считается прибылью и должно облагаться НДФЛ.

Если организация решает следовать указаниям Минфина РФ, то для каждого участника она должна рассчитать сумму налога, удержать ее из доходов при их фактической выплате и перечислить в бюджет (п. 1, 2, 4 ст. 226 НК РФ). Но в таком случае ООО не выплачивает участнику денежных средств в текущем году, поэтому удержать НДФЛ невозможно. Тогда, согласно п. 5 той же статьи, нужно в письменной форме сообщить участнику ООО и в налоговую по месту учета о невозможности удержать налог, при этом указать сумму самого налога и сумму дохода, с которого он не удержан. Сделать это компания обязана до 1 марта года, идущего за тем годом, в котором возникли такие обстоятельства.

При увеличении уставного капитала, как и при создании резервного фонда, изменения также нужно внести в устав и зарегистрировать. И только после этого создавать запись в бухучете. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» — кредит 80 «Уставный капитал».

Другие варианты

Инструкция по применению плана счетов ограничивает возможности распределения прибыли со счета 84, поэтому, если собственники решили ее использовать на приобретение имущества, выплату премий сотрудникам или социальные расходы, то профинансировать такие расходы из прибыли можно, но распределять ее на них в бухучете неправильно. Вместо этого прибыль нужно оставить на балансе, а расходы отражать по соответствующим счетам. Они будут уменьшать прибыль текущего периода и, соответственно, в будущем и нераспределенную прибыль по итогам года.

Если участники общества решили покрыть прибылью убытки прошлых лет, и в организации ведется накопительный учет прибыли, то это произойдет автоматически. Если ведется погодовой учет с субсчетами к счету 84, то нужно перевести прибыль с одного субсчета на другой, например: «Дебет 84 субсчет „Нераспределенная прибыль отчетного года“ — Кредит 84 субсчет „Непокрытый убыток прошлых лет“ — направлена чистая прибыль на погашение убытков прошлых лет».

Куда направить прибыль при ликвидации ООО

Когда компания закрывается, ее прибылью считаются все денежные средства, отраженные в ликвидационном балансе.

Сначала из прибыли нужно заплатить зарплату и выходные пособия сотрудникам, произвести обязательные отчисления в бюджет, погасить долги перед остальными кредиторами (обычно контрагентами). Та часть прибыли, которая останется после всех этих выплат, будет считаться нераспределенной и должна распределяться в следующем порядке (п. 1 ст. 58 Закона об ООО):

- учредителям выплачиваются средства, которые были ранее распределены;

- между участниками, согласно размеру их долей в уставном капитале.

Если денег не осталось, нераспределенная прибыль выплачивается участникам общества в виде имущества (п. 1 ст. 8 Закона об ООО и ст. 58 Закона об ООО). Без этого не получится сдать в ФНС нулевой ликвидационный баланс, который требуется для завершения процедуры ликвидации.

Выплатить распределенную прибыль имуществом нужно в стандартные для ООО сроки — в течение 60 дней. Если за этот период участник не получил, что ему причиталось, он может потребовать выплату еще в течение трех лет (п. 3 ст. 28 Закона об ООО).

Имущество, стоимость которого равна стоимости доли в уставном капитале, не облагается налогами. Если оценка имущества выше, то разница в суммах считается дивидендами и облагается соответствующими налогами. Но если собственник решит реализовать полученное имущество, он может уменьшить доход и на стоимость приобретения, и на сумму уплаченных налогов (см. Письмо Департамента налоговой и таможенной политики Минфина России от 5 октября 2018 г. N 03-03-06/2/71759).

Прибыль представляет собой разницу между доходами и расходами предприятия. То есть прибыль – это те средства, которые остались после оплаты всех задолженностей. Именно за счет данных средств выполняется финансирование программ по развитию, внутрихозяйственных нужд, формирование бюджета.

Что влияет на величину нераспределенной прибыли (непокрытого убытка)?

Особенности распределения прибыли

Принципиально важно правильно распределять прибыль. Делать это нужно так, чтобы эффективность деятельности предприятия увеличивалась, а не уменьшалась. Рассмотрим основные принципы распределения средств:

- Прибыль компании направляется на нужды предприятия, а также выплачивается в бюджет государства. То есть с этих денег оплачивается налог.

- Налог с прибыли оплачивается по ставке, которая задана законодательно. Она не может измениться.

- Большая часть прибыли должна быть направлена в бюджет предприятия для накопления. Остальная часть идет на различные траты компании.

- Предполагаемые траты должны быть согласованны с большинством участников ООО.

Какие данные бухучета используются при заполнении строки 1370 «Нераспределенная прибыль (непокрытый убыток)« при составлении годовой отчетности?

Предприятие должно оплатить налоги и различные взносы, после чего государство не может вмешиваться в решения по распределению денег.

На что может быть направлена нераспределенная прибыль прошлых лет?

Рассмотрим, в какие именно фонды идут деньги:

- Фонд накопления. В этом фонде аккумулируются средства для обеспечения стабильной работы компании и ее независимости от кредиторов. Если у предприятия есть свободные собственные средства, оно не подвержено банкротству. К примеру, если компания в одном месяце получила совсем небольшой доход, а потому не может оплатить имеющуюся задолженность, средства на погашение долга берутся из фонда. За счет его также финансируются научно-исследовательские работы, выпуск акций, подготовка кадров, приобретается новое имущество.

- Фонд потребления. Средства из этого фонда идут на социальные нужды. К примеру, это может быть выплата премий, финансирование путевок, покупка медикаментов для сотрудников, различные надбавки.

- Резервный фонд. Резервы нужны для снижения рисков предприятия при проведении различных сделок. Они потребуются на случай непредвиденных ситуаций. То есть если компания получит небольшую прибыль в одном периоде, расходы могут быть покрыты из резервного фонда.

Часть средств, как правило, остается нераспределенной. Эти деньги направляются в уставной капитал компании.

Конкретные направления расходования

Можно выделить два направления, на которые идет чистая прибыль:

- Накопление резервов предприятия. Увеличение объема имущества.

- Потребление. Трата средств на определенные нужды.

Рассмотрим примеры траты чистой прибыли:

- Приобретение новой техники.

- Ремонт уже имеющегося оборудования.

- Увеличение оборотных средств предприятия, которые «съедаются» инфляцией.

- Выплата кредитов, задолженностей. Выплата процентов по долгу.

- Мероприятия, направленные на защиту окружающей среды от загрязнений.

- Выплата премий.

- Организация благотворительных мероприятий.

- Начисление мотивирующих надбавок сотрудникам.

- Оплата задолженностей перед кредиторами, банками.

- Выплата налогов.

- Оплата различных санкций.

- Переподготовка сотрудников.

Почти все эти расходы обязательными не являются. Траты происходят по волеизъявлению руководства предприятия. Сначала деньги направляются на приоритетные цели. К примеру, у предприятия есть в наличии только морально устаревшее оборудование. Следовательно, в первую очередь средства следует направить на обновление техники.

Бухгалтерский учет распределенной прибыли

Из полученный прибыли вычитаются траты на налоги. Налогооблагаемая база определяется исходя из информации, изложенной в строке 1 «Расчет налога от реальной прибыли». При вычете налога будут использованы следующие проводки:

- Дебет счета 99 – фиксируется размер прибыли.

- Кредит счета 68 «Расчеты по налогообложению».

В компанию могут поступить чрезвычайные доходы. К примеру, они появляются при выплате возмещений страховыми компаниями. В данном случае применяются следующие проводки:

- Кредит счета 99 «Прибыль».

- Дебет счета 76-1 «Расчеты по страхованию».

Рассмотрим все проводки, используемые при распределении средств:

- ДТ84 КТ70, 75 – перевод дивидендов владельцам компании.

- ДТ84 КТ82 – формирование резервного фонда.

- ДТ84 КТ80 – увеличение уставного капитала.

- ДТ84 КТ51, 52, 55 – финансирование мероприятий, которые напрямую не связаны с деятельностью предприятия (к примеру, благотворительные концерты).

- ДТ84 КТ01 – фиксация оценки основных средств.

- Внутренние пометки по счету 84 «Нераспределенная прибыль» – направление нераспределенных средств на финансирование развития предприятия, покрытие долгов прошлых лет.

- КТ84 – фиксация остатка нераспределенных средств, которые включены в уставной капитал.

Каждая проводка должна подтверждаться первичными документами. По каждой строке отражается определенная сумма.

Различные спорные вопросы

При распределении средств может возникать ряд спорных моментов:

- Появились новые участники ООО. Как делать выплаты, если прямо перед распределением средств появились новые участники? Они должны получить средства в стандартном порядке. То есть в соответствии с размером доли. Порядок разделения средств установлен Уставом ООО.

- Увеличение объема капитала. Увеличение УК актуально в том случае, если требуется повысить привлекательность компании перед инвесторами и другими внешними лицами. Заданный размер капитала нужен для занятия определенной деятельностью. Увеличить его можно за счет прибыли. Однако перед направлением средств в УК нужно обязательно оплатить налоги, различные сборы, штрафы. Решение об изменении капитала принимается на собрании участников.

- Отмена решения, принятого на собрании. Вопросы направления денег решаются на общем собрании. Принято будет то решение, которое поддержано большинством участников. Однако оно может быть пересмотрено на внеочередном собрании. Если потребуется пересмотреть принятое решение, нужно обратиться в судебный орган. Исковое заявление подается теми участниками, права которых нарушены.

При возникновении спорных моментов следует ориентироваться на внешние и внутренние источники права. То есть это законодательство, а также нормативные акты компании.

В каких случаях запрещено распределять прибыль?

Прибыль распределяется в соответствии с решением, принятым на собрании ООО. Однако в некоторых случаях прибыль по собственному усмотрению расходоваться не может. Рассмотрим эти случаи:

- Уставной капитал не оплачен полностью.

- Участнику, который выходит из ООО, не перечислены средства в размере его доли.

- Имеются признаки банкротства. Актуально это даже в том случае, если процедура банкротства в отношении предприятия не проводится.

- Если деньги будут истрачены, у предприятия обнаружатся признаки банкротства.

- Размер чистых активов (то есть средств, оставшихся после оплаты всех налогов и прочих обязательных платежей) не должен быть меньше 10 000 рублей. Это минимальный предел, оговоренный в законе.

ВНИМАНИЕ! Следить за соблюдением всех этих правил обязан генеральный директор. В случае нарушений ответственность ляжет именно на него.

Механизм формирования прибыли

Прибыль — это главная цель предпринимательской деятельности. И речь идет не только о дивидендах для владельца бизнеса: за счет прибыли предприятие может развиваться, увеличивать фонд оплаты труда сотрудников, заниматься социально значимыми проектами. Прибыль показывает эффективность работы организации, а анализ прибыли помогает понять, стоит ли вести и развивать бизнес дальше. Поэтому важно ее правильно рассчитывать и планировать.

Как рассчитать прибыль?

Прибыль — это положительная разница между доходами и затратами предприятия, отрицательную разницу называют убытком. Существуют разные формы прибыли: валовая, финансовая, операционная, чистая — они описывают разные формулы расчета прибыли. Для анализа эффективности бизнеса важны несколько форм прибыли, которые рассчитываются последовательно и вытекают одна из другой.

Чтобы выяснить размер чистой прибыли, которая остается на руках у предпринимателя и больше всего его интересует, проведем ряд вычислений.

Прежде всего нам нужно знать сумму общей выручки за товары или услуги предприятия, а также размер НДС, акцизов и других обязательных платежей, которые могут входить в сумму общей выручки. Так мы узнаем размер выручки-нетто:

Выручка-нетто = общая выручка от продаж — обязательные платежи

Теперь рассчитаем валовую прибыль, т.е. разницу между выручкой-нетто от основного вида деятельности и себестоимостью реализованной продукции или услуги. В производстве, торговле и сфере услуг себестоимость может рассчитываться по-разному. Производитель может включать в себестоимость амортизацию станков, электроэнергию и зарплату сотрудников, если их заработок зависит от произведенных единиц товара. Сервисы, которые продают услуги с почасовой оплатой, тоже могут включать зарплату в себестоимость услуги. Предпринимателю для собственного управленческого анализа важно соблюдать правильный и понятный ему порядок расчетов и решить, какие показатели он включает в себестоимость и как он их детализирует в своем управленческом анализе:

Валовая прибыль = выручка-нетто — себестоимость

Валовая прибыль — важный показатель. Это тот объем денег, который должен профинансировать весь бизнес: все налоги, текущие издержки, зарплату персоналу, коммунальные расходы, арендную плату — все постоянные платежи, которые есть у предприятия из месяца в месяц. Если мы видим, что валовой прибыли хватает на то, чтобы обеспечить эти регулярные платежи, значит предприятие прошло точку безубыточности. Если валовой прибыли на это не хватает, значит точка безубыточности еще не пройдена.

Далее мы учитываем операционные расходы. Это расходы на содержание отдела кадров и юридического отдела, на обслуживание помещений непроизводственного назначения, командировки и связь, затраты на хранение продукции и рекламу, проценты по кредитам — все расходы, которые не входят в себестоимость товаров или услуг. Сюда можно отнести и затраты на поиск партнеров, заключение сделок, расходы на обучение сотрудников, форс-мажорные траты. Так мы находим сумму прибыли от продаж:

Прибыль от продаж = валовая прибыль — операционные расходы

Теперь мы должны учесть прочие доходы и расходы, которые не связаны с предметом деятельности организации. Это побочные и даже “случайные” средства: от продажи или сдачи в аренду активов компании, прибыль от совместной деятельности с другой организацией, проценты, полученные за пользование средствами компании, штрафы, пени, неустойки. Зная все эти суммы за период времени, мы рассчитываем сальдо — то есть разницу непрямых доходов и расходов. Она может быть положительной или отрицательной. И теперь мы можем вычислить балансовую прибыль — т.е., прибыль до налогообложения:

Балансовая прибыль = прибыль от продаж + сальдо прочих доходов-расходов

И, наконец, нам нужно выяснить, как на прибыль влияют налоги. Прибавляем налоговые активы и вычетаем налоговые обязательства, получаем чистую прибыль:

Чистая прибыль = балансовая прибыль — налоги

Чистая прибыль — это итоговый и самый важный показатель, он демонстрирует конечный результат деятельности фирмы и показывает, насколько выгодно ведение данного бизнеса. Масштаб наших планов и широта наших действий зависят от чистой прибыли. Предприятие может использовать ее для формирования различных фондов и резервов, реинвестиций в производство и увеличения оборотных средств. Если компания является акционерным обществом, то дивиденды держателям акций рассчитываются как раз исходя из размеров чистой прибыли.

Динамика прибыли

При анализе и планировании важно наблюдать все формы прибыли в динамике. Для хорошего и стабильного роста бизнеса нужна правильная динамика между выручкой, валовой прибылью, прибылью от продаж и чистой прибылью. При благоприятном для бизнеса раскладе быстрее и интенсивнее всего растет чистая прибыль. На втором месте по темпам роста должна быть прибыль от продаж, на третьем — валовая, на четвертом — выручка. Если эта последовательность не соблюдается, то по мере роста бизнеса чистая прибыль может сокращаться. Чтобы поймать эту “поломку” и, более того, чтобы ее не допустить, предприниматель должен рассматривать такой показатель, как рентабельность предприятия.

Рентабельность

Рентабельность — это относительный показатель эффективности предприятия. Относительным он называется, потому что мы вычисляем отношение прибыли к другой величине. Существует несколько формул расчета рентабельности, и каждый вид рентабельности описывает отдельные специфические процессы.

Одна из самых “говорящих” формул — рентабельность в отношении тех затрат, которые несет предприятие. Здесь мы рассматриваем прибыль от продаж и те совокупные затраты, которые с этими продажами связаны:

Рентабельность затрат = прибыль / затраты

Так мы видим, сколько копеек прибыли содержится в одном рубле затрат. При благоприятном развитии бизнеса этот показатель не должен падать. И именно за этим следит управленец. Рентабельность затрат тоже нужно рассматривать в динамике и сравнивать с теми показателями, которые были у бизнеса прежде. Также рентабельность можно сравнивать с показателями конкурентов в той же отрасли. Когда мы сравниваем показатели и анализируем ситуацию, мы начинаем понимать, в каком направлении следует двигаться и что менять в бизнесе, чтобы рентабельность росла.

За счет чего можно повысить рентабельность?

Если мы видим отрицательную динамику рентабельности, то необходимо принимать меры, чтобы не допустить убытка или выйти из него.

Есть два ключевых показателя, которые определяют рентабельность. Это уровень наценки и интенсивность оборачиваемости активов предприятия. К сожалению, не существует универсального рецепта прибыльного бизнеса: невозможно сделать ставку ни на высокую наценку, ни на высокую оборачиваемость. Каждый из этих показателей может “подвести” и лишить ожидаемой прибыли. Предпринимателю приходится анализировать ситуацию собственного бизнеса и вырабатывать управленческую стратегию. Он может увеличить наценку при сохранении оборачиваемости, либо понизить наценку, но при этом повысить оборачиваемость и получить больше прибыли. Еще один вариант — разделить бизнес на несколько сегментов и в одном сегменте делать ставку на наценку, а в другом — на оборачиваемость. Так мы стараемся повысить число копеек прибыли в одном рубле продаж.

Еще один способ влиять на прибыль — сокращение и планирование расходов. Уменьшая расходы в основной деятельности, мы уменьшаем себестоимость и снижаем нагрузку на валовую прибыль. Сокращая операционные расходы, мы увеличиваем прибыль от продаж.

Планирование прибыли

Планирование прибыли — процесс, с которого начинается любая предпринимательская деятельность. Финансовое планирование прибыли подразумевает главным образом расчет основных видов доходов и затрат, которые предстоят предприятию в определенном периоде. Расчеты строятся на основаннии анализа рынка и прогнозов, в работу берутся примеры предприятий в интересующей нас отрасли. Планируя прибыль, управленец старается добиться финансирования всех затрат предприятия, предотвратить проблемы с отчислениями в бюджет и внебюджетные фонды и обеспечить постоянный приток чистой прибыли и “живых” денег.

Для этого с помощью различных инструментов ведется работа главным образом с тремя основными факторами, которые влияют на прибыль предприятия и о которых мы уже говорили:

- величина установленной цены (или наценка),

- объем продаж (или оборачиваемость активов),

- уровень затрат на изготовление товара.

Важно понимать, можем ли мы увеличивать цену и влиять на объемы продаж. Для этого проводится изучение спроса на рынке и поиск новых клиентов, уточняются задачи рекламного отдела. Также важна работа по уменьшению издержек на производство товаров или услуг: программы по рациональному использованию сырья и рабочего времени, закуп новой выгодной техники и технологий, стимуляция сотрудников, поиск новых поставщиков. Для страхования собственной деятельности организация может создавать различные фонды, предназначенные для помощи в непредвиденных ситуациях. Тогда формирование прибыли включает формирование резерва, которым можно воспользоваться в критической ситуации.

Если анализ и планирование показывают, что вместо ожидаемого дохода получается дефицит денежных средств, то можно ставить вопрос о закрытии неподъемных кредитов, о реорганизации предприятия и, вообще, о целесообразности его работы. Планирование позволяет рассмотреть эти вопросы вовремя, пока убыток еще не стал значительным.

Таким образом, расчет прибыли и рентабельности, а также планирование прибыли позволяют спрогнозировать деятельность предприятия и его эффективность, вовремя скорректировать деятельность (работая с ценой, объемом продаж и расходами) и предотвратить фатальную финансовую просадку бизнеса.

Автор: Елена Космакова

Ведите бизнес и бухучет в Контур.Бухгалтерии — удобном онлайн-сервисе для совместной работы бухгалтера и директора компаний малого бизнеса. Сервис легок для понимания, бесплатно обновляется и содержит подсказки для корректного ведения учета. Целый месяц сервис можно тестировать бесплатно!

Попробовать бесплатно