Управляющие домом организации, а также ТСН/ТСЖ имеют свой собственный бюджет, куда включаются все их доходы и расходы. Составление смет доходов и расходов относится к компетенции общего собрания членов ТСЖ. УО для удобства бухучёта также могут их вести. Читайте об общих правилах составления смет при планировании расходов и доходов.

Бланк необходимо разработать самостоятельно

Смета – простой финансовый план, который утверждает объём предполагаемых в следующем периоде доходов и расходов организации. Она определяет все поступления и расходование денег за какой-то конкретный промежуток времени.

В смете планируется, сколько организация получит дохода и сколько будет потрачено денежных средств в процессе её деятельности. Документ составляется обычно раз в год. Для ТСЖ ведение сметы является обязательным условием (п. 2 ч. 1 ст. 137 ЖК РФ). Управляющие домом организации могут также составлять сметы для удобства расчётов, а также составления планов по содержанию общего имущества МКД и ведения отчётности.

На законодательном уровне бланк сметы для УО и ТСЖ не установлен. Поэтому организации, управляющие многоквартирными домами, разрабатывают его самостоятельно. ТСЖ утверждает его на общем собрании членов товарищества, заносит в Устав, а УО при необходимости может сделать эту форму одним из приложений к договору управления с собственниками.

Смета может быть составлена от руки на бумаге любого формата или в электронном виде, расположена как вертикально, так и горизонтально. Если смета занимает более одной страницы, то листы должны быть прошиты и пронумерованы. В шаблоне обязательно должны быть указаны:

- название товарищества/организации;

- дата утверждения сметы и период, на который она составлена;

- таблица с запланированными показателями доходов и расходов: перечень статей и подстатей, объём запланированных работ, услуг и их стоимость.

- итоговые цифры.

Доходы управляющей компании

Структуру сметы диктует перечень статей расходов и доходов

Структура сметы зависит от перечня статей расходов и доходов организации или товарищества. Перечень статей диктует форму сметы, её состав и группировку, систему детализации доходов и расходов.

Перечень расходов организации или товарищества формируют такие ПП РФ как № 290, № 491, № 354, № 416 и другие НПА, определяющие обязанности по управлению многоквартирным домом.

Пункты сметы должны быть прописаны чётко и соответствовать выполняемым составителем обязанностям, влекущим расходы или доходы. При составлении сметы обязательно указываются:

- площадь дома,

- площадь общего имущества,

- площадь и количество жилых и нежилых помещений.

При этом важно помнить, что суммы, заносимые в плановые сметы доходов и расходов, фиксируются с учётом НДС.

Смета должна быть подписана и подтверждена расчётами

Смета доходов и расходов составляется сотрудником ТСЖ, который выполняет функции бухгалтера. В УО, если принято решение составить такую смету, обычно этим занимаются сотрудники экономического отдела. При составлении сметы организация или товарищество определяет, в каких единицах указываются запланированные суммы: чаще всего в рублях.

Документ может быть составлен и утверждён в электронном виде, например, с помощью электронного документооборота. Но в таком случае его необходимо распечатать и подписать у председателя ТСЖ или, в случае УО, главного должностного лица организации. Подпись на бланке сметы свидетельствует о её действительности. Сроки, в которые смета составляется и утверждается, в законодательстве РФ не указаны, как и форма её составления. ТСЖ готовит и утверждает смету на будущий год в конце предыдущего или в самом начале нового календарного года.

В основу расчёта планируемых доходов и расходов берутся смета за прошлый период и фактические данные о её выполнении, остаток средств предыдущего периода, средняя стоимость работ по обслуживанию и управлению многоквартирными домами. Также учитываются инфляция и уровень колебания цен, повышение тарифов и характеристики дома, по которому составляется смета. Все сметные статьи должны подтверждаться расчётами или объяснительными документами.

Особенности учёта расходов УК на услуги управления МКД

В доходы не включаются субсидии и взносы собственников на капремонт

Поговорим об общих, стандартных статьях доходов и расходов сметы для ТСЖ/ТСН или УО. По структуре смета делится на два больших блока: доходов и расходов, которые соответственно также делятся на группы и подгруппы в зависимости от перечня доходных и расходных статей. Остановимся сначала на доходах.

Доходы – это все денежные средства, которые за определённый период получает в результате своей деятельности управляющая домом организация (п. 2 ПБУ 9/99). Доходная часть сметы обязательно должна начинаться с суммы остатка денежных средств предыдущего периода. Затем формируется перечень статей доходов на планируемый период:

1. Доходы от обязательных услуг и работ: это платежи жителей дома за жилищные услуги, плата за содержание домом и управление.

2. Плата за посреднические/агентские услуги: за сбор платы за коммунальные услуги по договору с РСО при наличии таких договоров.

3. Доходы от использования общего имущества дома: сдача в аренду помещений и участков придомовой территории, размещение рекламы и оборудования.

4. Иные доходы: например, выплаченные жителями МКД и третьими лицами в адрес ТСЖ/УО штрафы и суммы возмещения ущерба.

К доходам не относятся средства целевого финансирования: например, платежи за капитальный ремонт МКД и субсидии, выделяемые из бюджета (пп. 14 п. 1 ст. 251 НК РФ).

Каждая из приведенных выше групп подразделяется на подгруппы и подстатьи в зависимости от перечня запланированных в будущем году услуг и работ. Например, по статье «Доходы от использования общего имущества МКД»: аренда части фасада дома ООО «Компания» (размещение баннера 6*3), размещение оборудования ООО «Провайдер» в подъездах №№ 1-4, аренда подвального помещения в 12 кв.м. ИП Иванов И.И. и т.д.

Каждая группа в смете должна быть разбита на подгруппы и подстатьи в соответствии с количеством работ и услуг, которые предусмотрены к выполнению и оказанию в будущем году хотя бы один раз.

Смета должна содержать все направления расходования средств

Список статей расходов ТСЖ/УО за год будет намного длинней и подробнее, чем соответствующий перечень доходов организации. Расходы – это все затраты организации, которые она несёт в процессе своей деятельности и которые приводят к уменьшению её средств (п. 2 ПБУ 10/99).

В смету обязательно должны быть включены следующие расходы:

1. По содержанию общего имущества дома, в том числе платежи в адрес РСО за КР на СОИ, придомовой территории.

2. По текущему ремонту ОИ МКД за услуги подрядчиков, которые проводят ремонт.

3. Административные, которые касаются работы ТСЖ/УО: материальные, кадровые, хозяйственные, за услуги банка и ЕРЦ и др.

4. Налоговые сборы и страховые взносы.

5. Выплаты штрафов, пени, неустоек и иного ущерба.

6. На капитальный ремонт за услуги подрядчиков.

7. Непредвиденные, если в предыдущие периоды такие траты возникали регулярно.

Каждая ТСЖ или УО составляет свой список статей расходов в зависимости от наличия или отсутствия в её деятельности тех или иных услуг и работ, связанных с управлением многоквартирным домом.

В какой форме УО составить годовой отчёт за 2018 год

Отчёт о выполнении смет размещается в ГИС ЖКХ

Обязанность вести сметы доходов и расходов, а также размещать их в ГИС ЖКХ закреплена за ТСЖ, ТСН и кооперативами (п. 17 разд. 10 № 74/114/пр). Согласно п.п. 15, 16 разд. 10 № 74/114/пр, УО обязаны раскрывать в ГИС ЖКХ сведения о своей финансовой (бухгалтерской) отчётности и годовой отчёт о выполнении договора управления, куда входят и сведения о расходах и доходах за прошедший период.

Запланированные УО суммы расходов на услуги и работы по управлению МКД ложатся в основу расчёта размера платы за содержание 1 кв.м. площади помещения в многоквартирном доме и отражаются в перечне работ и услуг. Перечень утверждается на общем собрании собственников помещений в МКД. При необходимости УО может вынести на обсуждение и смету расходов и доходов.

Если УО решила вести такую смету или собственники оговорили подобное условие в договоре управления, то ей следует учесть:

1. Форма сметы не утверждена законодательством, разработать её нужно самостоятельно.

2. Смета составляется на следующий отчётный период.

3. В доходы не включаются субсидии и взносы на капремонт от собственников помещений.

В следующей статье мы подробнее поговорим о составления смет доходов и расходов в ТСЖ/ТСН и размещении этого финансового документа в ГИС ЖКХ.

Смета затрат на производство продукции — расчет, который необходим для продуктивного управления затратами, определения их приемлемого уровня и нахождения потенциала для оптимизации. О смете затрат на производство продукции и пойдет речь в нашей статье.

Что такое смета затрат на производство и реализацию продукции

Смета — это сводный обобщающий документ, в нем содержится информация о суммарных затратах на производство и сбыт. Смета используется как инструмент планирования, кроме того — дает возможность сравнить план с фактом. Затраты в смете объединяются по экономическим элементам. Их перечень представлен на схеме. Для целей сметы такая классификация затрат подготавливается итогом по предприятию, без обособления отдельных видов производимой продукции.

Для чего нужна смета? Одними из главных целей составления сметы являются:

- определение совокупного количества необходимых ресурсов,

- подсчет необходимости в оборотных средствах,

- подсчет себестоимости валовой (ВП), товарной (ТП) и реализованной (РП) продукции,

- контроль изменений в составе себестоимости,

- контроль отклонений плана от факта и выявление их причин,

- постановка целей для руководства,

- оценка эффективности работы.

Как правильно учитывать затраты в бухгалтерском учете? Ответ на этот вопрос есть в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Методы составления сметы

Существуют различные методы составления смет. Выделим используемые чаще всего:

- Сметный метод.

- Сводный метод.

- Калькуляционный метод.

Первый метод используется наиболее часто. При сметном методе затраты рассчитываются в целом по предприятию, за основу берутся данные других разделов годового плана предприятия. Например, плана материального обеспечения, плана по оплате труда и т.д. Также составляемая смета должна рассчитываться исходя из планируемых объемов реализации. Сметный метод дает возможность сопоставить и увязать отдельные разделы комплексного плана предприятия между собой, однако не дает возможности провести глубокий анализ затрат, например по подразделениям.

Поэтому существует еще один метод — сводный. При нем составление сметы затрат на производство продукции происходит из самостоятельных смет по цехам основного и вспомогательного производства путем их сложения и элиминирования из суммарных затрат межцеховых оборотов. Цеховая смета затрат состоит из двух разделов:

- Прямые затраты.

- Цеховые затраты и затраты на используемые услуги других цехов.

Подробнее о видах затрат читайте в статье «Классификация статей затрат на производство продукции».

Третий метод, калькуляционный, предполагает за основу сметы брать калькуляции себестоимости всех товаров, работ и услуг, которые будут производиться в планируемом году согласно плану производства. При этом должны быть учтены остатки незавершенки и изменения расходов будущих периодов (РБП). Чтобы в элементы затрат были включены все калькуляционные статьи затрат, необходимо составить шахматную ведомость. После этого данные по шахматной ведомости суммируются и переходят в смету затрат на производство продукции. При этом методе подсчитывается себестоимость только ТП. Для того чтобы подсчитать сумму всех затрат, себестоимость ТП необходимо скорректировать на остатки незавершенки, РБП, резервов предстоящих расходов и на не включенные в себестоимость ТП затраты.

Этапы сводного метода

Первым шагом подготовки сметы является расчет сметы затрат вспомогательных производств, так как результаты работы этих подразделений используются в основном производстве. Смета вспомогательного производства содержит:

- собственные затраты цеха,

- стоимость работ других подразделений для нужд вспомогательного цеха.

Далее подсчитываются сметы для общепроизводственного и общехозяйственного вида затрат, сметы внепроизводственных затрат, также может понадобиться составление смет по специфическим направлениям деятельности: освоение производства, пуск и наладка, ремонт, доставка и заготовка и т.д. Далее переходят к сметам по главным подразделениям, результат работы которых является целью создания предприятия. И в итоге рассчитывается смета затрат по всему предприятию. Потом конечный итог по смете всех затрат приводят к себестоимости валовой, товарной и реализованной продукции.

Как учесть незавершенное производство, готовую продукцию в расходах по налогу на прибыль, в деталях разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Себестоимость валовой, товарной и реализованной продукции в смете

По результатам использования сметного и сводного методов составляется смета всех затрат предприятия. Поскольку информацию по всем соответствующим затратам, относящимся к подразделению или виду затрат, содержат как сметы подразделений (для сводного метода), так и отдельные разделы годового плана (для сметного метода),то для расчета какого-либо вида себестоимости продукции необходимо произвести некоторые корректировки. Для ВП общую сумму затрат уменьшаем на затраты непромышленного характера (капитальное строительство, обслуживание бытовых потребностей, потери от чрезвычайных ситуаций и т.д.), а также проводим корректировку на изменение РБП (прирост минусуется, снижение прибавляется).

Далее из суммы ВП путем ее корректировки на изменение остатков незавершенного производства (рост минусуется, снижение плюсуется) и прибавления коммерческих (внепроизводственных) расходов получается сумма ТП. Подсчитанная величина ТП дает возможность рассчитать показатель затрат на 1 рубль ТП.

Информацию о расчете и анализе этого показателя читайте в статье «Затраты на 1 рубль реализованной продукции — формула».

Последний пункт — определение себестоимости РП. Для этого себестоимость ТП увеличивается на снижение остатков готовой продукции и уменьшается на их увеличение.

Поскольку при калькуляционном методе составления сметы затрат изначально определяется себестоимость ТП, то, в зависимости от цели, корректировки могут делаться и в обратном порядке (например, для подсчета себестоимости ВП или общих затрат по предприятию).

Итоги

Смета затрат служит основой как для целей планирования, так и для анализа. В отличие от калькуляции смета рассчитывается по элементам затрат на общую их сумму по предприятию. Смета затрат — это документ, который должен быть одобрен и утвержден ответственными лицами.

Добавить в «Нужное»

Смета доходов и расходов

Финансовый результат деятельности компании принято оценивать по форме 2 «Отчет о прибылях и убытках». Однако существует еще один отчет, который, в частности, широко используется в управленческом учете – смета доходов и расходов предприятия.

Определение сметы доходов и расходов

В бухгалтерском учете существует ключевое понятие совмещения доходов и расходов – в периоде может быть списана та себестоимость (расходы на производство товаров или услуг), которая относится к реализованной, а не произведенной продукции. Все же расходы периода, понесенные в отчетном периоде, вне зависимости от того, относятся они к реализации данного периода или нет, формируют смету расходов (также именуемую сметой затрат) данного периода. Доходная часть сметы представляет собой перечень всех доходов, полученных за период.

Области применения сметы

Широкой областью применения сметы доходов и расходов являются бюджетирование и отчетность некоммерческих учреждений. Так как данные предприятия не рассчитывают плановую себестоимость (в связи со сложностью расчетов и отсутствием строгой необходимости), годовым бюджетом и отчетностью данных учреждений является смета доходов и расходов. В данном случае смета служит инструментом контроля расходов денежных средств. Это регламентировано соответствующим законодательством и объясняется тем, что значительное количество некоммерческих организаций получает государственное финансирование.

Нормативными документами, регламентирующими составление и утверждение смет некоммерческих учреждений, являются:

- Приказ Минфина России от 20.11.2007 №112н «Об Общих требованиях к порядку составления, утверждения и ведения бюджетных смет казенных учреждений»;

- Приказ Минфина России от 30.09.2016 №168н «О внесении изменений в Общие требования к порядку составления, утверждения и ведения бюджетной сметы казенного учреждения, утвержденные приказом Министерства финансов Российской Федерации от 20 ноября 2007 г. №112н».

К некоммерческим организациям относятся:

- образовательные, культурные и медицинские государственные и частные учреждения;

- ТСЖ, жилищно-строительные и потребительские кооперативы;

- организации по защите прав граждан;

- органы местного и государственного управления;

- благотворительные фонды и организации;

- религиозные объединения;

- подразделения министерства обороны, МЧС и МВД.

Смета расходов также часто используется для анализа эффективности деятельности отдельных подразделений предприятия, для которых некорректно формировать отчет о прибылях и убытках и у которых нет собственных доходов, хотя они напрямую или косвенно участвуют в генерировании прибыли всего предприятия. Это позволяет менеджменту оценить степень эффективности расходования средств каждым отдельным подразделением.

При проведении мероприятий также часто используется сметный подход. В этом случае в смете отражаются все доходы и расходы от проведения данного мероприятия.

Областью применения смет также является планирование проектов как инвестиционного характера, затраты по которому в дальнейшем будут капитализированы и войдут в актив баланса предприятия, так и проекты по созданию продукта или услуги для покупателей и заказчиков.

Состав сметы доходов и расходов

Данный документ включает в себя раздел расходной и раздел доходной части, детализированные в разрезе соответствующих статей затрат и доходов. При использовании сметы в управленческом учете перечень данных статей чаще всего унифицирован с целью возможности сравнения смет между собой, а также из периода в период.

Примерами статей затрат являются:

- Оплата труда

- Транспортные расходы

- Амортизация

- Аренда зданий и сооружений

- Ремонт и т.д.

В смете также указывают источник финансирования тех или иных расходов, а также разбивку по кварталам или месяцам.

В бюджетной смете казенные учреждения планируют доходы и расходы на очередной год и плановый период. Без утвержденной сметы нельзя работать и вести закупочную деятельность. Документ необходимо формировать в системе «Электронный бюджет».

Финансовый план казенного учреждения

Расчетная годовая смета доходов и расходов (бюджетные учреждения ее не составляют) казенного учреждения представляет собой план финансирования на определенный период. Казенные организации для распределения собственных расходов и доведенных лимитов используют стандартизированные бланки по форме 0501012.

По БК РФ бюджетная смета — это постатейное распределение доходов и затрат казенного учреждения на финансовый период.

Унифицированный формуляр действует лишь в отношении федеральных бюджетников. Какой документ регулирует правила составления бюджетной сметы — Приказ Минфина № 26н от 14.02.2018. В этом нормативно-правовом акте содержатся ключевые рекомендации по заполнению формы, одна из которых — размещение сметного расчета в системе «Электронный бюджет».

В отношении региональных и муниципальных организаций форма и правила заполнения устанавливают ГРБС (главные распорядители бюджетных средств).

Не путайте понятия бюджетная смета и план ФХД. Ежегодно для финансирования бюджетного учреждения составляется ПФХД, а вот сметные документы предусмотрены для организаций казенного типа и для органов местного самоуправления. Оба документа федералы размещают в «Электронном бюджете».

При подготовке сметного документа обязательно заполняют формы обоснований (расчетов) плановых сметных показателей. С 2022 года действуют новые формы обоснований из Приказа № 87н от 17.06.2021.

Структура и регламент заполнения

Запомните: на основании бюджетной сметы финансируется деятельность учреждения казенного типа. Главные распорядители бюджетных средств формируют уведомления о доведенных объемах финансирования, после этого получатели оформляют сметный расчет на 2023 год. Учитывайте доведенные лимиты обязательств в соответствии с целевыми назначениями.

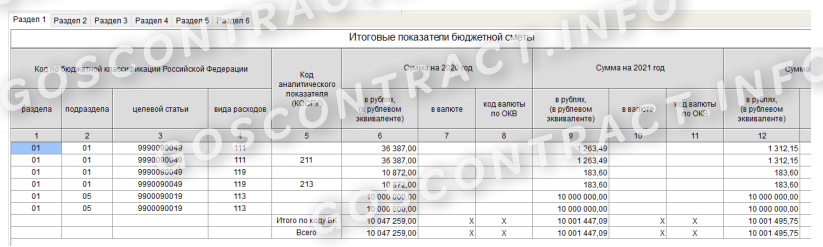

В Приказе № 26н закреплено, сколько разделов имеет действующая форма бюджетной сметы, — 6 разделов:

- в разделе № 1 указываем только итоговые показатели сметы, то есть сводные данные по всем разделам;

- раздел № 2 — расшифровываем ЛБО по расходам на выполнение функций казенных учреждений, раскрываем информацию об основных видах затрат госучреждения, в том числе оплату труда, иные выплаты персоналу, закупки товаров (работ, услуг), уплату налогов и иных обязательных платежей, возмещение ущерба и т. д.;

- раздел № 3 — ЛБО по расходам на предоставление отдельных видов государственного финансирования, в том числе раскрывается информация о следующих направлениях: инвестиции, субсидии, межбюджетные трансферты, платежи, взносы и перечисления субъектам международного права, обслуживание госдолга, исполнение судебных актов, госгарантий и по резервным расходам;

- раздел № 4 — раскрываем сведения о ЛБО по расходам получателя средств на закупки товаров (работ, услуг) в пользу третьих лиц;

- раздел № 5 — указываем информацию об объеме и направлениях расходов на исполнение принятых публичных нормативных обязательств, указываем справочную информацию;

- раздел № 6 — курс иностранной валюты к рублю, указывается исключительно справочная информация; все операции, совершенные в иностранной валюте, переводятся в рубли по соответствующему курсу.

Если учредитель установил дополнительную детализацию для учреждения, то графу для кода аналитического показателя в структуре сметы казенного учреждения заполняйте по установленным требованиям. При распределении расходов учитывайте указания Минфина из Приказа № 82н от 24.05.2022 в части определения КБК, кодов видов расходов и КОСГУ. По требованию вышестоящих распорядителей допустимо вносить в документ дополнительную детализацию по КОСГУ (Приказ № 209н). Сформированный сметный расчет в «Электронном бюджете» размещается совместно с обоснованиями по каждой статье расходов.

Особенности составления

В Приказе № 141н от 20.06.2018 разъясняется, когда учреждения формируют проект бюджетной сметы на следующий год, — при составлении закона о бюджете (п. 11 Приказа № 141н). Как только закон утверждают, учреждения вносят исправления и согласовывают окончательный вариант сметного расчета. Документ утверждает руководитель казенного учреждения, если иной порядок утверждения не регламентирован вышестоящим ГРБС. Порядок составления, утверждения и ведения бюджетных смет для федеральных бюджетников закреплен Приказом Минфина № 26н. В отношении областных и муниципальных госучреждений правила регламентируют органы исполнительной власти соответствующего региона или муниципального образования.

При необходимости согласования бланка с учредителем или ГРБС следует указывать должность, ФИО и дату согласования в шапке документа.

Все расходные цели подтвердите обоснованиями — специальными расчетами, в которых представлены финансовые подтверждения необходимости расходов. Перед утверждением документа подайте расходные обоснования учредителю на согласование. В противном случае бланк признают недействительным, и произведенные расходы по такому документу посчитают нецелевыми тратами.

Следует различать смету и роспись. В ст. 219.1 БК РФ указано, в чем разница бюджетной росписи и бюджетной сметы: в смете планируют расходы на основании выделенных ЛБО и ассигнований, а в бюджетной росписи эти ассигнования распределяются по получателям средств.

По правилам смета расходов бюджетного учреждения составляется и подписывается в форме ПФХД — плана финансово-хозяйственной деятельности (приказы Минфина № 186н от 31.08.2018, № 168н от 17.08.2020). Независимо от того, какой документ составляется учреждением — план финансово-хозяйственной деятельности или бюджетная смета, — составлять и предоставлять расчеты-обоснования к плановой документации следует в обязательном порядке.

Правила утверждения

После согласования расчетов-обоснований с вышестоящим распорядителем или учредителем документ утверждает руководитель казенного учреждения. Если руководитель отсутствует, то утверждает ответственный исполнитель.

Помимо руководителя, бланк визирует начальник планового или экономического отдела, если такая служба имеется в учреждении. Бюджетная смета по форме 0501012 заверяется главным бухгалтером.

Утвердите сметный расчет в течение 10 рабочих дней с момента доведения ЛБО учредителем, если иной порядок не предусмотрен вышестоящим распорядителем. Если в документе содержатся сведения с гостайной, то его утверждают в течение 20 рабочих дней. ГРБС вправе утвердить формы бланков расчетов-обоснований расходов. Аналогичный порядок утверждения предусмотрен в системе «Электронный бюджет».

Как внести изменения

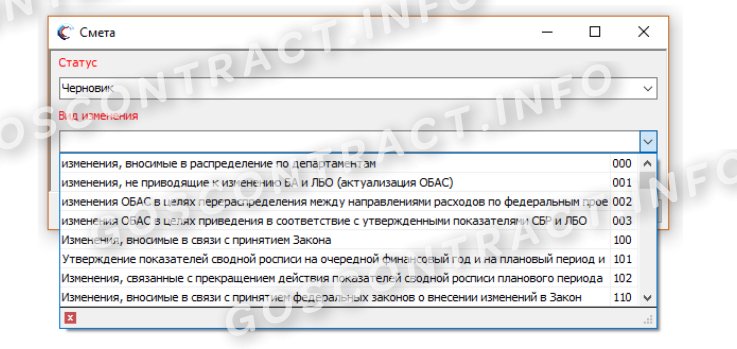

Если учредитель изменил доведенные лимиты бюджетных обязательств, то форму 0501012 придется скорректировать в соответствии с изменениями. Вот как казенные учреждения вносят изменения в бюджетную смету в течение года:

- Если ЛБО уменьшили, то отразите сумму уменьшения по соответствующей строке со знаком «минус».

- Если финансирование увеличено, то укажите сумму увеличения со знаком «плюс» по соответствующему КБК.

- При перераспределении средств в пределах, доведенных ЛБО, следуйте вышеуказанным правилам. То есть при уменьшении значения по конкретному КБК укажите сумму со знаком «минус», данную сумму распределите по строкам, которые планируют увеличить.

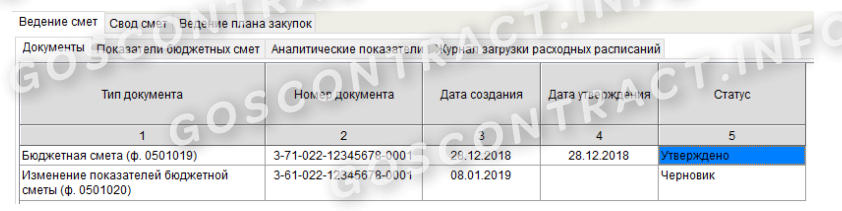

В Приказе № 26н указано, в течение какого срока вносятся изменения в бюджетную смету, — не позднее 10 рабочих дней со дня получения уведомления об изменении ЛБО. Корректировочный бланк следует разместить в «Электронном бюджете» по установленным правилам.

Если изменения сметы казенного госучреждения затрагивают бюджетную роспись, то корректируйте смету только после внесения изменений в нее. И только потом вносите коррективы в «Электронный бюджет».

Размещение сметы в системе «Электронный бюджет»

Не все получатели средств бюджета обязаны размещать сметный расчет в системе «Электронный бюджет». В Приказе № 26н такая обязанность закреплена только для федеральных бюджетников. Муниципальные и региональные госучреждения вправе подготовить документ в бумажном виде.

В то же время большинство ГРБС регионального и муниципального уровней закрепили для подведомственных организаций обязанность размещать БС в «Электронном бюджете». Проверьте нормативную документацию, доведенную ГРБС до подведомственных учреждений. Если такое требование есть, то за уклонение от исполнения привлекут к ответственности.

В инструкции пользователя указано, как в «Электронном бюджете» увидеть бюджетные сметы: открыть специализированное программное обеспечение и в контекстном меню перейти в блок со сметными расчетами.

А вот как сформировать новый сметный бланк в информационной системе «Электронный бюджет».

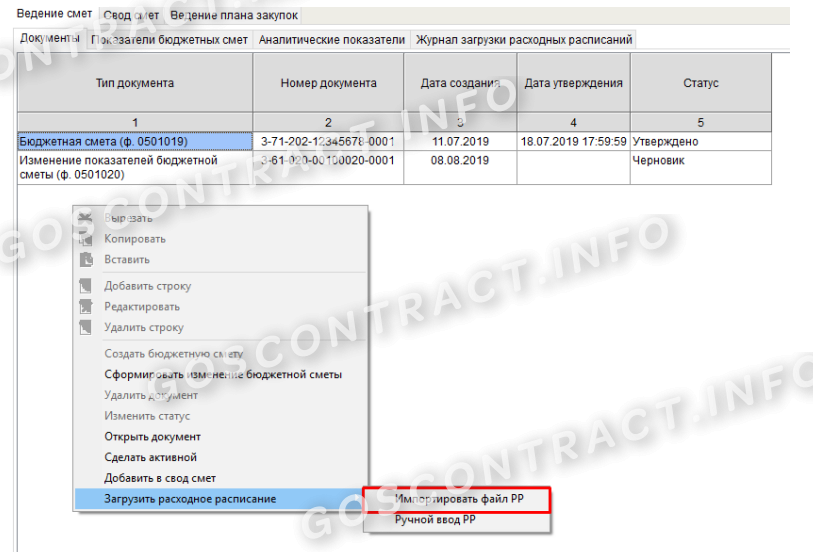

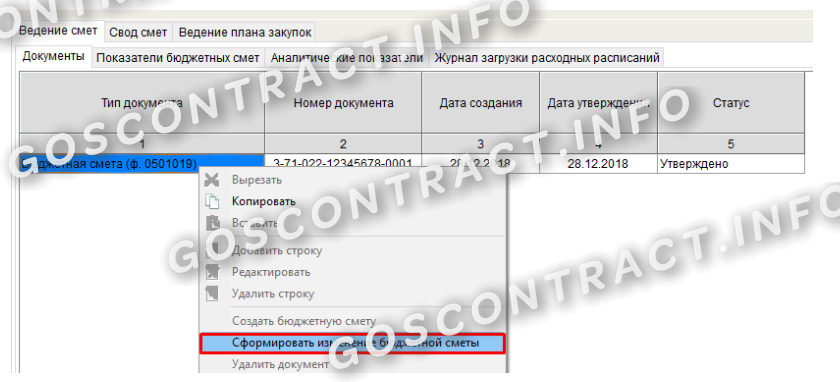

В разделе «Ведение смет» создать новый документ — вызвать меню правой кнопкой мыши и сформировать элемент. Сохранить черновик.

Для облегчения работы пользователей предусмотрена автоматизация бухгалтерского учета. Специализированные программы позволяют формировать документы в электронном виде, чтобы потом загружать готовую документацию в систему «Электронный бюджет».

Для работы с электронным документом и создания обоснований плановых сметных показателей (ОПСП) необходимо загрузить расходное расписание, выданное Федеральным казначейством. Вот как это сделать: перейти в «Документы», выбрать пункт меню «Загрузить расходное расписание» и «Импортировать РР».

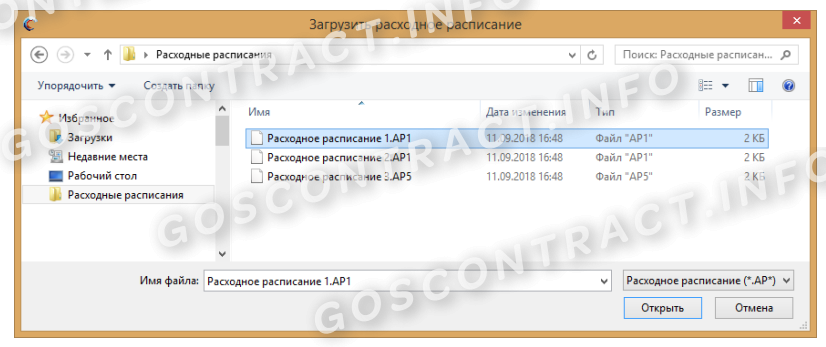

Выбрать файлы расходного расписания для загрузки, нажать «Открыть».

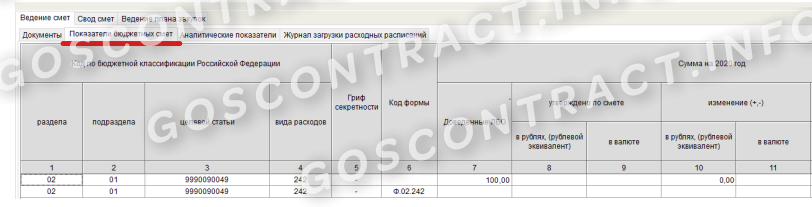

Проверить суммы доведенных лимитов в разделе «Показатели бюджетных смет».

Функционал «Электронного бюджета» позволяет просмотреть сметный расчет в электронном виде, распечатать и выгрузить в формате Excel. Все действия вызываются в контекстном меню правой кнопкой мыши.

А вот пошаговая инструкция изменения показателей бюджетной сметы в АЦК-Госзаказ — сметный расчет выгружается в автоматизированный центр контроля через интеграцию с «Электронным бюджетом». Все показатели ЛБО для плана-графика и закупок корректируются только в ЭБ.

Шаг 1. Зайти в раздел «Документы», вызвать контекстное меню правой кнопкой мыши и сформировать изменение.

Шаг 2. Выбрать «Вид изменения».

Шаг 3. Заполнить черновик и передать его на согласование и утверждение.

Еще по теме:

- подключение к системе «Электронный бюджет»: пошаговая инструкция;

- заполняем и публикуем расходное расписание;

- как связаны план-график по 44-ФЗ и план ФХД.

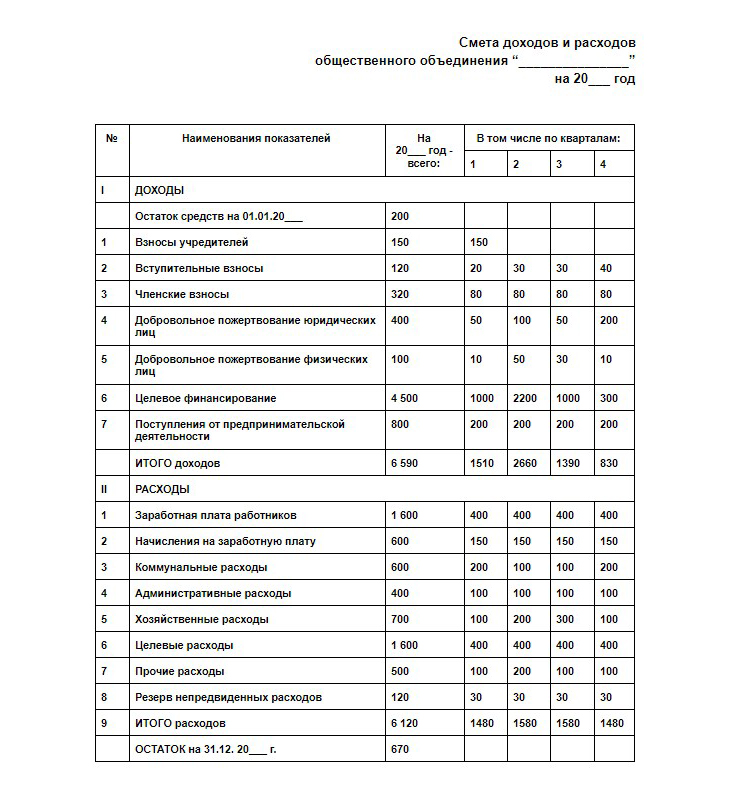

Основным планово-финансовым документом для бюджетных и некоммерческих организаций (включая товарищества собственников жилья, или ТСЖ) является смета доходов и расходов. На основании этого документа ведётся и последующий бухгалтерский учёт. Чаще всего, данная смета составляется раз в году на основе предполагаемых расходов и поступлений денежных средств. Для бюджетных организаций, которые находятся в подчинении (в ведении) Минэкономразвития РФ, формирование сметы доходов и расходов проводится по образцу, представленному Минэкономразвития (в Приложении), утверждённому приказом № 241 в 2008 году. Для некоммерческих организаций типа ТСЖ (и подобных) строгой унифицированной формы нет.

Общее содержание сметного документа

В категорию некоммерческих организаций водят те официально зарегистрированные в этом статусе сообщества, цель которых не связана с зарабатыванием денег. Чаще всего, они представляют сферы культуры, здоровья, религии, спорта и т. п. Однако целевое назначение рода деятельности не означает отказа от необходимости контролировать суммы поступлений и расходов – для функционирования любой организации необходимы финансы, пребывающие в функциональном движении. Смета доходов и расходов в некоммерческих организациях играет роль документа, помогающего планировать бюджетные изменения на следующий выбранный период.

В категорию некоммерческих организаций водят те официально зарегистрированные в этом статусе сообщества, цель которых не связана с зарабатыванием денег. Чаще всего, они представляют сферы культуры, здоровья, религии, спорта и т. п. Однако целевое назначение рода деятельности не означает отказа от необходимости контролировать суммы поступлений и расходов – для функционирования любой организации необходимы финансы, пребывающие в функциональном движении. Смета доходов и расходов в некоммерческих организациях играет роль документа, помогающего планировать бюджетные изменения на следующий выбранный период.

Для осуществления полноценной и бесперебойной деятельности НКО документ является обязательным.

Таким образом, сметой доходов и расходов здесь называется план поступления и расходования денежных средств, составленный на какой-то определённый промежуток времени. Поступать средства для НКО могут в виде:

- членских и/или вступительных взносов,

- процентов от вкладов и средств, полученных от внереализационных операций,

- взносов учредителей,

- благотворительности, добровольных пожертвований физических и/или юридических лиц,

- целевых поступлений, например, путём присуждения грантов, сделанных от физических и/или юридических лиц,

- ассигнований из бюджетов различного уровня,

- доходов, полученных от предпринимательской деятельности (когда такая деятельность НКО направляется на достижение прямых целей).

Направления расходования средств обеспечивают деятельность самой НКО, хозяйственные нужды, аренду помещений, оплату административной работы руководства и др.

Подобное сметное планирование может описывать либо деятельность организации в целом, либо её отдельные проекты, на которые тоже составляется смета доходов и расходов. Строится данный документ, исходя из данных бухгалтерского учёта, которые берутся в качестве основы для ориентировочного заполнения по приходу-расходу средств. В результате по полученному документу можно судить о том, насколько обоснованно и целесообразно расходуются средства с учётом ожидаемого объёма их поступлений.

Составляет смету доходов и расходов НКО лицо, выполняющее функции бухгалтера.

В некоммерческой организации это либо сам бухгалтер, либо руководитель – главное должностное лицо организации, – которое в обязательном порядке подписывает смету, независимо от того, кто именно был её составителем. Подпись на бланке свидетельствует о действительности документа и о воплощении запланированных бюджетных изменений. Печать рядом с подписью необходима только в том случае, если данное условие прописано в нормативных актах НКО.

Смета может составляться на любой период, но чаще всего, таким периодом становится годовой отрезок (реже – квартал или месяц).

Выбранный промежуток времени включает стандартный перечень статей доходов/расходов, характерный для той или иной организации. Для непредвиденных расходов в смете отводится отдельная строка.

Если смена составлена на год, то в течение всего года финансовая администрация организации стремится к реализации указанных в смете данных, а по окончании года – проводит анализ, демонстрирующий уровень исполнения запланированного.

Фактические суммы анализируются по каждой прописанной в смете статье доходов/расходов.

Сравнительный анализ фактических и предполагаемых сумм позволяет избежать отклонений и бюджетных недостатков при составлении документа на следующий период.

Состав и оформление сметы доходов и расходов НКО

Для НКО не предусмотрена стандартная форма составления сметы доходов и расходов, унифицированная на федеральном уровне. Отчасти это связано со спецификой целевого создания некоммерческих организаций, которые могут в своей деятельности значительно отличаться друг от друга по набору функций, преследуя очень разные задачи. В зависимости от набора этих задач организация и выбирает форму документа, его состав, структуру сметных показателей, принцип группировки и систему детализации доходов и расходов. При этом все приведённые сметные статьи сопровождаются расчётом или оправдательно-объяснительными документами.

Большинство источников поступления средств на практике имеют нерегулярный характер. Однако величину поступлений из некоторых источников можно предположить с большей вероятностью, чем кажется на первый взгляд.

- Доходная табличная часть сметы начинается с внесения остатка средств предыдущего периода.

- Взносы учредителей поступают в двух случаях: при создании НКО, а также при увеличении уставного фонда посредством поступления дополнительных взносов. Срок поступления учредительских взносов в общем случае ограничен одним годом с даты госрегистрации юридического лица. Из этого следует, что на следующий сметный период (финансовый год) можно планировать поступления по данной статье доходов в размере, не превышающем задолженности учредителей на момент начала нового сметного периода. Кроме того, предельное время внесения задолженности не может превышать установленный законодательством срок для внесения взносов. Необходимую информацию для внесения данных можно взять из учредительных документов.

- Вступительные взносы вследствие того, что они могут поступать в течение всего срока функционирования НКО, сложно прогнозировать. С определённым приближением делается это на основании статистики прежних лет и динамики увеличения (уменьшения) числа новых членов за сопоставимый период. Кроме того, учитывается тенденции количества добавлений в начале или в конце года. Данные аналитики работников НКО становятся основанием для внесения сумм по этой статье.

- Членские взносы тоже можно спрогнозировать только с помощью аналитического подхода, поскольку количество вступивших и выбывших членов организации может сильно варьироваться в зависимости от множества внутренних и внешних для НКО факторов.

-

Добровольные пожертвования, вопреки опасениям, определяются с высокой степенью точности, поскольку такие поступления становятся следствием проведения целевых мероприятий и программ. Для этого проводятся соответствующие финансовые вычисления с расчётом на профессионализм и рабочие показатели активности и результативности специалистов, работающих в НКО. В случае просчёта (невозможности собрать планируемую сумму добровольных пожертвований) в расходной части документа выполняются только обеспеченные средствами мероприятия.

Добровольные пожертвования, вопреки опасениям, определяются с высокой степенью точности, поскольку такие поступления становятся следствием проведения целевых мероприятий и программ. Для этого проводятся соответствующие финансовые вычисления с расчётом на профессионализм и рабочие показатели активности и результативности специалистов, работающих в НКО. В случае просчёта (невозможности собрать планируемую сумму добровольных пожертвований) в расходной части документа выполняются только обеспеченные средствами мероприятия. - Целевое финансирование поступает от учредителей на решение тех задач, ради которых организация создавалась. Поэтому трудности с планированием имеют чаще не содержательный, а процессуальный характер – необходимо определить необходимый объём средств, провести многоступенчатую разработку и утверждение. Основанием для проработки этой статьи становятся данные из пакета документов лица-отправителя средств.

- Предпринимательская деятельность возможно в случае недостаточного финансирования деятельности организации с помощью иных источников дохода. Объём средств от такой деятельности планируются на основе бизнес-планов (или документов-аналогов). В этом случае в расчётах надо учитывать расходы на выполнение услуг или изготовление продукции и доходы от реализации продукта. Прибыль, после уплаты всех налогов, может быть направлена исключительно на уставные цели.

Во второй табличной части сметы представлены планируемые на период расходы.

- Зарплата работников НКО рассчитываются либо по тарифным ставкам, либо по другим системам начисления зарплат. Сюда же входят суммы доплат, надбавок, компенсаций. Эти расходы отражаются согласно существующему штатному расписанию и прилагаемым к нему расчётов. При этом учитываются персональные размеры зарплат, определённые квалификацией сотрудника, опытом и выслугой лет.

- Начисления на зарплату проходят отдельной статьёй расходов, что объясняется требованиями формирования статистической и бухгалтерской отчётностей и разными адресатами получения расходуемых средств. В первом случае – это работники НКО, а во втором – бюджеты, в которые поступают начисления и, в том числе, – взносы в ФСС и единый социальный налог.

- Коммунальные расходы рассчитываются на основании договоров на поставку коммунальных услуг и приложений к ним с указанием объёмов по месяцам и изменений расценок. Такой детализированный подход позволяет отразить в смете динамику увеличения и снижения расходов в течение года.

- Административные расходы включают командировочные, оплату консультантов, информационных агентств, канцелярские расходы и др. Каждый вид затрат может быть рассчитан отдельно и независимо, а может приниматься по нормативам от введённой базы.

-

Хозяйственные расходы касаются оплаты эксплуатационных расходов на содержание зданий, уборку, ремонт основных средств. Поскольку ремонт относится к планово-предупредительной категории расходов, технические службы собирают пакет документов с характеристиками ремонтных работ, заранее определяя потребности в объёме средств и материально-производственных ресурсах. Хозяйствующим субъектам главой 25 Налогового кодекса рекомендуется устанавливать нормативы ремонтных расходов по размеру их начальной или восстановительной стоимости. Общий норматив хозяйственных расходов можно устанавливать по тому же принципу.

Хозяйственные расходы касаются оплаты эксплуатационных расходов на содержание зданий, уборку, ремонт основных средств. Поскольку ремонт относится к планово-предупредительной категории расходов, технические службы собирают пакет документов с характеристиками ремонтных работ, заранее определяя потребности в объёме средств и материально-производственных ресурсах. Хозяйствующим субъектам главой 25 Налогового кодекса рекомендуется устанавливать нормативы ремонтных расходов по размеру их начальной или восстановительной стоимости. Общий норматив хозяйственных расходов можно устанавливать по тому же принципу. - Целевые расходы синхронизируются с расчётов статьи целевых доходов. Поскольку в течение года доходные средства поступают неравномерно, задача составителей сметы, учесть это и выстроить равномерную систему целевого расходования на базе имеющихся данных.

- Прочие расходы не дублируют статью непредвиденных расходов, которая идёт отдельным резервным фондом. К прочим расходам относятся предвиденные затраты, но те, которые не вошли в предыдущие категории.

- Непредвиденные расходы могут не выделяться в смете вовсе, но эту статью обычно предусматривают, если в прошлые годы работы НКО были регулярные случаи незапланированных трат. Объём резерва из-за природы непредвиденных расходов установить сложно, поэтому, чаще всего, если он появляется, то «привязывается» к общей сумме расходов в качестве определённого процента или аналитически на основе статистики прежних периодов.

В промежуточной строке итоговых доходов, помимо планируемых поступлений, отражается и та сумма, которая была зафиксирована в смете на начало сметного периода. После табличной части расходов итоговым остатком выносится сумма, которая перейдёт в первую строку сметы следующего периода.

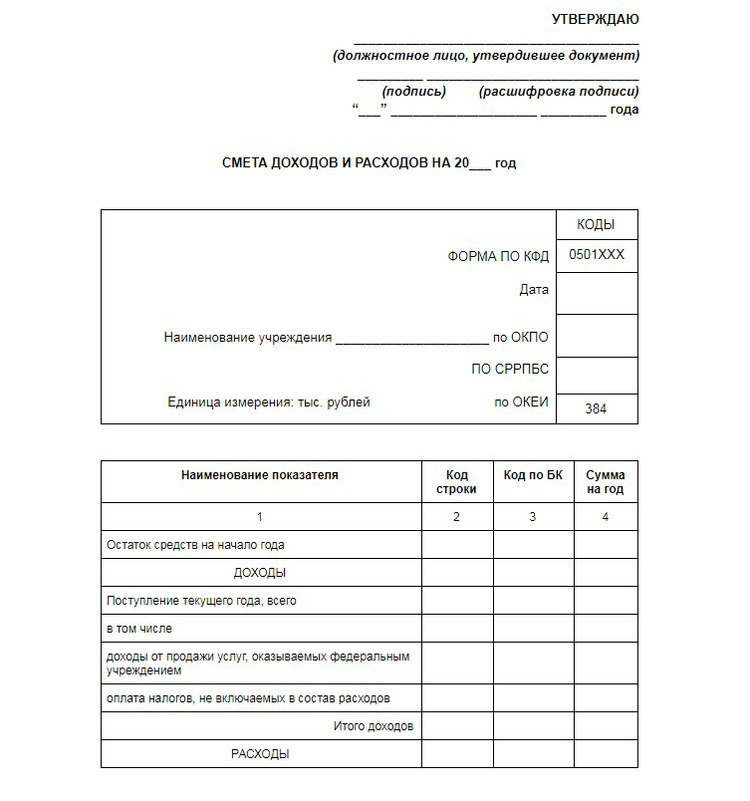

Состав и оформление смет бюджетной организации

В качестве образца для составления смет доходов и расходов бюджетных организаций, находящихся в сфере контроля Минэкономразвития, используют формы, утверждённые приказом № 241. Так для формирования такого рода смет бюджетные учреждения, представляют в Финдепартамент:

- ожидаемые (предполагаемые) поступления финансов текущего учётного года, согласно разрешениям по кодам классификаций:

- доходов (сюда же входят коды видов и подвидов доходов),

- операций сектора госуправления,

- планируемые расходы средств, ожидаемых в текущем году (по кодам операционных классификаций сектора госуправления).

Данная смета составляется в трёх экземплярах по образцу, представленному в Приложении 5. В её доходную часть включается остаток средств, который образовался на начало периода (финансового года). Оплата тех налогов, которые не включаются в состав расходов, вносятся с «минусом» по соответствующим им кодам доходов бюджетов. К таким налогам относятся НДС и налог на прибыль.

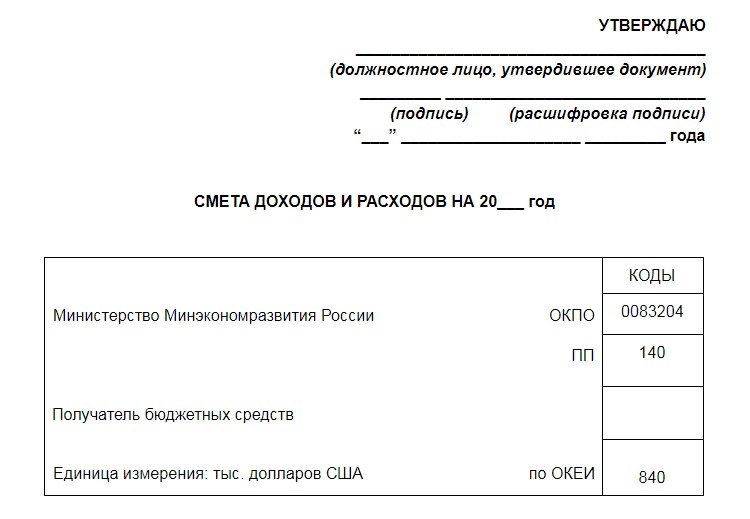

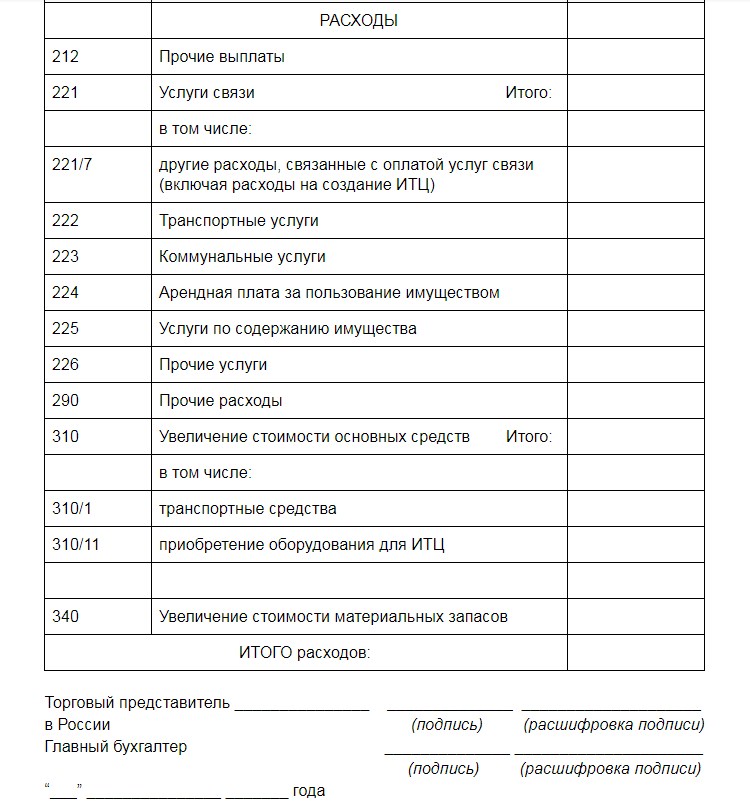

Подразделения структур загранаппарата представляют в Финдепартамент в 2-х экземплярах сметы, соответствующие доведённым лимитами средств, полученным от разрешённой деятельности, с приведёнными расчётами и обоснованиями. Форма для образца документа представлена в Приложении 6 Приказа.

В верхней, головной, части этой сметы, помимо полей для наименования должностного лица, даты утверждения документа и указания организации – получателя бюджетных средств, присутствуют табличка с указанием кодов:

- Код ОКПО – общероссийского классификатора предприятий/организаций. Позволяет определить сферу деятельности организации, являясь отраслевым показателем. Код состоит из семи цифр и не может повторяться для разных организаций. Благодаря ему происходит идентификация бизнес-субъектов, совмещаются и упорядочиваются данные о них в государственных инфосистемах.

- Код ППП – перечень прямых получателей. 3-значный код глав министерств и ведомств.

- Код ОКЕИ – по общероссийскому классификатору единиц измерения указывает код валюты, в которой приводится смета. Эта же единица измерения вписывается рядом с показателями кодировки.

В табличной части как в статьях дохода, так и в статьях расхода, напротив каждого наименования в первой колонке вписывается принятый код статьи и подстатьи.

Специфика сметных расчётов ТСЖ

Жилищным кодексом РФ (статья 151) определены виды средств, которые могут поступать на счета ТСЖ. В целом они аналогичны доходным средствам любой некоммерческой организации. Среди доходных средств ТСЖ –

- вступительные взносы в установленном товариществом размере (величина взносов заносится в Устав ТСЖ),

- обязательные платежи,

- доход от хозяйственной деятельности, к которой относится, например, сдача подвальных и полуподвальных территорий, работа обслуживающих бригад электриков, сантехников и т. п.,

- субсидирование путём получения краевых грантов, программ модернизации и капремонта,

- финансы собственного фонда товарищества (в случае создания его собственниками жилья).

В обязательную расходую часть сметы ТСЖ включаются затраты на:

- расчёты с поставщиками коммунальных услуг (обеспечение электроэнергией и водой, её подогрев),

- обслуживание имущества и содержание придомовых территорий,

- модернизация и восстановление имущества,

- потребности офиса,

- налоги.

Кроме основных расходов, возможные ещё траты на судебные издержки, страховки и кредиты. Благодаря увеличению внешних доходов (пожертвования, субсидирование) и аккуратному владению имуществом можно создать предпосылки для снижения расходной части и – как следствие – уменьшения размера взносов, взимаемых с владельцев квартир.

Получаемая от предпринимательской деятельности ТСЖ прибыль не разделяется между членами товарищества, поэтому есть возможность проводить налоговые отчисления по упрощённой схеме.

Для этого необходимо сразу создать не одну учётную книгу, а отдельные книги доходов и расходов для регистрации пришедших и потраченных средств целевого назначения. Средства, поступившие от членов ТСЖ, пожертвования, полученные предпринимательские доходы, которые вносятся в отдельные приходные книги, не подлежат налогообложению. Поэтому в доходно-расходной смете ТСЖ это тоже находит своё отражение.

Формат сметы ТСЖ может быть любым, но его нужно зафиксировать в уставном документе товарищества и утвердить на уровне руководства организации. При составлении смет надо принимать во внимание, что суммы должны фиксироваться с учётом НДС, что в расходную часть не вписывается стоимость услуг, которые оказываются владельцам квартир, но что должна присутствовать статья расходов по фондам – перечисления на ремонтные работы, счёт материальной поддержки, резервный счёт и др.