Skip to content

«Справка о доходах и суммах налога физического лица» пришла на смену привычной ранее бухгалтерам справке 2-НДФЛ. Форма 2-НДФЛ для работников отменена.

Для соцзащиты необходимо выдавать Справка о доходах работника в свободном виде. Правила ее составления и примерная форма — в этой статье.

Зачем нужна

В отличие от 2-НДФЛ, упомянутая справка не относится к формам налоговой отчетности. Ее назначение — представить данные о заработной плате и иных доходах в органы соцзащиты. На основе этих данных специалисты рассчитают доход, который приходится на одного члена семьи, и сопоставят его с прожиточным минимумом, установленным в регионе. Это необходимо для начисления и расчета различных социальных выплат.

Контур.Призма — управление рисками по 115-ФЗ, заключайте только безопасные сделки с контрагентами и соблюдайте требования закона.

Что должно быть в справке

Оформляется документ в компании, в которой работает гражданин. Надо отметить, что унифицированной формы такой справки не существует. Наниматель может утвердить ее самостоятельно, но вполне вероятно, что форма не разработана. Поэтому у бухгалтеров, к которым сотрудники обращаются за справкой, иногда возникают сложности — что именно в ней указать?

Контур.Толк – сервис для проведения видеоконференций. Российский аналог запрещенного зарубежного сервиса Zoom.

Поскольку справка выдается для органов социальной защиты, то и составляется в соответствии с их требования. В общем случае в ней следует указать:

- основные реквизиты работодателя — название (для ИП — ФИО), ОГРН, ИНН, КПП (для юрлица), адрес, телефон;

- реквизиты справки — дата и регистрационный номер;

- кому она выдана — фамилия, имя и отчество работника, а также его должность;

- размер доходов лица за три последних полных месяца (месяца обращения за справкой не входит).

Кроме того, в справке часто пишут период, за который она представлена, и размер среднемесячного заработка лица. Подписать справку должны руководитель и главный бухгалтер.

Экономьте время на поиске клиентов. Контур.Компас — удобный поиск целевых клиентов для бизнеса, базы новых клиентов в B2B!

Особые требования

Что касается информативной части, то есть непосредственно размера доходов сотрудника, то некоторые органы соцзащиты требуют представить эти сведения в виде таблицы. Она имеет примерно такой вид:

| Месяц | Общая сумма выплат (руб.) | Удержано (руб.) | Выдано на руки (руб.) |

|---|---|---|---|

| октябрь | 10 000 | 1 300 | 8 700 |

| ноябрь | 10 000 | 1 300 | 8 700 |

| декабрь | 10 000 | 1 300 | 8 700 |

| Итого | 30 000 | 3 900 | 2 6100 |

Чтобы сотрудник не терял времени, а бухгалтер заново не переделывал справку, лучше узнать заранее, в каком виде должны быть представлены данные.

Внимание! Одно из назначений справки о заработной плате — получение субсидии на оплату жилья. В этом случае она должна содержать данные не за 3, а за 6 месяцев. Такого требование пункта 32 Правил предоставления субсидий, утвержденных постановлением Правительства РФ от 14.12.2005 № 761.

Примеры справок

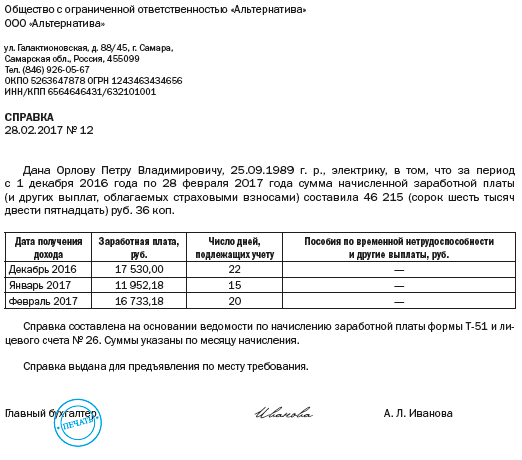

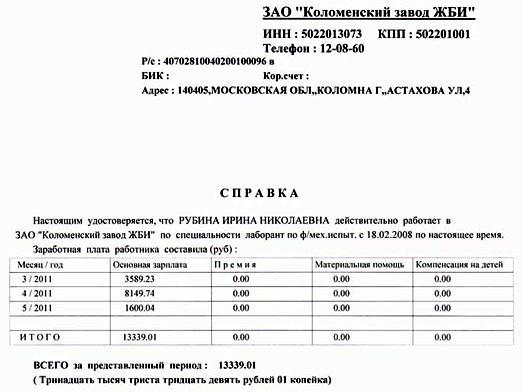

В заключение приведем примерные образцы справки о доходах за 3 месяца для органов социальной защиты. Безусловно, она может выглядеть и иначе, но главное, чтобы в ней были указаны все необходимые данные.

![]()

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 24 июня 2019 г.

Содержание журнала № 13 за 2019 г.

Каждый факт хозяйственной жизни организации нужно оформлять первичным учетным документом. А что оформляется бухгалтерской справкой? Об этом и о том, как составить такой документ в различных ситуациях (с примерами), вы узнаете из нашей статьи.

Бухгалтерская справка: образцы, которые пригодятся в учете

Бухгалтерская справка: когда ее нужно составлять

Бухгалтерская справка — это документ в помощь бухгалтеру в ситуациях, когда нужно провести операцию, которую нельзя оформить другим первичным документом по причине отсутствия утвержденной формы. Справка в этом случае выполнит функцию первички. Документ универсален, поэтому использовать его можно для оформления практически любой хозяйственной операции, для которой не предусмотрена иная первичка (например, для учета технологических потерь, в том числе в налоговом учетеПисьмо Минфина от 20.01.2017 № 03-03-06/1/2523) или имеющийся первички недостаточно (например, для восстановления НДСст. 171.1 НК РФ).

Потребуется справка бухгалтера, в частности, и в случаях, когда выявлены неточности или ошибки в бухучете, имеется необходимость провести корректировку ранее проведенных операций либо детализировать учет, подтвердить проводку расчетомст. 313 НК РФ.

Но помните: бухгалтерская справка — это не панацея на все случаи жизни! Не подменяйте ею пропавшие или непредставленные документы, документы, в составлении которых, кроме бухгалтера, должны участвовать иные лица, в том числе контрагенты вашей организации (к примеру, накладные, акты), а также документы, применение которых обязательно в силу закона (например, счета-фактуры). Операцию, проведенную на основании одной лишь бухгалтерской справки, составленной вместо «нормальной» первички, проверяющие все равно не признают.

Как оформить бухгалтерскую справку: общие требования

Форму бухгалтерской справки организация разрабатывает самостоятельно, так как унифицированной формы этого документа, предназначенной для коммерческих компаний, нет. Взять за основу компания вправе форму справки 0504833, разработанную для госорганов и госучрежденийПриказ Минфина от 30.03.2015 № 52н, или же можно разработать полностью свою. Важно лишь, чтобы бланк содержал обязательные реквизиты первичного документач. 2 ст. 9 Закона от 06.12.2011 № 402-ФЗ, а именно:

•наименование документа и дату его составления;

•наименование компании в соответствии с уставными документами;

•суть проведенной операции и расчеты;

•наименование должности лица, ответственного за составление документа, его подпись с указанием фамилии и инициалов.

Внимание

Бюджетные организации должны составлять бухгалтерскую справку по унифицированной форме 0504833.

Только при наличии этих реквизитов бланк будет считаться действительным. В остальном форма справки произвольна. Поэтому решать, в частности, как представить «тело» документа (в виде текстового описания события, перечня, таблицы и т. д.), только вам. Разработав форму, не забудьте утвердить ее итоговую версию приказом руководителя в составе учетной политикип. 4 ПБУ 1/2008.

Бухгалтерская справка-расчет отличается от обычной справки бухгалтера только тем, что в ней фиксируется расчет каких-либо сумм, которые должны быть отражены в бухучете.

При составлении бухгалтерской справки ответственным лицом (главным бухгалтером или иным лицом, которое несет ответственность за совершаемую операцию) рекомендуем включать в ее текст как можно больше полезной информации, а также прилагать к ней копии расчетных и неправильно составленных документов (если справка оформляется для корректировки). Это позволит исполнителю не запутаться в исправлениях и сведет к минимуму возможность возникновения дополнительных вопросов у проверяющих.

Выглядеть шаблон бухгалтерской справки (бухгалтерской справки-расчета) может, к примеру, так.

Наименование организации

Адрес, реквизиты, ИНН, КПП организации

Бухгалтерская справка/Бухгалтерская справка-расчет

Дата составления

Номер документа

|

Содержание факта хозяйственной деятельности: |

|

Пояснения: |

|

Расчет показателя: |

| Номер п/п | Содержание операции | Сумма, руб. | Номер счета | |

| Дт | Кт | |||

| 1 | ||||

| … |

| должность | подпись | расшифровка подписи (фамилия и инициалы) |

Как правило, справку подписывают и главный бухгалтер, и исполнитель (или только главбух, если справка составлена им). Все зависит от установленных правил визирования документов в организации. В отдельных ситуациях может потребоваться подпись руководителя. К примеру, если требуется одобрение учета каких-либо расходов. Печать на справке проставлять не нужно.

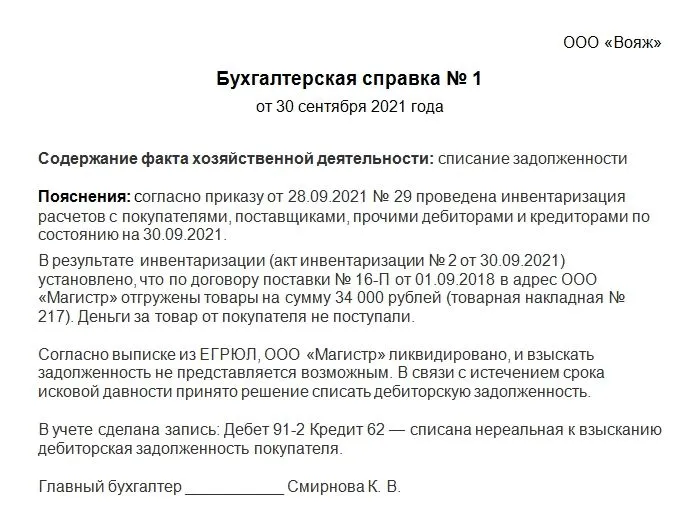

Далее приведем несколько образцов справок, которые могут пригодиться вам в повседневной бухгалтерской жизни.

Бухгалтерская справка для отражения фактов хозяйственной жизни

Как уже отмечалось ранее, зачастую бухгалтерская справка нужна для оформления того или иного факта хозяйственной жизни, для которого нет бланка первичного документа. Например, это касается следующих операций:

•списания себестоимости реализованных товаров;

•перевода товаров в материалы;

•списания задолженности с истекшим сроком исковой давности и др.

Вот на примере последней и разберем, как следует составлять бухгалтерскую справку в подобных ситуациях.

Для того чтобы списать долг перед контрагентом с истекшим сроком исковой давности, нужно подготовить ряд документов, в том числе письменное обоснование списания задолженности. В качестве такого обоснования может выступить бухгалтерская справка. Она же вместе с актом инвентаризации впоследствии станет основанием для издания приказа о списании задолженностип. 78 Положения, утв. Приказом Минфина от 29.07.98 № 34н; Письмо ФНС от 08.12.2014 № ГД-4-3/25307@.

Справка о списании кредиторки должна содержать:

•дату и номер договора, по которому возникла просроченная кредиторская задолженность;

•информацию по необходимым документам (счета-фактуры, акты, накладные и т. д.);

•сведения об окончании срока давности;

•данные об организации-кредиторе.

Вот примерный образец такой справки.

Общество с ограниченной ответственностью «Мальфа»

117418, г. Москва, ул. Цюрупы, д. 12, к. 9

ОГРН 1097712345675, ИНН 7727098760, КПП 772701001

Бухгалтерская справка

6 июня 2019 г. была проведена инвентаризация расчетов организации с дебиторами и кредиторами, в ходе которой было установлено наличие кредиторской задолженности, по которой истек срок исковой давности (Акт инвентаризации расчетов с дебиторами и кредиторами от 06.06.2019 № 3-инв), перед ООО «Марсель» (ИНН 7750004150/КПП 770801001, адрес: 129085, г. Москва, пр-т Мира, д. 101) в сумме 210 000 руб.

Данная задолженность образовалась по договору поставки товаров от 24.02.2016 № 123. Ее также подтверждает товарная накладная от 29.02.2016 № 321.

По условиям договора срок оплаты отгруженных товаров установлен до 31.03.2016 (включительно). А значит, срок исковой давности истек 01.04.2019.

Исходя из вышеизложенного, кредиторская задолженность вместе с НДС в сумме 210 000 руб. подлежит:

— списанию в бухгалтерском учете: Дт 60 – Кт 91-1;

— включению в налоговом учете в состав внереализационных доходов на основании п. 18 ст. 250 НК РФ.

Принятый к вычету входной НДС по товарам восстанавливать не требуется (основание: Письмо Минфина от 21.06.2013 № 03-07-11/23503).

| Главный бухгалтер |

|

К.П. Самусенко |

Обращаем ваше внимание, что составлять бухгалтерскую справку необходимо и при списании просроченной дебиторской задолженностип. 77 Положения, утв. Приказом Минфина от 29.07.98 № 34н; Письмо ФНС от 08.12.2014 № ГД-4-3/25307@. Вышеописанный алгоритм составления справки подойдет и в этом случае.

Отправили сотрудницу в командировку за рубеж? Значит, скоро вам надо будет составить справку-расчет, отразив в ней начисления с суточных в части НДФЛ и взносов

Напоминаем, что в налоговом учете списываемую дебиторскую задолженность вместе с НДС следует учитывать во внереализационных расходахст. 265 НК РФ. А если был создан резерв по сомнительным долгам, то списать долг нужно за счет него. Если осталась сумма долга, не покрытая за счет резерва, то включите этот остаток во внереализационные расходыподп. 2 п. 2 ст. 265, п. 5 ст. 266 НК РФ.

При списании задолженности в виде уплаченного аванса не забудьте восстановить НДС с такой предоплаты, если он ранее принимался к вычету. Так рекомендует поступать МинфинПисьмо Минфина от 05.06.2018 № 03-07-11/38251.

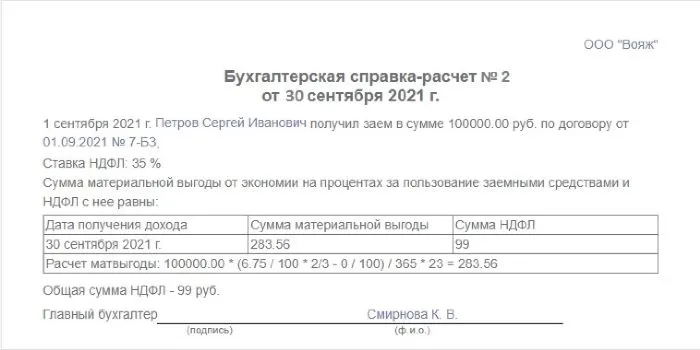

Бухгалтерская справка-расчет

Иногда, чтобы провести какую-то операцию, необходимо сделать дополнительные расчеты. Зафиксировать их следует как раз в бухгалтерской справке-расчете. Она будет выступать дополнительным основанием для отражения в учете того или иного факта, являясь первичным документом.

Потребоваться такая справка может, к примеру, при расчете процентов по займу, суточных, суммы к доплате по уточненной декларации, при начислении дивидендов, при списании расходов будущих периодов и т. д.

Составляя такую справку с расчетами, укажите в ней:

•причины ее составления;

•расчеты по операции;

•проводки по начислению или списанию рассчитанных сумм.

К примеру, бухгалтерская справка-расчет суммы НДФЛ с суточных по заграничной командировке может выглядеть так.

Общество с ограниченной ответственностью «Мальфа»

117418, г. Москва, ул. Цюрупы, д. 12, к. 9

ОГРН 1097712345675, ИНН 7727098760, КПП 772701001

Бухгалтерская справка-расчет

Содержание факта хозяйственной деятельности: определение НДФЛ с суточных по зарубежной командировке.

Пояснения: 20 мая 2019 г. О.Б. Манаенко была направлена в командировку в Объединенные Арабские Эмираты (г. Дубай) на 3 календарных дня (приказ от 17.05.2019 № 444).

По Положению о командировках, действующему в организации, норма суточных при загранкомандировке — 60 евро в день, суточные выплачиваются в иностранной валюте.

Суточные были выданы О.Б. Манаенко 17 мая 2019 г. в размере 180 евро (60 евро x 3 дня).

23 мая 2019 г. сотрудница представила авансовый отчет, а 30.05.2019 он был утвержден генеральным директором.

Расчет НДФЛ

Дата получения дохода для целей НДФЛ (последний день месяца) — 31.05.2019.

Курс Банка России на 31.05.2019 — 72,4229 руб/евро.

Сумма суточных для целей НДФЛ: 180 евро х 72,4229 руб/евро = 13 039,12 руб.

Сумма не облагаемых НДФЛ суточных: 2500 руб. х 3 дня = 7500 руб.

Сумма облагаемого НДФЛ дохода: 13 036,12 руб. – 7500 руб. = 5536,12 руб.

Сумма НДФЛ, подлежащая удержанию: 5536,12 руб. х 13% = 719,70 руб.

Дата удержания НДФЛ — 05.06.2019 (при выдаче зарплаты за май).

Крайний срок уплаты НДФЛ — 06.06.2019.

В расчете 6-НДФЛ следует отразить:

по строке 020 (сумма доходов) — 5536,12 руб.;

по строке 040 (исчисленный налог) — 719,70 руб.

| Бухгалтер |

|

Е.А. Тинькова |

| Главный бухгалтер |

|

К.П. Самусенко |

Оформив эту справку, не забудьте аналогичным образом представить информацию по расчету страховых взносов на ВНиМ, ОПС и ОМС с суточных по загранкомандировке, оформив отдельную справку или дополнив имеющуюся по НДФЛ.

Напоминаем, что страховые взносы нужно начислить с суммы суточных, превышающей 2500 руб.п. 2 ст. 422 НК РФ При выдаче суточных в иностранной валюте пересчитывайте их в рубли по курсу Центрального банка РФ на день, когда руководитель утвердил авансовый отчетп. 2 ст. 422 НК РФ; Письмо Минфина от 29.05.2017 № 03-15-06/32796. Страховыми взносами на травматизм облагать всю сумму суточных не нужноп. 2 ст. 20.2 Закона от 24.07.98 № 125-ФЗ; Письмо ФСС от 17.11.2011 № 14-03-11/08-13985.

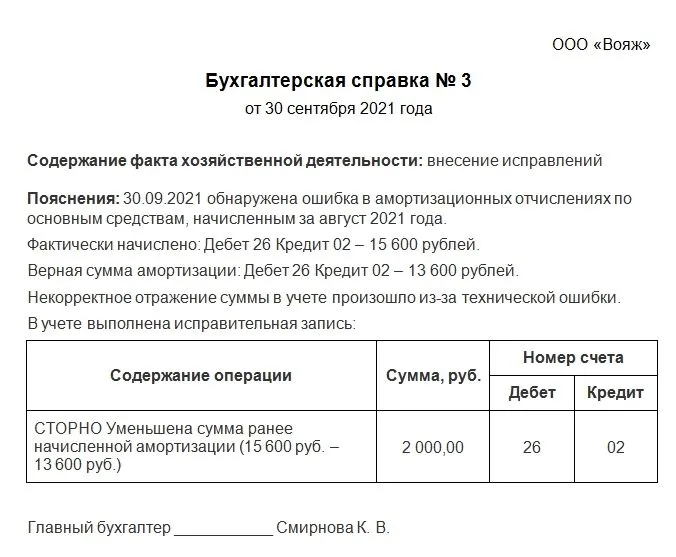

Бухгалтерская справка-расчет по исправлению ошибок

Если в учете выявлена ошибка, ее нужно исправитьпп. 2, 4 ПБУ 22/2010. При этом следует составить бухгалтерскую справку, так как законодательством иного документа для таких операций не предусмотрено. Именно она служит основанием для отражения коррекции в учете.

Поскольку справка по исправлению ошибок составляется для пояснения исправлений, рекомендуем включить в нее всю необходимую информацию, систематизировав ее по следующему алгоритму:

•укажите, какая именно операция была отражена неверно;

•опишите причину возникновения ошибки, дату ее обнаружения;

•повторите неправильные расчеты и/или проводки, сделанные из-за ошибки;

•покажите правильные записи: суммы, проводки и т. п. В случае с суммой может понадобиться дополнительный расчет.

Приведем пример бухгалтерской справки, которой можно оформить исправление ошибки в бухучете организации.

Общество с ограниченной ответственностью «Мальфа»

117418, г. Москва, ул. Цюрупы, д. 12, к. 9

ОГРН 1097712345675, ИНН 7727098760, КПП 772701001

Бухгалтерская справка-расчет

Содержание факта хозяйственной деятельности: внесение исправлений.

Пояснения: 10 июня 2019 г. бухгалтер Е.А. Тинькова обнаружила ошибку в амортизационных начислениях по основным средствам, начисленным за май 2019 г.

Фактически начислено: Дт 26 – Кт 02 — 78 560 руб.

Верная сумма амортизации: Дт 26 – Кт 02 — 63 090 руб.

Некорректное отражение операции произошло по причине технической ошибки.

В учете сделана следующая запись.

| Номер п/п | Содержание операции | Сумма, руб. | Номер счета | |

| Дт | Кт | |||

| Исправительная запись | ||||

| 1 | СТОРНО Уменьшена сумма, начисленной ранее амортизации (75 560 руб. – 63 090 руб.) |

15 470 | 26 | 02 |

| Бухгалтер |

|

Е.А. Тинькова |

| Главный бухгалтер |

|

К.П. Самусенко |

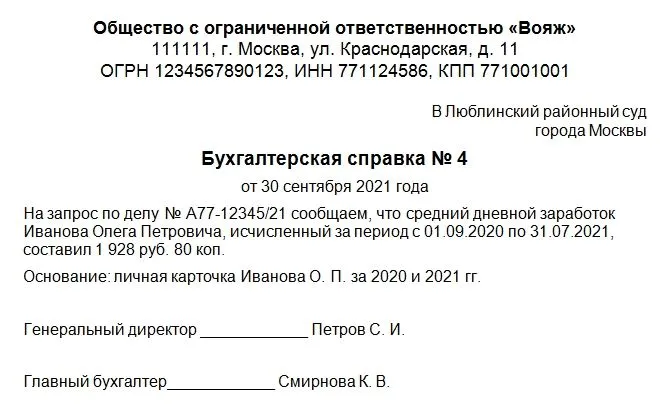

Бухгалтерская справка для суда

Бухгалтерская справка может послужить и дополнительным аргументом в судебном споре. Суды принимают ее в качестве надлежащего доказательства. В частности, она поможет обосновать понесенные расходы, финансовое положение, размер причиненного вреда. Пригодится она и в спорах с работниками.

При этом важно понимать, что такая справка не имеет целью зафиксировать тот или иной факт хозяйственной жизни для его отражения в учете, а носит лишь информационный характер.

Оформлять справку следует с описанием проведенных ранее операций или с требуемыми расчетами. Из нее должно быть понятно, какие справочные данные вы хотите подтвердить или опровергнуть.

Приведем пример. Сотрудника уволили неправомерно, и теперь он через суд требует заплатить ему средний заработок за период вынужденного прогула. Представить информацию о заработке можно следующим образом.

Общество с ограниченной ответственностью «Мальфа»

117418, г. Москва, ул. Цюрупы, д. 12, к. 9

ОГРН 1097712345675, ИНН 7727098760, КПП 772701001

В городской суд

г. Балашихи Московской области

Бухгалтерская справка

На запрос по делу № А70-79073/15 сообщаем, что средний дневной заработок Кучеренко Ивана Викторовича, исчисленный за период с 01.05.2018 по 30.04.2019, составил 2456 руб. 74 коп.

Основание: личная карточка Кучеренко И.В. за 2018 и 2019 гг.

| Генеральный директор |

|

А.А. Мурзаев |

| Главный бухгалтер |

|

К.П. Самусенко |

* * *

Хранить бухгалтерские справки надо не менее 5 летч. 1 ст. 29 Закона от 06.12.2011 № 402-ФЗ; п. 362 Приказа Минкультуры от 25.08.2010 № 558. Однако в зависимости от назначения справки этот срок может быть увеличен. К примеру, если в ней есть информация о расчете дивидендов, то ее (так же как и ведомости на выдачу дивидендов) нужно хранить 75 летп. 419 Приказа Минкультуры от 25.08.2010 № 558.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

-

Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Документооборот / Первичные документы

Документооборот / Первичные документы

2023 г.

2022 г.

2021 г.

Справка является свидетельством в письменном виде, фиксирующим тот или иной факт. Содержит информацию о человеке или компании, о сделках или мероприятиях и т.д.

Составляется при потребности подтвердить то или иное событие при присутствии запроса со стороны руководства, или же внешних лиц. Направляется человеку, имеющему интерес к содержащейся в ней информации.

Составляется письменно в свободной форме. Содержит данные автора и получателя, обязательно указываются дата и место написания. В содержании подробно описываются события, ставшие причиной создания.

Виды и варианты справок

- Личного характера.

- Служебного характера.

- Справка с места работы.

- Внешние.

- Внутренние.

Бухгалтерская справка: зачем нужна и как ее составить

Бухгалтерская справка – незаменимый помощник бухгалтера. Она поможет обосновать расчеты, исправить ошибки в учете, передать информацию в госорганы. Расскажем, когда и зачем нужна бухгалтерская справка, какие виды справок бывают, как их правильно составить.

Бухгалтерская справка — незаменимый помощник бухгалтера. Она поможет обосновать расчеты, исправить ошибки в учете, передать информацию в госорганы. Расскажем, когда и зачем нужна бухгалтерская справка, какие виды справок бывают, как их правильно составить.

Зачем нужна

Итак, бухгалтерская справка — это внутренний документ организации. Она нужна, когда бухгалтеру надо провести хозяйственную операцию, для которой не предусмотрена другая первичка, или первичка есть, но ее недостаточно. Кроме того справка помогает детализировать учет или исправить в нем ошибки.

Важно: бухгалтерская справка не может заменить первичный документ, в составлении которого кроме бухгалтера должны участвовать другие лица.

Например: если утерян акт приема-передачи выполненных работ или счет-фактура от контрагента, то заменить такие документы бухгалтерской справкой нельзя.

Подключите электронный документооборот в Такском и перестаньте терять первичные документы. Мы поддерживаем роуминг со всеми операторами.

Форма бухгалтерской справки

Унифицированной формы справки нет. Каждая организация может разработать и утвердить собственную форму. Главное, чтобы разработанная справка содержала реквизиты, обязательные для первичных документов (ч. 2 ст. 9 Закона от 06.12.2011 № 402-ФЗ):

- название документа и дату его составления;

- название организации;

- содержание хозоперации;

- должность, ФИО и подпись лица, ответственного за составление документа.

Можно взять бланк бухгалтерской справки для госучреждений: форма по ОКУД 0504833 (приказ Минфина от 30.03.2015 № 52н) и на его основе составить свой. Рекомендуем утвердить разработанную форму справки приказом по учетной политике организации.

Обычно справку подписывают главный бухгалтер и исполнитель. Но в отдельных случаях можно предусмотреть в справке подпись руководителя.

Например: если требуется одобрение учета каких-либо расходов.

Виды бухгалтерских справок

Бухгалтерские справки составляются с различными целями:

- для отражения фактов, пояснений;

- для расчета каких-либо показателей;

- для исправления ошибок;

- для передачи сведений в госорганы и т. д.

В зависимости от назначения справки ее содержание для разных ситуаций тоже будет разным.

Бухгалтерская справка-пояснение

Такие справки составляют по операциям, для которых не предусмотрены формы первичных документов.

К таким операциям относятся:

- списание задолженности с истекшим сроком давности;

- внесение средств в уставный капитал;

- корректировка долга по акту сверки, когда не удается установить причину расхождений;

- перевод товаров в материалы и т. д.

Пример:

Бухгалтерская справка-расчет

Иногда перед тем, как отразить операцию в учете, бухгалтеру сначала нужно произвести расчеты. В этом случае сам расчет и итоговый результат фиксируют в бухгалтерской справке-расчете.

Обычно бухгалтеры отражают в справке расчеты следующих показателей:

- материальной выгоды и суммы НДФЛ по пользование займом;

- отпускных;

- сверхнормативных суточных;

- дивидендов;

- курсовых разниц;

- налогов и т. д.

Пример:

Нулевая отчётность в налоговую для ИП и ООО за 92 р в месяц. Без посещения госорганов. Электронная подпись уже в комплекте. Заказать.

Бухгалтерская справка об исправлении ошибок

Если бухгалтер обнаружил ошибку в учете, то ее нужно исправить. В этом случае тоже составляют бухгалтерскую справку. В ней описывают: где и почему возникла ошибка и как она была откорректирована.

Исправить ошибку в учете бухгалтер может через сторнировочную запись или дополнительную проводку.

Пример:

Бухгалтерская справка для передачи сведений

Иногда необходимо оформить бухгалтерскую справку для предъявления в государственные инстанции. В таких ситуациях справка носит информационный характер.

Например: организация выступает ответчиком в трудовом споре с работником, который был уволен неправомерно. А теперь этот работник через суд требует выплатить ему средний заработок за период вынужденного прогула. Сведения о среднем заработке могут быть представлены в суд в виде бухгалтерской справки.

Пример:

Обменивайтесь документами с госорганами не покидая рабочего места. Онлайн-Спринтер — сервис для онлайн-отчетности с технической поддержкой 24/7. Работайте 30 дней бесплатно и оцените все преимущества сервиса!

Сколько и как хранить бухгалтерские справки

Оформленные бухгалтерские справки хранят вместе с документами соответствующего регистра учета.

Например: если справка составлена для списания задолженности, то ее подшивают к инвентаризационной ведомости по расчетам с контрагентами или актам сверки с конкретным контрагентом.

Хранят бухгалтерские справки не меньше 5 лет. Однако в некоторых случаях этот срок может быть увеличен.

Например: если в справке содержится информация о расчете дивидендов, то ее, как и ведомости на выдачу дивидендов, нужно хранить 50 лет (если документ был оформлен после 2003 года. Для документов, составленных ранее указанной даты, срок хранения составляет 75 лет) (п. 122 приказа Росархива от 20.12.2019 № 236).

Комплекс решений для любого бизнеса

Электронная отчётность, ЭЦП, ЭДО, онлайн-кассы, маркировка, решения 1С

Оставьте заявку на подключение или консультацию

Заполните форму ниже, специалисты свяжутся с вами и предложат наши услуги по выгодным ценам:

Законы

С 2021 года форма 6-НДФЛ включает упразднённую 2-НДФЛ. Объясняем, как теперь оформлять отчётность для налоговой.

Расчёт по форме 6-НДФЛ — отчётность работодателя о выплатах и подоходном налоге сотрудников. Она заполняется и передается в ИФНС ежеквартально. Форма 6-НДФЛ и инструкции к расчёту регламентированы приказом ФНС № ЕД-7-11/753@. Сведения в неё вносят предприятия, исчисляющие и уплачивающие НДФЛ в госбюджет (ст. 230, ст. 226 НК):

- предприятия РФ;

- ИП;

- частнопрактикующие нотариусы;

- адвокаты, имеющие свои адвокатские кабинеты;

- подразделения зарубежных предприятий в РФ.

Компании составляют декларацию 6-НДФЛ при получении гражданами от них дохода, с которого взимается подоходный налог: оплаты по трудовому договору и договору ГПХ, матпомощи и иных налогооблагаемых начислений.

Сроки сдачи 6-НДФЛ

Форму составляют ежеквартально и за год. Сроки сдачи 6-НДФЛ регламентированы п.2 ст. 230 НК:

- за первый квартал 2022 года — не позже 30.04;

- за шесть месяцев — не позже 31.07;

- за девять месяцев — не позже 31.10;

- годовой отчёт — не позже 01.03.

Если срок заканчивается в выходной, крайней датой признаётся идущий за ним рабочий день.

Например, в 2022 году 30.04 — суббота. Допустимый период предоставления формы в ФНС за первый квартал увеличился до 04.05 включительно. Таким образом, крайние сроки сдачи 6-НДФЛ в 2022 году:

- за первый квартал 2022 года — 04.05.22;

- за шесть месяцев — 01.08.22, так как 31.07— выходной;

- за девять месяцев — 31.10.22;

- годовой отчёт — 01.03.23.

Для тех, кто с Эвотором

Чтобы следить финансами предприятия, выявлять ненужные траты и узнавать, продажи каких товаров приносят больше прибыли, используйте сервис «Книга учёта доходов и расходов». А ещё он поможет вам заполнить декларацию и отправить документ в налоговую — ехать никуда не придётся.

Куда сдавать отчёт 6-НДФЛ

Отчётность направляется в ИФНС по месту расположения компании. При наличии подразделений допускается сдать справку в ИФНС по месту регистрации филиала или главной организации, если они территориально относятся к одному муниципалитету.

Если несколько подразделений числятся в одном муниципалитете, можно подать отчётность по месту расположения одного из них — одновременно за все. Срок выбора — до 01.01, информировать о нём требуется все ИФНС, где зарегистрированы отделения. Если они относятся к разным муниципалитетам, предоставлять отчётность придётся по каждому филиалу.

ИП направляют расчёт в ИФНС по месту регистрации.

Отправить форму можно в двух вариантах (п. 2 ст. 230 НК РФ):

- В электронном — справка подаётся через кабинет налогоплательщика или через оператора ЭДО.

- В бумажном — если отчётность включает до десяти человек. Можно передать расчёт в ИФНС при личном посещении или направить почтой — ценным письмом с описью и уведомлением о получении.

Если не сдать отчёт: штрафы и последствия

Согласно ст. 126 НК, за нарушение обозначенных сроков сдачи расчёта предусмотрены штрафные санкции. При непредставлении отчётности с предприятия взыскивается по 1000 ₽ за каждый полный или неполный просроченный месяц. Например, если компания отправит форму не 1 августа 2022 года, а 20 сентября, с неё удержат 2000 ₽.

На должностное лицо, ответственное за непредставление расчёта, накладывается штраф 300–500 ₽ (ст. 15.6 КоАП РФ).

Кроме того, ФНС вправе блокировать счета предприятия, если форма 6-НДФЛ не сдана в течение 20 дней после завершения допустимого срока. Об этой мере инспекция предупреждает компанию за 14 дней (ст. 76 НК РФ).

При недостоверных данных в расчёте на организацию накладывается штраф 500 ₽ за каждую ошибку. А при непредставлении справки без признаков налогового преступления с организации могут взыскать 200 ₽ — например, при направлении отчёта за десять и более человек на бумажном носителе.

Образец заполнения 6-НДФЛ в 2022 году

Приказом ФНС № ЕД-7-11/845@ с 2021 года введены поправки в бланк и инструкцию по оформлению 6-НДФЛ. Больше всего поменялся раздел 2, дополнительно к расчёту теперь прилагается справка 2-НДФЛ. Сдавать её требуется только по результатам года. Исключение — в случае ликвидации компании, закрытия ИП с наёмным персоналом в течение года. Тогда 2-НДФЛ включают в форму за завершающий расчётный период.

Предлагаем пошаговую инструкцию, как правильно заполнить 6-НДФЛ в 2022 году с учётом нововведений. Как и в более ранней форме, расчёт составляют нарастающим итогом за первый квартал, шесть, девять месяцев и год.

Рассмотрим содержание, порядок заполнения каждого раздела. Предлагаем скачать обновлённую форму и образец заполнения 6-НДФЛ за 2022 год (за полугодие).

Титульный лист

Содержит название компании, реквизиты, номер корректировки, отделения ИФНС, куда направляется отчётность, период расчёта и календарный год.

С 01.01.22 при снятии с регистрации в качестве ИП или главы КФХ в поле «Отчётный период (код)» следует указать:

- 83 — при подаче расчёта за первый квартал;

- 84 — за шесть месяцев;

- 85 — за девять месяцев;

- 86 — при направлении годовой отчётности.

Других поправок в этом блоке в 2022 году нет.

Порядок заполнения раздела 1

Блок отражает информацию о датах начисления и налоговых взносах за прошедшие три месяца расчётного периода:

- В строке 020 — совокупную сумму НДФЛ по всем плательщикам. Она равняется сумме значений строк 022.

- 021 — дату перечисления НДФЛ, согласно п. 6 ст. 226 НК, п. 9 ст. 226.1 НК.

- 022 — взнос, переведённый в дату из строки 021.

Число внесённых строк 021 и 022 зависит от доходов, взносы с которых переводятся в разные сроки: заработок, по листу нетрудоспособности и прочие.

Поле 030 содержит совокупную сумму налога, возвращённую в прошлые три месяца:

- 031 — дата, когда взнос возвращён;

- 032 — сумма возврата.

Сумма всех строк 032 равняется значению в поле 030.

Если рассматривать представленный нами образец заполнения за второй квартал 2022 года, то раздел 1 включает НДФЛ, который был удержан с сотрудников или возвращён только за второй квартал.

Порядок заполнения раздела 2

Существенные изменения коснулись этого раздела в 2022 году. В нём представлены сведения о поступлениях, вычетах, ставках и величине налога за первый квартал, шесть, девять месяцев, год.

Важно учесть, что алгоритм составления этого раздела принципиально отличается от предыдущего. Вносить данные необходимо нарастающим итогом с начала года, а не за прошлые три месяца.

Например, в рассматриваемом нами образце за второй квартал в разделе 2 учитывают данные за шесть месяцев. В строке 110 обозначена сумма поступлений с 01.01.2022 по 30.06.2022 без снижения на налоговый взнос и вычеты. При составлении годовой отчётности здесь будут учитываться сведения с 01.01 по 31.12, а в разделе 1 — с 01.10 по 31.12.

Из совокупной суммы из строки 110 построчно выделяют типы дохода:

- 111 — дивидендный;

- 112 — по трудовым договорам;

- 113 — по соглашениям ГПХ;

- 115 — в новом поле обособляют доход из строк 112 и 113 по кадрам с высокой квалификацией.

В строке 120 обозначено число физлиц, получивших налогооблагаемые поступления. Уволенный и вновь принятый сотрудник учитывается единожды. В новом поле 121 обособляют число работников с высокой квалификацией, имеющих налогооблагаемые поступления.

В строке 130 обозначена сумма налоговых вычетов с начала года, в поле 140 — рассчитанный размер налога с различных поступлений. При этом выделяются:

- 141 — НДФЛ с дивидендного дохода;

- 142 — взнос с поступлений персонала с высокой квалификацией.

В строке 150 отражается авансовый платёж, а в новом поле 155 — налог на прибыль к зачёту. Он, как и предыдущий показатель, уменьшает рассчитанный налоговый взнос.

Строка 160 демонстрирует сумму удержанного НДФЛ — важно, что она может и не соответствовать полю 140. Например, при выплате сотрудникам заработка за июнь в июле — в расчёте за второй квартал.

В поле 170 представлена неудержанная сумма налога, а в 180 — излишне внесённая, которую не удастся вернуть до завершения года. В строке 190 отражена величина налога, возвращённая предприятием.

Важно учесть, что при наличии в компании физлиц, которые в расчётном периоде имели поступления, облагаемые налогом по разным ставкам, разделы 1 и 2 должны быть составлены по каждой из них.

Приложение 1 к расчёту

Заполняется по результатам года, его разделы практически аналогичны форме 2-НДФЛ:

- Первый содержит данные о гражданине, получившем доход.

- Второй раздел отражает совокупные суммы дохода и НДФЛ в расчётном периоде.

- Третий блок содержит сведения о налоговых вычетах.

- Новый четвёртый раздел включает информацию о поступлениях сотрудника, с которых не удалось взыскать НДФЛ, и о размере налога.

Правила оформления идентичны алгоритму при работе с 2-НДФЛ. Предлагаем для ознакомления образец годовой 6-НДФЛ с оформленной справкой 2-НДФЛ.

Обязательно указывается код статуса плательщика:

- 1 — налоговый резидент РФ;

- 2 — налоговый нерезидент РФ;

- 3 — сотрудник с высокой квалификацией, нерезидент РФ;

- 4 — нерезидент РФ, член госпрограммы по оказанию содействия переезду в РФ соотечественников, живущих за границей;

- 5 — иностранец без гражданства, беженец или получивший временное убежище в РФ, налоговый нерезидент;

- 6 — иностранец, который работает в РФ на основании патента;

- 7 — работник с высокой квалификацией, резидент РФ.

Если сотрудник имеет поступления, облагаемые по разным ставкам, заполняется соответствующее число страниц. Например, при годовых поступлениях свыше 5 миллионов рублей оформляется две страницы 2-НДФЛ: для ставок 13% и 15%.

В приложении к справке 2-НДФЛ помесячно отражают данные о рассчитанных и фактически полученных гражданином доходах: в деньгах, натуральной форме, в виде финансовой выгоды. Также приводятся суммы вычетов. Составляется бланк по каждой налоговой ставке.

При оформлении приложения к справке коды дохода и вычета берут из справочника, утверждённого приказом ФНС № ММВ-7-11/387@.

Корректировка в расчёте по 6-НДФЛ

Любой недочёт, ошибка в форме 6-НДФЛ предполагает недостоверность представленных сведений, за что на компанию может быть наложен штраф. Если в отчётность не включены какие-либо данные или расчёты неверны, предприятие обязано направить в ИФНС уточнённый бланк. Его необходимо подать не только при заниженном НДФЛ, но и при завышенном, в отличие от других деклараций.

Корректировка 6-НДФЛ за 2022 год представляет собой такой же документ, что и первичная форма. В строке «Номер корректировки» на титульном листе указывается её порядковое значение: 1, 2 и так далее.

Форму можно подавать целиком, как предыдущий документ, или только по тем плательщикам, в отношении которых имеются недочёты. При выборе второго варианта важно заполнять полные данные по физлицам и в разделе 1, и в разделе 2, а не только неверные поля.

Для уточнения ошибочной информации в приложении 1 в отчётность 6-НДФЛ включаются корректирующие или аннулирующие справки только в отношении тех физлиц, информация по которым неверна.

Корректирующий документ предполагает исправление данных в базе ФНС. Заполняются все разделы и поля справки, а не только те, где допущены ошибки. В поле «Номер справки» указывают номер предшествующего документа, а в поле «Номер корректировки» прописывают 01, 02 и так далее.

Аннулирующая справка отменяет начальный вариант — она предоставляется, если предыдущий документ был направлен ошибочно, например не в то отделение ФНС. В ней заполняется только заголовок и раздел 1 — остальные блоки остаются пустыми. Документ допускается оформить только один раз, номер корректировки — 99.

Предпочтительный срок сдачи уточнённой 6-НДФЛ — период между датой сдачи первоначального отчёта и наступлением крайнего срока, отведённого для представления формы. В противном случае есть риск наложения на компанию штрафных санкций. Пояснения или уточнёнку в ответ на требование ИФНС необходимо передать в течение пяти дней (п. 3 ст. 88 НК РФ). Подача корректировки подтверждает наличие ошибки, на основании чего составляется акт и на организацию накладывается штраф. Если же предприятие успевает передать исправленный вариант до получения требований от ИФНС или уведомления о проверке, то к ответственности оно не привлекается.

Для тех, кто с Эвотором

Покупайте сервисы для товарного учёта, маркировки, ЕГАИС, управления кафе и интеграции с 1С. Они помогут наладить складской учёт, контролировать и анализировать продажи, вести КУДиР, а ещё рассчитывать налоговые платежи и взносы.

Подытожим

- Форма 6-НДФЛ — отчётность нанимателя о выплатах сотрудникам и НДФЛ. Его составляют и сдают налоговые агенты, рассчитывающие и уплачивающие НДФЛ в госбюджет.

- Бланк и порядок заполнения регламентированы приказом ФНС № ЕД-7-11/753@. В 2022 году внесены поправки в форму и инструкцию по оформлению. Больше всего изменился раздел 2, добавлена справка 2-НДФЛ.

- В раздел 1 входят данные о доходах и налогах за прошлые три месяца, в раздел 2 вносят сведения нарастающим итогом с начала года. Справка 2-НДФЛ необходима только при составлении годового отчёта.

- При невключении в форму каких-либо данных или ошибках предприятие обязано направить в ИФНС уточнённый расчёт. Корректировка 6-НДФЛ составляется по первоначальной форме, подаётся как при заниженной, так и при завышенной сумме налога.

- Форму сдают ежеквартально и за прошедший год. В первом случае не позже последнего дня месяца, который следует за расчётным периодом, во втором — не позже 1 марта. Если срок заканчивается в выходной, крайняя дата переносится на идущий за ним рабочий день.

- За непредставление отчётности на компанию накладываются штрафные санкции — по 1000 ₽ за каждый полный или неполный просроченный месяц. Возможна блокировка счетов организации.

Получайте раз в неделю подборку лучших статей Жизы

Рассказываем истории из жизни бизнесменов, следим за льготами для бизнеса и

даём знать, если что-то срочно пора сделать.

Справки и документы

Что такое трудовой договор, с кем и как его заключать

Законы · 20 May

Трудовой договор регулирует все отношения между работодателем и сотрудником. Если его не оформить, можно попасть на штрафы. Рассказываем, что должно быть в трудовом договоре и почему ГПХ нельзя считать его альтернативой.

Что такое СЗВ-СТАЖ и как заполнить форму

Законы · 20 May

Форма СЗВ-СТАЖ — отчётный документ, который содержит сведения о страховом стаже сотрудников. Раз в год его обязательно заполняют организации и ИП с наёмными работниками. Рассказываем, как правильно заполнять СЗВ-СТАЖ и когда сдать отчётность в ПФР, чтобы не получить штраф.

СЗВ-ТД в 2022 году: кто должен сдавать и когда

Законы · 20 May

Форма СЗВ-ТД — отчётный документ, который содержит сведения о трудовой деятельности каждого сотрудника. Его обязательно заполняют организации и ИП с наёмными работниками. Рассказываем, в каких случаях надо заполнять СЗВ-ТД и когда сдать отчётность в ПФР, чтобы не получить штраф.

Что такое форма СТД-Р и когда её нужно выдавать

Законы · 20 May

При переходе на цифровые трудовые в оборот вошла ещё одна справка: СТД-Р. Она содержит сведения о текущем или последнем месте работы. Рассказываем, в какой форме и в каких случаях её выдают.

Получение выписки из ЕГРИП с сайта налоговой для ИП

Законы · 20 May

Выписка из ЕГРИП — важный документ для ИП. В ней содержатся все сведения, которые подтверждают существование и добросовестность индивидуального предпринимателя. Рассказываем, как её получить.