Смета затрат на производство продукции — расчет, который необходим для продуктивного управления затратами, определения их приемлемого уровня и нахождения потенциала для оптимизации. О смете затрат на производство продукции и пойдет речь в нашей статье.

Что такое смета затрат на производство и реализацию продукции

Смета — это сводный обобщающий документ, в нем содержится информация о суммарных затратах на производство и сбыт. Смета используется как инструмент планирования, кроме того — дает возможность сравнить план с фактом. Затраты в смете объединяются по экономическим элементам. Их перечень представлен на схеме. Для целей сметы такая классификация затрат подготавливается итогом по предприятию, без обособления отдельных видов производимой продукции.

Для чего нужна смета? Одними из главных целей составления сметы являются:

- определение совокупного количества необходимых ресурсов,

- подсчет необходимости в оборотных средствах,

- подсчет себестоимости валовой (ВП), товарной (ТП) и реализованной (РП) продукции,

- контроль изменений в составе себестоимости,

- контроль отклонений плана от факта и выявление их причин,

- постановка целей для руководства,

- оценка эффективности работы.

Как правильно учитывать затраты в бухгалтерском учете? Ответ на этот вопрос есть в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Методы составления сметы

Существуют различные методы составления смет. Выделим используемые чаще всего:

- Сметный метод.

- Сводный метод.

- Калькуляционный метод.

Первый метод используется наиболее часто. При сметном методе затраты рассчитываются в целом по предприятию, за основу берутся данные других разделов годового плана предприятия. Например, плана материального обеспечения, плана по оплате труда и т.д. Также составляемая смета должна рассчитываться исходя из планируемых объемов реализации. Сметный метод дает возможность сопоставить и увязать отдельные разделы комплексного плана предприятия между собой, однако не дает возможности провести глубокий анализ затрат, например по подразделениям.

Поэтому существует еще один метод — сводный. При нем составление сметы затрат на производство продукции происходит из самостоятельных смет по цехам основного и вспомогательного производства путем их сложения и элиминирования из суммарных затрат межцеховых оборотов. Цеховая смета затрат состоит из двух разделов:

- Прямые затраты.

- Цеховые затраты и затраты на используемые услуги других цехов.

Подробнее о видах затрат читайте в статье «Классификация статей затрат на производство продукции».

Третий метод, калькуляционный, предполагает за основу сметы брать калькуляции себестоимости всех товаров, работ и услуг, которые будут производиться в планируемом году согласно плану производства. При этом должны быть учтены остатки незавершенки и изменения расходов будущих периодов (РБП). Чтобы в элементы затрат были включены все калькуляционные статьи затрат, необходимо составить шахматную ведомость. После этого данные по шахматной ведомости суммируются и переходят в смету затрат на производство продукции. При этом методе подсчитывается себестоимость только ТП. Для того чтобы подсчитать сумму всех затрат, себестоимость ТП необходимо скорректировать на остатки незавершенки, РБП, резервов предстоящих расходов и на не включенные в себестоимость ТП затраты.

Этапы сводного метода

Первым шагом подготовки сметы является расчет сметы затрат вспомогательных производств, так как результаты работы этих подразделений используются в основном производстве. Смета вспомогательного производства содержит:

- собственные затраты цеха,

- стоимость работ других подразделений для нужд вспомогательного цеха.

Далее подсчитываются сметы для общепроизводственного и общехозяйственного вида затрат, сметы внепроизводственных затрат, также может понадобиться составление смет по специфическим направлениям деятельности: освоение производства, пуск и наладка, ремонт, доставка и заготовка и т.д. Далее переходят к сметам по главным подразделениям, результат работы которых является целью создания предприятия. И в итоге рассчитывается смета затрат по всему предприятию. Потом конечный итог по смете всех затрат приводят к себестоимости валовой, товарной и реализованной продукции.

Как учесть незавершенное производство, готовую продукцию в расходах по налогу на прибыль, в деталях разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Себестоимость валовой, товарной и реализованной продукции в смете

По результатам использования сметного и сводного методов составляется смета всех затрат предприятия. Поскольку информацию по всем соответствующим затратам, относящимся к подразделению или виду затрат, содержат как сметы подразделений (для сводного метода), так и отдельные разделы годового плана (для сметного метода),то для расчета какого-либо вида себестоимости продукции необходимо произвести некоторые корректировки. Для ВП общую сумму затрат уменьшаем на затраты непромышленного характера (капитальное строительство, обслуживание бытовых потребностей, потери от чрезвычайных ситуаций и т.д.), а также проводим корректировку на изменение РБП (прирост минусуется, снижение прибавляется).

Далее из суммы ВП путем ее корректировки на изменение остатков незавершенного производства (рост минусуется, снижение плюсуется) и прибавления коммерческих (внепроизводственных) расходов получается сумма ТП. Подсчитанная величина ТП дает возможность рассчитать показатель затрат на 1 рубль ТП.

Информацию о расчете и анализе этого показателя читайте в статье «Затраты на 1 рубль реализованной продукции — формула».

Последний пункт — определение себестоимости РП. Для этого себестоимость ТП увеличивается на снижение остатков готовой продукции и уменьшается на их увеличение.

Поскольку при калькуляционном методе составления сметы затрат изначально определяется себестоимость ТП, то, в зависимости от цели, корректировки могут делаться и в обратном порядке (например, для подсчета себестоимости ВП или общих затрат по предприятию).

Итоги

Смета затрат служит основой как для целей планирования, так и для анализа. В отличие от калькуляции смета рассчитывается по элементам затрат на общую их сумму по предприятию. Смета затрат — это документ, который должен быть одобрен и утвержден ответственными лицами.

Нормативный метод учета затрат в производстве базируется на использовании нормативов и норм в качестве средства совершенствования контроля за затратами. В этой системе учета затраты анализируют по нормам, отклонениям от норм и изменениям самих норм.

Выявление, учет и анализ отклонений от норм определяют сущность нормативного учета, в основе которого лежит четкое и твердое установление норм затрат материалов, трудозатрат и всех других расходов, связанных с изготовлением какой-либо продукции или полуфабрикатов.

Главное преимущество нормативной системы учета: при правильной ее постановке требуется меньше бухгалтерских работников, чем при учете всех затрат — прошлых и настоящих. Дело в том, что нужно учитывать только существенные отклонения от стандартов. Процедура учета затрат и калькуляция в этом случае сводятся к записи отклонений от стандартных норм и выявлению причин их изменений.

Калькуляция продукции по нормативным затратам позволяет не только оперативно рассчитать ее себестоимость, но и своевременно принять важные управленческие решения на основе сравнения фактических и нормативных затрат. Исходя из анализа полученных расхождений, можно определить причину возникновения проблем и пути их решения. Конечная цель данной системы учета — учет потерь и отклонений в прибыли предприятия.

В производстве отклонения фактических затрат от их нормативов были, есть и всегда будут. Факторов влияния на затраты предприятия очень много, поэтому установить точные нормативы для затрат практически невозможно. В связи со сказанным поможем разобраться в принципах калькулирования себестоимости на основе анализа отклонений фактических затрат от их нормативных величин, рассмотрим методику такого анализа на всех стадиях основного производства продукции.

Выбор отклонений для анализа

В силу своей занятости у многих менеджеров и специалистов по управленческому учету нет времени для анализа всех полученных отклонений фактических затрат от их нормативов. Да и нет прямого смысла рассматривать подряд все отклонения, во многих случаях малозначимые. Существенными для анализа являются отклонения, превышающие 10 % от установленных нормативов.

Рассмотрим пример отклонения фактических затрат от их нормативных данных за предыдущий период в производстве (табл. 1).

|

Таблица 1. Сравнение отклонений от нормативных данных |

||

|

Наименование затрат |

Сумма общих затрат, руб. |

Отклонение от нормативов, руб. |

|

Прямые материальные затраты |

200 000 |

2000 |

|

Затраты прямого труда |

10 000 |

1000 |

На какое из полученных отклонений следует обратить внимание в первую очередь? С первого взгляда кажется, что это отклонение по прямым материальным затратам, поскольку по абсолютной величине оно выше. Однако общие материальные затраты составили 200 000 руб., а общие затраты прямого труда намного меньше — 10 000 руб.

В процентном отношении размер отклонения по прямым материальным затратам составит –1 % (2000 / 200 000), аналогичное отклонение по затратам прямого труда — 10 % (1000 / 10 000). Значит, анализ нужно начинать с отклонения по затратам прямого труда, несмотря на то что по абсолютной величине оно в два раза ниже величины отклонения по материалам.

При анализе отклонений учитывают, каким является отклонение для последующего анализа — положительным или отрицательным. Обычно на практике считают, что положительным отклонением является превышение норматива над фактической величиной, а отрицательное отклонение — это превышение фактической величины над нормативным (плановым) значением конкретного показателя.

Это важно

При равенстве относительных величин отклонений сначала следует анализировать отрицательные (неблагоприятные) отклонения, затем — положительные (благоприятные) отклонения.

Если отклонение отрицательное, необходимо выяснить причину перерасхода ресурса (материального, трудового и др.) над принятыми нормативами. Возможные причины:

- норматив был принят по заниженной величине;

- перерасход произошел по вине ответственных лиц;

- перерасход имеет место из-за нарушения технологического процесса.

Со вторым отклонением (положительным) все проще. В большинстве случаев нужно только подправить норматив под фактическую величину этого показателя.

Еще одним фактором выбора того или иного рода отклонения для последующего анализа служит его повторяемость. Здесь анализируют, к увеличению или уменьшению склоняется изменение (общий тренд).

Пример 1

Предположим, на производственном предприятии наметилась следующая тенденция отклонения фактических прямых материальных затрат от их нормативов (табл. 2).

|

Таблица 2. Тренд отклонения от нормативов затрат |

||

|

Месяц производства |

Величина отклонения, руб. |

Относительное отклонение от общих затрат, % |

|

Июль |

+12 000 |

5,1 |

|

Август |

+12 800 |

6,3 |

|

Сентябрь |

+13 600 |

7,2 |

|

Октябрь |

+14 400 |

8,5 |

Из таблицы 2 видно, что все отклонения положительные (благоприятные), по относительной величине меньше 10 %. Стоит ли такие отклонения анализировать?

Фактор против анализа: размер отклонений незначительный, тратить время на их анализ не нужно.

Факторы в пользу анализа приведенных отклонений:

- повторяемость отклонений в течение рассматриваемых месяцев;

- постоянный рост как абсолютных, так и относительных размеров отклонений.

Руководителей предприятия заинтересует, почему так происходит и как можно повлиять на этот тренд в сторону его снижения.

Еще один критерий выбора отклонения для анализа — оценка возможности влиять на его изменение (в каких случаях предприятие может контролировать причины появления таких отклонений).

Пример 2

Производственная компания выпускает консервированную продукцию, в том числе варенье, джемы и повидло. На изготовление варенья в отношении прямых материалов было допущено отрицательное отклонение в размере 100 000 руб. По отношению к общим затратам материалов это составило 12 %. Данное отклонение существенное. Будем считать, что оно включает:

- отрицательное отклонение вследствие повышения закупочной цены на концентрат (–130 000 руб.);

- положительное отклонение из-за экономии концентрата при производстве (+30 000 руб.).

Какое отклонение должно быть проанализировано в первую очередь? На первый взгляд, отклонение по цене. Оно намного выше, чем отклонение по объему (количеству концентрата), причем отрицательное. Однако контролировать отклонение по цене предприятие не может, так как это равносильно тому, чтобы диктовать поставщикам цены на их материалы.

Отсюда пропадает смысл анализировать влияние факторов, которые находятся под контролем сторонней организации. Вместо этого экономистам предприятия полезнее провести расчет новой нормативной цены для будущего периода (например, с учетом фактора инфляции).

Второй вопрос: стоит ли анализировать причину положительного отклонения по количеству концентрата? Да, есть все основания для того, чтобы провести анализ. Сам факт возникновения положительного отклонения является довольно странным. Фактически концентрата истратили меньше, чем следует по нормативу. Причина данного явления одна из двух:

- норматив затрат по материалам не основан на реальных затратах прошлого периода (нормативные затраты были завышены);

- нарушена технология изготовления продукта, чтобы сэкономить на материалах.

В любом случае нужно выяснить реальную причину возникновения этого отклонения.

Вывод: используя простые средства, можно выбирать существенные отклонения для дальнейшего анализа и принимать по ним рациональные решения.

Учет материальных затрат

При учете материальных затрат с использованием нормативов необходимо считаться с реальными факторами производства и условиями ценообразования на расходные материалы. Например, закупочные цены на материалы могут измениться, что автоматически повлияет на фактическую стоимость материалов. Возможен перерасход материалов, их неожиданная пропажа и порча. Поэтому анализ фактических отклонений от нормативов должен учитывать все факторы влияния: рост цен, колебание объемов производства, брак, отходы и др.

В большинстве случаев в первую очередь рассматривают влияние количественного фактора (объема выпуска), изменение цен на материалы.

Пример 3

Для изготовления джема по нормативу требуется 10 кг концентрата по цене 40 руб. В реальных условиях было израсходовано 7 кг концентрата по цене 50 руб.

Необходимо выяснить, какое получено общее отклонение от норматива и как на него повлияло по отдельности изменение цены и количества использованного концентрата.

С первым вопросом разобраться просто. Общее отклонение фактических данных от нормативасоставит:

(10 кг x 40 руб.) – (7 кг x 50 руб.) = 400 – 350 = 50 руб. — отклонение положительное, то есть по факту истрачено меньше материала (в стоимостном выражении), чем по нормативу.

Оценить влияние цены и количества концентрата сложнее. Так, отклонение по цене можно рассчитать следующим образом:

7 кг x (40 руб. – 50 руб.) = –70 руб.

Понятно, что из-за повышения цены сверх нормативной (плановой) величины получилось отрицательное (неблагоприятное) отклонение.

Сумма отклонения по цене определяется по фактическому количеству использованного материала, так как в противном случае это было бы комбинированное отклонение. Не только по количеству, но и по цене.

Отклонение по количеству используемого материала определяется исходя из его нормативной цены:

40 руб. x (10 кг – 7 кг) = 120 руб.

Здесь тоже понятно, почему получилось благоприятное отклонение. Все из-за уменьшения фактического количества использованного концентрата.

Почему в расчете присутствует нормативная, а не фактическая цена материала? Иначе добавилось бы влияние новой цены. Другими словами, произошло бы смешение влияния ценового отклонения и чисто количественного фактора.

Легко проверить, что общее отклонение по расходу материала в стоимостном выражении определяется путем сложения частных отклонений по цене и количеству: –70 + 120 = 50 руб. (полностью соответствует ранее подсчитанной величине общего отклонения).

В данном случае для большего понимания мы взяли простой пример, когда количество произведенного конечного продукта (джема) не меняется. В реальном производстве часто имеет место отличие планового (нормативного) объема выпуска продукции от его фактического значения. Чтобы учесть это влияние, используют нормативы прямых материальных затрат на единицу продукции. Они будут отражать отклонения в расходе прямых материальных затрат, вызванные различием фактической и плановой (нормативной) партии выпускаемой продукции.

Пример 4

Авторемонтное предприятие занимается изготовлением распределительных валов для автомобильных двигателей. Учет прямых материальных затрат производится с использованием нормативов (табл. 3).

|

Таблица 3. Учет нормативных и фактических данных по материальным затратам |

|||

|

№ п/п |

Показатель |

По нормативу |

Фактически |

|

1 |

Прямые материальные затраты, руб. |

51 000 |

51 678 |

|

2 |

Расход материалов, кг |

3000 |

3480 |

|

3 |

Цена 1 кг материала, руб./кг (п. 1 / п. 2) |

17 |

14,85 |

|

4 |

Произведено распредвалов, шт. |

1200 |

1160 |

|

5 |

Расход материалов на один распредвал, кг/шт. (п. 2 / п. 4) |

2,5 |

3,0 |

|

6 |

Стоимость затрат на один распредвал, руб./шт. (п. 1 / п. 4) |

42,5 |

44,55 |

Как видно из табл. 3, фактические прямые материальные затраты оказались выше плановой (нормативной) величины на 678 руб., или на 1,3 % (51 678 / 51 000).

На первый взгляд, это несущественное отклонение и его анализом не стоит заниматься. Однако следует учесть, что изготовили на 40 распредвалов меньше, чем было запланировано (1200 – 1160). Причем фактически материала израсходовано на 16 % больше (3480 / 3000), а расход материала на изготовление одного распределительного вала вообще выше на 20 % (3,0 / 2,5). В то же время был использован более дешевый материал от поставщиков (цена ниже на 13 % (14,85 / 17)).

Учитывая разнонаправленное влияние приведенных факторов на материальные затраты, нужно разобраться в ситуации.

Шаг 1.

Рассчитаем отрицательное отклонение, обусловленное перерасходом материала на изготовление распредвалов. Для этого умножим нормативную цену 1 кг материала на разность между нормативным и фактическим количеством используемого материала:

17 руб./кг x (2,5 кг/шт. x 1160 шт. – 3480 кг) = 17 x (2900 – 3480) = –9860 руб.

Как видно из расчета, нормативное количество используемого материала определяется путем умножения норматива затрат на один распредвал на фактический объем произведенного продукта. Таким образом, в расчете учитывается изменение объема выпуска продукции от ее плановой (нормативной) величины.

Мы получили неблагоприятное отклонение, связанное с перерасходом количества материала. То есть фактическая стоимость больше нормативной.

Шаг 2.

Определим положительное отклонение, вызванное экономией от приобретения материала по более низкой цене. С этой целью умножим фактическое количество используемого материала на разность между нормативным и фактическим значением цены:

3480 кг x (17 руб./кг – 14,85 руб./кг) = 7482 руб.

Как и следовало ожидать, получилось благоприятное отклонение. Оно вызвано уменьшением закупочной цены от поставщиков.

Шаг 3.

Найдем общее отклонение прямых материальных затрат от их фактической величины по конечному продукту. Порядок действий:

- умножаем фактическое количество распредвалов на норматив затрат на один распредвал;

- из полученного результата вычитаем фактические затраты прямых материалов.

1160 шт. x 42,5 руб./шт. – 51 678 руб. = 49 300 – 51 678 = –2378 руб.

Правильность последнего расчета можно проверить путем суммирования частных отклонений по обоим факторам влияния:

–9860 руб. + 7482 руб. = –2378 руб.

Получилось общее неблагоприятное отклонение. Теперь нужно разобраться с этим. Относительно снижения цены на материалы все ясно. Хорошо постарались менеджеры и снабженцы по приобретению материалов (если только не приобрели для производства распредвалов менее качественный материал). Ситуацию с отрицательным отклонением по расходу материала объяснить не так просто. Здесь одно из двух: либо изначально норматив по расходу материала на изготовление распредвалов был занижен, либо произошло прямое нарушение технологии изготовления в результате применения менее качественного материала.

Учет затрат прямого производственного труда

Нормативные затраты прямого труда рассчитывают путем умножения планируемых нормативных часов работы производственных рабочих на нормативные почасовые ставки оплаты труда. При этом нормативные часы прямого труда устанавливают исходя из одной единицы или партии продукции с учетом данных о производительности труда и квалификации производственных рабочих.

Важная деталь: нужно учитывать возможные нарушения (сбои) технологического процесса, производить корректировки на вероятные простои и другие неизбежные потери времени. Другими словами, нормативы должны основываться не на идеальных показателях, а на средних условиях производства. Чем больше нормативы затрат труда будут близки к идеальным, тем выше будет величина отклонения фактических затрат от их нормативных величин.

Рассмотрим такие факторы влияния на отклонения от нормативов, как изменение (колебание) количества отработанных часов и ставки оплаты ручного труда.

Пример 5

Предприятие производит электрические чайники. Месячный объем выпуска — 2000 шт.

Из-за непредвиденной остановки производства в январе в следующем месяце потребовалось увеличить план выпуска чайников вдвое. В связи с этим персонал работал в ночное время, в выходные и праздничные дни, что привело к дополнительным расходам на оплату труда. Половина часов прямого труда рабочих в феврале была оплачена с коэффициентом 1,5.

Требуется оценить как частные, так и общее отклонение фактических трудозатрат от их нормативных значений. Необходимые данные приведены в табл. 4.

|

Таблица 4. Учет отклонений по прямым трудозатратам |

|||

|

№ п/п |

Показатель |

По нормативу |

Фактически |

|

1 |

Объем производства, шт. |

2000 |

4000 |

|

2 |

Прямые трудозатраты, руб. |

200 000 |

450 000 |

|

3 |

Всего часов работы, ч |

1000 |

1800 |

|

4 |

Ставка оплаты ручного труда, руб./ч (п. 2 / п. 3) |

200 |

250 |

|

5 |

Затраты почасового труда на одно изделие, ч/шт. (п. 3 / п. 1) |

0,5 |

0,45 |

|

6 |

Затраты труда по стоимости на одно изделие, руб./шт. (п. 2 / п. 1) |

100 |

112,5 |

Прежде всего оценим среднюю фактическую ставку оплаты труда с учетом повышающего коэффициента на половину часов работы персонала в сверхурочных условиях:

(200 руб./ч + 200 руб./ч x 1,5) / 2 = (200 + 300) / 2 = 250 руб./ч.

Отсюда прямые трудозатраты (фонд оплаты труда) по фактически отработанному времени:

1800 ч x 250 руб./ч = 450 000 руб.

Из таблицы 4 следует, что во временном разрезе фактические затраты труда на одно изделие ниже норматива, а в стоимостном выражении они выше, чем по нормативу прямых затрат. Данная ситуация требует детального анализа.

Расчеты величин отдельных отклонений трудозатрат от их нормативов произведем пошагово.

Шаг 1. Рассчитаем отрицательное отклонение, вызванное повышением почасовой ставки оплаты труда над ее плановой величиной. Для этого умножим фактически отработанное время на разность между нормативной ставкой оплаты и ее фактической величиной:

1800 ч x (200 руб./ч – 250 руб./ч) = –90 000 руб.

Ситуация с неблагоприятным отклонением по ставке оплаты вполне понятна. Причина отклонения — повышенная оплата часов, отработанных сверхурочно.

Шаг 2. Определим отклонение, обусловленное увеличением выпуска продукции. С этой целью умножим нормативную ставку оплаты труда на разность между нормативным количеством часов и его фактическим значением:

200 руб./ч x (0,5 ч/шт. x 4000 шт. – 1800 ч) = 200 x (2000 ч – 1800 ч) = 40 000 руб.

Как видим, получилось благоприятное отклонение. Потребовалось меньше часов, чем это следует из временного норматива трудозатрат. С данным отклонением придется разбираться. Одно из двух: либо изначально установлен неправильный, то есть завышенный норматив по нормо-часам на единицу продукции, либо персонал работал не покладая рук и показал чудеса производительности в связи со сверхурочной оплатой труда.

Шаг 3. Найдем общее отклонение нормативов затрат на оплату прямого труда от их фактической величины. Сначала умножим фактическое количество продукции на нормативную стоимость затрат на одно изделие, а затем из полученного значения вычтем фактические затраты прямого труда:

4000 шт. x 100 руб./шт. – 450 000 руб. = 400 000 – 450 000 = –50 000 руб.

Проверим расчет другим способом:

–90 000 руб. + 40 000 руб. = –50 000 руб.

В результате получилось общее неблагоприятное отклонение. Это можно объяснить большим влиянием повышения ставки оплаты труда по сравнению со снижением норматива по нормо-часам на единицу продукции.

Учет косвенных расходов

Затраты, которые относятся одновременно к нескольким продуктам или подразделениям производства, называются косвенными расходами. Затраты делят на прямые и косвенные для расчета себестоимости продукции (услуг), краткосрочного планирования и анализа отклонений фактических данных производства от их нормативов.

Косвенные расходы подлежат распределению между продуктами на основе специальных баз распределения. Для высокомеханизированного производства в качестве фактора распределения этих расходов часто служат часы работы оборудования (машино-часы). В этом случае косвенные расходы между отдельными продуктами распределяются на основе единой ставки, рассчитанной на 1 маш.-ч работы оборудования.

При выборе единой базы распределения косвенных расходов возможны следующие факторы влияния на отклонения фактических затрат от их нормативных величин:

- ставка распределения косвенных расходов;

- количество машино-часов на выпуск единицы продукции.

Пример 6

Предприятие выпускает несколько моделей электрочайников. Общие косвенные расходы на выпуск этих моделей составляют 1 200 000 руб., общее количество машино-часов — 20 000.

Производство электрочайников автоматизировано, поэтому косвенные расходы распределены между моделями чайников по единой ставке, пропорционально часам работы оборудования на каждую модель.

Ставка распределения:

1 200 000 руб. / 20 000 маш.-ч = 60 руб./маш.-ч.

Предположим, на одну из моделей чайников («Люкс») приходится 10 000 маш.-ч работы общего оборудования. Найдем величину косвенных расходов, относимых по нормативу на данную модель:

10 000 маш.-ч x 60 руб./маш.-ч = 600 000 руб.

Плановый объем производства чайников модели «Люкс» — 20 000 шт. в месяц, однако по результатам работы оборудования по факту все оказалось сложнее (табл. 5).

|

Таблица 5. Учет отклонений по затратам косвенного характера |

|||

|

№ п/п |

Показатель |

По нормативу |

Фактически |

|

1 |

Общее количество машино-часов, маш.-ч |

10 000 |

11 700 |

|

2 |

Ставка распределения косвенных расходов, руб./маш.-ч |

60 |

62 |

|

3 |

Косвенные расходы, руб. (п. 1 x п. 2) |

600 000 |

725 400 |

|

4 |

Объем производства, шт. |

20 000 |

19 500 |

|

5 |

Количество машино-часов на одно изделие, маш.-ч/шт. (п. 1 / п. 4) |

0,5 |

0,6 |

Согласно данным табл. 5 на производство чайников данной модели затрачено на 17 % больше времени работы оборудования, чем по плану (11 700 / 10 000), а самих чайников изготовлено на 2,5 % меньше (19 500 / 20 000).

В то же время фактическая ставка распределения косвенных расходов между моделями оказалась выше на 3,3 % (62 / 60). В результате распределения затрат по новой ставке на эту модель по факту было отнесено косвенных расходов намного больше:

11 700 маш.-ч x 62 руб./маш.-ч = 725 400 руб. В процентном отношении — на 20,9 % (725 400 / 600 000).

Различие в результатах очень существенное, его нужно анализировать. В связи с этим требуется оценить:

- общее отклонение косвенных расходов от их нормативов, приведенных к одному объему выпуска продукции;

- частные отклонения по факту изменения ставки распределения затрат и количества машино-часов работы производственного оборудования.

На основании данного расчета будет легче выяснить причину имеющихся расхождений между нормативными и фактическими данными затрат. Вычисления произведем в такой последовательности.

1. Определим отрицательное отклонение в связи с повышением трудозатрат в машино-часах на единицу выпуска продукции. Для этого умножим нормативную ставку распределения косвенных расходов на разность между нормативным количеством часов работы оборудования и его фактическим значением:

60 руб./маш.-ч x (0,5 маш.-ч/шт. x 19 500 шт. – 11 700 ч) = 60 x (9750 – 11 700) = –117 000 руб.

Как видно из расчета, нормативное количество часов работы оборудования приведено к фактическому объему выпуска продукции (19 500 шт.).

Как и следовало ожидать, получилось неблагоприятное отклонение. Причина — существенное превышение времени работы оборудования на единицу продукции над нормативом. Оно увеличилось с 0,5 до 0,6 маш.-ч (на 20 %). Значит, могли неправильно установить первоначальный норматив (исходя из прошлых месяцев по выпуску аналогичной продукции) или произошли какие-то сбои в технологическом процессе, которые уменьшили объем выпуска продукции. Это нужно выяснить.

2. Рассчитаем отрицательное отклонение, связанное с повышением ставки распределения косвенных расходов над ее плановой (нормативной) величиной. Умножим фактически отработанное время работы оборудования в машино-часах на разность между нормативной ставкой распределения и ее фактической величиной:

11 700 маш.-ч x (60 руб./маш.-ч – 62 руб./маш.-ч) = –23 400 руб.

Ситуация с неблагоприятным отклонением по ставке распределения косвенных расходов относится к контролируемым причинам. Ее можно легко исправить, если за основу будущего норматива взять сегодняшнюю фактическую ставку распределения косвенных расходов.

3. Найдем общее отклонение косвенных расходов по нормативу от их фактической величины. Порядок расчета следующий:

- умножаем нормативную ставку распределения на норматив времени работы оборудования на единицу продукции и на фактический объем ее выпуска;

- из полученной величины вычитаем фактические затраты косвенных расходов.

60 руб./маш.-ч x 0,5 маш.-ч/шт. x 19 500 шт. – 725 400 руб. = 585 000 – 725 400 = –140 400 руб.

Проверим это другим способом:

–117 000 руб. – 23 400 руб. = –140 400 руб.

В результате получилось общее неблагоприятное отклонение. Это можно объяснить большим влиянием повышения времени работы оборудования на единицу продукции по сравнению со снижением объема ее выпуска.

Подводим итоги

1. Существенными отклонениями фактических затрат от их нормативных значений считаются величины, превышающие 10 %.

2. Анализ существенных отклонений от нормативов затрат начинают с отрицательных (неблагоприятных) отклонений (фактические затраты превышают их нормативные величины), а затем обращаются к положительным (благоприятным) отклонениям.

3. Несущественные отклонения (менее 10 %) следует анализировать, если они обладают определенной цикличностью или повторяемостью событий во времени.

4. Отклонения по перерасходу материалов на изготовление продукции должны определяться исходя из нормативной (плановой), а не фактической цены материала.

5. Частные отклонения, вызванные повышением почасовой ставки оплаты ручного труда, следует рассчитывать исходя из фактически отработанного времени, а не его нормативной величины.

6. Отклонения, связанные с повышением времени работы оборудования (машинного труда), нужно считать с учетом нормативной ставки распределения косвенных расходов, а не по фактической величине этой ставки.

Статья опубликована в журнале «Планово-экономический отдел» № 7, 2017

Содержание статьи

1. Что входит в производственную себестоимость

2. Зачем рассчитывать прямые и косвенные затраты

3. Как изменение стоимости сырья влияет на себестоимость продукции

4. Как снизить себестоимость продукции

Вариант 1. Снижение стоимости сырья

Вариант 2. Увеличение производительности труда

Вариант 3. Автоматизация производства

Вариант 4. Экономия электроэнергии, воды, снижение аренды

Резюмируем

Производственная себестоимость — это количество денег, потраченных на производство продукции. Расчет себестоимости продукции помогает компании:

- правильно установить цену на товары;

- планировать работу, например, определить точку безубыточности для понимания объема производства;

- точно рассчитать прибыль и найти пути ее роста за счет снижения себестоимости.

Себестоимость производства и сумма расходов на реализацию составляют полную себестоимость товара.

Оксана Бондаренко, директор компании «Учет и Право»:

«Расчет себестоимости продукции очень важен, без него вести бизнес трудно. Пример из моей практики: компания производит мягкие стулья, эксклюзивно и в небольших количествах, около 1000 стульев в месяц. Затраты на производство стульев — 5 850 000 рублей. Если разделить эту сумму на количество продукции получим 5 850 рублей — это и есть себестоимость единицы продукции.

Теперь о том, как эту цифру применить. Дело в том, что сам предприниматель изначально формировал ценовую политику на основании цен у конкурентов. Это привело к тому, что средняя цена изделия, 7 000 рублей, едва покрывала издержки.

При такой доходности денег на развитие не оставалось. После расчета себестоимости продукции, мы решили поднять цены и таким образом подтянуть маржинальность. В количестве клиентов мы почти не потеряли, а вот прибыль подняли серьезно — у бизнеса появились деньги на развитие»

Что входит в производственную себестоимость

Себестоимость производства включает в себя:

- сырье — то, из чего производится товар;

- зарплата и страховые взносы сотрудников на производстве;

- аренда цеха;

- коммунальные услуги;

- амортизация оборудования или здания.

В самом простом случае, если компания производит лишь один вид продукции, все эти расходы за месяц можно суммировать и разделить на объем выпущенной продукции. В производственные расходы включается только то сырье и материалы, которые были использованы. Если куплена тонна сырья, а в производство за месяц ушло триста килограммов, в себестоимость включается только их стоимость. Остальное — запасы, которые не влияют на расчет.

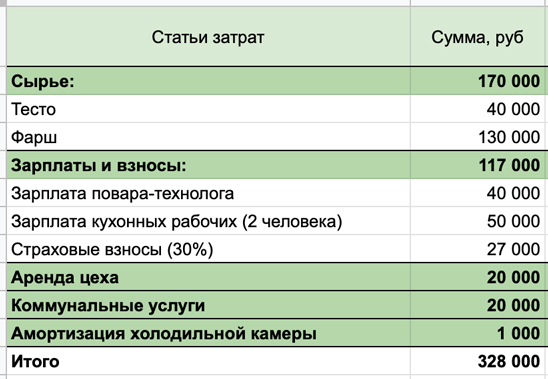

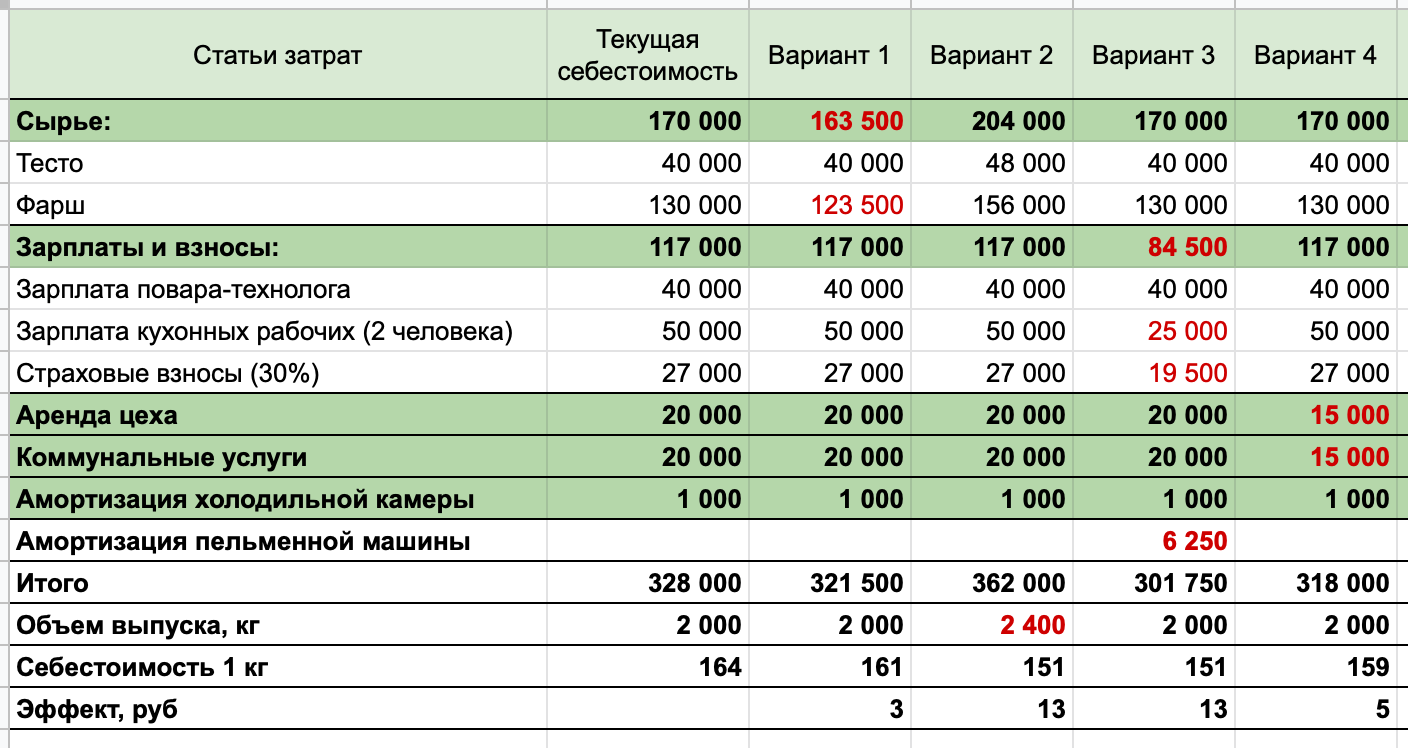

У Михаила фирма по производству пельменей, бизнес прибыльный, есть постоянные клиенты и проверенные поставщики. На определенном этапе захотелось узнать, можно ли продавать продукцию дешевле, чтобы захватить большую долю рынка и потеснить конкурентов. Для этого решили провести расчет себестоимости продукции. Михаил фиксирует все операции в сервисе ПланФакт, поэтому понять, сколько потратили на производство, оказалось легко. Расходы собрали в таблицу:

Для расчета амортизации холодильной камеры ее цену разделили на предполагаемый срок службы в месяцах.

Цена покупки — 36 000 рублей.

Предполагаемый срок службы — 3 года или 36 месяцев.

Амортизация в месяц: 36 000 : 36 = 1 000 (руб.)

За март фирма Михаила выпустила 2000 килограммов пельменей, себестоимость одного килограмма составила 164 рубля:

328 000 : 2 000 = 164 (руб.)

Эту сумму Михаил внес в калькулятор скидок, чтобы оценить, какую цену он может предложить покупателям, чтобы увеличить долю рынка.

А что делать, если часть продукции не прошла все стадии изготовления, и производство на конец месяца не завершено? Как же в таком случае рассчитывается себестоимость?

Например, на начало месяца незавершенное производство составило 50 000 рублей. За месяц потрачено 200 000 рублей, и на конец месяца размер незавершенного производства — 20 000 рублей. Выпущено 1000 единиц продукции.

Расчет себестоимости продукции в этом случае будет выглядеть так:

Себестоимость единицы продукции = (Незавершенное производство на начало месяца + Деньги, потраченные на производство за месяц – Незавершенное производство на конец месяца) : Количество выпущенной продукции

Себестоимость единицы продукции = (50 000 + 200 000 – 20 000) : 1000 = 230 (руб.)

Зачем рассчитывать прямые и косвенные затраты

Когда компания производит только один вид продукции, расчет себестоимости продукции достаточно прост, но что делать, если товаров несколько? В этом случае поможет разделение затрат на прямые и косвенные.

Прямые затраты — то, что потрачено на производство конкретного товара. Это может быть сырье, зарплата работников-сдельщиков, страховые взносы с нее.

Косвенные расходы относятся ко всему производству в целом, например, аренда помещения, фиксированная зарплата работников производства и хозяйственные расходы.

Владислав Ильин, генеральный директор компании «Био-Веста»:

«Мы производим функциональное питание и пробиотики.

Прямые затраты — это сырье, упаковка, множество вспомогательных материалов, которые используются для производства, оплата труда людей, работающих на производстве. Косвенные затраты: аренда, обслуживание здания цеха, уборка, вывоз мусора. Как правило, при изменении объемов производства эти расходы не меняются»

Чтобы понять, сколько косвенных расходов приходится на каждый вид товара, нужно определить его долю в общем объеме производства. А потом пропорционально этой доле распределить сумму затрат.

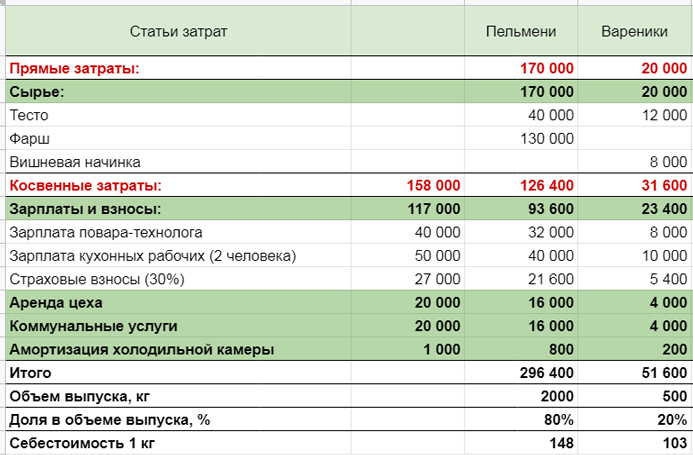

В апреле Михаил решил производить еще один вид продукции, вареники с вишней. Для расчета себестоимости пришлось разделить расходы на прямые и косвенные. Так как все сотрудники получают фиксированную зарплату, она и страховые взносы вошли в косвенные расходы. А сырье — в прямые.

Объем производства вареников составил 500 килограммов, а пельменей — 2000. Доля вареников в общем объеме производства — 20%, следовательно, 20% косвенных расходов нужно отнести на себестоимость вареников. Себестоимость одного килограмма пельменей составила 148 рублей, а вареников — 103 рубля.

Как изменение стоимости сырья влияет на себестоимость продукции

На практике регулярно встречается ситуация, когда меняется стоимость сырья и, соответственно, себестоимость готовой продукции. Для учета изменений используются методы расчета средней стоимости, ФИФО и ЛИФО.

Метод ФИФО (FIFO, First in First out, «первым пришел ― первым ушел») подразумевает, что сначала идет на производство сырье, которое было куплено раньше. Этот метод чаще применяется для товаров с небольшим сроком годности.

Метод ЛИФО (LIFO, Last in First out, «последним пришел ― первым ушел») — в производство отпускают те запасы, которые пришли позднее. Это удобно, если объем запасов большой.

Метод средней стоимости предполагает деление общей стоимости всех запасов на их количество.

Рассмотрим эти методы на примере изменения стоимости купленной муки за апрель:

- 1 партия 300 кг, куплена по цене 20 рублей;

- 2 партия 200 кг, цена 45 рублей;

- 3 партия 500 кг, цена 30 рублей.

По методу ФИФО сначала будут списывать в производство муку по цене 20 рублей, когда кончится эта партия, начнут списывать вторую, стоимостью 45 рублей. По методу ЛИФО наоборот, списывать запасы в производство начнут с последней партии.

В методе средней стоимости расчет стоимости списанного материала будет такой:

(20 х 300 + 45 х 200 + 30 х 500) : 1000 = 30 (руб.)

Когда товар будет отправлен на реализацию, для определения его себестоимости можно воспользоваться любым из этих методов. Фирма сама устанавливает, какой метод расчета она применяет, в зависимости от объема производства и вида продукции. Пересчитывать среднюю себестоимость можно через равные интервалы времени, например, раз в месяц или по мере выпуска новых партий. Менять выбранный метод расчета нежелательно — может возникнуть искажение показателей.

Как снизить себестоимость продукции

Уменьшение себестоимости позволит компании работать более эффективно и, в зависимости от целей, больше зарабатывать или иметь конкурентоспособную цену. Михаил решил выяснить, может ли он снизить себестоимость своей продукции и рассчитал разные варианты экономии в таблице:

Вариант 1. Снижение стоимости сырья

Можно покупать более крупные партии, договориться на скидку или найти нового поставщика. У Михаила самая дорогая статья прямых затрат — фарш, снижение его стоимости на 5% дает уменьшение себестоимости на 3 рубля.

Вариант 2. Увеличение производительности труда

Чем больше производится продукции, тем меньше приходится косвенных расходов на единицу продукции. Можно сделать рабочие места более удобными, оптимизировать работу и мотивировать сотрудников. Если увеличить количество выпускаемых пельменей на 20%, то себестоимость упадет на 13 рублей. Плюс производство потребует больше сырья, следовательно, можно попросить поставщика о более выгодных условиях.

Вариант 3. Автоматизация производства

Этот способ позволит заменить сотрудников техникой и сэкономить на оплате труда. Конечно, нужно соблюдать баланс, слишком дорогое оборудование может не окупиться при небольших объемах.

Михаил планирует покупку автоматической машины за 150 000 рублей для лепки пельменей. Ее установка позволит отказаться от одного из кухонных рабочих. Несмотря на высокую стоимость, ее амортизация будет составлять 6 250 рублей при расчетном сроке службы 24 месяца. Это значительно меньше зарплаты сотрудника.

В результате модернизации производства, себестоимость пельменей уменьшится на 13 рублей.

Вариант 4. Экономия электроэнергии, воды, снижение аренды

Также приведут к уменьшению косвенных затрат и снижению себестоимости продукции. Сокращение этих расходов на 25% даст снижение себестоимости продукции на 5 рублей.

Оксана Бондаренко, директор компании «Учет и Право»:

«С помощью себестоимости можно не только формировать ценовую политику, но и следить за успехами бизнеса. Например, если себестоимость снижается — это хороший знак. Чем больше производит бизнес, тем меньшую долю в расходах начинают занимать аренда помещения и амортизация. Также расходы снижаются и за счет повышения эффективности труда сотрудников: производят больше, а платим как раньше»

Резюмируем

- Себестоимость продукции включает расходы, потраченные на ее производство (сырье, материалы, зарплату рабочих, амортизацию оборудования, аренду цеха).

- Затраты могут быть прямые и косвенные. Прямые можно отнести к конкретному виду товара, а косвенные относятся к производству в целом.

- Разная стоимость сырья учитывается методами ФИФО, ЛИФО и средней стоимости.

- Существует несколько способов уменьшения себестоимости единицы продукции, они базируются на снижении затрат и увеличении объема выпуска.

Добавить в «Нужное»

Ведомость учета затрат на производство

Одной из задач учета производственных затрат является формирование информационно-аналитической базы для управления производственной деятельностью организации. Цели управления достигаются также с помощью сметного планирования. О смете затрат на производство расскажем в нашем материале.

Смета затрат на производство

Смета затрат на производство – это свод всех затрат, связанных с производством продукции, выполнением работ или оказанием услуг. Это плановый документ, определяющий прогнозную величину затрат исходя из установленных организаций норм, расценок, а также с учетом технологических особенностей.

Вопрос составления сметы затрат на производство каждая организация решает для себя самостоятельно с учетом своей специфики. Поэтому и единой формы сметы, подходящей для всех организаций, не существует.

Приведем пример сметы затрат на производство для предприятий лесопромышленного комплекса (утв. Минпромнаукой 26.12.2002). Предполагается, что данная смета разрабатывается на год с разбивкой по кварталам по следующей форме:

| № № п/п |

Элементы расходов | По плану | Фактически |

|---|---|---|---|

| 1 | 2 | 3 | 4 |

| 1 | Материальные затраты за вычетом возвратных отходов, в том числе: | ||

| 1.1 | Сырье и основные материалы | ||

| 1.2 | Комплектующие изделия и полуфабрикаты | ||

| 1.3 | Возвратные отходы (вычитаются) | ||

| 1.4 | Вспомогательные материалы | ||

| 1.5 | Топливо со стороны | ||

| 1.6 | Энергия со стороны | ||

| 1.7 | Услуги производственного характера | ||

| 2 | Расходы на оплату труда | ||

| 3 | Сумма начисленной амортизации на полное восстановление основных средств | ||

| 4 | Прочие расходы, в том числе: | ||

| 4.1 | Плата за древесину, отпускаемую на корню | ||

| 4.2 | Плата за право заготовки живицы | ||

| 4.3 | Плата за другие ресурсы, за воду | ||

| 4.4 | Суммы единого социального налога | ||

| 5 | Итого затрат на производство | ||

| 6 | Затраты на работы и услуги, не включаемые в валовую продукцию (исключаются) | ||

| 7 | Изменение остатков расходов будущих периодов (прирост вычитается, уменьшение прибавляется) | ||

| 8 | Изменение остатков резерва предстоящих расходов (прирост прибавляется, уменьшение вычитается) | ||

| 9 | Себестоимость валовой продукции | ||

| 10 | Изменение себестоимости остатков незавершенного производства и инструментов собственной выработки (прирост вычитается, уменьшение прибавляется) | ||

| 11 | Производственная себестоимость товарной продукции | ||

| 12 | Расходы на продажу | ||

| 13 | Полная себестоимость товарной продукции | ||

| 14 | Товарная продукция | ||

| 15 | Прибыль (+), убытки (-) от производства товарной продукции | ||

| 16 | Затраты на один рубль товарной продукции в копейках | ||

| 17 | Изменение себестоимости остатков нереализованной продукции на складе и отгруженной (прирост вычитается, уменьшение прибавляется) | ||

| 18 | Себестоимость реализуемой товарной продукции | ||

| 19 | Реализуемая товарная продукция | ||

| 20 | Прибыль (+), убытки (-) от реализации товарной продукции |

Отчет о затратах на основное производство

Смета затрат на производство может включать в себя только плановые затраты. А может содержать информацию о планируемых и фактических затратах. В первом случае анализ эффективности деятельности и управление затратами производятся путем сопоставления отчета о фактических затратах или ведомости учета затрат на основное производство со сметой. Во втором случае смета уже содержит в себе прогнозные и актуальные сведения.

Документальное оформление затрат на производство проводится организацией исходя из вида затрат и применяемых форм первичных учетных документов. Данные о затратах накапливаются в системе бухгалтерского учета в соответствующих регистрах синтетического и аналитического учета.

Поэтому в любом случае именно бухгалтерская система будет являться информационной базой для сметного планирования, анализа отклонений и разработки мероприятий по повышению эффективности производственно-финансовой деятельности.

Форум для бухгалтера:

ФИНАНСОВОЕ БЮДЖЕТИРОВАНИЕ

Финансовое бюджетирование представляет собой планирование доходов и расходов компании. За счет четкого планирования расходов можно спрогнозировать доходную часть деятельности, в том числе прибыль организации.

Основные ошибки при формировании финансовых бюджетов связаны с формальным отношением ответственных лиц к составлению тех или иных планов. В связи с этим ставятся задачи не только четкого планирования, но и контроля исполнения бюджетов, оценки результатов деятельности компании.

Принято считать, что наиболее высокий показатель исполнения бюджетов — 80–85 % и выше. В таком случае говорят о высоком качестве текущего планирования при сопоставлении плановых и фактических показателей по итогам деятельности в конце анализируемого периода. В качестве анализируемого периода чаще всего выступает календарный год, однако иногда наиболее эффективно анализировать деятельность компании в разрезе более коротких сроков (месяца, квартала).

В процессе финансового бюджетирования задействованы многие структурные подразделения компании. При этом консолидация данных может быть сосредоточена в одном подразделении, например, отделе (департаменте) бюджетирования. Суть такой структуры в том, чтобы собрать данные от разных подразделений в части планируемых расходных операций и свести общую картину силами одного подразделения. На основе имеющейся информации идет формирование итоговых бюджетов — бюджета доходов и расходов (БДР), бюджета движения денежных средств (БДДС).

Система финансового бюджетирования — это комплекс вспомогательных бюджетов, необходимых для формирования плана поступлений, расходований и прибыли компании.

На основании сформированных планов часто внедряют мотивационную составляющую, что обеспечивает менее формальное отношение к вопросу создания бюджетов со стороны работников компании. В ряде компаний от исполнения бюджетов зависит премия сотрудников, поэтому они более ответственно устанавливают плановые значения, стремятся к их достижению. Кроме того, повышаются координация и взаимодействие между смежными структурными подразделениями при достижении единой цели.

Сегодня финансовое бюджетирование признано основой для эффективного управления бизнесом. Это обусловлено необходимостью четкого планирования, координации и контроля.

Представим схематично основные этапы разработки системы бюджетирования:

- изучают структуру компании;

- анализируют и разрабатывают систему управленческого учета компании;

- изучают бизнес-процессы;

- анализируют рынки сбыта, конкурентную среду, реальные преимущества и недостатки компании и т. д.;

- оценивают трудовые ресурсы и кадровый потенциал;

- анализируют производственные возможности;

- разрабатывают систему планов;

- определяют лиц, ответственных за формирование планов;

- определяют структуру передачи данных (каждый работник должен знать, за какой раздел бюджета отвечает, в какие сроки и в какой форме должен передать данные на следующую ступень бюджетирования);

- устанавливают сроки формирования бюджетов и отчетов об их исполнении;

- вносят изменения в учетную политику с учетом внедрения системы бюджетирования;

- разрабатывают и внедряют бюджетный регламент или положение о системе бюджетирования;

- разрабатывают систему контроля (периодичность контроля, мотивация за счет исполнения бюджетов, механизм оценки деятельности компании, механизм внесения изменений в планы в соответствии с полученными фактическими данными).

Многие компании не считают нужным внедрять бюджетный регламент, однако такая позиция не совсем верная. Практика показывает, что использование этого нормативного акта обеспечивает слаженную работу системы бюджетирования. Утверждая документ, который будет описывать полный процесс бюджетирования на предприятии, можно значительно облегчить дальнейшее функционирование системы.

Бюджетный регламент должен включать:

- сроки начала и окончания планирования;

- сроки сведения фактических данных;

- полную схему участников бюджетного процесса с системой взаимодействия между ее звеньями;

- формы всех бюджетных документов с описанием методологии их формирования и оформления;

- мотивацию персонала и т. д.

Существует два основных принципа формирования бюджетов (особенно в части вспомогательных бюджетов):

- принцип «снизу вверх» — предполагает формирование бюджетов «внизу» разными структурными подразделениями компании и дальнейшую их передачу «наверх» для создания сводного плана;

- принцип «сверху вниз» — предполагает формирование сводного бюджета «наверху» исходя из целевых показателей, установленных руководством компании (управляющей компанией, советом директоров и др.), и дальнейший спуск установленных планов для подчиненных подразделений.

Бюджеты формируют в порядке, который предполагает создание отдельных вспомогательных бюджетов, способствующих составлению основных:

- бюджета продаж;

- бюджета производства;

- бюджета производственных запасов;

- бюджета прямых расходов на материалы;

- бюджета прямых расходов на оплату труда;

- бюджета производственной себестоимости реализованной продукции;

- бюджета накладных расходов (общепроизводственных, общехозяйственных, коммерческих, административных и др.);

- бюджета движения денежных средств;

- бюджета доходов и расходов;

- бюджетного баланса;

- инвестиционного бюджета.

К числу основных бюджетов в системе финансового бюджетирования принято относить БДДС, БДР, бюджетный баланс и инвестиционный бюджет. Их формирование возможно только при помощи операционных (вспомогательных) бюджетов, поэтому первостепенная задача в рамках внедрения системы финансового бюджетирования заключается в разработке комплекса взаимосвязанных форм бюджетов.

БЮДЖЕТ ПРОДАЖ

Бюджет продаж относится к вспомогательным бюджетам. Он предназначен для отражения информации о запланированном объеме сбыта, цене реализации единицы продукции и планируемом доходе от продажи каждого вида продукции. Зачастую в бюджет дополнительно включают раздел «График поступления денежных средств» с информацией о планируемых сроках получения денежных средств от реализации.

График поступления денежных средств необходим, если компания может реализовать товар и получить за него выручку в разные отчетные периоды, что не редкость при использовании системы оплаты «авансовый платеж – окончательный расчет».

Обычно планирование осуществляют для календарного года с дальнейшей детализацией по кварталам, месяцам и другим отчетным периодам. В планирование бюджета продаж могут быть вовлечены многие структурные подразделения компании: коммерческий отдел, договорной отдел, отдел сбыта, отдел маркетинга, отдел продаж, экономический отдел, отдел бюджетирования и др.

Порядок формирования бюджета продаж и контроля за его исполнением

Этап 1. Разрабатывают регламент бюджетирования, в котором должны быть определены ответственные структурные подразделения, сроки предоставления информации, сроки формирования бюджета продаж, формы и рекомендации по его заполнению и др.

Этап 2. Собирают данные о состоянии рынка сбыта, его конъюнктуры; анализируют конкурентов (включая потенциальных), их ценовую политику, преимущества и недостатки; оценивают собственную конкурентоспособность и финансовые возможности потенциальных покупателей.

Этап 3. Собирают данные о заключенных и планируемых к заключению договорах на поставку выпускаемой продукции (оказание услуг, выполнение работ).

Этап 4. Собирают данные о фактических объемах реализации предшествующих периодов.

Этап 5. Формируют бюджет продаж на календарный год с детализацией.

Этап 6. Собирают информацию об имеющихся условиях оплаты (или планируемых условиях оплаты в случае еще не заключенных договоров) за товары, услуги или работы.

Этап 7. Формируют График поступления денежных средств как составную часть бюджета продаж.

Этап 8. Ежемесячно (еженедельно, ежеквартально, ежедневно) контролируют исполнение бюджета в части объемов реализации (в натуральном и стоимостном выражении), исполнения покупателями/заказчиками условий заключенных договоров.

Этап 9. Составляют отчет об исполнении бюджета продаж, чтобы выявить отклонения плановых показателей от фактических (как правило, отчеты исполнения бюджетов формируют на ежемесячной основе).

Этап 10. Корректируют бюджет продаж на основании отчета об исполнении бюджета (в случае значительных отклонений фактических показателей от плановых).

Замечания

- Бюджет продаж можно назвать первым шагом в системе бюджетирования, так как с этого документа начинается любое планирование.

- На основе информации бюджета продаж формируют остальные операционные планы.

Рассмотрим пример оформления бюджета продаж с детализацией по кварталам (табл. 1).

|

Таблица 1. Бюджет продаж с детализацией по кварталам, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Прогноз продаж |

|||||

|

Товар № 1 |

|||||

|

Планируемый объем продаж, ед. |

120 |

140 |

140 |

160 |

560 |

|

Прогнозируемая цена реализации единицы продукции |

10 |

10 |

10 |

12 |

х |

|

Выручка от реализации |

1200 |

1400 |

1400 |

1920 |

5920 |

|

Товар № 2 |

|||||

|

Планируемый объем продаж, ед. |

210 |

250 |

250 |

290 |

1000 |

|

Прогнозируемая цена реализации единицы продукции |

4000 |

4000 |

4000 |

6000 |

х |

|

Выручка от реализации |

840 |

1000 |

1000 |

1740 |

4580 |

|

Итого выручка |

2040 |

2400 |

2400 |

3660 |

10 500 |

|

График поступления денежных средств |

|||||

|

Остаток дебиторской задолженности на начало периода |

0 |

0 |

0 |

0 |

х |

|

Первый квартал |

2040 |

2040 |

|||

|

Второй квартал |

2400 |

2400 |

|||

|

Третий квартал |

2400 |

2400 |

|||

|

Четвертый квартал |

3660 |

3660 |

|||

|

Остаток дебиторской задолженности на конец периода |

0 |

0 |

0 |

0 |

х |

Раздел «Прогноз продаж» содержит данные о прогнозных объемах продаж каждой номенклатуры выпускаемой продукции (в натуральном и стоимостном выражении) с учетом планируемой стоимости реализации единицы продукции.

В разделе «График поступления денежных средств» представлены сведения о планируемых сроках поступления от покупателей или заказчиков денежных средств за отгруженную продукцию. В данном случае поступления планируются в месяце реализации, то есть условия оплаты не предполагают предоплаты.

БЮДЖЕТ ПРОИЗВОДСТВА И БЮДЖЕТ ПРОИЗВОДСТВЕННЫХ ЗАПАСОВ

Бюджет производства — один из основных документов в системе финансового бюджетирования. Он определяет производственные возможности компании с учетом ее производственной мощности, планируемого спроса на продукцию, имеющихся запасов готовой продукции на складах.

Учитывая данные факторы, составляют оптимальную производственную программу. С одной стороны, она будет обеспечивать предложением спрос на рынке, с другой — возможна к исполнению с точки зрения имеющихся производственных площадей, оборудования и кадрового потенциала.

В данном случае производственную программу нужно формировать так, чтобы выпускаемая продукция была востребована на рынке. Ведь в случае выпуска «лишнего» объема увеличатся расходы на хранение готовой продукции на складах. Ее нужно будет реализовать в кратчайшие сроки, поскольку производство не останавливается.

С другой стороны, выпускать продукцию, равную запланированному объему продаж, нерационально. Высока вероятность того, что изменится запланированный объем реализации или возникнут сбои в работе производства, в связи с чем любое предприятие формирует определенный страховой запас для обеспечения бесперебойной работы.

Выпуск продукции в объемах, значительно меньших, чем потребность рынка, также нерационален, так как предприятие теряет возможность получить дополнительную выручку.

Учитывая все факторы, влияющие на объем производства, необходимо сформировать производственную программу с учетом сведений о запасах продукции на начало и конец анализируемого периода. Бюджет производства может быть сформирован исключительно с точки зрения планируемых объемов изготовления продукции всех номенклатурных групп. В некоторых компаниях формируют бюджет производственных запасов как самостоятельный операционный план.

Рассмотрим пример оформления бюджета производства (табл. 2).

|

Таблица 2. Бюджет производства с включением сведений о производственных запасах, ед. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Товар № 1 |

|||||

|

Запас готовой продукции на начало периода |

10 |

20 |

25 |

30 |

х |

|

Прогноз объема производства |

130 |

145 |

145 |

155 |

575 |

|

Прогноз объема продаж |

120 |

140 |

140 |

160 |

560 |

|

Запас готовой продукции на конец периода |

20 |

25 |

30 |

25 |

х |

|

Товар № 2 |

|||||

|

Запас готовой продукции на начало периода |

0 |

10 |

20 |

40 |

х |

|

Прогноз объема производства |

220 |

260 |

270 |

270 |

1020 |

|

Прогноз объема продаж |

210 |

250 |

250 |

290 |

1000 |

|

Запас готовой продукции на конец периода |

10 |

20 |

40 |

20 |

х |

Бюджет производства состоит из нескольких разделов и учитывает следующую информацию:

- фактические остатки готовой продукции на начало анализируемого периода;

- планируемые объемы производства с учетом производственных возможностей компании и планируемых объемов реализации;

- планируемые остатки готовой продукции на конец анализируемого периода (рассчитывают следующим образом: запас готовой продукции на начало периода + планируемый объем производства – планируемый объем реализации).

Бюджет формируют также по каждой номенклатурной группе в отдельности.

БЮДЖЕТ ПРЯМЫХ РАСХОДОВ НА МАТЕРИАЛЫ

Под прямыми расходами на материалы понимают расходы на основные и вспомогательные материалы, комплектующие изделия, покупные полуфабрикаты и т. д., необходимые для производства продукции.

Бюджет прямых расходов на материалы формируют исходя из плановых объемов реализации и производства, норм расходования материалов на единицу продукции. В данном случае на начальном этапе формируют нормативы расходования материалов на изготовление единицы продукции каждой номенклатуры, а затем определяют нормативы материальных расходов на весь объем.

ОБРАТИТЕ ВНИМАНИЕ

Рекомендуем рассчитывать планируемые расходы на материалы не только для прогнозируемого объема реализации, но и для прогнозируемого объема производства, поскольку в рамках производственной деятельности придется расходовать материалы и на производство запасов готовой продукции.

График оплаты материалов стоит формировать исходя из общих объемов производства (не объемов продаж). Однако при формировании бюджета полной или производственной себестоимости реализованной продукции нужно брать сведения о материальных расходах применительно к объемам продаж.

Как формировать бюджет прямых расходов на материалы, показано в табл. 3.

|

Таблица 3. Бюджет прямых расходов на материалы, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Товар № 1 |

|||||

|

Прогноз объема производства, ед. |

130 |

145 |

145 |

155 |

575 |

|

Материальные расходы для планируемого объема производства (норматив на единицу продукции — 2500 руб.) |

325 |

362,5 |

362,5 |

387,5 |

1437,5 |

|

Прогноз объема продаж, ед. |

120 |

140 |

140 |

160 |

560 |

|

Материальные расходы для планируемого объема продаж (норматив на единицу продукции — 2500 руб.) |

300 |

350 |

350 |

40 |

1400 |

|

Товар № 2 |

|||||

|

Прогноз объема производства, ед. |

220 |

260 |

270 |

270 |

1020 |

|

Материальные расходы для планируемого объема производства (норматив на единицу продукции — 1000 руб.) |

220 |

260 |

270 |

270 |

1020 |

|

Прогноз объема продаж, ед. |

210 |

250 |

250 |

290 |

1000 |

|

Материальные расходы для планируемого объема продаж (норматив на единицу продукции — 1000 руб.) |

210 |

250 |

250 |

290 |

1000 |

Материальные расходы также планируют в разрезе номенклатурных групп предприятия в зависимости от запланированных нормативов расходования материальных ресурсов. В рассматриваемом примере для товара № 1 норматив материальных расходов на единицу продукции составляет 2500 руб., для товара № 2 — 1000 руб.

Имея сведения о нормативном значении материальных расходов на производство единицы продукции, формируют план расходов на материалы для каждой номенклатурной группы в отдельности. В данном случае рассчитан план и для объемов реализации, и для объемов производства, что понадобится для построения бюджета закупок материалов и себестоимости готовой продукции.

БЮДЖЕТ ЗАКУПОК МАТЕРИАЛОВ

Бюджет закупок материалов необходим для дальнейшего включения сведений в бюджет движения денежных средств. В данном случае нужно включать сведения о потребности в материалах для изготовления того количества изделий, которое запланировано в соответствии с производственной программой (не бюджетом продаж).

Планируемый объем закупок формируют исходя из:

- суммы запасов материалов на начало периода;

- суммы закупок материалов, необходимых для изготовления планируемого объема производства.

В случае необходимости создают страховой запас, чтобы обеспечить бесперебойный производственный процесс.

Бюджет закупок материалов формируют аналогично графику поступления денежных средств от реализации (см. табл. 1), учитывая условия оплаты, предусмотренные договорами поставки. Пример формирования бюджета — в табл. 4.

|

Таблица 4. Бюджет закупок материалов, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Остаток кредиторской задолженности на начало периода |

0 |

0 |

0 |

0 |

х |

|

Первый квартал |

545 |

545 |

|||

|

Второй квартал |

622,5 |

622,5 |

|||

|

Третий квартал |

632,5 |

632,5 |

|||

|

Четвертый квартал |

657,5 |

657,5 |

|||

|

Остаток кредиторской задолженности на конец периода |

0 |

0 |

0 |

0 |

х |

В рассматриваемом примере представлен вариант, когда условия оплаты не предполагают осуществления авансовых платежей.

БЮДЖЕТ ПРЯМЫХ РАСХОДОВ НА ОПЛАТУ ТРУДА

В данном случае принимают к планированию расходы на основную и дополнительную заработную плату основных производственных рабочих (можно включать расходы на выплату соответствующих страховых взносов).

К расходам на оплату труда основных производственных рабочих относят:

- затраты на оплату труда, начисляемую за выполнение работ (оклад, тарифная ставка);

- начисления стимулирующего характера (премии, надбавки);

- компенсации, которые включают начисления за неотработанное время.

При планировании расходов на оплату труда учитывают:

- количество основных производственных рабочих;

- планируемые сокращения или набор персонала;

- форму оплаты труда для основных производственных рабочих (повременная или сдельная);

- норматив трудоемкости на изготовление единицы продукции или норматив расходов на оплату труда рабочих при изготовлении единицы продукции;

- объем продаж;

- объем производства.

Как при планировании бюджета прямых расходов на материалы, здесь также рекомендуем рассчитывать план и для объема производства, и для объема реализации. В первом случае полученная информация понадобится для составления бюджетов движения денежных средств, во втором — для формирования бюджета доходов и расходов и себестоимости реализованной продукции.

В таблице 5 приведен пример формирования бюджета прямых расходов на оплату труда основных производственных рабочих (табл. 5).

|

Таблица 5. Бюджет прямых расходов на оплату труда основных производственных рабочих, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Товар № 1 |

|||||

|

Прогноз объема производства, ед. |

130 |

145 |

145 |

155 |

575 |

|

Расходы на оплату труда в расчете на объем производства (норматив на единицу продукции — 3200 руб.) |

416 |

464 |

464 |

496 |

1840 |

|

Прогноз объема продаж, ед. |

120 |

140 |

140 |

160 |

560 |

|

Расходы на оплату труда в расчете на объем продаж (норматив на единицу продукции — 3200 руб.) |

384 |

448 |

448 |

512 |

1792 |

|

Товар № 2 |

|||||

|

Прогноз объема производства, ед. |

220 |

260 |

270 |

270 |

1020 |

|

Расходы на оплату труда в расчете на объем производства (норматив на единицу продукции — 2100 руб.) |

462 |

546 |

567 |

567 |

2142 |

|

Прогноз объема продаж, ед. |

210 |

250 |

250 |

290 |

1000 |

|

Расходы на оплату труда в расчете на объем продаж (норматив на единицу продукции — 2100 руб.) |

441 |

525 |

525 |

609 |

2100 |

Важный момент: вносить данные по уплате страховых взносов не обязательно. Эту информацию можно включить в дальнейшем в бюджеты себестоимости, бюджеты доходов и расходов и т. д.

БЮДЖЕТ НАКЛАДНЫХ РАСХОДОВ

Данный документ предприятия формируют по-разному. Одни выделяют накладные расходы в отдельный самостоятельный бюджет, другие делят их на общепроизводственные и общехозяйственные.

Для простоты учета рассмотрим бюджет, сформированный для всех накладных расходов. В данном случае будем включать в бюджет расходы компании, которые не имеют непосредственного отношения к производственному процессу. К таким расходам относятся:

- аренда помещений;

- амортизация;

- оплата труда сотрудников, не принимающих непосредственного участия в производственном процессе;

- расходы на охрану труда;

- затраты на ремонт и обслуживание помещений;

- командировочные расходы;

- расходы на обучение;

- затраты на консультационные услуги;

- расходы на приобретение канцелярских товаров;

- расходы на телефонию и Интернет;

- расходы на почтовые услуги и др.

Накладные расходы не имеют прямого отношения к процессу производства, поэтому в состав себестоимости переносят свою стоимость косвенно. Косвенное перенесение стоимости в состав себестоимости осуществляется пропорционально выбранной базе распределения, которая должна быть закреплена в условиях учетной политики компании. Наиболее распространенной базой распределения выступает оплата труда основных производственных рабочих (ОПР).

Рассмотрим пример формирования бюджета накладных расходов по кварталам (табл. 6).

|

Таблица 6. Бюджет накладных расходов, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Аренда |

90 |

90 |

90 |

90 |

360 |

|

Амортизация |

3 |

3 |

3 |

3 |

12 |

|

Оплата труда |

150 |

150 |

150 |

150 |

600 |

|

Страховые взносы (30 %) |

45 |

45 |

45 |

45 |

180 |

|

Расходы на содержание помещений, текущий ремонт и др. |

20 |

20 |

20 |

20 |

80 |

|

Прочие расходы |

10 |

10 |

10 |

10 |

40 |

|

Итого |

318 |

318 |

318 |

318 |

1272 |

БЮДЖЕТ ПРОИЗВОДСТВЕННОЙ СЕБЕСТОИМОСТИ РЕАЛИЗОВАННОЙ ПРОДУКЦИИ

В состав производственной себестоимости включают все расходы, за исключением внепроизводственной статьи затрат. К внепроизводственным расходам относят расходы, связанные с реализацией и сбытом продукции:

- подготовка продукции к транспортировке;

- тара и упаковка;

- доставка;

- рекламные расходы и др.

В состав себестоимости включают прямые и косвенные расходы. Для рассматриваемого примера в качестве прямых расходов выступают:

- материальные расходы;

- расходы на оплату труда основных производственных рабочих;

- страховые взносы.

В качестве косвенных расходов выступают расходы на амортизацию, аренду, оплату труда и страховые взносы (не основных производственных рабочих), затраты на содержание помещений и др.

Пример формирования бюджета производственной себестоимости продукции представлен в табл. 7.

|

Таблица 7. Бюджет производственной себестоимости реализованной продукции, руб. |

||||||

|

№ п/п |

Показатель |

Период |

Источник информации |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

|||

|

1 |

Товар № 1 |

|||||

|

1.1 |

Запасы готовой продукции на начало периода |

70 245 |

150 000 |

187 500 |

225 000 |

I кв. — бухучет II–IV кв. — п. 1.7 |

|

1.2 |

Материальные расходы |

325 000 |

362 500 |

362 500 |

387 500 |

табл. 3 |

|

1.3 |

Расходы на оплату труда ОПР |

416 000 |

464 000 |

464 000 |

496 000 |

табл. 5 |

|

1.4 |

Страховые взносы |

124 800 |

139 200 |

139 200 |

148 800 |

30 % от ФОТ |

|

1.5 |

Накладные расходы |

150 669,70 |

146 091,09 |

143 115,42 |

148 380,06 |

табл. 6 |

|

1.6 |

Себестоимость произведенной продукции |

1 016 469,70 |

1 111 791,09 |

1 108 815,42 |

1 180 680,06 |

п. 1.2 + п. 1.3 + п. 1.4 + п. 1.5 |

|

1.7 |

Запасы готовой продукции на конец периода |

150 000 |

187 500 |

225 000 |

187 500 |

табл. 2 |

|

Себестоимость реализованной продукции (товар № 1) |

936 714,70 |

1 074 291,09 |

1 071 315,42 |

1 218 180,06 |

п. 1.1 + п. 1.6 – п. 1.7 |

|

|

2 |

Товар № 2 |

|||||

|

2.1 |

Запасы готовой продукции на начало периода |

0 |

37 549 |

75 098 |

150 196 |

I кв. — бухучет II–IV кв. — п. 1.7 |

|

2.2 |

Материальные расходы |

220 000 |

260 000 |

270 00 |

270 000 |

табл. 3 |

|

2.3 |

Расходы на оплату труда ОПР |

462 000 |

546 000 |

567 000 |

567 000 |

табл. 5 |

|

2.4 |

Страховые взносы |

138 600 |

163 800 |

170 100 |

170 100 |

30 % от ФОТ |

|

2.5 |

Накладные расходы |

167 330,30 |

171 908,91 |

174 884,58 |

169 619,94 |

табл. 6 |

|

2.6 |

Себестоимость произведенной продукции |

987 930,30 |

1 141 708,91 |

1 181 984,58 |

1 176 719,94 |

п. 1.2 + п. 1.3 + п. 1.4 + п. 1.5 |

|

2.7 |

Запасы готовой продукции на конец периода |

37 549 |

75 098 |

150 196 |

75 098 |

табл. 2 |

|

Себестоимость реализованной продукции (товар № 2) |

950 381,30 |

1 104 159,91 |

1 106 886,58 |

1 251 817,94 |

п. 1.1 + п. 1.6 – п. 1.7 |

|

|

Всего (товар № 1 плюс товар № 2) |

1 887 096 |

2 178 451 |

2 178 202 |

2 469 998 |

8 713 747 |

Для рассматриваемого примера при формировании бюджета себестоимости реализованной продукции изначально была рассчитана себестоимость всего объема произведенной продукции (на основании данных табл. 3 и 5). Исходя из данной информации, в дальнейшем рассчитали себестоимость продукции, планируемой к реализации.

БЮДЖЕТ ДОХОДОВ И РАСХОДОВ

Бюджет доходов и расходов визуально напоминает форму № 2 бухгалтерской отчетности (отчет о финансовых результатах). БДР допустимо разрабатывать под себя. Можно включать в бюджет или исключать из него какие-либо разделы.

Бюджет доходов и расходов формируют исходя из количества продукции, планируемой к реализации, и выручки, которую предприятие планирует получить от продажи этого количества. В этот бюджет попадают только расходы, которые имеют отношение к производству того количества продукции, которое планируется реализовать. Следовательно, расходы, необходимые для производства продукции на склад в качестве запаса, не будут учтены в данном документе.

Пример формирования БДР компании — в табл. 8.

|

Таблица 8. Бюджет доходов и расходов компании, руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Товар № 1 |

|||||

|

Выручка от реализации |

1 200 000 |

1 400 000 |

1 400 000 |

1 920 000 |

5 920 000 |

|

Себестоимость |

936 714,70 |

1 074 291,09 |

1 071 315,42 |

1 218 180,06 |

4 300 501,27 |

|

Прибыль (убыток) от реализации |