После выбора брокера следует определиться с типом счёта, торговые условия на котором будут для вас наиболее оптимальными. Торговый счёт – это ваш персональный торговый аккаунт у брокера, где будут размещены ваши средства для ведения торговой деятельности на финансовых рынках.

Шаг 1. Выберите тип счёта

В зависимости от назначения и заложенных параметров торговые счета делятся на несколько типов, в число основных из которых входят: стандартные долларовые счета, центовые микро-счета, профессиональные ECN-счета, инвестиционные ПАММ-счета, а также демонстрационные (виртуальные) счета. Если вы только начали торговать на Forex, рекомендуем для начала создать демо-счёт, торговля на котором осуществляется не реальными, а виртуальными деньгами. Возможность создавать такие счета есть у большинства брокеров, заинтересованных в создании для новичков самых благоприятных условий.

В зависимости от ваших планов, у вас есть возможность зарегистрировать любой из нижеперечисленных счетов:

-

Стандартный счёт – самый распространенный тип реального счёта с классическими торговыми условиями без дополнительных комиссий за совершение сделок и режимами исполнения Instant execution или Market execution. Счета данного типа могут подразделяться на подвиды в зависимости от базовой валюты счёта и отдельных опций (например, счета Swap-Free).

-

Центовые счета – так называемые микро-депозиты, базовой валютой которых служат или центы американского доллара, или евроценты. На “центовиках”, как и на стандартных счетах, трейдерам предоставляется выбор фиксированного или плавающего вида спреда. Здесь обычно отсутствуют дополнительные комиссии, доступен повышенный (по сравнению со стандартными счетами) размер кредитного плеча и меньший шаг торгового объёма сделок, благодаря чему они наилучшим образом подходят для новичков.

-

ECN-счета – данный тип рассчитан на профессиональных игроков рынка и выполнение сделок здесь происходит чуть быстрее, чем на стандартном счёте, за счёт вывода ордеров напрямую в межбанковскую сеть. У ECN-счетов могут иметься требования по сумме минимального депозита, необходимого для открытия счёта и торговли на нём, а также комиссия за каждую совершённую сделку.

-

ПАММ-счета – этот тип счетов предназначен для инвестирования средств и получения с них дохода без личного участия их владельца в торговых операциях. Инвестор зачисляет деньги на ПАММ-счёт, после чего его средствами управляет выбранный им профессиональный трейдер, имеющий богатый торговый опыт и обладающий достаточными навыками работы на Forex, чтобы приносить инвестору стабильную прибыль.

-

Демо-счета – полный аналог реальных счетов с той лишь разницей, что торговля здесь ведётся не на настоящие, а на виртуальные средства. Клиент может открыть демонстрационный счёт любого типа, исполнение ордеров и торговые условия на котором будут полностью соответствовать параметрам, имеющимся у брокера на таком же типе реального счёта. Демо-счета удобны в первую очередь трейдерам, только ещё начинающим делать свои первые шаги на Форекс, которые смогут овладеть начальными навыками работы и освоиться с функционалом торговых платформ без каких-либо угроз для безопасности своих денежных средств.

Для получения детальной информации вы можете воспользоваться Каталогом торговых счетов брокеров GuruTrade, где указаны все их доступные типы.

Шаг 2. Определитесь с базовой валютой счёта

Опытные трейдеры обычно выбирают для своего торгового счёта те валюты, которые чаще всего присутствуют в наиболее популярных валютных парах Forex: USD (Доллар США), EUR (Евро), GBP (Британский фунт), CHF (Швейцарский франк), JPY (Японская иена), AUD (Австралийский доллар). При этом многие из трейдеров предпочитают работать на счетах с базовой валютой USD и с валютными инструментами, в которых американский доллар выступает в качестве котируемой валюты. Это упрощает предварительные расчёты параметров сделки по сравнению с ситуацией, когда в качестве базовой валюты счёта, к примеру, используется евро. В таком случае перед совершением сделки придётся сперва производить перерасчёт её параметров с учётом другого номинала базовой денежной единицы, затрачивая на эту процедуру больше времени и увеличивая возможность ошибок.

Шаг 3. Ознакомьтесь с торговыми условиями

Вам важно, чтобы спред был фиксированным и на счёте разрешалась торговля с помощью советников, автоматизирующих вашу торговлю? Вас интересует наименьший из возможных объёмов сделки и максимальное кредитное плечо? Если эти или какие-либо другие торговые условия являются для вас ключевыми – внимательно изучите предлагаемые брокерами торговые параметры для каждого типа счёта. Проверьте, устраивает ли вас на выбранном счёте набор доступных инструментов, а также подходят ли вам значения уровней Margin Call (ситуация, когда для поддержания необходимого объёма маржи требуется пополнение счёта) и Stop Out (порог принудительного закрытия всех ваших позиций на счёте).

Чтобы просмотреть подробные характеристики торговых счетов, перейдите в Каталог счетов, выберите нужный счёт и перейдите на страницу с его описанием.

Шаг 4. Выясните, нет ли ограничений на вывод средств

Основная цель торговли на Forex для любого трейдера – получение прибыли. Рано или поздно перед каждым успешным клиентом встаёт вопрос о переводе полученного дохода с торгового счёта у брокера на личный банковский счёт или кошелёк какой-либо платёжной системы. Поищите в списке доступных способов вывода привычную вам платёжную систему и знакомые вам альтернативные способы перевода средств, чтобы не испытывать трудностей при оформлении денежных перечислений. Иногда в условиях вывода можно встретить выставленное брокером ограничение по сумме, ниже которой снятие средств со счёта будет клиенту недоступно. Подобные лимиты могут устанавливаться также некоторыми платёжными сервисами или системами в виде минимальной суммы транзакции. Проверьте заодно, нет ли у брокера ограничений на суммы снятия за определённый период времени (к примеру, лимит вывода за неделю или месяц).

Шаг 5. Сравните выбранные счета и определите лучший

Определяя наиболее выгодные торговые условия, вы наверняка остановитесь сразу на нескольких торговых счетах. Упростить процедуру выбора поможет функция сравнения торговых счетов на GuruTrade. Чтобы провести сравнение понравившихся вам торговых счетов, воспользуйтесь в Каталоге счетов сначала кнопкой “Добавить в сравнение”, а затем – “Сравнить счета”:

Добавить счёт для сравнения также можно со страницы описания торгового счёта.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

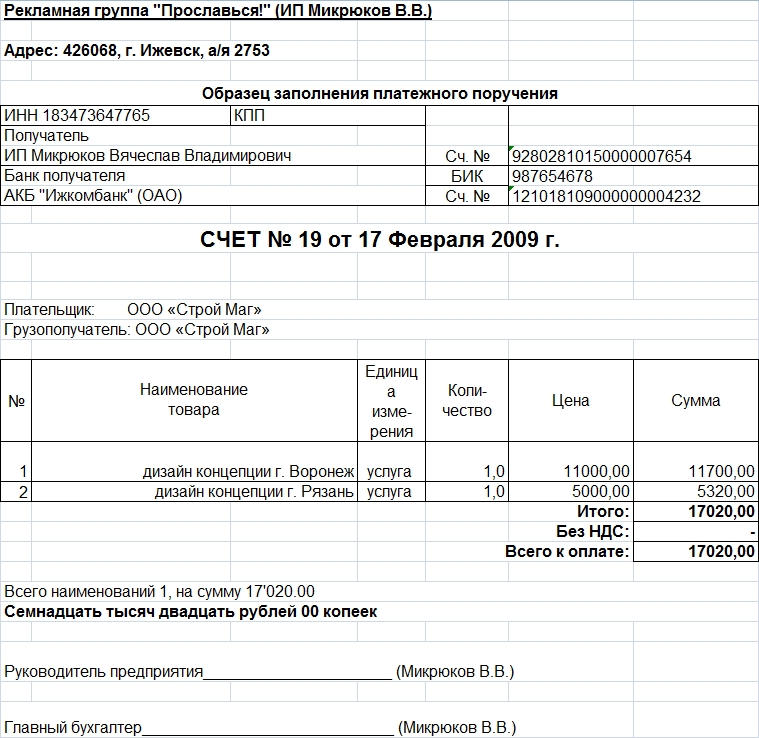

Счёт на оплату – документ, который используют в своей работе абсолютно все предприниматели, независимо от того, на каком уровне они работают и к какой сфере бизнеса относятся. Как правило, счёт на оплату выписывается после заключения между сторонами письменного договора, как дополнение к нему, но иногда он может быть выписан и как самостоятельный документ.

Именно счёт на оплату дает основание покупателю товара или потребителю услуги оплатить их. Счёт может быть выписан как на предоплату, так и на оплату постфактум.

ФАЙЛЫ

Скачать пустой бланк счёта на оплату .xlsСкачать образец заполнения счёта на оплату .xls

Обязателен ли счёт?

Законодательство РФ не регламентирует обязательное использование счёта в хозяйственной документации, оплату можно производить и просто на условиях соглашения. Однако, закон называет непременным условием любой сделки заключение договора. Счёт не существует отдельно от договора, это документ, сопровождающий сделку. Он представляет собой как бы предварительную договоренность об оплате по назначенным продавцом условиям – цене, которую должен оплатить покупатель товара или услуги.

Счёт делает расчеты гораздо более определенными, поэтому предприниматели предпочитают использовать его, даже если это условие не оговорено в условиях контракта.

ВАЖНО! Поскольку требование счёта не является законодательно обязательным, он не относится к бухгалтерским отчетным документам, а служит для внутреннего использования.

Когда счёт безоговорочно необходим?

В законодательстве прописаны моменты, когда выставление счёта является обязательным сопровождением сделки:

- если в тексте договора сумма к оплате не была установлена (например, за услуги связи и т.п.);

- по операциям, предусматривающим уплату НДС;

- если организация-продавец имеет освобождение от уплаты НДС;

- фирма-продавец, находящаяся на ОСНО, от своего имени продает товары или предоставляет услуги по договорам агента;

- если заказчик внес предприятию-продавцу аванс или перечислил предварительный платеж за товар или услугу.

Итак, счёт на оплату не является обязательным документом, ровно как и подотчетным бухгалтерским. Он никак не может влиять на движение финансовых средств, он может быть в любой момент приостановлен или не оплачен – такие явления встречаются довольно часто и не имеют никаких правовых последствий.

Тем не менее, этот документ имеет равное значение для участников сделки, так как позволяет им заключить своего рода предварительное соглашение о перечислении денежных средств.

Кто выписывает счёта на оплату

Счёт на оплату всегда выписывает сотрудник бухгалтерского отдела. После того, как форма будет заполнена, документ передается руководителю организации, который удостоверяет его своей подписью. Ставить печать на документе не обязательно, так как ИП-шники и юридические лица (с 2016 года) имеют право не использовать печать.

Оформляется счёт на оплату в двух экземплярах, один из которых отправляется потребителю услуги или покупателю, второй – остается у организации, его выписавшей. Заполнить счёт можно как на обычном листе А4 формата, так и на фирменном бланке организации. Второй вариант удобнее, так как не нужно каждый раз вносить сведения о предприятии.

Данный документ не имеет унифицированного образца, поэтому организации и индивидуальные предприниматели вправе разрабатывать и использовать собственный шаблон или выписывать счёт на оплату в свободной форме. Как правило, у давно работающих организаций и ИП форма бланка стандартна, меняются только данные о получателе счёта, наименовании товара или услуги, а также сумма и дата. Иногда организации дополнительно в счёте указывают условия поставки и оплаты (например, процент или сумму предоплаты), срок действия счёта и прочую информацию.

Если в документе при оформлении допускаются какие-либо ошибки, их лучше не исправлять, а выписать счёт заново.

Следует помнить о том, что в некоторых случаях, при решении разногласий между сторонами в судебном порядке, счёт на оплату является документом юридической силы и может быть представлен в суде.

Как отправлять счёта на оплату

Сам счёт выставляем электронно. Один бумажный экземпляр оставляем у себя, другой можно отправить контрагенту обычным письмом.

Чаще всего счёт заполняется в электронном виде и отправляется получателю через электронную почту. Но опытные бухгалтеры всегда распечатывают документ на бумажном носителе, и один «живой» подписанный экземпляр отправляют контрагенту через обычное почтовое сообщение, а второй хранят у себя, подшивая в папку, обычно именуемую «счёта».

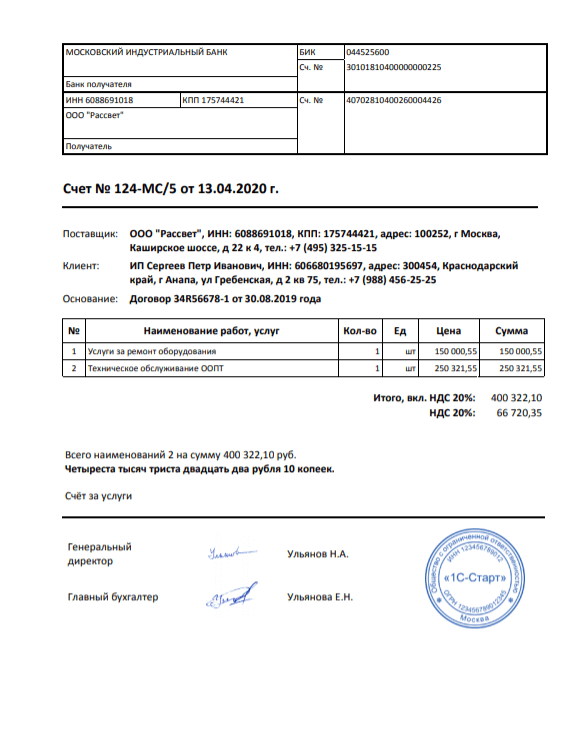

Инструкция по оформлению счёта на оплату

С точки зрения делопроизводства, данный документ не должен вызвать особых сложностей при разработке и заполнении.

В верхней части документа указывается информация о получателе денежных средств. Здесь нужно указать

- полное наименование предприятия,

- его ИНН,

- КПП,

- сведения об обслуживающем счёт банке,

- реквизиты счёта.

Далее посередине строки пишется название документа, его номер по внутреннему документообороту, а также дата создания.

Затем указывается плательщик по счёту (он же грузополучатель): тут достаточно указать только название компании, получившей товар или услуги.

Следующая часть документа касается непосредственно оказанных услуг или проданного товара, а также их стоимости. Оформить эти сведения можно как простым списочным перечислением, так и в виде таблицы. Второй вариант предпочтительнее, так как он позволяет избежать путаницы и делает счёт максимально понятным.

В первый столбец таблицы оказанных услуг или проданного товара нужно внести порядковый номер товара или услуги в данном документе.

Во втором столбце – наименование услуги или продукции (без сокращений, ёмко и чётко).

В третьем и четвёртом столбце необходимо указать единицу измерения (штуки, килограммы, литры и т.д.) и количество.

В пятый столбец нужно поставить цену за одну единицу измерения, а в последний – общую стоимость.

Если предприятие работает по системе НДС, то это нужно указать и выделить его в счёте. Если без НДС – эту строку можно просто пропустить. Затем справа ниже указывается полная стоимость всех товаров или услуг, а под таблицей эта сумма вписывается прописью.

В завершение документ должен подписать главный бухгалтер организации и руководитель.

Счёт-фактура для плательщиков НДС

Юрлица и другие плательщики НДС применяют счёт-фактуру: ответственный финансовый документ, который выставляется не предварительно, а по факту выполненных работ, предоставленных услуг или отгруженных товаров. Он нужен уже не для ускорения оплаты, а для подтверждения того, что сборы по акцизам и НДС уплачены в полном объеме, для того, чтобы можно было удержать НДС с плательщика (покупателя). Этот документ имеет установленную форму, в нем также могут содержаться сведения о происхождении товара, а если он импортный, то и номер таможенной декларации на него.

Счёт-фактуру оформляют в двух экземплярах.

Элементы счёта

Определенной формы для составления счёта не предусмотрено, но есть обязательные составляющие, которые в нем обязаны содержаться.

- Реквизиты предпринимателя-физического лица или ООО (как продавца, так и покупателя):

- название предприятия;

- правовая форма организации;

- юридический адрес регистрации;

- КПП (только для юридических лиц).

- Сведения о банке, обслуживающем сделку:

- название банковского учреждения;

- его БИК;

- номера расчетного и корреспондентского счетов.

- Платежные коды:

- ОКПО;

- ОКОНХ.

- Номер счёта и дата его оформления (эта информация для внутреннего пользования фирмы; нумерация сквозная, ежегодно начинаемая сначала).

- НДС (или его отсутствие). Если НДС наличествует, указывается его сумма.

- Фамилия, инициалы, личная подпись составителя.

К СВЕДЕНИЮ! Печать на счёте, по последним законодательным требованиям, не обязательна.

За товар или за услугу?

Счёт может выставляться в качестве договоренности об оплате за поставляемый товар или предоставляемую услугу, а также за выполняемый вид работ. Разница состоит в графе «Назначение платежа», которую содержит счёт.

Для расчёта за товар данная графа должна содержать перечень всех видов отпускаемого товара, а также единицы, в которых он измеряется (штуки, литры, килограммы, метры, рубли и др.). Обязательно нужно указать количество товара и сумму за них (отдельно без НДС, если он есть, и полную сумму).

При оплате услуг в «Назначении платежа» нужно указать вид услуги или выполняемой работы. Не забудьте отметить необходимое количество, а также сумму с НДС и без.

СПРАВКА! Если предприниматель не хочет, он может не расшифровывать все виды поставок полностью, указав лишь номер договора, по которому осуществляется сделка. Однако, все равно эта информация должна быть подробно отражена в товарно-транспортной накладной или в смете. Поэтому в интересах предпринимателя указать в счёте полный перечень оплачиваемых товаров или услуг.

Не допускайте ошибок!

Рассмотрим наиболее распространенные неточности, которые предприниматели могут допустить при оформлении счёта.

- Не расшифрована подпись. Одной росписи недостаточно: должны быть сведения о том, кто поставил подпись. В онлайн-версии документа такой ошибки допустить не получится, так как там требуется электронная подпись.

- Пропуск сроков счёта-фактуры. Дата оформления счёта-фактуры обязана совпадать с датой выставления счёта и не превышать 5 дней со дня отпуска товара или предоставления услуги.

- Просрочка получения счёта для оформления вычета НДС. Налоговый вычет по НС должен быть заявлен в том же налоговом периоде, в котором был получен документ, это подтверждающий, то есть счёт-фактура. Чтобы не допустить этой проблемы, необходимо хранить свидетельства о дате получения счетов (почтовые извещения, конверты, квитанции, записи в журнале входящей корреспонденции и пр.).

- Перепутаны даты на экземплярах счёта-фактуры. Оба участника сделки должны иметь идентичные экземпляры, иначе счёт не доказывает законность сделки.

- «Шапка» с ошибками. При неточностях в названиях организаций, их ИНН, адресах и т.п. документ окажется недействительным.

ВАЖНАЯ ИНФОРМАЦИЯ! Если организация-составитель счёта заметила ошибку, она вправе исправить её в тексте счёта. Для этого неправильно записанный показатель зачёркивается, и вместо него ставится правильный. Внесённое изменение заверяется руководительской подписью, при необходимости – печатью, и отмечается дата, когда это было сделано. Другие организации вносить исправления в счёт не уполномочены.

Бухгалтерское и налоговое законодательство не требует обязательного наличия счёта, поэтому унифицированной формы у документа нет. Порядок его выставления и реквизиты каждая организация определяет сама. При этом счета повсеместно используют в деловом обороте, часто в договор включают условие об оплате товаров или услуг на основании этого документа. счёт сам может являться договором, когда представляет собой оферту и содержит все существенные условия сделки. В этом случае его оплата-акцепт приравнивается к заключению договора в простой письменной форме. счёт на оплату, бланк которого оформлен как оферта, можно выставлять неограниченному кругу лиц.

Какие реквизиты указывают в счёте

Поскольку унифицированной формы документа нет, обязательные реквизиты для него не установлены. Обычно в счёте указывают следующие данные.

- Дату формирования документа.

- Порядковый номер. Нумерация счетов ведётся с начала каждого календарного года.

- Срок действия документа, если он не определён в договоре. Этот реквизит особенно актуален для счёта-оферты, ведь оплата после окончания срока может не привести к заключению договора и деньги придётся возвращать. Если счёт на оплату выставлен в рамках действующего договора, то задержка оплаты может привести к начислению неустойки, пени или штрафа.

- Наименования и адреса получателя и плательщика. Они должны соответствовать договору, но в некоторых случаях допускаются исключения. Например, адрес может измениться в связи с переездом, а название – в результате реорганизации.

- ИНН, КПП, банковские реквизиты получателя средств. Если реквизиты отличаются от указанных в договоре, это необходимо отразить в счёте отдельно, написав: «Внимание! Изменились банковские реквизиты».

- Наименование товаров, работ или услуг. Если выставить счёт на оплату нужно на основании договора, в этой графе вместо перечня товаров или услуг можно указать: «оплата за товары (услуги) по Договору…»

- Итоговая сумма для оплаты. Обычно её указывают прописью, чтобы избежать числовых ошибок.

- Сумма НДС или его отсутствие.

- Название должности лица, которое составило счёт, и подпись с расшифровкой.

Сейчас становится правилом хорошего тона указывать также web-сайт и e-mail компании.

Подписать документ может руководитель организации или уполномоченный на это сотрудник на основании доверенности. Также на счёте могут быть две подписи, если это предусмотрено правилами внутреннего документооборота.

В какой срок нужно выставить счёт? Законодательством этот момент не предусмотрен. Обычно счёт формируют одновременно с документами на отгрузку или после подписания акта выполненных работ или оказания услуг. Иногда срок, когда нужно выставить счёт на оплату, может быть предусмотрен договором.

Чтобы выставить счёт на оплату не обязательно пользоваться специальными программами, можно скачать бесплатно Word или Excel шаблон, и подготовить собственный бланк с необходимыми реквизитами продавца или поставщика услуг. Файл xls лучше подходит для этих целей, в нём можно использовать формулы для необходимых подсчётов.Поскольку не существует обязательной единой формы, можно сделать свой шаблон уникальным и узнаваемым.

Бланк счёта на оплату 2023 (скачать в формате excel)

Бланк счёта на оплату 2023 (скачать в формате word)

Чтобы ещё больше упростить процедуру отправки счёта, воспользуйтесь специализированным онлайн-сервисом. Документ из сервиса не обязательно скачивать и распечатывать, можно отправить его контрагенту с помощью ссылки любым удобным способом. Программа выставления онлайн-счётов позволяет автоматически сформировать счёта с НДС и без НДС, заполнит по ИНН реквизиты покупателя и продавца, а наименование банка по БИК, проверит правильность указанных данных (ИНН и номер расчётного счёта), верно укажет сумму прописью, позволит поставить подпись и печать. Ниже можно увидет образец созданного в сервисе документа.

Выставить счёт онлайн

Совершенно бесплатно и без регистрации

Нужна ли на счёте печать

С 2015 года иметь печать для ООО и АО не обязательно. Использовать её или нет, хозяйствующий субъект определяет самостоятельно. Если печать у организации есть, то обязанность заверять счёта на оплату может быть предусмотрена в договоре.

Согласно Закону о бухучете 402-ФЗ оттиск печати не является обязательным реквизитом первичного учетного документа. Налоговым кодексом также не предусмотрена обязанность заверять его печатью. Поэтому допустимо выставить счёт на оплату без печати.

В каких случаях счёт признают первичным документом

По общему правилу не является первичным учетным документом счёт на оплату. Бланк чаще всего содержит предложение об оплате и реквизиты для перечисления средств. Для целей бухгалтерского и налогового учёта он считается учётным документом, если подтверждает факт хозяйственной деятельности и содержит все обязательные реквизиты, указанные в ч. 2 ст. 9 Закона о бухучете. Например, счёта на оплату коммунальных услуг, услуг связи, аренды можно принимать к учету как первичные документы, если в них есть все обязательные реквизиты.

Счёт на оплату (заполненный образец xls)

Образцы заполнения счёта с НДС (скачать) и без НДС (скачать).

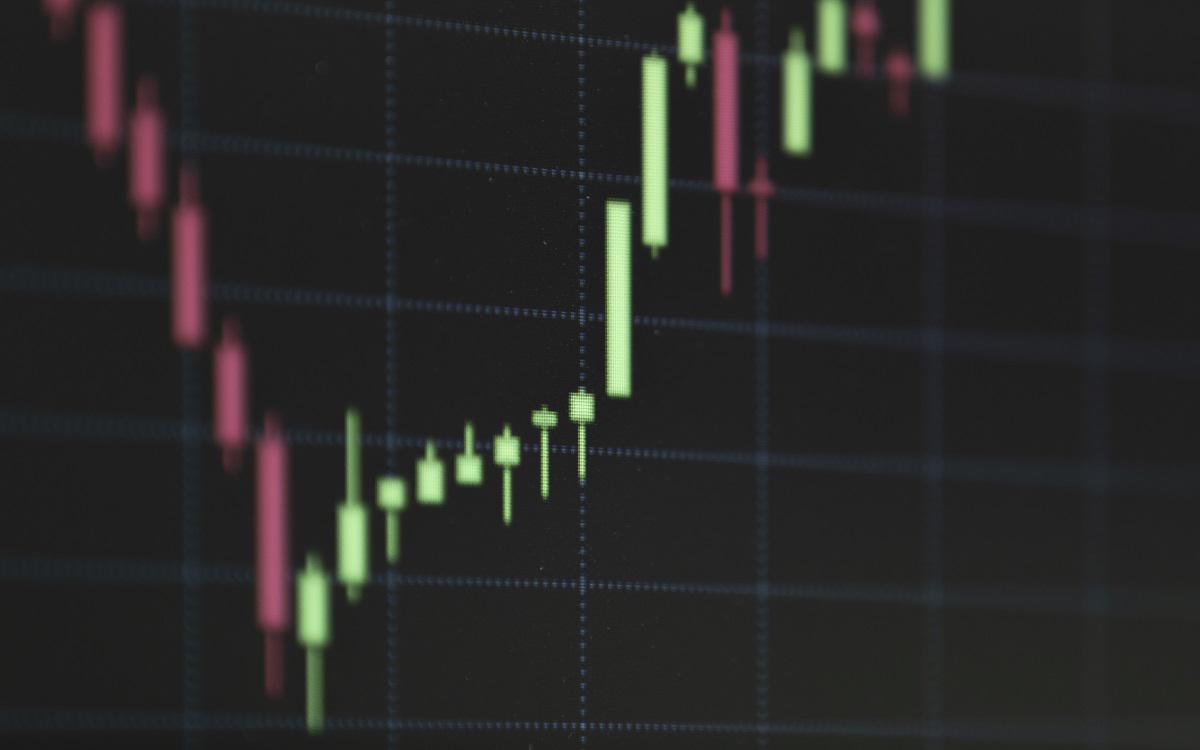

Что такое брокерский счет, в чем его отличие от банковского и индивидуального инвестиционного счета, как обезопасить активы на брокерском счете — в разборе «РБК Инвестиций»

Информационный стенд с графиками фондовых и валютных рынков в офисе Московской биржи на Воздвиженке в Москве

- Что это

- Виды

- Отличия от счета в банке

- Отличия от ИИС

- Сколько стоит открыть счет

- Есть ли страховка

- Выбор брокера

Что такое брокерский счет

Брокерский счет

— это специальный открытый у брокера счет, с помощью которого инвестор может торговать ценными бумагами, валютой и другими активами.

Брокерский счет позволяет физическим лицам покупать и продавать

ценные бумаги

и валюту на фондовых рынках. Поскольку, согласно Федеральному закону № 39 «О рынке ценных бумаг», участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет как раз нужен, чтобы проводить через него деньги на покупку ценных бумаг.

По сути, брокерский счет похож на банковский: инвестор зачисляет на него деньги, а брокер их забирает и перенаправляет согласно указанию инвестора на покупку активов. Обратный процесс происходит при продаже активов: брокер продает актив и переводит деньги от продажи на брокерский счет, где они становятся доступны инвестору.

Депозитарный счет

Вместе с брокерским счетом автоматически создается депозитарный счет, или так называемый счет депо. Если брокерский счет нужен, чтобы переводить через него деньги, то на депозитарном счете хранятся уже купленные ценные бумаги. Когда ценная бумага попадает на этот счет, депозитарий проводит регистрацию нового владельца.

«Договор с депозитарием обычно заключается одновременно с договором брокерского обслуживания. Часто одна компания может иметь и депозитарную, и брокерскую лицензию, но это разные виды деятельности», — отмечают в Банке России. Если депозитарный счет находится в отличном от брокерского месте, в случае проблем у брокера (например, банкротства) ваши ценные бумаги останутся в безопасности, вам придется лишь открыть новый брокерский счет у другого брокера. Если вашим депозитарием выступает ваш же брокер, то вам придется озаботиться переводом ценных бумаг в другую организацию.

Центральный депозитарий России — это Национальный расчетный депозитарий, который входит в группу «Московская биржа». Он ведет учет прав собственности на российские ценные бумаги, которыми владеют инвесторы, а также проводит расчеты по сделкам. Кроме того, НРД — это промежуточное звено хранения некоторых иностранных ценных бумаг, которые торгуются в России. Центральный депозитарий открывает счета другим депозитариям, в частности брокерским. Особенность НРД заключается в том, что он хранит информацию об общем количестве ценных бумаг и инвесторов, но данными, кому какие бумаги принадлежат, он не располагает, правда, может их запросить при необходимости.

Информационный стенд с графиками фондовых и валютных рынков в офисе Московской биржи на Воздвиженке в Москве

(Фото: Михаил Гребенщиков / РБК)

Субсчет

Дополнительный счет, который открывают к существующему брокерскому счету, называется субсчет. По сути, это часть основного счета. Такая опция бывает необходима, если инвестор использует разные стратегии инвестирования. В таком случае один субсчет может, допустим, преследовать цель долгосрочных инвестиций в дивидендный портфель, другой — накопление на крупные финансовые цели, третий — краткосрочные рискованные

инвестиции

. Существенный минус такого подхода в том, что даже если инвестор разделяет свои активы по целям, срокам вложения и стратегиям, в любом случае они находятся у одного брокера, что не соответствует идее диверсификации инвестиций.

Диверсификация

активов — это распределение средств таким образом, чтобы максимально обезопасить их от разнообразных рисков. Диверсифицировать портфель можно, например, если вкладывать деньги в ценные бумаги разных типов, разных отраслей промышленности и в разных валютах. Кроме этого, можно распределить активы по разным счетам, что обеспечит дополнительную защиту от проблем, которые могут возникнуть у брокеров.

Виды брокерских счетов

Собственно брокерские счета, через которые переводят деньги брокерам и обратно, делятся по типу инвестиций:

- основной счет позволят инвестировать в валюту и ценные бумаги;

- срочный счет предназначен для того, что покупать и продавать фьючерсы и опционы на срочном рынке;

- внебиржевой счет необходим для операций на внебиржевых рынках. То есть при сделках, которые проводятся напрямую или на зарубежных биржах.

Отличие брокерского счета от обычного

Основное отличие брокерского счета от обычного счета в банке заключается в том, что последний открывают для расчетно-кассовых операций, например хранения средств, снятия наличных, перевода денег и так далее. Брокерский открывают для того, чтобы торговать на бирже ценными бумагами, валютами и проводить другие сделки. Цель таких операций — получить прибыль.

Банковские вклады также приносят определенный доход, но в отличие от инвестиций процент по депозиту заранее известен. Конечно, он может меняться с течением времени и не покрывать инфляцию, но торговля активами на бирже через брокерский счет несет большие риски, а прибыль не гарантирована — вместо нее инвестор может понести убытки.

Чем отличается брокерский счет от ИИС

Индивидуальный инвестиционный счет — это разновидность брокерского счета в России, который появился в 2015 году. С его помощью можно покупать и продавать бумаги. Однако в отличие от обычного брокерского счета у ИИC есть ограничения и преимущества. Последние позволяют инвесторам получать дополнительную прибыль.

Главные отличия ИИС от обычного брокерского счета:

- налоговые льготы. Если инвестор будет соблюдать определенные условия, то сможет получить налоговый вычет типа А или Б;

- ограничение на вывод средств. ИИC лучше не закрывать три года. Если инвестор выведет средства со счета раньше этого срока, то ИИС закроется и инвестор лишится льгот, а также ему придется вернуть все полученные по этому счету налоговые вычеты с пеней;

- пополнять ИИC можно не более чем на ₽1 млн в год;

- индивидуальный инвестиционный счет может быть только один.

Как использовать ИИС

Инвестор может открыть ИИС у брокера, покупать на него ценные бумаги и пополнять счет не больше чем на ₽1 млн в год. Если инвестор не выводит деньги со счета, то имеет право на налоговый вычет типа А или Б.

Льгота типа А — это вычет на взносы на ИИС. Можно получить не более ₽52 тыс. в год (13% от ₽400 тыс.) при условии, что у инвестора есть официальный заработок, с которого он платит НДФЛ.

Например, вы получаете зарплату в размере ₽50 тыс. в месяц, с которой работодатель удерживает НДФЛ в 13% — ₽6,5 тыс. За год с вашей зарплаты в бюджет государства уходит ₽78 тыс. С помощью ИИС с вычетом типа А можно вернуть часть этой суммы — ₽52 тыс. Если бы подоходный налог с зарплаты составлял менее ₽52 тыс. в год, то, соответственно, вы смогли бы вернуть меньшую сумму, так как размер вычета не может превышать сумму налога.

Льгота типа Б — это вычет на доходы. Он позволяет вернуть налог в 13%, уплаченный с прибыли от инвестиций без ограничений по сумме. Он подойдет тем, кто часто и много торгует, но оформить его можно только по окончании договора на ведение ИИС.

Как и другие финансы, размещенные на брокерских счетах, деньги на ИИС никак не застрахованы, поэтому очень важно выбирать надежного брокера.

Фото: Shutterstock

Сколько стоит открыть брокерский счет

Каждый брокер может самостоятельно формировать стоимость пользования брокерским счетом. В оплату могут входить следующие расходы:

- на открытие счета или нескольких счетов. Чаще всего сейчас это уже бесплатно;

- плата за неиспользование счета либо минимальный порог суммы по операциям за определенный период;

- комиссия брокера за совершение сделок;

- комиссия депозитария за учет и хранение ценных бумаг;

- комиссия биржи.

Из этих составляющих брокеры могут формировать тарифные планы, по которым открывается брокерский счет. Сейчас все чаще применяются комплексные тарифы, когда в комиссию за сделку входят сразу все расходы.

Важно то, что брокер не заинтересован в успехе вашей сделки, он в любом случае получит свою комиссию. Кроме того, следует иметь в виду, что чем больше сделок вы совершаете, тем больше комиссий платите. Поэтому решения о сделке стоит принимать более обдуманно.

Страхование брокерского счета

В отличие от банковских счетов, на которых часть суммы вкладов страхуется государством, у брокерских счетов никакой страховки в России не предусмотрено. Поэтому, если ваш брокер окажется недобросовестным или просто обанкротится, у вас есть риск потерять деньги, которые находятся именно на брокерском счете. Чтобы избежать этого, старайтесь выбирать проверенных надежных брокеров с лицензией Банка России и не хранить большие суммы на счете, а сразу выводить их или вкладывать в активы, которые будут храниться уже в депозитарии.

Следует иметь в виду, что ценные бумаги и другие неденежные активы хранятся на счете депо, а вот валюта, как и российские рубли, остается на брокерском счете. Поэтому если вы хотите инвестировать в валюту, то имейте в виду, что на счете у вашего брокера она находится в меньшей безопасности.

За рубежом практикуется страхование средств и ценных бумаг, в том числе на брокерских счетах. Например, в ЕС страховка достигает €20 тыс. В США она может составлять до $500 тыс. на ценные бумаги, и до 250 тыс. — на деньги на брокерском счете при условии, что американский брокер состоит в Корпорации защиты инвесторов в ценные бумаги (SIPC).

Российские инвесторы могут открыть у брокера обособленные счета. Активы обособленного клиента учитываются отдельно как от брокера, так и от других инвесторов, что позволяет обезопасить их на случай банкротства брокера. Тем не менее не все предоставляют подобную услугу. Кроме того, открытие обособленного счета требует значительных затрат и несет ряд неудобств.

Логотип СПБ Биржи транслируется на медиафасаде башни «Меркурий» в «Москва-Сити»

(Фото: СПБ Биржа)

Как выбрать брокера для открытия счета

При выборе брокера следует проверить и учесть несколько моментов:

- есть ли у брокера лицензия. Это гарантирует вам, что брокер имеет право осуществлять торговлю на рынках ценных бумаг. Чаще всего брокеры открыто размещают свои лицензии, а проверить их достоверность можно по единому реестру участников рынка Центробанка России;

- какой у брокера рейтинг надежности. Этот показатель должен быть указан на официальном сайте, а проверить его можно на сайтах рейтинговых агентств. Сам рейтинг обозначается буквами, и чем больше в нем букв А, тем лучше. Наиболее надежные брокеры с рейтингами от AAA+ до BB-;

- какие тарифы предлагает брокер и как они соотносятся с вашими планами: как часто вы будете совершать сделки и на какие суммы. Исходя из этого, можно выбрать самый выгодный для себя тариф;

- есть ли у брокера требование к минимальному размеру средств на счете. Если есть, то совпадает ли эта сумма с вашими инвестиционными планами. В принципе, у самых популярных брокеров сейчас нет никакого минимума, вы можете начинать инвестировать даже со ₽100;

- есть ли у брокера доступ к интересующим вас площадкам. Кроме российских бирж, вы можете захотеть инвестировать в международный рынок, тогда выбирайте брокера, у которого есть доступ на иностранные биржи. Однако стоит узнать, будут ли вам доступны зарубежные площадки, если у вас нет статуса квалифицированного инвестора. Иностранные акции торгуются и в России, например на СПБ Бирже, но с 1 января 2023 года покупка таких бумаг будет недоступна для неквалифицированных инвесторов по решению ЦБ;

- удобство общения с вашим брокером и доступа к вашему счету. Сейчас у многих крупных брокерских компаний есть личные кабинеты онлайн, торговые терминалы и мобильные приложения.

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее