Добавить в «Нужное»

Переход на УПД

Универсальный передаточный документ уже несколько лет используется компаниями и предпринимателями в коммерческой деятельности. Этим документом могут оформляться самые разные хозяйственные операции, в том числе и связанные с оказанием услуг. Ниже мы приведем образец заполнения УПД на услуги и расскажем, какие нюансы следует учесть при его составлении.

УПД на услуги вместо акта и счета-фактуры

УПД – это рекомендованная форма. Компании и предприниматели не обязаны ее применять и могут обойтись без нее, оформляя акты оказанных услуг и счета-фактуры. Вместе с тем в целях упрощения документооборота они могут перейти на использование этого единого документа.

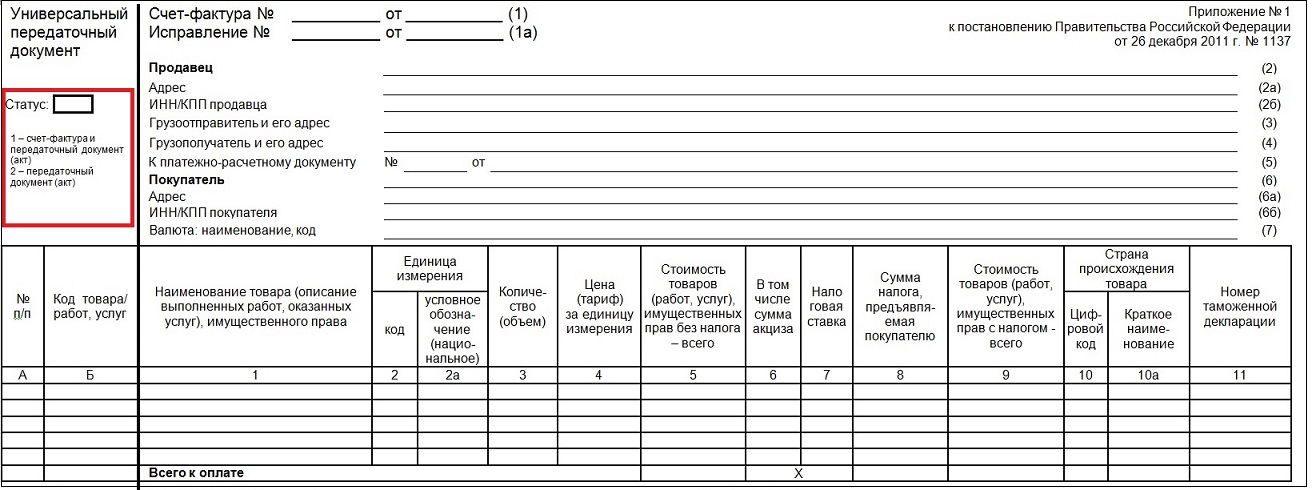

Официальная форма УПД доведена в Письме ФНС от 21.10.2013 № ММВ-20-3/96@. Она состоит из двух частей и объединяет счет-фактуру и передаточный документ. Таким образом, вместо 2-х документов (счета-фактуры и первичного документа – накладной, акта выполненных работ, акта оказанных услуг и т.д.), которые содержат дублирующие реквизиты, можно обойтись одним УПД.

Скачать образец заполнения УПД на услуги

Для того, чтобы начать его использовать для оформления хозяйственных операций, компании следует издать локальный акт об утверждении этой формы в качестве первичного документа. При этом официальная форма может быть изменена хозяйствующим субъектом и дополнена новыми строками и графами по мере необходимости. Здесь следует учесть один момент, на который налоговики обратили внимание в Письме от 23.12.2015 № ЕД-4-15/22619.

В официальную форму могут вноситься изменения, однако при этом должна быть сохранена форма счета-фактуры, которая утверждена Постановлением Правительства РФ № 1137 от 26.11.2001. Об этом прямо сказано в п. 9 Приложения N 1 этого Постановления. Таким образом, дополняться и изменяться могут столбцы или строки, которые не находятся в пределах черной рамки, обрамляющей форму счета-фактуры.

Кроме того, при внесении изменений в официальную форму УПД следует помнить о требованиях Закона о бухгалтерском учете № 402-ФЗ от 06.12.2011, согласно которым установлен перечень обязательных реквизитов для первичных документов.

Использование УПД при оформлении операций по оказанию услуг

УПД может использоваться в 2-х ипостасях: либо как счет-фактура и передаточный акт, либо только как передаточный акт. В первом случае в специальном поле УПД проставляется символ 1 и заполняются все показатели как для счета-фактуры, так и для первичного документа. Во втором случае в соответствующее поле УПД ставится символ 2 и заполняются только показатели для первичного документа, то есть акта оказанных услуг. Счет-фактура при этом должен выставляться отдельно.

Причем само по себе указание символа 1 или 2 имеет только информационное значение. Контролеры будут обращать внимание не на указанный в специальном поле номер, а на показатели, которые заполнены или не заполнены в универсальном передаточном документе.

Можно ли выставлять один УПД на поставку и сопутствующие услуги?

Нередко на практике поставка товара сопровождается оказанием услуг. В связи с чем возникал вопрос, можно ли выставлять УПД на услуги и поставку одновременно. Да, такое оформление возможно. Это подтверждено Письмом ФНС от 23.09.2016 № ЕД-4-15/17910. При этом налоговики обратили внимание на следующие моменты:

- Услуга к моменту оформления УПД должна быть оказана и, соответственно, потреблена заказчиком.

- УПД должен подписываться лицом, которое уполномочено как на подписание счета-фактуры, так и на подписание первичного документа по приемке-передаче товара и оказанных услуг.

Форма универсального передаточного документа менялась уже несколько раз. Последний — 1 июля 2021 года. После последних изменений в документе появилась графа строка 5а «Документ об отгрузке N п/п», графа «Код вида товара», поле для дополнительной подписи, поменялись названия строки 8 и графы 11.

Бланк, правила и пример заполнения актуальной в 2023 формы УПД — на этой странице. Также мы разберем, что писать в каждом поле документа.

УПД с 1 июля 2021 года: изменение

С 1 июля 2021 года счет-фактура дополнен новой строкой 5а «Документ об отгрузке N п/п». В этой строке надо указать сведения о документе об отгрузке товаров. Плательщики НДС применяют счет-фактуру либо универсальный передаточный документ, но соответствующие изменения в форму УПД не внесены.

Дело в том, что форма УПД является рекомендуемой. В связи с этим ФНС России разъяснила, что если плательщик НДС использует УПД со статусом «1«, то с 1 июля следует дополнить указанную форму строкой 5а счета-фактуры (письмо ФНС России от 17.06.2021 № ЗГ-3-3/4368@).

Бесплатно скачать бланк УПД (в Excel):

Не знаете, как заполняется форма. Нужен пример заполнения и пояснения, что в каком поле указывать? Все это есть ниже.

Скачайте образец заполнения УПД:

Электронный УПД

Если в компании используют электронный документооборот, УПД можно отправлять в электронном варианте. В отличие от бумажной версии, он имеет три функциональных значения:

- cчeт-фактура,

- cчeт-фактура c расширенным набором реквизитов,

- первичный учетный документ для оформления фактов хозяйственной жизни.

МойСклад позволяет быстро обмениваться данными с системами электронного документооборота. У сервиса есть интеграции с популярными ЭДО: Такском, ЭДО Лайт, 1С Клиент ЭДО и другими. Начните работать прямо сейчас — это бесплатно!

Всем ли нужно в УПД указывать идентификатор государственного контракта в 2023 году?

Идентификатор государственного контракта в счетах-фактурах и УПД нужен, чтобы налоговой было проще контролировать отгрузку товаров (работ, услуг) в счет полученных из федерального бюджета авансовых средств.

Если вы не знаете, что писать в новой строке, то, скорее всего, вам и не понадобится ее заполнять. Строка 8 заполняется только в том случае, если вы работаете с госконтрактом, которому присвоен уникальный идентификатор.

Если у вашего контракта нет такого реквизита, то и в УПД идентификатор госконтракта указывать не нужно: в поле ставится прочерк.

Уникальные идентификаторы присваиваются госконтрактам по оборонному заказу (ст. 6.1 Федерального закона от 29.12.2012 № 275-ФЗ «О государственном оборонном заказе»), а также контрактам, которые финансируются за счет бюджетных источников (ст. 5 Закона «О федеральном бюджете на 2017 г и на плановый период 2018 и 2019 г, постановление Правительства Российской Федерации от 30.12.2016 № 1552).

Правила заполнения УПД по новому образцу

Документ по-прежнему может заменять одновременно и накладную, и счет-фактуру, или быть выписан только в качестве накладной или акта. Поэтому важно правильно указать статус УПД:

- 1 — если УПД выписывается в качестве и накладной, и счет-фактуры (для операций, облагаемых НДС);

- 2 — если УПД выписывается в качестве только накладной или только акта (для операций без НДС).

Упростить заполнение УПД поможет простая инструкция ниже.

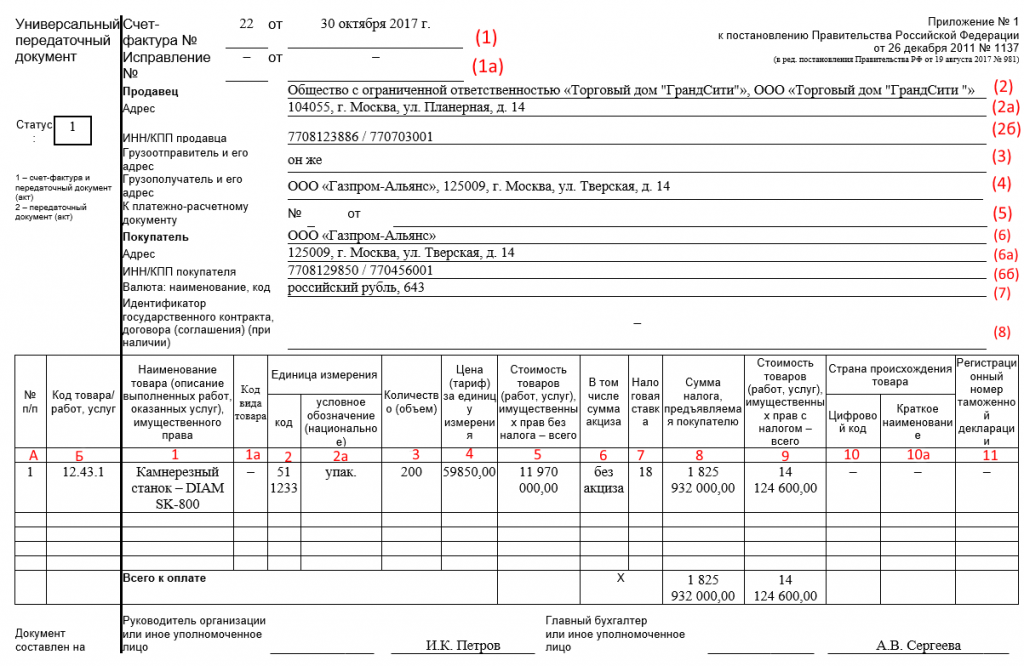

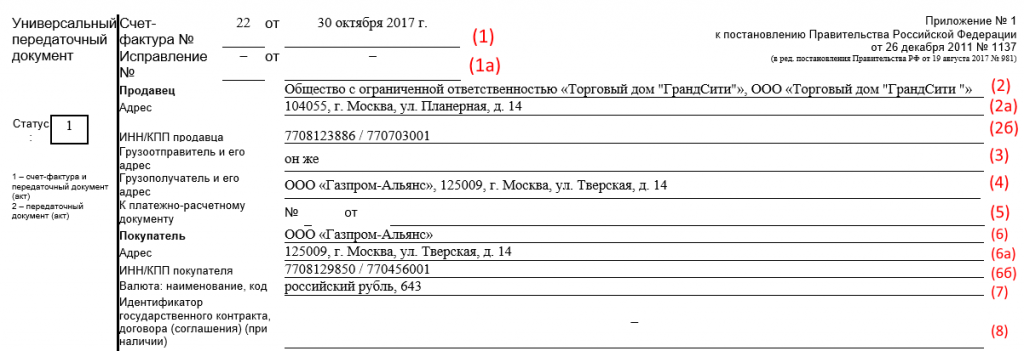

УПД со статусом 1

Подраздел со счетом-фактурой

Строка 1

Номер документа (по порядку по хронологии) и дата его составления. Максимальный срок выставления счета-фактуры — пять календарных дней с момента отгрузки товаров, оказания услуг, выполнения работ, передачи имущественных прав.

Строки 2, 2а и 2б

Сведения о продавце: название, адрес, ИНН и КПП.

Строки 3 и 4

Сведения о грузоотправителе и грузополучателе. Строки заполняются только при продаже товаров. Если счет-фактура выставляется на услуги или работы, ставится прочерк. Если организация одновременно и продавец, и грузоотправитель, то в строке 3 напишите «он же». Если же грузополучатель и покупатель одно и тоже лицо, то укажите наименование и адрес грузополучателя (писать «он же» нельзя).

Строка 5

Сведения о номере платежного поручения. Заполняется, если была предоплата, т.е. в счете-фактуре на аванс. Если предоплаты не было или она была перечислена в день отгрузки, ставится прочерк.

Строки 6, 6а и 6б

Сведения о продавце. Заполняются так же, как и сведения о покупателе.

Строка 7

Наименование и код валюты. Счет-фактура выставляется в иностранной валюте, только если цены и расчеты по договору выражены в ней (п. 7 ст.169 НК РФ).

Строка 8

Идентификатор государственного контракта. 8 строка в УПД заполняется только в том случае, если у вас есть данные. Если нет (то есть если вы не работаете с контрактом, или у вашего контракта нет идентификатора) — в строке ставится прочерк.

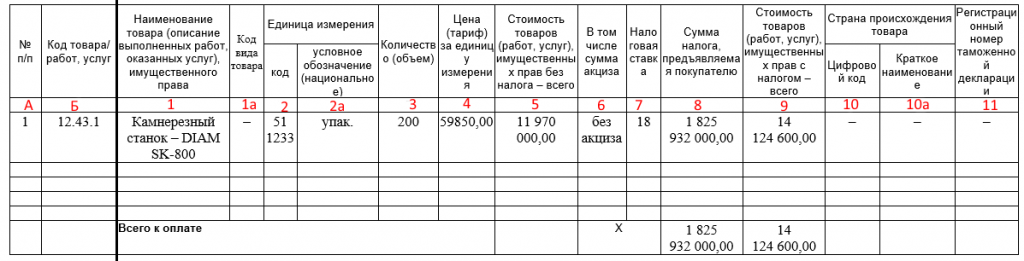

Табличная часть

А

Номер строки таблицы. Можно не заполнять.

Б

Код товара, работ, услуг. Для товаров — артикул, для работ — код по ОКВЭД, для услуг — код по ОКУН. Код товара, работ, услуг в УПД приводится, если нужно указать на налоговые льготы или другие особые условия.

Графы 1, 1a и 2

Наименование товаров или описание и единицы измерения выполненных работ, оказанных услуг, переданных имущественных прав. Графа 1а содержит код вида товара по единой ТН ВЭД ЕАЭС, с 1 октября 2017 года ее заполнение обязательно в отношении товаров, экспортированных из России в государства ЕАЭС — в Белоруссию, Казахстан, Армению или Киргизию (в ином случае ставится прочерк). Код товара берется из справочника кодов ТН ВЭД (утв. решением Совета Евразийской экономической комиссии от 16.07.12 № 54).

Графа 3

Количественные параметры товаров, работ, услуг. Если невозможно их определить — ставится прочерк.

Графа 4

Цена за единицу измерения (при возможности ее указания) без НДС.

Графа 5

Стоимость всего количества товаров, работу, услуг, переданных прав без НДС.

Графа 6

Сумма акциза. Заполняется только при реализации подакцизных товаров. В ином случае пишется «Без акциза».

Графа 7

Ставка НДС. Если компания освобождения по ст.145 НК РФ или в случае выставления счета-фактуры компаниями, не работающими с НДС, пишется «Без НДС».

Графа 8

Сумма НДС в рублях и копейках без округления. В случаях, указанных выше, пишется «Без НДС».

Графа 9

Стоимость всего количества товара (работ, услуг, переданных прав) с учетом НДС.

Графы 10, 10а, 11

Наименование страны происхождения и ее код по ОКСН, номер таможенной декларации. Заполняется для импортных товаров. Внимание! С 1 октября 2017 года изменилось название графы 11. Она теперь называется «Регистрационный номер таможенной декларации».

Кто подписывает УПД? Узнайте по ссылке >>

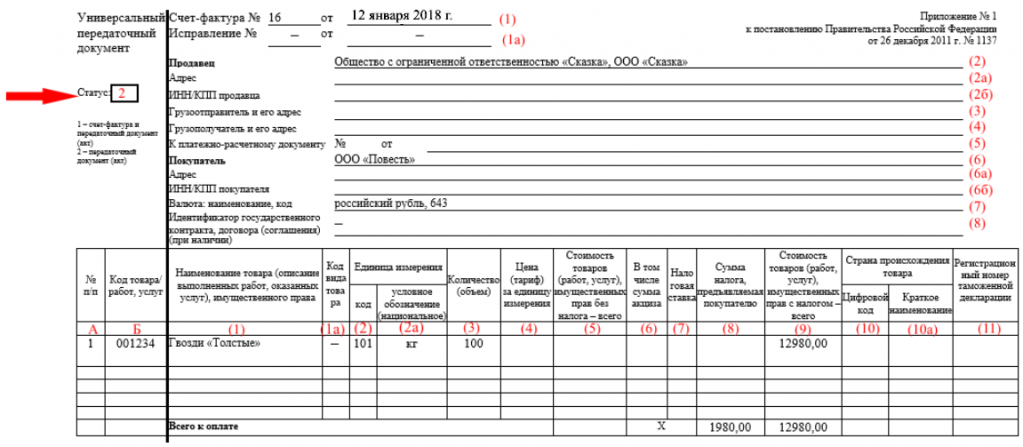

УПД со статусом 2

Не заполняются табличные графы 7 и 8 (ставка и сумма НДС), 10, 10а и 11 (страна и ГТД — они заполняются только для операций, облагаемых НДС).

Можно не заполнять табличные графы 4, 5 и 6, в подразделе со счетом-фактурой строки 2а и 2б, 3, 4, 5, 6а и 6б.

Остальные поля заполняются как описано выше.

Часто задаваемые вопросы

При оформлении УПД чем отличаются статус 1 и 2?

Статусы УПД 1 и 2 определяют назначение документа. УПД со статусом 1 можно использовать и как первичный документ для оформления хозяйственных операций, и как счет-фактуру. УПД со статусом 2 можно использовать только как первичный документ для оформления хозяйственных операций. Тогда счет-фактура составляется отдельно.

Статус при заполнении УПД имеет информационный характер. Фактический статус документа будут определять реквизиты, которые вы укажете: так, если вы присвоили документу статус 2, но при этом указали в нем НДС, то такой документ можно использовать как счет-фактуру для обоснования налогового вычета, несмотря на статус.

Где взять код товара в УПД?

Используйте артикул товара или код по ОКВЭД/ОКУН для работ/услуг, если нужно указать на налоговые льготы или другие особые условия.

Кто подписывает УПД?

Универсальный передаточный документ обязательно должны подписать ответственные лица со стороны продавца и покупателя. Для каждого представителя обеих сторон нужно указывать должность и ФИО.

Более 2 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад

Подписи в УПД со стороны продавца:

- В подразделе со счетом-фактурой: подписи руководителя организации (или иного уполномоченного лица), главного бухгалтера (или иного уполномоченного лица). Если документ заполняется индивидуальным предпринимателем, то подпись ИП и указание реквизитов свидетельства о государственной регистрации ИП. Подпись уполномоченного лица, которое подписывает документ вместо предпринимателя, с 1 октября 2017 ставиться в поле для дополнительной подписи.

- В поле таблицы 10: подпись лица, передавшего товар, работы, услуги.

- В поле таблицы 13: подпись лица, ответственного за правильное оформление документа. Называется это поле в УПД «Ответственный за правильность оформления факта хозяйственной жизни». Если этот сотрудник уже ставил свою подпись в документе, то он может не подписываться в поле 13 повторно: достаточно указать должность и ФИО.

Подписи в УПД со стороны покупателя:

- В поле таблицы 15: лицо, получившее товар, работы, услуги.

- В поле таблицы 18: лицо, ответственное за правильное оформление документа. Если этот сотрудник подписался в поле 15, то здесь достаточно указать должность и ФИО.

Какие документы заменяет УПД?

УПД можно использовать вместо счета-фактуры, первичного документа или вместо обоих этих документов сразу. Бланк универсален: вы сами решаете, что заменяет УПД в конкретном случае, и исходя из этого заполняете поля.

Заменяет УПД акт выполненных работ или нет?

Заменяет. Любые организации и предприниматели, в том числе и неплательщики НДС, могут использовать вместо акта выполненных работ универсальный передаточный документ.

Обязательно ли использовать универсальный передаточный документ вместо товарной накладной?

Можно, но не обязательно. Вы вправе самостоятельно решить, что для вас будет удобнее: УПД или ТОРГ-12. Последняя с появлением УПД не вышла из употребления и оформляется так же, как и раньше. Но использование универсального передаточного документа вместо товарной накладной или другого первичного документа поможет вам упростить документооборот и уменьшить его объем.

Можно ли выписывать УПД на услуги?

Можно. Вы можете использовать УПД для оформления не только отгрузки товаров, но также и оказания услуг, выполнения работ и передачи имущественных прав. УПД на услуги заполняется по той же инструкции, что и на товары.

УПД на услуги: нужен ли акт?

Если вы оформляете оказание услуг с помощью УПД, отдельный акт составлять не нужно.

Можно ли в УПД указывать услуги и товары одновременно в 2023 году?

Можно. Налоговое законодательство РФ не требует выставлять отдельный счет-фактуру на каждый вид продукции (услуг). В одном счете-фактуре (или, соответственно, в одном УПД) можно отразить одновременно всю отгрузку (товары, работы, услуги) в адрес одного покупателя. В этом случае вы оформляете один УПД — вместо акта выполненных работ и товарной накладной одновременно. При этом важно соблюдать сроки выставления счетов-фактур — 5 календарных дней с момента отгрузки).

О выставлении одного счета-фактуры на всю отгрузку см. письмо ФНС №ЕД-4-15/17910 от 23.09.2016.

Строка 8 в УПД: обязательно заполнять или нет?

Строка 8, обязательная для включения в форму универсального передаточного документа с 1 июля 2017 года, заполняется только в том случае, если у вас есть соответствующие данные. Если их нет, в ней ставится прочерк, но сама строка обязательно должна присутствовать в форме. С 1 октября 2017 в названии строки появилось указание «При наличии»: это и означает, что она обязательна к заполнению только в случае, если у вас есть нужные данные. В противном случае ставится прочерк.

С какого года ввели УПД? С какого числа действует УПД?

Универсальный передаточный документ ввели в 2013 году. Но с 1 октября 2017 действует новый образец УПД, поэтому документы, датированные более ранним числом, недействительны.

Кстати, изменения в УПД с 1 октября 2017 не вызвали затруднений у пользователей МоегоСклада, потому что в нашем сервисе документы формируются автоматически. Мы вовремя обновляем формы документов, так что нашим пользователям не нужно искать в интернете бланки или добавлять поля на свой страх и риск вручную.

Не все знают, можно или нет выставить контрагенту УПД на услуги. А может ли выставить УПД упрощенец? Каков порядок заполнения этого документа, если не происходит отгрузки товара? Разбираемся в особенностях заполнения УПД по услугам.

Также см:

- Что означает статус в УПД

- УПД в 2020 году: бланк и образец заполнения

Взамен каких документов – УПД

УПД изначально не был самостоятельным документом. Он введен в действие с 2013 года для сокращения документооборота.

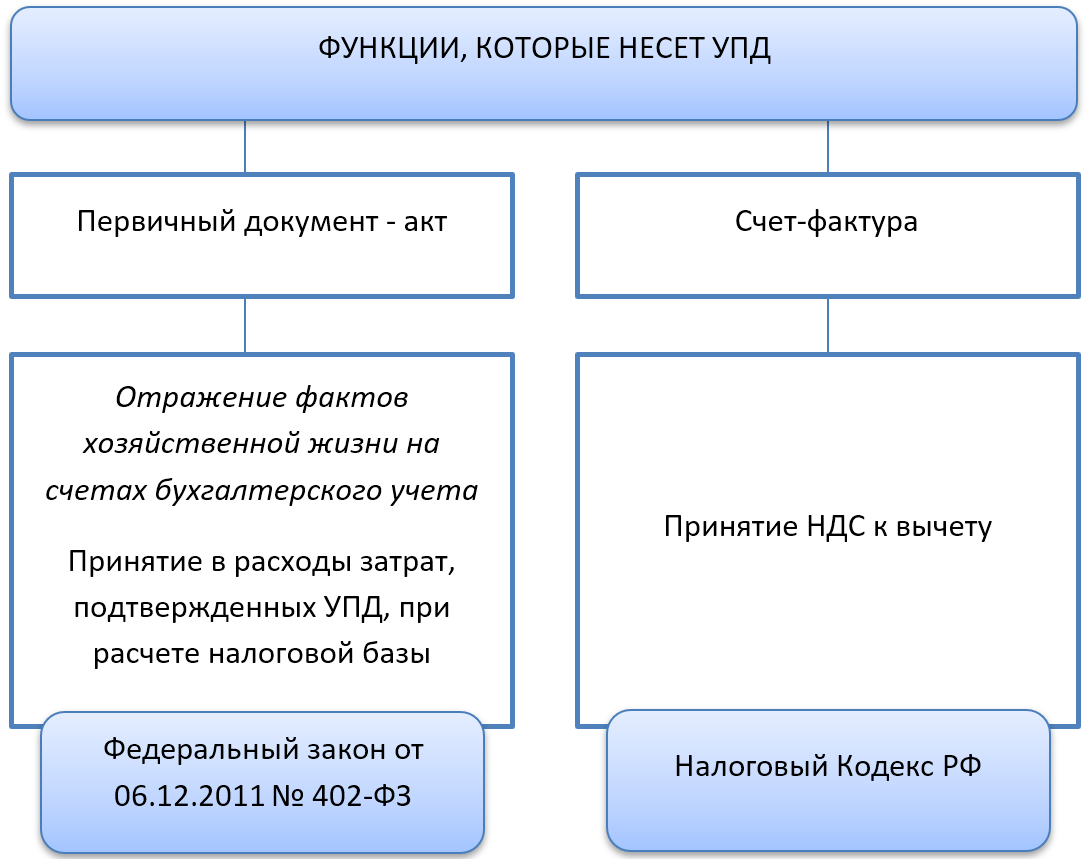

Универсальный передаточный документ объединил в себе функции первички и счета-фактуры.

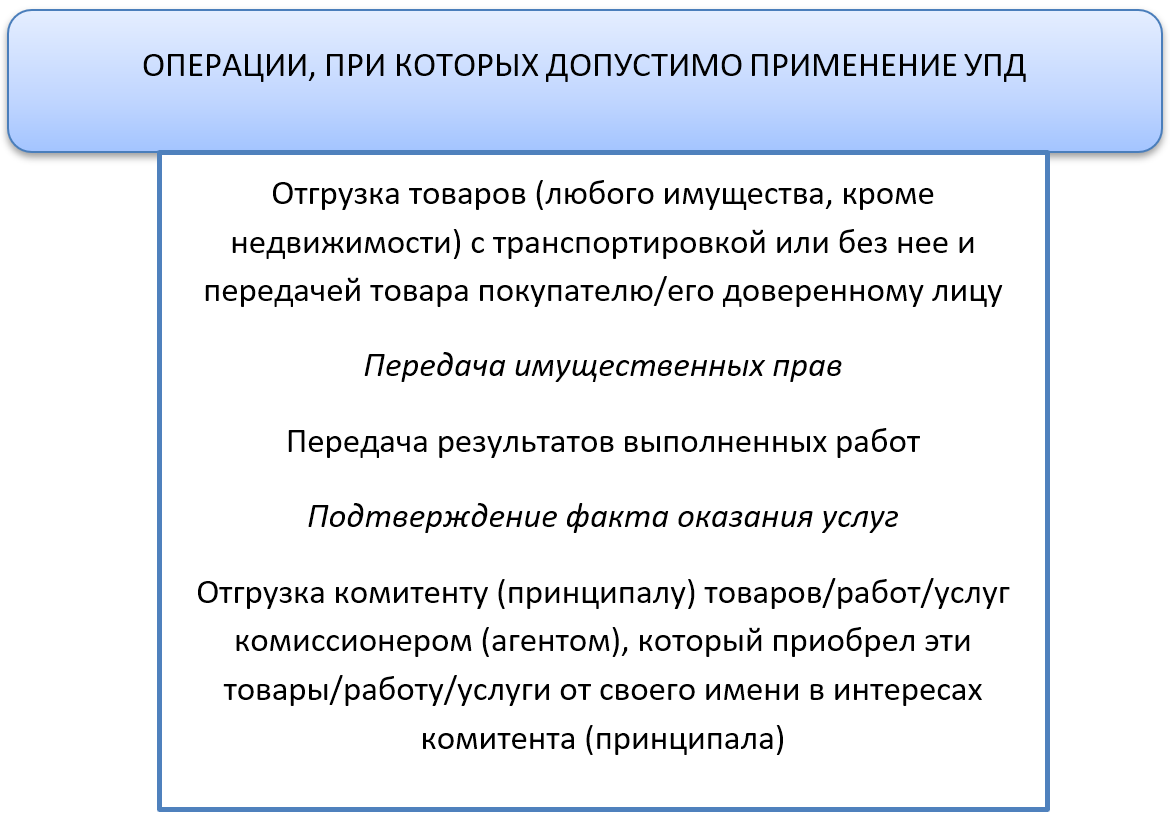

Вот, при каких операциях можно применять УПД (письмо ФНС России от 21.10.2013 № ММВ-20-3/96):

Как видно из схемы, ответ на вопрос, можно ли выставлять УПД на услуги, – положительный.

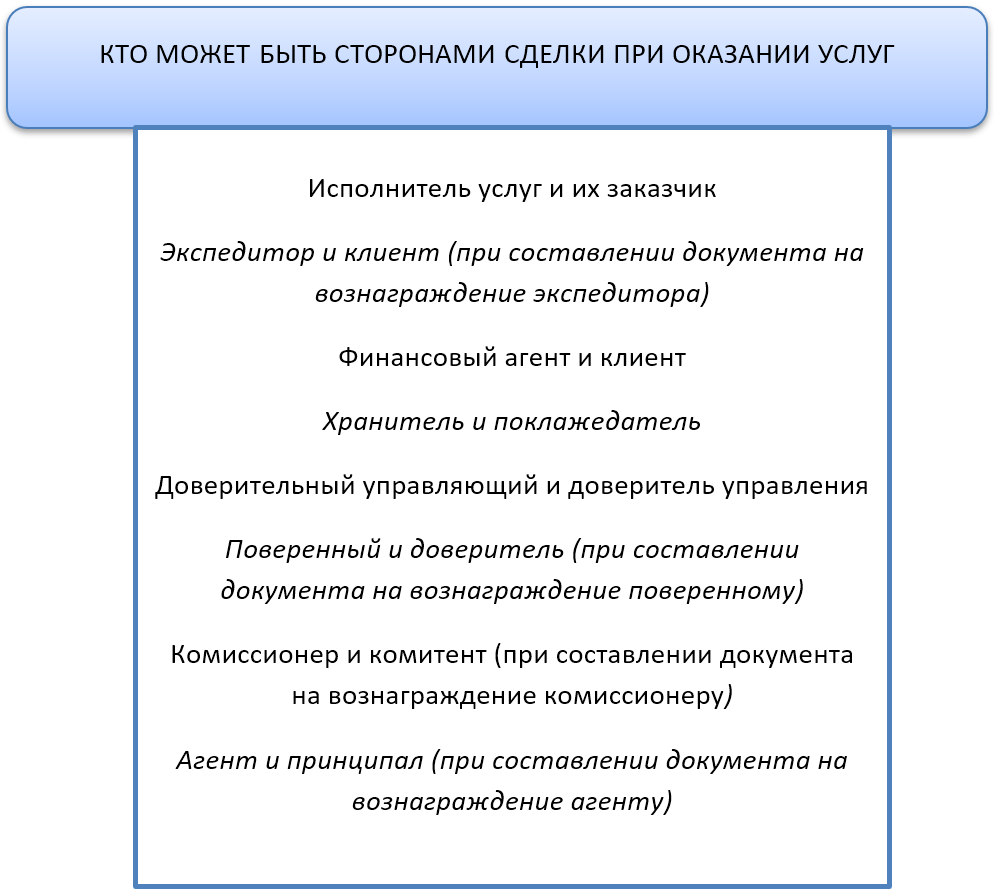

Кто может быть сторонами сделки при оказании услуг

Итак, при оказании/получении услуг не запрещено использовать УПД. Кем могут быть при этом стороны сделки?

Оказываем услуги: каков порядок применения УПД

Хозсубъекты, оказывающие услуги, выставляют своим контрагентам акты об оказанных услугах, а также счета-фактуры – при условии, что хозсубъект – плательщик НДС.

УПД позволяет сократить список выставляемых документов. Вместо акта и счета-фактуры выписывают этот единый универсальный передаточный документ на услуги.

Вот, какие функции он выполняет:

Применение УПД не является обязательным. Можно продолжать пользоваться актами и счетами-фактурами. Более того, для разных контрагентов допустимо предусмотреть разный комплект документов. Какие именно документы получает заказчик, указывают в договоре.

Может ли спецрежимник выставить УПД на услуги

Спецрежимники не платят НДС, поэтому не выставляют счета-фактуры. Если неплательщик НДС все-таки предоставит своему контрагенту счет-фактуру с выделенным НДС, ему придется уплатить НДС в бюджет и отчитаться перед государством декларацией.

Можно ли спецрежимнику использовать УПД и не попасть при этом на уплату НДС? Да, можно.

УПД обладает функциями не только сочетания первички (акта) и счета-фактуры, но и просто первички (акта). Для разграничения этих функций в бланке УПД предусмотрено поле «Статус».

Неплательщик НДС должен с особым вниманием отнестись к заполнению этого поля, а также граф, касающихся НДС. Образец заполнения УПД на услуги рассмотрим ниже. А сейчас поясним, как заполнить поле «Статус»:

По какой форме заполнять УПД

Бланк УПД предложен в письме ФНС России от 21.10.2013 № ММВ-20-3/96 и создан на основе формы счета-фактуры.

Бланк УПД применяют как для подтверждения факта оказания услуг, так и для подтверждения отгрузки товаров. Более того, в одном УПД можно отразить как отгрузку товаров, так и оказание услуг.

Унифицированные формы документов отменены, поэтому необязательно строго придерживаться приведенной формы. Можно вносить свои коррективы, но с сохранением тех реквизитов, которые считаются обязательными.

К обязательным реквизитам отнесён реквизит «Статус».

Отметим особенности заполнения некоторых граф УПД при услугах:

- код товара/работ/услуг в УПД (графа Б)– необязательный реквизит. Также здесь артикул – для товаров, а код вида деятельности – для работ/услуг;

- код вида товара (графа 1а) – для экспортеров в страны ЕАЭС (по услугам не заполняют);

- единица измерения (графы 2, 2а) – для услуг не заполняют;

- страна происхождения товара (графы 10, 10а) – для услуг не заполняют.

Образцы заполнения УПД на услуги для разных режимов налогообложения

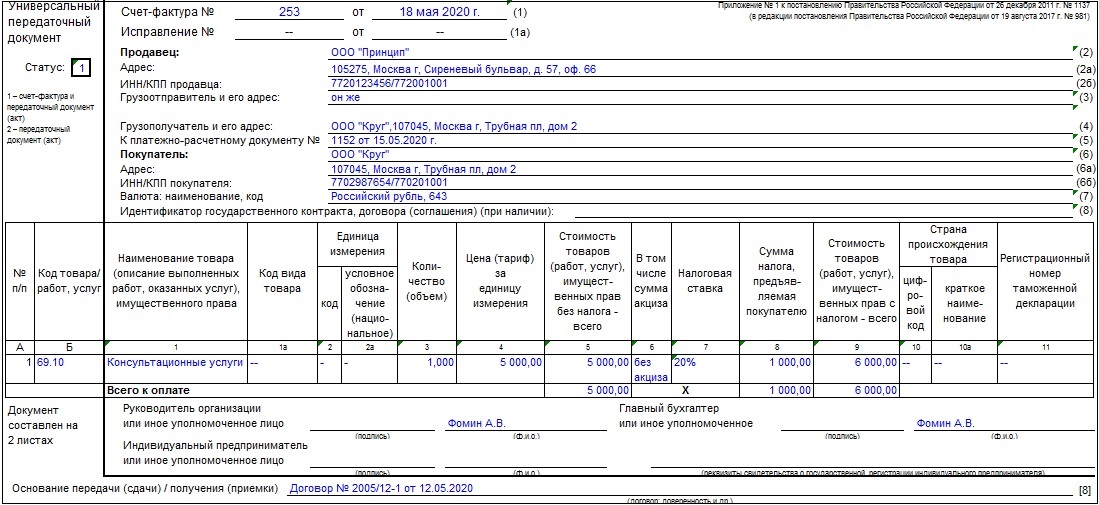

ПРИМЕР 1

Пусть ООО «Принцип» оказывает юридические консультационные услуги. Рассмотрим, как будет заполнен УПД, если ООО – плательщик НДС:

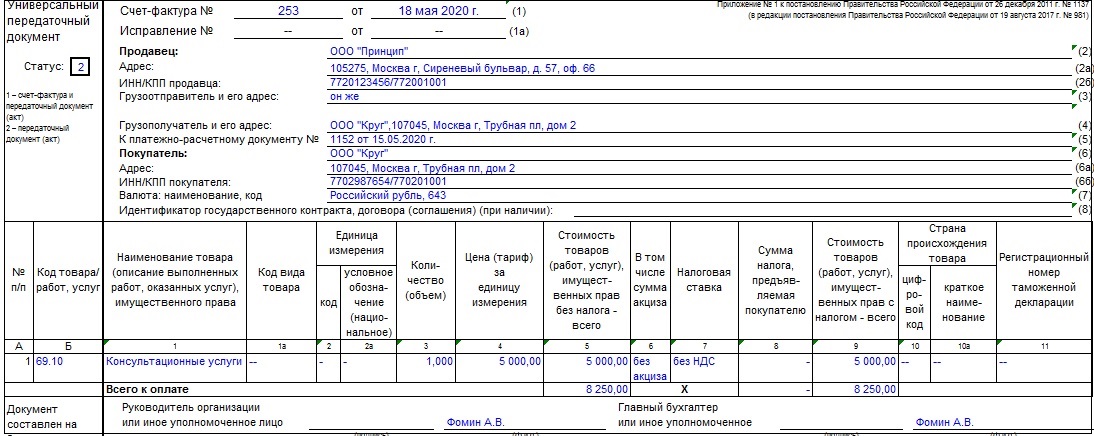

ПРИМЕР 2

Тот же пример, только ООО «Принцип» применяет упрощенную систему налогообложения. То есть не выделяет НДС в своих услугах:

Как видим, отличие только в указании статуса и НДС.

Подводим итоги

УПД можно применять при оказании услуг.

В один документ разрешено включать и оказание услуг, и отгрузку товаров.

Некоторые графы, в которые вписывают информацию о товарах, при УПД на услуги прочеркивают.

Выставлять УПД на услуги могут как плательщики НДС, так и спецрежимники. Главное – верно заполнить поле «Статус».

УПД на услуги: содержание и выставление

Можно ли выставлять УПД на услуги?

Универсальный передаточный документ – единая форма, способная выполнять функции как счёта-фактуры, так и первичного учётного документа. УПД можно оформлять на разные хозяйственные операции, в том числе и связанные с оказанием услуг. Случаи деятельности, при которых допускается составление УПД, перечислены в Приложении 2 к Письму ФНС № ММВ-20-3/96 от 21.10.13 г.

Например:

- Отгрузка продукции;

- Выполнение работ;

- Оказание услуг;

- Транспортировка товаров;

- Посреднические сделки.

Организация может выписать УПД отдельно на оказание услуг или одновременно с реализацией. Также допускается составление на эти две операции различных документов. Порядок работы с универсальными бланками утверждается в учётной политике фирмы.

УПД с какой функцией можно использовать?

Для оформления оказания услуг можно использовать УПД в любой из трёх функций: СЧФДОП, ДОП, СЧФ.

- СЧФДОП – используется для замены акта и счёта-фактуры. УПД (СЧФДОП) позволяет заявить сумму НДС к вычету и отразить хозяйственную операцию в учёте, а также сдать заказчику перечень выполненных услуг.

- ДОП – используется для замены акта. УПД (ДОП) позволяет отразить хозяйственную операцию в учёте и сдать заказчику перечень выполненных услуг.

- СЧФ – используется для замены счёта-фактуры. При работе с УПД на услуги обычно используется в связке с УПД (ДОП). Данная связка помогает избежать ошибок в части «СЧФ». Это достигается посредством выставления сначала УПД (ДОП), получения «Титула покупателя», а затем уже происходит выставление УПД (СЧФ).

При работе с электронным УПД на услуги можно ли отправлять «Акт о предоставлении услуг»?

Часто компании используют помимо УПД, «Акт о предоставлении услуг». Например, как реализовано у компании X5 Group. «Акт о предоставлении услуг» компания передаёт в качестве GENRAL с содержанием акта в PDF-формате.

Что нужно заполнить в УПД на услуги?

Подробные правила составления УПД на услуги приводятся ФНС в приложениях к Письму ФНС № ММВ-20-3/96 от 21.10.13 г. Внесение данных начинается с указания статуса формы.

Поскольку УПД приравнивается контрольными органами к первичной документации, в нём следует отразить все обязательные реквизиты согласно п. 2 стат. 9 Закона № 402-ФЗ. Этот перечень является закрытым и может быть изменён только в сторону дополнения сведений.

Обязательной информацией является:

- Название формы и дата ее заполнения;

- Название компании-составителя УПД;

- Сведения о виде услуг;

- Сведения об измерении услуг;

- Должности сотрудников, ответственных за оказание услуг;

- Должности сотрудников, ответственных за оформление услуг;

- Подписи уполномоченных лиц.

Не все реквизиты в УПД относятся к обязательным, например, при необходимости проставляется код товара (работ, услуг) в УПД. В части услуг этот показатель предназначен для внесения кода ОКВЭД, а до 01.01.17 г. – кода ОКУН. Значение указывается для идентификации вида оказываемых услуг и в других целях.

Можно ли выставлять один УПД на поставку и сопутствующие услуги?

Согласно Письму ФНС от 23.09.2016 № ЕД-4-15/17910 оформление одного УПД на поставку и оказание услуг возможно, но при этом существует ряд особенностей:

- Услуга к моменту оформления УПД должна быть оказана и, соответственно, потреблена заказчиком;

- УПД должен подписываться лицом, которое уполномочено как на подписание счета-фактуры, так и на подписание первичного документа по приёмке-передаче товара и оказанных услуг.

Форма УПД

При отгрузке товаров, передаче работ, услуг или имущественных прав вместо первичного документа и счета-фактуры можно использовать универсальный передаточный документ (УПД).

УПД могут применять любые организации и ИП, в том числе не являющиеся плательщиками НДС. Например, организации на упрощенной системе налогообложения для подтверждения расходов могут использовать УПД в качестве первичного учетного документа. При этом не нужно заполнять графы 7 «Налоговая ставка» и 8 «Сумма налога, предъявляемая покупателю».

Но с УПД в 2023 году тоже произошли изменения. О них рассказываем на курсе «Все новые правила 2023». Посмотрите, как будет время, а пока поговорим о том что такое УПД.

УПД по сути представляет собой счет-фактуру с несколькими дополнительными реквизитами. Документ содержит элементы:

-

товарной накладной;

-

товарного раздела товарно-транспортной накладной;

-

накладной на отпуск материалов на сторону;

-

акта о приемке-передаче объекта основных средств.

Поэтому при оформлении реализации товаров, работ, услуг, имущественных прав с помощью УПД организация объединяет в документе сведения из форм № ТОРГ-12, М-15, ОС-1, 1-Т и одновременно предъявляет покупателю или заказчику сумму НДС.

УПД может быть использован в качестве любого первичного документа, который подтверждает факт передачи ценностей, кроме случая, когда к первичным документам предъявляются специальные требования.

В одном УПД можно перечислить несколько взаимосвязанных операций, например, если продавец отгружает товары и монтирует их в помещении покупателя. В таком случае в УПД отдельными позициями указывают стоимость товаров и услуг по монтажу.

УПД можно оформить перевозку грузов и оказание услуг транспортной экспедиции. При этом в случае доставки товаров может дополнительно потребоваться транспортная накладная.

Кроме того, УПД можно использовать для посреднических операций. К примеру, когда заказчик, комитент, принципал или доверитель груза отгружают товары комиссионеру, посреднику, поверенному или агенту для продажи.

Такой УПД будет считаться документом на передачу ценностей без перехода права собственности. В строке 8 указываются реквизиты договора на оказание посреднических услуг. При этом не заполняются строки:

-

2 «Продавец»;

-

2а «Адрес»;

-

2б «ИНН (КПП) продавца»;

-

6 «Покупатель»;

-

6а «ИНН (КПП) покупателя»;

-

6б «ИНН (КПП) продавца».

Применение универсального документа не исключает оформления операций с помощью товарной накладной и счета-фактуры. Разные способы оформления можно использовать даже в рамках одного договора.

Например, если договор предусматривает несколько отгрузок, то по одним партиям можно оформить товарную накладную и счет-фактуру, а по другим – УПД. Тогда покупатель сможет учесть расходы по налогу на прибыль, а сумму НДС принять к вычету.

Заполнение УПД

Порядок заполнения УПД зависит от статуса документа. Если организация использует УПД как первичный документ и счет-фактуру, документу присваивают статус «1» и заполняют все реквизиты. Это объясняется тем, что в УПД собраны все обязательные реквизиты для передаточных документов и счета-фактуры.

Данные УПД, которые включают реквизиты товарной накладной и товарного раздела товарно-транспортной накладной, заполняют по правилам, установленным для оформления этих документов.

Те реквизиты документа, которые дублируют счет-фактуру, составляются по правилам оформления счетов-фактур, которые установлены требованиями п. 5 и 6 ст. 169 НК и правилами заполнения счетов-фактур.

Если организация решает использовать УПД только как первичный документ, то в нем нужно указать статус «2». При этом заполнять документ надо только в части передаточного документа. Строки УПД, обязательные для счета-фактуры, можно оставить пустыми.

Важно помнить, что использовать УПД только в качестве счета-фактуры недопустимо. Так, если организация оформляет отгрузку товарной накладной, то счет-фактуру следует составлять лишь на бланке, утвержденном постановлением Правительства от 26.12.2011 года № 1137.

Строки 1–7 и графы 1–11 в УПД со статусом «1» заполняются полностью. В строке 1 указывают регистрационный номер УПД и дату его составления. В документе со статусом «1» номер приводится согласно хронологии нумерации счетов-фактур, а в УПД со статусом «2» – согласно нумерации первичных документов.

При обнаружении ошибок в строке 1а ранее выписанного документа указывают номер и дату внесения исправлений.

В строках 2, 2а и 2б приводятся данные продавце, а в строках 6, 6а, 6б – данные о покупателе.

Сведения о грузоотправителе и грузополучателе в строках 3 и 4 приводятся только при отгрузке товаров. При выполнении работ или оказании услуг эти строки не заполняются.

С 2021 года в документе появилась новая строка 5а «Документ об отгрузке», в которой указывают реквизиты первичного документа-основания для составления счета-фактуры.

Строка включает три поля:

-

«№ п/п» – в нем указывают порядковый номер записи в табличной части 1 счета-фактуры;

-

«№» – включает номер на отгрузку товаров, работ, услуг или имущественных прав, указанных в соответствующей строке графы 1 табличной части счета-фактуры;

-

«от» – включает дату отгрузочного документа.

УПД со статусом «1» выполняет функцию первичного документа и счета-фактуры, поэтому в строке 5а нужно продублировать реквизиты самого УПД.

В строке 7 указывают наименование и код валюты, а в строке 8 – номер госконтракта при наличии.

В строке 8 «Основание передачи (сдачи)/получения (приемки)» указывают реквизиты договора или доверенности. В строку 9 «Данные о транспортировке груза» вносят реквизиты транспортных накладных или путевых листов, поручений экспедиторам, складских расписок, информацию о массе груза.

Форма УПД имеет реквизит «М.П.». Но его заполнять необязательно. Даже при отсутствии печати покупатель сможет принять УПД в качестве основания для вычета НДС и обоснования расходов по налогу на прибыль.

Однако если поставить печать, продавец сможет не заполнять строку 14 «Наименование экономического субъекта – составителя документа (в том числе комиссионера (агента)», а покупатель – строку 19 «Наименование экономического субъекта – составителя документа». Обычно такая информация есть в оттиске печати организации, составившей документ.

УПД подписывают:

-

руководитель и главный бухгалтер организации – продавца или исполнителя;

-

сотрудники, ответственные за передачу или приемку товаров, работ, услуг или имущественных прав;

-

сотрудники, ответственные за правильность оформления сделки, как со стороны продавца, так и со стороны покупателя.

УПД: бланк

Оформлять УПД можно и на бумаге, и в электронном виде. При реализации прослеживаемых товаров УПД формируется в электронной форме. Такой документ содержит те же реквизиты, что и счет-фактура, составленный при реализации прослеживаемых товаров.

Электронный УПД подписывается усиленной квалифицированной ЭЦП и направляется контрагентам по ТКС согласно правилам, установленным для УПД в ЭДО.

В отличие от форм счетов-фактур в бланк УПД изменения не вносят. Поэтому налогоплательщику рекомендуется самостоятельно дополнять его новыми реквизитами.

За пределами жирной рамки счета-фактуры можно вносить любые изменения. Когда изменения вносят в черную рамку, необходимо руководствоваться правилами заполнения счетов-фактур. Например, можно вносить дополнительные реквизиты между строкой 8 и таблицей, которую разрешается дополнять колонками слева от графы 1 и справа от графы 11. Также допустимо вносить дополнительные реквизиты после подписей руководителя и главного бухгалтера.

Если в 2023 году организация планирует оформлять хозяйственные операции с использованием УПД, то необходимо доработать бланк документа с учетом специфики деятельности. Форму документа следует утвердить в учетной политике. Также рекомендуется разработать правила проверки УПД для сотрудников, поскольку универсальный документ включает реквизит нескольких документов и требует повышенного внимания к правильности оформления.

УПД: образец заполнения

Заполнение УПД всегда начинается с определения статуса документа – «1» или «2». В шапке бланка указывают номер и дату УПД, данные о продавце и покупателе, грузоотправителе и грузополучателе при необходимости.

В табличной части УПД приводится информация об отгруженных товарах, выполненных работах, оказанных услугах, прописывают количественные и стоимостные показатели хозяйственной операции. Также в таблице УПД со статусом «1» заполняются данные об НДС, акцизах и прослеживаемых товарах.

Далее под табличной частью документа указывают количество листов, на которых документ составлен, и под табличной частью в строках 10, 13, 15 и 18 ставят подписи ответственные лица.