Случаи подачи возражений

^К началу страницы

Возражения могут быть представлены в налоговый орган в случае несогласия:

- с выводами, предложениями, какими-либо фактами, изложенными в акте налоговой проверки (п. 6 ст. 100 НК РФ);

- с выводами, предложениями, какими-либо фактами, изложенными в акте об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст. 101.4 НК РФ);

- с выводами, предложениями, какими-либо фактами, изложенными в дополнении к акту налоговой проверки (п. 6.2 ст. 101 НК РФ).

Возражения на дополнение к акту налоговой проверки могут быть поданы в отношении проверок, завершенных после 3 сентября 2018 года!

Кем и в какие сроки могут быть поданы возражения

^К началу страницы

|

Документ, послуживший основанием для подачи возражений |

Кто подает возражения |

Срок подачи возражений |

|

акт налоговой проверки |

лицо, в отношении которого проводилась налоговая проверка (его представитель) |

в течение одного месяца со дня получения акта налоговой проверки |

|

дополнение к акту налоговой проверки |

лицо, в отношении которого проводилась налоговая проверка (его представитель) |

в течение пятнадцати дней со дня получения дополнения к акту налоговой проверки |

|

акт налоговой проверки консолидированной группы налогоплательщиков |

ответственный участник консолидированной группы налогоплательщиков |

в течение 30 дней со дня получения акта налоговой проверки |

|

дополнение к акту налоговой проверки консолидированной группы налогоплательщиков |

ответственный участник консолидированной группы налогоплательщиков |

в течение пятнадцати дней со дня получения дополнения к акту налоговой проверки |

|

акт налоговой проверки иностранной организации, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 НК РФ |

иностранная организация, состоящая на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 НК РФ |

в течение одного месяца со дня получения акта налоговой проверки |

|

дополнение к акту налоговой проверки иностранной организации, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 НК РФ |

иностранная организация, состоящая на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 НК РФ |

в течение пятнадцати дней со дня получения дополнения к акту налоговой проверки |

|

акт об обнаружении фактов, свидетельствующих о налоговых правонарушениях |

лицо, совершившее налоговое правонарушение |

в течение одного месяца со дня получения акта об обнаружении фактов, свидетельствующих о налоговых правонарушениях |

Форма представления возражений

^К началу страницы

Возражения подаются в письменной форме и на рассмотрении материалов проверки их можно дополнить устными доводами.

В возражениях желательно указать реквизиты оспариваемого акта и доводы, опровергающие налоговые претензии проверяющих, возражения должны быть мотивированы. К письменным возражениям можно приложить дополнительные документы, подтверждающие обоснованность возражений.

Можно представить письменные возражения по вышеуказанным документам в целом или по их отдельным положениям.

Кому адресовать возражения

^К началу страницы

Возражения направляются в адрес налогового органа, составившего акт.

Перейти

Узнать номер, адрес и реквизиты своей налоговой инспекции можно с помощью сервиса: «Адрес и платежные реквизиты Вашей инспекции».

Способы подачи возражений

^К началу страницы

- На бумажном носителе в канцелярию налогового органа или окно приёма документов налогового органа

- На бумажном носителе по почте

- В электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота

![]()

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 6 августа 2018 г.

Содержание журнала № 16 за 2018 г.

Если по итогам проверки налоговая инспекция составила акт, с которым ваша организация не согласна, лучше сразу обозначить свою позицию, направив в инспекцию возражения. Для их составления можно воспользоваться формой, рекомендованной ФНС.

Эффективные возражения по акту налоговой проверки

Определяемся со сроками подачи возражений

После получения акта налоговой проверки (как выездной, так и камеральной), с которым вы не согласны полностью или частично, у вас есть месяц для подачи возраженийп. 6 ст. 100 НК РФ. Начало отсчета этого месячного срока — день, следующий за тем, когда получили акт проверкип. 2 ст. 6.1 НК РФ. В свою очередь, дата получения акта зависит от способа, которым вам его направила инспекцияп. 4 ст. 31 НК РФ; Распоряжение ФНС от 31.12.2015 № 290@.

| Форма передачи акта | Способ передачи акта инспекцией | Дата получения акта по правилам НК РФ |

| В бумажном виде | Лично под расписку руководителю организации или ИП (или доверенному лицу) | Фактическая дата получения акта |

| По почте заказным письмом | 6-й рабочий день с даты отправки заказного письма инспекциейп. 4 ст. 31, абз. 2 п. 5 ст. 100, пп. 2, 6 ст. 6.1 НК РФ | |

| В электронном виде | По телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота | Дата, указанная в квитанции о приеме. Такую квитанцию надо направить инспекции по ТКС в течение 6 рабочих дней со дня отправки акта инспекциейпп. 11, 14 Приказа ФНС от 15.04.2015 № ММВ-7-2/149@ |

| По телекоммуникационным каналам связи через личный кабинет налогоплательщика | День, следующий за днем размещения акта в личном кабинете налогоплательщикап. 4 ст. 31 НК РФ |

Месячный срок представления возражений истекает в соответствующее дате получения акта проверки число месяца, следующего за месяцем получения актап. 5 ст. 6.1 НК РФ. Например, акт получен 13.07.2018. Письменные возражения можно представить в инспекцию не позднее 13.08.2018.

Если последний день подачи возражений приходится на выходной, то можно представить их в инспекцию и на следующий рабочий деньп. 7 ст. 6.1 НК РФ.

Инспекция не может принять решение по материалам налоговой проверки до истечения срока, отведенного для представления письменных возражений. В том числе инспекция не вправе вынести решение в последний день такого срокаПисьмо Минфина от 15.07.2010 № 03-02-07/1-331.

То есть если налогоплательщик имеет право представить письменные возражения не позднее 13.08.2018, то решение по проверке должно быть принято начиная с 14.08.2018.

Отметим, что направлять в инспекцию письменные возражения не обязательно. Представитель организации может дать устные пояснения непосредственно во время рассмотрения материалов налоговой проверкип. 4 ст. 101 НК РФ. Однако, несомненно, в письменных возражениях вы сможете более четко сформулировать, с чем не согласны, и аргументировать свою позицию. Да и проверяющим будет проще понять то, что стройно изложено на бумаге. К тому же у них будет больше времени подумать над вашими возражениями и, возможно, согласиться с их обоснованностью.

Составляем возражения

Утвержденной формы таких возражений нет. Так что вы можете составить возражения в произвольном виде. Но и вам, и инспекторам будет проще, если вы воспользуетесь формой, которую рекомендует на своем сайте налоговая службаИнформация ФНС от 16.04.2018.

Справка

Рекомендованную налоговиками форму возражений можно использовать и для выражения несогласия:

•с результатами дополнительных мероприятий налогового контроляп. 6.1 ст. 101 НК РФ;

•с актом об обнаружении фактов, свидетельствующих о налоговых правонарушенияхп. 5 ст. 101.4 НК РФ.

Как составить возражения, чтобы инспекция к ним прислушалась? Покажем это на примере выдержек из возражений, касающихся спора о вычете авансового НДС у поставщика.

|

В ИФНС России № 34 по г. Москве, наименование налогового органа, составившего акт, и адрес его нахождения |

|

от ООО «Начало», ИНН 7734123456, КПП 773401001, наименование лица, подающего возражения, |

| Контактное лицо: главный бухгалтер Лучшая Галина Ивановна, телефон: 8 (495) 111-22-33В рекомендованной ФНС форме возражений не требуется вписывать контактное лицо. Однако не лишним будет указать его — это может облегчить дальнейшее общение с инспекцией |

ВОЗРАЖЕНИЯ

по акту налоговой проверки

от «6» августа 2018 г. № 10-88/2018 Обязательно укажите реквизиты акта, к которому составлены возражения. Иначе инспекция может не связать с конкретной проверкой полученные от вас возражения

В ИФНС России № 34 по г. Москве наименование налогового органа в отношении

|

ООО «Начало» наименование лица, в отношении которого проведена налоговая проверка |

проведена камеральная (камеральная, выездная) налоговая проверка, по результатам которой составлен акт налоговой проверки от «6» августа 2018 г. № 10-88/2018 Обязательно укажите реквизиты акта, к которому составлены возражения. Иначе инспекция может не связать с конкретной проверкой полученные от вас возражения

Налогоплательщик не согласен с фактами, изложенными в акте налоговой проверки, а также с выводами и предложениями проверяющих, в связи с чем на основании п. 6 ст. 100 части первой Налогового кодекса РФ представляет свои возражения по акту налоговой проверки.

Факты, изложенные в акте налоговой проверки, не соответствуют следующим обстоятельствам:

В п. 2 акта указано, что ООО «Начало» неправомерно применило во II квартале 2018 г. вычет по НДС с сумм авансов…

Перечислите конкретные пункты акта, с которыми вы не согласны

Однако в соответствии с…

Опишите подробно сложившуюся ситуацию. Если требуется, сделайте ссылки на первичные и иные документы, подтверждающие спорные операции

|

Приведите доказательства в свою защиту. Укажите подтверждающие вашу позицию: (излагаются обстоятельства со ссылками на документы, их подтверждающие) |

Следовательно, налоговые вычеты заявлены правомерно…

Подведите итог описательной части — сделайте выводы

Таким образом, выводы проверяющих не соответствуют

|

п. 8 ст. 171, п. 6 ст. 172, ст. 173 Налогового кодекса РФ.Продублируйте ссылки на законы и другие нормативно-правовые акты, подтверждающие вашу позицию (указываются законы и иные нормативные правовые акты, которым, по мнению налогоплательщика, не соответствуют выводы проверяющих) |

Учитывая вышеизложенное, в соответствии со статьями 100, 101 Налогового кодекса РФ прошу по результатам рассмотрения материалов налоговой проверки:

1) вынести решение об отказе в привлечении к ответственности за совершение налогового правонарушения;

2) не доначислять налог и не начислять пени за его несвоевременную уплату.

Приложения:

1. Доверенность на подписание документов от имени ООО «Начало» Г.И. Лучшей.

2. …

Если вы сослались на документы, которые нужны для обоснования ваших возражений, обязательно приложите их заверенные копии. Если вдруг вы забудете это сделать, подтверждающие документы можно будет передать в инспекцию и отдельно от возражений, либо согласовав с инспекцией срок такой передачи, либо представив их при явке в инспекцию на рассмотрение результатов проверкип. 6 ст. 100 НК РФ.

Если же вы вообще не предъявите инспекции те документы, которые нужны для решения спора в вашу пользу, то инспекция может счесть ваши возражения безосновательными

|

Главный бухгалтер Г.И. Лучшая Должность, ф. и. о. |

(подпись) |

Подписать возражения по акту может либо представитель организации, к примеру руководитель, либо уполномоченное им лицо. В последнем случае к возражениям надо приложить доверенность или иной подтверждающий полномочия документ

|

09 августа 2018 г. дата |

Подаем в инспекцию подготовленные возражения

Распечатайте и подпишите возражения в двух экземплярах. Один передайте в инспекцию, от которой вы получили акт, а второй храните в организации.

ФНС предлагает такие способы подачи возражений:

•или передать возражения непосредственно в инспекцию — лично либо через представителястатьи 27, 29 НК РФ. В таком случае попросите специалистов ИФНС поставить отметку о принятии возражений на вашем экземпляре;

•или отправить их в инспекцию по почте. Сохраните квитанцию об отправке.

Налоговая служба ничего не говорит о том, можно ли направить возражения по ТКС через оператора или через личный кабинет налогоплательщика.

На этот вопрос нам ответил специалист ФНС.

Возражения по акту проверки — только в бумажном виде

|

НОВОСЕЛОВ Константин Викторович Государственный советник РФ 2 класса, к. э. н. |

— В электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика могут быть представлены документы, истребованные при проведении налоговой проверки. Они должны быть составлены по электронным форматам, установленным ФНС, и должным образом заверенып. 2 ст. 93 НК РФ.

Однако возражения по акту налоговой проверки не могут быть представлены по ТКС: электронный формат таких возражений не предусмотрен. Также они не могут быть представлены и через личный кабинет налогоплательщика: он может быть использован лишь в предусмотренных НК РФ случаях. А для возражений по акту налоговой проверки НК РФ не установлены особенности их подачи в налоговый орган в электронном видеп. 6 ст. 100 НК РФ.

Хотя некоторые организации направляют возражения именно в электронном виде — прикрепленным PDF-файлом, заверяя их электронной подписью. И они благополучно рассматриваются инспекциями. Однако безопаснее подавать возражения именно в бумажном видеПисьмо ФНС от 09.09.2015 № СА-4-7/15871. Ведь если вы не будете участвовать при рассмотрении результатов проверки, то инспекция может не принять во внимание ваши электронные возражения.

Если вы по каким-либо уважительным причинам не успеваете представить письменные возражения в месячный срок, сообщите об этом инспекции и попросите отложить рассмотрение материалов проверки на более позднюю дату. Инспекция рассмотрит ваше ходатайство и может пойти вам навстречуПисьмо ФНС от 07.08.2013 № СА-4-9/14460@.

Отслеживаем дальнейшую судьбу возражений

Ваши возражения должны быть учтены при рассмотрении материалов налоговой проверки. О дате и месте такого рассмотрения инспекция должна заранее уведомить вашу организацию.

Руководитель вашей организации, иной ее представитель или доверенное лицо может присутствовать при рассмотрении материалов проверки. При этом надо иметь:

•документы, подтверждающие личность лица, представляющего интересы организации, — паспорт (заменяющий его документ);

•доверенность — для доверенного лица.

При явке на рассмотрение акта можно давать устные пояснения, а также представлять подтверждающие документы.

Если же от вашей организации никто не пошел на рассмотрение проверочных результатов, то руководитель инспекции (его заместитель) рассмотрит ваши письменные возражения в случае, когда присутствие проверяемого лица не обязательноп. 3 ст. 101 НК РФ. При этом руководство инспекции самостоятельно решает, обязательно или нет присутствие налогоплательщика. Как правило, оно необходимо, если, например, содержание акта неоднозначно и руководителю нужно лично опросить налогоплательщика по фактам, которые изложены в акте и в возражениях на него.

Как водителям надо придерживаться правил дорожного движения, так и налогоплательщикам лучше четко следовать правилам подачи в инспекцию возражений по акту проверки

Однако НК не обязывает налогоплательщика присутствовать на рассмотрении. Никаких санкций за неявку быть не должно. Инспекция может лишь отложить рассмотрение материалов проверки и пригласить вас к себе повторно.

Независимо от вашего присутствия при рассмотрении материалов проверки, ваши возражения могут повлиять на итоговое решение инспекции, а могут и не повлиять.

Если вы грамотно составили свои возражения, подробно описали ситуацию и привели убедительные доказательства, то возможно, что инспекция согласится с вашей позицией. Доводить дело до заведомо проигрышного судебного процесса инспекции вряд ли захочется.

По результатам рассмотрения материалов проверки руководитель ИФНС (его заместитель) решитпп. 6, 7 ст. 101, п. 8 ст. 101.4 НК РФ:

•или привлечь организацию к ответственности;

•или не привлекать к ответственности;

•или назначить дополнительные мероприятия налогового контроля.

Когда дополнительные мероприятия не назначаются, в итоговом решении будет указано и то, должна ли ваша организация уплатить в бюджет недоимку по налогу, пени и штраф.

* * *

Если, несмотря на ваши обоснованные возражения, инспекция все же вынесла решение, с которым ваша компания не согласна, придется обжаловать его. О том, как это сделать, мы рассказывали в  , 2018, № 14, с. 69.

, 2018, № 14, с. 69.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

-

Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Налоговый контроль / Налоговые проверки

Налоговый контроль / Налоговые проверки

2023 г.

2022 г.

2021 г.

Возражение на акт налоговой проверки – документ, который имеет право написать любая организация, в отношении которой проводилось мероприятие по налоговому контролю.

ФАЙЛЫ

Скачать пустой бланк возражения на акт налоговой проверки .docСкачать образец возражения на акт налоговой проверки .doc

Для чего конкретно используют возражение на акт налоговой проверки

Возражение, составленное от имени компании, позволяет ее руководству обжаловать какие-либо действия, итоги и выводы налоговиков, осуществивших налоговую проверку.

Существует два основных вида допускаемых налоговиками нарушений:

- процессуальные (т.е. ошибки в порядке проведения мероприятия);

- нарушения, связанные с нормами материального права (т.е. неверное толкование каких-либо документов, неполный учет предоставленных бумаг и т.п.).

Налоговая инспекция обязана отреагировать на письменное возражение независимо от того, по какому из этих типов нарушений оно написано.

Что не стоит обжаловать

Все, что касается деятельности фирмы по части документов, финансов, бухгалтерии и налогов можно и нужно обжаловать в случае несогласия.

Но есть некоторые моменты, против которых подавать возражение в налоговую нецелесообразно. Это:

- сроки проведения процедуры проверки (даты начала и окончания),

- неточности в оформлении протокола,

- небольшие процессуальные нарушения.

Все эти незначительные мелочи на данном этапе стоит оставить без внимания, сосредоточившись на сути претензии. Здесь пометка «на данном этапе» означает, что их следует приберечь для суда, где в случае чего можно будет постараться дискредитировать акт (т.е. признать его незаконным).

Кроме того, следует иметь ввиду, что составленное по всем правилам, с приложением всех необходимых бумаг, возражение на предмет именно процедуры проведения проверки вполне может привести к дополнительным контрольным мероприятиям со стороны налоговиков. А их результаты, в свою очередь, запросто могут выявить более серьезные ошибки и нарушения в деятельности предприятия.

Как обосновывать возражение

Перед тем как «затевать дискуссию» с налоговой, желательно запастись стопроцентной аргументацией и комплектом убедительных документов, удостоверяющих правоту организации, которые нужно присовокупить к возражению. Для этого необходимо самым тщательнейшим образом изучить акт налоговой проверки, и все выявленные спорные пункты несколько раз перепроверить.

Если в момент написания акта налоговой проверки у компании по каким-то причинам не хватало некоторых документов, но она в кратчайшие сроки успела восстановить их или смогла исправить небольшие неточности в имеющихся бумагах, в возражении это надо обязательно отразить.

Это позволит снизить размер доначисленного налога, если таковой был назначен, а также избежать всевозможных штрафов и пени.

Все свои доводы нужно тщательно и подробно пояснять, указывая обстоятельства, приведшие к тому или иному недочету и ссылаясь на законодательство РФ в сфере налогов, гражданского права, судебную практику и нормативно-правовые акты компании.

С грамотно обоснованными аргументами налоговикам спорить будет трудно, к тому же они, в случае чего, станут доказательной базой при обращении компании в суд (если, конечно, до этого дойдет дело). Здесь же необходимо отметить и то, что в суде можно будет поднимать только те пункты акта налоговой проверки, которые ранее были обжалованы в вышестоящей налоговой инспекции.

Куда и как подавать возражение

Возражение следует подавать на адрес территориальной налоговой службы, специалисты которой проводили проверку. Документ можно передавать:

- лично «из рук в руки»,

- направив его по почте заказным письмом с уведомлением о вручении.

Оба эти способа гарантируют то, что налоговики получат возражение своевременно.

Сегодня получил распространение еще один проверенный вариант доставки документа: через электронные сервисы, но только при условии, что организация имеет официально зарегистрированную цифровую подпись.

В течение каких сроков возражать

Для подачи возражения существуют установленный срок, одинаковый при проведении камеральной и выездной налоговой проверки – он равен одному месяцу с момента получения акта.

Если этот период будет нарушен, организации вряд ли удастся оспорить акт (скорее всего только через судебную инстанцию).

Основные нюансы в составлении возражения

На сегодняшний день нет строго установленного образца возражения на акт налоговой проверки. Работники предприятий и организаций могут составлять документ в произвольной форме, опираясь на свое представление о нем.

При этом желательно учитывать некоторые нормы делопроизводства и правила написания деловой документации. В частности в возражении следует обязательно указать:

- адресата, т.е. наименование, номер и адрес именно той налоговой службы, в которую отправляется возражение,

- сведения об отправителе (название компании и адрес),

- номер возражения и дату его составления.

В основной части следует обозначить

- акт, в отношении которого составляется возражение,

- подробнейшим образом описать суть претензии, с внесением всех наличествующих доводов и аргументов.

В документе обязательно нужно сослаться на законы, которые подтверждают правоту составителя возражения и указать все прикладываемые к нему дополнительные бумаги (отметив их как отдельное приложение).

На что обратить внимание при оформлении документа

Ни ФНС в своих актах, ни закон никак не регламентируют оформление возражения. То есть его можно писать от руки или печать на компьютере на обыкновенном листе А4 формата или на фирменном бланке компании.

Неукоснительно важно соблюсти лишь одно условие: возражение должно быть подписано руководителем предприятия или уполномоченным на создание подобного рода документов сотрудника. Если бланк визирует доверенное лицо, в нем необходимо также указать номер и дату составления доверенности.

Удостоверять возражение печатью на сегодня не обязательно, поскольку с 2016 года предприятия и организации имеют полное право не использовать в своей работе штемпельные изделия (если только эта норма не прописала в локальных актах фирмы).

Документ следует составлять в двух экземплярах, один из которых передавать в налоговую инспекцию, второй, после проставления отметки у налогового специалиста о принятии документа, оставлять у себя.

Вопрос особенно актуален в связи с усилением контроля за бизнесом, а также введением электронных пояснений по НДС.

От того, насколько правильно, развернуто и полно будут написаны возражения, зависит решение, которое примет налоговый орган, — о привлечении к ответственности, о возмещении НДС или отказе в возмещении. Поэтому в этом материале мы научимся основному алгоритму составления возражений на акт налоговой проверки.

Составление возражений на акт проверки

Возражения на акт налоговой проверки необходимо готовить в случае проведения:

— камеральных проверок;

— выездных налоговых проверок.

Лицо, в отношении которого проводилась налоговая проверка, или его представитель в случае несогласия с фактами, изложенными в акте этой проверки, а также с выводами и предложениями проверяющих, вправе в течение одного месяца со дня получения акта налоговой проверки представить в соответствующий налоговый орган письменные возражения по нему в целом или по его отдельным положениям (п.6 статьи 100 НК РФ).

Причем, каких-то специальных требований к возражениям на акт камеральной налоговой проверки нет. Вместе с тем, в возражениях должны быть обязательно указаны:

— наименование (для организации) или фамилия, имя и отчество (для физического лица);

— адрес места нахождения согласно учредительным документам (для организации) или адрес места жительства (для физического лица);

— ИНН и КПП;

— дата представления возражений;

— точное наименование налогового органа, куда представляются возражения;

— фамилия, инициалы и должность инспектора, который проводил камеральную проверку;

— по какой декларации (расчету) проводилась проверка (налог, период).

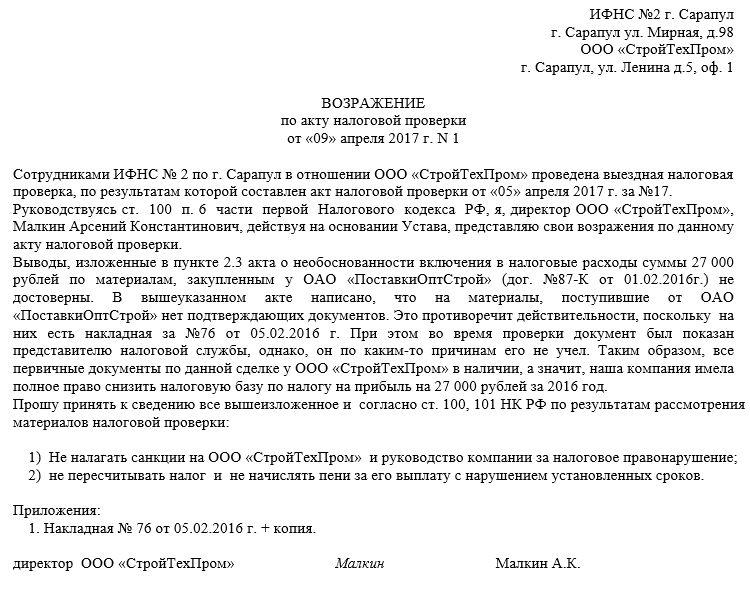

Приведем пример возражений.

Руководителю ИФНС России N 55 по г. Москве

173000, г. Москва, ул. Малахова, д. 32

от ООО «Амир»,

ИНН 7755134420, КПП 775501001,

173000, г. Москва, ул. Малахова, д. 30

Возражения ООО «Амир» на акт камеральной налоговой проверки от 13.03.2017 № 3-29/55

13 марта 2017 г., г. Москва

ИФНС России № 55 по г. Москве в лице старшего государственного налогового инспектора К.С. Иванова (далее – Инспектор) провела камеральную налоговую проверку первичной налоговой декларации по налогу на имущество.

В результате проведенных мероприятий была выявлена недоплата налога в бюджет.

Налогоплательщик не согласен с актом камеральной налоговой проверки на основании следующегоПозиция налогового органа

В ходе выездной налоговой проверки за 2016 год установлено, что общество неправомерно не включило в среднегодовую стоимость облагаемого налогом имущества организаций стоимость основных средств, фактически используемых в производственной деятельности в течение 2016 года.

В 2016 году общество приобрело недвижимое имущество на сумму 4 513 954 руб.:

— дизель-генератор (акт приемки-передачи от 14.11.2016);

— мобильный конвейер (договор поставки от 29.06.2016).

Общество приняло приобретенное оборудование к учету в состав ОС с 01 января 2017 года, до этого момента оборудование находилось на балансовом счете 08.04 «Приобретение объектов основных средств».

Налоговый орган также указывает, что фактическое использование объектов началось в 2016 году при выполнении работ или оказании услуг для управленческих нужд организации либо для представления организацией за плату во временное владение и пользование или во временное пользование.

В ходе допроса бухгалтер И.И.Иванова пояснила, что расхождения между данными по выездной налоговой проверке по налогу на имущество организаций и данными по сданной уточненной декларации по налогу на имущество организаций за 2016 год произошли в связи с бухгалтерской ошибкой. Таким образом данные выездной налоговой проверки являются верными.

Позиция общества

Согласно статье 7 Федерального закона «О бухгалтерском учете» в случае возникновения разногласий в отношении ведения бухгалтерского учета между руководителем экономического субъекта и главным бухгалтером или иным должностным лицом, на которое возложено ведение бухгалтерского учета, либо лицом, с которым заключен договор об оказании услуг по ведению бухгалтерского учета, руководитель экономического субъекта, который единолично несет ответственность за достоверность представления финансового положения экономического субъекта на отчетную дату, финансового результата его деятельности и движения денежных средств за отчетный период.

Таким образом, выводы о том, что расхождения по налогу на имущество организаций произошли в связи с бухгалтерской ошибкой, не были подтверждены руководителем экономического субъекта, а следовательно, не являются верными.

Налоговый орган подтверждает, что постановка в Гостехнадзоре произведена в 2016 году, что подтверджает техническую возможность использования имущества.

Поскольку постановка в Гостехнадзоре предусмотрена законодательно, а техническое состояние техники не было проверено уполномоченным органом, использование вышеуказанной техники без соблюдения требований законодательства и ввод в эксплуатацию не возможны.

Кроме того, эксплуатация без регистрации в Гостехнадзоре является нарушением законодательства, предусматривающим административную ответственность.

Регистрация опасных производственных объектов и ведение государственного реестра опасных производственных объектов осуществляются Федеральной службой по экологическому, технологическому и атомному надзору (Ростехнадзором) (п. 5.3.5 Положения о Ростехнадзоре, утвержденного Постановлением Правительства РФ от 30.07.2004 № 401, п. 3 Правил, п. 6 Регламента).

Отсутствие государственной регистрации опасного производственного объекта является административным правонарушением, влекущим за собой ответственность по ч. 1 ст. 9.1 КоАП РФ.

В ч. 1 ст. 9.1 КоАП РФ установлена административная ответственность за нарушение требований промышленной безопасности. Под данными требованиями понимаются условия, запреты, ограничения и иные требования, содержащиеся, в частности, в Законе (п. 1 ст. 3 Закона). Одним из них является требование об обязательной регистрации опасных производственных объектов в государственном реестре, установленное в п. 2 ст. 2 Закона. Из этого можно сделать вывод, что нарушение данного требования влечет за собой ответственность по ч. 1 ст. 9.1 КоАП РФ. Это подтверждается следующими судебными актами:

— Постановлением ФАС Волго-Вятского округа от 23.11.2010 № А82-4734/2010;

— Постановлением ФАС Волго-Вятского округа от 16.06.2010 № А31-557/2010;

— Постановлением ФАС Волго-Вятского округа от 27.04.2009 № А17-1418/2008 (Определением ВАС РФ от 03.09.2009 № ВАС-10704/09 отказано в передаче данного дела в Президиум ВАС РФ для пересмотра в порядке надзора).

Следовательно, общество правомерно ввело в эксплуатацию технику только после регистрации в уполномоченном органе.

Данный факт был зафиксирован в конце 2016 года (16 декабря 2016 года).

Правомерность неначисления налога на имущество также подтверждается и Минфином.

Согласно п. 3 ст. 1 Федерального закона от 29.11.2012 № 202-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» п. 4 ст. 374 Кодекса дополнен пп. 8, на основании которого с 1 января 2013 г. не признается объектом налогообложения по налогу на имущество организаций движимое имущество, принятое на учет с 1 января 2013 г. в качестве основных средств (пп. 8 п. 4 ст. 374 НК РФ, Письмо Минфина России от 10.01.2013 N 03-05-05-01/01, Письмо Минфина России от 24.12.2012 N 03-05-05-01/79).

Кроме того, налоговый орган неправомерно относит к недвижимому имуществу дизель-генератор и мобильный конвейер.

Понятия движимого и недвижимого имущества определены ст. 130 Гражданского кодекса Российской Федерации (далее – ГК РФ). К недвижимым вещам (недвижимое имущество, недвижимость) относятся объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания и сооружения и иное имущество (п. 1 ст. 130 ГК РФ).

Что касается движимого имущества, то вещи, не относящиеся к недвижимости, признаются движимым имуществом, регистрация прав на которое не требуется, кроме случаев, указанных в законе (п. 2 ст. 130 ГК РФ).

В статье 130 Гражданского кодекса приведен один из ключевых критериев отнесения имущества к недвижимому – прочная (прежде всего физическая) связь с землей. Его суть заключается в следующем: если объект возможно переместить с одного места на другое без несоразмерного ущерба его назначению, он признается движимым имуществом. В этом случае прочная связь с землей отсутствует. Конвейер, самосвал, бульдозер не являются недвижимым имуществом. Гражданский кодекс относит к недвижимому имуществу:

— земельные участки;

— участки недр;

— все, что прочно связано с землей (здания, сооружения, объекты незавершенного строительства и т. п.);

— воздушные и морские суда;

— суда внутреннего плавания;

— космические объекты;

— предприятие (в целом как имущественный комплекс).

Под объектом недвижимого имущества необходимо понимать единый конструктивный объект капитального строительства как совокупность указанных в п. 2 ст. 2 Закона № 384-ФЗ объектов, функционально связанных со зданием (сооружением) так, что их перемещение без причинения несоразмерного ущерба назначению объекта недвижимого имущества невозможно (Письмо Минфина России от 29.03.2013 № 03-05-05-01/10050).

Таким образом, вышеуказанное имущество (дизель-генератор, мобильный конвейер) не относится к недвижимости.

Движимое имущество не облагается налогом на имущество на основании пп.8 п.4 статьи 384 НК РФ.

Следовательно, вышеуказанная техника правомерно не включена в налогооблагаемую базу по налогу на имущество, поскольку:

— введена в эксплуатацию после постановки в Ростехнадзоре;

— введена в эксплуатацию после 01.01.2017, что подтверждает право на льготу по налогу на имущество в отношении движимого имущества.Генеральный директор А.А.Бенедиктов

Здесь приведен пример возражений. Однако каков алгоритм составления возражений?

Алгоритм написания возражений

Необходимо:

— внимательно изучить акт налогового органа;

— постараться найти ошибки, связанные с нарушением процессуального порядка проведения проверки;

— найти ошибки, связанные с ошибками в применении налогового законодательства;

— составить возражения на акт;

— указать и сверить нужные реквизиты, которые являются обязательными;

— в случае принятия решения не в пользу налогоплательщика подать жалобу и апелляционную жалобу любым удобным способом через налоговый орган, решение которого оспаривается.

Процессуальные нарушения и их обжалование

В случае, если налоговый орган допустил нарушения, связанные с порядком проведения камеральной налоговой проверки, то на этом основании возможно оспорить решение налогового органа. Приведем примеры таких ошибок.

|

Пример

|

Разъяснение / судебное решение |

|

Несоблюдение крайней даты проведения проверки. |

Постановления Четвертого арбитражного апелляционного суда от 15.06.2015 № 04АП-2560/15, ФАС Центрального округа от 23.04.2010 по делу № А35-2160/2009. |

|

Проведение проверки без декларации. Камеральная налоговая проверка налоговой декларации (расчета) не может начаться до получения налоговым органом налоговой декларации или расчета по налогу. С учетом изложенного, определение момента начала течения трехмесячного срока проведения камеральной налоговой проверки связано с моментом получения налоговым органом налоговой декларации (расчета). |

(Письмо ФНС России от 13.09.2012 № АС-4-2/15309@. |

|

Истребование излишних документов. Направление налогоплательщику при проведении камеральной налоговой проверки требования о представлении документов, подтверждающих правомерность отражения в налоговой отчетности операций, не облагаемых налогом на добавленную стоимость, противоречит нормам статьи 88 НК РФ. Следовательно, привлечение общества к налоговой ответственности на основании пункта 1 статьи 126 НК РФ по указанному основанию неправомерно. |

Постановление Президиума ВАС РФ от 18.09.2012 № 4517/12 по делу № А65-9081/2011. |

Налогоплательщик может обжаловать неправомерное решение налогового органа по результатам налоговой проверки в случае следующих нарушений:

— проведение камеральной налоговой проверки в срок более 3 месяцев;

— истребование документов при отсутствии нарушений и ошибок в камеральной налоговой декларации;

— истребование документов, не предусмотренных законодательно;

— камеральная налоговая проверка проведена налоговым органом исключительно на основании представленной налогоплательщиком налоговой декларации.

К существенным нарушениям относятся несоблюдение следующих условиий:

— обеспечение права проверяемого налогоплательщика участвовать в процессе рассмотрения материалов налоговой проверки лично и (или) через своего представителя;

— обеспечение права налогоплательщика представлять объяснения.

Нарушения материального права и их обжалование

Если налогоплательщик не согласен с позицией налогового органа в части применения норм налогового законодательства, он также может оспорить его решение.

Для того чтобы написать апелляционную жалобу по данному основанию необходимо:

— изучить норму законодательства, указанную в акте или решении налогового органа;

— найти позицию Высшего арбитражного суда в пользу налогоплательщика, поскольку существует множество позиций по применению одних и тех же норм налогового законодательства;

— найти позицию Минфина, ИФНС в пользу налогоплательщика;

— указать в апелляционной жалобе позицию налогоплательщика, основанную на конкретных положениях законодательства.

Примеры мнений, на основании которых может быть основано обжалование решений ИФНС по НДС

|

Пример

|

Разъяснение / судебное решение |

|

НДС |

|

|

В п. 5 Постановления указано, что в соответствии с пп. 1 п. 5 ст. 173 НК РФ при выставлении счета-фактуры с выделенной суммой налога лицом, не являющимся плательщиком НДС, у этого лица появляется обязанность перечислить соответствующую сумму налога в бюджет. Возникновение этой обязанности не означает, что лицо приобретает статус плательщика НДС, в том числе и право на применение налоговых вычетов. |

Постановление Пленума ВАС РФ от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость». |

|

Орган местного самоуправления не является плательщиком НДС. |

Постановление Президиума ВАС РФ от 17.04.2012 № 16055/11 по делу № А12-19210/2010. |

|

Применение вычетов по НДС является правом налогоплательщика, носит заявительный характер посредством их декларирования в подаваемых в налоговый орган налоговых декларациях и может быть реализовано только при соблюдении установленных в гл. 21 НК РФ условий. |

Постановление Арбитражного суда Московского округа от 20.11.2015 № Ф05-15817/2015 по делу № А40-128335/14. |

Таким образом, для разработки позиции по написанию возражений на акт налоговой проверки могут послужить следующие доводы:

1. Место реализации товаров, услуг можно подтвердить документально, например, договором. На этом основании можно обжаловать неправомерное решение налогового органа.

2. Налоговым законодательством не установлена обязанность налогоплательщика по представлению в налоговый орган первичных документов вместе с декларацией по НДС в том случае, если в ней не отражена стоимость товаров, местом реализации которых территория РФ не признается.

3. Операции по реализации доли морского судна, которое транспортировано через территорию РФ в таможенном режиме реэкспорта, не являются объектом налогообложения НДС.

4. Территория РФ не признается местом реализации работ по ремонту экскаватора на территории Республики Казахстан, выполняемых российской организацией по договору с другой российской организацией. Следовательно, платить НДС не нужно.

5. Территория РФ не является местом реализации услуг по организации автомобильных перевозок грузов, а также участию в расчетах за эти перевозки, оказанных иностранной компанией. Поэтому у российской организации-приобретателя данных услуг обязанностей налогового агента не возникает.

6. Местом оказания инжиниринговых услуг, проведения научно-исследовательских и опытно-конструкторских работ, передачи в аренду движимого имущества признается территория РФ в случае, если покупатель работ (услуг) осуществляет деятельность на территории РФ на основе государственной регистрации. Следовательно, выполнение обществом работ за пределами территории РФ по договору с иностранной компанией не подпадает под объект обложения НДС независимо от гражданско-правовой квалификации договора.

Доводы отражены в уже сформированной судебной практике и позиции Минфина.

Представление пояснений и направление возражений в ИФНС

Пояснения в налоговый орган могут быть направлены:

— в электронной форме;

— в виде бумажного документа.

Однако если говорить об НДС, то по этому налогу с 2016 года пояснения должны представляться только в электронном виде.

Представить пояснения просят не просто так. Основаниями для пояснений могут послужить следующие причины:

— ошибки в проверяемой отчетности;

— противоречия между сведениями, содержащимися в представленных документах;

— несоответствие представленных сведений данным документов, имеющихся у инспекции, а также полученным ею в ходе налогового контроля.

При проведении камеральной налоговой проверки налоговый орган вправе потребовать от налогоплательщика — организации или индивидуального предпринимателя представить в течение 5 дней необходимые пояснения об операциях (имуществе), по которым применены налоговые льготы, а также истребовать у них в установленном порядке документы, подтверждающие их право на такие налоговые льготы.

Поэтому не нужно игнорировать требования налогового органа о представлении документов, поскольку за это предусмотрены штрафные санкции: 200 рублей за каждый не представленный документ. Но если бы были только штрафы. К более суровой мере можно отнести доначисление налогов расчетным путем.

В этой связи необходимо:

— оценить объем запрашиваемой информации;

— оценить возможность представить документы и пояснения.

К пояснениям можно приложить выписки из учетных регистров и другие необходимые документы, подтверждающие доводы, которые приводите в пояснениях.

Формировать и направлять пояснения и возражения вполне удобно в электронном виде.

Электронный документооборот поступательно входит в нашу жизнь

В некоторых случаях пояснения на бумажном носителе не считаются представленными. Данное правило закреплено в абз. 4 п. 3 ст.88 НК РФ. Это может повлечь штрафные санкции в размере 5 000 или 20 000 рублей.

Более того, в соответствии с Приказом ФНС России от 16.12.2016 № ММВ-7-15/682@ с начала текущего года введен специальный электронный формат представления пояснений к налоговой декларации по НДС.

И есть еще ряд причин, по которым выполнять такую процедуру методом электронного документооборота просто необходимо.

Во-первых, электронные пояснения снижают коррупционную составляющую в общении налогоплательщика с налоговым органом.

Во-вторых, всегда можно оперативно подготовить пояснения и решить проблему, например, если ошибка носит технический характер и не влияет на факт уплаты налога и подачи отчетности.

В-третьих, можно быстрее представить пояснения, которые влияют на налоговый вычет и, следовательно, воспользоваться этим вычетом.

В-четвертых, представление пояснений в электронном виде не влечет представления «уточненки». Ведь при отсутствии недоплаты налога в бюджет она носит рекомендательный характер. И если ошибка в декларации не повлияла на сумму НДС, необходимо представить пояснения с корректными данными.

Представить документы и пояснения в ФНС России можно по электронным каналам связи в рамках статьи 93 НК РФ и Приказа ФНС России от 29.06.2012 № ММВ-7-6/465@.

Компания «Такском» предлагает вам воспользоваться для этих целей широкой линейкой специализированного программного обеспечения, где каждый, даже самый требовательный, пользователь найдет для себя подходящий продукт.

Образец возражений на акт налоговой проверки пригодится в том случае, если вы не согласны с позицией, которую сформировали проверяющие. О том, как им правильно возразить, читайте в нашей статье.

Акт налоговой проверки и его правовая сущность

Акт налоговой проверки — это документ, который фиксирует результаты проведенной проверки и содержит позицию контролеров по вопросам правильности исчисления и уплаты налогов налогоплательщиком.

Акт составляется как при выездных, так и при камеральных проверках. Однако при выездных это происходит всегда, а при камеральных только в том случае, если налоговики выявили нарушения (п. 5 ст. 88, п. 1 ст. 100 НК РФ)

Ранее мы подробно рассказывали об акте камеральной проверки и акте выездной проверки.

Акт не является итоговым документом. Он информирует налогоплательщика о предварительных выводах налоговиков, но не содержит каких-либо требований к нему и не порождает правовых последствий — а значит, не может быть обжалован в вышестоящем налоговом органе или суде (см. определение Конституционного суда РФ от 27.05.2010 № 766-О-О). Итоговым документом выступает решение, принимаемое в ходе рассмотрения материалов проверки, к которым относится в том числе и акт.

Об обжаловании «проверочного» решения читайте в статье «Порядок действий налогоплательщика, если он не согласен с решением о привлечении (об отказе в привлечении) к ответственности по итогам проверки».

На случай несогласия налогоплательщика с мнением проверяющих, изложенным в акте, НК РФ предусматривает возможность подачи возражений на него (п. 6 ст. 100 НК РФ).

Возражения на акт налоговой проверки: как составить и подать

Посредством подачи возражений налогоплательщик может выразить свое несогласие:

- с фактами, изложенными в акте налоговой проверки;

- выводами и предложениями проверяющих.

Если у вас есть доступ к «КонсультантПлюс», проверьте, правильно ли вы оформили возражения на акт выездной или камеральной проверки. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

На подачу возражений НК РФ отводит 1 месяц. Срок начинает исчисляться со дня получения налогоплательщиком акта проверки (п. 6 ст. 100 НК РФ).

Возразить можно на акт в целом или на его отдельные положения. Все возражения необходимо подкреплять ссылками на нормы законодательства. Кроме того, к возражениям нужно приложить копии документов, подтверждающих обоснованность возражений.

Подача таких документов — право, а не обязанность, однако прилагать их стоит всегда. Возражения войдут в материалы проверки и будут изучены и учтены в ходе рассмотрения этих материалов. Наличие подтверждающих документов при этом, как правило, позволяет снять лишние вопросы.

Где взять образец возражений на акт налоговой проверки

Специального бланка для возражений на акт налоговой проверки не предусмотрено, поэтому составляются они в свободной форме. Их образцы можно найти в справочно-правовых системах, а также на нашем сайте.

Образец возражений на акт камералки ищите в материале «Возражения на акт камеральной налоговой проверки – образец», на акт выездной проверки — в материале «Возражения на акт выездной налоговой проверки – образец».

Возражение оформите в двух экземплярах: первый отправьте в инспекцию, второй оставьте у себя. Отправлять лучше заказным или ценным письмом с уведомлением и описью вложений – так у вас будет доказательство того, когда и что было отправлено вами и получено налоговиками. Так контролеры не смогут обвинить вас в несвоевременной подаче возражений и сделать вид, что не видели подтверждающие документы, приложенные к возражениям.

Возражения и документы под опись также можно подать в ИФНС лично или через представителя.

Если же вы не подали письменные возражения и не согласны с принятым налоговиками решением по результатам налоговой проверки, у вас есть возможность в устной форме пояснить свою позицию. Сделайте это во время рассмотрения материалов налоговой проверки (п. 4 ст. 101 НК РФ).

Как правильно подать возражения по дополнению к акту налоговой проверки, разъяснили эксперты «КонсультантПлюс». Получите пробный доступ к системе и бесплатно переходите в готовое решение.

Итоги

Возражения на акт налоговой проверки оформите в произвольном виде — специальной формы для них не предусмотрено. В этом документе аргументировано изложите, с чем вы не согласны, со ссылками на нормы законодательства, разъяснения Минфина и ФНС, подкрепите свои выводы решениями судов. Приложите подтверждающие документы.

На оформление возражений у вас есть 1 месяц с момента получения акта проверки. Если вы вовремя этого не сделали, у вас остается право в устной форме пояснить свою позицию при рассмотрении материалов налоговой проверки в инспекции.