Уменьшение патента на страховые взносы в 2022 – 2023 годах наконец стало реальностью, ведь до этого никаких вычетов по патенту законодательством не предусматривалось. Каким образом можно снизить сумму налогового обязательства и нужно ли об этом уведомлять налоговые органы, расскажем в нашей публикации.

Изменения в части уменьшения стоимости патента

До начала 2021 года уменьшение стоимости патента на страховые взносы предпринимателями не производилось, поскольку такая норма отсутствовала в НК РФ. Однако в 2020 году чиновники озаботились проблемами перехода с ЕНВД, который действовал последний год, и чтобы привлечь интерес к ПСН и облегчить налоговое бремя на этом режиме, решено было включить в кодекс соответствующее положение путем принятия федерального закона от 23.11.2020 № 373-ФЗ «О внесении изменений…».

Нюансы работы на ПСН описаны экспертами КонсультантПлюс. Оформите пробный доступ к системе и переходите в Типовую ситуацию. Это бесплатно.

ФНС в связи с новшествами в исчислении патента выпустила письмо от 02.06.2021 № СД-4-3/[email protected] с ответами на самые распространенные вопросы налогоплательщиков. Рассмотрим порядок работы со взносами на патенте более детально.

За счет каких сумм разрешено снизить величину патента

Уменьшение величины налогового обязательства осуществляют за счет:

- Страховых взносов в фиксированном размере. В 2023 году их величина составляет 36 723 руб. на обязательное пенсионное страхование и 9 119 руб. на обязательное медстрахование. В 2022 году – 34 445 руб. на ОПС и 8 766 руб. на ОМС.

- Взносов на ОПС, уплачиваемых ИП за себя с суммы превышения доходов над величиной в 300 тыс. руб. Отметим, что в качестве доходов здесь выступает потенциально возможный доход, а не реально полученный.

- Обязательных страховых взносов, начисляемых с вознаграждений в пользу наемных работников.

- Пособий по временной нетрудоспособности, выплачиваемых работникам за первые три дня болезни. Расходы по выплате указанных пособий предприниматели несут за счет собственных средств. Обратите внимание, что в уменьшении патента не должны фигурировать пособия, выплачиваемые в связи с несчастными случаями на производстве и профзаболеваниями, поскольку они полностью покрываются средствами ФСС.

- Платежей (взносов) по договорам добровольного личного страхования, заключенным с лицензированными страховщиками.

О том, как уменьшить патент на страховые взносы в соответствии с действующим законодательством, мы расскажем далее.

Основные правила уменьшения патента на страховые взносы

Согласно п. 1.2 ст. 346.51 НК РФ индивидуальные предприниматели вправе уменьшить патент на страховые взносы в 2022 и всех последующих годах. Однако при этом требуется соблюсти ряд требований:

- Взносы должны быть уплачены в том налоговом периоде, на который был выдан патент.

- Взносы за работников и пособия по временной нетрудоспособности можно принять в качестве вычета только по тем лицам, которые заняты в патентной деятельности.

- Если предприниматель привлекает к труду наемных работников, то патент можно уменьшить на страховые взносы в 2022 году и позднее лишь наполовину. Если ИП работает один, то стоимость патента разрешено уменьшить на полную сумму вычета вплоть до 0.

- Если сумма уплаченных страховых взносов и пособий превысила сумму налога по одному патенту, то на оставшуюся сумму можно уменьшить налог по другому патенту, который действует в этом же году.

-

ИП, применяющий ПСН, вправе уменьшить сумму налога, исчисленную за налоговый период, на сумму уплаченных в данном периоде страховых взносов, в том числе исчисленных в размере 1 процента с доходов, превышающих 300 тыс. рублей, а также на сумму погашенной задолженности по уплате страховых взносов, в том числе за предыдущий год.

Пример уменьшения патента на страховые взносы

Разберем на конкретных примерах, как уменьшить патент на величину взносов.

Пример 1

ИП Викторов А. В. самостоятельно осуществляет ремонт автотранспортных средств в Нижнем Новгороде. Стоимость его патента, рассчитанная налоговиками, составила 60 000 руб. на 2022 год. В течение года он уплатит страховые взносы за себя в сумме 34 445 руб. на ОПС и 8 766 руб. на ОМС. Таким образом, сумма патента к уплате с учетом вычета по взносам составит: 60 000 – 34 445 – 8 766 = 16 789 руб.

Пример 2

Немного изменим условия предыдущего примера. Пусть у предпринимателя заняты по трудовым договорам двое автослесарей. Ежемесячно он выплачивает им зарплату и начисляет на нее взносы, сумма которых за 2022 год составит 140 тыс. руб. Размер начисленных взносов превышает стоимость патента. Но поскольку ИП Викторов является работодателем, то он может сократить свой «режимный» налог лишь на 50%. То есть за 2022 год величина патента к уплате в бюджет будет равна 30 000 руб.

ПРИМЕР от КонсультантПлюс:

ИП получил 3 патента:

– патент N 1 со сроком действия 01.01.2021 – 31.03.2021;

– патент N 2 со сроком действия 01.01.2021 – 31.12.2021;

– патент N 3 со сроком действия 01.07.2021 – 01.10.2021.

При этом 05.08.2021 ИП нанял работника по виду деятельности, применяемому в рамках патента N 3. Уведомление об уменьшении суммы налога по всем указанным патентам ИП подал 10.10.2021.По патенту N 1 ИП вправе уменьшить исчисленную сумму налога на сумму… Получите пробный демо-доступ к системе КонсультантПлюс и бесплатно переходите в материал.

Как написать заявление на уменьшение патента

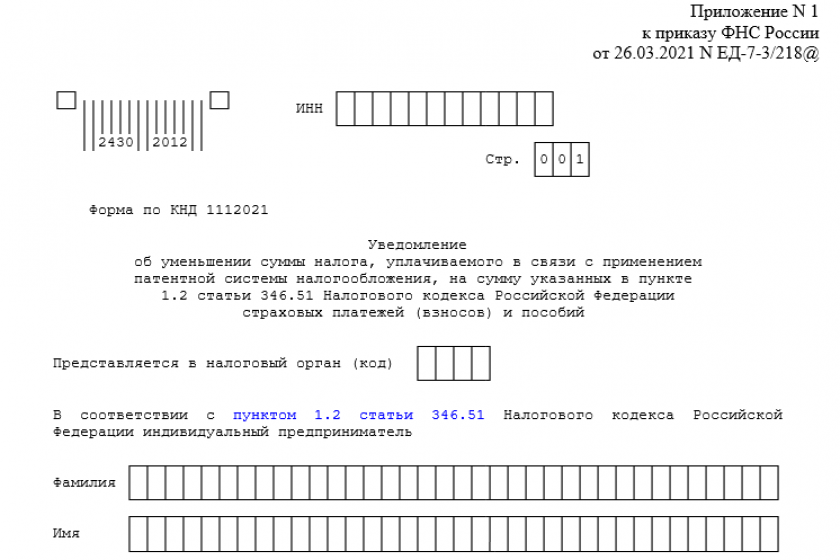

Чтобы воспользоваться вычетом на законных основаниях, в налоговую инспекцию необходимо направить заявление на уменьшение патента на страховые взносы. Форма документа приводится в Приказе ФНС России от 26.03.2021 N ЕД-7-3/[email protected]

Скачать бланк заявления можно бесплатно, кликнув по картинке ниже:

Бланк уведомления об уменьшении суммы налога при ПСН на сумму страховых взносов и пособий

Скачать

Документ состоит:

- Из титульного листа — здесь указываются фамилия, имя, отчество предпринимателя, его ИНН и код инспекции, куда подается заявление. Достоверность сведений подтверждается самим налогоплательщиком или его представителем путем подписания документа и проставления даты подписания.

- Листа А — в нем приводятся такие сведения:

- о патентах, выданных предпринимателю, как номер, дата выдачи и сумма к уплате. В данном листе могут приводиться сведения по нескольким патентам, если предприниматель применяет к ним вычет.

- код признака налогоплательщика: 1 — для работодателей, 2 — для «одиночек»;

- просуммированный налог к уплате по всем купленным патентам;

- итоговый размер взносов, пособий и иных платежей, которым правомерно уменьшается величина патента.

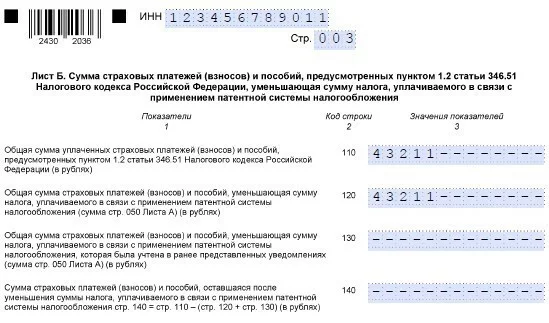

- Листа Б — в нем нужно проставить:

-

в стр. 110 – общую сумму уплаченных в рамках патентной системы страховых взносов и пособий.

-

в стр. 120 – общую сумму взносов и пособий, уменьшающую налог по патентам, в отношении которых подается уведомление;

-

в стр. 130 – общая сумма взносов и пособий, учтенная ранее;

-

в стр. 140 – сумма взносов и пособий, оставшаяся неучтенной.

-

Эксперты КонсультантПлюс подготовили заполненный образец уведомления налоговиков об уменьшении патента, который можно посмотреть в этом материале. Для просмотра оформите бесплатный демо-доступ к системе.

Итоги

Итак, можно ли уменьшить патент на страховые взносы? Да, предприниматели получили такое право с 2021 года. Теперь суммы взносов, уплачиваемых ИП за себя и за своих работников, а также суммы больничных за первые три дня можно использовать в качестве вычета для расчета налога на ПСН. Чтобы применить такой вычет, взносы должны быть уплачены в том налоговом периоде, на который выдан патент. В целях информирования налоговых органов была специально разработана форма заявления на уменьшение стоимости патента.

На какие расходы можно уменьшить патент

Согласно пункту 1.2 статьи 346.51 НК, индивидуальный предприниматель может уменьшить сумму патента за счет:

-

Фиксированных страховых взносов ИП за себя. Их размер устанавливают ежегодно, и в 2023 году он составляет 45 842 ₽.

-

Страховых взносов за работников. К этим платежам относят все взносы, которые ИП уплатил за своих работников: на пенсионное, медицинское и социальное страхование.

-

Выплат по больничным листам за первые три дня болезни. Не учитывают пособия, выплаченные в связи с профзаболеваниями и несчастными случаями на производстве: их полностью компенсирует Социальный фонд.

-

Взносов за сотрудников по договорам добровольного личного страхования. Если такие договоры заключены со страховщиками, у которых есть соответствующие лицензии.

-

Взносов с дохода, превышающего 300 000 ₽. Взнос 1% с дохода свыше 300 000 ₽ ИП на ПСН рассчитывают не от реального, а от возможного дохода.

Можно ли уменьшить патент на взносы до нуля

В период применения ПСН предприниматель может уменьшить стоимость патента:

-

Вплоть до 0 – на всю сумму уплаченных фиксированных взносов за себя, если работал без наемных работников. Если размер перечисленных в бюджет страховых взносов равен или выше стоимости патента, то уплачивать последний не нужно.

-

На 50% – если ИП вел деятельность с привлечением наемных работников. Учитывают и фиксированные взносы ИП за себя, и взносы за сотрудников.

Особенности уменьшения патента на страховые взносы

-

Если ИП совмещает УСН и ПСН, а наемных работников использует только на упрощенной системе налогообложения, он не сможет учесть взносы за них при уменьшении патента. Если работники задействованы на обоих режимах, то взносы распределяют расчетным методом: пропорционально доле доходов по каждому режиму в общем объеме полученных доходов.

-

В расчет можно включить фиксированные взносы, уплаченные не только за текущий, но и за прошлый год: взносы с дохода свыше 300 000 ₽, которые уплачивают до 1 июля следующего года, и задолженность за прошлый год, оплаченную в текущем.

-

Если ИП уменьшил патент на взносы и у него появился неиспользованный остаток, он может уменьшить на него другие свои патенты, когда у него их несколько.

-

Ограничение в 50% действует на все патенты, периоды которых пересекаются, даже если ИП использует работников только по одному из них.

Например, Петров имеет три патента со сроками действия:

-

первый – с 01.02.2023 по 01.04.2023;

-

второй – с 01.04.2023 по 31.12.2023;

-

третий – с 01.01.2023 по 31.12.2023.

10 апреля он привлек работника к деятельности по третьему патенту. Первый патент он может уменьшить до нуля на взносы, уплаченные за себя, а второй и третий – только на 50%: на взносы за работника и остаток по взносам за себя, перешедший с первого патента (если фиксированные взносы превысили стоимость первого патента).

-

Если ИП оплатил стоимость патента, а потом подал уведомление об уменьшении, согласно которому по ПСН ничего платить не нужно, то переплату по налогу он может вернуть на свой банковский счет.

Как уменьшить патент на страховые взносы

Уменьшение патента на взносы происходит в несколько этапов:

-

Уплата страховых взносов в период действия патента. Если взносы будут уплачены до получения патента, то уменьшить на них налог по ПСН нельзя.

-

Направление в налоговую заявления о зачете страховых взносов. Сделать это нужно для того, чтобы налоговая зарезервировала сумму страховых взносов в периоде ее уплаты. Списание взносов произойдет по общим срокам 31 декабря и 1 июля, но налоговая будет знать, что эта сумма была выплачена в том периоде, за который уменьшается патент.

-

Заполнение уведомления об уменьшении патента на страховые взносы. Заполнить уведомление нужно по форме, утвержденной приказом ФНС от 26.03.2021 № ЕД-7-3/218@. Заполнение этого документа – обязательно. Без него налоговая сама патент на взносы не уменьшит, так как это право налогоплательщика, а не обязанность налоговиков.

-

Направление уведомления в налоговую. Направить уведомление нужно в ту налоговую, где был получен патент. Сделать это можно удаленно (через личный кабинет ИП на сайте налоговой службы), по почте (заказным письмом с уведомлением) и по телекоммуникационным каналам связи через операторов ОФД.

Нет времени и желания разбираться в бухгалтерии ИП – Тинькофф Бухгалтерия сделает все за вас.

-

Оплата части стоимости патента, если сумма не была снижена до нуля. Перечислить оставшуюся часть стоимости патента в бюджет нужно до окончания срока действия патента. Необходимо учитывать изменения, вступившие в силу в 2023 году с введением единого налогового платежа.

Заявление о зачете страховых взносов. Для чего оно нужно

Подавать уведомление об исчисленных суммах налога по ПСН не нужно. На это прямо указала налоговая служба в письме от 20.01.2023 № 03-11-09/4254 и в разъяснениях к нему. Даже если ИП такое уведомление направит, то оно ни на что не повлияет: страховые взносы спишут по сроку уплаты – 31 декабря и 1 июля соответственно.

Если ИП хочет сообщить налоговой об уплате страховых взносов, чтобы уменьшить на них патент, нужно отправить в инспекцию заявление о зачете. Предприниматель составляет заявление в соответствии со ст. 78 НК и направляет в налоговую в электронном виде по телекоммуникационным каналам связи или через личный кабинет. Чтобы подписать заявление, понадобится квалифицированная электронная подпись, КЭП. В бумажном виде подать заявление нельзя.

Если ИП не подаст заявление о зачете, то датой уплаты страховых взносов будет считаться срок их списания с ЕНС.

Например, ИП на ПСН заплатил страховые взносы за 2023 год 20.12.2023, затем подал уведомление об уменьшении патента на взносы и не платил патент, так как его стоимость была меньше уплаченных страховых отчислений. Заявление на зачет он в налоговую не подавал. Срок уплаты страховых взносов за 2023 год перенесли на 9 января 2024 года, так как 31 декабря – выходной день. Налоговая в первый рабочий день 2024 года спишет с ЕНС страховые взносы за 2023 год. Тогда ИП придется оплатить патент, так как срок уплаты страховых взносов фактически наступит 9 января 2024 года, а заявление о зачете (резервировании) суммы страховых взносов ИП не подавал.

Уменьшить патент за 2023 год на взносы, фактически уплаченные (списанные с ЕНС) в 2024 году, он не сможет. На эти взносы он может только уменьшить патент, полученный на 2024 год.

На момент списания зарезервированных ранее взносов нужно, чтобы на ЕНС была переплата в размере этой суммы. Если по ЕНС возникнет недоимка и средств на ее погашение на ЕНС будет недостаточно, то спишут задолженность с «отложенных» ранее страховых взносов. Если на дату уплаты взносов зарезервированной суммы не хватит, то обязанность уплаты этих взносов, как и уменьшение на них патента, будет считаться неисполненной.

Как оплачивать остаток патента в 2023 году

Введение единого налогового счета изменило сроки уплаты налогов и порядок их перечисления в бюджет. Практически все обязательные платежи теперь будут перечисляться с помощью единого налогового счета. Налоговая служба разместила таблицу с перечнем налогов, которые входят в ЕНП. В их число входит и патент.

Порядок оплаты патента через ЕНС выглядит следующим образом:

-

ИП пополняет счет по ИНН через личный кабинет или бухгалтерскую систему на сумму страховых взносов.

-

Затем направляет в налоговую заявление о зачете страховых взносов на дату их уплаты.

-

Направляет в налоговую инспекцию уведомление об уменьшении патента на страховые взносы.

-

Налоговики списывают оставшуюся стоимость патента с ЕНС в сумме, указанной в уведомлении. Или не списывают, если патент полностью уменьшили на страховые взносы.

Уведомление об уменьшении патента на взносы

Документ состоит из трех листов.

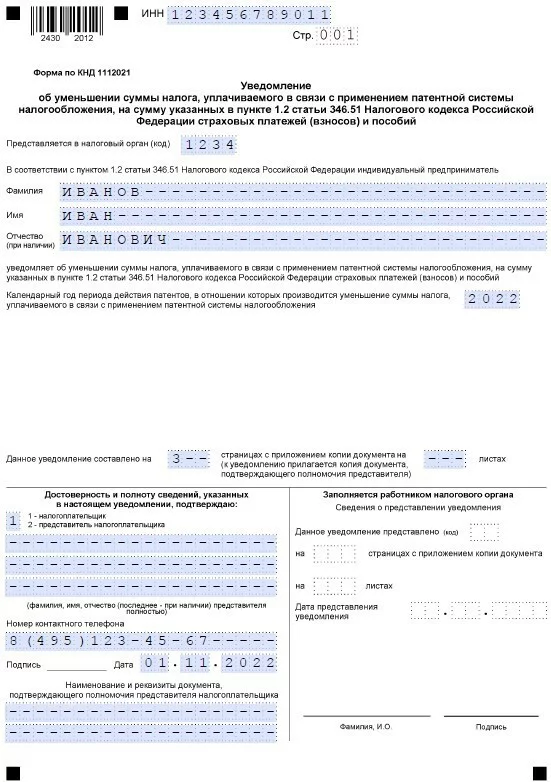

Титульный лист

На нем указывают данные ИП (ФИО и ИНН), инспекции, в которую подается документ, и период действия патента (год).

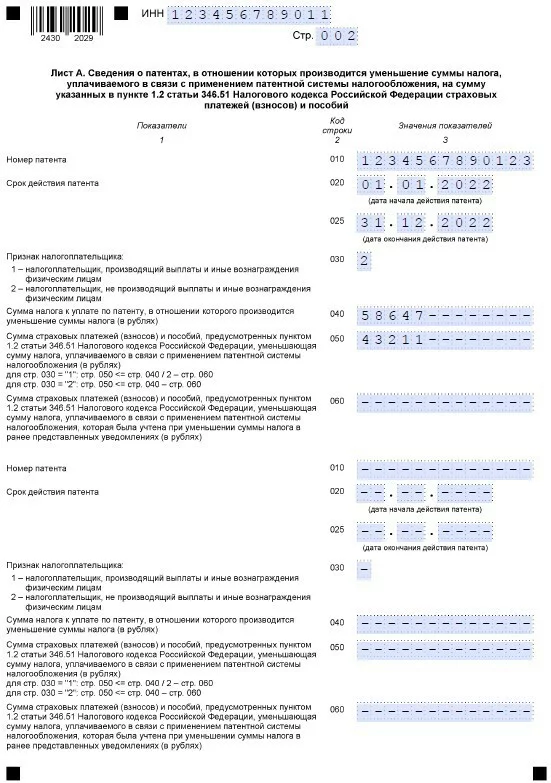

Лист А

Здесь указывают:

-

Номер патента и срок его действия.

-

Признак налогоплательщика:

-

1 – если ИП производит выплаты работникам;

-

2 – если нет.

-

-

Сумма платежа к уплате по патенту (040).

Здесь отражают полную стоимость патента, даже если уведомление подают по первой его части.

-

Сумма страховых взносов, отраженная в ранее представленном уведомлении (060).

Эту строку ИП заполняет, если подает уведомление по второй части патента и ранее он уже подавал этот документ по первой части патента.

-

Разница между строками 040 и 060 (050).

Если уведомление подают по первой части патента, то в этой строке указывают сумму уплаченных взносов. Она не должна превышать сумму, указанную в строке 040.

Лист Б

-

Общая сумма уплаченных СВ (110).

В этой строке указывают общую сумму взносов, уплаченных за год. При этом неважно, уменьшали ли вы ранее патент на часть этих взносов.

-

Сумма взносов, уменьшающая налог по всем патентам, по которым подается уведомление.

Значение этой строки равно значению строк 050 листа А.

-

Сумма страховых взносов, учтенная ранее.

Значение этой строки равно сумме строк 060 листа А.

-

Остаток страховых взносов.

В этой строке отражается остаток по взносам, оставшийся после уменьшения.

Как ИП узнает, прошел зачет взносов или нет

О положительном результате налоговики предпринимателя не уведомят. А вот если что-то пошло не так, то предпринимателю в течение 20 рабочих дней придет уведомление об отказе в уменьшении патента на сумму взносов. Отказать могут, если ИП не уплатил взносы, указанные в уведомлении.

Если же предприниматель указал в уведомлении страховые взносы в большем размере, чем сумма налога, то ему придет отказ только в отношении суммы превышения.

Реклама: АО «ТИНЬКОФФ БАНК», ИНН: 7710140679

Не так давно предприниматели на ПСН получили возможность сэкономить на стоимости патентов. Теперь из налога можно вычитать отчисления на страхование работников, себя самого и некоторые другие расходы. Давайте разберёмся, как надо уменьшать стоимость патента на страховые взносы в 2023 году, и рассмотрим несколько примеров.

На какие расходы можно снизить налог

Одним из минусов патентной системы ранее считалось то, что предприниматели не могли вычесть из налога расходы на страховые взносы. При этом такая возможность была на всех других льготных режимах. Но после отмены ЕНВД предприниматели стали массово применять патентную систему, а чтобы переход не был слишком болезненным, законодатели решили смягчить правила ПСН.

Среди прочих послаблений, в статье 346.51 НК РФ появился пункт 1.2, который разрешил снижать стоимость патента на такие расходы:

- на страховые взносы, которые ИП платит за себя и своих работников;

- на оплату больничных пособий (первые три дня болезни);

- на отчисления по договорам добровольного страхования работников на случай нетрудоспособности.

Сколько можно вычесть из стоимости патента

Доля максимального вычета зависит от того, привлекает ли ИП наёмный труд:

- Если работники есть, то уменьшить стоимость патента на сумму страховых взносов можно максимум на 50%. При этом в вычет включаются отчисления, перечисленные как за себя, так и за персонал.

- Если ИП работает без сотрудников, то он учитывает взносы на собственное страхование и может за их счёт уменьшить стоимость патента до 100%, то есть иногда нуля. Это значит, что ему вовсе не придётся оплачивать патент, если его стоимость меньше суммы перечисленных взносов.

По вопросу уменьшения патента на страховые взносы в 2023 году для ИП с работниками надо подчеркнуть следующее. В вычет включаются отчисления только за тех, которые заняты в деятельности на ПСН. Это важно помнить предпринимателям, совмещающим режимы. Они обязаны вести раздельный кадровый учёт и отделять суммы взносов, которые платят в рамках каждой системы.

А что, если у ИП сначала не было работников, а потом он их нанял или наоборот? Тут всё просто. Стоимость патентов, которые действовали в период без сотрудников, можно уменьшить до нуля. Это актуально для тех, кто покупает патенты по месяцам или кварталам. Допустим, ИП без работников купил патент на I квартал – стоимость он может уменьшить на 100%. Затем он купил патент на II квартал и нанял сотрудника. Теперь уменьшить стоимость патента на страховые отчисления он вправе только на 50%. Похожая ситуация рассмотрена в одном из примеров, приведённых ниже.

Как сообщить о вычете в ИФНС

Чтобы можно было снизить стоимость патента на страховые взносы, в инспекцию надо направить специальное уведомление. Оно утверждено приказом налоговой службы от 26.03.2021 № ЕД-7-3/218@ и применяется в 2023 году.

Направить уведомление надо после того, как перечислены все суммы, на которые снижается стоимость патента. Если в нём указать сумму вычета больше, чем оплачено взносов, то ИФНС не примет уменьшение стоимости патента на неоплаченную разницу. Если же взносы вообще не перечислялись, в вычете откажут полностью. Однако это не помешает подать уведомление снова после того, как взносы будут перечислены.

Вычет из стоимости патента: правила

Порядок уменьшения стоимости патента следует из пункта 1.2 статьи 346.51 НК РФ, а также из пояснений ФНС, приведённых в письме от 02.06.2021 № СД-4-3/7704@. Перечислим ключевые правила:

- Принять к вычету можно взносы, фактически уплаченные в текущем году. При этом относиться они могут к иным периодам. Это могут быть, например, прошлогодние задолженности, а также отчисления в ПФР за истекший год в размере 1% сверх лимита в 300 000 рублей.

- Можно уменьшить сумму патента на взносы, уплаченные в текущем году, но до начала срока его действия.

- Можно снизить стоимость уже оплаченного в текущем году патента, причём если даже срок его действия истёк. Деньги по заявлению ИП будут возвращены или зачтены.

- Снижать стоимость одного патента можно неоднократно (по мере уплаты взносов).

- Если у ИП несколько патентов, действующих одновременно или по очереди, сумму вычета можно разделить между ними. Это актуально, если сумма взносов больше стоимости одного патента.

- Если есть работники по одному патенту, то ограничение на вычет взносов (не более 50% от стоимости) распространяется и на другие патенты, действующие в том же периоде.

Примеры уменьшения

Чтобы лучше понять приведённые выше правила, разберём их на конкретных примерах. Двигаться будем от простого к сложному.

Пример 1. Вычет сумм, относящихся к иным периодам

ИП без работников приобрёл патент сроком действия с 01.01.2023 по 31.03.2023 стоимостью 30 000 рублей. Он перечислил такие суммы взносов:

- 5 000 рублей в январе – задолженность по фиксированным отчислениям за 2022 год;

- 10 000 рублей в феврале – взносы в ПФР за себя по итогам 2022 года, рассчитанные как 1% с дохода более 300 000 рублей;

- 15 000 в марте – часть взносов за 2022 год.

Несмотря на то что два первых платежа начислены за другой период, уменьшить сумму патента на них можно (правило 1). Вычет составит 5 000 + 10 000 + 15 000 = 30 000 рублей, что равно стоимости патента. Значит, платить за него не придётся.

Пример 2. Вычет взносов, уплаченных до покупки патента

ИП без работников приобрёл патент на срок с 01.04.2023 по 30.06.2023 стоимостью 25 000 рублей. Он перечислил на страхование:

- в феврале (до покупки патента) – в счёт фиксированных отчислений – 20 000 рублей;

- в мае (патент уже действовал) – сумму страховых взносов в ПФР за себя по итогам 2022 года (1% с дохода более 300 000) – 7 000 рублей.

К вычету можно принять обе суммы (правила 1 и 2): 20 000 + 7 000 = 27 000 рублей. Это больше стоимости патента, поэтому она будет уменьшена до нуля. ИП подал уведомление 01.06.2023 и не должен платить за патент.

Обратите внимание, что в этом случае в уведомлении на уменьшение патента нужно указывать не 27 000, а 25 000 рублей, то есть сумму, на которую может быть уменьшена его стоимость.

Пример 3. Снижение стоимости патента, который оплачивается частями

Теперь о том, как уменьшить стоимость патента на страховые взносы частями (правило 4). ИП без сотрудников приобрёл патент на год за 60 000 рублей. Срок оплаты первой части (20 000 рублей) – 15 апреля.

В течение года этому ИП нужно заплатить страховых отчислений на сумму 62 874 рубля, в том числе:

- 45 842 рубля – фиксированные страховые взносы в 2023 за себя;

- 17 032 рублей – переменная часть в ПФР, то есть 1% сверх дохода 300 000 рублей (за 2022 год).

Предприниматель вправе перечислить всю сумму взносов и заявить об уменьшении патента сразу. Однако это слишком накладно. Поэтому чтобы не платить первую часть стоимости патента, 5 марта он перечислил взносы в размере 20 000 рублей, а 15 марта подал в ИФНС первое уведомление.

Вторая часть стоимости патента – 40 000 рублей – должна быть оплачена до конца года. Остаток взносов ИП полностью оплатил к 5 октября. 15 октября он подал повторное уведомление, указав в нём общую сумму вычета – 60 000 рублей. Таким образом, за патент ему платить не нужно.

Пример 4. Несколько патентов в разные периоды, с работниками и без

В этом примере показано:

- как можно распределить вычет между несколькими патентами (правило 5);

- как можно уменьшить стоимость патента, срок которого уже окончен (правило 3);

- как уменьшить стоимость, если работник есть только на одном виде «патентной» деятельности (правило 6).

ИП приобрёл патенты на такие периоды:

- 01.01.2023-31.03.2023 стоимостью 46 000 рублей (без работников);

- 01.01.2023-30.06.2023 стоимостью 66 000 рублей (используется наёмный труд).

10 июня ИП подал уведомление (хотя срок действия первого патента истёк). К этому дню им были уплачены взносы в общей сумме 60 000 рублей. Поскольку у ИП есть работники по второму патенту, снижение может составить не более 50% суммы каждого из них. Поэтому в уведомлении предприниматель указал такие вычеты:

- по первому патенту – 23 000 рублей (50% от 46 000);

- по второму патенту – 33 000 рублей (50% от 66 000).

Общая сумма вычета составила 56 000 рублей, значит, осталась «переплата» взносов в сумме 4 000 рублей (60 000 – 56 000). Её можно будет использовать в будущем.

Ещё один патент приобретён за 36 000 рублей на срок с 01.07.2023 по 31.12.2023. ИП с предыдущего месяца перестал использовать наёмный труд – работника он уволил ещё в июне. Соответственно, стоимость нового патента он может уменьшить на сумму страховых взносов без ограничения в 50%.

20 августа предприниматель уплатил на своё страхование 30 000 рублей. Тут пора вспомнить, что после прошлого уменьшения патента на взносы у него осталось 4 000 рублей «переплаты». Поэтому стоимость нового патента можно снизить на 34 000 рублей. Получается, что доплатить за него придётся всего 2 000 рублей.

Мы рассмотрели, как работает уменьшение стоимости патента на сумму страховых взносов. Оно даёт предпринимателям на ПСН хорошую возможность сократить обязательные платежи и делает систему гораздо более привлекательной, чем раньше.

Бесплатная консультация по налогообложению

Как ИП снизить стоимость патента

21.10.22

Содержание:

- Какие взносы можно вычесть из стоимости патента

- Как заполнить уведомление

- Как отправить уведомление

- Как уменьшить патент за счет страховых взносов

- Что делать с переплатой

- Как заполнить уведомление, если несколько патентов

- Памятка

Предприниматель на патенте может уменьшить его стоимость на сумму страховых взносов: ИП-одиночка — на 100%, ИП с работниками — максимум на 50%.

Чтобы снизить стоимость патента, нужно подать уведомление — без него налоговики не оформят налоговый вычет. Разбираем, как заполнить уведомление, и в какой срок подать документ.

Какие взносы можно вычесть из стоимости патента

Индивидуальный предприниматель на ПСН может вычесть из стоимости патента страховые платежи:

- фиксированные платежи по страховым взносам на пенсионное и медицинское страхование;

- взносы, уплаченные за наемных работников на обязательное пенсионное, медицинское страхование, страхование по временной нетрудоспособности и на травматизм;

- выплаты по больничному сотрудника за первые три дня болезни;

- платежи по добровольному медицинскому страхованию;

- страховые взносы, которые ИП уплачивает, если его совокупный доход превышает 300 000 ₽ — плюс 1% сверх установленного лимита.

ИП без сотрудников может вычесть из стоимости патента полную сумму страховых взносов и обнулить налог за патент. Например, в 2022 году страховые взносы ИП «за себя» составляют 43 211 ₽. Если стоимость патента меньше или равна этой сумме, предприниматель вправе не платить государству налог по патенту.

ИП с работниками может снизить стоимость патента наполовину. Например, стоимость патента для ИП с работником 58 700 ₽. После уплаты страховых взносов за себя и работника, предприниматель оплачивает только половину стоимости патента — 29 350 ₽.

Кто может получить вычет по патенту. Предприниматель может рассчитывать на вычет, если соответствует требованиям налоговиков.

- Предприниматель действительно уплатил страховые взносы и выплатил пособие. Если ИП только планирует уплату в обозримом будущем, например, через два–три года, когда улучшит финансовую ситуацию — возмещение он не получит.

- Предприниматель может зачесть взносы только за работников, которые заняты в деятельности по патенту. Например, у ИП два патента: на розничную торговлю и на ремонт обуви. Ремонтом обуви предприниматель занимается самостоятельно, а для розничной торговли нанял сотрудников. Учитывать взносы за сотрудников он может только по патенту для розницы.

- Предприниматель ранее не учитывал уплаченные взносы при расчете патента или других налогов. Например, предприниматель занимается двумя видами деятельности: розничной торговлей на УСН и услугами на ПСН. Перечисленные взносы он может зачесть лишь единожды: только на возмещение налогов по УСН или только на возмещение налогов по ПСН.

- Перечисленные взносы можно зачесть только за текущий год. Налоговая инспекция откажет в вычете, если предприниматель укажет в уведомлении авансовые платежи. Например, ИП выплатил страховые взносы на три года вперед и поставил всю сумму платежа к вычету. В возмещении ему откажут — стоимость патента можно уменьшить только на сумму страховых взносов за текущий год.

Важно! Инспекторы не снижают налог автоматически. Чтобы получить право на вычет, предпринимателю нужно подать уведомление.

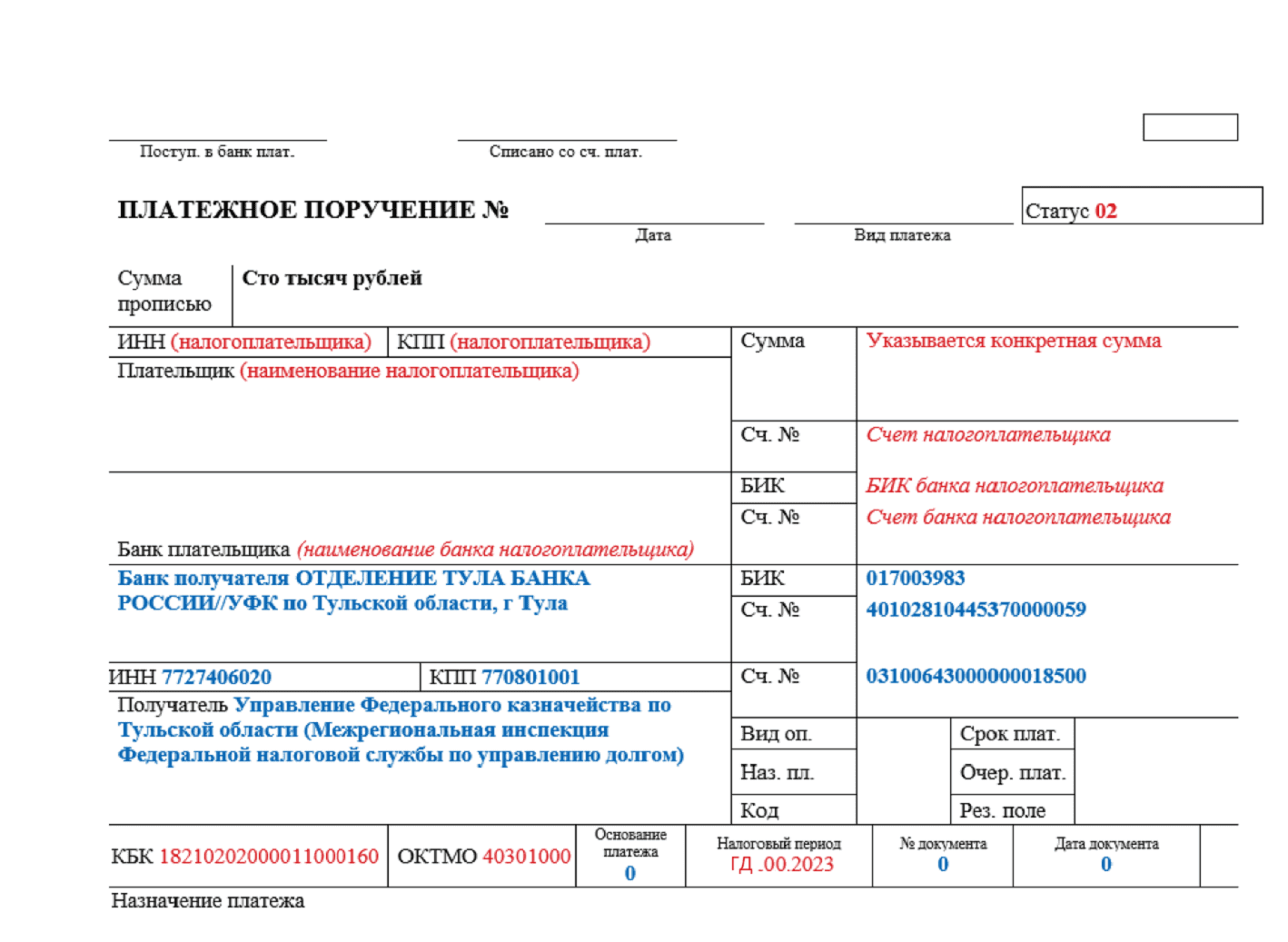

Как заполнить уведомление

Уведомление состоит из трех листов.

Титульный лист. Укажите на нем личные данные — ФИО и ИНН — а также код ИФНС, куда подаете уведомление. Если уведомление подает не сам ИП, а его представитель — нужно дополнительно указать реквизиты доверенности или другого документа, подтверждающего полномочия.

Так выглядит титульный лист уведомления об уменьшении патента на сумму страховых взносов

Лист А. На этом листе нужно вписать номер, дату начала и окончания действия патента, а также суммы патентного налога и уплаченных страховых взносов.

В строке 030 необходимо поставить признак плательщика для вычета страховых взносов:

признак 1 — для ИП с сотрудниками;

признак 2 — для ИП без сотрудников.

Например, стоимость патента 58 647 ₽ — эту сумму укажите в строке 040. А в строку 050 впишите сумму уплаченных страховых взносов. ИП без работников платит только за себя и в 2022 году перечисляет 43 211 ₽.

Так выглядит заполненный лист А для ИП без сотрудников с одним патентом

Лист Б. Этот лист предназначен для расчета налогового вычета.

В строке 110 снова укажите сумму уплаченных страховых взносов, например, 43 211 ₽. В строке 120 укажите сумму взносов, на которые можно уменьшить патент. Если сумма взносов перекрывает стоимость патента, и вы работаете без сотрудников — в строке 120 укажите полную стоимость патента. Если сумма взносов меньше стоимости патента — укажите сумму уплаченных взносов.

Так выглядит заполненный лист Б для ИП без сотрудников, когда сумма уплаченных страховых взносов выше стоимости патента

Важно! Сумма на возмещение не может превышать стоимости патента.

Например, стоимость патента для ИП без сотрудников — 27 893 ₽, а страховых взносов предприниматель выплатил 40 874 ₽. В строке 120 ИП не может указать сумму выше стоимости патента.

Как подать уведомление

Уведомление отправляют в налоговую инспекцию, где ИП получил патент. Уведомление можно оформить в бумажном и электронном формате. Бумажное уведомление нужно отвезти лично или послать по почте с описью вложения. Электронный вариант можно послать через спецоператоров связи, например, СБИС, «Такснет», «Контур». Электронное уведомление подписывают электронной подписью.

Если уведомление оформлено правильно — налоговики пересчитают стоимость патента; если найдут ошибку — в течение 20 рабочих дней пришлют отказ в уменьшении налога. Например, если ИП поставил на вычет страховые взносы, уплата которых не соответствует периоду действия патента — налоговики откажут в возмещении.

Законодательно не утверждены конкретные сроки подачи уведомления. Главное — подать до даты оплаты патента. Например, если ИП оплатил фиксированные взносы в октябре 2022 года, а 25 ноября он планирует оплатить патент, то уведомление желательно подать в первую неделю ноября. Тогда, у налоговиков будет время спокойно рассмотреть документы и оформить налоговый вычет. Но сначала нужно убедиться, что инспекция не отказала: только после этого платите за патент меньше. Но если заплатите больше, переплату можно зачесть или вернуть.

Важно! Если ИП оплатил страховые взносы и на следующий день подает уведомление на вычет, к уведомлению можно приложить копии платежных документов, чтобы подтвердить оплату.

Как уменьшить патент за счет страховых взносов

ИП без сотрудников. ИП Макаров занимается грузоперевозками и покупает патент поквартально. В октябре 2022 года он оформил квартальный патент с 1 октября по 31 декабря — его стоимость 27 893 ₽. Предприниматель может внести эту сумму до конца срока действия патента — до 31 декабря.

5 октября ИП полностью перечисляет страховые взносы за 2022 год в размере 43 211 ₽ и сразу подает уведомление на налоговый вычет. На втором листе уведомления в строке 110 ИП Макаров показывает уплаченные страховые взносы — 43 211 ₽. В сроке 120 — сумму возмещения. Предприниматель работает без сотрудников и может полностью возместить стоимость патента, поэтому в строке 120 ИП Макаров ставит 27 893 ₽.

ИП Макаров может не платить за патент — перечисленные страховые взносы полностью перекрывают налог. Остаток от переплаты: 43 211 — 27 893 = 15 318 ₽ предприниматель может использовать для зачета при покупке следующего патента. Для этого в следующем периоде ему нужно подать новое уведомление и указать к вычету сумму остатка — 15 318 ₽.

ИП Макаров может не платить за патент — перечисленные страховые взносы полностью перекрывают налог. Остаток от переплаты: 43 211 — 27 893 = 15 318 ₽ предприниматель может использовать для зачета при покупке следующего патента. Для этого в следующем периоде ему нужно подать новое уведомление и указать к вычету сумму остатка — 15 318 ₽.

ИП с сотрудниками. ИП Круглова нанимает работников. Годовой патент для нее стоит 99 000 ₽. Предпринимательница платит страховые взносы за себя и работников на общую сумму 220 000 ₽ в год.

Предприниматель с работниками может возместить только половину стоимости патента. На втором листе уведомления в строке 110 ИП Круглова указывает сумму уплаченных страховых взносов — 220 000 ₽. В строке 120 — сумму возмещения: 99 000 ₽ × 50% = 49 500 ₽.

Перечисленные взносы за себя и сотрудников полностью перекрывают стоимость патента ИП Кругловой. Однако предприниматели с работниками получают возмещение в размере 50% стоимости патента. Поэтому независимо от суммы страховых взносов, Кругловой придется уплатить налог по патенту в размере 49 500 ₽.

Зарплату работникам можно платить централизованно. Подключите зарплатный проект «Ак Барс Банка» и рассчитывайтесь с персоналом без задержек. Из дополнительных бонусов — льготные условия кредитования для сотрудников.

ИП оплачивает патент двумя платежами. Патент на срок от 6 до 12 месяцев предприниматель может оплатить двумя платежами:

- 1/3 стоимости — в первые 3 месяца действия патента;

- 2/3 стоимости — до конца срока действия патента.

ИП Соколова оказывает маникюрные услуги и оформляет годовой патент. Предпринимательница работает без сотрудников, патент для нее стоит 60 200 ₽. ИП оплачивает патент двумя платежами: 20 100 ₽ она вносит 30 апреля и 40 100 ₽ — 20 декабря. Страховые взносы Соколова оплачивает поквартально — по 10 802,75 ₽.

ИП Соколова может подать два уведомления.

- Первое уведомление ИП Соколова подает в первые три месяца. В уведомлении она указывает сумму налога — 20 100 ₽ и сумма страховых взносов — 10 802,75 ₽. Итого ИП Соколовой придется уплатить налог по ПСН: 20 100 — 10 802,75 = 9 297,25 ₽.

- Второе уведомление ИП Соколова подает до конца года. В уведомлении она указывает оставшуюся сумму налога — 40 100 ₽ и взносы за три квартала — 32 408,25 ₽. Второй платеж по патенту составляет: 40 100 — 32 408,25 = 7 691,75 ₽.

Предприниматель без сотрудников вправе полностью получить возмещение по ПСН. Но у ИП Соколовой сумма страховых взносов меньше стоимости патента. Поэтому она получает налоговый вычет только на сумму взносов.

Что делать с переплатой

Действующий патент. Если ИП сначала заплатил за патент, а затем перечислил страховые взносы или выплатил пособие сотруднику, предприниматель вправе уменьшить сумму налога. Например, ИП оплатил патент в марте, а страховые взносы за себя перечислил в апреле. У него появилась переплата по патенту. Он может зачесть переплату при покупке нового патента или вернуть деньги на расчетный счет. Чтобы выявить переплату, ИП также подает уведомление и прикладывает копии платежных документов.

Срок патента истек. Если ИП уплатил взносы, но не подавал на возмещение, и срок патента уже закончился — предприниматель может подать уведомление даже после окончания срока патента.

Как заполнить уведомление, если у ИП несколько патентов

Патенты зарегистрированы в одной налоговой инспекции. ИП следует подать одно уведомление и перечислить в нем все патенты. На листе А — стоимость каждого патента, на листе Б — сумму уплаченных взносов и пособий. На лист А можно внести сведения о двух патентах. Если у ИП больше двух патентов, ему придется дополнить уведомление вторым листом А.

Патенты зарегистрированы в разных налоговых инспекциях или регионах. ИП отправляет отдельное уведомление в каждую инспекцию. Взносы и пособия работников необходимо отражать в патенте, по которому задействован наемный персонал. Уплаченные взносы за себя предприниматель может указать в любом уведомлении, но только в одном.

Памятка

Как уменьшить стоимость патента

-

Предприниматель с сотрудниками может получить возмещение до 50% стоимости патента

Но не более суммы уплаченных страховых взносов.

-

Предприниматель без сотрудников может получить возмещение 100% стоимости патента

Но не более суммы уплаченных страховых взносов.

-

Возмещение можно получить разово или за несколько патентов

Главное условие — сумма всех возмещений, не может превышать сумму страховых взносов, уплаченных в текущем году.

С 2023 года ИП на ПСН, как и все плательщики, уплачивают налоги и взносы единым налоговым платежом (ЕНП) на единый налоговый счет (ЕНС) в УФК по Тульской области. Деньги поступают на единый для всех КБК 182 0 10 61201 01 0000 510. Поступившую на ЕНС сумму налоговики распределяют самостоятельно по обязательствам предпринимателя.

Введение ЕНП — главное отличие от предыдущих лет, но есть и другие изменения в 2023 году:

- сумма обязательных взносов ИП выросла до 45 842 рублей (подп. 1 п. 1.2 ст. 430 НК РФ);

- дополнительный взнос 1 % при доходе более 300 тыс. рублей ограничен 257 061 рублей (подп. 2 п. 1.2 ст. 430 НК РФ);

- взносы, в том числе фиксированные, теперь не разделяются по фондам, а уплачивают одной суммой в Социальный фонд России (СФР). Исключение — взносы на травматизм, которые по-прежнему платятся в ФСС.

Подробнее о том, какие взносы и как уменьшают патент, читайте в статье «Как снизить стоимость патента за счет страховых взносов в 2023 году»

Как и прежде, предприниматели могут уменьшить сумму патента на уплаченные страховые взносы. Однако с введением ЕНП недостаточно их перечислить — необходимо, чтобы эту сумму налоговики признали именно взносами (Письмо Минфина от 20.01.2023 № 03-11-09/4254). Есть два варианта.

Вариант 1. Признание взносов в сроки, определенные НК РФ

Для взносов ИП «за себя» НК РФ устанавливает два срока уплаты:

- 31 декабря — для постоянной части взносов;

- 1 июля — для 1 % допвзносов с доходов свыше 300 тыс. рублей.

В эти даты суммы, перечисленные на ЕНС, будут признаны фиксированными взносами автоматически. Конечно, при условии, что на едином счете предпринимателя на 31 декабря и 1 июля есть достаточное положительное сальдо.

Никаких действий со стороны ИП не требуется, у ИФНС есть все данные, чтобы сделать списание самостоятельно: сумма взносов по сроку 31 декабря для всех ИП одинакова (п. 1 ст. 430 НК РФ), а 1 % взносов, который спишется с ЕНС 1 июля, налоговики посчитают исходя из потенциального патентного дохода.

После того как сумма будет признана фиксированными взносами, можно уменьшить на них стоимость патента. Для этого подается уведомление по форме, утвержденной Приказом ФНС от 26.03.2021 № ЕД-7-3/218@.

Уменьшение происходит в следующем порядке (Письмо Минфина от 20.01.2023 № 03-11-09/4254):

- по взносам ИП за 2022 год, уплаченным в 2023 году, можно уменьшить ПСН по соответствующим периодам 2023 года;

- по взносам за 2023 год, срок уплаты которых выпадает на 9 января 2024, разрешается снизить ПСН по соответствующим периодам 2024 года.

Сверяйтесь с налоговой по ЕНС в автоматическом режиме и отслеживайте расхождения в наглядной таблице

Подключить

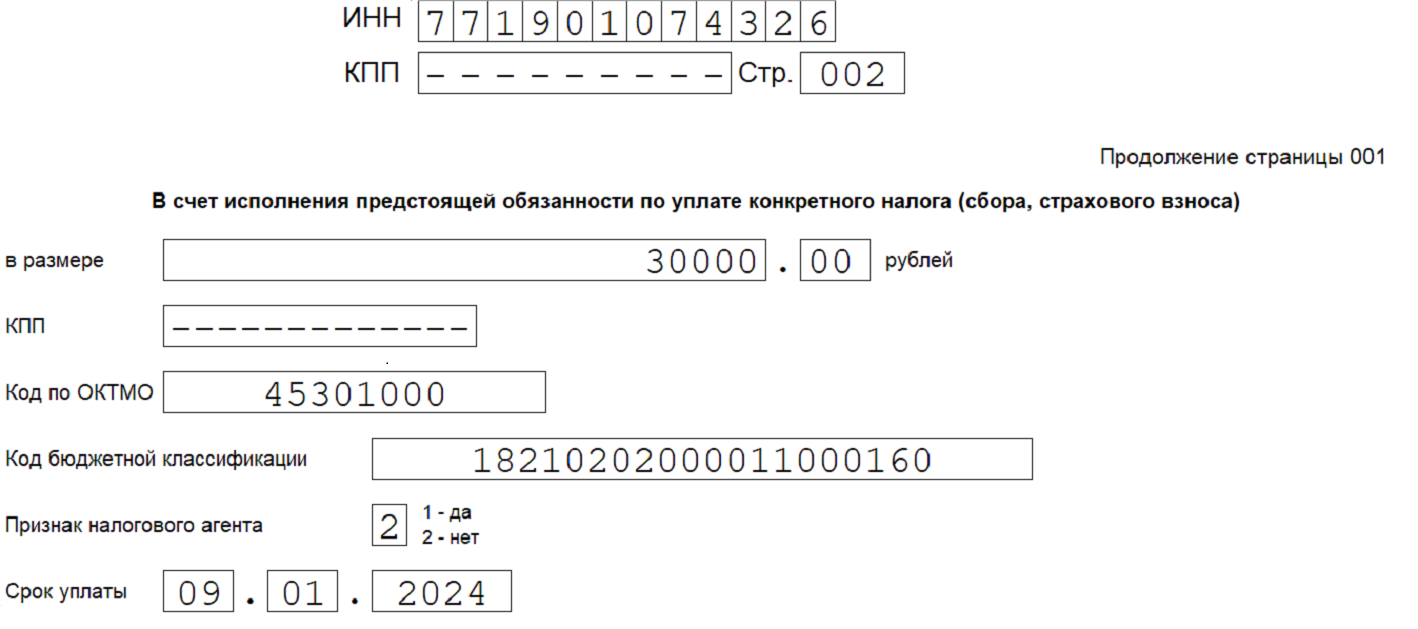

Вариант 2. Признание взносов в течение года с зачетом

Это способ для тех ИП, кто не хочет ждать 31 декабря и 1 июля, или для тех, кто приобрел патент на несколько месяцев. Чтобы перечисленную вами сумму ИФНС посчитала взносами ранее установленных сроков уплаты, придется подавать заявление о зачете (ст. 78 НК РФ). Форма и формат заявления утверждены Приказом ФНС от 30.11.2022 № ЕД-7-8/1133@.

На титульном листе заявления укажите:

- ИНН предпринимателя;

- ИФНС по месту учета;

- код «2» (зачет в счет предстоящей уплаты конкретного налога или взноса);

- телефон для связи;

- ФИО представителя — если заявление подается через него.

На второй странице укажите:

- ИНН предпринимателя;

- сумму, которую собираетесь признать уплаченными взносами (в нашем образце — 30 000 рублей);

- ОКТМО;

- КБК взносов ИП (в нашем образце это КБК взносов с доходов до 300 тыс. рублей);

- признак налогового агента — «2»;

- срок оплаты фиксированных взносов за 2023 год — 09.01.2024 (перенос из-за новогодних праздников).

Заявление о зачете подается в ИФНС исключительно в электронном формате с УКЭП (п. 4 ст. 78 НК РФ), поэтому необходимо оформить электронную подпись. Способы передачи — по ТКС или через личный кабинет налогоплательщика на сайте ФНС.

На основании заявления налоговики зачтут положительное сальдо ЕНС в счет исполнения предстоящей обязанности по уплате фиксированных взносов. Зачет делается в течение суток. После этого можно подать уведомление об уменьшении налога по ПСН по форме, утв. Приказом ФНС от 26.03.2021 № ЕД-7-3/218@.

Вариант 3. Признание взносов в течение года без зачета

Несмотря на то, что теперь почти все бюджетные платежи поступают на ЕНС, в 2023 году действует переходный период, в течение которого можно платить не на КБК единого налогового платежа, а на конкретный КБК налога (взноса). Те ИП, которые выбрали такой способ уплаты налогов (со статусом плательщика «02»), могут не подавать заявление на зачет фиксированных взносов (Письмо ФНС от 31.01.2023 № СД-4-3/1023@).

А все потому, что в таких платежках указывается исчерпывающая информация о платеже: КБК налога (взноса), ОКАТО, налоговый период. Поэтому платеж можно однозначно идентифицировать, и никаких зачетов не требуется.

В ноябре 2022 года ИП заплатил взносы «за себя» в сумме 43 211 рублей. Установленный срок уплаты — 09.01.2023. Патент оформлен на весь 2022 год, его стоимость — 120 000 рублей.

Предприниматель без наемного персонала может снизить ПСН-налог за год на 100 % уплаченных в этом году фиксированных взносов. Налог к уплате равен 76 789 рублей (120 000 — 43 211).

Уведомление об уменьшении ПСН можно подать как в 2022 году, так и в 2023-м.

Обратите внимание: уведомление об исчисленных фиксированных взносах не подается (п. 9 ст. 58 НК РФ), так как их сумма известна налоговикам, и отчетности по этому виду взносов нет.

Дважды в месяц вам на почту будут приходить инструкции и разборы от наших экспертов. В первом письме — памятка по ЕНП.

ИП купил патент стоимостью 90 000 рублей на период с 01.01.2023 по 31.03.2023. В феврале 2023 года ИП перечислил на ЕНС 40 000 рублей в счет уплаты фиксированных взносов за 2023 год. В этом же месяце на ЕНС перечислены январские страховые взносы за сотрудников в сумме 8 000.

Предприниматель может уменьшить ПСН-налог за 2023 год взносы, уплаченные в 2023 году за себя и за работников. Однако при наличии персонала действует ограничение — налог разрешается снизить не более, чем на 50 %.

Так как всего взносов заплачено 48 тыс. рублей, то с учетом 50 % ограничения ПСН-налог к уплате равен 45 000 рублей (90 000 / 2).

Чтобы уменьшить ПСН на взносы, необходимо подать в ИФНС:

- до 25.02.2023 — уведомление об исчисленных взносах за январь 2023 года, которые перечислены за сотрудников;

- до 31.03.2023 — заявление о зачете суммы, перечисленной на ЕНП в счет исполнения обязанности по уплате фиксированных взносов.

Уведомление об уменьшении ПСН налога за 2023 год можно подать как в 2023 году, так и в 2024-м.

Срок подачи уведомления НК РФ не устанавливает. Однако лучше его направить в ИФНС хотя бы за 20 рабочих дней до крайнего срока уплаты ПСН-налога. Именно столько дней дается налоговикам на отказ в уменьшении патента (подп. 3 п. 1.2 ст. 346.51 НК РФ).

Отказать вынесут, если ИП не заплатил взносы, отраженные в уведомлении. А неуплаченными взносы будут считаться, если на ЕНС для них не хватит положительного сальдо. Например, потому, что у вас были недоимки или пени по другим налогам, и ИФНС закрыла их платежом, который вы планировали направить на взносы. Чтобы так не произошло, не забывайте следить за актуальным сальдо ЕНС.