- Главная

- Правовые ресурсы

- Подборки материалов

- Заявление об отказе от получения налогового вычета

Заявление об отказе от получения налогового вычета

Подборка наиболее важных документов по запросу Заявление об отказе от получения налогового вычета (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов

Судебная практика

Подборка судебных решений за 2021 год: Статья 220 “Имущественные налоговые вычеты” главы 23 “Налог на доходы физических лиц” НК РФ

(Юридическая компания “TAXOLOGY”)В 2010 году физическое лицо приобрело долю в праве собственности на квартиру, имущественный налоговый вычет был заявлен в налоговых декларациях за 2012 – 2013 годы в сумме менее двух миллионов рублей. В 2019 году физическое лицо в связи с покупкой в 2017 году другой квартиры подало заявление на предоставление имущественного налогового вычета, но налоговый орган отказал в предоставлении вычета, поскольку он уже предоставлялся ранее. Нижестоящие суды признали отказ законным. ВС РФ отменил решения нижестоящих судов и обязал налоговый орган предоставить вычет. ВС РФ указал, что имущественный налоговый вычет в связи с приобретением в 2010 году первого объекта недвижимости (доли в праве собственности) был заявлен впервые в ноябре 2014 года путем подачи налоговой декларации за 2012 – 2013 годы и предоставлен в сумме менее двух миллионов рублей. Следовательно, в правоотношения по предоставлению имущественного налогового вычета физическое лицо вступило после начала действия (с 01.01.2014) новой редакции ст. 220 НК РФ, предусматривающей возможность получения остатка имущественного налогового вычета в будущем.

Подборка судебных решений за 2022 год: Статья 173 “Сумма налога, подлежащая уплате в бюджет” главы 21 “Налог на добавленную стоимость” НК РФ

(Юридическая компания “TAXOLOGY”)Поскольку налогоплательщик в 2019 году заявил к вычету НДС по операциям 2013 – 2014 годов, налоговый орган отказал в принятии налоговых вычетов в связи с пропуском трехлетнего срока. Налогоплательщик оспорил данное решение, указывая на то, что он не имел возможности принять НДС к вычету ранее, поскольку счета-фактуры были получены им только в 2019 году. Суд признал правомерным отказ в принятии к вычету НДС. Налоговый орган установило обстоятельства, свидетельствующие о взаимозависимости налогоплательщика и его контрагента: общий адрес, общий генеральный директор, общие учредители, главный бухгалтер. Учитывая признаки взаимозависимости, наличие между ними арендных правоотношений и проведение арендатором улучшений арендованного имущества в рамках договоров аренды, суд пришел к выводу, что налогоплательщик не мог не знать об осуществлении в 2013 – 2014 годах арендатором ремонта, реконструкции и модернизации арендованного имущества, принадлежащего налогоплательщику, а также о необходимости получить от арендатора первичные документы. Суд не установил препятствий для своевременного принятия налогоплательщиком к учету работ с целью дальнейшей реализации права на применение налоговых вычетов по НДС. Сам по себе факт несвоевременного совершения налогоплательщиком действий по принятию к учету выполненных работ не может расцениваться как обстоятельство невозможности заявления им права на применение налоговых вычетов по НДС, поскольку принятие таких работ к учету, равно как и отказ в их принятии, находилось в зоне контроля налогоплательщика.

Статьи, комментарии, ответы на вопросы

Нормативные акты

Мы с мужем в разводе. Он самозанятый и не использует налоговый вычет на нашу дочь. Я же делаю это через налоговую — каждый год заполняю декларацию 3-НДФЛ.

Недавно я услышала, что если бывший муж не получает вычет на ребенка, то я могу претендовать на двойной. Если это так, то какие нужны документы?

Один родитель действительно может отказаться от вычета на ребенка в пользу другого. Но для этого необходимо иметь право на налоговый вычет — в первую очередь получать доход, который облагается НДФЛ по ставке 13%.

Самозанятые же не платят НДФЛ. И если у вашего мужа нет других доходов, которые им облагаются, он не сможет передать вам право на свой детский вычет.

Кому положен вычет на ребенка

Если у вас и у вашего мужа есть доходы, которые облагаются НДФЛ по ставке 13%, наличие детей может уменьшить вашу налогооблагаемую базу. К таким доходам относятся, например:

- зарплата по трудовому договору;

- доход от сдачи квартиры в аренду;

- доход от продажи жилья в течение трех или пяти лет после покупки.

У вас право на детский вычет сохраняется, пока ребенку не исполнится 18 лет. А если он студент-очник, то до его 24 лет.

Наличие первого ребенка уменьшает размер налогооблагаемого дохода на 1400 Р в месяц, второго — еще на 1400 Р, а третьего и последующих — на 3000 Р за каждого.

Если у вас один ребенок, то вы и второй родитель можете платить на 182 Р меньше налогов каждый месяц. 182 Р — это 1400 Р × 13%.

А если бы у вас было трое общих детей, то налогооблагаемая база была бы меньше на 5800 Р: 1400 Р + 1400 Р + 3000 Р. То есть от вашего ежемесячного НДФЛ можно было бы отнимать 754 Р.

Если у ребенка инвалидность, то налогооблагаемая база уменьшается дополнительно на 12 000 Р в месяц. То есть каждый родитель платит не на 182 Р меньше налогов, а на 1742 Р. Расчет такой: (1400 Р + 12 000 Р) × 13 % = 1742 Р.

Вычет действует до тех пор, пока доход каждого из вас с начала года не перевалит за 350 000 Р.

Допустим, вы получаете 25 000 Р в месяц и за весь год заработаете 300 000 Р. Это меньше 350 000 Р, то есть вычет будет положен каждый месяц.

А если вы получаете 50 000 Р, то в августе — восьмом месяце — суммарный доход станет больше 350 000 Р. Поэтому начиная с августа у вас уже не будет вычета.

Кому положен двойной вычет на ребенка

Двойной вычет положен:

- Единственному родителю, который не состоит в браке. При этом в свидетельстве о рождении ребенка стоит прочерк в графе «Отец». Или второй родитель умер, или суд признал его без вести пропавшим.

- Одинокому родителю, если есть справка из загса о том, что сведения об отце внесены в свидетельство о рождении со слов матери.

- Родителю, в пользу которого второй родитель отказался от своего вычета. Это как раз ваш случай.

Как отказаться от детского вычета в пользу другого родителя

Предположу, что у вашего бывшего мужа все-таки есть доходы, которые облагаются НДФЛ по ставке 13%. А еще он платит алименты и его налогооблагаемый доход с начала года пока не превысил 350 000 Р. Тогда он может отказаться от своего вычета в вашу пользу.

Сообщите бывшему супругу, как именно вы хотите получать вычет: по месту работы или через налоговую. После этого ему нужно будет написать заявление об отказе от своего вычета — на имя вашего работодателя или руководителя ИФНС по вашему месту жительства. К заявлению обязательно приложить копию свидетельства о рождении ребенка.

Если вы хотите получать вычет через работодателя, бывшему мужу придется каждый месяц представлять ему справку о доходах со своей работы. Это нужно, чтобы не пропустить, когда его доходы превысят 350 000 Р.

Как рассчитывается размер двойного детского вычета

Если ваш ребенок первый или второй для вас обоих, то двойной вычет составит 2800 Р: 1400 Р × 2. То есть ежемесячный налог уменьшится на 364 Р.

Если же для вас это третий ребенок, а для бывшего мужа — первый, то ежемесячный вычет будет 4400 Р: 3000 Р + 1400 Р. Размер налога будет меньше на 572 Р.

Что в итоге

Уточните у бывшего мужа, есть ли у него доход, который облагается НДФЛ по ставке 13%. И не превысил ли этот доход 350 000 Р с начала календарного года.

Если все в порядке, определитесь, как именно вы будете получать вычет: через работодателя или налоговую.

Попросите бывшего мужа написать заявление об отказе от вычета. Подайте его по месту работы или в ИФНС вместе с 3-НДФЛ.

Если будете получать вычет по месту работы, каждый месяц просите у бывшего супруга справки о доходе и подавайте их на работе. Так вы не пропустите момент, когда его суммарный доход превысит 350 000 Р.

Ведущий специалист по налогообложению • Стаж 3 года

В статье расскажем, можно ли отказаться от налоговой льготы по НДФЛ в пользу другого человека, есть ли ограничения, не лишает ли это права на возврат НДФЛ в будущем и как правильно оформить заявление на отказ от налогового вычета в пользу супруга в 2023 году.

Можно ли отказаться от налогового вычета

Отказаться от налогового вычета и передать право на получение льготы другому человеку нельзя — НК РФ не предусматривает такой возможности. Исключение — стандартный вычет по НДФЛ на ребенка и распределение имущественного вычета в пользу второго супруга.

С помощью вычета вы имеете право уменьшить налогооблагаемую базу по НДФЛ, тем самым сэкономить на уплате налога или вернуть излишне уплаченный налог. Вы можете либо воспользоваться таким правом, либо нет. Это ваш личный выбор. Но передать право другому налогоплательщику вы не можете.

Если вы являетесь налоговым резидентом РФ и платите с дохода НДФЛ по ставке 13% или 15%, то в ряде случаев имеете право вернуть подоходный налог.

Далее разберемся, как отказаться от стандартной льготы и как оформить возврат налога при покупке жилья.

Важно! Отказ от стандартного вычета возможен, когда один из родителей хочет получить льготу на ребенка в двойном размере. Но при распределении имущественных долей удвоения выплаты не происходит — максимальный размер возврата не может превысить 260 тыс. рублей.

Отказ от стандартного вычета

Стандартный налоговый вычет на ребенка — это право каждого из родителей уменьшить налогооблагаемую базу на определенный фиксированный размер, который зависит от количества детей (ст. 218 НК РФ).

|

Основной |

Повышенный |

|

1 400 руб. — за первого и за второго ребенка; 3 000 руб. — за третьего и за последующих. |

12 000 руб. — для родителя и его супруга, усыновителя за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. 6 000 руб. — для опекуна, попечителя, приемного родителя и его супруга за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. |

Чтобы рассчитать итоговую сумму, необходимо сложить основной и повышенный вычеты. Такая льгота предоставляется ежемесячно до тех пор, пока доход родителя, рассчитанный нарастающим итогом с начала года, не превысит 350 тыс. рублей.

Налоговый кодекс позволяет одному из родителей отказаться от возврата за ребенка в пользу другого, и в этом случае второй родитель будет получать возмещение в двойном размере.

Пример

Павлова в разводе и воспитывает сына. И она, и ее бывший супруг работают и платят НДФЛ. Павлов написал заявление, и теперь его бывшая жена получает удвоенный вычет.

Чтобы один из родителей смог оформить отказ в пользу другого, оба должны иметь доход, облагаемый по ставке 13%, и платить с него налог.

Отказавшемуся родителю нужно написать заявление в свободной форме на имя работодателя второго родителя. В заявлении укажите свои персональные данные, данные ребенка и приложите копию свидетельства о рождении. Дополнительно придется ежемесячно передавать справку 2-НДФЛ о доходах отказавшегося.

![]()

Ведущий специалист по налогообложению

Чтобы каждый месяц не готовить справку 2-НДФЛ, детский вычет в двойном размере проще всего оформить через инспекцию. Обращайтесь к нашим специалистам: мы за 2 дна заполним декларацию и предоставим вам в формате pdf и xml.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

Распределение имущественного вычета

В Налоговом кодексе нет понятия «отказ от имущественного вычета в пользу супруга». То есть передать свое право на имущественный возврат, а, фактически, оформить отказ другому человеку, нельзя.

Так как имущество, приобретенное в браке, считается совместной собственностью (п. 1 ст. 256 ГК РФ), можно перераспределить доли, чтобы второй супруг мог вернуть налог в максимальной сумме. Чаще так происходит, когда муж или жена не имеет дохода, облагаемого по ставке 13%, или его/ее доход ниже дохода второго супруга.

Формально, это не отказ от налогового вычета в пользу супруга, а распределение долей собственности в удобных для семьи пропорциях.

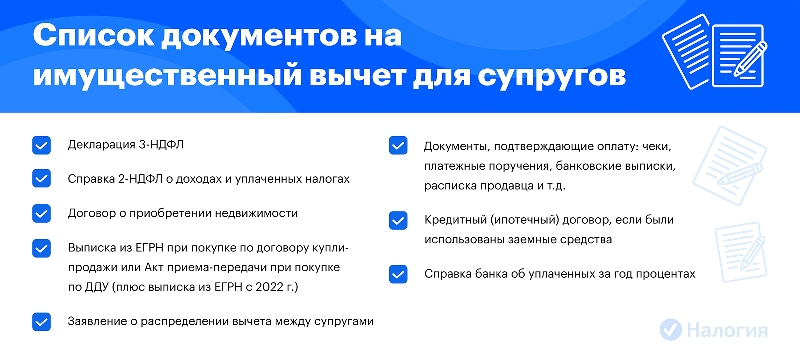

Фото: Документы при отказе от вычета в пользу супруга

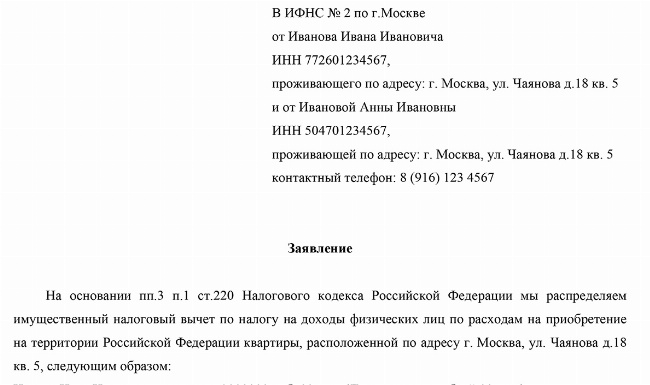

Для этого необходимо известить ФНС — написать об этом заявление на отказ от вычета в пользу супруга. Образец в налоговую инспекцию представлен ниже.

Расходы можно распределить только в пределах лимита (ст. 220 НК РФ): 2 млн рублей за приобретение жилья и 3 млн рублей за уплаченные проценты по ипотеке.

Заявление о распределении расходов нужно подавать в ИФНС вместе с декларацией 3-НДФЛ и другими подтверждающими документами. Результат камеральной проверки декларации появится в Личном кабинете налогоплательщика на официальном сайте ФНС РФ.

По основной имущественной компенсации подать заявление можно только один раз и позже изменить пропорцию не удастся. По ипотечным процентам менять пропорции и распределять расходы можно ежегодно.

Важно! Помните, что распределение долей не увеличивает возврат подоходного налога и лимит в 2 млн рублей, а позволяет добрать до суммы лимита за счет доли второго супруга.

Образец заявления

Заявление о распределении вычета

Частые вопросы

Можно ли получить стандартный возврат 13% на ребенка за мужа?

+

Можно. Только в этом случае и вы, и ваш муж должен иметь налогооблагаемый доход и платить с его НДФЛ по ставке 13%.

Может ли бабушка вернуть деньги за внука?

+

Может только в том случае, если бабушка является опекуном ребенка и имеет налогооблагаемые доходы по ставке 13%.

Как отказаться от стандартной выплаты в пользу жены?

+

Если вы имеете право на возврат излишне уплаченного налога, но по каким-то причинам не хотите его получать, то напишите заявление на имя работодателя жены и приложите 2-НДФЛ со своей работы. Отдельно писать какой-либо отказ не нужно.

Могут ли муж с женой распределить доли имущества в пропорции 0/100%?

+

Да, они вольны написать заявление в налоговую об отказе от вычета в пользу супруга в любых пропорциях.

Заключение эксперта

Написать заявление на отказ от налогового вычета в пользу супруга разрешено по двум видам льгот — стандартной и имущественной. Для получения стандартной льготы родители ребенка могут не состоять в браке. Чтобы отказаться от компенсации, второй родитель должен иметь на нее право — быть резидентом РФ и иметь налогооблагаемые доходы.

По имущественной льготе муж с женой также имеют право оформить отказ от налогового вычета в пользу супруга — как за 2022 год, так и за 2021 и 2020 гг. Но помните, что эта льгота не увеличивает максимально допустимый размер в 2 млн рублей, а лишь позволяет добрать до максимума.

Действующим законодательством родителям предоставляется право на получение налогового вычета на ребенка. В ряде случаев родитель может отказаться от вычета. В статье расскажем про отказ родителя от налогового вычета, рассмотрим, когда и как можно оформить документы.

Право родителя на налоговый вычет

Положениям НК РФ (ст. 218) закрепляется право родителей на получение вычета на ребенка. Согласно процедуре, для граждан, оформивших вычет, размер налогооблагаемой базы НДФЛ уменьшается на размер такого вычета. То есть ежемесячный доход родителя будет на 13% больше суммы назначенного вычета.

Получить налоговую компенсацию на ребенка могут:

- родные родители, а также приемные, при наличии действующих документов на усыновление. При лишении родительских прав родители теряют возможность получения налоговой компенсации;

- родители/усыновители, состоящие в официальных трудовых отношениях с работодателем. В случае если отец/мать трудоустроены неофициально, претендовать на компенсацию они не могут.

Как видим, оформить налоговой возврат могут только родители ребенка (родные или приемные). На иных родственников (тети/дяди, бабушки/дедушки) данное право не распространяется. Читайте также статью: → «В какую налоговую следует обращаться для получения налогового вычета».

Размер вычета на ребенка

Налоговая компенсация предоставляется каждому из родителей. Ее размер зависит от того, какой по счету ребенок в семье. На каждого 1-го и 2-го ребенка родители могут оформить возврат в сумме 182 руб. (на каждого – по 1.400 руб. вычета * 13%). Если в семье родился 3-й ребенок, то к сумме компенсации можно добавить еще 390 руб. (3.000 руб. вычет * 13%).

Если отец и мать имеют официальное трудоустройство и воспитывают троих общих детей, то каждый из них имеет право претендовать на налоговую компенсацию в размере 754 руб. (182 руб. * 2 + 390 руб.).

В случае если семья воспитывает ребенка – инвалида, то размер налоговой компенсации возрастает до 780 руб. (6.000 руб. вычет * 13%). Эта сумма является фиксированной и возмещается родителям до достижения ребенком 18-я. Количество детей в семье на размер компенсации в данном случае не влияет.

Порядок предоставления «детского» вычета

В общем порядке для оформления компенсации каждому из родителей следует обратиться по собственному месту работы. Документы потребуются следующие:

- заявление на имя руководителя (в свободной форме);

- свидетельства о рождении детей (копии + оригиналы);

- свидетельство о браке (копия + оригинал);

- подтверждение инвалидности ребенка (выписка из акта МСЭК в случае, если вычет оформляется на ребенка-инвалида).

Родители имеют право оформить компенсацию с момента рождения малыша. Порядок возврата налога (уменьшения налоговой базы) – ежемесячно.

Срок, в течение которого отец/мать могут получать компенсацию:

- в общем порядке – до исполнения ребенком 18-и лет;

- если ребенок учиться в ВУЗе, техникуме, училище и т.п. на дневной форме – до 24-я ребенка.

В случае если ребенок-инвалид (І и ІІ группа) является учащимся дневной формы обучения (студент, ординатор, курсант, аспирант, магистр, т.п.), то у родителей сохраняется право на вычет до его 24-я:

- для родных родителей и усыновителей – 6.000 руб./мес.;

- для опекунов и попечителей – 12.000 руб./мес.

Если родитель предоставил документы на вычет спустя некоторое время после рождения/усыновления ребенка, то работодатель обязан пересчитать налог с момента возникновения права на вычет и вернуть сотруднику излишне удержанную сумму НДФЛ. Читайте также статью: → «Оформление и расчет налогового вычета на ребенка инвалида в 2023».

Когда родитель может оказаться от вычета

Нормы НК позволяют одному из родителей (как родному, так и приемному) отказаться от права на получение налоговой компенсации в пользу второго родителя. Причины для отказа могут быть самыми различными, но все они, как правило, касаются удобства получения вычета. Иными словами, родителям удобнее оформить и получать компенсацию в одном месте, чем оформлять вычет дважды по местам работы каждого из супругов.

Отказ от вычета одного из родителя не влияет на размер его получения для второго родителя. Рассмотрим простой пример. В ноябре 2017 у супругов Коноваловых родился первый ребенок. Других детей (усыновленных, от предыдущих браков) в семье нет. Отец Коновалов Г.Д. трудоустроен в ООО «Монолит», мать Коновалова К.Л. – в АО «Статус». Коновалов оформил отказ от получения налоговой компенсации в пользу супруги, сумма его зарплаты на ООО «Монолит» не изменилась.

В ноябре 2017 Коновалова подала в бухгалтерию «Статуса» документы на получение вычета на ребенка (в том числе отказ от получения компенсации супругом). После оформления сумма ежемесячных выплат Коноваловой «на руки» в АО «Статус» увеличилась на 364 руб. Связано это с тем, что размер налогооблагаемой базы НДФЛ был уменьшен на сумму вычета (1.400 руб. * 2 * 13%).

Если супруг воспитывает ребенка супруги от первого брака

Важно знать, что отказаться от вычета может только тот родитель, который имеет право на получение данного вида компенсации. К примеру, если в семье имеется ребенок от первого брака одного из родителей (например, матери), при чем вторым родителем (не родным отцом) он не усыновлен, то право на вычет имеет только родной родитель (в данном случае – родная мать). Таким образом, супруг, для которого ребенок не является родным или усыновленным, право на вычет не имеет и, соответственно, отказаться от него не может.

Рассмотрим пример. Супруги Соколовы воспитывают троих детей:

- дочь – 12 лет, ребенок от первого брака Соколовой, супругом не удочерена;

- общий сын — 8 лет (ребенок-инвалид І группы);

- общая дочь – 3 года.

| Супруги | Вычет на дочь 12 лет | Вычет на сына 8 лет (инвалид І группы) | Вычет на дочь 3 года | Общая сумма вычета на каждого супруга | Общий размер компенсации на каждого супруга |

| Соколов К.Д. | — | 6.000 руб. | 1.400 руб. | 7.400 руб. | 962 руб./мес. |

| Соколова Г.В. | 1.400 руб. | 6.000 руб. | 3.000 руб. | 10.400 руб. | 1.352 руб./мес. |

| ИТОГО | 1.400 руб. | 12.000 руб. | 4.400 руб. | 17.800 руб. | 2.314 руб./мес. |

Так как Соколов не усыновил дочь супруги от первого брака, он может оформить компенсацию на общих сына и дочь. Получить вычет на дочь Соколовой (12 лет) ил передать это право супруге он не может. При этом дочь для него является вторым по счету ребенком, поэтому сумма вычета составит 1.400 руб.

Что касается Соколовой, то она может оформить компенсацию на всех детей. При этом сумма вычета на общую с Соколовым дочь для нее составит 3.000 руб., так как для супруги Соколовой дочь является третьим по счету ребенком.

Как оформить отказ от вычета

Родитель вправе отказаться от вычета как момент возникновения права на получение компенсации (то есть сразу после рождения ребенка), так и в любое другое время, когда это право за ним закреплено (в общем порядке – до 18-летия ребенка, при наличии детей–студентов дневной формы – до исполнения ними 24-х лет).

Первоначальный отказ от вычета

Родитель может передать право на вычет сразу в момент его возникновения. То есть после рождения/усыновления малыша отец/мать может сразу отказаться от вычета в пользу супруга/супруги. Оформить отказ необходимо через работодателя, предоставив в бухгалтерию по месту работы документы, подтверждающие право на вычет, а также заявление на отказ от налоговой компенсации:

- свидетельство о рождении/усыновлении;

- свидетельство о браке;

- справка из ИФНС о том, что работником не оформлен вычет через налоговую;

- заявление на отказ от вычета.

Действующим законодательством не установлена форма документа, согласно которому родитель передает право на вычет супругу/супруге.

Документ составляется в свободной форме, с указанием обязательных реквизитов:

- наименование организации;

- ФИО, должность руководителя, на имя которого подается заявление;

- данные заявителя (ФИО, должность, структурное подразделение);

- дата составления документа.

В тексте заявления следует указать:

- факт наличия действующего права на вычет;

- желание передать право получения компенсации в пользу супруги/супруга;

- основания для передачи прав (свидетельство о браке, свидетельство о рождении/усыновлении, согласно которому супруг/супруга является вторым родителем, а значит, имеет право на вычет);

- дата, с которой осуществляется отказ от компенсации.

После составления документа заявителю следует заверить его собственноручной подписью и передать в бухгалтерию по месту работы. Перерасчет зарплаты с учетом потери права на вычет будет осуществляться с даты, указанной в заявлении. Также с момента указанной даты супруга/супруг, которая приобрела право на двойной вычет, будет получать выплаты с учетом повышенного размера вычета.

Последующая передача права на вычет

Если отец/мать какое-то время получал вычет, после чего решил отказаться от него в пользу супруги/супруга, то ему достаточно подать заявление. Перерасчет зарплаты производится аналогично вышеописанной схеме. Читайте также статью: → «Можно ли получить два налоговых вычета?».

Рассмотрим пример. Оклад сотрудника ООО «Спорт» Скворцова – 17.300 руб. С апреля 2017 Скворцов пользуется вычетом на ребенка 1.400 руб. Ежемесячно зарплата Скворцова рассчитывается так:

- НДФЛ к удержанию: (17.300 руб. – 1.400 руб.) * 13% = 2.067 руб.;

- сумма к выплате: 17.300 руб. – 2.067 руб. = 15.233 руб.

В ноябре Скворцов подал заявление об отказе от вычета в пользу Супруги (передача права с 01.12.17). Бухгалтер ООО «Спорт» рассчитал зарплату Скворцова за декабрь 2017 таким образом:

- НДФЛ к удержанию: 17.300 руб. * 13% = 2.249 руб.;

- сумма к выплате: 17.300 руб. – 2.249 руб. = 15.051 руб.

С 01.12.17 по месту работы Скворцовой произведен перерасчет НДФЛ с учетом дополнительного права на вычет (1.400 руб. * 2 = 2.800 руб.).

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.