С 1 квартала 2021 года организации и ИП с наемными работниками должны отчитываться по форме 6-НДФЛ, которая включает в себя справки 2-НДФЛ.

Раздел «2-НДФЛ» заполняется в отчете за год или при реорганизации или ликвидации компании.

- Как заполнить 6-НДФЛ за головную организацию и обособленные подразделения?

Срок сдачи

- За первый квартал, полугодие, девять месяцев — не позднее 25 числа месяца, следующего за отчетным периодом. Например, за 1 квартал 2021 — не позднее 25 апреля 2021.

- За год — не позднее 25 февраля следующего года.

Ответственность за несданную отчетность

- За задержку более чем на 20 дней — приостановление операций по счетам в банке.

- За нарушение сроков — штраф 1 000 ₽ за каждый месяц просрочки.

- За предоставление недостоверных сведений — 500 ₽ за каждый документ.

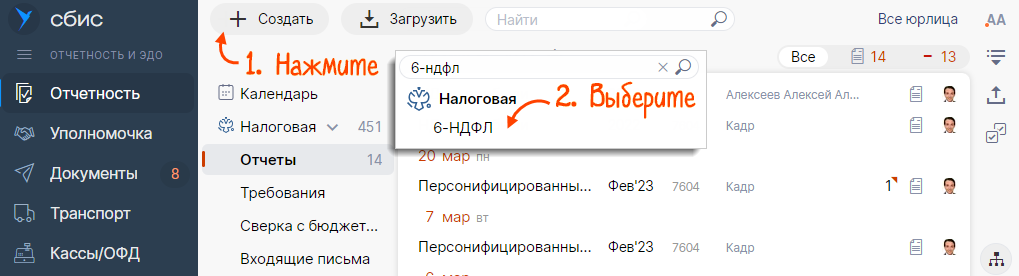

Как сформировать

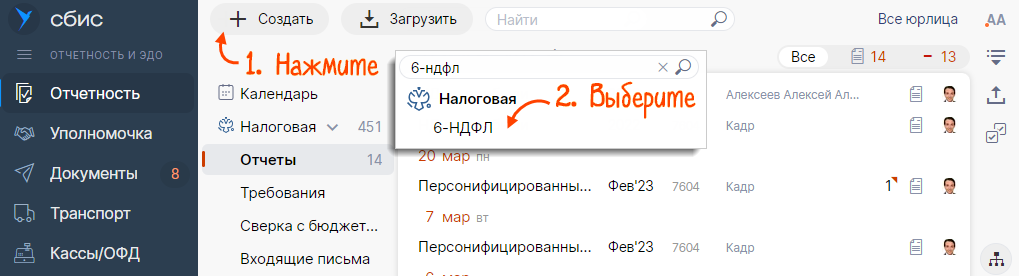

- В разделе «Отчетность/Налоговая/Отчеты» нажмите «+ Создать» и выберите форму «6-НДФЛ», КНД 1151100.

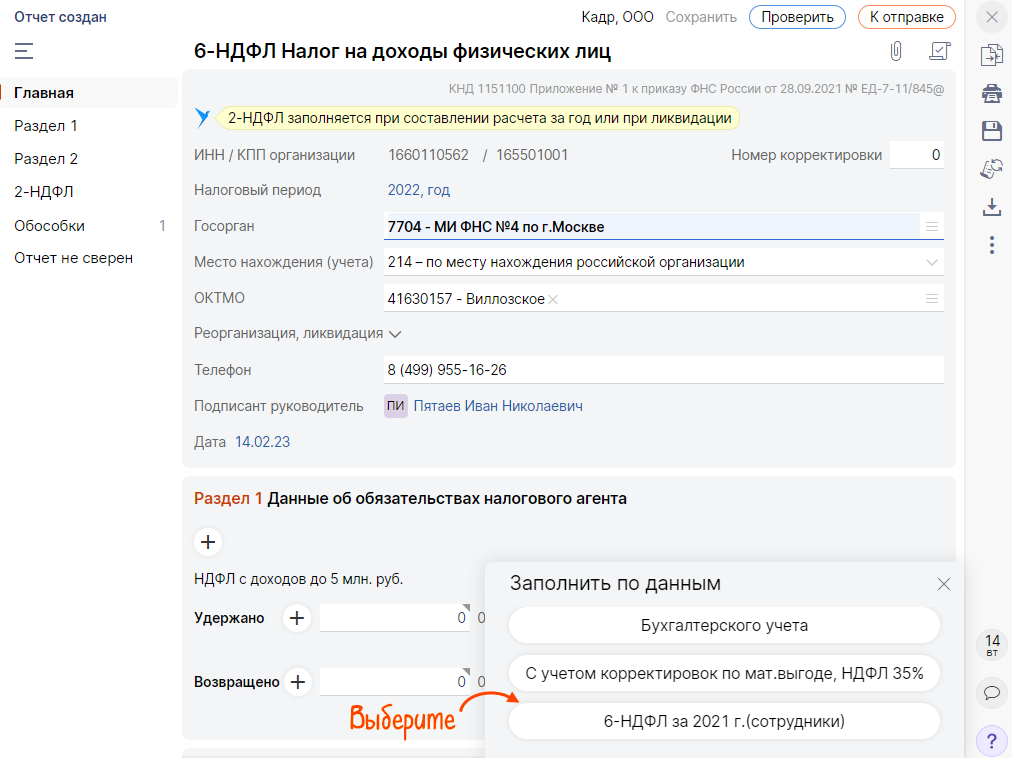

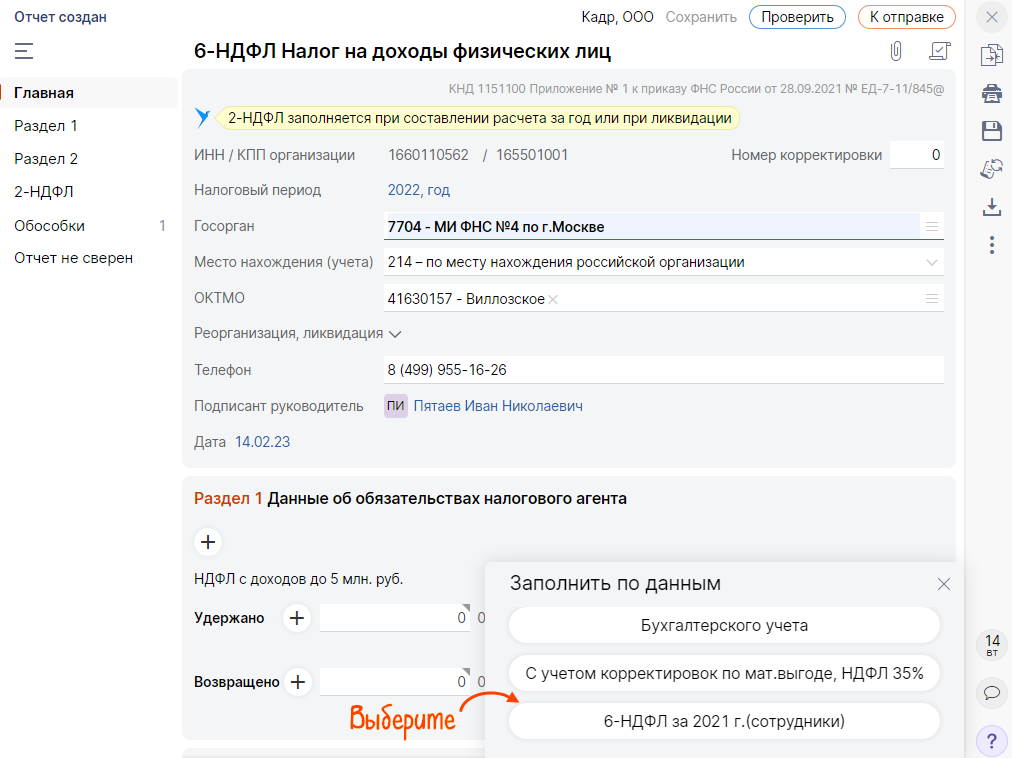

- Выберите, на основании каких данных формировать отчет, или нажмите

, чтобы заполнить форму вручную.

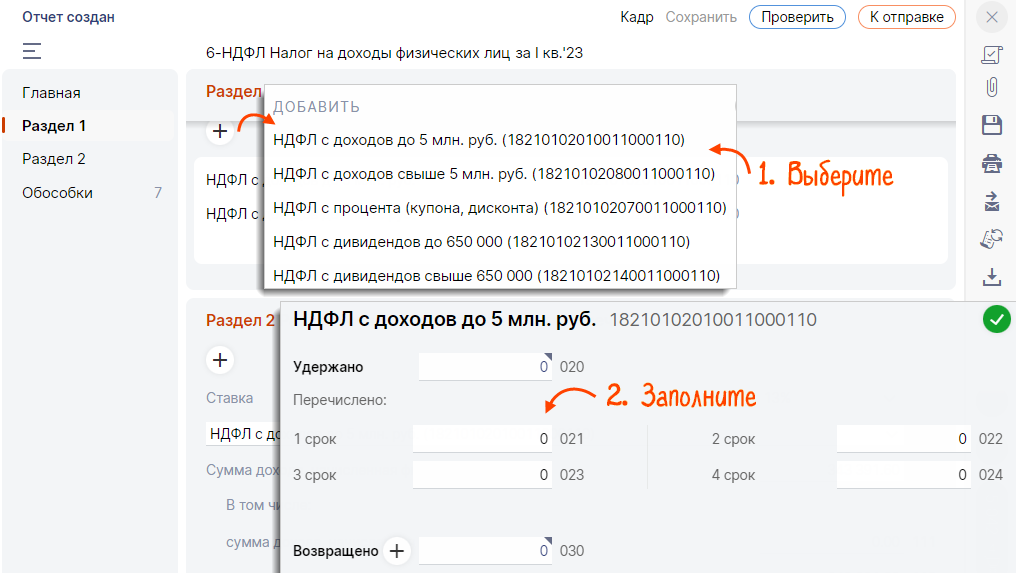

- В разделе 1 нажмите

и заполните данные не нарастающим итогом за последние три месяца.

- В разделе 2 проверьте ставку налога, заполните суммы дохода и налога нарастающим итогом с начала года. Доходы, освобождаемые от НДФЛ, указывать не нужно.

- Что делать, если доходы облагаются по разным ставкам?

Подробнее о формулах и содержании каждого раздела >>

- В отчете за год заполните справки 2-НДФЛ. Сдаете за другой период — переходите к пункту 6.

- Перейдите в раздел «2-НДФЛ» и добавьте сотрудника.

- Проверьте реквизиты сотрудника и его статус налогоплательщика.

- В поле «Ставка» нажмите

и выберите ставку налога.

Если доходы сотрудника облагаются по разным ставкам, добавьте несколько записей.

- По каждой ставке налога заполните суммы доходов и налогов по месяцам и укажите вычеты, если есть.

- Как заполнить сведения о доходах и вычетах сразу за несколько месяцев?

- Добавьте и заполните сведения по остальным сотрудникам.

- Как очистить все суммы по одному или нескольким сотрудникам?

- Перейдите в раздел «2-НДФЛ» и добавьте сотрудника.

- Нажмите «Проверить». Если ошибок нет, кликните «К отправке». Отчет считается принятым, когда инспекция пришлет извещение о вводе.

- Как распечатать справку 2-НДФЛ для сотрудника?

- Как скачать отчет в формате *.xls?

- Как распечатать справку о прохождении отчета?

Материалы по теме

- Как переслать отчет сообщением другому сотруднику?

- Как распечатать ответы от госоргана?

Лицензия, права и роли

-

В разделе «ФНС» укажите отчетный период, нажмите «Новый отчет» и выберите форму «6-НДФЛ».

- Как найти форму?

- На титульном листе проверьте реквизиты организации.

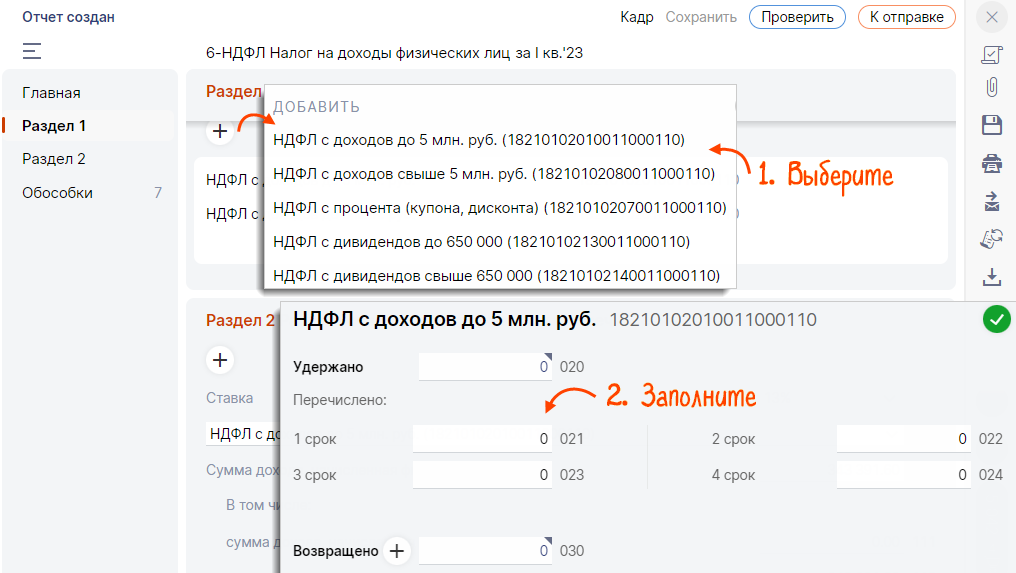

- Нажмите «Редактировать Раздел 1», затем — «Добавить». В открывшемся окне заполните данные не нарастающим итогом за последние три месяца.

- Перейдите в Раздел 2, проверьте ставку налога, заполните суммы дохода и налога нарастающим итогом с начала года. Доходы, освобождаемые от НДФЛ, указывать не нужно.

- Что делать, если доходы облагаются по разным ставкам?

- Как заполнить справки 2-НДФЛ в отчете за год?

Если требуется помощь по заполнению, нажмите «Как заполнить».

- Нажмите «Проверить отчет». Если ошибок не найдено, отправьте документ. Он считается принятым, когда инспекция пришлет извещение о вводе.

Лицензия

- В разделе «ФНС» нажмите «Добавить», кликните «Отчет» и выберите форму «6-НДФЛ», КНД 1151100.

- Как найти форму?

- На титульном листе проверьте реквизиты организации.

- Нажмите «Редактировать Раздел 1», затем — «Добавить». В открывшемся окне заполните данные не нарастающим итогом за последние три месяца.

- Перейдите в Раздел 2, проверьте ставку налога, заполните суммы дохода и налога нарастающим итогом с начала года. Доходы, освобождаемые от НДФЛ, указывать не нужно.

- Что делать, если доходы облагаются по разным ставкам?

Подробнее о формулах и содержании каждого раздела >>

- В отчете за год заполните справки 2-НДФЛ. Сдаете за другой период — переходите к пункту 6.

- Перейдите в раздел «Приложение к Расчету», нажмите «Редактировать справки 2-НДФЛ» и добавьте сотрудника.

- В блоке «Данные о физических лицах — получателях дохода» нажмите «Добавить» и выберите сотрудника.

- Кликните строку с сотрудником, проверьте его реквизиты и укажите статус налогоплательщика.

- В блоке «Общие суммы дохода и налога по итогам налогового периода» нажмите «Добавить» и выберите ставку налога.

Если доходы сотрудника облагаются по разным ставкам, добавьте несколько записей.

- По каждой ставке налога заполните суммы доходов и налогов и укажите вычеты, если есть.

- Добавьте и заполните сведения по остальным сотрудникам.

- Перейдите в раздел «Приложение к Расчету», нажмите «Редактировать справки 2-НДФЛ» и добавьте сотрудника.

- Проверьте отчет кнопкой

и нажмите «Отправить». Он считается принятым, когда инспекция пришлет извещение о вводе.

Лицензия

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

С 01.01.2023 вступила в силу новая редакция формы расчета сумм налога на доходы физических лиц 6-НДФЛ (приказ ФНС России 29.09.2022 № ЕД-7-11/881@). Новую форму 6-НДФЛ необходимо применять с отчетности за I квартал 2023 года.

С 1 января 2023 года НДФЛ исчисляется и удерживается на дату выплаты дохода, в том числе с аванса.

Подготовка

- Выполните предварительную настройку.

- Убедитесь, что сформированы ведомости на выплату дохода, все платежные документы на выплату проведены и связаны с ведомостями.

- Убедитесь, что НДФЛ рассчитан и уплачен, уведомления о сумме ЕНП созданы и отправлены в налоговую.

1. Создайте отчет

2. Проверьте

3. Отправьте отчет

- Перейдите в раздел «Сотрудники/Зарплата/Налоги и отчетность» на вкладку «Календарь». Укажите организацию.

- В списке событий нажмите «6-НДФЛ» за отчетный период.

- Проверьте период, реквизиты организации и ФНС. Выберите «Заполнить по данным бухгалтерского учета». СБИС рассчитает все показатели и заполнит отчет.

Итог: отчет создан, проверьте сформированные данные.

О том, как сформировать и сдать отчет 6-НДФЛ, смотрите в записи вебинара «Отчеты по сотрудникам за 1 квартал: ЕФС-1, 6-НДФЛ, РСВ по данным учета».

Лицензия, права и роли

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Главная / Блог / 6-НДФЛ за первый квартал 2023 года: как и когда сдавать декларацию

Назад в блог

Подходит срок подачи 6-НДФЛ за первый квартал. Рассказываем, как правильно подготовить расчет и какие поправки закона следует при этом учесть

~ 4 мин. на чтение. Нет времени читать?

Отправить на почту

Декларацию 6-НДФЛ сдают все налоговые агенты. В этом году требования составлению и направлению отчета значительно изменились.

Форма 6-НДФЛ

Актуальный бланк утвержден приказом налоговой от 15.10.2020 № ЕД-7-11/753@ (с поправками от сентября 2022 года).

Он содержит:

- титульный лист;

- раздел 1 — данные об обязательствах;

- раздел 2 — расчет сумм налога;

- приложение № 1 — справка о доходах и суммах НДФЛ.

В частности, поменялись штрихкоды. Кроме того, внесены новые поля 021, 022, 023, 024. Они предназначены для разбивки суммы налога по периодам его удержания внутри квартала.

Отчитываются за первый квартал, полугодие, девять месяцев, год.

Сроки подачи 6-НДФЛ за первый квартал 2023 года

Документ направляют в электронной форме в налоговую по адресу учета бизнеса. Для этого понадобится УКЭП.

Если в штате было меньше 10 человек, можно воспользоваться бумажным форматом.

Сроки подачи — не позже 25 числа месяца, следующего за отчетным периодом. За первый квартал отчитайтесь до 25.04.

Учитывайте, что днем подачи считается дата:

- из подтверждения оператора ЭДО;

- представления отчета в инспекцию лично либо представителем;

- почтового отправления с описью.

Если не сдать 6-НДФЛ или не уложиться в установленные сроки, грозит штраф в размере 1000 руб. за каждый месяц нарушения. Если просрочка превысила 20 дней, ФНС может наложить блокировку на расчетный счет.

Электронная отчетность

Сервис передачи отчетов в контролирующие органы через интернет. Скорость, конфиденциальность и защищенность, автоматическая проверка перед отправкой.

Подробнее

Как сформировать 6-НДФЛ за первый квартал 2023 года

Руководствуйтесь данными учета доходов сотрудников, оформленными ими вычетами и внесенным НДФЛ (сведения регистров налогового учета).

Следует прописать все реквизиты и суммы. Если какие-то показатели отсутствуют, проставляют «0».

На титульном листе заполните всю информацию о плательщике.

В раздел 1 вносят суммы налога, которые были исчислены в течение квартала за установленные законом периоды. В первом квартале периоды удержания:

- с 01.01 по 22.01;

- с 23.01 по 22.02;

- с 23.02 по 22.03.

Эти сведения прописывают в строках с 021 по 023. При отчете за первый квартал поле 024 остается незаполненным.

Раздел 2 формируется за весь квартал. Налог, удержанный с 23 по 31 марта, вносят сюда. В строках 110 и 140 указывают общие по всему штату суммы дохода и НДФЛ за период с 01.01 по 31.03.

Приложение № 1 в 6-НДФЛ за первый квартал оставляют пустым.

Как заполнить 6-НДФЛ в СБИС

1. Зайдите в «Отчетность». Создайте документ, выбрав соответствующую форму из списка.

2. Укажите, какие данные использовать. Кликните , если хотите заполнить поля вручную.

3. В разделе 1 заполните сведения за последние три месяца по кнопке .

4. В разделе 2 сначала убедитесь, что поставлена верная налоговая ставка. Далее внесите суммы дохода и налог нарастающим итогом с начала года.

5. Когда вы формируете расчет за год, добавьте необходимую информацию также в 2-НДФЛ. В остальных случаях этот шаг пропускают.

6. Кликните по кнопке «Проверить». Если неточностей нет, нажимайте «К отправке». После этого налоговая должна выслать извещение о поступлении документа.

Ответы на частые вопросы по 6-НДФЛ

-

Как внести исправление, если допущена ошибка в КПП или ОКТМО?

При ошибке в КПП или ОКТМО нужно дополнительно направить в ФНС два расчета: аннулирующий и корректный.

-

Когда нужна корректировка 6-НДФЛ?

Корректирующий расчет необходим, если сведения в документе были внесены с ошибками или не в полном объеме.

-

Как проверить расчет?

Для сверки с контрольными соотношениями обратитесь к письму ФНС от 23.03.2021 № БС-4-11/3759@.

-

Сдается ли нулевой 6-НДФЛ?

Законом не предусмотрено формирование нулевого расчета, кроме случаев, когда организация вела деятельность, а в течении года приостановила ее.

-

Как заполнить поле 020?

Здесь отражается общая суммы налога к уплате за последние три месяца отчетного периода. Значение подсчитывается в автоматическом режиме.

-

Что делать, если статус лица-плательщика в течение налогового периода поменялся?

Статус необходимо определять на конец налогового периода.

Переходите на СБИС, чтобы всегда сдавать отчетность вовремя и без ошибок. Мы поможем подобрать подходящие сервисы и наладить их работу. Узнайте подробнее по телефону (831) 2-333-666. Вы также можете заполнить короткую форму на сайте. Мы на связи.

Статьи по этой теме:

Переходи на СБИС со скидкой 80%

Бесплатно подключим и настроим онлайн

Узнать подробнее

-50% на сервисы онлайн-отчетности

Сдавайте отчетность в гос. органы в два раза дешевле

Узнать подробнее

Подарки за подключение вам и вашим друзьям

Новым клиентам — сертификат OZON до 2000 руб.

Узнать подробнее

Подключим контрагентов к ЭДО бесплатно

Простой переход ваших контрагентов на ЭДО

Узнать подробнее

30 дней поиска закупок в подарок!

Найдем новые закупки и заказчиков

Узнать подробнее

Подключай ОФД сейчас, а плати потом

Промопериод СБИС ОФД на три месяца

Узнать подробнее

Бесплатный поиск новых заказчиков

Найдем новые закупки и заказчиков

Узнать подробнее

Аудит тендерной заявки со скидкой 50%

Проанализируем вашу тендерную заявку за полцены

Узнать подробнее

Проверяй контрагентов и ищи торги со скидкой 15%

Комплект сервисов «Все о компаниях и владельцах + Торги и закупки» со скидкой 15%

Узнать подробнее

Оставайтесь в курсе новостей

автоматизация

~ 2 мин. на чтение

ЭДО в фармацевтике

Как экономить миллионы рублей каждый месяц на документообороте в фармацевтической сфере с помощью онлайн-инструментов

19.05.2023 36

АСТ ГОЗ: как пройти регистрацию на площадке

Читайте, какие виды закупок размещаются на площадке АСТ ГОЗ и как правильно пройти регистрацию для работы на ней

18.05.2023 142

отчетность

~ 3 мин. на чтение

Статистическая отчетность о зарплатах в 2023 году: что изменилось

Приближается срок сдачи статистической отчетности № 1 по новой форме. Разбираемся, кто и в каком порядке обязан направлять эти сведения

11.05.2023 602

отчетность

~ 1 мин. на чтение

Требования СФР в 2023 году: как ответить

Разбираемся, что изменилось в требованиях Социального фонда России и как на них отвечать в СБИС

04.05.2023 724

обучение

~ 3 мин. на чтение

Уведомления в ФНС и СФР через СБИС: когда и зачем нужны

Недавно подключились к СБИС? Не забудьте отправить специальное уведомление в налоговую. Похожая процедура нужна при начале взаимодействия с СФР. Следуйте нашим подробным инструкциям

27.04.2023 746

отчетность

~ 3 мин. на чтение

Расчет по страховым взносам: как заполнить новую форму

С 2023 года обновилась форма и правила подачи расчета по страховым взносам. Читайте, как сформировать отчет за первый квартал

13.04.2023 1307

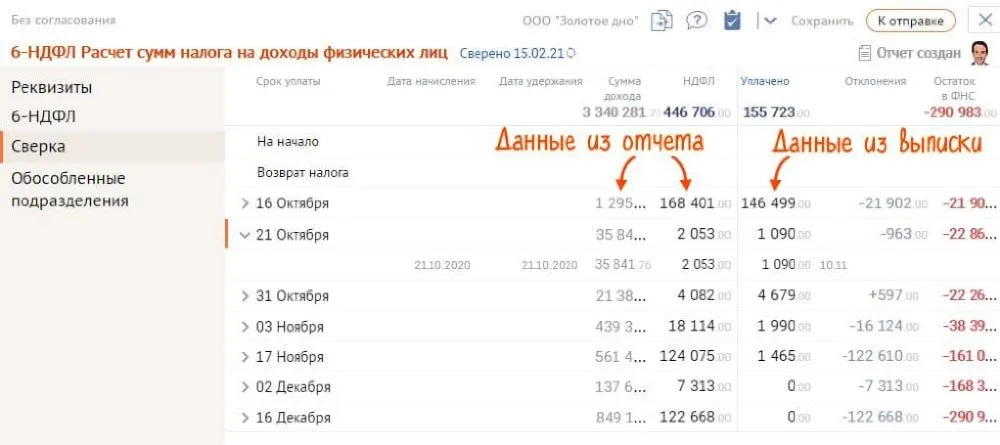

Как выявить ошибки еще до сдачи и избежать пеней и штрафов.

Как выявить ошибки еще до сдачи и избежать пеней и штрафов.

Формула успеха

Формула универсальна и подходит для любого налога:

Начислен = Уплачен = Получен ФНС = Заполнен в отчете

Но именно для НДФЛ ее сложнее всего соблюдать. Ведь остальные налоги мы посчитали в конце месяца/квартала и заплатили. А НДФЛ — налог с подвохом: то платим его кусочками, то в разные сроки по увольнениям, отпускам, больничным. Тут даже правильный бухучет не поможет — проводки делаем концом месяца и не видим недоплаты в середине месяца, ФНС сверяет сроки уплаты по дням, а для разных выплат они отличаются. По итогу складывается мистическая ситуация: долга нет, а пени есть.

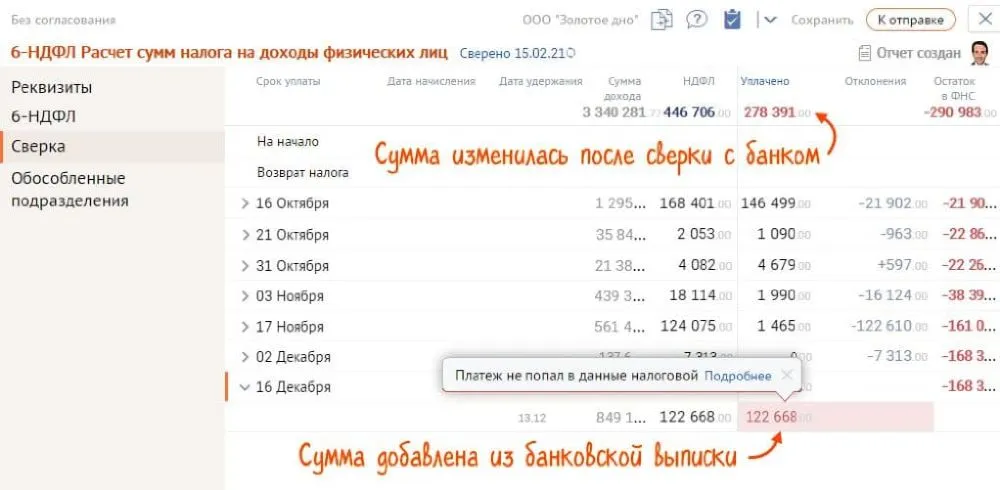

Как избежать пеней и штрафов? Сверяйте банковскую выписку, акт сверки с налоговой и свой отчет 6-НДФЛ.

Сверка выписок из банка с налоговой

Узнавать о потерявшихся платежах только в конце квартала не хочется. Ведь это значит, что уже 2 месяца капают пени.

Если не пользуетесь СБИС, получайте любым доступным способом выписки из налоговой. Проверяйте, что списанные с расчетного счета налоги попали у ФНС на правильный КБК.

Если ведете учет в СБИС, данные сверятся с банком и ФНС автоматически. Вы в режиме реального времени увидите, все ли начисления уплачены и дошли до налоговой.

Если ведете учет в другой системе, не проблема. Просто загрузите выписку из клиент-банка или 1С, и СБИС сверит ваши цифры за месяц с данными ФНС.

Результаты СБИС сведет в наглядную таблицу, вы легко поймете, по какому из платежей есть проблемы. Суммы, которых нет в данных от ФНС, добавятся в сверку и будут выделены красным.

Сверка отчета 6-НДФЛ по полной

Если вы обнаружите ошибки до сдачи 6-НДФЛ, то избежите санкций или отделаетесь минимальными. Но для этого придется сверить отчет, платежки по НДФЛ и выписку из налоговой.

Все тонкости заполнения новой формы 6-НДФЛ и типичные ошибки при уплате мы описали в статье «6-НДФЛ: сдаем без сюрпризов».

СБИС «Суперсверка» сопоставит ваш 6-НДФЛ напрямую с данными налоговой инспекции и покажет отклонения по датам, как в программе у налоговой.

Вам останется отработать полученные отклонения:

- Скорректировать 6-НДФЛ, если ошибка в заполнении.

- Доплатить «забытый» НДФЛ, чтобы уменьшить сумму пеней

- Выяснить в налоговой, почему в выписку не попал уплаченный НДФЛ. Если дело в ошибочной платежке, как можно скорее отправьте заявление об уточнении платежа.

После этого можно спокойно отправлять 6-НДФЛ, без неприятных сюрпризов.

СБИС — больше, чем отчетность!

Проверит 6-НДФЛ как налоговик, бухгалтер и аудитор.

Попробуйте сервис СБИС Суперсверка

Оставьте заявку в форме ниже.

Отправим материал Вам на почту

ФНС разъяснила, как правильно отразить налоги и доходы при заполнении расчетов 6-НДФЛ

Согласно приказу ФНС от 29.09.2022 № ЕД-7-11/881@, начиная с I квартала 2023 года и последующих отчетных периодов, расчет 6-НДФЛ необходимо представлять на новой форме. В частности, в разделе 1 расчета необходимо заполнить следующие поля:

- Поля 021 – 024 – сумма исчисленного и удержанного налога, которая должна быть перечислена в соответствующий отчетный период

- Поле 031 – дата возврата налога налогоплательщикам налоговым агентом в соответствии со статьей 231 НК РФ

- Поле 032 – сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 НК РФ, на указанную в поле 031 дату.

При этом поля 031 и 032 необходимо заполнить за последние три месяца соответствующего отчетного периода: за первый квартал, полугодие, девять месяцев и год.

Например, в полях 031 и 032 раздела 1 расчета по форме 6-НДФЛ за первый квартал 2023 года указываются дата возврата налога и сумма налога за период с 01.01.2023 по 31.03.2023.

В разделе 2 расчета 6-НДФЛ необходимо указывать обобщенные суммы начисленного и фактически полученного дохода для всех физических лиц. Этот раздел заполняется за первый квартал, полугодие, девять месяцев и год. При заполнении раздела 2 нужно учитывать следующее:

- В поле 110 раздела 2 необходимо указывать обобщенную сумму начисленного дохода нарастающим итогом с начала налогового периода для всех физических лиц.

- В поле 140 раздела 2 необходимо указывать обобщенную сумму исчисленного налога нарастающим итогом с начала налогового периода для всех физических лиц.

- В поле 160 раздела 2 необходимо указывать общую сумму удержанного налога нарастающим итогом с начала налогового периода для всех физических лиц.

Например, при заполнении полей 110, 140 и 160 раздела 2 расчета 6-НДФЛ за первый квартал 2023 года, нужно указать обобщенные суммы начисленного и фактически полученного дохода для всех физических лиц, обобщенную сумму исчисленного налога и общую сумму удержанного налога за период с 01.01.2023 по 31.03.2023.

Как сформировать 6-НДФЛ в СБИС

Формировать 6-НДФС в СБИС легко. Для этого В разделе “Отчетность/Налоговая/Отчеты” кликните “+ Создать” и выберите форму “6-НДФЛ”, КНД 1151100.

После нужно выбрать, на основании каких данных формировать отчет, или нажать для заполнения формы вручную.

В разделе 1 кликните

Далее в разделе 2 проверьте ставку налога. Потом нужно заполнить суммы дохода и налога нарастающим итогом с начала года. Доходы, освобождаемые от НДФЛ, указывать не нужно.

СБИС Электронная отчетность обеспечит подготовку и сдачу НДФЛ юридическим лицам и ИП. СБИС заполнит, проверит и отправит всю вашу отчётность в контролирующие органы. У вас всегда под рукой персональный календарь бухгалтера и только актуальные формы. Узнайте, как еще СБИС оптимизирует работу бухгалтеров.

Оставьте заявку и получите бесплатную консультацию уже сегодня!

Видео по теме

Статьи по теме

5 мин

6-НДФЛ: обновленный отчет по выплатам сотрудникам

Отчитываться о выплаченных доходах работникам налоговые агенты обязаны через специальную отчетную форму – 6-НДФЛ. Какие изменения претерпел этот отчет в последние годы, какие выплаты необходимо отражать в отчете, каковы нюансы его заполнения и сроки для сдачи этой отчетной формы? Подробности в нашей статье.

Статьи по теме

150 000

Клиентов на постоянной поддержке

40

Офисов по всей России и продолжаем расширяться

15 лет

Мы успешно работаем в сфере электронных решений

24/7

Всегда на связи с клиентами группа Техподдержки