- Главная

- Правовые ресурсы

- Подборки материалов

- Поставщик отказывается выставлять корректировочный счет-Фактуру

Поставщик отказывается выставлять корректировочный счет-Фактуру

Подборка наиболее важных документов по запросу Поставщик отказывается выставлять корректировочный счет-Фактуру (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Подборка судебных решений за 2020 год: Статья 169 “Счет-фактура” главы 21 “Налог на добавленную стоимость” НК РФ

(Юридическая компания “TAXOLOGY”)На основании решения суда с общества была взыскана задолженность по договору. Общество полагало, что в связи с уменьшением судом размера задолженности поставщик должен выставить корректировочные счета-фактуры и акты выполненных работ, и обратилось в суд с иском о возложении на поставщика соответствующей обязанности. Суд отказал в удовлетворении заявленных требований. Суд указал, что обязанность по выставлению корректировочных счетов-фактур и ответственность за ее неисполнение не предусмотрены, требования общества направлены на получение доказательств для реализации его права на налоговый вычет, что не является способом защиты прав по смыслу ст. ст. 1, 12 ГК РФ и не может повлечь восстановление нарушенного права, гл. 21 НК РФ не возлагает на поставщика обязанность составлять корректировочные счета-фактуры, за исключением случая увеличения стоимости работ (услуг), что в данном случае не имело места (п. 10 ст. 154 НК РФ).

Статьи, комментарии, ответы на вопросы

Статья: Отдельные вопросы применения положений законодательства о НСПТ

(Галочкина А.Б.)

(“Аптека: бухгалтерский учет и налогообложение”, 2022, N 11)Выставление продавцом корректировочного счета-фактуры к первичному счету-фактуре производится, когда существует ряд оснований, позволяющих покупателю отказаться от товара и вернуть его продавцу, например в соответствии со ст. 475 ГК РФ в случае отказа покупателем от товара, если существенно нарушены требования к его качеству. В случае отказа от исполнения договора и возврата товара продавцу реализация товара считается несостоявшейся, покупатель возвращает продавцу товар, который принадлежит продавцу (переход права собственности к покупателю считается несостоявшимся). Именно поэтому при возврате товара по основаниям, предусмотренным ГК РФ, покупатель не должен выставлять счет-фактуру продавцу (эта отгрузка не связана с реализацией).

Ошибки в документах – счетах-фактурах и «первичке» (бумажных или электронных[1]) неизбежны. Ведь от ошибок, как известно, никто не застрахован. И не всегда в этом виновата компания, которая составляет документы. Случается так, что в процессе их оформления изменяются реквизиты самой компании или ее контрагента либо условия сделки.

В редких случаях учетные документы, имеющие погрешности в оформлении, можно оставить в том виде, в каком они составлены изначально. Чаще всего требуется внести в них исправления. Но как правильно это сделать? Какие требования законодательства следует учесть?

Ошибки в документах могут быть выявлены любым из участников сделки, но исправить их, несомненно, должно лицо, составившее документы. Согласия контрагента для этого (если только речь не идет о взаимной договоренности сторон об изменении стоимости ранее отгруженных товаров, оказанных услуг, выполненных работ) не требуется. Достаточно лишь уведомить о данном факте контрагента и, соответственно, после устранения ошибок направить ему исправленные экземпляры документов.

Как правило, ошибки допускаются одновременно и в первичном документе (товарной накладной, акте), и в счете-фактуре, хотя на практике могут быть ситуации, когда требуется исправить только один из них.

Основания и правила устранения погрешностей в оформлении вышеупомянутых документов в главном схожи: обязательному исправлению подлежат существенные ошибки. Но имеются и некоторые различия, которые как раз и обусловлены разными подходами к определению степени существенности ошибки, выявленной в первичном учетном документе либо счете-фактуре.

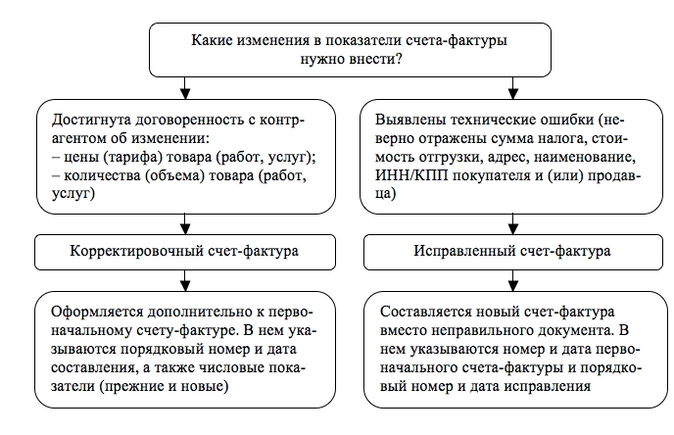

Порядок исправления ошибок в счете-фактуре, который представляет собой документ налогового учета, определен гл. 21 НК РФ. В частности, ее положения помимо первичного документа допускают составление налогоплательщиками еще двух видов документов: корректировочного и исправленного (ст. 169 НК РФ). Ситуации, при которых необходимо составить тот или иной счет-фактуру, следует различать.

Корректировочный счет-фактура

Несмотря на то, что корректировочный счет-фактура имеет свой порядковый номер и в нем указывается дата составления, он по своей сути является дополнением к первоначальному счету-фактуре. Ведь в нем наравне с ранее отраженными сведениями об осуществленной операции дополнительно отражаются новые стоимостные и количественные показатели ранее отгруженных товаров, выполненных работ или оказанных услуг, а также окончательный результат произведенной корректировки (то есть увеличение или уменьшение показателей) (п. 1, 2 Правил заполнения корректировочного счета-фактуры[2]).

Налоговые нормы (п. 3 ст. 168, п. 10 ст. 172 НК РФ) предписывают составлять корректировочный счет-фактуру только при определенных обстоятельствах (которые приводят к изменению цены (тарифа) и объема (количества) отгрузки) и при достижении взаимной договоренности между участниками сделки о корректировке стоимости (количества или цены). К числу определенных обстоятельств, в частности, относится следующее:

- увеличение или уменьшение стоимости отгрузки (например, вследствие предоставления скидки покупателю или изменения условий сделки);

- возврат продавцу не оприходованных покупателем товаров[3];

- утилизация покупателем (по договоренности с продавцом) принятых на учет бракованных товаров[4];

- недостача товара или расхождения в сведениях о количестве товара (объеме работ или услуг), указанных в товарно-сопроводительных документах и счете-фактуре[5].

Принимая во внимание форму корректировочного счета-фактуры и правила его заполнения, можем с уверенностью утверждать, что поводом для составления такого документа является не исправление существенных ошибок, допущенных при его оформлении, а согласованная сторонами корректировка стоимости (количества или цены) по совершенной операции. Словом, упомянутая коррекция не имеет ничего общего с исправлением ошибок.

Исправленный счет-фактура

Исправлять счет-фактуру необходимо в том случае, если в первоначальном документе допущены существенные ошибки. Такими признаются ошибки, которые препятствуют налогоплательщику реализовать право на вычет «входного» НДС. Если же ошибка не признается таковой, изменения в счет-фактуру можно не вносить.

Существенные ошибки

Названные ошибки в счете-фактуре перечислены в таблице 1.

Таблица 1

|

Вид ошибки |

В чем проявляется |

Строка, графа счета-фактуры |

|

Нельзя определить, кто именно является продавцом или покупателем (пп. 2 п. 5, пп. 2 п. 5.1 ст. 169 НК РФ) |

Неверно указаны сведения в наименовании, адресе, ИНН/КПП продавца или покупателя* |

Строки 2, 2а, 2б, 6,6а, 6б |

|

Нельзя определить, какой именно товар, работа или услуга реализованы или приобретены (пп. 5 п. 5, пп. 4 п. 5.1 ст. 169 НК РФ) |

Неверно указано наименование товара, работ или услуг |

Графа 1 |

|

Невозможно определить стоимость отгруженных товаров (работ, услуг) или сумму предоплаты (пп. 8 п. 5, пп. 5 п. 5.1 ст. 169 НК РФ) |

Неверно, например, указаны: – наименование валюты (пп. 6.1 п. 5, пп. 4.1 п. 5.1 ст. 169 НК РФ); – количество товаров (работ, услуг) (пп. 6 п. 5 ст. 169 НК РФ); – цена товаров (работ, услуг) (пп. 7 п. 5 ст. 169 НК РФ)** |

Строка 7, графы 3, 4, 5 |

|

Невозможно определить ставку НДС (пп. 10 п. 5, пп. 6 п. 5.1 ст. 169 НК РФ) |

Указана ставка 18%, а налог исчислен исходя из ставки 10% либо по операциям, поименованным в ст. 149 НК РФ, начислен НДС по ставке 10 или 18% |

Графа 7 |

|

Нельзя определить предъявляемую покупателю сумму налога (пп. 11 п. 5, пп. 7 п. 5.1 ст. 169 НК РФ) |

Допущена арифметическая ошибка при умножении графы 5 на графу 7 или не заполнены показатели указанных граф |

Графа 8 |

|

Нельзя определить, кем подписан счет-фактура (п. 6 ст. 169 НК РФ) |

Счет-фактура завизирован лицом, не имеющим на это полномочий*** |

Строки для указания Ф. И. О. и проставления подписей |

*

Если в счете-фактуре есть опечатки в наименовании покупателя (заглавные буквы заменены строчными и наоборот, проставлены лишние символы (тире, запятые) и др.), которые не препятствуют идентификации покупателя, то такой счет-фактура не является основанием для отказа в принятии к вычету сумм налога (Письмо Минфина России от 02.05.2012 № 03‑07‑11/130).

**

Счета-фактуры с арифметическими ошибками, допущенными в графе 5 (в ней отражается результат перемножения показателей граф 3 и 4), не могут признаваться основанием для принятия к вычету сумм НДС (письма Минфина России от 18.09.2014 № 03‑07‑09/46708, от 30.05.2013 № 03‑07‑09/19826).

***

Некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами в силу п. 2 ст. 169 НК РФ уже является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть судебные решения (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012), в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством.

Обобщим сказанное. Составлять исправленный счет-фактуру необходимо, если:

- допущена техническая ошибка. Таковой признается ошибка, возникшая в результате неправильного ввода данных о цене и (или) количестве отгруженных товаров (выполненных работ, оказанных услуг) в специализированные программы, используемые для ведения бухгалтерского и налогового учета (письма Минфина России от 25.02.2015 № 03‑07‑09/9433, от 15.08.2012 № 03‑07‑09/119, ФНС России от 01.02.2013 № ЕД-4-3/1406@);

- допущена арифметическая ошибка (то есть ошибка в вычислениях) (Письмо Минфина России от 13.04.2012 № 03‑07‑09/34);

- неверно указаны наименования, адреса, ИНН/КПП покупателя и продавца;

- счет-фактура подписан неуполномоченным лицом.

Если ошибка в счете-фактуре не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг), их стоимости, а также налоговой ставки и суммы налога, предъявленной покупателю, то новые экземпляры счетов-фактур не составляются (п. 7 Правил заполнения счета-фактуры[6]).

Порядок составления исправленного счета-фактуры

Исправленный счет-фактура – это новый счет-фактура (а не дополнение – как корректировочный счет-фактура), который оформляется вместо неправильного документа. Способ составления – бумажный или электронный, значения в данном случае не имеет. Причем исправленному счету-фактуре присваиваются не новый номер и дата, а указываются номер и дата первоначального счета-фактуры (то есть показатель строки 1 остается неизменным). В то же время заполняется строка 1а счета-фактуры, в которой отражаются порядковый номер и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом (абз. 3 п. 7 Правил заполнения счета-фактуры).

И последнее. Изложенный порядок применяется и при внесении исправлений в корректировочный счет-фактуру (при выявлении в ранее составленном документе существенных ошибок) (п. 6 Правил заполнения корректировочного счета-фактуры).

Подведем предварительные итоги. Резюмируя вышесказанное, покажем схематично отличия между корректировочным и исправленным счетами-фактурами.

Надо ли исправлять первичные документы?

Итак, исправленный счет-фактура составлен. Нужно ли вносить изменения в «первичку»?

Счета-фактуры оформляются на основании первичного документа (товарной накладной, акта оказанных услуг или выполненных работ). Поэтому если в счете-фактуре имела место ошибка, то она почти гарантировано присутствует и в первичном документе («почти» – когда оба документа составляются вручную без применения специализированных автоматизированных средств учета). И если ошибка является существенной для счета-фактуры, то таковой она будет и для первичного документа. Данный вывод обусловлен:

- разъяснениями Минфина из Письма от 04.02.2015 № 03‑03‑10/4547[7], из которых следует, что существенными ошибками в первичных документах считаются ошибки, которые возникли в результате неправильного указания сведений, отнесенных к разряду обязательныхреквизитов[8];

- сравнительным анализом обязательных реквизитов первичного учетного документа, приведенных в ст. 9 Закона о бухгалтерском учете, с вышеупомянутым перечнем существенных ошибок в счете-фактуре (см. таблицу 2).

Таблица 2

|

Обязательные реквизиты первичного документа |

Перечень существенных ошибок в счете-фактуре |

|

Указываются: – наименование документа; – дата составления документа; – наименование лица, составившего документ; – содержание факта хозяйственной жизни; – величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения; – наименование должностей лиц, ответственных за оформление документа; – подписи и Ф. И. О. лиц, подписавших документ |

Неверно отражены: – наименование, адрес, ИНН/КПП продавца и (или) покупателя; – наименование товаров, работ или услуг; – наименование, код валюты; – количество товаров (работ, услуг); – цена товаров (работ, услуг); – применяемая ставка налога; – Ф. И. О. лиц, уполномоченных на подписание счетов-фактур |

Порядок исправления первичных документов можно разработать самостоятельно

В обоснование данного тезиса можем привести следующие аргументы.

Во-первых, возможность внесения исправлений в первичные учетные документы установлена ч. 7 ст. 9 Закона о бухгалтерском учете. Здесь же оговаривается, что исправлению подлежит не всякий документ. Например, нельзя изменить кассовые и банковские документы (п. 4.7 Указания ЦБ РФ от 11.03.2014 № 3210‑У, п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ[9]).

Во-вторых, механизм внесения исправлений в первичные документы ч. 7 ст. 9 Закона о бухгалтерском учете не регламентирован. Здесь установлены лишь минимальные требования к содержанию исправленного первичного документа: обязательное указание даты внесения исправлений, а также идентифицирующих сведений о лицах, сделавших это. По сути, в норме изложены основные правила корректурногоспособа внесения исправлений, порядок осуществления которого приведен в разд. 4 Положения о документах и документообороте в бухгалтерском учете[10] (далее – Положение).

Между тем отсутствие в Законе о бухгалтерском учете детализированного порядка внесения исправлений в первичные учетные документы дает организациям определенную свободу. Они вправе разработать подходящий способ осуществления правки в «первичке» с учетом особенностей документооборота (разумеется, этот момент необходимо отразить в учетной политике).

Кстати, на наличие у экономических субъектов подобного права Минфин указал в Письме от 22.01.2016 № 07‑01‑09/2235. И это справедливо, поскольку в случае применения электронных документов внесение в них исправлений, например, вышеупомянутым корректурным способом невозможно.

Нюансы, которые нужно учесть при утверждении способа исправления «первички»

В настоящее время распространены следующие способы внесения исправлений в первичные учетные документы.

1. Внесение исправлений в изначальный учетный документ.

Алгоритм действий в данном случае определен разд. 4 Положения. Этот способ применяется в отношении документов, составленных вручную или автоматизированным способом (то есть при помощи специализированных бухгалтерских программ, например 1С: Бухгалтерия). Ведь в последнем случае, несмотря на, казалось бы, электронный метод создания документа, он таковым не является, так как в документообороте подобный документ используется как обычный бумажный.

Порядок действий таков: зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. Устранение ошибки должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ. Также проставляется дата исправления.

Недостатком данного способа является невозможность его использования, если нужно внести не одно, а несколько исправлений в документ (последний становится нечитаемым). Неудобен он и при исправлении двусторонних документов, поскольку изменения должны быть внесены в оба экземпляра[11].

2. Выставление нового (корректирующего) документа.

Сразу оговоримся, названный метод основан на способе внесения исправлений по аналогии с утвержденным порядком составления исправленных счетов-фактур, который прописан в п. 7 Правил заполнения счета-фактуры. А название – новый (корректирующий) документ – взято из Рекомендаций Фонда НРБУ БМЦ Р-41/2013‑КпР «Внесение исправлений в первичные документы»[12]. Хотя по смыслу анализируемого вопроса и с учетом используемой аналогии со счетами-фактурами в данном случае правильнее говорить о новом (исправленном) документе. Но чтобы не путать читателя, мы не будем отступать от используемой в названных рекомендациях терминологии (тогда как фактически мы будем говорить именно о составлении нового первичного документа взамен неправильного).

При применении данного метода необходимо соблюсти минимальные требования ч. 7 ст. 9 Закона о бухгалтерском учете: составленный новый документ должен идентифицировать исправленный по дате внесения исправления и подтверждать его подлинность подписями (с расшифровкой) лиц, составивших документ.

Обратите внимание

Хотя при обнаружении ошибок в первичном документе Законом о бухгалтерском учете не предусмотрена замена ранее принятого к учету первичного учетного документа новым (на это, в частности, указали финансисты в Письме № 07‑01‑09/2235), арбитры тем не менее считают возможным осуществление подобной замены.

Например, в Постановлении Девятнадцатого арбитражного апелляционного суда от 21.02.2013 по делу № А64-3569/2012 отмечено: закон не исключает права налогоплательщика и его контрагентов вносить исправления в счета-фактуры и первичные документы, составленные с нарушением установленного порядка либо содержащие недостоверные сведения о совершенных хозяйственных операциях, и не запрещает налогоплательщику устранять несоответствие первичных документов требованиям бухгалтерского законодательства путем внесения в неправильно оформленный документ исправлений, его переоформления, замены на оформленный в установленном порядке и представлять переоформленные первичные документы в налоговый орган или в суд для обоснования правомерности применения налоговых вычетов или расходов по налогу на прибыль.

В части электронных документов необходимо пояснить следующее. В силу технических особенностей их составления использование корректурного способа внесения исправлений не представляется возможным. Следовательно, в случае применения электронного документооборота единственным возможным вариантом устранения ошибок является составление нового (корректирующего) документа.

В настоящее время утверждены лишь электронные форматы некоторых первичных документов (см. Письмо ФНС России от 09.02.2016 № ЕД-4-2/1984@):

- товарной накладной (форма ТОРГ-12) и акта приемки-сдачи работ (услуг)[13];

- документа о передаче товаров при торговых операциях[14];

- документа о передаче результатов работ (документа об оказании услуг)[15].

О перспективе расширения в ближайшее время перечня электронных первичных документов ФНС сообщила в Письме от 09.12.2015 № ЕД-4-2/21577, указав, какие именно мероприятия проводятся в этой области.

Но вернемся от перспектив к реалиям. Форматы не всех указанных выше первичных документов предусматривают специального поля для отражения номера и даты исправления. А это (как упоминалось ранее) необходимый атрибут для устранения ошибок в «первичке». Однако данная проблема решается довольно легко. Ведь хозяйствующий субъект вправе дополнить документ обозначенными полями самостоятельно: например, форму электронного первичного документа – информационным полем, в котором будут отражаться сведения о номере и дате исправления.

* * *

Резюмируем сказанное. Внесение исправлений в счета-фактуры и первичные документы требует от вносящего их налогоплательщика определенных знаний. При выявлении в счетах-фактурах ошибок (подчеркнем, существенных) необходимо составить новый (это важно!) «исправительный» документ (независимо от формата первоначального – бумажного или электронного). Причем согласовывать внесение изменений в счет-фактуру с контрагентом не нужно.

Соответствующие изменения, как правило, требуется внести и в первичный документ (товарную накладную, акт оказанных услуг или выполненных работ), поскольку счет-фактура оформляется на основании этого документа. И если ошибка является существенной для счета-фактуры, то таковой она, вероятно, будет считаться и для первичного документа.

Способ внесения исправлений в «первичку» хозяйствующий субъект вправе разработать самостоятельно с учетом особенностей документооборота. Подобная возможность обусловлена отсутствием в Законе о бухгалтерском учете детализированного механизма внесения исправлений в первичные учетные документы.

На практике распространены такие способы устранения ошибок:

- внесение исправлений в изначальный первичный учетный документ (так называемый корректурный способ). Использовать корректоры и подчищать текст для исправления первичных учетных документов не следует, подобные документы являются недействительными;

- оформление нового исправленного экземпляра первичного документа (по аналогии с исправленным счетом-фактурой).

[1] Федеральный закон от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете» (далее – Закон о бухгалтерском учете) допускает два способа оформления первичных документов: на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью. Ни один из них не является приоритетным, поскольку электронный документ равнозначен бумажному (разумеется, если они оформлены и подписаны с учетом требований законодательства). Также в электронной форме можно составлять счета-фактуры (п. 1 ст. 169 НК РФ).

[2] Утверждены Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137).

[3] См. Письмо Минфина России от 01.04.2015 № 03‑07‑09/18053.

[4] См. Письмо Минфина России от 13.07.2012 № 03‑07‑09/66.

[5] См. письма Минфина России от 12.05.2012 № 03‑07‑09/48, ФНС России от 01.02.2013 № ЕД-4-3/1406@.

[6] Утверждены Постановлением № 1137.

[7] Письмом ФНС России от 12.02.2015 № ГД-4-3/2104@ данные разъяснения доведены до сведения территориальных налоговых органов и налогоплательщиков.

[8] Буквально финансисты перечислили в названном письме квалифицирующие признаки несущественных ошибок для первичных документов. Это ошибки, не препятствующие идентификации продавца, покупателя товаров (работ, услуг), наименования товаров (работ, услуг) и их стоимости, других обстоятельств документируемого факта хозяйственной жизни. Хотя в данном письме обозначен подход к недочетам в документах применительно к налогу на прибыль, полагаем, его можно распространить на НДС. Ведь условием для признания вычетов наравне с наличием счетов-фактур является и наличие первичных документов, на основании которых товары (работы, услуги) принимаются к учету (п. 1 ст. 172 НК РФ).

[9] Утверждено Приказом Минфина России от 29.07.1998 № 34н.

[10] Утверждено Минфином СССР от 29.07.1983 № 105. Несмотря на солидный возраст Положения, оно является действующим и применяется в части, не противоречащей Закону о бухгалтерском учете.

[11] Как отмечено в Постановлении Десятого арбитражного апелляционного суда от 16.01.2015 № 10АП-14763/2014 по делу № А41-53651/14, одностороннее изменение сведений в первичных документах без взаимного волеизъявления сторон противоречит закону и не влечет правовых последствий (см. также Постановление Первого арбитражного апелляционного суда от 30.06.2015 по делу № А43-27322/2014).

[12] Текст документа можно найти на сайте www.bmcenter.ru.

[13] Формат данных документов рекомендован Приказом ФНС России от 21.03.2012 № ММВ-7-6/172@.

[14] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/551@.

[15] Формат утвержден Приказом ФНС России от 30.11.2015 № ММВ-7-10/552@.

Первичные документы – важная часть любой коммерческой сделки, фактор, подтверждающий ее законность. Причины, по которым бизнес-партнер не возвращает подписанные документы, могут быть различными. Результат один: проблема, которую нужно решить в короткие сроки, как правило, до сдачи отчетности по периоду. Мы расскажем, как это сделать.

Как оформлять первичные документы?

Договариваться или требовать?

Прямой законодательной нормы, к которой могла бы обратиться одна из сторон при возникновении конфликта и истребовать документы, не существует. Чтобы разобраться, какие практические шаги необходимо предпринять, рассмотрим такую ситуацию: поставщик не отдает покупателю его экземпляры, при этом требует оплатить поставку, ссылаясь на положения договора. В противном случае поставщик угрожает арестом груза, разрывом договорных обязательств.

Обратите внимание на важный момент: поставщик апеллирует к двустороннему договору, в котором прописана своевременная оплата поставки, а покупатель аналогично поступить не может, поскольку положения, касающиеся обмена документами между организациями, в нем отсутствуют.

Из этого следует очевидный вывод: механизм и сроки обмена документацией обязательно должны быть зафиксированы в договоре. Необходимо прописать и санкции за нарушение документооборота. В случае если он был подписан ранее, а проблема невозврата документов возникла только сейчас, требуйте заключения допсоглашения к договору. Не играет роли, какую из сторон представляет ваша компания, поставщика или покупателя. В обоих случаях урегулирование вопроса возврата документов другой стороной официально возможно только посредством договора.

На заметку! При подписании основного договора или допсоглашения не забудьте отдельным пунктом зафиксировать, кто из контрагентов оплачивает пересылку документов. Это особенно актуально при наличии больших расстояний между двумя компаниями. Почтовые расходы на пересылку могут быть весьма существенными.

В договоре ни слова о возврате первичных документов, а контрагент в очередной раз игнорирует все сроки подписания и передачи «первички»? Придется договариваться. Свяжитесь с ним и попросите прислать по факсу либо электронно подписанные копии. Таким способом можно ускорить процесс подписания, если ваши экземпляры находятся «в долгом ящике» у партнеров, либо убедиться, что подписи уже поставлены и задержка связана с временем пересылки (передачи) пакета. В отдельных случаях, если стало ясно, что документы утеряны, необходимо оформление дубликатов. Однако следует помнить, что сканирование копий – вынужденная полумера. Поясним далее, почему.

Вопрос: Организация при приобретении четырех мешков продукции по 25 кг каждый получила от поставщика накладную и счет-фактуру, в которых указаны разные единицы измерения. В накладной отмечено в основных единицах измерения 4 шт. и дополнительно — 100 кг, в счете-фактуре — только 100 кг и единица измерения кг. Исправлять документы поставщик отказывается. Возможно ли принять НДС к вычету, если в накладной и счете-фактуре стоят разные единицы измерения? Возможно ли обязать продавца внести исправления в счет-фактуру?

Посмотреть ответ

С позиции поставщика

Поставщик признает доходы в НУ в периоде подписания им документов (когда была поставка или оказание услуг по договору). Об этом сказано:

- в письме №03-03-06/1/750 от 13/11/09 г. Минфина;

- в документе-определении №15640/10 от 08/12/10 г. ВАС.

Из текстов указанных документов следует, что поставщику не обязательно ждать, когда покупатель подпишет пакет и вернет его.

В целях НУ поставщик отражает НДС сразу как только выписал счет-фактуру (по правилам ст. 167 НК РФ). В данном случае тоже не требуется ждать ответной реакции контрагента.

Вместе с тем возможна ситуация, при которой покупатель имеет претензии к поставщику и в связи с этим не подписывает документы. Например, его может не устраивать качество поставленного товара или услуги, либо он может не признать поставку как таковую.

Последствия для поставщика могут наступить на основании ГК РФ (ст. 395, ст. 15) в виде требований о возмещении убытков и уплаты процентов.

Кроме того, расчет налоговой базы придется корректировать. Другие последствия при отсутствии оформленных оригиналов «первички» могут наступить, согласно ст. 120 НК РФ, за грубое нарушение правил учета доходов (расходов). Штраф предусмотрен в размере 10-30 тыс. руб. При этом для налоговиков не важен факт признания дохода компанией.

Вопрос: Организация получила от контрагента первичные учетные документы, подтверждающие факт оказания им услуги (и, соответственно, осуществления организацией расходов) в прошлом году, а бухгалтерская (финансовая) отчетность за этот год уже представлена в налоговый орган. Можно ли данные этих документов отразить в бухгалтерском учете в текущем периоде, то есть в периоде, когда документы получены?

Посмотреть ответ

С позиции покупателя

Налоговая служба не признает законными расходы, подтвержденные копиями документов. Необходимо иметь на руках оригиналы, на основании которых рассчитывается налоговая база. Кроме того, и к покупателю могут быть применены санкции, согласно ст. 120 НК РФ, по тем же основаниям, что и к продавцу.

Контрагент, несмотря на просьбы, затягивает передачу оригиналов, или отвечает отказом — обратитесь к нему с официальным письмом.

Текст обращения может быть таким:

Руководителю (наименование компании-контрагента)

Настоящим письмом сообщаем Вам, что на основании договора (реквизиты договора) Вашей организации были оказаны услуги (наименование услуг) на сумму (стоимость услуг). Одновременно сотруднику Вашей организации (ФИО) был передан пакет документов на подпись – вторые экземпляры (перечисляются переданные документы). До настоящего времени подписанные экземпляры документов в наш адрес не поступили.

Имеет место нарушение условий двустороннего договора (указать, какие пункты договора нарушены).

Исходя из вышеизложенного, просим Вас в течение (…) рабочих дней с момента получения письма подписать документы и предоставить их в адрес нашей компании, во избежание применения санкций по двустороннему договору.

Приложение: (дубликаты переданных на подпись документов).

Письмо подписывается руководителем, указываются контактные данные ответственных лиц организации. Отправляется почтой, с описью вложения, курьером, по ЭКС — с использованием цифровой подписи, т.е. любым способом, подтверждающим факт получения его контрагентом.

Еще несколько полезных советов

- Если документооборот между компаниями интенсивный, одним из пунктов договора целесообразно предусмотреть обмен сводной информацией по итогам месяца: какие документы, в каком количестве, на какую сумму сделок, кем, когда, в чей адрес отправлены.

- Обычно пакет документов готовит поставщик, а покупатель принимает и возвращает. Однако законодательство не содержит запрета на заполнение «первички» покупателем вместо поставщика (ФЗ №402 от 06/12/11 г., ст. 9), чтобы тот быстрее их подписал. Не будет нарушением и заполнение счета-фактуры с данными поставщика в соответствующих полях формы. Такая процедура – исключение, но позволяет в отдельных случаях закрыть расчеты контрагентов и избежать проблем с налоговой.

- В ситуации, когда продавцу, арендатору контрагенты не возвращают должным образом подписанный договор, при этом фактически пользуются его имуществом, юристы советуют обращаться в суд с иском об истребовании этого имущества из незаконного владения (ГК РФ, ст. 301).

Кто отвечает за документы

Обсуждая вопрос, как наладить эффективный документооборот компании, чтобы все документы контрагентов попадали вовремя к конечному лицу — бухгалтеру, нельзя не сказать об ответственности служб: бухгалтерской и службы менеджмента.

Если в организации не отрегулировано и не закреплено разделение обязанностей, работники могут перекладывать ответственность друг на друга: истребовать документы порой бывает не так просто, а последствия для фирмы в виде санкций ФНС вполне реальны.

Выход кроется в исполнении положений ПБУ1/2008 (утв. Приказом №106 н Минфина от 06/10/08 г.). Согласно ему, утверждая учетную политику предприятия, необходимо утвердить и правила документооборота на ней (п. 4). В них целесообразно детально прописать прохождение документов, ответственность сотрудников, в том числе и в части истребования документов, удерживаемых контрагентами: кто обязан составлять письменные требования о возврате и отслеживать их, кто будет вести при необходимости телефонные переговоры, осуществлять личные контакты с представителями контрагента.

Подводя итоги

Основным документом, регламентирующим документооборот между двумя контрагентами, в том числе и возврат подписанных экземпляров другой стороне, является двусторонний договор. На основании его фирма может законным порядком требовать возврата «первички». В иных случаях придется договариваться с представителями компании-партнера о добровольной передаче.

Локальными нормативными актами хозяйствующего субъекта должны определяться ответственные сотрудники, которые будут вести переговоры, составлять письменные требования и отслеживать поступление подписанных документов от партнеров.

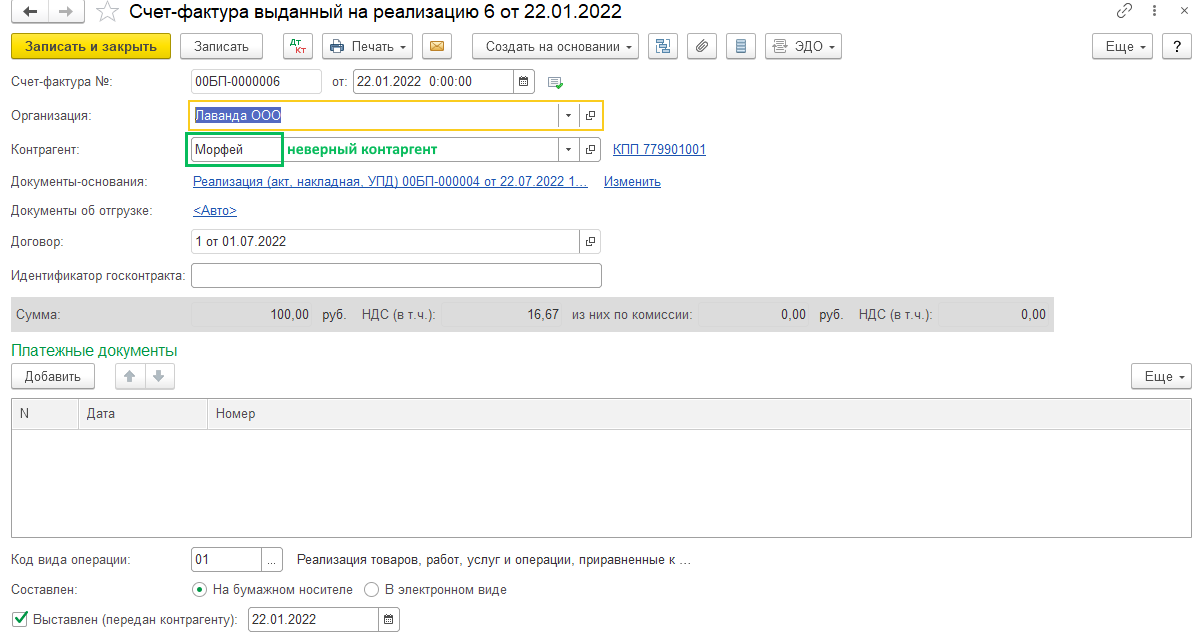

Что делать если счет-фактуру выписали на неверного контрагента в БП 3.0

Если счет-фактура был выписан на контрагента с неверным ИНН или наименованием, то со стороны НК РФ (ст. 169) это является существенной ошибкой и нужно выписывать исправленный счет-фактуру. А если ошибка была допущена в прошлом налогом периоде, то еще потребуется сформировать и подать уточненную декларацию по НДС. Рассмотрим пример в конфигурации 1С Бухгалтерия предприятия 3.0

Счет-фактура с неверным контрагентом:

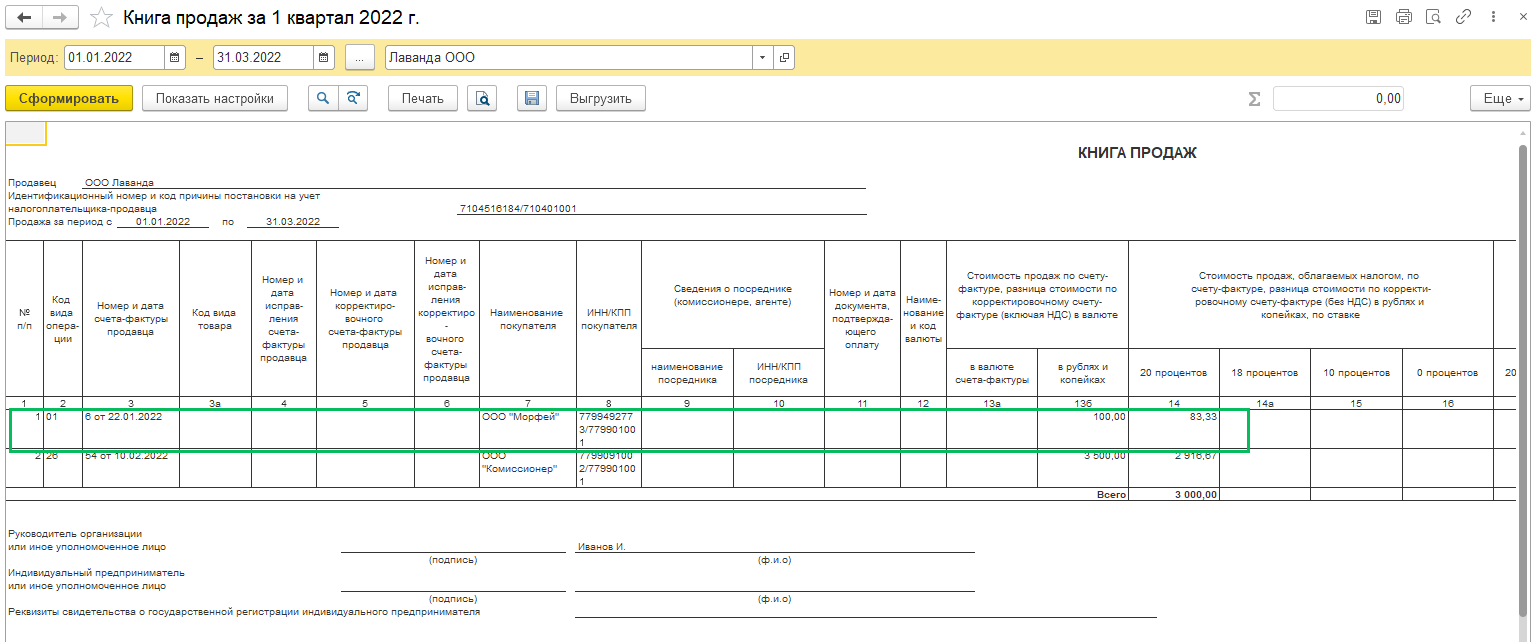

Этот счет-фактура попал в книгу продаж (Отчеты – Книга продаж) за 1 квартал 2022 года и соответственно в декларацию по НДС

Во втором квартале обнаружено, что в счете-фактуре был указан неверный контрагент и требуется выписать исправленный счет-фактуру.

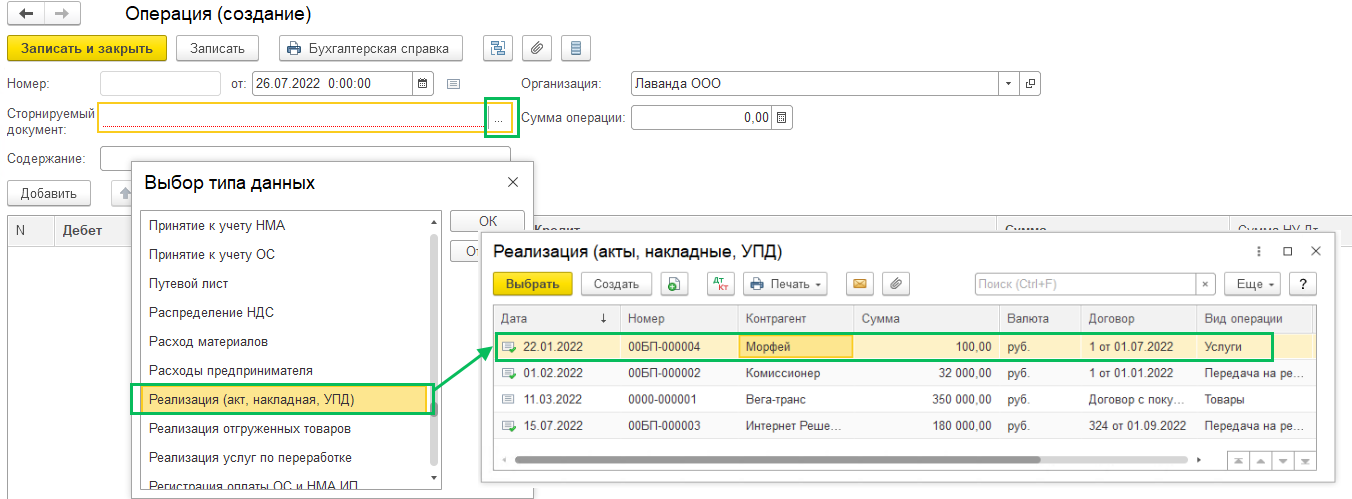

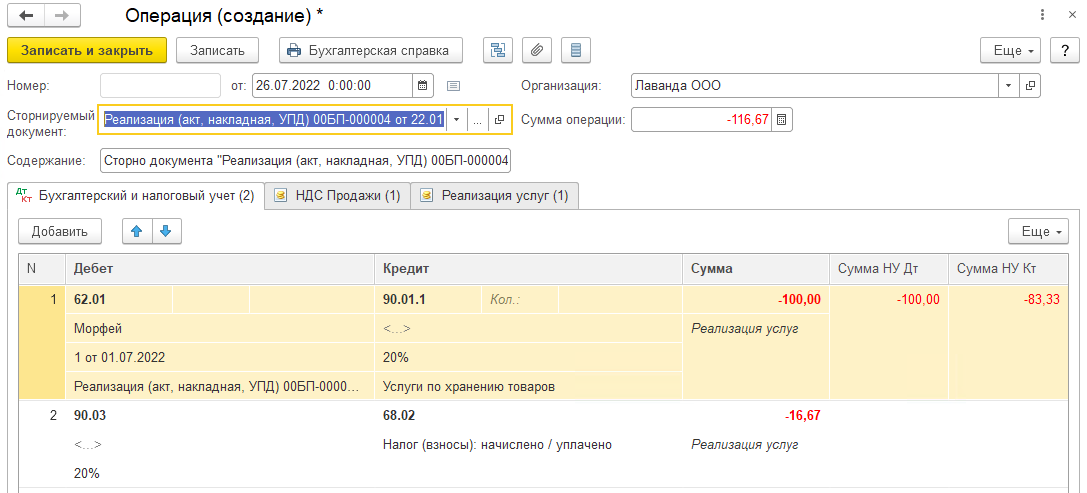

В программе сторнируется ошибочный документ реализации, так как если сделать документ корректировки реализации, то изменить там можно будет только табличную часть, а поменять контрагента будет нельзя. Раздел Операции – Операции, введенные вручную – Создать – Сторно документа. Сторно делается датой обнаружения ошибки, в примере – во втором квартале 2022 года. В поле Сторнируемый документ по трем точкам выберите сначала вид документа (Реализация (акт, накладная, УПД), а потом ту реализацию, в которой неверно указан контрагент.

Автоматически заполнится табличная часть:

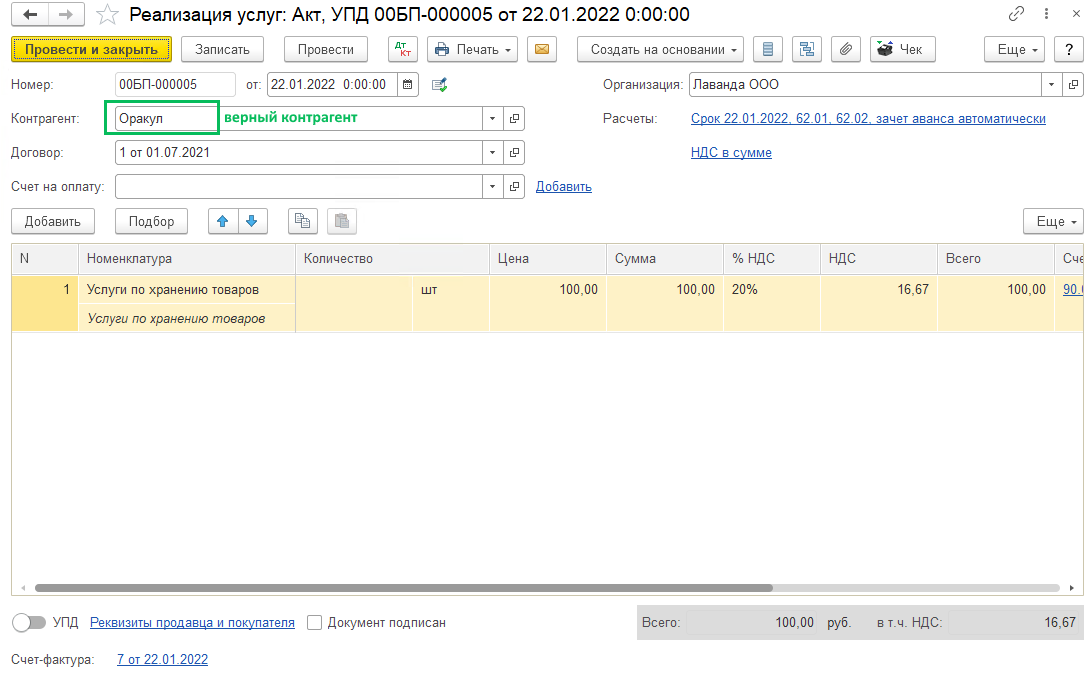

После этого создайте новый документ реализации с верным контрагентом за тот же период и выпишите верный счет-фактуру

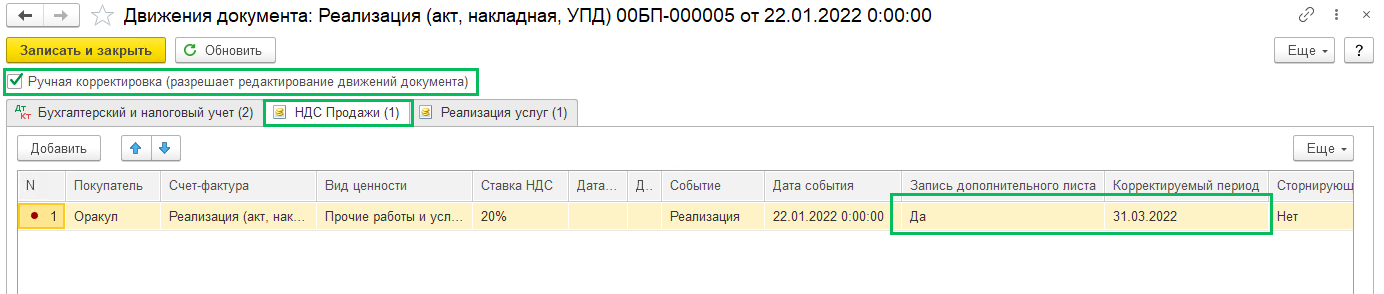

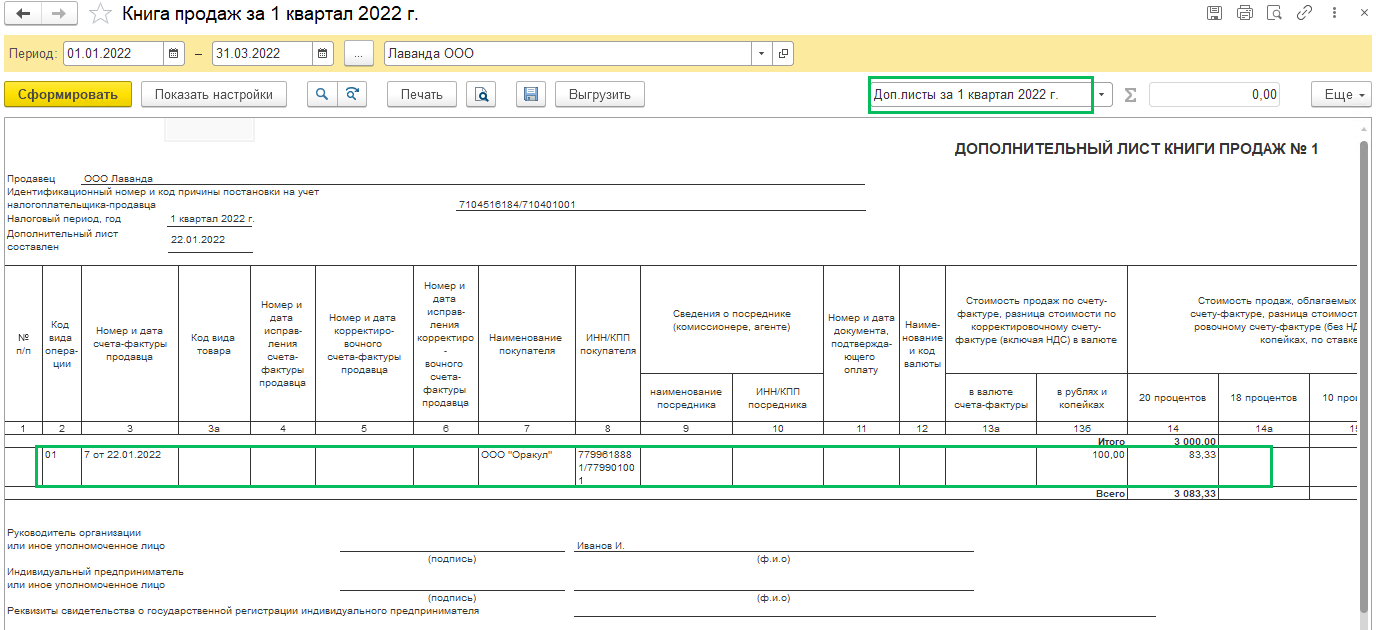

В проводках к документу реализации включите возможность ручных корректировок и в регистре НДС продажи укажите, что формируется запись дополнительного листа книги продаж с указанием корректируемого периода.

Если ошибка обнаружена в том же квартале, когда и была совершена, то делать ручную корректировку не нужно.

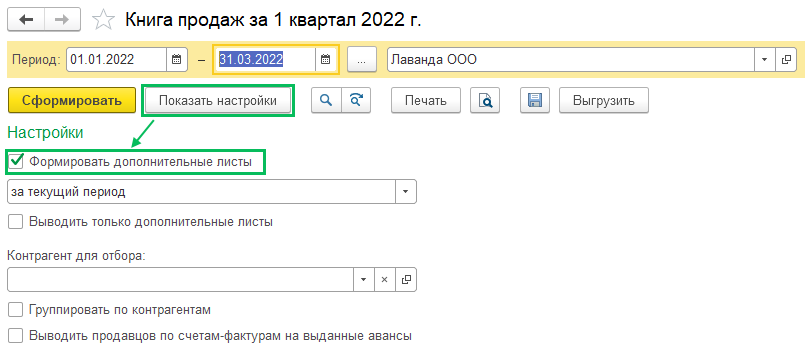

Проверьте книгу продаж за 1 квартал (период совершения ошибки), для этого в настройках установите флаг Формировать дополнительные листы

Так как в примере ошибка обнаружено в другом налоговом периоде, то за период ошибки нужно подать уточненную декларацию по НДС

(Рейтинг:

5 ,

Голосов: 3 )