Когда бухгалтеры обсуждают рабочие моменты, в их речи часто слышны непонятные термины. И если всякие платежки и первички — понятные для нас выражения, то аббревиатура КБК вызывает недоумение. Разберемся, что же это такое и где используется.

Что такое КБК

Если расшифровать эту аббревиатуру, то все станет гораздо проще. КБК — код бюджетной классификации.

Обычно это 20-значный шифр, которым группируются статьи доходов, расходов и источников финансирования. Эти коды утверждает Министерство финансов. На сайте министерства регулярно публикуется информация об изменении кодов. А их, надо сказать, меняют довольно часто.

Для работы с платежами за 2022 год кодировка доступна в Приказе Минфина № 75н от 08.06.2021. А вот для 2023 года коды БК опубликованы уже в новом приказе. Их значения утверждаются при планировании бюджета на 2023 год и плановые 2024 и 2025 годы.

В Бюджетном кодексе тоже дана расшифровка, что такое КБК. И если отвлечься от специфической профессиональной терминологии, то это код, который требуется для перевода денег в бюджет государства. А потом они уже будут распределяться по нужным разделам и ведомствам.

Сохраните в избранное: актуальные коды бюджетной классификации (КБК) на 2023 год.

Цифры КБК указываются в квитанциях или платежках для перечисления средств в бюджет. И главное — правильно указать все 20 знаков. Если ошибиться, деньги уйдут не туда. И придется приложить немало сил и терпения, чтобы их вернуть или перенаправить по нужному адресу.

Но знать кодировку нужно не только служащим организаций, но и обычным людям. Она требуется при оплате различных услуг и перечислении:

- налогов и сборов;

- государственных пошлин;

- взносов в государственные и негосударственные фонды;

- платежей за добычу полезных ископаемых;

- штрафов и другие платежей.

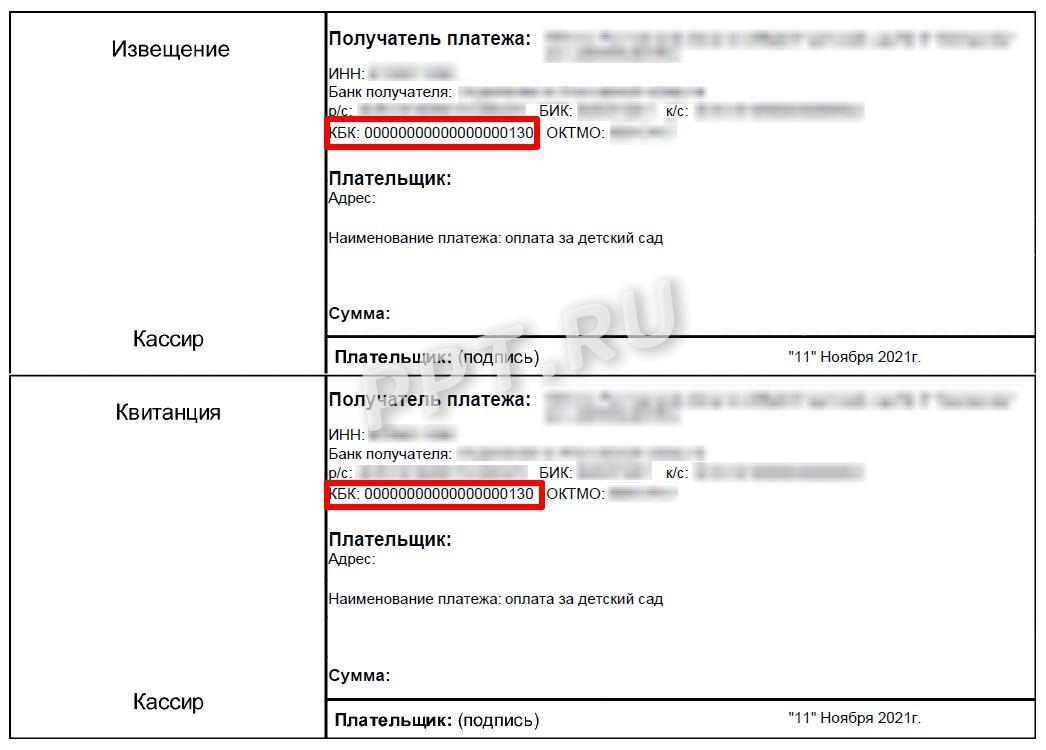

Знание кодов пригодится даже при оплате детского садика и платных услуг в школе.

В квитанции найти эти цифры легко. Они так и отмечаются — КБК.

Что означают цифры в КБК

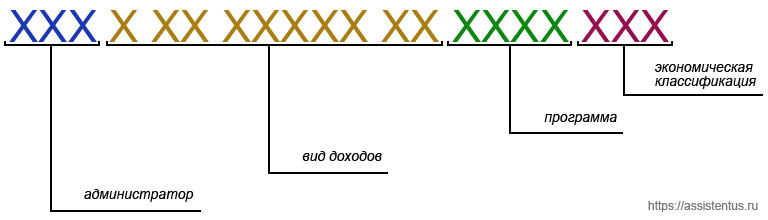

Код бюджетной классификации — это 20 цифр, каждая из них со своим значением. Они сгруппированы в определенном порядке:

- первые 3 цифры — административная группа. В ней зашифрован получатель средств, то есть счет, на который приходит деньги;

- следующие 10 знаков — доходная группа. Она определяет вид дохода и место, куда направляется оплата;

- следующие 4 — программная группа. Эти знаки указывают назначение платежа. Например, налоги;

- последние 3 знака — классифицирующая группа. Она обозначает сферу хозяйственно-экономической деятельности. Например, социальные поступления.

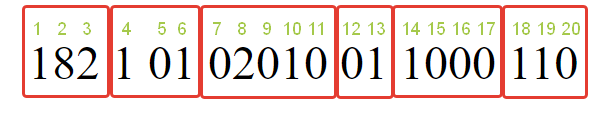

Давайте на примере посмотрим, какая цифра что обозначает. У нас есть вот такой КБК:

Открываем Приказ № 85н и смотрим по порядку знаки:

- первые три цифры: ПФР — 392, ФНС — 182, ФСС — 393. Сейчас некоторые из них неактуальны, так как ПФР и ФСС объединились в одну структуру, для которой предусмотрены другие коды;

- четвертая от начала цифра: 1 — доходы, 2 — безвозмездные платежи;

- 5 и 6 цифры обозначают: 01 — НДФЛ, 06 — налог на имущество, 08 — государственная пошлина;

- 12 и 13 — в какой бюджет вносятся деньги: 01 — федеральный, 02 — региональный, 03, 04, 05 — муниципальный, 06 — ПФР, 07 — ФСС;

- с 14 по 17 — происходит детализация платежа по таким основаниям: 1000 — налоги и сборы, 2000 — пени, 3000 — штрафы;

- с 18 по 20 обозначают вид дохода или расхода бюджета: 110 — налоги, 130 — оплата за оказанные услуги, 150 — безвозмездные поступления.

С 2023 года ввели единый налоговый платеж, для которого разработана своя кодировка. Но этот год переходный. И если пока нет желания переходить на единую платежку, можно перечислять взносы и платежи по старым правилам.

В подробной статье на сайте рассказали, где в платежке указывать КБК и что делать, если случайно ошиблись в цифрах и платеж завис. Переходите по ссылке и читайте бесплатно.

Эти магические три буквы, ничего не говорящие рядовым гражданам, регулярно создают головную боль предпринимателям.

Как расшифровывается КБК

КБК — коды бюджетной классификации

КБК организаций, необходимые, чтобы платеж попал туда, куда предназначался, меняются чуть ли не ежегодно. А ответственность за их правильное указание лежит на плательщике!

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Актуальный перечень КБК на 2023 год

Бюджетная классификация – что это и зачем

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

- касающиеся государственных поступлений;

- имеющие отношение к расходам;

- обозначающие источники, из которых финансируется бюджетный дефицит;

- отображающие операции госуправления.

Для чего служат КБК:

- упорядочивают финансовую отчетность;

- обеспечивают единую форму бюджетной финансовой информации;

- помогают регулировать финансовые потоки на уровне государства;

- с их помощью составляется и выполняется муниципальный и федеральный бюджет;

- позволяют сравнить динамику доходов и расходов в нужный период;

- информируют о текущей ситуации в государственной казне.

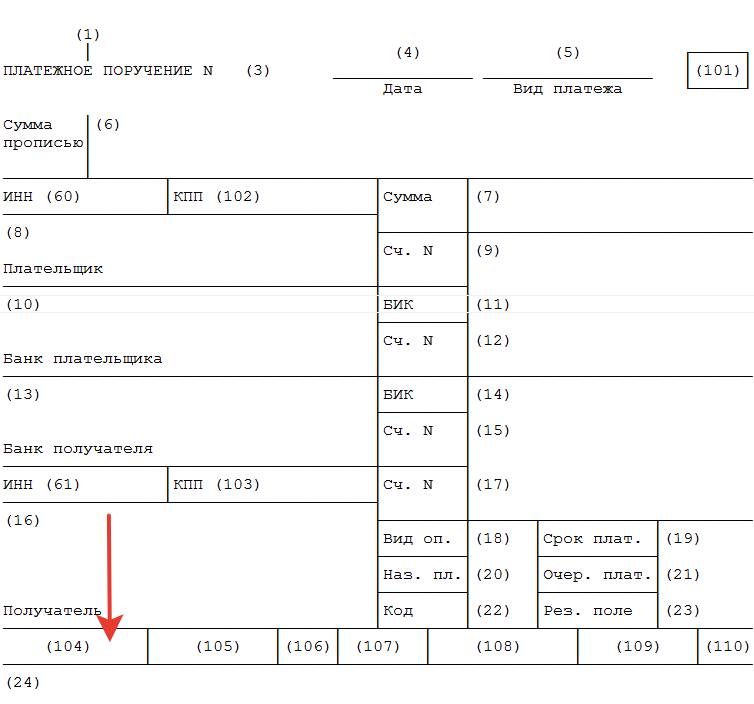

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

- «Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Где взять КБК?

Для заполнения платежного поручения код КБК можно узнать несколькими способами:

- промотать чуть выше — основная их часть опубликована у нас;

- в государственном казначействе (позвонив, отправив запрос или совершив визит);

- Приказ Министерства финансов № 65Н содержит всю информацию о КБК;

- при оформлении платежей онлайн на многих сервисах КБК проставляются автоматически.

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

- Чем больше поступлений прошли по неверным КБК, тем больше средств на некоторое время окажутся «подвешенными» как невыясненные. До исправления ошибок их можно использовать на неблаговидные цели, а в масштабах страны это огромные суммы.

- Дополнительное наполнение бюджета путем начисления штрафов и пеней за «просроченные» платежи, которые прошли по уже недействующему КБК. Доказательство своевременности оплаты достаточно хлопотное.

- Несогласованность действий Минфина, присваивающего коды, и Минюста, утверждающего их.

- Поскольку КБК напрямую «привязаны» к государственному сектору, любые изменения внутри соответствующих структур, поступление новых директив и т.п. ведут за собой и смену кодирования.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит.

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Советы предпринимателям: снижаем риск ошибиться в КБК

- Регулярно уточняйте в налоговой, как отражаются проведенные платежи на вашем лицевом счете.

- Если вам поступило требование на уплату уже перечисленного вами налога, взноса и т.п., обращайтесь в соответствующий орган (налоговую, внебюджетный фонд) за сверкой расчетов.

- Если вы сами увидели допущенную ошибку в КБК, пишите заявление об уточнении.

- Старайтесь быть в курсе последних изменений в законодательстве, в частности, последней версии кодов.

Разбираемся с КБК: что это такое в реквизитах, зачем их использовать и какие коды указывать для разных платежей в бюджетную систему РФ.

Что такое КБК

Код бюджетной классификации — это двадцатизначный шифр, который группирует статьи доходов, расходов и источников финансирования. Коды утверждает Министерство финансов: основной нормативный акт — Приказ Минфина № 82н от 24.05.2022. В приказ регулярно вносятся изменения: в 2023 году действует редакция от 18.11.2022. Информация об изменениях публикуется на сайте Минфина.

А вот где взять КБК для реквизитов — в Приказе Минфина № 75н от 17.05.2022. Кодировку из Приказа № 75н используют не только для оплаты, но и при подготовке бюджетных планов. При планировании бюджета на 2024 г. и плановый период 2025–2026 гг. используйте значения из приказа, который Минфин опубликует на очередной финансовый год.

Зачем нужен КБК

В Бюджетном кодексе РФ приводится расшифровка КБК — код бюджетной классификации. Он представляет собой набор цифр, необходимый для перевода средств в пользу государства. По нему при перечислении платежа в бюджет определяется его назначение и происходит распределение средств: КБК — это, простыми словами, закодированный путь, по которому деньги плательщика попадут в нужный раздел бюджета.

Фактически КБК — это те цифры, которые указывают в квитанции или платежке при перечислении средств в бюджетную систему РФ. Очень важно не совершать ошибок при указании кода и вносить в платежный документ правильные реквизиты, в противном случае деньги поступят «не по адресу», и придется проделать немало работы, чтобы эту ошибку исправить.

Код бюджетной классификации нужен не только предпринимателю или организации при заполнении платежного поручения, но и гражданам при оплате различных услуг и перечислении налогов.

Основные назначения платежей:

- налоги, сборы;

- государственные пошлины (в том числе плата за предоставляемую госорганами информацию, документы и копии);

- страховые взносы в государственные и негосударственные фонды;

- платежи за пользование недрами, добычу полезных ископаемых;

- штраф, пеня и т. д.

И этот список не полный. Кодировка пригодится для оплаты детских садов, платных услуг в школах и учреждениях Минздрава. Посмотрите, где на квитанции находится КБК (пример для оплаты детского сада).

Для сведения: как заполнить платежное поручение

Почему КБК меняются

Минфин ежегодно обновляет бюджетные планы по доходам и расходам. Добавляются новые национальные проекты и государственные программы. Чтобы выделять и доводить деньги по новым направлениям, корректируют действующие и вводят новые кодировки.

Из чего состоит КБК

КБК состоит из 20 цифр, которые сформированы непроизвольно, каждая группа содержит определенную информацию:

- первые три цифры — административная, и она определяет получателя, обозначает счет, на котором аккумулируются средства по данному виду платежей;

- следующие десять цифр — это доходная группа, необходимая для определения вида дохода, группы, куда направляется оплата;

- еще четыре знака — это программная группа, она дополнительно детализирует назначение операции (налоги, например, это комбинация 1000);

- и оставшиеся три знака — классифицирующая группа, обозначающая сферу хозяйственно-экономической деятельности: к примеру, 160 — социальные поступления.

В Приказе № 82н разъясняется, как узнать код бюджетной классификации, — определить кодировку главного распорядителя средств бюджета, раздел и подраздел, целевую статью и код вида расходов. Структура показателя всегда остается неизменной, поправки вносятся только в цифры.

Основные группы цифр, указывающие на адресата и характер платежа:

- первые три цифры: ФНС — 182, СФР — 797;

- четвертая от начала цифра: 1 — доходы, 2 — безвозмездные платежи;

- 5 и 6-я цифры обозначают: 01 — НДФЛ, 06 — налог на имущество, 08 — государственная пошлина;

- 12 и 13-я цифра показывают, в какой бюджет вносятся деньги: 01 — федеральный, 02 — региональный, 03, 04, 05 — муниципальный;

- с 14 по 17-е числа детализируют платеж по следующему основанию: 1000 — налоги и сборы, 2000 — пени, 3000 — штрафы;

- с 18 по 20-е три числа обозначают вид дохода или расхода бюджета: 110 — налоги, 130 — оплата за оказанные услуги, 150 — безвозмездные поступления.

Где узнать и как применять

ФНС неоднократно разъясняла, что такое КБК при оплате налога — шифр, по которому необходимо отправлять платежи, чтобы они попали на нужную статью. Кодировка не зависит от региона, этот реквизит единый для всей страны. Для указания кодировки при взаиморасчетах с бюджетом в платежном поручении предусмотрено специальное поле — 104.

Перечень КБК на 2023 год

С 2023 года практически все налоги и взносы платят в составе единого налогового платежа. Все обязательства плательщика на текущую дату перечисляют суммарно одним платежным поручением на единый КБК — 182 0 10 61201 01 0000 510. В налоговых платежках указывают только эту кодировку. Но прежде чем перечислить ЕНП, надо отправить налоговикам отчет или уведомление об исчисленной сумме. В отчетности и уведомлениях указывают код конкретного налога или взноса: по ним налоговики спишут деньги с ЕНС и зачислят их в бюджет.

Подробнее: какой КБК использовать для единого налогового платежа

В таблице — наиболее востребованные кодировки.

| КБК: расшифровка платежа | Код бюджетной классификации |

|---|---|

| УСН доходы 6 % | 182 1 05 01011 01 1000 110 |

| УСН доходы минус расходы 15 % | 182 1 05 01021 01 1000 110 |

| Фиксированные взносы ИП за себя (теперь ОПС и ОМС платят вместе) | 182 1 02 02000 01 1000 160 |

| Взносы ИП на ОПС — 1 % с превышения дохода в 300 000 рублей | 182 1 02 03000 01 1000 160 |

| Страховые взносы за работников (теперь ОПС, ОМС и ВНиМ платят вместе по единому тарифу) | 182 1 02 01000 01 1000 160 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| НДС на товары, реализуемые на территории РФ | 182 1 03 01000 01 1000 110 |

| НДФЛ за сотрудников 13 % | 182 1 01 02010 01 1000 110 |

| НДФЛ за сотрудников 15 % | 182 1 01 02080 01 1000 110 |

| Налог на прибыль, зачисляемый в федеральный бюджет | 182 1 01 01011 01 1000 110 |

| Налог на прибыль, зачисляемый в бюджеты субъектов РФ | 182 1 01 01012 02 1000 110 |

| Транспортный налог с физических лиц | 182 1 06 04012 02 1000 110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Госпошлина при обращении в суды общей юрисдикции | 182 1 08 03010 01 1050 110 |

| Госпошлина, уплачиваемая на основании судебных актов по результатам рассмотрения дел по существу | 182 1 08 03010 01 1060 110 |

Инструкции, как узнать КБК по ИНН, нет — ИНН организации, ИП или физлица никак не связан с бюджетной кодировкой. Проверяйте шифр в квитанциях на оплату, в договорах с контрагентами (в разделе платежных реквизитов), в налоговой инспекции, в специальных справочниках (ежегодных изданиях актуальных данных), в банке. На многих онлайн-сервисах кодировка заполняется автоматически.

Подробнее: перечень КБК на текущий год

Работа над ошибками

КБК — важный реквизит, указатель, куда зачислить деньги. От правильности заполнения квитанции зависит, насколько быстро будут зачислены средства. Если не знаете, что такое КБК в реквизитах и где его взять для оплаты, то можете отправить средства не туда.

Наиболее распространенные ошибки:

- указание неверного КБК, применяемого для другого налога или взноса;

- ошибка в одной или нескольких цифрах кода.

С 1 января 2023 года платежи по налогам и взносам больше не уточняют: ЕНП не предусматривает такой возможности. ЕНП вносят на единый счет, после чего налоговики распределяют деньги между всеми обязательствами плательщика — по сведениям из налоговой отчетности и уведомлениям об исчисленных суммах.

Если ошиблись в уведомлении, то надо подать новое уточняющее уведомление. Когда ошибка — в сумме налога, в новом уведомлении укажите корректную сумму (Письмо ФНС № БС-3-11/1180@ от 31.01.2023). Если же ошиблись в коде бюджетной классификации или других реквизитах, то в новом уведомлении сначала повторите ошибочную информацию, и в сумме поставьте 0. Затем напишите правильные реквизиты и укажите сумму.

Коды бюджетной классификации регламентированы приказом от Министерства Финансов Российской Федерации. Новый вариант документа, который был принят в 2017 году, содержит все наименования взносов и соответствующие им значения. Все КБК разделены на следующие разделы:

Что такое КБК для уплаты налогов?

Как узнать КБК для уплаты транспортного налога?

Как узнать КБК для уплаты налога на доходы?

Как узнать КБК для уплаты налога на недвижимость?

- налоги для юридических лиц и индивидуальных предпринимателей на ОСН (в том числе НДФЛ);

- налоговые выплаты для предприятий, работающих на специальных налоговых режимах;

- взносы по страховым полисам;

- выплаты за истекшие периоды;

- платежи на новые периоды;

- классификатор для штрафов и пени;

- коды для совершения других налоговых вычетов.

Выплаты в пенсионный и страховой фонд также необходимо подкреплять кодами бюджетного классификатора. Декларация заполняется налоговым агентом, который является ответственным лицом перед фискальными органами. Стоит внимательно следить за правильностью заполнения всех строк, так как ошибка приведет к невыполнению обязательств перед налоговой инспекцией. Такое положение вещей чревато начислением штрафов и других взысканий.

Что такое КБК для уплаты налогов?

КБК (код бюджетной классификации) – это комбинация цифр, по которой государственные органы идентифицируют и группируют доходы, расходы и источники создания бюджета страны. Код указывается в любой бухгалтерской декларации, которая подлежит контролю. Использование определенных комбинаций цифр основано на регламентах Бюджетного кодекса РФ.

Необходимость использования КБК заключается в урегулировании отношений между предпринимателями и государством. Подкрепление платежей кодами дает возможность организациям:

- иметь официальное подтверждение совершенных выплат;

- анализировать целевое предназначение платежа;

- избавиться от штрафных санкций в случае возникновения проблем с фискальными органами.

Каждая компания, занимающаяся коммерческой деятельностью, отчитывается перед налоговой службой, предоставляя информацию о прибыли и расходах. КБК можно образно назвать счетом государства. В связи со сложной структурой поступлений и убываний денежных средств возникает необходимость в создании большого количества таких «счетов». В процессе внесения денежных средств в бюджет важную роль играет также октмо, который позволяет определить территориальную принадлежность муниципалитета.

Как узнать КБК для уплаты транспортного налога?

Физические и юридические лица выплачивают транспортные налоги в соответствии с положениями НК РФ. Для официального зачисления денежных средств в бюджет налоговый агент обязан вписать в декларацию соответствующий КБК.

В структуру кодов бюджетного классификатора в 2017 году было внесено множество изменений, однако уплаты транспортного налога реформы не коснулись. Узнать необходимый код можно воспользовавшись приказом Министерства финансов Российской Федерации. Структура документа является довольно сложной для восприятия неопытного налогоплательщика. В связи с данным затруднением было принято создавать официальные пояснения и нормативные акты на уровне ФНС. С помощью пояснений территориальных фискальных органов можно легко узнать необходимый код бюджетного классификатора.

Все КБК имеют стандартизированную длину. Каждая из двадцати символов кода соответствует определенному параметру, который позволяет идентифицировать направленность платежа в бюджет государства. Структура комбинации цифр состоит из четырех блоков, каждый из которых включает пять символов.

Как узнать КБК для уплаты налога на доходы?

Все КБК регламентированы приказом, который был издан Министерством Финансов Российской Федерации. Использование кодов подкрепляется определенными статьями Налогового кодекса. Узнать код для уплаты налога на доходы от оперативной деятельности предприятия можно также с нормативных актов и приказов от местных фискальных органов, которые выходят систематически и носят разъяснительный характер.

КБК для уплаты налога на доходы состоит из двадцати символов, которые разделены на четыре раздела. В каждой комбинации зашифрована определенная информация, необходимая для осуществления идентификации платежа.

Первые три цифры шифруют данные для определения государственного органа. Четвертая цифра кода – это наименование группы дохода, на которую насчитывается налог. Следующие два символа указывают на специфику платежа. Следующая группа числен шифрует значение статьи и подстатьи дохода.

Далее следует две цифры, по которым идентифицируется уровень бюджетного органа:

- фондовый;

- региональный;

- федеральный.

Следующие четыре цифры определяют направленность платежа:

- оплата сбора или взноса;

- уплата пени;

- оплата штрафа.

Последние три цифры помогают определить классификацию вида дохода. Комплексное использование комбинаций данных цифр дает возможность производить идентификацию в автоматическом режиме. Правильный подход к анализу КБК поможет правильно читать шифры и определять целевое предназначение платежа.

Как узнать КБК для уплаты налога на недвижимость?

Оплата налога на недвижимость предполагает использование кода бюджетного классификатора. Значения всех КБК содержатся в приказе Министерства финансов Российской Федерации. Для некоторых индивидуальных предпринимателей работать с такими документами довольно сложно, поэтому местные фискальные органы издают собственные нормативно-правовые акты, которые носят разъяснительный характер.

Использование кодов бюджетного классификатора является обязательным для всех организаций, занимающихся коммерческой деятельностью. Ответственность за правильность занесения кодов в декларацию возлагается на бухгалтера предприятия. Стоит учитывать, что ошибки в заполнении кодов в декларации могут привести к появлению задолженностей. Система не сможет распознать комбинацию цифр, поэтому платеж просто не дойдет до получателя.

Все материалы сюжета

«КБК-2022-2023»

Внимание! С 1 января 2023 года налоги и страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

КБК для перечисления ЕНП — 182 01 06 12 01 01 0000 510.

Как заполнить платежное поручение на ЕНП в 2023 г., разъяснили эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Типовую ситуацию.

Основные актуальные на 2023 годы КБК по отдельным налогам и страховым взносам смотрите в нашей таблице (приказ Минфина от 17.05.2022 № 75н в ред. приказа от 22.11.2022 № 177н):

|

Вид налога, взноса |

КБК |

||

|

налог, взнос |

пени |

штрафы |

|

|

Налоги |

|||

|

Налог на прибыль в ФБ |

182 1 01 01011 01 1000 110 |

182 1 01 01011 01 2100 110 |

182 1 01 01011 01 3000 110 |

|

Налог на прибыль в РБ |

182 1 01 01012 02 1000 110 |

182 1 01 01012 02 2100 110 |

182 1 01 01012 02 3000 110 |

|

См. также: «КБК при уплате налога на прибыль» |

|||

|

Внутрироссийский НДС |

182 1 03 01000 01 1000 110 |

182 1 03 01000 01 2100 110 |

182 1 03 01000 01 3000 110 |

|

См. также:

|

|||

|

Налог на имущество |

182 1 06 02010 02 1000 110 |

182 1 06 02010 02 2100 110 |

182 1 06 02010 02 3000 110 |

|

Транспортный налог |

182 1 06 04011 02 1000 110 |

182 1 06 04011 02 2100 110 |

182 1 06 04011 02 3000 110 |

|

См. также: «КБК по транспортному налогу годах для организаций» |

|||

|

Земельный налог в Москве, Санкт-Петербурге и Севастополе |

182 1 06 06031 03 1000 110 |

182 1 06 06031 03 2100 110 |

182 1 06 06031 03 3000 110 |

|

Остальные КБК по земельному налогу ищите здесь |

|||

|

УСН «доходы» |

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

|

УСН «доходы минус расходы», в т.ч. минимальный налог |

182 1 05 01021 01 1000 110 |

182 1 05 01021 01 2100 110 |

182 1 05 01021 01 3000 110 |

|

См. также: «КБК по УСН “доходы”» |

|||

|

ЕСХН |

182 1 05 03010 01 1000 110 |

182 1 05 03010 01 2100 110 |

182 1 05 03010 01 3000 110 |

|

НДФЛ у налогового агента: |

182 1 01 02010 01 1000 110 |

182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

|

кроме налога с дивидендов при налоговой базе до 5 млн руб. включительно |

|||

|

кроме налога с дивидендов при налоговой базе свыше 5 млн руб. |

182 1 01 02080 01 1000 110 |

182 1 01 02080 01 2100 110 |

182 1 01 02080 01 3000 110 |

|

налог с дивидендов при налоговой базе до 5 млн руб. включительно |

182 1 01 02130 01 1000 110 |

182 1 01 02130 01 2100 110 |

182 1 01 02130 01 3000 110 |

|

налог с дивидендов при налоговой базе свыше 5 млн руб. |

182 1 01 02140 01 1000 110 | 182 1 01 02140 01 2100 110 | 182 1 01 02140 01 3000 110 |

|

См. также:

|

|||

|

Страховые взносы по единому тарифу, распределяемые по видам страхования |

182 1 02 01000 01 1000 160 |

Пени и штрафы платят на КБК для ЕНП — 182 01 06 12 01 01 0000 510 |

|

|

Взносы на ОПС за периоды до 2023 года |

182 1 02 14010 06 1001 160 |

182 1 02 14010 06 2100 160 |

182 1 02 14010 06 3000 160 |

|

Взносы на ОМС за периоды до 2023 года |

182 1 02 14030 08 1001 160 |

182 1 02 14030 08 2100 160 |

182 1 02 14030 08 3000 160 |

|

Взносы на ОСС от ВНиМ за периоды до 2023 года |

182 1 02 14020 06 1001 160 |

182 1 02 14020 06 2100 160 |

182 1 02 14020 06 3000 160 |

|

Взносы в ФСС «на травматизм» |

797 1 02 12000 06 1000 160 |

797 1 02 12000 06 2100 160 |

797 1 02 12000 06 3000 160 |

|

Взносы ИП в совокупном фиксированном размере |

182 1 02 02000 01 1000 160 |

182 1 02 02101 08 2011 160 |

182 1 02 02101 08 3011 160 |

|

Взносы ИП на пенсионное страхование в размере 1% с дохода свыше 300 тыс. руб. |

182 1 02 03000 01 1000 160 |

182 1 02 03000 01 2100 160 |

182 1 02 03000 01 3000 160 |

|

Взносы на добровольное страхование ИП на случай временной нетрудоспособности и материнства |

797 1 02 06000 06 1000 160 |

||

|

См. также:

|

Важно! «КонсультантПлюс» предупреждает

Если КБК в платежке вы указали неправильно, это не значит, что вы не исполнили обязанность по уплате налога. Если других проблем с платежом нет, ваши деньги поступят в бюджет (пп. 1 п. 3, п. 4 ст. 45 НК РФ, Письмо Минфина России от 19.01.2017 N 03-02-07/1/2145). Это же относится к страховым взносам, которые вы уплачиваете в инспекцию (п. 9 ст. 45 НК РФ).

Однако суммы, поступившие по такой платежке, могут отразиться в карточке РСБ по ошибочному КБК. А по платежу, который вы хотели перечислить, будет числиться задолженность.

Как исправить ошибку в КБК, смотрите в Готовом решении. Пробный доступ к системе можно получить бесплатно.