В ПК «Налогоплательщик ЮЛ» в пункте меню «Документы / Сведения для декларации по НДС / Книги покупок и продаж» реализована возможность приема xml-файла книги продаж, сформированного в соответствии с приказом ФНС от 08.06.2021 N ЕД-7-26/[email protected], при условии, что имя файла начинается с «1115103_».

В случае загрузки файла 9-го раздела декларации по НДС, содержащего сведения из книги продаж, имя файла начинается с «NO_NDS.9_». Данный файл можно обработать в режиме «Сервис / Прием документов из файлов» только вместе с основным файлом декларации (разделы 1 – 7), содержащим сведения о налогоплательщике и данные разделов 1 – 7 декларации по НДС.

Если имеется только файл 9-го раздела декларации, то в режиме «Документы / Налоговая отчетность» необходимо создать декларацию для соответствующего налогоплательщика за необходимый период, затем зайти во ввод данных в «Раздел 9» и воспользоваться кнопкой «Загрузить».

Такую инструкцию предложили техспециалисты ФНС в письме ведомства от 28.07.2022 № АБ-3-6/[email protected].

В ведомстве также напомнили, что для оперативного решения технических вопросов, связанных с ПК «Налогоплательщик ЮЛ», можно обращаться на специальный сервис разработчика.

Как составить и подать пояснения к декларации по НДС? Узнайте из Готового решения КонсультантПлюс, оформив бесплатный пробный доступ.

Книга учёта доходов и расходов — это документ, который поможет подтвердить поступления и траты денег в течение года, если у ФНС появятся к вам вопросы при проверке.

Обычно КУДиР нужна налоговой при камеральных проверках, когда инспектор запрашивает у банков информацию о движении денег по вашему расчётному счёту. Если она не соответствует декларации, налоговая отправит вам требование предоставить пояснение.

Вести КУДиР обязаны все предприниматели и организации на УСН, а также предприниматели на ОСНО, ПСН и ЕСХН. Сдавать же книгу нужно только после запроса налоговой. Тем, кто не сделает этого в течение 10 дней, придётся заплатить штраф.

В статье мы подробно расскажем, как вести КУДиР и заполнять её вручную.

Зарегистрируйтесь в Эльбе, чтобы формировать КУДиР автоматически — первые 30 дней в сервисе будут бесплатными.

Как вести и распечатывать готовую КУДиР

КУДиР можно вести на бумаге и в электронном виде, но главное — вносить данные в хронологическом порядке. Если вы планируете записывать все хозяйственные операции от руки — распечатайте готовый бланк в начале налогового периода. А если хотите вести учёт в электронном виде — обязательно распечатайте заполненную книгу в конце отчётного периода. Иначе она не будет считаться действительной.

Вне зависимости от формата ведения завершённую и проверенную КУДиР нужно сшить, пронумеровать, заверить подписью руководителя и печатью, если таковая имеется. Ещё не забудьте указать общее количество страниц на последнем листе. Чтобы всё сделать правильно, посмотрите фотоинструкцию.

Порядок работы с КУДиР устанавливает Приказ Минфина России от 22.10.2012 № 135н, но в нём и в других документах не сказано, как правильно распечатывать книгу и нумеровать её страницы. Поэтому обычно предприниматели обращаются к общепринятому порядку: применяют одностороннюю печать и начинают нумерацию с титульного листа, оставляя его без номера.

Важно распечатывать книгу со всеми разделами, даже с теми, которые на вашей системе налогообложения заполнять не нужно. Нумеровать также придётся все страницы, даже пустые.

Если вы решили устроить отпуск и не совершали никаких финансовых операций в течение года, распечатывать КУДиР всё равно нужно. Просто заполните титульный лист и вместо цифр в графах поставьте нули. Нулевая КУДиР тоже должна нумероваться, прошиваться и заверяться.

Чтобы не потерять ни одного документа и не искать ошибки перед сдачей отчётности, лучше вносить записи в КУДиР регулярно. Так удобнее. Но никто не запрещает вам вносить все операции задним числом в конце отчётного периода.

Бланк книги учёта доходов и расходов

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Из каких разделов состоит КУДиР

КУДиР состоит из титульного листа и пяти разделов:

- Раздел I — для учёта доходов и расходов.

- Раздел II — для расчёта расходов на основные средства и нематериальные активы.

- Раздел III — для расчёта убытков за прошлые периоды, которые уменьшают налоговую базу.

- Раздел IV — для учёта расходов, уменьшающих налог.

- Раздел V — для расчёта суммы торгового сбора, уменьшающего налог.

Какие разделы вам предстоит заполнять, зависит от объекта налогообложения: «Доходы» или «Доходы минус расходы». Рассмотрим подробнее различия.

Как заполнить КУДиР на УСН «Доходы»

На упрощённой системе с объектом «Доходы» нужно заполнять разделы I, IV и V.

Раздел I. Доходы и расходы

В эту часть заносите все хозяйственные операции по порядку с указанием даты и номера первичного документа: платёжного поручения, товарного чека, акта, накладной и других. Также пропишите содержание операций, а в графе 4 укажите сумму дохода.

Графа 5 обычно не заполняется. Но если вы получали субсидию на поддержку малого и среднего бизнеса, укажите расходы, которые оплатили этими деньгами.

Отобразить субсидию в доходах тоже нужно, но не в тот же момент, как получили. Потратили часть субсидиии — добавили эту сумму сразу в доходы и расходы. Потратили ещё часть — снова внесли записи. И так делайте до тех пор, пока не потратите субсидию полностью.

Пример заполнения раздела I (отображение субсидий)

Записывайте полученные доходы только тогда, когда деньги от покупателя поступили в кассу или на расчётный счёт. Предоплата тоже считается доходом, поэтому её также заносите в графу 4. Даже возвращённую покупателю предоплату нужно указывать в этом столбце, только со знаком минус. Учитывать возврат в расходах и вносить его в графу 5 не надо, потому что он уменьшает налогооблагаемые доходы.

Пример заполнения раздела I (возврат предоплаты)

Раздел IV. Расходы, уменьшающие налог

В этот раздел нужно вносить те суммы, на которые потом уменьшится ваш налог: страховые взносы за сотрудников, взносы по договорам добровольного личного страхования и больничные пособия за первые три дня нетрудоспособности, оплаченные организацией. ИП должны указать ещё и страховые взносы за себя.

Записывайте расходы по мере уплаты, а в конце каждого каждого квартала подводите итог в графе 10, чтобы сравнить вычет с лимитом и посчитать налог.

Пример заполнения раздела IV. Расходы, уменьшающие налог

Пример заполнения раздела IV. Расходы, уменьшающие налог

Раздел V. Торговый сбор, уменьшающий налог

В этот раздел добавляйте суммы торгового сбора за каждый квартал. Заполнять его должны все налогоплательщики на УСН «Доходы», а не только те, кто обязан платить торговый сбор.

Если в вашем регионе нет торгового сбора, укажите отчётный год, а в показателях поставьте прочерки, чтобы налоговый инспектор не решил, что вы забыли заполнить раздел.

Если в вашем регионе есть торговый сбор, укажите порядковый номер операции, дату и номер первичного документа, период за который внесли платёж, и сумму.

Пример заполнения раздела V. Сумма торгового сбора

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Как заполнить КУДиР на УСН «Доходы минус расходы»

На упрощённой системе с объектом «Доходы минус расходы» нужно заполнять разделы I–III, а также справку к разделу I на основе итоговой суммы доходов и расходов.

Раздел I. Доходы и расходы

В этот раздел, как и на УСН «Доходы», нужно заносить все хозяйственные операции в хронологическом порядке с указанием даты и номера первичного документа.

В графе 4 показывайте доходы, а в графе 5 — расходы. Не забывайте, что вносить нужно только те операции, которые учитываются при расчёте налога.

При учёте важно понимать, в какой момент денежные траты становятся расходами. Например, если вы приобретали товары для перепродажи, расходы в КУДиР можно заносить только в тот день, когда выполнены все три условия:

- вы получили товар от поставщика;

- вы оплатили этот товар;

- вы отгрузили товар покупателю.

А расходы на зарплату сотрудников можно учитывать после того, как работник получил деньги на руки или на карту.

Подробнее о порядке определения доходов и расходов написано в статье 346.17 Налогового кодекса.

Раздел II. Расходы на основные средства и нематериальные активы

В эту часть вносите данные по основным средствам, которые уже введены в эксплуатацию. Затраты распределяйте равномерно по кварталам, оставшимся до конца календарного года.

Например, если вы купили офисную технику на 200 тысяч рублей в феврале, то распределите эту сумму по 50 тысяч на каждый квартал. А если покупка совершена в августе, то есть в третьем квартале, нужно списать по 100 тысяч в третьем и четвёртом кварталах.

Рассчитанную сумму за текущий квартал из графы 12 внесите в графу 5 раздела I с указанием последнего числа квартала.

Графы 7, 8, 14 и 15 заполняются только в том случае, когда основное средство купили до перехода на упрощённую систему.

.png)

Пример заполнения раздела II. Расходы на основные средства и нематериальные активы

Раздел III. Убытки прошлых периодов, уменьшающие налоговую базу

Если по итогам года вы заработали меньше, чем потратили, можно перенести этот убыток на следующие годы. То есть уменьшить на него или на его часть налоговую базу.

Для этого нужно сделать следующее:

- В строке 010 отразите сумму убытков за предыдущие периоды, которая ещё не была учтена, а в строках 020–110 распишите суммы по годам.

- В строку 120 перенесите налоговую базу из строки 040 справки к разделу I.

- В строке 130 укажите убыток, который уменьшает налоговую базу текущего периода.

- В строку 140 внесите убыток текущего периода из строки 041 справки к разделу I.

- В строке 150 поставьте сумму оставшегося убытка, которую можно списать в следующих периодах.

- В строках 160–250 расшифруйте неперенесённые убытки по годам.

Пример заполнения раздела III. Сумма убытков за прошлые периоды, уменьшающая налоговую базу

А можно как-нибудь попроще?

Все тонкости заполнения КУДиР можно переложить на Эльбу. Сервис за вас сформирует книгу на основе разделов «Поступления» и «Списания». Безналичные и наличные платежи будут попадать в сервис автоматически, так как в Эльбе есть интеграция с банками, кассами и Контур.ОФД. Кроме передачи чеков Контур.ОФД формирует отчеты о выручке — по ним можно следить, как идут продажи.

В КУДиР переносятся не все операции, а только те, которые отмечены галочкой «Учитывать в налогах», поэтому проверьте, какие доходы и расходы нужно учитывать, а какие — нет. После этого вам останется только сохранить КУДиР в формате word или pdf и распечатать.

Чтобы получить КУДиР в Эльбе, зайдите в раздел «Отчётность» во вкладку «Актуальные задачи». В правом верхнем углу нажмите ссылку «Книга учёта доходов и расходов», а потом выберите год и вид книги. Также книгу можно распечатать в конце года, когда станет активна задача «Заплатить налог и отчитаться по УСН».

Эльба заполнит все нужные вам разделы, кроме второго. Но это не страшно, потому что вы можете сохранить книгу в формате word и отредактировать вручную.

Что ещё почитать по теме:

Как вести книгу учёта доходов и расходов

Статья актуальна на

23.01.2023

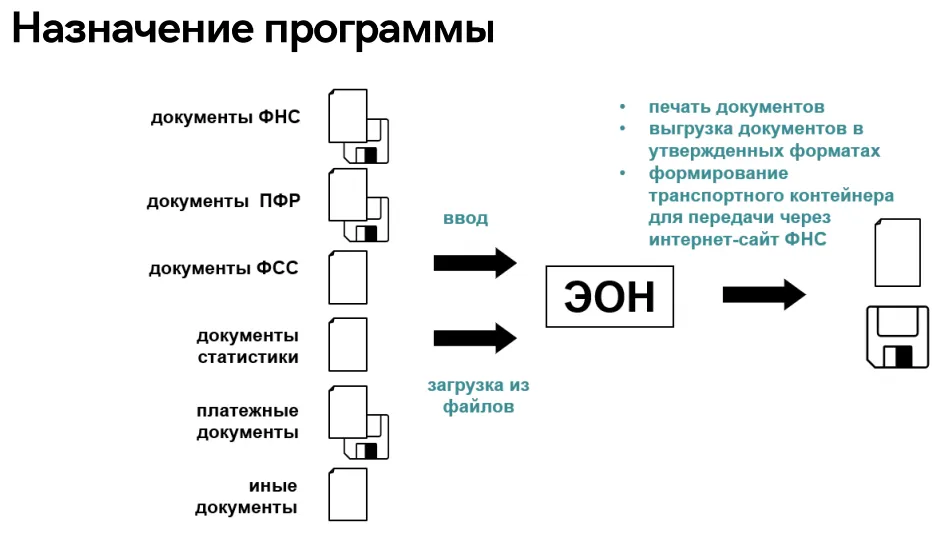

Наверняка вы слышали о программе «Налогоплательщик ЮЛ» и даже в ней работали. Скорее всего формировали отчетность. Но функционал программы может быть намного шире, например, в ней можно вести учет зарплаты, кадров, товаров и услуг, работать с неформализованными документами.

Расширенная версия Налогоплательщика это ПК «ЭОН». О ее возможностях мы кратко рассказали в первом выпуске нашего блога. А сейчас хотим поделиться практическим опытом наших пользователей по работе с программой.

Вы знаете, что организация может сдавать отчеты бесплатно через сайт ФНС? С помощью специального сервиса. Конечно ограничения существуют, например, декларацию по НДС через этот ресурс отправить нельзя. Также нужно иметь действующую электронную подпись и настроить рабочее место. Тем не менее для малых организаций это способ сэкономить на подключении к оператору.

Однако остается другая проблема — само ведение учета, оформление сотрудников, расчет зарплаты и т. д. Часто небольшие компании не готовы покупать дорогостоящие программы, к тому же дополнительно к ним франчайзи и разработчики прилагают даже ненужные бизнесу услуги и сервисы. А переплачивать никто не любит.

В ПК «ЭОН» нет ничего лишнего. Зато наша база содержит огромное количество форм — более 270 налоговых, порядка 40 для ПФР, примерно 90 для статистики. Программа позволяет формировать отчетность, а затем переводить ее в любой удобный формат — печатный, электронный xml файл для отправки через оператора или транспортный контейнер для передачи в ИФНС через портал ФНС России.

Наши клиенты уже оценили удобство программы и оставляют нам свои отзывы:

ООО «Программно-аппаратные комплексы», Евгений Шевелёв.

«Добрый день! С 2008 года используем, сначала «Налогоплательщик ЮЛ», а затем, ПК ЭОН.

Программа нравится полным набором форм отчетности и максимальным приближением заполняемых форм к внешнему виду конечных документов.

Использование программы в сетевом варианте позволяет нескольким исполнителям одновременно работать с одной базой Клиентов.

Программа не требовательна к ресурсам компьютеров, позволяет работать и в устаревших операционных системах, в нашем случае — Windows XP, что важно для давно существующих организаций с устоявшейся программной и аппаратной структурой Одним их преимуществ ПК ЭОН, снова «не в ногу» с модой, является локальная, а не «облачная» установка сервера, что позволяет работать при проблемах с подключением к Интернет.

Но и удаленный режим, при необходимости, можно использовать, как мы и поступали в период карантина. Мы установили на рабочие станции программы удаленного управления (в нашем случае LiteManager) и успешно справлялись с работой.

Уже несколько лет мы используем ПК ЭОН одновременно с другой системой (сходного функционала, но несколько другой организации) — «Контур.Экстерн» от СКБ Контур.

И, в этой связке, ПК ЭОН наш верный, надежный помощник в работе».

Евгений подчеркнул одну важную деталь — ПК «ЭОН» в отличие от многих других программ учета действительно не требовательна к ресурсам оборудования. Это значит, что вы можете использовать для работы, например, ноутбук. А как известно они по мощности чаще всего уступают стационарным компьютерам. Сейчас бизнес ценит мобильность, поэтому рабочий ноут придется как нельзя кстати.

Для бухгалтеров, которые ведут сразу несколько организаций, у нас тоже есть решение. Сетевая версия ПК «ЭОН» предназначена для работы в сети в многопользовательском режиме, в том числе для законных и уполномоченных (налоговых) представителей юридических или физических лиц (для организаций, которые создают документы для множества предприятий, организаций или физических лиц (представляют их в различных госорганах).

Заметьте — вы можете приобрести программу как физическое лицо. Это важно, ведь не все франчайзи других программ работают, например, с самозанятыми физлицами (не ИП). Вы просто не сможете приобрести у них программу, понадобится договориться с кем-то из клиентов, чтобы купить продукт от его имени. Согласитесь — не очень удобно?

В доказательство, что бухгалтерам ПК «ЭОН» нравится, еще один отзыв от нашего клиента: Андрей Росс «…программа ЭОН очень удобная в работе, отвечающая ВСЕМ запросам бухгалтеров и всех людей кто работает с ЭОН.»

Стоимость сетевой версии ПК «ЭОН» — 13 000 рублей. Версия может функционировать в локальной сети на неограниченном числе рабочих мест.

Чтобы купить программу достаточно написать нам на электронную почту eon@mail.rvcgnivc.ru или оставить заявку по форме в конце статьи. Мы пришлем вам договор-счет, после оплаты вы создаёте и высылаете на eon@mail.rvcgnivc.ru регистрационный файл и в ответ получите по электронной почте ключевой файл, который необходимо подгрузить в программу. Все — можно работать с сетевой версией.

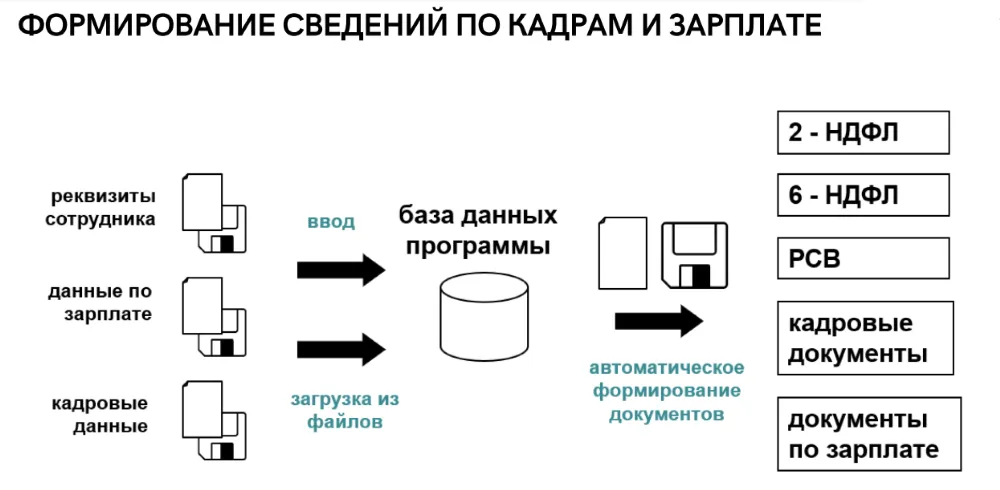

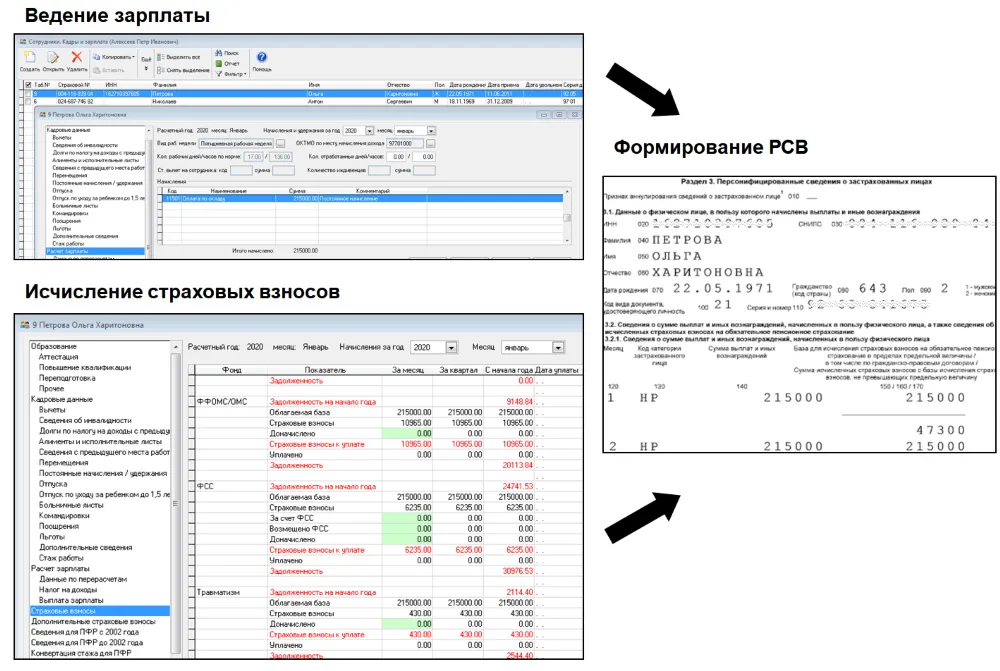

Наша особая гордость — ведение кадрового учета и зарплаты. Во-первых, это удобно, особенно для тех, у кого функции кадровика и бухгалтера не разделены и с обеими обязанностями справляется один специалист. Во-вторых, на основе данных формируются все виды отчетов.

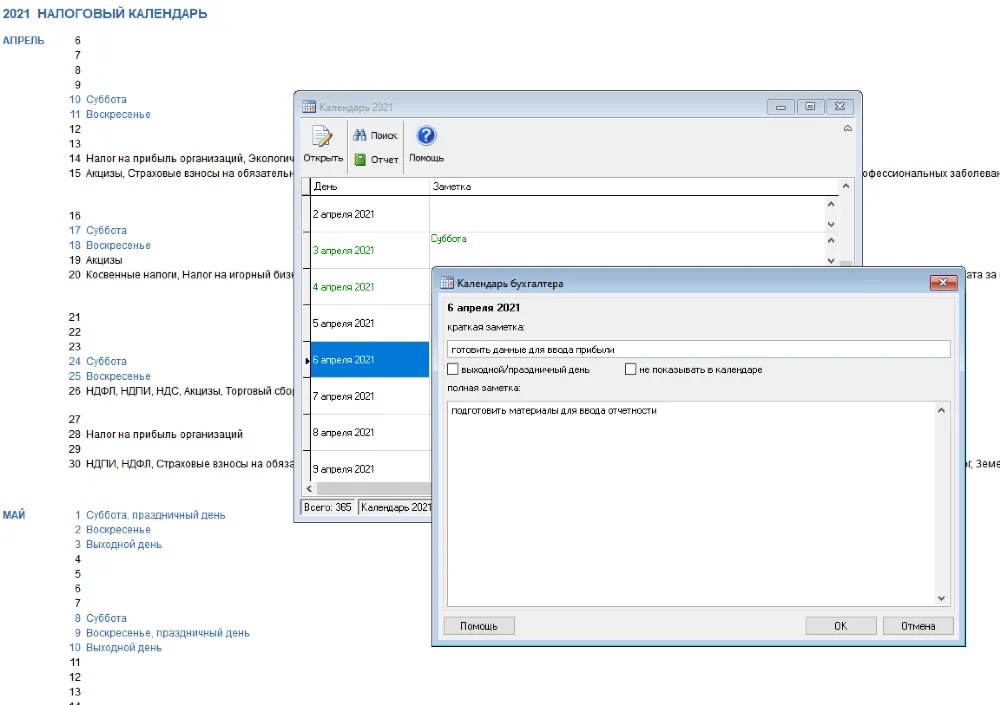

Чтобы не пропустить важное событие — уплату налога, сдачу декларации по налогу на прибыль, отчет в ПФР — настройте Налоговый календарь:

В ПК «ЭОН» можно вести учет товаров и услуг, выставлять документы покупателям и на основе этой информации формировать журналы учета счет-фактур, книги покупок и продаж и декларацию по НДС.

Если с программой работают несколько пользователей, то вам наверняка потребуются такие функции как:

- ведение журнала работы с документами — сохранение информации о том, кто, когда, где и что делал с документами (ввод, корректировка, удаление, выгрузка);

- сохранение / восстановление информации;

- аналитика;

- управление доступом.

Кроме того, программа содержит справочники и дает подсказки по составлению документов и отчетов, что позволяет не отвлекаясь на поиск информации в интернете, к примеру, по заполнению РСВ, быстро найти ответ на вопрос.

Вы найдете в ПК «ЭОН» и другие необходимые в работе организации документы:

- документы по регистрации налогоплательщиков;

- запрос на акт совместной сверки расчетов;

- книги по спецрежимам;

- касса, банки, платежные документы;

- учет доходов и расходов ИП;

- журнал доверенностей;

- аналитика, оценка рисков проверки НП, финансовый анализ;

- учет путевых листов, договоров;

- учет заявлений о ввозе товаров и уплате косвенных налогов;

- требования о предоставлении пояснении по НДС;

- реестры сведений по НДС, по акцизам;

- реестр документов (чеков) для компенсации НДС;

- и другие.

Электронная отчетность

Сдача отчетности, ведение кадрового учета и расчет зарплаты

Заполнить книгу доходов и расходов теперь можно дистанционно

61 Ростовская область

Дата публикации: 13.08.2013

Издание: Интернет-портал «161.ру»

Тема: Интернет-сервисы налоговой службы

Источник:

http://161.ru/text/newsline/688819.html?full=3

Донские налоговики разработали новый интернет-сервис «Книга доходов и расходов» для организаций и индивидуальных предпринимателей, применяющих упрощенную и патентную системы налогообложения. Новое web-приложение позволяет налогоплательщикам заполнять и распечатывать одноименную книгу, рассчитывать налоговую базу и сумму налога, а также формировать и распечатывать декларацию по налогу, уплачиваемому в связи с применением УСН.

Юридические лица и предприниматели, находящиеся на упрощенной системе налогообложения, обязаны вести налоговый учет показателей своей деятельности (доходов и расходов) для исчисления налоговой базы и суммы налога, а предприниматели, применяющие патентную систему, должны учитывать доходы для подтверждения права ее применения. Теперь с помощью нового интернет-сервиса «Книга учета доходов и расходов» организации и индивидуальные предприниматели смогут вести налоговый учет в электронном виде в удобное время и в любом месте.

«Книга учета доходов и расходов» проста в использовании. Чтобы приступить к работе, налогоплательщику достаточно пройти регистрацию и ввести обязательные данные: ИНН, систему налогообложения, ОКАТО, номера расчетных счетов, адрес местонахождения и другие. После этого можно приступать к заполнению разделов книги. Всплывающие подсказки и автоматический контроль заполнения полей помогут пользователям на всех этапах ввода данных. Есть возможность их сохранять и редактировать, что позволят налогоплательщику вернуться к формированию книги в любой удобный момент. Есть также возможность автоматического формирования декларации на основе книги и при необходимости сохранения ее на своем компьютере.

Напомним, что в настоящее время на сайте УФНС России по Ростовской области представлено 35 электронных сервисов ФНС России и пять – разработанных специалистами регионального Управления. Все они созданы в целях повышения качества взаимодействия налоговых органов и плательщиков и позволяют практически все услуги налоговой службы получить дистанционно.

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН.

Учет, налоги, зарплата на УСН

Вносите доходы и расходы в Контур.Бухгалтерию, а система сама сформирует КУДиР и декларацию по всем правилам.

Попробовать бесплатно

Зачем нужно вести и нужно ли сдавать КУДиР

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН. Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ. Она есть и у организаций, и у предпринимателей.

Ошибки или отказ от ведения КУДиР могут привести к штрафам от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — штраф в 20% от суммы неуплаченного налога, но не меньше 40 000 рублей. Это закреплено в статье 120 НК РФ.

При этом обязанности сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную (ст. 89, 93 НК РФ). Также КУДиР может понадобиться, чтобы показать расходование средств целевого финансирования, или показать доходы для определения ставки страховых взносов ИП, или в банке для кредита.

В какой форме вести КУДиР и когда ее создать

Новую книгу нужно открывать на каждый налоговый период — календарный год. Если организация создана в течение года, книга открывается со дня создания и до конца года. Вести ее можно в бумажном и электронном виде. От выбора формата зависит порядок оформления:

- В бумажной книге до начала записей нужно заполнить титульный лист, сшить и пронумеровать страницы, указать количество страниц на последней странице, заверить КУДиР подписью и печатью (при наличии);

- Электронную книгу в конце налогового периода нужно распечатать, сшить, пронумеровать страницы и указать их количество, заверить подписью и печатью (при наличии).

Выбранный способ ведения книги можно установить приказом руководителя или закрепить в учетной политике. Многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. В конце года или если налоговая потребует, можно распечатать.

КУДиР оформляется в одном экземпляре. При наличии обособленных подразделений, книгу формирует головной офис. Данные подразделений в ней отдельно выделять не нужно (ст. 346.24 НК РФ).

Изменить способ оформления КУДиР можно и в течение года. Но следует дождаться конца квартала.

Как заполнять Книгу учета доходов и расходов (КУДиР)

Форма и порядок заполнения книги утверждены приказом Минфина РФ от 22.10.2012 № 135Н. КУДиР состоит из титульного листа и 5 разделов. Форма книги одинакова и для организаций, и для предпринимателей на УСН. От объекта налогообложения она тоже не зависит — меняется только порядок заполнения.

Налогоплательщики, применяющие УСН с объектом «доходы», заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Авторасчет налогов, зарплаты, взносов. Сервис сам заполнит платежки, КУДиР, декларацию и отчеты для отправки онлайн.

Попробовать бесплатно

Общие правила заполнения

Отражайте в книге хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Затем впишите содержание операции и сумму дохода.

Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

- расходы, осуществленные за счет субсидий на развитие малого и среднего бизнеса;

- расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных и стимулирование создания безработными гражданами новых рабочих мест.

Когда вы оплачиваете такие затраты, в графе 5 укажите сумму в расходах, а в графе 4 — в доходах. Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте. На конец квартала в графу 5 переносятся затраты на основные средства и нематериальные активы из раздела 2 книги. Также по окончании каждого квартала по графам 4 и 5 нужно подвести итоги.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также на УСН 15% заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года. В ней из общей суммы облагаемого дохода (стр. 010) нужно вычесть сумму учитываемых затрат (стр. 020) и разницы между минимальным налогом за прошлый год и налогом, рассчитанным в общем порядке (стр. 030).

В Контур.Бухгалтерию нужно только вносить доходы и расходы — а сервис сам сформирует КУДиР по всем правилам.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

В каждом квартале заполняется новая таблица раздела 2. Итоговые данные из нее переносятся в раздел 1 в последний день периода.

Почему так сложно? Стоимость основного средства списывается в расходы равными частями в течение года. Но должны быть выполнены условия, которые и описаны в разделе 2. Основное средство списывается в расходы на последнее число квартала.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

В строке 010 указываются суммы убытка за предыдущие годы, если есть — их можно найти в строке 150 раздела 3 прошлогодней книги. В следующих строках сумма убытка распределяется по годам. В строке 120 пропишите налоговую базу за отчетный год (стр. 040 справки), в строке 130 — учитываемую в текущем году сумма убытка.

Если вы получили убыток в этом году, укажите его в строке 140. Затем в строке 150 отразите убыток, который будете переносить на следующий год (стр. 010 — стр. 130 + стр. 140). В КУДиР следующего года эта сумма будет учтена в строке 010 раздела 3.

В строках 160-250 расшифруйте сумму переносимого на будущее убытка.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о страховых взносах за работников, больничных пособиях и платежах по договорам добровольного личного страхования работников, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Попробовать

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Этот раздел для упрощенцев на «доходах». Его ввели с января 2018 года. Указывайте в нем суммы торгового сбора или его части, в день уплаты. Сумма сбора вносится на основании официального документа из налоговой, в котором указано, что предприниматель обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам торгового сбора. Если в вашем регионе сбор не введен, укажите в пятом разделе отчетный год, а в показателях проставьте прочерки. Так вы защититесь от претензий инспекторов, ведь по сути без раздела 5 регистр будет не полным.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

15.11.2023 Акт приема-передачи №5 |

Поступление товаров от ООО «Ай-ай-ка» по договору №11/2 от 10.11.2023 |

25 000 |

Доходы в валюте

Валютные поступления учитывайте вместе с теми, что получили в рублях. Их сумму нужно пересчитать в рубли по курсу ЦБ, действующему на дату признания доходов (п. 3 ст. 346.18 НК РФ).

В бухучете имущество и задолженность в валюте переоценивать нужно, но возникшие при этом курсовые разницы в КУДиР не отражаются. Но под это правило не подпадают курсовые разницы, возникшие при изменении курса валюты в момент продажи или покупки. Положительные курсовые разницы между официальным и коммерческим курсами продаваемой валюты включайте в доходы и отражайте в книге учета.

Субсидии на развитие бизнеса

Это тот случай, когда упрощенец-доходник может что-то вписать в графу 5 «Расходы» и учесть эти расходы при расчете налога. Сумму полученной субсидии отразите в графе 4 раздела 1, а в графе 5 укажите расходы, оплаченные за счет этих средств.

Таким образом, если вы потратите всю субсидию в один год, у вас сумма дохода в размере субсидии компенсируется суммами понесенных расходов — разница между показателями будет равна нулю.

Первичные документы для дохода — платежка. Первичные документы для расходов — акты, накладные и т д.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

Возврат аванса покупателю

В КУДиР указывайте полученные доходы, в том числе авансы. Возврат аванса минусует ранее полученный доход в виде суммы аванса. Поэтому в графу 4 «Доходы» так и записываем — с минусом. В графе 5 возвращенный аванс отражать не надо, такой расход не предусмотрен ст. 346.16 НК РФ.

Пример возврата аванса в КУДиР:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

15.11.2023 П/п №3452 |

Поступление аванса от покупателя ООО «Ганимед» |

25 000 |

|

|

2 |

25.11.2023 п/п №67 |

Возврат аванса покупателю ООО «Ганимед» |

– 25 000 |

Как отражать расходы

Общего правила здесь нет: расходы на материалы, основные средства, товары для перепродажи, зарплату работников и прочее отражаются по-разному.

Расходы на материалы или услуги в КУДиР

Например, расходы на приобретение материалов для последующего использования могут быть признаны на дату списания этих материалов в производство при условии, что товары оплачены.

У вас 3 события:

- Cписание с расчетного счета и платежное поручение;

- Поступление материалов и товарная накладная;

- Cписание материалов и бухгалтерская справка или акт списания материалов в производство.

Вообще списание должно происходить по событию 3, но после 1 и 2. На практике часто материалы списывают сразу, как они поступили, то есть 2 и 3 событие совпадают по дате. Первичным документом в этом случае будет товарная накладная на поступление.

Это означает что в Книге вы сделаете следующую запись:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

15.11.2023 Товарная накладная №189 |

Поступление товаров от ООО «Антарес» |

40000 |

Схожим образом отражаются услуги — по факту выполнения в размере оплаченных услуг. Подтверждающим документом будет акт оказания услуг при наличии платежного поручения на их оплату.

Расходы на товары для перепродажи

Отличаются от расходов на материалы тем, что в качестве события 3 выступит отгрузка конечному покупателю. Дата и документ — по товарной накладной на реализацию или по отчету розничных продаж, или по акту инвентаризации.

Любые отчеты онлайн

Сдать отчет или корректировку через Контур.Бухгалтерию очень просто! Автозаполнение, система подсказок, проверка.

Узнать больше

Расходы на основные средства

Как мы уже говорили выше, стоимость основных средств списывается равными частями поквартально в течение года. Дата — последнее число последнего месяца квартала. Документ — накладная или акт приема-передачи ОС, акт ввода в эксплуатацию, платежные поручения на уплату.

Все делают по-разному: кто-то перечисляет документы через запятую, кто-то (особенно при автоматизированном ведении) указывает документ о поступлении ОС. Главное, чтобы остальные документы были в наличии на случай налоговой проверки.

Входной НДС

Входящий НДС в КУДиР можно отражать отдельной строкой или включать в стоимость активов. Порядок отражения зависит от того, что купил упрощенец:

- НДС по материалам, работам и услугам — входной НДС отражается отдельной строкой на момент признания расходов на покупку;

- НДС по товарам для перепродажи — входной НДС отражается отдельной строкой по мере реализации товаров;

- НДС по ОС и НМА — приобретенные ОС отражаются в графе 6 раздела 2 КУДиР по первоначальной стоимости, в которую входит и НДС.

Расходы на зарплату работников

Здесь нужно различать вид выплаты. Есть зарплата, есть удержанный с работника НДФЛ.

- Зарплату отражаем на дату фактической выплаты. Документ — платежное поручение или платежная ведомость;

- НДФЛ отражаем при условии выдачи зарплаты на дату фактической выплаты. Документ — платежное поручение;

- Если НДФЛ перечисляется в один день с зарплатой, то можно сделать общую запись на НДФЛ и на зарплату;

Пример отражения зарплаты в КУДиР здесь:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

|

2 |

3 |

4 |

5 |

|

|

30.10.2023 П/п №75 |

Перечислен аванс работникам |

15 000 |

||

|

10.11.2023 п/п №80 |

Перечислена заработная плата |

15 450 |

||

|

11.10.2023 п/п №83 |

Перечислен НДФЛ с заработной платы |

4 550 |

Следует помнить, что не всегда НДФЛ можно считать в составе расходов на оплату труда. Если он удерживается не по трудовому договору, а как часть компенсации за, скажем, занятия фитнесом, то в расходах вы такую выплату учесть не сможете (основание – п. 2 ст. 346.16 и ст. 255 НК РФ).

Надеемся на обратную связь. Заполняйте КУДиР правильно;)

Учет, налоги, зарплата на УСН

Вносите доходы и расходы в Контур.Бухгалтерию, а система сама сформирует КУДиР и декларацию по всем правилам.

Попробовать бесплатно

.PNG)

.PNG)