В прошлом 1 квартале ошибочно отразили реализацию, а обнаружили ошибку только в следующем 2 квартале. Как ее исправить в учете?

Исправление ошибки следует производить в:

БУ:

- ошибка текущего года, выявленная до его окончания, исправляется датой выявления (п. 5 ПБУ 22/2010).

НУ:

- зависит от того занижен налог был или завышен.

НДС:

- в доп. листе Книги продаж за период первичного счета-фактуры (I квартал):

- аннулировать первичный СФ;

- зарегистрировать ИСФ (если реализация должна быть, но с другой суммой).

- подать уточненную декларацию за I квартал.

В 1С, если реализация не должна быть отражена в 1 квартале, то сделайте сторно документов Реализация (акт, накладная) и Счет-фактура выданный через Операции – Операции, введенные вручную – Создать – Сторно документа. Если не верная сумма, то через Создать на основании исходного документа Реализация (акт, накладная) введите документ Корректировка реализации.

См. также:

- Сторно документа в 1С 8.3 Бухгалтерия

- Корректировка реализации в 1С 8.3: пошаговая инструкция

- ПБУ 22/2010 Исправление ошибок в бухучете и отчетности

- Как в 1С отразить перенос реализации в другой квартал?

- Завышена сумма выручки текущего года

- [21.04.2020 запись] Отчетность за 1 квартал 2020 г. в 1С. НДС

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(2 оценок, среднее: 5,00 из 5)

Загрузка…

В нашей повседневной жизни мы часто совершаем ошибки, и не все из них можно исправить. При работе бухгалтера можно допустить ошибки в документах учёта совершенно случайно, по неосторожности, а могут быть это совсем и не ошибки, а новые договорённости с контрагентом, заключённые уже после оформления документов. При возникновении таких ситуаций необходимо создавать корректирующие документы. В данной статье мы рассмотрим оформление корректировки реализации прошлого периода в случае ошибки в первичных документах и по согласованию сторон.

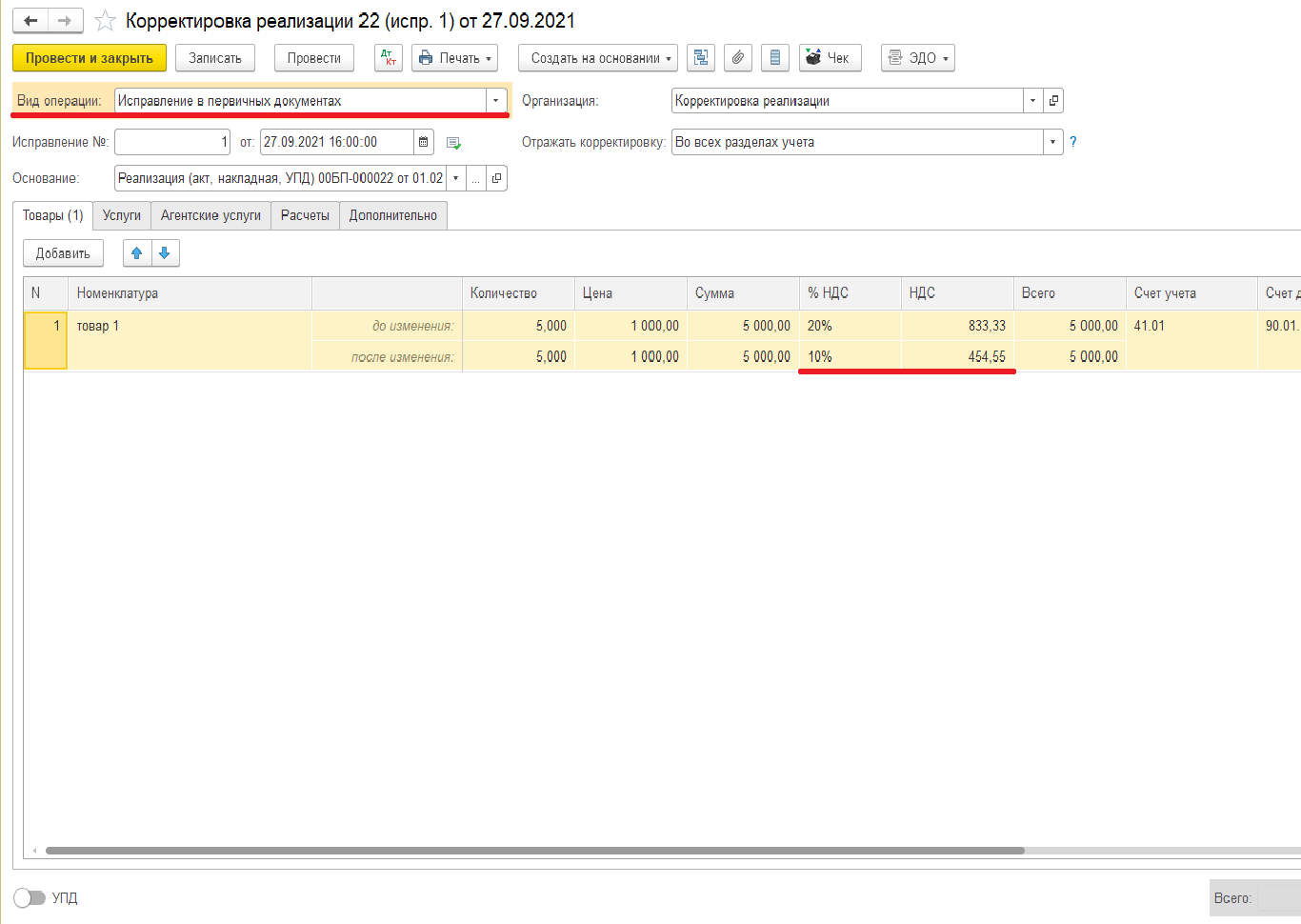

Первая ситуация: товар был реализован и полностью оплачен, сдана декларация по НДС за первый квартал. После сдачи декларации уже в третьем квартале была обнаружена ошибка, реализация произведена по ставке НДС 20 %, а наш товар входит в категорию детских товаров и должен облагаться по ставке 10 %. Необходимо внести исправления.

Решение: на основании первоначального документа создаём корректировку реализации в 1С:Бухгалтерия 8. В данном случае ошибка допущена нами, и корректировка реализации будет иметь вид корректировки «Исправление в первичных документах».

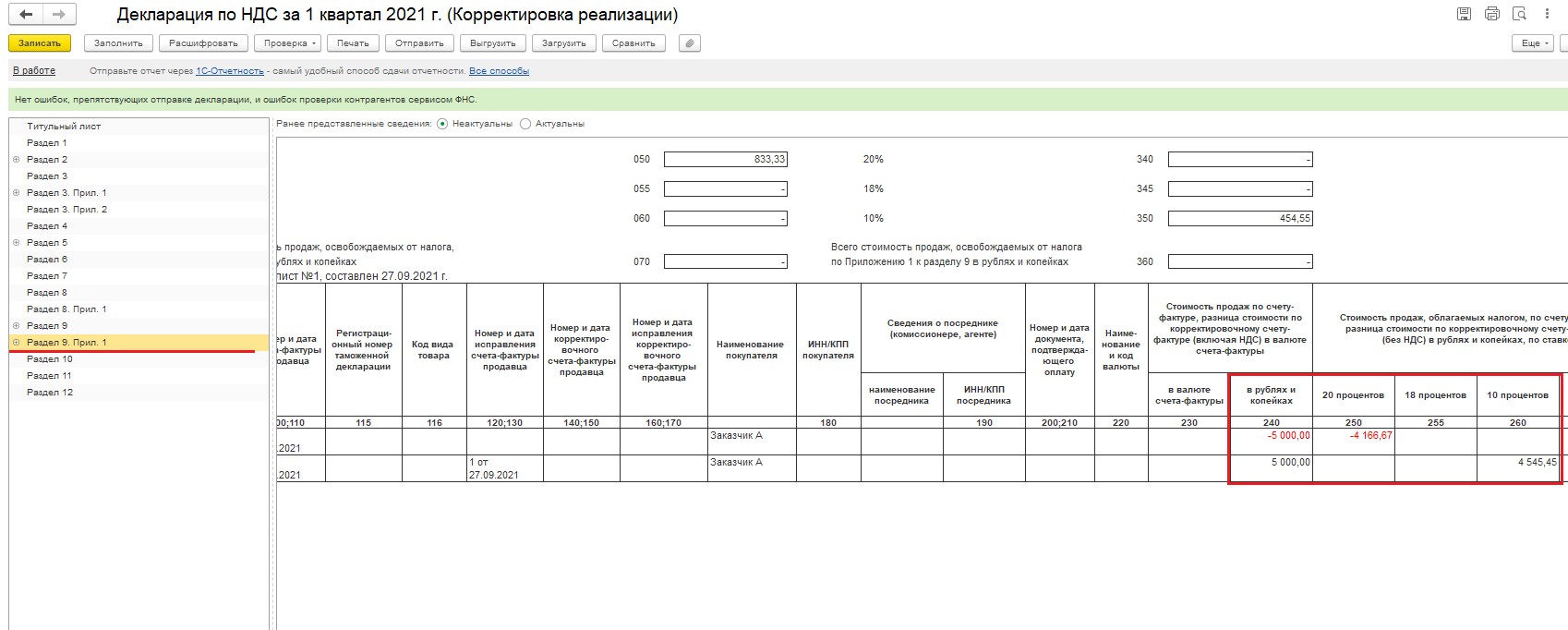

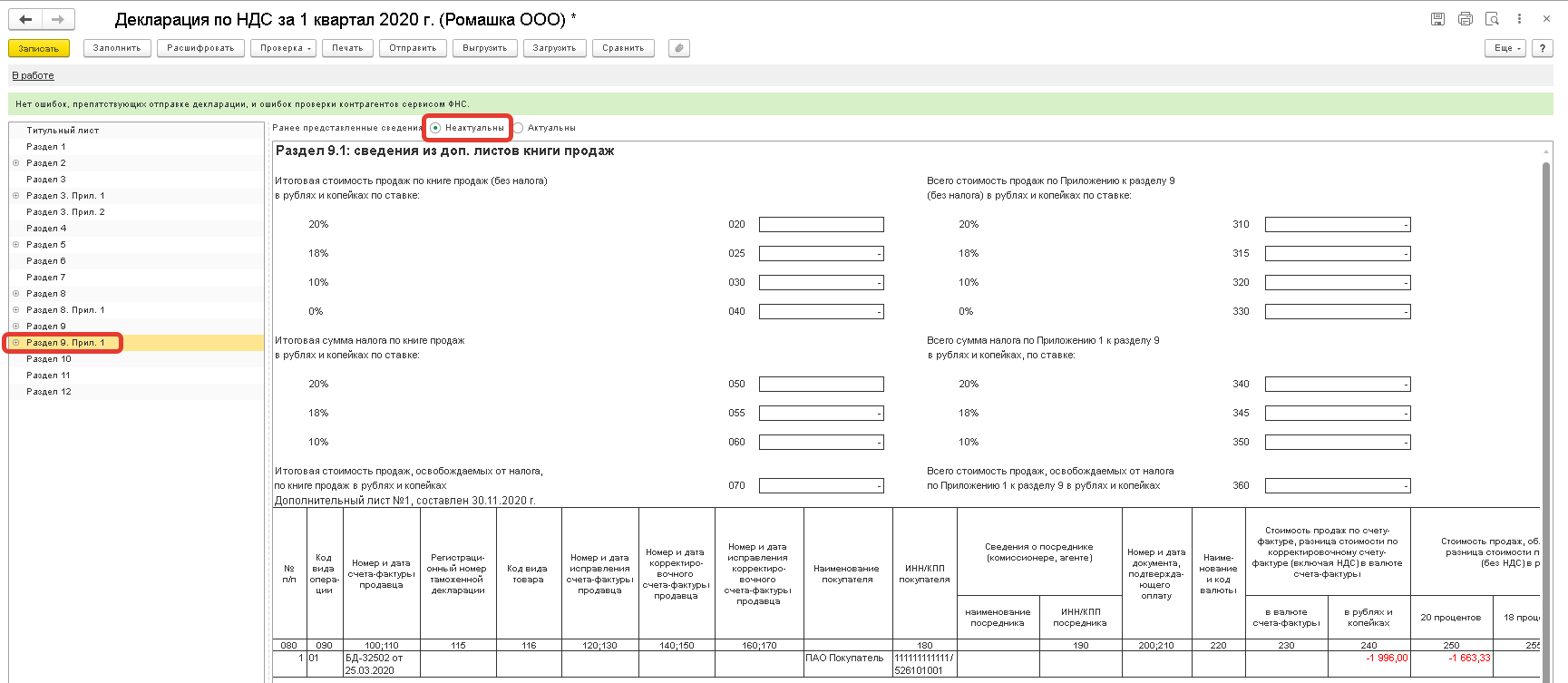

Данный вид корректировки подразумевает выставление исправленного счёта-фактуры, и после его создания необходимо будет сделать корректировку декларации по НДС за первый квартал и в дополнительном листе отразить исправления. Потому что согласно п. 3 Правил ведения книги продаж при необходимости внесения изменений в книгу продаж после окончания текущего налогового периода регистрация исправленного счёта-фактуры производится в дополнительном листе книги продаж за налоговый период, в котором был зарегистрирован счёт-фактура до внесения в него исправлений.

При этом в дополнительном листе книги продаж производятся записи данных по счёту-фактуре (в том числе корректировочному) до внесения в него исправлений, подлежащие аннулированию (с отрицательным значением), и в следующей строке осуществляется регистрация счёта-фактуры (в том числе корректировочного) с внесёнными в него исправлениями (с положительным значением) (п. 11 Правил ведения книги продаж, утв. Постановлением № 1137, п. 3 Правил заполнения дополнительного листа книги продаж).

После внесения исправлений в документ вы можете убедиться, что программа сделала правильные записи в книгу продаж, перейдя в проводки документа и посмотрев там регистр накопления «НДС продажи». Далее создаёте декларацию по НДС за первый квартал, на титульном листе ставите номер корректировки и заполняете. После заполнения у вас сформируется приложение 1 к разделу 9 (дополнительный лист книги продаж). Там будет отражено сторно первичной записи и после правильная строка.

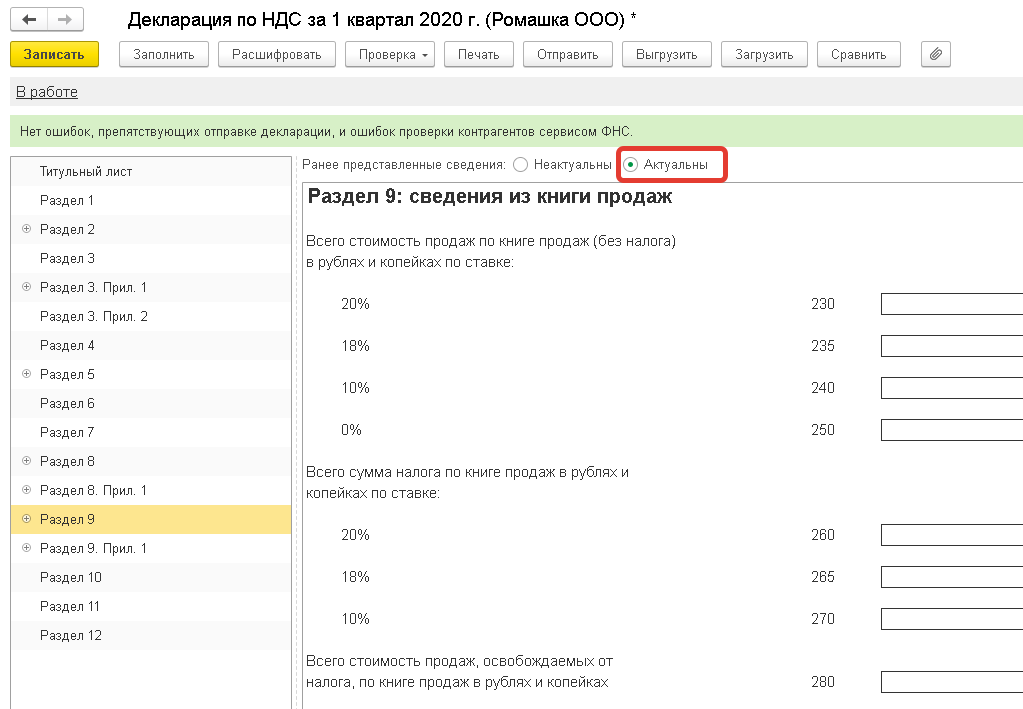

По самому же разделу 9 будет также зафиксирована первичная запись, а наверху стоять флажок, что ранее предоставленные сведения неактуальны.

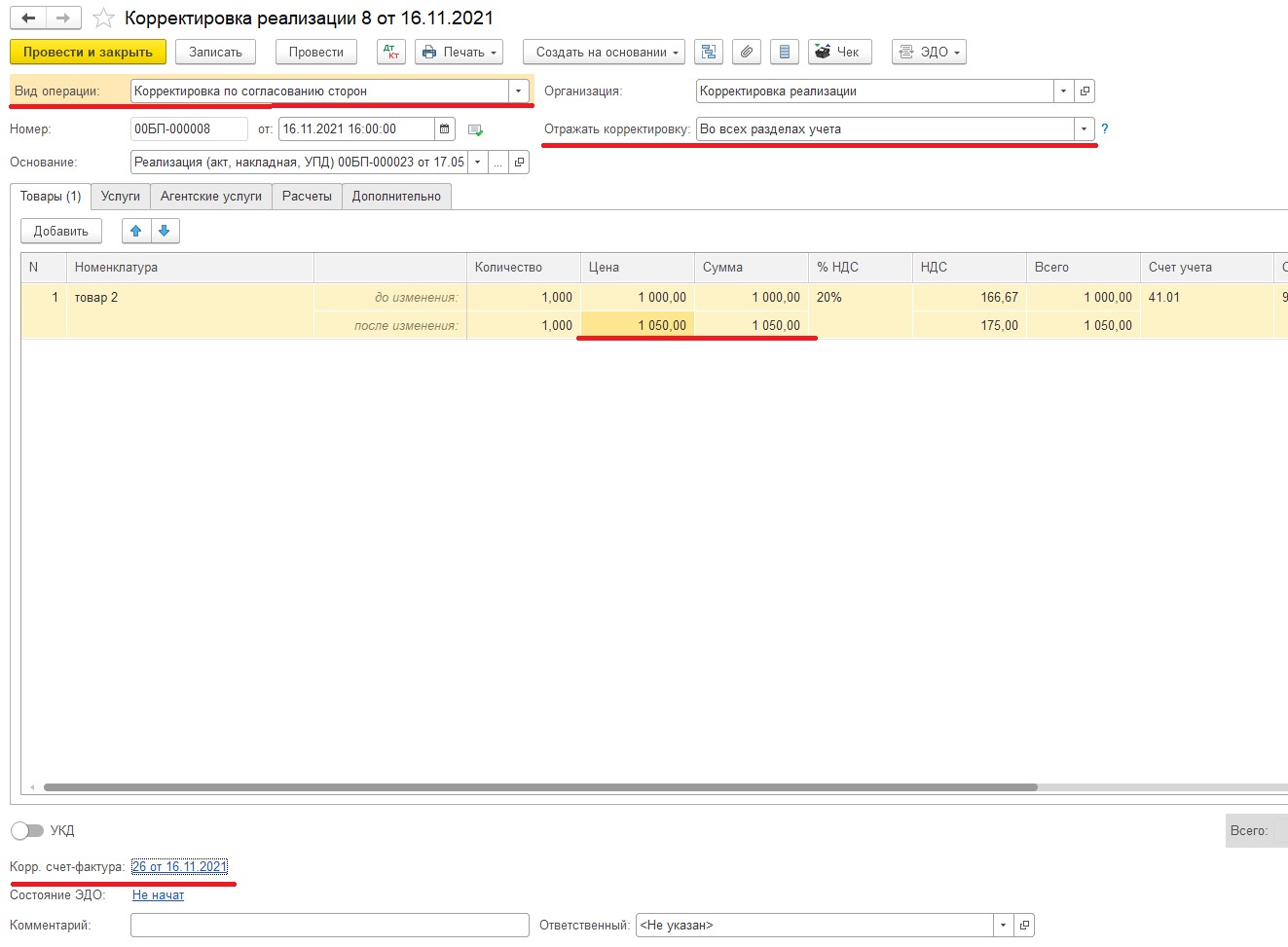

Вторая ситуация: во втором квартале 2021 года была проведена реализация и сдана отчётность. В четвёртом квартале согласно условиям договора изменилась стоимость реализованных товаров в сторону увеличения на пять процентов и был выставлен покупателю корректировочный счёт-фактура. Как отразить корректировку?

Решение: для корректировки стоимости отгруженных товаров необходимо создать документ «Корректировка реализации» с видом операции «Корректировка по согласию сторон».

Данный документ можно создать на основании документа первичного документа реализации. Поскольку корректировка вносится в стоимостные показатели, то необходимо в поле «Отражать корректировку» установить значение «Во всех разделах учёта».

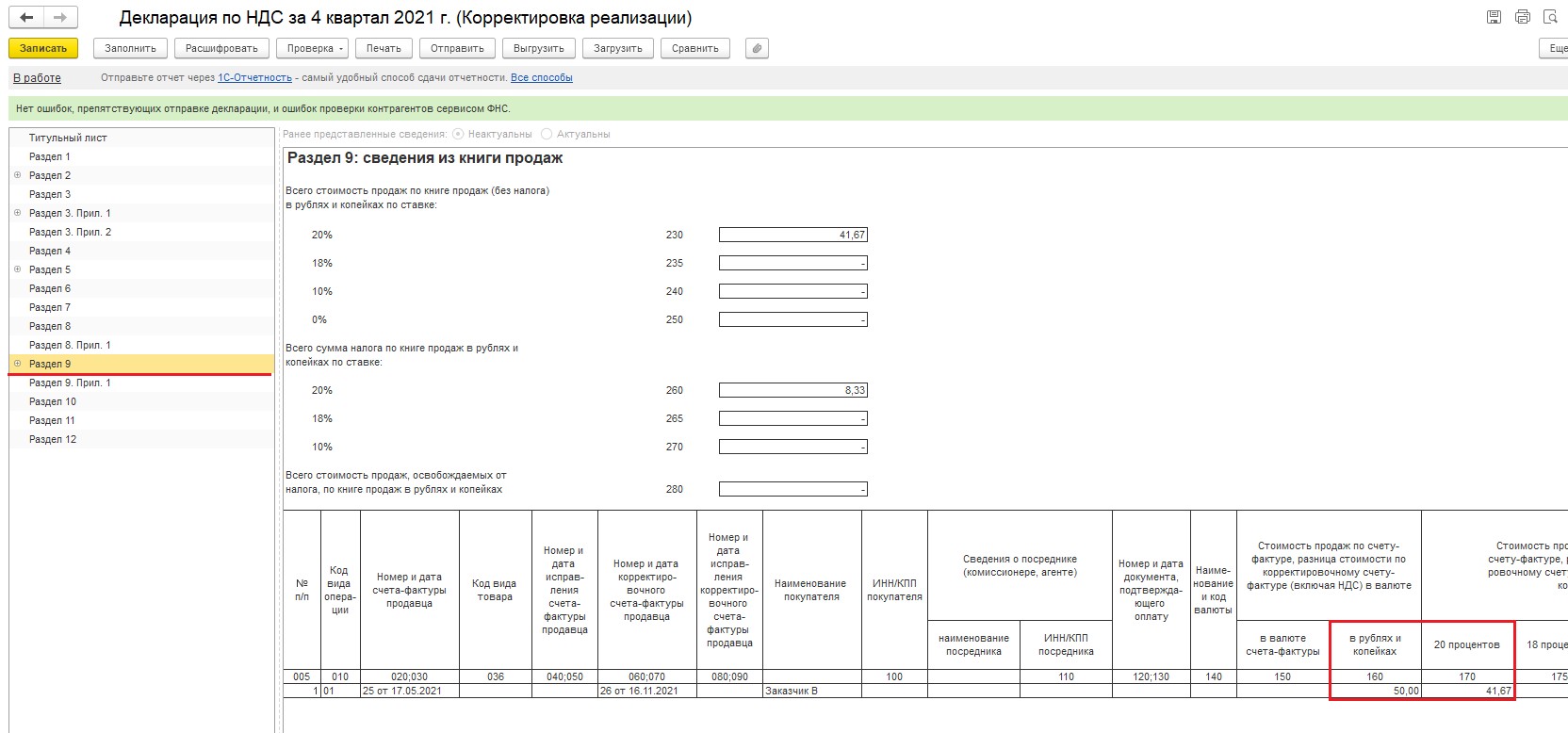

Вид корректировки «По согласованию сторон» подразумевает, что корректировочная запись будет внесена в декларацию по НДС за четвёртый квартал. Запись в книгу продаж формируется автоматически, при создании корректировочного счёта-фактуры. Проследить вы это можете, открыв проводки документа «Корректировка реализации», по регистру «НДС продажи» внесена запись на сумму изменений.

После создания корректировки и корректировочного счёта-фактуры вы можете создать декларацию по НДС за четвёртый квартал. По разделу 9 вы можете увидеть запись от проведённой корректировки. Суммы будут отражены только в размере изменений.

Итак, в данной статье мы с вами рассмотрели два основных варианта корректировки реализации: ошибки в первичных документах и корректировка по согласованию сторон. Основное их отличие — это запись в декларации по НДС, корректировка прошлой декларации или запись сумм изменений в период корректировки.

Если после прочтения статьи у вас остались дополнительные вопросы или что-то не получается, обращайтесь в наш Центр экспертной поддержки 1С компании «Что делать Консалт» по номеру +7 499 956-21-70. Наши эксперты легко и быстро решат ваш вопрос. Работайте в программах 1С с удовольствием!

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Исправление ошибок в учете НДС: удаление документа реализации и аннулирование записи книги продаж

ПРИМЕР.

Организация ООО “Ромашка”, применяющая общую систему налогообложения, в ноябре 2020 года обнаружила ошибочно отраженную в учете операцию по реализации товаров от 31.03.2020, следовательно, ошибочную регистрационную запись в книге продаж за 1 квартал 2020 года. Организация решила внести исправления в данные бухгалтерского и налогового учета, а также представить уточненную налоговую декларацию по НДС за 1 квартал 2020 года.

В рассматриваемом примере была ошибочно заявлена к уплате сумма НДС по проданным товарам, следовательно, обнаруженная ошибка привела к завышению суммы налога, подлежащей уплате в бюджет в 1 квартале 2020 года.

Налогоплательщик в данном случае ВПРАВЕ внести необходимые изменения и представить в налоговый орган уточненную налоговую декларацию НДС за 1 квартал 2020 г. с дополнительным листом Книги продаж, аннулирующим ошибочную регистрационную запись.

Как правильно это отразить в программе “1С:Бухгалтерия 8 (3.0)”

1. Сторнируем документ реализации и начисленный НДС, в т.ч. аннулируем ошибочную запись из книги продаж (вносим соответствующую сторнировочную запись в регистр “НДС Продажи”)

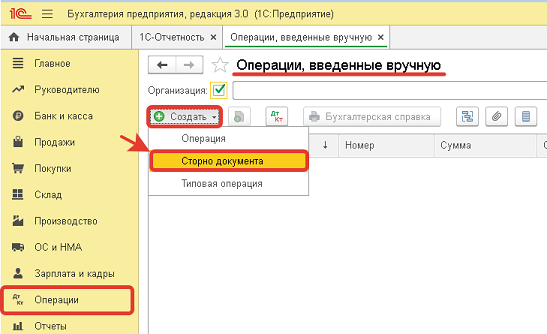

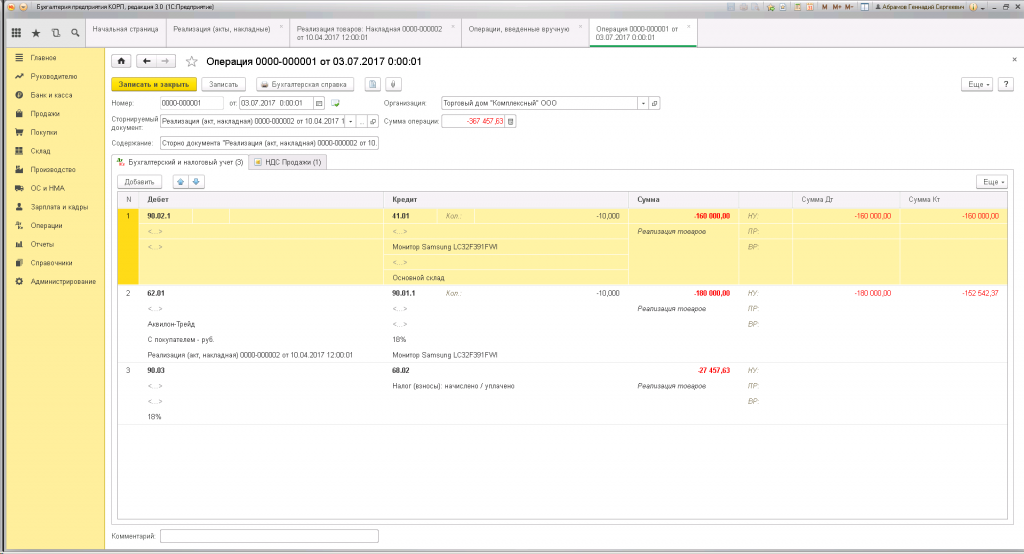

Для этого в программе “1С:Бухгалтерия 8 (3.0) регистрируем документ “Операция” с видом операции “Сторно документа” (раздел Операции – Операции, введенные вручную) (Рис. 1).

Рис. 1

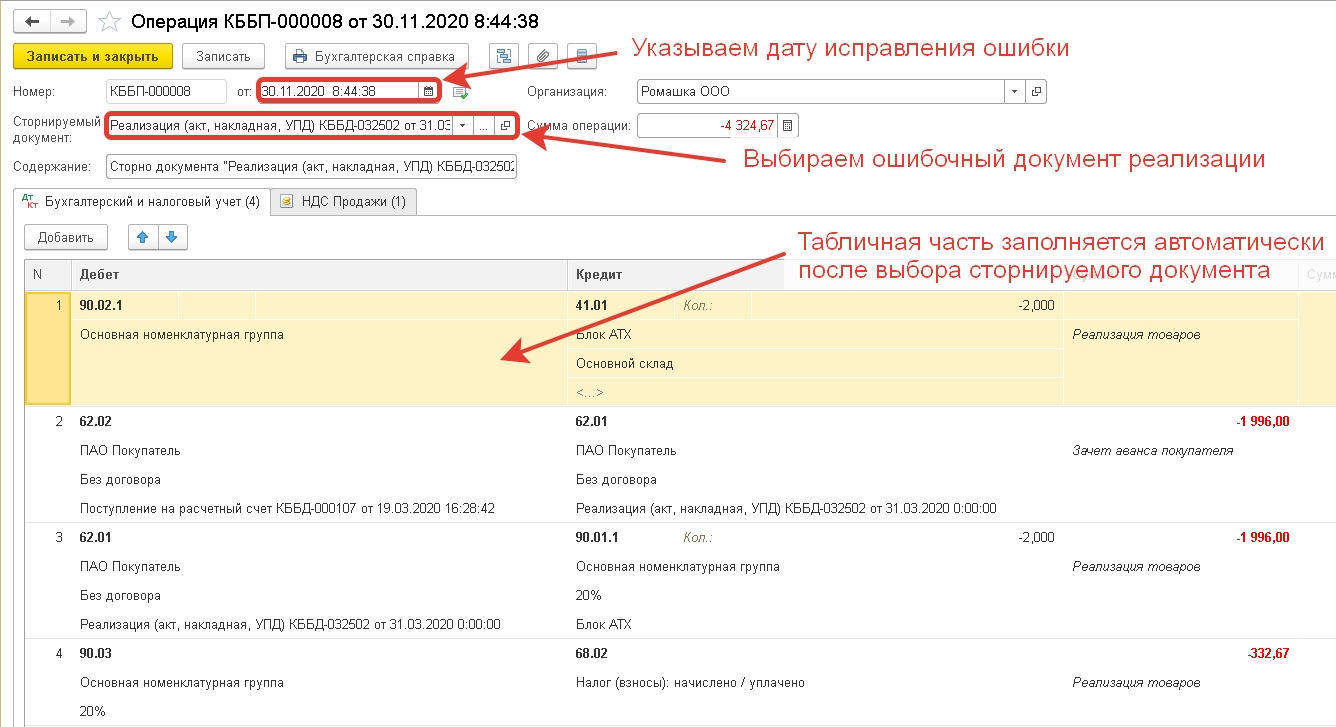

В документе указывается (Рис.2):

- Дата исправления допущенной ошибки;

- В поле “Сторнируемый документ” – соответствующий ошибочный документ поступления;

- Поле “Содержание” и табличная часть документа заполняются автоматически после выбора сторнируемого документа.

Рис. 2

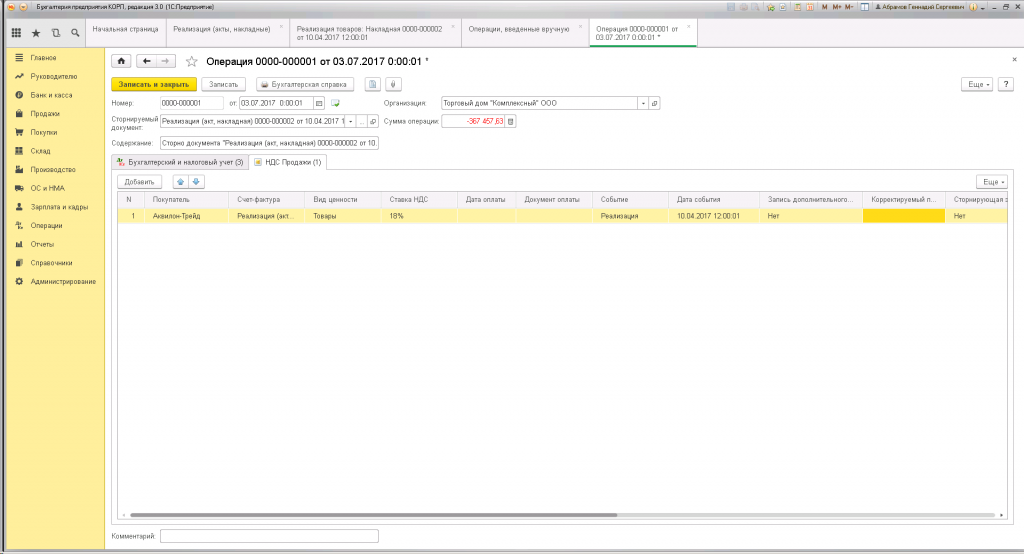

В регистр “НДС Продажи” автоматически вносится соответствующая сторнировочная запись с указанием следующих значений:

- в графе “Запись дополнительного листа” – Нет;

- в графе “Корректируемый период” – значение отсутствует;

- в графах “Сумма без НДС” и “НДС” соответствующие отрицательные суммы

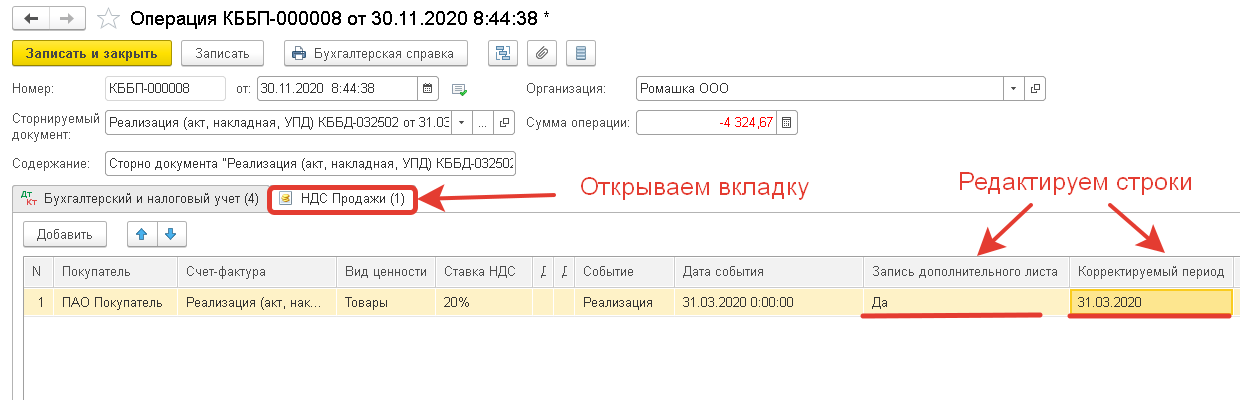

Эту запись необходимо скорректировать (Рис. 3).

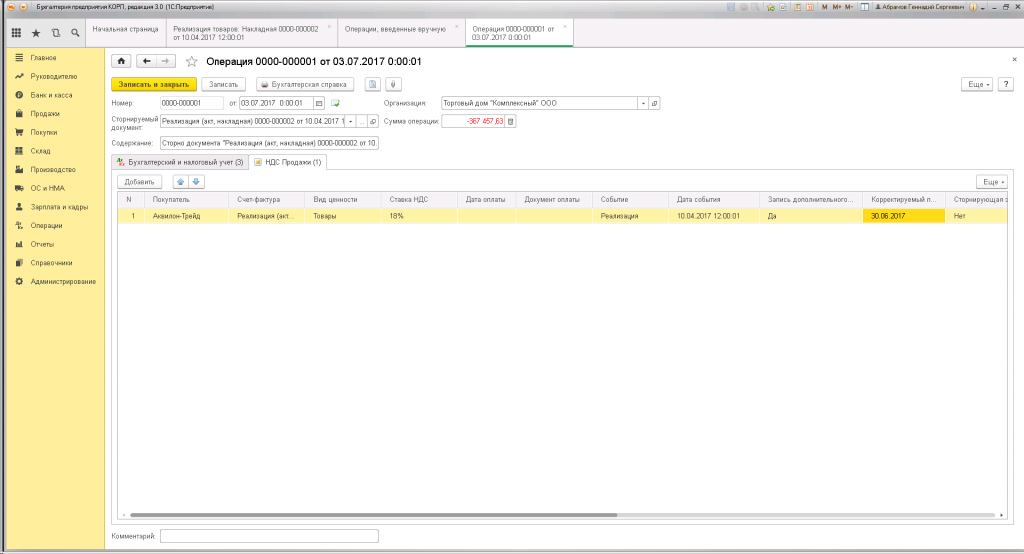

– в графе “Запись дополнительного листа” заменить значение “Нет” на значение “Да”;

– в графе “Корректируемый период” указать любую дату 1 квартала 2020 года, например, 31.03.2020.

Рис.3

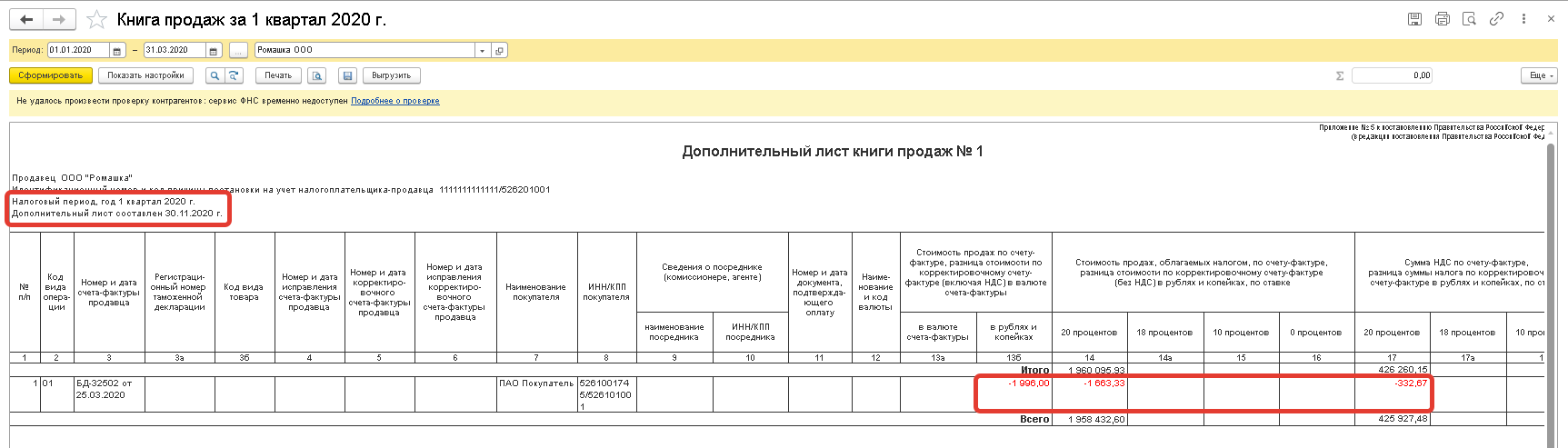

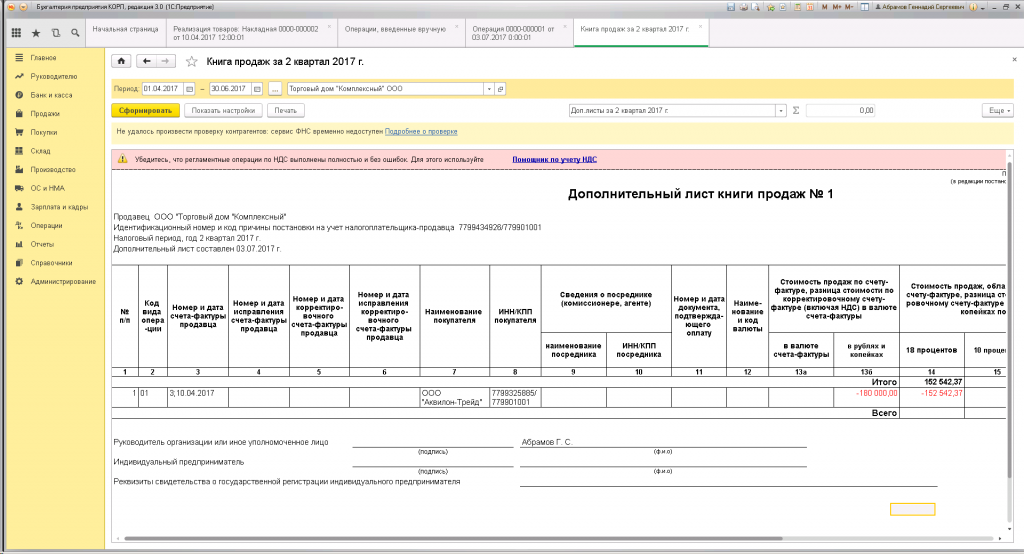

2. Проверяем запись об аннулировании по ошибочно выставленному счету-фактуре в дополнительном листе книги продаж за 1 квартал 2020 года (раздел Отчеты – подраздел НДС) (Рис. 4)

Рис.4

3. Формируем уточненную Декларацию НДС за 1 квартал 2020 г.

В уточненной декларации появится дополнительно Раздел 9 Приложение 1, в котором будут отражены сведения из дополнительного листа книги продаж (Рис.5-6)

Рис.5

Рис.6

Надеемся, что данная информация поможет вам оперативно реагировать на важные изменения законодательства. В случае возникновения каких-либо вопросов по 1С вы всегда можете обратиться за поддержкой в компанию Контакт.

2020-11-30 19:55

1С:Бухгалтерия 8

Удаление ошибочного документа реализации товаров и услуг и аннулирование записи книги продаж

Если после подачи налоговой декларации в данных обнаружена ошибка, статья 81 пункт 1 Налогового кодекса РФ предписывает поступить следующим образом (в зависимости от влияния ошибки на сумму налога):

-

если налог рассчитан меньше, чем нужно, обязательно вносятся изменения и представляется уточненный документ;

-

если налог рассчитан больше или сумма не меняется, плательщик вправе внести изменения и представить уточненный документ.

Регламент ведения книг Покупок и Продаж определяет вносить любые изменения прошлых периодов только на дополнительных листах. Лист должен относиться к периоду оформления и регистрации документов, в которых допущена ошибка.

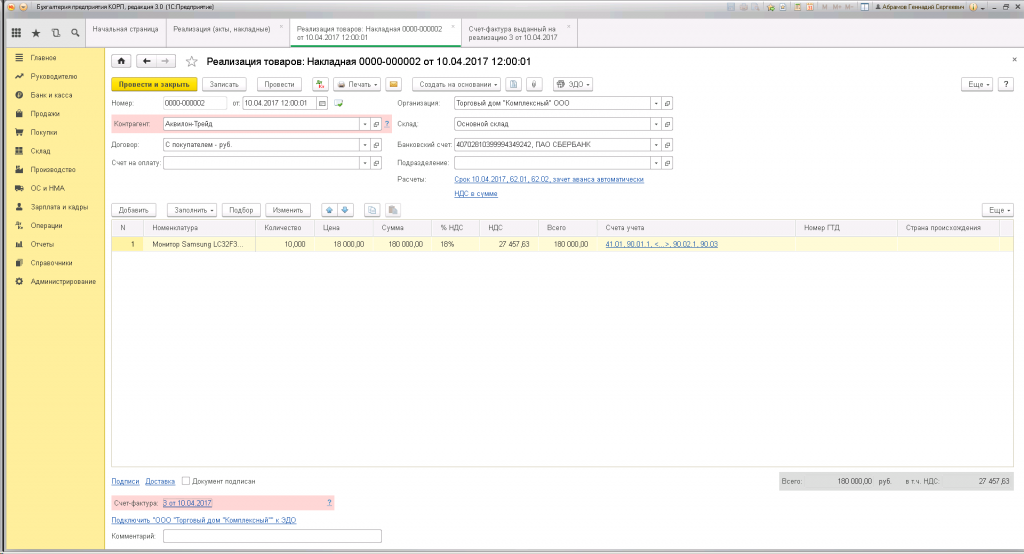

Рассмотрим ситуацию, когда предприятие ошибочно зарегистрировало в 1С реализацию, которая попала в отчетность завершенного периода. По документам был продан товар на сумму 180 000,00 руб, в том числе НДС 27 457,63 руб.:

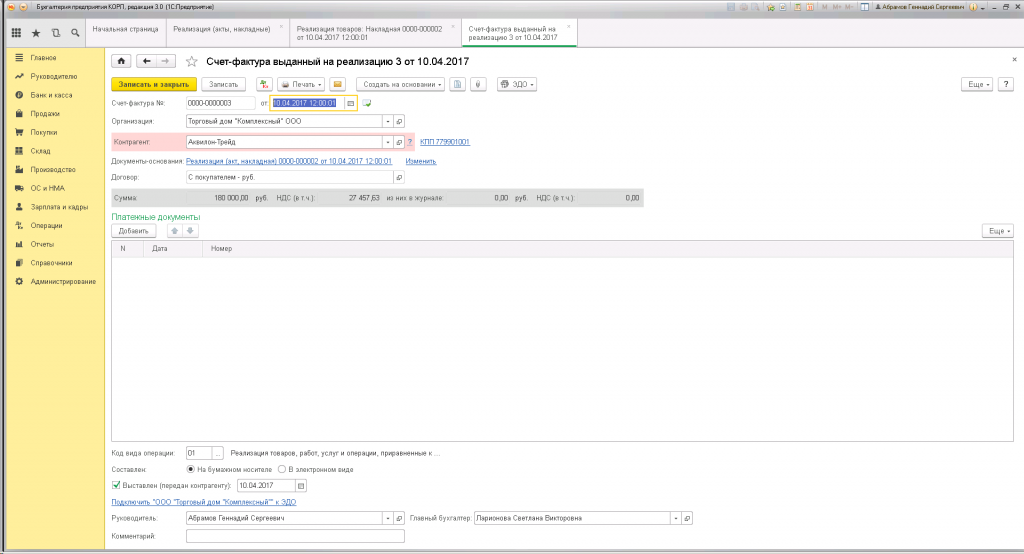

Был сформирован и отражен в программе счет-фактура на реализацию:

Для аннулирования реализации, ее нужно сторнировать. Операция «Сторно документа» находится в 1С: раздел Операции – Бухгалтерский учет – Операции, введенные вручную. Создаем новый документ, заполняем шапку:

-

«Номер» – программа присвоит сама:

-

«От» – отразится текущая дата;

-

«Сторнируемый документ» – здесь необходимо выбрать из списка нужную реализацию (раскрывается список нажатием «…»);

-

«Содержание» – данные заполнятся после выбора сторнируемой реализации;

-

«Организация» – если в базе 1С заведена только одна организация, то оставляем без изменений. Если вы ведете отчетность нескольких организаций, проверьте, чтобы в поле была указана нужная.

Таблица в нижней половине формы заполнится данными из реализации автоматически:

На закладке «НДС Продажи» появится строка со сторнировочной записью:

Обратите внимание, что по умолчанию в программе не создается дополнительный лист и не определяется период, к которому нужно отнести изменения. Это делается вручную:

-

для столбца «Запись дополнительного листа» ставится значение «Да» (по умолчанию стоит «Нет»);

-

для столбца «Корректируемый период» указывается дата, относящаяся к периоду, который мы корректируем (23 квартал 2017 года).

Когда все поля заполнены, можно проверить и записать документ. После этого реализация будет аннулирована, о чем появится запись в Книге продаж на дополнительном листе за 2 квартал 2017 года:

(Рейтинг:

5 ,

Голосов: 5 )