Забыли пробить чек при оплате картой и не знаете, как это исправить? Какое наказание грозит за такое нарушение? Как пробивать чек при оплате банковской картой через интернет? Ответы на эти вопросы найдете в нашем материале.

Как действует законодательство о ККТ при расчетах банковской картой?

Порядок использования контрольно-кассовой техники регулируется законом «О применении ККТ» от 22.05.2003 № 54-ФЗ, в ст. 1.2 которого прямо прописана обязанность продавца выдать покупателю подтверждающий проведение денежного расчета документ — кассовый чек или БСО. Это требование распространяется как на оплату наличными, так и на расчеты с помощью электронных средств (по карте или, к примеру, через Систему быстрых платежей). Поэтому теперь для всех продавцов, деятельность которых подпадает под действие закона 54-ФЗ, не стоит вопрос, надо ли пробивать чек при оплате картой. Ответ однозначно положительный.

ВАЖНО! Если у предприятия есть онлайн-касса, но она долго не используется, то налоговики в этом случае получат основания для инициирования проверки.

Некоторые категории организаций и ИП сохраняют возможность вести деятельность без кассовых аппаратов, выдавая бланки строгой отчетности.

О том, кто имеет право работать без использования ККТ, узнайте в материале «Можно ли работать без кассового аппарата в 2022 году?».

В зависимости от формы проведения оплаты банковской картой — через терминал или онлайн-платежом, кассовый чек должен быть выдан на бумаге или в электронном виде. Для отправки последнего продавцу необходимо заранее узнать у покупателя адрес его электронной почты или номер мобильного. Отсутствие в ККТ контактных данных покупателя может быть признано нарушением порядка применения ККТ, на основании чего ФНС оштрафует магазин по ч. 4 ст. 14.5 КоАП РФ (письмо ФНС России от 25.08.2021 № АБ-4-20/11987).

Важно также отразить в чеке прочие реквизиты — например, указать корректное наименование товарах. Иначе также будут штрафы.

Подробнее читайте в экспертной публикации, размещенной в системе «КонсультантПлюс». Получите пробный доступ к ней бесплатно.

Минфин РФ и ФНС дали разъяснения, надо ли пробивать кассовый чек при эквайринге в сети интернет, то есть оплате картой покупок онлайн. Согласно письму ФНС от 24.07.2017 № ЕД-4-20/14361 интернет-торговля должна вестись в соответствии с требованиями закона № 54-ФЗ, а значит, использование продавцом ККТ и выдача кассового чека обязательны. Отмеченная позиция ведомства остается неизменной (поскольку не было изменений в законе № 54-ФЗ, допускающих иное).

Надо ли пробивать «забытый» чек?

Зачастую в случае, когда продавец забывает пробить кассовый чек и выпускает только слип платежного терминала, он сомневается, надо ли его оформлять постфактум, когда время уже упущено и покупатель ушел. В этом случае обязательно оформляется кассовый чек коррекции (КЧК), а обычный уже не пробивается. Создать КЧК продавец может по своей инициативе, обнаружив расхождение в фактических и отчетных данных, или по указанию налогового органа после проведенного им мониторинга.

По правилам КЧК формируется в период между созданием отчетов об открытии и закрытии смены (п. 4 ст. 4.3 закона № 54-ФЗ).

Пример

Кассир в ООО «Полянка» продал 25 марта физическому лицу товар на сумму 500 руб. 28 марта руководитель организации обнаружил ошибку, попросил кассира написать объяснительную и принял решение о проведении корректировки. После формирования отчета об открытии смены кассир оформил КЧК на неучтенную сумму 500 руб., указав:

- в признаке расчета — код 1 «приход»;

- в строке «описание коррекции» — дату нарушения (1 октября) и вид ошибки («не сформирован кассовый чек»).

После исправления руководитель уведомил налоговый орган о допущенном нарушении и проведенной корректировке.

Подробнее о том, как и когда оформляется чек коррекции, читайте в нашем материале «Когда используется чек коррекции в онлайн-кассах».

А эксперты «КонсультантПлюс» рассказали об особенностях формирования самого чека коррекции. Получите пробный доступ к материалу на данную тему бесплатно.

Возможные штрафы за нарушение применения ККТ при эквайринге

В соответствии с п. 2 ст. 14.5 КоАП за непробитый чек, в том числе при оплате платежной картой, продавцу грозит административный штраф:

- от 30 000 руб. для юридических лиц;

- от 10 000 руб. для должностных.

П. 6 той же статьи предусматривает наказание за непредставление кассового чека покупателю по его требованию в виде предупреждения или штрафа в размере 10 000 руб. для юридических лиц и 2 000 руб. для должностных.

Проверка выдачи кассовых чеков потребителям — прямая функция ФНС (постановление 13-го арбитражного апелляционного суда от 24.12.2021 № 13АП-35885/2021 по делу № А56-63049/2021).

ВАЖНО! Проверять соблюдение требований по ККТ налоговики будут без предупреждения.

Однако штрафа можно избежать. Как поясняет ФНС в своем письме от 07.12.2017 № ЕД-4-20/24899, в случае когда пользователь ККТ добровольно заявляет в налоговый орган о допущенном нарушении и самостоятельно устраняет его, он может быть освобожден от административной ответственности. При этом должны быть соблюдены несколько условий:

- заявление подано в письменной форме с указанием даты и причины допущенного нарушения, а также реквизитов КЧК;

- до обращения продавца налоговый орган не установил факт нарушения;

- представленные документы позволяют сделать вывод о том, что правонарушение имело место.

Кроме того, не будет считаться административным нарушением ситуация, когда продавец стремился соблюсти требования закона 54-ФЗ. Например, кассовый чек не был предоставлен, потому что покупатель указал несуществующие реквизиты для отправки сообщения.

Итоги

При работе по новым правилам применения ККТ продавец обязан выдать покупателю кассовый чек при расчетах банковской картой. Правило распространяется как на оплату через терминал, так и на онлайн-покупки. Если чек не создан, исправлять нарушение нужно с помощью чека коррекции. Не стоит дожидаться налоговой проверки, лучше сразу исправить допущенную ошибку и самостоятельно сообщить о ней в ФНС, чтобы избежать штрафных санкций.

Организация получает на расчетный счет денежные средства от покупателей (клиентов) — физических лиц (не индивидуальных предпринимателей) за товары, работы и услуги. Начиная с какой даты, эта организация обязана применять контрольно-кассовую технику (ККТ) и оформлять кассовые чеки (бланк строгой отчетности — БСО), а также возможно ли избежать ответственности за непробитие чека по безналу?

Согласно новым требованиям Закона 54-ФЗ от 22.05.2003 «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (далее — Закон № 54-ФЗ), если на расчетный счет компании денежные средства поступают от физического лица (то есть от обычного гражданина), то применение кассы является обязательным. Данная норма действует с 1 июля 2019 года.

При поступлении оплаты на расчетный счет от физлица кассовый чек должен быть сформирован не позднее рабочего дня, следующего за днем поступления денежных средств на расчетный счет компании. Сделать это необходимо не позднее момента выдачи товара покупателю, начала выполнения работ или оказания услуг.

Таким образом, с июля 2019 года не использовать кассу и не выдавать кассовый чек при проведении безналичных расчетов будут вправе только ИП и организации в случае платежей с иными организациями и ИП без предъявления электронного средства платежа получателю средств. В том случае, если расчеты с физлицами (не ИП) осуществляются с использованием электронных средств платежа, применение онлайн-кассы является обязательным на общих условиях.

С учетом вышеизложенного можно сделать вывод о том, что с 1 июля 2019 года при получении на расчетный счет денежных средств от покупателей (клиентов) — физических лиц (не ИП) за товары, работы, услуги организация обязана применять ККТ и оформлять кассовые чеки (БСО) не позднее рабочего дня, следующего за днем получения оплаты на счет организации.

Штрафы за непробитие чека на безнал

Все организации и ИП, которые должны с 1 июля 2019 года применять кассы, обязаны пробить и передать чек клиенту. Непробитие чека по безналу с 1 июля 2019 года приравнивается к неприменению онлайн-кассы. В этом случае к организации и ИП могут быть применены штрафные санкции согласно части 2 статьи 14.5 КоАП РФ «Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации, либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники».

Неприменение ККТ в установленных законодательством РФ о применении контрольно-кассовой техники случаях влечет наложение административного штрафа на должностных лиц в размере от 1/4 до 1/2 размера суммы расчета, осуществленного без применения ККТ, но не менее 10 тыс. руб.; на юрлиц — от 3/4 до 1 размера суммы расчета, осуществленного с использованием наличных денежных средств и (или) электронных средств платежа без применения ККТ, но не менее 30 тыс. руб.

Согласно части 3 статьи 14.5 КоАП РФ «Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации, либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники», повторное совершение административного правонарушения, предусмотренного частью 2 настоящей статьи, в случае, если сумма расчетов, осуществленных без применения ККТ, составила, в том числе в совокупности, 1 млн руб. и более, влечет в отношении должностных лиц дисквалификацию на срок от 1 до 2 лет; в отношении ИП и юрлиц — административное приостановление деятельности на срок до 90 суток.

Согласно Примечанию к статье 14.5 КоАП РФ лицо, добровольно заявившее в налоговый орган в письменной форме о неприменении им ККТ в случаях, установленных законодательством РФ о применении контрольно-кассовой техники, либо о применении им ККТ, которая не соответствует установленным требованиям, либо о применении им ККТ с нарушением установленного законодательством РФ порядка регистрации контрольно-кассовой техники, порядка, сроков и условий перерегистрации ККТ и порядка ее применения, и добровольно исполнившее до вынесения постановления по делу об административном правонарушении обязанность, за неисполнение или ненадлежащее исполнение которой лицо привлекается к административной ответственности, освобождается от административной ответственности за административное правонарушение, предусмотренное частями 2, 4 и 6 настоящей статьи.

Однако такой порядок применим только в случае, если соблюдены в совокупности следующие условия: на момент обращения лица с заявлением налоговый орган не располагал соответствующими сведениями и документами о совершенном административном правонарушении; представленные сведения и документы являются достаточными для установления события административного правонарушения.

Таким образом, чтобы избежать ответственности за непробитие чека, следует воспользоваться примечанием к статье 14.5 КоАП РФ и в письме в адрес ИФНС подробно описать состав своего правонарушения, а также указать способ исправления его последствий.

По мнению ряда специалистов, для исправления ситуации неприменения ККТ следует на каждую сумму поступления пробивать отдельный чек. При этом в чеке надо указать обязательные реквизиты, в частности, номенклатуру и адрес электронной почты плательщика, на который должен быть отправлен чек (ст. 4.7 Закона № 54-ФЗ). В этом случае чек будет не корректировочный, а обычный — на приход. То есть так как организация не пробивала прежде ошибочные чеки, так что и корректировать нечего.

С другой стороны, согласно пункту 4 статьи 4.3 Закона № 54-ФЗ:

При выполнении корректировки расчетов, которые были произведены ранее, формируется кассовый чек коррекции (БСО коррекции) после формирования отчета об открытии смены, но не позднее формирования отчета о закрытии смены.

Кассовый чек коррекции (БСО коррекции) формируется пользователем в целях исполнения обязанности по применению ККТ в случае осуществления ранее таким пользователем расчета без применения ККТ либо в случае применения ККТ с нарушением требований законодательства РФ о применении ККТ (абзац введен Федеральным законом от 03.07.2018 N 192-ФЗ).

При этом чек коррекции оформляется на общую сумму поступления и в чеке коррекции не указывается номенклатура, так как чек коррекции необходим, прежде всего, для полноты отражения выручки. Таким образом, по мнению налоговых органов, от ответственности может быть освобождено лицо, которое само нашло ошибку, добровольно в письменной форме уведомило ИФНС о неприменении кассы и пробило чек коррекции.

Выводы и рекомендации

С 01 июля 2019 года при получении на расчетный счет денежных средств от покупателей (клиентов) — физических лиц (не ИП) за товары, работы, услуги организация обязана применять ККТ и оформлять кассовые чеки (БСО) не позднее рабочего дня, следующего за днем получения оплаты на счет организации.

За неприменение ККТ предусмотрена административная ответственность согласно статье 14.5 КоАП РФ «Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации, либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники».

Чтобы избежать ответственности за неприменение ККТ, надо в письменной форме уведомить ИФНС о неприменении кассы и пробить чек коррекции на общую сумму поступления.

Если в конце смены прибыль в кассовом отчёте не совпадает с фактическим остатком в кассе, отчёт нужно исправлять. Для этого печатается чек коррекции — рассказываем.

В этой статье:

- Не пробили чек

- Пробили чек с ошибкой

- Ошиблись в чеке коррекции

- Ошиблись в чеке возврата

Не пробили чек

Если вы не пробили чек, нужно оформить чек коррекции на каждую операцию или на общую сумму, по которой не было чеков.

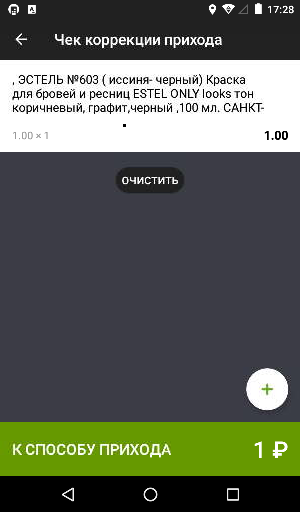

На ФФД 1.05

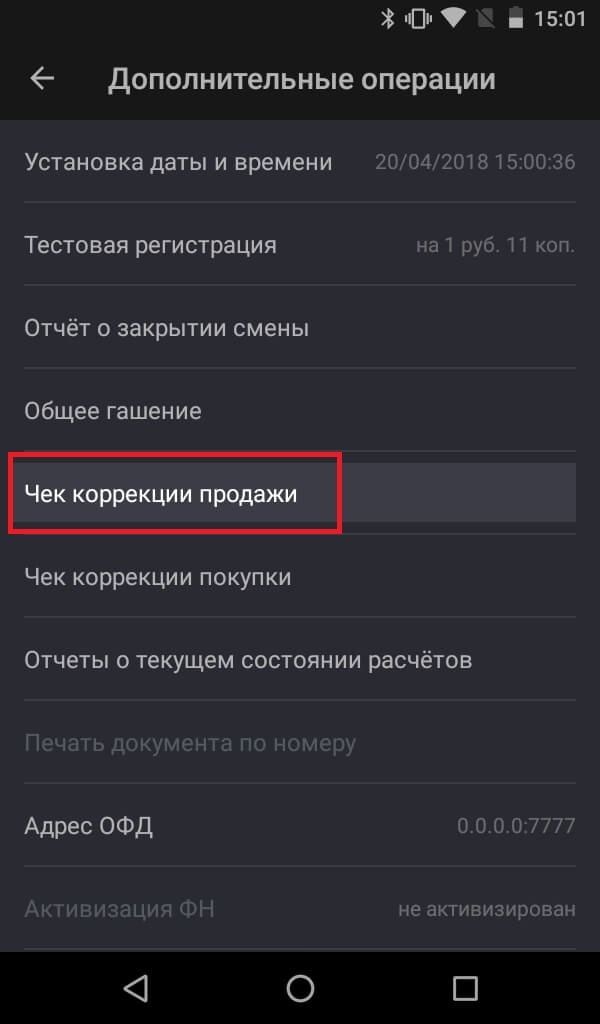

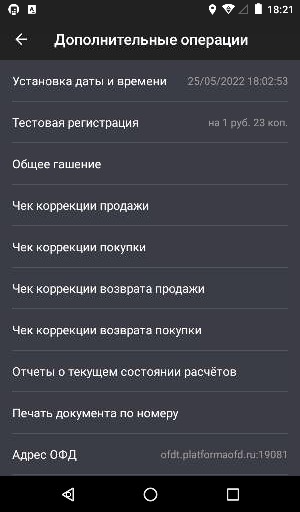

Откройте Настройки → Обслуживание кассы → Дополнительные операции. Если продаёте товары или услуги, нажмите Чек коррекции продажи. Если покупаете товары у клиентов, нажмите Чек коррекции покупки.

Оформите чек коррекции на каждую операцию или на общую сумму, по которой не было чеков. В чек попадёт только общая сумма. Эвотор сам вычислит её на основе цен, указанных в карточках товаров. При этом Эвотор не даст добавить в один чек коррекции товары с разной ставкой НДС — вам нужно будет пробить по чеку на каждую группу товаров с одинаковой ставкой.

Эвотор пока не позволяет выбрать систему налогообложения или задать адрес и место расчётов. Скоро такая возможность появится.

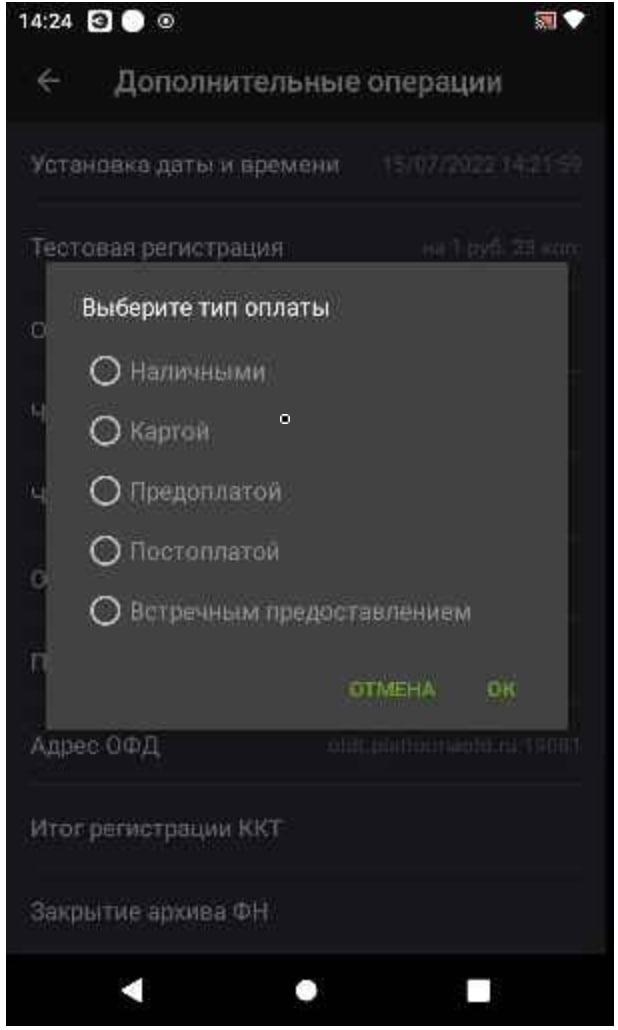

Выберите способ оплаты.

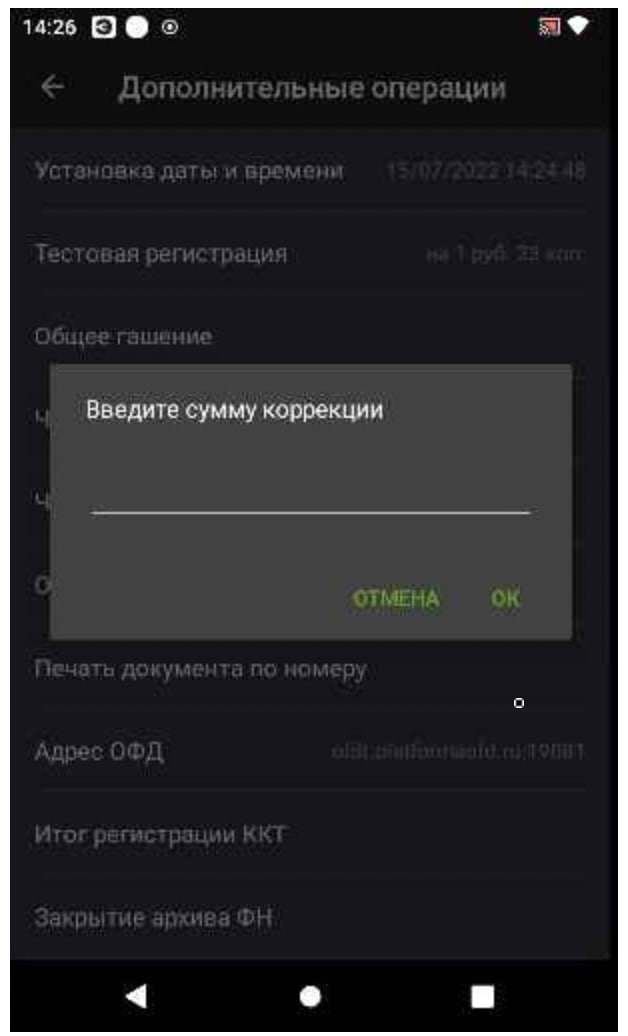

Введите сумму чека.

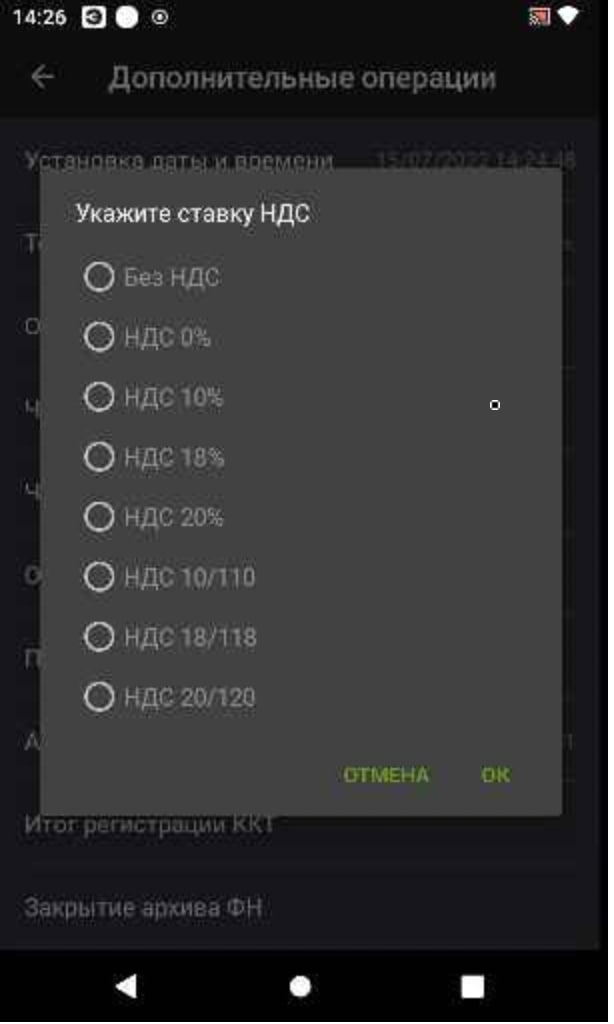

Укажите ставку НДС.

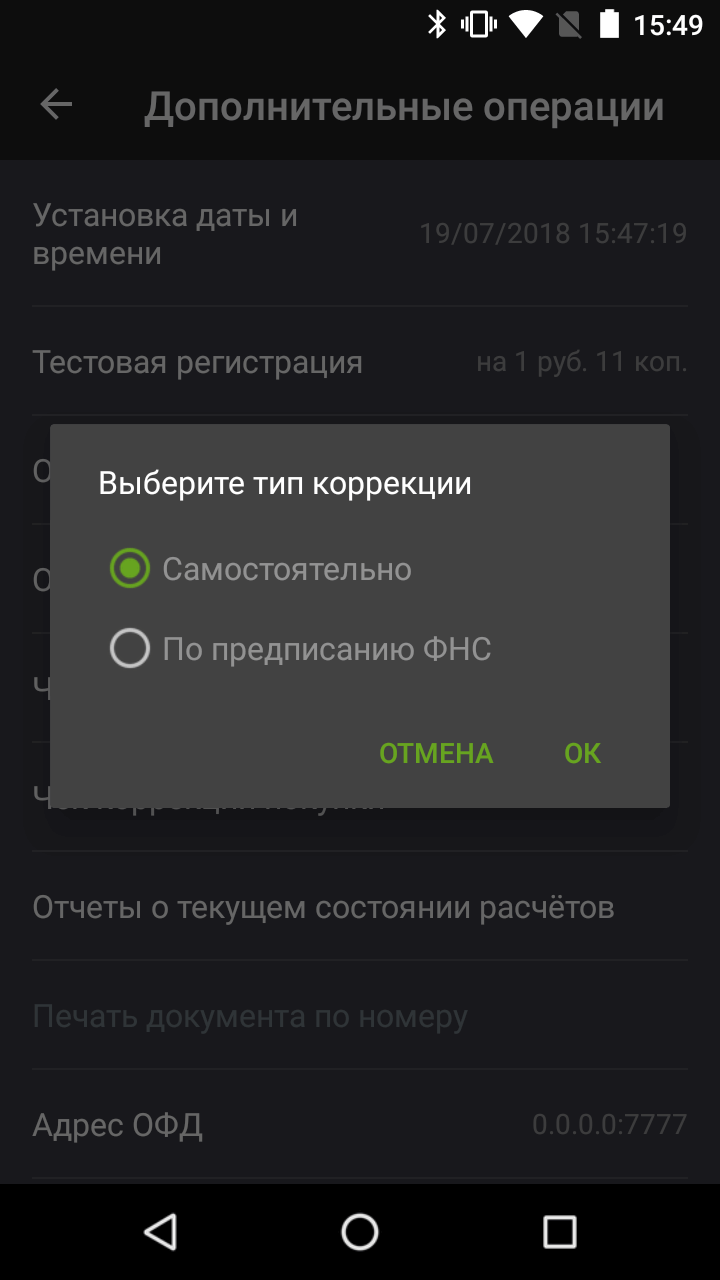

Выберите тип коррекции.

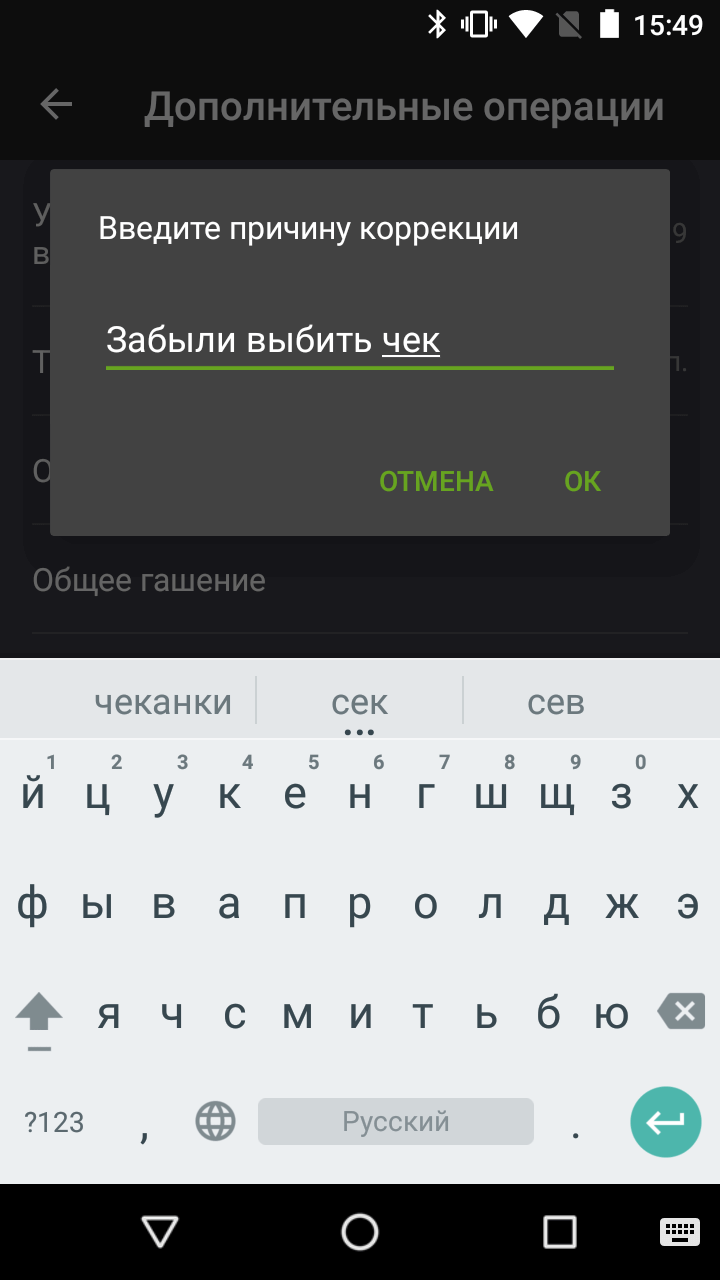

Укажите причину коррекции. Например, «Забыли выбить чек».

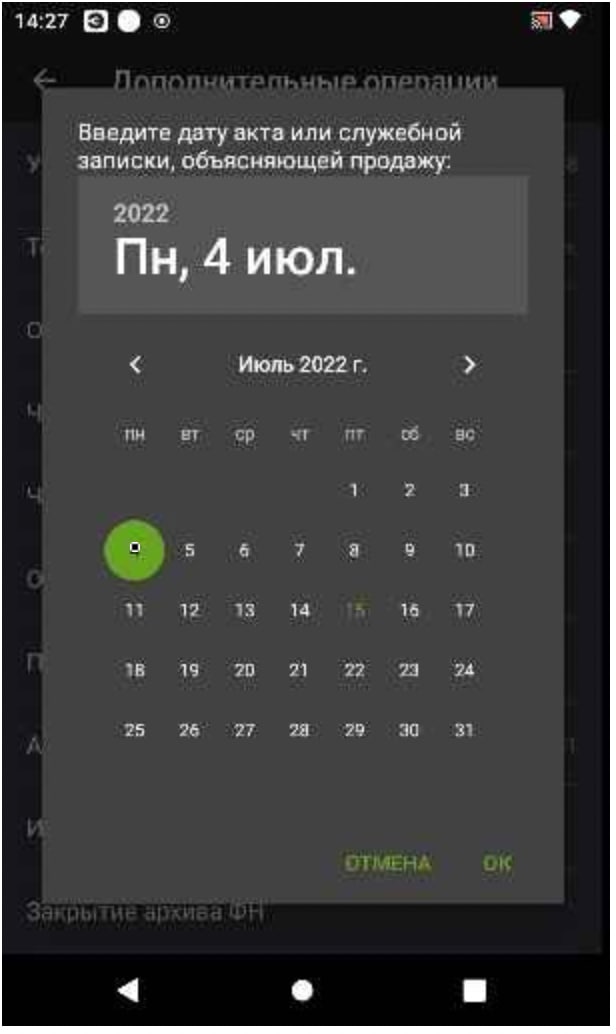

Составьте документ для налоговой — акт или служебную записку. В документе укажите причину, по которой не пробили чек или каждую позицию товара, если чек коррекции выполняется на общую сумму. На Эвоторе укажите дату и номер этого документа.

Готово! Вы напечатали чек коррекции.

На ФФД 1.2

Откройте Настройки → Обслуживание кассы → Дополнительные операции. Если продаёте товары или услуги, нажмите Чек коррекции продажи. Если покупаете товары у клиентов, нажмите Чек коррекции покупки.

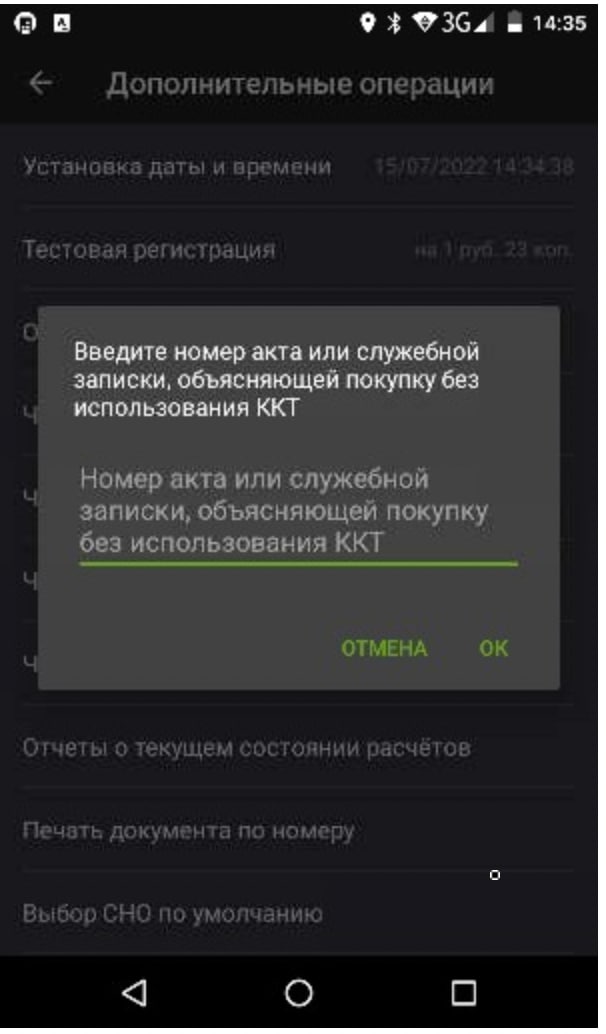

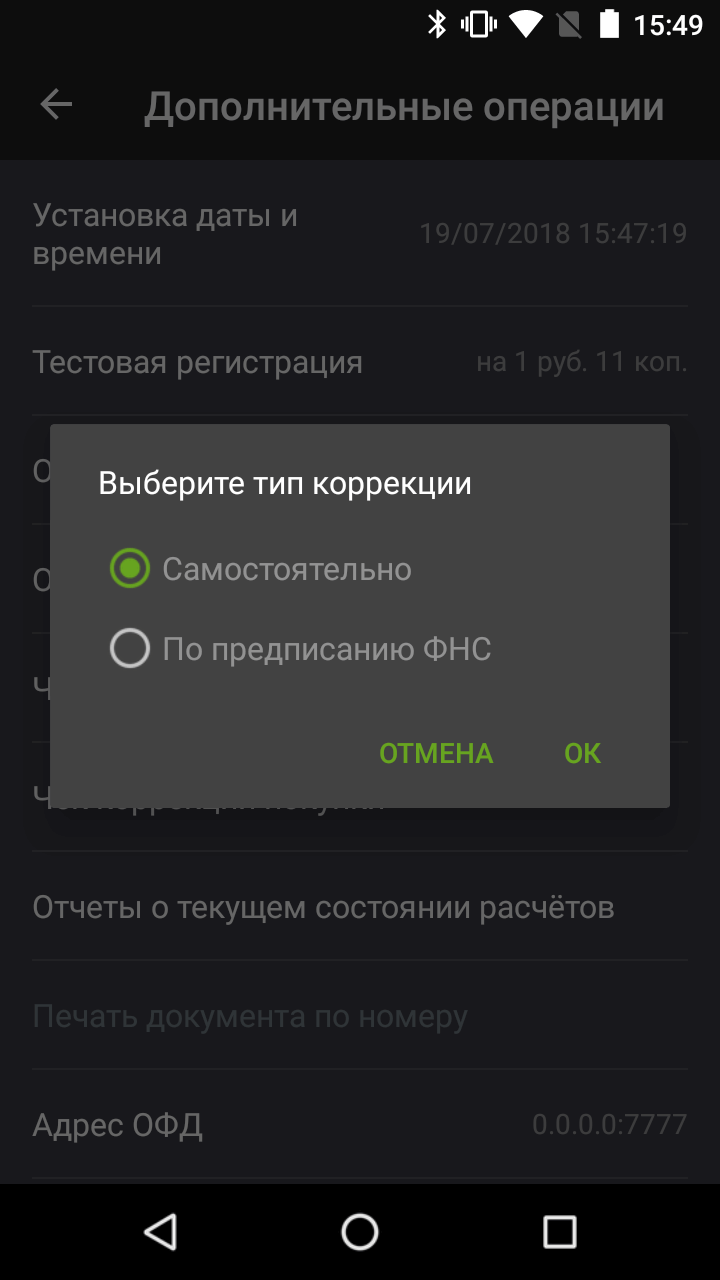

Выберите тип коррекции. Если выбираете По предписанию ФНС, введите номер документа, объясняющего покупку без использования ККТ.

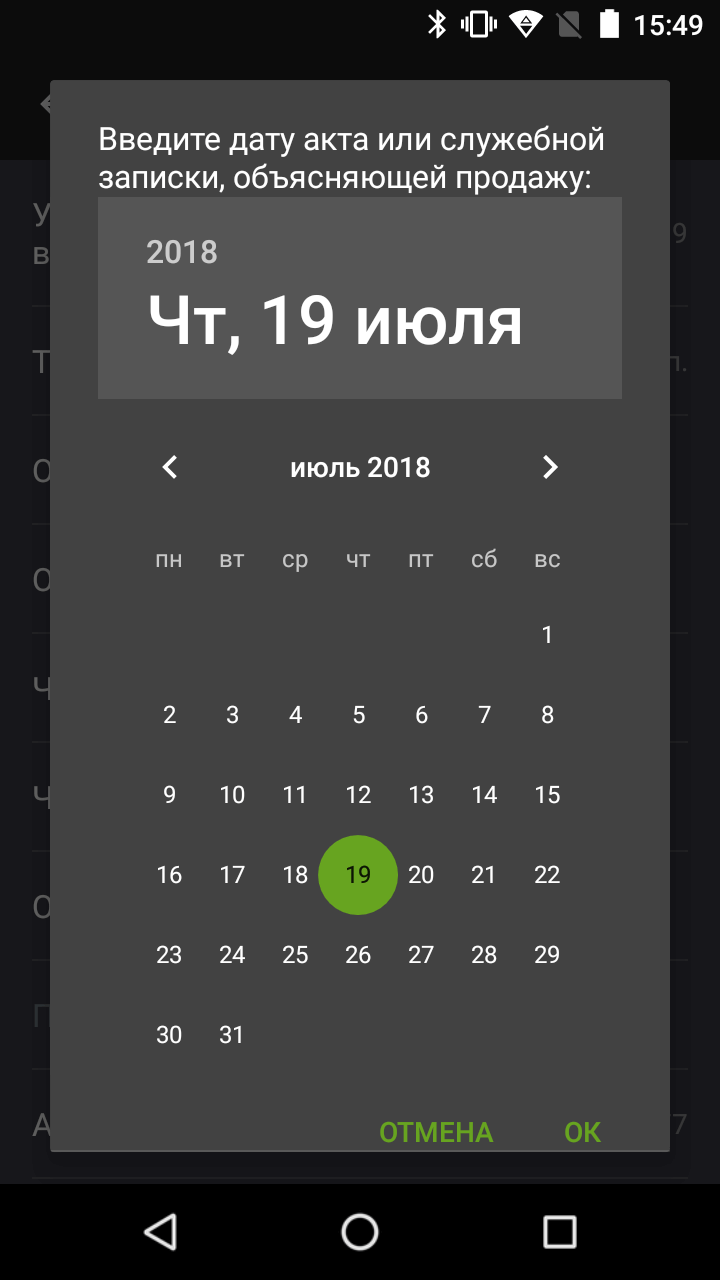

Составьте документ для налоговой — акт или служебную записку. В документе укажите причину, по которой не пробили чек или каждую позицию товара, если чек коррекции выполняется на общую сумму. На Эвоторе укажите дату документа.

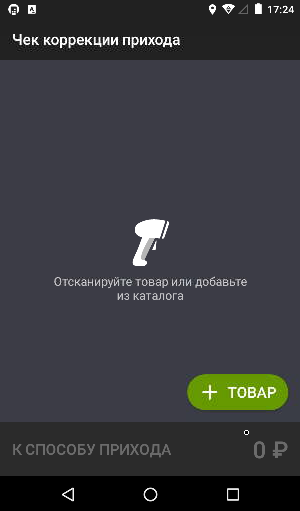

Добавьте в чек коррекции товары, проданные без чека. Отсканируйте товар или нажмите +Товар и выберите товар из списка. В чеке коррекции обязательно должны быть указаны все товары, которых касается исправление.

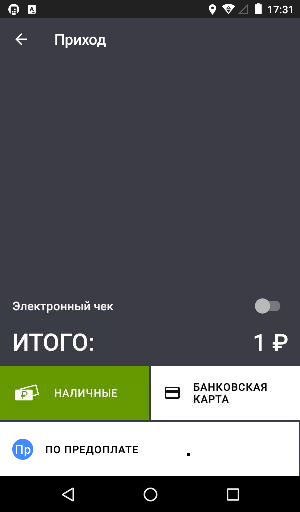

Добавив все товары, нажмите К способу прихода.

Выберите способ оплаты — карту или наличные. Если у вас подключены другие способы оплаты — предоплата, постоплата или встречное предоставление — они также будут доступны.

Подтвердите операцию. Эвотор распечатает чек.

Готово! Вы распечатали чек коррекции.

Пробили чек с ошибкой

Неправильно ввели сумму, налоговую ставку, способ оплаты или товар.

На ФФД 1.05

В этом случае чек коррекции использовать нельзя. Вместо этого нужно оформить возврат, а потом пробить правильный чек. Такой порядок действий рекомендует ФНС.

Письмо № ЕД-4-20/15240@ от 6 августа 2018 г.

Как оформить возврат

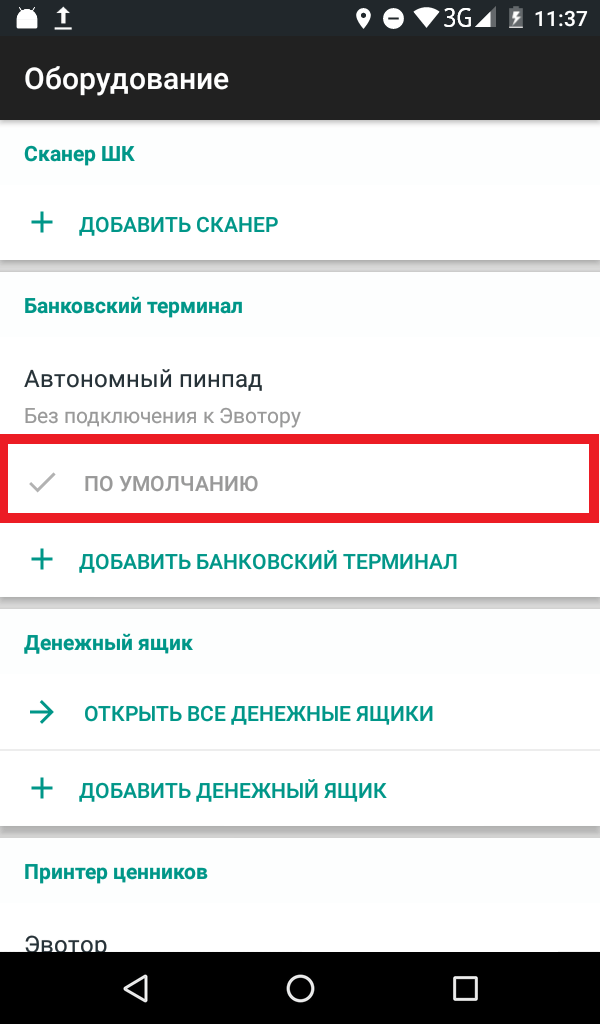

Если покупатель расплачивался банковской картой, возврат и новый чек нужно тоже пробивать по карте. Так как вам не нужно возвращать реальные деньги и проводить платёж повторно, настройте по умолчанию автономный пинпад. Для этого откройте Настройки → Оборудование.

Откройте список пинпадов и напротив автономного пинпада нажмите По умолчанию.

Оформите чек возврата. На главном экране Эвотора нажмите Возврат. Найдите чек, который пробили с ошибкой. Выберите товары, которые возвращаете. Нажмите К возврату.

Пробейте правильный чек.

Если меняли пинпад по умолчанию, верните рабочие настройки.

Готово! Вы исправили ошибку в чеках.

На ФФД 1.2

Откройте Настройки → Обслуживание кассы → Дополнительные операции.

Пробейте Чек коррекции возврата продажи или Чек коррекции возврата покупки — в зависимости от того, продаёте вы товары клиентам или покупаете у них. В этом чеке укажите ту же сумму и налоговую ставку, какие были в неправильном чеке.

Пробейте Чек коррекции продажи или Чек коррекции покупки. В этом чеке укажите правильную сумму и налоговую ставку.

Все эти оформляются одинаково. Они отличаются только типом расчёта: приход, расход, возврат прихода или возврат расхода.

Как оформить чек коррекции

Ошиблись в чеке коррекции

Ошибку в чеке коррекции можно исправить чеком коррекции с обратным признаком. Например, ошиблись в чеке коррекции продажи – создаете чек коррекции покупки на ту же сумму. После этого пробиваете правильный чек коррекции продажи. Если сомневаетесь, как именно поступить в вашей ситуации, уточните в ФНС.

Ошиблись в чеке возврата

На ФФД 1.05

Для исправления ошибочно пробитого чека возврата применяется обратная операция. То есть чтобы исправить операцию возврата, нужно провести операцию продажи, а чтобы исправить операцию возврата покупки — операцию покупки.

На ФФД 1.2

Для исправления ошибочно пробитого чека возврата применяется чек коррекции с обратным типом операции. Если продаёте товары или услуги, пробейте Чек коррекции продажи. Если покупаете товары у клиентов, оформите Чек коррекции покупки. Укажите ту же сумму, на которую был выбит некорректный возврат и добавьте в чек те же товары.

Как оформить чек коррекции

Читайте также

Открытие и закрытие смены

Изъятие денег из кассы

Если не пробили чек

Налоговая штрафует ИП и компании за такое нарушение, даже когда его причиной стали скачки электроэнергии, поломка кассового аппарата или ошибка работника. Но вы можете настоять на уменьшении штрафа или вовсе избежать наказания

Наказание за нарушение

Если при продаже товаров, оказании услуг или выполнении работ не выдать чек, то будет грозить административная ответственность по ч. 2 ст. 14.5 КоАП РФ. Минимальный штраф для организаций – 30 тыс. руб., для руководства компаний и ИП – 10 тыс. руб.

Конечно, не всегда компании и предприниматели умышленно нарушают правила применения контрольно-кассовой техники (ККТ). Иногда это происходит из-за невнимательности сотрудника или технического сбоя. В таких случаях можно добиться уменьшения размера штрафа или даже предотвратить привлечение к ответственности.

Уведомление налоговой о нарушении – способ избежать ответственности

Если письменно заявить в налоговую инспекцию, что чек вовремя не пробит, и предоставить чек коррекции (бланк строгой отчетности коррекции), то ответственность не последует (примечание к ст. 14.5 КоАП РФ). Главное – сделать это до того, как налоговая узнает о нарушении.

Не успели – придется платить штраф1. Впрочем, и из этой ситуации есть выход.

Малозначительность нарушения – шанс на освобождение от наказания

Освободить от административного наказания могут при малозначительности нарушения, т.е. при отсутствии существенной угрозы охраняемым общественным отношениям. Это нарушитель и должен будет доказать в суде.

Однако суды квалифицируют нарушения как малозначительные в исключительных случаях и с учетом всех обстоятельств дела. Доводы о тяжелом имущественном положении, добровольном устранении последствий и возмещении ущерба тут не помогут. Нарушение может быть признано малозначительным, если, например, чек не пробит за товар, который стоил 10 руб.

Замена штрафа на предупреждение

Если нарушение совершено впервые, отсутствует причинение вреда или угроза причинения вреда и наказание в виде предупреждения за совершенное нарушение законом не предусмотрено, то штраф может быть заменен на предупреждение (ч. 2 ст. 3.4, ст. 4.1.1 КоАП РФ). Например, в одном деле суд заменил назначенный предпринимателю штраф в размере 10 тыс. руб. на предупреждение2.

Однако у ФНС другой подход. Налоговая видит в неприменении ККТ угрозу причинения вреда экономической безопасности страны, так как налоги в полном объеме в бюджет не уплачиваются. Поэтому добиться замены штрафа на предупреждение сложно, особенно если сумма по чекам внушительная, и судебная практика это подтверждает3.

Уменьшение размера штрафа

Штраф может быть назначен в размере менее минимального с учетом характера нарушения, его последствий и финансового положения нарушителя (ч. 3.2, 3.3 ст. 4.1 КоАП РФ). Но такой штраф должен быть не меньше половины минимального размера штрафа.

То есть компания может рассчитывать на штраф от 15 тыс. до 30 тыс. руб., а руководство компании и ИП – от 5 тыс. до 10 тыс. руб.

Ответственность за несколько нарушений как за одно

Если налоговая при проверке выявила два и более нарушения, ответственность за которые предусмотрена одной статьей КоАП РФ, то наказание последует как за одно нарушение (ч. 5 ст. 4.4 КоАП РФ).

Это также касается случаев, когда проверяющие искусственно разделяют контрольное мероприятие на несколько и затем выписывают несколько штрафов4.

Взыскание убытков с директора компании

Если компанию оштрафовали из-за действий ее директора, то собственник бизнеса может взыскать с него убытки. Например, сумму штрафа, которую выплатит компания.

Взыскание убытков возможно при наличии вины директора и причинно-следственной связи между его действиями и привлечением компании к ответственности51.

Рекомендации предпринимателям

Если не пробили чек, необходимо:

- как можно быстрее сформировать чек коррекции и уведомить о нарушении налоговую, где вы состоите на учете;

- проинструктировать сотрудников о правилах применения ККТ и последствиях их нарушения. Объясните, как действовать, если допущено нарушение.

Если налоговая инспекция пришла с проверкой до того, как вы сообщили о нарушении, рекомендую:

- все равно сформировать и передать проверяющим чек коррекции;

- оценить законность действий налогового органа. Например, при проверке выполнения требований законодательства о применении ККТ могут быть проведены только контрольная закупка, документарная или выездная проверка, выездное обследование, наблюдение за соблюдением обязательных требований6.

Если налоговая вынесла постановление об административном правонарушении, а вы с ним не согласны – обжалуйте его в арбитражный суд. В зависимости от обстоятельств просите суд:

- освободить от ответственности в связи с малозначительностью нарушения;

- заменить штраф предупреждением;

- уменьшить размер штрафа.

1

Постановление Арбитражного суда Центрального округа от 5 апреля 2022 г. № Ф10-434/2022 по делу № А54-3685/2021.

2 Постановление Арбитражного суда Центрального округа от 1 ноября 2022 г. № Ф10-4352/2022 по делу № А09-1619/2022.

3 Постановление Арбитражного суда Волго-Вятского округа от 18 января 2023 г. № Ф01-8242/2022 по делу № А43-17231/2022.

4

Постановление Арбитражного суда Северо-Западного округа от 1 марта 2023 г. № Ф07-876/2023 по делу № А56-18074/2022.

5

Постановление Арбитражного суда Московского округа от 3 февраля 2023 г. № Ф05-35330/2022 по делу № А40-1129/2022.

6 Пункт 18 Постановления Правительства РФ от 28 февраля 2022 г. № 272 «Об утверждении Положения о федеральном государственном контроле (надзоре) за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники, в том числе за полнотой учета выручки в организациях и у индивидуальных предпринимателей». Письмо ФНС России от 30 января 2023 г. № Д-5-20/7@ «Об организации и проведении контрольных мероприятий за применением контрольно-кассовой техники в 2023 году».

Фото: фотобанк Freepik/@pch.vector