Рассмотрим настройку счета затрат и аналитики для автоматического начисления транспортного налога в базе. Вы узнаете:

- на каком счете правильно учитывать затраты по транспортному налогу;

- какие существуют способы отражения расходов и где они настраиваются;

- по какой строке декларации по налогу на прибыль его показывают;

- о назначении и особенностях заполнения регистра Способы отражения расходов по налогам.

Содержание

- Установка способа отражения расходов

- Назначение регистра

- Способы создания

- Порядок заполнения полей

- Действует с

- Переключатель Для всех основных средств

- Переключатель Для основного средства

- Основное средство

- Переключатель Для всех организаций

- Переключатель Для организации

- Организация

- Настройка отражения расходов

Установка способа отражения расходов

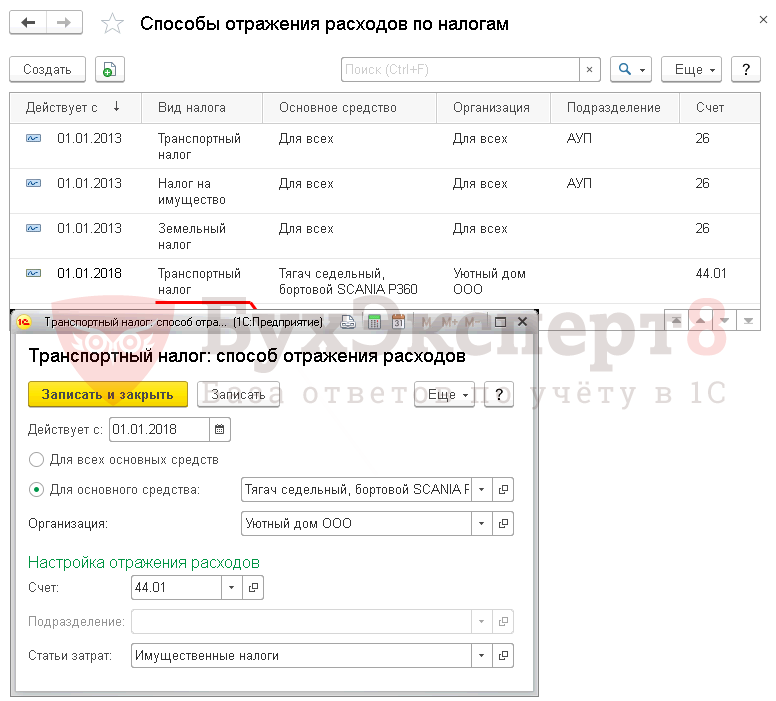

В 1С для хранения информации о способе отражения затрат по начисленному транспортному налогу используется регистр сведений Способы отражения расходов по налогам.

Назначение регистра

Регистр сведений Способы отражения расходов по налогам используется для определения способа отражения расходов на имущественные налоги:

- налога на имущество,

- земельного налога,

- транспортного налога.

В нашей статье мы рассмотрим транспортный налог и будем обращаться к нему как к регистру сведений Транспортный налог: способ отражения расходов или Способы отражения расходов — именно такое название отображается на его форме и будет привычно пользователю.

Способы создания

Способ отражения расходов на уплату транспортного налога устанавливается в разделе:

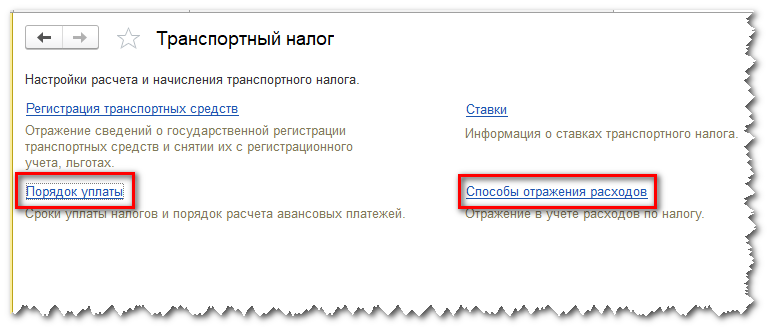

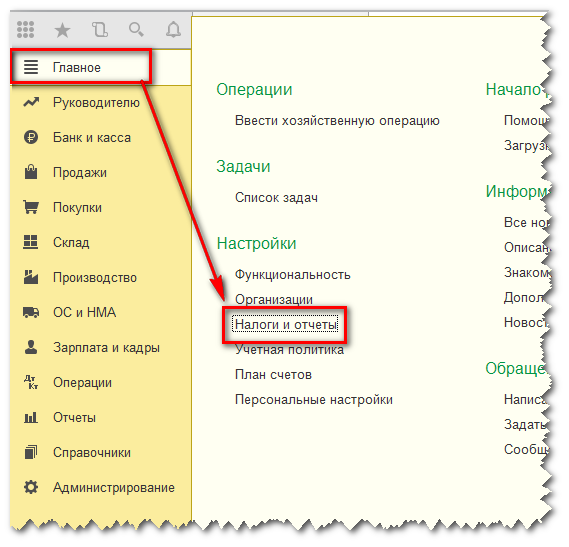

- Главное — Настройки — Налоги и отчеты — вкладка Транспортный налог — ссылка Способы отражения расходов;

- Справочники — Налоги — Транспортный налог — ссылка Способы отражения расходов.

Его можно задать:

- для всех организаций;

- для всех основных средств по организации;

- для определенного основного средства.

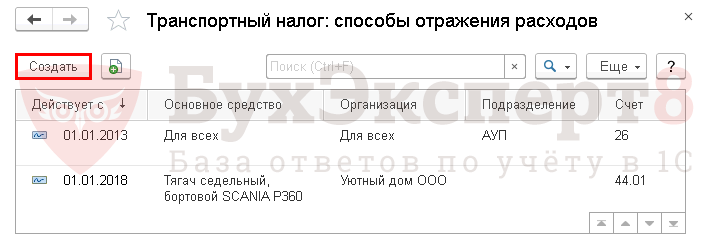

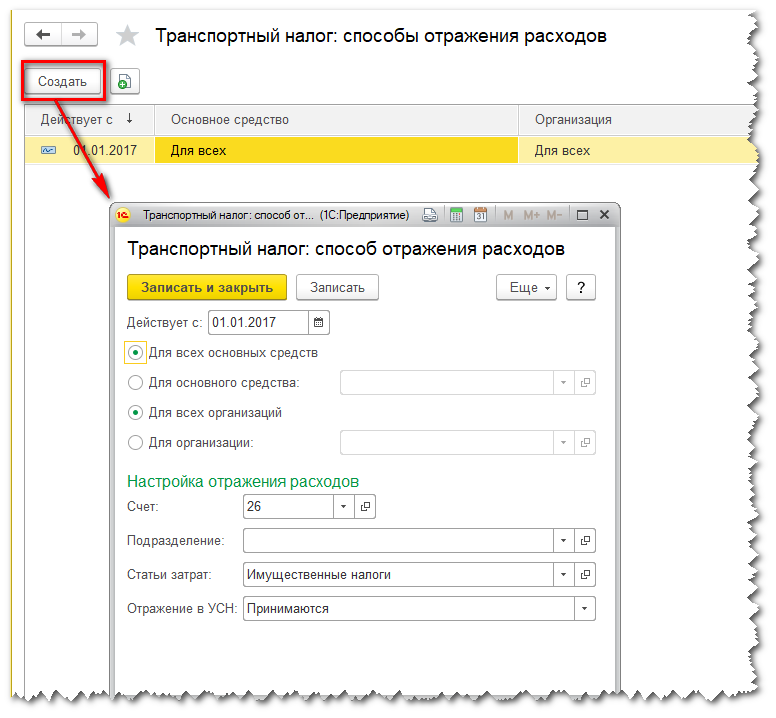

Для создания новой записи по регистру Способы отражения расходов нажмите на кнопку Создать и укажите в поле Действует с дату, с которой начинают действовать новый способ отражения расходов.

Порядок заполнения полей

Действует с

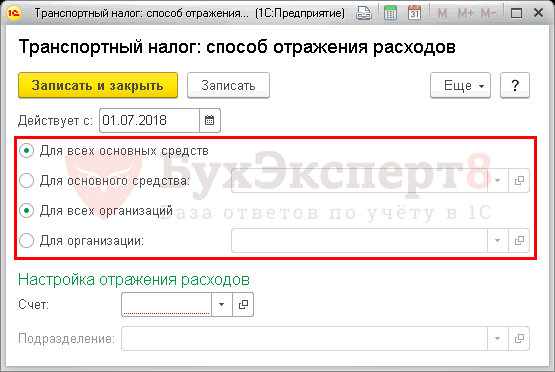

В поле Действует с указывают, с какой даты применяется способ отражения расходов на транспортный налог и платежи «Платон».

Переключатель Для всех основных средств

Если переключатель Для всех основных средств установлен, то способ отражения расходов задается для всех основных средств в базе.

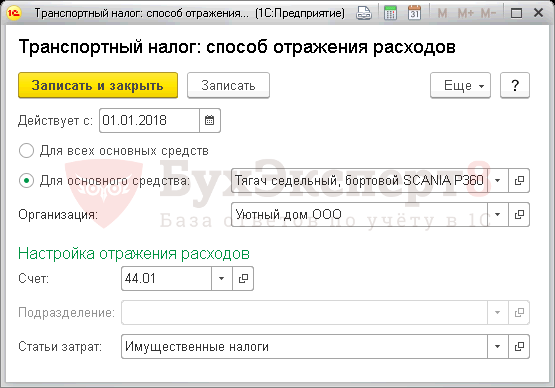

Переключатель Для основного средства

Если переключатель Для основного средства установлен, то способ отражения расходов задается для указанного основного средства.

Основное средство

В поле Основное средство устанавливается наименование основного средства, по которому действует данный способ отражения расходов. Поле доступно для редактирования, если установлен переключатель Для основного средства.

Переключатель Для всех организаций

Если переключатель Для всех организаций установлен, то способ отражения расходов задается один для всех организаций в базе.

Переключатель Для организации

Если переключатель Для организации установлен, то способ отражения расходов задается только для указанной организации.

Организация

В поле Организация устанавливается наименование Организации, по которой действует данный способ отражения расходов. Поле доступно для редактирования, если установлен переключатель Для организации.

Настройка отражения расходов

- В поле Счет указывается счет затрат, по дебету которого будет начисляться транспортный налог, а также платежи «Платон», если транспортное средство зарегистрировано в этой системе.

Счет устанавливается в зависимости от того, где используется транспортное средство, по которому начислен транспортный налог:

- Если для основной деятельности, то транспортный налог относится к расходам по обычным видам деятельности и отражается на счетах затрат 20, 23, 25, 26, 44 (п. 5 ПБУ 10/99).

- Если не в основной деятельности, а, например, сдано в аренду, то налог относится к прочим расходам и отражается на счетах 91.02 (п. 11 ПБУ 10/99).

- В поле Подразделение выбирается подразделение из одноименного справочника, к которому относятся затраты. Доступно, если предусмотрен учет затрат по подразделениям.

По налогу на прибыль суммы транспортного налога включаются в состав косвенных расходов (прочие расходы) и отражаются в составе налогов и сборов по стр. 041 Листа 02 Приложения N 2

PDF (пп. 1 п. 1 ст. 264 НК РФ, п. 7.1 Порядка заполнения налоговой декларации по налогу на прибыль организаций, утв. Приказом ФНС РФ от 19.10.2016 N ММВ-7-3/572@).

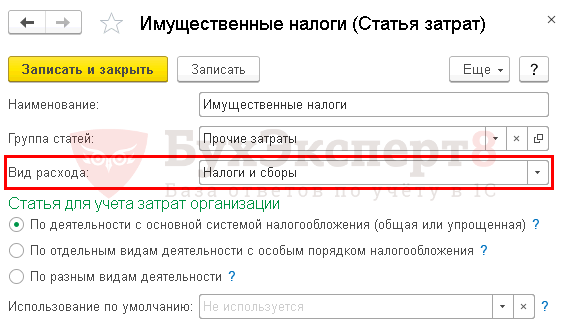

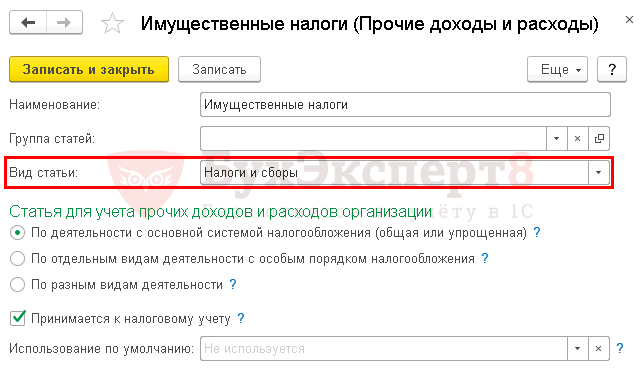

Для того чтобы затраты по транспортному налогу верно отразились в отчетности по налогу на прибыль, необходимо, чтобы статья затрат имела Вид расхода Налоги и сборы, т. е.:

- Если в поле Счет выбраны счета 20, 23, 25, 26, 44, то статья затрат в справочнике Статья затрат может быть оформлена.

- Если в поле Счет выбран счет 91.02, то статья затрат в справочнике Прочие доходы и расходы может быть оформлена.

Данная статья затрат указывается только для учета транспортного налога. При отражении платы «Платон» статья затрат в проводках документа учета платежей в «Платон» автоматически очищается.

Для доступа к разделу авторизируйтесь на сайте.

См. также:

- Порядок расчета и уплаты налога

- Учет затрат на плату в систему «Платон»

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Этой весной было несколько обращений наших пользователей с вопросом о том, почему программа не считает транспортный налог? Скоро приближается новая отчетная кампания и я решила написать по этому поводу небольшую статью.

Традиционно рассматривать этот вопрос я буду на программе 1С:Бухгалтерия 8 редакция 3.0.

Мы знаем, что организация становится плательщиком транспортного налога после регистрации транспортного средства в ГИБДД, а не в момент принятия его к учету как основного средства, ну и как следствие этого, чтобы программа начала начислять налог необходимо проделать в несложную процедуру.

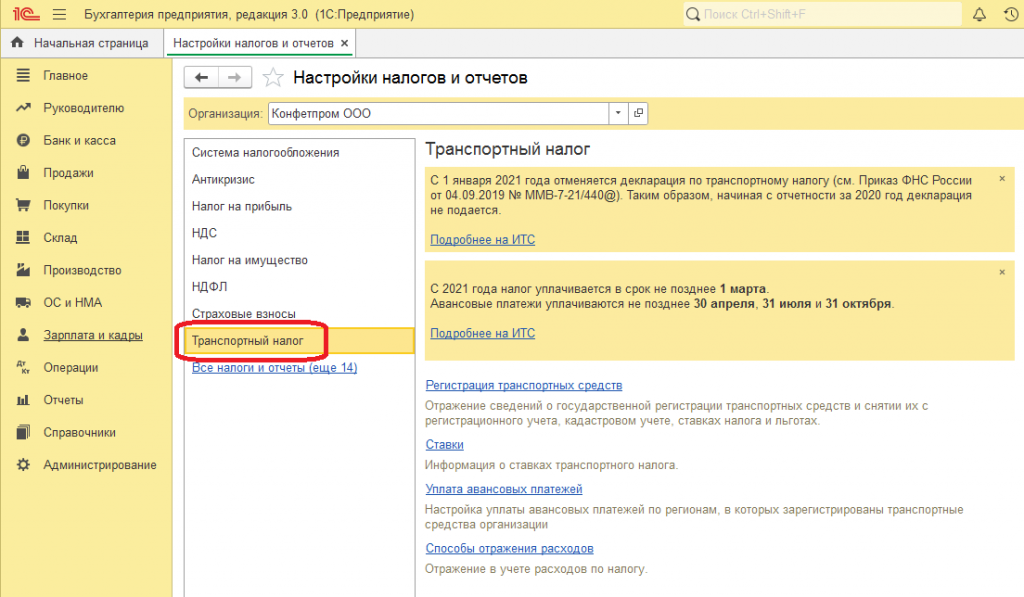

В первую очередь необходимо сделать соответствующие настройки программы. В разделе” Справочники” открываем вкладку “Транспортный налог”:

В открывшейся форме нам надо заполнить раздел” Порядок уплаты” и “Способы отражения расходов.”

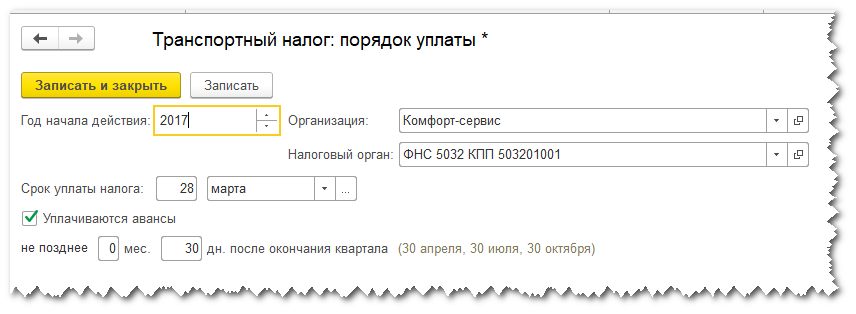

Сначала настраиваем сроки уплаты и расчета авансовых платежей. Для этого открываем раздел “Порядок уплаты”. По кнопке” Создать” открываем форму настройки уплаты транспортного налога. Внимательно заполняем все реквизиты в данном окне. По поводу сроков уплаты-так как этот налог является региональным, то для определения срока в каждом регионе надо обращаться к региональным законам. При уплате авансовых платежей устанавливаем соответствующий флажок.

Теперь переходим к настройке способов отражения расходов по транспортному налогу. Здесь мы указываем счет отнесения затрат в бухгалтерском учете:

Установка Для всех основных средств означает, что данное правило отнесения затрат будет применяться ко всем ТС организации.

Теперь перейдем к оформлению поступления и принятия к учету автомобиля. Для экономии времени я воспользуюсь упрощенным способом: т.е. приобретение и принятие к учету мы сделаем в одном документе. Этим способом можно пользоваться, если у вас нет каких-то дополнительных расходов, которые вы хотите включить в стоимость основного средства.

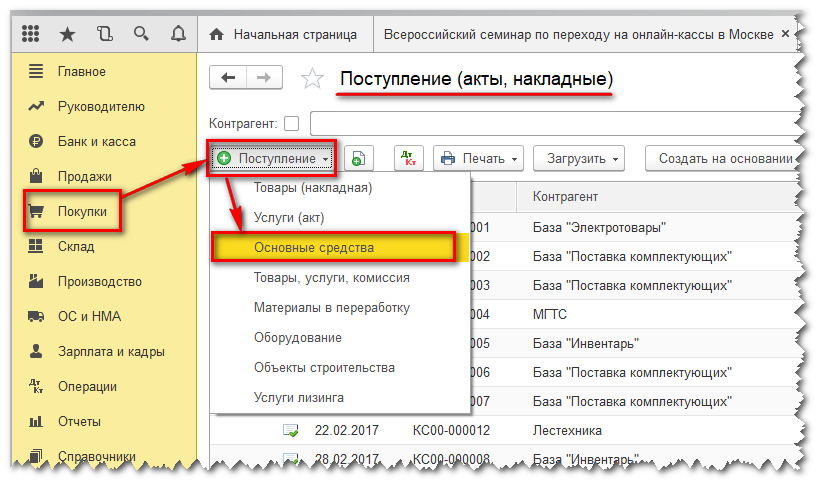

В разделе “Покупки” создаем новый документ “Поступление (акты, накладные)”, с видом операции Основные средства. Или, что тоже самое, в разделе “ОС и НМА” выбираем операцию “Поступление основных средств”.

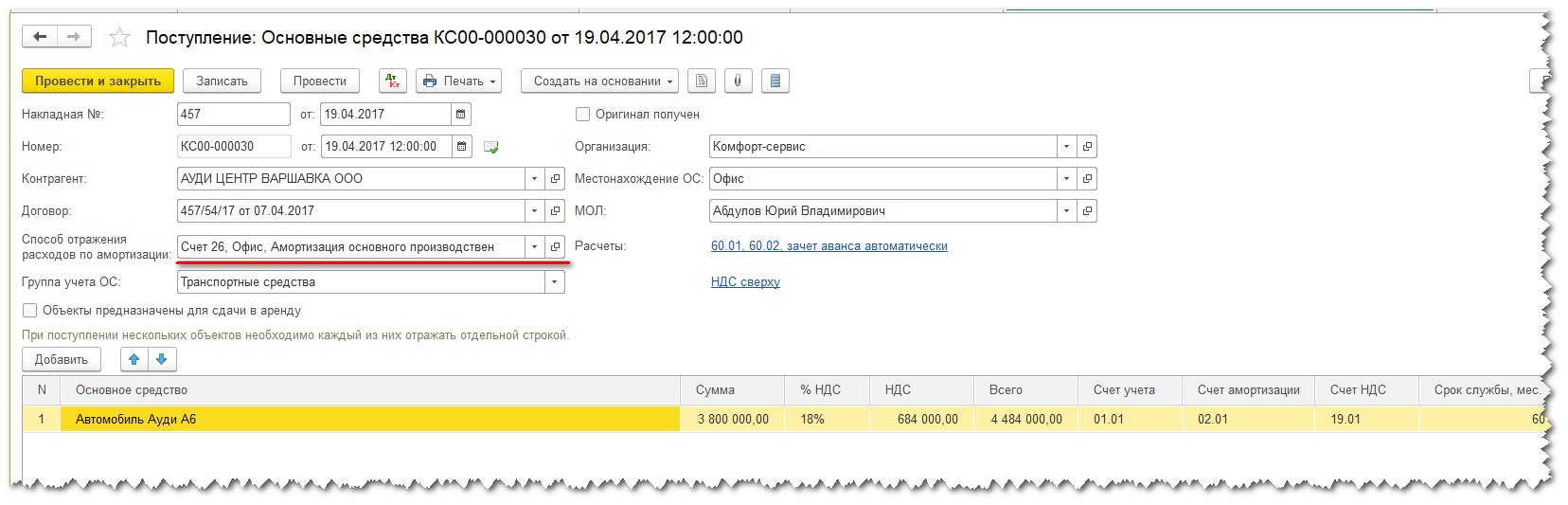

Создаем новый документ и внимательно заполняем шапку документа. Так как этим же документом мы и принимаем ОС к учету, то в документе указывается способ отражения расходов по амортизации.

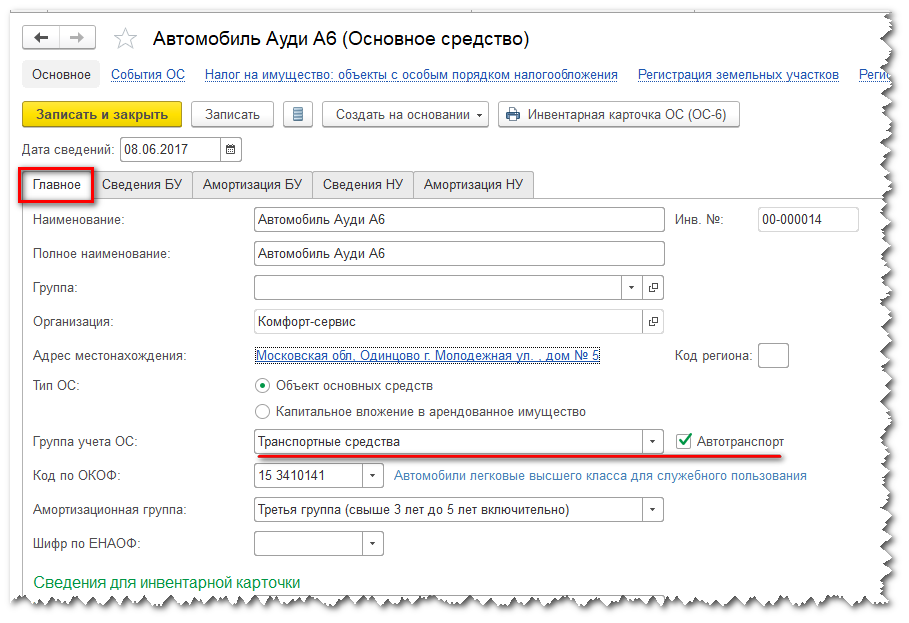

При создании основного средства на закладке “Главное” устанавливаем флажок “Автотранспорт”, подбираем код ОКОФ ИЗ справочника, устанавливаем амортизационную группу. Остальные закладки будут заполнены автоматически при проведении документа принимающего к учету ОС.

После того, как автомобиль быль поставлен на учет в ГИБДД в программе этот факт надо отразить в специальном регистре, который находится в настройках программы по транспортному налогу. К этому регистру также можно перейти из настройки налогов и отчетов в разделе “Главное”:

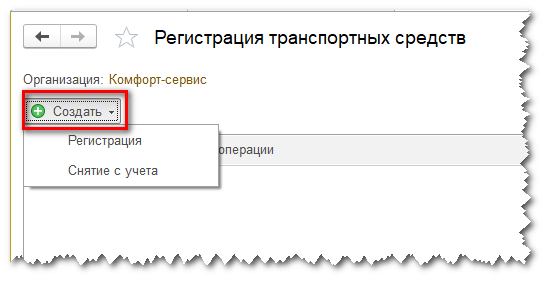

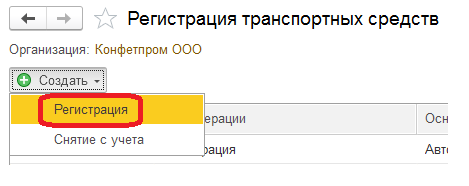

В этом регистре по кнопке Создать выбираем документ “Регистрация:”

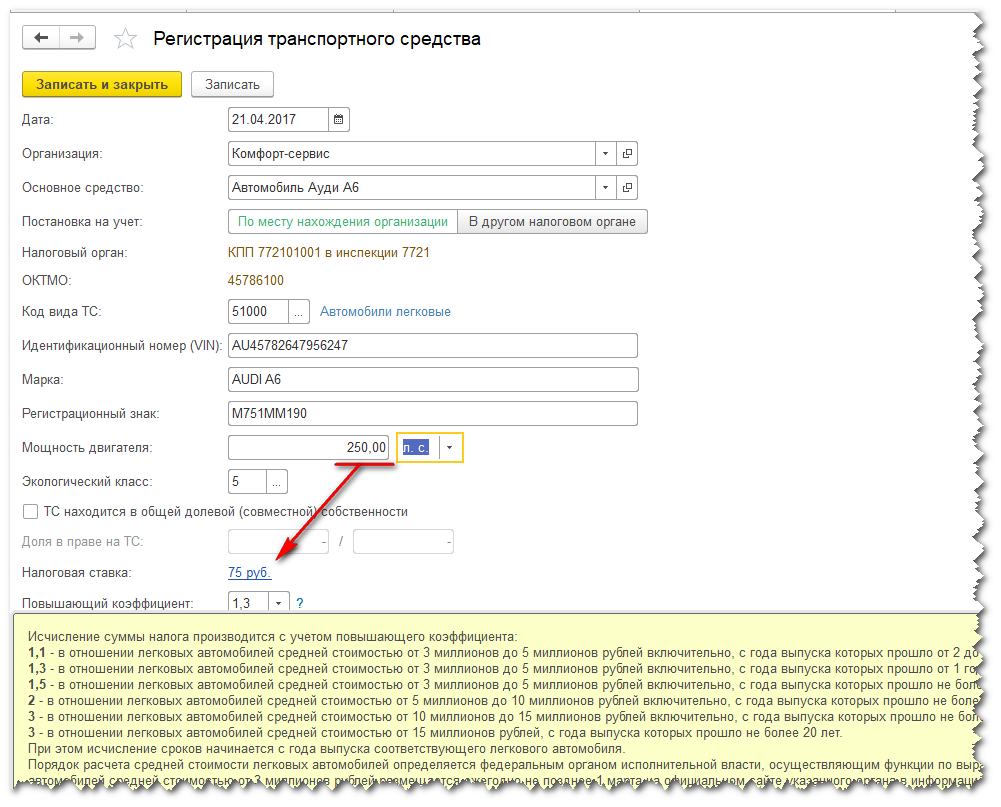

При заполнении документа налоговая ставка проставляется автоматически, как только вы указываете количество л.с. автомобиля, повышающий коэффициент выбирается из справочника программы:

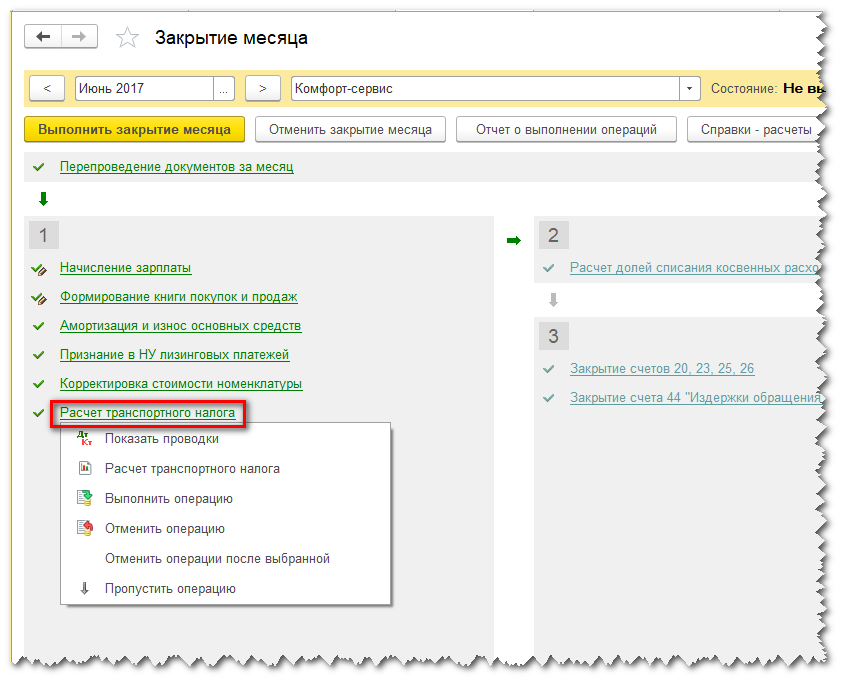

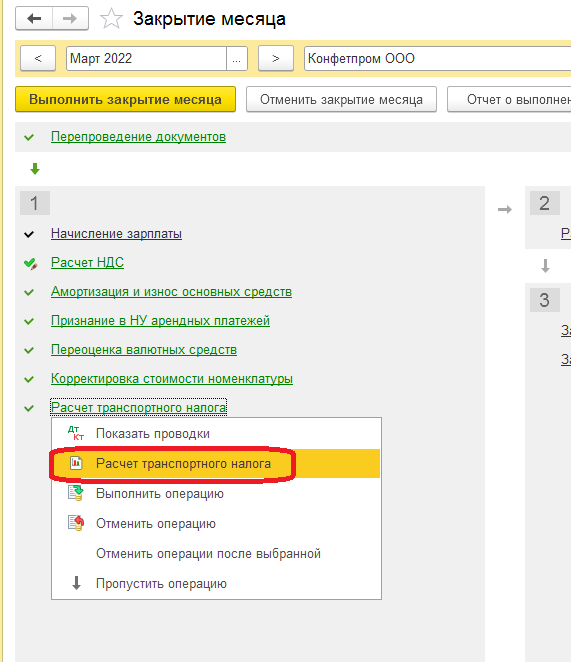

После того, как мы заполнили этот регистр в обработке “Закрытие месяца” появляется регламентная операция “Расчет транспортного налога”.

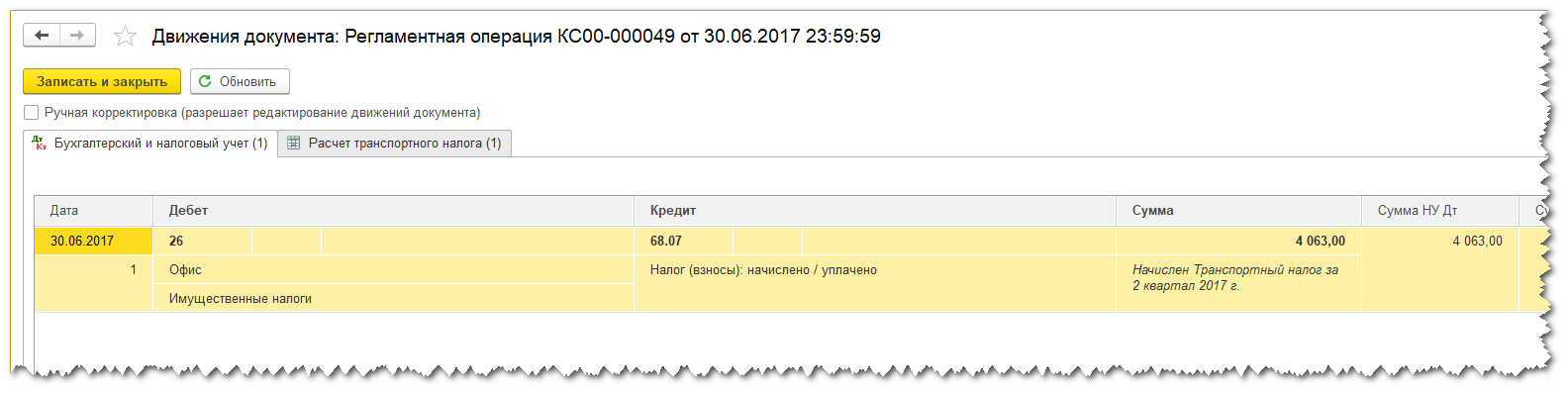

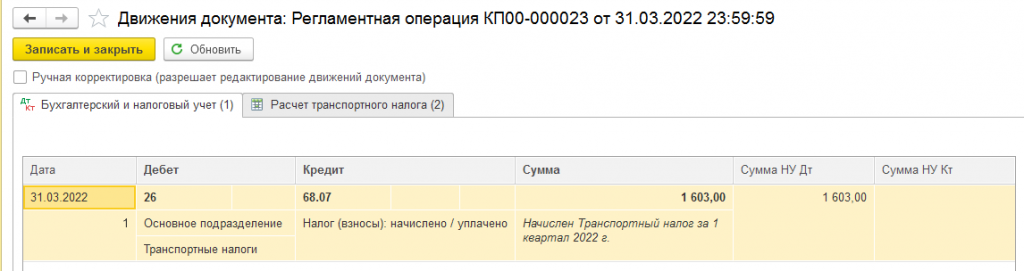

Кликнув левой кнопкой мыши по этой регламентной операции мы можем посмотреть проводки по начислению налога:

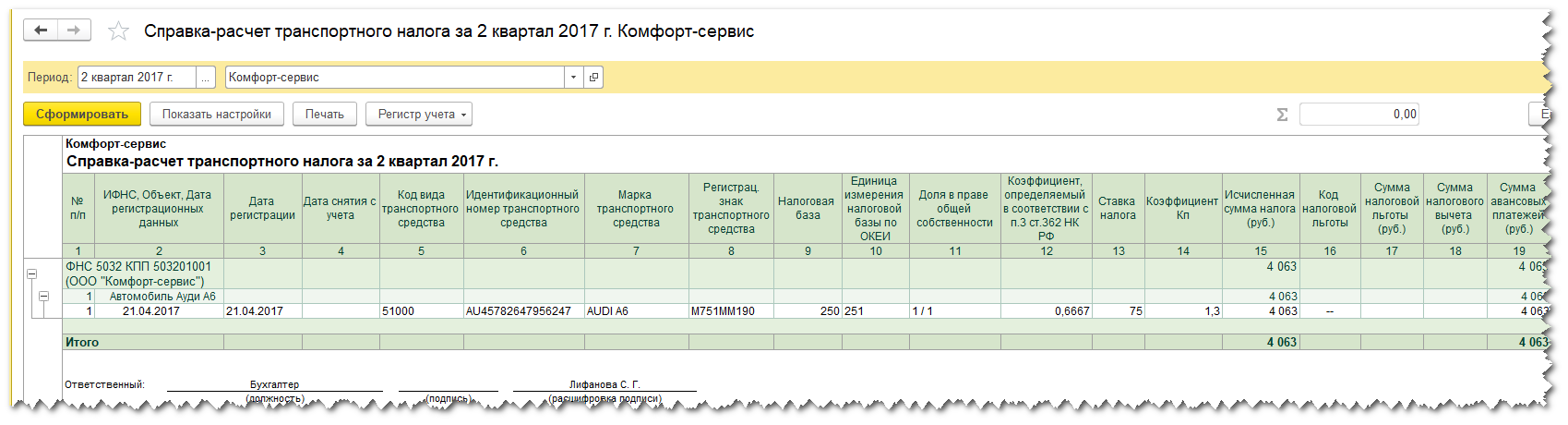

А также посмотреть справку-расчет транспортного налога:

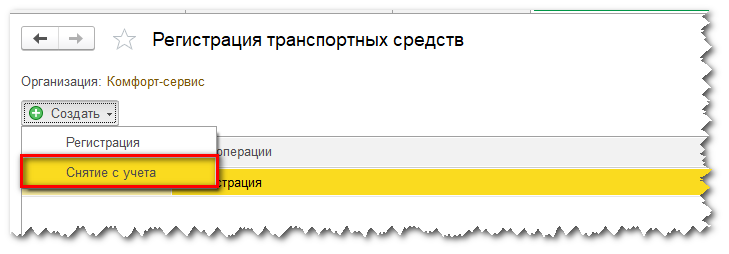

Ну а в случае продажи автомобиля не забудьте зайти в регистр “Регистрация транспортных средств” и создать там соответствующую запись.

Ну и еще один нюанс, если Ваша фирма зарегистрирована в Москве, то регламентная Расчет транспортного налога в обработке Закрытие месяца появится у вас только в декабре 2017 г. Освобождение от уплаты авансовых платежей была установлена для Москвы в связи с более коротким сроком уплаты налога за 2016 г.

Ну вот и весь секрет начисления транспортного налога в программе. Работайте с удовольствием.

С вами была Виктория Буданова. Спасибо что Вы с нами. Вступайте в наши группы и будьте всегда в курсе всех новостей.

Транспортный налог— налог, который взимается с владельцев (организации и физические лица) зарегистрированных транспортных средств.

Рассмотрим как в конфигурации 1С:Бухгалтерия предприятия, редакция 3.0 правильно произвести настройки для расчета транспортного налога, каким образом рассчитать налог, а также составить отчетность по транспортному налогу.

1. Настройки для транспортного налога.

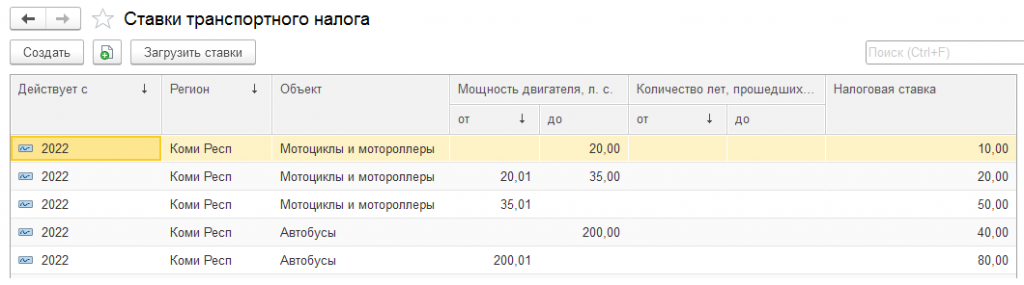

1.1 Ставки транспортного налога.

Переходим в раздел «Главное — Налоги и отчеты». В открывшихся настройках выбираем нужную организацию и переходим на вкладку «Транспортный налог».

Для корректного расчета проверим и при необходимости подгрузим актуальные ставки транспортного налога. Размер ставки устанавливается для каждого региона индивидуально.

Ставки обновляются автоматически при наличии подключенной интернет-поддержки.

1.2 Сроки уплаты платежей.

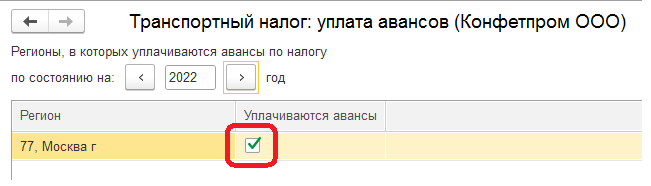

Если в регионе установлены авансовые платежи по транспортному налогу, то это необходимо указать перейдя по гиперссылке «Уплата авансовых платежей».

1.3 Способы отражения расходов.

Расчеты по транспортному налогу ведутся на счете 68.07. Расходы по нему отражаются на счетах затрат. Для того, чтобы проводки по начислению налога автоматически формировали на нужный счет необходимо заполнить регистр сведений «Способы отражения расходов по налогам». Способ можно указать общих для всех ТС, а также индивидуально.

2. Внесение сведений о транспортных средствах.

Информация о постановке на учет транспортного средства вносится в разделе «Главное — Налоги и отчеты — Транспортный налог — Регистрация транспортных средств». Необходимо создать запись с видом «Регистрация».

В открывшейся форме необходимо заполнить соответствующие поля:

· основное средство — регистрируемое ТС;

· дата — дата государственной регистрации ТС;

· постановка на учет — указывается вариант постановки на учет в зависимости от места регистрации ТС;

· код вила ТС, идентификационный номер, марка, регистрационный знак, мощность двигателя, экологический класс — указываются сведения ТС;

· налоговая ставка — заполняется автоматически согласно указанным ранее сведениями о транспортном средстве и при наличии заполненном регистре сведений «Ставки транспортного налога»;

· налоговая льгота — указывается при наличии налоговой льготы в отношении ТС.

Если по ТС происходят изменения, то их необходимо отразить новой записью с видом «Регистрация» и указанием даты изменений.

Если ТС снимается с учета, то необходимо отразить это новой запись с видом «Снятие с учета» и соответствующей датой.

3. Исчисление транспортного налога.

Расчет транспортного налога и авансовых платежей по нему происходит регламентной операцией «Расчет транспортного налога» в рабочем месте процедуры закрытия месяца.

Авансовые платежи рассчитываются в следующих месяцах: март, июнь, сентябрь.

Проводки по начислению транспортного налога и авансовых платежей формируются согласно настроенным ранее способам отражения.

Для анализа расчета транспортного налога можно сформировать «Справку-расчет» регламентной операции.

При расчете транспортного налога следует помнить о том, что он рассчитывается помесячно и в полных месяцах. В случае если ТС поставлено на учет в период с 1 по 15 число любого месяца, то этот месяц считается за полным и входит при расчете налога. Если же дата регистрации ТС находится в периоде с 16 числа по конец месяца, то данный месяц в расчет налога не включается.

4. Уплата транспортного налога.

Уплата налога отражается в программе банковской выпиской либо кассовым документом с видом операции «Уплата налога» и выбранным видом «Транспортный налог организаций».

5. Составление отчетности по транспортному налогу.

Сдача налоговой декларации по транспортному налогу была отменена с 2021 года (п. 9 ст. 3 Федерального закона от 15.04.2019 N 63-ФЗ).

Консультацию для Вас составила специалист нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону: +7(343) 288-75-45.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы ( для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

-

View Larger Image

СПОСОБ ОТРАЖЕНИЯ РАСХОДОВ ПО НАЛОГУ НА ИМУЩЕСТВО

Настроить способ отражения расходов по налогу на имущество в программе можно для всех организаций, по которым ведется учет в информационной базе, отдельно по каждой организации, отдельно по каждому объекту основных средств.

- Переходим в раздел: Главное — Налоги и отчеты — Налог на имущество.

- Перейдите по ссылке «Способы отражения расходов».

- По кнопке «Создать» создайте новую запись, если налог на имущество ранее не уплачивался или если изменился порядок отражения налога в расходах (по всей организации или по отдельным объектам основных средств). В открывшейся форме «Налог на имущество: Способ отражения расходов» укажите дату, с которой действуют настройки, счет учета затрат и аналитику к нему для отражения суммы налога (авансового платежа) в расходах (рис. 1). Если способы отражения расходов настраиваются отдельно по каждому объекту ОС или отдельно по каждой организации, то создайте несколько записей.

- Кнопка «Записать и закрыть».

Расчет налога на имущество (авансовых платежей по налогу) в программе выполняется одноименной регламентной операцией в составе обработки «Закрытие месяца» в последнем месяце каждого квартала (если в регионе законом субъекта РФ установлены авансовые платежи по налогу) и в декабре отчетного года. После выполнения регламентной операции можно автоматически заполнить регламентированные отчеты «Авансы по налогу на имущество» и «Декларация по налогу на имущество».