Ошибка при расчете отпускных – как исправить? Таким вопросом задаются многие бухгалтеры, работающие с зарплатой. Какие типы ошибок бывают и как их следует исправлять, узнайте из статьи.

Какие бывают ошибки при начислении отпускных

Ошибки при начислении отпускных — часто явление. Объясняется это особенностями расчета выплаты за отпуск, связанной с определением среднедневного заработка. Сложность формулы и различные нюансы при определении показателей для нее — основная причина того, что на практике бухгалтер что-то упускает и получает ошибку в сумме отпускных.

Условно причины ошибок можно объединить в такие группы:

- Неправильно определен период, включаемый в расчет. Например, в расчет попало время, проведенное работником на больничном, или время простоя по вине работодателя. Возможен и обратный вариант ошибки — когда в расчете оказались не учтены дни, которые должны туда попадать.

- Неправильно определен доход, включаемый в расчет. Например, туда попали разовые поощрительные выплаты (не предусмотренные локальной системой оплаты труда) или материальная помощь. Эта ошибка также имеет обратный вариант. К примеру, бухгалтеры часто не включают в расчет среднего заработка разовые вознаграждения по итогам работы за год или за выслугу лет, хотя такие суммы по общему правилу должны включаться (п. 15 Положения № 922, утв. постановлением Правительства России от 24.12.2007).

- Технические ошибки. Такие ошибки — обратная сторона автоматизации процесса бухгалтерских расчетов. В момент подсчета что-то «сбойнуло», а ошибку увидели потом.

Суммируя вышесказанное, можно заключить, что для целей исправления ошибки в расчете отпускных можно разделить на две группы:

- ошибки, которые привели к недоплате отпускных и связанных с ними налогов;

- ошибки, которые привели к переплате отпускных и налогов по ним.

Порядок исправления будет зависеть от того, больше или меньше, чем нужно было, сначала начислено отпускных.

На отдельные вопросы налогоплательщиков, связанных с ошибкой в предоставлении отпуска, ответил инпектор по труду в Нижегородской обл. В. И. Неклюдов. Узнайте мнение чиновника в КонсультантПлюс.

Если у вас нет доступа к системе, получите демо-доступ бесплатно.

Общие правила исправления ошибок в отпускных

Правила исправления ошибок и порядок раскрытия информации о них в бухгалтерском учете и отчетности установлены в ПБУ 22/2010 (утв. приказом Минфина от 28.06.2010 № 63н).

Согласно пункту 2 указанного стандарта неточности в вычислениях квалифицируются как неправильное отражение (неотражение) фактов хозяйственной деятельности, то есть как ошибка.

Ошибки могут быть существенными и несущественными. Определяется это тем, как ошибка повлияла на общие показатели отчетов, в которые попала.

Перекос показателей, связанный с ошибкой в начислении отпускных 1 или 2 работникам вряд ли следует рассматривать как существенную ошибку.

Для несущественных ошибок ПБУ 22/2010 предусматривает такой порядок исправления:

- Ошибку необходимо исправить (внести верные записи в бухучет) в том месяце, когда она была выявлена.

- Прибыль или убыток, возникшие в результате исправления ошибки, нужно отразить в составе прочих доходов или расходов того же периода (в котором исправили).

Как исправить ошибку при расчете отпускных в большую сторону

Ошибка в отпускных «в плюс» работнику означает, что:

- Работник получил на руки «лишние» деньги.

- Ошибка в отпускных повлекла завышение сумм НДФЛ и взносов.

- Ошибка повлекла завышение расходов, принятых в уменьшение базы по прибыли или иному налогу, где база считается по принципу «доходы минус расходы».

Вот эти три пункта и нужно исправить в бухгалтерском и налоговом учете.

В бухучете в месяце выявления ошибки следует внести корректировочные записи в уменьшение начисленных сумм по отпускным и взносам (сторно).

Если по неправильным суммам уже подавался расчет ЕРСВ, лучше подать уточненку за предыдущий период. Чтобы сальдо расчетов с ФНС сходилось с данными учета. Если исправления внесены в разные месяцы одного квартала, уточненку можно не подавать. В расчете за квартал всё будет учтено.

Излишне удержанный у работника НДФЛ можно учесть в счет уменьшения удержаний с будущих выплат (рассматриваем стандартную ситуацию, когда работник просто ушел в отпуск без последующего увольнения, декрета и т. п.).

Как переплату по отпускным отразить в расчете 6-НДФЛ, узнайте в Готовом решении от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Основная проблема с переплатой отпускных — их невозможно удержать обратно без согласия работника. И от этого зависит отражение результата корректировки в прочих доходах или расходах.

Если работник согласен на удержание (согласие должно быть письменным), то сумма переплаты удерживается из следующих выплат. В этом случае никаких разниц к отнесению на доходы (расходы) не возникает. Все «излишки» учитываются в расчетах либо компенсируются.

Если же работник на удержание не согласен, то тут придется рассматривать переплату отпускных как расход (убыток) в бухучете и отражать в расходах в том месяце, когда ошибка была обнаружена. При этом следует помнить, что в налоговом учете такие расходы учесть нельзя (нет экономического обоснования).

Как исправить ошибку в отпускных в меньшую сторону

Как исправить ошибку в отпускных случае недоплаты отпускных? Процедура несколько проще описанной выше.

Ошибка «в минус» означает, что:

- работник недополучил деньги;

- недоплачены НДФЛ и взносы;

- ошибка повлекла занижение расходов, принятых в уменьшение базы по прибыли или иному налогу, где база считается по принципу «доходы минус расходы».

Дополнительные отпускные и причитающиеся с них удержания надо доначислить в бухгалтерском учете в месяце выявления ошибки. Можно сразу в прочие расходы (сразу отнести на счет 91).

Уточнения, если уже сдан ЕРСВ, следует внести. Сумму, не доплаченную работнику, и НДФЛ в бюджет — доплатить.

Ошибка в отпускных в 6-НДФЛ

Надо ли исправлять ошибку в отпускных в 6-НДФЛ, если расчет уже был сдан по итогам периода с ошибкой?

Оказывается, не надо. Если ошибка была допущена, скажем, во втором квартале, а обнаружилась в третьем, то разница будет пересчитана в третьем. То есть выплата отпускных и перерасчет отпускных произведены в разные даты.

Поэтому в 6-НДФЛ за третий квартал бухгалтеру достаточно показать корректную сумму начислений с учетом исправленных отпускных в разделе 2 6-НДФЛ и, если имела место доплата отпускных с удержанием налога в третьем квартале, отразить ее в разделе 1 6-НДФЛ.

Итоги

Ошибки при расчете отпускных нужно оперативно исправить. Для этого нужно отразить изменения в бухгалтерском и налоговом учете, а также внести исправления в расчет по страхвзносам, 6-НДФЛ и ЕФС-1, если ошибку выявили в следующем отчетном периоде.

Наибольшее число работников в любой организации уходит в отпуск именно в летний период. Резкое увеличение нагрузки на бухгалтера может спровоцировать появление нарушений. О том, какие ошибки могут выявиться по результатам внутренних и внешних проверок, расскажем в статье.

Право на ежегодный оплачиваемый отпуск относится к числу основных конституционных прав граждан. Оно гарантируется всем лицам, работающим по трудовому договору (п. 5 ст. 37 Конституции РФ). В соответствии со ст. 114 ТК РФ работникам предоставляются ежегодные отпуска с сохранением места работы (должности) и среднего заработка. Общие правила расчета среднего заработка для оплаты отпуска утверждены ст. 139 ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ от 24.12.2007 № 922 (далее – Положение № 922). В соответствии с данным документом для расчета суммы отпускных бухгалтеру необходимо:

- определить продолжительность отпуска;

- рассчитать средний дневной заработок.

Отметим, что при совершении перечисленных выше действий наиболее высока вероятность совершения ошибки на втором этапе.

Ошибка 1. Включение в расчет сумм социальных выплат

В силу п. 2 Положения № 922 при расчете отпускных учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у данного работодателя. К таким выплатам в государственных (муниципальных) учреждениях, в частности, относятся:

- заработная плата, начисленная сотруднику по тарифным ставкам, окладам (должностным окладам) за отработанное время;

- заработная оплата, начисленная по сдельным расценкам;

- надбавки и доплаты к тарифным ставкам (должностным окладам) за выслугу лет (стаж работы), ученую степень, ученое звание, совмещение профессий (должностей), расширение зон обслуживания, увеличение объема выполняемых работ;

- выплаты, связанные с условиями труда (вредность), а также суммы начисленных районных коэффициентов, выплаты за работу в ночное время, выходные и нерабочие праздничные дни, за сверхурочную работу;

- премии и вознаграждения, предусмотренные системой оплаты труда.

Обратите внимание

Исходя из п. 3 Положения № 922 при расчете среднего заработка выплаты социального характера, не относящиеся к оплате труда, не учитываются.

К данным выплатам относятся:

- суммы выданной материальной помощи (на рождение ребенка, на похороны, в связи с регистрацией брака и др.),

- стоимость питания, проезда, оплата коммунальных услуг или услуг связи,

- стоимость санаторно-курортного лечения.

На практике возможны ситуации, когда по невнимательности или технических сбоев в программе, в расчет включаются выплаты социального характера, ведущие в последствии к переплатам при расчете отпускных.

Пример 1

Работник учреждения 13.06.2016 ушел в очередной оплачиваемый отпуск продолжительностью 28 кал. дн. Зарплата работника формируется из должностного оклада (в сумме 20 000 руб.) и надбавки к нему (4 000 руб.). В июле и октябре 2015 года и январе 2016 года в соответствии с положением о премировании работнику были начислены премии в сумме 10 000 руб. за каждый месяц. В марте 2016 года ему была оказана материальная помощь в связи с рождением ребенка в размере 5 000 руб. В ходе проверки было выяснено, что бухгалтером при расчете отпускных была учтена сумма материальной помощи.

Ревизором в аналитической таблице был сделан следующий расчет.

|

Показатель |

Расчетные действия |

|

По данным проверяемого учреждения |

Средний заработок составил 918,66 руб. ((20 000 руб. x 12 мес. + 4 000 руб. x 12 мес. + 10 000 руб. x 3 мес. + 5 000 руб.) / 12 мес. / 29,3 дн.). Таким образом, сумма отпускных составила 25 722,48 руб. (918,66 руб. x 28 дн.). |

|

По данным контрольного органа |

Средний заработок составит 904,44 руб. ((20 000 руб. x 12 мес. + 4 000 руб. x 12 мес. + 10 000 руб. x 3 мес.) / 12 мес. / 29,3 дн.). Сумма отпускных, подлежащих выплате, составит 25 324,32 руб. (904,44 руб. x 28 дн.). |

|

Результат проведенной проверки (переплата или недоплата) |

Отклонение в расчете среднего дневного заработка составило 14.22 руб. (918,66 – 904,44). Сумма переплаты – 398,16 руб. (14,22 руб. 28 кал. дн.) |

Ошибка 2. Включение в расчет периодов, не участвующих в расчете

В соответствии с п. 5 Положения № 922 в расчетный период не должно включаться время, когда работник:

- имел право на средний заработок в соответствии с трудовым законодательством (находился в отпуске или командировке). Исключение – перерывы для кормления ребенка;

- получал пособие по временной нетрудоспособности или по беременности и родам;

- не трудился из-за простоя по вине работодателя или по причинам, не зависящим ни от руководства, ни от персонала;

- освобождался от работы по иным причинам, предусмотренным законодательством (например, отпуск без сохранения заработной платы).

Как следует из п. 5 Положения № 922, если один или несколько месяцев расчетного периода отработаны не полностью или из этого периода исключалось время, когда работнику начислялся средний заработок, нужно воспользоваться формулой, приведенной в п. 10 Положения № 922. В этом случае средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах.

Количество календарных дней в неполном календарном месяце рассчитывается путем деления среднемесячного числа календарных дней (29,3) на количество календарных дней этого месяца и умножения на количество календарных дней, приходящихся на время, отработанное в данном месяце.

Пример 2

При проверке правильности осуществления расходов по заработной плате был установлен факт излишнего начисления и выплаты отпускных. Так, сотруднику, отправлявшемуся в отпуск продолжительностью 28 кал. дн. с 01.04.2016, была неверно рассчитана сумма отпускных, подлежащая выплате. В расчетный период с 01.04.2016 по 31.03.2016 был включен период нахождения сотрудника на больничном в апреле 2015 года (с 01.04.2015 по 05.04.2015). Ежемесячная заработная плата сотрудника – 18 000 руб.

Ревизором в аналитической таблице был сделан следующий расчет.

|

Показатель |

Расчетные действия |

|

По данным проверяемого учреждения |

Средний заработок составил 614,33 руб. (18 000 руб. x 12 мес. / 12 мес. / 29,3 дн.). Фактическая сумма отпускных – 17 201,24 руб. (614,33 руб. x 28 кал. дн.). |

|

По данным контрольного органа |

Заработная плата (без учета пособия по временной нетрудоспособности) за апрель 2015 года равна 15 428,57 руб. (18 000 руб. / 21 раб. дн. x 18 раб. дн.). Средний заработок составит 615,56 руб. ((18 000 руб. x 11 мес. + 15 428,57 руб.) / ((29,3 кал. дн. x 11 мес.) + (29,3 / 30 x 25) дн.)) Сумма отпускных составит 17 235,68 руб. (615,56 руб. x 28 кал. дн.) |

|

Результат проведенной проверки (переплата или недоплата) |

Сумма недоплаты за отпуск – 34,44 руб. (17 235,68 – 17 201,24) |

При расчете отпускных может оказаться, что работник не имел фактически начисленной зарплаты или фактически отработанных дней в расчетном периоде либо этот период состоял из промежутков времени, исключаемых из расчетного периода в соответствии с п. 5 Положения № 922. В таком случае средний заработок следует определять исходя из суммы заработной платы, фактически начисленной за 12 календарных месяцев, предшествующих расчетному периоду (п. 6 Положения № 922).

Пример 3

Работнику учреждения предоставляется очередной отпуск с 01.08.2016. В расчетном периоде с 01.08.2015 по 31.07.2016 он находился в отпуске по уходу за ребенком до трех лет. Исходя из какого периода нужно рассчитать отпускные?

Согласно п. 6 Положения № 922 для расчета отпускных следует взять заработную плату сотрудницы предшествующую ее уходу в отпуска по беременности и родам, уходу за ребенком.

Ошибка 3. В расчет отпускных включены разовые премии

В силу п. 15 Положения № 922 ежемесячные премии и вознаграждения принимаются к учету в размере фактически начисленных в расчетном периоде сумм, но не более одной выплаты за каждый показатель и месяц этого периода.

Квартальные премии и вознаграждения, начисленные за период, превышающий продолжительность расчетного периода, учитываются в размере месячной части за каждый месяц расчетного периода.

Единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, учитываются независимо от времени начисления вознаграждения.

Если работник проработал неполный рабочий период, за который начисляются премии и вознаграждения, и они были начислены пропорционально отработанному времени, данные выплаты учитываются при определении среднего заработка исходя из фактически начисленных сумм.

При этом следует учитывать, что все премиальные выплаты должны быть предусмотрены системой оплаты труда (п. 2 Положения № 922).

Пример 4

При проверке расходов на оплату труда было установлено следующее. Работнику учреждения, 01.05.2016 ушедшему в очередной основной ежегодный отпуск, в расчетном периоде (с 01.05.2015 по 30.04.2016) была начислена следующая заработная плата:

|

Месяц |

Оклад, руб. |

Сумма премии, руб. |

Общая сумма выплаты, руб. |

|

Май 2015 |

15 000 |

15 000 |

|

|

Июнь 2015 |

15 000 |

15 000 |

|

|

Июль 2015 |

15 000 |

15 000 (за II квартал 2015 года) |

30 000 |

|

Август 2015 |

15 000 |

15 000 |

|

|

Сентябрь 2015 |

15 000 |

15 000 |

|

|

Октябрь 2015 |

15 000 |

18 000 (за III квартал 2015 года) |

33 000 |

|

Ноябрь 2015 |

15 000 |

15 000 |

|

|

Декабрь 2015 |

15 000 |

15 000 |

|

|

Январь 2016 |

15 000 |

25 000 (за IV квартал 2015 года) |

40 000 |

|

Февраль 2016 |

15 000 |

15 000 |

|

|

Март 2016 |

15 000 |

3 000 Премия к 8 Марта |

18 000 |

|

Апрель 2016 |

15 000 |

10 000 (за I квартал 2016 года) |

25 000 |

|

Итого: |

180 000 |

71 000 |

251 000 |

Бухгалтер при расчете отпускных учел все премиальные выплаты.

В соответствии с п. 15 Положения № 922 премию, начисленную за II квартал 2015 года в сумме 15 000 руб., приходящуюся на апрель, май, июнь 2015 года, следовало учесть в размере 2/3. Разовые премии, не предусмотренные системой оплаты труда (суммы, выданные к праздникам, юбилеям и т. п.), в расчете отпускных не участвуют, поэтому премию к 8 Марта в расчет отпускных включать не следовало. Остальные премии, выплаченные работнику, подлежат включению в расчет в полном размере.

Ревизором в аналитической таблице был сделан такой расчет:

|

Показатель |

Расчетные действия |

|

По данным проверяемого учреждения |

Средний заработок составил 713,88 руб. (251 000 руб. / 12 мес. / 29,3 дн.). Фактическая сумма отпускных равна 19 988,64 руб. (713,88 руб. x 28 кал. дн.) |

|

По данным контрольного органа |

Сумма премий, подлежащая включению в расчет среднего заработка, – 63 000 руб. (15 000 руб. x 2/3 + 18 000 руб. +25 000 руб. 10 000 руб.). Средний заработок составит 691,13 руб. ((180 000 + 63 000) руб. / 12 мес. / 29,3 кал. дн.). Сумма отпускных – 19 351,64 руб. (691,13 руб. x 28 кал. дн.) |

|

Результат проведенной проверки (переплата или недоплата) |

Разница в оплате отпускных составила 637 руб. (19 988,64 – 19 351,64) |

Дополнительно отметим: когда работнику в июле 2016 года будет выплачена премия за II квартал 2016 года, сумму отпускных следует пересчитать и включить в расчет премию в размере 1/3, приходящуюся на апрель 2016 года. Предположим, что премия за II квартал 2016 года составила 12 000 руб. В этом случае сумма отпускных составит 19 670,08 руб. ((180 000 руб. + 63 000 руб. + 12 000 руб. x 1/3) / 12 мес. / 29,3 кал. дн. x 28 кал. дн.).

В данной ситуации разница в оплате отпускных – 318,56 руб. (19 988,64 – 19 670,08).

Исправление ошибок в учете

Ошибки, допущенные при расчете отпускных, исправляются в следующем порядке, установленном п. 18 Инструкции № 157н[1].

Дополнительные бухгалтерские записи по исправлению ошибок, выявленных субъектом учета, а также исправления способом «красное сторно» оформляются бухгалтерской справкой (ф. 0504833). В ней делается ссылка на наименование, номер исправляемого журнала операций и период, за который он составлен, а также отражается информация по обоснованию внесения исправлений.

Рассмотрим пример по исправлению ошибки в учете.

Пример 5

Ошибка была обнаружена ревизором в августе 2016 года. Расходы на начисление отпускных были произведены в мае 2016 года за счет средств выделенных учреждению на выполнение государственного задания.

Бухгалтер бюджетного учреждения начислил 25 600 руб. В ходе проверки выяснилось, что сумма отпускных должна была составлять 25 300 руб. Разница равна 300 руб.

Поскольку в рассматриваемом примере произошло уменьшение суммы начисленных отпускных, следовательно, уменьшатся суммы страховых взносов и НДФЛ.

|

Было начислено страховых взносов |

Следовало начислить страховых взносов |

Разница (отклонение) |

|

7 731,20 руб. (25 600 руб. x 30,2%) |

7 640,60 руб. (25 300 руб. x 30,2%) |

– 90,60 руб. |

|

В рассматриваемом случае (при уменьшении облагаемой базы) следует подать уточненный расчет ф. РСВ-1. После внесения уточнений у страхователя будет переплата страховых взносов. Ответственность в данной ситуации не предусмотрена |

||

|

Было начислено НДФЛ |

Следовало начислить НДФЛ |

Разница (отклонение) |

|

3 328 руб. (25 600 руб. x 13%) |

3 289 руб. (25 300 руб. x 13%) |

– 39 руб. |

|

В данном случае происходит возврат излишне удержанного налога, который можно произвести за счет уменьшения в будущем сумм НДФЛ, исчисленного с доходов налогоплательщика |

В соответствии с Инструкцией № 174н[2] была сделана следующая исправительная запись по начислению отпускных.

|

Содержание операции |

Дебет счета |

Кредит счета |

Сумма, руб. |

|

Исправление методом «красное сторно» начисленной суммы отпускных |

4 109 60 211 |

4 302 11 730* |

(25 600) |

|

4 109 60 211 |

4 302 11 730 |

25 300 |

|

|

Исправление методом «красное сторно» начисленной суммы НДФЛ |

4 302 11 830 |

4 303 01 730 |

(3 328) |

|

4 302 11 830 |

4 303 01 730 |

3 289 |

|

|

Исправление методом «красное сторно» начисленной суммы страховых взносов |

4 109 60 213 |

4 303 00 830 |

(7 731,20) |

|

4 109 60 213 |

4 303 00 830 |

7 640,60 |

* Обратите внимание, что в соответствии с ч. 4 ст. 137 ТК РФ заработная плата, излишне выплаченная работнику (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права), не может быть с него взыскана, за исключением случаев:

- счетной ошибки;

- если органом по рассмотрению индивидуальных трудовых споров признана вина работника в невыполнении норм труда (ч. 3 ст. 155 ТК РФ) или простое (ч. 3 ст. 157 ТК РФ);

- если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

Пример 6

Ошибка, обнаруженная ревизором в августе 2016 года, привела к увеличению суммы отпускных. Было начислено 25 600 руб., а следовало – 26 000 руб., разница составила 400 руб. Расходы на выплату отпускных были произведены за счет средств, полученных от платных услуг.

Сумма отпускных и страховых взносов изменится в сторону увеличения:

|

Было начислено страховых взносов |

Следовало начислить страховых взносов |

Разница (отклонение) |

|

7 731,20 руб. (25 600 руб. x 30,2%) |

7 852,00 руб. (26 000 руб. x 30,2%) |

+ 120,80 руб. |

|

В рассматриваемом случае ошибка привела к занижению облагаемой базы и, как следствие, к занижению суммы страховых взносов, подлежащей уплате во внебюджетные фонды, следовательно, страхователь обязан подать уточненный расчет РСВ-1. Уточненный расчет подается в соответствии с правилами, установленными Федеральным законом от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования». Кроме того, у учреждения возникает обязанность по уплате недостающей суммы страховых взносов и пени |

||

|

Было начислено НДФЛ |

Следовало начислить НДФЛ |

Разница (отклонение) |

|

3 328 руб. (25 600 руб. x 13%) |

3 380 руб. (26 000 руб. x 13%) |

+ 52 руб. |

|

В рассмотренном случае следует удержать НДФЛ с разницы, возникшей при исчислении отпускных. Порядок и перечисление НДФЛ осуществляются в общеустановленном порядке, предусмотренном гл. 23 НК РФ |

В соответствии с Инструкцией № 174н была сделана следующая исправительная запись по начислению отпускных.

|

Содержание операции |

Дебет счета |

Кредит счета |

Сумма, руб. |

|

Исправление суммы отпускных методом дополнительной записи |

2 109 60 211 |

2 302 11 730 |

400 |

|

Исправление суммы НДФЛ методом дополнительной записи |

2 302 11 830 |

2 303 01 730 |

120,80 |

|

Исправление суммы страховых взносов методом дополнительной записи |

2 109 60 213 |

2 303 00 830 |

52 |

* * *

Кратко сформулируем основные выводы:

1. Ошибки, обнаруженные при расчете отпускных, следует исправлять в учете по правилам, установленным Инструкцией № 157н.

2. При внесении корректировок сумм причитающихся работнику необходимо корректировать суммы НДФЛ и страховых взносов. В случае если выплаты производились за счет средств полученных от платных услуг, необходимо внести исправления в расчет суммы налога на прибыль.

3. Обращаем внимание, что удержать излишне выплаченные работнику отпускные вследствие неправильного применения законодательства РФ нельзя, поскольку перечень соответствующих случаев установлен ст. 137 ТК РФ и является исчерпывающим.

[1] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

[2] Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. Приказом Минфина РФ от 16.12.2010 № 174н.

Тимофеева Светлана

Cпециалист линии консультации партнёрской сети “ИнфоСофт”.

25.06.2022

Время прочтения – 4 мин.

Получить бесплатную консультацию

Периодически возникают моменты, когда остаток отпуска сотрудника в программе рассчитан неправильно. Или в момент переноса данных или приема на работу не были заданы права на отпуск, и дни отпуска по сотруднику не начислялись. Обнаруживается это часто перед увольнением сотрудника, когда не верно рассчитывается компенсация за неиспользованный отпуск, или при начислении отпуска, когда период, в котором проводились кадровые документы или ввод остатков, давно закрыт. Да и редактировать кадровые документы задним числом в крайней степени не желательно. В данном случае нам приходит на помощь документ Остатки отпусков и в этой статье мы рассмотрим варианты его использования.

Изначально документ Остатки отпусков не выведен на панель действий вкладки Кадры. Сначала нам необходимо его сделать доступным для быстрого обращения.

Сделать это можно через панель настроек навигации во вкладке Кадры

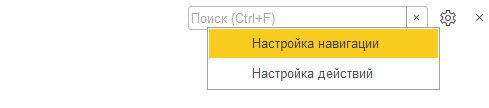

Открываем вкладку Кадры, в правом верхнем углу окна есть знак шестеренки, нажимаем и выбираем Настройка навигации:

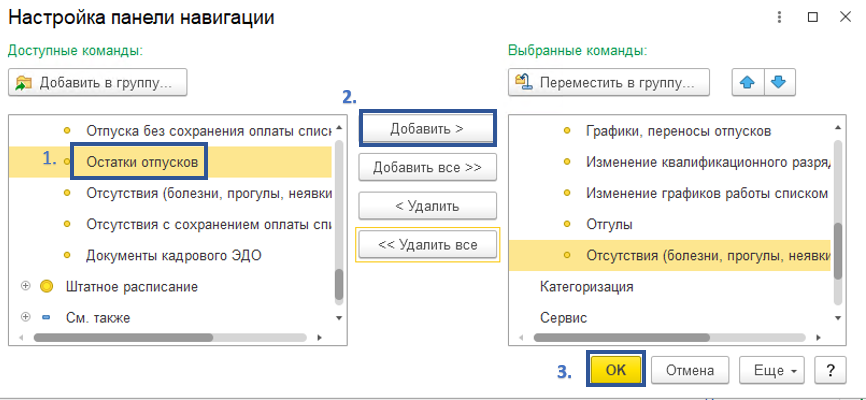

Откроется окно Настройка панели навигации, в нем мы увидим в левом окне документы, доступные для размещения в панели команд, в правом окошке находятся документы, уже размещенные на ней. В окошке Доступные команды, во вкладке обычное находим документ Остатки отпусков. С помощью кнопки Добавить помещаем его в окошко Выбранные команды:

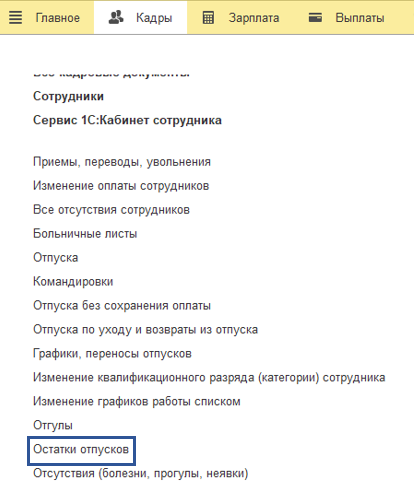

После этих действий документ Остатки отпусков

появится у нас в разделе Кадры.

Предположим, что сотруднику при приеме на работу или при переносе данных из другой программы не были заданы права на отпуск.

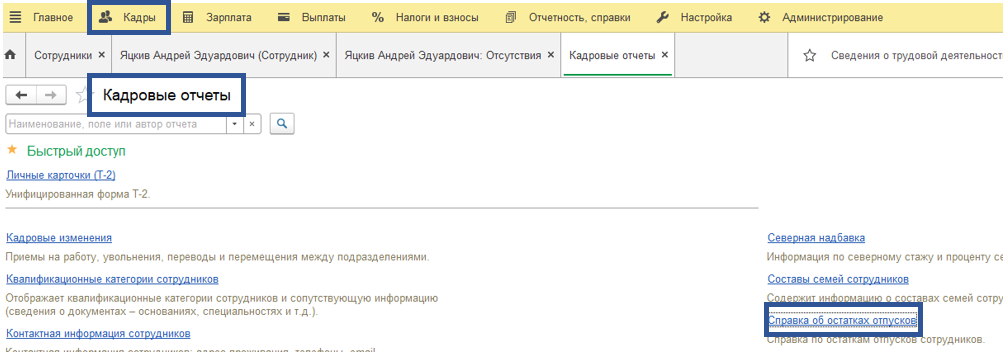

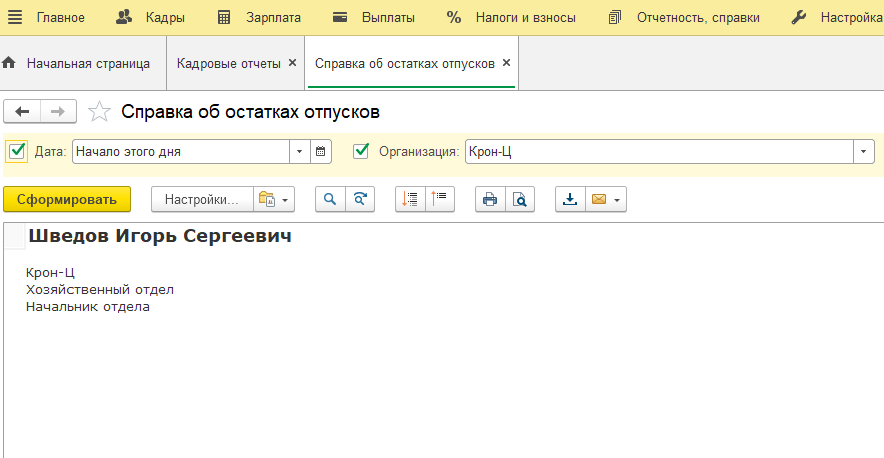

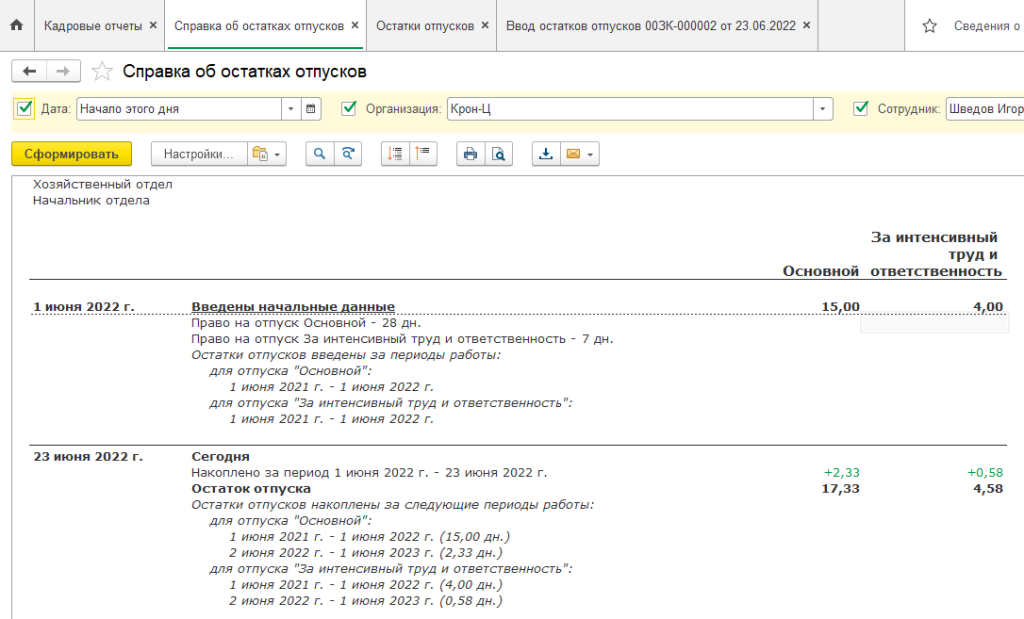

Проверить количество дней отпуска у сотрудника с заданные права на отпуск можно c помощью отчета Справка об остатках отпусков в разделе Кадры–Кадровые отчеты.

Так же есть возможность сформировать данный отчет из справочника Сотрудники или непосредственно из документа Отпуск.

Если право на отпуск не было задано, справка по сотруднику сформируется пустой.

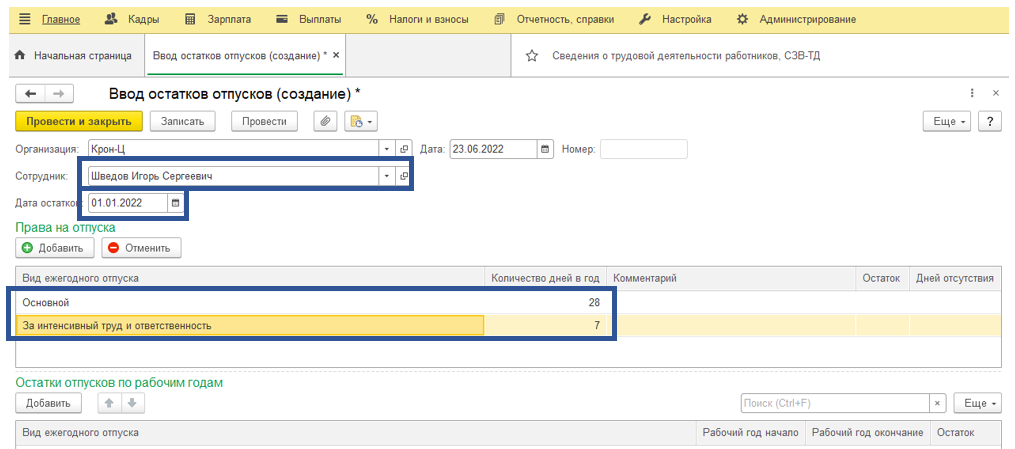

Сотрудник был принят на работу 01.01.2022. Соответственно дни отпуска по сотруднику не копились. Назначим право на отпуск сотрудника с даты приема на работу.

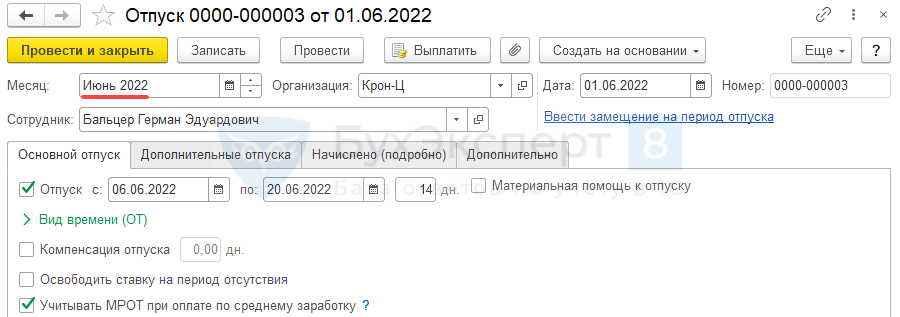

Создаем новый документ ввода остатков отпусков через кнопку Создать. Перед нами откроется форма документа. В шапке документа выбираем организацию, сотрудника, по которому хотим произвести корректировку. Указываем дату, на которую мы вводим информацию. Т.к. мы планируем задать право на отпуск сотрудника с момента приема на работу дату установим 01.01.2022.

Во окошке Право на отпуск добавляем виды отпуска, права на которые мы хотим задать и количество дней в год по каждому отдельному виду отпуска.

В нашем примере у сотрудника есть право на основной отпуск, 28 дней, и дополнительный отпуск на интенсивный труд 7 дней.

Дату документа можем оставить текущую. В случае, когда мы просто присваиваем право на отпуск окно Остатки отпусков по рабочим годам

заполнять не нужно.

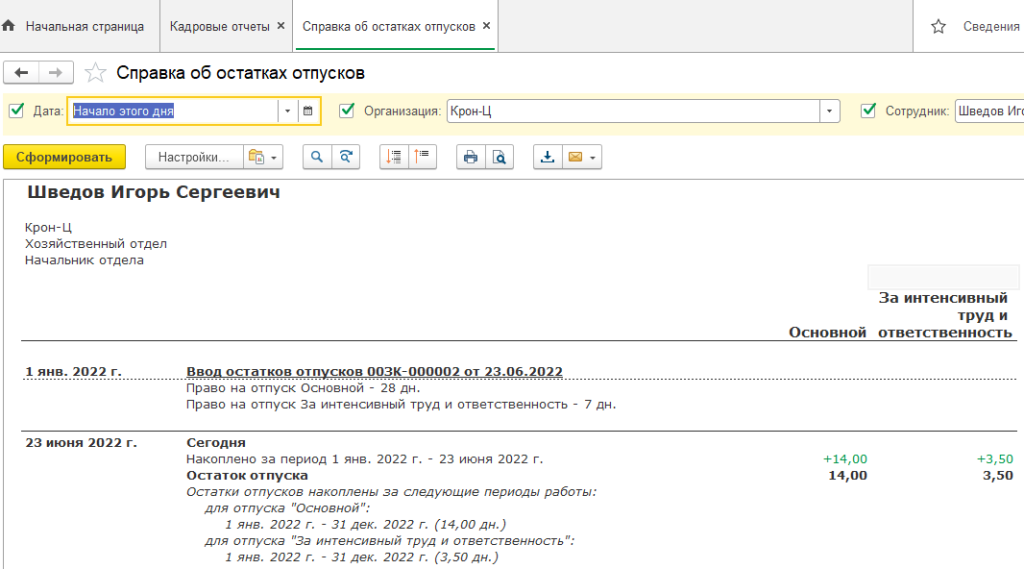

Формируем Справку об остатках отпусков и видим, что право на отпуск у сотрудника появилось и началось начисление дней отпуска за период работы.

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

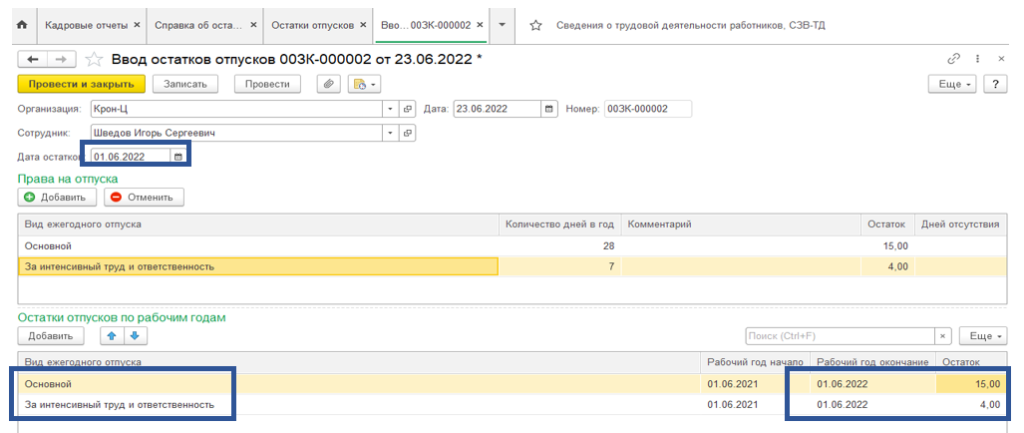

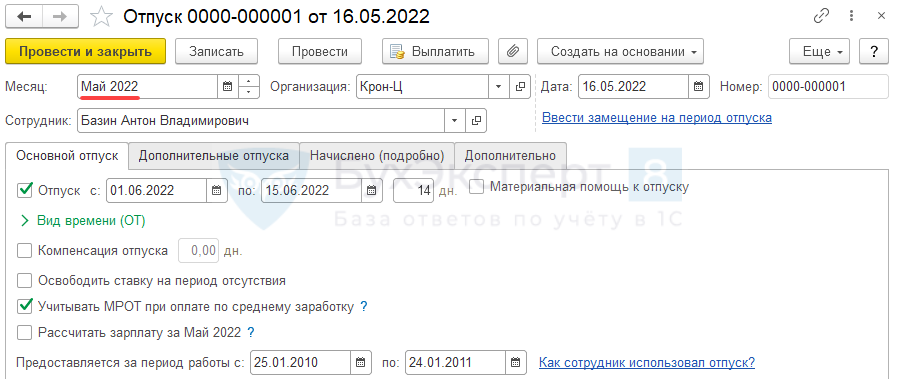

Рассмотрим второй случай. Мы рассчитали остатки отпусков по сотрудникам и выяснили, что остатки отпусков в программе числятся неправильно. С 01.06.2022 принято решение о вводе остатков отпусков по сотрудникам для дальнейшего правильного учета.

В случае корректировки остатков в документе Остатки отпусков заполняется окно Остатки отпусков по рабочим годам. Добавляем вид отпуска, по которому вводится остаток. Рабочий год начало и Рабочий год окончание заполняются периодом, за который накопился данный отпуск. В итоге эти данные будут заполняться в период, за который предоставляется отпуск непосредственно в документе Отпуск.

В случае корректировки остатков дата Рабочий год окончание и Дата остатков должны совпадать, иначе документ не удастся провести.

Все данный об отпусках сотрудника до даты ввода остатков будут недействительны.

С даты ввода остатков пойдет стандартное накопление дней отпуска.

Используйте 1С:ЗУП на уровне эксперта!

Повысьте свои навыки на курсе “Использование конфигурации Зарплата и управление персоналом, ред. 3.1” и станьте гуру 1С:ЗУП.

Отпуск начинается в следующем месяце. На момент выплаты отпускных зарплата за прошлый месяц не была начислена. После расчета зарплаты требуется пересчитать отпускные. В статье собрали ответы на самые распространенные вопросы по пересчету отпускных в этом случае.

Как узнать, какие документы пересчитывать?

Содержание

- В каком месяце пересчитывать отпускные: в текущем или в следующем?

- Как пересчитать отпускные: в исходном документе или ввести документ-исправление?

- Как отражается в учете по НДФЛ пересчет отпускных в следующем месяце?

- Нужно ли обновлять НДФЛ в ведомости на выплату отпускных при уменьшении их суммы?

- Как отражается в учете страховых взносов пересчет отпускных в следующем месяце?

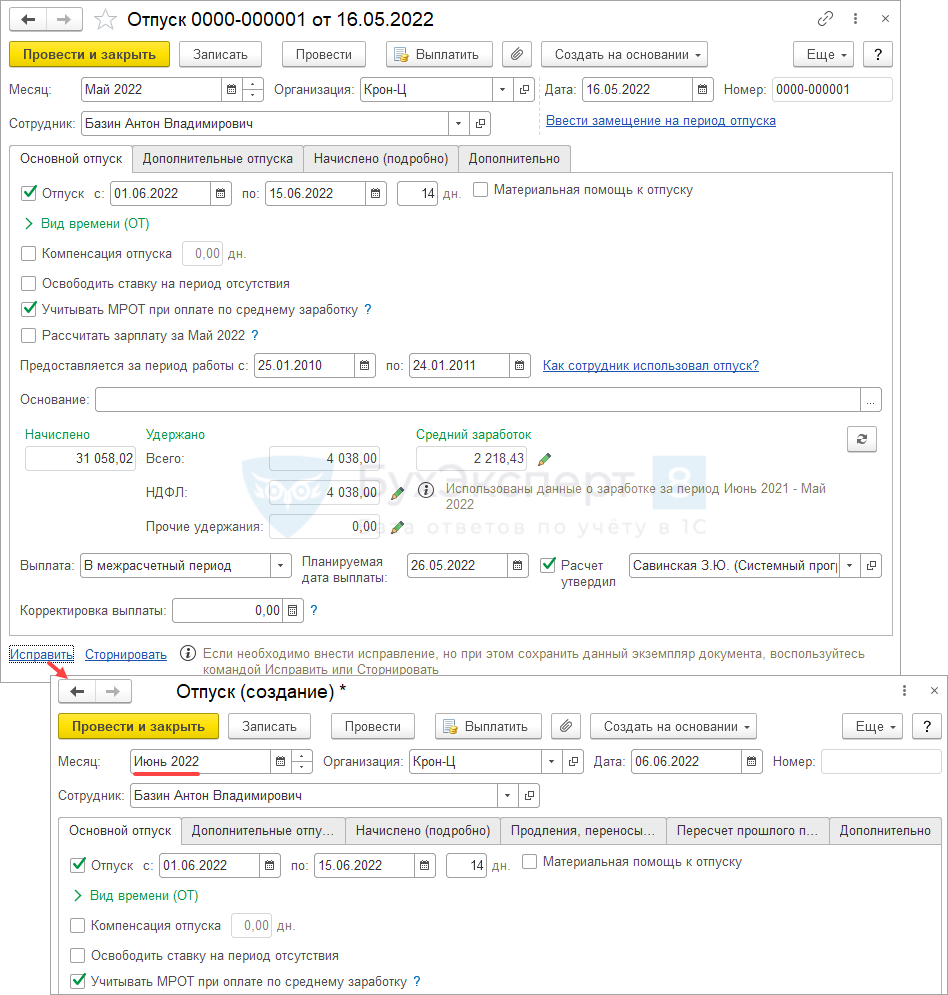

В каком месяце пересчитывать отпускные: в текущем или в следующем?

Ответ будет зависеть от того, каким месяцем был зарегистрирован расчет исходной суммы отпускных:

- Если месяц в документе Отпуск изначально был выбран тот же, что и месяц, за которой рассчитана зарплата, то пересчитать отпускные лучше в следующем месяце.

- Если месяц в документе Отпуск изначально был установлен как следующий, то и перерасчет лучше провести в том же месяце.

Разберем на примерах.

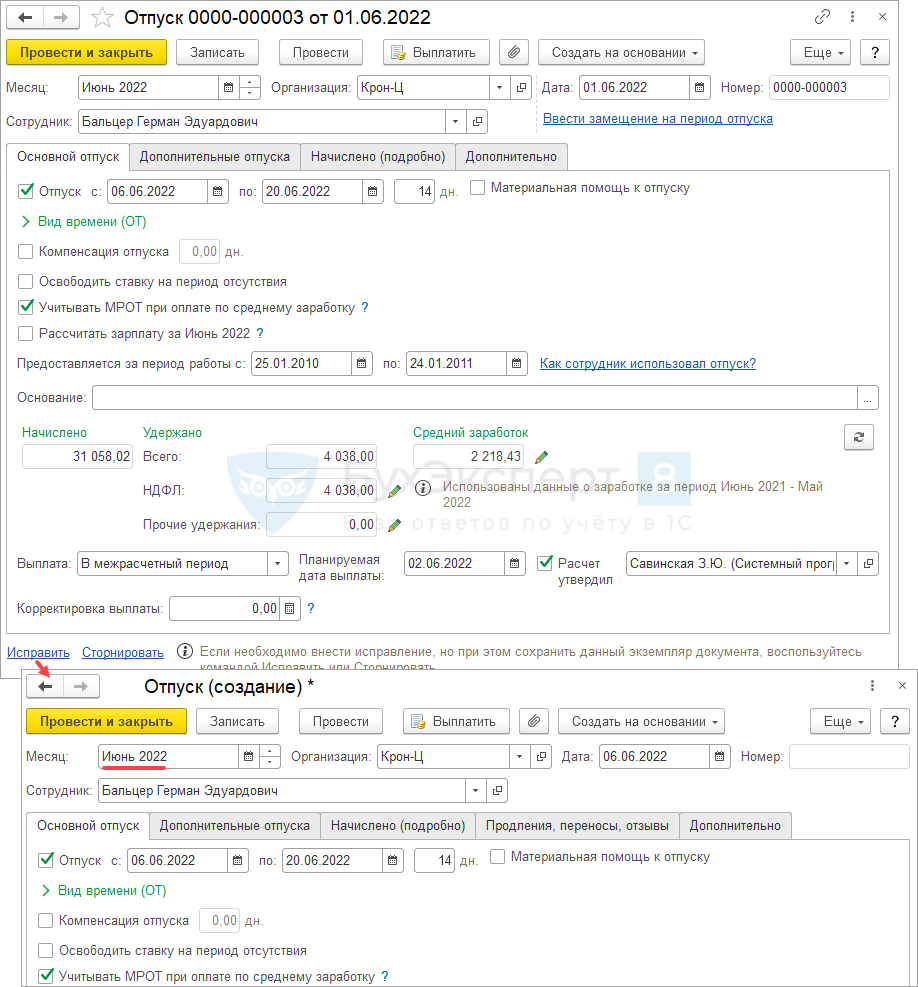

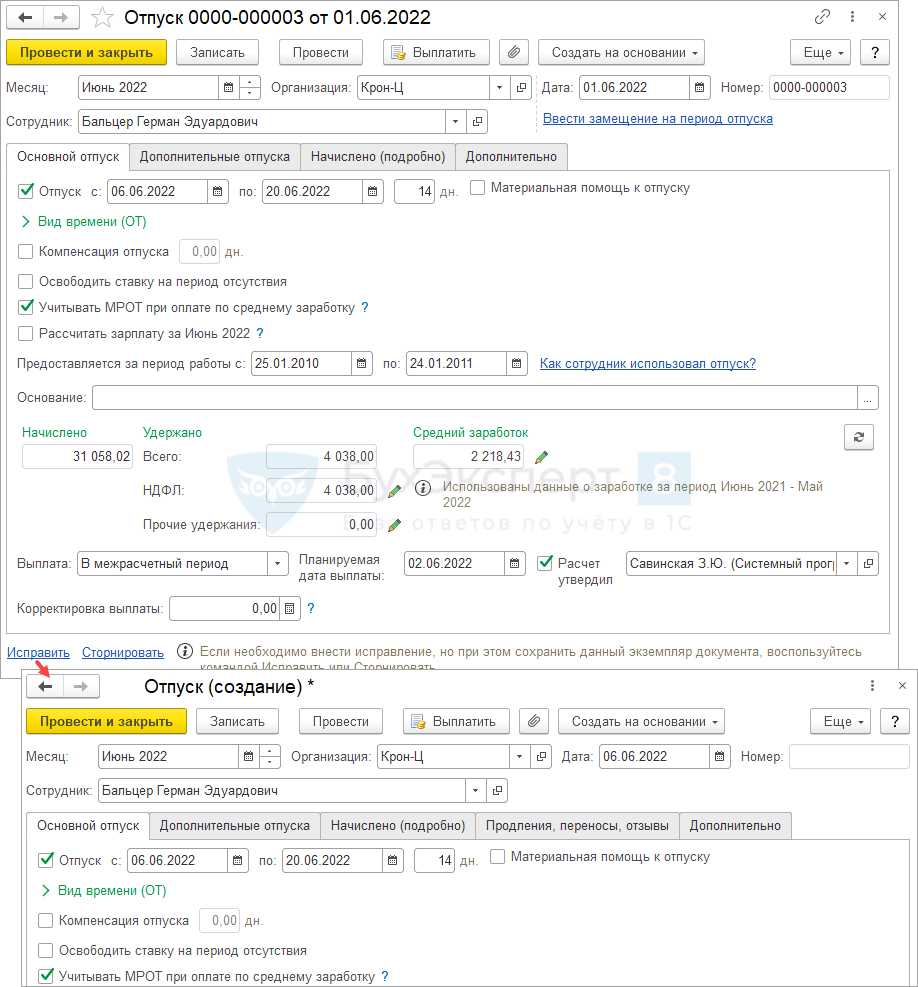

Отпуск сотрудника начинается с 01.06.2022 г. Расчетный период для расчета среднего заработка – июнь 2021 – май 2022 г. Отпускные выплачены 26.05.2022 г., месяц в документе Отпуск указан Май 2022.

После начисления зарплаты за май требуется пересчитать отпускные.

В этом случае лучше выполнять перерасчет отпускных июнем. Это позволит:

- Избежать проблем с расчетом страховых взносов. Они рассчитываются в документе Начисление зарплаты и взносов, поэтому типовой функционал ЗУП 3.1 предполагает, что Начисление зарплаты и взносов всегда рассчитывается последним. После его проведения межрасчетные документы этого месяца лучше не редактировать. В противном случае потребуется пересчитывать Начисление зарплаты и взносов или корректировать учет взносов документом Перерасчет страховых взносов (Налоги и взносы – Перерасчеты страховых взносов).

- В случае увеличения суммы отпускных сблизить бухгалтерский учет с учетом по НДФЛ. Отпускные учитываются для целей НДФЛ по дате фактической выплаты. Выплата доначисленных отпускных, как правило, производится в следующем месяце. Поэтому если указать в документе-исправлении Отпуск следующий месяц, сумма доплаты по отпускным будет учтена в одном и том же периоде, как для бухгалтерского учета, так и для учета по НДФЛ.

Отпуск сотрудника начинается с 06.06.2022 г. Расчетный период для расчета среднего заработка – июнь 2021 – май 2022 г. Отпускные выплачены 01.06.2022 г., месяц в документе Отпуск указан Июнь 2022.

После начисления зарплаты за май требуется пересчитать отпускные.

В этой ситуации пересчитать отпускные можно тем же месяцем, что они были начислены изначально – июнем.

Как пересчитать отпускные: в исходном документе или ввести документ-исправление?

Если отпускные пересчитываем в следующем месяце, то однозначно потребуется вводить документ-исправление Отпуск. При пересчете отпускных тем же месяцем, допустимы оба варианта:

- пересчитать отпускные в исходном документе Отпуск,

- ввести документ-исправление Отпуск.

На наш взгляд, пересчитывать отпускные через документ-исправление более удобно. Это позволит отследить всю историю расчетов с сотрудником. Создать документ-исправление можно по ссылке Исправить в исходном документе Отпуск.

Как отражается в учете по НДФЛ пересчет отпускных в следующем месяце?

Результат перерасчета отпускных отражается в учете НДФЛ по-разному в зависимости то того, в какую сторону были пересчитаны отпускные:

- При увеличении суммы отпускных положительная разница отражается в учете НДФЛ на Планируемую дату выплаты, установленную в документе Отпуск. Затем дата получения дохода уточняется при фактической выплате доначисленных отпускных документом Ведомость.

- Если сумма отпускных уменьшается, то отрицательная разница (сторно) всегда учитывается по исходной дате выплаты отпускных.

При положительном перерасчете НДФЛ с отпускных:

- Необходимо будет доплатить доначисленную сумму и удержать с нее НДФЛ.

- Дата получения дохода для доначисленных сумм будет дата их выплаты.

При отрицательном перерасчете НДФЛ с отпускных:

- Дата получения дохода и исчисленного НДФЛ для сторно по отпускным относится к первоначальной дате их выплаты.

- Может быть произведен зачет или возврат НДФЛ (если сотрудник напишет заявление на возврат).

- В случае возврата НДФЛ общую перечисляемую по всем сотрудникам сумма уменьшаем на сумму возвращенного НДФЛ в документе Перечисление НДФЛ в бюджет.

Подробно об отражении перерасчетов в учете по НДФЛ можно посмотреть в публикации Перерасчеты в отчетности по НДФЛ.

Нужно ли обновлять НДФЛ в ведомости на выплату отпускных при уменьшении их суммы?

Если отпускные были пересчитаны в меньшую сторону, образуется излишне удержанный НДФЛ. Его нужно будет вернуть работнику или зачесть при очередной выплате доходов. Уменьшать удержанный налог в Ведомости на выплату исходной суммы отпускных не нужно.

Подробнее операции зачета и возврата налога разобраны в публикациях:

- Зачет излишне удержанного НДФЛ

- Учет операции возврата НДФЛ в отчетности по НДФЛ (6-НДФЛ, 2-НДФЛ)

Как отражается в учете страховых взносов пересчет отпускных в следующем месяце?

Результат перерасчета отпускных отражается в учете страховых взносов в следующем порядке:

- Если сумма отпускных увеличилась, то сумма доначисленных отпускных отражается в учете взносов в том месяце, в котором был произведен перерасчет.

- Если сумма отпускных уменьшилась, то имеет значение, есть ли у сотрудника в месяце перерасчета другой доход, перекрывающий сторно отпускных:

- Если сторно отпускных перекрывается другим облагаемым доходом, то оно отражается в учете взносов в месяце перерасчета

- Если сторно отпускных НЕ перекрывается другим облагаемым доходом, оно учитывается в месяце начисления исходной суммы отпускных

Подробно об отражении перерасчетов в учете взносов можно посмотреть в публикации Отражение перерасчетов в отчетности по взносам.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(7 оценок, среднее: 4,71 из 5)

Загрузка…

В соответствии со статьей 123 ТК РФ график отпусков утверждается заранее, не позднее, чем за две недели до начала календарного года. Однако когда сотрудник уже находится в отпуске, повлиять на дату его окончания могут различные неожиданные события. Помехой отдыху становится болезнь – отпуск на период нетрудоспособности продлевается или переносится (ст. 124 ТК РФ). Прервать отпуск бывает нужно и в связи с неотложной работой (ст. 125 ТК РФ).

Отпускные сотруднику выплачиваются не позднее, чем за три дня до начала отпуска (ст. 136 ТК РФ). Получается, что меняется дата окончания уже оплаченного отпуска. Как же правильно отразить изменения периода уже оплаченного и наступившего отпуска в «1С:Зарплате и управлении персоналом 8» редакции 3 для корректного формирования отчетности?

Продление отпуска

Продление отпуска

Отпуск может быть продлен в случаях предусмотренных трудовым законодательством или локальными нормативными актами.

Правила об очередных и дополнительных отпусках, утв. постановлением НКТ СССР от 30.04.1930 № 169, применяются в части, не противоречащей ТК РФ, и предусматривают в пункте 18 автоматическое удлинение отпуска на соответствующее количество дней болезни.

Статья 124 ТК РФ допускает продление или перенос отпуска на другой срок, определяемый работодателем с учетом пожеланий работника.

Обратите внимание, что продлению отпуска подлежат только случаи нетрудоспособности самого работника. Больничный лист по уходу не является основанием для изменения даты окончания отпуска. В статье 124 ТК РФ перечислены и другие причины удлинения отпуска. Например, государственные обязанности, исполняемые работником во время отпуска.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 метод отражения факта удлинения отпуска зависит от того, в какой момент в бухгалтерии стало об этом известно, произведен ли уже окончательный расчет зарплаты за месяц, в котором начислялся отпуск.

Ситуация 1. Зарплата еще не рассчитана

Сотруднику С.С. Горбункову предоставлен (и зарегистрирован в программе) Отпуск на период с 15.09.2017 по 28.09.2017. Отпускных за 14 дней начислено 16 723,56 руб. НДФЛ исчислен и удержан по состоянию на 11.09.2017 в сумме 2 174,00 руб. Выплата в сумме 14 549,56 руб. осуществлена 11.09.2017 и отражена документом Ведомость в банк. С.С. Горбунков заболел 18.09.2017 и получил листок нетрудоспособности, который 22.09.2017 был закрыт. Сотрудник своевременно предупредил администрацию, о том, что болеет, и согласовал продление отпуска на 5 дней по окончании болезни. Он вышел на работу по окончании продленного отпуска 04.10.2017 и предъявил листок нетрудоспособности за период с 18.09.2017 по 22.09.2017.

Для отражения продления отпуска в Ситуации 1 в программе «1С:Зарплата и управление персоналом 8» редакции 3 следует:

1. Зарегистрировать в сентябре (поле Месяц) документ Больничный лист на период 18.09.2017-22.09.2017, при проведении которого программа предупреждает о том, что на этот период уже зарегистрирован отпуск (рис. 1).

2. Открыть ранее проведенный документ Отпуск и указать в нем новую дату окончания продленного на 5 дней отпуска – 03.10.2017. При этом происходит перерасчет (рис. 2). В новом периоде с 15 сентября по 3 октября по-прежнему остается 14 дней отпуска. Так как никакие начальные данные для расчета среднего заработка для отпуска не менялись, и количество оплачиваемых дней отпуска осталось прежним, то никаких изменений в его оплате не произошло. Величина НДФЛ также не меняется, так как налог исчисляется по состоянию на дату выплаты отпускных, зафиксированную в платежной ведомости. При проведении документа Отпуск программа предупреждает о том, что в этом периоде зарегистрирован документ Больничный лист.

3. Рассчитать зарплату за сентябрь в документе Начисление зарплаты и взносов.

Рис. 1. Предупреждение о пересечении периодов при проведении документа «Больничный лист»

Рис. 2. Перерасчет дней отпуска

В отчете 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@) за 2017 год последовательность действий, описанная в Ситуации 1, отражается в Разделе 2 следующим образом:

|

Доход, |

Строка Раздела 2 формы 6-НДФЛ |

Дата |

Строка Раздела 2 формы 6-НДФЛ |

Сумма, руб. |

|

Отпуск |

100 |

11.09.2017 |

130 |

16 723,56 |

|

110 |

11.09.2017 |

140 |

2 174 |

|

|

120 |

02.10.2017 |

|||

|

Зарплата |

100 |

30.09.2017 |

130 |

16 666,67 |

|

110 |

04.10.2017 |

140 |

2 167 |

|

|

120 |

05.10.2017 |

|||

|

Больничный лист |

100 |

04.10.2017 |

130 |

5 753,4 |

|

110 |

04.10.2017 |

140 |

748 |

|

|

120 |

31.10.2017 |

Сентябрьский отпуск отображается во Разделе 2 отчета 6-НДФЛ за год. Напомним, что несмотря на то, что отпуск был начислен и полностью выплачен в сентябре, крайний срок перечисления НДФЛ – 02.10.2017. Это связано с тем, что последний день месяца 30.09.2017 приходится на субботу.

Ситуация 2. Зарплата уже рассчитана

Сотруднику С.С. Горбункову предоставлен (и зарегистрирован в программе) Отпуск на период с 15.09.2017 по 28.09.2017.

Отпускных за 14 дней начислено 16 723,56 руб. НДФЛ исчислен и удержан по состоянию на 11.09.2017 в сумме 2 174,00 руб. Выплата в сумме 14 549,56 руб. осуществлена 11.09.2017 и отражена документом Ведомость в банк. С.С. Горбунков заболел 18.09.2017 и получил листок нетрудоспособности, который 13.10.2017 был закрыт. Болезнь продолжалась 26 дней. Сотрудник своевременно предупредил администрацию, о том, что болеет и согласовал продление отпуска на 26 дней по окончании болезни. Он вышел на работу по окончании продленного отпуска 14.10.2017 и предъявил листок нетрудоспособности за период с 18.09.2017 по 13.10.2017. Когда сотрудник вышел на работу, зарплата за сентябрь уже была посчитана.

Для отражения продления отпуска в Ситуации 2 в «1С:Зарплате и управлении персоналом 8» редакции 3 следует:

1. Зарегистрировать в программе документ Прогул, неявка на период со дня, следующего за последним днем отпуска, до конца месяца. Регистрировать неявку до начисления зарплаты на период 29.09.2017-30.09.2017 необходимо для корректного расчета за сентябрь, т. е. для того, чтобы зарплата за дни болезни не начислялась.

2. Рассчитать зарплату за сентябрь в документе Начисление зарплаты и взносов.

3. Зарегистрировать в октябре (поле Месяц) документ Больничный лист на период 18.09.2017-13.10.2017 (рис. 3). На закладке Перерасчет прошлого периода отображается сторно отпуска, приходящегося на период болезни. Сторнируемую сумму можно контролировать на закладке Главное в поле Перерасчет. НДФЛ за прошедший период так же подлежит перерасчету.

4. Открыть ранее проведенный документ Отпуск и по ссылке Исправить создать новый документ.

Рис. 3. Документ «Больничный лист» с перерасчетом прошлого периода

Исправительный документ регистрируется в октябре. Дата окончания отпуска смещается на 26 дней болезни, и в результате отпуск получается на период 15.09.2017-24.10.2017, то есть продолжительностью 40 дней, с учетом того, что 26 дней из них сотрудник болел.

В этом документе на закладке Перерасчет прошлого периода доначисляются отпускные с учетом перерасчетов, произведенных в документе Больничный лист.

Представленная выше Ситуация 2 отображается в отчете 6-НДФЛ за 2017 год в Разделе 2 следующим образом:

|

Доход, |

Строка Раздела 2 формы 6-НДФЛ |

Дата |

Строка Раздела 2 формы 6-НДФЛ |

Сумма, руб. |

|

Отпуск |

100 |

11.09.2017 |

130 |

16 723,56 |

|

110 |

11.09.2017 |

140 |

2 174 |

|

|

120 |

02.10.2017 |

|||

|

Зарплата |

100 |

30.09.2017 |

130 |

16 666,67 |

|

110 |

04.10.2017 |

140 |

2 167 |

|

|

120 |

05.10.2017 |

|||

|

Больничный лист |

100 |

25.10.2017 |

130 |

29 917 |

|

110 |

25.10.2017 |

140 |

283 |

|

|

120 |

31.10.2017 |

|||

|

Перерасчеты |

100 |

26.10.2017 |

130 |

13 139,94 |

|

110 |

26.10.2017 |

140 |

0 |

|

|

120 |

27.10.2017 |

Обратите внимание, что перерасчеты – это оставшиеся к выплате отпускные, с учетом удержанных при выплате больничного и сумма НДФЛ с них. Перерасчеты формально не являются «отпускными», поэтому срок перечисления налога с них не последний день месяца, а следующий после выплаты.

Перенос части отпуска из-за болезни

В ряде случаев уже начавшийся отпуск может быть прерван, и неиспользованная часть отпуска предоставляется в другое согласованное работником и работодателем время.

Причиной такой ситуации может быть и болезнь, и производственная необходимость.

Ситуация 3. До расчета зарплаты

Сотруднику С.С. Горбункову предоставлен (и зарегистрирован в программе) Отпуск на период с 15.09.2017 по 28.09.2017. Отпускных за 14 дней начислено 16 723,56 руб. НДФЛ исчислен и удержан по состоянию на 11.09.2017 в сумме 2 174,00 руб. Выплата в сумме 14 549,56 руб. осуществлена 11.09.2017 и отражена документом Ведомость в банк. С.С. Горбунков заболел 18.09.2017 и получил листок нетрудоспособности, который 22.09.2017 был закрыт. По согласованию с администрацией сотрудник принял решение о переносе той части отпуска, которую он проболел на другой период. С.С. Горбунков вышел на работу 29 сентября, как и предполагалось ранее, и предъявил к оплате листок нетрудоспособности за период 18.09.2017-22.09.2017. Зарплата за сентябрь еще не рассчитывалась.

Для отражения изменения периода отпуска в Ситуации 3 в программе следует:

1. Зарегистрировать документ Больничный лист на период 18.09.2017-22.09.2017.

2. Открыть ранее проведенный документ Отпуск (рис. 4) и, не меняя дат, просто пересчитать его. При этом на закладке Начислено (подробно) отражается новая сумма отпускных 10 750,86 руб., учитывающая дни, за которые начислен больничный.

3. Рассчитать зарплату за сентябрь в документе Начисление зарплаты и взносов.

Рис. 4. Документ «Отпуск» после перерасчета

Представленная выше Ситуация 3 отображается в отчете 6-НДФЛ за 2017 год в Разделе 2 следующим образом:

|

Доход, |

Строка Раздела 2 формы 6-НДФЛ |

Дата |

Строка Раздела 2 формы 6-НДФЛ |

Сумма, руб. |

|

Отпуск |

100 |

11.09.2017 |

130 |

16 723,56 |

|

110 |

11.09.2017 |

140 |

2 174 |

|

|

120 |

02.10.2017 |

|||

|

Зарплата |

100 |

30.09.2017 |

130 |

18 333,33 |

|

110 |

04.10.2017 |

140 |

1 607 |

|

|

120 |

05.10.2017 |

|||

|

Больничный лист |

100 |

04.10.2017 |

130 |

0 |

|

110 |

04.10.2017 |

140 |

748 |

|

|

120 |

31.10.2017 |

Пересчет отпускных не повлиял в отчете 6-НДФЛ на сумму фактически полученного дохода по отпускным, и величина удержанного налога (исчисленного на дату перечисления отпускных) по сотруднику не изменилась, так как эти суммы зафиксированы платежной ведомостью.

Оставшийся отпуск будет предоставлен сотруднику в другое, согласованное время.

Ситуация 4. После расчета зарплаты

Сотруднику С.С. Горбункову предоставлен (и зарегистрирован в программе) Отпуск на период с 15.09.2017 по 28.09.2017. Отпускных за 14 дней начислено 16 723,56 руб. НДФЛ исчислен и удержан по состоянию на 11.09.2017 в сумме 2 174,00 руб. Выплата в сумме 14 549,56 руб. осуществлена 11.09.2017 и отражена документом Ведомость в банк. С.С. Горбунков заболел 27.09.2017 и получил листок нетрудоспособности, который 10.10.2017 был закрыт. Сотрудник не сообщил о том, что заболел в период отпуска. Он просто в положенный срок после отпуска не явился на работу. Для корректного расчета за сентябрь в программе был зарегистрирован документ Прогул, неявка на период с дня, следующего за последним днем отпуска, до конца месяца (29.09.2017-30.09.2017), для того, чтобы зарплата за эти дни не начислялась. Когда сотрудник вышел на работу 11 октября, зарплата за сентябрь уже была посчитана. С.С. Горбунков предъявил листок нетрудоспособности за период 27.09.2017-10.10.2017 и написал заявление о переносе двух дней отпуска.

Для отражения изменения периода отпуска в Ситуации 4 в «1С:Зарплате и управлении персоналом 8» редакции 3 следует:

1. Зарегистрировать в октябре документ Больничный лист на период 27.09.2017-10.10.2017.

В этом документе на закладке Пересчет прошлого периода сторнируются и не отгуленный отпуск и отсутствия по невыясненной причине. С документом Отпуск ничего предпринимать не надо. Он остается неизменным.

Представленная выше Ситуация 4 отображается в отчете 6-НДФЛ за 2017 год в Разделе 2 следующим образом:

|

Доход, |

Строка Раздела 2 формы 6-НДФЛ |

Дата |

Строка Раздела 2 формы 6-НДФЛ |

Сумма, руб. |

|

Отпуск |

100 |

11.09.2017 |

130 |

16 723,56 |

|

110 |

11.09.2017 |

140 |

2 174 |

|

|

120 |

02.10.2017 |

|||

|

Зарплата |

100 |

30.09.2017 |

130 |

16 666,67 |

|

110 |

04.10.2017 |

140 |

2 167 |

|

|

120 |

05.10.2017 |

|||

|

Больничный лист |

100 |

04.10.2017 |

130 |

13 720,44 |

|

110 |

04.10.2017 |

140 |

1 783 |

|

|

120 |

31.10.2017 |

Пересчет отпускных при расчете больничного листка не повлиял в отчете 6-НДФЛ на сумму фактически полученного дохода по отпускным и величина налога, удержанного при перечислении денег (исчисленного на дату перечисления отпускных) сотруднику не изменилась, так как эти суммы зафиксированы платежной ведомостью.

Оставшиеся два дня отпуска будут предоставлены сотруднику в другое, согласованное время.

Перенос части отпуска в связи с досрочным выходом на работу

Перенос части отпуска в связи с досрочным выходом на работу

Возможность отзыва из отпуска предусмотрена законодательством. Особенности оформления этого кадрового события обусловлены требованиями статьи 125 ТК РФ.

С точки зрения отражения отзыва из отпуска в программе «1С:Зарплата и управление персоналом 8» редакции 3 – это просто досрочное окончание отпуска и перенос неиспользованной части отпуска на другое время.

И так же, как во всех рассмотренных ранее ситуациях, действия в программе зависят от того, в какой момент по отношению к окончательному расчету за месяц происходит отзыв из отпуска.

Ситуация 5. До расчета зарплаты

Сотруднику С.С. Горбункову предоставлен (и зарегистрирован в программе) Отпуск на период с 15.09.2017 по 28.09.2017. Отпускных за 14 дней начислено 16 723,56 руб. НДФЛ исчислен и удержан по состоянию на 11.09.2017 в сумме 2 174,00 руб. Выплата в сумме 14 549,56 руб. осуществлена 11.09.2017 и отражена документом Ведомость в банк. С 26.09.2017 С.С. Горбунков был отозван из отпуска в связи с производственной необходимостью. Зарплата за сентябрь еще не исчислялась.

Для отражения изменений даты окончания отпуска в Ситуации 5 достаточно просто открыть изначальный документ Отпуск и исправить в нем дату окончания отпуска на 25.09.2017.

В документе производится перерасчет и отпускных и НДФЛ. Теперь за 11 дней отпуска сотруднику начислено 13 139,94 руб., и подлежит удержанию НДФЛ в размере 1 708 руб.

Отпускные, выплаченные до начала отпуска, будут учтены при исчислении сумм к выплате по зарплате. При расчете зарплаты за сентябрь за три дня несостоявшегося отпуска будет начислена оплата по окладу. Представленная выше Ситуация 5 отображается в отчете 6-НДФЛ за 2017 год в Разделе 2 следующим образом:

|

Доход, |

Строка Раздела 2 формы 6-НДФЛ |

Дата |

Строка Раздела 2 формы 6-НДФЛ |

Сумма, руб. |

|

Отпуск |

100 |

11.09.2017 |

130 |

16 723,56 |

|

110 |

11.09.2017 |

140 |

2 174 |

|

|

120 |

02.10.2017 |

|||

|

Зарплата |

100 |

30.09.2017 |

130 |

23 333,33 |

|

110 |

04.10.2017 |

140 |

2 568 |

|

|

120 |

05.10.2017 |

Оставшийся три дня отпуска будут предоставлен сотруднику в другое, согласованное время.

Ситуация 6. После расчета зарплаты

Сотруднику С.С. Горбункову предоставлен отпуск на 28 дней на период с 15.09.2017 по 12.10.2017. Отпускных за 28 календарных дней начислено 33 447,12 руб. НДФЛ исчислен и удержан по состоянию на 11.09.2017 в сумме 4 348 руб. Отпускные были выплачены с учетом удержанного налога 11.09.2017. С 10.10.2017 С.С. Горбунков был отозван из отпуска в связи с производственной необходимостью. Зарплата за сентябрь уже была исчислена. Отзыв из отпуска ни как не повлиял на расчет зарплаты за сентябрь.

Для корректного отражения изменения даты окончания отпуска в Ситуации 6 в программе следует:

1. Открыть ранее проведенный документ Отпуск и по ссылке Исправить создать новый документ. Исправительный документ регистрируется в октябре. Дата окончания отпуска устанавливается 09.10.2017. В результате перерасчета, произведенного в этом документе на закладке Перерасчет прошлого периода, образовалась переплата. Сотруднику начислено меньше отпускных, чем было выплачено ранее (рис. 5). Вновь начислено 29 863,50 руб., а сторнируется 33 447,12 руб. Излишне выплаченные суммы, равно как и налог, удержанный при их перечислении, будут учтены автоматически при формировании очередной платежной ведомости и при очередном расчете зарплаты.

Рис. 5. Исправительный документ «Отпуск»

Ситуация 6 отображается в отчете 6-НДФЛ за 2017 год в Разделе 2 следующим образом:

|

Доход, |

Строка Раздела 2 формы 6-НДФЛ |

Дата |

Строка Раздела 2 формы 6-НДФЛ |

Сумма, руб. |

|

Отпуск |

100 |

11.09.2017 |

130 |

33 447,12 |

|

110 |

11.09.2017 |

140 |

4 348 |

|

|

120 |

02.10.2017 |

|||

|

Зарплата |

100 |

30.09.2017 |

130 |

16 666,67 |

|

110 |

04.10.2017 |

140 |

2 167 |

|

|

120 |

05.10.2017 |

Перенос части октябрьской части отпуска на другой срок ни как влияет на расчеты за сентябрь.

Оставшийся три дня отпуска будут предоставлен сотруднику в другое, согласованное время.

Продление и перенос отпуска: особенности учета и отражение в отчетности…

Продление и перенос отпуска: особенности учета и отражение в отчетности…

… страховых взносов

При продлении отпуска не требуется производить пересчетов страховых взносов, поскольку отпускные начислены за весь период, и взносы исчислены на дату начисления отпускных. При переносе отпуска перерасчеты базы начисления взносов производятся в программе автоматически. Уточненных расчетов при этом подавать не требуется, поскольку перерасчеты производятся не в следствии ошибки в соответствии со статьей 81 НК РФ. В отчетности за текущий период все суммы будут исчислены нарастающим периодом, правильно.

… НДФЛ

Дата получения дохода в виде отпускных – дата их выплаты. Отпускные получены перед отпуском целиком, второй выплаты не будет. Поэтому в 6-НДФЛ за период в котором предоставлен отпуск – отражается отпуск и НДФЛ с него, а за период, когда отпуск был продлен – только те выплаты, которые были в этом месяце. При переносе отпуска отпускные и НДФЛ пересчитываются и учитываются в следующих выплатах.

… налога на прибыль

При продлении или переносе отпуска отпускные для цели исчисления налога на прибыль можно учесть полностью в периоде их выплаты независимо от даты предоставления продленной части.

Это подтверждается судебной практикой – постановлениями ФАС Западно-Сибирского округа от 26.12.2011 № А27-6004/2011, ФАС Московского округа от 24.06.2009 № КА-А40/4219-09, ФАС Уральского округа от 08.12.2008 № Ф09-9111/08-С3. Однако осторожным пользователям напомним, что УФНС России по г. Москве в письме от 25.08.2008 № 20-12/079463 указывало, что сумму среднего заработка за не отгуленные работником дни следует признавать расходом в том периоде, когда работнику будет предоставлена оставшаяся часть отпуска.

От редакции. Еще больше практических рекомендаций по оформлению отпусков и примеры отражения в программе «1С:Зарплата и управление персоналом 8» (ред. 3) см. в видеозаписи лекции экспертов 1С, которая состоялась в 1С:Лектории 27.07.2017.

Продление отпуска

Продление отпуска

Перенос части отпуска в связи с досрочным выходом на работу

Перенос части отпуска в связи с досрочным выходом на работу

Продление и перенос отпуска: особенности учета и отражение в отчетности…

Продление и перенос отпуска: особенности учета и отражение в отчетности…