Образец заявления об уточнении налогового платежа, в том числе в части ошибок в КБК, в 2023 году всё еще может понадобиться. Но уже не так часто, как ранее. Дело в том, что с переходом на ЕНП учет платежей по налогам ФНС ведет по-новому. Соответственно, и исправляют ошибки в платежах иначе. Рассказываем…

Какие КБК по налогам используются в 2023 году

С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

КБК для перечисления налогов, взносов посредством ЕНП — 182 01 06 12 01 01 0000 510.

Как заполнить платежное поручение на ЕНП в 2023 г., разъяснили эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе и переходите в Типовую ситуацию.

Если в 2023 году вы используете прежний способ уплаты налогов, основные актуальные на 2023 годы КБК по отдельным налогам и страховым взносам смотрите в нашей таблице.

Что делать, если допущена ошибка в платежном поручении?

С 2023 года порядок действий по исправлению ошибок в КБК зависит от двух вещей. Во-первых, входит или нет налог в ЕНП. Если не входит, уточнять платеж следует по-старому, то есть заявлением, образец которого вы найдете далее.

Если платеж входит в ЕНП, то нужно исходить из того, как оформлена платежка: на ЕНП или по «переходным» правилам — в уплату конкретного налога, взноса.

Вы платили ЕНП

Если вы перечисляете налоги посредством ЕНП, исправлять ошибочный КБК в платежке не требуется. ФНС идентифицирует вас по ИНН, зачислит деньги на ваш ЕНС, а потом спишет их в погашение нужных платежей на основании отчетности или поданных уведомлений. То есть вам важно контролировать КБК не в платежке, а в уведомлении (или отчетности). Ошибетесь в нём, и платеж может уйти не туда, а вам будут начисляться пени.

Об особых правилах уплаты пеней в 2023 году читайте эту статью.

Чтобы исправить КБК (и другие реквизиты, кроме сумм) в уведомлении о начисленных налогах:

- создайте новое уведомление;

- повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а в сумме укажите «0»;

- новой строкой укажите верные данные.

Корректировка произойдет автоматически при поступлении уведомления в налоговый орган.

Дополнительные разъяснения ФНС об ошибках в уведомлении о ЕНП смотрите здесь.

ВАЖНО! Если ошибка в ИНН

Если в платежке на ЕНП неправильно указан ИНН плательщика, платеж будет отнесен к невыясненным поступлениям и уточнен после обращения плательщика.

Если налогоплательщик ошибочно указал ИНН иного лица, то уточнить этот платеж можно будет только после согласия этого лица и в случае если деньги не были использованы для погашения его задолженности.

Для уточнения платежа налогоплательщик может обратиться в любой налоговый орган, написав обращение в свободной форме.

Такие разъяснения даны на сайте ФНС в разделе с ответами на частые вопросы о ЕНП и ЕНС.

Рекомендуем периодически проверять, как ФНС разносит платежи с вашего ЕНС, чтобы своевременно увидеть и устранить разночтения. Как это делать, узнайте в «КонсультантПлюс». Посмотреть разъяснения экспертов можно бесплатно, оформив пробный доступ к системе.

Вы платили налог, взнос платежкой на отдельный КБК

По налогам, взносам, входящим в ЕНП, налоговики больше не принимают заявления об уточнении платежа. Об этом сообщают бухгалтеры, которые уже попробовали обращаться за уточнениями в наступившем году. Как исправлять ошибочные КБК в платежных поручениях, официальных разъяснений пока не было. Поэтому попробуем порассуждать логически.

ВАЖНО! Ниже приводится наша субъективная точка зрения. Рекомендуем уточнять позицию вашей ИФНС.

Мы уже говорили, что идентификация плательщика в налоговой происходит по ИНН и даже при ошибочном КБК деньги зачисляются на его единый налоговый счет.

В переходный период (до конца 2023 года) при уплате налогов отдельными поручениями платежка является заменой уведомлению (п. 12 ст. 4 закона от 14.07.2022 № 263-ФЗ). Соответственно, ФНС будет разносить платежи по реквизитам, указанным в «подвале» поручения, в том числе по указанному вами КБК. Если в нем ошибка, текущая обязанность останется не закрытой, и будут капать пени.

Раз заявления об уточнении налоговики не берут, а платежка = уведомление, полагаем, вариантов действий может быть два:

- Подать уведомление о начисленном налоге, аннулировав сумму, отправленную на ошибочный КБК, и указав верные данные (как с платежкой на ЕНП). В этом случае вы теряете право в дальнейшем пользоваться платежками вместо уведомлений и должны перейти на уплату ЕНП с уведомлениями (п. 14 ст. 4 закона от 14.07.2022 № 263-ФЗ). Но если начислялись пени, их должны сторнировать.

- Уплатить налог, взнос еще раз по правильным реквизитам, а ошибочный платеж вернуть, подав соответствующее заявление. Здесь пени, как вы понимаете, останутся.

ВНИМАНИЕ! Если в платежке допущены ошибки, неточности, которые не позволяют ФНС однозначно определить принадлежность денежных средств к источнику доходов, срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности, то уведомление будет считаться непредставленным, а соответствующая информация не будет отражена в совокупной обязанности налогоплательщика. В этом случае уточнить платежку нельзя (ч. 16 ст. 4 закона № 263-ФЗ). Остается только повторный платеж.

Письмо об уточнении платежа в налоговую – образец

Если вы ошиблись при уплате налога, который не входит в ЕНП, уточнять платеж нужно по-старому — заявлением.

Письмо в налоговую об уточнении платежа составляется в произвольной форме и должно содержать стандартные реквизиты деловых документов:

Составляя заявление об уточнении налогового платежа в 2023 году, учитывайте, что ранее в нем ссылались на п. 7 ст. 45 НК РФ, который в редакции до 01.01.2023 и описывал механизм подачи заявления. Действующая редакция данной нормы — о другом. Поэтому приводить ссылку на неё в письме не следует.

Образец заявления об уточнении платежа в налоговую смотрите ниже:

Скачать заявление

Поскольку законодательными актами не закреплена форма заявления об уточнении платежа, оформить его можно на фирменном бланке компании или на простом листе формата А4.

Заявление оформляется в 2-х экземплярах. Один передается в инспекцию для исполнения, а 2-й с датой и визой о принятии инспектором остается у налогоплательщика.

Способ передачи заявления в ФНС также законодательно не регламентирован. Поэтому налогоплательщик вправе:

- представить формуляр налоговикам лично или через представителя, действующего на основании доверенности;

- отправить заявление по почте заказным письмом, предварительно составив опись вложения, желательно с уведомлением;

- сдать форму по телекоммуникационным каналам связи, завизировав электронно-цифровой подписью.

Что делать, если ошибку в платежке допустил банк

В условиях электронных платежей такая ситуация редкость. Но если все-таки случилось так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк, банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка, можно попробовать поступить следующим образом:

- Запросить у банка письменное пояснение возникшей ситуации.

- Направить в ФНС заявление об уточнении платежа с просьбой пересчитать начисленные пени и указанием вины банковского сотрудника.

- Приложить к заявлению объяснение кредитной организации, платежку с отметкой и банковскую выписку за этот день.

Итоги

С 2023 года уплата налогов и взносов происходит по новым правилам. Поэтому и уточнять ошибочные платежи следует иначе. Официальных разъяснений от контролирующих органов по данному вопросу пока нет. Возможные варианты действий, вытекающие из новых норм закона, мы привели в нашей статье.

Дата публикации: 26.06.2020 04:07

Обязанность по уплате страховых взносов считается исполненной с момента предъявления в банк поручения на перечисление денежных средств в бюджет РФ со счета налогоплательщика (при наличии на нем достаточного денежного остатка на день платежа) на соответствующий счет Федерального казначейства (пп.1 п.3 ст. 45, п.9 ст. 45 НК РФ).

Обязанность по уплате страховых взносов не признается исполненной в случае неверного указания в платежном поручении номера счета Федерального казначейства, наименования банка получателя (пп. 4 п. 4 ст. 45 НК РФ).

При обнаружении ошибки в коде бюджетной классификации (КБК) в платежном поручении, плательщик страховых взносов вправе подать в налоговый орган по месту учета заявление об уточнении КБК с приложением документов, подтверждающих уплату страхового взноса и его перечисление в бюджет на соответствующий счет Федерального казначейства. В данном случае КБК относится к группе реквизитов, позволяющих определить принадлежность платежа.

На основании этого заявления и акта совместной сверки по расчетам по страховым взносам (если такая сверка проводилась), налоговый орган принимает решение об уточнении взноса на день фактической уплаты взноса в бюджетную систему РФ и осуществляет пересчет начисленной пени.

Вместе с тем, уточнение реквизитов в расчетных документах не производится налоговыми органами, если по сообщению территориального органа ПФР сведения об этой сумме учтены на индивидуальном лицевом счете застрахованного лица в соответствии с законодательством РФ об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования (абз. 2, п.9 ст. 45 НК РФ).

Что такое КБК и для чего он нужен

КБК — это код бюджетной классификации. Иначе говоря, это специальный ряд из 20 чисел, по которому можно установить, что это за платеж, кто получатель и отправитель платежа, вид дохода, принадлежность платежа и т. д. Впервые такой код был установлен в 1999 году. С того времени коды менялись очень много раз. Запоминать КБК не имеет смысла. Для плательщиков предусмотрены специальные справочники КБК, которые ежегодно изменяются Минфином в зависимости от изменения законодательства. Коды разработаны на основании Бюджетного кодекса РФ. Полный актуальный список всех КБК можно найти в приказе Минфина РФ от 06.06.2019 № 85н. Также справочник КБК размещен на официальном портале ФНС. КБК нужен в финансовой системе государства для того, чтобы каждый полученный рубль налога, сбора, пошлины, штрафа, пени был учтен и проанализирован в финансовом потоке.

Чем опасна ошибка в КБК

Во время заполнения платежки или квитанции на уплату налога, пошлины и других неналоговых сборов нужно быть очень внимательным при указании КБК. Если будет допущена ошибка в КБК, то ваша оплата попадет в невыясненные поступления и будет там «висеть» до тех пор, пока вы с ней не разберетесь. Но хуже всего, что по тому налогу или сбору, который вы уплатили ошибочной платежкой или квитанцией, появится недоимка и будут начисляться пени. А если это была госпошлина за совершение юридически значимых действий либо выдачу документов, то вам попросту откажут в данном действии. Например, не примут исковое заявление в суд, не выдадут водительское удостоверение или дубликат необходимого документа.

Неуплаченные налоги, сборы и взносы могут быть также взысканы в судебном порядке. Однако, если в платежном поручении правильно указаны номер счета (расчетного и корсчета) и реквизиты банка получателя, обязанность по уплате налога считается исполненной с момента предъявления в банк платежного поручения на перечисление денежных средств (подп. 1 п. 3 ст. 45 НК РФ) при условии достаточности средств на расчетном счете хозсубъекта. С этим мнением согласна и налоговая служба, выпустив соответствующее письмо от 10.10.2016 № СА-4-7/19125@. Также аналогичное письмо есть у Минфина от 19.01.2017 № 03-02-07/1/2145.

О штрафе за неуплату вовремя НДФЛ мы писали в статье.

Что делать, если КБК указан неправильно

В законодательстве прямо не прописано, что делать хозсубъекту, если он ошибся в указании КБК налогового платежа. Однако организациям и физическим лицам можно руководствоваться абз. 2 п. 7 ст. 45 НК РФ, который устанавливает порядок действий в случае обнаружения ошибки в платежном поручении, которая не привела к уплате налога. Итак, если вы неправильно указали КБК при перечислении налогового платежа, то необходимо как можно быстрее написать заявление в ИФНС по месту постановки на учет на уточнение платежа. Ведь из-за некорректного КБК ваша оплата не поступит по назначению и платеж будет неправильно отражен в личной карточке. Значит, у вас образуется недоимка и будут начисляться пени.

Если же хозсубъект допустил ошибку в КБК госпошлины, то заявление также пишется в ИФНС, но к такому документу дополнительно надо приложить подтверждение из Федерального казначейства о поступлении денег в бюджет. Заявления об уточнении платежа всегда подаются в налоговую, если необходимо уточнить КБК налога, сбора и иных обязательных платежей, администрируемых налоговыми органами, в бюджетную систему РФ. При этом значения не имеет, был ли в результате ошибки налог или сбор зачислен в тот же бюджет или нет. Официальной формы данного заявления нет, поэтому составить его можно произвольно. В заявлении необходимо указать:

- наименование организации, ИП или Ф. И. О. налогоплательщика — физического лица;

- ИНН, ОГРН или ОГРНИП;

- юридический и фактический адрес;

- контактный телефон для связи.

Далее в тексте заявления необходимо объяснить подробно, что именно необходимо уточнить и в чем заключается ошибка. К заявлению необходимо приложить копию платежки, по которой был перечислен «ошибочный» платеж.

Готовое заявление необходимо отправить в налоговую инспекцию одним из способов:

- сдать заявление в ИФНС лично или по доверенности;

- отправить заказным письмом по почте или курьерской службой;

- отправить по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

В нашей статье вы можете скачать образец заявления на уточнение налогового платежа.

Если в платежном поручении вы забыли указать КБК, то в таком случае подается заявление на поиск и возврат ошибочно перечисленных средств.

Несмотря на то что получателем средств является Федеральное казначейство, напрямую с плательщиками оно не работает, поэтому заявления об уточнении или возврате платежей подаются администратору УФК, указанному в платежке как получатель.

Решение об уточнении платежа

В течение 5 рабочих дней налоговая инспекция рассмотрит ваше заявление. До принятия решения пени начисляются, и пока решение не принято, налоговый орган может потребовать их уплаты. Также ИФНС может провести сверку расчетов с плательщиком либо запросить у банка платежное поручение на перечисление налога.

При благоприятном исходе ИФНС примет решение об уточнении платежа. Форма решения утверждена приказом ФНС России «Об утверждении формы решения об уточнении платежа и порядка ее заполнения» от 29.12.2016 № ММВ-7-1/731@. Кроме того, налоговый орган должен будет пересчитать начисленные пени со дня фактической уплаты налога или сбора (т. е. это дата вашего «ошибочного» платежа) до дня принятия решения об уточнении платежа. Нелишним будет впоследствии запросить в налоговой инспекции справку об отсутствии задолженности или акт сверки расчетов, в котором вы увидите, что ваш ошибочный платеж скорректирован, недоимки нет и пени пересчитаны.

Об акте сверки мы писали в статье.

Отказ налоговой инспекции

Нередки ситуации, когда налоговый орган может отказать в уточнении платежа и пересчете пеней. Тогда плательщик может обратиться в суд за защитой своих интересов. Суды очень часто встают на сторону налогоплательщиков и заставляют ФНС уточнить платеж и пересчитать пени по нему.

Часто спорные ситуации возникают тогда, когда указан КБК одного налога, а в графе «Назначение платежа» указан другой налог. Например, налогоплательщик указал КБК НДС, а в назначении платежа написал «НДФЛ». ФАС Западно-Сибирского округа от 13.09.2010 № А75-301/2010 удовлетворил иск налогоплательщика, сославшись на то, что налог был все же уплачен в бюджет РФ.

Аналогичное решение судами принимается и тогда, когда ошибка допускается при указании КБК при уплате пени. Таким образом, судами не ставится в зависимость уплата налога (сбора) от правильного указания КБК. Потому что этот код необходим, в первую очередь, для корректного распределения денежных средств между бюджетами.

***

Чтобы минимизировать негативные последствия со стороны налоговых органов, надо очень внимательно заполнять поле КБК в платежном поручении. Также необходимо регулярно запрашивать в налоговой справки об отсутствии задолженности или сверять расчеты с бюджетом. Данные мероприятия позволят своевременно отследить, правильно ли был уплачен налог и корректно ли он отражен в лицевой карточке налоговой инспекции, не дожидаясь требования об уплате налога (сбора). Если же была обнаружена ошибка в заполнении платежного поручения в ФНС, то необходимо обратиться в налоговый орган с заявлением об уточнении платежа.

Еще больше материалов — в рубрике «Банк, касса, ККТ, платежи».

Отправляйте уведомления об исчисленных суммах в ФНС через Экстерн. Календарь отчетности поможет контролировать сроки — система покажет даты подачи и статус уведомлений, которые вы уже отправили.

Попробовать

ФНС выделяет семь основных ошибок, которые компании и ИП допускают в уведомлениях.

Верно указывать период необходимо для того, чтобы ФНС могла правильно определить срок уплаты налога и однозначно установить связь с конкретной декларацией, расчетом, сообщением об исчисленных суммах налогов или уведомлением.

Если вы поставите неверный период (например, месяц вместо квартала), ИФНС отправит сообщение, что указанный вами период невозможен для этой обязанности.

Уведомление об исчисленных суммах подается только по налогам:

- компаниями — по транспортному, земельному, налогу на имущество, агентскому налогу на прибыль;

- компаниями и ИП — по УСН, ЕСХН, страховым взносам, НДФЛ.

Если вы отправили уведомление с неверными КБК и ОКТМО или с КБК, по которому уведомление совсем не подается, сформируйте уведомление с правильными реквизитами и отправьте его снова.

В следующем разделе статьи мы показываем пример, как это сделать.

Если декларацию или расчет вы уже сдали, для ИФНС достаточно информации о начислениях, содержащихся в этих отчетах. Поэтому если вы направите уведомление по налогу за тот же период, ИФНС откажет в его приеме и направит сообщение, что декларация по данным, указанным в уведомлении, принята.

Пример

Компания подала уведомление по страховым взносам за март 2023 года вместе с РСВ за 1 квартал 2023. В этом случае отправлять уведомление не имеет смысла — начисления за март ИФНС возьмет из квартального расчета по страховым взносам.

Исключение — уведомление о налоге по кадастровому имуществу, так как его с 2023 года не вносим в декларацию.

На все суммы по «авансовым» налогам, уплаченные до 31 декабря 2022 года, ФНС установила особый режим «резерва» (п. 6 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ). Этот режим означает, что:

- обязанность компании увеличена на сумму уплаченных авансов;

- когда компания в 2023 году подаст декларацию, обязанность уменьшится на эту же сумму.

Поэтому если за 1-3 кварталы налог уплачен в 2022 году, уведомление за эти периоды не представляется.

Есть нюансы и по имущественным налогам. Если авансы за 1-3 кварталы уплачены в 2022 году, то после уплаты итоговой суммы налога в 2023 году подается уведомление, в котором указывается налог за 2022 год за минусом уплаченных авансов.

При заполнении уведомления необходимо соблюдать правило: одно уведомление подаем по одному сроку уплаты. При этом в корректирующем уведомлении указывается полная сумма оплаты к данному сроку. Новое уведомление заменяет предыдущее, а не прибавляет разницу к предыдущему начислению.

Пример

Компания отправила в ИФНС уведомление, в котором указала заниженную сумму налога — 30 000 рублей вместо 35 000 рублей. А затем подала уточненное уведомление на разницу — 5 000 рублей. Это неверно. В корректировочном уведомлении необходимо указать полную сумму налога — 35 000 рублей.

Пример, как исправить ошибку в сумме, смотрите ниже.

В 2023 году вместо уведомлений об исчисленных налогах и платежных поручений с указанием КБК ЕНП (статус плательщика 01), можно формировать платежки на уплату конкретного налога (со статусом плательщика 02). В таких платежках заполняются подробные реквизиты:

- КБК;

- ОКТМО;

- период.

Очень важно указать эти реквизиты корректно, чтобы ИФНС могла верно идентифицировать платеж и не произошло задвоение начислений. Порядок заполнения платежек-уведомлений прописан в п. 7 Приложения 2 к Приказу Минфина от 12.11.2013 № 107н.

Напоминаем, что исправить ошибку, сделанную в платежном поручении со статусом 02, можно только путем подачи уведомления об исчисленных суммах. После этого вам придется перейти на платежки со статусом 01 и формировать уведомления по налогам и взносам, входящим в ЕНП.

Если вы платите налог частями, при этом указываете одинаковые периоды, то уведомление будет формировать только последний платеж, что приведет к занижению начислений.

Пример

Компания перечислила НДФЛ не общей суммой 28 числа, а несколькими платежами по факту удержания налога у работников. В этом случае ФНС проведет только последнее уведомление, и начисления будут занижены.

Если вы оплатили налог частями, указав одинаковые периоды и сроки, необходимо подать уведомление на полную сумму, чтобы ИФНС верно сделала начисления.,

Проверить уведомление перед отправкой можно по контрольным соотношениям, утвержденным Письмом ФНС от 17.03.2023 № ЕА-4-15/3132@. Соотношения проверяют взаимосвязь между КБК, налоговым периодом и датой подачи уведомления.

Порядок исправления ошибок в уведомлениях описан в письмах ФНС от 31.01.2023 № БС-3-11/1180@ и от 03.02.2023 № БС-3-11/1379@. Он зависит от того, где сделана ошибка: в сумме налога или в реквизитах уведомления (ОКТМО, КПП, КБК, налоговый или отчетный период).

Тут все просто — заполните новое уведомление и укажите в нем прежние реквизиты и верную сумму.

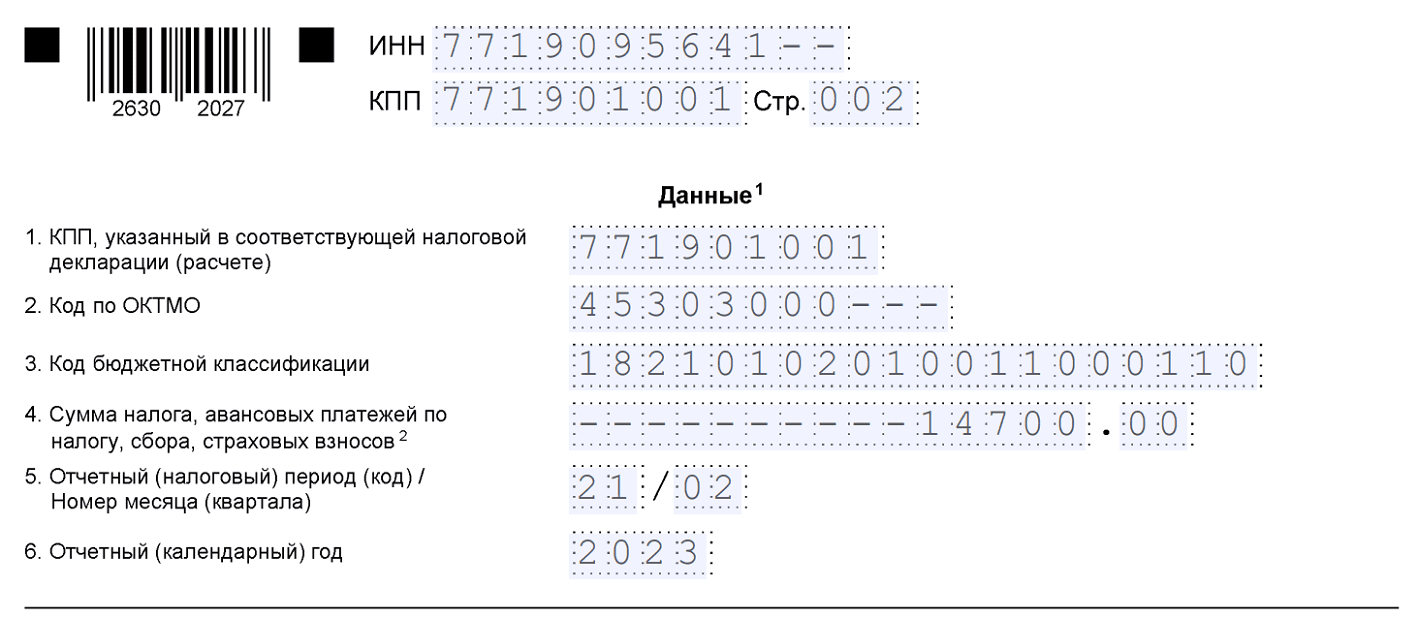

Пример. Компания подала уведомление по НДФЛ за период с 23.01.2023 по 22.02.2023, в котором указала неверную сумму налога — 14 000 рублей вместо 14 700 рублей:

Исправленное уведомление будет выглядеть так:

Обратите внимание: корректировочное уведомление формируем не на разницу 700 рублей, а на полную сумму — 14 700 рублей. Если подадим на разницу, ИФНС проведет начисление НДФЛ на 700 рублей, и сумма налога занизится. А значит, будут пени.

Экстерн автоматически сформирует платежку на уплату налога по данным из декларации, уведомления об исчисленных суммах или требования

Попробовать

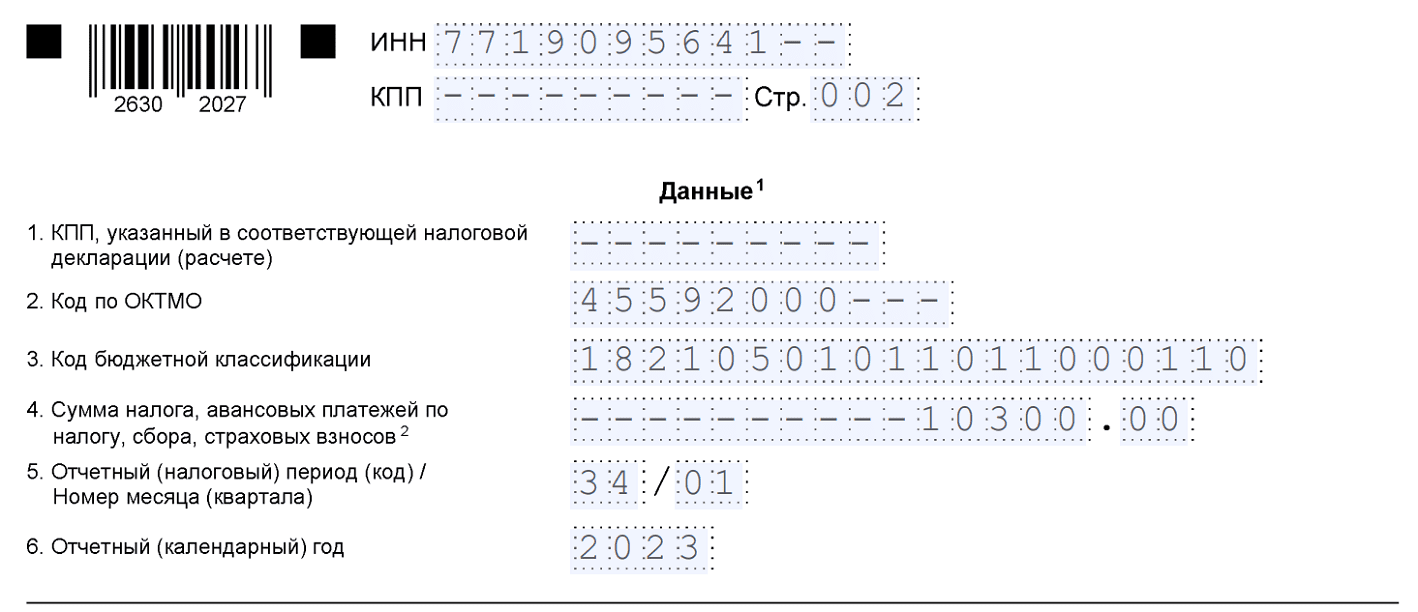

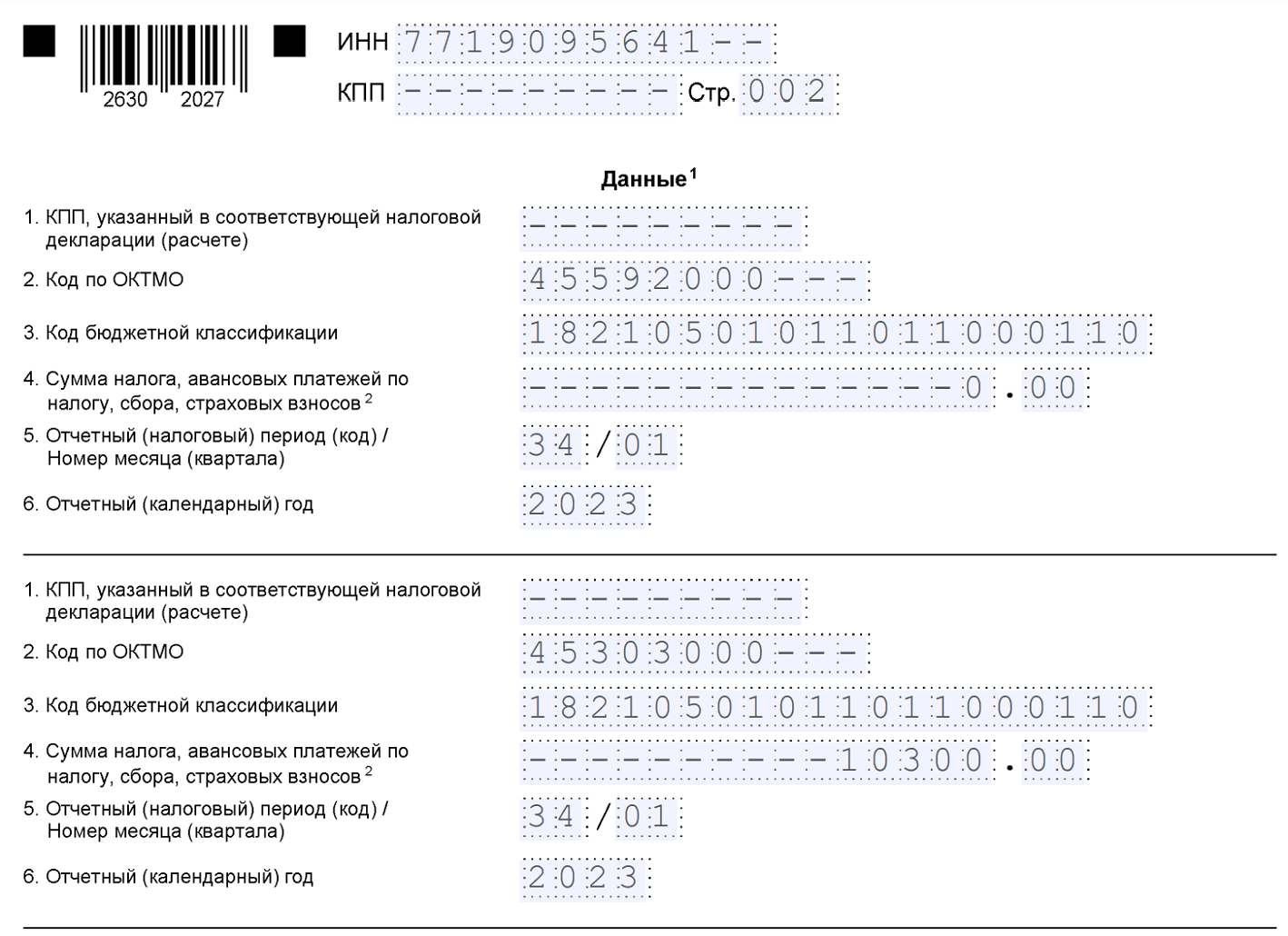

Этот вариант немного сложнее — в новом уведомлении придется заполнить два блока.

Пример. ИП неверно указал ОКТМО в уведомлении по УСН за 1 квартал 2023 года — 45592000 вместо 45303000. Сумма аванса — 10 300 рублей:

Чтобы исправить ошибку, заполняем два блока в новом уведомлении:

- в первом блоке дублируем все реквизиты из неверного уведомления, кроме суммы — здесь ставим «0»;

- во втором блоке во всех строках указываем верные данные.

По такой же схеме исправляем любые другие реквизиты уведомления: КПП, КБК, период или год.

Кстати, КПП налоговики считают «не очень важным» реквизитом уведомления и не учитывают его при распределении налога. Главное, на что они ориентируются, — это ИНН, КБК и ОКТМО (Письмо ФНС от 01.03.2023 № БС-4-21/2346@).

Перечень частых ошибок при подаче уведомлений приведен в письме ФНС от 27.02.2023 № КЧ-4-8/2202@.

Неверно указан налоговый (отчетный) период

Корректное указание на период необходимо ФНС для правильного определения срока уплаты, а также четкой связи с последующей налоговой декларацией (расчетом, сообщением об исчисленных суммах налогов) или новым уведомлением.

В 2023 году уведомление нужно подавать только если срок уплаты наступил, а декларация к этому времени не сдается.

Так, например, если за 1-3 кварталы сумма налога по УСН или налогу на имущество организаций была уплачена в 2022 году в полном объеме, предоставлять уведомление за этот период не требуется, только декларацию по итогам года.

Если в сданном уведомлении указан неправильный период, налогоплательщику будет направлено сообщение, что «указанный отчетный период невозможен для этой обязанности».

Неверно указан КБК или ОКТМО либо заполнен КБК, по которому не требуется предоставление уведомления

По итогам первого периода подачи уведомлений ФНС еще раз призвала налогоплательщиков обратить внимание- уведомление представляется только по следующим налогам:

- организациями – транспортный, земельный налог и налог на имущество, налог на прибыль для налоговых агентов.

- организациями и ИП – УСНО, ЕСХН, СВ, НДФЛ.

Всегда нужно указывать КБК и ОКТМО бюджетополучателя, действующие в текущем финансовом году.

Если вы представили уведомление с неправильным КБК или КБК, по которому предоставление уведомления не требуется, вам придет сообщение: «По КБК (его значение) предоставление уведомления невозможно».

В случае указания неактуального ОКТМО его значение заменяется на ОКТМО преемника.

В случае указания неправильного КБК и (или) ОКТМО следует сформировать уведомление с правильными реквизитами и представить его заново.

Где уточнить правильные КБК и ОКТМО для уведомления? Как правильно заполнить отдельные блоки уведомления по разным налогам (взносам)? Где посмотреть примеры заполнения? Ответы на все вопросы – в Типовой ситуации КонсультантПлюс. Оформите пробный доступ и пользуйтесь базой бесплатно.

Уведомление подано после представления декларации за этот период или одновременно с декларацией

Уведомление необходимо налоговикам для определения исчисленной суммы по налогу (авансу, взносу), по которым уплата осуществляется до представления деклараций (расчетов), а также по налогу (авансовому платежу), в отношении которых обязанность сдавать декларацию не установлена.

Поэтому, если декларация или расчет предоставлены, то для налогового органа достаточно информации об исчисленных суммах из такого отчета.

В приеме уведомления, которое дублирует данные уже сданной декларации (расчета) будет отказано. Придет сообщение, что «декларация по данным, указанным в уведомлении, принята».

Важно! Исключение – уведомление об исчисленной сумме налога на имущество организаций можно подать вне связи с декларацией по этому налогу за аналогичный налоговый период, если уведомление относится к исчислению налога за объекты налогообложения, по которым налоговая база определяется исходя из кадастровой стоимости (т.е. обязанность представления декларации не установлена).

В уведомлении с указанием периода за весь 2022 год указана сумма последнего платежа за 2022 год или платежа 2023 года

На все уплаченные до 31.12.2022 суммы, по которым действует авансовая система (уплата раньше представления декларации), установлен режим «резерва» – эти суммы считаются исчисленными в размере их фактической уплаты до момента, когда будет получена нужная декларация.

Поэтому если за 1-3 кварталы сумма налога была уплачена в 2022 году в полном объеме, предоставлять уведомление за этот период не требуется.

Если вы ошибочно представите уведомление за 2022 год, занизив сумму авансов, например, по УСН, ЕСХН, страховым взносам, все ваши платежи перестанут считаться уплаченными вовремя и может начислиться пеня. Уточнятся суммы посредством сдачи декларации за 2022 год.

Важно! По транспортному налогу, налогу на имущество организаций, земельному налогу есть дополнительные особенности. Если уплата авансовых платежей по налогу за 1-3 кварталы 2022 года была в 2022 году, то после уплаты итоговой суммы налога в 2023 году представляется уведомление, в котором указывается сумма исчисленного налога за 2022 год за минусом суммы уплаченных в 2022 году авансовых платежей.

Неправильное указание реквизитов в платежке, которая представляется взамен уведомления

К числу реквизитов, в которых часто ошибаются, ФНС отнесла:

- КБК,

- ОКТМО,

- отчетный период.

В общем случае платежи в налоговый орган в 2023 году надо уплачивать посредством ЕНП.

Как ЕНП нельзя платить фиксированный авансовый платеж по НДФЛ с иностранцев, работающих по патенту, и госпошлину, в отношении которой судом не выдан исполнительный документ. Платежки по ним надо заполнить более подробным образом.

В 2023 году ряд налогоплательщиков могут заполнять платежное поручение таким образом, что оно заменит уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов. В этом случае есть ряд важных особенностей. Узнайте подробности в КонсультантПлюс бесплатно, оформив тестовый доступ по ссылке.

В платежном поручении, формируемом вместо уведомления, нужно указывать реквизиты, которые позволят однозначно соотнести их с соответствующей декларацией (расчетом) или сообщением об исчисленных суммах налогов. Иначе у налогоплательщика могут задвоиться начисления по уведомлению, представленному в виде платежки, и по итоговой декларации (расчету).

Правила заполнения таких платежек указаны в пункте 7 Приложения 2 к приказу Минфина 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации».

Пример

Если в платежке по НДФЛ поставить 1 кв. 2023 года или просто дату уплаты , например, 17.02.2023, будет невозможно определить, к какому сроку относить платеж.

По НДФЛ за период с 23 января по 22 февраля правильным будет указать срок 28.02.2023 или «МС.02.2023».

Уточненное уведомление сдано не с указанием полной суммы к уплате по сроку 28 число текущего месяца, а на дельту с последним уведомлением по этому же сроку

Нужно сдавать только одно уведомление по одному сроку уплаты. В уведомлении нужно указывать полную сумму оплаты к сроку.

Если вы сдаете повторное уведомление по этому же сроку и налогу, оно считается уточняющим и заменяет предыдущее, а не изменяет сумму начислений.

Сделаны несколько платежей с указанием одного периода и срока

В такой ситуации платежи не смогут сформировать уведомлений. Как уведомление ФНС может учесть только последний платеж, что повлечет заниженную сумму начислений по сроку 28 число месяца.

Если вы все же сделали несколько платежей, то для корректного исчисления налога и учета его органами ФНС нужно подать уведомление об исчисленных суммах.

Как исправить уведомление, поданное с ошибкой

Чтобы исправить допущенную ошибку , нужно направить в налоговый орган новое уведомление с верными реквизитами только в отношении обязанности, по которой произошла ошибка.

В чем ошиблись

Что делать

В сумме

- Создайте новое уведомление.

- Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а сумму впишите новую.

- При поступлении уведомления в налоговый орган корректировка произойдет автоматически.

В иных данных

- Создайте новое уведомление.

- Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а в сумме укажите «0».

- Новой строкой укажите верные данные.

- При поступлении уведомления в налоговый орган корректировка произойдет автоматически.

В случаях, когда не нужно было подавать само уведомление (пришел соответствующий отказ в приеме), еще раз направлять уведомление не нужно. Достаточно проследить, чтобы вовремя и правильно была сдана декларация или расчет.

.png)