Как проверить оборотно-сальдовую ведомость? Является ли актуальным этот вопрос для современного бухгалтера? С учетом возможностей, которые предоставляют учетные бухгалтерские программы, проверки тех или иных контрольных соотношений в регистрах бухгалтерского учета всё чаще проходят на «автопилоте» — при полном доверии программе. Следуя принципу «доверяй, но проверяй», предлагаем вспомнить основные правила и виды контрольных взаимоотношений при формировании ОСВ.

Общие сведения об оборотно-сальдовой ведомости

Оборотно-сальдовая ведомость — сводный регистр бухгалтерского учета, обобщающий информацию по всем синтетическим счетам за отчетный период. Ведомость отражает данные о сальдо на начало и конец отчетного периода, дебетовые и кредитовые обороты за период по каждому счету бухгалтерского учета. При корректном формировании ведомости она содержит более объемные сведения о финансовом состоянии организации, чем ее бухгалтерский баланс. Также ведомость включает в себя агрегированные показатели отчета о финансовых результатах.

Очень важно правильно вести рестры бухгалтерского учета. Какие виды регистров бывают и как правильно их оформлять, узнайте в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

В силу информативности использование оборотно-сальдовой ведомости возможно в различных целях, таких как: формирование бухгалтерской отчетности, самостоятельного отчета для целей принятия управленческих решений.

Важно! При подготовке ведомости для целей бухгалтерского учета необходимо, чтобы ее показатели были представлены в аналитике по субсчетам, а при наличии активно-пассивного сальдо по субсчету или счету сальдо должно быть отражено в развернутом виде. Запрет на зачет между статьями актива и пассива установлен п. 34 ПБУ 4/99.

Например, счет 70 «Расчеты с персоналом по оплате труда» может иметь дебетовое сальдо по одному сотруднику (группе сотрудников) и кредитовое сальдо по другим сотрудникам; в бухгалтерскую отчетность эти суммы должны попасть, как в актив, так и в пассив, в развернутом виде. Только при формировании в развернутом виде ведомость может служить прямым источником для подготовки бухгалтерской отчетности.

Статьи баланса, по которым разрешен зачет, можно найти, к примеру, в этом материале.

Проверка оборотно-сальдовой ведомости

После составления ОСВ необходимо осуществить ее проверку. В ходе этого процесса выявляются 3 вида ошибок:

- технические;

- логические;

- методологические.

Для выявления технических ошибок, необходимо проверить следующие соотношения:

- соответствие остатка по счетам на начало отчетного периода окончанию предшествующего периода — в процессе данной проверки необходимо убедиться в правильном переносе начальных данных из ОСВ предыдущего отчетного периода;

- соответствие данных аналитическим регистрам бухгалтерского учета по соответствующим счетам — по каждому счету нужно сопоставить начальные суммы, обороты и конечный остаток с данными регистров по соответствующему счету.

Определить наличие методологических ошибок можно с помощью следующих показателей:

- Равенство сумм по активу и пассиву на начало и конец отчетного периода, а также равенство суммы оборотов по активу сумме оборотов по пассиву за отчетный период. Данное равенство объясняется тем, что все операции в учете отражаются одновременно по дебету одного счета в корреспонденции с кредитом другого — принцип «двойной записи», предусмотренный п. 3 ст. 10 федерального закона от 06.12.2011 № 402-ФЗ. Если равенство выполняется по всем отчетным датам и оборотам за отчетный период, ошибок отражения проводок по принципу «двойной записи» нет.

- Минусовые остатки по счетам/субсчетам, то есть наличие остатков в активе по пассивным счетам и остатков в пассиве по активным счетам. Такие случаи являются результатом методологических ошибок.

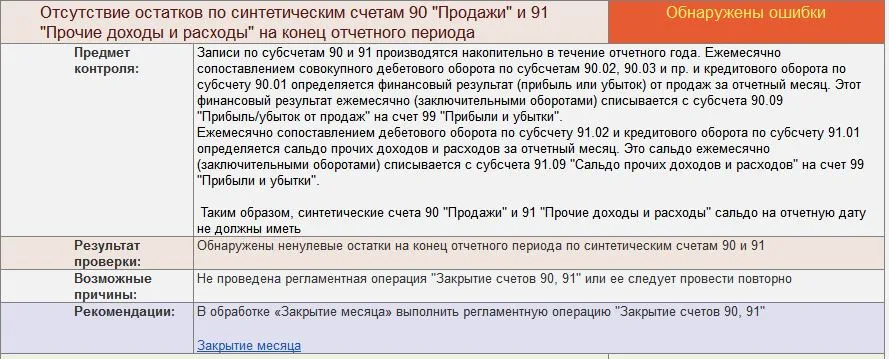

- Наличие на начало и конец финансового года остатков по счетам 90, 91, 99. По окончании финансового года они закрываются и остатков не имеют. Наличие остатков по итогам года — сигнал об ошибке при закрытии счетов.

С целью выявления логических ошибок можно выполнить указанные вычисления:

- Обороты по счету/субсчету 90-3 «НДС» должны составлять пропорцию 20/120 от оборотов по счету 90-1 «Выручка». Такое соотношение должно выполняться при отсутствии выручки, облагаемой НДС по ставке, отличной от 20%.

- В большинстве случаев должно выполняться соотношение: остаток по счету/субсчету 76 «НДС, по авансам выданным» составляет пропорцию 18/118 от остатка по счету 62 «Авансы, полученные от покупателей». Исключение — операции получения авансов по деятельности, перечисленной в абз. 3–5 п. 1 ст. 154 НК РФ.

Более подробно о случаях, когда НДС с авансов не исчисляется, см. в материале «Какой общий порядок учета НДС с авансов полученных?».

Итоги

Оборотно-сальдовая ведомость — это важнейший отчет, в котором группируются и обобщаются данные всех бухгалтерских регистров. Отчет можно рассматривать как последнюю ступень к подготовке финансовой отчетности. Кроме этого, можно сказать, что ОСВ — самостоятельный вид отчетности, способный полноценно передать информацию, отраженную в бухгалтерской отчетности. Несмотря на легкость формирования ОСВ современными учетными программами, бухгалтер не должен забывать основы ее построения и порядок проверки.

См. также на материалы по ОСВ:

- «Оборотно-сальдовая ведомость – образец заполнения 2022»;

- «Как правильно читать оборотно-сальдовую ведомость?»;

- «Как составить оборотно-сальдовую ведомость (пример)?»;

- «Особенности оборотно-сальдовой ведомости по счету 60»;

- «Особенности оборотно-сальдовой ведомости по счету 62»;

- «Особенности оборотно-сальдовой ведомости по счету 70» и др.

Как читать ОСВ

Оборотно-сальдовая ведомость по всем счетам в 1С:

практическая инструкция для руководителя и бухгалтера

(теория включена) + ПРОВЕРОЧНЫЙ ТЕСТ

9 июля 2021, автор: Елена Позднякова

-

Теория

-

Ошибки в ОСВ

-

Баланс из ОСВ

-

Отчет о доходах и расходах

-

Ссылки

-

Тест

Что такое ОСВ. Основные термины. Теория.

Самое первое понятие, с которого мы сегодня начнем – это СЧЕТ.

Счет – это регистр бухгалтерского учета, предназначенный для учета однородных объектов в денежном выражении.

Например, на счете 01 учитываются основные средства, на счете 51 – деньги на расчетном счете, а на счете 99 – прибыль или убыток текущего года.

Полный перечень счетов утвержден на законодательном уровне и содержится в Плане счетов (утв. приказом Минфина РФ от 31.10.00 №94н).

Обратите внимание, что мы работаем с планом счетов РФ для коммерческих организаций (для справки: у бюджетников и банков другие планы счетов).

К счетам могут открываться субсчета – дополнительные счета более низкого уровня, а к субсчетам могут быть открыты субСУБсчета – это дополнительные счета еще более низкого уровня.

Номер счета первого уровня состоит из двух знаков: например, 90 “Продажи”.

Номер субсчета записывается после номера основного счета: например: 90.01 “Выручка” или 90.01.1 “Выручка по деятельности с основной системой налогообложения”.

Если к счету открыты субсчета, то все бухгалтерские операции проводятся только в рамках субсчетов самого низкого уровня (счет первого уровня нельзя выбрать в бухгалтерских проводках), а отчеты можно смотреть как по счету первого уровня, так и по субсчетам.

Пример структуры счета 90 “Продажи”

Выручку можно отразить только по субсубсчету 90.01.1.

А смотреть отчеты можно как по счету 90, так и по субсчетам 90.01, 90.01.1 и т.д.

Со счетами разобрались, и теперь, наконец-то переходим к понятию “Оборотно-сальдовая ведомость”.

Оборотно-сальдовая ведомость по всем счетам – это бухгалтерский регистр, который содержит сводные данные ПО ВСЕМ СЧЕТАМ: остатки на начало, обороты и остатки на конец.

Синонимы: ОСВ, оборотка.

Вот пример ОСВ:

Каждой строчке соответствует один счет и по каждому счету мы можем видеть показатели за период, это:

- остатки на начало,

- обороты

- и остатки на конец.

Все показатели в оборотно-сальдовой ведомости ВЗАИМОСВЯЗАНЫ:

1) Конечный остаток по каждому счету выводится из начального остатка и оборотов

2) Итоги всех счетов, разделенные на две колонки дебет* и кредит*, всегда равны.

В ОСВ присутствуют три равенства итогов:

ИТОГИ остатков на начало

по дебету и по кредиту

равны

,

ИТОГИ оборотов

по дебету и по кредиту

равны

и

ИТОГИ остатков на конец

по дебету и по кредиту

равны

.

*Для тех, кто не в курсе, что такое ДЕБЕТ И КРЕДИТ, ниже мы эти понятия разберём (и причину равенства итогов тоже разберем).

Отчет “Оборотно сальдовая ведомость” является главным рабочим документом главного бухгалтера. Большинство главбухов, утром, начиная свой рабочий день, формируют ОСВ и всю дальнейшую работу в течение дня ведут из нее.

ОСВ дает возможность сразу охватить взглядом все счета и видеть положение дел в компании.

Кроме того, из ОСВ удобно переходить к любым другим бухгалтерским отчетам.

Двойной клик мышкой по любой строчке ОСВ вызывает меню для перехода:

Как видите, из ОСВ можно перейти: в ОСВ по выбранному счету, в карточку выбранного счета, в анализ выбранного счета или в отчет обороты счета.

Значения основных терминов:

Сальдо означает ОСТАТОК (термин пришел из итальянского).

Дебет и Кредит – это левая и правая стороны любого бухгалтерского регистра.

Дебет и кредит есть в операции, в карточке счета, в анализе счета и в любых других регистрах. В оборотно-сальдовой ведомости мы встречаем ДЕБЕТ и КРЕДИТ три раза: в остатках на начало, в оборотах и в остатках на конец.

Примеры ДЕБЕТА и КРЕДИТА в различных бухгалтерских регистрах:

Запомните, что ДЕБЕТ – всегда слева, а КРЕДИТ – всегда справа. Это просто стороны.

Параллельно с терминами ДЕБЕТ и КРЕДИТ, в бухучете часто используются такие сокращения: Дт и Кт, или еще короче: Д и К.

Следующие два термина: АКТИВ И ПАССИВ – очень похожи на ДЕБЕТ и КРЕДИТ, даже можно сказать, что актив и пассив – это частный случай дебета и кредита.

Актив и Пассив – это левая и правая стороны бухгалтерского баланса.

(то есть, то же самое, что ДЕБЕТ и КРЕДИТ, но применительно только к одному регистру – БУХГАЛТЕРСКОМУ БАЛАНСУ).

Кроме того, понятия АКТИВ И ПАССИВ несут в себе еще и смысловую нагрузку:

Актив – это имущество предприятия.

Пассив – это источники, за счет которых сформировано данное имущество.

Давайте еще раз сфокусируем свое внимание на том, чем отличаются понятия АКТИВ И ПАССИВ от понятий ДЕБЕТ И КРЕДИТ:

ДЕБЕТ и КРЕДИТ – это левая и правая стороны любого бухгалтерского регистра. С помощью дебета и кредита показывают как остатки, так и обороты.

Никакой смысловой нагрузки, кроме “лево” и “право” понятия дебет и кредит не несут.

АКТИВ и ПАССИВ – это левая и правая стороны только одного бухгалтерского регистра: бухгалтерского баланса. С помощью актива и пассива показывают только остатки.

Кроме “лево” и “право” понятия актив и пассив несут в себе дополнительную смысловую нагрузку: актив – это имущество, а пассив – это источники, за счет которых данное имущество сформировано.

Все счета бухгалтерского учета тесно связаны с понятиями АКТИВ и ПАССИВ. Счета бывают либо активными, либо пассивными.

АКТИВНЫЙ СЧЕТ – это счет, предназначенный для учета ИМУЩЕСТВА.

Например: основные средства (01), материалы (10), деньги (51), дебиторская задолженность покупателей (62.01).

Самый простой критерий чтобы определить, является ли объект учета имуществом, задать вопрос: “Можно ли это объект продать?”

Если да, и, в случае выбытия объекта, компания получит за него деньги – это имущество и оно учитывается на активном счете.

Также принято говорить, что имущество – это активы.

Схема активного счета:

Остаток имущества на начало отражается по дебету, приход имущества – по дебету, расход – по кредиту.

Схема расчета остатка:

Остаток по дебету на начало + оборот по дебету – оборот по кредиту = остаток на конец по дебету.

Пример активного счета – 51 “Расчетные счета”:

Остаток денег на расчетном счете отражается по дебету, приход – по дебету, расход – по кредиту.

ПАССИВНЫЙ СЧЕТ – это счет, предназначенный для учета ИСТОЧНИКОВ ФОРМИРОВАНИЯ ИМУЩЕСТВА.

Например: уставный капитал (80), прибыль текущего года (99), полученный кредит (66), кредиторская задолженность перед поставщиками (60.01), долг по налогам (68).

Источники имущества делятся на 2 вида: заемные и собственные.

Будем называть заемные источники – обязательствами, а собственные источники – собственным капиталом.

Самый простой критерий чтобы определить, является ли объект учета обязательством, задать вопрос: “Чтобы избавиться от этого объекта, предприятию

потребуется

ОТДАТЬ ДЕНЬГИ?”

Если да, и, в случае выбытия объекта, компания отдает деньги – это обязательство.

Размер собственного капитала можно определить расчетным путем: если продать всё имущество и погасить все обязательства, то останется сумма денежных средств, равная собственному капиталу.

Источники имущества (также принято говорить, что это пассивы) учитываются на пассивном счете.

Схема пассивного счета:

Остаток пассивов на начало отражается по кредиту, увеличение пассива – по кредиту, уменьшение пассива – по дебету.

Схема расчета остатка:

Остаток по кредиту на начало + оборот по кредиту – оборот по дебету = остаток на конец по кредиту.

Пример пассивного счета – “67 Расчеты по долгосрочным кредитам и займам”:

Остаток долга по кредИту отражается по крЕдиту, увеличение долга (начисление процентов) – по кредиту, погашение кредита и процентов – по дебету.

Главное отличие между активным и пассивным счетом, заключается в том, что они являются как бы зеркальным отражением друг друга:

У активного счета остаток всегда слева (по дебету), у пассивного счета остаток всегда справа (по кредиту),

у активного счета приход – по дебету, а расход по кредиту,

у пассивного счета все наоборот: увеличение – по кредиту, уменьшение по дебету.

Эта зеркальность как раз и является причиной того, что если взять все счета в совокупности, то ИТОГИ ОСТАТКОВ по дебету и по кредиту БУДУТ РАВНЫ МЕЖДУ СОБОЙ, и ИТОГИ ОБОРОТОВ по дебету и по кредиту тоже будут равны между собой.

Давайте рассмотрим математический смысл этой модели, почему так происходит. Кстати, мы с вами уже подошли к термину ДВОЙНАЯ ЗАПИСЬ,

и правило двойной записи звучит так:

Любая хозяйственная операция отражается по дебету одного счета и по кредиту другого, при этом равенство баланса всегда сохраняется.

Для простоты понимания двойной записи предлагаю временно очистить данное правило от специальных бухгалтерских терминов и заменить их на более понятные слова:

ДЕБЕТ И КРЕДИТ заменим на слова СЛЕВА и СПРАВА,

а термин БАЛАНС заменим на термин РАВЕНСТВО ИТОГОВ.

Теперь, без специальных терминов, правило двойной записи звучит так:

Любая хозяйственная операция отражается в двухсторонней таблице два раза. Одинаковая сумма повторяется: по одному счету – с левой стороны, по другому счету – с правой стороны, при этом равенство итогов всегда сохраняется.

Вот посмотрите в качестве примера на ОБОРОТНО-САЛЬДОВУЮ ВЕДОМОСТЬ за 30 января 2020 года.

Здесь отражена только одна операция:

Учредитель внес на расчетный счет 2,5 миллиона рублей.

Это первая операция, которая произошла в хозяйственной деятельности данной компании, поэтому никаких других остатков на начало и никаких других оборотов в оборотно-сальдовой ведомости нет.

По правилам двойной записи, эта операция должна пройти в двухсторонней таблице по двум счетам: по одному счету слева, по другому счету справа.

Смотрите:

Имущество (а именно: ДЕНЬГИ) отражено на счете 51 “Расчетный счет”, с левой стороны таблицы (по дебету, потому что счет 51 активный).

Долг перед учредителем отражен на счете 75 “Расчеты с учредителями” с правой стороны таблицы (по кредиту, потому что это пассив – источник, за счет которого получены деньги).

Метод двойной записи был реализован в средней таблице “Обороты за период” Слева прошла сумма 2,5 млн и справа прошла такая же сумма 2,5 млн.

Итоги правой и левой стороны таблицы “Обороты за период” равны.

Это простое равенство итогов – здесь нет никакого волшебства!

Да и как же не быть здесь равенству итогов, если мы ОДНУ И ТУ ЖЕ СУММУ провели слева и справа, а затем итоги суммировали.

Если мы любую операцию будем записывать и в левую, и в правую сторону таблицы: два раза в одинаковых суммах, то равенство итогов всегда будет сохраняться.

Это логично, исходя из такого выбранного метода записи операций.

Но только не подумайте, пожалуйста, что мы просто дублируем любую операцию 2 раза, и двойная запись – это просто двойной контроль за каждым событием. Нет!

В двойной записи есть более глубокий смысл, который заключается в том, что мы рассматриваем каждое событие с двух разных сторон.

С одной стороны, мы рассматриваем, как данное событие влияет на ИМУЩЕСТВО организации.

В этом примере у организации появилось имущество в виде денег в сумме 2,5 млн рублей.

С другой стороны мы рассматриваем это событие, как оно повлияло на источники, за счет которых сформировано имущество организации.

В данном примере у организации появился долг перед учредителем в сумме 2,5 млн рублей.

Получается, что деньги получены на расчетный счет за счет того, что возник долг перед учредителем.

А теперь мы с вами переходим к школьному курсу математики:

Тема “Верные равенства”.

Если к обеим частям верного числового равенства прибавить одно и то же число, то получится снова верное числовое равенство.

Наше равенство сейчас выглядит так:

2 500 000 = 2 500 000

Мы уравняли имущество и источники, за счет которых оно образовано.

Перечень значений по колонке “Дебет” – это левая сторона равенства, перечень значений по колонке “Кредит” – это правая сторона равенства.

Пока в каждой колонке только одно значение, но мы можем теперь сколько угодно прибавлять пары одинаковых значений.

Почему значения идут парами? Потому что с одной стороны мы фиксируем изменения в имуществе, а с другой стороны – отвечаем на вопрос: за счет каких средств, своих или заемных, произошло это изменение. И таким образом, мы всегда получаем два одинаковых значения.

Примеры:

Рассмотрим операцию: Поступили товары от поставщика на сумму 100 рублей.

В актив идет имущество (счет 41, Товары) и сумма 100 рублей записывается СЛЕВА, в дебет.

Одновременно в пассив идет информация том, за чей счет поступило это имущество.

Имущество поступило за счет поставщика: счет 60, Расчеты с поставщиками, сумма 100 рублей записывается справа, в кредит.

Итоги ПО ДЕБЕТУ и ПО КРЕДИТУ после после проведения этой операции равны 2500100. Равенство итогов сохраняется:

Обратите внимание, что операция произведена четко в соответствии со схемами активного и пассивного счетов.

Актив увеличился по дебету, пассив увеличился по кредиту.

Благодаря тому, что они увеличиваются зеркально – равенство итогов сохраняется.

Мы с вами рассмотрели сейчас тип операции, когда одновременно происходит увеличение в имуществе предприятия и, соответственно, увеличение источников, за счет которых имущество сформировано. В данном случае речь идет об увеличении заемных источников, то есть долга перед поставщиком.

А что произойдет, если долг перед поставщиком уменьшится? Например, мы перечислим ему деньги в размере 50 рублей?

В этом случае у нас

одновременно

:

уменьшится размер имущества на 50 рублей (станет меньше денег), и уменьшится размер источников имущества тоже на 50 рублей (станет меньше долг перед поставщиком).

Это тип операции, когда одновременно уменьшается размер имущества предприятия и одновременно уменьшается размер источников.

В соответствии со схемой активного счета уменьшение имущества должно произойти по кредиту; и в соответствии со схемой пассивного счета уменьшение источников должно произойти по дебету.

Следовательно, мы должны провести эту операцию вот таким способом:

50 рублей по кредиту активного счета “51 Расчетный счет” и 50 рублей по дебету пассивного счета “60 Расчеты с поставщиками”.

И на остатке останутся суммы, рассчитанные четко в соответствии со схемами расчета активных и пассивных счетов:

Для активного счета “51 Расчетный счет” 2500000(по дебету)-50(по кредиту) = (остаток по дебету)2499950.

Для пассивного счета “60 Расчеты с поставщиками” 100 (по кредиту)-50(по дебету)=(остаток по кредиту)50.

Равенство итогов сохранилось, все хорошо.

Но не возникает ли у вас вопрос:

Зачем мы сейчас перемешали дебет с кредитом?

По дебету мы учитываем имущество, по кредиту – источники имущества.

Эти две ведомости в реальности друг с другом не пересекаются.

Зачем мы уменьшаем имущество через кредит, а источники через дебет? Это путаница какая-то.

Тем более, что можно просто использовать отрицательные значения.

Давайте попробуем, так будет более логично и понятно:

Допустим, с имуществом мы работаем только в ДЕБЕТЕ, а с источниками – только в КРЕДИТЕ.

У нас есть два одинаковых значения: минус 50 с расчетного счета и минус 50 из долга поставщику.

Соответственно, давайте эти значения просто вычтем.

На расчетном счете по дебету 2500000 минус 50, и на счете “Расчеты с поставщиками” по кредиту 100 минус 50.

Теперь просто в оборотах по дебету счета 51 и по кредиту счета 60 заложено по 2 значения: одно – положительное, второе – отрицательное.

И всё выглядит очень логично: имущество учтено только по дебету, источники – только по кредиту, и нет никаких лишних оборотов.

С технической точки зрения так можно, и мы видим, что равенство итогов сохраняется.

Но что если теперь мы сформулируем такое требование, чтобы все операции происходили, по возможности, с положительными значениями.

Как этого добиться? Как избавиться ль отрицательных значений?

Снова обратимся к курсу школьной математики. Согласно правилу, если мы переносим слагаемое из одной части равенства в другую, то нужно изменить знак на противоположный, тогда равенство сохранится.

У нас есть верное равенство:

2500000-50+100 (это дебет) = 2500000+100-50 (это кредит)

В каждом из этих равенств по три слагаемых. Каждое слагаемое может иметь знак как плюс, так и минус. У нас и в дебете, и в кредите по одному слагаемому с минусом: -50 в дебете и -50 в кредите.

Мы можем сделать преобразование, чтобы избавиться от отрицательных значений:

Перенесем отрицательное значение -50 по расчетному счету из дебета в другую сторону равенства, в кредит, СО СМЕНОЙ ЗНАКА.

Посмотрите: равенство итогов сохраняется.

И второе преобразование сделаем по пассивному счету “Расчеты с поставщиками”: перенесем отрицательное значение -50 из кредита в другую сторону равенства, в дебет, СО СМЕНОЙ ЗНАКА.

Опять равенство итогов сохраняется.

В принципе, мы получили то же самое, что и в первый раз, когда использовали для отражения операций схемы расчета активного и пассивного счетов.

Уменьшение активного счета мы сделали по кредиту, уменьшение пассивного счета – по дебету.

Просто я надеюсь, что теперь (опираясь на правило преобразования из школьной математики) стало понятнее, почему эти операции записываются именно так.

Мы просто переносим отрицательные значения в другую сторону равенства, чтобы сделать их положительными. Вот и все.

Рассматривая эти примеры, мы с вами столкнулись с двумя типами бухгалтерских операций, а всего существует 4 типа.

Классификация по типам связана с тем, как влияет любая отдельно взятая хозяйственная операция на изменения в активе и пассиве баланса.

Первый тип: А+П+

Увеличивается актив и, одновременно, увеличивается пассив.

Например, то, что мы с вами уже рассмотрели:

поступили деньги на расчетный счет от учредителя, поступили товары от поставщика.

Второй тип: А-П-

Когда уменьшается одновременно и актив, и пассив.

Например, деньги с расчетного счета перечислили поставщику: уменьшилась сумма денег на счете и уменьшился долг перед поставщиком.

Обратите внимание, что изменение источников всегда происходит ровно настолько, насколько изменяется имущество: увеличилось имущество – увеличились источники А+П+, уменьшилось имущество – уменьшились источники А-П-.

Теперь третий тип: А+А-

В этом случае изменения происходят только в активе, то есть участвуют два активных счета, на которых учитывается имущество.

Пассив совсем не затрагивается.

Например, с расчетного счета сняли 15000 рублей и внесли в кассу.

В этой операции участвуют два активных счета: 51 Расчетный счет и 50 Касса.

На расчетном счете произошло уменьшение, минус 15000, а в кассе произошло увеличение +15000.

Равенство итогов, конечно же, сохраняется, потому что мы сделали две операции, в одной стороне равенства, по дебету, и эти две операции в сумме дают 0.

Но минус по дебету мы не используем, а в соответствии со схемой активного счета, уменьшение активов мы отражаем по кредиту (вы теперь знаете почему: просто это минус, перенесенный в другую сторону равенства);

и увеличение активов мы отражаем по дебету.

Вот так будет выглядеть ОСВ после проведения этой операции (сумма денег на расчетном счете уменьшилась, в кассе – увеличилась):

И последний, четвертый тип операций, когда изменения происходят только в пассиве: П+П-.

Изменяется структура пассивов , не затрагивая актив.

Такой тип операций встречается достаточно редко.

Например, переуступка долга поставщиком. Компания должна поставщику 50 рублей, а поставщик переуступил долг другому поставщику.

В этом случае будут изменяться две аналитические статьи и рамках одного счета 60 Расчеты с поставщиками.

Долг перед одним поставщиком уменьшится, а перед другим – увеличится.

Итоговый остаток на счете 60 не изменится, но пройдет оборот +50/-50, и в соответствии со схемой пассивного счета, увеличение +50 пройдет по кредиту, а уменьшение пройдет с положительным знаком по дебету:

Итак, мы с вами рассмотрели 4 типа операций: А+П+, А-П-, А+А- и П+П-.

На этой схеме построена вся бухгалтерия, никаких других типов операций не существует.

За счет того, что активные и пассивные счета увеличиваются и уменьшаются зеркально, всегда сохраняется равенство баланса.

На активном счете остаток всегда по дебету, на пассивном – по кредиту, но существуют также счета, на которых допускается остаток с ЛЮБОЙ СТОРОНЫ: как по дебету, так и по кредиту – такие счета называются АКТИВНО-ПАССИВНЫМИ.

Большинство активно-пассивных счетов, это счета верхнего уровня, которые включают активные и пассивные субсчета.

Вот посмотрите пример, ОСВ по счету 62 Расчеты с покупателями.

Счет включает 2 субсчета:

Субсчет 62.01 – Активный. На этом субсчете учитывается задолженность покупателей за отгруженные товары.

Субсчет 62.02 – Пассивный. На этом субсчете учитываются полученные авансы от покупателей.

Итоги на каждом субсчете рассчитаны в соответствии со схемами для активного и пассивного счета.

Счет верхнего уровня, 62 “Расчеты с покупателями”, является АКТИВНО-ПАССИВНЫМ.

Для расчета остатка на этом счете мы применим схему для активно-пассивного счета.

Вот так будет выглядеть этот расчет:

1) ИТОГО ДТ = 0 + 3 631 863 = 3 631 863

2) ИТОГО КТ = 460 000 + 4 435 300 = 4 895 300

3) ИТОГО КТ > ИТОГО ДТ, следовательно, остаток будет по кредиту.

4) остаток = 4 895 300 – 3 631 863 = 1 263 437

Хочу заметить, что данная схема является универсальной.

Она подходит для расчета остатка, как по активному, так и по пассивному счету.

Вы можете сами убедиться, что она работает и пересчитать по этой схеме остатки на любом счете: активном, или пассивном – результат всегда будет правильным.

Есть еще более простой вариант расчета: можно рассчитать свернутое сальдо по счету в одно действие:

Остаток на начало по дебету

МИНУС остаток на начало по кредиту

ПЛЮС оборот по дебету

МИНУС оборот по кредиту

Положительный результат записывается по ДЕБЕТУ,

отрицательный результат переносится в КРЕДИТ со сменой знака.

Вот и всё, что касается теории, которую обязательно нужно знать для работы с оборотно-сальдовой ведомостью.

А теперь переходим непосредственно к практике.

Грубые и типичные ошибки в ОСВ, которые нужно видеть с первого взгляда

ЗАДАЧА

Найти 5 ошибок в ОСВ

ООО “Фрегат” на общей системе налогообложения, не применяет ПБУ 18/02, все операции облагаются НДС по ставке 20%.

Найдите ошибки в ОСВ за 1 квартал 2021 г.

-

Документ доступен в режиме просмотра.

Лист1: ОСВ с детализацией по субсчетам

Лист2: Ошибки выделены цветомДля того, чтобы работать с этим файлом в режиме редактирования, сделайте копию на свой Гугл Диск (Файл – Создать копию)

Еще одна очень распространенная ошибка – ошибка в аналитике.

На результат не влияет. Выглядит примерно вот так:

Если убрать детализацию по счетам-фактурам – проблема исчезнет!

Как увидеть из ОСВ финансовое положение компании (БАЛАНС)

Активы – это ИМУЩЕСТВО! —> а в пассивах НИЧЕГО НЕТ, там просто информация.

Пассивы – это ИНФОРМАЦИЯ об имуществе, за счет каких средств оно сформировано: собственные средства – это вложения учредителей и накопленная прибыль, заемные средства – это обязательства.

-

Имущество

Главный признак имущества: его можно продать и ПОЛУЧИТЬ ДЕНЬГИ.

-

Обязательства

Главный признак обязательства: чтобы избавиться от него нужно ОТДАТЬ ДЕНЬГИ.

-

Собственный капитал

Размер собственного капитала можно определить расчетным путем: если продать всё имущество и погасить все обязательства, то останется сумма денежных средств, равная собственному капиталу.

Как увидеть из ОСВ отчет о доходах и расходах

Структура счетов-Схема 2 Закрытие периода

Структура счетов-Схема 2а

Ссылки:

-

1С 8.3 Базовая. Полный доступ к демонстрационной базе онлайн, без регистрации

Перейдите по ссылке “Демонстрационная база в веб клиенте”, выберите любого пользователя из списка (лучше директора, так как у него полные права), пароля нет

-

Для того, чтобы редактировать, сделайте копию на свой Гугл Диск: Файл – Создать копию

-

Для того, чтобы редактировать, сделайте копию на свой Гугл Диск: Файл – Создать копию

-

Для того, чтобы редактировать, сделайте копию на свой Гугл Диск: Файл – Создать копию

Дополнительные материалы по ПБУ 18/02

Проверочный тест

Дата составления: 07.07.21.

10 вопросов на 100 баллов

Результаты – сразу.

Понравилась статья?

Поделитесь в соцсетях:

Подпишитесь на обновления, чтобы первыми узнавать о публикации новых статей

Закончилась жаркая пора деклараций по НДС, сдан расчет 4-ФСС и подготовка РСВ не вызывает особых опасений. Значит бухгалтеры могут сосредоточится на подготовке бухгалтерского баланса. Но прежде чем, «просто нажать кнопку» в 1С:Бухгалтерия и сформировать отчет, нужно проверить, все ли верно внесено в программу, нет ли ошибок и исправить неточности.

Мы разделили наш материал на две части. В этой статье — расскажем об общих принципах проверки, основных настройках, оборотной ведомости и некоторых других параметров. Во второй статье разберем конкретные примеры ошибок и способов их исправления (в т. ч. при закрытии счетов 20, 26, 23, 25, в счетах-фактурах и другие).

Общая проверка

Это советы не только на период подготовки отчетности. Проверять эти параметры нужно регулярно.

Мы покажем все на примере программы 1С:Предприятие 8.3 Бухгалтерия предприятия (базовая), редакция 3.0.

Проверьте актуальность обновления программы. Важно, чтобы у вас был установлен последний релиз. Во-первых, это означает, что все последние изменения в законодательстве и формах учтены, во-вторых, что установлены свежие патчи — мелкие правки в самой программе.

Программа всегда подскажет вам, когда пора обновится.

Варианты обновления:

- С помощью специалиста удаленно. Рекомендуем обращаться к профессионалам, если у вас нетиповая, доработанная конфигурация.

- Вручную скачать обновление с сайта 1С.

- Автоматически из программы (следуйте подсказкам из напоминания об обновлении или зайдите в раздел Администрирование → Обслуживание → Обновление программы → Установка обновлений и исправлений → Поиск и установка обновлений).

Важно! Не забудьте сделать резервную копию перед обновлением.

Кстати, вам не придется выискивать ошибки в проводках и чистить базу от дублей документов и номенклатуры, если подключиться к КНАП. Сервис создан специально для бухгалтеров — он облегчает работу с первичными документами. Вы просто отправляете нам фото, сканы или электронные документы, а дальше… магия! И они уже у вас в программе с проводками. Мы обрабатываем документы «под ключ», а не просто распознаем.

Приступим к следующим этапам общей проверки.

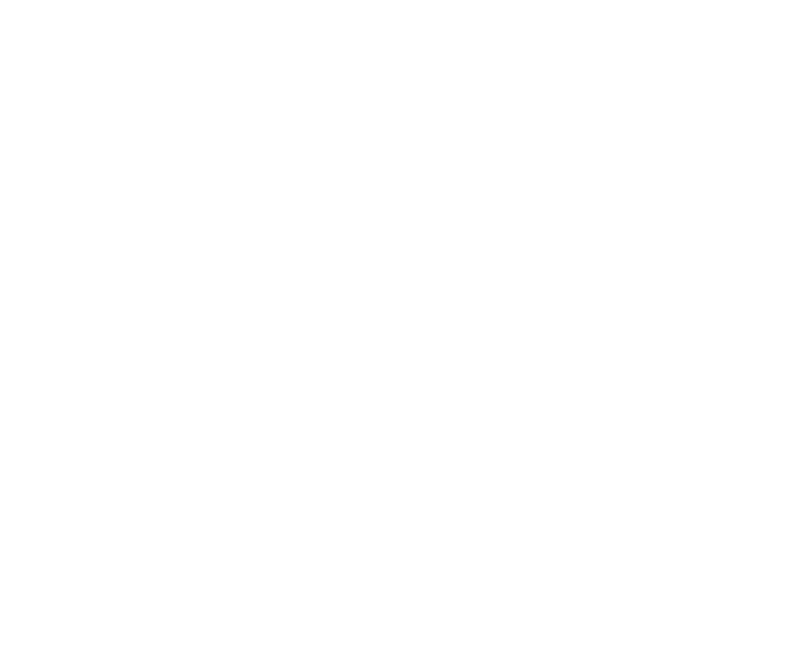

1. Убедитесь, что только вы можете вносить исправления и обладаете правами администратора.

Для остальных пользователей нужно ограничить права. Даже для руководителя нужно установить ограничения: он может видеть любую информацию, создавать документы (например, счета и накладные), но не должен вмешиваться в формирование проводок, закрытие периода и другие подобные задачи.

Перечень пользователей и права доступа настраиваются в соответствующем разделе: Администрировании → Настройка пользователей и прав.

Теперь, когда программа обновлена, права настроены и сделано сохранение, можно проверить учетную политику.

2. Учетная политика.

Путь к учетной политике: Главное → Учетная политика. Откройте Историю изменений, так вы сможете посмотреть с какого периода действуют текущие настройки.

На каждый год рекомендуется создавать новую строку. Можно не переписывать настройки, просто скопировать предыдущую строчку и установить новый период.

Как правило, учетная политика не меняется в течение года за исключением ситуаций, когда компания в середине года потеряла право на применение спецрежима или кардинально изменились положения законодательства.

В УП не так много настроек. Обратите внимание, что вы можете задать в ней сразу набор форм бухгалтерской отчетности:

- полный;

- для малых предприятий;

- для НКО.

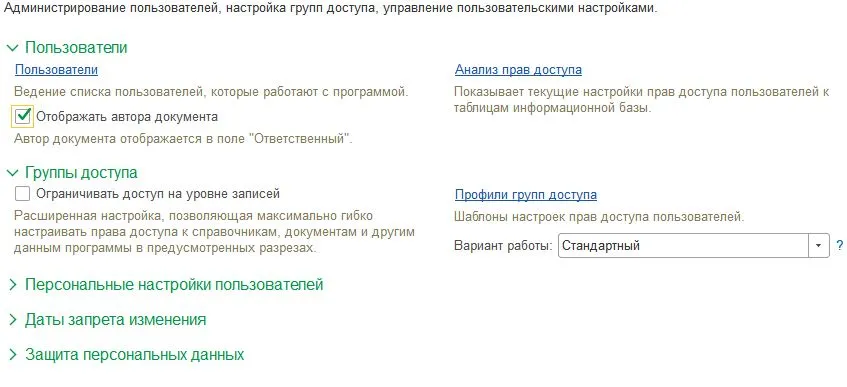

3. Далее необходимо проверить настройки налогового учета.

Снова выбираем меню «Главное» и переходим в раздел «Налоги и отчеты».

На что здесь нужно обратить внимание:

- Установленный налоговый режим. Должна быть верно указана дата перехода, например, на УСН.

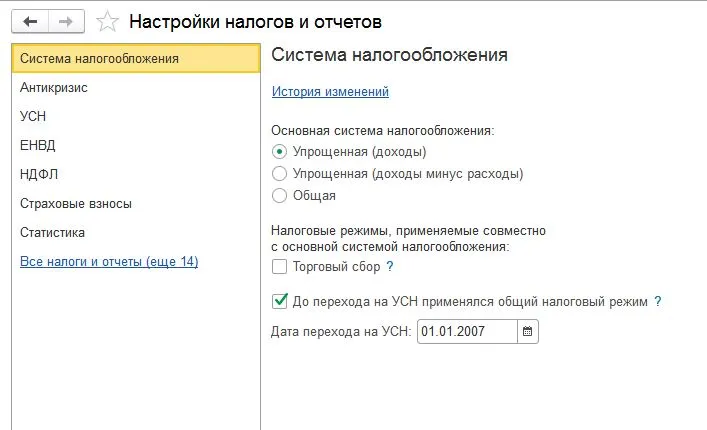

- Проверьте настройку выбранного режима налогообложения. У нас это УСН «доходы»:

Как видите, менять повышенную ставку при перешагивании установленного лимита доходов для УСН вы не сможете, а вот основную ставку можно откорректировать.

Дело в том, что в регионах могут быть установлены более низкие ставки налога. Например, в Республике Коми в 2021 году действовала ставка 3% при применении УСН «доходы», а в Республике Крым закон от 25.01.2021 № 155-ЗРК/2021 установил ставку 2% на 2021–2022 годы по тому же субъекту налогообложения.

Даже если вы весь год платили налог по обычной ставке, и только сейчас обнаружили, что вам положена льгота, можно поменять настройку, перепровести документы, чтобы налог посчитался верно и сдать декларацию с правильной и более выгодной ставкой. Если декларация уже сдана, то можно подать уточненный отчет.

Для бухотчетности налог также важен. Он отражается в строке 2410 Отчета о финансовых результатах. На ОСНО там показан налог на прибыль, а при УСН — единый налог за год.

- В настройке НДФЛ нужно обратить внимание на отметку о расчете НДФЛ по прогрессивной шкале. Если у вас были выплаты доходов физлицам более 5 млн рублей, то галочку ставить обязательно. А вот если доходы ваших сотрудников и иных физлиц, которым вы производите выплаты, значительно меньше, то ставить галочку не обязательно.

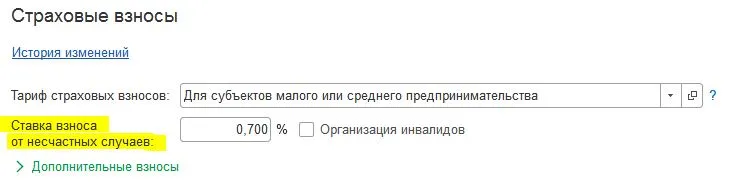

- Страховые взносы. Очень важно еще в начале года правильно установить ставку взносов от несчастных случаев (т. к. она указывается вручную) и верно выбрать тариф взносов в зависимости от категории компании.

Это может быть основной тариф, где ставка взносов на пенсионное страхование составляет 22% или тариф для субъектов МСП, где ставка уже значительно ниже — 15% (на доходы свыше МРОТ в месяц). Или тариф для ИТ-организаций, участников проекта «Сколково», НКО и т. д.

В разделе доступны настройки и других налогов. Также можно настроить список отчетов для статистики, напоминания о них будут видны вам на виджете на главном экране программы. Аналогичным образом можно настроить напоминания и о других отчетах и платежах, например, акцизах, ЕСХН, экосборе.

Анализ оборотной ведомости и в целом ведения учета

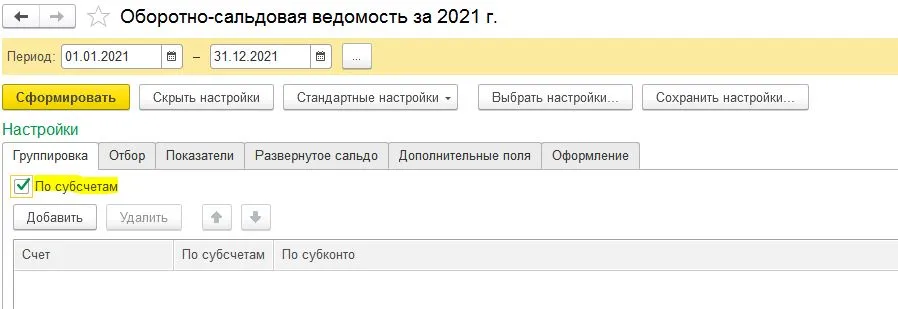

Начать проверку можно с формирования оборотно-сальдовой ведомости (ОСВ), она находится в разделе «Отчеты». При настройке отметьте, что ее нужно «разложить» по субсчетам, также отметьте, что нужно показать постоянные и временные разницы, если применяете ПБУ 18/02.

На закладке «Развернутое сальдо» можно отметить счета, которые нужно «развернуть», например, это могут быть счета 62, 60, 68 и т. д.

Сформируйте ведомость и теперь ищите «красные флаги» — т. е. какие-то несоответствия, которые говорят о неполадках в учете.

- Если у вас есть основные средства, по ним должна начисляться амортизация: смотрим счет 02 — есть ли по нему обороты. Если дважды кликнуть на строку, то программа предложит открыть ОСВ к данному счету, карточку и т. д. Можно открыть ОСВ и посмотреть, например, по каким именно объектам начислялась амортизация.

- Проверяем обороты и остатки по 10 счету. Если у вас материалы закупаются, сразу уходят в работу и нет никаких остатков, то счет 10.01 должен закрыться полностью и не иметь остатка на конец года. Если у вас есть какой-то инвентарь, инструменты, учитываемые на счете 10.09, и они никому еще не выдавались, а новенькие хранятся на складе — посмотрите, они должны числиться на этом счете. Если же их уже передали рабочим, но срок службы инструмента долгий и его надо продолжать учитывать — убедитесь, что он отражен на счете за балансом.

- Аналогично проверяем счета 43, 41 — есть ли остатки и правильно ли это. К примеру, если вы работаете под заказ и все товары сразу уезжают к покупателям, а на 41 счете внезапно висят «гвозди 10 мм 100 шт. уп.», то, возможно, где-то закралась ошибка. Наши гвозди не были включены в накладную покупателя, хотя по факту отгружены. Или поставщик прислал не тот товар, но у нас его приняли и оставили, а нужный товар приехал с другой партией, или что-то еще пошло не так.

- Смотрим, закрылись ли «производственные» счета — 20, 23, 25, а также 26 счет и 44.

- По счетам 91 и 90 остатка быть не должно.

- Вспомогательный счет 000 (используется при переносе остатков, например) не должен иметь остатка.

- Красное сальдо — признак ошибки.

Сервис КНАП не просто распознает документы. С помощью роботов и наших специалистов в вашей 1С: загружаются документы, формируются верные проводки, не допускаются дубли. Создается электронный архив. Ваш учет перестает быть постоянным объектом проверки и контроля. Главбух может сосредоточится не на решении проблем с ошибками, он спокойно закрывает период и формирует отчетность.

Попробовать КНАП бесплатно (регистрация в пару кликов)

По счетам, которые вызвали подозрение или неверно закрылись, нужно открывать ОСВ и изучать детально (к этому мы вернемся во второй статье).

Рекомендуем проверить обороты счета 51. Даже, если никаких явных ошибок программа не показываем, вы могли ошибиться при внесении вручную выписки и указать, например, неверную сумму поступления. Также при загрузке выписки нередкая ошибка — пропуск дней.

Пример: вы выгружали выписку с 1 декабря по 15 декабря 2021 года. Следующую выписку сформировали в онлайн-банке и загрузили за период с 17 по 31 декабря Пропустили 16 число. А в этот день клиент прислал оплату. Расхождения вы обнаружите при сверке с контрагентом и когда станете сверять остатки по выпискам по каждому дню.

Для проверки счета сформируйте ОСВ по счету 51 с периодичностью «по дням».

Обратите внимание! Некоторые операции могут отражаются как документами по кассе, так и по расчетному счету, например — внесение наличных средств. Вы вводите расходный кассовый ордер, формируются проводки Дт 51 Кт 50. При этом при загрузке выписки также будут сформированы те же самые проводки. Операция задвоится. Поэтому какой-то из документов нужно оставить непроведенным. Обычно, это операция по выписке.

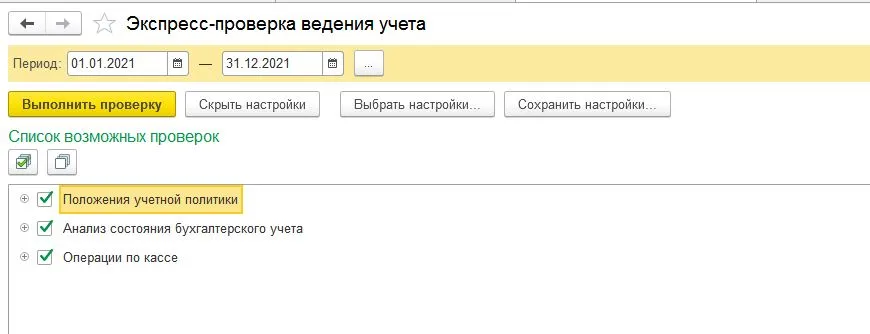

Экспресс-проверка учета

Можно быстро проверить, как поживает ваш учет, с помощью встроенной в программу проверки: Отчеты → Экспресс-проверка ведения учета.

Ставим все галочки и стартуем.

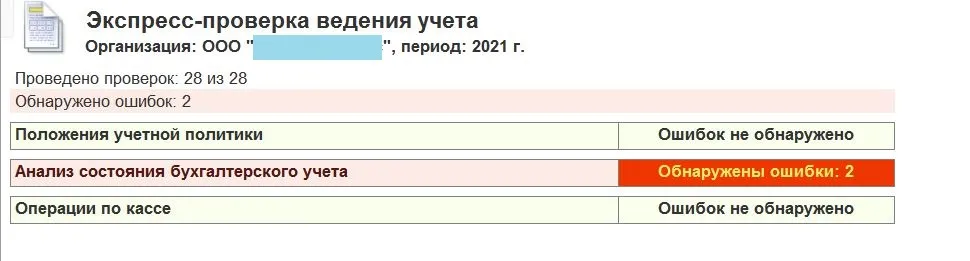

Если проверка обнаружит ошибки — она о них сообщит.

Вот наш экспресс-анализ показал, что не закрыты счета 90 и 91.

Причем вы видите не просто результат, но и пояснение, возможные причины и рекомендации.

Проверка кассовых операций

Эта информация также отражена в экспресс-анализе. Если, например, в какой-то день остаток у вас в кассе был 0 рублей, вы внесли в кассу 1000 рублей, а расходный ордер позднее выписали на 2000 рублей, то отчет это покажет. Он также найдет нарушения в нумерации ордеров или другие неточности.

В нашем случае не было совершено закрытие месяца, поэтому появилась ошибка.

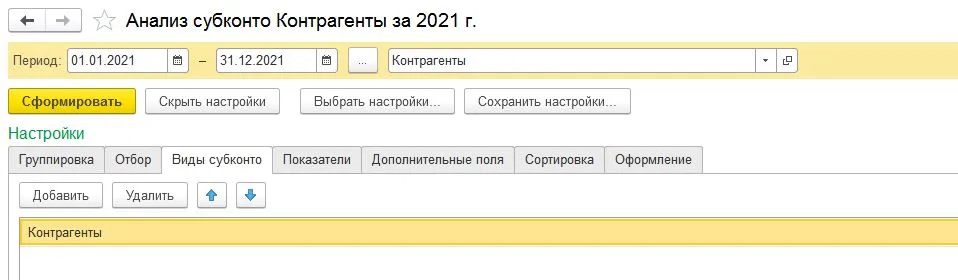

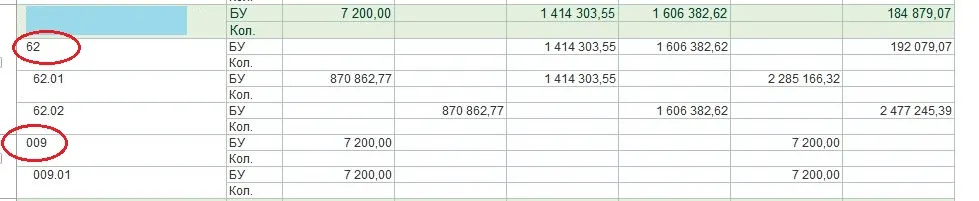

Еще один способ разобраться, откуда у ошибок «ноги растут» — «Анализ субконто». С его помощью удобно анализировать кредиторскую или дебиторскую задолженность.

В чем суть анализа? Субконто позволяет увидеть по каким счетам проходил, например, один и тот же контрагент.

Меню Отчеты → Анализ субконто. Выбираем настройки → Вид субконто → Контрагенты.

Отмечаем галочкой во вкладке Группировка «по субсчетам» и формируем отчет.

Вот у нас один из контрагентов-покупатель, обороты с ним видны по 62 счету а также по какому-то договору с ним было предоставлено обеспечение, причем с нашей стороны (009, забалансовый счет).

Можно добавить к настройкам Договоры и тогда к развертке добавиться еще и информация по договорам.

Аналогично можно развертывать анализ по номенклатуре, товарам и т. д.

Не все бухгалтеры пользуются Анализом субконто, хотя он помогает просто найти некоторые элементарные ошибки. К примеру, вы вместо счета 62, поставили какому-то покупателю счет 76 при выписке документов и не понимаете, почему не сходятся по нему данные. Анализ субконто покажет все счета, по которым прошел ваш клиент, а значит и счет 62, и счет 76. И вы сразу поймете, где ошиблись.

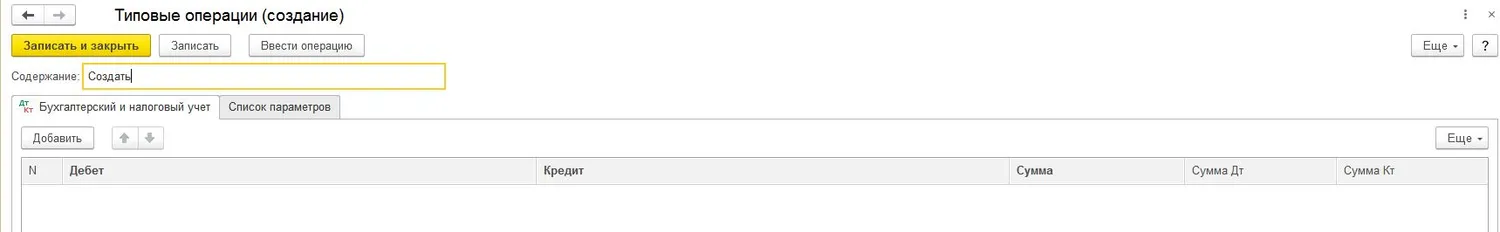

Ручные операции

Иногда некоторые операции в программу бухгалтер вводит вручную. Обычно это происходит, когда в 1С не находится типовая, готовая форма.

К примеру, через операции вручную можно сделать сторно или проводки по забалансовым счетам.

Выполненные вручную операции необходимо тщательно проверить, убедиться, что счета в них установлены правильные, все проводки формируются корректно. Для удобства, если ручные операции вы выполняете часто и они однотипные, можно создать шаблон.

Переходим в меню: Операции → Операции, введенные вручную → кнопка «Создать» → Типовую операцию.

Если вы уже создавали шаблоны — просто выберете нужный. Если нет — нажмите Создать.

Теперь можно ввести шаблон и сохранить его.

Напоследок хотим напомнить — типовую конфигурацию 1С самостоятельно менять не стоит. Лучше обратиться к специалистам. Обновлять нетиповую конфигурацию нужно тоже только с их помощью, иначе вы рискуете потерять всю базу, без возможности отката или восстановления.

Расширить возможности программы можно с помощью специальных приложений — обработок, внешних отчетов, печатных форм и т. д.

Партнер КНАП 42Cloud не только дает возможность использовать в работе облачную 1С, где вам не нужно задумываться об обновлении, но и предоставляет доступ к целому магазину приложений, которые вы можете очень просто подключить самостоятельно. Мы также с удовольствием интегрируем наш сервис с любой 1С на основе «Бухгалтерии предприятия» и на любом хостинге.

Освободитесь от первички!

Решайте важные задачи вместо рутины. Сотни бухгалтеров и аутсорсеров уже доверяют нам свой учет

Попробуйте сервис бесплатно!

Оставьте нам ваши контакты ниже, мы расскажем как получить бесплатный доступ:

18.09.2019

Продолжаем разговор про стандартные отчеты: поговорим об оборотке по счету и анализе субконто.

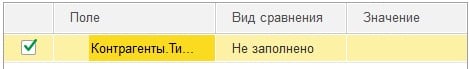

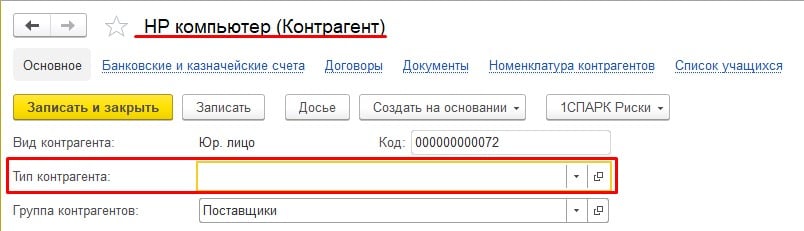

Оборотно-сальдовая ведомость по счету поможет определить нет ли незаполненных полей. Например, на сегодняшний день очень важно, чтобы было заполнено поле Тип контрагента у всех элементов одноименного справочника. Какую настройку нужно выполнить для поиска объектов с пустыми полями? В настройках отчета установим, что тип контрагента Не заполнено.

Аналогично можно получить список объектов по пустому полю Тип номенклатуры при формировании оборотки по счету 105 00.

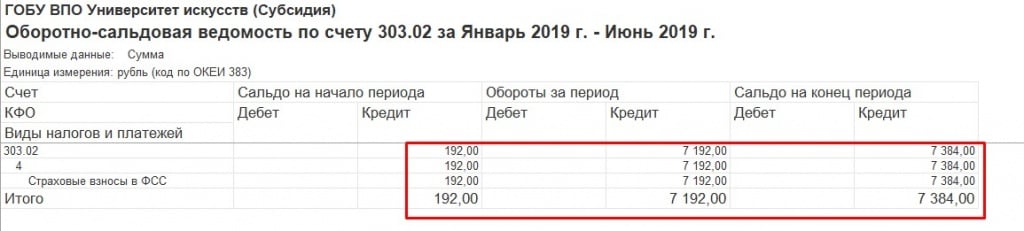

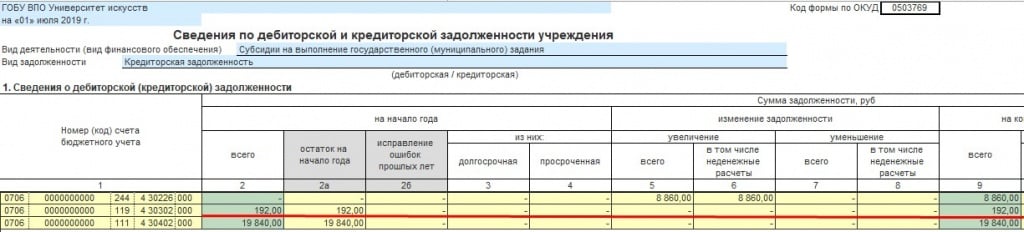

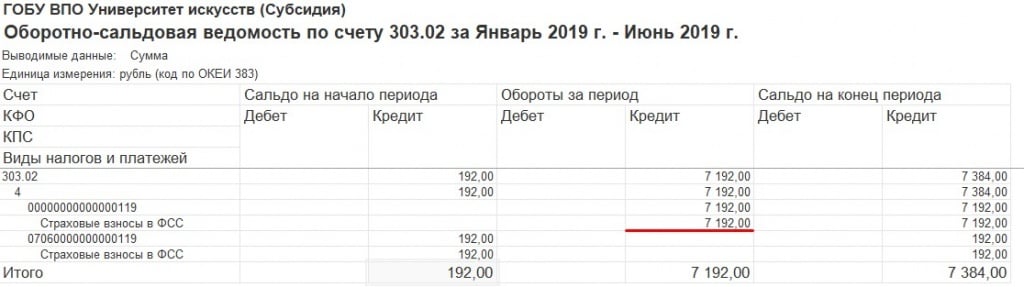

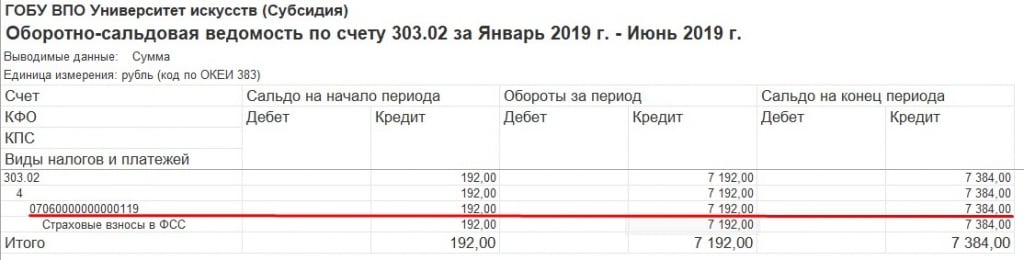

Еще одна возможность получить детальную информацию с помощью стандартных отчетов – максимально детализировать данные с помощью подключения дополнительных настроек. Если в процессе формирования сведений по дебиторской и кредиторской задолженности вы обнаружили, что данные отображены некорректно – понять причину поможет ОСВ по счету.

Заполним форму 769 по кредиторской задолженности по КФО 4. Предварительно сформируем отчет, чтобы понимать какие данные должны попасть в данную форму.

Добавим в группировке КПС – видим, что данные учтены по разным элементам.

Внесем исправление и переформируем и ведомость, и отчет.

Сразу оговорюсь, что отчет заполнен автоматически – никаких ручных корректировок в данной ситуации не производилось.

Еще несколько вариантов использования данного отчета для поиска несоответствий.

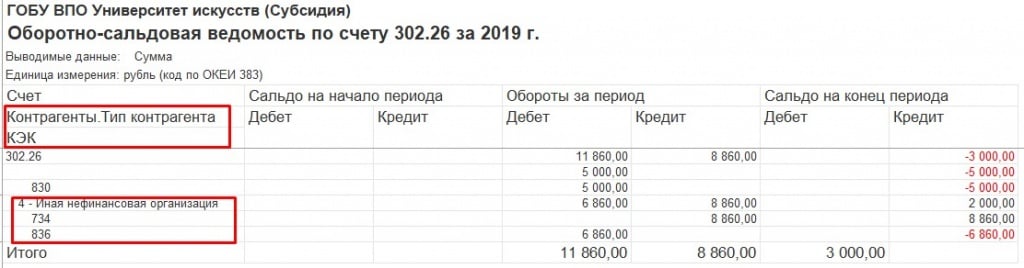

Требуется проверить аналитику КЭК с увязкой к типу контрагента – добавим в группировке эти элементы.

Обратите внимание, что тип контрагента и окончание у КЭК должны совпадать. В нашем примере это условие не соблюдено.

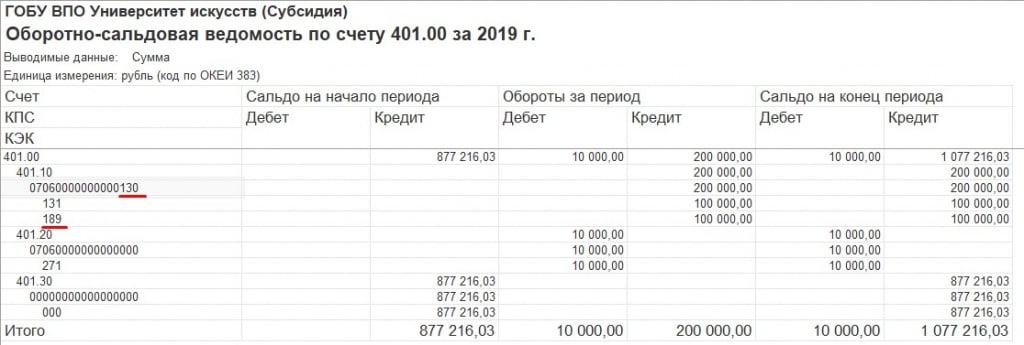

Теперь построим ведомость по счету 401 в разрезе субсчетов с группировкой по КПС и КЭК. Важно выявить для каждого КПС допустимые КЭК по рекомендациям Минфина.

При наличии несоответствий, не забываем вносить исправления.

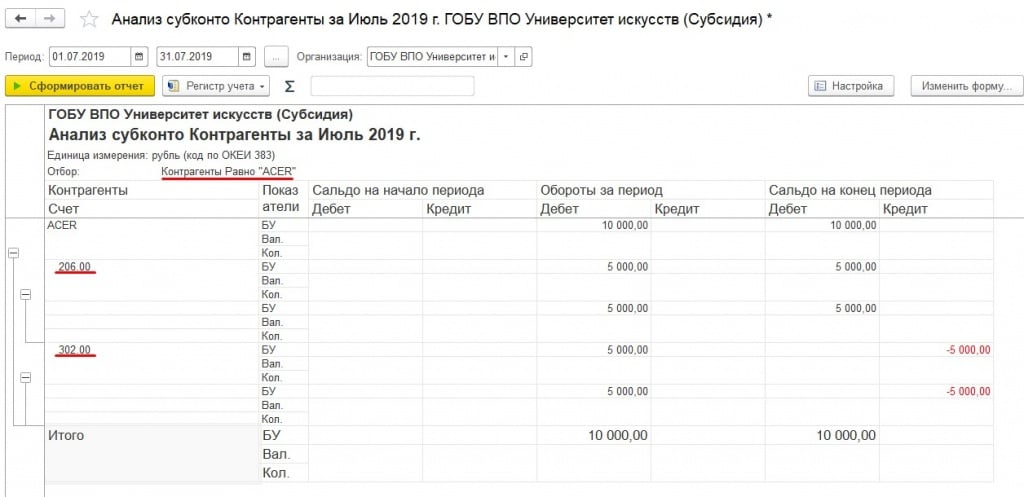

И еще один отчет, который поможет собрать все данные по одному объекту. Например, по одному контрагенту расчеты могут производиться по нескольким счетам, например, 302 и 206. Чтобы сразу увидеть все расчеты – воспользуемся Анализом субконто и установим отбор по нужному элементу.

Данный отчет можно использовать. например, по объектам основных средств, по номенклатуре, по договорам и т.д.

Желаю эффективно использовать все виды отчетов в вашей деятельности и быстро находить и исправлять ошибки.

Возврат к списку

Очень многие предприятия заказывают нам консультационные услуги, которые мы можем оказать при подготовке к налоговой проверке.

На что я обращаю внимание в первую очередь, когда прихожу на предприятие, т.е. что бросается в глаза еще до того, как я приступаю к детальной проверке предприятия. Естественно, что я смотрю на оборотно-сальдовую ведомость за год, и вижу те вопросы, которые явно говорят об ошибках, допущенных бухгалтером.

Первое – это не закрытый период. Бывают не закрыты транзитные счета, т.е. может быть отражено сальдо на том счете, который должен обнулиться в конце года (это могут быть доходы или расходы). Это происходит в связи с тем, что бухгалтер после закрытия периода, в конце года в программе 1Спредприятие или другой произвел еще какие-то операции, по окончании которых закрытия периода вновь не было произведено. И, таким образом, на транзитных счетах числятся какие-либо остатки, что является очень грубой ошибкой.

Часто встречается такое, что не закрыто сальдо на счете «000», которое висит годами, при этом бухгалтер не обращает на это внимания. О чем говорит сальдо на этом счете? «000» – это вспомогательный счет, который используется для того, чтобы завести первоначальные остатки в программу 1С. Но если первоначальные остатки заведены неправильно, то сальдо на счёте «000» остается числться, – что также является одной из грубейших ошибок и искажает бухгалтерский учет.

Иногда сальдо на начало дебетовое не равно сальдо на начало кредитовому, т.е. баланс не сходится. Многие бухгалтеры уверяют меня в том, что этого не может быть – баланс всегда должен сходиться, но на моем опыте были предприятия, на которых первоначальное сальдо дебетовое не было равно кредитовому, т.е. в предыдущих периодах была допущена грубая ошибка, которая не была выявлена в свое время.

На что я еще обращаю внимание на первый взгляд, не углубляясь в вопросы по проверке предприятия. Это: нет ли каких-нибудь необычных сальдо на тех счетах, на которых их быть не должно. Например, на таких активных счетах, как касса («Денежные средства в кассе», «Денежные средства на расчётном счете»), не должно быть отрицательного сальдо или

«красного сальдо», как его могут назвать, потому что в предприятии никогда не может быть израсходовано денежных средств больше, чем получено.

Если на предприятии кредитовое сальдо по счету «Денежные средства на банковских счетах», то это также указывает на ошибки. Нужно проанализировать такие счета, как «Денежные средства в пути». Не должно быть сальдо на этом счете, потому что этот счет транзитный и он должен закрываться в тот же день, когда деньги, например, попали из кассы в банк. Т.е. транзитный счет «Денежные средства в пути» может быть использован при передаче денежных средств в банк через инкассаторов и, соответственно, в конце дня он должен обнулиться или закрыться. Также этот транзитный счет может быть использован тогда, когда Вы работаете с валютой и в этом случае после закрытия валютной операции, счет «Денежные средства в пути» так же должен обнулиться (как любой транзитный счет).

Вам нужно обратить внимание: нет ли кредитовых сальдо на других активных счетах, таких как «товары», «сырье и материалы», а также «основные средства». К сожалению, бывают и такие случаи.

Также счет «амортизация основных средств» — необходимо, чтобы амортизация отражалась на нем правильно и стояла по кредиту счета.

Обратите внимание на остатки по счетам «дебиторской» и «кредиторской задолженности». Необходимо проанализировать, есть ли у Вас просроченная кредиторская и дебиторская задолженность. При проверке нужно обратить внимание на счет «Уставный капитал». Посмотреть сколько, согласно учредительным документам, заявлено уставного капитала, сколько внесено, сколько не внесено, т.е. внимательно рассмотреть данный счет (дополнительно оплаченный капитал, дополнительно неоплаченный капитал), весь ли уставный капитал внесен вовремя согласно законодательства данной страны.

Проанализировав оборотно-сальдовую ведомость, можно сделать первоначальные выводы о правильности ведения бухгалтерского учета, даже не заглядывая внутрь и не проверяя более детально и подробно все остальные счета.

Это наиболее часто встречающиеся ошибки, которые можно быстро, «навскидку» найти при первом анализе оборотно-сальдовой ведомости, которую бухгалтер готовит для составления годовой отчетности.

Более детальный разбор бухгалтерского учета мы будем производить во время проверки Вашей отчетности по конкретным участкам и документам.