Оборачиваемость дебиторской задолженности указывает на то, за какой срок погашается задолженность покупателей за поставленный товар. Этот показатель среди прочих характеризует финансовую устойчивость компании.

Для чего рассчитывают коэффициент оборачиваемости дебиторской задолженности?

Показатель оборачиваемости дебиторской задолженности используется для проведения финансового анализа устойчивости компании в рыночной конкурентной среде. Рассчитанный коэффициент оборачиваемости дебиторской задолженности покажет, насколько эффективно компания собирает долги за поставленные товары.

Помимо оборачиваемости дебиторки для анализа устойчивости фирмы исследуются и другие показатели.

Как правильно провести анализ дебиторской задолженности, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно изучите материал.

Уменьшение коэффициента может говорить о том, что:

- Компания увеличила долю неплатежеспособных покупателей.

- Компания приняла решение проводить более мягкую политику с клиентами для завоевания большей доли рынка за счет предоставления более длительных отсрочек платежа своим клиентам. Соответственно, чем ниже указанный коэффициент, тем выше у компании потребность в оборотном капитале, который необходим для увеличения объемов продаж.

Для расчета коэффициента оборачиваемости дебиторской задолженности может быть использована простая формула, которая выглядит так:

Коб = Оп / ДЗсг,

где:

Коб — коэффициент оборачиваемости задолженности дебиторов;

Оп — объем продаж по итогам года (выручка от реализации);

ДЗсг — среднегодовая задолженность дебиторов.

Для определения среднегодовой ДЗ используется следующая формула:

ДЗсг = (ДЗнг + ДЗкг) / 2,

где:

ДЗнг — задолженность по состоянию на начало года;

ДЗкг — задолженность по состоянию на конец года.

О порядке ведения учета дебиторки вы сможете узнать из нашей статьи «Ведение учета дебиторской и кредиторской задолженности».

Как рассчитывается и в каких целях используется показатель текущей стоимости дебиторской задолженности? Ответ на этот вопрос узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Период оборота дебиторской задолженности определяется как отношение «дебиторки» к выручке

Рассчитав как быстро произойдет погашение дебиторской задолженности в днях, можно определить усредненный период, необходимый компании для истребования у покупателей долгов. Для его расчета используется формула оборачиваемости дебиторской задолженности, которая выглядит так:

Псб = ДЗсг / Оп × Дн,

где:

Псб — период сбора долгов;

Дн — количество дней в расчетном периоде. Если расчет производится за год, то Дн будет равен 365.

В результате период оборачиваемости дебиторской задолженности определяется как отношение суммы среднегодовой «дебиторки» к объему выручки. Если срок погашения дебиторской задолженности требуется рассчитать в дневном выражении, то в знаменатель добавляется число их в периоде расчета.

Как без погрешностей определить период оборачиваемости дебиторской задолженности?

Для того чтобы рассчитать оборачиваемость дебиторской задолженности с наименьшей погрешностью, следует:

- оставить практику использования значения выручки, очищенной от уплаты косвенных налогов (акцизы, НДС), поскольку дебиторка, как правило, эти косвенные налоги содержит;

- учесть, что выручку от продаж рассчитывают при отгрузке продукции, в то время как оплата за нее производится позже.

Подробнее об отражении в бухучете выручки от продаж читайте в нашей статье «Как отражается выручка в бухгалтерском балансе?».

Как произвести анализ оборачиваемости дебиторской задолженности?

Оборачиваемость дебиторской задолженности (значение в днях) показывает среднюю продолжительность отсрочки платежа, которую компания предлагает своим клиентам-покупателям.

Чем значение оборачиваемости дебиторской задолженности будет меньше, тем эффективнее работает капитал компании, поскольку быстрее высвобождаются средства для новых вложений. Если для оборота используются заемные средства, то уменьшение срока использования этих средств делает их дешевле.

Как организовать систему управления дебиторской задолженностью, читайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Итоги

Без расчета оборачиваемости дебиторской задолженности компания не сможет выстроить собственную кредитную политику по работе с покупателями. Решение о предоставлении отсрочки платежа и ее продолжительности должно приниматься с учетом всей информации о финансовом состоянии компании и ее стратегических планах.

Проанализировав собственные ресурсы/возможности, и сверив их со своими целями, компания определяет максимальный и минимальный пределы возможной отсрочки платежа покупателями. Это значение впоследствии будет использовано при заключении сделок с ними. Тем самым можно существенно уменьшить срок погашения дебиторской задолженности.

Дебиторская задолженность — это те деньги, которые компании задолжали контрагенты. Это могут быть заемные средства или пока не поступившая оплата за товары, работы или услуги.

Оборачиваемость дебиторской задолженности говорит о том, за какой срок погашаются обязательства перед кредитором. Проще говоря, как скоро предприятие получает оплату за проданные товары от покупателей. Этот показатель характеризует финансовую устойчивость компании.

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за год предприятие получило от покупателей деньги в размере среднего остатка неоплаченной задолженности. Он говорит о том, насколько эффективно юрлицо ведет работу по взысканию дебиторки, какова его политика по продажам в кредит и т.д.

Далее расскажем, как рассчитать оборачиваемость дебиторской задолженности. Это важно, поскольку от нее зависит платежеспособность компании и ее финансовая устойчивость. Кроме того, расчет и анализ позволяют выработать оптимальную кредитную политику без риска утраты активов юрлица и сделать выводы о размерах годового оборота средств.

Коэффициент оборачиваемости дебиторской задолженности

Оборачиваемость дебиторской задолженности характеризуют 2 показателя:

- оборачиваемость в днях;

- коэффициент оборачиваемости дебиторской задолженности.

Для анализа следует учитывать и другие показатели. Например, выручку от продаж товара. Дебиторка может увеличиваться или уменьшаться в зависимости от того, растет или снижается объем дохода от реализации.

Также важен среднеотраслевой показатель. На практике его сравнивают с коэффициентом оборачиваемости дебиторской задолженности конкретного юрлица. От этого зависит дальнейшая политика. Если коэффициент растет, предприятие должно задуматься о приостановке или сокращении продаж в кредит, если уменьшается, реализацию таким способом можно возобновить.

Период погашения долгов дебиторами также необходим для расчета оборачиваемости дебиторской задолженности. Его высчитывают как частное от срока (обычно года) и выручки, которая за этот период была получена. Чем выше показатель, тем более строгую политику следует вести предприятию с дебиторами.

Коэффициент оборачиваемости показывает, сколько оборотов в среднем делают за период средства, которые считаются дебиторкой. Для выработки кредитной политики и стратегии работы с должниками нужно не менее 3 лет постоянного анализа.

Важна и доля дебиторской задолженности в оборотных активах. Она высчитывается как частное от дебиторки и оборотных активов, умноженное на 100%. Отдельно рассчитывается доля просроченных долгов дебиторов и дается классификация дебиторки по срокам давности.

Показатель оборачиваемости дебиторской задолженности говорит о том, как она изменяется, растет или уменьшается. Компании стремятся увеличить его. Этой цели можно достичь несколькими способами:

- повышением выручки от реализации;

- снижением показателей дебиторки за определенный период.

Для этого достаточно выдавать займы компаниям только после проверки их стабильности. Кредитную политику компании можно разделить на несколько типов:

- консервативная;

- умеренная;

- агрессивная.

В первом случае фирма не дает средства в долг и не продает товары таким образом. В последнем кредитные деньги контрагентам направляются довольно часто. Требования к заемщикам при этом минимальны.

Коэффициент оборачиваемости дебиторской задолженности рассчитывается в рамках анализа устойчивости компании на рынке в условиях конкуренции. Он показывает, насколько фирма активно собирает долги. Его снижение говорит о том, что число кредитуемых контрагентов или неспособных заплатить покупателей выросло.

Обратите внимание!

Чем ниже коэффициент, тем больше у предприятия потребность в оборотном капитале, который необходим для эффективной работы.

Как рассчитать оборачиваемость дебиторской задолженности?

Оборачиваемость дебиторской задолженности рассчитывается по формуле: Коб = Оп / ДЗсг. Объем продаж за год в денежном выражении следует разделить на задолженность дебиторов в среднем за год.

Можно высчитать средний коэффициент оборачиваемости дебиторской задолженности. Формула будет другой: ДЗсг = (ДЗнг + ДЗкг) / 2.

К задолженности на начало года прибавляют сумму на конец долга и получившееся число делят на 2.

Оборачиваемость дебиторской задолженности можно определить в днях. Для этого среднегодовую дебиторку делим на выручку от реализации за год, полученное число умножаем на число дней в отчетном периоде (например, на 365 для года).

Мы рассмотрели формулу расчета дебиторской задолженности. Перейдем к тому, как определить ее без погрешности. Для этого следует:

- не использовать выручку за вычетом косвенных налогов (акцизы, НДС), поскольку дебиторка их уже содержит;

- учитывать, что выручка от реализации рассчитывается уже при отгрузке, тогда как реальные деньги поступают позже.

Пример расчета оборачиваемости дебиторской задолженности

Рассмотрим оборачиваемость дебиторской задолженности на конкретном примере. Возьмем следующие показатели:

- 4 квартал 2016 года — 600 тыс. руб. задолженности, 30 тыс. руб. прибыль, 92 дня в периоде;

- 1 квартал 2017 года — 500 тыс. руб. задолженности, 29 тыс. руб. прибыль, 91 дня в периоде;

- 2 квартал 2017 года — 650 тыс. руб. задолженности, 40 тыс. руб. прибыль, 91 дня в периоде;

- 3 квартал 2017 года — 400 тыс. руб. задолженности, 45 тыс. руб. прибыль, 92 дня в периоде.

Сначала по каждому кварталу рассчитаем оборачиваемость дебиторской задолженности по формуле. Для этого к задолженности предыдущего периода прибавляем долг текущего и делим получившееся число на 2. Получаем:

- 1 квартал 2017 года — 550 тыс. руб.;

- 2 квартал 2017 года — 575 тыс. руб.;

- 3 квартал 2017 года — 525 тыс. руб.

Далее на основании этих показателей рассчитываем коэффициент оборачиваемости дебиторской задолженности. Для этого делим прибыль на средний показатель:

- 1 квартал 2017 года — 0,52;

- 2 квартал 2017 года — 0,69;

- 3 квартал 2017 года — 0,85.

Мы видим увеличение оборачиваемости дебиторской задолженности.

Период оборота дебиторской задолженности

Если мы знаем показатель оборачиваемости дебиторской задолженности, можно определить период, который необходим компании для того, чтобы получить назад все свои деньги от должников. Чтобы рассчитать период оборота, используем формулу: Псб = ДЗсг / Оп × Дн.

Среднегодовую дебиторку делим на объем продаж в отчетном периоде. Если нужно определить этот показатель в днях, в знаменатель добавляется число дней в периоде расчета.

Анализ оборачиваемости дебиторской задолженности

Мы рассмотрели, как рассчитывается оборачиваемость дебиторской задолженности. Перейдем к вопросу о том, как следует анализировать полученные показатели, в том числе коэффициент оборачиваемости дебиторской задолженности. Основная задача такого анализа — расчет скорости, с которой деньги возвращаются в компанию. Это важно для любой фирмы независимо от срока ее существования. И молодым, и опытным предприятиям необходимо знать, как быстро товар превращается в деньги.

Самыми популярными коэффициентами для финансового анализа являются показатели оборачиваемости:

- оборотных активов;

- запасов;

- собственного капитала;

- коэффициент дебиторской задолженности.

Оборачиваемость дебиторской задолженности, рассчитанная в днях, дает понять, какую среднюю отсрочку платежа компания предлагает своим должникам. Если этот показатель устраивает руководство, политика остается прежней, если нет, она ужесточается.

Если на предприятии рассчитали оборачиваемость дебиторской задолженности по формуле по балансу и получили высокий показатель, это означает, что платежная дисциплина должников и покупателей улучшилась.

Динамика показателя оборачиваемости дебиторской задолженности зависит от того, насколько жесткой кредитной политики придерживается юрлицо.

Следует вместе анализировать оборачиваемость дебиторской задолженности с кредиторской. Для компании лучше, если первый коэффициент больше второго.

Многих интересует норма оборачиваемости дебиторской задолженности по балансу. Поскольку показатели в значительной степени зависят от специфики деятельности компании, говорить о таких нормативах не приходится. Однако есть закономерность: чем выше коэффициент, тем лучше для финансовой устойчивости юрлица.

Резюме

Под оборачиваемостью дебиторской задолженности понимают период, в течение которого кредиторы в среднем рассчитываются по своим обязательствам, а покупатели или заказчики оплачивают товары или услуги.

Оборачиваемость дебиторской задолженности в днях по формуле показывает, как высвобождаются деньги для работы. Опасность низкого показателя в том, что финансовая устойчивость находится под угрозой, фирма сама может накопить долги и придется пользоваться кредитами.

Коэффициент оборачиваемости дебиторской задолженности говорит о том, сколько раз в течение года предприятие получило от покупателей оплату за товар. Он показывает, насколько эффективна политика компании по отношению к контрагентам.

Обратите внимание!

Коэффициент оборачиваемости дебиторской задолженности также говорит о том, устойчиво ли положение юрлица на рынке в условиях конкуренции.

Если показатель высокий, это значит, что контрагенты рассчитываются быстро и волноваться не о чем. Если он низкий и продолжает уменьшаться, политику следует изменить на более жесткую, возможно, даже приостановить реализацию товара в долг.

Низкий коэффициент означает что:

- у компании много неплатежеспособных или недобросовестных покупателей;

- предприятие ведет слишком мягкую кредитную политику.

В этом случае увеличивается потребность в оборотном капитале. Нередко приходится занимать деньги и тратиться на проценты.

Долги есть у любого бизнеса, и они не должны мешать эффективно вести дела. Рассказываем, что такое дебиторская задолженность и как правильно ею управлять.

Зачем управлять дебиторкой

ООО «Лес» производит мебель и поставляет ее в магазины разных регионов. По многим договорам компании с магазинами предусмотрена отсрочка платежа. При этом поставщикам материалов для производства организация обычно платит авансы.

И хотя клиентов много, компании постоянно не хватает денег на текущие платежи. Все из-за того, что значительная часть финансовых ресурсов бизнеса «заморожена» в дебиторке: покупатели и поставщики пользуются средствами организации, получая длительные отсрочки и авансы.

Дебиторская задолженность — сумма долгов бизнесу со стороны других предприятий, компаний или частных лиц, например, клиентов.

Чтобы долги не мешали вести бизнес, нужно ими управлять. Один из шагов — организовать систему контроля над дебиторкой.

Зачем делить дебиторку на группы и как это сделать

Под словом «дебиторка» могут скрываться различные виды долгов, и работать с ними нужно по-разному. Поэтому, прежде чем анализировать дебиторскую задолженность, ее нужно разделить на группы.

По контрагентам и договорам

Две самые большие группы — дебиторка покупателей и дебиторка поставщиков. Долги покупателей возникают, когда вы отгружаете товары или оказываете услуги с отсрочкой платежа. Когда перечисляете предоплату в счет будущих поставок, возникает дебиторка поставщиков.

Любая задолженность — это расчеты с определенным контрагентом. Поэтому логично разделить дебиторку по контрагентам — выделить поставщиков и покупателей.

Компании могут работать с одним контрагентом сразу по нескольким договорам. В этом случае на каждый товар или товарную группу заключают отдельный договор. Дебиторку в этом случае нужно отслеживать не только по контрагенту в целом, но по конкретным условиям договоров.

Учет дебиторки по контрагентам и договорам позволит вычислять наиболее выгодных партнеров и условия сотрудничества.

По срокам погашения

Важная характеристика дебиторки — срок погашения. Одно дело, если деньги или оплаченный товар поступят уже через неделю. Совсем другая ситуация, если их нужно ждать несколько месяцев.

Для распределения задолженности по срокам используйте специальный отчет — реестр старения. Составляйте его не реже раза в месяц. Если у вас много контрагентов и ситуация с долгами постоянно меняется, формируйте реестр старения еженедельно. Важно, чтобы от разу к разу показатели в реестре снижались, а не росли.

Выделите графу для просроченных долгов. В идеале там всегда должен быть ноль. Если просрочка все-таки появится, ставьте работу с этими контрагентами на особый контроль.

Так выглядит грамотно составленный реестр старения. Вести учет можно в таблице вроде Google Sheets или Microsoft Excel

По менеджерам и регионам

За взаимодействие с контрагентами отвечают сотрудники, которые занимаются продажами и закупками. Они должны следить за тем, чтобы вовремя поступала оплата от покупателей и товары или материалы от поставщиков.

Чтобы оценить, насколько эффективно ваши сотрудники работают с контрагентами, разделите дебиторку по группам покупателей и поставщиков, за каждую из которых отвечает конкретный специалист.

Если вы продаете продукцию в разные регионы и страны или таким же образом проводите закупки, разделите дебиторку и по региональному признаку.

По значимости

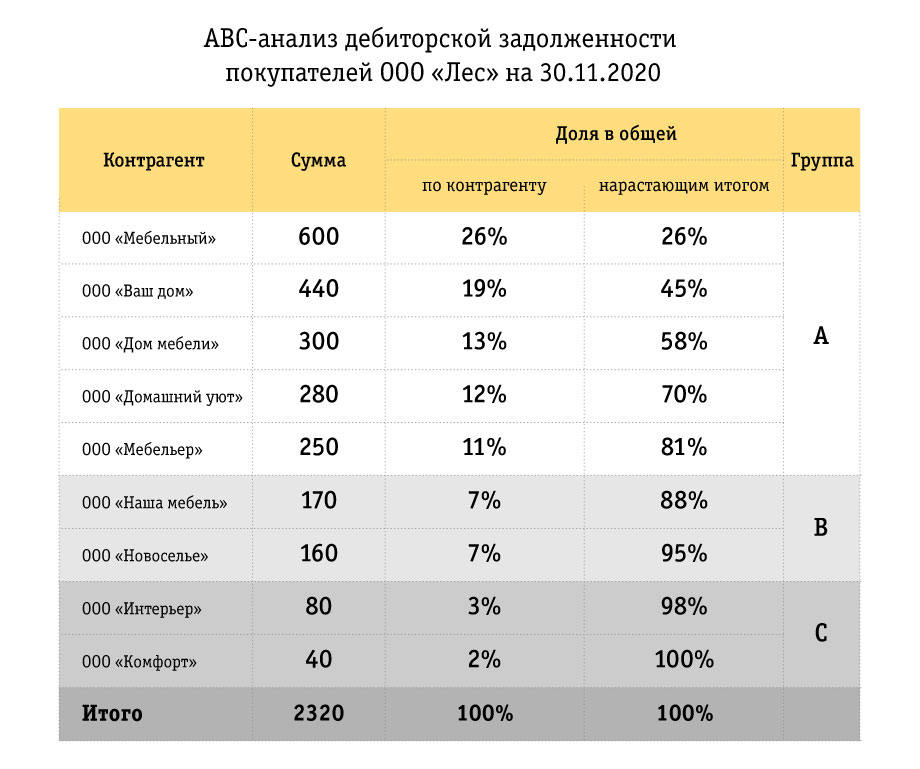

Выделить самых значимых дебиторов поможет АВС-анализ. Для его проведения расположите своих контрагентов в порядке убывания дебиторки — поставщиков и покупателей отдельно.

Далее разбейте весь список на три группы.

- Группа А — составляет примерно 80% от общей суммы дебиторки.

- Группа B — 15%.

- Группа С — 5%.

Группа А — это ключевые дебиторы, на которых следует обратить основное внимание. Группа В — «середнячки», они тоже важны для бизнеса, но в меньшей степени. Группа С — контрагенты с минимальной дебиторкой, получение которой не окажет существенного влияния на финансы вашей компании.

Основное внимание при контроле дебиторки уделите группам А и В. Именно здесь ваши усилия дадут максимальный эффект и компания быстрее вернет в оборот большую часть финансовых ресурсов.

Как анализировать дебиторку

Как рассчитать оборачиваемость дебиторки

Один из важнейших показателей для оценки дебиторки — это ее оборачиваемость в днях, то есть средний срок возврата денег покупателем или отгрузки товара поставщиком после аванса.

Общая формула для расчета оборачиваемости дебиторской задолженности:

ОДЗ = Т / (ОП / СДЗ)

Т — это период времени в днях, за который вы проводите анализ. Чаще всего оборачиваемость считают за месяц, квартал или год.

ОП — оборотный показатель. Он зависит от того, какую именно дебиторку вы анализируете. Если это задолженность покупателей, то ОП равен выручке за период. Если же вы проводите анализ дебиторки поставщиков по выданным авансам, то в качестве ОП нужно взять объем закупок.

СДЗ — средняя дебиторская задолженность за период.

СДЗ = (ДЗн + ДЗк) / 2, где ДЗн и ДЗк — сумма задолженности на начало и конец периода.

Стремитесь к тому, чтобы оборачиваемость дебиторки от периода к периоду постоянно снижалась.

Как рассчитывать и анализировать относительные показатели дебиторки

Сама по себе сумма дебиторской задолженности не очень информативна — цифра не поможет оценить эффективность работы с контрагентами. Чтобы настраивать систему работы с долгами, данные нужно сопоставлять с оборотами компании или ее активами. Для этого надо рассчитывать отношение дебиторки к выручке, объемам закупок или активам баланса за период.

Нормативы для относительных показателей дебиторки не предусмотрены. Чем эти коэффициенты ниже, тем лучше. Если доля дебиторки в выручке и активах снижается от месяца к месяцу, значит, вы эффективно управляете долгами.

В идеале нужно работать вообще без дебиторки: с покупателями по полной предоплате, а с поставщиками — без авансов. Но на практике, в условиях конкуренции, достичь этого получается далеко не всегда. Поэтому старайтесь, по крайней мере, свести показатели дебиторки к минимуму.

Из таблицы видно, что, хотя абсолютная дебиторка и растет, ее доля в активах и выручке — снижается. Это значит, что компания стала более эффективно управлять долгами контрагентов.

Как управлять дебиторкой

Как планировать дебиторку

Удобнее всего планировать дебиторку, исходя из ее отношения к выручке или объему закупок и поставленных целей.

Например, в прошлом году средняя дебиторка покупателей в вашей компании составляла 30% от выручки. При этом у компании не было недостатка денег, все текущие платежи перечислялись вовремя. На следующий год можно запланировать дебиторку примерно в том же объеме или немного ниже — 27–28% от выручки.

Если же при этом уровне дебиторки средств не хватало, продолжайте снижать, к примеру, до 15–20% от выручки.

Как анализировать финансовое состояние контрагентов

Если вы предоставляете покупателю отсрочку платежа или перечисляете продавцу аванс, то фактически вы даете контрагенту кредит. Рассматривайте своих дебиторов так же, как банк рассматривает заемщиков.

Что запросить у потенциального контрагента

-

Коэффициент быстрой ликвидности — отношение суммы самых ликвидных активов и краткосрочных пассивов. Ликвидность актива — это возможность для компании быстро продать его и «превратить» в деньги.

К наиболее ликвидным активам относятся собственно деньги, финансовые вложения и дебиторская задолженность.

Краткосрочные пассивы — это текущая кредиторская задолженность перед контрагентами по зарплате, налогам, а также кредиты банков, полученные на срок менее года.

Норматив для КБЛ — от 0,7 до 1,0.

-

Коэффициент текущей ликвидности — отношение всех оборотных активов к тем же краткосрочным пассивам.

Норматив для КТЛ — от 1,0 до 2,5.

-

Коэффициент автономии — отношение собственного капитала к общей сумме активов баланса.

Норматив для КА — более 0,5.

Коэффициент быстрой ликвидности показывает способность контрагента рассчитываться по своим обязательствам в ближайшее время. Обращайте на этот показатель особое внимание, если будете предоставлять разовую отсрочку на короткий срок.

Коэффициенты текущей ликвидности и автономии позволяют оценить платежеспособность и финансовую устойчивость компании в долгосрочной перспективе. Они будут более важны, если вы планируете длительное сотрудничество.

Действующая форма баланса содержит данные на три отчетные даты, поэтому вы сможете рассчитать показатели в динамике.

Разработайте и правила предоставления отсрочки платежа или выплаты авансов на основе длительности сотрудничества.

Затем, если контрагент проводит оплаты или поставки без нарушений, можно допустить и дебиторку. Правила предоставления отсрочки или авансов в зависимости от периода «беспроблемной» работы могут быть, например, такими: при работе дольше полугода — отсрочка или аванс до 30% от суммы поставки; от полугода до года — от от 30% до 50%; больше года — больше 50%.

Как контролировать дебиторку и взыскивать просроченные долги

Состояние дебиторки обычно контролируют специалисты по продажам и закупкам. Каждый их них отслеживает даты оплаты или поставки по «своим» контрагентам. Если срок нарушен, менеджер напоминает о просрочке, причем лучше — письменно. Можно сделать пару напоминаний.

На этом работа менеджера с долгом заканчивается. Если контрагент явно не идет на контакт и не реагирует на письменные запросы, задолженность нужно перевести в разряд просроченной и далее передавать дело в юридический отдел. Юристы направят предарбитражное письмо. Это тоже напоминание о долге, но его составляют в более жесткой форме: упоминают о возможном обращении в суд. Если реакции от контрагента не будет, юристы подготовят иск и будут пытаться взыскать задолженность через суд.

Коротко про управление дебиторкой

- Разделите задолженность на группы с учетом особенностей вашего бизнеса: по контрагентам, договорам, менеджерам, регионам.

- Выделите самых крупных дебиторов с помощью АВС-анализа.

- Рассчитайте финансовые коэффициенты: оборачиваемость, а также отношение дебиторки к выручке и активам. Регулярно контролируйте эти показатели и добивайтесь того, чтобы они постоянно снижались.

- Планируйте дебиторку, исходя из ее отношения к выручке и активам.

- Анализируйте финансовое состояние контрагента, прежде чем предоставить ему отсрочку или перечислить аванс.

- Контролируйте сроки погашения дебиторки и своевременно напоминайте контрагентам о просрочке.

- Взыскивайте задолженность через суд, если напоминания не дадут результата.

- Спишите дебиторку на расходы, если ее не удалось взыскать. Списать можно после ликвидации должника, на основании постановления судебного пристава о невозможности взыскания или по истечении срока исковой давности.

Открыть эту статью в PDF

Формула расчета оборачиваемости

Принцип расчета оборачиваемости достаточно прост — все коэффициенты основаны на соотношении объема деятельности («оборота») и среднего остатка средств, которые задействованы в этом обороте. Однако конкретные варианты формул расчета могут меняться.

Формула расчета для оборачиваемости дебиторской задолженности (Receivables Turnover) выглядит так:

где:

Revenue — годовая выручка компании

Accounts Receivable — дебиторская задолженность покупателей. Может использоваться как среднее значение за отчетный год, так и просто значение на конец года.

Такая формула дает результат в виде коэффициента. Но этот же показатель можно записать и в другом виде, чтобы получить значение в днях, которые в среднем требуются на получение денег за проданную продукцию. Тогда оборачиваемость дебиторской задолженности называют еще «Период сбора денег» (Collection Period, CP) или «Число дней на завершение продажи» (Days of Sales Outstanding, DSO):

Аналогично выглядят и формулы для оборачиваемости кредиторской задолженности (Payables Turnover, PT):

где:

Purchases — годовые затраты компании на закупку товаров и услуг

Accounts Payable — кредиторская задолженность, среднегодовая или на конец года

Выбор конкретной формулы (в виде коэффициента или в днях) обычно не влияет на выводы, которые будут сделаны по итогам анализа. А вот то, как именно из отчетности компании формируются числитель и знаменатель показателей, может иметь большое значение для корректности выводов. Об этом подробнее сказано в следующем разделе.

Выбор базы для расчета

Смысл показателей оборачиваемости в том, чтобы оценить, насколько велики средние задержки оплаты при организации продаж и закупок. Между тем, значения дебиторской и кредиторской задолженности в отчетности многих компаний содержат не только суммы, интересующие нас в коэффициентах оборачиваемости. В частности:

- Дебиторская задолженность часто состоит из задолженности покупателей и авансов, выплаченных по расходам компании — в этом случае надо исключить авансы и оставить только задолженность покупателей.

- Кредиторская задолженность может содержать несколько видов задолженности. Для целей расчета оборачиваемости обычно интересна только задолженность перед поставщиками.

- Помимо «рабочей» задолженности баланс компании может содержать и потерявшие актуальность безнадежные долги или аналогичные записи. Их желательно исключить из учета, но на практике сделать это бывает трудно.

При расчете оборачиваемости кредиторской задолженности встречается еще одно отклонение в выборе исходных данных. Хотя логика показателя требует использовать в числителе суммарные расходы компании, его иногда рассчитывают относительно выручки, как и оборачиваемость дебиторской задолженности.

Причина такого выбора —желание сделать базу для расчета всех коэффициентов оборачиваемости одинаковой. А погрешность, создаваемая таким отклонением от основной формулы, не насколько велика, чтобы мешать в работе.

Применение показателей оборачиваемости

Универсальных рекомендованных значений оборачиваемости не существует — они зависят от отрасли, состояния рынка и даже стратегии компании. Для одной компании период сбора платежей выше 15 дней уже означает проблему, в то время как для другого бизнеса значение в 90 дней будет нормальным.

Тем не менее, показатели оборачиваемости могут многое рассказать о том, что происходит в компании. Использование этих показателей основано на двух подходах:

- Сравнение с конкурентами. Если у ваших конкурентов период сбора платежей составляет 10 дней, а у вас — 50, то их бизнес, вероятнее всего, будет более гибким и устойчивым к изменениям рыночной конъюнктуры.

- Анализ динамики — значительные изменения оборачиваемости указывают на то, что условия расчетов компании с покупателями или поставщиками меняются. Иногда это указывает на изменение рыночной стратегии, но часто условия меняются под давлением обстоятельств.

Анализ динамики и сравнение с конкурентами дает полезные сведения о том, что происходило с компанией в недавнем прошлом. Другое применение оборачиваемости — планирование потребности в оборотном капитале для будущих планов.

При планировании новых проектов часто бывает так, что из общих сведений о бизнесе или из анализа похожих проектов можно предположить, какие значения оборачиваемости будут нормальными для подобной деятельности. Тогда планирование потребности в оборотном капитале строится от прогноза объемов деятельности и коэффициента оборачиваемости.

Вот, например, как это выглядит в программе Альт-Инвест:

Пример расчета

Ниже даны фрагменты финансовой отчетности и расчет показателей оборачиваемости для этого отчета:

В этом примере можно обратить внимание на то, что у компании очень короткий цикл получения денег от покупателей, всего 7 дней. Это хорошо для бизнеса, но одновременно приведет к тому, что показатели ликвидности компании (CR, QR) будут невысокими. Окончательный вывод о состоянии компании можно будет сделать только изучив ее деятельность с разных сторон: ликвидность, оборачиваемость, рентабельность.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.