Анализ финансового состояния — один из важнейших этапов оценки результатов, достигнутых компанией по итогам отчетного года.

На основе данных такого анализа собственники и менеджмент компании получают информацию о факторах, повлиявших на результаты бизнеса, оценивают экономические возможности по дальнейшему развитию.

Данные анализа служат базой для разработки бизнес-планов и операционных бюджетов на следующий год.

Анализ финансового состояния всегда востребован при привлечении внешнего финансирования, так как его итоги помогают оценить кредитоспособность компании и спрогнозировать ее динамику на будущее. Следовательно, руководитель финансово-экономической службы любой компании обязан проводить качественный анализ ее финансового состояния после формирования в управленческом учете годовых итогов деятельности.

АНАЛИЗИРУЕМ РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ ПО ИТОГАМ ГОДА

Анализ результатов деятельности необходим для понимания того, насколько эффективно предприятие использует имеющиеся у него активы, в какой степени сбалансированы источники их формирования. С помощью анализа можно оценить стабильность структуры имущества компании и источников его формирования.

Основой для анализа результатов деятельности предприятия служит управленческий баланс. Как правило, для оценки используют агрегированный (предварительно укрупненно сгруппированный) вариант баланса.

Рассмотрим для примера агрегированный баланс компании «Альфа», на показателях которого по итогам 2018 и 2019 гг. проведем анализ (табл. 1). В таблицу включены данные баланса на 01.01.2018 (то есть по итогам 2017 г.), но они понадобятся только для последующего расчета финансовых коэффициентов в рамках анализа финансового состояния компании.

Начнем оценку результатов деятельности компании «Альфа» с горизонтального анализа, рассмотрев динамику статей баланса по итогам 2019 г. в сравнении с итогами 2018 г.

Сразу отметим, что за 2019 г. общая валюта баланса увеличилась в абсолютном значении на 29 000 тыс. руб., в относительном — на 21,8 %.

В части имущества компании выявлен опережающий рост внеоборотных активов, которые выросли на 18 000 тыс. руб. (23,2 %). Оборотные активы по итогам 2019 г. выросли на 11 000 тыс. руб. (19,8 %).

В качестве положительного момента следует выделить тот факт, что наименее ликвидная часть оборотных активов в виде запасов ТМЦ увеличилась за анализируемый период в наименьшей степени — только на 7,7 %. Это свидетельствует об эффективной политике управления запасами.

В части источников формирования имущества компании «Альфа» наибольшими темпами выросла величина собственных средств — на 16 500 тыс. руб. (+33,7 %). Долгосрочные обязательства уменьшились на 3500 тыс. руб. (–35 %), краткосрочные увеличились на 16 000 тыс. руб. (+21,6 %).

Дебиторская и кредиторская задолженности в составе баланса компании увеличились опережающими темпами по сравнению с общими показателями актива и пассива. Дебиторская задолженность выросла на 33,3 % (+6000 тыс. руб.), кредиторская — на 25 % (+5000 тыс. руб.). Момент положительный, так как за счет этого имеющийся на 01.01.2019 дисбаланс задолженностей в пользу «дебиторки» уменьшился с 2000 до 1000 тыс. руб.

Теперь оценим оптимальность структуры баланса компании «Альфа» с помощью вертикального анализа (табл. 2).

Из таблицы 2 видно, что структура основных групп активов по итогам 2019 г. изменилась незначительно: доля внеоборотных активов выросла на 0,7 %, на такой же процент уменьшилась доля оборотных активов.

Изменения в структуре источников формирования активов за 2019 г. более существенные. На 6,9 % увеличилась доля собственных средств, на 0,3 % — доля долгосрочных обязательств компании (при снижении доли краткосрочных обязательств на 7,2 %). Этот факт свидетельствует об улучшении структуры источников формирования активов по итогам 2019 г.

В то же время структура ликвидности компании «Альфа» как на начало, так и на конец 2019 г. далека от оптимальной. Такой вывод можно проверить дополнительно с помощью формулы ликвидности баланса:

А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4,

где А1 — денежные средства и краткосрочные финансовые вложения;

А2 — дебиторская задолженность;

А3 — запасы ТМЦ и прочие оборотные активы;

А4 — внеоборотные активы;

П1 — текущая кредиторская задолженность;

П2 — краткосрочные кредиты и займы, другие текущие обязательства;

П3 — долгосрочные кредиты и займы, другие долгосрочные обязательства;

П4 — собственные средства (капитал) компании.

Рассчитав ликвидность согласно этой формуле, получаем следующие значения (табл. 3).

В итоге хорошо видно, что у компании «Альфа» соблюдается только одно из четырех условий — А3 ≥ П3. По другим условиям дисбаланс на конец 2019 г. даже увеличился по сравнению с его началом.

АНАЛИЗИРУЕМ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПРЕДПРИЯТИЯ ПО ИТОГАМ ГОДА

Финансовые результаты компании анализируют, чтобы оценить эффективность ее операционной деятельности, выявить способность к сохранению конкурентоспособности на рынке сбыта продукции.

Анализ финансовых результатов базируется на данных Отчета о прибылях и убытках. В таблице 4 представлены данные о финансовых результатах бизнеса компании «Альфа» за 2018 и 2019 гг.

Сравнивая финансовые результаты компании 2019 г. с аналогичными показателями 2018 г., можно сделать следующие выводы:

- по итогам 2019 г. зафиксирован рост выручки от реализации на 25 000 тыс. руб. (+7,1 %) при увеличении себестоимости реализации на 23 000 тыс. руб. (+8,5). Опережающий рост себестоимости послужил фактором снижения темпов роста валовой прибыли, которая увеличилась по сравнению с 2018 г. только на 2,5 % (+2000 тыс. руб.);

- расходы на реализацию в 2019 г. увеличились на 3000 тыс. руб. по сравнению с показателем 2018 г., темп роста — 2,5 %. Повышение расходов на реализацию привело к падению прибыли от продаж (–1000 тыс. руб.), которая составила 97,1 % от прибыли 2018 г.;

- расходы на управление бизнесом компании за 2019 г. уменьшились по сравнению с такими же расходами 2018 г. на 3000 тыс. руб. (–20 %). Это привело к росту прибыли от хозяйственной деятельности, которая по сравнению с итогами 2018 г. выросла на 2000 тыс. руб. (+10 %);

- внереализационные доходы за 2019 г. увеличились по сравнению с 2018 г. на 500 тыс. руб., внереализационные расходы уменьшились также на 500 тыс. руб.;

- совокупное влияние факторов прибыли от хозяйственной деятельности и внереализационных доходов/расходов позволило компании увеличить прибыль до налогообложения в 2019 г. на 3000 тыс. руб. (+14,3 %);

- в связи с ростом прибыли до налогообложения в 2019 г. вырос налог на прибыль (+600 тыс. руб.). В результате чистая прибыль компании «Альфа» по итогам 2019 г. оказалась на 1400 тыс. руб. больше чистой прибыли 2018 г.

Теперь рассмотрим различные показатели эффективности составляющих финансового результата работы компании «Альфа» (табл. 5).

Выводы на основании данных табл. 5:

- по итогам 2019 г. себестоимость продаж составила 78,1 % к выручке от реализации, что на 1 % выше себестоимости продаж 2018 г.;

- величина торговой наценки (Валовая прибыль / Себестоимость реализации) в 2019 г. снизилась по сравнению с аналогичным показателем 2018 г. на 1,6 % и составила 28 %.

Эти два фактора послужили причиной того, что темпы роста валовой прибыли (+2,5 %) в анализируемом периоде по сравнению с прошедшим оказались намного ниже темпов роста выручки (+7,1 %). Отсюда делаем вывод о снижении эффективности реализации продукции компании «Альфа» в 2019 г., необходимости проведения корректирующих мероприятий по снижению себестоимости и оптимизации сбытовой политики компании в 2020 г.;

- уровень расходов на реализацию продукции в 2019 г. снизился по сравнению с 2018 г. на 0,1 %, что свидетельствует о достаточной эффективности работы коммерческой службы компании;

- общий уровень переменных расходов компании «Альфа» по итогам 2019 г. увеличился на 0,9 % по сравнению с итогами 2018 г. нужно усилить контроль над производственными процессами;

- точка безубыточности (Постоянные расходы / (1 – Уровень переменных расходов)бизнеса компании «Альфа» в 2019 г. снизилась по сравнению с итогами 2018 г. Следовательно, в целом эффективность бизнеса компании за 2019 г. выросла. Об этом свидетельствует и рост запаса прочности с 57,1 % в 2018 г. до 64,7 % в 2019 г.;

- постоянные расходы компании «Альфа» по итогам 2019 г. зафиксированы на уровне 3,2 % против 4,3 % в 2018 г., что подтверждает эффективность контроля над динамикой постоянных расходов;

- эффект операционного рычага (Прибыль от продаж / Чистая прибыль) в 2019 г. снизился по сравнению с 2018 г. на 0,3 пункта (до 1,8), что связано с падением прибыли от продаж. Однако при этом общая рентабельность бизнеса компании выросла с 4,8 % в 2018 г. до 5,1 % в 2019 г. Это говорит о достаточной эффективности деятельности компании «Альфа» в анализируемом периоде.

ОЦЕНКА ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ

Оценка финансовых показателей предприятия определяется на основе метода финансовых коэффициентов, которые характеризуют как финансовую устойчивость компании, так и степень эффективности ее бизнеса. Эта оценка формируется путем расчета финансовых коэффициентов основных управленческих отчетов (баланса и отчета о прибылях и убытках) с последующей интерпретацией полученных значений.

Финансовые коэффициенты делятся на пять основных групп. Перечень основных финансовых коэффициентов и формулы их расчета представлены в табл. 6.

При проведении анализа финансового состояния предприятия расчетные показатели интерпретируются следующим образом:

- показатели имущественного состояния позволяют оценить степень износа внеоборотных активов компании и необходимость их обновления в будущем;

- показатели ликвидности характеризуют способность компании погасить свои текущие обязательства перед кредиторами;

- показатели финансовой устойчивости определяют степень финансовых рисков бизнеса компании;

- показатели деловой активности измеряют эффективность операционной деятельности компании;

- показатели рентабельности позволяют измерить способность компании генерировать прибыль за счет использования имеющихся у нее ресурсов.

Рассчитаем финансовые коэффициенты компании «Альфа» на основе данных табл. 1 и 4 с помощью формул, указанных в табл. 6. Полученные расчетные данные представлены в табл. 7.

Интерпретируем полученные расчеты:

- коэффициент обновления основных средств вырос по итогам 2019 г. до 0,18 (+0,6 по сравнению с 2018 г.). Нормативного значения у этого коэффициента нет, но экономически целесообразно контролировать его рост в сопоставлении с динамикой коэффициента износа основных средств, так как излишне быстрое обновление приведет к недостаточно эффективному использованию основных средств в хозяйственном обороте компании;

- коэффициент износа основных средств на конец 2019 г. составил 0,23 против 0,21 на начало года. Здесь можно сделать вывод, что износ основных средств растет медленными темпами, его показатель ниже нормативного в 0,5. Это свидетельствует о достаточной обеспеченности операционной деятельности компании «Альфа» пригодными для эксплуатации внеоборотными активами;

- коэффициент абсолютной ликвидности на конец 2019 г. зафиксирован на уровне 0,06, что всего на 0,01 пункта выше аналогичного значения на начало года. Поскольку нормативное значение коэффициента находится в диапазоне от 0,2 до 0,5, можно сделать вывод, что существующая структура баланса компании «Альфа» не обеспечивает достижение нормативного показателя данного финансового коэффициента;

- промежуточный коэффициент ликвидности по итогам 2019 г. составил 0,35, что на 0,04 выше показателя 2018 г. Однако этот показатель у компании намного ниже нормативного (от 0,7 до 1,0), следовательно, компания с большой вероятностью периодически испытывает трудности с погашением своих текущих обязательств;

- коэффициент текущей ликвидности за 2019 г. уменьшился с 0,75 до 0,74 при нормативном значении > 2. Отсюда делаем вывод, что финансово-экономическая служба компании «Альфа» должна уделить больше внимания повышению текущей ликвидности;

- коэффициент автономии на конец 2019 г. — 0,40 (увеличился с начала года на 0,03 пункта). Ориентируясь на нормативное значение, этот показатель нужно поддерживать на уровне 0,50–0,60. Если рентабельность бизнеса компании «Альфа» в 2020 г. сохранится на уровне 2019 г., то вполне вероятен рост коэффициента автономии до уровня норматива;

- коэффициент финансовой зависимости по итогам 2019 г. немного превышает нормативное значение в 0,50 и составляет 0,60. Значит, деятельность компании «Альфа» в значительной степени зависит от притока заемных средств. При этом динамика роста собственных средств компании за период 2018–2019 гг. позволяет спрогнозировать, что и этот коэффициент в 2020 г. придет в соответствие с нормативом;

- коэффициент финансовой устойчивости за 2019 г. не изменился и составил 0,44 при нормативе от 0,8 до 0,9. Отсюда можно сделать вывод о недостаточно устойчивом финансовом положении компании;

- коэффициент обеспеченности собственными оборотными средствами как в 2018 г., так и в 2019 г. имеет отрицательное значение при нормативном > 2. Этот факт свидетельствует о том, что значительная часть оборотных средств компании финансируется за счет заемных средств. Если рентабельность бизнеса снизится, то компания не сможет своевременно выполнять свои обязательства перед кредиторами;

- недостаток собственных средств явствует из значений коэффициента заемных и собственных средств, который по итогам 2019 г. уменьшился с 1,71 до 1,47, однако по-прежнему далек от норматива в 1,0;

- коэффициент маневренности собственных оборотных средств при нормативе в 0,5–0,6 на конец 2019 г. составил 0,35, что свидетельствует о недостатке у компании собственных источников финансирования;

- финансовые показатели деловой активности компании «Альфа» по итогам 2019 г. показали отрицательную динамику. Это означает замедляемость оборачиваемости всех видов ресурсов (основных фондов, оборотных активов, запасов ТМЦ, дебиторской и кредиторской задолженности), свидетельствует о необходимости оптимизации управления денежными потоками компании и корректировке политики управления дебиторской и кредиторской задолженностями в 2020 г.;

- показатели рентабельности за 2019 г. изменились незначительно, однако нужно отметить, что рентабельность собственного капитала упала за год с 0,40 до 0,34. Так как рентабельность продаж и продукции снизились только на 0,01 пункта, хозяйственную деятельность компании «Альфа» в 2019 г. можно признать стабильной.

Если обобщить итоги анализа финансовых показателей компании «Альфа», то по пятибалльной системе можно сделать следующие оценки:

- показатели имущественного состояния — 5 баллов;

- показатели ликвидности — 3 балла;

- показатели финансовой устойчивости — 3 балла;

- показатели деловой активности — 4 балла;

- показатели рентабельности — 5 баллов.

ПОДВОДИМ ИТОГИ

1. Оценка финансового состояния предприятия по итогам года включает анализ результатов деятельности, финансовых результатов и финансовых показателей.

2. Для оценки финансового состояния предприятия по итогам года используют горизонтальный и вертикальный анализ, сравнительный и факторный анализ, анализ финансовых коэффициентов.

3. Основой для анализа финансового состояния предприятия по итогам года служат данные баланса, отчета о прибылях и убытках, расчетные значения финансовых показателей.

4. Для наибольшего эффекта результаты анализа финансового состояния должны быть формализованы в письменном виде, включать цифровые данные, их интерпретацию, а также рекомендации по исправлению негативных тенденций в развитии бизнеса и финансовом состоянии компании.

Статья опубликована в журнале «Планово-экономический отдел» № 12, 2019.

Анализ финансовых результатов деятельности предприятия дает понимание, насколько эффективно оно работает. Главная задача – раскрыть причины падения прибыли и уменьшения рентабельности. В статье рассмотрим, как он проводится и разберем пример.

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

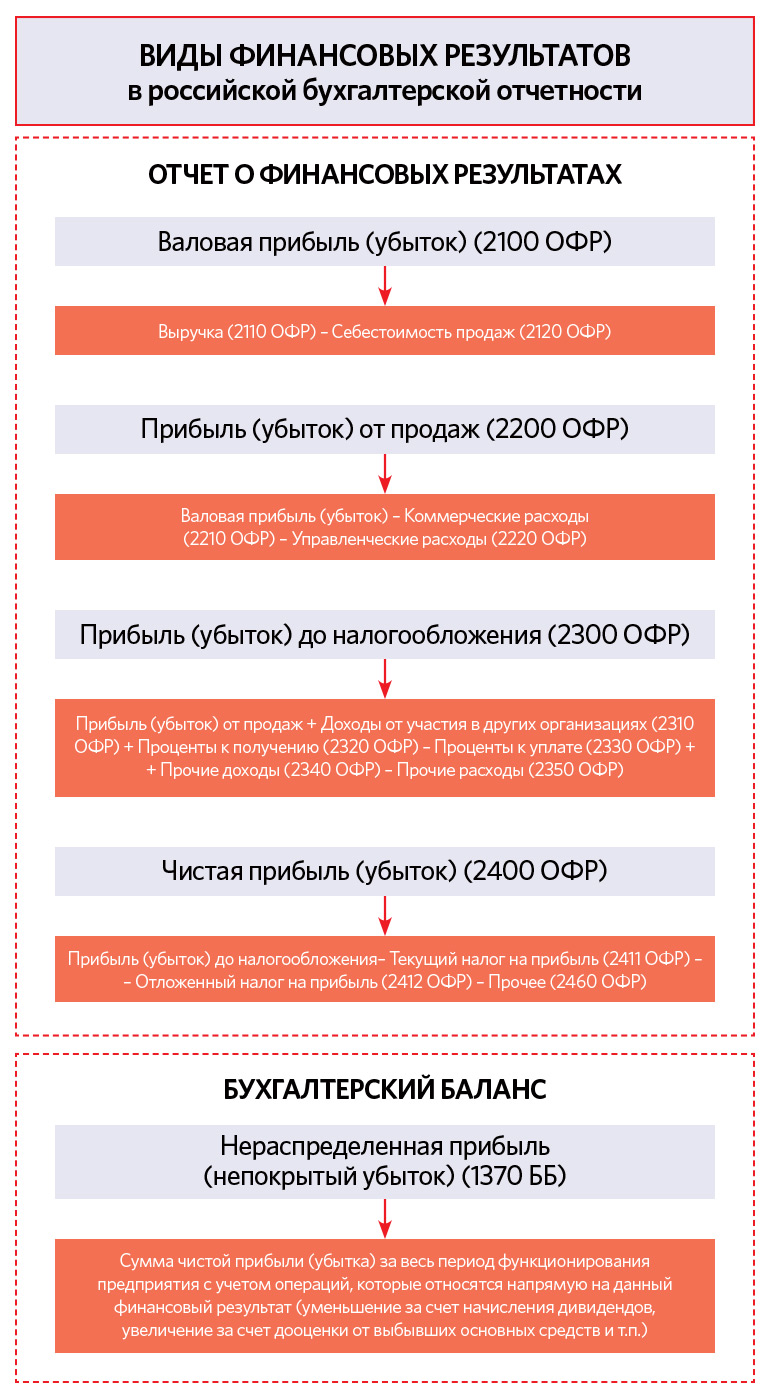

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

Бытует заблуждение: финансовый анализ сводится к расчету массы коэффициентов. А выводы – второстепенны. В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

Примечание:

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам.

Оценка финансовых результатов: этапы и показатели

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам. Поэтому наш подход – примерный. В нем мы ориентировались, прежде всего, на российскую отчетность. В ней нет готовых показателей маржинальной прибыли, EBITDA, NOPAT и т.п. Не будет их и в наших этапах и примерах.

Предлагаем пошаговую инструкцию, как сделать финансовый анализ предприятия в части финансовых результатов.

Этап 1. Провести горизонтальный анализ прибыли (убытка)

Суть горизонтального анализа в том, чтобы понять: как изменился финансовый результат по сравнению с предыдущим периодом. Вот некоторые его особенности:

- потребуется минимум два значения прибыли (убытка). Одно из них принимается как база для сравнения. Обычно это величина из самого раннего временного промежутка;

- рассчитываются либо абсолютные, либо относительные отклонения фактического уровня от базового. Для вычисления последних пригодятся формулы темпов роста и прироста. Смотрите их в таблице 1;

- абсолютные отклонения измеряются в той же единице, что и анализируемый показатель. В нашем случае это будут рубли. Относительные – либо в процентах, либо в долях;

- если показатель в базовом периоде равнялся нулю или имел другой знак, нежели в текущем, то темпы роста/прироста рассчитать либо не выйдет, либо они не будут иметь смысла. Для примера: в 2018 г. организация получила 1 млн руб. убытка, а в 2019 г. – 2 млн руб. прибыли. Темп прироста равен: 2 ÷ (-1) × 100% – 100% = -300%. Если трактовать буквально, то выйдет так: финансовый результат за год уменьшился на 300%. Согласитесь, это глупость;

- характер изменения (позитивный, негативный) зависит не от знака полученного отклонения. Он определяется смыслом самого показателя. Например, для доходов или прибыли важен рост и, значит, положительные величины отклонений. Для расходов и убытков, наоборот, – отрицательные.

Таблица 1. Формулы отклонений для горизонтального анализа

|

Название показателя |

Формула |

|

|

Абсолютное отклонение |

N1 – N0 |

|

|

Относительные отклонения |

Темп роста |

N1 ÷ N0 × 100% |

|

Темп прироста |

(N1 – N0) ÷ N0 × 100% |

|

|

Примечание: N0, N1 – значения анализируемого показателя в базовом и текущем периодах |

Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

Вертикальный анализ заключается в расчете удельного веса какого-либо показателя в общей сумме однородных величин. Иначе – это оценка структуры, при которой отдельный элемент соотносится с неким целым, частью которого он является.

Данный подход отличается особенностью для всех показателей из отчета о финансовых результатах, так как не сразу ясно, что считать тем целым, на которое будут делиться частные значения. Причина: отчет строится по принципу вычитания, а не суммирования в отличие от баланса.

Поэтому предлагаем реализовать вертикальный анализ по двум направлениям:

- для нераспределенной прибыли из баланса рассчитать ее долю в собственном капитале и/или в пассиве. Это позволит понять, насколько значим вклад накопленного результата в совокупную величину источников финансирования деятельности предприятия;

- для прочих видов прибыли из отчета о финансовых результатах соотнести их значение с доходами. Причем для валовой прибыли и от продаж рассчитать соотношение с выручкой. Для прибыли до налогообложения и чистой – с суммой выручки и прочих доходов. Обоснование: так сделаем сопоставление с теми доходами, которые принимали участие в расчете конкретного вида финансового результата. Что покажут эти вычисления? Какая сумма от заработанного дохода остается у предприятия на каждом этапе формирования прибыли. Косвенно это характеристика значительности расходной части, ведь чем меньше получится удельный вес, тем больше расходов приходится на каждый рубль дохода.

Важно помнить: вертикальный анализ лишен смысла для показателей убытка.

Вот формула для расчета удельного веса:

Ni = ∑Ni × 100%,

где Ni – значение конкретного показателя (часть);

∑Ni – величина общего показателя, в который Ni входит как составной элемент (целое).

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности.

Этап 3. Рассчитать показатели рентабельности

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности. Например, у федеральной торговой сети рублевая прибыль запросто окажется в разы выше, чем у локального магазина. Однако ее соотношение с величиной активов, собственного капитала или выручки может показать иную картину – совсем не в пользу торгового гиганта.

Такие соотношения значений финансового результата с прочими показателями деятельности организации называются рентабельностью. Их несомненное преимущество – открывающаяся возможность сравнивать изначально несопоставимые абсолютные величины.

Вот несколько особенностей, которые характерны для таких относительных величин:

- есть базовая схема расчета. Ее суть: в числителе – всегда прибыль, в знаменателе – тот показатель, рентабельность которого рассчитывается. Чаще других это: активы, собственный капитал и выручка. Но ничто не мешает поставить в знаменатель только внеоборотные или оборотные активы, обязательства или заемные средства. Конкретные названия показателей определяются именно знаменателем. Например, рентабельность активов, собственного капитала, продаж и т.д.;

- какую именно прибыль использовать в числителе? Решайте сами. Чаще других используются чистая и от продаж;

- если в знаменателе формулы находится балансовый показатель, значит, берется его среднегодовое значение, а не просто величина на дату. Почему? Потому что прибыль из числителя – это финансовый результат, который получен за период. Неверно совмещать при расчете периодические и точечные значения. Разумный выход: превратить то, что сложилось на дату, в то, что было в среднем за год. Не самый точный, но самый простой способ для этого – суммировать половинки значений на начало и на конец года. Помните: в балансе все данные приводятся на конец периода, например, на 31.12.2019 г. Их можно расценить, как величину на начало следующего года, то есть на 01.01.2020 г.;

- в чем измеряется рентабельность? Стандартная практика – проценты. Реже – доли единиц. И совсем редко, но тоже приемлемо – рубли на рубль. Например, для рентабельности активов, рассчитанной по чистой прибыли и равной 10%, трактовка будет следующей: на каждый рубль, который вложили в активы, идет отдача в виде 10 копеек чистой прибыли;

- неверно называть рентабельностью те показатели, в числителе которых – убыток. Правильнее – убыточность. В данном случае не будет противоречия с исконным смыслом слова «рента».

Смотрите в таблице 2 формулы основных показателей рентабельности. Дальше в примере мы воспользуемся именно таким набором.

Таблица 2. Относительные показатели для оценки финансовых результатов

|

Показатель |

Формула |

|

|

по чистой прибыли |

по прибыли от продаж |

|

|

Рентабельность активов |

ЧП ÷ Аср. × 100% |

ПП ÷ Аср. × 100% |

|

Рентабельность собственного капитала |

ЧП ÷ СКср. × 100% |

ПП ÷ СКср. × 100% |

|

Рентабельность заемного капитала |

ЧП ÷ ЗКср. × 100% |

ПП ÷ ЗКср. × 100% |

|

Рентабельность продаж |

ЧП ÷ В × 100% |

ПП ÷ В × 100% |

|

Примечание:

|

Этап 4. Оцените влияние отдельных факторов на финансовый результат

Факторный анализ финансовых результатов можно реализовать по двум направлениям:

- по абсолютным значениям прибыли (убытка);

- по относительным величинам, то есть по рентабельности.

Посмотрим формулы для каждого из них.

Предположим: аналитик не располагает ничем, кроме бухгалтерской отчетности предприятия. У него нет данных о цене, объеме продаж и операционной прибыли по конкретной номенклатурной позиции. Тогда оптимальной окажется такая формула факторного анализа:

ПП = В – СП – КР – УР,

где СП – себестоимость продаж (2120 ОФР);

КР – коммерческие расходы (2210 ОФР);

УР – управленческие расходы (2220 ОФР).

С ее помощью оценивается влияние четырех факторов (в формуле – справа) на значение финансового результата.

Особенность формулы: для расчета факторного влияния по ней нет необходимости применять какие-то особые методики. Когда факторы увязываются через алгебраическую сумму, то достаточно вычислить абсолютное отклонение каждого, чтобы понять, каким было его воздействие на финансовый результат.

Для факторного анализа рентабельности существует много моделей. Остановимся на самой популярной – на модели Дюпон. Вот ее трехфакторная формула:

Рск = Рп × Коа × МК,

где Рск – рентабельность собственного капитала;

Рп – рентабельность продаж;

Коа – коэффициент оборачиваемости активов (В ÷ Аср.);

МК – мультипликатор собственного капитала (Аср. ÷ СКср.).

Чтобы оценить воздействие трех факторов на рентабельность собственного капитала, применим метод абсолютных разниц. В таблице 3 – готовые формулы для данной модели Дюпон.

Таблица 3. Как посчитать влияние факторов в трехфакторной модели Дюпон

|

Фактор |

Формула оценки его влияния |

|

Рентабельность продаж |

∆Рск (Рп) = ∆Рп × Коа 0 × МК 0 |

|

Коэффициент оборачиваемости активов |

∆Рск (Коа) = Рп 1 × ∆Коа × МК 0 |

|

Мультипликатор собственного капитала |

∆Рск (МК) = Рп 1 × Коа 1 × ∆МК |

|

Примечание:

|

Если рассчитать все верно, то абсолютное изменением Рск и суммарное воздействие факторов окажутся равны:

Рск = ∆Рск (Рп) + ∆Рск (Коа) +∆Рск (МК).

Анализ финансовых результатов предприятия на конкретном примере

Покажем на примере, как провести анализ финансово-хозяйственной деятельности предприятия в части финансовых результатов. Этапы мы обозначили выше. В соответствии с ними сделаем расчеты и напишем выводы. За основу возьмем годовую отчетность ПАО «Аэрофлот» за 2018 г.

Этап 1

В таблице ниже – все четыре вида прибыли из отчета о финансовых результатах. Мы не стали примешивать к ним еще и нераспределенную прибыль из баланса. Причина: она показывается на дату. Поэтому не станем обобщать воедино интервальные и точечные показатели.

Таблица 4. Горизонтальный анализ финансовых результатов

|

Показатель, млрд руб. |

2017 |

2018 |

Темп прироста, % |

|

1 |

2 |

3 |

4 (3 ÷ 2 × 100 – 100) |

|

Валовая прибыль (2100 ОФР) |

46,4 |

5,0 |

-89,2 |

|

Убыток от продаж (2200 ОФР) |

-1,5 |

-38,6 |

2418,5 |

|

Прибыль до налогообложения (2300 ОФР) |

35,2 |

4,1 |

-88,4 |

|

Чистая прибыль (2400 ОФР) |

28,4 |

2,8 |

-90,2 |

Самые важные финансовые результаты из представленных – это второй и четвертый. Прибыль (убыток) от продаж – показатель эффективности основного бизнеса. Чистая – итоговая характеристика соотношения всех доходов и расходов. Поэтому в выводах сосредоточимся на них.

Для ПАО «Аэрофлот» 2017 г. был неблагоприятным с точки зрения ключевой деятельности – перевозок воздушным пассажирским транспортом. В 2018 г. ситуация и вовсе приобрела катастрофический характер. Причина: убыток от операционной деятельности.

Дальше в ходе факторного анализа разберемся с тем, почему это так. А пока найдем ответ: за счет чего компания в итоге сумела выйти в плюс. Ясно, что это некие прочие операции, которые сформировали положительное сальдо прочих доходов и расходов. Какие именно? Ответ приводится в пояснениях к балансу и отчету о финансовых результатах. Из него следует, что наибольший удельный вес в 2018 г. принадлежал прочим доходам от:

- не пролетевших пассажиров ввиду их неявки на рейс – 15,5%;

- прибыли прошлых лет, которую выявили в отчетном году – 10,3%;

- возврата акциза на топливо – 10,1%;

- операций с основными средствами и иными активами – 8,5%;

- штрафов и пеней за нарушение условий договоров – 8,3%.

Заметьте: все, за исключением возврата акциза, – некие случайные факторы. Они могут не повториться в будущем вообще или повториться в гораздо меньшем объеме. И тогда прочие операции перестанут быть спасительными в выведении компании на чистую прибыль.

В любом случае сложившаяся ситуация – ненормальна. Убыток от продаж – один из самых тревожных звонков в деятельности любого бизнеса.

Убыток от продаж – один из самых тревожных звонков в деятельности любого бизнеса.

Этап 2

Вертикальный анализ разобьем на две части. Создадим отдельные таблицы для финансовых результатов из баланса и «второй» формы.

Таблица 5. Вертикальный анализ финансовых результатов по балансу

|

Показатель |

31.12.2016 |

31.12.2017 |

31.12.2018 |

|||

|

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

|

|

Доля в собственном капитале |

||||||

|

Нераспределенная прибыль (1370 ББ) |

68,2 |

97,9 |

77,3 |

98,2 |

65,8 |

109,3 |

|

Капитал и резервы (1300 ББ) |

69,7 |

100,0 |

78,7 |

100,0 |

60,3 |

100,0 |

|

Доля в пассиве |

||||||

|

Нераспределенная прибыль (1370 ББ) |

68,2 |

38,3 |

77,3 |

41,9 |

65,8 |

38,4 |

|

Итого пассив (1700 ББ) |

178,4 |

100,0 |

184,5 |

100,0 |

171,7 |

100,0 |

С точки зрения вертикального анализа нераспределенной прибыли ситуация в ПАО «Аэрофлот» вполне оптимистична. Собственный капитал почти полностью состоит из нее, а в валюте баланса ее доля – более 1/3. Это хорошая «подушка» финансовой безопасности и устойчивости. Однако при систематическом получении чистого убытка она рискует быстро растаять.

Особо поясним величину удельного веса в капитале и резервах на 31.12.2018 г. Она – выше 100% и это – не ошибка. Причина в следующем: на эту дату у предприятия находились собственные акции, выкупленные у акционеров. Цена их приобретения ставится в III раздел баланса со знаком минус. Из-за подобного вычитания составной компонент может оказаться больше, чем итоговая величина, как в данном случае.

Таблица 6. Вертикальный анализ финансовых результатов по «второй» форме

|

Показатель |

2017 |

2018 |

||

|

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

|

|

Доля в выручке |

||||

|

Валовая прибыль (2100 ОФР) |

46,4 |

10,4 |

5,0 |

1,0 |

|

Убыток от продаж (2200 ОФР) |

-1,5 |

× |

-38,6 |

× |

|

Выручка (2110 ОФР) |

446,6 |

100,0 |

504,7 |

100,0 |

|

Доля в совокупных доходах |

||||

|

Прибыль до налогообложения (2300 ОФР) |

35,2 |

6,9 |

4,1 |

0,7 |

|

Чистая прибыль (2400 ОФР) |

28,4 |

5,6 |

2,8 |

0,5 |

|

Совокупные доходы (2110 ОФР + 2310 ОФР + 2320 ОФР + 2340 ОФР) |

507,4 |

100,0 |

573,4 |

100,0 |

В каждом рубле выручки в 2017 г. было всего 10 копеек валовой прибыли. А в 2018 г. – и вовсе только 1 копейка. Значит, себестоимость продаж в ПАО «Аэрофлот» очень значительна по отношению к основному доходу. Причем в 2018 г. произошел ее существенный рост на 24,8%. Пояснения к отчетности раскрывают за счет чего. Самые главные причины:

- увеличение материальных расходов на 42,0%, в том числе расходов на авиа-ГСМ – на 49,0%;

- рост лизинговых платежей на 19,7%;

- повышение расходов по операциям код-шеринга (совместной эксплуатации воздушных линий) на 18,9%.

На фоне роста выручки лишь на 13% такая динамика в сфере расходов – крайне негативна. Как отмечалось выше, ситуацию спасает только положительное сальдо прочих доходов и расходов. Значит, ситуация с прибыльностью в ПАО «Аэрофлот» очень нестабильна.

Также невелика доля прибыли до налогообложения и чистой прибыли в совокупных доходах компании. Причем в 2018 г. – ярко выражена отрицательная динамика. Из заработанных 573 млрд руб. дохода на чистую прибыль приходится лишь 0,5 копеек с каждого рубля. Очевидно, что при такой величине и динамике доходов расходы компании нуждаются в существенной оптимизации.

Отметим: удельный вес прибыли от продаж мы не считали. Нет смысла находить долю отрицательного числа в положительном.

Этап 3

Оценим финансовые результаты ПАО «Аэрофлот» через относительные показатели рентабельности. Расчеты построим по чистой прибыли.

Таблица 7. Значения и динамика рентабельности

|

Показатель, % |

2017 |

2018 |

Темп прироста, % |

|

Рентабельность активов |

15,7 |

1,6 |

-90,0 |

|

Рентабельность собственного капитала |

38,3 |

4,0 |

-89,5 |

|

Рентабельность заемного капитала |

26,5 |

2,6 |

-90,3 |

|

Рентабельность продаж |

6,4 |

0,6 |

-91,3 |

Рентабельность по всем показателям в 2018 г. составила лишь около 10% от предыдущего года. Уменьшение в среднем на 90% – это катастрофическая ситуация. Здесь ее главная причина – почти десятикратное падение чистой прибыли. Получается: каждый рубль активов, капитала и выручки в 2018 г. отдавал бизнесу в 10 раз меньше, чем в 2017 г.

Однако даже такой негативный сценарий – не самый худший. Если бы мы считали рентабельность по операционному финансовому результату, то получили бы и вовсе минусовые значения. Напомним: в таком случае – это уже не рентабельность, а убыточность.

Этап 4

Факторный анализ построим по двум обозначенным выше подходам: сначала для убытка от продаж, а затем для рентабельности собственного капитала.

Таблица 8. Факторный анализ убытка от продаж

|

Показатель, млрд руб. |

Исходные данные |

Влияние факторов |

|

|

2017 |

2018 |

||

|

1 |

2 |

3 |

4 (3 – 2) |

|

Факторы |

|||

|

Выручка |

446,6 |

504,7 |

58,0 |

|

Себестоимость продаж |

-400,3 |

-499,7 |

-99,4 |

|

Коммерческие расходы |

-35,2 |

-29,8 |

5,4 |

|

Управленческие расходы |

-12,7 |

-13,8 |

-1,1 |

|

Совокупное влияние факторов |

× |

× |

-37,1 |

|

Результат |

|||

|

Убыток от продаж |

-1,5 |

-38,6 |

× |

В таблице 8 мы специально поставили минус у исходных значений расходов. Это поможет правильно оценить направление факторного влияния и понять: положительное оно или отрицательное.

Финансовый результат от продаж в 2018 г. меньше, чем в предшествующем периоде на 37,1 млрд руб. Самый значительный отрицательный вклад – у себестоимости продаж (-99,4 млрд руб.). Это почти двукратное перекрытие положительного влияния от роста выручки на 58,0.

Уже отмечали выше, подтверждаем теперь: при таком соотношении между доходами и расходами по основной деятельности у ПАО «Аэрофлот» высок риск скатиться в чистый убыток. Последствия этого таковы: уменьшение нераспределенной прибыли, утрата финансовой устойчивости, сокращение собственных оборотных средств.

Отметим также, что среди расходных показателей есть один, влияние которого на финансовый результат оказалось положительным. Это коммерческие расходы. Их динамика принесла компании +5,4 млрд руб. к сумме прибыли.

Таблица 9. Факторный анализ рентабельности собственного капитала

|

Показатель, % |

Исходные данные |

Влияние факторов |

|

|

2017 |

2018 |

||

|

Факторы |

|||

|

Рентабельность продаж |

6,4 |

0,6 |

-35,0 |

|

Коэффициент оборачиваемости активов |

2,5 |

2,8 |

0,5 |

|

Мультипликатор собственного капитала |

2,4 |

2,6 |

0,2 |

|

Совокупное влияние факторов |

× |

× |

-34,3 |

|

Результат |

|||

|

Рентабельность собственного капитала |

38,3 |

4,0 |

× |

За счет чего рентабельность собственного капитала уменьшилась на 34,3%? Основное влияние оказало падение рентабельности продаж. Оно дало сразу (-35,0)%. Чуть выправили ситуацию коэффициент оборачиваемости активов и мультипликатор собственного капитала. Они повлияли положительно и обусловили 0,5% и 0,2% роста соответственно. Однако это мизер по сравнению с воздействием первого из названных факторов.

Выводы по факторному анализу с использованием модели Дюпон:

- эффективность использования активов и структура капитала остались практически неизменны. Это подтверждается значениями коэффициента оборачиваемости и мультипликатора. Хорошего в этом мало. Неизменная величина оборачиваемости говорит о следующем: отдача от активов хоть и увеличилась, но крайне незначительно. А чуть подросший мультипликатор показывает: финансовая зависимость компании от обязательств выросла. Причем по состоянию на 31.12.2018 коэффициент автономии составлял 35,1%. Это значительно меньше «золотой» середины в 50%. Дальнейшее сокращение доли собственного капитала лишь усугубляет ситуацию;

- резкое снижение рентабельности продаж из-за падения чистой прибыли – очень тревожная ситуация. Мы уже отмечали это. Здесь подчеркнем негативное влияние данного фактора, в том числе на рентабельность собственного капитала. Выходит, основной ориентир для ПАО «Аэрофлот» с точки зрения управления финансовым результатом – оптимизировать расходы по основному виде деятельности. Только в таком случае обеспечится рост всех видов финансового результата.

Бухгалтерия каждой организации как минимум раз в год готовит отчёт о финансовых результатах. Он входит в состав бухгалтерской отчётности и содержит основные итоги деятельности бизнеса. Поэтому для контроля будет полезно составлять его чаще, например, по итогам квартала. Давайте разберёмся, что это за отчёт, как формируется и что показывает.

Содержание

- Вторая скрипка финансовой отчётности

- Структура отчёта

- По графам

- По строкам

- Дополнительные сведения

- Упрощённый отчёт

- Что показывает ОФР

Вторая скрипка финансовой отчётности

Действующая форма отчёта о финансовых результатах (ОФР) утверждена приказом Минфина РФ от 02.07.2010 № 66н. Это бланк по ОКУД 0710002. Вместе с балансом он составляет основу бухгалтерской отчётности (БО), остальные же формы считаются приложениями к этим документам.

Последние изменения в ОФР внесли в 2019 году приказом Минфина от 19.04.2019 № 61н. Одни строки были из него исключены, другие – добавлены, третьи поменяли название. Важное изменение – теперь заполнять формы бухотчётности следует только в тысячах рублей (раньше можно было в миллионах).

В составе финансовой отчётности ОФР подаётся в ИФНС в течение трёх месяцев после окончания года, то есть до 31 марта включительно. Например, за 2022 год организации отчитались до 31.03.2023, а за текущий год будут подавать финансовую отчётность только в 2024 году. Поскольку 31.03.2024 – воскресенье, то по обычному правилу срок будет продлён до ближайшего рабочего дня – до 01.04.2024.

Бухгалтеры часто по старинке называют ОФР формой № 2, потому что документы, входящие в состав финансовой отчётности, были пронумерованы. Данному отчёту был присвоен номер «2». Это означает, что по важности он уступает лишь балансу, которому присвоен № 1. Нумерацию отменили, а привычка осталась.

Раньше ОФР носил другое название – отчёт о прибылях и убытках. И оно полностью раскрывает его суть, ведь он содержит расчёт различных показателей прибыли или убытка.

Структура отчёта

Основная часть ОФР – таблица, в которой приводятся показатели деятельности компании. Выше таблицы в специальные поля нужно вписать период, за который составляется ОФР, дату его формирования, название юрлица, ИНН, основной код по ОКВЭД-2, организационную форму компании и статистические коды: ОКПО, ОКОПФ, ОКФС.

Ниже представлен пример отчёта о финансовых результатах ООО «Восход» за 2022 год. Разберём подробно эту форму.

| Пояснения | Наименование показателя | Код строки | За 2022 г. |

За 2021 г. |

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| Выручка | 2110 | 3000 | 2800 | |

| Себестоимость продаж | 2120 | ( 2000 ) | ( 1900 ) | |

| Валовая прибыль (убыток) | 2100 | 1000 | 900 | |

| Коммерческие расходы | 2210 | ( 50 ) | ( 35 ) | |

| Управленческие расходы | 2220 | ( 100 ) | ( 85 ) | |

| Прибыль (убыток) от продаж | 2200 | 850 | 780 | |

| Доходы от участия в других организациях | 2310 | 0 | 0 | |

| Проценты к получению | 2320 | 0 | 0 | |

| Проценты к уплате | 2330 | ( 0 ) | ( 0 ) | |

| Прочие доходы | 2340 | 10 | 0 | |

| Прочие расходы | 2350 | ( 15 ) | ( 20 ) | |

| Прибыль (убыток) до налогообложения | 2300 | 845 | 760 | |

| Налог на прибыль | 2410 | 169 | 152 | |

| в т.ч. текущий налог на прибыль |

2411 | ( 169 ) | ( 152 ) | |

| отложенный налог на прибыль | 2412 | 0 | 0 | |

| Прочее | 2460 | 0 | 0 | |

| Чистая прибыль (убыток) | 2400 | 676 | 608 |

По графам

Первая графа – пояснения. В ней приводится номер соответствующего пояснения, искать которые нужно в пояснительной записке к балансу и ОФР. Пояснения может не быть.

Вторая графа – перечень показателей, которые содержатся в отчёте. Их мы рассмотрим ниже. Третья графа – код строки.

Четвёртая и пятая графы – показатели за отчётный и предшествующий периоды. Например, в ОФР за 2022 год в графе 4 будут данные 2022 года, а в графе 5 – те же показатели за 2021 год.

По строкам

Прежде обратим внимание, что в графах 4 и 5 некоторые показатели отражаются в скобках. Например, себестоимость, коммерческие расходы и так далее. Это означает, что значение такой строки вычитается из предыдущего результата. Так, валовая прибыль равна выручке, уменьшенной на себестоимость продаж. Поэтому по строке 2120 в графах 4 и 5 показатель вносится в скобках.

В строках, код которых заканчивается на «00», показатели нужно рассчитать. Их всего 4 – это валовая прибыль, прибыль от продаж, прибыль до налогообложения и чистая прибыль.

Данные для остальных строк берутся из регистров бухгалтерского учёта в соответствии с правилами, закреплёнными в Положениях по бухучёту. Например, показатель строки «Себестоимость продаж» может складываться из оборотов по дебету субсчёта 90.2 в корреспонденции с кредитом счетов 20, 23, 29, 41, 43. Как именно формируется каждый показатель, зависит ещё и от учётной политики компании.

Как правило, бухучёт ведётся в специальных программах, и ОФР формируется по запросу пользователя автоматически. Не приходится вручную разносить данные из регистров по строкам отчёта. Но понимать, как заполнить отчёт о финансовых результатах, какие данные в нём представлены и что они означают, будет полезно любому руководителю и владельцу бизнеса.

Рассмотрим, как рассчитываются показатели строк. Выручка идёт выше остальных, то есть от неё начинается расчёт. Выручка – это доход компании от обычных видов деятельности, связанных с реализацией товаров и услуг. Далее идёт себестоимость продаж – сумма расходов в рамках деятельности, по итогу которой получена выручка. Показатель себестоимости нужно отражать в круглых скобках. Это значит, что он вычитается из выручки, а не складывается с ней. В результате вычитания получается валовая прибыль – общий доход компании до того, как будут вычтены налоги с прибыли и учтены сопутствующие реализации расходы.

Дальше расчёт производится по такому же принципу (в скобках указан код строки).

Если из валовой прибыли (2100) вычесть коммерческие расходы (2210) и управленческие расходы (2220), получится прибыль от продаж (2200). Коммерческие расходы – это траты на рекламу и сбыт продукции (хранение, перевозку). Управленческими считают расходы по управлению организацией, например, на содержание администрации или бухгалтерии.

Далее идёт расчёт прибыли до налогообложения (2300). К прибыли от продаж (2200) нужно прибавить:

- доходы от участия в других организациях (2310) – полученные дивиденды или деньги от продажи долей в других компаниях;

- проценты к получению (2320), например, доход от суммы на депозите;

- прочие доходы (2340), которые подлежат налогообложению, но ещё не были учтены в других группах доходов.

Из полученного результата следует вычесть:

- проценты к уплате (2330) – это расходы по кредитам, займам;

- прочие расходы (2350) – траты, которые не отнесены в другие категории, но включаются в расходы до налогообложения.

Итог будет означать результат работы компании до вычета налога на прибыль или доход (2300).

Остаётся рассчитать самый важный для владельца показатель – чистую прибыль (2400). Это именно та сумма, которую он может забрать себе или пустить на расширение бизнеса. Чистая прибыль получается так:

- прибыль до налогообложения уменьшается на расходы по налогу на прибыль или увеличивается на доходы, связанные с эти налогом (2410). Для применяющих льготные режимы подразумевается налог на доход, например, при УСН;

- полученный результат уменьшается на расходы или увеличивается на доходы, которые нигде не учтены, но влияют на прибыль (2460).

Строка 2120 «Налог на прибыль» — это не всегда расходы, поэтому скобки не стоят. Показатель складывается из суммы двух строк:

- 2411 – текущий налог на прибыль, то есть сумма налога за отчётный период согласно декларации. Текущий налог — это всегда расходы;

- 2412 – отложенный налог. Подразумевается временная налоговая разница. Она может быть положительной, то есть доходом, если налоговые активы компании больше её обязательств, поэтому в форме круглые скобки не стоят.

Важно: если в результате расчёта получился убыток, его нужно указать в круглых скобках. Например, чистый убыток в размере 100 000 рублей в строке 2400 ОФР отражается как (100).

Дополнительные сведения

После чистой прибыли (2400) в ОФР идёт таблица со справочной информацией. В ней отражаются показатели, которые на чистую прибыль не влияют, но включаются в совокупный финансовый результат.

Если в периоде имела место переоценка основных средств и в итоге изменился добавочный капитал, эту сумму нужно отразить по строке 2510. Результат от операций, не вошедший в чистую прибыль или убыток, отражается по строке 2520. В строке 2530 считается налог на прибыль от операций, результаты которых отражены по строкам 2510 и 2520.

В строке 2500 подсчитывается совокупный финансовый результат – производится корректировка чистой прибыли из строки 2400 на показатели из строк 2510, 2520 и 2530.

В строках 2900 и 2910 акционерные общества справочно отражают показатели по акциям.

Упрощённый отчёт

Организации, которые относятся к категории малых предприятий, вместо полноценного отчёта могут сформировать ОФР по упрощённой форме. Показатели в нём укрупнены.

Вот как будет выглядеть упрощённый отчёт о прибылях и убытках на примере того же ООО «Восход».

| Пояснения | Наименование показателя | Код строки | За 2022 г. |

За 2021 г. |

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| Выручка (за минусом налога на добавленную стоимость, акцизов) | 2110 | 3000 | 2800 | |

| Расходы по обычной деятельности (включая себестоимость продаж, коммерческие и управленческие расходы) | 2120 | ( 2150 ) | ( 2020 ) | |

| Проценты к уплате | 2330 | ( 0 ) | ( 0 ) | |

| Прочие доходы | 2340 | 10 | 0 | |

| Прочие расходы | 2350 | ( 15 ) | ( 20 ) | |

| Налоги на прибыль (доходы) (включая текущий налог на прибыль, отложенный налог на прибыль) | 2410 | 169 | 152 | |

| Чистая прибыль (убыток) | 2400 | 676 | 608 |

Как видно, из такого ОФР можно получить гораздо меньше сведений. Доходы и расходы сгруппированы иначе и хуже детализированы. Однако значения чистой прибыли получились такие же, что в обычной форме.

Что показывает ОФР

Отчёт о финансовых результатах – это не только обязательный ежегодный отчёт, но и источник важных данных для управленцев и собственников бизнеса. Анализировать его можно по-разному: горизонтально или вертикально, но лучше совмещать оба подхода.

Вертикальный анализ подразумевает сопоставление показателей одного периода. Например, можно увидеть, что львиную долю выручки съедает себестоимость и налоги, поэтому страдает прибыль. Или что несоизмеримо много денег уходит на управленческие либо коммерческие расходы. Это даст основание более тщательно изучить состав конкретных затрат или пересмотреть цены.

Горизонтальный анализ – сопоставление показателей за отчётный и предыдущий периоды. В ОФР для внутреннего пользования можно включить любое количество лет, кварталов или даже месяцев. Так можно будет увидеть динамику различных показателей и понять, за счёт чего они меняются.

Кроме того, на основе данных ОФР считают один из важнейших экономических показателей – рентабельность продаж. Рассчитать можно разные его виды – рентабельности продаж по валовой, по операционной или по чистой прибыли. Это поможет достоверно оценить эффективность деятельности компании и выявить её слабые места.

Бесплатное бухгалтерское обслуживание от 1С

Мы в соцсетях: Телеграм, ВКонтакте, Дзен – анонсы статей, новости по регистрации и ведению бизнеса

Бухгалтерская отчетность: формы 1 и 2

Бухгалтерская отчетность составляется и представляется по формам, утвержденным приказом Минфина России от 02.07.2010 № 66н (в ред. от 19.04.2019).

ВНИМАНИЕ! C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде всеми респондентами. Подробнее об изменениях правил представления бух.отчетности читайте здесь. Также напомним, в последний раз формы отчетности были обновлены в 2019 году.

Бухгалтерская отчетность – формы 1 и 2 – представляется всеми организациями. Кроме форм 1, 2 бухгалтерской отчетности существуют приложения к ним (пп. 2, 4 приказа Минфина России от 02.07.2010 № 66н):

- отчет об изменениях капитала;

- отчет о движении денежных средств;

- пояснения к бухгалтерскому балансу и отчету о финансовых результатах.

Для малых предприятий в составе годовой отчетности обязательным является представление только формы 1 бухгалтерской отчетности и формы 2.

Форма 2 бухгалтерского баланса: один отчет — два названия

Форма 2 бухгалтерского баланса — под этим названием мы традиционно понимаем отчетную форму, которая содержит сведения о доходах, расходах и финансовых результатах деятельности организации. Ее актуальный бланк содержится в приказе Минфина России от 02.07.2010 № 66н, в котором она называется отчетом о финрезультатах.

В действовавшем до 2013 года законе «О бухгалтерском учете» от 21.11.1996 № 129-ФЗ эта форма именовалась Отчетом о прибылях и убытках, а в сменившем его законе от 06.12.2011 № 402-ФЗ — Отчетом о финансовых результатах. При этом сама форма стала носить такое название -«Отчет о прибылях и убытках» – только с 17.05.2015, когда вступил в силу приказ Минфина России от 06.04.2015 № 57н, внесший изменения в отчетные формы.

Кстати, сейчас форма 2 — это не официальное, а общепринятое название отчета. Официальным оно перестало быть с 2011 года, когда утратил силу приказ Минфина РФ от 22.07.2003 № 67н, утверждавший прежние формы бухотчетности, которые так и именовались: форма 1 «Бухгалтерский баланс», форма 2 «Отчет о прибылях и убытках», форма 3 «Отчет об изменениях капитала».

В 2019 году в форму 2 были внесены последние изменения (приказ Минфина от 19.04.2019 № 61н). Так, заполняя отчет за 2022 год, учтите:

- заполнять отчетность в миллионах нельзя, единицей измерения стали тысячи рублей;

- необходимо вписать ОКВЭД2;

- строка 2410 изменила название «Налог на прибыль» (вместо «Текущий налог на прибыль»);

- исчезли строки 2421, 2430, 2450, посвященные налоговым обязательствам (активам);

- появились строки 2411 «Текущий налог на прибыль», 2412 «Отложенный налог на прибыль», 2530 «Налог на прибыль от операций,

результат которых не включается в чистую прибыль (убыток) периода».

А совокупный финансовый результат определяется как сумма строк:

- «Чистая прибыль (убыток)»;

- «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода»;

- «Результат от прочих операций, не включаемый в чистую прибыль (убыток) отчетного периода»;

- «Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода».

Образец формы 2 за 2022 год в последней редакции с комментариями по заполнению от экспертов КонсультантПлюс вы можете скачать в справочно-правовой системе. Для этого бесплатно получите пробный демо-доступ к КонсультантПлюс:

Подробнее о формах, дополняющих бухбаланс и отчет о финрезультатах, читайте в статье «Заполнение формы 3, 4 и 6 бухгалтерского баланса».

Как выглядит бланк формы 2 бухгалтерского баланса

Бланк формы 2 бухгалтерского баланса представляет собой таблицу, над которой приводятся:

- отчетный период и дата;

- сведения об организации (включая коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС);

- единица измерения (с 2019 года — только тыс. руб.).

Таблица с отчетными показателями состоит из 5 граф:

- номер пояснения к отчету;

- наименование показателя;

- код строки (он берется из приложения 4 к приказу № 66н);

- величина показателя за отчетный период и аналогичный период прошлого года, который переносится из отчета за прошлый год.

Показатели прошлого и отчетного года должны быть сопоставимыми. А это означает, что прошлогодние в случае изменения правил учета следует трансформировать под действующие в отчетном году правила.

О том, как делается такая трансформация, читайте в материале «Бухгалтерский баланс предприятия за 3 года (нюансы)».

Отчет о финансовых результатах: расшифровка строк

Отчет о финансовых результатах – расшифровка строк производится по определенным правилам. Рассмотрим, как заполнить отдельные строки отчета.

1. Выручка (код строки — 2110).

Здесь показывают доходы по обычным видам деятельности, в частности от продажи товаров, выполнения работ, оказания услуг (пп. 4, 5 ПБУ 9/99 «Доходы организации», утвержденного приказом Минфина России от 06.05.1999 № 32н).

Это оборот по кредиту счета 90-1 «Выручка», уменьшенный на дебетовый оборот по субсчетам 90-3 «НДС», 90-4 «Акцизы».

О том, можно ли судить о величине выручки по бухгалтерскому балансу, читайте в статье «Как отражается выручка в бухгалтерском балансе?».

2. Себестоимость продаж (код строки — 2120).

Здесь приводится сумма расходов по обычным видам деятельности, например, расходы, связанные с изготовлением продукции, приобретением товаров, выполнением работ, оказанием услуг (пп. 9, 21 ПБУ 10/99 «Расходы организации», утвержденного приказом Минфина России от 06.05.1999 № 33н).

Это суммарный дебетовый оборот по субсчету 90-2 в корреспонденции со счетами 20, 23, 29, 41, 43, 40, 46, кроме счетов 26 и 44.

Показатель приводится в круглых скобках, поскольку вычитается при выведении финансового результата.

3. Валовая прибыль (убыток) (код строки — 2100).

Это прибыль от обычных видов деятельности без учета коммерческих и управленческих расходов. Она определяется как разница между показателями строк 2110 «Выручка» и 2120 «Себестоимость продаж». Убыток, как отрицательная величина, здесь и далее отражается в круглых скобках.

4. Коммерческие расходы (код строки — 2210, значение записывается в круглых скобках).

Это различные расходы, связанные с продажей товаров, работ, услуг (пп. 5, 7, 21 ПБУ 10/99), то есть дебетовый оборот по субсчету 90-2 в корреспонденции со счетом 44.

5. Управленческие расходы (код строки — 2220, значение записывается в круглых скобках).

Здесь показываются расходы на управление организацией, если учетной политикой не предусмотрено их включение в себестоимость, т. е. если они списываются не на счет 20 (25), а на счет 90-2. Тогда по этой строке указывают дебетовый оборот по субсчету 90-2 в корреспонденции со счетом 26.

ВНИМАНИЕ! С отчетной кампании за 2020 год начали действовать изменения в ПБУ 18/02, 16/02, 13/2000, ФСБУ 5/2019 «Запасы». А с отчетности за 2022 год следует применять новый ФСБУ 25/2018 «Бухгалтерский учет аренды», ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения». Начать применять новые бухгалтерские стандарты можно было и раньше. Такое решение нужно было закрепить в учетной политике предприятия.

Например, как правильно перейти на ФСБУ 25/2018, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к правовой системе и бесплатно изучите материал.

6. Прибыль (убыток) от продаж (код строки — 2200).

Здесь выводят прибыль (убыток) от обычных видов деятельности. Показатель рассчитывается путем вычитания строк 2210 «Коммерческие расходы» и 2220 «Управленческие расходы» из строки 2100 «Валовая прибыль (убыток)»; его значение соответствует сальдо счета 99 по аналитическому счету учета прибыли (убытка) от продаж.

7. Доходы от участия в других организациях (код строки — 2310).

К ним относятся дивиденды и стоимость имущества, полученного при выходе из общества или при его ликвидации (п. 7 ПБУ 9/99). Данные берутся из аналитики по кредиту счета 91-1.

8. Проценты к получению (код строки — 2320).

Это проценты по займам, ценным бумагам, коммерческим кредитам, а также выплачиваемые банком за пользование деньгами, имеющимися на расчетном счете организации (п. 7 ПБУ 9/99). Информация также берется из аналитики по кредиту счета 91-1.

9. Проценты к уплате (код строки — 2330, значение записывается в круглых скобках).

Здесь отражают проценты, выплачиваемые по всем видам заемных обязательств (кроме включаемых в стоимость инвестиционного актива), и дисконт, причитающийся к уплате по облигациям и векселям. Это аналитика по дебету счета 91-2.

10. Прочие доходы (код строки — 2340) и расходы (код — 2350).

Это все остальные доходы и расходы, прошедшие через 91 счет, кроме указанных выше. Расходы записываются в круглых скобках.

11. Прибыль (убыток) до налогообложения (строка 2300).

Строка показывает бухгалтерскую прибыль (убыток) организации. Чтобы ее рассчитать, к показателю строки 2200 «Прибыль (убыток) от продаж» нужно прибавить значения строк 2310 «Доходы от участия в других организациях», 2320 «Проценты к получению», 2340 «Прочие доходы» и вычесть показатели строк 2330 «Проценты к уплате» и 2350 «Прочие расходы». Значение строки соответствует сальдо счета 99 по аналитическому счету учета бухгалтерской прибыли (убытка).

12. Текущий налог на прибыль (код строки — 2410).

Это сумма налога, начисленная к уплате согласно декларации по налогу на прибыль.

Организации на спецрежимах отражают по этой строке налог, соответствующий применяемому режиму (например, УСН, ЕСХН). Если налоги по специальным режимам уплачиваются наряду с налогом на прибыль (при совмещении режимов), то показатели по каждому налогу отражаются обособленно по отдельным строкам, введенным после показателя текущего налога на прибыль (приложение к письму Минфина России от 06.02.2015 № 07-04-06/5027 и 25.06.2008 № 07-05-09/3).

Организации, применяющие ПБУ 18/02 (утверждено приказом Минфина России от 19.11.2002 № 114н) далее показывают:

- постоянные налоговые обязательства (активы) (код строки — 2421);

- изменение ОНО (строка 2430) и ОНА (строка 2450).

О том, как применение ПБУ 18/02 отражается на расчете налога на прибыль, читайте в материале «Какой бухгалтерской проводкой отразить, если начислен налог на прибыль?».

По строке 2460 «Прочее» отражается информация об иных показателях, влияющих на чистую прибыль.

Сама чистая прибыль приводится по строке 2400.

Далее следует справочная информация:

- о результате переоценки внеоборотных активов, не включаемом в чистую прибыль (убыток) периода (строка 2510);

- результате прочих операций, не включаемом в чистую прибыль (убыток) периода (строка 2520);

- совокупном финансовом результате периода (строка 2500);

- базовой и разводненной прибыли (убытке) на акцию (строки 2900 и 2910 соответственно).

Подписывает форму 2 бухгалтерского баланса руководитель организации. Подпись главбуха с 17.05.2015 из нее исключена (приказ Минфина России от 06.04.2015 № 57н).

Отчет о финансовых результатах: пример заполнения

Для наглядности приведем выдержки из оборотно-сальдовой ведомости за 2022 год (в рублях), сформированные до реформирования баланса и необходимые для заполнения отчета о финансовых результатах.

|

Счет (субсчет) |

Оборот |

||

|

Номер |

Наименование |

Дебет |

Кредит |

|

09 |

Отложенные налоговые активы |

45 000 |

40 000 |

|

77 |

Отложенные налоговые обязательства |

110 000 |

90 000 |

|

90.01 |

Выручка |

110 799 640 |

|

|

90.02 |

Себестоимость продаж |

76 880 000 |

|

|

90.03 |

НДС |

16 901 640 |

|

|

90.08 |

Управленческие расходы |

5 865 000 |

|

|

90.09 |

Прибыль/убыток от продаж |

11 153 000 |

|

|

91.02 |

Прочие расходы |

352 000 |

|

|

91.09 |

Сальдо прочих расходов |

352 000 |

|

|

99 |

Прибыли и убытки |

||

|

99.01 |

Прибыли и убытки (за исключением налога на прибыль) |

11 153 000 |

352 000 |

|

99.02 |

Налог на прибыль |

2 210 200 |

|

|

99.02.1 |

Условный расход по налогу на прибыль |

2 160 200 |

|

|

99.02.3 |

Постоянное налоговое обязательство |

50 000 |

При реформации баланса проводкой Дт 99.01.1 Кт 84.01 будет списана чистая прибыль в размере 8 590 800 руб.

На основе вышеуказанных данных рассмотрим форму 2 бухгалтерской отчетности – образец заполнения за 2022 год (данные за 2021 год взяты из прошлогоднего отчета):

|

Наименование показателя |

Код |

За 2022 год |

За 2021 год |

|

Выручка |

2110 |

93 898 |

88 365 |

|

Себестоимость продаж |

2120 |

(76 880) |

(75 993) |

|

Валовая прибыль (убыток) |

2100 |

17 018 |

12 372 |

|

Коммерческие расходы |

2210 |

( – ) |

(545) |

|

Управленческие расходы |

2220 |

(5 865) |

(3 682) |

|

Прибыль (убыток) от продаж |

2200 |

11 153 |

8 145 |

|

Доходы от участия в других организациях |

2310 |

– |

23 |

|

Проценты к получению |

2320 |

– |

– |

|

Проценты к уплате |

2330 |

( – ) |

( – ) |

|

Прочие доходы |

2340 |

– |

– |

|

Прочие расходы |

2350 |

(352) |

(513) |

|

Прибыль (убыток) до налогообложения |

2300 |

10 801 |

7 655 |

|

Налог на прибыль |

2410 |

(2 235) |

(1 894) |

|

в т.ч. |

2411 |

(2260) |

(1894) |

|

отложенный налог на прибыль |

2412 |

25 |

– |

|

Прочее |

2460 |

– |

– |

|

Чистая прибыль (убыток) |

2400 |

8 591 |

5 761 |

|

Наименование показателя 2) |

Код |

За 2022 год |

За 2021 год |

|

Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода |

2510 |

– |

– |

|

Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода |

2520 |

– |

– |

|

Совокупный финансовый результат периода |

2500 |

8 591 |

5 761 |

|

Справочно Базовая прибыль (убыток) на акцию |

2900 |

– |

– |

|

Разводненная прибыль (убыток) на акцию |

2910 |

– |

– |

Малые предприятия вправе сдавать упрощенную отчетность, в которую входит бухбаланс и форма 2 в урезанном варианте. Получите пробный доступ к КонсультантПлюс и изучите порядок заполнения упрощенного отчета бесплатно.

Где найти бланк формы 2 бухгалтерского баланса

Бланк формы 2 бухгалтерского баланса можно скачать на нашем сайте по ссылке ниже:

Скачать бланк формы 2 бухгалтерского баланса

Скачать бланк формы 2 бухгалтерского баланса

Также шаблоны всех форм бухгалтерской и налоговой отчетности есть на сайте ФНС РФ в разделе «Налоговая и бухгалтерская отчетность».

Итоги

Форма 2, или отчет о финрезультатах, создается на бланке установленной формы и подчиняется определенным правилам заполнения. Его данные показывают, из какого рода доходов и расходов формируется чистая прибыль в отчетном периоде.

Продолжаем рассказывать о годовой бухгалтерской отчётности за 2021 год. Сегодня на очереди инструкция по составлению отчёта о финансовых результатах.

В конце статьи подарки: видео с вебинара Алексея Иванова и Людмилы Архипкиной по составлению годовой бухгалтерской отчётности и практическое пособие для главбуха.

Отчёт о финансовых результатах содержит информацию о доходах, расходах и финансовых результатах организации. Эта форма бухгалтерской отчётности также известна как отчёт о прибылях и убытках или «Форма № 2». Как устроен отчёт о финансовых результатах мы рассказывали в этой статье. Российские компании должны составлять отчёт о финансовых результатах по форме, утверждённой приказом Минфина РФ от 02.07.2010 № 66н. Отчёт о финансовых результата нужно сдать в налоговую не позднее 31 марта 2022 года. Далее подробно рассмотрим, как заполнять строки отчёта о финансовых результатах на основании данных бухгалтерского учёта.

Подарок от экспертов сервиса «Моё дело»:

практическое пособие для главбуха

Как составить годовую бухгалтерскую отчётность за 2021 год

Оставьте заявку в форме ниже, и мы вышлем вам подробные инструкции по составлению всех форм бухотчётности бесплатно!

Как отразить финансовые результаты от обычных видов деятельности организации

В строку 2110 «Выручка» нужно включить информацию о выручке организации от основной деятельности. Это кредитовый оборот по счёту 90.1 «Продажи» за вычетом дебетовых оборотов по счетам 90.3 «НДС» и 90.4 «Акцизы», если компания платит эти налоги.

Если компания занимается несколькими видами деятельности, то нужно отдельно показать выручку по каждому направлению, которое даёт более 5 % от общего дохода компании (п. 18.1 ПБУ 9/99).

В строке 2120 «Себестоимость продаж» указывают данные о расходах, которые непосредственно связаны с производством проданной продукции, закупкой реализованных товаров или оказанием услуг. Это дебетовый оборот по счёту 90.2 «Себестоимость продаж» в корреспонденции с кредитом следующих счетов:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 29 «Обслуживающие производства и хозяйства»;

- 40 «Выпуск продукции, работ, услуг» — если компания ведёт учёт по нормативной (плановой) себестоимости с использованием этого счёта;

- 41 «Товары»;

- 43 «Готовая продукция»;

- 45 «Товары отгруженные»

- 46 «Выполненные этапы по незавершённым работам».

Если в строке 2110 была выделена выручка по разным направлениям деятельности, то и себестоимость продаж по ним также нужно показать отдельно (п. 21.1 ПБУ 10/99).

В строке 2100 «Валовая прибыль (убыток)» указывают валовый финансовый результат от основной деятельности. Это разность между выручкой и себестоимостью продаж:

Стр. 2100 = стр. 2110 – стр. 2120.

В строке 2210 «Коммерческие расходы» отражают расходы, связанные с реализацией продукции, товаров или услуг: реклама, логистика и т.п. Это дебетовый оборот по счёту 90.2 в корреспонденции с кредитом счёта 44 «Расходы на продажу».

В строке 2220 «Управленческие расходы» нужно указать расходы на управление организацией, отражённые на одноимённом счёте 26. Это, например, зарплата руководства и других офисных сотрудников, аренда офиса и т.п.

До 2021 года порядок заполнения строки 2220 зависел от учётной политики организации. С 2021 года вступил в силу для обязательного применения ФСБУ 5/2019 «Запасы». Теперь все организации должны указывать в строке 2220 дебетовый оборот по счёту 90.2 в корреспонденции с кредитом счёта 26.

В строке 2200 «Прибыль (убыток) от продаж» нужно указать общий финансовый результат от основной деятельности организации. Для этого следует вычесть из валовой прибыли коммерческие и управленческие расходы:

Стр. 2200 = стр. 2100 – стр. 2210 – стр. 2220.

Как составить годовой отчёт за 2021 год

Бесплатный вебинар Алексея Иванова и Людмилы Архипкиной 15 марта в 11-00

Как отразить прочие доходы и расходы

В строку 2310 «Доходы от участия в других организациях» включают информацию о полученных дивидендах или доходах от продажи акций либо долей в уставном капитале. Это кредитовый оборот по счёту 91.1 «Прочие доходы» в части перечисленных видов доходов.

В строке 2320 «Проценты к получению» указывают различные виды процентов, которые получает организация: по выданным займам, приобретённым ценным бумагам или средствам на банковских депозитах. Сведения берут с кредита счёта 91.1 в части начисленных процентов.

В строке 2330 «Проценты к уплате» отражают все виды процентных выплат организации: по полученным кредитам и займам, а также по облигациям и векселям. Эту информацию берут с дебета счёта 91.2 «Прочие доходы».

В строке 2340 «Прочие доходы» указывают все иные доходы организации, которые не относятся к основной деятельности, и не были учтены выше. Чтобы заполнить эту строку, нужно вычесть из кредитового оборота по счёту 91.1 показатели строк 2310 и 2320.

Например, для производственной или торговой компании в строку 2340 могут войти доходы от сдачи в аренду временно неиспользуемых помещений.

В строку 2350 «Прочие расходы» нужно включить информацию обо всех расходах, не связанных с основной деятельностью, кроме процентов. Показатель этой строки должен быть равен разности между дебетовым оборотом по счёту 91.2 и данными строки 2330.

Например, в этой строке нужно отразить расходы на услуги банков или начисленные штрафы и пени.

Как отразить итоговый финансовый результат и налоги с него

В строке 2300 «Прибыль (убыток) до налогообложения» следует отразить итоговый финансовый результат организации с учётом всех доходов и расходов. Для этого нужно скорректировать значение прибыли (убытка) от продаж на суммы прочих доходов и расходов:

Стр. 2300 = ст. 2200 + стр. 2310 + стр. 2320 – стр. 2330 + стр. 2340 – стр. 2350.

В строке 2410 «Налог на прибыль»организации, которые работают на ОСНО, должны указать начисленную сумму данного налога. Показатель строки 2410 складывается из двух строк, расположенных ниже:

Стр. 2410 = стр. 2411 +- 2412.

В строке 2411 «Текущий налог на прибыль» нужно указать сумму этого налога, которая начислена по декларации.

Строку 2412 «Отложенный налог на прибыль» должны заполнять те организации, которые используют ПБУ 18/02. Она содержит отклонения между данными бухгалтерского и налогового учёта по налогу на прибыль. Сумма в строке 2412 равна разности между дебетовыми оборотами по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства» и кредитовыми оборотами по этим же счетам.

Показатель по этой строке может быть, как положительным, так и отрицательным.

В строке 2460 «Прочие» нужно указать другие виды доходов или расходов, которые влияют на чистую прибыль. Например, компании, которые применяют упрощённую систему налогообложения или единый сельхозналог должны указать в этой строке сумму начисленного налога по своему спецрежиму.

Показатель строки 2400 «Чистая прибыль (убыток)» равен разности между прибылью до налогообложения и начисленным налогом на прибыль с учётом прочих доходов или расходов:

Стр. 2400 = стр. 2300 – стр. 2410 +- стр. 2460.

Как заполнить справочную информацию

В строках, перечисленных ниже, нужно указать данные, которые не влияют на чистую прибыль, но отражаются на капитале компании, либо дают полезную информацию для акционеров.

В строке 2510 «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода» нужно указать сведения о переоценке активов, если эти суммы не вошли в прочие доходы или расходы, а были отнесены на увеличение или уменьшение добавочного капитала организации на счёте 83.

В строке 2520 «Результат от прочих операций, не включаемых в чистую прибыль (убыток) периода» нужно отразить информацию об иных операциях, кроме переоценки активов, которые не были учтены при расчёте чистой прибыли, но повлияли на капитал организации. Например, здесь следует отразить курсовые разницы, связанные с деятельностью организации за пределами РФ (п. 19 ПБУ 3/2006).

В строке 2530 «Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода» указывают сведения о налоге на прибыль, начисленном с показателя строки 2520:

Стр. 2530 = Стр. 2520 х СТ,

где СТ – ставка налога на прибыль, которую применяет организация.

В строке 2500 «Совокупный финансовый результат периода» нужно отразить информацию об итоговом финансовом результате деятельности организации, с учётом всех операций, повлиявших на её капитал:

Стр. 2500 = стр. 2400 +- стр.2510 +- стр. 2520 +- стр. 2530.

Строки 2900 «Базовая прибыль (убыток) на акцию» и 2910 «Разводнённая прибыль (убыток) на акцию» содержат информацию, которую должны заполнять только акционерные общества (п. 16 Методических рекомендаций, утверждённых приказом Минфина от 21.03.2000 № 29н):

- В строке 2900 нужно указать сумму чистой прибыли, которая приходится на одну обыкновенную акцию.