Где найти поручителя по кредиту? Можно ли купить поручительство?

2 дек. 2014

случая невозврата долга. Человек, являющийся гарантом возврата, обязан отвечать частично или полностью за выполнение заемщиком договоренностей. Поэтому многие кредитополучатели озадачены, как найти поручителя, согласного пойти на такой риск.

Кто может стать поручителем

К такой услуге в основном привлекают:

- родственников;

- знакомых и коллег;

- специализированные фирмы;

- посторонних людей, оказывающих услугу за вознаграждение.

Человек, согласившийся стать гарантом возврата, должен соответствовать

требованиям кредитной организации и обладать:

- гражданством РФ;

- регулярным доходом;

- хорошей кредитной историей;

- постоянным трудоустройством;

- возрастом в пределах, установленных банком;

- отсутствием других поручительств и собственных кредитов.

Лицу, согласному взять поручительство по кредиту на себя, следует явиться в банк и предоставить:

- Гражданский паспорт.

- Всю необходимую информацию о себе.

- Справку для

оформления кредита поручительства с указанием дохода за 3 последних месяца

или полгода, заверенную нанимателем.

Многие банки требуют, чтобы размер заработной платы

поручителя позволял погашать основной долг кредита и проценты, в случае

возникновении проблем у заемщика. Если уровень дохода низкий или кредитуемая

сумма высока, то привлекается несколько поручителей.

Финансовое учреждение проверяет достоверность имеющихся

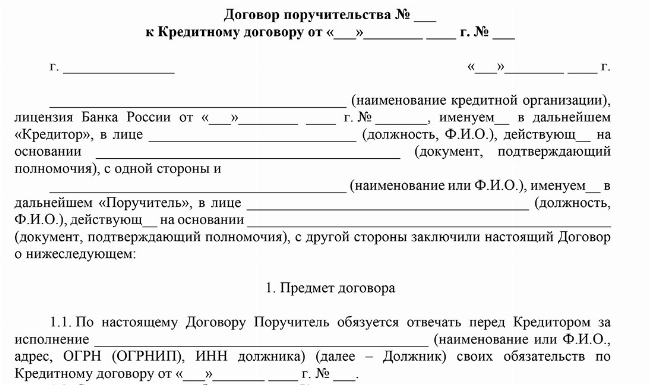

документов и предлагает подписать договор поручительства, составленный в трех

экземплярах.

Как найти поручителя среди знакомых

Наиболее оптимальным вариантом является привлечение родственников

или друзей, с которыми установлены доверительные отношения. Существует

несколько вариантов убеждения людей, которые сомневаются оформлять поручительство по кредиту.

- Предоставить квитанции об оплате предыдущих долгов для

подтверждения серьезности намерений. - Заключить дополнительное соглашение, предусматривающее

появление непредвиденных обстоятельств и дающее поручителю определенные

гарантии. - Вписать в договор стимулирующий размер вознаграждения.

- Четко обозначить в банковском договоре пределы ответственности

гаранта по займу.

Если к поручительству

по кредиту привлекается жена или муж, то они автоматически превращаются в

созаемщиков. В итоге ответственность распределяется на них поровну, что

способствует увеличению кредитуемой суммы. Но поскольку имущество у супругов

общее – положительное решение банка на предоставление займа не гарантировано.

Предпочтение отдается поручителям, имеющим отдельную собственность. В итоге банк получает возможность вернуть задолженность за счет продажи нескольких объектов недвижимости.

Банки приемлемо относятся к привлечению коллег по работе в

качестве гарантов по займу. Особенно легко получить кредит, заручившись личной

поддержкой нанимателя. Ведь никто не хочет подвести своего начальника.

качестве поручителей очевидны:

- проще договориться при возникновении непредвиденных

обстоятельств; - есть стимул выплачивать задолженность в срок, чтобы не

подвести людей.

Но случается, что из-за финансовых проблем у близких людей

на всю жизнь портятся отношения. Ведь никто не огражден от рисков, связанных

с потерей дохода.

Можно ли купить услуги поручителя

Если окружающие отказали в поручительстве, а деньги срочно

нужны, то существуют и другие варианты получения данной услуги.

- Обратиться в специализированную фирму.

- Найти человека, предоставляющего помощь в получении кредита за денежную компенсацию.

Существуют фирмы и кредитные брокеры, занимающиеся

предоставлением или поиском поручителей. Прибегнув к такой услуге, обратите

внимание на отзывы об их работы и срок существования организации. Среди них

попадаются мошенники, организующие фирмы-однодневки, а затем бесследно

исчезающие.

В интернете существуют люди, зарабатывающие на поручительстве

и знающие, как свести возможные риски к минимуму. Они подают объявление с

предложением услуги на специальных форумах или сайтах.

Недостатки

- Стоимость такой услуги обычно составляет 25-50% от размера

займа, выданного банком. - При возникновении проблемы, погашения кредита поручителем не ждите – они вовремя исчезнут и

спрячут имущество. - Риск попасть на мошенников, занимающихся подделкой

документов и справок. Если кредитной организацией обнаруживается подлог, заемщик

попадает в черный список.

Достоинства

- При отсутствии других вариантов, обращение к поручительству

за вознаграждение является выходом, когда срочно требуются деньги. - Если не хочется впутывать родственников в свои финансовые

проблемы, данная услуга будет оптимальным способом получения кредита под поручительство.

Советы заемщику по

выбору поручителя

- При выборе поручителя обращайте внимание на его ежемесячный доход. Чем больше сумма, тем доступнее самые выгодные условия по займу.

- Обращаясь в компании, оказывающие услуги по поручительству,

следует знать, что их деятельность не противоречит российскому законодательству.

Главное, не попасться на уловку черного брокера. Следует насторожиться, если

вам предлагают:

- 100% гарантию получения кредита;

- подделку документов или справок;

- подкуп работников банка.

3. Следует знать, что в случае гибели должника, обязательства по

займам переходят наследникам имущества. Если вы не хотите обременять поручителя,

который не входит в число ваших родственников, проследите чтобы:

- договор не содержал пункт, где указано, что поручитель

обязан выплачивать долг; - поручитель не дал письменное согласие платить по долгам

вместо наследников.

- Поручительство — что это

- Кто может быть поручителем по кредиту

- Какие нужны документы

- За что несет ответственность поручитель

- Ответственность в случае невыплаты

- Если поручитель откажется платить

- Что делать, если заемщик умер

- Как смягчить ответственность

- Чем еще рискует поручитель по кредиту

- Как отказаться от поручительства по кредиту

- Прекращение поручительства

Поручительство — что это

Поручительство — это готовность исполнить кредитные обязательства заемщика. Иными словами, если заемщик не выплатит долг, поручитель обязан вернуть его кредитору вместе с просрочками.

Если заем большой, то ответственных по долговым обязательствам может быть несколько. Это гарантирует банку возврат денежных средств в полном объеме. Все детали — условия возврата, сумма долга и сроки — указываются в договоре поручительства.

Предварительно вы можете самостоятельно рассчитать размер платежа, например, на калькуляторе ниже, и оформить кредит без поручителей на комфортных условиях.

Поручительство целесообразно, когда у заемщика и соответчика есть общие цели. Например, если это партнеры по бизнесу, супруги или родители, которые берут ипотеку для детей. В таких случаях выгода очевидна: поручившееся лицо заинтересовано в получении займа так же, как и заемщик. Они пользуются деньгами наравне.

Если поручитель не расходует выданную банком сумму, а только несет ответственность — ситуация неоднозначная.

Близкий друг слезно просит поручиться за него. Ему нужно получить заем на 2 млн рублей, чтобы запустить бизнес — пошив функциональной одежды для тинейджеров.

Помочь другу просто: нужно предоставить небольшой пакет документов и подписать договор — и вот деньги в кармане товарища, мечта сбылась. Но самое интересное ждет впереди: с этого момента вы с другом несете обязательства за выплату займа поровну.

Задумайтесь, действительно ли вы уверены в том, за кого поручаетесь? Отбросьте мысли о дружбе и родственных узах, оцените ситуацию трезво. Помните: если заемщик не рассчитается с долгами, вернуть банку кругленькую сумму с процентами придется вам.

К тому же для получения крупного займа не обязательно привлекать поручителя. В качестве обеспечения банк может принять залог транспортного средства, квартиры или частного дома с земельным участком.

Кто может быть поручителем по кредиту

При выборе поручителя кредитору не важна степень родства. Это может быть знакомый, друг, коллега или родственник. Главное, чтобы он имел постоянный доход.

Чтобы выяснить, сможет ли претендент быть поручителем, убедитесь, что он соответствует следующим критериям:

- требуемый возраст;

- наличие гражданства РФ;

- наличие официального трудоустройства;

- срок работы на текущем месте не менее 4 месяцев;

- доход, позволяющий покрыть долговые обязательства;

- чистая кредитная история.

Кроме того, поручившийся гражданин не должен иметь судимостей и действующих кредитных договоров.

Какие нужны документы

Вместе с заявкой на поручительство нужно предоставить кредитору пакет документов. В него входит:

- заявление в письменной форме;

- оригинал паспорта и копии всех страниц;

- копия трудовой книжки, заверенная в бухгалтерском отделе;

- справка о доходах, выданная работодателем.

Как видите, список бумаг, которые необходимо подготовить, небольшой. Проще только оформление самого займа.

За что несет ответственность поручитель

Поручитель несет полную ответственность за долги заемщика перед кредитором.

Как правило, ответственность при поручительстве солидарная. Это значит, что кредитор может потребовать оплаты долга как от заемщика и поручившегося лица одновременно, так и с каждого по отдельности – полностью или частично.

Допустим, ваша сестра оформила заем на 800 тысяч рублей и попросила вас выступить поручителем. Вносить ежемесячные платежи будет она. Но если по какой-либо причине выплаты прекратятся, именно от вас банк потребует возврата долга.

Тот факт, что деньгами вы не распоряжались, не спасет от выплаты долгов. Все условия возврата оговариваются в договоре, который поручившееся лицо подписывает добровольно.

Если же заемщик выплатит свой долг в срок, то вам ничего не грозит. Как только он погасит заем, все кредитные обязательства с вас будут сняты.

Ответственность в случае невыплаты

Поручитель отвечает перед банком в том же объеме, что и должник. Поэтому, если по каким-то причинам друг перестанет платить, именно вы должны будете погасить за него кредит. Причем в сумму войдут как основной долг и проценты, так и начисленные штрафы. А если дело дойдет до суда – еще и судебные издержки и другие расходы кредитора.

Есть и хорошая новость: после того, как рассчитаетесь с долгами основного заемщика, права кредитора перейдут к вам. Это значит, что вы сможете требовать полного возмещения суммы, потраченной при погашении займа.

Если поручитель откажется платить

Если обязательства не выполнят оба, кредитор подаст иск в суд на каждого. Обычно такое происходит спустя 2-3 месяца просрочек. Имейте в виду: когда дело передается в суд, судебные издержки ложатся на поручившееся лицо.

Суд рассматривает иск и устанавливает график выплаты долга. Если график нарушается, дело передают судебным приставам. Они могут применить к соответчику те же меры, что и к заемщику:

- арестовать счета и заблокировать карты;

- назначить регулярный вычет 50% заработной платы;

- изъять и продать имущество в счет уплаты долга;

- ограничить выезд за границу.

Как смягчить ответственность

Новость о выплате чужих долгов может ошарашить и выбить из колеи. В такой ситуации важно сохранить спокойствие и рассудительность. Есть несколько способов разрешить конфликт или смягчить финансовую нагрузку.

В первую очередь свяжитесь с заемщиком, чтобы узнать о причинах задолженности. Если он испытывает временные финансовые трудности, вы можете договориться и вносить платежи от своего имени. Когда ситуация с деньгами нормализуется, заемщик вернет вам долг.

Если проблемы с финансами серьезные, можно попросить банк предоставить кредитные каникулы или предложить план реструктуризации долга. Эти варианты спасли многих россиян во время локдауна, когда должники остались без работы или их доходы сократились из-за перевода на удаленку.

Не исключено, что заемщик предпочтет скрываться и игнорировать ваши звонки. В этом случае можно обратиться в банк и предоставить информацию о местонахождении беглеца и источниках его дохода.

Как быть, если все вышеперечисленные варианты не сработали, должник не хочет договариваться и перекладывает свои обязанности на плечи поручившегося лица?

Спасением может стать отсутствие имущества и официального трудоустройства: в этом случае ответственность перед кредитором будет снята, так как возвратить долг попросту нечем.

Чем еще рискует поручитель по кредиту

Как только человек, которого вы подстраховали при оформлении кредита, остановит выплаты, задолженность отразится и в вашей кредитной истории тоже. Единственный способ этого избежать – взять погашение долга в свои руки.

Выходит, что деньги занимали и тратили не вы, просрочки допускали тоже не вы, а подмоченная репутация и чужой долг будут у вас. Поэтому не стоит соглашаться на поручительство, если ситуация соответствует обоим из перечисленных утверждений:

- сумма чужого займа слишком велика и заемщик не является близким родственником, с которым вы и так делите все расходы;

- человек, обратившийся к вам, неоднократно нарушал обещания и показывал безответственное отношение к финансовым вопросам.

Как отказаться от поручительства по кредиту

Рассмотрим на примере.

Ольга и Артем встречались много лет, дело шло к свадьбе. Когда Артем предложил Ольге взять потребительский кредит на покупку нового авто, она согласилась и стала поручителем будущего мужа.

Спустя полгода любовная лодка разбилась о быт, и пара рассталась — отношения были испорчены. Артем тяжело перенес расставание: уволился с работы, перестал регулярно вносить ежемесячные платежи. Ольга решила отказаться от поручительства.

Согласиться быть поручителем легко, а вот расторгнуть договор с банком не так просто. Для отказа нужны весомые причины. Например, если кредитор без предупреждения изменил условия договора в худшую сторону: увеличил процент, продлил срок действия договора.

Еще одной причиной для отказа является банкротство поручившегося. А самым распространенным вариантом — признание договора недействительным. Это возможно, если кто-то без ведома поручителя взял его данные и оформил документы.

Если основания для оспаривания поручительства есть, нужно представить все доказательства в суде. Когда банк предъявит вам иск о взыскании долга по займу, вы в ответ подадите иск о признании договора поручительства недействительным или прекращенным.

В случае с Ольгой расторжение договора поручительства невозможно — придется договариваться с Артемом и искать компромисс.

Прекращение поручительства

Самый простой ответ на вопрос «как выйти из поручительства» — расплатиться по всем долгам. Выплатить взносы может как заемщик, так и поручившееся лицо. Как только долг будет выплачен, договор перестанет иметь юридическую силу, и поручитель станет свободным от обязательств.

День окончания срока поручительства не всегда совпадает с датой завершения кредитной сделки. В договоре может быть указан иной срок, по истечении которого ответственность с поручителя будет снята.

Еще один вариант прекращения поручительства — перевод долга на нового заемщика. Если банк сделал это, а отвечать за другого человека вы не согласны, ваши прошлые обязательства перестанут действовать.

Неприятный нюанс: даже смерть не избавит поручителя от обязательств перед кредиторами. В таком случае поручительство перейдет по наследству детям поручившегося лица, и они будут в полной мере отвечать за долги заемщика.

Прежде чем согласиться на поручительство или предложить его кому-то, взвесьте все за и против. Знание теоретической основы, прав и обязанностей поручившегося позволит вам принять правильное решение и подготовиться к возможным последствиям.

Условия кредитования для соответчика не менее важны, чем для самого заемщика. Чтобы не переплачивать за пользование заемными средствами, выбирайте выгодный кредит от Совкомбанка.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит в Совкомбанке, оформите услугу «Гарантия минимальной ставки» и получите шанс вернуть проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту и доставим курьером.

Проблема доступного финансирования для российского малого бизнеса всегда была острой. По данным общественной организации «Опора России» с трудностями при получении банковских кредитов в 2012-2013 годах сталкивались 40% предпринимателей. В 2015 году эту проблему отмечали уже больше половины опрошенных – 53%.

На фоне сокращения количества банков, отзыва банковских лицензий, роста процентов по кредитам и ужесточения требований к заемщикам объяснимым выглядит низкий показатель субъектов малого и среднего предпринимательства, которым удалось в 2015 году получить банковское финансирование. Таких счастливчиков набралось всего лишь около 10% против чуть более 20% в 2014 году.

Банкиров можно понять – финансовое положение мелких заемщиков ухудшается, растет процент просроченной банковской задолженности, а кредиты без обеспечения не возвращаются почти в половине случаев. Так, на протяжении нескольких лет Сбербанк предлагал малому бизнесу беззалоговый кредит без кредитной истории «Доверие», со ставкой от 4%. Результаты этого кредитного продукта оказались удручающими, потери банка доходили до 40-50%, в результате чего программу полностью свернули. С 2015 года стало практически невозможно получить беззалоговый кредит на развитие бизнеса и в других банках.

В случае острой нужды в деньгах предприниматели вынуждены обращаться к другим источникам финансирования: потребительские кредиты, микрофинансовые организации и даже ломбарды. Минусы у этих вариантов существенные, ведь процентная ставка здесь выше, а залоговая стоимость закладываемых активов ниже, чем при выдаче банковских кредитов. В результате такие займы обходятся малому бизнесу значительно дороже.

А между тем, в России уже на протяжении нескольких лет работает по-настоящему действенный механизм помощи предпринимателям в получении кредитов – государственные гарантийные фонды. Такие фонды создаются органами исполнительной власти субъектов РФ и финансируются из федерального и региональных бюджетов. Поручительства региональных фондов действуют на территории того субъекта, где они были созданы.

На общероссийском уровне деятельность фондов находится под контролем Федеральной корпорации по развитию малого и среднего предпринимательства. Найти контакты государственного гарантийного фонда вашего региона можно в Перечне аккредитованных гарантийных организаций.

О том, как работают такие организации, и каких результатов они достигли, мы расскажем на примере Фонда содействия кредитованию малого бизнеса Москвы (ФСКМБМ).

Деятельность ФСКМБМ

Фонд содействия кредитованию малого бизнеса Москвы был учрежден Правительством Москвы в 2006 году и за 10 лет существования смог достичь следующих результатов:

- заключено договоров поручительства – 7819;

- выдано поручительств – на сумму 39,173 млрд рублей;

- привлечено финансирование под поручительство – на сумму 83,117 млрд рублей;

- капитализация Фонда – 8,78 млрд рублей.

На сегодняшний день Фонд выдает поручительства по кредитам и банковской гарантии. В планах – работа с микрофинасовыми, лизинговыми и франчайзинговыми компаниями. В перечне партнеров Фонда 45 банков, среди которых такие крупные кредитные организации, как Сбербанк, Промсвязьбанк, Альфа-Банк, Банк Москвы, ВТБ-24.

Поручительства ФСКМБМ оказались востребованы в условиях резкого падения в 2015 году объемов кредитования малого и среднего бизнеса, ведь банки заинтересованы в получении гарантийного обеспечения по займам. При общем снижении выданных кредитов для этой категории заемщиков по Москве на 52%, объем поручительств Фонда снизился всего на 26%.

Приоритетные направления деятельности заемщика

В Москве самым популярным направлением бизнеса традиционно является торговля. Отраслевая структура портфеля поручительства Фонда отражает эту тенденцию – до 70% гарантий выдавались организациям оптовой и розничной торговли. Однако, учитывая, что государственная поддержка направлена на развитие отраслей, не связанных с торговлей, Фонд выделяет в качестве приоритетных следующие виды деятельности:

- производство и ремесленничество;

- инновации и высокие технологии;

- строительство и архитектура;

- социальные и бытовые услуги;

- транспорт и связь;

- гостиничные услуги и внутренний туризм;

- здравоохранение и образование;

- ЖКХ.

Заемщики, работающие в этих направлениях, могут рассчитывать на максимальную гарантию Фонда, покрывающую до 70% от требуемого банками обеспечения (в абсолютном выражении до 90 млн рублей), в то время как кредиты для неприоритетных отраслей могут получить только до 50% гарантийного покрытия на сумму до 45 млн рублей.

Такая политика принесла свои плоды: по итогам 2015 года доля торговых предприятий среди получивших поддержку Фонда снизилась с 61% до 53%.

|

Направление деятельности |

Доля заемщиков в 2014 году |

Доля заемщиков в 2015 году |

|

Торговля |

61% |

53% |

|

Производство |

16% |

17% |

|

Строительство |

9% |

17% |

|

Недвижимость |

5% |

5% |

|

Услуги |

8% |

6% |

|

Инновации |

1% |

2% |

Еще одним приоритетом при предоставлении поручительства является участие заемщика в госзакупках: системе размещения заказов на поставку товаров, выполнение работ или оказание услуг для муниципальных или государственных нужд. Для таких предпринимателей Фонд не только предоставляет максимальное гарантийное покрытие, но и снизил размер вознаграждения. Ставка за поручительство в этом случае равна 0,75% против обычных 1,25% годовых. В результате, доля участников госзакупок уже составляет 33% от всех, получивших поручительство Фонда, и продолжает расти.

Поручительство Фонда не выдается следующим категориям заемщиков:

- субъекты бизнеса, производящие и реализующие подакцизные товары;

- занятые добычей и реализацией полезных ископаемых, но не являющиеся участниками соглашений о разделе продукции;

- игорные заведения;

- кредитные и страховые организации (кроме потребительских кооперативов);

- ломбарды;

- профессиональные участники рынка ценных бумаг;

- инвестиционные фонды и НПФ.

Каким условиям должен удовлетворять бизнесмен, обратившийся за поручительством ФСКМБМ?

Кредиты заемщику выдает банк-партнер, поэтому, прежде всего, необходимо соответствовать обычным требованиям банковского кредитного договора. Практически во всех случаях кредит должен иметь обеспечение в виде залога или поручительства. Если у бизнесмена не хватает собственного имущества для обеспечения кредита или он не может найти других поручителей, то можно обратиться за помощью в гарантийный фонд.

Для получения поручительства Фонда в Москве заемщик должен соответствовать следующим условиям:

- Официальное место нахождения организации или место проживания индивидуального предпринимателя – г. Москва.

- Регистрация в Реестре субъектов малого и среднего предпринимательства Москвы.

- Реально работающий субъект бизнеса: хозяйственная деятельность ведется не менее 6 месяцев до момента обращения за поручительством в Фонд.

- Быть резидентом РФ, за исключением случаев, предусмотренных международными договорами.

- Отсутствие просроченной задолженности по налогам и сборам.

- Хорошая кредитная история (при наличии уже имеющихся кредитных договоров или договоров займа) – за предшествующие 6 месяцев допускается единоразовая просрочка платежей до 5 дней.

- В течение двух лет до обращения за поручительства в отношении бизнесмена не должны были проводиться процедуры несостоятельности, такие как внешнее управление, наблюдение, конкурсное производство финансовое оздоровление, и др.

- Наличие собственного обеспечения кредита: не менее 30% от суммы своих обязательств с учетом процентов.

- Уплата вознаграждения Фонду в размере от 0,75% до 1,25% годовых от суммы поручительства.

Как получить поручительство Фонда содействия кредитованию малого бизнеса Москвы?

Если заемщик удовлетворяет условиям выдачи поручительства, то схема работы с Фондом выглядит так:

- Заемщик обращается в один из банков-партнеров ФСКМБМ и предоставляет документы, необходимые для получения кредита.

- Банк принимает решение о возможности выдачи средств и совместно с заемщиком готовит заявку в Фонд на поручительство.

- В течение трех рабочих дней Фонд рассматривает заявку и выносит решение о возможности предоставления поручительства.

- В случае положительного ответа банк, заемщик и Фонд подписывают трехсторонний договор, на условиях которого и выдается банковский кредит.

- Заемщик выплачивает вознаграждение Фонду единоразово или в рассрочку.

Каждая заявка на поручительство проходит тщательную проверку, могут запрашиваться дополнительные документы, ведется проверка службами рисков и безопасности, учитывается финансовая нагрузка заемщика по другим кредитам. Ознакомиться с условиями договора поручительства Фонда содействия кредитованию малого бизнеса Москвы можно здесь.

Фактически, поручительство – это особый вид гарантии обеспечения выполнения обязательств заемщиком. В случае отказа должника от своих обязанностей, то перед кредитором ответственность несет именно поручитель. В таком случае банк имеет право потребовать возврата кредита, процентов по нему, неустойки и штрафа от лица, выступающего по договору «гарантом».

Поручительство: определение и виды

Одним из видов обеспечения исполнения финансовых и других обязанностей заемщиком перед банком является поручительство, ГК РФ регламентирует этот вопрос, согласно главе 5 рассматриваемого положения.

Поручительство по кредиту – довольно распространенное явление. Не так давно для получения крупного займа кредитные организации неохотно одобряли заявку, если потенциальный клиент не может предоставить поручителя.

Сегодня финансовое поручительство не менее актуально. Но к помощи, так называемого гаранта чаще всего прибегают в том случае, если у банка возникают сомнения в достаточном уровне платежеспособности и/или добросовестности заемщика. Таким образом, он защищает себя от невыплаты долга.

Закон о поручительстве гласит, что поручитель несет ответственность перед кредитором за неисполнение должником по кредитному договору своих обязательств.

Надо отметить, что поручительство бывает нескольких видов, в зависимости от типа обязательств лица, за которые отвечает поручитель: денежное, неденежное и обеспечение обязанностей в будущем. Такая группировка приведена в статье 361 ГК РФ.

Кто такой поручитель по кредиту и кто им может стать

Поручитель по кредиту – это лицо, которое отвечает перед банком за неисполнение обязательств заемщиком. В связи с тем, что такой человек гарантирует выполнение финансовой части кредитного договора должником, риски банка снижаются, а у потенциального субъекта соглашения о кредите повышаются шансы на его одобрение.

Кто может стать поручителем, напрямую зависит от требований, предъявляемым к гаранту банком. Кредитные учреждения имеют право разрабатывать собственные условия заключения договора поручения по кредиту.

Гражданин должен:

- достигнуть совершеннолетия;

- быть гражданином РФ;

- иметь постоянную регистрацию в регионе заключения договора поручения;

- обладать стабильным заработком.

Также, банки обращают внимание на кредитную историю потенциального «гаранта». Как показывает практика, стать поручителем по кредиту невозможно, если человек допускал просрочки по своим займам, в отношении него возбуждено исполнительное производство, гражданин не имеет дохода и др.

Важно! Согласно статье 361 ГК РФ поручительство возникает по договору, заключенному между кредитором и поручителем, а также в силу закона.

Как найти поручителя

На самом деле, найти поручителя по кредитному договору не сложно. Им может быть любой знакомый заемщику человек, которые согласился на поручительства или совершенно незнакомое лицо.

В последнее время на досках объявлений все чаще появляются предложение от разных граждан, которые готовы за небольшое вознаграждение выступить поручителем.

Однако, среди вполне добросовестных, так называемых «помощников», встречаются и мошенники, которые попросту берут деньги за оказание услуг, а потом пропадают, либо в процессе заключения сделки с банком выясняется то, что человек не соответствует требованиям кредитной организации.

Порядок заключения договора: шпаргалка

Чтобы понять, как оформляется поручительство по кредиту, рекомендуем ознакомиться с пошаговой инструкцией заключения соответствующего договора:

- потенциальный заемщик находит поручителя;

- клиент кредитной организации и будущий «гарант» приходят в отделение банка, последний предоставляет документы, требуемые для заключения договора;

- банк оценивает платежеспособность и добросовестность потенциального поручителя;

- кредитная организация принимает решение и сообщает о нем клиенту;

- в случае одобрения кандидатуры, с лицом, изъявившим желание выступить гарантом по кредитному договору, заключают отдельное соглашение.

Как показывает практика, банк оценивает потенциального поручителя сравнительно недолго. Обычно договор подписывают в день обращения в кредитную организацию. Но в некоторых случаях учреждению может понадобится дополнительное время на принятие соответствующего решения.

Проверка кандидата

Одним из главных этапов заключения договора поручения по кредиту является оценка потенциального субъекта соглашения в соответствии с условиями банка.

Требования к поручителю утверждаются внутренними НПА кредитной организации. Обращают внимание на возраст гражданина, на его финансовое состояние, на место работы, на кредитную историю.

«Повлиять на решение банка может даже тот факт, что человек является плательщиком алиментов или в настоящий момент на его иждивении находится много недееспособных или малолетних лиц».

Зачастую поручителем может стать гражданин РФ, проживающий в регионе заключения соглашения, возрастом от 21 года до 70 лет, имеющий положительную кредитную историю.

Надо отметить, что в отличие от оценки созаемщика, при рассмотрении кандидатуры поручителя банк лояльно относится к кредитной нагрузке последнего, так как финансовые обязательства после заключения договора не делятся между заемщиком и гарантом.

Заключение договора

После одобрения кандидатуры, кредитор и поручитель заключают договор поручительства по кредитному договору в письменном виде. Несоблюдение письменной формы соглашения влечет за собой его недействительность. Данное правило регламентировано статьей 362 ГК РФ.

Как правило, единого образца рассматриваемого договора на законодательном уровне не установлено. Его подготовкой занимается кредитная организация.

|

Примерное содержание договора: |

|

данные сторон; |

|

дата и место заключения соглашения; |

|

предмет правоотношений; |

|

права и обязанности субъектов; |

|

срок действия поручительства; |

|

ответственность сторон; |

|

порядок разрешения споров; |

|

дополнительные условия договора поручительства; |

|

заключительные положения; |

|

реквизиты субъектов.

|

Соглашение подписывает уполномоченный представитель кредитной организации и поручитель. Надо отметить, что последним может стать, как физическое, так и юридическое лицо.

Образец заявления

Образец договора поручения к кредитному соглашению

Права и обязанности поручителя

Обязанности поручителя по кредиту прописывают в договоре поручения. Как правило, лицо, выступающее гарантом обязано:

- нести солидарную или субсидиарную ответственность с заемщиком перед кредитором;

- оплатить задолженность по кредиту в случае неисполнения финансовых обязательств основным должником после получения соответствующего требования от банка;

- информировать кредитора об изменении реквизитов, места проживания, адреса регистрации.

Для заключения договора поручения гражданин предоставляет документы, требуемые банку. Точный перечень зависит от условий, принятых кредитной организацией. Пакет может включать в себя идентификатор потенциального поручителя, второй документ на выбор (ИНН, СНИЛС, водительское удостоверение или загранпаспорт), бумаги, подтверждающие заработок (2-НДФЛ или справка по форме банка).

Также, соглашением предусмотрены права поручителя. Он вправе выдвигать против требования кредитора возражения. Он может претендовать на получение части имущества, приобретенного за счет заемных средств в случае исполнение обязательств вместо заемщика. Поручитель имеет право требовать от основного должника уплаты ему штрафов, которые гарант внес вместо заемщика и компенсации убытков, связанных с исполнение обязательств.

Обратите внимание: Перед подписанием договора поручения внимательно прочитайте его. Если какие-либо пункты не понятны, не стесняйтесь обращаться за разъяснениями к сотруднику кредитной организации.

Ответственность поручителя

Поручитель отвечает за неисполнение заемщиком обязательств перед кредитором. Основаниями для наступления ответственности считают:

- невозвращение суммы займа или его части в обусловленный договором срок;

- неуплата заемщиком процентов, неустойки, штрафа.

Надо отметить, что поручитель имеет право не исполнять свои обязательства до тех пор, пока кредитор может получить удовлетворение своего требования путем его зачета против требования должника.

Пример из практики:

Васильев Р. выступил поручителем по ипотечному договору, заключенному между банком и Потаповым Т. На протяжении всего периода кредитования заемщик добросовестно исполнял обязательства, но в последние 2 месяца не внес ежемесячные платежи. Банк выставил требование о необходимости оплаты задолженности, процентов и штрафа. Все предпринятые меры взыскания с заемщика задолженности залогодателем оказались не эффективными. Тогда кредитная организация потребовала вернуть долг от Васильева Р.

Ответственность по договору поручительства – важный момент. Фактически, если заемщик не сможет выплатить кредит, независимо от обстоятельств, которые стали основаниями неисполнение должником обязанностей, банк имеет право потребовать погашения задолженности от поручителя.

Но последний вправе выразить возражения на требования кредитной организации, например, если считает, что основной заемщик в силах рассчитаться по долгам.

Прекращение поручительства

Как перестать быть поручителем по кредиту? Основания для прекращения рассматриваемых положений регламентированы на законодательном уровне. Как правило, поручительство заканчивается после полного погашения заемщиком своих обязательств по кредитному соглашению или по истечению срока действия договора поручения.

Также, поручитель может заявить о выходе из правоотношений, если внесены изменения в договор кредитования, существенно увеличивающие ответственность последнего. К примеру, если банк повысил ставку кредитования или увеличил сумму займа.

Гарант имеет право отказаться от поручения за другое лицо в случае смены заемщика по кредитному договору.

Проблемы поручительства и риски

Главным риском гаранта является то, что поручитель по кредиту несет ответственность в случае неисполнение финансовых обязанностей заемщиком. То есть, займ брал не он, деньги тратились не на его нужды, а если должник не сможет погасить кредит, то возврат финансов потребуют именно с него.

На практике различают следующие риски поручителя по кредиту:

падение кредитного рейтинга в случае неисполнения обязательств заемщиком или допущения им просрочек;

- опасность потерять собственное имущество в случае судебного взыскания задолженности банком;

- снижение шансов на получение займа или ипотеки для себя из-за высокой кредитной нагрузки.

Перед принятием решения, выступить поручителем по кредиту, необходимо хорошо подумать, стоит ли брать на себя такой груз ответственности. Ведь человек рискует своим личным имуществом. В случае взыскания с него долга в судебном порядке может быть возбуждено исполнительное производство, в ходе которого пристав вправе наложить на неплательщика некоторые ограничения.

Подписать договор о поручительстве по кредитному соглашению, значит взять на себя обязанность вернуть денежные средства банку, если заемщик не сможет или откажется это делать.

Также, участие в поручительстве грозит получением отказа в предоставлении кредитов для себя. Ведь просрочки, допущенные заемщиком, влияют не только на его кредитную историю, но и на КИ «гаранта».

Судебная практика

В суд поступило исковое заявление о взыскании долга поручителем с заемщика от Ульяновой Р. к Ульянову К.

Истец пояснила, что между ответчиком и банком в 2019 году был заключен кредитный договор, по которому Ульянова Р. выступила поручителем. Ульянов К. нарушил свои обязательства, в результате чего по кредиту образовалась просроченная задолженность

Решение суда с Ульянова К. и Ульяновой Р. в пользу банка был взыскан долг в равном объеме. На основании судебного решения, ФССП в отношении Ульяновой Р. возбуждено исполнительное производство. В ходе него с женщины взыскали всю задолженность. ИП закрыто в связи с фактическим исполнением.

Ульянова Р. требует взыскать с ответчика, сумму задолженности и судебные расходы. Судья, рассмотрев материалы дела, пришел к выводу, что требования истца законны и подлежат удовлетворению.

Частые вопросы

Как найти поручителя для кредита, если знакомые отказывают в помощи?

+

Если у вас нет возможности найти поручителя среди знакомых и родных, единственный вариант – обратиться за получением рассматриваемых услуг в специализированную компанию или частному лицу за небольшую плату. Помните о том, что среди граждан, которые предлагают такую помощь, часто оказываются мошенники.

Зачем нужен поручитель и можно ли обойтись без него?

+

Поручитель необходим в качестве гаранта. Он отвечает за исполнение обязательств заемщиком. Таким образом, банк снижает свои риски, связанные с невозвратом средств. Если по условиям кредитного продукта привлечение такого лица не обязательно, а у заемщика хорошая репутация, отличная кредитная история и должный уровень заработка, то можно обойтись и без поручителя. Но все зависит от требований банка.

Можно ли мне вернуть взысканную в судебном порядке сумму долга по кредиту с заемщика?

+

Законодательством предусмотрена возможность возврата денежных средств, которые были взысканы с поручителя в судебном порядке в счет погашения задолженности заемщика. В таком случае необходимо обратиться с исковым заявлением в суд.

Заключение эксперта

Поручительство – это особый вид обеспечения исполнения обязательств заемщиком. Таким образом, кредитная организация снижает риски не возврата предоставленного кредита.

Стать поручителем может совершенно любое лицо, которое отвечает требованием банка. Главное, чтобы кандидат имел гражданство РФ, постоянный заработок, хорошую кредитную историю.

Гражданин может отказаться от поручительства, если изменен кредитный договор, что влечет за собой увеличение его обязательств или наступление для него неблагоприятных последствий, а также в иных случаях, регламентированных действующим российским законодательством.

Вопрос поручительства может мучить очень долго, особенно, если банк не предоставляет кредит только заемщику.

Расскажем, как и где можно найти поручителя, каким он должен быть, а также определим, какие последствия могут возникнуть, если гражданин «нарвется» на мошенников.

Содержание статьи:

- Требования к поручителю по кредиту в банке

- Где искать поручителя бесплатно

- Как убедить человека стать поручителем

- Как найти поручителя за вознаграждение

- Риски поручителя за деньги – законно ли это

Требования к поручителю по кредиту в банке

Поручитель – это своеобразный заемщик. Он поручается за другого человека и выступает гарантом того, что взятая в сумма взаймы будет возвращена банку в полном объеме.

Так как он ответственен за другого человека, то к нему работники банковских, кредитных компаний выдвигают определенные требования.

Поручитель должен отвечать многим требованиям, среди которых:

- Наличие стабильного, официального дохода.

- Постоянное место работы.

- Соответствующее гражданство — РФ.

- Отличная, положительная кредитная история. Конечно же, если у поручителя будут огромные долги, то вряд ли кредит заемщику одобрят.

- Отсутствие своих кредитов и иных поручительств.

- Возраст — от 18 до 65 лет. В некоторых банках возрастные ограничения другие.

Ответственность поручителя высока, поэтому нужно искать подходящего человека и постараться заверить его в своей порядочности и способности погасить кредит.

Подробнее мы писали, о том, кто такой поручитель и каковы его права, а также о том, чем поручитель отличается от созаемщика.

Где искать поручителя по кредиту бесплатно – все варианты поиска

Основной заемщик по кредиту может найти себе поручителя абсолютно бесплатно.

- Самый популярный способ поиска поручителя — это спрос среди родственников и друзей. То есть, с людьми, которые хорошо вас знают и доверяют.

- Также можно попросить коллег и знакомых, если родственники вам отказали в поиске.

- Через поиск в интернете.

Конечно же, существуют специализированные фирмы, которые занимаются подбором поручителей или созаемщиков. Однако, за свою работу или за согласие будущий поручитель запросит определенную денежную сумму. Не всегда вопрос поручительства решается бесплатно.

Как убедить человека стать поручителем – дополнительные условия и гарантии сторон

Не каждый человек согласен стать поручителем по кредиту. Можно понять, почему, ведь это – немалая ответственность. И никогда не знаешь, что будет через несколько лет, на которые оформляется кредит.

Но убедить человека стать поручителем – возможно.

Для убеждения вы можете воспользоваться несколькими способами:

Способ 1. Заключение дополнительного договора

Обычно дополнительный договор содержит информацию о возмещении затрат, в случае возникновения форс-мажорных обстоятельств. Например, что будет если у заемщика снизится доход, его сократят или уволят, понизят в должности.

Также в договоре можно обозначить сумму вознаграждения за согласие стать поручителем. Она необязательно должна быть большой. Но это будет небольшим стимулом для будущего поручителя.

Способ 2. Определение пределов ответственности поручителя

В договоре с банковской организацией не лишним будет определить границы ответственности поручителя. Банки обычно не возражают, а для поручителя это станет дополнительным плюсом.

Таким образом, заемщик может давать какие-либо гарантии поручителю.

О том, как взыскивается долг по кредиту с поручителя, мы рассказывали.

Как и где найти поручителя по кредиту за вознаграждение

Если вы выступаете заемщиком по кредиту, и не можете найти себе поручителя, а ваши родственники и друзья не поддерживают вас в этом вопросе, то придется прибегнуть к таким способам поиска:

- Поиск в интернете. Будущие поручители часто сами предлагают свои услуги на специальных сайтах и форумах.

- Обращение в специализированные фирмы. Этот вариант более надежный, если поручитель и компания имеют хорошие отзывы. Обращайте внимание на удачные примеры сотрудничества, а также долгий срок работы организации.

Стоимость услуги поручительства различается. Она зависит от срочности вопроса, обязательств поручителя и объема вознаграждения.

Риски поиска поручителя по кредиту за деньги – законно ли это, и как уберечься от мошенничества и обмана

Важно понимать, что поиск поручителя за деньги незаконен. Никаких гарантий предоставления кредита гражданам никто не даст – даже, если будет заключено несколько договоров.

Такие якобы «ответственные» помощники не могут гарантировать поддержки в сложные времена заемщика. Кроме того, это – просто вымогательство денежных средств.

Если вариант платного поручителя все же рассматривается, то лучше, чтобы им стал знакомый человек, а не чужой из списка.

Наши юристы рекомендуют не обращаться в специализированные фирмы, так как мошенников очень много. Потом доказать что-либо при наличии договоров будет невозможно.

Остались вопросы? Просто позвоните нам: