Задачи на расчет прибыли с решениями и выводами

Задачи на определение прибыли и рентабельности

Рентабельность продаж пример расчета

1 Задача. Рассчитайте годовую прибыль предприятия, если доход за год составил 2,5 млн рублей, годовые переменные издержки составили 0,5 млн рублей, постоянные издержки составили 1,2 млн рублей. Рассчитайте рентабельность продаж.

Решение задачи на расчет прибыли

Прибыль и рентабельность расчет.

Прибыль рассчитывается по формуле:

Прибыль=Доход – Общие издержки

Следовательно прибыль = 2,5- (0,5+1,2)=0,8 млн руб или 800 тыс. руб.

Расчет рентабельности продаж.

Рентабельность продаж находят по формуле:

Формула рентабельности: Рентабельность продаж = Прибыль / Общий доход = 0,8 / 2,5=0,32 или 32%.

Вывод по расчету рентабельности: Работа предприятия может рассматриваться эффективной при рентабельности продаж в 15%. В нашем примере рентабельность составляет 32%, следовательно уровень рентабельности очень хороший.

Рассмотрим еще один пример расчета рентабельности продаж.

2 Задача. Найдите прибыль и определите рентабельность продаж продуктового магазина за месяц, если выручка за данный месяц составила 4 500 000 рублей, средняя наценка на товары составила 22%. Затраты на покупку товаров для продажи: 3510 000 рублей, заработную плату за месяц составили 400 000 рублей, затраты на арендную плату и коммунальные услуги: 230 000 рублей.

Решение задачи. Итак, рассчитаем прибыль и рентабельность продаж.

Наценка составила 22%. Значит прибыль предприятия за период будет равна 22% от 4 500 000 рублей, т.е. 0,22*4500 000 = 990 000 рублей.

Однако если наценка добавляется к себестоимости товаров (как правило, определяемой исходя из прайслиста поставщиков), то предприятие еще из прибыли должно выплатить заработную плату, оплатить коммунальные услуги и погасить постоянные затраты (арендная плата)

Поэтому прибыль уменьшится на данные затраты.

Реальная прибыль будет равна 990000-400000-230000=360 000 рублей.

Чистая прибыль (за минусом налога на прибыль) = 360 000 – 0,2*360 000 =288000 рублей.

Итак, наценка составила 22%.

А рентабельность (прибыльность) продаж будет значительно ниже.

Найдем рентабельность продаж по валовой прибыли и по чистой прибыли.

Рентабельность продаж рассчитывается по формуле:

Формула рентабельности: Рентабельность продаж = Прибыль / Выручка.

Тогда рентабельность продаж по валовой прибыли = Валовая прибыль / Выручка = 360 000 / 4500 000 =0,08 или 8%.

Рентабельность продаж по чистой прибыли = Чистая прибыль / Выручка = 288 000 / 4500 000 = 0,064 или 6,4%.

Выводы рентабельности продаж: Нормальным считается значение рентабельности, превышающее 15%. Поскольку рентабельность продаж предприятия по валовой прибыли составила 8%, а по чистой прибыли 6,4%, то магазин работает недостаточно эффективно. Следует повысить среднюю наценку на реализуемую продукцию.

Данный пример предназначен для практических занятий. к.э.н., доцент Одинцова Е.В.

Примеры решения типовых задач

2.1.1.

Определить валовую прибыль, если доходы

АТП составили 897,3 тыс.руб., а расходы –

438,5 тыс.руб.

Решение

1.

Валовая прибыль

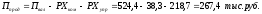

2.1.2.

Определить прибыль от продаж, если

валовая прибыль составила 524,4 тыс. руб.,

коммерческие расходы – 38,3 тыс. руб.,

управленческие расходы – 218,7 тыс. руб.

Решение

1.

Прибыль от продаж

2.1.3.

Определить прибыль от обычной деятельности

АТП (перевозок), если грузооборот составил

280,7 тыс. ткм., доходная ставка за 1 ткм. –

12,3 руб., налог на добавленную стоимость

– 18%, себестоимость перевозок – 940,5 тыс.

руб., коммерческие расходы – 18,6 тыс.

руб., управленческие расходы – 102,4 тыс.

руб., операционные расходы – 86,6 тыс.

руб., прочие внереализационные расходы

– 37,9 тыс. руб.

Решение

1.

Доход от перевозок

2.

Валовая прибыль

3.

Прибыль от продаж

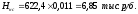

2.1.4.

Определить сумму налога по общей системе

налогообложения, если налогооблагаемая

база составляет 622,4 тыс. руб., налог на

заработную плату – 26%, налог на специальное

страхование от несчастных случаев на

производстве – 1,1%, налог на прибыль –

24%.

Решение

1.

Налог на заработную плату

2.

Налог на специальное страхование от

несчастных случаев на производстве

3.

Налог на прибыль

4.

Общая сумма налога

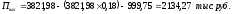

2.1.5.

Определить коммерческие расходы если

прибыль от продаж составила 341,5 тыс.

руб., валовая прибыль – 548,4 тыс. руб.,

управленческие расходы – 99,9 тыс. руб.

Решение

1.

Коммерческие расходы

2.1.6.

По условию задачи 2.1.3 определить изменения

прибыли от обычной деятельности, если

грузооборот увеличили на 10,5%, а

себестоимость перевозок на 6,3%.

Решение

1.

Грузооборот

2.

Себестоимость перевозок (расходы)

3.

Доходы от перевозок

4.

Валовая прибыль

5.

Прибыль от перевозок

6.

Изменение прибыли от перевозок

2.1.7.

Определить рентабельность АТП, если

прибыль составила 341,2 тыс. руб.,

среднегодовая стоимость основных

производственных фондов и нормируемых

оборотных средств – 2508,8 тыс. руб.

Решение

1.

Рентабельность АТП

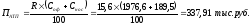

2.1.8.

Среднегодовая стоимость основных

производственных фондов составила

1976,6 тыс. руб., среднегодовая стоимость

нормируемых оборотных средств – 189,5

тыс. руб., рентабельность – 15,6%. Определить

размер прибыли АТП.

Решение

1.

Прибыль АТП

2.1.9.

Прибыль АТП составила 534,2 тыс. руб.,

рентабельность – 11,8%. Определить

среднегодовую стоимость основных

производственных фондов и нормируемых

оборотных фондов.

Решение

1.

Среднегодовая стоимость основных

производственных фондов и нормируемых

оборотных фондов

2.1.10.

Определить изменения прибыли АТП по

условия задачи 2.1.8., если рентабельность

уменьшится на 3,8%.

Решение

1.

Прибыль АТП

2.

Изменение прибыли

Задачи

для самостоятельного решения

2.2.1.

Определить прибыль от продаж, если

валовая прибыль равна 347,7 тыс. руб.,

коммерческие и управленческие расходы

– 169,9 тыс.руб.

2.2.2.

Определить валовую прибыль, если доходы

АТП составили 681,1 тыс. руб., а расходы –

378,8 тыс. руб.

2.2.3.

Определить сумму управленческих

расходов, если прибыль от продаж составила

– 233,3 тыс. руб., валовая прибыль – 444,4

тыс. руб., коммерческие расходы – 45,5 тыс.

руб.

2.2.4.

По условию задачи 2.2.1 определить изменение

прибыли от продаж, если валовая прибыль

увеличится на 9,6%, а коммерческие и

управленческие расходы уменьшатся на

3,2%.

2.2.5.

Определить прибыль от обычной деятельности

АТП. Исходные данные: грузооборот –

198,8 тыс. ткм., доходная ставка за 1 ткм. –

10,6 руб., налог на добавленную стоимость

– 18%, себестоимость перевозок (расходы)

– 630,3 тыс. руб., коммерческие расходы –

20,2 тыс. руб., управленческие расходы –

98,9 тыс. руб., операционные расходы –

67,7 тыс. руб., внереализационные расходы

– 25,6 тыс. руб.

2.2.6.

По условию задачи 2.2.3. определить

изменение управленческих расходов,

если прибыль увеличится на 8,6%, валовая

прибыль – на 6,7%.

2.2.7.

Определить рентабельность АТП, если

прибыль составила 515,6 тыс. руб.,

среднегодовая стоимость основных

производственных фондов и нормируемых

оборотных фондов – 3804,4 тыс. руб.

2.2.8.

Определить прибыль АТП, если рентабельность

равна 10,8%, среднегодовая стоимость

основных производственных фондов –

2134,4 тыс. руб., среднегодовая стоимость

нормируемых оборотных фондов – 240,7 тыс.

руб.

2.2.9.

По условию задачи 2.2.7. определить

изменение рентабельности, если прибыль

увеличится на 15,3%, а среднегодовая

стоимость основных производственных

фондов и нормируемых оборотных средств

на 6,8 %.

2.2.10.

По условию задачи 2.2.8. определить

изменение прибыли, если рентабельность

увеличилась на 2,3%.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Как рассчитать прибыль бизнеса

Разбираемся в формулах и их значении

Прибыль компании показывает, насколько эффективно работает бизнес. Если за цифрами не следить, компания рискует потерять доход. При этом будет сложно найти проблемные места, которые тянут бизнес вниз. Чтобы этого не допустить и принимать практичные управленческие решения, владельцу бизнеса нужно разбираться в видах прибыли и их значении — об этом наша статья.

1. Валовая прибыль

Валовая прибыль показывает разницу между выручкой компании и себестоимостью продукции. По этому показателю определяют эффективность направлений бизнеса. Например, выявляют, какой товар приносит больше денег, а от производства какого лучше отказаться.

Валовую прибыль малый бизнес и ИП могут считать самостоятельно — например, в Excel. Для крупного бизнеса она отражается в бухгалтерском отчете о финансовых результатах. Считать показатель можно раз в месяц, квартал или год — чем крупнее бизнес, тем чаще считают.

Выручка — все деньги, которые заработала компания без учета НДС и акциз.

В себестоимость включают прямые затраты компании на производство — зарплаты сотрудникам, закупку сырья и материалов и другие расходы. В статье Академии бизнеса уже рассказывали, как правильно рассчитывать себестоимость продукта.

Рассчитаем валовую прибыль за год на примере ООО «Ореховый мир», которая производит и продает ореховые пасты. Организация производит три линейки паст — арахисовая, из кешью, из фундука и кокоса.

По расчету на первый взгляд кажется, что паста из кешью — наиболее эффективное направление. Валовая прибыль по ней 1 300 000 рублей, что выше остальных показателей. Чтобы узнать это наверняка, нужно посчитать рентабельность валовой прибыли.

Рентабельность прибыли помогает оценить насколько эффективно бизнес использует ресурсы. Значение рентабельности показывает, сколько прибыли получит предприниматель с каждого вложенного рубля.

Посчитаем рентабельность ореховых паст. Вот что получим:

Расчет рентабельности валовой прибыли показал, что наиболее эффективное направление — производство арахисовой пасты. С каждого вложенного рубля компания получит 78 копеек валовой прибыли.

Как достичь целевой выручки

Изучите два основных способа достижения целевой выручки — увеличение среднего чека и увеличение количества клиентов. Определите, как вести себя в обоих случаях.

Изучите два основных способа достижения целевой выручки — увеличение среднего чека и увеличение количества клиентов. Определите, как вести себя в обоих случаях.

2. Операционная прибыль или прибыль от реализации

Операционная прибыль отражает конечный результат продаж компании. Помимо прямых затрат, в ней учитываются:

- коммерческие расходы — все, что связано с реализацией продукции. Например, затраты на упаковку, оплата за отгрузку и хранение товаров, запуск рекламной кампании;

- управленческие расходы — то, что не связано с производством товаров. Например, плата за банковское обслуживание, командировки, интернет, зарплата директора.

Операционную прибыль, как и валовую, можно рассчитать самостоятельно в Excel. Это подойдет для ИП и малого бизнеса. Для среднего бизнеса операционную прибыль считает бухгалтер и отражает в бухгалтерском отчете о финансовых результатах. В отчете она называется «прибыль (убыток) от продаж».

Основная задача расчета операционной прибыли — оптимизировать расходы. Если прибыль от реализации падает с каждым расчетным периодом, можно применить одну из трех стратегий:

- Увеличить выручку — например, поднять цены, увеличить объемы производства, расширить ассортимент.

- Снизить себестоимость — об этом мы рассказывали в статье «Затраты на сотрудников и производство: как сделать бизнес более стабильным»

- Сократить коммерческие и управленческие расходы. Например, в Академии бизнеса писали, как сэкономить на обслуживании РКО.

Рассчитаем коммерческие и управленческие расходы за год на примере ООО «Ореховый мир».

Общая сумма операционных расходов — 1 610 000 рублей. Валовая прибыль компании, как мы уже выяснили, — 3 750 000 рублей. А общая выручка — 5 200 000 рублей. Узнаем операционную прибыль и рассчитаем ее рентабельность.

С каждого вложенного рубля компания получает 41 копейку операционной прибыли. Если цифра упадет в следующем периоде, это будет значить, что бизнес неэффективно тратит ресурсы.

3. Чистая прибыль

Чистая прибыль —- итоговый результат работы компании. Она показывает заработанные деньги компании за расчетный период, которые остались после оплаты всех расходов и налогов. О налогах мы рассказывали в статье «Какие налоги платит предприниматель в зависимости от системы налогообложения».

Для расчета чистой прибыли учитываются прочие доходы. Например, если у вас открыт депозит, проценты по нему — прибыль. Или если вы продали что-то из оборудования или сдали цех в аренду — тоже нужно учитывать.

Также нужно учитывать прочие расходы. Сюда относятся проценты по кредитам, полученные пени и штрафы, расходы на содержание помещений, которые переданы в аренду.

До расчётов чистой прибыли нужно узнать налогооблагаемую базу и рассчитать налог. Налог рассчитывается с балансовой прибыли. Чтобы её получить, нужно к операционной прибыли прибавить прочие доходы и вычесть из суммы прочие расходы.

Чистая прибыль — деньги, которые остаются в распоряжении владельца бизнеса. Именно из этой части прибыли компания финансирует свое развитие, создает резервный фонд, выплачивает премии коллективу.

Рассчитаем чистую прибыль и ее рентабельность на примере ООО «Ореховый мир». Из прочих доходов у компании — деньги за сдачу в аренду цеха, который принес за год 600 000 рублей. Из прочих расходов — расходы на содержание цеха, переданного в аренду. За год компания потратила 155 000 рублей.

ООО «Ореховый мир» работает по общей система налогообложения (ОСНО) и платит налог на прибыль в размере 20%. Операционная прибыль компании — 2 140 000 рублей. Напомним, что выручка за год — 5 200 000 рублей.

С каждого вложенного рубля ООО «Ореховый мир» получает 39 копеек чистой прибыли. Анализ этого показателя каждый квартал и год поможет оценить, насколько эффективно работает бизнес и найти слабые точки, которые можно улучшить.

Чистая прибыль указывается в последней строке бухгалтерского отчёта о финансовых результатах. Бухгалтер составляет отчёт раз в год. Подавать в налоговую его нужно в электронном виде до 31 марта года, следующего за отчётным.

Упростить бухгалтерский учёт и сэкономить поможет онлайн-бухгалтерия «Моё дело». Сервис поддерживает создание деклараций из шаблона и их автозаполнение, автоматизирует расчёты — например, рассчитает налог и подаст в ФНС. Онлайн-бухгалтерия интегрирована с расчётным счётом в банке. Подайте заявку на открытие счёта и подключите «Моё дело» с месяцем бесплатного использования.

Дорогие студенты! Мы подготовили для вас обучающие видео,

которые помогут вам подготовиться к экзамену по Экономике предприятия. Также вы можете пройти тест и порешать задачи, чтобы проверить свои знания.

Эффект финансового рычага

Рентабельность и оборачиваемость

Связь между рентабельностью активов и рентабельностью продаж 1

Связь между рентабельностью активов и рентабельностью продаж 2

Запас финансовой прочности

Дополнительный объём производства

Ответ на вопрос о целесообразности продолжения производства

Связь операционного рычага и запаса финансовой прочности

1. Предприятие, имеющее активов на сумму 700 тыс. руб., добилось их чистой рентабельности в размере 40%. Оборачиваемость активов составила 2,0. Ставка налога на прибыль – 30%. Внереализационная прибыль составила 15% общей. Определить рентабельность продаж.

Предприятие, имеющее активов на сумму 500 тыс. руб., добилось их чистой рентабельности в размере 36%. Оборачиваемость активов составила 5,0. Ставка налога на прибыль – 10%. Внереализационная прибыль составила 16,7% общей. Определить рентабельность продаж.

Предприятие произвело и реализовало за год продукцию на 1 млн.руб. Рентабельность продаж составила 10%. Коэффициент оборачиваемости активов равнялся 2,5. Ставка налога на прибыль – 30%. Чистая рентабельность активов – 21%. Определить, какую долю в общей прибыли составила прибыль от внереализационных операций.

Предприятие произвело и реализовало за год продукции на 1 млн.руб. Рентабельность продаж составила 10%. Коэффициент оборачиваемости активов – 2,5. Доля прибыли от внереализационных операций в общей – 16,7%. Чистая рентабельность активов – 21%. Определить ставку налога на прибыль.

Предприятие произвело и реализовало за год продукции на 2000 тыс.руб. Рентабельность продаж составила 10%. Коэффициент оборачиваемости активов – 2. Доля прибыли от внереализационных операций в общей – 20%. Чистая рентабельность активов – 19%. Определить ставку налога на прибыль.

Чистая рентабельность продаж составила 10%, выручка 2100, оборачиваемость активов 1,4. Налог на прибыль 30%. Доля внереализационной прибыли в общей 20%. Определите общую прибыль и чистую рентабельность активов.

Чистая рентабельность активов составила 25%. Выручка – 2000. Коэффициент оборачиваемости активов -2. Рентабельность продаж – 15%. Доля внереализационной прибыли в общей – 4%. Определите ставку налога на прибыль и чистую рентабельность продаж.

Чистая рентабельность продаж составила 10%, выручка 2000, оборачиваемость активов 2. Чистая рентабельность активов равна 20%. Общая прибыль равна 300. Определите ставку налога на прибыль и долю внереализационной прибыли в общей.

Предприятие, имеющее активов на сумму 1000 тыс. руб., добилось рентабельности продаж в размере 10%. Оборачиваемость активов составила 4,0. Ставка налога на прибыль – 30%. Внереализационная прибыль составила 20% общей. Определить общую прибыль и чистую рентабельность активов.

Чистая рентабельность продаж составила 10%, выручка 5000, оборачиваемость активов 2. Налог на прибыль 20%. Прибыль от реализации составила 95% общей. Определите общую прибыль и чистую рентабельность активов.

Пусть на некотором предприятии средний процент, выплачиваемый за пользование заемными средствами, составляет 24.0% рентабельность собственного капитала – 64.88% рентабельность активов равна 40.0%. Определить величину собственного капитала данного предприятия, если заемный капитал составил 14 млн.руб.

Пусть на некотором предприятии средний процент, выплачиваемый за пользование заемными средствами, составляет 19.0% рентабельность собственного капитала – 48.74% рентабельность активов равна 40.0%. Определить величину капитала данного предприятия, если заемный капитал составил 5 млн.руб.

Пусть на некотором предприятии средний процент, выплачиваемый за пользование заемными средствами, составляет 24.0% рентабельность собственного капитала – 25.42% рентабельность активов равна 25.0%. Определить долю собственного капитала.

Пусть на некотором предприятии средний процент, выплачиваемый за пользование заемными средствами, составляет 22.0% рентабельность собственного капитала – 33.69% рентабельность активов равна 30.0%. Определить величину собственного капитала данного предприятия, если заемный капитал составил 6 млн.руб.

Пусть на некотором предприятии средний процент, выплачиваемый за пользование заемными средствами, составляет 13.0% рентабельность собственного капитала – 88.63% рентабельность активов равна 45.0%. Определить величину капитала данного предприятия, если заемный капитал составил 15 млн.руб.

Заемный капитал некоторого предприятия состоит из двух долгосрочных кредитов: 50 млн.руб. под 5.0% годовых и 100 млн.руб. под 18.0% годовых. Определите рентабельность активов, если известно, что собственный капитал предприятия равен 50 млн.руб., а его рентабельность составила 79.02%.

Заемный капитал некоторого предприятия состоит из двух долгосрочных кредитов: 40 млн.руб. под 9.0% годовых и 40 млн.руб. под 16.0% годовых. Определите величину собственного капитала, если его рентабельность составила 100.02%, а рентабельность активов – 50.0%.

Заемный капитал некоторого предприятия состоит из двух долгосрочных кредитов: 40 млн.руб. под 5.0% годовых и 30 млн.руб. под 20.0% годовых. Известно, что рентабельность собственного капитала составила 51.5%, а рентабельность активов – 35.0%. Определить величину капитала данного предприятия.

Заемный капитал некоторого предприятия состоит из двух долгосрочных кредитов: 90 млн.руб. под 18.0% годовых и 70 млн.руб. под 20.0% годовых. Определите рентабельность активов, если известно, что собственный капитал предприятия равен 70 млн.руб., а его рентабельность составила 88.29%.

Заемный капитал некоторого предприятия состоит из двух долгосрочных кредитов: 40 млн.руб. под 9.0% годовых и 50 млн.руб. под 20.0% годовых. Определите величину собственного капитала, если его рентабельность составила 112.82%, а рентабельность активов – 50.0%.

Предприятие увеличило за год стоимость активов на 10%, их рентабельность возросла с 20 до 25%, а рентабельность продаж на 12,5%. На сколько процентов изменился объем продаж предприятия, если оно имеет прибыль только от реализации продукции?

Рентабельность активов некоторого предприятия сократилась в 2001 г. на 20% по сравнению с 2000 г. Оборачиваемость активов при этом поднялась на 20%, а доля прибыли от реализации продукции в общей прибыли поднялась с 80% до 90%. Чему стала равна рентабельность продаж, если ранее она была 10%?

Предприятие уменьшило рентабельность продаж в 2000 г. по сравнению с 1999 г. на 25%. Оборачиваемость активов при этом поднялась на 20%, а доля внереализационной прибыли в общей снизилась с 20% до 10%. Чему стала равна рентабельность активов, если ранее она была 20%?

Предприятие увеличило рентабельность продаж в 2000 г. по сравнению с 1999 г. на 20%. Оборачиваемость активов при этом поднялась на 20%, а доля прибыли от реализации продукции в общей прибыли поднялась с 80% до 90%. Чему стала равна рентабельность активов, если ранее она была 20%?

Предприятие, имеющее прибыль только от реализации продукции, увеличило рентабельность продаж на 25%. Оборачиваемость активов при этом снизилась на 12,5%. Чему стала равна рентабельность активов, если ранее она была 20%.

Предприятие уменьшило рентабельность продаж в 2000 г. по сравнению с 1999 г. на 25%. Оборачиваемость активов при этом сократилась на 20%, а доля прибыли от реализации продукции в общей прибыли поднялась с 80% до 90%. Чему стала равна рентабельность активов, если ранее она была 20%?

Рентабельность активов некоторого предприятия сократилась в 2001 г. на 20% по сравнению с 2000 г. Оборачиваемость активов при этом поднялась на 20%, а доля прибыли от реализации продукции в общей прибыли поднялась с 80% до 90%. Чему стала равна рентабельность продаж, если ранее она была 10%?

Предприятие уменьшило рентабельность продаж в 2000 г. по сравнению с 1999 г. на 25%. Оборачиваемость активов при этом поднялась на 20%, а доля прибыли от реализации продукции в общей прибыли поднялась на 12,5%. Чему стала равна рентабельность активов, если ранее она была 20%?

Рентабельность активов некоторого предприятия сократилась в 2001 г. на 20% по сравнению с 2000 г. Рентабельность продаж при этом сократилась на 25%, а доля прибыли от реализации продукции в общей прибыли поднялась с 80% до 90%. Чему стала равна оборачиваемость активов, если ранее она была 3?

Предприятие, имеющее прибыль только от реализации продукции, увеличило рентабельность продаж с 12 до 16%. Оборачиваемость активов при этом снизилась на 12,5%. Чему стала равна рентабельность активов, если ранее она была 20%?

Прибыль предприятия составила 200, а операционный рычаг 2,5. Чему равны постоянные затраты?

У некоторого предприятия постоянные затраты в 3 раза больше прибыли. Как должна измениться выручка этого предприятия, чтобы прибыль выросла на 20%?

Предположим у некоторого предприятия операционный рычаг в 2019 году был равен 4. В 2020 году объем продаж предприятия вырос на 10%, а в 2021 еще на 20%. На сколько процентов прибыль в 2021 году была больше, чем в 2019?

Предположим у некоторого предприятия операционный рычаг в 2019 году был равен 4. В 2020 году объем продаж предприятия вырос на 10%, а в 2021 еще на 20%. На сколько процентов прибыль в 2021 году была больше, чем в 2020?

Пусть у некоторого предприятия при росте объема продаж на 10% в 2021 г. по сравнению с 2020 г. прибыль увеличилась на 20%. Рентабельность продаж 2021 г. составила 25%. Определить долю переменных затрат в себестоимости в оба года.

Пусть у некоторого предприятия при росте объема продаж в 2021 году по сравнению с 2020 годом на 10% прибыль увеличилась на 20%. Рентабельность продаж в 2020 году составляла 25%. Определить долю переменных затрат в себестоимости в обоих годах.

В 2021 г. выручка уменьшилась (по сравнению с 2020 г.) на 10%, а прибыль – на 20%. В 2020 г. доля переменных затрат в себестоимости составляла 60%. Определите рентабельность продаж 2020 и 2021 гг.

В 2021 г. выручка уменьшилась (по сравнению с 2020 г.) на 10%, а прибыль – на 30%. В 2020 г. доля переменных затрат в себестоимости составляла 60%. Определите рентабельность продаж обоих годов.

Рентабельность продаж составила 20%. Доля переменных затрат в себестоимости составила 40%. Как изменится прибыль, если объем продаж увеличится на 15%? Чему будет равна рентабельность?

При увеличении объема выпуска на 15% в 2021 г. по сравнению с 2020 г. прибыль увеличилась на 45%. Рентабельность продаж 2020 г. составляла 10%. Чему равна доля постоянных затрат в себестоимости в обоих годах.

Пусть некоторое предприятие в июле произвело и реализовало продукции на 50 млн.руб. с рентабельностью продаж 20,0%. В августе это предприятие выпустило и реализовало продукции на 60 млн.руб., а рентабельность продаж оказалась равна 25,0%. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 200 млн.руб. с рентабельностью продаж 25,0%. В августе это предприятие выпустило и реализовало продукции на 250 млн.руб., а затраты оказались равны 180 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 60 млн.руб., а затраты составили 70 млн.руб. В августе это предприятие выпустило и реализовало продукции на 100 млн.руб., а затраты оказались равны 85 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 140 млн.руб., а затраты составили 120 млн.руб. В августе это предприятие увеличило объем реализации продукции на 43%, а затраты оказались равны 160 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 18 млн.руб., а затраты составили 16 млн.руб. В августе это предприятие увеличило объем реализации продукции на 66,7%, а затраты выросли на 25,0% Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 90 млн.руб. с рентабельностью продаж 20,0%. В августе это предприятие выпустило и реализовало продукции на 100 млн.руб., а рентабельность продаж оказалась равна 22,0%. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 100 млн.руб. с рентабельностью продаж 20,0%. В августе это предприятие выпустило и реализовало продукции на 120 млн.руб., а затраты оказались равны 85 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 180 млн.руб., а затраты составили 160 млн.руб. В августе это предприятие выпустило и реализовало продукции на 200 млн.руб., а затраты оказались равны 175 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 90 млн.руб., а затраты составили 75 млн.руб. В августе это предприятие увеличило объем реализации продукции на 25,0%, а затраты оказались равны 85 млн.руб. Чему равен запас финансовой прочности в оба месяца?

Пусть некоторое предприятие в июле произвело и реализовало продукции на 95 млн.руб., а затраты составили 80 млн.руб. В августе это предприятие увеличило объем реализации продукции на 20,0%, а затраты выросли на 10,0% Чему равен запас финансовой прочности в оба месяца?

Тест

Проверьте свои знания!

Мы подготовили для вас тест из нескольких вопросов, чтобы вы могли проверить свои знания.

Как изменится точка безубыточности предприятия, если оно при прочих равных условиях уменьшит объем производства на 5%?

Уменьшится более чем на 5%

Уменьшится менее чем на 5%;

Увеличится более чем на 5%

Увеличится менее чем на 5%

Как изменится запас финансовой прочности предприятия, если оно при прочих равных условиях уменьшит объем производства на 10%?

При прочих равных условиях операционный рычаг тем больше, чем больше

переменные затраты предприятия

постоянные затраты предприятия

выручка от реализации продукции

У прибыльного предприятия всегда

Маржинальный доход больше выручки

Маржинальный доход больше постоянных затрат

Маржинальный доход больше переменных затрат

Валовая выручка больше валового дохода

Валовой доход больше маржинального дохода

Возможно ли такое: при прочих равных условиях объем производства и реализации продукции предприятия растет и одновременно увеличивается убыток?

так бывает всегда, если переменные затраты больше выручки

так бывает всегда, если удельные переменные затраты больше цены

так бывает всегда, если постоянные затраты больше прибыли

так бывает всегда, если маржинальный доход меньше постоянных затрат

Поздравляем! Кажется, вы хорошо разбираетесь в экономике предприятия!

В статье рассказывается:

- Что такое чистая прибыль

- Разница между чистой и нераспределенной прибылью

- Зачем рассчитывают чистую прибыль

- Как рассчитать чистую прибыль предприятия: формулы

- Влияние основных показателей деятельности компании на чистую прибыль

- Как рассчитать чистую прибыль по балансу

- Методы анализа чистой прибыли

- Как рассчитать рентабельность по чистой прибыли

- Как рассчитать чистую прибыль: 5 примеров

- Законные способы увеличения чистой прибыли

Как известно, главными целями любого коммерческого предприятия является извлечение прибыли и дальнейший рост бизнеса. Оценивать его эффективность можно с помощью различных показателей. Особое место среди них занимает чистая прибыль – доля балансовой прибыли, которая остается в распоряжении компании после того, как уплачены все налоги, отчисления и т. п.

Знание того, как рассчитать чистую прибыль, какие формулы использовать для этого и как провести её в бухгалтерской отчетности, является обязательным для любого руководителя бизнеса.

Что такое чистая прибыль?

Коммерция неразрывно связана с понятием чистой прибыли. Чтобы получить её, люди основывают новые предприятия, открывают производства, постоянно ищут действенные способы увеличения доходов фирмы, причем в максимизации чистой прибыли заинтересованы не только владельцы и управляющие компаний.

Чистая прибыль является одним из главных итоговых показателей деятельности любого хозяйствующего субъекта. Этот показатель включает в себя всю балансовую прибыль компании, из которой вычтены суммы расходов (на зарплату персоналу, управленческих, производственных и других), налогов, сборов и прочих отчислений в бюджет.

Чистая прибыль в полном объеме принадлежит предприятию, ею можно распоряжаться, обновляя из неё фонды компании, выплачивая акционерам проценты, расширяя оборотный капитал. То есть эти деньги можно тратить на расширение бизнеса, покрытие текущих потребностей, внедрение инноваций, обновление оборудования и т. п.

Любое предприятие регулярно сталкивается с необходимостью рассчитать сумму чистой прибыли, однако критерии для оценки эффективности управления бизнесом отличаются в различных компаниях.

Среди них основными являются:

-

оборот капитала;

-

экономическая эффективность;

-

увеличение активов.

Рассчитав чистую прибыль компании, мы можем с точностью установить, сколько денег осталось в собственности у хозяйствующего субъекта.

Чистая прибыль – это сумма средств, которая остается в распоряжении у предпрития после уплаты налогов, сборов и других обязательных платежей.

Расчет величины чистой прибыли необходим и некоммерческим организациям (казенным, бюджетным и т. п.), поскольку понятие эффективности работы применимо и к ним.

Прямое указание законодательства, регулирующего работу Обществ с ограниченной ответственностью (ООО) и Акционерных обществ (АО), предписывает направлять чистую прибыль на:

-

уплату дивидендов держателям акций (либо распределение её между членами общества);

-

развитие бизнеса, увеличение объема оборотных средств;

-

другие потребности компании.

Таким образом, для бухгалтерии любого акционерного общества важно знать, как рассчитать чистую прибыль еще и для выплаты дивидендов в полном и правильном объеме.

Разница между чистой и нераспределенной прибылью

Чистая прибыль – не синоним нераспределенной прибыли (хотя некоторые уверены в том, что это одно и то же). Зачастую они различаются количественно, по-разному рассчитываются и проводятся в бухгалтерских документах.

Для отражения чистой прибыли существует отдельная строка в отчете о финансовых результатах организации. Чистую прибыль обязано рассчитывать и фиксировать каждое предприятие по окончании отчетного периода. Иногда прибыли как таковой нет, дела идут плохо, и тогда вместо неё в итоговых документах отражают убыток.

Нераспределенная же прибыль фиксируется в другом месте – в пассиве бухгалтерского баланса.

Как правило, термином «чистая прибыль» обозначают доход, полученный субъектом экономических отношений за отчетный период (обычно это календарный год). В нераспределенную прибыль входит доход не только за текущий год, но и за предыдущие периоды.

Рассмотрим элементарный практический пример того, как можно рассчитать чистую прибыль магазина. Бухгалтерский баланс ООО «Василёк» на самое начало года, 1 января, содержит в графе «нераспределенная прибыль» сумму 3,2 млн рублей, а чистая прибыль за этот год равна 750 тыс. рублей. Таким образом:

-

Нераспределенная прибыль к началу отчетного периода − 3,200 млн рублей.

-

Чистая прибыль за отчетный год − 750 тыс. рублей.

-

Нераспределенная прибыль на конец отчетного года − 3,950 млн рублей.

То есть чистую прибыль компании всегда рассчитывают за конкретный отчетный период, а нераспределенная прибыль (вместо которой иногда бывает убыток) представляет собой итог работы фирмы с момента её открытия, за всё время.

Зачем рассчитывают чистую прибыль?

Величиной чистой прибыли измеряется эффективность работы всего предприятия. Этот параметр необходим для различных целей как внешним, так и внутренним стейкхолдерам.

| Пользователь/ стейкхолдер и цель рассчета | Цель рассчета | Способы использования |

| Инвестор | Оценка инвестиционной привлекательности бизнеса | Для этого анализируют размер чистой прибыли и динамику её изменений. Способность фирмы давать большую чистую прибыль в конце отчетного периода свидетельствует о её высокой рентабельности. |

| Кредитор | Оценка кредитоспособности компании | Она определяется величиной и динамикой чистой прибыли, от которых зависит платежеспособность и кредитоспособность организации. Деньги – наиболее ликвидный актив. Чем большим свободным капиталом компания располагает после уплаты налогов и всех неизбежных издержек, тем проще ей будет рассчитаться по долгосрочным и краткосрочным обязательствам. |

| Владелец бизнеса или акционер | Оценка эффективности работы организации в целом | Интегральной характеристикой деятельности организации является чистая прибыль, отражающая результативность всех принятых в отчетном периоде управленческих решений. Чем она больше, тем эффективнее велось управление, тем больше дивидендные выплаты и тем легче привлечь новых акционеров, продать акции компании. |

| Поставщик | Оценка стабильности функционирования организации | Поставщиков чистая прибыль интересует в качестве маркера устойчивого развития компании-клиента: чем более значительный чистый доход она получила в течение отчетного периода, тем больше можно рассчитывать на то, что она вовремя расплатится за приобретенные материалы и сырье с поставщиками, а также выполнит обязательства перед подрядчиками. |

| Топ-менеджер | Оценка стабильности финансового развития фирмы | Управляющего предприятием сумма чистой прибыли и её динамика интересуют как ориентиры для выработки стратегий и планирования дальнейшей деятельности – от глобальных до вполне конкретных планов и графиков. Рассчитывать чистую прибыль необходимо и для распределения отчислений в различные фонды: производственный, зарплатный, резервный. |

Как рассчитать чистую прибыль предприятия: формулы

Формула, по которой рассчитывается показатель чистой прибыли предприятия (от продаж или изготовления продукции), не меняет своего экономического смысла, хотя в ней могут быть использованы различные исходные данные.

Существует несколько способов расчета чистой прибыли (ЧП):

-

ЧП = выручка – налоги – расходы (управленческие, производственные, транспортные и т. д.) – себестоимость товаров.

-

ЧП = прибыль (до вычета налогов) – налоги.

-

ЧП = общая прибыль (валовая, финансовая, операционная) – налоговые отчисления.

-

ЧП от продаж = валовая прибыль – коммерческие расходы – управленческие затраты на продажу товара.

Величина этого показателя определяется целым рядом факторов:

-

общей выручкой компании;

-

себестоимостью продукции;

-

суммой налогов;

-

размером остальных издержек и доходов.

Кроме чистой прибыли, в бухгалтерском учете применяется и противоположный показатель – чистый убыток, или отрицательная прибыль. Немало предприятий являются убыточными на момент окончания отчетного года, хотя в течение этого времени функционируют вполне успешно. Бывает и так, что даже при отсутствии большого оборота бизнес приносит огромную чистую прибыль.

По каким бы формулам вы ни рассчитывали чистую прибыль, в итоге получается одна и та же цифра. Обычно на практике ЧП вычисляют по упрощенной формуле, построчно заполняя отчет о финансовой деятельности и получая искомую чистую прибыль в итоговой строке.

Рассчет чистой прибыли по упрощенной формуле

ЧП = В – СС – УР – КР + ПД – ПР – НП

В данной формуле:

В — выручка;

СС — себестоимость продаж;

УР, КР — управленческие , коммерческие расходы;

ПД, ПР — прочие доходы и расходы;

НП — налог на прибыль.

Все требуемые исходные данные содержатся в отчете о финансовых результатах организации за интересующий период.

Таким образом, имея доступ к данным из бухгалтерской отчетности, рассчитать чистую прибыль совсем несложно. По этому показателю можно судить о том, насколько продуктивна работа компании.

Разумеется, владельцев бизнеса и топ-менеджеров интересуют любые способы увеличения чистой прибыли: расширение объемов производства, сокращение издержек и т. д. Резкая динамика этого показателя (большими скачками), может вызвать подозрения у возможных инвесторов и партнеров.

Влияние основных показателей деятельности компании на чистую прибыль

Показатель чистой прибыли складывается из нескольких компонентов, что и отражено в различных формулах для её расчета. Каждый из этих компонентов сам по себе тоже является сложносоставным. Так, выручка может состоять из нескольких географических сегментов или направлений работы, но как бы то ни было, она вся должна отражаться в формуле, по которой рассчитывают чистую прибыль.

Структура себестоимости в разных отраслях экономики и на конкретных предприятиях сильно варьируется. Высокая себестоимость, сравнимая или превышающая выручку (из-за дорогого сырья, трудоемкого производства или устарелости оборудования), исключает возможность получать значительную ЧП.

Коммерческие и управленческие расходы влияют на чистую прибыль вполне предсказуемо: чем они выше, тем меньше ЧП (насколько меньше, зависит от управленческих талантов руководителя фирмы, особенно тех, что касаются оптимизации различных издержек).

Если предприятие имеет дополнительные доходы помимо основной деятельности, то её чистая прибыль может оказаться значительной и в том случае, когда продажи приносят нулевой доход или даже убыток. Эта ситуация будет рассмотрена далее.

Неудовлетворительно низкая прибыль от основной деятельности – нередкое явление, особенно на начальных этапах развития бизнеса. Поэтому дополнительный доход служит серьезным подспорьем.

Это может быть, к примеру, инвестирование в другие предприятия либо грамотные вложения свободных денег в ценные бумаги. Полученный такими способами доход увеличивает сумму чистой прибыли предприятия. Улучшить показатель ЧП можно даже с помощью стандартного договора с банком, позволяющего последнему использовать остатки денег на расчетных счетах компании под проценты.

Для предприятий, пользующихся заемными деньгами, проценты по кредитам могут сильно ударить по показателю чистой прибыли, и это следует иметь в виду, рассчитывая взять кредит. Проценты по заемным обязательствам, даже по рыночной ставке, способны не только урезать чистую прибыль предприятия, но и сделать его убыточным, вплоть до банкротства.

Нельзя недооценивать влияние на ЧП сторонних издержек и доходов, не имеющих отношения к основной деятельности предприятия. Например, сдача в аренду помещений, которые не используются в данный момент, или ненужного оборудования – отличный источник дополнительного дохода и вклад в чистую прибыль. Продажа активов, не используемых фирмой, тоже обеспечивает прирост ЧП.

Однако следует постоянно контролировать прочие расходы (их объем и структуру): когда они возрастают, это часто сказывается негативно на чистой прибыли. Такой статьей расходов может стать (например) благотворительность.

Как рассчитать чистую прибыль по балансу?

Согласно Приказу № 66н Минфина РФ от 02.07.2010 финансовые результаты деятельности предприятия фиксируются на данном бланке отчета.

В этом формуляре имеется специальная графа под номером 2400 для отражения чистой прибыли (убытка) за отчетный период.

Отдельно отметим, что одним из надежных способов рассчитать сумму чистой прибыли является расчет на основе сведений из отчетности фирмы.

Чтобы вычислить этот показатель, применяют следующую формулу, где цифры обозначают номера строк в бланке:

2110 – 2120 – 2210 – 2220 + 2340 − 2350 – 2410,

где:

2110 соответствует валовой выручке;

2120 – себестоимости;

2210 и 2220 — производственным и управленческим расходам;

2340 – прочему доходу (2350 – аналогичному расходу);

2410 – налогу на прибыль.

Таким образом, нужно иметь целиком заполненный формуляр балансового отчета. Из него берутся необходимые данные, по которым рассчитывают чистую прибыль.

Но можно рассчитать ЧП и по более простому алгоритму, просто вычтя из строки 2300 (прибыли до уплаты налогов) строку 2410, соответствующую налогу на прибыль.

Либо использовать оборот по счету 99 в корреспонденции со счетом 84.

Кейс: VT-metall

Узнай как мы снизили стоимость привлечения заявки в 13 раз для металлообрабатывающей компании в Москве

Узнать как

Методы анализа чистой прибыли

На существующий момент выработано два действенных способа анализа чистой прибыли.

Факторный анализ

Сущностью метода является поиск причин, внешних и внутренних, и оценка их влияния на динамику прибыли, выраженную в рублях.

Внешние факторы, влияющие на чистую прибыль, включают в себя:

-

инфляцию;

-

изменения в законодательстве;

-

природные условия региона;

-

структуру спроса;

-

изменение поставщиками условий предоставления материалов, сырья;

-

тарифы на перевозки;

-

подорожание электроэнергии и сырья;

-

конкурентную ситуацию на рынке;

-

политические факторы.

Внутренние факторы – это:

-

изменение численности персонала фирмы;

-

повышение арендной платы;

-

изменение ассортимента продукции;

-

увеличение или уменьшение объемов производства;

-

пересмотр цен на товары (услуги);

-

размер налогового бремени.

К основным факторам, определяющим прибыль, относятся:

-

стоимость товаров (услуг);

-

их себестоимость;

-

выручка от продаж;

-

управленческие, коммерческие расходы.

Факторный анализ чистой прибыли проводится в четыре этапа:

-

Отбирают основные факторы, влияющие на ЧП.

-

Систематизируют и классифицируют их.

-

Создают модели взаимосвязей между ними.

-

Рассчитывают и оценивают влияние каждого из них.

Формула факторного анализа:

∆ЧП = ∆В + ∆СС + ∆КР + ∆УР + ∆ПД + ∆ПР – ∆СНП,

где:

∆ – символ изменения;

ЧП – чистая прибыль;

В – выручка;

СС – себестоимость;

СНП – текущий налог на прибыль;

КР – коммерческие расходы;

УР – управленческие расходы;

ПД – прочие доходы;

ПР – прочие расходы.

Проведение статистического анализа прибыли

При помощи данного метода решают следующие задачи:

-

Проанализировать структуру и исходный объем образования прибыли.

-

Изучить финансовые отношения.

-

Описать все направления расходования денег.

-

Исследовать динамику прибыли.

-

Оценить финансовую стабильность компании.

-

Изучить динамику суммарного БП.

-

Осуществить индексный анализ влияния каждого фактора на ЧП.

-

Проанализировать структуру БП.

Оценка общего финансового состояния бизнеса, его окупаемости и доходности невозможна без анализа рентабельности. Он демонстрирует эффективность пользования всеми ресурсами компании – финансовыми, трудовыми, материальными и т. д.

Как рассчитать рентабельность по чистой прибыли?

Показатели экономической эффективности бизнеса бывают прямыми и обратными. Первые – это коэффициенты отдачи: условная единица результата на условную единицу затрат для его достижения. Вторые, наоборот, отталкиваются от единицы результата и демонстрируют, какой объем условных издержек необходим для её получения (коэффициенты емкости).

Рентабельность считается одной из главных характеристик эффективности экономической деятельности компании. Влияние инфляции на неё минимально, выражать её можно в виде различных соотношений доходов и расходов (но, как правило, измеряется она в коэффициентах).

Таким образом, рентабельностью называют показатель эффективности хозяйственной деятельности, характеризующий то, насколько грамотно используются различные ресурсы (финансовые, материальные, человеческие и т. п.).

Показатели рентабельности бывают двух типов. В обоих случаях их рассчитывают как отношение одних измерителей к другим.

Главный интерес для собственника бизнеса, инвесторов, акционеров и других стейкхолдеров представляют следующие разновидности рентабельности:

Рентабельность активов

Этот финансовый коэффициент отражает прибыльность и результативность работы компании – тот доход, который был получен с каждого рубля издержек.

Рассчитывают рентабельность активов путем деления чистой прибыли на средний показатель величины активов и умножения получившегося результата на 100 %:

Рентабельность активов = (Чистая прибыль : Среднегодовая величина активов) х 100 %

Исходные данные берутся из бухгалтерских документов: ЧП – из формы № 2 под названием «Отчет о финансовых результатах» (раньше называлась «Отчет о прибылях и убытках»), среднеарифметическая величина активов за год – из формы № 1 под названием «Бухгалтерский баланс». Если необходимо рассчитать рентабельность активов максимально точно, суммируют размер активов на начало и конец года и делят эту величину пополам.

Рентабельность активов показывает, насколько реальная рентабельность не совпала с ожидаемой, и определяет причины этого.

По рентабельности активов можно сравнивать эффективность предприятий, работающих в одной рыночной нише.

Допустим, в 2020 году предприятие владело активами на сумму 2,698 млн рублей, в 2021 году – уже на 3,986 млн рублей. Чистая прибыль в 2021 году составила 1,983 млн рублей.

Рассчитаем среднегодовую величину активов, найдя среднее арифметическое между суммами за оба года. Она равна 3,342 млн рублей.

В 2021 году рентабельность активов была равна 49,7 %.

Посмотрев на эти цифры, видим, что каждый потраченный рубль дал предприятию прибыль в 49,7 %. Это и есть показатель доходности.

Рентабельность основных производственных фондов (ОПФ)

Этот показатель, также называемый рентабельностью основных средств, рассчитывается путем деления чистой прибыли на стоимость основных средств и умножения результата на 100 %:

Рентабельность ОПФ = (ЧП : Среднегодовая стоимость основных средств) х 100 %

Он показывает, какова реальная доходность при использовании основных средств, с помощью которых производится продукция. Все исходные данные для вычисления рентабельности основных производственных фондов можно почерпнуть из бухгалтерской отчетности, а именно: из форм № 2 (объем чистой прибыли) и № 1 (средний размер основных производственных фондов).

Рассмотрим практический пример. В 2020 году производственные фонды компании оценивались в 1,056 млн рублей, а через год – уже в 1,632 млн рублей. В том же 2021 году предприятие показало чистую прибыль, равную 1,983 млн рублей.

Рассчитаем среднее арифметическое стоимостей фондов, получается 1,344 млн рублей. Их рентабельность на 2021 год составит 147,5 % – это и есть реальная доходность от пользования ими.

Рентабельность продаж

С рентабельностью продаж всё просто: она отражает долю прибыли в выручке предприятия. Фактически это коэффициент прибыли на каждый заработанный рубль. Данный показатель выражают в процентах и рассчитывают за определенный период.

Рентабельность продаж – это тот маркер, на который в первую очередь обращает внимание руководитель бизнеса. Опираясь на данные о рентабельности продаж, компании меняют свою ценовую политику и оптимизируют расходы на реализацию товара.

Рентабельность продаж = (Прибыль : Выручка) х 100 %

У каждого предприятия есть свое уникальное значение показателя рентабельности. Общепринятых мерок здесь не может быть, поскольку и ассортимент, и конкурентные стратегии компаний сильно различаются.

Рассчитывать коэффициент рентабельности продаж можно на базе разных типов прибыли. Это порождает несколько вариаций данного показателя. Чаще всего его вычисляют по валовой или чистой прибыли, но также распространена и операционная рентабельность продаж.

Рентабельность продаж по валовой прибыли = (Валовая прибыль : Выручка) х 100 %

Рентабельность продаж по валовой прибыли рассчитывают, разделив валовую прибыль на выручку, и выражают в процентах.

В свою очередь, валовую прибыль можно рассчитать, вычтя себестоимость реализации товара из выручки за него. Эти данные содержатся в форме № 2.

Разберем конкретный пример. В 2021 году компания получила валовую прибыль, равную 2,112 млн рублей, а её годовая выручка при этом равнялась 4,019 млн рублей. Рентабельность продаж, рассчитанная по валовой прибыли, составит 52,6 % – то есть каждый заработанный фирмой рубль в 2021 году на 52,6 % состоял из валовой прибыли.

Операционная рентабельность продаж = (Прибыль до налогообложения : Выручка) х 100 %

Операционная рентабельность продаж является отношением прибыли (без вычета налогов) к выручке. Тоже имеет процентное выражение. Все исходные сведения для расчета есть в форме № 2.

Этот показатель демонстрирует долю прибыли в каждом рубле, который заработала компания, после налогообложения выручки.

Предположим, что прибыль компании в 2021 году без учета налогов составила 2,001 млн рублей. Фирма выручила за тот же год всего 4,019 млн рулей. В этом случае операционная рентабельность продаж составит 49,8 %. Это означает, что каждый рубль вырученных денег, после того как предприятие уплатило все обязательные налоги, содержит 49,8 % прибыли.

Рентабельность продаж по чистой прибыли = (Чистая прибыль : Выручка) х 100 %

Рентабельность продаж по чистой прибыли – это отношение чистой прибыли к сумме вырученных средств в процентном выражении.

Все исходные показатели, как и в остальных случаях, есть в форме № 2.

Предположим, предприятие в 2021 году получило чистую прибыль в размере 1,983 млн рублей, выручив за этот период всего 4,019 млн рублей.

Если рассчитывать рентабельность продаж по чистой прибыли, то она будет равной 49,3 %: каждый рубль, заработанный компанией, на 49,3 % является чистой прибылью.

В некоторых случаях коэффициент рентабельности продаж обозначается как норма прибыльности, поскольку он отражает удельный вес прибыли того или иного вида в выручке от продажи продуктов, оказания услуг или проведения работ.

Анализируя рентабельность продаж, имейте в виду, что её падение свидетельствует об уменьшении спроса на продукцию компании и её конкурентоспособности. В подобных случаях надо позаботиться о стимулировании спроса, освоении новых рыночных ниш либо улучшении качества предлагаемого товара (услуги).

В факторном анализе рентабельность продаж рассматривается с точки зрения её влияния на ценовую динамику себестоимости и конечной стоимости товаров (услуг, работ).

Чтобы обнаружить тенденции изменения рентабельности, выделяют отчетный и базисный периоды. За базисный обычно принимают прошлый год либо тот период, когда предприятие было на пике успеха и получало самые высокие прибыли. Коэффициенты рентабельности за оба периода сравнивают.

Повышения рентабельности продаж можно добиться путем увеличения потребительских цен на товарный ассортимент либо оптимизации себестоимости. Выбирая стратегию действий и соответствующие ей коммуникационные, ценовые, товарные рычаги влияния на ситуацию, следует принимать во внимание следующие факторы: колебания спроса, динамику рыночной конъюнктуры, действия конкурентов, возможность сокращения производственных издержек.

Как рассчитать чистую прибыль: 5 примеров

-

ООО «Фирма»

Предположим, в 2021 году ООО «Фирма» продало продукцию себестоимостью 400 тыс. рублей на общую сумму 600 тыс. рублей. При этом оно сдавало в аренду помещение, за что получило еще 100 тыс. рублей. Кроме этого, компанией были получены сторонние доходы в размере 70 тыс. рублей с инвестиций в другие бизнесы. Затраты в этот период составили 100 тыс. рублей.

-

Рассчитываем валовую прибыль: 600 тыс. руб. — 400 тыс. руб. = 200 тыс. руб.

-

Финансовая прибыль равна 70 тыс. рублей.

-

Рассчитаем операционную прибыль: 100 тыс. руб. — 100 тыс. руб. = 0 руб.

-

Сумма налога: (200 тыс. руб. + 70 тыс. руб.) × 20 % = 54 тыс. руб.

-

На основе этих показателей можно рассчитать чистую прибыль: 70 тыс. руб. + 200 тыс. руб. — 54 тыс. руб. = 216 тыс. руб.

-

Магазин «Кораблики»

Рассчитаем чистую прибыль магазина по данным его бухгалтерской отчетности.

Предположим, отчетные документы магазина содержат следующие цифры:

| Показатель | Строка | 2021 год (тыс. руб.) |

| Выручка | 2110 | 150 |

| Себестоимость | 2120 | 60 |

| Коммерческие затраты | 2210 | 15 |

| Управленческие затраты | 2220 | 20 |

| Прочий доход | 2340 | 2 |

| Прочий расход | 2350 | 1,5 |

| Налог на прибыль | 2410 | 11,1 |

Рассчитаем чистую прибыль:

150 тыс. руб. + 2 тыс. руб. — 60 тыс. руб. — 15 тыс. руб. — 20 тыс. руб. — 1,5 тыс. руб. — 11,1 тыс. руб. = 44,4 тыс. руб.

-

ООО «Организация»

ООО «Организация» за отчетный год получило доход в размере 500 тыс. рублей при себестоимости продукции 300 тыс. рублей. За этот период компания также продала станок, получив за него 20 тыс. рублей, и понесла расходы в 100 тыс. рублей.

В первую очередь рассчитаем сумму всех её доходов за год:

500 тыс. руб. + 20 тыс. руб. = 520 тыс. руб.

После этого сложим все расходы за этот период:

300 тыс. руб. + 100 тыс. руб. = 400 тыс. руб.

Подсчитаем итоговую прибыль компании:

520 тыс. руб. — 400 тыс. руб. = 120 тыс. руб.

Не забудем о налоге на прибыль:

120 тыс. руб. × 20 % = 24 тыс. руб. (в госбюджет)

Теперь можно рассчитывать чистую прибыль по формуле:

ЧП = П — Н, или

120 тыс. руб. — 24 тыс. руб. = 96 тыс. руб.

-

ООО «Ромашка»

Показатели деятельности компании в первом квартале отчетного 2021 года составили:

-

налоги: ОСН – 20%;

-

один штатный сотрудник с зарплатой 40 тыс. рублей (без вычета налогов и взносов);

-

получена выручка 2 млн рублей (включая НДС в размере 360 тыс. рублей);

-

затраты на закупку продукции – 1,2 млн рублей(включая НДС величиной 216 тыс. рублей.);

-

на транспортировку, подготовку товара к продаже было израсходовано 177 тыс. руб. (включая НДС 27 тыс. руб.).

Таким образом, ООО «Ромашка» обязано уплатить НДС, равный 117 тыс. рублей (216 тыс. рублей и 27 тыс. рублей – к возмещению из бюджета).

Рассчитаем НДФЛ и обязательные взносы в фонды:

5,2 тыс. руб. (13%) + 8,8 тыс. руб. (ПФР) + 2,04 тыс. руб. (ФФОМС) + 1,16 тыс. руб. (ФСС) = 17,2 тыс. руб.

Без учета налогов прибыль составляла 553 тыс. рублей и рассчитывалась так:

выручка без НДС – (расходы на покупку без НДС + подготовку без НДС)

В конкретных цифрах:

1 640 тыс. руб. – 1 107 тыс. руб. = 533 тыс. руб.

Теперь можно рассчитать чистую прибыль компании:

ЧП = 553 тыс. руб. – 17,2 тыс. руб. – 20 % = 428,64 тыс. руб.

-

ИП Иванов С. П.

Исходные данные за отчетный период деятельности ИП (2021 год):

-

налоги: УСН в размере 15 %;

-

ни одного наемного работника, то есть никаких зарплат и отчислений в фонды;

-

выручка составила 2,3 млн рублей;

-

издержки на закупку товара – 1,5 млн рулей;

-

доставка, подготовка к продаже повлекли за собой расходы в 300 тыс. рублей.

Так как ИП работает по упрощенной системе налогообложения, не включающей в себя НДС, то его рассчитывать не придется.

Вычислим сумму взносов:

20 727,53 руб. (на сумму до 300 тыс. руб.) + 20 000 руб. = 40 727,53 руб.

После чего рассчитаем чистую прибыль:

ЧП = 2 300 тыс. руб. – 1 500 тыс. руб. – 300 тыс. руб. – 40 727,53 руб. – 15 % (УСН) = 390,37 тыс. руб.

Скачайте полезный документ по теме:

Деловая переписка: Чек-лист для составления идеального письма

Законные способы увеличения чистой прибыли

-

Расширять производственные мощности

Приобретение и внедрение инноваций – дорогое удовольствие для компании. Однако новые технологии и достижения научно-технического прогресса позволяют существенно экономить на производственных издержках. Можно не менять сразу весь парк оборудования, а модернизировать имеющееся. В результате продуктивность работы возрастет, а ресурсы будут сэкономлены.

-

Управлять качеством выпускаемых продуктов

Спрос на качественно сделанные вещи будет существовать всегда. Если же ваш бизнес страдает от недостаточной рентабельности продаж, поработайте над качеством самого продукта, чтобы людям захотелось покупать его у вас.

-

Выработать правильную маркетинговую стратегию

Маркетинговая политика, направленная на рыночное продвижение продукта или услуги, базируется на результатах исследования конъюнктуры рынка и потребностей клиентов. Крупные корпорации имеют в своей организационной структуре специальные отделы маркетинга. Некоторые фирмы ограничиваются одним штатным специалистом, отвечающим за разработку и реализацию маркетинговых стратегий. В более мелких фирмах подобные задачи выполняют руководители и сотрудники различных отделов.

Чтобы разработать и реализовать маркетинговую политику, потребуются вложения. Но результат стоит того: чистая прибыль компаний заметно возрастает, когда они всерьез начинают заниматься вопросами маркетинга.

-

Удешевлять производство продукции

Чтобы увеличить чистую прибыль, можно попробовать снизить себестоимость производимых товаров. Например, сменить поставщиков на тех, которые работают на более выгодных условиях. Если же вы рассчитываете сэкономить на материалах, следите за тем, чтобы качество вашего продукта не пострадало.

-

Замотивировать персонал

Управление персоналом требует от руководителя особых компетенций. Эту деятельность необходимо осуществлять, чтобы наемные работники ответственно исполняли свои трудовые обязанности, продукция выпускалась с минимумом брака и в установленные сроки, а чистая прибыль компании росла.

В наше время выработано множество методов и инструментов стимулирования работников: это тимбилдинги и другие корпоративные мероприятия, выпуск фирменной газеты и прочие меры внутрикорпоративной политики, в том числе экономические рычаги – штрафы и премии.

Подытожить всё вышесказанное можно следующим образом: рассчитывать суммы чистой прибыли и показатель рентабельности необходимо для анализа эффективности управления компанией, состояния её финансов и хозяйственной части.

Ведь для улучшения любых показателей их нужно сначала измерить, а затем, проанализировав все данные и выявив уязвимые места бизнеса, выработать стратегию его дальнейшего развития.

Облако тегов

Понравилась статья? Поделитесь: